Міністерство освіти і науки України

Полтавський національний технічний університет

імені Юрія Кондратюка

Фінансово-економічний факультет

Кафедра фінансів і банківської справи

КУРСОВА РОБОТА

з дисципліни „Фінанси підприємства”

на тему:

„Нормування оборотних засобів та їх вплив на фінансовий стан підприємства”

Виконала:

студентка групи 302-СБ

Прядко Ю.В.

Перевірила:

Свистун Л.А.

Полтава 2007

Зміст

Вступ

Розділ 1. Нормування оборотних засобів та їх вплив на фінансовий стан підприємства

1.1 Склад і структура оборотних фондів

1.2 Джерела утворення оборотних засобів

1.3 Показники використання оборотних засобів

1.4 Кругообіг оборотних коштів

1.5 Нормування оборотних засобів

1.6 Значення та шляхи прискорення оборотності оборотних засобів

1.7 Ефективність використання оборотних засобів

1.8 Потреба й аналіз структури оборотних коштів

Розділ2.Аналіз і оцінка фінансового стану підприємства.

2.1 Призначення, зміст та методи аналізу фінансового стану підприємства

2.2 Аналіз і оцінка стану ліквідності підприємства

2.3 Аналіз і оцінка стану ділової активності

2.4 Аналіз і оцінка процесів формування й розподілуприбутку підприємства

2.5 Аналіз і оцінка стану рентабельності підприємства

2.6 Аналіз і оцінка стану структури капіталу підприємства

2.7 Аналіз і оцінка стану ринкової активності підприємства

2.8 Комплексний аналіз і оцінка фінансового стану підприємства

Висновки.

Література.

Додатки.

Вступ

Ринкова економіка в Україні набирає все більшу силу. Разом з нею набирає силу і конкуренція як основний механізм регулювання господарського процесу.

У сучасних економічних умовах діяльність кожного господарського суб'єкта є предметом уваги великого кола учасників ринкових відносин, зацікавлених у результатах його функціонування.

Щоб забезпечувати стабільність підприємства в сучасних умовах, управлінському персоналу необхідно насамперед, уміти реально оцінювати фінансові стани як свого підприємства так і існуючих потенційних конкурентів. Фінансовий стан – найважливіша характеристика економічної діяльності підприємства Вона визначає конкурентноздатність, потенціал у діловому співробітництві, оцінює, у якому ступені гарантовані економічні інтереси самого підприємства і його партнерів у фінансовому і виробничому відношенні. Однак одного уміння реально оцінювати фінансовий стан недостатньо для успішного функціонування підприємства і досягнення їм поставленої мети.

Конкурентноздатність підприємству може забезпечити тільки правильне керування рухом фінансових ресурсів і капіталу, що знаходяться на розпорядженні.

У ринковій економіці давно вже сформувався самостійний напрямок що дозволяє вирішувати ряд поставлених вами задач, відоме як «Фінансове керування» чи «Фінансовий менеджмент».

Фінансовий менеджмент як наука має складну структуру. Однієї зі складених його частин є фінансовий аналіз, що базується на даних бухгалтерського обліку і йо оцінках майбутніх факторів господарського життя. Зв'язок бухгалтерського обліку з керуванням очевидна. Керувати – значить приймати рішення. Керувати – значить передбачати, а для цього необхідно володіти гідною інформацією.

У зв'язку з цим бухгалтерська звітність стає інформаційною основою наступних аналітичних розрахунків, необхідних для прийняття управлінських рішень.

Отже, успішне фінансове керування спрямоване на:

– виживання фірми в умовах конкурентної боротьби

– запобігання банкрутства і великих фінансових невдач

– прийнятні темпи росту економічного потенціалу фірми

– ріст обсягів виробництва і реалізації

– максимізація прибутку

– мінімізація витрат

– забезпечення рентабельної роботи фірми

і є мета фінансового менеджменту.

Ціль даної курсової роботи полягає у вивченні методів аналізу фінансового стану, як інструментів ухвалення управлінського рішення і вироблення, на цій основі, практичних рекомендацій і висновків.

Об'єктом курсового дослідження є Кобеляцьке газове управління.

Основними задачами підприємства є:

– будівництво і запровадження в дію об'єктів газового транспортування, надання послуг населенню

– виконання робіт у надзвичайних ситуаціях стихійного характеру.

Предметом дослідження є сама методика аналізу фінансової діяльності і практика застосування її в управлінській діяльності.

Аналізований період охоплює рік роботи підприємства .

У процесі підготовці курсової роботи використовувалися матеріали бухгалтерської звітності і різні методичні джерела ( бухгалтерський баланс із додатками, статична звітність , система показників оцінки фінансово-господарської діяльності.

У них розглядалися наступні поняття, використовувані в курсовій роботі: фінанси підприємства; фінансовий стан; види, методи і прийоми фінансового аналізу; система показників, що характеризують фінансовий стан; аналіз фінансової звітності і структури балансу; оцінка платоспроможності, стійкості, прибутковості підприємства.

Розділ 1 Нормування оборотних засобів та їх вплив на фінансовий стан підприємства

1.1

Склад і структура оборотних фондів

Оборотні фонди підприємства мають матеріально-речову й вартісну форми. У практиці планування та обліку господарської діяльності до складу оборотних фондів включають: виробничі запаси; незавершене виробництво та напівфабрикати власного виготовлення; витрати майбутніх періодів.

Виробничі запаси

становлять найбільшу частину оборотних фондів. До них належать запаси сировини, основних і допоміжних матеріалів, покупних напівфабрикатів, палива й пального, тари, ремонтних деталей і вузлів, малоцінних інструментів, господарського інвентарю (реманенту) та інших предметів, а також аналогічних предметів, що швидко зношуються.

Незавершене виробництво

— це предмети праці, обробку (переробку) яких не завершено підприємством. Вони перебувають безпосередньо на робочих місцях або в процесі транспортування від одного робочого місця до іншого.

До напівфабрикатів власного виготовлення

відносять ті предмети праці, що їх повністю оброблено (перероблено) у даному виробничому підрозділі підприємства, але які потребують дальшої обробки в інших підрозділах (наприклад, поковки, штамповки, відливки та інша продукція заготовочного виробництва).

Витрати майбутніх періодів

— це грошові витрати, які зроблено в даний період, але які буде відшкодовано за рахунок собівартості продукції (роботи, послуг) у наступні періоди. До них належать витрати на підготовку виробництва, освоєння випуску нових виробів, раціоналізацію і винахідництво, придбання науково-технічної та економічної інформації, передплату періодичних видань тощо.

Співвідношення оборотних фондів у розрізі окремих елементів і стадій функціонування (запаси, незавершене виробництво, витрати майбутніх періодів) характеризує їхню виробничо-технологічну (стадійну) структуру. Вона формується під впливом низки факторів (тип виробництва, особливості продукції та технології її виготовлення, умови забезпечення підприємства матеріальними ресурсами тощо) і змінюється в часі повільно, без різких коливань. Наприклад, на промислових підприємствах України у загальному обсязі оборотних фондів частка виробничих запасів становить у середньому протягом останніх років приблизно 70%, незавершеного виробництва — 25%. Спостерігається така тенденція в динаміці структури оборотних фондів: відносні розміри виробничих запасів у цілому зменшуються, а незавершеного виробництва і витрат майбутніх періодів, навпаки, збільшуються.

Структура оборотних фондів на підприємствах різних галузей має значні відмінності, зумовлені конкретними технологіями і формами організації виробництва, умовами забезпечення матеріальними ресурсами, цінами на них тощо. Так, найбільшу частку в загальному обсязі оборотних фондів становлять: виробничі запаси — на електростанціях та підприємствах легкої промисловості (до 90%); незавершене виробництво — на підприємствах машинобудування (близько 40%, у зв'язку з великою тривалістю виробничого циклу); витрати майбутніх періодів — на підприємствах добувної індустрії (40—50% і більше).

1.

2

Джерела утворення оборотних засобів

У залежності від джерел формування оборотні засоби поділяються на власні позикові та залучені

Власні кошти

– це кошти підприємств, якими вони покривають мінімальні розміри оборотних активів (запасів і витрат), що будуть необхідні для забезпечення нормального, безперервного процесу виробництва та реалізації продукції. Вони постійно знаходяться у підприємстві та строк користування ними не встановлюється. У наш час хронічною хворобою для більшості підприємств народного господарства України є недостача оборотних активів, що є однією з основних причин їх збитковості.

1. Власні оборотні засоби:

· оборотний капітал;

· прибуток;

· стійкі пасиви:

· заборгованість по з/п;

· заборгованість бюджету;

· заборгованість за тару;

· передоплата.

Позикові кошти

– це кошти що отримуються підприємствами у вигляді банківських кредитів для створення сезонних запасів матеріальних цінностей та покриття затрат виробництва. Вони надаються підприємствам на визначений строк, після закінчення якого повинні бути повернені банку.

2. Позикові кошти:

· позикові (короткострокові кредити банку);

· державний кредит;

· інші (залишки фондів, резервів, не використовуваних по прямому призначенню)

Залучені кошти

– це кошти, що не належать підприємству, однак у силу діючої системи розрахунків знаходяться в його обігу.

· стійкі пасиви

Кожне підприємство, яке створює, формує свої оборотні засоби за рахунок коштів засновників, у процесі виробничої діяльності має додаткову потребу в оборотних засобах які покривається як правило, за рахунок власних фінансових ресурсів підприємства , основним з яких є прибуток.

Велику роль у джерелах, які формують оборотні засоби підприємства, відіграють залучені кошти, до яких належать стійкі пасиви.

Стійки пасиви - це оборотні засоби, які юридично не належать підприємству, але постійно використовуються ним у господарському обігу.

До них входять:

1. Мінімальна заборгованість підприємства з резерву майбутніх платежів, що являє собою витрати які належать до витрат виробництва, але не застосовуються для безпосереднього виготовлення продукції.

2. Стійка перехідна заборгованість постачальникам за акцентованими розрахунковими документами.

3. Мінімальна заборгованість із зарплати та відрахування на соціальне страхування.

4. Залишки амортизаційних відрахувань та запаси матеріалів для капітального ремонту, виконаного господарським способом.

5. Кошти підприємства, що формуються з кредитів банку та авансів замовників.

6. Тимчасово вільні кошти спеціальних фондів.

Раціональне використання власних та позичених коштів дає змогу підприємствам успішно долати тимчасові труднощі й ефективніше використовувати оборотні засоби підприємства.

1.3 Показники використання оборотних засобів

Для характеристики використання оборотних коштів застосовують 2 показники:

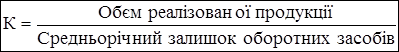

1. Коефіцієнт оборотності оборотних коштів – характеризує кількість оборотів оборотних коштів за визначений період:

Цей показник характеризує кількість оборотів оборотних коштів за період, що аналізується. Що більше оборотів здійснюють оборотні кошти, то ліпше вони використовуються.

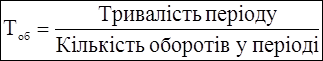

2. Тривалість одного обороту:

Тривалість обороту коштів – це показник, здатний одночасно відображати результати процесу матеріального відтворення – обсяг реалізації виробленої продукції і наданих послуг за певний період – і ефективність використання в цьому процесі матеріальних засобів і коштів.

Тривалість обороту грошових коштів підприємства відображає час їхнього функціонування, починаючи з авансування в предмети праці і завершуючи отриманням виручки від реалізації продукції. При цьому враховуються терміни обороту виробничих запасів, дебіторської і кредиторської заборгованості:

Ог.к.

= Ов.з .

+ Од.з.

+ Ок.з.

,

де Ог.к

– термін обороту грошових коштів, днів

Ов.з

– термін обороту виробничих запасів, днів

Од.з.

- -термін обороту дебіторської заборгованості, днів

Ок.з.

– термін обороту кредиторської заборгованості, днів

Оборотність оборотних активів є фінансовим якісним показником і має велике значення в роботі підприємств. Чим швидше обертаються оборотні активи тим менше їх необхідно для виконання плану виробництва та реалізації продукції, тим за інших рівних умов більше прибутку отримає підприємство, вище буде його рентабельність.

1.4

Кругообіг оборотних коштів

Кругообіг оборотних засобів – це безперервний процес обігу коштів у процесі виробництва. Він виникає з єдності та різноплановості оборотних фондів обігу, коли перші (фонди обігу) стають джерелом формування других (оборотних фондів), а ті, в свою чергу стають обов’язковою умовою існування перших.

Класична формула кругообігу оборотних засобів визначена в "Капіталі" К. Маркса:

Гроші - Товар - Виробництво - Новий товар - Нові гроші

К. Маркс зазначав, що для існування підприємства насамперед необхідно мати певний капітал, тобто гроші. Вони будуть використані на закупівлю матеріалів, сировини, конструкцій деталей: на формування трудових ресурсів та придбання основних виробничих фондів підприємства, тобто на створення (купівлю) товару. Придбані за гроші товари братимуть участь у виробничому процесі. Результатом виробничої діяльності буде виготовлення якої-небудь продукції, тобто нового товару. Потім продукція має бути реалізована, у результаті підприємство отримає нові гроші. Ці нові гроші частково будуть витрачені на відшкодування виробничих витрат, тобто знову на закупівлю сировини та матеріалів, оплату праці робітникам та на оновлення основних виробничих фондів, частково на накопичення і розширення виробництва. І все починається з початку.

Період, який починається з авансування капіталу на придбання виробничих запасів і завершується поверненням цього капіталу, називається виробничим циклом.

У сфері інфраструктури кругообіг оборотних засобів відбувається у дещо інший спосіб. Це пов’язано зі специфікою умов виробництва у сфері послуг, а саме:

1. Процес виробництва послуг і процес їх споживання не відокремлені у просторі та часі.

2. Продукт сфери послуг не матеріальний, тому його не можна накопичувати та зберігати.

З огляду на це формула кругообігу матиме такий вигляд:

Гроші – Товар – Виробництво - Нові гроші

1.5

Нормування оборотних засобів

Шляхом нормування визначається той мінімальний розмір оборотних засобів, який необхідний для забезпечення безперервного й нормального функціонування виробництва. Нині найбільш поширені три методи нормування оборотних засобів:

1. Аналітичний - ґрунтується на аналізі наявності оборотних фондів підприємства з подальшим коригуванням фактичних запасів залежно. від потреб виробництва і вилучення з них надлишкових.

2. Коефіцієнтний - полягає в уточненні фактичних запасів товарно-матеріальних цінностей на величину коефіцієнта змін умов виробництва, який розраховується на основі показників динаміки розвитку підприємства впродовж - кількох попередніх років.

3. Метод прямого розрахунку, який ґрунтується на розрахунках нормативів по кожному нормованому елементу оборотних засобів: виробничих запасах, незавершеному виробництву, витратах майбутніх періодів та залишках готової продукції на складах. Цей метод є найпоширенішим тому, що він дає змогу точніше нормувати використання оборотних засобів підприємства, враховуючи специфіку виробництва та умови його розвитку. Крім цього він дає можливість проаналізувати наскільки оптимальним є установлені норми, виявити їх недоліки, якщо такі є.

Нормування оборотних коштів здійснюється по наступним елементах:

1. Виробничі запаси;

2. Незавершене виробництво;

3. Витрати майбутніх періодів;

4. Готова продукція.

Нормування витрат. Визначення потреби підприємства в сировині та інших видах матеріальних ресурсів здійснюється за певними нормами їхніх витрат. Ці норми розробляються самими підприємствами або на їхнє замовлення галузевими науково-дослідними організаціями. Застосовувана система норм витрати матеріальних ресурсів охоплює велику номенклатуру останніх. Види цих норм виокремлюються за такими класифікаційними ознаками: а) за призначенням — норми витрат сировини, матеріалів, енергії, палива тощо; б) масштабом дії — групові (на однакові види продукції) та індивідуальні; в) періодом дії — річні (для поточного планування) й перспективні; г) ступенем деталізації об'єктів нормування — для деталі (вузла) й виробу в цілому; д) ступенем деталізації нормованих ресурсів — специфіковані (на види ресурсів з конкретними параметрами) і зведені (на види ресурсів за звуженою номенклатурою). Нормування витрат окремих видів матеріальних ресурсів передбачає дотримання певних наукових принципів. Найважливішими з цих принципів мають бути: прогресивність, технологічна та економічна обґрунтованість, динамічність і забезпечення можливості зниження норм. Норма витрати того чи того виду матеріальних ресурсів — це граничне допустима величина витрати на виготовлення продукції за умов конкретного виробництва з урахуванням застосування найпрогресивнішої технології та сировини (матеріалів) найвищого ґатунку. Вона має власну структуру, тобто співвідношення окремих елементів, які у сукупності становлять загальну величину витрати певного виду матеріальних ресурсів на одиницю продукції, що виробляється. Для більшості матеріалів структура норми витрати включає: корисну (чисту) витрату; технологічні відходи і втрати; інші організаційно-технічні втрати (під час транспортування, зберігання тощо). У практиці господарювання використовують три основні методи нормування витрат матеріальних ресурсів: аналітично-розрахунковий, дослідно-лабораторний, звітно-статистичний. Найбільш прогресивним, безперечно, є аналітично-розрахунковий метод, що базується на глибокому аналізі та техніко-економічному обґрунтуванні всіх елементів норми з використанням найновіших досягнень техніки і технології виробництва. Користуючись дослідно-лабораторним методом, норми витрат визначають з допомогою проведення низки дослідів і досліджень; його використовують, головне, для нормування витрати допоміжних матеріалів та інструменту. Суть звітно-статистичного методу нормування полягає у встановленні норм витрат, виходячи зі звітних даних про фактичне витрачання ресурсів за минулі роки та очікуваного (можливого) певного зниження норм у наступні роки. Його практичне застосування допускається тільки як виняток — для орієнтовних розрахунків, а також у процесі нормування витрат малоцінних і таких, що їх рідко використовують, матеріалів.

1.6

Значення та шляхи прискорення оборотності оборотних засобів

Ефект прискорення оборотності оборотних коштів виражається у вивільненні, зменшенні потреби в них у зв'язку з поліпшенням їхнього використання. Розрізняють абсолютне і відносне вивільнення оборотних коштів.

Абсолютне - відбиває пряме застосування потреби в оборотних коштах.

Відносне вивільнення відбиває як зміну величини оборотних коштів, так і зміну обсягу реалізованої продукції, щоб його визначити, потрібно обчислити потребу в оборотних коштах за звітний рік, виходячи з фактичного обороту по реалізації продукції за цей період і оборотності в днях за попередній рік. Різниця дає потребу вивільнення засобів. Ефективне використання оборотних коштів грає велику роль у забезпеченні нормальної роботи підприємства, у підвищенні рівня рентабельності виробництва. Відсутність на підприємстві необхідних фінансових ресурсів, низький рівень платіжної дисципліни приводить до виникнення взаємних неплатежів. Взаємна заборгованість підприємств - характерна риса економіки перехідного періоду. Значна частина підприємств не зуміли швидко адаптуватися до ринкових відносин, що формуються, нераціонально використовує наявні оборотні кошти, не створює фінансові резерви. Прискорення оборотності оборотних коштів є першочерговою задачею підприємств у сучасних умовах і досягається наступними шляхами:

На стадії створення виробничих запасів - впровадження економічно обґрунтованих норм запасу, наближення постачальників сировини, напівфабрикатів, комплектуючих виробів до споживачів; широке використання прямих тривалих зв'язків; розширення складської системи матеріально-технічного забезпечення, а також оптової торгівлі матеріалами й устаткуванням; комплексна механізація й автоматизація вантажно-розвантажувальних робіт на складах. На стадії незавершеного виробництва прискорення НТП (упровадження прогресивної технології і техніки, особливо безвідхідної і маловідходної, роботизованих комплексів, роторних ліній, хімізація виробництва), розвиток стандартизації, уніфікації, типізації, удосконалювання форм організації промислового виробництва, більш дешевих конструкційних матеріалів, удосконалювання системи економічного стимулювання, економічного використання сировинних і паливно-енергетичних ресурсів, збільшення питомої ваги продукції, що користається підвищеним попитом. На стадії звертання наближення споживачів продукції до її виготовлювачів; удосконалювання системи розрахунків, збільшення обсягу реалізованої продукції унаслідок виконання замовлень по прямих зв'язках, дострокового випуску продукції, виготовлення продукції з зекономлених матеріалів, ретельна і своєчасна перевірка продукції, що відвантажується, по партіях , асортименту, транзитній нормі, відвантаження в строгій відповідності з укладеними договорами.

1.7

Ефективність використання оборотних засобів

Ефективність використання. Раціональне та економне витрачання окремих елементів оборотних фондів підприємств має неабияке економічне значення. Це зумовлюється постійним збільшенням абсолютного споживання сировини, матеріалів, енергії для виробництва продукції в різних галузях народного господарства, переважаючою часткою матеріальних витрату загальній її вартості. Економія матеріальних ресурсів, що характеризується зниженням абсолютної та питомої витрати окремих видів ресурсів, дає змогу з такої самої кількості сировини й матеріалів виготовляти більше продукції без додаткових затрат суспільної праці, підвищувати ефективність виробництва в цілому на кожному підприємстві.

Оборотні кошти різногалузевих підприємств країни становлять значну частину їхніх матеріально-грошових активів. Тому раціональне та економне використання оборотних коштів суб'єктів господарювання має неабияке економічне значення. Для оцінки ефективності використання оборотних коштів виробничих підприємств застосовують певні показники, а для підвищення ефективності - відповідні конкретні заходи (рис.1).

Ефективність використання оборотних коштів характеризується швидкістю їхнього обертання, оборотністю. Прискорення оборотності цих коштів зумовлює: по-перше, збільшення обсягу продукції на кожну грошову одиницю поточних витрат підприємства; по-друге, вивільнення частини коштів і завдяки цьому створення додаткових резервів для розширення виробництва діючими оптовими цінами за певний період на середній залишок оборотних коштів за той самий період. Показник, що є оберненим стосовно коефіцієнта оборотності, заведено називати коефіцієнтом завантаження. Він показує, скільки оборотних коштів (у частках одиниці) припадає на кожну грошову одиницю реалізованої продукції. Тривалість одного обороту в днях (або швидкість обороту) оборотних коштів визначається як співвідношення кількості днів у розрахунковому періоді (для кварталу - 90 днів, року - 360 днів) і коефіцієнта оборотності за той самий період. Для характеристики економічної ефективності використання оборотних коштів може застосовуватися показник їхньої рентабельності, обчислюваний як відношення прибутку підприємства до суми його оборотних коштів.

Унаслідок прискорення оборотності фінансових (грошових) коштів зменшується потреба в них, відбувається процес вивільнення цих коштів з обороту. Розрізняють абсолютне (зменшення потрібної суми коштів) та відносне (реалізація більшої кількості продукції за фіксованої суми коштів завдяки поліпшенню їхнього використання) вивільнення грошових коштів з обороту.

З-поміж заходів для підвищення ефективності використання оборотних коштів чільне місце належить оптимізації виробничих запасів. Саме з оптимізацією зв'язані найбільші резерви скорочення запасів на підприємствах, особливо з матеріаломістким виробництвом. Зменшення тривалості виробничого циклу на таких підприємствах усього на один день дає змогу зменшити обсяг незавершеного виробництва на суму понад 2 млн. грош. од. Якщо ж прискорити реалізацію продукції також на один день, то можливе вивільнення оборотних коштів становитиме. приблизно 1/3 обсягу залишків готової продукції на складах підприємств.

Рис.1 Показники та способи підвищення ефективності використання оборотних коштів підприємства.

1.8Потреба й аналіз структури оборотних коштів

Знаючи середньоденні норми витрати відповідних елементів поточних активів і пасивів, визначимо потребу в оборотних коштах

Для розрахунку потреби в оборотних коштах на один фінансовий цикл необхідно з розрахованої потреби в оборотних коштах на весь операційний цикл відняти засоби кредиторів.

Керування оборотними коштами підприємства

На всіх підприємствах існує доступна первинна інформація, що може бути оброблена за допомогою представлених вище кількісних методик.

Застосування цих методик дозволяє одержати дані, необхідні для прийняття управлінських рішень.

Наступні показники дозволяють проводити аналіз стану і стежити за ефективністю використання оборотних коштів:

· Величина поточних активів і власних оборотних коштів

· Структура оборотних коштів

· Оборотність окремих елементів оборотних коштів

· Рентабельність поточних активів

· Тривалість фінансового циклу

Розрахунок потреби в оборотних коштах і оцінка ефективності використання позикових засобів.

· Необхідно оцінити можливість реалізації програми виробництва з погляду наявності в підприємства оборотних коштів

· Для поповнення недоліку наявних поточних активів варто розглянути варіант залучення позикових засобів - кредитів банку

· Доцільність використання позикових засобів може бути проаналізована за допомогою моделі "фінансового важеля"

· Ця модель дозволяє оцінити, чи здатне підприємство при існуючому рівні рентабельності виплачувати відсотки за користування кредитом, не зменшуючи власного оборотного капіталу

Таким чином, оборотні кошти – це грошові ресурси, які вкладено в оборотні виробничі фонди і фонди обігу для забезпечення безперервного виробництва та реалізації виготовленої продукції.

Також, оборотні кошти – це активи, які протягом одного виробничого циклу або одного календарного року можуть бути перетворені на гроші.

Оборотні кошти підприємства можна класифікувати за трьома ознаками:

1. залежно від участі у кругообороті коштів;

2. за методами планування, принципами організації та регулювання;

3. за джерелами формування.

Відповідно до першої ознаки оборотні кошти поділяються на оборотні кошти, авансовані в оборотні виробничі фонди, та оборотні кошти, авансовані у фонди обігу.

Такий розподіл оборотних коштів зумовлений наявністю в кругооборотів коштів двох самостійних сфер – сфери виробництва і сфери обігу. Зростання питомої ваги оборотних коштів, розміщених у сфері виробництва, свідчить про ефективніше використання оборотних коштів.

Розділ 2 Аналіз і оцінка фінансового стану підприємства.

2.1 Призначення, зміст та методи аналізу фінансового стану підприємства

Аналіз поточного фінансового стану підприємства займає особливе місце в широкому колі заходів фінансового управління. Таке становище пов'язане з тим, що в процесі зіставлення фактичного фінансового стану підприємства з його цілями на визначений період діяльності фінансовими службами розробляється і реалізується система конкретних планових заходів, спрямованих на досягнення поточних та середньострокових цілей розвитку.

У практиці фінансового менеджменту найбільш часто використовують такі методи:

1. трендовий аналіз – порівнювання кожної позиції звітності з відповідними показниками за кілька попередніх періодів та визначення тренду – основної тенденції динаміки показників, очищеної від впливу індивідуальних особливостей окремих періодів;

2. структурний аналіз – визначення структури фінансових показників з оцінкою впливу різних факторів на кінцевий результат;

3. аналіз фінансових коефіцієнтів – розрахунок відношень між окремими позиціями різних форм звітності, визначення взаємозв'язків показників;

4. інтегральний аналіз – порівняння кожної позиції звітності з відповідним показником за попередній період.

У курсовій роботі пропонується акцентувати увагу на аналізі фінансових коефіцієнтів і інтегральному аналізі. На основі даних ВАТ „Полтавагаз” проводимо оцінювання фінансового стану підприємства, використовуючи дані балансу (Форма № 1), звіт про фінансові результати (Форма № 2)

Відповідно до прийнятого методичного підходу в курсовій роботі пропонується оцінити фінансовий стан підприємства на основі розрахунків та аналізу наступної групи показників:

- стану ліквідності підприємства;

- стану ділової активності підприємства;

- стану процесів формування і розподілу прибутків підприємства;

- стану рентабельності підприємства;

- стану структури капіталу підприємства;

- стану ринкової активності підприємства.

У підсумковій частині другого розділу курсової роботи проводиться комплексний аналіз й оцінка фінансового стану підприємства з точки зору забезпечення високоприбуткового рівня його господарської діяльності.

2.2 Аналіз і оцінка стану ліквідності підприємства

Показники ліквідності характеризують здатність підприємства погасити (сплатити) свої поточні зобов'язання протягом відповідного періоду. Підприємство вважається ліквідним, якщо воно здатне виконати свої короткострокові зобов'язання, реалізуючи поточні активи. До поточних активів відносять оборотні активи та витрати майбутніх періодів. Поточні зобов'язання - це зобов'язання, котрі повинні бути погашені протягом операційного циклу підприємства або протягом 12 місяців від дати балансу. До них відносять зобов'язання IV розділу пасиву балансу й частину доходів майбутніх періодів, погашення яких відбудеться протягом 12 місяців із дати балансу.

У процесі аналітичної роботи найбільш часто використовують наступні показники ліквідності:

1) коефіцієнт поточної (загальної) ліквідності;

2) коефіцієнт швидкої (миттєвої) ліквідності;

3) коефіцієнт абсолютної (термінової) ліквідності;

4) чистий оборотний капітал;

5) коефіцієнт маневреності.

Перераховані показники ліквідності розраховуються наступним чином.

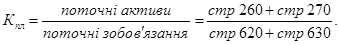

Коефіцієнт поточної ліквідності

– це відношення суми всіх поточних активів до суми короткострокових зобов'язань. Розраховується за формулою

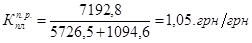

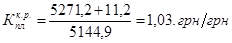

Розрахунки проводимо на матеріалах підприємства ВАТ «Полтавагаз»:

Цей коефіцієнт показує, стільки гривень поточних активів підприємства припадає на одну гривню поточних зобов'язань. Характеризує рівень платоспроможності підприємства протягом звітного року. Рівень ліквідності підприємства вважається достатнім, якщо коефіцієнт поточної ліквідності знаходиться в межах 2-3 грн/грн. Критичне значення коефіцієнта поточної ліквідності знаходиться на рівні 1 грн/грн.; при значенні коефіцієнта поточної ліквідності менше від 1 грн/грн. підприємство має неліквідний баланс. Розрахунки показують, що коефіцієнт поточної ліквідності знаходиться в межах 1, підприємство має ліквідний баланс.

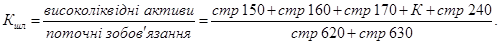

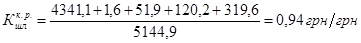

Коефіцієнт швидкої (миттєвої) ліквідності

розраховується як відношення високоліквідних поточних активів до короткострокових зобов'язань. До високоліквідних поточних активів відносять грошові кошти, поточні фінансові інвестиції та нормальну дебіторську заборгованість. Коефіцієнт розраховується за формулою

Характеризує рівень платоспроможності підприємства протягом періоду діяльності у 30-40 діб. Ліквідність підприємства вважається достатньою, якщо коефіцієнт швидкої ліквідності знаходиться на рівні 1 грн/грн. Це означає, що на 1 грн. поточних зобов'язань підприємство має 1 грн. високоліквідних активів

і здатне протягом короткого періоду погасити свої короткострокові зобов’язання. Як видно із розрахунків, підприємство на кінець року має достатню кількість високоліквідних активів для погашення короткострокових зобов’язань.

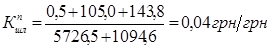

Коефіцієнт абсолютної ліквідності

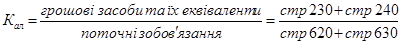

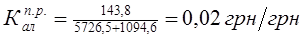

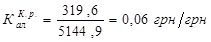

показує, яка частина поточних зобов'язань підприємства може бути погашена на конкретну дату протягом однієї доби. Коефіцієнт розраховується за формулою

Ліквідність підприємства вважається достатньою, якщо коефіцієнт абсолютної ліквідності досягає значень 0,2-0,25 грн/грн. Абсолютна ліквідність підприємства недостатня за рахунок браку коштів на рахунку, але це не суттєво, бо наявність коштів на рахунку коливається.

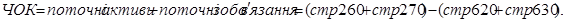

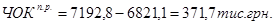

Чистий оборотний капітал

(працюючий капітал) визначається як різниця між сумою поточних активів та сумою короткострокових зобов’язань підприємства.

Підприємство вважається ліквідним, якщо воно має позитивне значення чистого оборотного капіталу. Рівень ліквідності визначається значеннями величин вищерозрахованих коефіцієнтів. Як бачимо, підприємство має позитивне значення ЧОК, але це число невелике.

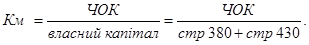

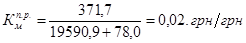

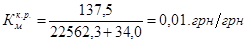

Коефіцієнт маневреності

визначається як відношення чистого оборотного капіталу підприємства до суми джерел власного та прирівняного до нього капіталу підприємства. Розраховується за формулою

Цей коефіцієнт показує, яка частка власних ресурсів входить до складу найбільш мобільних активів підприємства.

Фінансовий стан підприємства вважається достатнім, якщо коефіцієнт маневреності знаходиться в межах 0,3-0,4 грн/грн. Як показують розрахунки, дуже мала частка власних ресурсів входить до складу найбільш мобільних активів підприємства, що свідчить про недостатню маневреність підприємства.

Наведені показники ліквідності дають характеристику платоспроможності підприємства. Крім того кожний показник задовольняє інтереси певних користувачів аналітичної інформації. Так, для постачальників товарно-матеріальних цінностей найбільший інтерес має коефіцієнт абсолютної ліквідності. Банки особливу увагу приділяють коефіцієнту миттєвої ліквідності. Акціонери підприємства оцінюють його фінансовий стан переважно за допомогою коефіцієнта загальної ліквідності. Оцінюючи розраховані показники ліквідності даного підприємства, можна зробити висновок, що воно має дуже низьку платоспроможність.

2.3 Аналіз і оцінка стану ділової активності підприємства

Фінансовий стан підприємства безпосередньо залежить від того, наскільки швидко засоби, що вкладені в активи підприємства, трансформуються в реальні грошові кошти. Стан ділової активності підприємства характеризують наступні показники:

1) коефіцієнт обігу активів підприємства (коефіцієнт трансформації);

2) коефіцієнт обігу поточних активів підприємства;

3) коефіцієнт обігу дебіторської заборгованості;

4) коефіцієнт обігу поточних зобов'язань підприємства;

5) коефіцієнт обігу кредиторської заборгованості;

6) коефіцієнт обігу товарно-матеріальних запасів;

7) тривалість операційного циклу підприємства.

Показники ділової активності підприємства розраховуються наступним чином.

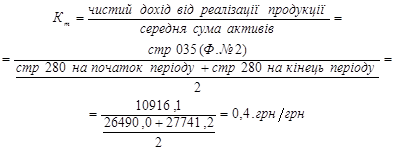

Коефіцієнт обігу активів

підприємства характеризує швидкість обігу активів підприємства і розраховується за формулою

Коефіцієнт трансформації показує, скільки гривень чистого доходу від реалізації одержало підприємство протягом звітного періоду з кожної гривні його активів. Чим вищий рівень цього показника, тим кращі умови стабільного фінансового стану підприємства формуються. Важливо підтримувати зростаючу тенденцію коефіцієнта обігу активів підприємства.

Як доповнення до характеристики швидкості обігу активів підприємства розраховується також тривалість одного обороту активів

у днях за формулою

З розрахунку видно, що підприємство має дуже довгий операційний цикл.

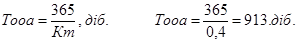

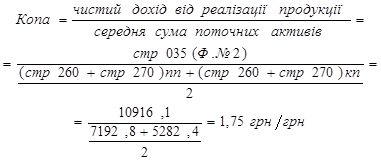

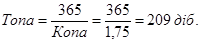

Коефіцієнт обігу поточних активів

розраховується як відношення обсягів чистої реалізації до середньої суми поточних активів підприємства.

Період обігу поточних активів

Як видно з розрахунків, підприємство не забезпечене коштами і погасити кредиторську заборгованість може лише за 209 доби.

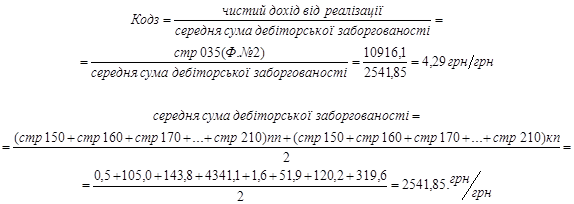

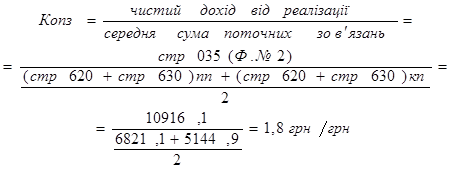

Коефіцієнт обігу дебіторської заборгованості

показує, скільки разів протягом звітного року дебіторська заборгованість трансформується в реальні грошові кошти. Розраховується як відношення чистого доходу від реалізації до середньорічної суми дебіторської заборгованості.

Високі значення коефіцієнта обігу дебіторської заборгованості та короткі терміни часу її погашення характеризують умови стабільного фінансового стану

підприємства. Якщо термін погашення дебіторської заборгованості перевищує 40-50 діб, то на підприємстві можуть виникнути проблеми вчасного погашення виставлених ним рахунків.

Відповідно період погашення дебіторської заборгованості

розраховується за формулою

За даними проведених розрахунків встановлено, що середньорічна сума дебіторської заборгованості становить 2541,85 і протягом 85 діб надходить в грошові кошти, що фіксуються на поточному рахунку підприємства. Це говорить про те, що рівень управління дебіторською заборгованістю низький.

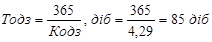

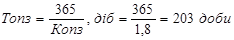

Коефіцієнт обігу поточних зобов'язань

підприємства показує, скільки підприємству потрібно зробити оборотів, щоб сплатити в повному обсязі свої зобов'язання. Розраховується наступним чином:

Період погашення поточних зобов'язань

Це означає, що протягом 203 діб підприємство погашає свою заборгованість перед іншими підприємствами і бюджетом.

Коефіцієнт обігу кредиторської заборгованості

за товари, роботи, послуги показує, скільки підприємству потрібно зробити оборотів, щоб сплатити виставлені рахунки по господарських операціях. Розраховується за формулою

Період обігу кредиторської заборгованості

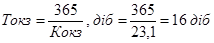

Це означає, що підприємство протягом 16 діб погашає свою заборгованість перед кредиторами.

Коефіцієнт обігу товарно-матеріальних

запасів характеризує швидкість трансформації виробничих запасів в обсяги товарної продукції на складі підприємства. Розраховується як відношення суми операційних витрат до суми товарно-матеріальних запасів.

Тривалість обігу товарно-матеріальних запасів

Це означає, що протягом 23 діб в рік середня сума товарно-матеріальних запасів трансформується у вартість готової продукції.

Тривалість операційного циклу

характеризує, скільки діб у середньому необхідно для виробництва, реалізації й оплати продукції підприємства, або – протягом якого періоду часу грошові ресурси підприємства "заморожені" в його товарно-матеріальних запасах та операціях. Цей показник розраховується як сума тривалості погашення дебіторської заборгованості (Тодз) і тривалості зберігання запасів на підприємстві (Томз)

Тоц = Томз + Тодз = 23+85 = 108 діб

Чим більшим є коефіцієнт обігу запасів підприємства та відповідно меншим періоди їх обертання, тим кращою є ділова активність підприємства, тим краще використовуються його ресурси.

Необхідно скоротити тривалість операційного циклу, тривалість трансформації сировини і матеріалів в готову продукцію до нормативних значень з врахуванням галузевих особливостей підприємства.

2.4 Аналіз і оцінка процесів формування й розподілу прибутку підприємства

Узагальнюючим фінансовим показником діяльності підприємства є його прибуток. Прибуток підприємства формується як фінансовий результат за всіма видами його діяльності: операційній, інвестиційній, фінансовій. Операції формування та розподілу прибутку підприємства представлені у звіті про фінансові результати підприємства (форма №2).

Процеси формування прибутку підприємства передбачають визначення валового прибутку (збитку), прибутку (збитку) від операційної діяльності, прибутку (збитку) від проведення інвестиційної і фінансової діяльності. Формування прибутку на підприємстві завершується визначенням величини прибутку від звичайної діяльності до оподаткування.

Сформований на підприємстві прибуток від звичайної діяльності до оподаткування є спільною власністю підприємства, держави і в окремих випадках фінансової системи. Розподіл прибутку в рамках діючих законодавчих актів характеризує відносини між підприємством, з одного боку, та державою й фінансовою системою – з другого.

На першому етапі розподілу прибутку визначається частка держави в частині відрахувань до бюджету суми податку на прибуток, податку на транспортні засоби, податку на землю й податку на нерухомість.

Якщо підприємство користується довгостроковим кредитом, то на другому етапі розподілу прибутку визначається обсяг процентних платежів за довгостроковий кредит та погашення основної суми боргу. Після проведення таких платежів у Державний бюджет і фінансову систему формується величина чистого прибутку

, який є повністю власністю підприємства й використовується за напрямами, що визначаються статутом підприємства та його органами управління.

Операції формування і розподілу прибутку підприємства наведені в таблиці 1.

Таблиця 1 Схема формування та розподілу прибутку ВАТ „Полтавагаз”, тис. грн.

| № з/п |

Показник |

Коди форми №2 |

Розрахунок таблиці |

Значення |

| Звітний період |

Базовий період |

Відхилення |

| 1 |

Дохід (виручка) від валової реалізації |

010 |

13 210,20 |

13 018,00 |

+192,20 |

| 2 |

Податки та збори в ціні продукції |

(015+020+ +025+030) |

2294,1 |

2276,6 |

+17,50 |

| 3 |

Чистий дохід (виручка) від реалізації |

035 |

(стр1-стр2) |

10916,1 |

10741,4 |

+174,70 |

| 4 |

Собівартість реалізованої продукції |

040 |

11918 |

11349,9 |

+568,10 |

| 5 |

Валовий прибуток |

050 |

(стр3-стр4) |

-1001,9

|

-608,5

|

- 393,40

|

| 6 |

Інші операційні доходи |

060 |

623 |

12,6 |

+610,40 |

| 7 |

Сумарні операційні доходи |

(035+060) |

(стр3-стр6) |

10293,1 |

10728,8 |

- 435,70

|

| 8 |

Адміністративні витрати |

070 |

19,9 |

14,9 |

+5,00 |

| 9 |

Витрати на збут |

080 |

- |

- |

- |

| 10 |

Інші операційні витрати |

090 |

1382,9 |

2239,9 |

- 857,00

|

| 11 |

Сумарні операційні витрати |

(040+070+ +080+090) |

(стр4+стр8+ +стр9+стр10) |

13320,8 |

13604,7 |

- 283,90

|

| 12 |

Прибуток від операційної діяльності |

100 |

(стр7-стр11) |

-3027,7

|

-2875,9

|

- 151,80

|

| 13 |

Дохід від інвестиційної та фінансової діяльності |

(110+120+ +130) |

1010,4 |

402 |

+608,40 |

| 14 |

Витрати від інвестиційної і фінансової діяльності |

(140+150+ +160) |

4,9 |

213,3 |

- 208,40

|

| 15 |

Прибуток від звичайної діяльності до оподаткування |

170 |

(стр12+стр13-стр14) |

-2022,2

|

-2687,2

|

+665,00 |

| 16 |

Податки на прибуток |

180 |

- |

- |

- |

| 17 |

Чистий прибуток від звичайної діяльності |

190 і 220 |

(стр15-стр16) |

-2022,2

|

-2687,2

|

+665,00 |

Висновок

Провівши необхідні розрахунки, ми бачимо, що дане підприємство в результаті своєї діяльності за звітний період має збиток 2022,2

тис. грн., несвоєчасно розраховується по всіх своїх зобов’язаннях перед кредиторами і бюджетом. Ми можемо зробити висновок, що підприємство являється збитковим.

Далі проводимо аналіз результатів фінансової діяльності підприємства:

1. Структура сумарних операційних доходів. Сумарний операційний доход за звітний період дорівнює 10293,1 тис.грн в т.ч.: 1) чистий доход від реалізації –10916,1 тис.грн;

2) інші операційні доходи – 623 тис.грн.

Таким чином в структурі сумарних операційних доходів визначальна частина належить доходам від основної виробничо-комерційної діяльності. Так, виручка від реалізації продукції складає 10916,1 тис.грн.

2. Сумарні оперативні витрати – 13320,8 тис.грн, в т.ч.: 1) собівартість реалізованої продукції – 11918 тис.грн ; 2) адміністративні витрати – 19,9 тис.грн; 3)

витрати на збут відсутні; 4) інші операційні витрати – 1382,9 тис.грн.

Таким чином, як показують розрахунки, сумарні операційні витрати пов’язані із проведенням виробничо-комерційної діяльності і з іншою операційною діяльністю. Так, питома вага собівартості продукції складає 11918 тис.грн, інших операційних витрат – 1382,9 тис.грн.

3. Структура прибутку від звичайної діяльності підприємства складається з прибутку від звичайної діяльності до оподаткування – -

2022,2 тис.грн; в т.ч.: 1) прибуток від операційної діяльності – -

3027,7 тис.грн; 2) доходи від фінансової і інвестиційної діяльності – 1010,4 тис.грн; 3) витрати від фінансової і інвестиційної діяльності – 4,9 тис.грн.

Обсяги збитку по підприємству складають -2022,2 тис.грн.

Для забезпечення стабільного фінансового стану підприємства необхідно збільшити обсяги виробництва і реалізації продукції і зменшувати собівартість виготовленої продукції.

2.5 Аналіз і оцінка стану рентабельності підприємства

Фінансовий стан залежить від того, як ефективно на підприємстві використовують його активи та капітал. Для оцінювання стану рентабельності діяльності підприємства використовують наступні показники:

1) коефіцієнт рентабельності всіх активів підприємства;

2) коефіцієнт рентабельності поточних активів підприємства;

3) коефіцієнт рентабельності інвестицій;

4) коефіцієнт рентабельності власного капіталу;

5) коефіцієнт рентабельності реалізованої продукції (комерційна маржа).

Показники рентабельності підприємства розраховуються наступним чином.

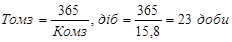

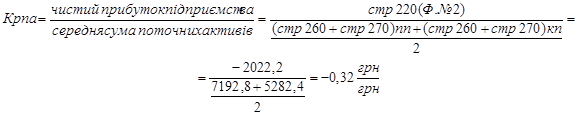

Коефіцієнт рентабельності активів

підприємства показує, скільки прибутку одержує підприємство з кожної гривні, вкладеної в активи. Розраховується як відношення чистого прибутку підприємства до середньої суми активів за формулою

Отже, на кожну гривню своїх активів підприємство отримало -0,1 грн. збитку.

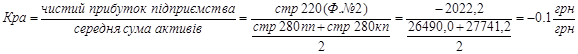

Коефіцієнт рентабельності поточних активів підприємства

деталізує значення попереднього показника і розраховується за формулою

Це означає, що на кожну гривню поточних активів підприємство отримало -0,32 грн. збитку.

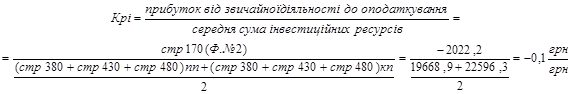

Коефіцієнт рентабельності інвестицій

характеризує прибутковістьінвестиційної діяльності підприємства. Розраховується за формулою

Коефіцієнт рентабельності інвестицій характеризує майстерність менеджерів підприємства управляти його інвестиціями. Оскільки менеджери підприємства не можуть впливати на величину сплачуваного податку з прибутку, то для більш точного розрахунку показника в чисельнику використовується величина прибутку до сплати податку. Після зроблених розрахунків можна зробити висновок, що підприємство вважається не привабливим для вкладання в нього капіталу з боку зовнішніх інвесторів.

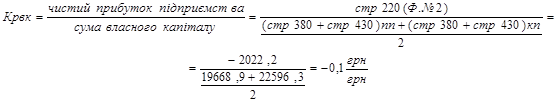

Коефіцієнт рентабельності власного капіталу

показує, скільки грошових одиниць чистого прибутку "заробила" кожна грошова одиниця, вкладена власниками акціонерного капіталу. Розраховується як відношення чистого прибутку підприємства до суми власного капіталу.

Це означає, що на 1 грн. власного капіталу підприємство отримало -0,1 грн. збитку і говорить про те, що воно є не фінансово-стабільним.

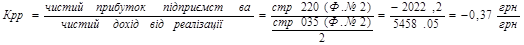

Коефіцієнт рентабельності реалізованої продукції

показує, скільки прибутку одержує підприємство з кожної гривні реалізованої продукції. В літературі цей показник відомий як комерційна маржа. Розраховується за формулою

Таким чином, підприємство на 1 грн. реалізованої продукції отримало -0,14 грн. збитку.

Інтегральний фінансовий аналіз

залежності рентабельності активів від швидкості обігу активів та рівня комерційної маржі. В основі інтегрального фінансового аналізу знаходиться "формула Дюпопа", згідно з якою коефіцієнт рентабельності активів (Кра) визначається як добуток коефіцієнта трансформації (Кт) і комерційної маржі (Крр).

Кра = Кт * Крр = 0,4*(-0,37) = -0,1.

Інтегральний фінансовий аналіз дозволяє виявити вплив на рентабельність активів рівня ділової активності підприємства й рентабельності продажу та обґрунтувати шляхи зростання прибутковості діяльності підприємства.

Підприємство ВАТ „Полтавагаз” є не фінансово-стабільним. Після проведених розрахунків можемо сказати, що підприємство не ефективно використовує поточні активи. Рівень комерційної мережі є достатньо низький і необхідне його нормальне зростання.

2.6

Аналіз і оцінка стану структури капіталу підприємства

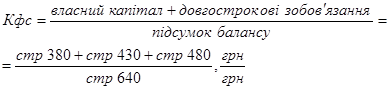

Аналіз структури капіталу підприємства передбачає визначення частки власних і позикових засобів у їх загальній сумі з метою оцінювання фінансового ризику проведення інвестиційних чи інших господарських операцій. Фінансовий ризик буде зростати при зменшенні питомої ваги власних засобів. Структуру капіталу підприємства характеризують такі показники:

1) коефіцієнт незалежності (власності);

2) коефіцієнт фінансової стабільності (стійкості);

3) коефіцієнт фінансування;

4) коефіцієнт фінансової залежності.

Показники структури капіталу розраховуються наступним чином.

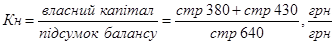

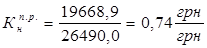

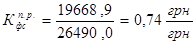

Коефіцієнт незалежності

характеризує частку власного капіталу в структурі всього капіталу підприємства і таким чином визначає співвідношення інтересів власників підприємства й кредиторів. Розраховується за формулою

Структура капіталу вважається стабільною, якщо питома вага власних засобів (коефіцієнт незалежності) знаходиться в межах 0,55 - 0,6 грн/грн.

Фінансовий стан підприємства стабільний, бо величина коефіцієнту незалежності більша 0,5 грн/грн і вважається платоспроможним.

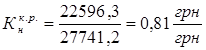

Коефіцієнт фінансової стабільності

характеризує частку тих джерел фінансування, які підприємство може використовувати у своїй діяльності тривалий час (більше від одного року). Розраховується за формулою

Даний коефіцієнт фінансової стабільності є достатнім так, як він знаходиться в межах 0,7 – 0,75.

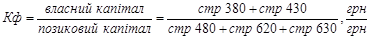

Коефіцієнт фінансування

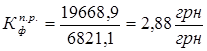

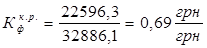

характеризує, яка частина діяльності підприємства фінансується за рахунок власного капіталу. Для забезпечення стабільного фінансового стану підприємства потрібно, щоб його величина була більшою за одиницю.

Дане підприємство на початок року мало стабільний фінансовий стан, але протягом року воно погіршилося і на кінець року складає менше одиниці.

Коефіцієнт фінансової залежності

характеризує залежність підприємства від зовнішніх позик. Розраховується за формулою:

Величина цього коефіцієнта повинна бути меншою за одиницю. Якщо вона більша за одиницю, то на підприємстві може виникнути ситуація, що призведе його до банкрутства. За таких умов у підприємства виникає загроза дефіциту грошових засобів, тобто загроза неплатоспроможності.

Отже, дане підприємство має загрозу дефіциту грошових засобів. Підприємство є не платоспроможним.

Висновок

Ефективна робота підприємства може бути забезпечена при досягненні оптимальної структури капіталу. В структурі капіталу підприємства, крім власних фінансових ресурсів, необхідно використовувати також кредити банків та інших фінансових установ, що надаються підприємству на довгостроковій основі.

2.7

Аналіз і оцінка стану ринкової активності підприємства

За умов ринкового господарювання вартість акціонерних товариств залежить від рівня ефективності їх операційно-інвестиційної діяльності. На фінансовому ринку вартість акціонерних товариств оцінюється наступними показниками:

1) балансова (облікова) вартість акції;

2) коефіцієнт котирування акції;

3) прибуток на звичайну акцію;

4) цінність акції;

5) дохідність акції;

6) коефіцієнт виплати дивідендів (дивідендний вихід).

Розрахунок показників ринкової активності підприємства проводиться з використанням даних таблиці 3 форми №2.

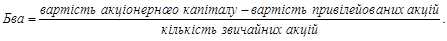

Балансова (облікова) вартість однієї акції

показує вартість чистих активів підприємства в розрахунку на одну звичайну акцію. Розраховується за формулою

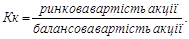

Коефіцієнт котирування

характеризується співвідношенням ринкової і балансової вартості однієї акції. Зростання цього коефіцієнта характеризує збільшення ринкової вартості акціонерного товариства.

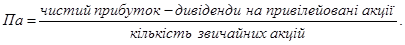

Прибуток на одну акцію

показує, яка частка чистого прибутку припадає на одну звичайну акцію. Розраховується за формулою

Прибуток на акцію належить до найбільш важливих показників, що впливають на формування ринкової вартості акції.

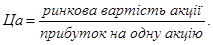

Цінність акції

характеризує відношення між корпорацією та її акціонерами. Розраховується таким чином:

Цей коефіцієнт показує, скільки грошових одиниць згодні заплатити за одну грошову одиницю чистого прибутку підприємства.

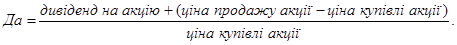

Дохідність акції

залежить від суми виплачуваних дивідендів та різниці між ціною продажу і купівлі однієї акції. Розраховується за формулою

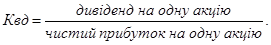

Коефіцієнт виплати дивідендів

показує, яка частина чистого прибутку спрямовується на виплату дивідендів. Розраховується за формулою

Величина цього коефіцієнта регулюється залежно від завдань, які розв'язує корпорація на відповідному етапі свого розвитку.

2.8

Комплексний аналіз і оцінка фінансового стану підприємства

Призначенням фінансового аналізу є дослідження реального фінансово-господарського стану та оцінка відповідності (чи невідповідності) його змісту задач поточного і стратегічного розвитку підприємства. Аналіз й оцінка фінансового стану - це обов'язкова складова підготовки управлінських рішень на відповідний період діяльності підприємства. Залежно від змісту цілей відповідного періоду діяльності підприємства визначається і зміст фінансового аналізу. Для досягнення окремих середньострокових чи поточних цілей розвитку підприємства (мінімізація рівнів ліквідності, мінімізація нормативу оборотних коштів, стабілізація грошових надходжень на підприємство, оптимізація структури капіталу підприємства та ін.) проводиться тематичний (обмежений) фінансовий аналіз.

Для обґрунтування важливих рішень довгострокового чи середньострокового розвитку підприємства здійснюється повний (комплексний) аналіз, спрямований на максимальне врахування всіх варіантів і фінансових аспектів господарської діяльності підприємства.

Для проведення комплексного аналізу фінансового стану підприємства попередньо розраховані фінансові показники необхідно представити у зведеній таблиці за наступною схемою.

Т

аблиця 2.Комплексна характеристика фінансового стану підприємства ВАТ „Полтавагаз” за 2005 рік

| № з/п |

Найменування показника |

Одиниці вимірювання |

Значення |

| На поч. року |

На кін. року |

| 1 |

Показники ліквідності |

| 1.1. |

Коефіцієнт поточної ліквідності |

грн./грн |

1,05 |

1,03 |

| 1.2. |

Коефіцієнт швидкої ліквідності |

грн./грн |

0,04 |

0,94 |

| 1.3. |

Коефіцієнт абсолютної ліквідності |

грн/грн |

0,02 |

0,06 |

| 1.4. |

Чистий оборотний капітал |

грн. |

371,7 |

137,5 |

| 1.5. |

Коефіцієнт маневреності |

грн./грн |

0,02 |

0,01 |

| 2. |

Показники ділової активності |

| 2.1. |

Коефіцієнт обігу активів |

грн./грн. |

0,4 |

| 2.2. |

Коефіцієнт обігу поточних активів |

грн./грн |

1,75 |

| 2.3. |

Коефіцієнт обігу дебіторської заборгованості |

грн.\грн |

2541,85 |

| 2.4. |

Коефіцієнт обігу поточних зобов’язань |

грн./грн |

1,8 |

| 2.5. |

Коефіцієнт обігу кредиторської заборгованості |

грн./грн |

23,1 |

| 2.6. |

Коефіцієнт обігу товарно-матеріальних запасів |

грн./грн |

15,8 |

| 2.7. |

Тривалість операційного циклу |

дні |

108 |

| 3. |

Показники прибутковості |

| 3.1. |

Чистий дохід від реалізації |

тис. грн. |

10916,1 |

| 3.2. |

Собівартість реалізованої продукції |

тис. грн. |

11918 |

| 3.3. |

Валовий прибуток |

тис. грн. |

-1001,9 |

| 3.4. |

Сумарні операційні доходи |

тис. грн. |

10293,1 |

| 3.5. |

Сумарні операційні витрати |

тис. грн. |

13320,8 |

| 3.6. |

Прибуток від операційної діяльності |

тис. грн. |

-3027,7 |

| 3.7. |

Прибуток від звичайної діяльності до оподаткування |

тис. грн. |

-2022,2 |

| 3.8. |

Чистий прибуток від звичайної діяльності |

тис. грн. |

-2022,2 |

| 4. |

Показники рентабельності |

| 4.1. |

Коефіцієнт рентабельності активів |

грн./грн. |

-0,03 |

| 4.2. |

Коефіцієнт рентабельності поточних активів |

грн./грн. |

-0,12 |

| 4.3. |

Коефіцієнт рентабельності інвестицій |

грн./грн |

-0,04 |

| 4.4. |

Коефіцієнт рентабельності власного капіталу |

грн./грн. |

-0,04 |

| 4.5. |

Коефіцієнт рентабельності реалізованої продукції |

грн/грн |

-0,14 |

| 5. |

Показники структури капіталу підприємства |

| 5.1. |

Коефіцієнт незалежності |

грн./грн |

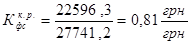

0,74 |

0,81 |

| 5.2. |

Коефіцієнт фінансової стабільності |

грн./грн. |

0,74 |

0,81 |

| 5.3. |

Коефіцієнт фінансування |

грн./грн. |

2,88 |

0,69 |

| 5.4. |

Коефіцієнт фінансової залежності |

грн./грн. |

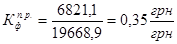

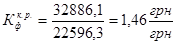

0,35 |

1,46 |

При здійсненні комплексного аналізу необхідно враховувати головну мету фінансового управління – обґрунтування надійних джерел капіталу підприємства і забезпечення високого рівня ефективності його використання в господарській діяльності.

Після проведення комплексної характеристики фінансового стану підприємства ВАТ "Полтавагаз" можна зробити деякі висновки. Отже, підприємство являється збитковим протягом звітного періоду так, як його збиток становить -2022,2 тис.грн. Більшість показників ліквідності, ділової активності, прибутковості і рентабельності не відповідають нормативним вимогам і існує тенденція до їх погіршення. Це означає, що фінансовий стан підприємства визнається не задовільним. Структура капіталу є стабільною, бо величина коефіцієнту незалежності знаходиться в межах 0,55 грн/грн. Після розрахунків коефіцієнтів структури капіталу підприємства можна сказати, що воно є платоспроможним, але має загрозу дефіциту грошових засобів. Що стосується ліквідності підприємства, то протягом року спостерігається тенденція щодо зменшення ліквідності.

Висновок

В першому розділі курсової роботи було розглянуто питання функцій та призначення фінансового механізму у системі корпоративного менеджменту. Дане питання є особливо актуальним, особливо зараз, коли фінансова система як окремих підприємств, так і держави взагалі не налагоджені. Успішне налагодження фінансової системи сприятливо вплине на економічний стан підприємства.

У другому розділі було проведено аналіз і оцінку фінансового стану підприємства. Фінансовий аналіз – це процес дослідження фінансового стану та основних результатів фінансово-господарської діяльності підприємства з метою забезпечення його ефективного розвитку.

Фінансовий стан підприємства визначається сукупністю виробничо-господарських факторів, характеризується системою показників, що відображають наявність розміщення й використання його фінансових ресурсів.

Безпосередньо, оцінювання фінансового стану підприємства ВАТ „Полтавагаз” проводиться на основі використання даних балансу підприємства (форма №1), звіту про фінансові результати (форма №2).

Відповідно до прийнятого методичного підходу в даній курсовій роботі, я оцінювала фінансовий стан підприємства на основі рахунків та аналізу наступної групи показників:

– стану ліквідності підприємства;

– стану ділової активності підприємства;

– стану процесів формування і розподілу прибутків підприємства;

– стану рентабельності підприємства;

– стану структури капіталу підприємства;

– стану ринкової активності підприємства.

Як показують розрахунки, дуже мала частка власних ресурсів входить до вкладу найбільш мобільних активів підприємства, що свідчить про недостатню маневреність підприємства, також з розрахунків випливає те, що підприємство здатне виконати свої короткострокові зобов’язання, реалізувавши поточні активи, але підприємство є не досить ліквідним.

Щодо ділової активності підприємства можна зробити висновок, що загалом підприємство не досягло високих показників щодо цієї галузі діяльності. Бажано, для стабільного фінансового стану, щоб показники були меншими.

Дане підприємство має фінансові труднощі, пов’язані з раціональним розміщенням і використанням існуючих фінансових ресурсів. Тому фінансова діяльність повинна бути спрямована на забезпечення систематичного і ефективного використання фінансових ресурсів, досягнення раціонального співвідношення власних і позичених коштів, фінансової стабільності з метою ефективного функціонування підприємства.

ВАТ "Полтавагаз" в результаті своєї діяльності за звітний період має збиток 2022,2

тис. грн., несвоєчасно розраховується по всіх своїх зобов’язаннях перед кредиторами і бюджетом.

Отже, підприємство є збитковим протягом періоду, що аналізується, більшість показників фінансового стану не відповідають нормативним вимогам, існує тенденція до їх погіршення. Загалом фінансовий стан є незадовільним.

Література

1. Фінанси підприємства: навчальний посібник. Курс лекцій /за ред. док. екон. наук Кірейцева Г.Г. – 2002 р.

2. Опарін В.М. Фінанси „Загальна теорія”. Навч. посібник - 2001 р.

3. Базилевич В.Д. Баластрик П.О. Державні фінанси. Навч. посібник, Атіка – 2004 р.

4. Арачій В.І. Фінанси підприємства. Навч. посібник – К. – 2004 р.

5. Фінанси: підручник /Гридчина М.В., Захожай В.Б., Осіпчук П.Л., К.– 2002

6. Сенчагов В.К. Финансовый механизм и его роль в повышении эффективности производства. – М.: Финансы – 1979 г.

7. Ковалюк О.М. Методологічні основи фінансового механізму //Фінанси України – 2003, №4.

8. Бригхем Юджин Ф. Энциклопедия финансового менеджмента – М.: РАГС – 1998 г.

9. Поддєрьогін А.М. Фінанси підприємства – К.: КНЕУ, 2002 р.

10. Бочаров В.В. Корпоративные финансы - СПб: Питер, 2001 г.

11. Заруба О.Д. Основи фінансового менеджменту. – К: Молодь, 1997 р.

12. Шиян Д.В., Строченко Н.І. Фінансовий аналіз.: Навч. посібник – К.: АСК, 2003 р.

13. Савицька Г.В. Економічний аналіз діяльності підприємства. Навч. посібник К.: Знання, 2004 р.

14. Фінансовий менеджмент. Нач. Посібник /за ред. Г.Г. Кірейцева, – К.: ЦУП, 2002 р.

15. Балабанов И.Д. Основы финансового менеджмента, – М.: Финансы и статистика, 1999 г.

| Коди |

| Дата(рік, місяць, число) |

01 |

| Підприємство _____Кобеляки УЕГГ____________________ заЄДРПОУ |

05524699 |

| Територія__________________________________________ заКОАТУУ |

5321810100 |

| Форма власності___________Приватна___________________заКФВ |

10 |

| Орган державного управління ____ВАТ”Полтавагаз”______ за СПОДУ |

03351912 |

| Галузь ______________________________________________ за ЗКГНГ |

| Вид економічної діяльності ___газопостачання____________ за КВЕД |

| Одиниця виміру: тис.грн. Контрольна сума |

| Адреса __39200, м. Кобеляки вул. Міжколгоспна, 1_________________ |

БАЛАНС

на 31 грудня 2005 р.

Форма № 1 Код за ДКУД 1801001

| Актив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

| І. Необоротні активи |

| Нематеріальні активи: |

| Залишкова вартість |

010 |

| Первісна вартість |

011 |

| Знос |

012 |

| Незавершене будівництво |

020 |

| Основні засоби: |

| Залишкова вартість |

030 |

19229,0 |

22458,8 |

| Первісна вартість |

031 |

24705,7 |

29717,5 |

| Знос |

032 |

5476,7 |

7258,7 |

| Довгострокові фінансові інвестиції: |

| які обліковуються за методом участі в капіталі інших підприємств |

040 |

68,2 |

- |

| інші фінансові інвестиції |

045 |

| Довгострокова дебіторська заборгованість |

050 |

| Відстрочені податкові активи |

060 |

| Інші необоротні активи |

070 |

| Усього за розділом І |

080 |

19297,2 |

22458,8 |

| ІІ. Оборотні активи |

| Запаси: |

| виробничі запаси |

100 |

550,5 |

436,5 |

| тварини на вирощуванні та відгодівлі |

110 |

| незавершене виробництво |

120 |

| готова продукція |

130 |

| Товари |

140 |

| Векселі одержані |

150 |

| Дебіторська заборгованість за товари, роботи, послуги: |

| чиста реалізаційна вартість |

160 |

| первісна вартість |

161 |

6232,9 |

5127,1 |

| резерв сумнівних боргів |

162 |

786,0 |

| Дебіторська заборгованість за розрахунками: |

| з бюджетом |

170 |

0,5 |

1,6 |

| за виданими авансами |

180 |

51,9 |

| з нарахованих доходів |

190 |

| із внутрішніх розрахунків |

200 |

| Інша поточна дебіторська заборгованість |

210 |

105,0 |

120,2 |

| Поточні фінансові інвестиції |

220 |

| Грошові кошти та їх еквіваленти: |

| в національній валюті |

230 |

143,8 |

319,6 |

| в іноземній валюті |

240 |

| Інші оборотні активи |

250 |

| Усього за розділом ІІ |

260 |

7192,8 |

5271,2 |

| ІІІ. Витрати майбутніх періодів |

270 |

11,2 |

| Баланс |

280 |

26490,0 |

27741,2 |

| Пасив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

| І. Власний капітал |

| Статутний капітал |

300 |

| Пайовий капітал |

310 |

| Додатковий вкладений капітал |

320 |

19590,9 |

22562,3 |

| Інший додатковий капітал |

330 |

| Резервний капітал |

340 |

| Нерозподілений прибуток (непокритий збиток) |

350 |

| Неоплачений капітал |

360 |

| Вилучений капітал |

370 |

| Усього за розділом І |

380 |

19590,9 |

22562,3 |

| II. Забезпечення наступних витрат і платежів |

| Забезпечення виплат персоналу |

400 |

| Інші забезпечення |

410 |

| 415 |

| 416 |

| Цільове фінансування |

420 |

78,0 |

34,0 |

| Усього за розділом II |

430 |

78,0 |

34,0 |

| III. Довгострокові зобов'язання |

| Довгострокові кредити банків |

440 |

| Інші довгострокові фінансові зобов'язання |

450 |

| Відстрочені податкові зобов'язання |

460 |

| Інші довгострокові зобов'язання |

470 |

| Усього за розділом III |

480 |

| IV. Поточні зобов'язання |

| Короткострокові кредити банків |

500 |

| Поточна заборгованість за довгостроковими зобов'язаннями |

510 |

| Векселі видані |

520 |

| Кредиторська заборгованість за товари, роботи, послуги |

530 |

2,4 |

6,9 |

| Поточні зобов'язання за розрахунками: |

| з одержаних авансів |

540 |

934,9 |

| з бюджетом |

550 |

20,2 |

16,9 |

| з позабюджетних платежів |

560 |

| зі страхування |

570 |

51,4 |

54,4 |

| з оплати праці |

580 |

116,7 |

135,0 |

| з учасниками |

590 |

| із внутрішніх розрахунків |

600 |

5244,4 |

3822,2 |

| Інші поточні зобов'язання |

610 |

291,4 |

174,6 |

| Усього за розділом IV |

620 |

5726,5 |

5144,9 |

| V. Доходи майбутніх періодів |

630 |

1094,6 |

- |

Баланс

|

640 |

26490,0 |

27741,2 |

Керівник Головний бухгалтер

|