Содержание

Введение

1. Теоретические основы инвестиционной деятельности предприятия

1.1 Эмиссия ценных бумаг

1.2 Основные характеристики кредита

1.3 Функции кредита

2. Формы финансирования инвестиционных проектов

2.1 Источники финансирования инвестиционных проектов

2.2 Долгосрочное кредитование коммерческими и государственными банками

2.3 Оценка эффективности инвестиционных проектов

3. Разработка проектной схемы финансирования на примере сети салонов сотовой связи «Мобильный век»

3.1 Характеристика проекта

3.2 Оценка экономической эффективности проекта с учетом возможной схемы финансирования

Заключение

Список литературы

Инвестиции — это долгосрочные вложения капитала в различные сферы экономики с целью его сохранения и увеличения. Различают реальные (капиталообразующие) инвестиции — вложение в создание новых, реконструкцию или техническое перевооружение существующих предприятий, производств и финансовые (портфельные вложения в покупку акций и ценных бумаг государства, других предприятий, инвестиционных фондов. В первом случае предприятие-вестор, вкладывающее средства, увеличивает свой производственный капитал — основные производственные фонды и необходимые для их функционирования оборотные средства. Во втором случае инвестор увеличивает свой финансовый капитал, получая дивиденды — доход на ценные бумаги. Вложения денежных средств в создание производств при этом осуществляют другие предприятия и организации, выпустившие акции для привлечения финансовых средств на осуществление их инвестиционных проектов. Другими формами инвестирования являются: приобретение земельных участков, имущественных прав (оцениваемых денежным эквивалентом), лицензий на передачу прав промышленной собственности, секретов производства, патентов на изобретения, свидетельств на новые технологии, полезные модели и промышленные образцы, товарные знаки, фирменные наименования, сертификаты на продукцию и технологию производства, права землепользования и т. п. Инвестиции, вкладываемые в создание новых и воспроизводство действующих основных фондов без вложений в потребные оборотные средства, имеют форму капитальных вложений. Капитальные вложения составляют преобладающую часть всех средств, обеспечивающих простое и расширенное воспроизводство основных фондов. К ним относятся все капитальные затраты на прирост и возмещение износа основных фондов, включая затраты на капитальный ремонт и модернизацию основных фондов.

Инвестиционный проект — планируемый и осуществляемый комплекс мероприятий по вложению капитала в различные отрасли и сферы экономики с целью его увеличения. Реализация инвестиционного проекта, связанного с созданием нового или реконструкцией, техническим перевооружением (переоснащением) действующего предприятия или производства, требует осуществления ряда мер по приобретению, аренде, отводу и подготовке земельного участка под застройку, проведению инженерных изысканий, разработке проектной документации на строительство или реконструкцию предприятия, производства, выполнению строительных и монтажных работ, приобретению технологического оборудования, проведению пуско-наладочных работ, обеспечению создаваемого (переоснащаемого или перепрофилируемого) предприятия (производства) необходимыми кадрами, сырьем, комплектующими изделиями, организации сбыта намеченной к производству продукции. Осуществление указанных мер во взаимосвязи по времени и организационно-технологическим соображениям — есть инвестиционный процесс.

Все источники инвестиций подразделяются на собственные (внутренние) и внешние.

К собственным источникам инвестиций относятся:

− собственные финансовые средства, формирующиеся в результате начисления амортизации на действующий основной капитал, отчислений от прибыли на нужды инвестирования, сумм, выплаченных страховыми компаниями и учреждениями в виде возмещения ущерба от стихийных и других бедствий, и т. п.;

− иные виды активов (основные фонды, земельные участки, промышленная собственность в виде патентов, программных продуктов, торговых марок и т. п.);

− привлеченные средства в результате выпуска предприятием и продажи акций;

− средства, выделяемые вышестоящими холдинговыми и акционерными компаниями, промышленно-финансовыми группами на безвозвратной основе;

− благотворительные и другие аналогичные взносы.

К внешним источникам инвестиций относятся:

− ассигнования из федерального, региональных и местных бюджетов, различных фондов поддержки предпринимательства, предоставляемые на безвозмездной основе;

− иностранные инвестиции, предоставляемые в форме финансового или иного материального и нематериального участия в уставном капитале совместных предприятий, а также в форме прямых вложений (в денежной форме) международных организаций и финансовых институтов, государств, предприятий и организаций различных форм собственности и частных лиц;

− различные формы заемных средств, в том числе кредиты, предоставляемые государством и фондами поддержки предпринимательства на возвратной основе (в том числе на льготных условиях), кредиты банков и других институциональных инвесторов (инвестиционных фондов и компаний, страховых обществ, пенсионных фондов), других предприятий, векселя и другие средства.

Эмиссия ценных бумаг позволяет привлечь дополнительные средства для финансирования инвестиционного проекта.

В зависимости от потребностей акционерного общества можно говорить о видах, или типах эмиссии, направленных на их удовлетворение:

1) для увеличения уставного капитала эмитента

2) для изменения структуры его акционерного капитала

3) для мобилизации ресурсов на инвестиции или пополнение оборотных средств

для погашения кредиторской задолженности эмитента.

Указанные типы эмиссии являются наиболее общими и схематичными. На практике чаще всего реализуются их комбинации, поскольку обычно надо решить несколько задач, например, мобилизовать средства, изменить структуру акционерного капитала, и частично погасить кредиторскую задолженность.

Новое АО для того, чтобы выпустить свои акции в обращение должно оформить их государственную регистрацию в органах Министерства финансов РФ. Выпуск акций не прошедших государственную регистрацию, является незаконным, влечет за собой изъятие их у покупателей, выручки у эмитента и возвращение денег покупателям с наложением соответствующих санкций. Процедура регистрации и выпуска акций осуществляется в соответствии с Положением о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР утвержденным и постановлением Правительства РФ от 28 декабря 1991 г. № 78. Государственной регистрацией подлежит первичная эмиссия акций, т. е. продажа акций обществом-эмитентом их первым владельцам, причем первичная эмиссия имеет место как при учреждении АО, так и при увеличении уставного капитала существующего АО и организации дополнительного выпуска акций. После принятия решения о первичной эмиссии акций АО-эмитент представляет в регистрирующих финансовый орган необходимые документы, основным из которых является проспект эмиссии, в котором содержатся:

1) основные данные об эмитенте;

2) данные о финансовом положении;

3) сведения о предстоящем выпуске ценных бумаг.

Эмиссия облигаций.

1. Общество вправе в соответствии с его уставом размещать облигации и иные ценные бумаги, предусмотренные правовыми актами Российской Федерации о ценных бумагах.

2. Размещение обществом облигаций и иных ценных бумаг осуществляется по решению совета директоров (наблюдательного совета) общества, если иное не предусмотрено уставом общества.

3. Общество вправе выпускать облигации. Облигация удостоверяет право ее владельца требовать погашения облигации (выплату номинальной стоимости или номинальной стоимости и процентов) в установленные сроки. В решении о выпуске облигаций должны быть определены форма, сроки и иные условия погашения облигаций. Облигация должна иметь номинальную стоимость. Номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер уставного капитала общества либо величину обеспечения, предоставленного обществу третьими лицами для цели выпуска облигаций. Выпуск облигаций обществом допускается после полной оплаты уставного капитала общества.

Общество может выпускать облигации с единовременным сроком погашения или облигации со сроком погашения по сериям в определенные сроки. Погашение облигаций может осуществляться в денежной форме или иным имуществом в соответствии с решением об их выпуске. Общество вправе выпускать облигации, обеспеченные залогом определенного имущества общества, либо облигации под обеспечение, предоставленное обществу для целей выпуска облигаций третьими лицами, и облигации без обеспечения. Выпуск облигаций без обеспечения допускается не ранее третьего года существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества. Облигации могут быть именными или на предъявителя.

При выпуске именных облигаций общество обязано вести реестр их владельцев. Утерянная именная облигация возобновляется обществом за разумную плату. Права владельца утерянной облигации на предъявителя восстанавливаются судом в порядке, установленном процессуальным законодательством Российской Федерации. Общество вправе обусловить возможность досрочного погашения облигаций по желанию их владельцев. При этом в решении о выпуске облигаций должны быть определены стоимость погашения и срок, не ранее которого они могут быть предъявлены к досрочному погашению.

4. Общество не вправе размещать облигации и иные ценные бумаги, конвертируемые в акции общества, если количество объявленных акций общества определенных категорий и типов меньше количества акций этих категорий и типов, право на приобретение которых предоставляют такие ценные бумаги.

Кредит - предоставление денег или товаров в долг, как правило, с уплатой процентов; стоимостная экономическая категория, неотъемлемый элемент товарно-денежных отношений. Возникновение кредита связано непосредственно со сферой обмена, где владельцы товаров противостоят друг другу как собственники, готовые вступить в экономические отношения.

Возвратность кредита

Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности. В отечественной практике кредитования в условиях централизованной плановой экономики существовало неофициальное понятие «безвозвратная ссуда».

Эта форма кредитования имела достаточно широкое распространение, особенно в аграрном секторе, и выражалась в предоставлении государственными кредитными учреждениями ссуд, возврат которых изначально не планировался из-за кризисного финансового состояния заемщика. По своей экономической сущности безвозвратные ссуды являлись скорее дополнительной формой бюджетных субсидий, осуществляемых через посредничество государственного банка, что традиционно осложняло кредитное планирование и вело к постоянной фальсификации расходной части бюджета. В условиях рыночной экономики понятие безвозвратной ссуды столь же недопустимо, как, например, понятие "планово-убыточное частное предприятие".

Срочность кредита

Этот принцип отражает необходимость возврата кредита не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе. Нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке (в нашей стране — свыше трех месяцев) — предъявления финансовых требований в судебном порядке. Частичным исключением из этого правила являются так называемые онкольные ссуды, срок погашения которых в кредитном договоре изначально не определяется.

Платность кредита. Ссудный процент

Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором. Практическое выражение рассматриваемый принцип находит в процессе установления величины банковского процента, выполняющего три основные функции:

- перераспределение части прибыли юридических и дохода физических лиц;

- регулирование производства и обращения путем распределения ссудных капиталов на отраслевом, межотраслевом и международном уровнях;

- на кризисных этапах развития экономики — антиинфляционную защиту денежных накоплений клиентов банка.

Ставка (или норма) ссудного процента, определяемая как отношение суммы годового дохода, полученного на ссудный капитал, к сумме предоставленного кредита выступает в качестве цены кредитных ресурсов. Подтверждая роль кредита как одного из предлагаемых на специализированном рынке товаров, платность кредита стимулирует заемщика к его наиболее продуктивному использованию.

Именно эта стимулирующая функция не в полной мере использовалась в условиях плановой экономики, когда значительная часть кредитных ресурсов предоставлялась государственными банковскими учреждениями за минимальную плату (1,5 — 5% годовых) или на беспроцентной основе. Принципиально отличаясь от традиционного механизма ценообразования на другие виды товаров, определяющим элементом которого выступают общественно необходимые затраты труда на их производство, цена кредита отражает общее соотношение спроса и предложения на рынке ссудных капиталов и зависит от целого ряда факторов, в том числе чисто конъюнктурного характера.

Обеспеченность кредита

Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии. Особенно актуален в период общей экономической нестабильности, например, в отечественных условиях.

Целевой характер кредита

Принцип распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.

Дифференцированный характер кредита

Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса и пр.).

1.3 Функции кредита

Место и роль кредита в экономической системе общества определяются также, прежде всего выполняемыми им функциями, как общего, так и селективного характера.

Перераспределительная функция

В условиях рыночной экономики рынок ссудных капиталов выступает в качестве своеобразного насоса, откачивающего временно свободные финансовые ресурсы из одних сфер хозяйственной деятельности и направляющего их в другие, обеспечивающие, в частности, более высокую прибыль. Ориентируясь на дифференцированный ее уровень в различных отраслях или регионах, кредит выступает в роли стихийного макрорегулятора экономики, обеспечивая. удовлетворение потребностей динамично развивающихся объектов приложения капитала в дополнительных финансовых ресурсах. Однако в некоторых случаях практическая реализация указанной функции может способствовать углублению диспропорций в структуре рынка, что наиболее наглядно проявилось в России на стадии перехода к рыночной экономике, где перелив капиталов из сферы производства в сферу обращения принял угрожающий характер, в том числе с помощью кредитных организаций. Именно поэтому одна из важнейших задач государственного регулирования кредитной системы — рациональное определение экономических приоритетов и стимулирование привлечения кредитных ресурсов в те отрасли или регионы, ускоренное развитие которых объективно необходимо с позиции национальных интересов, а не исключительно текущей выгоды отдельных субъектов хозяйствования.

Экономия издержек обращения

Практическая реализация этой функции непосредственно вытекает из экономической сущности кредита, источником которого выступают, в том числе финансовые ресурсы, временно высвобождающиеся в процессе кругооборота промышленного и торгового капиталов. Временной разрыв между поступлением и расходованием денежных средств субъектов хозяйствования может определить не только избыток, но и недостаток финансовых ресурсов. Именно поэтому столь широкое распространение получили ссуды на восполнение временного недостатка собственных оборотных средств, используемые практически всеми категориями заемщиков и обеспечивающие существенное ускорение оборачиваемости капитала, а, следовательно, и экономию общих издержек обращения.

Ускорение концентрации капитала

Процесс концентрации капитала является необходимым условием стабильности развития экономики и приоритетной целью любого субъекта хозяйствования. Реальную помощь в решении этой задачи оказывают заемные средства, позволяющие существенно расширить масштаб производства (или иной хозяйственной операции) и, таким образом, обеспечить дополнительную массу прибыли. Даже с учетом необходимости выделения части ее для расчета с кредитором привлечение кредитных ресурсов более оправдано, чем ориентация исключительно на собственные средства. Следует, однако, отметить, что на стадии экономического спада (и тем более в условиях перехода к рыночной экономике) дороговизна этих ресурсов не позволяет активно использовать их для решения задачи ускорения концентрации капитала в большинстве сфер хозяйственной деятельности. Тем не менее, рассматриваемая функция даже в отечественных условиях обеспечила определенный положительный эффект, позволив существенно ускорить процесс обеспечения финансовыми ресурсами отсутствующих или крайне неразвитых в период плановой экономики сфер деятельности.

Обслуживание товарооборота

В процессе реализации этой функции кредит активно воздействует на ускорение не только товарного, но и денежного обращения, вытесняя из него, в частности, наличные деньги. Вводя в сферу денежного обращения такие инструменты, как векселя, чеки, кредитные карточки и т.д., он обеспечивает замену наличных расчетов безналичными операциями, что упрощает и ускоряет механизм экономических отношений на внутреннем и международном рынках. Наиболее активную, роль в решении этой задачи играют коммерческий кредит как необходимый элемент современных отношений товарообмена.

Ускорение научно-технического прогресса

В послевоенные годы научно-технический прогресс стал определяющим фактором экономического развития любого государства и отдельного субъекта хозяйствования. Наиболее наглядно роль кредита в его ускорении может быть отслежена на примере процесса финансирования деятельности научно-технических организаций, спецификой которых всегда являлся больший, чем в других отраслях, временной разрыв между первоначальным вложением капитала и реализацией готовой продукции. Именно поэтому нормальное функционирование большинства научных центров (за исключением находящихся на бюджетном финансировании) немыслимо без использования кредитных ресурсов. Столь же необходим кредит и для осуществления инновационных процессов в форме непосредственного внедрения в производство научных разработок и технологий, затраты на которые первоначально финансируются предприятиями, в том числе и за счет целевых средне - и долгосрочных ссуд банка.

Итак, кредит - это экономические отношения, возникающие между кредитором и заемщиком по поводу стоимости, предаваемой во временное пользование. В условиях рыночной экономики кредит выполняет следующие функции:

а) аккумуляция временно свободных денежных средств;

б) перераспределение денежных средств на условиях их последующего возврата;

в) создание кредитных орудий обращения (банкнот и казначейских билетов) и кредитных операций;

г) регулирование объема совокупного денежного оборота.

Основными принципами кредита являются платность, срочность и возвратность.

Условия и формы кредитования

Кредит, по определению, это денежные средства или иные вещи, объединенные родовыми признаками, переданные в долг одной стороной другой стороне. Следовательно, под кредитными правоотношениями понимаются все правоотношения, возникающие вследствие предоставления (передачи), использования и при условии возврата денежных средств или иных вещей. На практике кредит может существовать как в чистом виде (займы, банковские ссуды), так и служить составной частью самых различных гражданско-правовых обязательств. Банковский кредит, требования, которые предъявляются к его оформлению, обладают определенными особенностями, отличными от иных видов кредита. Прежде всего следует отметить, что кредитные отношения банка с клиентом строятся на принципах срочности, возвратности, платности и обеспеченности кредита и оформляются договором.

Банковское кредитование отличается следующими особенностями.

Во-первых, эти правоотношения характеризуются специальным субъектным составом: кредитором в данном случае выступает банк или иная кредитная организация, которая регулярно, профессионально на основании специально выданного Центральным банком РФ разрешения (лицензии) осуществляет подобного рода операции для извлечения прибыли как основной цели своей деятельности.

Во-вторых, если по договору займа либо в результате предоставления товарного или коммерческого кредита предметом договора могут служить не только денежные средства, но и иные вещи, определенные родовыми признаками, то предметом договора банковского кредита могут быть только денежные средства.

В-третьих, особенностью договора банковского кредита является его возмездный характер, т. е. уплата клиентом процентов за пользование денежными средствами кредитной организации в течение определенного срока - в отличие от обычною договора займа, предполагающего как возмездный, так и безвозмездный характер правоотношений сторон.

В-четвертых, обеспеченность кредита. В качестве обеспечения своевременного возврата кредита банки принимают залог, поручительство, гарантию другого банка, а также обязательства в иных формах, допустимых банковской практикой.

В-пятых, отличие от договора займа кредитный договор содержит требование целевого использования заемных средств с указанием конкретных целей.

В-шестых, кредитный договор заключается обязательно и письменной форме. Обязательность такого оформления определена действующим законодательством (ст. 820 ГК РФ), при этом несоблюдение письменной формы влечет за собой недействительность кредитного договора.

В-седьмых, в соответствии с действующим законодательством денежные средства по договору кредита (договору банковской ссуды) могут быть предоставлены предприятию-заемщику только в безналичной форме.

Предоставление коммерческими банками кредита предприятиям осуществляется на основе кредитного договора, который иначе называют договором банковской ссуды. Правила предоставления кредита, порядок, этаны и условия заключения кредитных договоров коммерческие банки разрабатывают самостоятельно с учетом рекомендаций и указаний ЦБ РФ. Для решения вопроса о целесообразности предоставления кредита тому или иному заемщику последний обязан представить в коммерческий банк определенный набор документов:

- заявку на получение кредита;

- копии учредительных документов заемщика, заверенные нотариально (свидетельство о регистрации предприятия, устав, учредительный договор);

- баланс на последнюю отчетную дату, заверенный налоговой инспекцией;

- технико-экономическое обоснование окупаемости проекта;

- копии договоров (контрактов) в подтверждение сделки;

- заверенную нотариусом банковскую карточку с образцами подписей руководителя предприятия, главного бухгалтера и оттиском печати;

- документы, подтверждающие наличие обеспечения кредита (дого-вор залога, договор поручительства, банковская гарантия и т. д.).

В зависимости от финансового состояния заемщика и иных обстоятельств указанный перечень может быть, значительно расширен. В результате анализа предоставленных документов, а также, возможно, проведения исследований и оценки результатов хозяйственно-финансовой деятельности заемщика, его деловой репутации, платежеспособности (особенно, когда рассматривается вопрос о предоставлении достаточно крупных сумм на значительный срок) принимается решение о выдаче кредита. Оформление кредитной сделки производится путем заключения договора.

Банковский кредит

Одна из наиболее распространенных форм кредитных отношений в экономике, объектом которых выступает процесс передачи в ссуду непосредственно денежных средств. Предоставляется исключительно специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от центрального банка. В роли заемщика могут выступать только юридические лица, инструментом кредитных отношений является кредитный договор или кредитное соглашение. Доход по этой форме кредита поступает в виде ссудного процента или банковского процента, ставка которого определяется по соглашению сторон с учетом ее средней нормы на данный период и конкретных условий кредитования. Классифицируется по ряду базовых признаков.

Сроки погашения

Онкольные ссуды, подлежащие возврату в фиксированный срок после поступления официального уведомления от кредитора. В настоящее время они практически не используются не только в России, но и в большинстве других стран, так как требуют относительно стабильных условий на рынке ссудных капиталов и в экономике в целом. Краткосрочные ссуды, предоставляемые, как правило, на восполнение временного недостатка собственных оборотных средств у заемщика. Совокупность подобных операций образует автономный сегмент рынка ссудных капиталов — денежный рынок. Средний срок погашения по этому виду кредита обычно не превышает шести месяцев. Наиболее активно применяются краткосрочные ссуды на фондовом рынке, в торговле и сфере услуг, в режиме межбанковского кредитования. В современных отечественных условиях краткосрочные кредиты, получившие однозначно доминирующий характер на рынке ссудных капиталов, характеризуется следующими отличительными признаками:

а) более короткими сроками, обычно не превышающими одного месяца;

б) ставкой процента. Обратно пропорциональной сроку возврата ссуды;

в) обслуживанием в основном сферы обращения, так как недоступны из-за цен для структур производственного характера.

Среднесрочные ссуды, предоставляемые на срок до одного года (в отечественных условиях — до трех-шести месяцев) на цели как производственного, так и чисто коммерческого характера. Наибольшее распространение получили в аграрном секторе, а также при кредитовании инновационных процессов со средними объемами требуемых инвестиций. Долгосрочные ссуды, используемые, как правило, в инвестиционных целях. Как и среднесрочные ссуды, они обслуживают движение основных средств, отличаясь большими объемами передаваемых кредитных ресурсов. Применяются при кредитовании реконструкции, технического перевооружения, нового строительства на предприятиях всех сфер деятельности. Особое развитие получили в капитальном строительстве, топливно-энергетическом комплексе, сырьевых отраслях экономики. Средний срок их погашения обычно от трех до пяти лет, но может достигать 25 и более лет, особенно при получении соответствующих финансовых гарантий со стороны государства. В России на стадии перехода к рыночной экономике практически не используются как из-за общей экономической нестабильности, так и меньшей доходности в сравнении с краткосрочными кредитными операциями (например, в 1994 г. удельный вес ссуд продолжительностью более одного года в среднем коммерческом банке России не превышал 5—7% от общей стоимости выданных кредитов).

Способ погашения

Ссуды погашаемые единовременным взносом (платежом) со стороны заемщика. Традиционная форма возврата краткосрочных ссуд, весьма функциональная с позиции юридического оформления, так как не требует использования механизма исчисления дифференцированного процента. Ссуды, погашаемые в рассрочку в течение всего срока действия кредитного договора. Конкретные условия (порядок) возврата определяются договором, в том числе — в части антиинфляционной защиты интересов кредитора. Всегда используются при долгосрочных ссудах и, как правило, при среднесрочных.

Способ взимания ссудного процента

Ссуды, процент по которым выплачивается в момент ее общего погашения. Традиционная для рыночной экономики форма оплаты краткосрочных ссуд, имеющая наиболее функциональный с позиции простоты расчета характер. Ссуды, процент по которым выплачивается равномерными взносами заемщика в течение всего срока действия кредитного договора. Традиционная форма оплаты средне- и долгосрочных ссуд, имеющая достаточно дифференцированный характер в зависимости от договоренности сторон (например, по долгосрочным ссудам выплата процента может начинаться как по завершении первого года пользования кредитом, так и спустя более продолжительный срок). Ссуды, процент по которым удерживается банком в момент непосредственной выдачи их заемщику. Для развитой рыночной экономики эта форма абсолютно нехарактерна и используется лишь ростовщическим капиталом. Из-за нестабильности экономической ситуации активно применялась в период 1993 — 1995 гг. многими российскими коммерческими банками, особенно по сверхкраткосрочным (до пяти рабочих дней) ссудам.

Наличие обеспечения

Доверительные ссуды, единственной формой обеспечения возврата которых является непосредственно кредитный договор. В ограниченном объеме применяются некоторыми зарубежными банками в процессе кредитования постоянных клиентов, пользующихся их полным доверием (подкрепленным возможностью непосредственно контролировать текущее состояние расчетного счета заемщика). При средне- и долгосрочном кредитовании могут использоваться лишь в порядке исключения с обязательным страхованием выданной ссуды, обычно — за счет заемщика. В отечественной практике применяются коммерческими банками лишь при кредитовании собственных учреждений.

Обеспеченные ссуды как основная разновидность современного банковского кредита, выражающая один из его базовых принципов. В роли обеспечения может выступить любое имущество, принадлежащее заемщику на правах собственности, чаще всего — недвижимость или ценные бумаги. При нарушении заемщиком своих обязательств это имущество переходит в собственность банка, который в процессе его реализации возмещает понесенные убытки. Размер выдаваемой ссуды, как правило, меньше среднерыночной стоимости предложенного обеспечения и определяется соглашением сторон. В отечественных условиях основная проблема при оформлении обеспеченных кредитов — процедура оценки стоимости имущества из-за незавершенности процесса формирования ипотечного и фондового рынков.

Ссуды под финансовые гарантии третьих лиц, реальные выражением которых служит юридически оформленное обязательство со стороны гаранта возместить фактически нанесенный банку ущерб при нарушении непосредственным заемщиком условий кредитного договора. В роли финансового гаранта могут выступать юридические лица, пользующиеся достаточным доверием со стропы кредитора, а также органы государственной власти любого уровня.

В условиях развитой рыночной экономики получили широкое распространение прежде всего в сфере долгосрочного кредитования, в отечественной практике до настоящего времени имеют ограниченное применение из-за недостаточного доверия со стороны кредитных организаций не только к юридическим лицам, но и к государственным органам, особенно муниципального к регионального уровней.

Целевое назначение

Ссуды общего характера, используемые заемщиком по своему усмотрению для удовлетворения любых потребностей в финансовых ресурсах. В современных условиях имеют ограниченное применение в сфере краткосрочного кредитования, при средне- и долгосрочном кредитовании практически не используется.

Целевые ссуды, предполагающие необходимость для заемщика использовать выделенные банком ресурсы исключительно для решения задач, определенных условиями кредитного договора. (например, расчета за приобретаемые товары, выплаты заработной платы персоналу, капитального развития и т. п.) Нарушение указанных обязательств, влечет за собою применение к заемщику установленных договором санкций в форме досрочного отзыва кредита или увеличения процентной ставки.

Категории потенциальных заемщиков

Аграрные ссуды — одна из наиболее распространенных разновидностей кредитных операций, определивших появление специализированных кредитных организаций - агробанков. Характерной их особенностью является четко выраженный сезонных характер, обусловленный спецификой сельскохозяйственного производства. В настоящее время в России эти кредитные операция осуществляются в основном по линии государственного кредиты из-за крайне тяжелого финансового состояния большинства заемщиков — традиционных для плановой экономики аграрных структур, практически не адаптируемых к требованиям рыночной экономики. Коммерческий ссуды, предоставляемые субъектам хозяйствования, функционирующим в сфере торговли и услуг. В основном они имеют срочный характер, удовлетворяя потребности в заемных ресурсах в части, не покрываемой коммерческим кредитом. Составляют основной объем кредитных операций российских банков. Ссуды посредникам на фондовой бирже, предоставляемые банками брокерским, маклерским и дилерским фирмам, осуществляющим операции по купле-продаже ценных бумаг. Характерная особенность этих ссуд в зарубежной и российской практике — изначальная ориентированность на обслуживание не инвестиционных, а игровых (спекулятивных) операций на фондовом рынке. Ипотечные ссуды владельцам недвижимости, предоставляемые как обычными, так и специализированными ипотечными банками. В современной зарубежной практике получили столь широкое распространение, что в некоторых источниках выделяются в качестве самостоятельной формы кредита. В отечественных условиях начали получать ограниченное распространение лишь с 1994 г., что связано с незавершенностью процесса приватизации и отсутствием законодательных актов, четко определяющих права собственности на основные виды недвижимости (прежде всего — на землю). Межбанковские ссуды — одна из наиболее распространенных форм хозяйственного взаимодействия кредитных организаций. Текущая ставки по межбанковским кредитам является важнейшим фактором, определяющим учетную политику конкретного коммерческого банка по остальным видам выдаваемых им ссуд. Конкретная величина этой ставки прямо зависит от центрального банка, являющегося активным участником и прямым координатором рынка межбанковских кредитов.

Известно, что инвестиционные проекты требуют немалых затрат. Особенно проекты, реализуемые в сфере недвижимости. Считаясь самым надежным вложением капитала, недвижимость становится и самым финансовоемким. Серьезной проблемой становится поиск средств на начальном этапе, когда в проект не верит никто, кроме автора идеи. Практика показывает, что финансовые партнеры появляются позже, когда уже вложено около трети от общей сумы инвестиций. Если ваша компания обладает неограниченными финансовыми ресурсами - проблем нет. Но тем, у кого денег явно не хватает, приходится искать дополнительные источники финансирования. Инвестиционные проекты в сфере недвижимости можно разделить на две категории. Одни финансируются, что называется, 'из своего кармана', другие - за счет с привлечения кредитных ресурсов. Однако, потребность в дополнительных денежных ресурсах может возникнуть не только в случае полного отсутствия собственных средств. Кредит может понадобиться, например, если появляются дополнительные, не учтенные ранее строительные и финансовые риски. Другим поводом обратиться за финансовой помощью может стать отказ одного или нескольких соинвесторов от своих обязательств по финансированию проекта.

Как можно поступить в таком случае?

На реализацию проекта можно взять кредит, оставаясь при этом единственным инвестором. Можно привлечь соинвесторов на правах долевого участия в строительстве с последующим перераспределением площадей. И, наконец, можно переуступить права на окончание строительства объекта другому инвестору. В целом инвестиционные проекты в сфере недвижимости, которые требуют привлечения финансов извне можно, опять таки, разделить на две категории: проекты, в которых кредитование ведется с нулевой стадии строительства, с самого начала, и проекты, где кредит появляется тогда, когда объект недвижимости частично готов. Как показывает практика, в первом случае, получение банковских кредитов практически невозможно, за исключением случаев, когда у Заемщика есть другое надежное обеспечение. Обычно подобные попытки заканчиваются продажей предприятия, на которое оформлена вся согласовательная и проектно-сметная документация, другому инвестору. Необходимый минимум для получения кредита во втором варианте - стопроцентная готовность проекта и разрешений, а также наличие собственного вклада в проект. Представим, что кредит уже получен. Теперь инвестор-девелопер может идти по пути оптимизация процентов или параллельного вложения в проект кредитных и собственных средств. Независимо от причин возникновения потребности в дополнительном финансировании, проект, уже находящийся на стадии реализации более привлекателен для банков. Здесь возникает меньше рисков: сам объект незавершенного строительства может выступать в качестве залога, завершение строительства требует меньше времени, следовательно, кредиты будут более короткими. Но при оформлении подобных договоров залога и их оценке возникают некоторые нюансы, главный из которых - идентификация прав собственности на объект незавершенного строительства. В большинстве случаев инвестор вступает в права собственности на объект недвижимости только после его ввода в эксплуатацию. Тогда, предметом залога могут выступать имущественные права на недвижимость, право собственности на которую будет получено в будущем, а в течение периода строительства инвестор может заключать инвестиционные контракты с другими соинвесторами, по которым право собственности должно будет перейти к новым владельцам, которые могут даже не знать о том, что их право на получение в собственность объекта недвижимости обременено кредитными обязательствами. Кроме того, местные органы власти могут поставить жесткие условия по отводу земли, строго лимитируя срок строительства или требуя выкупа земельного участка в собственность, что значительно повысит затратную часть проекта. В случае невыполнения этих условий застройщику грозит потеря прав на использование данного участка или, как минимум, штрафные санкции. Таким образом, риски банков при кредитовании проектов, связанных со строительством под залог незавершенного строительства, являются достаточно высокими. Обеспечением по таким кредитам могут выступать корпоративные права на предприятие, на которое оформляется вся проектно-сметная и согласовательная документация, не ведущее какой-либо другой финансово-хозяйственной деятельности. Функции банков при финансировании подобных проектов не могут ограничиваться выдачей кредита и оформлением договора залога. Со стороны банков необходим высококачественный мониторинг этих кредитов, участие в управлении проектом, обязательный контроль над строительством и текущей финансово - хозяйственной деятельностью предприятия. Главной проблемой для застройщиков является наличие долгосрочных и дешевых кредитных ресурсов. В нашей практике, одним из самых эффективных инструментов финансирования такого рода проектов является Кредитная линия ЕБРР на развитие малого и среднего бизнеса. Однако, и здесь получение кредита отнюдь не беспроблемное. Так страхование строительных рисков в наших условиях является маловероятным, оценка объекта незавершенного строительства - залога, ниже необходимой величины кредитных ресурсов. Плюс существуют и ограничения по стоимости проектов, а чтобы выплатить проценты по кредиту до сдачи объекта в эксплуатацию инвестору приходится тратить собственные средства, которые могли бы быть вложены в проект, отсутствует четко выверенная строительная смета, которая корректируется, как правило, в большую сторону. Еще одной проблемой может стать то, что доля собственного вклада девелопера должна быть не менее 30 %. Уже стало понятным, что справится со всем спектром таких вопросов подразделениям банков, инвесторов и застройщиков становится достаточно трудно, и не все из них могут делать это самостоятельно. С ростом количества девелоперских проектов в сфере недвижимости все более активизируется спрос на услуги профессиональных профильных консультантов. Ведь, для решения подобных задач необходимы консультанты со знаниями и практическим опытом в сфере рынка недвижимости, оценки недвижимости, инжиринга, архитектуры и строительства, а также финансового анализа и моделирования. Преимущество в работе с такой группой заключается в том, что все подразделения, занимающиеся оказанием разных видов услуг, взаимодействуют между собой и имеют общие цели с инвестором, поскольку большая часть дохода компаний зависит от успеха в реализации проекта. Вторым преимуществом такого сотрудничества является уменьшение временных и финансовых затрат, связанных с сопровождением проекта и оказанием сопутствующих услуг. Вначале, проекты проходят соответствующую правовую, экономическую и строительно-архитектурную экспертизу, где:

- юристы определяют легитимность проекта и его 'слабые' места, статус земельного участка, выделенного под строительство, а также риски, которые могут возникнуть при получении права собственности на построенный объект;

- инжиринговые службы проводят строительную экспертизу объекта, изучают геодезию земельного участка, возможность получения необходимых технических условий для строительства, реальность согласования и выполнения архитектурно-строительного проекта, а также изучают соответствие представленной сметы на строительство текущим рыночным параметрам;

- риэлторы вместе с оценщиками предоставляют финансистам достоверную информацию, подкрепленную аналогами, о стоимости земельного участка и права переуступки проекта другому инвестору в случае его вынужденного 'сворачивания', о возможных ценах реализации построенных площадей на разных этапах строительства и при условии ввода объекта в эксплуатацию;

- финансовые аналитики, в свою очередь, рассчитывают инвестиционную привлекательность проекта.

Таким образом, коренным образом меняется привычный статус риэлтора: из брокера по купле-продаже и аренде недвижимости он превращается в профессионального консультанта на рынке инвестиций в недвижимость.

В условиях перехода к рыночным отношениям возрастает роль долгосрочного кредита как источника денежных средств в формировании и совершенствовании основных фондов народного хозяйства. Он используется на капитальные вложения производственного и непроизводственного назначения. Перечень объектов долгосрочного кредитования очень разнообразный. Так, у предприятий и хозяйственных организаций, независимо от форм собственности, это затраты на техническое перевооружение, реконструкцию и расширение производства, на строительство объектов непроизводственного назначения и на приобретение оборудования, не входящего в сметы строек. Долгосрочный кредит используется также при строительстве новых предприятий и сооружений, имеющих важное народнохозяйственное значение. Долгосрочный кредит предоставляется предприятиям и хозяйственным организациям на указанные выше цели на принципах возвратности, срочности, платности и обеспеченности. Преимущества при долгосрочном кредитовании имеют проекты, которые обеспечивают народнохозяйственную эффективность, решают экономические и социальные проблемы страны, расширяют экспортные возможности, увеличивают производство товаров народного потребления. Обязательными условиями долгосрочного кредитования являются: статус заемщика как юридического лица, экологическая безопасность объекта кредитования, обеспеченность своевременного и полного возврата кредита и уплаты процентов за пользование им, соблюдение норм продолжительности строительства.

Долгосрочный кредит можно разделить на такие его виды:

1. Кредит, который предоставляется коммерческими банками на договорных началах за счет их собственных и привлеченных средств;

2. Государственный кредит, источником которого являются средства республиканского бюджета, и кредит под целевые производственные программы за счет централизованных кредитных средств Центрального банка.

Кредитование в каждом из этих случаев существенно различается. Коммерческие банки предоставляют долгосрочные кредиты инвесторам за счет собственных и привлеченных средств на договорных началах. Основными принципами формирования кредитных отношений являются: свободный выбор партнеров этих отношений, формирование условий их выполнения, оснований и объемов, ответственности при полном невмешательстве государственных органов в выбор и реализацию этих условий. Основные источники ресурсов для долгосрочного кредитования в этом случае - это собственные средства банков (различные фонды, нераспределенная прибыль), средства централизованного ссудного фонда, предприятий и организаций, а также средства бюджетов, которые находятся на счетах банков, вклады граждан и займы у других банков. Кредитные отношения банка и заемщиков регулируются кредитным договором, которым предусматриваются размер разрешенного кредита, сроки и порядок его использования и возврата, процентные ставки за пользование кредитом, обязанности и имущественная ответственность сторон и формы обеспечения обязанностей. Оформление долгосрочного кредитования производится банком на основании предоставляемых заемщиком документов, перечень которых определяется кредитным договором. Кредитный договор действует в течение всего периода пользования кредитом. Потребность в долгосрочном кредите определяется либо полной стоимостью затрат по объекту (мероприятию), если кредит является единственным источником финансирования, либо как разность между стоимостью этих затрат и собственными средствами заемщика, направляемыми на эту цель. Возможность учреждения банка выдать кредит заемщику в требуемом им размере зависит от уровня этого учреждения (отделение, региональное управление и дирекция, банк) и предоставленного ему права выдавать кредит одному заемщику той или иной категории (предприятия, организации, кооперативы, малые предприятия), а также наличия кредитных ресурсов.

Общий срок пользования кредитом складывается из нормативного времени осуществления затрат и времени, в течение которого кредит возвращается банку. Сроки погашения кредита устанавливаются в пределах окупаемости затрат по проекту. Банк предоставляет долгосрочный кредит только кредитоспособным заемщикам, которые могут возвратить его в установленные сроки и уплатить проценты за пользование кредитом. Определение кредитоспособности предприятий и организаций является одной из важнейших сторон хозяйственной деятельности банков в условиях перехода к рынку. Оценка кредитоспособности заемщика производится банком до заключения кредитного договора на основе анализа его финансового состояния и эффективности кредитуемого мероприятия. Базой для такого анализа служат бухгалтерские балансы, другие отчетные и плановые документы о финансово-хозяйственной деятельности, проектно-сметная документация, планы технического перевооружения производства, прогнозные и статистические материалы, характеризующие как современное экономическое состояние заемщика, так и перспективы его развития.

Анализ финансового состояния заемщика позволяет определить показатели, отражающие разные его стороны, например, ликвидность его баланса, покрытие баланса, привлечение средств. При долгосрочном кредитовании важно оценить стабильность этих показателей в период пользования кредитом. Такая оценка требует разнообразных экономических знаний, умения прогнозировать изменения факторов, влияющих на доходность заемщика в условиях перехода к рынку. К таким факторам следует отнести прежде всего динамичность цен и тарифов, рентабельность производства, энерго-, материало- и фондоемкость продукции, обеспечение сырьем, кадрами и основными фондами, внедрение новых техники и технологий, рынок сбыта продукции. Эффективность кредитуемого мероприятия банки определяют путем проведения инженерно-экономической экспертизы его проекта. При этом проверяются наличие и качество проектно-сметной документации и заключений экспертизы, соответствие проектных технико-экономических показателей прогрессивным, оценивается технико-экономический уровень проекта. Важными вопросами при проведении такой экспертизы являются: наличие сырьевой базы, конкурентоспособность продукции, возможность ее сбыта, прогноз уровня цен на будущую продукцию. В процессе инженерно-экономической экспертизы необходимо изучить реальность намечаемых сроков строительства с учетом мощностей, нагрузки и материально-технического обеспечения подрядных строительно-монтажных организаций, надежность поставщиков оборудования и других партнеров.

В настоящее время процесс установления процентной ставки за кредиты не регулируется нормативными актами. Плата за пользование долгосрочным кредитом определяется банками с учетом продолжительности срока кредитования, предоставленных заемщиками гарантий своевременного возврата кредита, спроса и предложений кредитных ресурсов и их цены, а также наличия кредитного риска. Устанавливаемые банками процентные ставки должны обеспечивать полное покрытие их расходов и получение прибыли от осуществления хозрасчетной деятельности. Повышенные размеры процентной ставки предусматриваются кредитным договором в случае нарушения нормативных сроков строительства, получения дополнительных кредитов и переуступки банков сроков возврата ссуды.

Процент за пользование кредитом начисляется в размерах и сроки, предусмотренные кредитным договором. Ответственность за невыполнение заемщиками своих обязательств предусматривается в виде неустойки (штрафа, пени), залога, гарантии, страхования кредитного риска. Долгосрочный кредит используется на оплату поставленных на стройку машин и оборудования, строительных конструкций, деталей, блоков и материалов, а также выполненных строительно-монтажных, проектных и других работ. Банки должны возмещать заемщику расходы по уплате пени поставщикам, за несвоевременные расчеты с ними, если это вызвано неполным и несвоевременным предоставлением кредита. После завершения кредитуемого объекта (мероприятия) заемщик оформляет в установленном порядке задолженность по кредиту срочным обязательством. Погашение кредита обычно начинается со следующего квартала после принятия ответственного решения о вводе объекта в эксплуатацию и производится за счет собственных средств заемщика. Коммерческие банки используют собственные и привлеченные кредитные ресурсы не на инвестиции в техническое развитие предприятий, а главным образом на выдачу им краткосрочных ссуд для производства расчетов и выплаты заработной платы. Такое состояние сказывается на материально-технической базе народного хозяйства страны, вызывая спад производства продукции и углубление других кризисных явлений в экономике страны. Государственный кредит используется инвесторами для оплаты расходов, связанных со строительством, реконструкцией и техническим перевооружением предприятий, строек и объектов. Погашение государственного кредита начинается через год после окончания нормативного срока строительства (реконструкции, технического перевооружения) объекта кредитования и производится за счет собственных средств инвестора или заемных средств. Кредит на приобретение оборудования, которое не входит в сметы строек, погашается, начиная со следующего за годом его выдачи в течение не более двух лет. Гарантом погашения государственного кредита выступает министерство, ведомство или другой орган хозяйственного управления. Средства, поступающие от инвесторов в погашение долга по кредиту, а также значительная часть платы за пользование этим кредитом перечисляются финансирующими банками в доход государственного бюджета. На покрытие расходов по обслуживанию государственного кредита эти банки оставляют 0,4 начисленных процентов за пользование кредитом и 0,3 так называемых "штрафных" процентов. При нарушении сроков строительства более чем на 3 месяца и при консервации или прекращении строительства на такой же срок по инициативе инвестора процентная ставка повышается на 100%. Инвесторы, не соблюдающие сроки платежей, должны уплачивать дополнительно 25% годовых от сумм, которые не уплачены в установленные сроки. Контроль за целевым использованием инвесторами государственного кредита, а также за своевременным его возвратом в государственный бюджет осуществляют финансирующие банки и Министерство финансов. Срок кредитования должен обеспечивать реализацию производственной программы, но не может превышать 5 лет. Каждое предприятие составляет такую программу, утверждает ее в министерстве, разрабатывает календарный план работ по этой программе, составляет смету затрат и представляет обслуживающему его коммерческому банку заявку на долгосрочный кредит с обоснованием его потребности и эффективности намеченной программы. Коммерческие банки дают экспертную оценку предложенной заявки. При необходимости получения централизованных ресурсов Центрального банка коммерческие банки подают заявки областному управлению Центрального банка. Региональные управления Центрального банка анализируют заявки коммерческих банков и свои предложения относительно целесообразности кредитования целевых производственных программ и экономических возможностей этих банков направляют в управление кредитного регулирования Центрального банка.

Целесообразность предоставления долгосрочного кредита коммерческим банком предварительно рассматривается в кредитном комитете и утверждается правлением Центрального банка. Центральный банк заключает с коммерческими банками, кредитующими целевые программы, договор, где определяет размеры платы за кредит и маржи. Центральный банк открывает коммерческому банку кредитную линию, что должно обеспечить оперативное целевое и эффективное использование централизованных ресурсов для кредитования производственных программ.

Коммерческие банки предоставляют заемщикам кредит только на цели, предусмотренные их кредитными заявками, и в пределах средств, перечисленных им Центральным банком для целевого кредитования. Каждый заемщик должен заблаговременно сообщать коммерческому банку о необходимой ему сумме кредита для оплаты расчетных документов по кредитуемому объекту. Только при соблюдении этого условия Центральный банк сможет своевременно предоставлять коммерческому банку средства в пределах открытой ему кредитной линии. Использование, погашение кредита и уплата процентов за пользование им производятся в установленном порядке. Контроль за целевым использованием кредита коммерческими банками осуществляет Центральный банк и его региональные управления, а за целевым использованием кредита заемщиками - коммерческие банки. При выявлении фактов нецелевого использования кредита Центральный банк (региональные управления Центрального банка) взыскивает с коммерческого банка штраф в размере 5% суммы кредита, использованной не по назначению. Опыт свидетельствует, что долгосрочный кредит, предоставляемый на капитальные вложения, способствует сокращению сроков строительства, снижению его себестоимости и ускорению окупаемости затрат, если строительный объект своевременно обеспечен качественной проектно-сметной документацией, оборудованием, строительными материалами, конструкциями и деталями, а капитальные вложения и средства выделяются соответственно нормам продолжительности строительства.

Стройка также должна быть обеспечена достаточными мощностями строительной индустрии, которые следует эффективно использовать.

Эффективность проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников. Различаются следующие показатели эффективности инвестиционного проекта:

- показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников;

- показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для федерального, регионального или местного бюджета;

- показатели экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного процесса и допускающие стоимостное измерение. Для крупномасштабных (существенно затрагивающих интересы города, региона или всей России) проектов рекомендуется обязательно оценивать экономическую эффективность.

В процессе разработки проекта производится оценка его социальных и экологических последствий, а также затрат, связанных с социальными мероприятиями и охраной окружающей среды. Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах расчетного периода, продолжительность которого (горизонт расчета) принимается с учетом:

- продолжительности создания, эксплуатации и (при необходимости) ликвидации объекта;

- средневзвешенного нормативного срока службы основного технологического оборудования;

- достижения заданных характеристик прибыли (массы и/или нормы прибыли и т.д.);

- требований инвестора.

Горизонт расчета измеряется количеством шагов расчета. Шагом расчета при определении показателей эффективности в пределах расчетного периода могут быть: месяц, квартал или год. Затраты, осуществляемые участниками, подразделяются на первоначальные (капиталообразующие инвестиции), текущие и ликвидационные, которые осуществляются соответственно на стадиях строительной, функционирования и ликвидационной. Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые, прогнозные и расчетные цены. Под базисными понимаются цены, сложившиеся в народном хозяйстве на определенный момент времени tб. Базисная цена на любую продукцию или ресурсы считается неизменной в течение всего расчетного периода. Изменение экономической эффективности проекта в базисных ценах производится, как правило, на стадии технико-экономических исследований инвестиционных возможностей. На стадии технико-экономического обоснования (ТЭО) инвестиционного проекта обязательным является расчет экономической эффективности в прогнозных и расчетных ценах. Одновременно рекомендуется осуществлять расчеты в других перечисленных выше видах цен. Прогнозная цена Ц(t) продукции или ресурса в конце t-ого шага расчета (например, t-ого года) определяется по формуле:

Ц(t) = Ц(б) х J(t,tн),

где Ц(б) – базисная цена продукции или ресурса;

J(t,tн) – коэффициент (индекс) изменения цен продукции или ресурсов соответствующей группы в конце t-ого шага по отношению к начальному моменту расчета (в котором известны цены).

Расчетные цены используются для вычисления интегральных показателей эффективности, если текущие значения затрат и результатов выражаются в прогнозных ценах. Это необходимо, чтобы обеспечить сравнимость результатов, полученных при различных уровнях инфляции. Базисные, прогнозные и расчетные цены могут выражаться в рублях или устойчивой валюте (доллары США, ЭКЮ и т.п.). При разработке и сравнительной оценке нескольких вариантов инвестиционного проекта необходимо учитывать влияние изменения объемов продаж на рыночную цену продукции и цены потребляемых ресурсов. Сравнение различных инвестиционных проектов (или вариантов проекта) и выбор лучшего из них рекомендуется производить с использованием различных показателей, к которым относятся:

- чистый дисконтированный доход (ЧДД) или интегральный эффект;

- индекс доходности (ИД)

- внутренняя норма доходности (ВНД);

- срок окупаемости;

- другие показатели, отражающие интересы участников или специфику проекта.

При использовании показателей для сравнения различных инвестиционных проектов (вариантов проекта) они должны быть приведены к сопоставимому виду. Чистый дисконтированный доход (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенный к начальному шагу, или как превышение интегральных результатов над интегральными затратами.

Если в течение расчетного периода не происходит инфляционного изменения цен или расчет производится в базовых ценах, то величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

Т 1

Эинт = ЧДД = SUM(Rt – Зt) х,

t=0 (1+Е)ххt

где Rt – результаты, достигаемые на t-ом шаге расчета,

Зt – затраты, осуществляемые на том же шаге,

T – горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта.

Расчет эффективности проекта в целом определяется по показателям срока окупаемости и внутренней нормы рентабельности.

Срок окупаемости представляет собой период времени с момента выдачи средств источника финансирования до момента, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и суммарным объемом инвестиций приобретет положительное значение. При определении эффективности проекта показатели чистой прибыли и амортизационных отчислений относятся только к реализации инвестиционного проекта и не должны отражать результаты хозяйственной деятельности существующего предприятия, принадлежащего инвестору. Внутренняя норма рентабельности определяется как дисконтирующий множитель, приводящий разновременные значения баланса к началу реализации проекта.

Она является минимальной величиной процентной ставки, при которой занятые средства окупятся за жизненный цикл проекта. Исходя из условия, что сумма дисконтированных разностей платежей равна нулю:

Е 1

Сумма Pt --------- = 0,

t=1 (1+n)

где Pt – ежегодная разность платежей;

Т – суммарная продолжительность жизненного цикла проекта, включая строительство объекта и эксплуатацию основного технологического оборудования;

n – внутренняя норма рентабельности.

В рамках проекта планируется значительное техническое и технологическое перевооружение торгового зала главного офиса. В результате появится крупный магазин, осуществляющий торговлю на принципах самообслуживания, способный занять лидирующие позиции на рынке розничных продаж данной продукции. Для реализации проекта самообслуживания и автоматизации рабочего места кассира, необходимо просчитать потребность в дополнительном финансировании.

Таблица 3.1 – Определение потребности в финансировании

| Инвестиционная деятельность |

0 |

1 |

2 |

3 |

4 |

5 |

| 15 |

Притоки |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

| 16 |

Капиталовложения |

-550 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

| 17 |

Сальдо |

-550 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

| 18 |

Сальдо двух потоков |

-550 |

117 |

291 |

465 |

638 |

812 |

| Кумулятивное сальдо двух потоков |

-550 |

-433 |

-142 |

323 |

961 |

1173 |

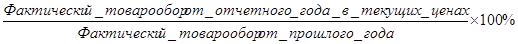

Для обеспечения финансовой реализации проекта, существует потребность в финансировании равная пятьсот пятьдесят тысяч рублей. Это, вполне, приемлемая сумма, учитывая общий доход от проекта, который составит более двух миллионов рублей. Для оценки инвестиционных возможностей «Мобильного века» рассмотрим показатели, приведенные в таблице 3.2. Итак, рассмотрим динамику показателя объема реализованной продукции. Товарооборот – это важнейший показатель торгового предприятия. Его можно рассматривать как результат деятельности предприятия торговли и от него зависит объем валового дохода и прибыли, характеризующей эффективность торговой деятельности. Динамика роста товарооборота в текущих ценах (Д) рассчитывается по формуле:

Д =

Следовательно, рассчитав динамику объема реализованной продукции в 2010 году, можно сказать, что он вырос по сравнению с прошлым на 25% и стал составлять 2758 тысяч рублей, что на 1145 тысяч рублей больше чем в анализируемый период 2008 года. Это можно обуславливать тем, что с каждым годом организация расширяет свой ассортимент и качество обслуживания покупателей. На изменение товарооборота, так же может влиять и изменение режима работы магазинов.

Таблица 3.2 – Основные финансовые показатели

| Показатели |

Годы |

| 2008 |

2009 |

2010 |

| в стоимостном выражении |

в % к предыдущему году |

в стоимостном выражении |

в % к предыдущему году |

в стоимостном выражении |

в % к предыдущему году |

| Объем реализации продукции (млн. руб.). |

1613 |

133,5 |

2198 |

136,3 |

2758 |

125,5 |

| Численность персонала. Всего. |

13 |

100 |

13 |

100 |

13 |

100 |

| Среднемесячная заработная плата. |

390 |

185,6 |

430 |

110 |

561 |

151 |

| Производительность труда. |

124 |

133,3 |

169 |

136,3 |

212 |

125,4 |

| Издержки обращения. |

988 |

147,3 |

1192 |

120,7 |

1503 |

126,1 |

| Балансовая прибыль. |

234 |

89 |

576 |

246 |

694 |

112,6 |

| Чистая прибыль. |

137 |

68,4 |

444 |

324 |

529 |

119 |

Что же касается численности персонала магазина, то она остается не изменой, то есть в течение рассматриваемого мною периода с 2008 по 2010 год, состав работников главного офиса оставался неизменным и составляет тринадцать человек. Стабильность и неизменность состава коллектива можно охарактеризовать следующим, данный коллектив состоит в основном из женщин, среднего возраста, то есть с двадцати лет до сорока лет, так как именно они проявляют наибольший интерес к работе с данным видам продукции. Говоря о социальном положении персонала, то здесь можно выделить людей преимущественно среднего достатка, то есть представителей среднего класса нашего общества. Многие члены коллектива работают с момента образования сети салонов сотовой связи «Мобильный век», что характеризует дружные и сплоченные взаимоотношения, результатом чего является стабильное развитие предприятия. Средняя заработная плата стала составлять 3596 рубля на человека, то есть увеличилась на 51% по сравнению с периодом 2009 года, это связанно с увеличением объема товарооборота, а так же для стимулирования работоспособности коллектива. Показатель «производительности труда» применяется на торговых предприятиях для оценки рационального использования трудовых ресурсов. Производительность труда измеряется разными методами, которые выбирает торговое предприятие в зависимости от особенностей ведения учета. Производительность труда характеризует выработку на одного работника в единицу времени. В сети салонов сотовой связи «Мобильный век» показатель производительности труда рассчитывается стоимостным методом, в основу расчетов ложится объем розничного товарооборота и производительность труда. Исчисляется по следующей формуле:

Пр = =  , ,

где Пр - производительность труда на одного работника; - производительность труда на одного работника;

Т – объем товарооборота (руб.);

Ч – среднесписочная численность за анализируемый период (чел.).

Определив показатель производительности труда в динамике видно, что он вырос в 2010 году на 25,4% по сравнению с прошлым годом. К факторам, повлиявшим на рост данного показателя, можно отнести: объем товарооборота и его ассортиментный состав, организацию труда и уровень механизации торговых процессов, степени квалификации и профессиональной подготовленности кадров и так далее. Показатель издержек обращения – одним из основных оценочных показателей результатов хозяйственной деятельности предприятия. Они позволяют определить качество и эффективность работы коллектива торгового предприятия. Режим экономии издержек обращения способствует росту производительности труда и повышению уровня рентабельности. К показателям издержек обращения относят их абсолютную сумму и уровень. Абсолютная сумма издержек обращения определяется путем суммирования расходов по всем статьям. Этот показатель характеризует, во что обходится сети салонов сотовой связи «Мобильный век» товародвижение. Абсолютная сумма издержек обращения тесно связана и зависит от абсолютной суммы товарооборота. Итак, проанализировав динамику издержек обращения в «Мобильном веке», можно наблюдать не утешающие результаты, то есть издержки обращения растут быстрыми темпами и на период 2010 года составляли 1503 тыс. руб., что на 26,1% больше чем за период 2009 года. Для оценки эффективности использования средств организации рассчитаем следующие показатели:

Балансовая (валовая) прибыль является конечным результатом хозяйственно-финансовой деятельности предприятия и рассчитывается как сумма прибыли (убытка) от реализации товаров, основных фондов, иного имущества и доходов от внереализованных операций, уменьшенных на сумму расходов по этим операциям. Балансовая прибыль подлежит распределению между предприятием и государством. Рассматривая балансовую прибыль, видно, что с каждым годом она увеличивается и в 2010 году составит 694 тыс. руб., что на 12,6 больше чем за аналогичный период 2009 года. Чистая прибыль представляет собой ту часть балансовой прибыли, которая остается в распоряжении предприятия после уплаты налога. Итак, сопоставив динамику показателей чистой прибыли, наблюдается та же ситуация, то есть ее показатели с каждым годом увеличиваются, и на период 2010 года чистая прибыль стала составлять 529 тысяч рублей, что на 19,1% больше чем в 2009 году. Резкое увеличение прибыли связано с расширением ассортимента и увеличением товарооборота. По полученным результатам финансовых показателей можно сделать следующие выводы.

Финансовое состояние предприятия устойчивое, имеются тенденции к повышению этой устойчивости, что свидетельствует о возможной стабильности организации в дальнейшем. Не вызывает сомнения потенциальная способность сети салонов сотовой связи «Мобильный век» рассчитываться в перспективе с задолженностью, так как чистая прибыль составляет 529 тыс. руб., соответственно, можно сделать вывод платежеспособности организации. Таким образом, сеть салонов сотовой связи «Мобильный век» может взять собственные средства в размере 250 тыс. руб. и привлечь дополнительные средства, то есть взять кредит на сумму 300 тыс. руб. для реализации инвестиционного проекта по внедрению самообслуживания и автоматизации торгового процесса.

Возьмем кредит в банке на три года равный сумме в 300 тысяч рублей под 18% годовых. Расчет по кредиту представлен в таблице 3.3.

Таблица 3.3 – Отчет по займу

| Год |

Сумма погашения кредита |

Проценты, ставка – 18% |

| 1 |

100000 |

54000 |

| 2 |

100000 |

36000 |

| 3 |

100000 |

18000 |

Проанализировав данные таблицы 3.3 «Отчет по займу», можно сделать следующие выводы.

Переплата за кредит на сумму триста тысяч рублей составит сто восемь тысяч рублей за три года.

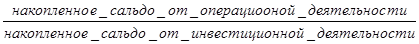

Для расчета показателей эффективности реализации проекта составляют общий денежный поток. Расчет системы показателей предполагает дисконтирование денежного потока. Рассчитаем коммерческую норму дисконта, определяющую коммерческую эффективность проекта, она определяется с учетом альтернативной эффективности использования капитала (9%), но при этом необходимо учитывать свойственные данному проекту факторы риска и неопределенности.

Рассчитаем премию за риск. Она рассчитывается исходя из среднего класса сложности инновации.

= =

где:

- средний класс сложности; - средний класс сложности;

k – класс сложности инновации по i-му классификационному признаку; – класс сложности инновации по i-му классификационному признаку;

n – количество классификационных признаков.

Таблица 3.4 – Премия за риск

| Классификация признаков |

Класс сложности инновации |

| 1. По содержанию |

Новая услуга (5) |

| 2. По типу новатора |

Производственные фирмы и отделения (7) |

| 3. Область знаний и функций |

Оказание услуги (7) |

| 4. По сфере применения |

Коммерческая (5) |

| 5. Уровень инноватора |

Фирма (8) |

| 6. Территориальный масштаб наблюдения |

Район, город (4) |

| 7. Масштаб распространения нововведения |

Единичная реализация (5) |

| 8. По степени радикальности |

Модернизация, усовершенствование (2) |

| 9. По глубине преобразований инноватора |

Комплексная (4) |

| 10. Причина появления нового |

Потребности рынка (3) |

| 11. Этап жизненного цикла на новую услугу |

Ускоренный рост (3) |

| 12. Длительность инновационного процесса |

Краткосрочный (4) |

| 13. Этапы жизненного цикла организации инноватора |

Перестройка (3) |

Итак, премия за риск составляет 5%, следовательно, соотношение среднего класса сложности инновации и средней премией за риск для этого класса равно пяти. Следовательно, коммерческая норма дисконта при оценке внедрения самообслуживания и автоматизации рабочего места составит 14%.

Показатели эффективности реализации проекта сведены в таблице 3.5

Таблица 3.5 – Показатели эффективности внедрения самообслуживания и автоматизации рабочего места, тыс. руб.

| 29 |

Итоговые результаты |

0 |

1 |

2 |

3 |

4 |

5 |

| 30 |

суммарное сальдо трех потоков |

0,00 |

217 |

391 |

565 |

638 |

812 |

| 31 |

Накопленное сальдо трех потоков |

0,00 |

217 |

608 |

1173 |

1241 |

2053 |

| 32 |

Поток для оценки эффективности участия в проекте |

-250 |

217 |

391 |

565 |

638 |

812 |

| Накопленный поток для оценки эффективности участия в проекте |

-250 |

33 |

424 |

989 |

1627 |

2439 |

| 33 |

Дисконтированный поток для оценки эффективности участия в проекте (14%) |

-250 |

190,4 |

300,9 |

381,4 |

377,4 |

421,7 |

| Накопленный дисконтированный поток для оценки эффективности участия в проекте |

-250 |

-60 |

360,9 |

742,3 |

1120 |

1541,7 |

| ЧД |

2439 |

| ЧДД |

1541,7 |

| Дисконтированный поток для расчета ВНД (130%) |

-250 |

94,4 |

74 |

46,4 |

22,8 |

12,6 |

ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности эффектов (а также затрат, результатов), относящихся к различным моментам времени.

Данный проект эффективен, так как чистый доход составляет 2439 млн. руб. Эффективным является и участие в проекте, поскольку чистый дисконтированный доход равен 1541,7 млн. руб.

Дисконт проекта = ЧД – ЧДД

Дисконт проекта внедрения самообслуживания и автоматизации рабочего места равен 897,3 тыс. руб.

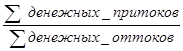

Внутренняя норма доходности (ВНД) представляет собой дисконтированный показатель ценности проекта – ставку дисконтирования при которой обеспечивается безубыточность проекта, то есть сумма денежных притоков равна сумме денежных оттоков. В данном проекте ВНД составляет 130%, то есть на 1 рубль реализованной продукции создает 1 рубль 30 копеек прибыли.

Сроком окупаемости проекта более одного года.

Индексы доходности характеризуют (относительную) «отдачу проекта» на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для не дисконтированных денежных потоков. При оценке эффективности часто используются: индекс доходности затрат (ИДЗ), индекс доходности дисконтированных затрат (ИДДЗ), индекс доходности инвестиций (ИДИ),

ИДЗ =

ИДЗ =  (руб.) (руб.)

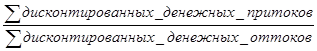

ИДДЗ =

ИДДЗ =  (руб.) (руб.)

ИДИ =

ИДИ =  (руб.) (руб.)

ИДДИ =

ИДДИ =  = 2,7 (руб.) = 2,7 (руб.)

Итак, просчитав индексы доходности, видно, что производимые по проекту затраты имеют достаточно высокую отдачу: ИДДЗ = 6,7 рублей, а ИДДИ = 2,7 рублей.

Проанализировав показатели эффективности по проекту, можно сделать заключение об экономической привлекательности целесообразности реализации проекта по внедрению самообслуживания и автоматизации рабочего места, то есть проект является эффективным, но допустим риск.

Структура источников инвестирования в переходный период становления рыночной экономики характеризуется следующими данными: на долю собственных источников инвестирования приходится почти 80% всех направляемых средств, доля кредитов банков в общей сумме инвестиций составляет менее 10%. Доля бюджетных средств составляла на конец 1996 г. примерно 10% и имела постоянную тенденцию к снижению. Основным источником инвестирования в составе внутренних средств является амортизация. Ее доля превышает 70%. В связи с наличием инфляционных процессов и отставанием данных балансового учета стоимости основных фондов от их реальной рыночной стоимости, отставанием переоценки основных фондов от темпов инфляции, а также в связи со значительной степенью износа основных фондов начисляемой амортизации далеко не достаточно даже для простого воспроизводства. Поэтому одним из средств повышения инвестиционной активности предприятий является ускоренная амортизация основных фондов. Постановлением Правительства Российской Федерации № 967 от 19 августа 1994г. разрешено производить ускоренную амортизацию с применением коэффициента до 1,5 к действующим нормам амортизации. Постановлением определено также, что начисляемая амортизация не может направляться и использоваться на другие цели.

1. Балтус П., Майджер Б. «Школа европейского бизнеса», «Лизинг-ревю», 2006 г., № 1.

2. Бочаров В. В.,- “Финансово-кредитный механизм регулирования инвестиционной деятельности предприятия”, М., 2005 г..

3. Ван Хорн Д. К.,- “Основы управления финансами”, М. 2006 г..

4. Горбатенко О. И., - “Формирование эффективной инвестиционной политики предприятия”, Казань, 2007 г.

5. Ильинская Е. М.,- “Инвестиционная деятельность”, С-Пб.,2007 г..

6. Когут А. Е., - “Управление инвестиционной деятельностью предприятия”, М., 2007 г.

7. Кныш М. И.. - “Стратегическое планирование инвестиционной деятельности”, С-Пб, 2006 г.

8. Котова Н.Н.,- “Инвестиционная деятельность фирмы”. М, 2006 г.

9. Ковалева А. М.,- “Финансы”, М., 2007 г.

10. Кукукина И. Г.,- “Финансовый менеджмент”, М., 2006 г.

11. Никифорова С. В.,- “Стратегический маркетинг”, М., 2005 г.

12. Шмален Г.,- “ Основы и проблемы экономики предприятия”, М, 2007 г.

13. Витин А. Мобилизация финансовых ресурсов для инвестиций. //Вопросы экономики, №7, 2007.