Курсовая работа

Особенности формирования налоговой базы единого социального налога в России

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

РАЗДЕЛ 1 СУТЬ И ОСОБЕННОСТИ НАЧИСЛЕНИЯ ЕДИНОГО СОЦИАЛЬНОГО НАЛОГА В РФ

1.1 Общие положения ЕСН

1.2 Современные тенденции налогового законодательства в отношении ЕСН

РАЗДЕЛ 2 ОСОБЕННОСТИ ФОРМИРОВАНИЯ НАЛОГОВОЙ БАЗЫ И РАСЧЕТА ЕСН

2.1 Формирование налоговой базы

2.2 Налоговая база по ЕСН при реорганизации

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Как известно, единый социальный налог (далее — ЕСН) взимается с 2001 года. Однако предложение о его введении обсуждалось на протяжении нескольких лет. Суть налога при его включении в НК РФ виделась в том, чтобы заменить взносы организаций в различные внебюджетные социальные фонды единым налогом, ликвидировав таким образом неразбериху в существовавшей до введения налога системе. До вступления в силу НК РФ существовали несколько фондов: пенсионный, медицинского страхования, социального страхования, а также фонд занятости.

Аргументы в пользу введения ЕСН были более чем существенные: дело в том, что у всех социальных фондов была одна и та же облагаемая база — фонд оплаты труда и выплаты в пользу работников. Но взносы были разными по величине. В Пенсионный фонд России (далее — ПФР) — 29%, в Фонд обязательного медицинского страхования (далее — ФОМС) — 3,6%, в Фонд занятости — 1,5%, в Фонд социального страхования (далее — ФСС) — 5,4%. В совокупности взносы составляли 39,5%. «Почему бы не заменить все взносы одним платежом?» — удивлялись налогоплательщики. Ведь каждый фонд требовал перечисления взноса в него отдельным платежным поручением, устанавливал собственные сроки уплаты и представления отчетности, правила представления отсрочек и т.д.

Но это было еще полбеды. Ведь каждый фонд проводил проверки предприятий, запрашивая при этом у налогоплательщиков одни и те же документы по выплате заработной платы. Существовало свыше 1,5 тысяч различных писем, указаний, разъяснений фондов, которые регламентировали порядок начисления и уплаты взносов. В итоге ошибка бухгалтера, неправильно прочитавшего (или вообще не читавшего) одно из указаний, могла обернуться большими финансовыми санкциями какого-либо фонда.

Несмотря на очевидную необходимость введения ЕСН, некоторое время это решение откладывалось. Сказалась ведомственная заинтересованность самих фондов, не желающих ничего менять из опасений в ухудшении социальной защиты граждан. Нельзя исключать, что на задержке принятия решения о вводе нового налога сказались и опасения отдельных чиновников, которые, видимо, предполагали, что после введения единого платежа исчезнет необходимость в существовании самих фондов.

Цель данной курсовой работы – рассмотрение единого социального налога с теоретической и практической точек зрения, а так же изучение особенностей формирования налоговой базы и расчета налога.

РАЗДЕЛ 1 СУТЬ И ОСОБЕННОСТИ НАЧИСЛЕНИЯ ЕДИНОГО СОЦИАЛЬНОГО НАЛОГА В РФ

1.1 Общие положения ЕСН

Официальная биография ЕСН началась 5 августа 2000 года. Сторонники этого нововведения уверяли, что это приведет к следующим позитивным результатам: снижению размеров налогов, начисляемых на фонд оплаты труда; снижению административных издержек; повышению собираемости налогов (взносов), благодаря передаче функций контроля и сбора профессионально подготовленной, технически, технологически и информационно оснащенной, мощной государственной налоговой службе.

В соответствии со статьей 236 Налогового кодекса (НК) объектом налогообложения Единым социальным налогом (ЕСН) признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

Выплаты по трудовым, гражданско-правовым и авторским договорам.

При уплате страховых взносов на обязательное пенсионное страхование следует руководствоваться Законом РФ 15 декабря 2001 года № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

Налогоплательщиками единого социального налога, а также страхового взноса на обязательное пенсионное страхование признаются:

- работодатели, производящие выплаты наемным работникам. К ним относятся организации, индивидуальные предприниматели и физические лица, не признаваемые индивидуальными предпринимателями;

- индивидуальные предприниматели, адвокаты, не являющиеся работодателями.

Объекты налогообложения.

Для исчисления единого социального налога и взноса на обязательное пенсионное страхование объектом налогообложения для работодателей являются:

- выплаты по трудовым договорам;

- вознаграждения в пользу физических лиц по гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам;

Выплаты штатным работникам за выполнение ими работ или оказание услуг по договорам гражданско-правового характера в состав расходов на оплату труда не включаются и, следовательно, не подлежат налогообложению ЕСН и страховыми взносами на обязательное пенсионное страхование на основании п. 3 статьи 236 НК.

Плательщиком ЕСН с суммы вознаграждения, начисленной организацией по авторскому договору в пользу индивидуального предпринимателя, является организация.

Если одним из видов предпринимательской деятельности индивидуального предпринимателя является деятельность, в рамках осуществления которой он заключает авторские договоры, то на основании п. 2 статьи 236 НК у налогоплательщика - индивидуального предпринимателя вознаграждения, начисляемые в его пользу по указанным договорам, рассматриваются как доходы от предпринимательской деятельности и, соответственно, признаются у него объектом налогообложения ЕСН.

Если организация осуществляет выплаты в пользу своих работников по трудовым договорам за счет средств, которые не уменьшают налоговую базу по налогу на прибыль, - премии, сверхнормативные суточные и т.п., то данные выплаты не признаются объектом налогообложения по ЕСН.

Организация, управляющая имущественными правами обладателей авторских прав, исчисляет и уплачивает ЕСН с сумм выплат и вознаграждений, начисляемых физическим лицам, состоящим в трудовых и гражданско-правовых отношениях с данной организацией.

Если организация на основании авторского договора выплачивает авторское вознаграждение за создание объекта интеллектуальной собственности, то учитывая, что статьей 236 НК предусмотрено исключение из объекта налогообложения ЕСН у налогоплательщиков, производящих выплаты в пользу физических лиц, выплат в пользу индивидуальных предпринимателей только по гражданско-правовым договорам, следует, что с выплат по авторским договорам в пользу указанных физических лиц налогоплательщик производит исчисление и уплату ЕСН в общеустановленном порядке.

Суммы возмещения затрат на проезд и проживание в гостинице физическим лицам, выполняющим работы или оказывающим услуги по гражданско-правовым договорам, являются, по существу, дополнительным вознаграждением физическим лицам за выполняемые (оказываемые) ими по гражданско-правовому договору работы (услуги), а потому они подлежат включению в налоговую базу по ЕСН.

Если адвокат, учредивший адвокатский кабинет, производит выплаты в пользу физических лиц (заключены трудовые договоры с гражданами для исполнения обязанностей секретаря и помощников адвоката), исчисляет и уплачивает ЕСН в порядке, установленном п. 1 статьи 236, п. 1, 2 и 4 статьи 237, статьи 238, п. 1 статьи 241 и статьи 243 НК.

ЕСН с выплат иностранным работникам

Выплаты, начисленные иностранной организацией по трудовым договорам в пользу своих работников - иностранных граждан и связанные с выполнением работ (оказанием услуг) на территории РФ в представительстве организации, признаются объектом налогообложения по ЕСН независимо от статуса работника (постоянно или временно проживающий на территории РФ), места заключения договора, а также независимо от того, где начисляются и производятся выплаты (за границей или на территории РФ).

Суточные, выплачиваемые иностранной организацией своим сотрудникам, командированным в представительство организации, находящееся на территории РФ, не подлежат налогообложению ЕСН в пределах норм, установленных в соответствии с законодательством РФ за время нахождения в командировке на территории РФ.

На выплаты физическим лицам, имеющим двойное гражданство и застрахованным в органах Пенсионного фонда РФ, организация производит начисление страховых взносов на обязательное пенсионное страхование, а ЕСН в федеральный бюджет уплачивает с учетом применения налогового вычета.

У представительства иностранной организации, не ведущей коммерческой деятельности на территории РФ, возникает обязанность по уплате ЕСН с сумм арендной платы за жилое помещение для проживания главы представительства.

Выплаты при применении спецрежимов

В связи с тем что организация, применяющая упрощенную систему налогообложения (УСН), не является плательщиком налога на прибыль организаций, на нее не распространяется п. 3 статьи 236 НК, устанавливающий те выплаты, которые объектом ЕСН не являются. Отсюда следует, что данная организация, не вправе не уплачивать страховые взносы на обязательное пенсионное страхование с выплат, не уменьшающих налоговую базу по ЕСН.

Некоммерческая организация, применяющая УСН и выплачивающая заработную плату работникам из взносов членов-пайщиков, не является плательщиком ЕСН, однако должна начислять страховые взносы на обязательное пенсионное страхование в соответствии.

Сотрудники организации, применяющей систему налогообложения для сельскохозяйственных производителей, согласно приказу руководителя могут пользоваться междугородней связью, в том числе и в личных целях. При этом работники вправе "выговорить" определенный лимит времени без оплаты.

Стоимость таких личных переговоров при налогообложении ЕСН не учитывается. А вот взносы в ПФ начислить придется.

Согласно п. 8 статьи 243 НК обособленные подразделения, в том числе применяющее систему налогообложения в виде ЕНВД, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, исполняют обязанности организации по уплате ЕСН, а также обязанности по представлению расчетов по ЕСН и налоговых деклараций по месту своего нахождения.

В случае невыполнения хотя бы одного из этих трех условий, определенных п. 8 статьи 243 НК, головная организация производит централизованно уплату ЕСН за свои обособленные подразделения, а также представляет расчеты по авансовым платежам по ЕСН и налоговые декларации по месту своего нахождения.

Еще некоторые особнности

Выплата денежного поощрения лучшим учителям не является объектом налогообложения ЕСН, и при выделении субвенций, предоставляемых из федерального бюджета бюджетам субъектов РФ на ее выплату, средства на уплату ЕСН не предусматриваются.

Суммы оплаты дополнительных отпусков, предоставляемых гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, и осуществляемые за счет средств федерального бюджета, не могут рассматриваться как выплаты, осуществляемые работодателем по трудовым договорам, и, следовательно, не являются объектом налогообложения ЕСН.

Выплаты, производимые в пользу осужденных за выполнение работ во время отбывания наказания, облагаются ЕСН в общеустановленном порядке.

Надбавки за подвижной, разъездной характер работы (кроме выплачиваемых взамен суточных), начисляемые водителям, работающим на регулярных междугородних или международных перевозках, в процентах к месячной тарифной ставке, должностному окладу, предусмотренные коллективными, трудовыми договорами или должностными инструкциями, подлежат обложению ЕСН в общеустановленном порядке.

Ежемесячная доплата к пенсии, выплачиваемая лицам, уволенным с муниципальной службы в связи с выходом на пенсию, на основании п. 1 статьи 236 НК не является объектом обложения ЕСН.

1.2 Современные тенденции налогового законодательства в отношении ЕСН

Реформа ЕСН внесет серьезные изменения в налоговый и бухгалтерский учет, что безусловно необходимо отобразить в информационных системах для автоматизации ведения учета.

Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (далее - Закон № 212-ФЗ) опубликован 28.07.2009 в «Российской газете» № 137.

Глава 24 НК РФ с 01.01.2010 будет исключена из Налогового кодекса Федеральным законом от 24.07.2009 № 213-ФЗ.

С 1 января 2010 года работодатели вместо ЕСН будут платить страховые взносы в государственные внебюджетные фонды.

Для соблюдения нового налогового законодательства необходимо обновить конфигурации 1С для расчета зарплаты.

Для корректного расчета налогов в программе «1С:Зарплата и Управление Персоналом 8» необходимо:

Доработать регистры накопления ЕСНСведенияОДоходах, ЕСНРасчетыСБюджетом;

Доработать регистры сведений СведенияОСтавкахЕСНиПФР, ЕСНСкидкиКДоходам, ПравоПримененияЛьготПоЕСН;

Доработать алгоритмы проведения всех расчетных документов по этим регистрам;

Доработать документ Расчет ЕСН и алгоритм его проведения;

Доработать отчет АнализНачисленныхНалоговИВзносов.

Автоматизация расчета зарплаты на базе «1С:Зарплата и Управление Персоналом 8» .

Суть необходимых изменений: Регрессивная шкала ЕСН будет отменена. Для работодателей база для начисления страховых взносов на каждого работника устанавливается в сумме, не превышающей 415 тыс. рублей нарастающим итогом с начала расчетного периода. При этом сумма будет подлежать ежегодной индексации с учетом роста средней зарплаты по стране.

В отношении тарифов Закон № 212-ФЗ устанавливает переходные положения. В 2010 году общая величина тарифа страховых взносов будет равна максимальной ставке ЕСН - 26 процентов (ст. 57 Закона № 212-ФЗ), в том числе:

в ПФР – 20%;

в ФСС России - 2,9%;

в ФФОМС - 1,1%;

в ТФОМС – 2%.

А вот с 1 января 2011 года размер тарифов увеличится. В ПФР нужно будет перечислять взносы в размере 26 процентов, в ФСС России - 2,9 процента, в ФФОМС - 2,1 процента, в ТФОМС - 3 процента (ст. 12 Закона № 212-ФЗ). Таким образом, компаниям придется платить страховые взносы в размере 34 %.

Таблица 1.1

Ставки взносов в % при общей системе налогообложения

| Фонды |

2009-2010 гг. |

2011 г. |

Изменение |

| ФСС |

2,9 |

2,9 |

0 |

| ФФОМС |

1,1 |

2,1 |

+ 1,0 |

| ТФОМС |

2,0 |

3,0 |

+ 1,0 |

| ПФР |

20,0 |

26,0 |

+ 6,0 |

| Итого |

26,0 |

34,0 |

+ 8,0 |

| В том числе ПФР |

| 1966 г.р. и старше: |

| Страховая |

20,0 |

26,0 |

+ 6,0 |

| 1967 г.р. и моложе: |

| страховая |

14,0 |

20,0 |

+ 6,0 |

| накопительная |

6,0 |

6,0 |

0 |

В переходный период с 2011 года по 2014 год предусмотрены льготные тарифы для отдельных категорий плательщиков - для сельхозпроизводителей, и плательщиков ЕСХН, для организаций народных художественных промыслов и семейных (родовых) общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, для резидентов технико-внедренческих особых экономических зон и для организаций, использующих труд инвалидов (ст. 58 Закона № 212-ФЗ). Переход их к общему страховому тарифу в 34 % будет постепенным и завершится в конце 2014 года.

Таблица 1.2

Льготные ставки взносов в % для отдельных категорий плательщиков

| Фонды |

2010 г. |

2011-2012 г.г. |

2013-2014 г.г. |

| ФСС |

0 |

1,9 |

2,4 |

| ФФОМС |

0 |

1,1 |

1,6 |

| ТФОМС |

0 |

1,2 |

2,1 |

| ПФР |

10,3 |

16,0 |

21,0 |

| Итого |

10,3 |

20,2 |

27,1 |

| В том числе ПФР |

| 1966 г.р. и старше: |

| страховая |

10,3 |

16,0 |

21,0 |

| 1967 г.р. и моложе: |

| страховая |

4,3 |

10,0 |

15,0 |

| накопительная |

6,0 |

6,0 |

6,0 |

Касательно «упрощенцев» и плательщиков ЕНВД, в 2010 году они уплачивают взносы исключительно в ПФР в размере 14 %. В дальнейшем никакие льготы для них не предусмотрены. С 2011 г. они будут применять ставку 34 %, как и страхователи, выплачивающие вознаграждения физическим лицам, и применяющие общий режим (ст. 12 Закона № 212-ФЗ).

Таблица 1.3

Ставки взносов в % для страхователей, выплачивающих вознаграждения физическим лицам, и применяющие общий режим

| Фонды |

2009-2010 г.г. |

2011 г. |

Изменение |

| ФСС |

0 |

2,9 |

+ 2,9 |

| ФФОМС |

0 |

2,1 |

+ 2,1 |

| ТФОМС |

0 |

3,0 |

+ 3,0 |

| ПФР |

14,0 |

26,0 |

+ 12,0 |

| Итого |

14,0 |

34,0 |

+ 20,0 |

| В том числе ПФР |

| 1966 г.р. и старше: |

| страховая |

14,0 |

26,0 |

+ 12,0 |

| 1967 г.р. и моложе: |

| страховая |

8,0 |

20,0 |

+ 12,0 |

| накопительная |

6,0 |

6,0 |

0 |

Не производящие выплаты физическим лицам индивидуальные предприниматели, нотариусы и адвокаты, занимающиеся частной практикой, будут уплачивать не только фиксированные взносы в ПФР, но и взносы в ФОМС в размере, определяемом исходя из стоимости страхового года (подп. 2 п. 1 ст. 5, п. 1 ст. 14 Закона № 212-ФЗ). В соответствии с частью 2 статьи 13 Закона № 212-ФЗ такая стоимость равна произведению МРОТ (установленного на начало финансового года) и тарифа в соответствующий фонд. При этом полученная сумма умножается на 12. Взносы будут уплачиваться в ПФР и ФОМС, кроме взносов в ФСС (подп. 2 п. 1 ст. 5, ст. 12, ч. 1 ст. 14 Закона № 212-ФЗ).

Таблица 1.4

Расчет взносов

| Фонды |

2010 г. |

2011 г. |

| ФСС |

0 |

0 |

| ФФОМС |

МРОТ * 12мес * 1,1% |

МРОТ * 12мес * 2,1% |

| ТФОМС |

МРОТ * 12мес * 2,0% |

МРОТ * 12мес * 3,0% |

| ПФР |

МРОТ * 12мес * 20,0% |

МРОТ * 12мес * 26,0% |

| Итого |

МРОТ * 12мес* 23,1% |

МРОТ * 12мес* 31,1% |

В отличие от ЕСН, при расчете которого в настоящее время применяется регрессивная шкала налогообложения в зависимости от размера выплат, с 2010 года взносы будут взиматься по единой ставке.

Установлена предельная базовая величина выплат и иных вознаграждений в пользу физических лиц, при превышении которой взносы взиматься не будут (п. 4 ст. 8 Закона № 212-ФЗ).

На 2010 год эта базовая сумма составляет 415 тыс. руб. Она исчисляется нарастающим итогом с начала расчетного периода.

В последующие годы базовая величина будет индексироваться в соответствии с ростом средней заработной платы согласно решениям Правительства РФ. Установление этого верхнего предела должно означать, что пенсия потом свыше этих сумм ни назначаться, ни выплачиваться не будет.

Отчетность в фонды.

Перечисление страховых взносов плательщиками, производящими выплаты в пользу физических лиц, осуществляется отдельными платежными поручениями, которые направляются в каждый из четырех фондов: ПФР, ФСС, ФФОМС, ТФОМС (ч. 1, 8 ст. 15 Закона № 212-ФЗ). При этом взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством плательщик вправе уменьшить на сумму произведенных им расходов на выплату обязательного страхового обеспечения по данному виду страхования в соответствии с законодательством РФ.

В течение расчетного (отчетного) периода уплачивается ежемесячный обязательный платеж по итогам каждого календарного месяца не позднее 15-го числа следующего за ним месяца (ч. 3-5 ст. 15 Закона № 212-ФЗ).

Плательщики, которые не производят выплаты физическим лицам, уплачивают взносы за расчетный период отдельными платежами в ПФР, ФФОМС и ТФОМС не позднее 31 декабря текущего календарного года (ч. 2-4 ст. 16 Закона № 212-ФЗ). Перечисление авансовых платежей такими плательщиками не предусмотрено.

Последний раз налогоплательщики должны представить в налоговые органы налоговую декларацию по ЕСН за 2009 год в обычный срок - не позднее 30 марта 2010 года (п. 7 ст. 243 НК РФ) и не позднее этого же срока по расчетам с ПФР за 2009 год по форме, утвержденной Минфином России. После камеральной проверки отчетности ее результаты будут переданы в ПФР в электронном виде (ст. 38 и 59 Закона № 212-ФЗ). Индивидуальные предприниматели, адвокаты и частнопрактикующие нотариусы подают отчетность не позднее 30 апреля (п. 7 ст. 244 НК РФ).

С 2010 года налоговые органы контролировать уплату страховых взносов не будут.

Взносы в ФСС будет контролировать сам фонд, а уплату взносов в ФОМС и ПФР будут проверять специалисты ПФР (ст. 3 Закона № 212-ФЗ).

Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года и календарный год (он же - расчетный период).

Сроки сдачи расчетов в ФСС останутся без изменений.

В ПФР отчет по начисленным и уплаченным взносам в ПФР и в ФОМС будет сдаваться ежеквартально до 1 числа второго календарного месяца следующего за отчетным периодом (п. 9 ст. 15 Закона № 212-ФЗ). Представление расчетов по итогам календарного года не предусмотрено. Следовательно, отчитываться по страховым взносам плательщик будет четыре раза в год в указанные выше сроки, т. е. до 1 мая, 1 августа, 1 ноября, 1 февраля. Форма отчетности пока не утверждена.

Расчет по начисленным и уплаченным взносам плательщики, не производящие выплат физически лицам, подают в территориальный орган ПФР до 1 марта календарного года, следующего за истекшим расчетным периодом по форме, которая утверждается органом исполнительной власти (ч. 5 ст. 16 Закона № 212-ФЗ).

Персонифицированный учет.

Отчетность за 2009 год следует представить до 1 марта 2010 года по старым правилам.

В 2010 году отчетными периодами будут признаваться полугодие и календарный год, соответственно, сведения необходимо будет подать до 1 августа 2010 года и до 1 февраля 2011 года (п. 12 ст. 37 Закон № 213-ФЗ).

С 2011 года отчетными периодами признаны первый квартал, полугодие, девять месяцев и календарный год (ст. 1 Федерального закона от 01.04.1996 № 27- в редакции подп. «б» п. 1 ст. 12 и п. 4 ст. 41 Закона № 213-ФЗ). И отчетность представляется ежеквартально до 1 числа второго календарного месяца, следующего за отчетным периодом (п. 3 ст. 12 Закона № 213-ФЗ, п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

Вместе с индивидуальными персонифицированными сведениями страхователь обязан представлять итоговые сведения о начисленных и уплаченных страховых взносах в целом за всех работающих у него застрахованных лиц. Данное положение вступает в силу с 1 июля 2010 года (п. 3 ст. 41 Закона № 213-ФЗ).

Начиная с 2011 года страхователь при представлении сведенийна 50 и более работающих у него лиц за предшествующий отчетный период должен подать документы в электронном виде и с применением электронной цифровой подписи (п. 2 ст. 8 Федерального закона от 01.04.1996 № 27-ФЗ). Электронный формат отчета утверждается ПФР (п. 3 ст. 12 Закона № 213-ФЗ).

До 1 марта следующего года обязаны представить сведения физические лица, самостоятельно уплачивающие страховые взносы (абз. 1 п. 5 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

Проверки выездные (камеральные). В законе определены полномочия ПФР и ФСС при выездных и камеральных проверках. Они аналогичны тем, которые имеют в данный момент налоговые органы при проверках ЕСН. Проверки могут быть назначены по решению руководства не чаще чем раз в три года (п. 10 ст. 35 Закона № 212-ФЗ).

ПФР будет проверять не только правильность исчисления взносов и своевременность их уплаты, но и предоставление сведений персонифицированного учета.

Страхователи обязаны обеспечивать в течение шести лет сохранность документов, подтверждающих исчисление и уплату сумм страховых взносов (пп.6 п.2 ст.28 Закона № 212-ФЗ).

Максимальное время длительности выездной проверки - два месяца. Правда, сотрудники фонда вправе приостановить проверку на шесть месяцев, а в исключительном случае - еще на три. По окончании ревизоры составляют акт, а затем и решение о привлечении к ответственности либо об отказе в привлечении.

Камеральная проверка каждого представленного расчета будет проходить в течение трех месяцев. Если сотрудники фонда обнаружат ошибки или несоответствия, потребуют, чтобы плательщик предоставил пояснения либо внес исправления. Если корректировки не устроят проверяющих, составляется акт, а затем выносится решение о привлечении к ответственности страхователя либо об отказе в привлечении.

Обжаловать решение сотрудников фонда по выездной или камеральной проверке можно будет и в вышестоящий орган либо сразу в суд - на усмотрение страхователя.

Количество проверок у налогоплательщиков увеличится. Ведь помимо обычных налоговых проверок, возможны проверки ФСС и ПФР. Фактически по процедуре это выездная налоговая проверка со всеми вытекающими последствиями. Если налоговые органы применяют единую политику, подчиняясь Минфину России, то ФСС и ПФР - самостоятельные ведомства, которые могут иметь разную практику применения законодательства и при проверках руководствоваться только собственными письмами.

За неподачу расчетов установлена ответственность:

- при просрочке до 180 дней - за каждый месяц 5 % от суммы взносов к уплате, но не более 30 % и не менее 100 руб.;

- при просрочке более 180 дней штраф составит 30 % взносов к уплате по расчету и 10 % за каждый месяц, начиная со 181 дня, всего не менее 1 000 руб.

Неуплата или неполная уплата сумм страховых взносов влечет взыскание штрафа в размере 20 % неуплаченной суммы (при наличии умысла - 40 %). При ошибке в КБК взносы не будут считаться уплаченными, даже если они попали в нужный фонд (подп. 4 п. 6 ст. 18 Закона № 212-ФЗ).

В случаях обнаружения плательщиком ошибок (приводящих к занижению суммы взносов) плательщик должен представить в орган контроля уточненный расчет. Порядок его подачи аналогичен тому, который содержится в статье 81 НК РФ.

Зачет излишне уплаченных взносов в один фонд в счет погашения недоимки в другой невозможен, несмотря на то, что ПФР будет контролировать взносы и в ПФР, и в ФОМС (ч. 21 ст. 26 Закона № 212-ФЗ).

Пособие по временной нетрудоспособности за первые два дня по-прежнему будет выплачиваться за счет средств работодателя (ст. 3 Закона от 29.12.2006 № 255-ФЗ).

В связи с введением базовой суммы, выше которой взносы не начисляются, с 2010 года установлен новый порядок определения предельного размера пособий. Средний дневной заработок, используемый при расчете данных пособий, не может превышать среднего дневного заработка, исчисленного следующим образом: предельная величина базы для начисления страховых взносов, разделенная на 365 (новый п. 3.1 ст. 14 Закона от 29.12.2006 № 255-ФЗ). Поскольку в 2010 году предельная величина базы равна 415 тыс. руб., средний дневной заработок для расчета указанных пособий в 2010 году составит 1136 руб. 99 коп. (415 000 руб. / 365). Эту предельную величину должен иметь в виду каждый страхователь, у которого работает застрахованный, при дальнейших расчетах указанных пособий.

С указанного ограничения максимальный размер пособия по временной нетрудоспособности установлен как размер пособия в процентах к максимальному заработку, утрата которого на период временной нетрудоспособности страхуется и с которого перечислялись страховые взносы. Максимум при страховом стаже до 5 лет составит 20 750 руб. (415 000 руб. / 12 мес. x 60 %), от 5 до 8 лет - 27 666 руб. (415 000 руб. / 12 мес. x 80 %); 8 и более лет - 34 583 руб. (415 000 руб. / 12 мес. x 100 %).

Максимальный размер пособия по беременности и родам за полный календарный месяц составит 34 583 руб. (прежде - 25 390 руб.).

Ежемесячное пособие по уходу за ребенком с 2010 года, как и ранее, выплачивается в размере 40 % от среднего заработка. При его расчете среднедневной заработок умножается на 30,4 (среднемесячного числа календарных дней в году).

Минимальный размер остался прежним - 1 500 руб.* по уходу за первым ребенком, 3 000 руб.* по уходу за вторым ребенком и последующими детьми (абз. 3 п. 1 ст. 15 Федерального закона от 19.05.1995 № 81-ФЗ). В случае ухода за двумя или более детьми до достижения ими возраста полутора лет размер пособия суммируется. В таком случае оно не должно превышать 100 % среднего заработка, но не может быть меньше суммированного минимального размера (п. 2 ст. 11.2 Закона от 29.12.2006 № 255-ФЗ).

Однако ограничение по максимальному размеру данного пособия в 7 192 руб. отменено. Теперь при расчете среднего заработка учитывается максимальная величина базы, на которую начисляются взносы, деленная на 12 (п. 5.1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ). Максимальный размер пособия по уходу в 2010 году не должен превышать 13 833 руб. Эта величина рассчитана с учетом предельной базовой величины - 415 000 руб. / 12 мес. x 40% = 13 833,33 руб. За неполный месяц ухода пособие выплачивается пропорционально количеству календарных дней в месяце ухода за ребенком, включая нерабочие праздничные дни. Такой порядок расчета указан в новых статьях 5.1 и 5.2 ст. 14 Закона № 255-ФЗ в редакции статьи 34 Закона № 213-ФЗ.

Если застрахованное лицо работает у нескольких работодателей, пособие по уходу за ребенком можно получить только по одному месту работы на выбор. При обращении за пособием выбранному страхователю представляется справка (справки) с места других работ о том, что пособие по уходу за ребенком другими работодателями не выплачивается.

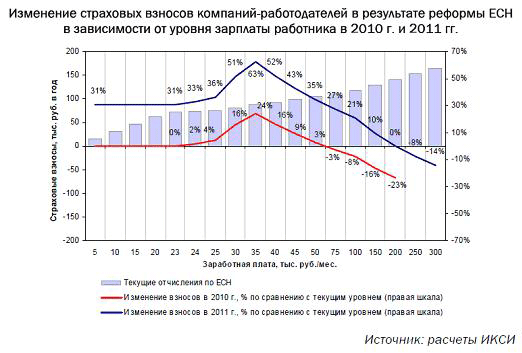

В настоящее время предполагается, что реформа ЕСН, ранее намечавшаяся на 2010 г., будет осуществляться поэтапно. С 2010 г. вместо действующего ЕСН с работодателей будут взиматься страховые взносы по единой ставке 26% с заработной платы, не превышающей 415 тыс. руб. в год. С 2011 г. планируется повысить единую ставку страховых взносов до 34%. В сложившихся кризисных условиях перенос планировавшегося ранее повышения «социальной нагрузки» для компаний с 2010 г. на 2011 г. является положительным решением. По оценке ИКСИ на основе данных 2007 г., повышение страховых взносов с 26 до 34% фонда оплаты труда увеличило бы социальные взносы работодателей на 25%. При этом для добывающих отраслей промышленности рост «социальной нагрузки» составил бы 17,5%, а для обрабатывающих отраслей – 26-30%. Вместе с тем, поэтапная реализация реформы ЕСН не снимает проблемы повышения нагрузки на работодателей. При переходе к новой системе начисления социальных взносов в 2010 г. для ряда компаний «социальная нагрузка» будет увеличена, что усугубит и без того сложное их положение в условиях кризиса. Отмена сниженных ставок ЕСН (10% с зарплаты в пределах 280 – 600 тыс. руб. в год и 2% с зарплаты, превышающей 600 тыс. руб. в год) и переход к единой ставке 26% приведет к росту страховых взносов работодателей, выплачивающих заработную плату сотрудникам в диапазоне 23-60 тыс. руб. в месяц.

При повышении ставки страховых взносов с 26% до 34% в 2011 г. произойдет значительное повышение нагрузки на работодателей. Для заработной платы, не превышающей 23 тыс. руб. в месяц, рост страховых взносов по сравнению с существующим уровнем составит 31%, а для зарплаты с 23 до 60 тыс. руб. в месяц – 33-63%. Тем самым проводимая реформа может оказаться стимулом к распространению теневых форм оплаты труда.

РАЗДЕЛ 2 ОСОБЕННОСТИ ФОРМИРОВАНИЯ НАЛОГОВОЙ БАЗЫ И РАСЧЕТА ЕСН

2.1 Формирование налоговой базы

Налоговая база определяется как сумма выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц.

При определении налоговой базы учитываются любые выплаты и вознаграждения (за исключением сумм, указанных в статье 238 настоящего Кодекса), вне зависимости от формы, в которой осуществляются данные выплаты, в частности, полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица - работника или членов его семьи, в том числе коммунальных услуг, питания, отдыха, обучения в их интересах, оплата страховых взносов по договорам добровольного страхования (за исключением сумм страховых взносов, указанных в подпункте 7 пункта 1 статьи 238 настоящего Кодекса).

Организации, индивидуальные предприниматели определяют налоговую базу отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом.

Налоговая база индивидуальных предпринимателей и адвокатов определяется как сумма доходов, полученных за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением. При этом состав расходов, принимаемых к вычету в целях налогообложения, определяется в порядке, аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль соответствующими статьями главы 25 настоящего Кодекса

При расчете налоговой базы выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг) учитываются как стоимость этих товаров (работ, услуг) на день их выплаты, исчисленная исходя из их рыночных цен (тарифов), а при государственном регулировании цен (тарифов) на эти товары (работы, услуги) - исходя из государственных регулируемых розничных цен.

При этом в стоимость товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, а для подакцизных товаров и соответствующая сумма акцизов.

Согласно п.3 ст.236 НК РФ не признаются объектом обложения единым социальным налогом выплаты, если у налогоплательщиков-организаций они не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

У налогоплательщиков - индивидуальных предпринимателей или физических лиц не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде.

Пример.

Согласно договору, заключенному с работодателем, сотрудник ООО "А" использует в служебных целях личный автомобиль ВАЗ-2121 с двигателем объемом 1700 куб. см. Норма компенсации для автомобиля такой марки составляет 1200 руб. в месяц. За использование личного автомобиля в служебных целях за август 2003г. этому сотруднику выдано 2 200 руб. В налоговую базу по ЕСН сумма компенсации в пределах нормы, составляющей 1200 руб., не входит. Также не подлежит обложению ЕСН и сумма компенсации сверх установленных нормативов в размере 1000 руб. (2200 - 1200), так как является расходом, не уменьшающим налоговую базу по налогу на прибыль организации в отчетном периоде.

Также, согласно статье 238 НК РФ не подлежат налогообложению:

- государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, в том числе пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по безработице, беременности и родам;

- все виды компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления) и связанных с:

— возмещением вреда, причиненного увечьем или иным повреждением здоровья;

— бесплатным предоставлением жилых помещений и коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения;

— оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

— увольнением работников, включая компенсации за неиспользованный отпуск;

— оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно спортивных организаций для учебно тренировочного процесса и участия в спортивных соревнованиях;

— возмещением иных расходов, включая расходы на повышение профессионального уровня работников;

— трудоустройством работников, уволенных в связи с сокращению численности или штата, реорганизацией или ликвидацией организации;

— выполнением физическим лицом трудовых обязанностей (в том числе переезд на работу в другую местность и возмещение командировочных расходов).

- суммы единовременной материальной помощи, оказываемой налогоплательщиком:

— физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории Российской Федерации;

— членам семьи умершего работника или работнику в связи со смертью члена (членов) его семьи;

- суммы оплаты труда и другие суммы в иностранной валюте, выплачиваемые своим работникам, а также военнослужащим, направленным на работу (службу) за границу, налогоплательщиками - финансируемыми из федерального бюджета государственными учреждениями или организациями - в пределах размеров, установленных законодательством Российской Федерации;

- доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, ее переработки и реализации - в течение пяти лет начиная с года регистрации хозяйства.

- доходы (за исключением оплаты труда наемных работников), зарегистрированных в установленном порядке родовых, семейных общин малочисленных народов Севера, зарегистрированных в установленном порядке, от реализации продукции, полученной в результате ведения ими традиционных видов промысла;

- суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому налогоплательщиком в порядке, установленном законодательством Российской Федерации; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей;

- суммы материальной помощи, выплачиваемые физическим лицам за счет бюджетных источников организациями, финансируемыми за счет средств бюджетов, не превышающие 3 000 рублей на одно физическое лицо за налоговый период.

- стоимость форменной одежды и обмундирования, выдаваемых работникам, обучающимся, воспитанникам в соответствии с законодательством Российской Федерации, а также государственным служащим федеральных органов власти бесплатно или с частичной оплатой и остающихся в личном постоянном пользовании;

- стоимость льгот по проезду, предоставляемых законодательством Российской Федерации отдельным категориям работников, обучающихся, воспитанников;

Налоговые льготы.

Налоговые льготы предоставляются предприятиям в соответствии со статьей 239 НК РФ.

В частности налоговые льготы предоставляются организациям любых организационно - правовых форм - с сумм выплат и иных вознаграждений, не превышающих в течение налогового периода 100 000 рублей на каждого работника, являющегося инвалидом I, II или III группы.

Налоговый и отчетный период

Налоговым периодом по единому социальному налогу признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года (статья 240 НК РФ).

Налоговые ставки.

Сумма налога исчисляется и уплачивается налогоплательщиками отдельно в отношении каждого фонда и определяется как соответствующая процентная доля налоговой базы согласно п.1 ст.243 НК РФ. Для исчисления единого социального налога применяется максимальная или регрессивная ставка.

Расчет сумм единого социального налога ведется в индивидуальной сводной карточке учета сумм начисленных выплат и иных вознаграждений, сумм начисленного единого социального налога, страховых взносов на обязательное пенсионное страхование (налогового вычета), форма которой утверждена Приказом МНС РФ от 27 июля 2004 г. N САЭ-3-05/443).

В отношении суммы ЕСН, подлежащей уплате в федеральный бюджет, следует отметить, что ее величина уменьшается налогоплательщиками на сумму начисленных ими за тот же период страховых взносов на обязательное пенсионное страхование. В соответствии с изменениями, внесенными в НК РФ Законом N 57-ФЗ, страховые взносы на обязательное пенсионное страхование получили название налогового вычета, размер которого исчисляется исходя из тарифов, предусмотренных Законом N 167-ФЗ (табл. 2.1).

Таблица 2.1

Действующие ставки ЕСН

| Налогоплательщики |

Основание |

Налоговая база на каждое физическое лицо нарастающим итогом с начала года |

Федеральный бюджет |

Фонд социального страхования Российской Федерации |

Фонды обязательного медицинского страхования |

ИТОГО |

| Федеральный фонд обязательного медицинского страхования |

Территориальные фонды обязательного медицинского страхования |

| Организации и индивидуальные предприниматели, производящие выплаты физическим лицам (за исключением нижеперечисленных) |

п. 1 ст. 241 НК РФ |

До 280 000 руб. |

20,0% |

2,9% |

1,1% |

2,0% |

26,0% |

| От 280 001 руб. до 600 000 руб. |

56 000 руб. + 7,9% с суммы, превышающей 280 000 руб. |

8120 руб. + 1%

с суммы, превышающей 280 000 руб.

|

3080 руб. + 0,6% с суммы, превышающей 280 000 руб. |

5600 руб. + 0,5%

с суммы, превышающей 280 000 руб.

|

72 800 руб. + 10,0% с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. |

81 280 руб. + 2,0% с суммы, превышающей 600 000 руб. |

11 320 руб. |

5000 руб. |

7200 руб. |

104 800 руб. + 2,0% с суммы, превышающей 600 000 руб. |

| Сельхозпроизводители*, организации народных художественных промыслов и родовых семейных общин коренных малочисленных народов Севера |

п. 1 ст. 241 НК РФ |

До 280 000 руб. |

15,8% |

1,9% |

1,1% |

1,2% |

20,0% |

| От 280 001 руб. до 600 000 руб. |

44 240 руб. + 7,9% с суммы, превышающей 280 000 руб. |

5320 руб. + 0,9% с суммы, превышающей 280 000 руб. |

3080 руб. + 0,6% с суммы, превышающей 280 000 руб. |

3360 руб. + 0,6%

с суммы, превышающей 280 000 руб.

|

56 000 руб. + 10,0% с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. |

69 520 руб. + 2,0% с суммы, превышающей 600 000 руб. |

8200 руб. |

5000 руб. |

5280 руб. |

88 000 руб. + 2,0% с суммы, превышающей 600 000 руб. |

| Организации и предприниматели, имеющие статус резидента технико-внедренческой особой экономической зоны и производящие выплаты физическим лицам, работающим на территории этой зоны |

п. 1 ст. 241 НК РФ |

До 280 000 руб. |

14% |

— |

— |

— |

14% |

| От 280 001 руб. до 600 000 руб. |

39 200 руб. + 5,6% с суммы, превышающей 280 000 руб. |

— |

— |

— |

39 200 руб. + 5,6% с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. |

57 120 руб. + 2,0% с суммы, превышающей 600 000 руб. |

— |

— |

— |

57 120 руб. + 2,0% с суммы, превышающей 600 000 руб. |

|

Организации, осуществляющие деятельность в области информационных технологий (при выполнении условий, перечисленных в п. 8 ст. 241 НК РФ) |

п. 6 ст. 241 НК РФ |

До 75 000 руб. |

20% |

2,9% |

1,1% |

2% |

26% |

| От 75 001 руб. до 600 000 руб. |

15 000 руб. + 7,9% с суммы, превышающей 75 000 руб. |

2175 руб. + 1%

с суммы, превышающей 75 000 руб.

|

825 руб. + 0,6% с суммы, превышающей 75 000 руб. |

1500 руб. + 0,5%

с суммы, превышающей 75 000 руб.

|

19 500 руб. + 10%

с суммы, превышающей 75 000 руб.

|

| Свыше 600 000 руб. |

56 475 руб. + 2,0% с суммы, превышающей 600 000 руб. |

7425 руб. |

3975 руб. |

4125 руб. |

72 000 руб. + 2,0% с суммы, превышающей 600 000 руб. |

| Индивидуальные предприниматели (с личных доходов от их предпринимательской деятельности) |

п. 3 ст. 241 НК РФ |

До 280 000 руб. |

7,3% |

— |

0,8% |

1,9% |

10,0% |

| От 280 001 руб. до 600 000 руб. |

20 440 руб. + 2,7% с суммы, превышающей 280 000 руб. |

— |

2240 руб. + 0,5% с суммы, превышающей 280 000 руб. |

5320 руб. + 0,4%

с суммы, превышающей 280 000 руб.

|

28 000 руб. + 3,6% с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. |

29 080 руб. + 2,0% с суммы, превышающей 600 000 руб. |

— |

3840 руб. |

6600 руб. |

39 520 руб. + 2,0% с суммы, превышающей 600 000 руб. |

| Адвокаты и нотариусы, занимающиеся частной практикой |

п. 4 ст. 241 НК РФ |

До 280 000 руб. |

5,3% |

— |

0,8% |

1,9% |

8,0% |

| От 280 001 руб. до 600 000 руб. |

14 840 руб. + 2,7% с суммы, превышающей 280 000 руб. |

— |

2240 руб. + 0,5% с суммы, превышающей 280 000 руб. |

5320 руб. + 0,4%

с суммы, превышающей 280 000 руб.

|

22 400 руб. + 3,6% с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. |

23 480 руб. + 2,0% с суммы, превышающей 600 000 руб. |

— |

3840 руб. |

6600 руб. |

33 920 руб. + 2,0% с суммы, превышающей 600 000 руб. |

При этом сумма налогового вычета не может превышать сумму налога, подлежащую уплате в федеральный бюджет, начисленную за один и тот же отчетный (налоговый) период.

Тарифы по страховым взносам в пенсионный фонд установлены статьей 22 Федерального закона № 167-ФЗ. Для тарифов страховых взносов также как и по единому социальному налогу должна применяться регрессивная шкала.

Страховой взнос разделен на две части. За счет первой части финансируется страховая часть, а за счет второй — накопительная часть трудовой пенсии. Размер каждой части зависит от возраста и пола работника. В таблице приведены тарифы страховых взносов для работодателей.

Таблица 2.2

Расчет налога

| База для начисления страховых взносов на каждого отдельного работника нарастающим итогом с начала года |

Для лиц 1966 года рождения и старше |

| Для лиц 1967 года рождения и моложе |

| на финансирование страховой части трудовой пенсии |

на финансирование страховой части трудовой пенсии |

на финансирование накопительной части трудовой пенсии |

| До 280 000 руб. |

14,0% |

10,0% |

4,0% |

| От 280 001 руб. до 600 000 руб. |

39 200 руб. + 5,5% с суммы, превышающей 280 000 руб. |

28 000 руб. + 3,9% с суммы, превышающей 280 000 руб. |

11 200 руб. + 1,6% с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. |

56 800 руб. |

40 480 руб. |

16 320 руб. |

Приведенные в таблице ставки страховых взносов для лиц 1967 года рождения и моложе установлены Федеральным законом №167-ФЗ в качестве переходных положений, действующих в течение 2005 - 2007 годов.

Порядок и сроки уплаты.

Сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый из фондов, и определяется как соответствующая процентная доля налоговой базы.

Сумма налога, подлежащая уплате в Фонд социального страхования Российской Федерации, подлежит уменьшению налогоплательщиками на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством Российской Федерации.

В течение отчетного периода по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу, исходя из величины выплат и иных вознаграждений, начисленных с начала налогового периода до окончания соответствующего календарного месяца, и ставки налога.

Сумма ежемесячного авансового платежа по налогу, подлежащая уплате за отчетный период, определяется с учетом ранее уплаченных сумм ежемесячных авансовых платежей. Уплата ежемесячных авансовых платежей производится не позднее 15-го числа следующего месяца.

По итогам отчетного периода налогоплательщики исчисляют разницу между суммой налога, исчисленной исходя из налоговой базы, рассчитанной нарастающим итогом с начала периода и суммой уплаченных за тот же период ежемесячных авансовых платежей. Эта разница подлежит уплате в срок, установленный для представления расчета по налогу.

Уплата налога (авансовых платежей по налогу) осуществляется отдельными платежными поручениями в федеральный бюджет, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования.

Начисление единого социального налога производится за счет затрат на производство или расходов на продажу.

Данные о начисленных и уплаченных авансовых платежах, данные о сумме налогового вычета, которым воспользовался налогоплательщик, отражаются в расчете. Расчет представляется не позднее 20-го числа месяца, следующего за отчетным периодом, в налоговый орган по форме, утвержденной Министерством Российской Федерации по налогам и сборам.

По итогам налогового периода, разница между суммой налога, подлежащей уплате и суммами налога, уплаченными в течение налогового периода, следует уплатить не позднее 15 дней со дня, установленного для подачи налоговой декларации за налоговый период, либо зачету в счет предстоящих платежей по налогу.

Также, ежеквартально не позднее 15-го числа месяца, следующего за истекшим кварталом, налогоплательщики обязаны представлять в региональные отделения Фонда социального страхования Российской Федерации сведения (отчеты) по форме, утвержденной Фондом социального страхования Российской Федерации, о суммах:

- начисленного налога в Фонд социального страхования Российской Федерации;

- использованных на выплату пособий по временной нетрудоспособности, по беременности и родам, по уходу за ребенком до достижения им возраста полутора лет, при рождении ребенка, на возмещение стоимости гарантированного перечня услуг и социального пособия на погребение, на другие виды пособий по государственному социальному страхованию;

- направленных ими в установленном порядке на санаторно-курортное обслуживание работников и их детей;

- расходов, подлежащих зачету;

- уплачиваемых в Фонд социального страхования Российской Федерации.

Налогоплательщики представляют налоговую декларацию по налогу, не позднее 30 марта года, следующего за истекшим налоговым периодом. Копию налоговой декларации по налогу с отметкой налогового органа или иным документом, подтверждающим предоставление декларации в налоговый орган, налогоплательщик не позднее 1 июля года, следующего за истекшим налоговым периодом, представляет в территориальный орган Пенсионного фонда Российской Федерации.

По страховым взносам в Пенсионный фонд установлен расчетный период равный календарному году. Расчетный период состоит из отчетных периодов. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года.

Как и по единому социальному налогу, предприятия ежемесячно уплачивают авансовые платежи, а по итогам отчетного периода рассчитывают разницу между суммой страховых взносов, исчисленных и суммой, уплаченных за отчетный период.

2.2 Налоговая база по ЕСН при реорганизации

Департамент налоговой и таможенно-тарифной политики Министерства финансов Российской Федерации по вопросу порядка определения налоговой базы по единому социальному налогу в случае реорганизации организации (в форме присоединения) письмом от 29 мая 2008 г. N 03-04-06-02/55 сообщает следующее.

Главой 24 "Единый социальный налог" Кодекса не предусмотрено специальных положений, регулирующих порядок определения налоговой базы, исчисления и уплаты единого социального налога организацией в случае ее реорганизации. В то же время часть первая Кодекса содержит ряд положений, регулирующих налоговые правоотношения, возникающие в связи с реорганизацией организации.

В соответствии с п. п. 3 и 5 ст. 50 Кодекса при присоединении одного юридического лица к другому юридическому лицу правопреемником присоединенного юридического лица в части исполнения обязанности по уплате налогов признается присоединившее его юридическое лицо, которое должно исполнить эту обязанность в установленные для присоединенного лица сроки.

Следовательно, по смыслу ст. 50 Кодекса присоединяющая организация является правопреемником в части уплаты тех налогов, обязанность по которым не исполнена присоединенным юридическим лицом до завершения реорганизации.

Правопреемства в части налоговой базы, в частности, по единому социальному налогу, а также правопреемства в части применения пониженных ставок единого социального налога законодательством не предусмотрено.

Это также подтверждается положениями статей Гражданского кодекса Российской Федерации (далее - Гражданский кодекс), регулирующих правоотношения, связанные с реорганизацией юридического лица.

Так, в соответствии с п. 2 ст. 58 Гражданского кодекса при присоединении юридического лица к другому юридическому лицу к последнему переходят права и обязанности присоединенного юридического лица в соответствии с передаточным актом.

Согласно п. 1 ст. 59 Гражданского кодекса передаточный акт должен содержать положения о правопреемстве по всем обязательствам реорганизованного юридического лица в отношении всех его кредиторов и должников, включая и обязательства, оспариваемые сторонами.

Налоговая база по налогу не является частью имущества, кредиторской либо дебиторской задолженностью, а является одним из элементов налогообложения, поэтому передача ее правопреемнику на основании передаточного акта невозможна.

В соответствии со ст. 52 Кодекса налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот.

Пунктом 3 ст. 55 Кодекса установлено, что если организация была ликвидирована (реорганизована) до конца календарного года, последним налоговым периодом для нее является период времени от начала этого года до дня завершения ликвидации (реорганизации). Предусмотренные указанным пунктом правила не применяются в отношении организаций, из состава которых выделяются либо к которым присоединяются одна или несколько организаций.

Таким образом, налоговый период для присоединяемой организации заканчивается в день завершения реорганизации и с выплат и вознаграждений, начисленных данной организацией в пользу физических лиц в данном налоговом периоде, присоединяемая организация должна исчислить и уплатить единый социальный налог, подлежащий уплате по итогам налогового периода.

Учитывая изложенное, в настоящее время нет правовых оснований для учета в налоговой базе по единому социальному налогу с целью применения регрессивной шкалы ставок налога преобразуемой в филиал организацией выплат и вознаграждений, начисленных работникам этой организации до ее реорганизации.

В отношении страховых взносов на обязательное пенсионное страхование применяется аналогичный порядок

ЗАКЛЮЧЕНИЕ

Несмотря на очевидную необходимость введения ЕСН, некоторое время это решение откладывалось. Сказалась ведомственная заинтересованность самих фондов, не желающих ничего менять из опасений в ухудшении социальной защиты граждан. Нельзя исключать, что на задержке принятия решения о вводе нового налога сказались и опасения отдельных чиновников, которые, видимо, предполагали, что после введения единого платежа исчезнет необходимость в существовании самих фондов.

Официальная биография ЕСН началась 5 августа 2000 года. Сторонники этого нововведения уверяли, что это приведет к следующим позитивным результатам: снижению размеров налогов, начисляемых на фонд оплаты труда; снижению административных издержек; повышению собираемости налогов (взносов), благодаря передаче функций контроля и сбора профессионально подготовленной, технически, технологически и информационно оснащенной, мощной государственной налоговой службе.

Реформа ЕСН внесет серьезные изменения в налоговый и бухгалтерский учет, что безусловно необходимо отобразить в информационных системах для автоматизации ведения учета.

Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (далее - Закон № 212-ФЗ) опубликован 28.07.2009 в «Российской газете» № 137.

Глава 24 НК РФ с 01.01.2010 будет исключена из Налогового кодекса Федеральным законом от 24.07.2009 № 213-ФЗ.

С 1 января 2010 года работодатели вместо ЕСН будут платить страховые взносы в государственные внебюджетные фонды.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Федеральный Закон от 15.12.2001 №167-ФЗ (ред. от 31.12.2002) «Об обязательном пенсионном страховании в Российской Федерации»

2. Федеральный закон № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

3. «Гражданский кодекс Российской федерации (Часть вторая)» №14-ФЗ

4. Налоговый кодекс РФ. Часть вторая. М.: ЭКМОС, - 2007.

5. Налоговый кодекс РФ с комментариями. Часть вторая. М.: ТАНДЕМ, - 2007.

6. Адамов В.Е., Ильенкова С.Д. «Экономика и статистика».- М.: Финансы и статистика, 2009г.

7. Анашкина А.К. – «Единый социальный налог». М.: Статус кво 97, 2009г.

8. Васильева Т.В. «Оздоровление за счет средств ФСС России» Российский налоговый курьер, 2008, №10.

9. Воробьева Е.В. «Единый социальный налог и налог на доходы физических лиц.2006-2008» . – М.: АКДИ «Экономика и жизнь», 2009.

10. Воробьева Е.В. «Заработная плата в 2009году с учетом требований налоговых органов» - М.: АКДИ «Экономика и жизнь», 2009.

11. Гейц И.В. «Единый социальный налог. Практическое руководство для бухгалтеров и налоговых инспекторов» – М.: НОУ ЛИК, 2009.

12. Дубова М.Д. «ЕСН в реализации социальной политики государства» - Финансы, 2008, №12.

13. Земляченко С.В. «Единый социальный налог и страховые взносы» - Бухгалтерский учет, 2008, №7

14. Кондратьев О.Е. «Исчисление единого социального налога» - М.: НОУ ЛИК, 2008

15. Курбангалеева О.Д. «Исчисление и уплата единого социального налога» - Главбух, 2007, №4.

16. Миляков Н.В. «Налоги и налогообложение в Российской Федерации».. Учебник. – М.: Книжный мир, 2009 г.

|