ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

ПЕНЗЕНСКИЙ ГОСУДАРСТВЕННЫЙ ПЕДАГОГИЧЕСКИЙ УНИВЕРСИТЕТ

им. В.Г.Белинского.

Факультет экономики, менеджмента и информатики.

Кафедра финансов, налогообложения и бухгалтерского учета.

Курсовая работа

по дисциплине: Финансы организаций (предприятий)

на тему: Оценка финансового состояния предприятия

Выполнила: Каблова Т.А.

гр. фк-52

Руководитель: Тугушева В.Р.

ПЕНЗА-2009 г.

Содержание

Введение

1. Теоретические основы оценки финансового состояния предприятия

1.1 Оценка финансового состояния предприятия по данным бухгалтерского баланса

1.2 Методы и приемы финансового анализа

1.3 Бухгалтерская отчетность как информационная база финансового анализа

2. Оценка финансового состояния ООО ”НПЦ ПЗТП”

2.1 Организационно - экономическая характеристика предприятия

2.2 Анализ статей бухгалтерского баланса

2.3 Оценка ликвидности и платежеспособности

2.4 Оценка финансовой устойчивости предприятия

2.5 Оценка рентабельности и деловой активности предприятия

3. Предложения по оздоровлению финансового состояния предприятия

Заключение

Библиографический список

Приложения

Введение

Основа финансового здоровья предприятия - прибыльная деятельность (наличие балансовой прибыли в определенных и относительных размерах). В этом случае предприятие имеет возможность своевременно расплачиваться с поставщиками сырья, материалов, энергии, с кредиторами; уплачивать налоги; пополнять оборотные средства; осваивать выпуск новой продукции, пользующейся спросом на рынке. В конце отчетного периода каждый руководитель получает финансовые документы своей бухгалтерии по итогам работы предприятия. Четкий анализ их позволяет принять правильные управленческие решения. Предлагаемая методика финансового анализа бухгалтерской отчетности успешно зарекомендовала себя на практике.

Задачами анализа финансового состояния организации являются:

- оценка имущественного состояния организации: стоимость, структура и источники формирования имущества;

- определение показателей финансовой устойчивости и автономности организации;

- оценка платежеспособности организации;

- своевременная и объективная диагностика финансового состояния предприятия, установление его "болевых точек" и изучение причин их образования;

- поиск резервов улучшения финансового состояния предприятия, его платежеспособности и финансовой устойчивости;

- разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов предприятия;

- прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

Выдвижение на первый план финансовых аспектов деятельности субъектов хозяйствования, возрастание роли финансов - характерная для всех стран тенденция.

Профессиональное управление финансами неизбежно требует глубокого анализа. Позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастают приоритетность и роль финансового анализа, т.е. комплексного системного изучения финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный кругооборот капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие - финансовое состояние предприятия, внешним проявлением которого является платежеспособность.

1.

Теоретические основы оценки финансового состояния предприятия

1.1

Оценка финансового состояния предприятия по данным бухгалтерского баланса

Любой финансовый анализ лучше начинать с финансового мониторинга предприятия. С целью выявления основных финансовых характеристик предприятия за прошедший определенный срок, их тенденцию. При этом тенденция более важна, чем значение самих показателей, так как характеризует направление, скорость движения и тем самым показывает способность или неспособность достичь намеченных результатов. В задачи финансового мониторинга входит определение финансовых показателей: устойчивости, ликвидности и других характеристик за определенный период и их тенденцию. Эти и другие показатели являются языком общения в мире бизнеса и инвестиций, поэтому знание и понимание их необходимы. Необходимы также анализ полученных результатов, выводы и предложения.

Для проведения финансового мониторинга нужны следующие документы: баланс (форма № 1), приведенный к более упрощенному виду за счет объединения некоторых статей для наглядности общей структуры баланса; отчет о прибылях и убытках ( форма № 2) не нарастающим итогом, с тем чтобы иметь возможность проведения мониторинга; отчет о движении денежных средств ( форма № 4) не нарастающим итогом.

Для более глубокого анализа потребуются дополнительные документы бухгалтерской отчетности. Минимальный срок, за который следует проводить финансовый мониторинг предприятия, один год. Анализируемый период, на который разбивается анализируемый срок, должен быть не более квартала.

На данном этапе анализ параметров можно проводить без учета того, что реально денежный поток состоит из бартеров и взаимозачет

Точность анализ соответствует точности отражения данных в отчетных бухгалтерских документах (формы № 1, 2, 4). Однако, даже если точность в отчетных документах не соответствует истинному положению дел на предприятии, то тенденция все равно соответствует ему, а это и есть цель финансового мониторинга предприятия.

Оценка финансового состояния предприятия включает в себя:

- общую оценку изменения статей баланса;

- финансовую устойчивость;

- ликвидность;

- рентабельность.

Общее изменение тенденции статей баланса по периодам способно дать одну из самых точных характеристик деятельности предприятия. Сравнение итоговых показателей лучше всего проводить на одном графике: валюта баланса, внеоборотные активы, оборотные активы, собственные источники финансирования, долгосрочные обязательства, краткосрочные обязательства. Изменение основных разделов баланса, как правило, имеет ярко выраженную тенденцию.

Цель анализа финансовой устойчивости предприятия - оценить способность предприятия погашать свои обязательства и сохранять права владения предприятием в долгосрочной перспективе.

Анализ ликвидности направлен на оценку способности предприятия своевременно и в полном объеме выполнять краткосрочные обязательства за счет оборотных активов.

Финансовое состояния может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Если платежеспособность - это внешнее проявление финансового состояния, то финансовая устойчивость - внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала и уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. Напротив, в результате спада производства и реализации продукции и повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие - ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние является не игрой случая, а итогом умелого управления всем комплексом факторов, определяющих результаты финансово-хозяйственной деятельности предприятия.

Устойчивое финансовое состояние, в свою очередь, положительно влияет на объемы основной деятельности, обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнения расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Анализ финансового состояния делится на внутренний и внешний, цели и содержание которых различны.

Внутренний анализ - это исследование механизма формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивания собственного капитала субъекта хозяйствования.

Внешний финансовый анализ - это исследование финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности.

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

1.2 Методы и приемы финансового анализа

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальной структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия, в первую очередь - от соотношения основных и оборотных средств, а так же от уравновешенности отдельных видов активов и пассивов предприятия.

Показатели финансовой устойчивости, характеризующие постоянную платежеспособность предприятия, тесно связаны с показателями платежеспособности (ликвидности). Сущность финансовой устойчивости является обеспеченность активов предприятия соответствующими источниками их формирования, а платежеспособность выступает как внешнее проявление финансовой устойчивости.

Задачей анализа финансовой устойчивости является оценка степени независимости организации от заемных источников финансирования и оптимальности структуры активов и пассивов организации.

Основными коэффициентами финансовой устойчивости, применяемыми при анализе финансового состояния организации, являются следующие: коэффициент автономии, коэффициент финансовой зависимости, коэффициент финансовой устойчивости, коэффициент соотношения заемных и собственных средств, коэффициент маневренности, коэффициент обеспеченности оборотных активов собственными оборотными средствами.

Порядок расчета показателей финансовой устойчивости на основе бухгалтерской отчетности предприятия ( по форме №1):

1.Коэффициент автономии (финансовой независимости)-(стр.490/стр.300), отражает долю активов, покрываемых за счет собственного капитала;

2.Коэффициент финансовой зависимости (стр.300/стр.490), отражает повышение совокупных активов над величиной собственного капитала;

3.Коэффициент финансовой устойчивости (стр.490+стр.590/стр.300), отражает долю активов, покрываемых за счет перманентного (собственного и долгосрочного заемного) капитала);

4.Коэффициент соотношения заемных и собственных средств (коэффициент финансовой активности, плечо финансового рычага) – (стр.590+стр.690/стр.490), отражает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы организации;

5.Коэффициент концентрации привлеченного капитала (стр.590+стр.690/стр.300), отражает долю заемного капитала в общей сумме имущества организации;

6.Коэффициент маневренности собственного капитала (стр.490+стр.590-стр.190/стр.490), отражает часть собственного капитала, используемая для финансирования текущей деятельности, т.е. вложенная в оборотные средства;

7.Коэффициент обеспеченности оборотных активов собственными оборотными средствами (стр.490+стр.590-стр.190/СТР.290), устанавливает обеспеченность организации собственными средствами для пополнения оборотных средств и ведения хозяйственной деятельности;

8.Индекс постоянного актива (стр.190/стр.490), отражает долю недвижимости (внеоборотных активов) в источниках собственных средств.

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т.е. возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее - это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия - это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Понятия ликвидности и платежеспособности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время, ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но при этом иметь неблагоприятные возможности в будущем, и наоборот.

Понятие ликвидности может рассматриваться с различных точек зрения. Так, можно говорить о ликвидности баланса предприятия, которая определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов представляет собой величину, обратную ликвидности баланса по времени превращения активов в денежные средства: чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на четыре группы:

- А1 - наиболее ликвидные активы: денежные средства предприятия и краткосрочные финансовые вложения;

- А2 – быстро реализуемые активы – дебиторская задолжность и прочие активы;

- А3 – медленно реализуемые активы: запасы и затраты, а также долгосрочные финансовые вложения;

- А4 – трудно реализуемые активы: внеоборотные активы, за исключением долгосрочных финансовых вложений.

Пассивы баланса группируются по степени срочности их оплаты:

- П1 – наиболее срочные обязательства: кредиторская задолженность и ссуды, не погашенные в срок;

- П2 – краткосрочные пассивы: краткосрочные кредиты и займы;

- П3 – долгосрочные пассивы: долгосрочные кредиты и займы;

- П4 – постоянные пассивы: собственный капитал предприятия.

Для определения ликвидности баланса следует составить реклассифицированный агрегированный баланс, перегруппировав активы и пассивы организации в соответствии с приведенной выше классификацией, после чего необходимо попарно сопоставить итоги полученных групп активов и пассивов (например, путем вычитания из соответствующей группы активов величины соответствующей группы пассивов, в результате чего будет получен платежный излишек или недостаток).

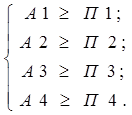

Баланс считается абсолютно ликвидным, если одновременно имеют место следующие соотношения:

Выполнение влечет выполнение и четвертого неравенства, поэтому на практике существенным является сопоставление итогов первых трех групп. Четвертое неравенство имеет глубокий экономический смысл, поскольку его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличии у предприятия собственных оборотных средств.

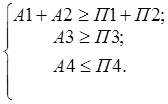

Если ликвидность баланса отличается от абсолютной, ее можно признать нормальной при соблюдении следующих отношений:

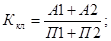

Кроме того, для анализа ликвидности можно рассчитать несколько различных коэффициентов

- коэффициент абсолютной ликвидности (быстрой ликвидности, или абсолютной платежеспособности), показывающий, какую часть краткосрочной задолженности предприятие сможет погасить в ближайшее время:

= =

- коэффициент критической ликвидности (промежуточный коэффициент покрытия), характеризующий ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности:

- коэффициент текущей ликвидности (коэффициент общей ликвидности, или общий коэффициент покрытия), показывающий платежные возможности предприятия на период, равный средней продолжительности одного оборота всех оборотных средств:

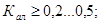

В практике финансового анализа сложились определенные нормативы коэффициентов ликвидности:

Платежеспособность предприятия оценивается путем анализа структуры баланса на основе двух коэффициентов:

- коэффициента текущей ликвидности:

где ПА – итог второго раздела актива баланса;

VП – итог пятого раздела пассива баланса.

- коэффициента обеспеченности собственными средствами:

где IIIП – итог третьего раздела пассива баланса;

IIA – итог второго раздела актива баланса;

А – итог первого раздела актива баланса.

Основаниями для признания структуры баланса не удовлетворительной, а предприятия - неплатежеспособным по этой методике является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1. Если результаты проведенного финансового анализа свидетельствуют о неплатежеспособности предприятия, необходимо оценить возможность восстановления его платежеспособности. Если же предприятие на данный момент является вполне платежеспособным, необходимо оценить вероятность утраты платежеспособности в предстоящем периоде. Сделать это можно при помощи специального коэффициента восстановления / утраты платежеспособности, характеризующего наличие реальной возможности предприятия восстановить (или, наоборот, утратить) свою платежеспособность в течении определенного периода.

1. Коэффициент абсолютной ликвидности (стр.250+стр.260/стр.610+стр.620+стр.630+стр.660), отражает обеспеченность наиболее ликвидными активами для погашения текущих краткосрочных обязательств;

2. Коэффициент промежуточной (критической) ликвидности (стр.290-стр.210+стр.220+стр.230)/стр.610+стр.620+стр.630+стр.660), отражает обеспеченность ликвидными активами для погашения текущих краткосрочных обязательств;

3. Коэффициент текущей ликвидности (КТЛ

)- (стр.290-стр220/стр.610 +стр.620+ стр.630 +стр.660, отражает обеспеченность оборотными активами для погашения краткосрочных обязательств;

4. Коэффициент обеспеченности собственных активов оборотными средствами (стр.490 +стр.590-стр.190/стр.290, устанавливает обеспеченность организации собственными средствами для пополнения оборотных средств и ведения хозяйственной деятельности;

5. Коэффициент восстановления платежеспособности (КТЛ(кг)

+6/12(КТЛ(кг)

-КТЛ(нг)

) / 2, определяет возможность восстановления организацией своей платежеспособности в течении 6 месяцев, если К>1;

6. Коэффициент утраты платежеспособности, определяет возможность утраты организацией своей платежеспособности в течении 3 месяцев, если К>1.

В системе показателей, характеризующих финансовое состояние и эффективность деятельности предприятия, ведущее место занимают показатели рентабельности и деловой активности.

Рентабельность отражает способность предприятия генерировать прибыль на вложенный собственный капитал и имеющиеся у организации активы. Анализ показателей рентабельности позволяет оценить текущую хозяйственную деятельность, вскрыть резервы повышения ее эффективности и разработать систему мер по использованию данных резервов. Таким образом показатели рентабельности являются наиболее обобщенной характеристикой эффективности хозяйственной деятельности.

Расчет показателей рентабельности основан на соотнесении величины полученной прибыли с размерами выручки, активов, собственного капитала и других показателей. Исходя из этого выделяют такие виды рентабельности, как:

- рентабельность продаж;

- рентабельность производства;

- рентабельность активов;

- рентабельность собственного капитала.

Поскольку для расчета показателей может использоваться как чистая прибыль, так прибыль до налогообложения, различают чистую и общую рентабельность. Кроме того, при определении рентабельности продаж может также использоваться прибыль от продаж. В каждом конкретном случае выбор вида прибыли, принимаемой в расчет показателя рентабельности, зависит от целей проведения анализа.

Порядок расчета показателей рентабельности на основе бухгалтерской отчетности организации:

1. Общая рентабельность собственного капитала по прибыли до налогообложения (стр.140ф.№1./ 0,5 * (стр.490 н.г. + стр. 490 к.г. ф № 1)) отражает величину балансовой прибыли организации, приходящуюся на каждый рубль собственного капитала;

2. Рентабельность собственного капитала по чистой прибыли (стр.190 ф.№2/0,5(стр.490 н.г.+стр.490к.г. ф.№1)) отражает величину чистой прибыли, приходящуюся на каждый рубль собственного капитала;

3. Рентабельность продаж по чистой прибыли (стр.190ф.№2/стр.010ф.№2) отражает величину чистой прибыли, приходящуюся на каждый рубль собственного капитала;

4. Рентабельность продаж по прибыли от продаж (стр.050ф.№2/стр.010ф.№2) отражает величину чистой прибыли, приходящуюся на каждый рубль собственного капитала;

5. Рентабельность полных расходов на реализацию продукции (стр.050ф.№2/стр.020+стр.030+стр.040ф.№2) отражает величину прибыли, приходящуюся на каждый рубль собственного капитала;

6. Рентабельность совокупных активов по чистой прибыли (стр.190ф.№2/0,5(стр.300н.г.+стр.300 к.г.ф.№1) отражает величину чистой прибыли, приходящуюся на каждый рубль собственного капитала;

7. Рентабельность совокупных активов по прибыли до налогообложения (стр.140ф.№2/0,5(стр.300н.г.+стр.300к.г.ф.№1) отражает величину бухгалтерской прибыли, приходящуюся на каждый рубль собственного капитала.

Информационной основой анализа рентабельности и оборачиваемости служит прежде всего бухгалтерская отчетность организации: форма №2 «Отчет о прибылях и убытках» и форма №1 «Бухгалтерский баланс», на основе которых производится расчет различных показателей.

Наиболее эффективным является рассмотрение показателей рентабельности в динамике за 3-5 лет. Единых нормативов для всех предприятий не существует, так как прибыльность (рентабельность) зависит прежде всего от сферы деятельности предприятия.Тем не менее можно произвести оценку показателей рентабельности на основе исследований и их динамики. Положительной считается тенденция роста показателей рентабельности, свидетельствующая о повышении эффективности (прибыльности) деятельности организации, так как повышается отдача на собственный капитал, на совокупный капитал, вложенный в активы организации, на каждый рубль товарооборота и т.д.

Аналогичным образом рассматриваются показатели деловой активности (оборачиваемости), поскольку скорость оборота зависит прежде всего от отраслевых особенностей организации. Изучение динамики показателей оборачиваемости позволяет сделать вывод о повышении или снижении эффективности использования активов предприятия. Положительными считаются тенденции увеличения коэффициентов оборачиваемости, выраженных в числе оборотах, совершенных рассматриваемыми активами в течение изучаемого периода, а так же снижения коэффициентов оборачиваемости, выраженных в днях. Таким образом, производственная стратегия предприятия должна основываться на сокращении продолжительности одного оборота активов в днях и увеличении оборачиваемости активов в оборотах. Как правило, ускорение оборачиваемости является следствием реализации успешной производственной и маркетинговой политики предприятия.

Порядок расчета показателей оборачиваемости на основе бухгалтерской отчетности организации:

1.Коэффициент оборачиваемости совокупных активов в оборотах (Коса)= Стр.010ф.№2 / 0.5*(Стр.300н.г. + Стр.300к.г.ф.№1);

2.Коэффициент оборачиваемости совокупных активов в днях = 360дней / Коса;

3.Коэффициент оборачиваемости оборотных активов в оборотах (Кооа) = Стр.010ф.№2 / 0.5 (Стр. 290н.г. + Стр.290к.г.ф.№1);

4.Коэффициент оборачиваемости оборотных активов в днях = 360дней / Коса;

5.Коэффициент оборачиваемости материально-производственных запасов в оборотах = Стр.020ф.№2 / 0.5 * (Стр.210н.г. + Стр.210 к.г.ф.№1);

6.Материалоотдача (отдача материально-производственных запасов) = Стр.010ф.№2 / 0.5*(Стр.210н.г. + Стр.210к.г.ф. №1);

7.Коэффициент оборачиваемости дебиторской задолженности в оборотах = Стр.010ф.№2 / 0.5 * (Стр.240н.г. + Стр.240н.г.ф.№1);

8.Коэффициент оборачиваемости кредиторской задолженности в оборотах = Стр.020ф.№2 / 0.5 * (Стр.620н.г. + Стр.620н.г.ф.№1).

Изучая оборачиваемость активов, можно выделить оборачиваемость вне оборотных активов и оборачиваемость оборотных средств, которая в свою очередь можно рассматривать как совокупность показателей оборачиваемости отдельных видов оборотных средств. Оборачиваемость, выраженная в числе оборотов, по сути, представляет собой показатель фондоотдачи, а обратным показателем к ней является фондоемкость.

1.3 Бухгалтерская отчетность как информационная база финансового анализа

Оценка финансового состояния осуществляется в основном по данным квартальной и годовой бухгалтерской отчетности, в первую очередь по данным баланса и отчета о прибылях и убытках. Анализ бухгалтерского баланса дает возможность:

- определить степень обеспеченности организации собственными оборотными средствами;

- установить за счет каких статей изменилась величина оборотных средств;

- оценить общее финансовое состояние организации даже без расчетов аналитических показателей.

Анализ баланса можно осуществить:

- непосредственно по балансу без предварительного изменения состава балансовых статей;

- построив аналитический баланс путем агрегирования некоторых однородных по составу статей;

- очистив баланс от имеющихся в нем регуляторов с последующим агрегированием статей в необходимых аналитических разрезах.

Для общей оценки финансового состояния организации составляют аналитический баланс, в котором объединяют в группы однородные статьи. Это позволяет сократить число статей баланса, что повышает его наглядность и позволяет сравнивать с балансами других организаций.

Информация о недостатках в работе коммерческой организации может непосредственно присутствовать в бухгалтерской отчетности в явном или завуалированном виде. Первый случай имеет место, когда в отчетности есть "больные" статьи, которые условно можно подразделить на группы, свидетельствующие о:

- крайне неудовлетворительной работе организации в отчетном периоде и сложившемся в результате этого плохом финансовом положении;

- определенных недостатков в работе организации.

К этой группе относятся "Непокрытый убыток прошлых лет", "Непокрытый убыток отчетного года". Ко второй группе, в частности, относятся такие статьи как:

- "Расчеты с дебиторами за товары (работы, услуги)", которая включает неоправданную дебиторскую задолженность;

- "Расчеты с персоналом по прочим операциям", по которой может отражаться неоправданная дебиторская задолженность в виде расчетов с материально ответственными лицами при недостачах, порче, хищениях;

- "Прочие активы", которая может включать недостачи и потери от порчи товарно-материальных ценностей, не списанных с баланса в установленном порядке - "Расчеты с кредиторами за товары и услуги", в которую входит неоправданная кредиторская задолженность.

Затем проводится оценка изменения валюты баланса за анализируемый период. Здесь можно ограничиться сравнением итогов валюты баланса на конец и на начало отчетного периода (уменьшив на сумму убытков) и определить рост или снижение в абсолютном выражении. Вместе с этим целесообразно сопоставить баланс с плановым балансом, с балансами прошлых лет, с данными организаций-конкурентов.

Для получения общей оценки динамики финансового состояния можно сопоставить изменения итога баланса с изменениями финансовых результатов хозяйственной деятельности(выручкой от реализации продукции, прибылью от реализации, прибылью от финансово-хозяйственной деятельности). С этой целью рассчитаем коэффициент роста валюты баланса и коэффициент роста выручки от реализации.

Коэффициент роста валюты баланса:

Кб = Бср1- Бср0*100%/Бср,

где Бср1-Бср0 - средняя величина итога баланса за отчетный и предыдущий периоды.

Коэффициент роста выручки от реализации продукции:

Кv = (V1-V0)*100%/V0,

где V1,V0 - выручка от реализации продукции за отчетный и предыдущий периоды.

Аналогично можно рассчитать коэффициенты роста прибыли от реализации и роста прибыли от финансово- хозяйственной деятельности.

Горизонтальный и вертикальный анализ взаимно дополняют друг друга, так как позволяют сравнить отчетность различных по роду деятельности и объема производства организаций. Они осуществляются с использованием данных ф. № 2 . Для инвесторов эта форма во многих отношениях важнее, чем баланс, так как в ней содержится не застывшая, одномоментная, а динамическая информация о том, каких успехов достигла организация в течении года и за счет каких укрупненных факторов, каковы масштабы ее деятельности.

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках, раскрывают суть представленной отчетной информации, учетную политику организации и обеспечивает пользователей бухгалтерской отчетности дополнительными данными, которые необходимы для реальной оценки имущественного, финансового положения организации и финансового результата ее деятельности.

Практически все пользователи финансовых отчетов организации используют методы финансового анализа для принятия решений по оптимизации своих интересов. Совершенно ясно, что качество принимаемых решений напрямую зависит от качества аналитического обоснования, точности расчетов и полноты исходной информации.

Основными показателями баланса являются:

Валюта баланса. Данный показателя характеризует общий ресурсный потенциал

предприятия (совокупные активы) и, Соответственно, суммарную величину источников финансирования (совокупные пассивы).

Основной капитал (внеоборотные активы). Динамика основного капитала показывает режим воспроизводства производственного потенциала

предприятия в рамках инвестиционного цикла (суженное простое, расширенное воспроизводство). Производственный потенциал – это капитальная инфраструктура предприятия, в рамках которой происходит процесс текущей хозяйственной деятельности и кругооборота средств (финансовый цикл). В этой связи чем выше производственный потенциал предприятия, тем больше максимально возможный объем производства (достигается при предельной загрузке производственный мощностей). Заметим, что динамика обновления основного капитала в стоимостном выражении еще не является достаточным основанием для оценки эффективности инвестиционной политики предприятия и изменения его производственного потенциала.

Рабочий капитал (оборотные активы). Само название «рабочий капитал» говорит о том, что под данным термином понимается величина средств предприятия, задействованных («работающих»)в текущем финансовым цикле. Собственно, рабочий капитал представляет собой суммарные балансовые остатки на текущей момент времени по отдельным стадиям финансового цикла – сырье и материалы (стадия закупки). Незавершенное производство (стадия производства), готовая продукция (стадия выпуска и хранения) дебиторская задолженность (стадия отгрузки), денежные средства (стадия расчетов с покупателями). Если загрузка производственных мощностей предприятия является далекой от максимально возможной, то путем наращивания инвестированных в текущую деятельность оборотный средств можно добиться существенного прироста объемов производства и сбыта.

Собственные средства. Величина собственных средств является основной определения рыночной стоимости предприятия (в математическом выражении: собственные средства =совокупные активы – совокупные обязательства). Двумя источниками формирования собственных средств являются акционерный капитал (вложения собственников) и накопленная прибыль по результатам прошлой хозяйственной деятельности.

Капитализация. Часть чистой прибыли текущего периода (квартала) расходуется по линии так называемых трансфертов

(выплат, не связанных с обеспечением текущей хозяйственной деятельности), таких как начисление дивидендов акционерам, формирование премиального фонда персонала по итогам прошедшего периода, безвозмездные перечисления «вне» предприятия (например, на благотворительность) и прочее. Остаточная величина чистой прибыли (за вычетом трансфертов) капитализируется

, т.е. увеличивает чистую стоимость предприятия. Капитализированная прибыль является главным регуляторным

источником прироста собственных средств компании.

К показателям финансов результатов ( отчета о прибылях и убытках ) относятся:

Выручка. Показатель выручки характеризует оборот предприятия (текущий объем отгрузки (реализации) продукции покупателям).

Доход (финансовый результат) от основной деятельности. Величина (чистого) дохода от основной деятельности калькулируется как разница валового дохода (выручки) и себестоимости реализованной продукции (суммарный переменных затрат, связанных с производством и сбытом отдельных видов продукции).

Маржинальный доход. Это сумма чистого дохода от основной деятельности и сальдо доходов по прочей деятельности (продажи активов, внереализованным операциям, чрезвычайным статьям).

Валовая прибыль. Разница маржинального дохода и суммы условно постоянных расходов дает величину валовой прибыли

предприятия за текущий период. Вообще, житейский смысл маржинального принципа (директ-костинг) в управленческом анализе и планировании заключается в том, что уровень маржинального дохода, зависящего от объемов и рентабельности деятельности, должен превышать величину условно-постоянных расходов, и при таком соотношении предприятие находится в «зоне прибылей».

Чистая прибыль. Показатель чистой прибыли

исчисляется как разница валовой прибыли и налогов, не включаемых в себестоимость реализации (налога на прибыль и др.). При положительном уровне и динамике конечных финансовых результатов рост чистой прибыли в абсолютном выражении всегда несколько меньше, нежели рост валовой прибыли, так как по мере увеличения валовой прибыли возрастает и величина налога на прибыль.

2. Оценка финансового состояния ООО “НПЦ ПЗТП”

2.1

Организационно - экономическая характеристика предприятия

Общество с ограниченной ответственностью "Научно- производственный центр Пензенского завода точных приборов" (ООО "НПЦ ПЗТП") является дочерним предприятием ОАО "Пензенский завод точных приборов" (ОАО "ПЗТП").

Общество создано в соответствии с решением учредителя - ОАО "ПЗТП" от 4.08.2003 г. и зарегистрировано Инспекцией МНС России по Первомайскому району города Пензы 11.08.2003 г. № 1035803505011.

ООО "НПЦ ПЗТП" является предприятием промышленного производства.

Основной деятельностью общества являются:

- производство электрооборудования для двигателей и транспортных средств системы МПС;

- разработка и производство гражданской продукции и товаров народного потребления;

- производство электротехнических машин, оборудования, аппаратуры и изделий производственного назначения;

- оказание услуг населению;

- строительные работы;

- строительно-монтажные работы;

- коммерческая деятельность;

- внешне-экономическая деятельность;

- иные виды деятельности, предусмотренные действующим законодательством.

Начало хозяйственной деятельности - 1 сентября 2003 г.

Уставный капитал общества составляет 3676785 руб. 100% уставного капитала принадлежит ОАО "ПЗТП". Доля в уставном капитале уплачена полностью. Уставный капитал распределен между участниками следующим образом: ОАО "ПЗТП" 3675785 рублей (100 % уставного капитала). Доля принадлежащая каждому учредителю (участнику) общества, составляет его вклад в уставный капитал общества. 1 % уставного капитала дает 1 голос при принятии решений на общем собрании участников. Вкладом учредителя (участника) общества могут быть здания, сооружения, оборудование и другие материальные ценности и ценные бумаги, права пользования землей, водой и другими природными ресурсами, а также иные имущественные права, в том числе на интеллектуальную собственность, денежные средства в рублях и иностранной валюте. Стоимость вкладов оценивается в рублях единогласным решением участников общества и составляет их доли в уставном капитале. Учредители (участники) общества должны оплатить 50 % уставного капитала общества до момента его регистрации. Оставшаяся часть должна быть оплачена в течении первого года деятельности общества.

Дочерних и зависимых обществ, предприятие не имеет.

Предприятие не относится к субъектам малого предпринимательства.

Структура управления учетного и финансового аппарата:

Собрание участников общества на годовом общем собрании решает вопросы:

- об избрании Совета директоров Общества;

- об избрании ревизионной комиссии Общества;

- об утверждении аудитора Общества;

- несение изменений и дополнений в Устав Общества;

- увеличение уставного капитала общества;

распределение полученной Обществом прибыли и т.п.

Совет директоров Общества осуществляет общее руководство деятельностью Общества, и решают следующие вопросы:

- определение приоритетных направлений деятельности Общества;

- созыв годового и внеочередного общих собраний участников Общества;

- использование резервного и иных фондов Общества;

- утверждение внутренних документов;

- создание филиалов и открытие представительств Общества.

Генеральный директор занимается общим руководством деятельности предприятия.

Начальник производства отвечает за организацию производственного процесса.

Юридический отдел занимается правовым обеспечением деятельности предприятия.

Главный бухгалтер ведет бухгалтерский учет на предприятии.

Бухгалтер материального стола ведет учет материалов.

Бухгалтер-расчетчик рассчитывает и начисляет заработную плату.

Бухгалтер группы налогообложения - исчислением налогов.

Бухгалтер производственной группы - определение себестоимости готовой продукции.

Бухгалтер группы ведения основных средств - регистрацией движения основных средств, начислением амортизационных отчислений.

Экономист по финансовой работе - ведением финансовых операций. Я проходила практику в финансовом отделе, он относится к бухгалтерии.

Управление сбытом и маркетингом занимается исследованием рынка сбыта, заключением договоров и решением финансовых вопросов

2.2 Анализ статей бухгалтерского баланса

Задачей оценки финансового состояния стоит изучить технико-экономические показатели, характеризующие деятельность предприятия за 3 года, но так как ООО "НПЦ ПЗТП" существует меньшее время, то мной были изучены все формы годового бухгалтерского баланса только за 2003 и 2004 годы.

В 2004 году стоимость внеоборотных активов уменьшилась на 450 т.р., за счет выбытия некоторых активов.

Произошло увеличение оборотных активов на 14113 т.р., за счет приобретенных запасов, роста дебиторской задолженности (в декабре 2004г. произошла отгрузка покупателям и заказчикам), приобретения ценных бумаг (векселей).

Капитал предприятия увеличился 2,54 раза, за счет увеличения резервного капитала на 5% от суммы чистой прибыли, полученной в 2004 году (408 т.р.) и роста нераспределенной прибыли (в 8,10 раз).

Краткосрочные обязательства возросли в 2,59 раза, увеличение кредиторской задолженности произошло в результате получения авансовых платежей за готовую продукцию, в декабре 2004 года, в размере 4961 т.р., и из - за суммы задолженности в бюджет, по налогам и сборам, числится переходящий остаток по НДС в размере 960,4 т.р. и 100,1 т.р. - подоходный налог с физических лиц.

В бухгалтерии составляется информация о финансовых показателях предприятия. Я также с ними ознакомилась.

Все финансовые показатели за 2004 год значительно увеличились, что связано с тем, что в 2003 году предприятие работало только 4 месяца.

В таблице 1 проанализировала финансовые показатели ООО «НПЦ ПЗТП» за 2003-2004 годы.

Таблица 1

Финансовые показатели ООО «НПЦ ПЗТП», тыс. руб.

| № п/п

|

Показатели

|

2003 год

|

2004 год

|

| 1 |

Товарная продукция в сопоставимых ценах |

12621 |

48400 |

| 2 |

Реализовано продукции, товаров, услуг, работ |

9614 |

50391 |

| 3 |

Реализовано готовой продукции |

7832 |

50391 |

| 4 |

Остаток готовой продукции |

4901 |

5400 |

| 5 |

Затраты на производство, в т.ч. |

12679 |

39632 |

| материалы |

2255 |

6927 |

| покупных |

1409 |

4768 |

| топлива |

- |

- |

| электроэнергии |

474 |

1822 |

| зарплата |

3522 |

11793 |

| амортизационные отчисления |

434 |

938 |

| отчисления на социальные нужды |

1256 |

4208 |

| прочие |

3074 |

9080 |

| 6 |

Затраты на 1 руб. товарной продукции |

0,72 |

0,70 |

| 7 |

Балансовая прибыль (убытки) |

1297 |

11256 |

| 8 |

Дебиторская задолженность |

1778 |

2933 |

| 9 |

Кредиторская задолженность |

3919 |

4004 |

| 10 |

Начислено налогов в бюджет и внебюджетные фонды с нач. года |

2754 |

11978 |

| 11 |

Уплачено налогов, пени в бюджет и внебюджетные фонды с нач. года |

1990 |

10589 |

| 12 |

Оплачено налогов в % к начисленным |

72 |

88,4 |

| 13 |

Фонд з/пл |

2543,4 |

11863,3 |

| 14 |

Среднемесячная з/пл |

3830 |

4774 |

По сравнению с 2003 годом, в 2004 году (по отношению к стоимости годового баланса) объем товарной продукции вырос на 84 % (рис. 1).

Затраты на производство - на 55 % ( рис. 2).

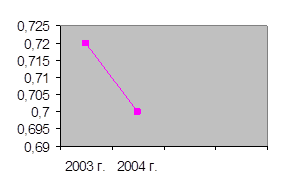

Затраты на 1 рубль товарной продукции уменьшились почти в 2 раза, за счет постоянных расходов (рис.3).

Балансовая прибыль увеличилась на 30 %, дебиторская и кредиторская задолженности снизились, соответственно на 0.01 % и 0.11%.

Фонд заработной платы вырос на 24 %, по сравнению с прошлым годом.

Среднемесячная заработная плата возросла на 25 %, а по отношению к стоимости баланса уменьшилась 8 % (рис. 4).

Рис. 1 Объем товарной продукции

Рис. 2 Затраты на производство

Рис. 3 Затраты на 1 руб. товарной продукции

Рис.4 Среднемесячная зарплата

Коэффициент роста валюты баланса:

Кб = Бср1- Бср0*100%/Бср,

где Бср1-Бср0 - средняя величина итога баланса за отчетный и предыдущий периоды.

Кб = 29845-16182/ 16182*100%=84,43% в 2004 году.

Коэффициент роста выручки от реализации продукции:

Кv = (V1-V0)*100%/V0,

где V1,V0 - выручка от реализации продукции за отчетный и предыдущий периоды.

Кv = 50332-9614/9614=423,42% в 2004 году.

По кварталам:

Кv1кв2004 = 6555-7732/7732=-15,22%;

Кv2кв2004 = 15113-6555/6555=130,57%;

Кv3кв2004 = 13011-15113/15113=-13,91%;

Кv4кв2004 = 15643-13011/13011=20,23%

Данные годовой бухгалтерской отчетности за 2003 и 2004 годы свидетельствуют о достаточности собственных средств предприятия для покрытия текущих расходов.

2.3 Оценка ликвидности и платежеспособности

Анализ ликвидности баланса заключается в сравнении средств по обязательствам по пассиву, которые группируются по степени срочности их погашения. Для анализа платежеспособности составляется агрегированный баланс (см. табл. №2). Из агрегированного баланса видно, что ликвидность баланса отличается от абсолютной: А1 < П1 в 2003 году, но при этом соблюдается нормальная ликвидность:

А1+А2 > П1+П2

А3 > П3

А4 < П4;

в 2003 и 3004 годах.

1. Коэффициент абсолютной ликвидности (стр.250 + стр.260 / стр.610 + стр.620+стр.630+стр.660),

2003 год: 150/3919=0,0383

2004 год: 2000+2435/2000+8137=0,438

отражает обеспеченность наиболее ликвидными активами для погашения текущих краткосрочных обязательств, соответствует нормальному значению от 0,2 до 0,5.

2. Коэффициент промежуточной (критической) ликвидности (стр.290-стр.210+стр.220+стр.230)/стр.610+стр.620+стр.630+стр.660),

2003 год: 15041-(12933+123)/3919=0,507;

2004 год: 29145-(17768+28+5)/2000+8137=1,120.

Отражает обеспеченность ликвидными активами для погашения текущих краткосрочных обязательств, нормальное значение больше 1.

3. Коэффициент текущей ликвидности (КТЛ

)- (стр.290-стр220/стр.610 +стр.620+ стр.630 +стр.660,

2003 год: 15041-123/3919=3,869;

2004 год: 29145-28/1013=2,879.

Отражает обеспеченность оборотными активами для погашения краткосрочных обязательств, должен быть больше 2.

4. Коэффициент обеспеченности собственных активов оборотными средствами (стр.490 +стр.590-стр.190/стр.290,

2003 год: 4683+7580-1141/15041=0,739;

2004 год: 11887+7821-691=0,652.

Устанавливает обеспеченность организации собственными средствами для пополнения оборотных средств и ведения хозяйственной деятельности , па много больше 0,1.

5. Коэффициент восстановления платежеспособности (КТЛ(кг)

+6/12(КТЛ(кг)

-КТЛ(нг)

) / 2,= 2,879+6/12(2,879-3,869)/2=1,192. определяет возможность восстановления организацией своей платежеспособности в течении 6 месяцев, если К > 1;

6. Коэффициент утраты платежеспособности, = 2,879+3/12(2,879-3,869)/2=1,31 определяет возможность утраты организацией своей платежеспособности в течении 3 месяцев, если К > 1.

Таким образом, на конец 2004 года способность предприятия своевременно и в нужном объеме выполнять свои обязательства достигла оптимальных значений. За время своего существования предприятие повысило свою платежеспособность, и при этом низка возможность утраты платежеспособности в течении ближайших трех месяцев.

2.4 Оценка финансовой устойчивости предприятия

Для оценки финансового состояния необходимо проанализировать структуру источников капитала предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитывают следующие показатели:

1. Коэффициент автономии (финансовой независимости) - (стр.490/стр.300):

2003 год = 4683/16182=0,289,

2004 год =11887/29845=0,398;

отражает долю активов, покрываемых за счет собственного капитала, нормальное значение больше 2.

2. Коэффициент финансовой зависимости (стр.300/стр.490):

2003 год = 16182/4683=3,455,

2004 год =29845/11887=2,511;

отражает повышение совокупных активов над величиной собственного капитала, должен быть меньше 5.

3. Коэффициент финансовой устойчивости (стр.490+стр.590/стр.300):

2003 год = 4683+7580/16182=0,758,

2004 год = 11887+7821/29445=0,66;

отражает долю активов, покрываемых за счет перманентного (собственного и долгосрочного заемного) капитала;

4. Коэффициент соотношения заемных и собственных средств (коэффициент финансовой активности, плечо финансового рычага) – (стр.590+стр.690/стр.490):

2003 год = 7580+3919/4683=2,455,

2004 год = 7821+10137/11887=1,511;

отражает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы организации. Оптимальное значение меньше 1.

5. Коэффициент концентрации привлеченного капитала (стр.590+стр.690/стр.300):

2003 год = 7580+3919/16182=0,711,

2004 год = 7821+10137/29745=0,602;

отражает долю заемного капитала в общей сумме имущества организации..

6. Коэффициент маневренности собственного капитала (стр.490+стр.590-стр.190/стр.490):

2003 год = 4683+7580-1141/4683=2,375,

2004 год = 11887+7821-691/11887=1,60;

отражает часть собственного капитала, используемую для финансирования текущей деятельности, т.е. вложенную в оборотные средства. Оптимальное значение больше 0,5.

7. Коэффициент обеспеченности оборотных активов собственными оборотными средствами (стр.490+стр.590-стр.190/СТР.290):

2003 год = 4683+7580-1141/15041=0,739,

2004 год =11887+7821-691/29154=0,652;

устанавливает обеспеченность организации собственными средствами для пополнения оборотных средств и ведения хозяйственной деятельности. Оптимальное значение больше 0,6.

8. Индекс постоянного актива (стр.190/стр.490):

2003 год = 1141/4683=0,244,

2004 год = 691/11887=0,058;

отражает долю недвижимости (внеоборотных активов) в источниках собственных средств.

Таким образом, доля активов, покрываемых за счет собственных и долгосрочных заемных средств значительно мала. Наметилась тенденция к снижению величины заемных средств, приходящихся на каждый рубль собственных средств.

2.5 Оценка рентабельности и деловой активности предприятия

Анализ показателей рентабельности позволяет оценить текущую хозяйственную деятельность, вскрыть резервы повышения ее эффективности и разработать систему мер по использованию данных резервов. Расчет этих показателей приведен в таблице № 3. Из таблице видно, что рентабельность четко возрастает, что свидетельствует о положительной тенденции роста показателей рентабельности, в следствии повышения эффективности деятельности предприятия.

Аналогичным образом рассматриваются показатели деловой активности (оборачиваемости):

1.Коэффициент оборачиваемости совокупных активов в оборотах (Коса)= Стр.010ф.№2 / 0.5*(Стр.300н.г. + Стр.300к.г.ф.№1):

(Коса)=50322/23013,5=2,19 оборота.

2.Коэффициент оборачиваемости совокупных активов в днях = 360дней / Коса:

360/218,66=1,65 дней.

3.Коэффициент оборачиваемости оборотных активов в оборотах (Кооа) = Стр.010ф.№2 / 0.5 (Стр. 290н.г. + Стр.290к.г.ф.№1):

50322/22097,5=2,28 оборотов.

4.Коэффициент оборачиваемости оборотных активов в днях = 360дней / Кооа:

360/2,28= 1,58 дней.

5.Коэффициент оборачиваемости материально-производственных запасов в оборотах = Стр.020ф.№2 / 0.5 * (Стр.210н.г. + Стр.210 к.г.ф.№1):

36956/15350,5=2,41 оборотов.

6.Материалоотдача (отдача материально-производственных запасов)=Стр.010ф.№2/0.5*(Стр.210н.г.+ Стр.210к.г.ф. №1):

50322/15350,5=3,28.

7.Коэффициент оборачиваемости дебиторской задолженности в оборотах = Стр.010ф.№2 / 0.5 * (Стр.240н.г. + Стр.240к.г.ф.№1):

50322/4376,5=11,5 оборотов.

8.Коэффициент оборачиваемости кредиторской задолженности в оборотах = Стр.020ф.№2 / 0.5 * (Стр.620н.г. + Стр.620к.г.ф.№1):

36956/6028=6,13 оборотов.

Рассчитав показатели оборачиваемости за один период невозможно определить какой-либо тенденции, характеризующей повышение или снижение эффективности использования активов предприятия. Можно только сказать, что предприятие должно увеличивать скорость оборачиваемости своих активов.

3. Предложения по оздоровлению финансового состояния предприятия

Управление рентабельностью, ликвидностью, платежеспособностью и финансовой устойчивостью предприятия представляет собой взаимосвязанные и взаимозависимые процессы.

Платежеспособность предприятия, характеризующая его способность вовремя гасить краткосрочную кредиторскую задолжность, является важнейшей характеристикой стабильности финансово-хозяйствееной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

Очевидно, что ликвидностью и платежеспособностью предприятия можно управлять. При этом нужно учитывать, что проблемы поддержания ликвидности и платежеспособности предприятия связаны с решением целого спектра задач стратегического и оперативного управления деятельностью предприятия и предполагает повышение эффективности управления:

- операционной деятельностью предприятия;

- оборотным капиталом;

- структурой источников финансирования как текущей, так и инвестиционной деятель

Простейший вариант управления оборотными средствами, сводящий к минимуму риск потери ликвидности, можно сформулировать следующим образом: чем больше превышение текущих активов над текущими обязательствами, тем меньше степень риска. Исходя из этого, предприятие должно стремится к наращиванию чистого оборотного капитала. Но формирование излишних оборотных средств приводит к тому, что предприятие имеет в распоряжении временно свободные бездействующие активы, для формирования которых привлекаются дополнительные источники финансирования, а потому возникают излишние издержки финансирования, что неизбежно влечет за собой снижение прибыли и рентабельности деятельности предприятия.

Политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью (рентабельностью) работы предприятия. Для этого необходимо обеспечивать постоянную платежеспособность предприятия путем поддержания достаточного уровня деловой активности (объемом продаж) и одновременно поддерживать оптимальный уровень текущей задолженности, стремясь к достижению приемлемого объема, структуры и рентабельности активов.

Заключение

Профессиональное управление финансами неизбежно требует глубокого анализа. Позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастают приоритетность и роль финансового анализа, т.е. комплексного системного изучения финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала.

Оценка финансового состояния предприятия включает в себя:

- общую оценку изменения статей баланса;

- финансовую устойчивость;

- ликвидность;

- рентабельность.

Оценка финансового состояния предприятия проведена на примере ООО ”Научно-производственный центр Пензенского завода точных приборов”. В результате проведенного анализа, выявлено следующее:

- на конец 2004 года способность предприятия своевременно и в нужном объеме выполнять свои обязательства достигла оптимальных значений. За время своего существования предприятие повысило свою платежеспособность, и при этом низка возможность утраты платежеспособности в течении ближайших трех месяцев;

- доля активов, покрываемых за счет собственных и долгосрочных заемных средств значительно мала. Наметилась тенденция к снижению величины заемных средств, приходящихся на каждый рубль собственных средств;

- что показатели рентабельности четко возрастают, что свидетельствует о положительной тенденции роста показателей, в следствии повышения эффективности деятельности предприятия;

- показатели оборачиваемости, рассчитанные только за один период, не предоставляют возможность определить какой-либо тенденции, характеризующей повышение или снижение эффективности использования активов предприятия. Можно только сказать, что предприятие должно увеличивать скорость оборачиваемости своих активов.

В целом, предприятие повысило эффективность деятельности за период своего существования.

Финансовый анализ должен стать повседневной деятельностью руководителя предприятия.

Библиографический список

1. Ильясов Г. Оценка финансового состояния предприятия. Экономист. 2004г. № 6.

2. Савицкая Г.В. Экономический анализ. М.2003г.

3. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. М. 2002г.

4. Борисова В.Д. Финансы предприятий. Учебное пособие. Ч.2. ПГПУ-Пенза.2001г.

5. Моляков Д.С. Финансы предприятий отраслей народного хозяйства. Москва.2000г.

6. Абдуллаев Н. Формирование системы анализа финансового состояния предприятия. Аудит 2000г. №11.

7. Остапенко В. Финансовое состояние: оценка, пути улучшения. Экономист. 2000г. №7.

8. Балабанов В.А. Финансовый менеджмент. М. Финансы и статистика. 1994г.

9. Ковалев В.В. Финансы предприятий. М. Проспект.2003г.

10. Селезнева Н.И., Ионова А.Ф. Финансовый анализ. М. ЮНИТИ-Дана 2003г.

11. Крейнина А.В. Финансовый менеджмент. Учебное пособие. М. Дело и сервис.1998г.

12. Анализ финансовой отчетности. Учебное пособие под ред. Ефимовой М.В. Мельник В.Р. М. Омега-Л. 2004г.

13. Щиборщ К.В. Анализ хозяйственной деятельности предприятий России: промышленность, инвестиции, торговля, банковская деятельность. М. Дело и сервис .2003г.

14. Шишкоедов Н.Н. Методика финансового анализа предприятий. Финансовый анализ 2005г. № 3.

15. Шишкоедов Н.Н. Методика финансового анализа предприятий. Финансовый анализ 2005г. № 4.

16. Шишкоедов Н.Н. Методика финансового анализа предприятий. Финансовый анализ 2005г. № 38.

17. Остапенко Т.К. Проблемы методики анализа финансового состояния прдеприятия и его информационной базы. Экономический анализ. 2004г. № 5.

Приложения

Таблица №2.

АГРЕГИРОВАННЫЙ БАЛАНС

Группа

активов

|

Группировка

активов (А)

баланса

|

№ строки |

На начало

года

|

На конец

года

|

| А1 |

Наиболее ликвидные активы |

250,260 |

150 |

4435 |

| А2 |

Быстро реализуемые активы |

240 |

1835 |

6918 |

| А3 |

Медленно реализуемые активы |

210,220,

230,270

|

13056 |

17801 |

| А4 |

Трудно реализуемые активы |

190 |

1141 |

691 |

| П1 |

Наиболее срочные обязательства |

620 |

3919 |

8137 |

| П2 |

Краткосрочные обязательства |

610,

630,660

|

0 |

2000 |

| П3 |

Долгосрочные обязательства |

590 |

7580 |

7821 |

| П4 |

Собственный капитал и другие постоянные пассивы |

490,

640,650

|

4683 |

11887 |

Рентабельность

Таблица №3

| Вид рентабельности |

4 кв

2003

|

1кв

2004

|

2кв

2004

|

3кв

2004

|

4кв

2004

|

| общая |

2,67 |

12,41 |

1,71 |

48,38 |

82,46 |

| Собственного капитала |

11,32 |

8,42 |

31,49 |

35,73 |

62,78 |

| Продаж по чист. прибыли |

12,13 |

10,65 |

17,26 |

15,13 |

16,91 |

| Продаж по прибыл от продаж |

24,09 |

22,76 |

26,64 |

28,21 |

24,47 |

| Полных расходов на реализацию продукции |

31,74 |

29,47 |

36,31 |

37,75 |

33,22 |

| Совокупных активов по чист. прибыли |

4,08 |

3,03 |

11,34 |

12,86 |

22,60 |

| Совокупных активов по прибыли до налогообложения |

0,96 |

4,47 |

15,02 |

17,42 |

29,69 |

|