Содержание

Введение

Глава 1. Понятие социального страхования и обеспечения, его учет и контроль

1.1 Порядок уплаты страховых взносов в Пенсионный фонд РФ, Фонд социального страхования РФ, Фонд обязательного медицинского страхования

1.2 Система учета и порядок отчетности по социальному страхованию и обеспечению

1.3 Система внутреннего контроля и применяемые средства контроля

Глава 2. Аудиторская проверка расчетов по социальному страхованию и обеспечению

2.1 Подготовка и планирование аудиторской проверки

2.2 Осуществление аудиторских процедур по существу

2.3 Заключительные процедуры аудиторской проверки

Глава 3. Аудиторская проверка учета расчетов по заработной плате и единому социальному налогу в ОАО АФ «Аудитинформ-Брянск»

3.1 Технико-экономическая характеристика и система внутреннего контроля ОАО АФ «Аудитинформ-Брянск»

3.2 Подготовка и планирование аудиторской проверки

3.3 Осуществление аудиторских процедур по существу

3.4 Заключительные процедуры аудиторской проверки

Заключение

Список литературы

ВВЕДЕНИЕ

Основными задачами учета труда и его оплаты являются точный учет личного состава работников, отработанного ими времени и объема выполняемых работ; правильное исчисление сумм оплаты труда и удержаний из нее; учет расчетов с работниками организаций, бюджетом, органами социального страхования, фондами обязательного медицинского страхования и Пенсионным фондом РФ, контроль за рациональным использованием трудовых ресурсов, оплаты труда и фонда потребления; правильное отнесение начисленной оплаты труда и отчислений на социальные нужды на счета издержек производства и обращения и на счета целевых источников.

Основным нормативным документом, регулирующим отношения по обязательному государственному социальному страхованию в Российской Федерации является Федеральный закон РФ от 16 июля 1999 года №165-ФЗ «Об основах государственного социального страхования». Данный закон определяет, кто является субъектом системы обязательного социального страхования и какие ситуации подлежат страхованию в рамках данной системы. В соответствии с этим законом обязательное социальное страхование представляет собой систему создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию или минимизацию последствий изменения материального и (или) социального положения работающих граждан, а в случаях, предусмотренных законодательством РФ, иных категорий граждан вследствие признания их безработными, трудового увечья или профессионального заболевания, инвалидности, болезни, травмы, беременности и родов, потери кормильца, а также наступления старости, необходимости получения медицинской помощи, санаторно-курортного лечения и наступления иных установленных законодательством РФ социальных страховых взносов, подлежащих обязательному социальному страхованию. Действие закона также распространяется на лиц, самостоятельно обеспечивающих себя работой.

К страхуемым социальным рискам работающих граждан относятся: необходимость получения медицинской помощи; временная нетрудоспособность; трудовое увечье и профессиональное заболевание; материнство; инвалидность; наступление старости; потеря кормильца; признание безработным; смерть застрахованного лица или нетрудоспособных членов его семьи, находящихся на его иждивении. Каждому виду социального страхового риска соответствует определенный вид страхового обеспечения. Тема социального страхования и обеспечения является одной из самых актуальных тем в нашей стране, т.к. как единый социальный налог предназначен для мобилизации средств по реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь. В соответствии со второй частью НК РФ с 01.01.01 введен единый социальный налог, зачисляемый в государственные внебюджетные фонды – Пенсионный фонд Российской Федерации (ПФ РФ), Фонд социального страхования (ФСС) и фонды обязательного медицинского страхования Российской Федерации (ФФОМС и ТФОМС). Объектом налогообложения для исчисления ЕСН признаются выплаты, вознаграждения и иные доходы, начисляемые работодателем в пользу работника по всем основаниям. Детальный перечень объектов налогообложения, налоговая база, доходы, не подлежащие налогообложению, налоговые льготы изложены во второй части Налогового Кодекса РФ.

Актуальность методики проведения аудиторской проверки расчетов по заработной плате и ЕСН заключается в совершенствовании нормативно-правовой базы по аудиторской деятельности, в предоставлении достоверной информации как для внутренних, так и для внешних пользователей.

Целью написания выпускной квалификационной работы является более подробное рассмотрение теоретических основ учета расчетов по заработной плате и ЕСН, а также методики аудиторской проверки расчетов по заработной плате и ЕСН на примере ООО АФ «Аудитинформ-Брянск».

Объектом исследования выпускной квалификационной работы является аудиторская проверка расчетов по заработной плате и ЕСН на примере предприятия ООО АФ «Аудитинформ-Брянск» за третий квартал 2006 года.

Предметом исследования является методика аудита расчетов по заработной плате и ЕСН.

Задачи данной выпускной квалификационной работы следующие:

- изучить теоретические основы учета расчетов по заработной плате и ЕСН;

- описание системы внутреннего контроля расчетов с бюджетом по ЕСН;

- раскрытие методики аудита отчетности расчетов по заработной плате и ЕСН;

- осуществить процедуры подготовки и планирования аудиторской проверки расчетов по заработной плате и ЕСН;

- осуществить аудиторские процедуры по существу;

- осуществить заключительные процедуры аудиторской проверки;

- определить порядок формирования рабочих документов и результатов аудиторской проверки;

- подтверждение состоятельности методики аудита отчетности расчетов по заработной плате и ЕСН на примере ООО АФ «Аудитинформ-Брянск».

- указать нарушения и ошибки, выявленные в ходе аудиторской проверки расчетов по заработной плате и ЕСН;

- дать рекомендации по устранению выявленных ошибок в ходе проведения аудиторской проверки расчетов по заработной плате и ЕСН.

Источниками информации для написания данной выпускной квалификационной работы являются: нормативно-правовые акты; монографии; экономическая и научная литература;документация по бухгалтерскому учету: расчетно-платежные ведомости, платежные ведомости, расходные кассовые ордера, платежные поручения, ведомости, журнал-ордер, главная книга, и другая отчетность за третий квартал 2006 года ООО АФ «Аудитинформ-Брянск».

Данная ВКР состоит из:

- Введения, в котором раскрыто основное содержание, значение избранной темы, ее актуальность;

- Первой главы, в которой раскрыты теоретические основы расчетов по заработной плате и ЕСН, система учета и порядок отчетности по ЕСН, а также система внутреннего контроля и применяемые средства контроля;

- Второй главы, в которой рассмотрены теоретические основы методики проведения аудита по расчетам по заработной плате и ЕСН;

- Третьей главы, в которой приведена методика проведения аудита расчетам по заработной плате и ЕСН в ООО АФ «Аудитинформ-Брянск»;

- Заключения, в котором сформулированы выводы по результатам выполненной работы, рекомендации по устранению выявленных нарушений и по совершенствованию системы внутреннего контроля;

- Списка используемой литературы;

- Приложений.

Таким образом, раскрыв основное содержание избранной темы, ее актуальность, предмет, объект, задачи, цель рассмотрим теоретические основы расчетов по заработной плате и ЕСН, систему учета и отчетности, а также систему внутреннего контроля и применяемые средства контроля в первой главе данной ВКР.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА РАСЧЕТОВ ПО ЗАРАБОТНОЙ ПЛАТЕ И ЕДИНОМУ СОЦИАЛЬНОМУ НАЛОГУ

В определении Конституционного суда РФ от 7 февраля 2003г. № 65-О изложено, что Закон РФ от 16 июля 1999г. № 165-ФЗ «Об основах обязательного социального страхования» представляет гражданам право на обеспечение по обязательному социальному страхованию при условии уплаты ими (или за них) страховых взносов на обязательное социальное страхование[1]

. На сегодняшний день порядок уплаты и тарифы взносов, формирующих финансовые средства государственной системы обязательного социального страхования, установлены несколькими законодательными актами. В соответствии с Федеральным законом РФ от 15 декабря 2001г. №167-ФЗ «Об обязательном пенсионном страховании в РФ» взносы на государственное пенсионное страхование разделены на две части: единый социальный налог, поступающий в федеральный бюджет и направляемый на финансирование базовой части трудовой пенсии; страховые взносы, поступающие в бюджет Пенсионного фонда РФ и направляемые на финансирование страховой и накопительной части трудовой пенсии [16. с. 235-267].

Порядок уплаты и тарифы страховых взносов, поступающих в бюджет Пенсионного фонда РФ и направляемых на финансирование страховой и накопительной части трудовой пенсии, устанавливает Федеральный закон РФ от 15 декабря 2001г. № 167-ФЗ. Порядок уплаты единого социального налога, зачисляемого в федеральный бюджет для финансирования базовой части пенсии, регулируется главой 24 НК РФ. ЕСН имеет двойственную природу. С одной стороны, он соответствует определению налога как «обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств» [9]. С другой стороны, предназначение единого социального налога – мобилизация «средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь [10].

1.1 Порядок уплаты страховых взносов в Пенсионный фонд РФ, Фонд социального страхования, Фонд обязательного медицинского страхования РФ

Пенсионный фонд РФ – это самостоятельное финансово-кредитное учреждение, осуществляющее свою деятельность в соответствии с законодательством в целях государственного управления финансами пенсионного обеспечения. Он реализует принцип солидарной ответственности поколений, через перераспределение средств во времени таким образом, что работающая часть населения обеспечивает материальные условия существования части населения, утратившей работоспособность по возрасту (выходу на пенсию). Через Пенсионный фонд нынешние работники содержат вчерашних, завтрашние возьмут на себя обеспечение нынешних.

Средства этого фонда формируют за счет страховых взносов работодателей и работающих, ассигнований бюджета РФ.

Пенсионный фонд используется на выплату государственных трудовых пенсий, пенсий военным, инвалидам, пособий на детей. Руководство фондом осуществляет правление и его постоянно действующий орган – исполнительная дирекция. Ей (дирекции) подчиняются отделения в республиках в составе РФ, в национально-государственных и административно-территориальных образованиях. В городах и районах имеются уполномоченные отделения фонда [20. с. 116-129].

Отделения фонда обеспечивают организацию сбора взносов на социальное страхование, финансирование расходов, региональных программ социального обеспечения, контроль за расходованием средств.

Бюджет Пенсионного фонда и смета расходов (включая фонд оплаты труда), отчеты об их исполнении составляются правлением и утверждаются законодательным органом.

Фонд социального страхования создан в целях обеспечения государственных гарантий в системе социального страхования, повышения контроля за правильным и эффективным расходованием средств, совершенствования государственных программ охраны здоровья работников и разработке мер по улучшению системы социального страхования. Предназначен этот фонд для выплаты различных пособий по временной нетрудоспособности и родам, при рождении ребенка, по уходу за ребенком, до достижения им возраста полутора лет, санаторно-курортного лечения и др. Источники формирования этого фонда:

- страховые взносы предприятий, учреждений и организаций, а также иных хозяйствующих субъектов независимо от формы собственности;

- доходы от инвестирования части временно свободных средств фонда;

- добровольные взносы граждан и юридических лиц;

- ассигнования из республиканского бюджета РФ на покрытие расходов, связанных с предоставлением льгот лицам, в частности, пострадавшим от радиационного воздействия и другие цели [33].

Фонд обязательного медицинского страхования РФ создан с целью усиления заинтересованности и ответственности как самого застрахованного, так и предприятия, учреждения, организации, государства в охране здоровья работников. Этот фонд формируется за счет страховых взносов и бюджетных ассигнований. Средства фонда обязательного медицинского страхования перечисляются на собирательный счет Расчетного контрольного центра, управляемого администрацией территории. С этого расчетного счета средства направляются на расчетные счета страховых компаний.

Эти страховые компании учреждаются местными органами власти; должны иметь лицензию на обязательное медицинское страхование; обязаны публиковать в открытой печати ежегодный балансовый отчет. Страховые компании, отбирая дееспособные медицинские учреждения, оплачивают их услуги. Всем гражданам России вручается страховой полис, по которому гражданин получает «гарантированный объем медицинских услуг».

Надо помнить, что медицинское страхование в соответствии с законом РФ «О медицинском страховании граждан в Российской Федерации» от 28 июня 1998 года осуществляется в двух формах – обязательной и добровольной [3]. Размер страхового взноса на обязательное медицинское страхование относится на себестоимость, а добровольное сверх установленной законодательством нормы – за счет прибыли, остающейся в распоряжении организации или личных средств граждан на основе заключенных с ними договоров.

Плательщиками страховых взносов являются:

1) лица, производящие выплаты физическим лицам: организации, индивидуальные предприниматели, физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты (члены крестьянского (фермерского) хозяйства приравниваются к индивидуальным предпринимателям).

Если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков, он исчисляет и уплачивает налог по каждому основанию. Объектом налогообложения для лиц производящих выплаты физическим лицам признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

Указанные выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если:

- у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

- у налогоплательщиков - индивидуальных предпринимателей или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде.

Объектом налогообложения для индивидуальных предпринимателей и адвокатов признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением. Для налогоплательщиков - членов крестьянского (фермерского) хозяйства из дохода исключаются фактически произведенные указанным хозяйством расходы, связанные с развитием крестьянского хозяйства.

Налоговая база для лиц производящих выплаты физическим лицам определяется как сумма выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц. При определении налоговой базы учитываются любые выплаты и вознаграждения (за исключением сумм, не подлежащих налогообложению), вне зависимости от формы, в которой осуществляются данные выплаты, в частности, полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица - работника, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах, оплата страховых взносов по договорам добровольного страхования.

Данные налогоплательщики, определяют налоговую базу отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом [16. с. 235-267].

Налоговая база для индивидуальных предпринимателей и адвокатов определяется как сумма доходов, полученных такими налогоплательщиками за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением. При этом состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке, аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль соответствующими статьями главы 25 Налогового Кодекса.

При расчете налоговой базы выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг) учитываются как стоимость этих товаров (работ, услуг) на день их выплаты, исчисленная исходя из их рыночных цен (тарифов), а при государственном регулировании цен (тарифов) на эти товары (работы, услуги) - исходя из государственных регулируемых розничных цен. При этом в стоимость товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, а для подакцизных товаров и соответствующая сумма акцизов [20. с. 116-129].

Не подлежат налогообложению:

1) государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, в том числе пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по безработице, беременности и родам;

2) все виды установленных законодательством Российской Федерации, компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с возмещением вреда, причиненного увечьем или иным повреждением здоровья; бесплатным предоставлением жилых помещений и коммунальных услуг, питания и продуктов, топлива; оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия; оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях; увольнением работников, включая компенсации за неиспользованный отпуск; возмещением иных расходов, включая расходы на повышение профессионального уровня работников; трудоустройством работников, уволенных в связи с осуществлением мероприятий по сокращению численности или штата, реорганизацией или ликвидацией организации [10].

3) суммы единовременной материальной помощи, оказываемой налогоплательщиком физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории Российской Федерации; членам семьи умершего работника или работнику в связи со смертью члена (членов) его семьи;

4) суммы оплаты труда и другие суммы в иностранной валюте, выплачиваемые своим работникам, а также военнослужащим, направленным на работу (службу) за границу, налогоплательщиками - финансируемыми из федерального бюджета государственными учреждениями или организациями - в пределах размеров, установленных законодательством РФ;

5) доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, ее переработки и реализации - в течение пяти лет начиная с года регистрации хозяйства.

6) доходы (за исключением оплаты труда наемных работников), получаемые членами зарегистрированных в установленном порядке родовых, семейных общин малочисленных народов Севера от реализации продукции, полученной в результате ведения ими традиционных видов промысла;

7) суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому налогоплательщиком в порядке, установленном законодательством РФ; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей;

8) стоимость проезда работников и членов их семей к месту проведения отпуска и обратно, оплачиваемая налогоплательщиком лицам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях, в соответствии с действующим законодательством, трудовыми договорами (контрактами) и (или) коллективными договорами;

9) суммы, выплачиваемые физическим лицам избирательными комиссиями, а также из средств избирательных фондов кандидатов, зарегистрированных кандидатов на должность Президента Российской Федерации, кандидатов, зарегистрированных кандидатов в депутаты Государственной Думы, кандидатов, зарегистрированных кандидатов в депутаты законодательного (представительного) органа государственной власти субъекта РФ, кандидатов, зарегистрированных кандидатов на должность главы исполнительной власти субъекта РФ, кандидатов, зарегистрированных кандидатов в выборный орган местного самоуправления, кандидатов, зарегистрированных кандидатов на должность главы муниципального образования, кандидатов, зарегистрированных кандидатов на должность в ином федеральном государственном органе, государственном органе субъекта РФ, предусмотренном Конституцией РФ, конституцией, уставом субъекта Российской Федерации, и избираемых непосредственно гражданами, кандидатов, зарегистрированных кандидатов на иную должность в органе местного самоуправления, предусмотренную уставом муниципального образования и замещаемую посредством прямых выборов, избирательных фондов избирательных объединений и избирательных блоков за выполнение этими лицами работ, непосредственно связанных с проведением избирательных компаний;

10) стоимость форменной одежды и обмундирования, выдаваемых работникам, обучающимся, воспитанникам в соответствии с законодательством Российской Федерации, а также государственным служащим федеральных органов власти бесплатно или с частичной оплатой и остающихся в личном постоянном пользовании;

11) стоимость льгот по проезду, предоставляемых законодательством РФ отдельным категориям работников, обучающихся, воспитанников;

14) суммы материальной помощи, выплачиваемые физическим лицам за счет бюджетных источников организациями, финансируемыми за счет средств бюджетов, не превышающие 3000 рублей на одно физическое лицо за налоговый период [36].

От уплаты налога освобождаются:

1) организации любых организационно-правовых форм - с сумм выплат и иных вознаграждений, не превышающих в течение налогового периода 100000 рублей на каждое физическое лицо, являющегося инвалидом I, II или III группы;

2) следующие категории налогоплательщиков - с сумм выплат и иных вознаграждений, не превышающих 100000 рублей в течение налогового периода на каждое физическое лицо:

- общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, их региональные и местные отделения;

- организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50 процентов, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25 процентов;

- учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям, единственными собственниками имущества которых являются указанные общественные организации инвалидов.

Указанные льготы не распространяются на налогоплательщиков, занимающихся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утверждаемым Правительством Российской Федерации по представлению общероссийских общественных организаций инвалидов [10].

Налоговым периодом признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года. В настоящее время установлены следующие тарифы страховых взносов:

1. Для лиц производящих выплаты физическим лицам за исключением выступающих в качестве работодателей налогоплательщиков - сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, применяются следующие налоговые ставки (табл. 1.1.):

Таблица 1.1. Ставки социального налога для лиц производящих выплаты физическим лицам

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года |

Федеральный бюджет |

Фонд социального страхования Российской Федерации |

Фонды обязательного медицинского страхования |

| Федеральный фонд обязательного медицинского страхования |

Территориальные фонды обязательного медицинского страхования |

| 1 |

2 |

3 |

4 |

5 |

| До 280000 рублей |

28,0 процента |

3,2 процента |

0,8 процента |

2,0 процента |

| От 280001 до 600000 рублей |

56000 рублей + 7,9 процента с суммы, превышающей 280000 рублей |

8960 рублей + 1,1 процента с суммы, превышающей 280000 рублей |

2240 рублей + 0,5 процента с суммы, превышающей 280000 рублей |

5600 рублей + 0,5 процента с суммы, превышающей 280000 рублей |

| Свыше 600000 рублей |

81280 рублей + 2,0 процента с суммы, превышающей 600000 рублей |

12480 рублей |

3840 рублей |

7200 рублей |

2. Для налогоплательщиков - сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, применяются следующие налоговые ставки (табл. 1.2.):

Таблица 1.2. Ставки социального налога для сельскохозяйственных товаропроизводителей

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года |

Федеральный бюджет |

Фонд социального страхования Российской Федерации |

Фонды обязательного медицинского страхования |

| Федеральный фонд обязательного медицинского страхования |

Территориальные фонды обязательного медицинского страхования |

| 1 |

2 |

3 |

4 |

5 |

| До 280000 рублей |

15,8 процента |

2,2 процента |

0,8 процента |

1,2 процента |

| От 280001 до 600000 рублей |

44240 рублей + 7,9 процента с суммы, превышающей 280000 рублей |

6160 рублей + 1,1 процента с суммы, превышающей 280000 рублей |

2240 рублей + 0,4 процента с суммы, превышающей 280000 рублей |

3360 рублей + 0,6 процента с суммы, превышающей 280000 рублей |

| Свыше 600000 рублей |

69520 рублей + 2,0 процента с суммы, превышающей 600000 рублей |

9680 рублей |

3520 рублей |

5280 рублей |

3. Для индивидуальных предпринимателей и адвокатов, применяются следующие налоговые ставки (табл. 1.3.).

4. Адвокаты уплачивают налог по следующим налоговым ставкам (табл. 1.4.).

Таблица 1.3. Ставки социального налога для индивидуальных предпринимателей

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года |

Федеральный бюджет |

Фонды обязательного медицинского страхования |

| Федеральный фонд обязательного медицинского страхования |

Территориальные фонды обязательного медицинского страхования |

| До 280000 рублей |

7,3 процента |

0,8 процента |

1,9 процента |

| От 280001 до 600000 рублей |

20440 рублей + 2,7 % с суммы, превышающей 280000 рублей |

2240 рублей + 0,5% с суммы, превышающей 280000 рублей |

5320 рублей + 0,4% с суммы, превышающей 280000 рублей |

| Свыше 600000 рублей |

29080 рублей + 2,0% с суммы, превышающей 600000 рублей |

3840 рублей |

6600 рублей |

Таблица 1.4. Ставки социального налога для адвокатов

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года |

Федеральный бюджет |

Фонды обязательного медицинского страхования |

| Федеральный фонд обязательного медицинского страхования |

Территориальные фонды обязательного медицинского страхования |

| До 280000 рублей |

5,3 процента |

0,8 процента |

1,9 процента |

| От 280001 до 600000 рублей |

14840 рублей + 2,7 % с суммы, превышающей 280000 рублей |

2240 рублей + 0,5 % с суммы, превышающей 280000 рублей |

5320 рублей + 0,4 процента с суммы, превышающей 280000 рублей |

| Свыше 600000 рублей |

23480 рублей + 2,0 % с суммы, превышающей 600000 рублей |

3840 рублей |

6600 рублей |

Из таблиц 1.3. и 1.4. видно, что индивидуальные предприниматели и адвокаты не уплачивают страховые взносы в Фонд социального страхования Российской Федерации.

1.2 Система учета и порядок отчетности по социальному страхованию и обеспечению

Для учета расчетов по взносам на социальное страхование, в Пенсионный фонд и на медицинское страхование используется пассивный счет 69 «Расчеты по социальному страхованию и обеспечению», который имеет следующие субсчета:

1 «Расчеты по социальному страхованию»

2 «Расчеты по пенсионному обеспечению»

3 «Расчеты по обязательному медицинскому страхованию»

Начисленные суммы в Фонд социального страхования, Пенсионный фонд, в фонды обязательного медицинского страхования относят в дебет тех счетов, на которые отнесена начисленная оплата труда, и в кредит счета 69 «Расчеты по социальному страхованию и обеспечению». [21 c.219]. При этом составляют следующую бухгалтерскую запись:

Дебет счета 20 «Основное производство» или дебет других счетов производственных затрат (23,25,26 и др.), кредит счета 69 «Расчеты по социальному страхованию и обеспечению», субсчета 1,2,3.

Часть сумм, начисленных в Фонд социального страхования, Пенсионный фонд используется организацией для выплаты работникам соответствующих пособий по временной нетрудоспособности, беременности и родам, пособий на детей и др. [21, c.220]. Начисление работникам организации указанных пособий оформляют следующей бухгалтерской записью: Дебет счета 69 «Расчеты по социальному страхованию и обеспечению», субсчета 1 и 2, кредит счета 70 «Расчеты с персоналом по оплате труда»

Остальную часть сумм отчислений по социальному страхованию перечисляют в Фонд социального страхования, отчислений в Пенсионный фонд – в указанный Фонд, а отчисления в фонды медицинского страхования – в соответствующие фонды [21, c.220]. Перечисление оформляется следующей бухгалтерской записью:

Дебет счета 69 «Расчеты по социальному страхованию и обеспечению», субсчета 1,2,3, кредит счета 51 «Расчетные счета». Следует отметить, что отчисления на социальное страхование, пенсионной обеспечение и обязательное медицинское страхование производят от сумм оплаты труда не только работников, занятых производством продукции (работ, услуг), но и работников непроизводственной сферы (жилищно-коммунального хозяйства, детских дошкольных учреждений, объектов культурно-просветительной работы и др.) [21, c.220].

Начисленную оплату труда работников непроизводственной сферы и указанные отчисления на нее относят на счета целевых источников, предусмотренных сметами на содержание соответствующих объектов. Обычно начисленную оплату труда и отчисления на социальные нужды отражают по дебету счета 29 «Обслуживающие производства и хозяйства» (с кредита счетов 69, 70) [21, c.220].

Сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый фонд и определяется как соответствующая процентная доля налоговой базы.

В течение отчетного периода по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу, исходя из величины выплат и иных вознаграждений, начисленных с начала налогового периода до окончания соответствующего календарного месяца, и ставки налога. Уплата ежемесячных авансовых платежей производится не позднее 15-го числа следующего месяца. По итогам отчетного периода налогоплательщики исчисляют разницу между суммой налога, исчисленной исходя из налоговой базы, рассчитанной нарастающим итогом с начала налогового периода до окончания соответствующего отчетного периода, и суммой уплаченных за тот же период ежемесячных авансовых платежей.

Данные о суммах исчисленных, а также уплаченных авансовых платежей, данные о сумме налогового вычета, которым воспользовался налогоплательщик, а также о суммах фактически уплаченных страховых взносов за тот же период налогоплательщик отражает в расчете, представляемом не позднее 20-го числа месяца, следующего за отчетным периодом, в налоговый орган по форме, утвержденной Министерством финансов Российской Федерации.

Разница между суммой налога, подлежащей уплате по итогам налогового периода, и суммами налога, уплаченными в течение налогового периода, подлежит уплате не позднее 15 дней со дня, установленного для подачи налоговой декларации за налоговый период, либо зачету в счет предстоящих платежей по налогу или возврату налогоплательщику. Ежеквартально не позднее 15-го числа месяца, следующего за истекшим кварталом, налогоплательщики обязаны представлять в региональные отделения Фонда социального страхования Российской Федерации сведения (отчеты) по форме, утвержденной Фондом социального страхования Российской Федерации, о суммах начисленного налога в Фонд социального страхования Российской Федерации; использованных на выплату пособий по временной нетрудоспособности, по беременности и родам, по уходу за ребенком до достижения им возраста полутора лет, при рождении ребенка, на возмещение стоимости гарантированного перечня услуг и социального пособия на погребение, на другие виды пособий по государственному социальному страхованию; направленных ими в установленном порядке на санаторно-курортное обслуживание работников и их детей;

Уплата налога осуществляется отдельными платежными поручениями в каждый внебюджетный фонд [30. с. 116-129].

Налогоплательщики представляют налоговую декларацию по налогу по форме, утвержденной Министерством финансов Российской Федерации, не позднее 30 марта года, следующего за истекшим налоговым периодом. Копию налоговой декларации по налогу с отметкой налогового органа или иным документом, подтверждающим предоставление декларации в налоговый орган, налогоплательщик не позднее 1 июля года, следующего за истекшим налоговым периодом, представляет в территориальный орган Пенсионного фонда Российской Федерации. Налоговые органы обязаны представлять в органы Пенсионного фонда Российской Федерации копии платежных поручений налогоплательщиков об уплате налога [16. с. 235-267].

1.3 Система внутреннего контроля и применяемые средства контроля

Система внутреннего контроля расчетов с бюджетом по социальному страхованию и обеспечению - это совокупность организационных мер, методик и процедур, используемых руководством аудируемого лица в качестве средств для упорядоченного и эффективного ведения финансово-хозяйственной деятельности, обеспечения сохранности активов, выявления, исправления и предотвращения ошибок и искажения информации, а также своевременной подготовки достоверной бухгалтерской отчетности.

Основные задачи внутреннего контроля состоят в том, чтобы обеспечить устойчивость организации, сохранность ее имущества, должный уровень полноты и точности первичных документов и качества первичной информации, соблюдение должностными лицами и работниками организации установленных администрацией требований, правил, должностных инструкций, правил документации и документооборота, соблюдение требований федеральных законов и подзаконных актов, изданных органами власти РФ и ее субъектов. Система внутреннего контроля аудируемого лица должна включать в себя:

1. систему бухгалтерского учета;

2. контрольную среду под которой понимаются осведомленность и практические действия руководства аудируемого лица, направленные на установление и поддержание системы внутреннего контроля, в свою очередь включает:

- стиль и основные принципы управления аудируемого лица;

- организационную структуру аудируемого лица;

- распределение ответственности и полномочий;

- осуществляемую кадровую политику аудируемого лица;

- порядок подготовки бухгалтерской отчетности для внешних пользователей;

- порядок осуществления внутреннего управленческого учета и подготовки отчетности для внутренних целей;

- соответствие хозяйственной деятельности аудируемого лица в целом требованиям действующего законодательства.

4. средства контроля - это составные части системы контроля, установленные на отдельных направлениях и участках финансово - экономической деятельности для обеспечения эффективного и надежного управления ею. Средствами контроля являются: арифметическая проверка, проставление контрольных подписей, сверка расчетов, анализ.

Руководитель несет ответственность за разработку и фактическое воплощение системы внутреннего контроля. От него зависит, чтобы система внутреннего контроля отвечала размерам и специфике деятельности, функционировала регулярно и эффективно. У аудируемого лица в соответствии с его учредительскими документами или правилами внутреннего распорядка может быть назначен ревизор, создана ревизионная комиссия или организован отдел "внутреннего аудита", которым может быть передана часть функций по поддержанию системы внутреннего контроля.

Эффективная организационная структура экономического субъекта предполагает целесообразное распределение ответственности и полномочий сотрудников. Она должна по возможности препятствовать попыткам отдельных лиц нарушать требования контроля и обеспечивать разделение несовместимых функций. Функции несовместимы, если их сосредоточение у одного лица может способствовать совершению случайных или умышленных ошибок и нарушений и затруднять обнаружение таких ошибок и нарушений. Подлежат распределению между различными лицами такие функции, как:

- непосредственный доступ к активам экономического субъекта;

- разрешение на осуществление операций с активами;

- непосредственное осуществление хозяйственных операций;

- отражение хозяйственных операций в бухгалтерском учете.

Надлежащее функционирование системы внутреннего контроля зависит также от сотрудников, которым поручена соответствующая деятельность. Система отбора, найма, продвижения по службе, обучения и подготовки кадров должна обеспечивать высокую квалификацию и честность соответствующего персонала. Оценка надежности системы внутреннего контроля осуществляется при градации: высокая, средняя, низкая [38].

Таблица 1.5. Градация оценки надежности системы внутреннего контроля

| Качественная |

В процентах |

| Высокая |

от 81 до 100 процентов |

| Средняя |

от 41 до 80 процентов |

| Низкая |

от 11 до 40 процентов |

| Внутренний контроль отсутствует |

0 до 10 процентов |

Раскрыв сущность социального страхования и обеспечения, его учет и систему внутреннего контроля рассмотрим теоретические основы методики проведения аудита по социальному страхованию и обеспечению во второй главе ВКР.

ГЛАВА 2. АУДИТОРСКАЯ ПРОВЕРКА РАСЧЕТОВ ПО СОЦИАЛЬНОМУ СТРАХОВАНИЮ И ОБЕСПЕЧЕНИЮ

Согласно Международными стандартами аудиторской деятельности, аудит финансовой отчетности - это предоставление возможности аудитору выразить мнение в отношении того, подготовлена ли финансовая отчетность, во всех существенных отношениях, в соответствии с установленными основными принципами финансовой отчетности.

В РФ аудиторская проверка определяется как предпринимательская деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей (аудируемые лица).

Основы организации и проведения аудиторской проверки в РФ регламентируются ФЗ РФ «Об аудиторской деятельности», стандартами аудиторской деятельности и методиками, а также договором, заключенного между аудируемым лицом и аудиторской организацией.

Цель аудита расчетов по социальному страхованию и обеспечению является составление мнения о достоверности данных финансовой (бухгалтерской) отчетности, подтверждение правильности расчетов, своевременности перечисления средств в бюджет, выполнение требований законодательных и нормативных актов при осуществлении расчетов с бюджетом по социальному страхованию и обеспечению.

Аудиторская проверка расчетов с бюджетом по социальному страхованию и обеспечению осуществляется в три основных этапа:

1. Процедуры подготовки и планирования аудита;

2. Процедуры, выполняемые в ходе аудита по существу;

3. Заключительные процедуры [20. с. 116-129].

2.1 Подготовка и планирование аудиторской проверки

Процедуры подготовки и планирования аудиторской проверки расчетов по социальному страхованию и обеспечению следующие.

1. Знакомство с деятельностью аудируемого лица, его системами бухгалтерского учета и внутреннего контроля.

Источники информации: выписка из общего план аудиторской проверки; нормативные документы аудиторской организации: Налоговый кодекс. 2005г. 2 часть, Закон РФ от 28 июня 1991г. №1499-1 «О медицинском страховании граждан в Российской Федерации», Федеральный закон РФ от 15 декабря 2001г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», Федеральный закон от 24 июля 1998г. № 125 ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», Закон РФ от 16 июля 1999г. № 165-ФЗ «Об основах обязательного социального страхования», внутренние документы аудируемого лица.

Порядок выполнения следующий: описываем основные параметры деятельности аудируемого лица в рабочих документах или получаем копии внутренних документов аудируемого лица, где они описаны, а также описываем системы бухгалтерского учета и внутреннего контроля аудируемого лица в рабочих документах или получаем копии внутренних документов аудируемого лица, где они описаны.

2. Проверка наличия у аудируемого лица законодательных и нормативных актов по организации бухгалтерского учета и внутреннего контроля по социальному страхованию и обеспечению [16. с. 235-267].

Источники информации: Налоговый кодекс. 2005г. 2 часть, Закон РФ от 28 июня 1991г. №1499-1 «О медицинском страховании граждан в Российской Федерации», Федеральный закон РФ от 15 декабря 2001г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», Федеральный закон от 24 июля 1998г. № 125 ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», Закон РФ от 16 июля 1999г. № 165-ФЗ «Об основах обязательного социального страхования»; вопросники тестирования; накопленный практический опыт аудитора.

Критерий оценки – содержание законодательных и нормативных актов по организации бухгалтерского учета и внутреннего контроля проверяемого раздела финансовой отчетности.

Порядок выполнения: проверить наличие у аудируемого лица законодательных и нормативных актов, регламентирующих порядок ведения бухгалтерского учета, составление отчетности, определить уровень компетентности сотрудников аудируемого лица путем их опроса. Подготовить и составить рабочий документ.

3. Первоначальная оценка влияния контрольной среды на эффективность процедур внутреннего контроля.

Источники информации:

- Рабочие документы, составленные по результату ознакомления с деятельностью и системой внутреннего контроля предприятия;

- Законодательные и нормативные документы, регламентирующие организации деятельности предприятия;

- Сведения, полученные в результате общения с руководством и сотрудниками предприятия.

Порядок выполнения:

- На основе анализа полученной информации определен уровень влияния контрольной среды на эффективность применяемых процедур внутреннего контроля.

- Подготовить и составить рабочий документ.

4. Оценка применимости выбранной учетной политики [37].

Источник информации:

- Приказ об учетной политике предприятия.

- Сведения, полученные в результате общения с руководством и сотрудниками;

- Документация по системе бухгалтерского учета.

Порядок выполнения:

- оценить соответствие учетной политики требованиям нормативных документов.

- выявленные расхождения фиксируются в рабочем документе.

Осуществить опрос сотрудников аудируемого лица, ответственных заведение бухгалтерского учета в области социального страхования и обеспечения и зафиксировать результаты рабочим документом.

Источники информации: нормативные документы аудиторской организации; результат знакомства с деятельностью аудируемого лица; результат проверки наличия законодательных и нормативных актов у аудируемого лица.

Порядок выполнения: для каждого ответственного лица за ведение бухгалтерского учета, составление отчетности, а также контролю проверяемого раздела отчетности составить опросные листы. Произвести тестирование знаний сотрудников аудируемого лица, ответственных за организацию и осуществление бухгалтерского учета, составление отчетности и внутреннего контроля. Результаты опроса оформить рабочим документом.

5. Проверяем начальные остатки по счету 69 «Расчеты по социальному страхованию и обеспечению»

Источники информации: расчетно-плановые ведомости, платежные ведомости, расходные кассовые ордера, платежные поручения, ведомости, журнал-ордер, главная книга, отчетность

Все документы берутся за аудируемый и предшествующий аудируемому период.

Критерий оценки – подтверждение соблюдения аудируемым лицом предпосылки подготовки финансовой отчетности – полнота.

Порядок выполнения: путем сопоставления данных регистров бухгалтерского учета и бухгалтерской отчетности на начало проверяемого периода и конец периода, предшествующего проверяемому, убедиться в том, что сальдо по счетам корректно перенесено из предыдущего периода и не содержит искажений. Результаты сверки оформить в таблице.

6. Осуществить оценку уровня аудиторского риска.

Аудиторский риск состоит из трех основных элементов: неотъемлемый риск – риск, который характеризует степень подверженности системы учета существенным искажениям при отсутствии соответствующих средств контроля; риск средств контроля или контрольный риск характеризует степень подверженности или эффективности системы внутреннего контроля; риск необнаружения – риск, который является показателем эффективности работы аудиторов и зависит от его профессиональной подготовки, знакомства с деятельностью клиента, от эффективности организации аудита.

При осуществлении данной процедуры источниками информации являются: нормативные акты аудитора; результат знакомства с деятельностью и системами учета и контроля аудируемого лица [20. с. 116].

Порядок выполнения процедуры:

- Необходимо оценить уровень неотъемлемого риска по следующим основным направлениям:

- Существуют ли счета бухгалтерского учета, которые могут быть подвержены искажениям.

- Существует ли сложность лежащих в основе учета операций и прочих событий, которая может потребовать привлечения экспертов.

- Существует ли необходимость субъективного суждения в определении остатков на счетах бухгалтерского учета

- Существуют ли операции, которые не подвергаются процедуре обычной обработки.

- Оценить надежность системы внутреннего контроля и уровень контрольного риска на основе таблиц 2.1., 2.2., 2.3.

Таблица 2.1. Критерии оценки системы внутреннего контроля

| Критерии |

Содержание |

| Условия среды |

Обеспечивает ли система управления, оргструктура, кадровая политика и т. д. качество контроля. |

| Законность |

Отсутствуют незаконные операции, действия и события. |

| Существование |

Выполняются ли в действительности предписанные процедуры, контролируется ли их выполнение. |

| Полнота |

Все выявленные нарушения полностью устранены |

| Обоснованность |

Есть ли обоснование выполненному действию, операции и т.п. |

| Утверждение |

Утверждены ли полученные сводные данные ответственным органом управления. |

| Ответственность |

Существует ответственный за данную операцию, действие и т.п. |

| Точность |

Активы и операции отражены точно по количеству, качеству и стоимости |

| Разрешение |

Операция или действие разрешено соответствующим менеджером или органом управления |

| Классификация |

Выявленные нарушения правильно классифицированы |

| Полномочия |

Орган управления имеет соответствующие права и обязанности по принятию решения |

| Сохранность |

Обеспечена ли сохранность актива и документации |

| Учет |

Учет организован правильно |

| Ответственность |

Процедуры контроля осуществляются в том периоде, в котором запланированы |

| Своевременность |

Результаты контроля своевременно доведены до органа управления и своевременно по ним принято решение |

Таблица 2.2. Градация оценки надежности системы внутреннего контроля

| Качественная |

В процентах |

| Высокая |

от 81 до 100 процентов |

| Средняя |

от 41 до 80 процентов |

| Низкая |

от 11 до 40 процентов |

| Внутренний контроль отсутствует |

0 до 10 процентов |

Таблица 2.3. Градация оценки неотъемлемого и контрольного рисков

| Качественная |

В процентах |

| Низкий |

0-10 |

| Средний |

11-50 |

| Высокий |

51-70 |

| 71-100 |

7. Определяем суммарное значение неотъемлемого и контрольного рисков.

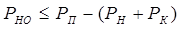

или или  , где , где

- неотъемлемый риск; - неотъемлемый риск;  - приемлемый риск; - приемлемый риск;

- риск необнаружения; - риск необнаружения;  - контрольный риск. - контрольный риск.

8. Определяем уровень риска необнаружения, который должен быть меньше или равен разнице между приемлемым аудиторским риском, указанным в общем плане и суммарным значением риска необнаружения и риском средств контроля.

9. Осуществляем расчет риска необнаружения по следующим направлениям:

- уровень компетентности аудитора: в соответствии срока проведения аудита к необходимому сроку выполнения процедур;

- надлежащее материально-техническое обеспечение;

- действия руководства аудируемого лица по ограничению объема аудита;

- действие руководства аудиторской организации, не способствующие эффективности аудита;

- определяется приемлемый аудиторский риск для проверки конкретного раздела отчетности.

Составляем рабочий документ. Если расчетный уровень риска необнаружения больше разницы приемлемого риска и суммарным значением риска необнаружения и риска контроля, то нужно провести мероприятия по снижению его уровня, т.е. потребовать увеличения срока проверки, увеличения числа помощников и оплаты труда;

10. Определить приоритетные направления проверки исходя из особенностей деятельности аудируемого лица.

Источники информации: Общий план аудиторской проверки; расчетно-плановые ведомости, платежные ведомости, расходные кассовые ордера, платежные поручения, ведомости, журнал-ордер, главная книга, отчетность; расчет аудиторского риска; накопленный практический опыт аудитора.

Порядок выполнения: определить перечень операций, подлежащих проверке, а именно: правильность определения фонда оплаты труда для начисления страховых взносов; правильность применения тарифов страховых взносов; своевременность применения тарифов страховых взносов; правильность и обоснованность начисления пособий, пенсий и т.д., выплачиваемых из средств социального страхования; правильность отражения в бухгалтерском учете операций по начислению взносов и их перечислению; соответствие записей аналитического и синтетического учета по счету 69 «Расчеты по социальному страхованию и обеспечению» записям в главной книге и балансе (при журнально-ордерной форме учета); правильность и своевременность составления форм отчетности по видам страховых взносов и своевременность их сдачи в соответствующие фонды.

Результаты процедуры отражаются в рабочем документе и используются в дальнейшем для определения уровня существенности, построения аудиторской выборки и составления программы аудита.

11. Определение величины абсолютного уровня существенности.

Источники информации: Общий план аудиторской проверки; Нормативные документы аудиторской организации: Налоговый кодекс. 2005г. 2 часть, Закон РФ от 28 июня 1991г. №1499-1 «О медицинском страховании граждан в Российской Федерации», Федеральный закон РФ от 15 декабря 2001г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», Федеральный закон от 24 июля 1998г. № 125 ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», Закон РФ от 16 июля 1999г. № 165-ФЗ «Об основах обязательного социального страхования»;

Финансовая (бухгалтерская) отчетность аудируемого лица: расчетно-плановые ведомости, платежные ведомости, расходные кассовые ордера, платежные поручения, ведомости, журнал-ордер, главная книга, отчетность; Накопленный практический опыт аудитора. Порядок выполнения: На основе анализа и оценки полученной информации, составляются рабочие документы, в которых определяются базовые показатели и процент уровня существенности. Произвести расчет числового значения уровня существенности и уровня допустимой ошибки, результаты которого оформляются отчетным документом. В том случае, если какие-либо значения сильно отклоняются в большую или меньшую сторону от остальных, он может отбросить такие значения. На базе оставшихся показателей рассчитывается средняя величина, которую можно для удобства дальнейшей работы округлить, но так, чтобы после округления ее значение изменилось бы не более чем на 20% в ту или иную сторону от среднего значения. Данная величина и является единым показателем уровня существенности, который может использовать аудитор в своей работе [20. с. 116-129].

Планируя процедуры на уровне статей, аудитор должен принимать во внимание, что несущественные искажения сведений в отдельных статьях могут накопиться и составить значительное количество. Существенность в выборочном исследовании и проверке – это общий показатель, однако, он применяется в отношении конкретных сальдо счетов как наибольшая по размеру ошибка, которая может быть допущена. Во избежание подобной проблемы используется понятие допустимой ошибки. Устанавливая допустимую ошибку ниже значения планируемой существенности, аудитор уменьшает вероятность того, что сумма расхождений как выявленных, так и не выявленных, превысит уровень существенности. Размер допустимой ошибки учитывается при разработке программы аудита каждого конкретного счета и прежде всего при расчете размера выборки. Обычно допустимая ошибка устанавливается на уровне 50% (иногда 75%) от планируемой существенности. Чем важнее область аудита, тем меньше допустимая сумма ошибок в генеральной совокупности, и чем меньше допустимая сумма ошибок, тем больший объем выборки необходим аудитору для получения достаточной очевидности, что исследуемое сальдо отражено объективно.

12. Определить порядок построения аудиторской выборки [36].

Источники информации: Общий план аудиторской проверки; Нормативные документы аудиторской организации: Налоговый кодекс. 2005г. 2 часть, Закон РФ от 28 июня 1991г. №1499-1 «О медицинском страховании граждан в Российской Федерации», Федеральный закон РФ от 15 декабря 2001г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», Федеральный закон от 24 июля 1998г. № 125 ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», Закон РФ от 16 июля 1999г. № 165-ФЗ «Об основах обязательного социального страхования»;

Финансовая (бухгалтерская) отчетность аудируемого лица: расчетно-плановые ведомости, платежные ведомости, расходные кассовые ордера, платежные поручения, ведомости, журнал-ордер, главная книга, отчетность; Накопленный практический опыт аудитора; Расчет аудиторского риска и допустимой ошибки; Накопленный практический опыт аудитора. Порядок выполнения: на основе оценок аудиторского риска, допустимой ошибки и приоритетных направлений проверки необходимо установить: порядок проверки конкретного раздела бухгалтерской отчетности, проверяемую совокупность, из которой будет сделана выборка, объем выборки. Результаты построения аудиторской выборки оформить рабочим документом.

13. Составить и утвердить программу аудиторских процедур по существу.

Источники информации:

- Нормативные документы аудируемого лица;

- Финансовая (бухгалтерская) отчетность аудируемого лица;

- Сводные регистры синтетического учета;

- Рабочие документы;

- Результат определения приоритетных направлений проверки;

- Результаты построения аудиторской выборки.

Порядок выполнения: На основе анализа проведенных процедур подготовки проверки, составить программу аудиторских процедур по существу, которую оформить рабочим документом [16. с. 235-267].

2.2 Осуществление аудиторских процедур по существу

Проведение аудиторской выборки и осуществление аудиторских процедур определяется методикой аудита, разработанной в аудиторской организации и осуществляется согласно программы.

Процедуры, выполняемые в ходе проверки по существу следующие:

1. Проверка соответствия остатков аналитического и синтетического учета и бухгалтерской отчетности.

Источники информации: расчетно-плановые ведомости, платежные ведомости, расходные кассовые ордера, платежные поручения, ведомости, журнал-ордер, главная книга, отчетность

Критерий оценки – подтверждение соблюдения аудируемым лицом предпосылки подготовки финансовой отчетности – полнота.

Порядок выполнения: Составить таблицу остатков на начало и конец проверяемого периода по субсчетам. Сверить сальдо на начало и конец проверяемого периода

Результаты сверки оформить рабочим документом.

2. Проверка правильности оформления первичных документов по учету.

Источники аудиторских доказательств:

- Первичные документы по учету;

- Регистры аналитического учета.

Критерий оценки – подтверждение соблюдения предпосылки подготовки финансовой отчетности – полнота.

Порядок выполнения: Осуществить инспектирование и пересчет числовых данных в первичных документах по операциям, попавшим в выборку. Нарушения, связанные с оформлением первичных документов не установлено. Результаты выполнения процедуры отразить в рабочем документе.

3. Проверка полноты отражения хозяйственных операций в бухгалтерском учете.

Источники аудиторских доказательств:

- Первичные документы по учету;

- Регистры аналитического и синтетического учета.

Критерий оценки – подтверждение соблюдения предпосылки подготовки финансовой отчетности – возникновение и полнота.

Порядок выполнения: По документам, попавшим в выборку, мной проверена полнота отражения в бухгалтерском учете хозяйственных операций. Результаты выполнения процедуры отразить в рабочем документе.

4. Проверка правильности отражения операций в бухгалтерском учете.

Источники информации: Регистры аналитического и синтетического учета, платежные поручения.

Критерий оценки – подтверждение соблюдения аудируемым лицом предпосылок подготовки финансовой отчетности – полнота, представление и раскрытие [23. с. 87-113].

Порядок выполнения: по данным регистров синтетического учета проверить правильность отражения операций на счетах бухгалтерского учета. Результаты выполнения процедуры отражаются в рабочем документе. Нарушения, выявленные в ходе проверки, обобщаются в отчетном документе.

5. Анализ правильности и последовательности применения учетной политики.

Источник аудиторских доказательств:

- Приказ об учетной политике.

- Рабочие документы.

- Результаты выполнения аудиторских процедур по существу.

Критерий оценки – подтверждение соблюдения аудируемым лицом предпосылки подготовки финансовой отчетности – представление и раскрытие.

Порядок выполнения:

В процессе проведения аудиторских процедур по существу осуществить проверку соблюдения требований учетной политики. Результаты выполнения процедуры отразить в рабочем документе.

6. Оценка применения допущения непрерывности деятельности аудируемого лица и общего представления финансовой отчетности.

Источники информации: Регистры аналитического и синтетического учета; документация по оценке показателей, по которым судят о возможной угрозе банкротства.

Критерий оценки – группа показателей, по которым судят о возможной угрозе банкротства, а именно; показатели платежеспособности, финансовой устойчивости, деловой активности и рентабельности. Кроме того, для оценки жизнеспособности организации в перспективе и способности уйти от проблемы банкротства за счет внутренних резервов производится оценка производственных факторов и анализ с использованием факторных моделей, в частности модели Дюпона. В эту систему включают также оценку влияния внешней среды.

Порядок выполнения: осуществляется анализ показателей, по которым судят о возможной угрозе банкротства. Результаты выполнения аналитической процедуры отражаются в рабочем документе. Нарушения, выявленные в ходе проверки, обобщаются в отчетном документе.

Оценка финансово-экономического состояния организации проводится в двух аспектах: с точки зрения функционирования организации как хозяйствующего субъекта; с позиции ликвидации (возможного банкротства, возбуждения процедуры банкротства).

Прогнозирование вероятности банкротства организации основано на оценке ее финансового состояния с использованием различных подходов: политики антикризисного финансового управления, официальной методики оценки удовлетворительности структуры баланса, диагностики угрозы банкротства по модели Альтмана. Уровень текущей угрозы банкротства определяют с помощью показателей платежеспособности, при помощи которых оценивают перспективы удовлетворения требований кредиторов по денежным обязательствам и исполнения обязательств по платежам в бюджет и во внебюджетные фонды в соответствии с предусмотренными законодательством о банкротстве сроками нарушения финансовых обязательств. Предстоящую угрозу банкротства оценивают, например, с помощью показателей финансовой устойчивости. Устойчивое финансовое положение организации характеризуется показателями, когда его финансовые ресурсы покрываются собственными средствами не менее чем на 50% и организация эффективно и целенаправленно использует их, соблюдает финансовую, кредитную и расчетную дисциплину, то есть, является платежеспособной. Тенденция к снижению коэффициента автономии характеризует нарастающую угрозу банкротства. Расчет показателей рентабельности и деловой активности, в частности, коэффициента оборачиваемости активов и капитала, позволяет оценить, в какой степени и с какой скоростью организация способна получить необходимую ей прибыль, то есть формировать чистый денежный поток в необходимые сроки [23. с. 87-113].

2.3 Заключительные процедуры аудиторской проверки

Заключительные процедуры включают в себя:

1. Анализ и оценка качества аудиторской выборки.

Источник информации: Рабочие документы по оценке аудиторского риска и риска выборки.

Критерий оценки – плановый и фактический уровень аудиторского риска и риска выборки.

Порядок выполнения: произвести расчет фактического уровня аудиторского риска и риска выборки и сравнить полученные результаты с их плановыми показателями. При значительном отклонении их результатов, убедится в качестве выборки, путем проведения дополнительных аудиторских процедур или увеличения объема выборки. Результат оформить рабочим документом.

2. Анализ ошибок, выявленных в ходе проверки и их влияния на достоверность бухгалтерской отчетности.

Источник информации: Отчетные документы по результатам проведенных процедур.

Критерий оценки – допустимая ошибка и ответственность за допущенные нарушения, определенные законодательством и нормативными актами.

Порядок выполнения: на основании данных отчетных документов сгруппировать по категориям выявленные нарушения, оказывающие влияние на формирование бухгалтерской отчетности. Экстраполировать полученные результаты на проверяемую совокупность. Определить существенность выявленных искажений бухгалтерской отчетности. Результат оформить рабочим документом.

3. Оценка качества устранения аудируемым лицом выявленных существенных искажений отчетности и формирование мнения о достоверности показателей бухгалтерской отчетности.

Источник информации: Отчет аудитора.

Бухгалтерский учет и отчетность аудируемого лица.

Критерий оценки – рекомендации аудитора по устранению существенных искажений отчетности.

Порядок выполнения: произвести фактическую проверку выполнения рекомендации по устранению существенных искажений отчетности. Сформулировать мнение аудитора о достоверности показателей бухгалтерской отчетности. Результат оформить рабочим документом.

4. Формирование предложений по устранению выявленных существенных искажений.

Источник информации: Рабочие документы по анализу выявленных ошибок в ходе аудита. Законодательные и нормативные акты. Практический опыт аудитора. Результаты полученных консультаций и запросов третьим лицам.

Порядок выполнения: Сформулировать краткие выводы по проведенному аудиту и рекомендации по устранению существенных искажений отчетности. Подготовить и составить отчет аудитора руководству аудируемого лица по результату аудита проверяемого раздела отчетности в виде рабочего документа [23. с. 87-113].

Таким образом, раскрыв теоретические основы методики проведения аудита по социальному страхованию и обеспечению, рассмотрим применение этой методики на практике на примере предприятия ООО АФ «Аудитинформ-Брянск» в третьей главе данной ВКР.

ГЛАВА 3. АУДИТОРСКАЯ ПРОВЕРКА УЧЕТА РАСЧЕТОВ ПО ЗАРАБОТНОЙ ПЛАТЕ И ЕДИНОМУ СОЦИАЛЬНОМУ НАЛОГУ ООО АФ «АУДИТИНФОРМ-БРЯНСК»

3.1 Технико-экономическая характеристика и система внутреннего контроля ОАО АФ «Аудитинформ-Брянск»

Общество с ограниченной ответственностью «Аудиторская фирма «АУДИТИНФОРМ-БРЯНСК», утверждено решением учредительного собрания от «15» марта 2001 года, в соответствии со ст.ст. 87-94 ГК РФ, Федеральным законом Российской Федерации «Об обществах с ограниченной ответственностью» № 14-ФЗ от 08.02.98 г.

Полное фирменное наименование Общества с на русском языке: Общество с ограниченной ответственностью «Аудиторская фирма «АУДИТИНФОРМ-БРЯНСК».

Сокращенное наименование Общества: ООО «АФ «АУДИТИНФОРМ-БРЯНСК».

Участниками Общества являются:

а) Физические лица:

- Алферов Александр Викторович 20.04.1956 года рождения - паспорт: серия Х1-ИК № 627142, выдан 7 декабря 1978 года ОВД Люберецкого горисполкома Московской обл., зарегистрирован: 140004, Московская область, г. Люберцы, 1-ый Панковский проезд, дом 1, корп. 4, кв. 52;

- Бадеев Александр Алексеевич 20.05.1955 года рождения - паспорт: 15 00 154799, выдан 30 января 2001 года ОВД Володарского района г. Брянска, зарегистрирован; 241022, г. Брянск, ул. Вяземского, дом 13, кв. 107;

- Борисов Вячеслав Михайлович 16.09.1955 года рождения - паспорт: серия Х-СБ № 606518, выдан 10 октября 1996 года ОВД муниципального округа «Лианозово» г. Москвы, зарегистрирован: 127572, г. Москва, Алтуфьевское шоссе, дом 93, кв. 111;

б) Юридическое лицо:

- Закрытое акционерное общество «Акционерная аудиторская фирма «Аудитинформ» - зарегистрировано Московской регистрационной палатой (свидетельство о регистрации № 272.502 от 30 сентября 1992 года, ОКПО 17558700, Юридический адрес - 129164, г. Москва, ул. Ярославская, д. 4), расчетный счет № 40702810400000001028 в МКБ «Замоскворецкий», г. Москва.

Место нахождения и почтовый адрес Общества: 241019, г. Брянск, ул. Красноармейская, дом 128, офис 30.

Срок деятельности Общества не ограничен. Деятельность Общества прекращается по решению его Участников либо по основаниям, предусмотренным ГК РФ, ФЗ «Об обществах с ограниченной ответственностью».

Общество создается с целью оказания всех видов аудиторских услуг Российским и иностранным физическим и юридическим лицам на территории Российской Федерации и за рубежом для получения прибыли.

Основными направлениями деятельности Общества являются:

- осуществление независимых вневедомственных проверок бухгалтерской (финансовой) отчетности, платежно-расчетной документации, налоговых деклараций и других финансовых обязательств и требований экономических субъектов;

- услуги по постановке, восстановлению и ведению бухгалтерского (финансового) учета, составлению деклараций о доходах и бухгалтерской (финансовой) отчетности, анализу хозяйственно-финансовой деятельности, оценки активов и пассивов экономического субъекта;

- консультирование в вопросах финансового, налогового, банковского и иного хозяйственного законодательства Российской Федерации;

- проведение обучения в области аудита;

- осуществление иных видов деятельности, сопутствующих аудиторской и не противоречащих законодательству, направленных на достижение уставных целей.

Право Общества осуществлять деятельность, на занятие которой необходимо получение лицензии, возникает с момента получения такой лицензии или в указанный в ней срок и прекращается по истечении срока ее действия, если иное не установлено законом или иными правовыми актами.

Если условиями предоставления специального разрешения (лицензии) на занятие определенным видом деятельности предусмотрено требование о занятии такой деятельностью как исключительной, то Общество в течение срока действия специального разрешения (лицензии) не вправе осуществлять иные виды деятельности, за исключением видов деятельности, предусмотренных специальным разрешением (лицензией) и им сопутствующих.

Для достижения целей своей деятельности Общество может приобретать права, исполнять обязанности и осуществлять любые действия, которые не будут противоречить действующему законодательству и настоящему Уставу.

Общество является юридическим лицом, правовое положение которого определяется законодательством РФ и Уставом.

Рабочим языком Общества является русский язык. Все документы, связанные с деятельностью Общества, составляются на рабочем языке.

Общество имеет самостоятельный баланс. Общество вправе открывать банковские счета на территории РФ и за ее пределами.

Имущество Общества состоит из оплаченного уставного капитала, полученных доходов, а также иного имущества, приобретенного по всем основаниям, допускаемым правовыми актами.

Общество вправе от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в арбитражном и третейском суде.

Общество согласно действующему законодательству РФ распоряжается своим имуществом в соответствии с целями и задачами своей деятельности.

Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом.

Участники Общества не отвечают по обязательствам Общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости внесенных ими вкладов в Уставный капитал.

Если несостоятельность (банкротство) Общества вызвана действием (бездействием) его Участников или других лиц, которые имеют право давать обязательные для Общества указания, либо иным образом

Выполняя требования к выпускной квалификационной работе, мной осуществлено ознакомление с организацией деятельности ООО АФ «Аудитинформ-Брянск». В результате ознакомления была составлена схема организационной структуры ООО АФ «Аудитинформ-Брянск» (Приложение 1), раскрыта система управления деятельностью ООО АФ «Аудитинформ-Брянск» (Приложение 2), а основные технико-экономические характеристики отражены в рабочем документе РД – 1 (Приложение 3). Источниками получения информации являлись:

- Устав ООО АФ «Аудитинформ-Брянск»;

- Положение ООО АФ «Аудитинформ-Брянск»;

- Приказы и распоряжения генерального директора, а также изданные им инструкции;

- Правила внутреннего распорядка;

- Документация по постановке на налоговый учет;

- Бухгалтерская и налоговая отчетность;

- Результаты осмотра помещений и общения с руководством.

Мной также осуществлено ознакомление с существующей системой внутреннего контроля ООО АФ «Аудитинформ-Брянск». Описание компонентов СВК, таких как: система бухгалтерского учета, контрольная среда, применяемые средства контроля, осуществлено в рабочих документах РД – 2 (Приложение 4), РД – 3 (Приложение 5) и РД – 4 (Приложение 6). Источниками получения информации являлись:

- Устав ООО АФ «Аудитинформ-Брянск»;

- Законодательные и нормативные акты, регламентирующие организацию деятельности аудиторских организаций;

- Учетная политика ООО АФ «Аудитинформ-Брянск» (Приложение 7);

- Должностные обязанности сотрудников бухгалтерской службы ООО АФ «Аудитинформ-Брянск» (Приложение 9) и другие внутренние нормативные акты;

- Результаты общения с руководством и сотрудниками ООО АФ «Аудитинформ-Брянск».

На основе ознакомления с организацией деятельности ООО АФ «Аудитинформ-Брянск» и его системой внутреннего контроля, мной:

- изучены система управления ООО АФ «Аудитинформ-Брянск» (Приложение 2) и основные финансово-хозяйственные показатели деятельности ООО АФ «Аудитинформ-Брянск» (Приложение 10);

- составлены схема организации бухгалтерской службы (Приложение 11) и перечень законодательных и нормативных актов по налогообложению ООО АФ «Аудитинформ-Брянск», РД – 5 (Приложение 12);

- осуществлены процедуры подготовки и планирования аудита, которые описаны в п. 3.3. настоящей работы.

3.2 Подготовка и планирование аудиторской проверки

Аудит расчетов по заработной плате и ЕСН ООО АФ «Аудитинформ-Брянск» проводится за третий квартал 2006 года (Приложение 14).

Организация аудита заключалась в выполнении практических задач, связанных с осуществлением процедур подготовки и планирования, аудиторских процедур по существу и заключительных процедур проверки.

При подготовке и планировании аудита мной осуществлены следующие процедуры:

1. Первоначальная оценка влияния контрольной среды на эффективность процедур внутреннего контроля.

Источники информации:

- Рабочие документы (РД – 1, 2, 3 и 4), составленные по результату ознакомления с деятельностью и системой внутреннего контроля ООО АФ «Аудитинформ-Брянск»;

- Законодательные и нормативные документы, регламентирующие организации деятельности ООО АФ «Аудитинформ-Брянск»;

- Сведения, полученные в результате общения с руководством и сотрудниками ООО АФ «Аудитинформ-Брянск».

Порядок выполнения:

- На основе анализа полученной информации определен уровень влияния контрольной среды на эффективность применяемых процедур внутреннего контроля ООО АФ «Аудитинформ-Брянск».

- Подготовлен и составлен рабочий документ РД – 6 (Приложение 15).

2. Первоначальная оценка системы бухгалтерского учета и применяемых средств контроля.

Источники информации:

- Рабочие документы (РД – 1, 2, 3 и 4), составленные по результату ознакомления с деятельностью и системой внутреннего контроля ООО АФ «Аудитинформ-Брянск»;

- Законодательные и нормативные документы, регламентирующие организацию системы бухгалтерского учета ООО АФ «Аудитинформ-Брянск»;

- Сведения, полученные в результате общения с руководством и сотрудниками ООО АФ «Аудитинформ-Брянск»;

- Документация по результатам контрольных мероприятий.

Порядок выполнения:

- Путем сопоставления данных учетной политики и требований законодательных и нормативных актов, осуществлена первоначальная оценка полноты и правильности составления учетной политики (Приложение 7). Результаты оценки оформлены рабочим документом РД- 7 (Приложение 16).

- Осуществлена первоначальная оценка полноты и правильности составления внутренних документов по организации системы бухгалтерского учета и применяемых средств контроля. Результаты оценки оформлены рабочим документом РД- 8 (Приложение 17).

- Осуществлена оценка профессионального уровня сотрудников бухгалтерской службы.Результаты оценки оформлены рабочим документом РД- 9 (Приложение 18).

3. Первоначальная оценка уровня аудиторского риска.

Источники информации:

- Рабочие документы РД - 1 по РД - 9.

Порядок выполнения:

- В результате анализа внешних и внутренних факторов осуществлена оценка уровня неотъемлемого риска. Результаты оценки оформлены рабочим документом РД- 10 (Приложение 19).

- На основе данных рабочих документов РД – 6, 7, 8, 9 и 10 осуществлена первоначальная оценка уровня риска средств контроля. Результаты оценки оформлены рабочим документом РД- 11 (Приложение 20).

- Осуществлена оценка уровня риска необнаружения. Результаты оценки оформлены рабочим документом РД- 12 (Приложение 21).

- Осуществлена первоначальная оценка уровня аудиторского риска. Результаты оценки оформлены рабочим документом РД- 13 (Приложение 22).

| Качественная оценка аудиторского риска |

Проценты (%) |

| Низкий |

0-10 |

| Средний |

11-50 |

| Высокий |

51-70 |

- Определение величины абсолютной уровня существенности.

Источники информации:

- Нормативные документы аудируемого лица;

- Финансовая (бухгалтерская) отчетность аудируемого лица;

- Сводные регистры синтетического учета;

- Рабочие документы РД - 1 по РД – 13.

Порядок выполнения:

- На основе анализа и оценки полученной информации, определены базовые показатели и процент уровня существенности.

- Произведен расчет числового значения уровня допустимой ошибки. Результаты процедуры отражены в рабочем документе РД- 14 (Приложение 23).

4. Порядок построения аудиторской выборки.

Источники информации:

- Нормативные документы аудируемого лица;

- Финансовая (бухгалтерская) и налоговая отчетности аудируемого лица;

- Сводные регистры синтетического учета;

- Рабочие документы РД - 10 и РД – 14;

- Результат определения приоритетных направлений проверки.