Оглавление

Введение.............................................................................................................. 3

1. Исследование и прогнозирование конъюнктуры товарного рынка............. 5

1. 1 Понятие рыночной конъюнктуры, цели и методы ее анализа................... 5

1. 2 Показатели конъюнктуры.......................................................................... 13

1. 3 Анализ тенденций и устойчивости развития рыночной

конъюнктуры..................................................................................................... 16

2. Характеристика объекта исследования........................................................ 20

2.1. Становление и состояние предприятия и организационно-правовая форма предприятия...................................................................................................... 20

2.2. Вид деятельности....................................................................................... 22

3. Анализ внешней среды предприятия........................................................... 24

3.1. Анализ общехозяйственной конъюнктуры............................................... 24

3.2. Анализ и прогноз конъюнктуры рынка.................................................... 35

4. Анализ внутренней среды предприятия...................................................... 48

4.1. Анализ производственно-финансовой деятельности................................ 48

4.2. Анализ кадрового состава......................................................................... 53

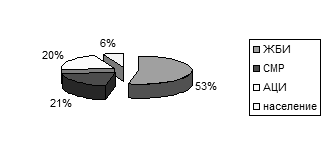

4.3. Анализ сбытовой деятельности................................................................. 54

4.4. Маркетинг.................................................................................................. 57

4.5. Системы и организация управления......................................................... 62

4.6. Анализ конкурентоспособности товара.................................................... 64

4.7 SWOT анализ предприятия........................................................................ 69

5. Разработка рыночных стратегий на предприятии и оценки их эффективности 71

Заключение........................................................................................................ 75

Библиографический список литературы.......................................................... 77

Введение

Экономика России как материальная база проводимого общественного переустройства представляет собой сложный комплекс отраслей.

Промышленности строительных материалов, изделий и конструкций (ПСМ), как одной из основных отраслей народного хозяйства в составе инвестиционного комплекса России, принадлежит ведущая роль в воспроизводственном процессе национального богатства. Доля ее товарной продукции составляет около 3,0% от общего объема промышленной продукции России, стоимость основных фондов отрасли – 2,8% от стоимости производственных фондов страны.

В 1999-2001 гг. ежегодный прирост товарной продукции составлял 6-13 процентов, а в 2002 году - 3 процента. По отдельным видам основных строительных материалов, изделий и конструкций в натуральном выражении ежегодный прирост составлял от 3 до 30 процентов.

Цементная промышленность России является базовой отраслью строительного комплекса, от которого зависит состояние и развитие экономики страны в целом, решение проблем воспроизводственных процессов, социальных вопросов, в частности, строительство жилья, объектов здравоохранения, просвещения и культуры.

В настоящее время цементная промышленность России включает в себя 50 действующих предприятий, из которых 46 полного цикла производства и 4 - помольные установки, работающие на покупном клинкере.

За последние 4 года производство цемента в России имеет постоянный рост и в 2002 году его выпуск составил 3,8 млн. т. В 2002г. по сравнению с 1997г. производство цемента возросло на 58%. Вместе с тем уровня производства 1990г. пока не достигнуто. В 2001г. произведено меньше, чем в 1990г. цемента в 1,6 раза.

Следует отметить, что такое положение в отрасли наблюдается на только в Белгородской области, но и других регионах России. В целом по РФ по сравнению с 1990г. темпы снижения намного больше, нежели в Белгородской области. Так, производство цемента сократилось в 2,4 раза. За счет этого возросла роль белгородских предприятий на рынке строительных материалов России. Если в 1990г. на их долю от общероссийского производства приходилось 7,3% цемента, то в 2001г. – 11% всего производимого в России цемента.

Цементную промышленность в области представляют 2 предприятия ОАО «Белгородский цемент» и ОАО «Осколцемент», объем промышленной продукции которых в 2002 г. составил 2106,8 млн. руб., а доля в общем производстве строительных материалов составила 38,8%.

В связи с невостребованностью в области важнейших видов строительных материалов растет их доля, вывозимая за пределы области. В 2002г. за пределы области вывезено 73% произведенного цемента (2783,6 т.) [7]

Актуальность темы курсовой работы состоит в том, что перед предприятиями стоит проблема сбыта произведённой продукции, поэтому приоритетными направлениями для них являются маркетинговые исследования в области сбыта продукции; распределения долей рынка между компаниями; прогнозирование внутриотраслевой конъюнктуры цементного рынка, которое представляет собой комплексную оценку перспектив развития конъюнктуры рынка, изменения рыночных условий на предстоящий период для учета прогнозных данных в маркетинговых программах, в стратегии и тактике маркетинга предприятия.

Результаты анализа прогнозируемых показателей конъюнктуры рынка в сочетании с отчетными и плановыми данными дают возможность заблаговременно выработать меры, направленные на развитие позитивных процессов, устранение имеющихся и предотвращение возможных диспропорций и принятие оперативных решений по управлению производством и сбытом товаров.

Цель прогноза — определить тенденции изменения факторов, воздействующих на рыночную ситуацию, таких как: общехозяйственная конъюнктура, структурные изменения экономики, инвестиционная активность в потребляющих товар отраслях, научно-техническое развитие этих отраслей, изменение потребностей покупателей под влиянием научно-технического прогресса, социальных и других факторов, появление новых товарных рынков, изменение уровня цен, показателей кредитной и валютно-финансовой сфер.

Основная цель курсовой работы при исследовании конъюнктуры рынка – установить, в какой мере деятельность промышленности и торговли влияет на состояние рынка, на его развитие в ближайшем будущем и какие меры следует принять, чтобы полнее удовлетворить спрос населения на товары, более рационально использовать имеющиеся у производственного предприятия возможности.

Предметом исследования является ЗАО «Белгородский цемент».

В соответствии с целью курсовой работы нами поставлены и решены следующие задачи:

1. Дать понятие рыночной конъюнктуры, целям и методам ее анализа.

2. Определить показатели конъюнктуры.

3. Рассмотреть основные элементы конъюнктурного анализа.

4.Сформировать историческую справку по образованию ЗАО «Белгородский цемент» и охарактеризовать его состояние в настоящее время.

5. Проанализировать внешнюю среду предприятия, взяв в качестве исходных позиций общехозяйственную структуру РФ и конъюнктуру цементного рынка в стране.

6. Проанализировать внутреннюю структуру предприятия исходя из производственно-финансовой деятельности и маркетинговой, организационно-штатной структуры и системы управления, конкурентоспособности производимого товара.

7. Рассмотреть разрабатываемые на предприятии рыночные стратегии и оценить их эффективность.

1. Исследование и прогнозирование конъюнктуры товарного рынка

1. 1 Понятие рыночной конъюнктуры, цели и методы ее анализа

Любая маркетинговая операция (разработка стратегии и планирование, выбор сегмента рынка, принятие решения о выпуске нового товара, заключение контракта на сбыт, уход с рынка, изменение цены и т.д.) осуществляется с учетом рыночной ситуации и позиции фирмы на рынке. Термин ситуация происходит от позднелатинского situacio - положение.

Рыночная ситуация представляет собой сочетание условий и обстоятельств, создающих конкретную обстановку, или положение на рынке.

Понятия рыночной ситуации и рыночной конъюнктуры тесно связаны.

Первый принцип маркетинга: "исследование рынка", или marketing reseаrch. Под данным принципом понимается работа профессионала (требующая достаточно высокой квалификации) по изучению и анализу рыночной конъюнктуры, а также включающая в себя собственно-маркетинговые исследования товарных и других аналогичных рынков.

Из определения очевидно, что в "marketing reseаrch" входят две составляющие: "конъюнктура" и "собственно-маркетинговые исследования", которые также называются "комплексный анализ рынка".

Предлагаются следующие определения рыночной конъюнктуры:

"Трендовое", или "динамическое" понимание конъюнктуры - это изучение совокупности взаимосвязанных причин и условий, определяющих переход от одного состояния рынка (и его отдельных сегментов) в другое.

В этом плане имеются экономические теории - длинных, средних, коротких волн конъюнктуры.

Вообще говоря, имеются следующие циклы или "волны" конъюнктуры:

- товарных запасов (около 3-3,5 лет);

- промышленные (или Марксовы - 7-11 лет);

- строительные (или Кузнеца 19-21 лет);

- длинные Кондратьевские (технологические, 49-62 лет);

- сверхдлинные Сорокинские (социокультурные, около 100 лет).

Основные идеи этих теорий (которые подтвердились на практике) состоят в том, что анализируются 4 фазы того или иного цикла: процветание (подъем), спад (кризис), депрессия ("полный развал"), восстановление (оживление); то, что лежит в основе возникающих "спектров колебаний" (например, смена технологического способа производства в длинных кондратьевских волнах, активная часть основного капитала в средних марксовых циклах, и т.п.); и анализируются экономические и социально-политические события, которые на этих фазах происходят.

"Структурное", или "статическое" понимание конъюнктуры (его можно назвать еще и "дифференциальное" - поскольку оно фиксирует только сложившиеся события на рынке по отношению к фирме) будет следующим: конъюнктура - это сложившаяся на рынке экономическая ситуация, которую характеризуют следующие основные параметры (переменные) рынка, которые важны для деятельности фирмы:

Þ соотношение между спросом и предложением (по отрасли);

Þ уровень цен;

Þ товарные запасы;

Þ портфель заказов;

Þ другие параметры, которые связаны с краткосрочными тенденциями развития рынка по отношению к данной фирме.

Тогда рынок в контексте такого понимания конъюнктуры – это сфера обмена, вообще говоря, только по трем параметрам: по уровню спроса; по уровню предложения; по ценам, которые взяты в определенной динамике.

Говоря в целом, конъюнктурные исследования связаны с изучением спроса, предложения и цены по отдельным сегментам рынка, в соотношениях с емкостью и объемом интересующих фирму сегментов, эластичности спроса и эластичности предложения, условий конкуренции, и т.д., причем, как правило, еще и по трем временным интервалам - стратегическому, тактическому и оперативному. Отметим, что в действительности, хорошие (качественные) конъюнктурные исследования - это достаточно дорогостоящие мероприятия, причем

скорее чисто экономического, чем маркетингового характера.

Итак: конъюнктурные исследования - это специально-экономическое изучение причин колебаний от равновесия спроса и предложения по тем или иным сегментам рынка, которые предназначены для разработки прогнозов развития сегментов рынков в долгосрочной перспективе. Но, как правило, собственно конъюнктурные исследования выступают в качестве некоего "фона" для собственно-маркетинговых комплексных исследований рынка.

Вторая часть "marketing reseаrch" (комплексный анализ рынка) включает в себя следующие переменные:

- изучение спроса (а также и объемов спроса);

- изучение товара (по сравнению с конкурентами);

- изучение рынка (по тенденциям развития) и определение рыночной структуры;

- изучение покупателей (по стратам и сегментам);

- изучение конкурентов и условий конкуренции;

- анализ форм и методов сбыта;

- изучение правовых аспектов торговли на данном рынке.

Можно дать и такое определение конъюнктуры:

Конъюнктура рынка – сложившаяся экономическая ситуация, включающая в себя соотношение между спросом и предложением, движением цен и товарных запасов, портфель заказов по отраслям и другие экономическими показателями. Другими словами, конъюнктура рынка – это конкретная ситуация, сложившаяся на рынке на данный момент или ограниченный отрезок времени, а также совокупность условий, которые эту ситуацию определяют.

Комплексный подход к изучению конъюнктуры рынка предполагает: использование различных, взаимодополняющих источников информации; сочетание ретроспективного анализа с прогнозом показателей, характеризующих конъектуру рынка; применение совокупности различных методов анализа и прогнозирования.

Изучение конъюнктуры рынка базируется на анализе показателей, характеризующих производство и поставку товаров этой группы, объем и структуру розничной продажи, товарных запасов на складах предприятия, в оптовой и розничной торговле.

При изучении конъюнктуры рынка ставится задача не только определения состояния рынка на тот или иной момент, но и предсказания вероятного характера дальнейшего его развития по крайне мере на один – два квартала, но не более чем на полтора года. Результаты анализа прогнозируемых показателей конъюнктуры рынка в сочетании с отчетными и плановыми данными дают возможность заблаговременно выработать меры, направленные на развитие позитивных процессов, устранение имеющихся и предотвращение возможных диспропорций.

По своему характеру прогноз показателей конъюнктуры является краткосрочным прогнозом. Специфика его заключается в том, что с одной стороны, точность краткосрочных прогнозов повышается по сравнению с годовыми снижает эту точность.

Задачи при изучении конъюнктуры рынка:

1. В определенный промежуток времени отобрать из источников информации конкретные и самые последние сведения по всему рынку, а именно: выявить всех конкурентов, изучить ассортимент выпускаемой продукции, изучить политику ценообразования, определить круг лиц, для которых ваша фирма будет выпускать продукцию и другие показатели.

2. Систематизировать эти показатели.

3. Установить силу и масштабы воздействия соответствующих коньюнктуро-образующих факторов, их взаимосвязь и взаимообусловленность, и направленность действия.

4. Выявить активность взаимодействия этих факторов в ближайшей перспективе для разработки прогноза.

Данная экономическая категория характеризуется рядом качественных и количественных показателей, наиболее важными из которых являются предложение товаров, покупательский спрос, уровень цен, пропорциональность рынка, колеблемость, цикличность рынка и тенденции его развития, рыночный риск, уровень конкуренции.

Конъюнктура рынка может меняться неожиданно и под воздействием разнообразных причин, даже таких вроде бы невесомых как слухи.

Отличительными чертами конъюнктуры рынка являются: динамичность; пропорциональность; вариабельность; цикличность.

Следовательно, и конъюнктурный анализ должен отразить эти четыре характеристики. Соответственно выдвигаются четыре концептуальные задачи конъюнктурного анализа:

1) анализ динамических закономерностей, тенденций;

2) пропорциональность развития;

3) анализ устойчивости рынка, его колеблемости и в статике, и в динамике;

4) анализ повторяемости развития рынка, выделение циклов.

Стихийность рынка, хотя и ограниченная в определенных пределах маркетингом, остается его главным признаком. Она как бы заложена в рыночный механизм. Изменения основных параметров рынка на некоторых отрезках времени происходят с различной скоростью и интенсивностью, что и приводит к кратковременным или к более долгосрочным нарушениям в пропорциональности рыночного процесса, к отклонениям от основной тенденции развития. И поскольку рынок по своей сути склонен к стихийности, следовательно, его параметры подвержены колебаниям, как случайным, так и постоянно проявляющимся (цикличным и сезонным), очень гибок в своем развитии, чутко реагирует на многие социально-экономические воздействия, более того, весьма зависим от политических и психологических влияний, слухов, паники и т.п. Размах и длительность этих колебаний обусловлены комплексом и сочетанием разнообразных факторов и сил окружающей среды маркетинга.

Подобно тому, как товарный рынок представляет собой составной элемент рыночной экономики, конъюнктура товарного рынка является частью общеэкономической конъюнктуры. Ситуация на товарном рынке в значительной степени зависит от положения на других рынках. Поэтому глубокое изучение товарного рынка должно быть комплексным, увязанным с оценками разных типов рынков: ценных бумаг, услуг, инвестиций, недвижимости, труда и т.д. Многие процессы на товарном рынке объясняются или обусловлены ситуацией, сложившейся на других рыках. Рынок ценных бумаг чутко реагирует на конъюнктурные колебания товарного рынка. Такие комплексные оценки служили основой попыток построить интегральную модель конъюнктуры - экономический барометр.

Конъюнктурный анализ должен всесторонне проанализировать рыночную ситуацию и дать комплексную оценку состояния рынка, прежде всего с позиции маркетинговых действий фирмы, т.е. благоприятна ли конъюнктура для осуществления поставленных целей.

Конъюнктура товарного рынка является составным компонентом общеэкономической конъюнктуры страны и, в известной мере, мировой конъюнктуры. Однако отдельные (локальные) рынки в рамках общей конъюнктуры могут иметь значительные особенности в своем развитии. Товарный рынок в своем развитии тесно связан с финансовым рынком, рынком инвестиций, рынком труда и т.п. Биржевой рынок (как товарный, так и рынок ценных бумаг) выступает в качестве одного из индикаторов конъюнктуры товарного рынка, но в то же время биржевая игра оказывает сильное влияние на рыночную ситуацию. Конъюнктуру можно изучать как с позиции состояния всего товарного рынка, так и различая федеральный рынок, региональные и муниципальные рынки. Исследуется также состояние отдельного сегмента рынка (или рыночной ниши), на который ориентируется конкретная фирма. Следует учитывать, что, находясь в зависимости от рынка более высокого ранга, каждый рынок нижнего уровня в силу своей специфики в состоянии развиваться по собственному пути, и его конъюнктура может значительно отличаться от общеэкономической конъюнктуры.

Оценки рыночной конъюнктуры выставляются на основе комбинирования рыночных индикаторов. Индикатором рынка считается показатель, позволяющий единолично или в комбинации с другими показателями отразить рыночную ситуацию. К рыночным индикаторам относятся: поступление товаров (поставка или в качестве альтернативы объем производства), продажа товара (товарооборот, в стоимостных или натуральных единицах), товарные запасы (в стоимостном выражении или в днях оборота), цены (в денежных единицах или в отношении к доходу), прибыль (или рентабельность). Часто рыночными индикаторами являются не статичные показатели, а их темпы роста (динамические индексы).

Неформальными конъюнктурными оценками являются характеристики покупательских настроений, отражающие тенденции оживленности рынка, и инфляционных ожиданий, предсказывающих изменения цен. Обе эти характеристики базируются на основе опросов, как самих потребителей, так и предпринимателей, выступающих на рынке в качестве продавцов.

Каждая фирма, готовясь к выходу на рынок, сталкивается с необходимостью дать оценку сложившейся рыночной ситуации. Она разрабатывает конъюнктурный обзор - комплексную оценку рыночной конъюнктуры, выполненную по результатам специальных исследований.

Конъюнктурными исследованиями на предприятиях обычно занимаются конъюнктурные службы, которые выделяют следующие основные задачи конъюнктурных исследований товарного рынка:

· сбор и обработка конъюнктурной информации;

· интегральные и дифференциальные оценки состояния рынка, типология рыночной ситуации;

· характеристика масштаба (объема) рынка;

· выявление, анализ и прогнозирование тенденций развития рынка и его динамической устойчивости;

· оценка и анализ колеблемости, сезонности и цикличности развития рынка;

· оценка и анализ региональных различий рынка;

· оценка и анализ деловой активности;

· оценка коммерческого (рыночного) риска;

· характеристика степени монополизации и интенсивности конкуренции.

Поставленные задачи ориентированы на всестороннюю, взаимосвязанную характеристику состояния рынка в целом и в разрезе отдельных его элементов и составных частей.

Можно выделить два этапа или уровня реализации этих задач. На первом, оценочном, осуществляется анализ рыночной конъюнктуры, который должен охарактеризовать масштабы и типологию рынка, его главные пропорции, вектор и скорость изменения основных параметров, уровень устойчивости развития. Второй, более высокий уровень анализа, имеет целью выявление причинно-следственных связей, условий, определяющих рыночную ситуацию, и на этой основе прогнозирование рыночной конъюнктуры, выводов о перспективности развития рынка, с позиций маркетинга фирм (см. Приложение 3)[3].

Безусловно, каждое предприятие, осознав необходимость проведения конъюнктурных исследований, определяет для себя их цели и направления, а также те проблемы и решения, в которых могут быть определены результаты исследований. Перечень решаемых проблем и задач может быть самым разным: объективная оценка деятельности предприятия на данном товарном рынке, отслеживание изменений во внешней среде и формирование стратегии маркетинга, поддержка принятия управленческих решений, получение конкурентных преимуществ, снижение рисков и неопределенности, выработка экспортной стратегии, повышение эффективности деятельности предприятия и т.д.

Завершающий этап в изучении рынка – составление прогноза развития рынка с учетом предполагаемой его реакции на выход товара.

Прогноз развития рынка во многом напоминает конъюнктурный прогноз, однако, в маркетинговом исследовании цель ставится более значительная – прогноз должен быть долгосрочным и перспективным, чтобы фирма сумела, основываясь на этом, разработать и осуществить комплексную и длительную рыночную стратегию и систему мер маркетингового воздействия на рынок.

По своему содержанию прогноз аналогичен содержанию и последовательности рыночных исследований, т. е. определяет будущие показатели по емкости рынка, спросу, предложению, конкурентоспособности, эластичности спроса, ценам, включая показатели по производству, внутренней и внешней торговле, денежно-кредитной и финансовой сфере, а также данные по капиталовложениям и заказам, фирменной структуре и т. д.

Также следует иметь в виду, что маркетинг предполагает составление прогноза развития рынка, включающий прогноз общехозяйственной конъюнктуры, оценку перспектив развития уровня потребления, политической стабильности, совокупной степени риска и т. д.

Построение и краткосрочного, и долгосрочного прогнозов основано на объективной особенности развития явлений социально-экономической жизни общества, а именно на его инерционности.

Таким образом, прогнозирование конъюнктуры рынка – завершающий этап комплексного исследования рынка, основные результаты которого фирмы используют при планировании своей деятельности.

Обычно конъюнктурные прогнозы используются для определения тактических действий на близкую перспективу (не более чем на 1 год), поскольку именно в этих временных можно достаточно точно предсказывать характер изменения товарной конъюнктуры.

Краткосрочные прогнозы составляют на срок до 1,5 лет. Главный акцент при этом делают на количественной и качественной оценках изменений объема производства, спроса, предложения и потребления товара, уровня конкурентоспособности и индексов цен, валютных курсов, соотношений валют и кредитных условий. Учитывают также временные, случайные факторы. Среднесрочное (на 5 лет) и долгосрочное (на 10 - 15 лет) прогнозирование товарных рынков основывается на системе прогнозов: конъюнктуры рынка, соотношения спроса и предложения, международной торговли, охраны окружающей среды. При среднесрочном и долгосрочном прогнозировании не учитывают временные и случайные факторы воздействия на рынок.

При проведении конъюнктурного прогноза важно иметь в виду, что:

Þ невозможно получить абсолютно точный прогноз. Поэтому надо стремиться к сведению к минимуму неопределенности, которая присуща каждому прогнозу;

Þ необходимо разрабатывать спектр альтернативных вариантов развития рыночной конъюнктуры в зависимости от воздействия тех или иных конъюнктурообразующих факторов;

Þ разработка прогнозов должна производиться непрерывно и повседневно.

Определение наиболее вероятных оценок состояния рынка в будущем может осуществляться различными способами. Наиболее представительные из них следующие:

Метод экспертных оценок. Метод, основанный на выявлении и обобщении мнений опытных специалистов-экспертов (термин "эксперт" в переводе с латинского означает "опытный"), использовании их опыта и нетрадиционных подходов к анализу деятельности организации.

Естественно, что сам по себе метод экспертных оценок не является исчерпывающим, и надежность прогнозирования конъюнктуры, как правило, дополняется другими методами.

Метод статистической экстраполяции (метод тренда или продления динамических рядов). Он заключается в переносе явлений, имевших место на рынке в прошлом, на прогнозируемый период. Это достаточно простой метод, но он не совсем долговременный. Он может применяться лишь в тех случаях, когда есть уверенность, что в прогнозируемый период будет действовать те же факторы, что и в предшествующий период, и характер воздействия этих факторов остается неизменным.

Метод экономико-математического моделирования – построения многофакторных моделей с использованием ЭВМ (например, метод сегментной регрессии и главных компонентов, метод многошагового регрессивного анализа и др.). Эти методы определяют функциональные зависимости, между отдельными показателями на основе имеющихся, и ряд предшествующих лет данных о конъюнктуре товарных рынков, и выражает их в виде системы уравнений.

Графический метод. При краткосрочном прогнозировании используется графический анализ, иногда называемый чартизмом (от англ. chart – график). Он позволяет оценивать динамику отдельных экономических показателей для выявления схожих моментов в их поведении, с тем, чтобы определить характер и изменение в бедующем.

Этот метод применяется в основном при прогнозировании котировок на товарных и фондовых биржах. Приверженцы этого метода исходят из того, что изучение графиков биржевых цен может обеспечить достаточно достоверный прогноз, поскольку в цене аккумулированы проявление всех остальных конъюнктурообразующих факторов.

Это метод прогнозирования приемлем при оценке конъюнктуры таких рынков, как рынки нефти, цветных металлов, продовольственного сырья.

Основой маркетинга являются комплексные маркетинговые исследования, включающие изучение как внешней маркетинговой среды, рынка и мотиваций потребителя, так и внутренней маркетинговой среды, т. е. оценку производственно-сбытовых возможностей самой фирмы, строящей работу на принципах маркетинга. Такие маркетинговые исследования позволяют выбрать оптимальный рынок сбыта, осуществить планирование, т. е. обоснованное, согласно результатам маркетинговых исследований, предвидение, прогноз развития рыночной ситуации и разработку соответствующих мер маркетингового воздействия на рынок с целью обеспечения эффективности предпринимательской и маркетинговой деятельности фирмы и реализации стратегических направлений предпринимательства.

Маркетинговые исследования создают научно и практически обоснованную базу для принятия квалифицированных решений управленческим аппаратом компании и ее высшим руководством.

Определяющее значение при проведении комплексных исследований рынка имеет наличие большого количества разнообразной информации, т.е. сведений, которые служат объектом обработки, передачи и хранения (см. Прил. 1). Можно выделить три главных источника информации о рынке: данные о производственно-хозяйственной деятельности предприятия и его конкурентах, результаты специальных исследований и наблюдений, общие социально-экономические показатели развития страны, региона и т.п. Информация должна быть достоверной, полной, непрерывной, точной и своевременной. Комплексное исследование рынка включает следующие основные процедуры:

· формирование потребностей и прогнозирование спроса;

· сбор данных о товарах, конкурентах и анализ конкурентоспособности предприятия;

· сегментирование рынка и позиционирование товара;

· выбор стратегии маркетинга.

В процессе комплексных исследований рынка определяют (см. Прил. 2):

· объем рынка, его главные тенденции и сезонные факторы;

· потенциальные продажи вводимых на рынок или находящихся на нем товаров;

· состав потребителей — половозрастной, региональный, социальный, по составу семьи и покупательскому поведению, особенностям потребления, уровню доходов;

· покупательские мотивы и установки, которые можно использовать при планировании организации сбыта и рекламы;

· объемы продаж изделий, их долю в общей емкости рынка, в т.ч. по регионам и сегментам;

· конкурентоспособность предприятия и его позиции на рынке.

1. 2 Показатели конъюнктуры

Все показатели конъюнктуры можно представить в виде четырех групп:

1. показатели материального производства, характеризующие предложение товара;

2. показатели спроса на товары;

3. показатели валютной и кредитно-денежной ситуации, характеризующие как предложение, так и спрос;

4. цены, как наиболее концентрированные показатели.

Показатели материального производства. Показатели материального производства, к которым относятся данные о промышленном производстве товаров (автомобилей, полезных ископаемых, урожае сельскохозяйственных культур), можно классифицировать следующим образом.

Þ абсолютные показатели (натуральные и стоимостные);

Þ относительные показатели (индексы, темпы роста и пр.);

Þ косвенные показатели.

Абсолютные показатели.

Обычно в натуральных показателях измеряется производство многих важнейших товаров, на характеристики которых практически не влияют достижения научно-технического прогресса. Например, выпуск металлургической продукции, сбор зерновых, выработку электроэнергии, добычу нефти удобно измерять соответственно в тоннах, киловатт в час, баррелях. В данном случае такие показатели дают вполне объективную картину состояния конкретного товарного рынка.

В тех случаях, когда потребительские свойства готовых изделий подвергаются быстрым изменением под воздействием научно-технического прогресса, использование только натуральных показателей может давать искаженную картину состояния рынков. Например, едва ли возможно оценивать конъюнктуру автомобильных рынков по количеству единиц выпускаемой продукции, если не учитывать все возрастающую долю малолитражных и сокращающуюся долю крупно- и среднелитражных автомобилей.

С другой стороны, использование стоимостных показателей производства готовой продукции также не может считаться универсальным средством анализа конъюнктуры рынка, поскольку такие показатели исчисляются в текущих ценах, причем в разных странах эти цены могут быть различными. Поэтому возникает необходимость внесения в эти показатели определенных корректив. Кроме того, следует иметь в виду, что стоимостные показатели приводятся в национальных валютах, курсовые соотношения которых также подвержены частным и даже значительным колебаниям.

Относительные показатели.

В ряде случаев данные об изменениях объема производства публикуются в виде индексов, составленных на основе стоимостных показателей по отраслям или отдельным крупным секторам экономики. В то же время следует помнить, что возможности анализа конъюнктуры с помощью индексов достаточно ограничены.

Косвенные показатели.

Когда абсолютные показатели не позволяют оценить конъюнктуру или эти показатели не доступны, прибегают к косвенным показателям. К ним можно отнести: объем или портфель заказов, динамику загрузки производственных мощностей, объем инвестиций и даже уровень занятости в соответствующей отрасли и т.д. Такие показатели целесообразно использовать при анализе машиностроительной продукции с большим технологическим циклом, например в судостроении, крупном энергомашиностроении и т.д.

Показатели спроса на товары. Показатели спроса на внутреннем рынке отражают характер потребления на рынке потребительских товаров и включают в себя данные об оптовой и розничной торговле, движение товарных запасов, объем внутренних перевозок грузов. На внешнем рынке такими показателями спроса выступают валовой импорт и валовой экспорт. Рост этих показателей говорит о росте спроса на товар, а снижение – о его падении.

Спрос на товары можно оценивать и по таким расчетным показателям, как емкость (Ep), доля (Др) и насыщенность рынка (Нр). Емкость рынка означает возможный объем спроса или объем реализуемого товара по данном уровне цен в определенный период времени, обычно в течение года. Емкость национального рынка по любому товару за год рассчитывают на основе данных внутренней и внешней статистики в физических единицах или по стоимости по следующей формуле (1.1.):

Ер = Т+ З + И + Ик – Э – Эк, (1.1.)

где Т – национальное производство данного товара; З – остаток товарных запасов на складах предприятий-изготовителей в данной стране; И – импорт; Ик – косвенный импорт; Э – экспорт; Эк – косвенный экспорт.

Здесь косвенный импорт (экспорт) представляет собой поставки товара, используемого в других более сложных изделиях в виде комплектующих узлов, деталей, материалов. Например, при оценке емкости рынка электродвигателей нужно учитывать электродвигатели, установленные в станках, машинах и оборудовании, ввозимых или вывозимых из страны. Однако учет косвенного импорта и экспорта, а также движение товарных запасов зачастую оказывается трудно учитывать. Поэтому на практике учет емкости рынка проводят по упрощенной схеме:

Ер = Т+ И + Э. (1.2.)

Сравнение емкости за ряд лет позволяет судить, как меняются ситуация на рынке.

Доля рынка Др представляет собой удельный или долю продаж фирмы на рынке и рассчитывается по следующей формуле (1.3.):

Др = Р / Ер * 100, (1.3.)

где Р - объем реализации товаров фирмы.

Снижение доли рынка является показателем неблагополучного положения фирмы и служит поводом для проведения тщательного анализа этой ситуации.

Насыщенность рынка Нр (%).- показатель, который определяется отношением числа потребителей, уже купивших товар Пт, к общему числу потребителей П:

Нр = Пт \ П * 100. (1.4.)

Чем меньше значение имеет этот показатель, тем перспективнее рынок для сбыта товаров.

Показатели валютной и кредитно-денежной ситуации. Для оценки конъюнктуры рынка на отраслевом и национальных уровнях важную роль играют показатели валютной и кредитно-денежной ситуации: курсы акций, величины учетного процента, число банкротств и т.п.

Курс акций – это показатель, характеризующий уровень цен на акции и дающие их владельцу право на получение дохода. Курс акций, – ведущий показатель при прогнозировании конъюнктуры рынка, поскольку он зависит не только от размеров полученных в прошлом году дивидендов, но и от размера ожидаемых доходов в будущем.

Изменение спроса на акции наиболее ясно показывает, как покупатели акций, вкладчики капитала оценивают перспективы развития конъюнктуры того или иного рынка.

Этот показатель не может считаться абсолютно надежным индикатором изменений конъюнктуры, поскольку курсы акций подвержены достаточно резки колебание под воздействием самых разных факторов – спекуляции на фондовом рынке, изменением политической ситуации и т.д.

Обычно регулирующее воздействие государства на конъюнктуру рынка проявляется через изменение учетного процента. Повышение учетного процента ведет к снижению капиталовложений в промышленную сферу и, в конечном счете, к экономическому спаду, и наоборот, уменьшение учетного процента способствует увеличению инвестиций в промышленность, что ведет к повышению занятости и росту предложений товара на рынке.

Еще один показатель валютной и кредитно-денежной ситуации - число банкротств. Обычно функционирование рыночной экономики сопровождается непрерывным разорением старых и появлению новых предприятий. Само по себе число банкротств ничего не говорит о состоянии экономики, если оно уравновешивается возникновением новых предприятий. Поэтому показателем конъюнктуры может служить существенное превышение числа банкротств над числом вновь возникающих предприятий. Этот показатель важен потому, что относится к числу опережающих и отражающих начальную фазу кризиса.

Цены. Они являются важнейшим показателем конъюнктуры. Цены можно разделить на две группы: абсолютные, характеризующие уровень и изменение цен в денежном выражении на конкретные изделия, и относительные, характеризующие изменение цен во времени (индексы). В динамике цен отражается по сути дела движение всех других показателей и влияющих на них факторов.

Изучение ценовых показателей представляется сложной задачей, обусловленной спецификой многообразных товарных рынков, наличием нескольких рядов ценовых показателей на один и тот же товар, не всегда надежной и доступной информацией о ценах.

Поэтому при анализе ценовых показателей следует полагаться на детальное знание товара и рынка, изучение всех имеющихся на товар ряда цен, учет зависимости результатов анализа от квалификации экспертов.

1. 3 Анализ тенденций и устойчивости развития рыночной

конъюнктуры

Анализ рыночной конъюнктуры следует начинать с характеристики масштаба и типа рынка. Масштаб рынка определяется объемом продажи товаров, а также числом и размером фирм, выступающих на нем в качестве продавцов, как производителей, выводящих свой товар на рынок, так и торговых посредников. При этом характеризуется функциональная специализация предприятий: вид товара, его ассортимент, основные свойства. Объем продаж определяется размером сбыта произведенной продукции, оптово-посредническим товарооборотом, оптово-потребительским товарооборотом, розничным товарооборотом. Фирмы ранжируются по размеру и формам собственности, а также по доле, занимаемой ими на рынке. Доля фирмы на рынке определяется как отношение товарооборота фирмы к общему объему продаж на рынке.

Сегментирование рынка и позиционирование товара

Сегментирование рынка представляет собой разделение покупателей на определенные однородные группы, для каждой из которых могут потребоваться отдельные товары и (или) комплексы маркетинга. По каждому выделенному сегменту собирают подробную информацию о потребителях (отраслевая принадлежность, общий мотив потребности, процесс адаптации к новым товарам и др.). При выявлении побудительных мотивов приобретения товаров производственного назначения у потребителя выясняют, какие задачи он будет решать, используя этот товар: либо расширять свою долю на рынке за счет выпуска более качественной продукции, либо снижать издержки, либо создавать условия для решения новых производственных задач.

Выделяют следующие виды сегментирования:

· демографическое, связанное с объединением в сегменты потребителей по полу, возрасту, семейному положению и т.д.;

· отраслевое, связанное с принадлежностью потребителей к отдельным отраслям;

· социально-психологическое, связанное с анализом социальной и культурной ориентацией потребителей, их жизненного стиля, уровня жизни и т.п.

В своей деятельности на различных сегментах рынка предприятие использует следующие маркетинговые подходы:

- стандартизированный (массовый) маркетинг, когда различия сегментов мало существенны или сегменты трудно идентифицировать. В этом случае не учитывают различия в специфике потребительского спроса и выпускают одну модификацию товара со стандартной рекламой, одинаковой ценой, упаковкой и т.д., пытаясь привлечь к товару покупателей всех типов;

- дифференцированный маркетинг, при котором для каждого из сегментов разрабатывают несколько модификаций продукции разного качества, в различном оформлении и расфасовке, проводят отдельную рекламу, сбытовую политику и т.п. с целью предложить рынку разнообразные товары, отличающиеся от товаров конкурентов;

- концентрированный (целевой) маркетинг, когда предприятие разграничивает различные сегменты, выбирает из них один или несколько, стремясь в максимальной степени удовлетворить запросы именно этих групп потребителей.

В настоящее время в странах с развитой рыночной экономикой наблюдается переход от стандартизированного и дифференцированного маркетинга к концентрированному маркетингу, который в большей мере способствует выявлению рыночных возможностей и созданию более эффективных товаров и комплексов маркетинга. Выбор конкретных сегментов рынка определяет круг конкурентов предприятия и возможности его позиционирования на рынке.

Под позиционированием предприятия (или товара) понимают действия по обеспечению ему конкурентоспособного положения на рынке и разработку соответствующего комплекса маркетинга. Если предприятие принимает решение о конкурентном позиционировании, т.е. рядом с одним из конкурентов, то оно должно дифференцировать свое предложение для потенциальных покупателей. Конкурентное позиционирование можно обеспечить, предлагая товары более высокого качества, с отличным оформлением, организованным сервисным обслуживанием, по приемлемой цене. Решение о позиционировании определяет выбор стратегии маркетинга.

Важным элементом конъюнктурного анализа служит характеристика динамики исследуемого явления. Рынок - явление динамическое, он непрерывно изменяется, и время выступает в качестве абсциссы экономической кривой, отражающей тенденции развития рынка.

Тенденция развития рынка - экономическое и статистическое понятие, характеризующее закономерность изменения его основных параметров во времени. Общее направление (вектор) развития и средняя скорость изменения погашают случайные отклонения от общего курса. Термин тенденция происходит от лат. tendere - направляться, стремиться. На основе количественных оценок и моделей динамики рынка даются качественные характеристики изменения рыночной ситуации: растущий/развивающийся рынок, стабильный рынок, сокращающийся рынок и т.д.

Для определения вектора и скорости развития рынка строятся динамические ряды показателей, характеризующих основные параметры рынка, а затем исчисляются темпы роста или прироста (базисные и цепные).

В тех случаях, когда изучаемое явление рынка представляет собой сложную агрегированную величину (например, товарооборот, состоящий из совокупности разнородных товаров), характеристика динамики количественных показателей достигается с помощью агрегатных или средних индексов, в частности, индекса физического объема товарооборота (т.е. оценки изменения стоимости товаров в сопоставимых ценах) и общего индекса цен.

Тенденции развития рынка определяются на основе анализа изменения основных своих параметров (поставки, продажи, цен, товарных запасов). Визуально рассматриваются динамические ряды темпов роста или их графические изображения (диаграммы), и на этой основе дается описательная характеристика тенденций. Иногда используется так называемый метод технического сглаживания уровней динамического ряда. Фактические данные (эмпирические уровни) наносятся на график, а после этого проводится линия, на глаз усредняющая все колебания. Такой метод широко применяется в анализе биржевой конъюнктуры, когда требуются моментальные выводы о тенденции развития рынка. Применяется еще достаточно простой, но не очень точный метод, известный в теории статистики как метод механического сглаживания.

Более надежный способ выявления основной тенденции развития рынка заключается в построении и графическом изображении трендовых моделей (так называемый метод статистического, или аналитического, выравнивания).

Тренд - графическое или математическое выражение закономерности динамического развития, т.е. отражение основной тенденции изменений изучаемого явления.

Данный метод имеет то преимущество, что определяет не только вектор, но и скорость развития, а также отражает его характер: ускорение (степенная и показательная кривая, парабола n-го порядка), рост с замедлением (полулогарифмическая кривая), спад с замедлением (гипербола), равномерное развитие (прямая) и т.д. Сущность данного метода заключается в том, что изменение явления (например, продажи товара) рассматривается как функция времени.

Стихийность рынка, действие случайных, непредсказуемых факторов проявляется в колебаниях его параметров, в их отклонениях от линии нормального развития. Рыночные колебания имеют два вектора: динамический (колебания во времени) и пространственный (колебания по предприятиям, по территории). В первом случае наблюдаются рассмотренные ранее отклонения от основной тенденции развития, во втором - от среднего уровня состояния рынка. Чем меньше размах колебаний, т.е. чем устойчивее рынок и его развитие, тем надежнее его оценки и прогнозы, тем ниже риск маркетинговых мероприятий. Характеристика устойчивости развития рынка является важным этапом конъюнктурного анализа.

Как выявить колебания основных параметров рынка, каким образом измерить их интенсивность и тем самым определить степень устойчивости рынка? Техническая (графическая) характеристика способна визуально обратить наше внимание на неравномерное или, наоборот, на равномерное развитие рынка. В первом случае график покажет ломаную линию динамики, а во втором - линию, близкую к прямой. Рисунок отразит и размах колебаний. Однако это неформальная оценка, не позволяющая смоделировать процесс, выразить его количественно, сравнить с базисным периодом или с другим рынком.

Напомним, что линия тренда как бы усредняет колебания, равно удалена (в идеале) от точек, характеризующих эмпирические уровни динамического ряда. Это дает возможность использовать трендовую модель в целях измерения устойчивости развития рынка во времени. Определяется средний размер отклонений от тенденции развития, выраженной линией тренда.

В процессе анализа динамической устойчивости рынка нельзя использовать обычный коэффициент вариации, поскольку, чем выше скорость развития и больше угол возвышения тренда, тем больше будет отклонение от средней и соответственно больше коэффициент вариации, даже при полной равномерности развития.

Анализ тенденций и колеблемости рынка - это достаточно трудоемкий процесс, требующий сбора соответствующей информации, построения динамических рядов, статистических расчетов (как правило, с использованием электронно-вычислительной техники). Для оперативных целей наряду с графическим (техническим) методом характеристики тенденций и устойчивости рынка и методами механического сглаживания, также не требующими сложных расчетов, рекомендуется использовать уже упоминавшийся специфический конъюнктурный метод тестирования.

В практике конъюнктурного анализа получили большое распространение тенденциальные опросы, являющиеся по существу вариантом экспертного исследования. Именно на их основе разрабатываются конъюнктурные тесты, которые представляют собой средние арифметические из трех возможных оценок сложившейся тенденции развития рынка: рост (подъем), стабильность, понижение (спад), каждой из которых присваивается соответствующий балл. В результате дается обобщающая оценка тенденций развития рынка.

Конечно, любые качественные характеристики рынка носят отпечаток субъективности, но в них можно включать и объективные показатели: темп роста товарооборота, уровень устойчивости, степень деловой активности.

2. Характеристика объекта исследования

2.1. Становление и состояние предприятия и организационно-правовая форма предприятия

Предприятие ОАО «Белгородский цемент» - крупнейший производитель высокомарочных цементов России. Мощность – 2 млн. 800 тыс. тонн цемента в год. ОАО «Белгородский цемент» и три завода ОАО «Новоросцемент», находящиеся на побережье в Новороссийске в крупнейший в России цементный холдинг – «Новый Русский Цемент». Общая мощь заводов цементного холдинга – 7,5 млн. тонн цемента в год, что составляет более 10% от всех производственных мощностей цементной промышленности России. Холдинг «Новый Русский Цемент» единственный в СНГ, располагающий своим цементным терминалом. Он имеет уникальную возможность отгружать цемент морским транспортом в любую точку мира.

ЗАО «Белгородский цемент» - одно из лучших предприятий холдинга и России, первое единственное среди цементных предприятий СНГ, получившее в 1998 г. международный сертификат качества. Высокое качество белгородских цементов, производимых по международному стандарту EN – 197, их стабильные характеристики ставят наше предприятие в ряд ведущих мировых производителей. Устойчивый ежегодный рост на 10–15% производства и реализации нашей продукции позволяет улучшать благосостояние работников предприятия.

Это один из первых, построенных в России цементных заводов, которые занимают лидирующие позиции в отрасли. ЗАО «Белгородский цемент» - достойный представитель отрасли на внутреннем и мировом рынках. Высокое качество цемента и его специфические свойства ставят ЗАО «Белгородский цемент» в ряд ведущих мировых производителей.

В порядке выполнения 4-го пятилетнего плана восстановления народного хозяйства СССР Министерством промстройматериалов от 18 апреля 1946 г. было предусмотрено сооружение в Белгороде завода мощностью 300 тыс. тонн цемента в год. Точка строительства была выбрана из расчета как близости основного вида сырья – мела, глины, так и с учетом возможности доставки рабочих с ближайших сел железнодорожным транспортом

«Белгородский цементный завод» был сдан в эксплуатацию 31 декабря 1949 г., т. е. была пущена первая технологическая линия мощностью 130 тыс. тонн цемента в год, а 20 апреля 1951 г. завод был полностью сдан в эксплуатацию. В 1953 г. мощность завода перекрыта в 2 раза по сравнению с проектной. В 1956 г. была сдана в эксплуатацию 4-я технологическая линия и годовая мощность предприятия составила 840 тыс. тонн. В 1960 г. завершено строительство седьмой технологической линии, мощность завода достигла 2 млн. 200 тыс. тонн цемента в год. Первые десять лет (1950-1960) деятельность завода характеризовалась активным нарастанием объемов производства цемента за счет строительства новых технологических линий. В последующие годы шло наращивание мощностей, и особенно, совершенствование технологии, механизации и автоматизации производства. В 1974 году выпуск цемента был доведен до 2 млн. 350 тыс. тонн в год. «Белгородский цементный завод» освоил семь марок цемента. Одному из них – портландцементу «500» был присвоен государственный знак качества, остальная продукция была аттестована первой категорией. Производственные достижения многократно отмечались высокими наградами, Диплом ВДНХ и ВЦСПС, Почетными грамотами и переходящими знаменами Министерства промстройматериалов СССР.

Некоторые технологические новшества: гидротранспорт глиняного шлама, применение гидроциклонов на сырьевых мельницах, промышленное освоение болтушек с вертикальным планетарным приводом и другие применялись впервые в цементной промышленности на «Белгородском цементном заводе», что имеет большое значение в целом для отрасли и сейчас используется на многих родственных предприятиях страны.

В 2000 году впервые за время эксплуатации объемы продажи цемента составили более 228 000 тонн в месяц.

В 2002 г. проведена реконструкция цементной мельницы с установкой сепаратора бельгийской фирмы «Маготто», что дало возможность выпускать высокомарочный цемент. В 2002 г. смонтирован и сдан в эксплуатацию бетонно-растворимый узел немецкой фирмы «Штеттер», производительностью 60,0 тыс. тонн товарного бетона в год.

В 1992 г. было создано совместное российско-панамское предприятие ЗАО «Белгородский цемент». Иностранным учредителем является Панамская фирма "Central Cement", которой принадлежит 49% уставного капитала (101 млн. рублей). «Белгородский цемент» является юридическим лицом и зарегистрировано как закрытое акционерное общество "Белгородский цемент" Государственной Регистрационной палатой 25.04.96 года (свидетельство № Р-540.16.1).

Собранием акционеров созданы следующие органы управления акционерным обществом:

1. Наблюдательный Совет.

2. Исполнительная дирекция.

Основными видами деятельности предприятия являются: производство цемента, клинкера, мела, калийно-известковых удобрений, осуществление строительных работ, посредническая деятельность, реализация собственной продукции и услуг в Российской Федерации и за рубежом и т.д.

Цемент ЗАО «Белгородский цемент» прошел очень жестокие испытания и сертифицированы по стандарту EN – 197 в испытательной лаборатории Организации контроля качества Союза немецких цементных заводов в Дюссельдорфе. Кроме того, сертификация произведена в Канаде, США, Англии, Венгрии, Украине, Словакии, Эстонии, Израиле, Польше, Испании, Португалии, Финляндии.

2.2. Вид деятельности

Предприятие выпускает продукцию:

1. Портландцемент (ГОСТ 10178-85): ПЦ 600 ДО; ПЦ 550 ДО; ПЦ 500 ДО;

ПЦ 500 ДО; ПЦ 400 Д20; ПЦ 400 ДО.

2. Портландцемент для производства асбестоцементных изделий (ТУ 21-26-18-91).

3. Шлакопортландцемент (ГОСТ 10178-85): ШПЦ 400.

4. Сульфатостойкий портландцемент с минеральными добавками (ГОСТ -22266-85): ССПЦ 400 Д20.

5. Сульфатостойкий шлакопортландцемент (ГОСТ 22266-85): ССШПЦ 400;

6. Портландцемент тампонажный (ГОСТ 1581-85): ПЦ 500 ДО;

7. Портландцемент быстротвердеющий (ГОСТ 10178-85): ПЦ 400 Д20-Б;

8. Портландцемент для бетона дорожных и аэродромных покрытий (ГОСТ 10178-85); ПЦ 400 Д20-Н;

9. Портландцемент для железобетонных напорных и безнапорных труб, железобетонных шпал, мостовых конструкций, стоек опор высоковольтных линий электропередач (ГОСТ 10178-85): ПЦ 500 ДО-Н;

10. Стабилизированное дезагрегированное вяжущее: СДВ М800 по ТУ 21-0281366-01-92;

1. Клинкер портландцементный. Минералогический состав:

3CaO-Si02-60%, 2CaO-Si02-18%, 4СаО-А120з-Fе20з-13%, ЗСаО-Аl2Оз - 5%.

12. Мел марок МТД-1, МТД-2 , МТД-3 (ТУ 21-763-79 или ОСТ 21-10-83);

13. Мел марок ММС-1, ММС-2 (ГОСТ 17498-72);

14. Мел обогащенный сухим способом (ГОСТ 12085-88) марок ММС-1, ММС-2.

15. Калийно-известковое удобрение.

16. Портландцемент EN-197-1CEM I 52,5R; EN-197-1CEM I 52,5N; EN-197-1CEM I 42,5R; EN-197-1CEM I 42,5N; EN-197-1CEM II/ A-S 32,5R; EN-197-1CEM II/ A-S 32,5N.

Предприятие использует механизированный комплекс производства немецкой фирмы «Меллерс» который позволяет одновременно осуществлять тарирование цемента в бумажные мешки, формировать мешки с цементом в пакеты без поддонов. Мощность комплекса — 200 тыс. тонн цемента в год. Кроме этого имеется комплекс по затариванию цемента в мягкие контейнеры типа биг-бег мощностью 200 тыс. тонн упакованного цемента в год.

Предприятие располагает работоспособным технологическим оборудованием для производства 2,4 тонн клинкера и 2,8 тонн цемента в год. Коэффициент изношенности оборудования составляет 0,6.

Производство является безотходным: на основе высокощелочной пыли, уловленной электрофильтрами вращающихся печей, работает цех по производству калийно-известковых гранулированных удобрений чрезвычайно ценного, но в то же время не дорогого продукта.

На предприятии цемент производят мокрым способом. Этот способ обеспечивает более качественную гомогенизацию смеси и достаточно легкую корректировку сырьевой смеси. Экологичность производства при такой технологии заметно лучше, чем при сухом способе производства. Минус этой технологии - высокая энергоемкость.

Сырьевые материалы, мел и глина, добываются в карьерах предприятия. Мел транспортируется от карьера до завода железнодорожным транспортом на расстояние 2,5 километра (таблица 2.1). Глина из забоя вывозится автотранспортом до отделения приготовления сырьевого шлама. Готовый глиняный шлам далее транспортируется по трубопроводу в сырьевой цех. Так как предприятие имеет собственные полигоны, проблем с сырьем предприятие не имеет.

Таблица 2.1

Сырьевые материалы и их поставщики.

| Сырье, материалы

|

Поставщики

|

| Мел

|

Собственный карьер «Полигон»

|

| Глина

|

Собственный карьер «Черная поляна»

|

| Колчеданные огарки

|

Уваровский химический завод, Тамбовская область

|

| ЛСТ

|

Котласский Ц/Б комбинат, Архангельская область

|

| Фильтрат

|

Белгород, Завод лимонной кислоты

|

| Активно - гранулированный доменный шлак

|

Мариупольский металлургический комбинат

|

| Специальные добавки ЛСТМ-2

|

Слокский ЦБК, Юрмала, Латвия

|

| Гипсовый камень

|

Новомосковский гипсовый комбинат

|

| Огнеупоры

|

Пайтелемоновский огнеупорный комбинат, Семелукский огнеупорный завод

|

| Шары (мелящие тела)

|

Воскресенский машиностроительный завод

|

| Броменлиты

|

Новороссийский машиностроительный завод

|

| Бумажная тара

|

Котласский ЦБК

|

| Топливо на обжиг клинкера

|

Газ Уренгойского месторождения

|

| Электроэнергия

|

Белгород, подстанция системы Белгородэнерго

|

3. Анализ внешней среды предприятия

3.1. Анализ общехозяйственной конъюнктуры

Общехозяйственная конъюнктура характеризует состояние всей экономической системы (экономики РФ) в тот или иной период времени.

Россия (Российская Федерация)– индустриально-аграрная страна, расположенная в Восточной Европе и в Северной Азии. Граничит: с Норвегией, Финляндией, Эстонией, Латвией, Польшей, Беларусью, Украиной – на Западе, с Грузией, Азербайджаном, Казахстаном, Монголией, Китаем на юге, КНДР на юге-востоке. На севере омывается морями Северного Ледовитого океана, на востоке – морями Тихого океана, на западе – водами Балтийского моря, на юге имеет выход к Черному морю.

Площадь – 17075, 2 тыс. км2 (первое место в мире). Население – 145,2 млн. человек (по переписи 2002 г. ).

Государственный язык – русский. Государственная денежная единица – рубль.

Столица – город Москва.

Россия – постоянный член Совета Безопасности ООН.

Государственное устройство России – Федеративная республика. Глава государства – президент. Глава правительства – Председатель правительства. Высший законодательный орган – Государственная дума (двухпалатный парламент). В административном отношении состоит из 21 республики, 1 автономной области, 10 автономных округов и 2 городов федерального подчинения.

Политическая обстановка

На данном этапе развития, вероятность возврата России к старой политической системе невелика. Нынешний Президент РФ В. В. Путин идет по пути укрепления вертикали власти. В первую очередь это касается регионов. Президентом внесён в Государственную Думу законопроект об отмене прямых выборов губернаторов и утверждении их региональными законодательными органами по представлению Президентом, а также проект закона об избрании депутатов только на партийной основе. 3 декабря 2004 г. эти законы были приняты в третьем, окончательном чтении.

В стране создано семь крупных округов, в которых власть Президента представляют его представители. Проведена реорганизация Кабинета Министров страны, сокращено количество министерства.

В стране одновременно проводится ряд крупных реформ: административная, военная, пенсионная. Готовятся реформы в области здравоохранения, жилищно-коммунального хозяйства.

Снижена государственная задолженность по выплате пенсий, заработной плате и другим платежам населению, что в значительной мере способствовало снижению политической напряженности в стране. С 1 января 2005 г. проводится реформа по замене льгот денежными выплатами, что способствует восстановлению социальной справедливости по отношению ко всем ветеранам и инвалидам страны.

Серьезную тревогу вызывает рост наркомании и преступлений, особенно среди молодежи, криминализация и коррупция в государственных и коммерческих структурах. Если в 1990 г. в России действовало не более 300 организованных преступных группировок, то 2003 г. их количество возросло в 30 раз, с числом активных участников 90-100 тысяч человек.

Экономическая обстановка

В целом, процесс экономического подъема продолжается шестой год подряд. При этом по темпам экономического роста Россия опережает большинство стран мирового сообщества, несмотря на начавшееся восстановление экономического роста в развитых странах. Положительно решён вопрос о приёме нашей страны во Всемирную торговую организацию (ВТО). В настоящее время проводится подписание протоколов со всеми странами-участниками этой организации.

Согласно оценкам Минэкономразвития, рост российской экономики в 2003 г. составил 6,8% (в 2002 г. - 4,3%). При этом экономический рост в прошлом году был значительно более равномерным, чем в 2002-м, произошли заметные сдвиги в структуре ВВП, увеличилась доля производства услуг, а производство товаров уменьшилось. Высокие темпы роста экономики и доходы от экспорта нефти позволили поддерживать устойчивые темпы роста доходов и расходов федерального и консолидированного бюджетов. В результате доля расходов бюджетов по отношению к ВВП не уменьшалась в течение последних четырех лет. В уходящем году экономический рост прочно опирался на внутренний инвестиционный и потребительский спрос. В стране идет модернизация производственных мощностей, растет производительность труда.

Инфляция в России в 2003 г. составила 12,0% (в 2002 г. - 15,1%), в 2004 инфляция будет несколько выше спланированной (10%).

При исполнении бюджета-2003, доходы федерального бюджета составили 2,6 трлн. руб., расходы - 2,4 трлн. руб. Основная причина перевыполнения Минфином плана на 1% заключается в высоких ценах на нефть.

Часть сэкономленных средств - 103,5 млрд. руб. - была направлена в открытый 1 января 2004 года стабилизационный фонд. Стаблизационный фонд, по заявлению министра финансов А.Кудрина, нужен для того, чтобы «стерилизовать средства, поступающие от высоких цен на нефть, и создать запас прочности на случай резкого снижения цен на нефть», что происходит, по наблюдениям экспертов Минфина, каждые шесть лет.

Золотовалютные резервы за 2003 год России выросли с $47,793 млрд. до $76,938 млрд.

Рост реального ВВП России продолжает опережать соответствующий показатель индустриально развитых стран. Прирост сезонно очищенного ВВП России за 2003 года в годовом исчислении составил 8,7 проц., тогда как в США и Еврозоне - 8,2 проц. и 1,6 проц. соответственно, а в Японии - лишь 1,2 проц.

В целом динамика изменения индекса физического объема ВВП и ВВП на душу населения за 1997 –2003 г.г. выглядит следующим образом (таблица 3.1.2.):

Таблица 3.1

Динамика физического объема ВВП на душу населения.

| ПОКАЗАТЕЛЬ

|

1997 ГОД

|

1998* ГОД

|

1999 ГОД

|

2000 ГОД

|

2001 ГОД

|

2003 ГОД

|

| ФИЗИЧЕСКИЙ ОБЪЕМ

|

2200300

|

2967,55

|

2478,6

|

2696,4

|

2782,7

|

3275,9

|

| ОБЪЕМ НА ДУШУ

НАСЕЛЕНИЯ (ТЫС. РУБ.)

|

14893

|

12,765

|

16,826

|

18,355

|

19,551

|

23,390

|

*- после деноминации, млрд. руб.

В целом объем производства ВВП в 2003 г. составило 103,9% от уровня 2002 г. (1 полугодие):

Основным торговым партнером России являлись страны ЕС, доля которых в товарообороте составила 33,2%. Около 70% товарооборота с этими странами приходится на Германию, Италию, Великобританию и Нидерланды. Индекс «условий торговли» за год увеличился и составил 1,12, хотя в целом в 1991-2001 г.г. он снизился на 23,6%.

В 2003 г.г. добыча нефти сократилась на 35% при росте ее вывоза за рубеж в 2,4 раза, природного газа – более чем на 7% и в 2,3 раза соответственно. Производство нефтепродуктов снизилось на 63%, их экспорт возрос почти в 2 раза, минеральных удобрений – на 33 и 57%, целлюлозы – на 73%. Заготовки круглого леса упали на 67%, его экспорт увеличился на 82%.

Добыча золота в нашей стране выросла на 0,4% по сравнению с тем же периодом 2002 г. и составила 108,58 т.

Это привело к увеличению экспортных квот фактически по всем основным товарам российского экспорта, уровень которых достиг предельной величины, ограничив дальнейшую возможность его интенсивного развития.

В 2003 г. объем экспорта несколько снизился и достиг 99,1 млрд. долларов от уровня 2002 г. Рост импорта продолжался, его объем увеличился по сравнению с 2002 г. на 6,3% и достиг 62,1 млрд. долларов. Объем импорта увеличился на 8,6%.

Сальдо торгового баланса сократилось на 10,6% и составило 37 млрд. долларов.

Инвестиционная активность в 2003 году характеризовалась более высокой динамикой, чем в 2002 году. Инвестиции в основной капитала увеличились в 2003 году по сравнению 2002 годом на 12,2 проц., реальные располагаемые денежные доходы населения выросли на 13,8 проц., реальная заработная плата на 9,8 проц. Номинальная начисленная среднемесячная зарплата составила 5343 рублей.

Основной объем привлеченных иностранных инвестиций приходится на 10 ведущих стран, в том числе доля Германии составила 23%, США – 21%, Великобритания – 13%, Франция – 12% и Кипра – 11,6%.

Основными факторами, определившими рост инвестиций, являлись прежде всего: высокие мировые цены на энергоресурсы, обеспечившие усиление инвестиционной активности в топливно-энергетических отраслях; падение доходности по рублевым финансовым инструментам, что стимулирует частных инвесторов вкладывать средства в реальный сектор экономики; улучшение финансового состояния предприятий; общая экономическая стабильность в стране.

Рост доходов федерального бюджета и жесткий контроль исполнения его расходной части обеспечили значительный первичный и общий его профицит. В связи с этим обслуживание и погашение государственного долга осуществлялись без привлечения внешних заимствований, был так же создан резерв для компенсации возможного ухудшения внешнеторговой конъюнктуры.

На фондовом рынке РФ после нормализации ситуации на мировом финансовом рынке наблюдается подъем.

За январь-сентябрь 2004 г. предприятиями промышленности Белгородской области произведено промышленной продукции на 84,4 млрд. руб., выпуск продукции сельского хозяйства оставил 21,5 млрд. руб. Индекс физического объёма произведенной промышленной продукции по сравнению с январём-сентябрём 2003 г. составил 105, 4%. [[1]

]

В 1997-2003 г.г. деятельность строительного комплекса России развивалась в сложных финансово-экономических условиях. Для строительной индустрии были характерны неравномерные темпы деловой активности.

В 2003 г. в промышленности строительных материалов тенденция объема роста производства составила 4%. Это связано с повышением спроса на многие строительные материалы вследствие некоторого оживления инвестиционной активности в отдельных отраслях реального сектора, увеличение объемов подрядных работ, а также жилищного строительства.

Инвестиции в основной капитал в 2002 году в промышленность строительных материалов составили 10,4 млрд. рублей (в 2001 г. - 8,93 млрд. рублей), или в сопоставимых ценах 113,3 процента.[[2]

] В промышленность строительных материалов поступление иностранных инвестиций осуществлялось в основном в форме прямых инвестиций.

Доля отечественной продукции на внутреннем рынке составляет около 93%. Однако, по группе отдельных отделочных материалов и изделий, предметов домоустройства доля импортных материалов достигает 20%, и в ближайшие годы вряд ли ее удастся существенно снизить.

Основной причиной является отсутствие по многим видам изделий современных технологий и оборудования, а также некоторых видов химического сырья, которые невозможно из-за отсутствия у предприятий средств закупать за рубежом.

Техническое оснащение многих предприятий стройматериалов значительно ниже уровня передовых зарубежных технологий. Степень износа основных фондов в отрасли достигает 54 %, причем ежегодное выбытие их составляет около 2 %, а ввод в действие новых - около 1 %. Это приводит фактическому сокращению производственных мощностей. Средний срок эксплуатации основной части машин и оборудования составляет 17 лет.

Около 7 % объема промышленной продукции отрасли приходится на малые предприятия. Основную долю продукции, производимой малыми предприятиями, составляют стеновые и нерудные материалы, местные вяжущие, конструкции из бетона, полимерные материалы. На них трудятся более 15% численности работающих в отрасли.[[3]

]

Определенное положительное влияние на развитие некоторых предприятий отрасли оказали ряд зарубежных компаний и фирм, которые пришли в реальный сектор экономики. В отрасли работают порядка 65 предприятий с участием иностранного капитала или 0,7 процента от общего числа предприятий. При этом на них выпускается 11,4 процента общего объема производства продукции и занято 2,7 процента общей численности промышленно-производственного персонала отрасли.

Социально – демографическая обстановка

Итоги прошедшей в 2002 г Всероссийской переписи населения интересны, важны и показательны. Для России характерно старение населения, высокий приток мигрантов, прекращение урбанизации и рост образовательного уровня людей. [4]

Численность постоянного населения составляет 145,2 млн. человек. Мужчин – 67, 6 млн., женщин – 77, 6 млн. По сравнению с предыдущей переписью 1988 г. численность населения уменьшилась на 1, 8 млн. человек.

Россия занимает седьмое место в мире по численности населения. На территории России проживают представители свыше 160 народов. Русские являются наиболее многочисленной национальностью. Их численность составила 116 млн. человек (80% жителей страны). Средний возраст жителей страны составляет 37, 7 года, в области – 36 лет.

Таблица 3.2

Основные показатели естественного движения населения.

| ОБЩИЙ КОЭФФИЦИЕНТ РОЖДАЕМОСТИ

|

ОБЩИЙ КОЭФФИЦИЕНТ СМЕРТНОСТИ

|

КОЭФФИЦИЕНТ ЕСТЕСТВЕННОГО ПРИРОСТА

|

ОЖИДАЕМАЯ ПРОДОЛЖИТЕЛЬНОСТЬ ЖИЗНИ ДЛЯ МУЖЧИН, ЛЕТ

|

ОЖИДАЕМАЯ ПРОДОЛЖИТЕЛЬНОСТЬ ДЛЯ ЖЕНЩИН, ЛЕТ

|

| 8,6

|

13,8

|

-5,2

|

60,8

|

72,9

|

Из общего числа лиц, занятых в экономике, 95% работают по найму, примерно 1, 5% - работодатели, около 3% - индивидуальные предприниматели. Пособие по безработице получали 1, 2 млн. человек.

Крупными городами-«миллионниками» являются: Москва, Санкт-Петербург, Нижний Новгород, Новосибирск, Екатеринбург, Самара, Омск, Уфа, Казань, Пермь, Волгоград, Ростов-на-Дону, Челябинск. В них проживает почти пятая часть населения страны.

В Белгородской области в январе –сентябре 2004 года характеризовалась продолжающимся процессом естественной убыли населения. За 9 месяцев 2004 г. число умерших превысило число родившихся в 1,7 раза. Естественная убыль населения составила 7893 человека. Миграционный прирост населения составил 5261 человек.

На конец октября 2004 г. уровень безработицы составил 1,5% экономически активного населения.

В сентябре 2004 г. средняя заработная плата по области составила 5468, 3 руб. и увеличилась по сравнению с сентябрём 2003 г. на 5, 5 %. Суммарная задолженность по заработной плате на 1 ноября 2004 г. составила76, 3 млн. руб. [[5]

]

Экологическая обстановка

В 2004 г. сохранилась тенденция прошлых лет по снижению воздействия промышленного производства на различные компоненты окружающей среды. Наша страна подписала и ратифицировала Киотский протокол по снижению выбросов в атмосферу и их влиянии на озоновый слой Земли.

В регионах с наибольшим объемом выбросов в поверхностные водные объекты (более 500 тыс. тонн в год), на которые приходится долее 60% всех выбросов от стационарных источников загрязнения, проживает 33 млн. человек.

В целом по городам России данные наблюдения показывают, что уровень загрязнения атмосферы остаются еще высоким. В более чем 200-х городах средние за год концентрации одного или нескольких веществ превышали предельно допустимую концентрацию (ПДК). В 80 городах максимальные концентрации некоторых веществ превышали 10 ПДК, среди них города с населением более 1 млн. человек: Волгоград, Казань, Москва, Новороссийск, Омск, Пермь, Ростов-на-Дону, Санкт-Петербург. При этом наблюдается уменьшение концентрации основных загрязнителей атмосферного воздуха промышленного происхождения при некотором увеличении в атмосфере таких веществ, как окись углерода и оксид азота, характерных для выброса автотранспорта.

В России ежегодно уменьшается общая площадь сельскохозяйственных угодий (за последние 25 лет – на 33 млн. га), снижается их качество. Земли около 3% городов России отнесены к чрезвычайно опасной категории загрязнения, около 8% - к опасной.

Экологические факторы являются причиной 20-30% заболеваемости и смертности населения России.

Природно-климатическая обстановка

В России добываются все виды минерального топлива, из них основную массу составляют нефть и природный газ. 2\3 нефти и свыше 90% всего газа дает Западная Сибирь.

В РФ сосредоточено 12,9% разведанных запасов нефти мира, 15,6% ее добычи, 36,4 запасов газа, 30,9% его добычи, 1\3 мировых запасов угля.

В России три металлургические базы: Уральская, Центральная и Сибирская. Важное значение для развития черной металлургии имеет Курская магнитная аномалия.

Потенциальная суммарная ценность разведанных запасов основных видов полезных ископаемых по оценке Минприродресурсов России составляет около 25 трлн. долл., в том числе угля – 10, нефти и природного газа – 7,3, цветных и редких металлов – 3,0, железных руд – 1,9, алмазов – 0,15 трлн. долл.

Климат России – умеренно-континентальный. На крайнем севере – арктический, на черноморском юге – субтропический. Средняя годовая температура на большей части территории страны +3оС. Около 70% территории занимают обширные равнины. Европейскую и азиатскую части России разделяет Уральский хребет (высшая точка – 1895 м). Между реками Енисей и Лена расположено Среднесибирское плоскогорье. Имеются значительные горные области – Кавказ, Алтай, Саяны, Камчатские горы. Высшая точка страны – горы Эльбрус (5642 м). Крупнейшие реки: Обь, Енисей, Лена, Иртыш, Амур, Волга, Северная Двина. Леса занимают около 65% площади страны (сосна, ель, пихта, кедр, береза, осина, граб, дуб, ясень и другие). Области вечной мерзлоты на севере занимают до 10 млн. км2.

Научно-техническая обстановка

Следует отметить, что слабое развитие технологического ресурса в значительной степени связан с недостаточным обеспечением научно-технической сферы, следствием чего является низкая зарплата занятых в этой сфере, не стимулирующая высокопроизводительный труд, и практически совсем прекратившееся материально-техническое обеспечение. Данные по собственным источникам развития технологического ресурса приведены в таблице 3.3.

Таблица 3.3

Собственные источники развития технического развития.

| ЭКСПЕРТНЫЕ РЕЙТИНГОВЫЕ ОЦЕНКИ

|

| ПОКАЗАТЕЛЬ

|

МЕСТО ЗАНИМАЕМОЕ В МИРЕ

|

| ОБЩЕЕ СОСТОЯНИЕ ТЕХНОЛОГИЧЕСКОГО РЕСУРСА

|

55

|

| УРОВЕНЬ РАЗВИТИЯ ИНФОРМАЦИОННЫХ ТЕХНОЛОГИЙ

|

41

|

| СОБСТВЕННЫЕ НОВВЕДЕНИЯ

|

36

|

| СОБСТВЕННЫЕ ИЗВЕСТНЫЕ ТОРГОВЫЕ МАРКИ

|

30

|

| УРОВЕНЬ НОВОЙ ТЕХНОЛОГИИ

|

45

|

| РАСХОДЫ НА НИОКР

|

30

|

| ЧАСТНЫЕ РАСХОДЫ НА НИОКР

|

57

|

| ОХВАТ ВЫСШИМ ОБРАЗОВАНИЕМ

|

18

|

| УРОВЕНЬ МАТЕМАТИЧЕСКОГО И ЕСТЕСТВЕННОГО ОБРАЗОВАНИЯ

|

26

|

| НАЛИЧИЕ ВЫСОКОКЛАССНЫХ УЧЕНЫХ И ИНЖЕНЕРОВ

|

17

|

| НАЛИЧИЕ НИИ МИРОВОГО УРОВНЯ

|

18

|

Особое место в рассматриваемом ресурсе принадлежит информационным технологиям (компьютеры и телекоммуникации), на базе которых в последние 15 лет развернулась настоящая информационная революция. Степень развития телекоммуникаций стала все больше определять экономическое процветание страны и интеграцию в мировое хозяйство, поскольку телекоммуникационные сети образуют «нервную систему и соединительную ткань» современной мировой экономики, превращая ее в сетевую экономику.

В общем объеме мировых продаж наукоемкой продукции доля России составляет всего 0,3%. Тем не менее, патентная деятельность в России развивается: с 1997 по 2001 г.г. в 2,7 раза выросло число зарегистрированных патентов на изобретения, в 2,2 раза лицензий и 3,4 раза – программ ЭВМ. Растет также число заявок на регистрацию товарных знаков

За 1997-2002 г.г. рост степени износа основных производственных фондов крупных и средних организаций имел место по всей России. В 2002 г. в наибольшей степени были изношены основные фонды Северо-Кавказского экономического района, где степень износа составила 45,2%, Поволжского, Западно-Сибирского и Уральского экономических районов (степень износа – 44-45%), сравнительно меньше были изношены основные фонды Дальне-Восточного, Восточно-Сибирского, и Центрального районов (износом – 34-39%).

В 2002 г. в РФ в образовании было занято 5,9 млн. человек (9,1% занятых в народном хозяйстве) из них 10% докторов наук и 48% кандидатов наук.

Как бы не были занижены качество жизни, курс национальной валюты и уровень душевого ВВП, по сравнению со многими индустриальными странами Россия обладает рядом уникальных технологий, фундаментальной науки и все еще высоким уровнем образования, то есть в целом она располагает гораздо более развитым человеческим потенциалом.

По индексу развития человеческого потенциала (ИРИП), рассчитываемого в соответствии с программой развития ООН, Россия в 2001 г. занимало 69-е место в Европе из 173 стран, попав в группу со средним уровнем развития человеческого потенциала.

Если по первым двум позициям Россия существенно отстает от развитых стран, то по уровню образования, научного потенциала и даже технологического развития мы можем сравниться со странами лидерами.

Из 1000 человек в возрасте 15 лет и старше 902 имеет основное общее образование (в 1989 г. — 806). В полтора раза возросла численность лиц с высшим и средним профессиональным образованием. Послевузовское образование имели 369 тыс. человек. [[6]

]

Анализ общехозяйственной конъюнктуры Российской Федерации