Содержание

Введение

1. Бизнес-план и методика его составления

1.1 Сущность и особенности бизнес-планирования

1.2 Методика составления бизнес-плана

1.3 Методы оценки эффективности проекта

2. Разработка проекта гостиницы ООО «Нова»

2.1 Выбор сферы деятельности и выработка целей и миссии деятельности предприятия

2.2 Анализ рынка гостиничных услуг

2.3 Разработка маркетинговой стратегии предприятия

3. Оценка эффективности инвестиционного проекта строительства гостиницы

3.1 Производственный план

3.2 Финансовый план

3.3 Оценка эффективности проекта

Заключение

Список использованной литературы

Введение

Кардинальные преобразования, происходящие в настоящее время в России, затрагивают все сферы деятельности, не исключая, разумеется, и такую важнейшую, как научно-техническая политика. Проблема эффективного использования достижений науки и техники (инноваций) не исчезает в ходе осуществления рыночной реформы. Напротив, для многих российских предприятий, столкнувшихся с новым для них вопросом конкуренции, выживаемости в жестких условиях рынка, именно инновационная деятельность и ее результаты являются главным условием успеха и эффективности. Поэтому участники рыночных отношений, прежде всего те из них, которые занимаются производством, для обеспечения своей текущей и перспективной конкурентоспособности обязаны самостоятельно и целенаправленно формировать и осуществлять научно-техническую политику.

Научно-техническая политика предприятия подчинена достижению его главной цели: максимально полное удовлетворение требований потребителей количеству и качеству выпускаемой продукции при минимально возможных затратах на ее разработку и производство с одновременным обеспечением ее безопасности (промышленной, экологической и т.д.) как в изготовлении, так и в потреблении.

Под инновацией (нововведением) обычно подразумевается объект, внедренный в производство в результате проведенного научного исследования или сделанного открытия, качественно отличный от предшествующего аналога. Инновация характеризуется более высоким технологическим уровнем, новыми потребительскими качествами товара или услуги по сравнению с предыдущим продуктом. Понятие "инновация'' применяется ко всем новшествам, как в производственной, так и в организационной, финансовой, научно исследовательской, учебной и других сферах, к любым усовершенствованиям, обеспечивающим экономию затрат или даже создающих условия для такой экономии. Инновационный процесс охватывает цикл от возникновения идеи до ее практической реализации.

Особенности гостиничного бизнеса связаны с невозможностью запаса и сохранения гостиничной услуги, т.е. производство гостиничной услуги неразрывно связано с ее потреблением. Это обусловливает специфику деятельности гостиничных предприятий и, безусловно, влияет и на инвестиционный процесс в этой сфере деятельности.

Новизна и практическая значимость работы связана с выделением особенностей инвестиционного процесса на предприятиях гостиничного бизнеса и определением оптимальных путей реализации инвестиционных проектов.

Основной гипотезой проведенного исследования является предположение о том, что особенности гостиничного бизнеса вызывают необходимость использования особых подходов при разработке и реализации инвестиционных проектов, что повысит качество проектирования и возможности реализации разработанного проекта.

Предметом исследования выступают показатели эффективности инновационного развития предприятия.

Объектом исследования являются предприятия гостиничного бизнеса.

Целью дипломной работы является разработка проекта малой гостиницы в Санкт-Петербурге.

Для достижения поставленной цели были решены следующие задачи:

дана характеристика теоретических и методологических основ управления инвестициями;

рассмотрены особенности инвестиционных проектов и оценки их эффективности;

проведено исследование особенностей инвестиционных проектов гостиничного бизнеса;

проведена разработка и оценка эффективности бизнес-плана строительства гостиницы.

В работе представлены: комплексная характеристика нововведения, исследование потенциальных возможностей фирмы как организационно-правовой формы осуществления инноваций, организация процесса выбора инновации фирмой, оценка эффективности инновационного предложения.

Эмпирическую базу исследования составили учебники и учебные пособия, научно-исследовательские статьи современных авторов, а также новейшие разработки отечественных и зарубежных исследователей, занятых вопросами оптимизации внутрифирменного планирования.

В отечественной экономической науке разработка теоретических основ инвестиционной проблематики нашла отражение в работах Абалкина Л.И., Абросимовой И.В., Бланка И.А., Бочарова В.В., Бухвальда Е.М., Павлюченко В.М., Тумусова Ф.С., Шапиро В.Д. Из иностранных исследователей необходимо отметить Г. Александера, Беренса В., Л.Дж. Гитмана, Дж. Кейнса, П. Самуэльсона, Дж. Хикса, У. Шарпа. Общим методологическим проблемам регионального развития посвящены труды Алисова А.Н., Алексеева Ю.П., Белоусова Р.А., Гапоненко А.Л., Горланова Г.В., Дульщикова Ю.С., Мельникова С.Б., Николаева В.А., Панкрухина А.П., Раевского С.В., Уколова В.Ф., Хорзова С.Е. Чалова В.И. и др.

Проблемы управления формированием и реализацией инвестиционных проектов рассмотрены в работах Базилевича А.И., Бирмана С., Быстрякова А.Я., Виленского П.Л., Касатова А.Д., Лившица В.Н., Мазура И.И., Марголина А.М., Москвина В.А., Ольдерогге Н.Г., Попова Ю.И., Римера М.И., Смоляка С.А., Черняк В.З., Шапиро В.Д., Яковенко О.В. и др.

Анализ проблем управления рисками в процессе реализации инвестиционных проектов содержится в трудах Балабанова И.Т., Москвина В.А., Хохлова Н.В., Шапкина А.С., Шоломицкого А.Г. и др. Однако в имеющихся работах недостаточно полно раскрыт процесс управления формированием и реализацией социально ориентированных инвестиционных проектов на региональном уровне. Слабо разработаны механизмы управления рисками социально ориентированных инвестиционных проектов.

В современной экономической науке разработана система научно-практических знаний, связанная с проблемами инвестиций и инвестиционной политики, получившая название инвестиционный менеджмент.

Работа основана на теоретических положениях и методах макроэкономики, использовались системный и проектный анализ, элементы стратегического менеджмента, экономической статистики в условиях повышения эффективности инвестиционных проектов для предприятий гостиничного бизнеса.

В дипломной работе применялись следующие методы исследования: системный, экономико-математический, балансовый, экспертный, абстрактно-логический.

Также использовались методы статистического анализа, методы построения аналитических таблиц и моделирования изучаемых процессов.

Дипломная работа состоит из введения, трех глав, разбитых на параграфы, заключения и списка использованной литературы.

1. Бизнес-план и методика его составления

1.1 Сущность и особенности бизнес-планирования

Содержание внутриорганизационного планирования как функции управления организацией состоит в обоснованном определении основных направлений и пропорций развития производства с учетом материальных источников его обеспечения и рыночного спроса. Сущность планирования проявляется в конкретизации целей развития всей организации и каждого подразделения в отдельности на установленный период времени; определении хозяйственных задач, средств их достижения, сроков и последовательности реализации; выявлении материальных, трудовых и финансовых ресурсов, необходимых для решения поставленных задач.

Таким образом, назначение планирования как функции управления состоит в стремлении заблаговременно учесть по возможности все внутренние и внешние факторы, обеспечивающие благоприятные условия для нормального функционировании и развития организации. Оно предусматривает разработку комплекса мероприятий, определяющих последовательность достижения конкретных целей с учетом возможностей наиболее эффективного использования ресурсов каждым производственным подразделением и всей организацией. Поэтому планированием призвано обеспечить взаимоувязку между отдельными структурными подразделениями организации, включающими всю технологическую цепочку: научные исследования и разработки, производство и сбыт, сервис. Эта деятельность опирается на выявление и прогнозирование потребительского спроса, анализ и оценку имеющихся ресурсов и перспектив развития хозяйственной конъюнктуры. Отсюда вытекает необходимость увязки планирования с маркетингом и контролем с целью постоянной корректировки показателей производства и сбыта вслед за изменениями спроса на рынке.

Внутриорганизационное планирование охватывает как текущее, так и перспективное планирование, осуществляемое в виде прогнозирования и программирования.

Если перспективное планирование призвано определить общие стратегические цели и направления развития организации, необходимые для этого ресурсы и этапы решения поставленных задач, то разрабатываемые на его основе текущие планы ориентированы на фактическое достижение намеченных целей исходя из конкретных условий и состояния рынка на каждом данном этапе развития. Поэтому текущие планы дополняют, развивают и корректируют перспективные направления развития с учетом конкретной обстановки.

Уровень и качество планирования определяются следующими важнейшими условиями: компетентностью руководства организации на всех уровнях управления; квалификацией специалистов, работающих в функциональных подразделениях; наличием информационной базы и обеспеченностью компьютерной техникой.

Планирование предполагает: обоснованный выбор целей; определение политики; разработку мер и мероприятий (образа действий); методы достижения целей; обеспечение основы для принятия последующих долгосрочных решений.

Планирование заканчивается перед началом действий по реализации плана. Планирование – это начальный этап управления, однако оно представляет собой не единственный акт, а процесс, продолжающийся до завершения планируемого комплекса операций (рис. 1.1).

Планирование направлено на оптимальное использование возможностей организации, в том числе наилучшее использование всех видов ресурсов и предотвращение ошибочных действий.

В зависимости от направленности и характера решаемых задач различают три вида планирования: стратегическое (перспективное), среднесрочное (бизнес-план), текущее (тактическое).

Рис. 1.1 – Общая схема процесса управления организацией

Стратегическое планирование заключается в основном в определении главных целей деятельности организации, охватывает период в 10-15 лет, основывается на глобальных ресурсах.

Текущее планирование заключается в основном в определении промежуточных целей на пути достижения стратегических целей и задач. При этом детально разрабатываются средства и способы решения задач, использование ресурсов, внедрение новой технологии.

Стратегическое планирование ставит целью дать комплексное научное обоснование проблем, с которыми может столкнуться организация в предстоящем периоде, и не этой основе разработать показатели развития организации на плановый период.

В основу при разработке плана кладется :

анализ перспектив развития организации;

анализ позиций в конкурентной борьбе;

выбор стратегии и определение приоритетов по конкретным видам деятельности;

анализ направлений диверсификации.

На рис. 1.2 представлена схема стратегического планирования, которая демонстрирует, что перспективы и цели связаны между собой для выработки стратегии. Текущие программы (бюджеты) ориентируют оперативные подразделения организации в их повседневной работе, направленной на обеспечение текущей рентабельности, стратегические программы и бюджеты закладывают основы будущей рентабельности, что требует создания специальной системы исполнения, построенной на управлении проектами.

Стратегический план выражен стратегией организации. В нем содержатся решения относительно сфер деятельности и выбора новых направлений. В нем могут перечисляться основные проекты и задаваться их приоритеты. Разрабатывается он на уровне высшего звена управления. Обычно стратегический план не содержит количественных показателей.

Рис. 1.2 – Схема стратегического планирования

Среднесрочные планы охватывают пятилетний срок, как наиболее удобный для обновления производственного аппарата и ассортимента продукции. В них формируются основные задачи на установленный период, например, производственная стратегия организации, стратегия сбыта, финансовая стратегия и т.п. Среднесрочные планы предусматривают разработку в определенной последовательности мероприятий, направленных на достижение целей, намеченных долгосрочной программой развития.

Среднесрочный план обычно содержит количественные показатели. В нем приводятся детальные сведения о продуктах, капиталовложениях, источниках финансирования. Он разрабатывается в производственных отделениях.

Основным видом среднесрочных планов является бизнес-план, который имеет ряд особенностей, раскрываемых ниже.

Текущее планирование осуществляется путем детальной разработки (обычно на год) оперативных планов для организации в целом и ее отдельных подразделений. Основными звеньями текущего плана являются календарные планы. Особенно часто в ходе текущего планирования разрабатываются конкретные бизнес-планы.

Бизнес-план описывает цели и задачи, которые необходимо решить организации, как в ближайшем будущем, так и на перспективу. В нем содержаться оценка текущего момента, сильных и слабых сторон проекта, анализ рынка и информация о потребителях продукции или услуг.

Ценность бизнес-плана определяется тем, что он:

дает возможность определить жизнеспособность проекта в условиях конкуренции;

содержит ориентир, как должен развиваться проект (организация);

служит важным инструментом получения финансовой поддержки от внешних инвесторов.

При составлении бизнес-плана необходимо оценить возможности и проблемы, которые могут возникнуть в будущем. Этот процесс называется определением (или оценкой) общего положения. Имея такую оценку приступают к постановке целей и задач. Этот процесс в свою очередь состоит из двух частей. Во-первых, устанавливается, что будет являться продукцией проекта (каким бизнесом будет заниматься организация), во-вторых, определяются главные, количественно обоснованные цели на перспективу.

Установление таких целей является исходной задачей. Решив ее, необходимо определить пути достижения этих целей. Для этого необходимо выработать стратегию и составить планы, которые формируют ядро бизнес-плана. Хорошо составленный бизнес-план, как правило, является существенным фактором длительного выживания организации и его прибыльности.

Бизнес-план помогает решить вопросы финансирования, то есть он может стать средством привлечения капитала, необходимого для осуществления проекта (развития организации). При составлении бизнес-плана необходимо представить, какие препятствия могут возникнуть на пути к успеху. Может случиться так, что эти препятствия слишком серьезны и от предлагаемой идеи нужно отказаться. Разумеется, это не самый приятный вывод, но лучше его сделать, пока проект на бумаге, а не тогда, когда на его создание уже потрачены деньги и время.

Таким образом, бизнес-план дает возможность понять общее состояние дел на данный момент; ясно представить тот уровень, которого может достичь проект (организация), планировать процесс перехода от одного состояния в другое.

В наше время бизнес-план становиться для предпринимателя все более важным документом. Ни одна организация не сможет выразить цели своего существования или получить финансирование без грамотно разработанного бизнес-плана.

Инвесторы хотят увидеть бизнес-план доказывающий, что над идеей хорошо поработали и предприниматель тщательно продумал все действия, которые необходимо предпринять для осуществления идеи и превращения ее в успешно функционирующую программу.

Бизнес-план представляет из себя документ, который убедительно демонстрирует способность вашей организации произвести и (что самое главное) продать достаточно товаров и услуг, чтобы при этом размеры прибыли и возврат вложений удовлетворяли потенциальных инвесторов (кредиторов).

Таким образом, бизнес-план является не просто набором управленческих решений в области маркетинга, стратегии производства и продаж, организации и финансов – он позволяет «удачно» продать бизнес тому, для кого этот план предназначен, будь то банк, инвестиционная организация, потенциальный партнер (заказчик).

Бизнес-план предназначен для инвестора или банкира, а также огромную пользу он приносит и собственнику предприятия. Подробный и продуманный бизнес-план, возможно, является наилучшим инструментом, который поможет достичь долгосрочный целей.

Бизнес-план помогает:

принимать важные деловые решения;

подробно ознакомиться с финансовой стороной дела;

получать важную информацию по соответствующей индустрии и маркетингу;

предвидеть и избегать препятствий, которые часто встречаются в схожем бизнесе;

поставить конкретные задачи, осуществление которых будет свидетельствовать о сделанном прогрессе;

расширяться в новых и перспективных отраслях;

быть более убедительным при поиске финансирования.

Качественно разработанный бизнес-план при соответствующей его реализации позволяет повысить конкурентоспособность предприятия.

1.2 Методика составления бизнес-плана

Мировой опыт подтверждает, что распределение ограниченных ресурсов и производимой продукции может эффективно осуществляться тремя способами:

* на основе рыночной саморегуляции;

* системой адекватных плановых механизмов;

* путем одновременного использования рыночных и плановых начал.

Рынок не подавляет и не отрицает плановость вообще, а только перемещает ее в основном в первичное производственное звено - предприятия и их объединения. В рыночных условиях стабильные предприятия широко используют преимущества планирования в конкурентной борьбе.

Не разделительная дизъюнкция "план или рынок", а интегративная формула "и рынок и план" по своей сути более полно отвечает как личным интересам предпринимателей, так и общим региональным и государственным задачам.

Бизнес-планирование дает возможность:

* определить пути и способы достижения поставленных целей;

* максимально использовать конкурентные преимущества предприятия;

* предотвратить ошибочные действия;

* отследить новые тенденции в экономике, технике и технологии и использовать их в своей деятельности;

* доказать и демонстрировать обоснованность, надежность и реализуемость проекта;

* смягчить влияние слабых сторон предприятия;

* определить потребность в капитале и денежных средствах;

* своевременно принять защитные меры против разного рода рисков;

* полнее использовать инновации в своей деятельности;

* объективнее оценивать результаты производственной и коммерческой деятельности предприятия;

* обосновать экономическую целесообразность направления развития предприятия (стратегия проекта).

В самом общем случае план - это образ чего-либо, модель желаемого будущего или система мер, направленная на достижение поставленных целей и задач. Бизнес-план, как один из наиболее распространенных в настоящее время видов планов, представляет собой:

* рабочий инструмент предпринимателя для организации своей работы;

* развернутую программу (рационально организованных мер, действий) осуществления бизнес-проекта, предусматривающую оценку расходов и доходов;

* документ, характеризующий основные стороны деятельности и развития предприятия;

* результат исследования и обоснования конкретного направления деятельности фирмы на определенном рынке;

* функции и принципы бизнес-планирования.

Рис. 1.3 – Назначение бизнес-плана и его основные элементы

Бизнес-планирование, как необходимый элемент управления выполняет в системе предпринимательской деятельности ряд важнейших функций, среди которых наибольшее значение имеют следующие:

* инициирование - активизация, стимулирование и мотивация намечаемых действий, проектов и сделок;

* прогнозирование - предвидение и обоснование желаемого состояния фирмы в процессе анализа и учета совокупности факторов;

* оптимизация - обеспечение выбора допустимого и наилучшего варианта развития предприятия в конкретной социально-экономической среде;

* координация и интеграция - учет взаимосвязи и взаимозависимости всех структурных подразделений компании с ориентацией их на единый общий результат;

* безопасность управления - обеспечение информацией о возможных рисках для своевременного принятия упреждающих мер по уменьшению или предотвращению отрицательных последствий;

* упорядочение - создание единого общего порядка для успешной работы и ответственности;

* контроль - возможность оперативного отслеживания выполнения плана, выявления ошибок и возможной его корректировки;

* воспитание и обучение - благоприятное воздействие образцов рационально спланированных действий на поведение работников и возможность обучения их, в том числе и на ошибках;

* документирование - представление действий в документальной форме, что может быть доказательством успешных или ошибочных действий менеджеров фирмы.

Процесс бизнес-планирования от возникновения экономического замысла до получения и распределения прибыли между его участниками представлен на рис. 1.4.

Рис. 1.4 – Процесс бизнес-планирования

Разработка бизнес-плана включает в себя следующие этапы:

* Обоснование идеи проекта. Основные характеристики проекта. Цели проекта и его предварительная основная стратегия.

* Сбор и анализ информации по рынку сбыта. Маркетинг и сбыт продукции.

* Сбор и анализ информации о продукции. Описание продукции и ее структуры, мощности предприятия.

* Анализ состояния и возможностей предприятия и перспективности отрасли. Описание предприятия.

* Национальные, отраслевые и подготовительные факторы, благоприятные для проекта.

* Контуры экономической, промышленной, финансовой, социальной политики.

* Определение потребности и путей обеспечения площадями, оборудованием, кадрами и другими ресурсами. Производственный план.

* Расчет требуемого капитала и источников финансирования. Финансовый план.

* Определение направленности и масштабности проекта, расчет эффективности. Направленность и эффективность проекта.

* Подбор материалов и составление приложений.

1.3 Методы оценки эффективности проекта

В последнее время многие управленческие решения, касающиеся принятия каких-либо проектов, в большинстве своем основываются на результатах экономического анализа с использованием показателей оценки эффективности капитальных вложений.

К качественным показателям относят критерии «срочности» (отбираются проекты, требующие немедленной реализации; их непринятие может привести к нежелательным финансовым и иным последствиям) и «вынужденности» (данный критерий может использоваться при необходимости осуществления инвестиций, например, в случае вмешательства государства в дела компании).

Использование неформализованных показателей не позволяет количественно оценить инвестиционные предложения, и поэтому вопрос относительно целесообразности осуществления проекта или выбора одного из нескольких приемлемых часто решается аналитиками на уровне интуиции.

К статическим показателям оценки инвестиционных проектов относится расчет простой (бухгалтерской) нормы прибыли и расчет периода окупаемости проекта.

Простая (бухгалтерская) норма прибыли проекта (Accounting Rate of Return, ARR) характеризует годовую рентабельность всего инвестированного капитала, выражается в процентах и рассчитывается по формуле (1.1):

(1.1) (1.1)

где PRср – среднегодовая прибыль проекта; IC – капиталовложения (инвестиционные затраты); LV – ликвидационная стоимость основных средств.

В некоторых случаях формула расчета бухгалтерской нормы прибыли имеет следующий вид (1.1а):

(1.1а) (1.1а)

Это объясняется тем, что первый вариант расчета критерия бухгалтерской нормы прибыли учитывает постепенное и равномерное списание стоимости оборудования при линейной амортизации, поэтому в течение всего срока жизни проекта «инвестируется» с бухгалтерских позиций, в среднем, примерно половина общей суммы капиталовложений в зависимости от величины ликвидационной стоимости, которая остается «недоинвестированной». Но такая ситуация происходит, как правило, лишь в тех случаях, когда срок службы оборудования совпадает со сроком функционирования проекта и не со всей суммой инвестированного капитала. В основном это касается приобретения основных средств, поэтому часто используется и второй вариант формулы. Основным достоинством критерия бухгалтерская норма прибыли является его простота. В настоящее время этот критерий используется только для быстрой «отбраковки» проектов. К недостаткам бухгалтерской нормы прибыли можно отнести то, что этот критерий не учитывает распределение во времени инвестиционных издержек и доходов, а также сложность выбора «обычного» года, наиболее характерного для проекта.

Период или срок окупаемости капиталовложений (Payback Period, PB) является одним из простейших и наиболее часто используемых критериев оценки экономической эффективности проекта. По определению, период окупаемости – это минимальный интервал времени (от начала осуществления проекта), за пределами которого интегральный эффект от реализации проекта становится положительным и в дальнейшем не становится отрицательным.

Иными словами, это период, начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления. В том случае, если проект предусматривает ежегодное получение финансовых потоков, одинаковых по величине, период окупаемости можно рассчитать по формуле (1.2):

(1.2) (1.2)

где IC – общая стоимость капиталовложений в проект; CFср – среднегодовой финансовый поток от реализации проекта.

Преимущество периода окупаемости заключается в том, что с его помощью достаточно четко оценивается ликвидность проекта и уровень риска: при прочих равных условиях проект, окупаемый за 3 года, является менее рискованным по сравнению с тем, который имеет срок окупаемости 5 лет.

Дисконтированный период окупаемости (Discounted Payback Period, DPB) можно представить как минимальный временной интервал от начала реализации проекта, когда соответствующий интегральный эффект становится положительным и остается таковым до конца анализируемого периода (1.3):

(1.3) (1.3)

где τ [0, T]; CFt – финансовый поток года t; ICt – капитальные вложения (инвестиционные затраты) в году t; T – период реализации проекта; r – ставка дисконтирования.

Дисконтированный период окупаемости – это период времени, в течение которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления, т.е. начиная с момента времени τ=DPB, данный проект уже не нуждается в каком-либо внешнем финансировании. Дисконтированный период окупаемости может служить критерием для принятия инвестиционного решения.

Основным критерием ценности инвестиционного проекта является критерий чистого дисконтированного дохода (Net Present Value, NPV). Чистый дисконтированный доход определяется как сумма финансовых потоков, генерируемых инвестиционным проектом за весь расчетный период [t0, T], приведенная к начальному моменту t0 со ставкой дисконтирования, равной r (1.4):

(1.4) (1.4)

где CFt – доход, достигнутый за период времени t (чистый финансовый поток года t); ICt – капиталовложения в году t; T – расчетный период оценки; r – ставка дисконтирования.

В настоящее время дисконтированный индекс доходности (Discounted Profitability Index, DPI) является одним из часто используемых измерителей относительной ценности инвестиционного проекта. В общем виде дисконтированный индекс доходности представляет собой отношение суммы дисконтированных (к начальному периоду времени t) финансовых потоков проекта к величине капиталовложений. Другими словами, дисконтированный индекс доходности является формальным способом выражения соотношения доходов и затрат инвестиционного проекта (1.5):

(1.5) (1.5)

где CFt – финансовый поток проекта в году t; ICt – сумма капитальных вложений в проект в году t; IC – сумма капиталовложений в проект за T лет реализации проекта.

Согласно правилу DPI, чтобы принять решение о реализации проекта, минимально приемлемое значение критерия должно быть более 1,1 для устранения влияния возможных погрешностей. Если чистый дисконтированный доход положителен, то дисконтированный индекс доходности больше единицы, что является необходимым условием относительной эффективности инвестиционного проекта. Дисконтированный индекс доходности позволяет аналитику оценить инвестиционные альтернативы различных масштабов путем сопоставления доходности проектов.

Однако данный критерий обладает недостатком, заключающимся в том, что после его расчета нет возможности судить об абсолютном денежном эффекте, вызванном проектом.

Несмотря на достаточную объективность, отсутствие зависимости от абсолютных размеров инвестиций и богатый интерпретационный смысл, критерий внутренней нормы доходности имеет ряд недостатков:

для проектов, не стандартных по структуре денежных потоков и распределению их во времени, может наблюдаться как множественность, так и отсутствие значения показателя IRR;

очень трудно отдать предпочтение какому-либо из альтернативных проектов, различающихся между собой размером капитальных вложений и имеющих внутренние нормы доходности, обратно пропорциональные размеру инвестиций;

на основе IRR невозможно установить срок окупаемости капитальных вложений.

Очевидно, что при оценке инвестиций необходимо использовать IRR, но только в совокупности с другими критериями.

Выводы по главе:

Бизнес-план описывает цели и задачи, которые необходимо решить организации, как в ближайшем будущем, так и на перспективу. В нем содержаться оценка текущего момента, сильных и слабых сторон проекта, анализ рынка и информация о потребителях продукции или услуг.

Качественно разработанный бизнес-план при соответствующей его реализации позволяет повысить конкурентоспособность предприятия.

К статическим показателям оценки инвестиционных проектов относится расчет простой (бухгалтерской) нормы прибыли и расчет периода окупаемости проекта.

Основным критерием ценности инвестиционного проекта является критерий чистого дисконтированного дохода (Net Present Value, NPV).

В настоящее время дисконтированный индекс доходности (Discounted Profitability Index, DPI) является одним из часто используемых измерителей относительной ценности инвестиционного проекта.

Дисконтированный индекс доходности позволяет аналитику оценить инвестиционные альтернативы различных масштабов путем сопоставления доходности проектов.

2. Разработка проекта гостиницы ООО «Нова»

2.1 Выбор сферы деятельности и выработка целей и миссии деятельности предприятия

Привлекаемые благоприятным инвестиционным климатом, в Санкт-Петербург приходят крупные игроки на рынке гостиничных услуг (например, международная цепь гостиниц «Кемпински», московская компания «Heliopark Group»).

Однако нужно помнить, что в Санкт-Петербург едут не только с профессиональными целями. Ежегодный туристский поток составляют туристы, посещающие город с целью культурного отдыха.

Одним из главных факторов, сдерживающим массовый въездной туристский поток, является инфраструктура размещения. Основной проблемой является недостаток классифицированных средств размещения туристского класса (2-3*), ветхость имеющейся материальной базы. Поэтому вопрос развития современной инфраструктуры размещения, как важной составляющей конкурентоспособной туриндустрии, является в среднесрочной перспективе крайне актуальным.

Несмотря на приход сетей, которые не могут удовлетворить всех разнообразных требований туристов из-за некоторой обезличенности, стандартизированности обслуживания, развитие малых гостиниц актуально в силу их уникальности и неповторимости. Малые гостиницы легче адаптируются к каждому клиенту, создают атмосферу «дома вдали от дома». Кроме того, малые гостиницы, как правило, применяют более гибкую систему скидок и обходятся клиенту дешевле, чем гостиницы аналогичного класса. Все это позволяет этим формам гостиничного бизнеса занять прочное положение на рынке разных стран, в том числе и России. Таким образом, появление малых гостиниц – ответ на возникший у туристов спрос на малые формы и домашний уют.

Одним из перспективных подходов в этом направлении является создание в регионе сети малых гостиниц, которые дополняя крупные и средние гостиницы, формируют деловую и туристскую привлекательность, способствуют развитию малого бизнеса, созданию новых рабочих мест в сфере услуг, росту поступлений в бюджеты всех уровней. Именно такие гостиницы (категории 2-3*) в зарубежной практике работают как массовые гостиничные предприятия и особенно популярны на Западе.

Таким образом, анализ состояния рынка гостиничных услуг показывает, что создание сети малых отелей должно быть экономически и социально выгодно как для предпринимателя, так и для всего региона в целом.

2.2 Анализ рынка гостиничных услуг

В последние несколько лет рынок гостиничной недвижимости Петербурга активно развивался после периода застоя, однако в конце 2008 г. развитие экономики Санкт-Петербурга и, в частности, рынка гостиничной недвижимости сменилось серьезным сокращением темпов роста, а сложности, связанные с финансированием ряда проектов, привели к переносу сроков ввода в эксплуатацию гостиничных объектов. Причиной подобных действий послужил небезызвестный глобальный экономический кризис. Однако наряду с негативными последствиями для рынка текущий кризис способен также оказать положительное влияние на рынок и оздоровить его. В связи с ростом региональной экономики и наличием большого количества доступных кредитных средств многие девелоперы, диверсифицируя свою деятельность, пришли на рынок гостеприимства, проектируя и создавая при этом, к сожалению, неграмотные объекты. Сегодня же, когда кредиты для большинства компаний, стали недоступны, можно говорить о том, что требования к проектируемым объектам и к структуре их финансирования будут намного выше и качественнее. Стоит также отметить, что сейчас отличное время для инвесторов, обладающих достаточным собственным капиталом. Сегодня они могут приобрести качественные объекты по таким низким ценам, которые ранее были чем-то из области фантастики. Мировой финансовый кризис сказался и на планах девелоперов в отношении проектов, находящихся в стадии проектирования. Хотя многие из них продолжаются, большая часть оставлена до лучших времен. В то же время объекты, находящиеся на финальной стадии строительства (например, Reval Hotel Sonya), скорее всего, будут завершены, поскольку компаниям невыгодно останавливать стройку: в случае окончания строительства объекты могут быть открыты, начать прием и размещение гостей и приносить доход, либо могут быть проданы как инвестиционные объекты другим участникам рынка.

В настоящее время в Санкт-Петербурге работает около 400 гостиниц разного уровня обслуживания. Из них 11 являются 5* отелями, около 30 - 4*, чуть более 100 гостиниц с уровнем сервиса 3*. Больше всего гостиниц (около 250) предусмотрено для эконом-класса. Тем не менее, в городе по-прежнему ощущается нехватка отелей именно средней ценовой категории уровня 3*. Общее количество номеров в действующих отелях Петербурга превышает отметку в 20 тыс., в том числе объем номерного фонда в качественных гостиницах уровня 3*-5* составляет примерно 13,5 тыс. номеров.

Рис. 2.1 – Количество гостиниц в Санкт-Петербурге по критерию «звезд»

Еще в прошлом году явно наметилась тенденция к открытию отелей в пригородах Петербурга. В нынешнем году ее отражением является открытие в апреле 2009 г. 4* отеля на 48 номеров при яхт-клубе «Терийоки», помимо которого также были построены SPA-комплекс и элитные коттеджи, сдаваемые в аренду. В самом Петербурге в первом квартале 2009 г. были открыты два отеля: «Holiday Inn Московские ворота» на 557 номеров и «Москва-2» на 90 номеров. Среди наиболее значимых открытий, намеченных на 2009 г. – Park Inn (оператор Rezidor, 246 номеров) и новый корпус отеля Corinthia на 105 номеров, расположенный на Невском проспекте. В целом необходимо сказать, что начало 2009 г., несмотря на кризис, характеризуется большим количеством новых гостиничных проектов. Так, в первом квартале текущего года было заявлено 13 новых проектов с общим объемом номерного фонда около 1000 номеров, основная часть которых - гостиницы 4*. Всего в 2009 г. планируется ввести в строй около 2000 номеров, вновь с преобладанием уровня 4*. Подобную активность, на мой взгляд, можно объяснить тем, что гостиничный рынок даже в условиях кризиса еще не достиг точки насыщения (в отличие от рынка, например, офисной недвижимости, где предложение существенно превышает спрос), что особенно касается гостиниц класса 3*, поэтому данный сегмент рынка недвижимости по-прежнему представляет интерес для тех, кто обладает сегодня достаточными финансовыми ресурсами.

В первом квартале 2009 г. произошло существенное снижение спроса на рынке гостиничной недвижимости Петербурга. Загрузка отелей снизилась примерно на четверть. Гостиничный рынок Санкт-Петербурга по-прежнему подвержен влиянию сезонности: в высокий сезон (май-сентябрь) многие гостиницы заполнены почти полностью, в низкий загрузка не превышает 40-50%. Влияние мирового экономического кризиса на гостиничный рынок Петербурга привело к сокращению темпов роста спроса на размещение в гостиницах в 2008 г., в начале 2009 г. эти показатели приобрели знак минус и стали отрицательными. По мнениям экспертов рынка падение загрузки в первом квартале 2009 г. в среднем составило 20% (по другим данным показатель находится на уровне 30%). Так, например, если в открытых в Петербурге в прошлом году отелях Sokos с июня по декабрь 2008 г. загрузка составляла около 50-80% , то в январе 2009 г. она упала до 11-12%. По итогам 1 квартала 2009 г. средняя загрузка в отелях Петербурга составила порядка 30-35%, а прогнозируемая среднегодовая загрузка отелей может составить не более 45-50%. Анализировать структуру спроса или говорить о ее возможном изменении в 2009 г. пока еще рано. Основной поток групповых бронирований (туристических и корпоративных) традиционно приходится на высокий сезон, а основная масса туристов, приезжающих в Петербург в январе-марте - это индивидуальные туристы.

Главным фактором, влияющим на ценообразование на рынке гостиничной недвижимости, является сезонность рынка. Однако сегодня влияние спада в экономике, не обошедшего стороной и рынок гостеприимства, на ценообразование в отелях оказывается значительно выше, чем влияние других факторов. Если сравнить показатели стоимости размещения в рублях, то по данным компании GVA Sawyer по сравнению с первым кварталом 2008 г. произошло лишь незначительное изменение стоимости. Однако ADR в долларах США значительно снизилась по сравнению с аналогичным периодом прошлого года и стала даже ниже уровня 2007 г. В настоящее время средняя стоимость проживания в стандартном номере 5* отеля составляет чуть более 14 000 рублей в сутки, в 4* и 3* - 5400 и 3000 руб. в сутки соответственно. Здесь проявляется вторая позитивная черта текущего кризиса, которая заключается в том, что постоянно растущие цены на размещение в гостиницах Петербурга в связи с кризисом стали снижаться в ответ на падение спроса и обострение конкуренции между отелями, делая ценовую политику гостиницу более клиентоориентированной.

Рис. 2.2 – Стоимость размещения в стандартном номере, руб. в сутки

Иностранные гостиничные операторы по-прежнему проявляют интерес к петербургскому рынку. Сегодня в Петербурге под управлением международных операторов действует 16 гостиниц общей емкостью около 5000 номеров, что составляет порядка 25% от существующего предложения. Компания InterContinental Hotels открыла одну из двух обещанных гостиниц под маркой Holiday Inn, прибалтийский гостиничный оператор Reval (владелец – норвежская инвестиционная компания Linstow AS) завершает строительство гостиницы Reval Hotel Sonya на 173 номера, расположенной на Литейном пр. На 2010 г. намечено открытие первого отеля сети Four Seasons в Петербурге (183 номера), строительство которого сейчас ведет компания "Тристар Инвестмент Холдингс". Инвестиции в реставрацию особняка Лобанова-Ростовского, где будет расположен отель, составят 200 млн. долларов. В настоящее время по заявлению компании общие строительные работы завершены на 80%. Помимо этого, на разных стадиях реализации находятся проекты отелей, управлять которыми готовы такие сети, как Starwood (отель под брендом Le Meridien, 322 номера), Orient Express, Kempinski и Best Western (отель Best Western Premier, 180 номеров). В связи со сложившейся ситуацией на рынке финский оператор Sokotel решил пересмотреть планы своего развития в России. Финны по-прежнему не отказываются от планов по строительству еще пяти отелей Sokos в северной столице, но не планируют принимать активных действий до тех пор, пока ситуация на рынке не прояснится и цена на проекты не станет наиболее привлекательной.

Подытоживая сказанное, хотелось бы надеяться, что нынешние явления в мировой экономике, сдерживающие темпы развития рынка гостиничной недвижимости, не смогут окончательно затормозить положительную динамику в отрасли, что позволит Петербургу увеличивать номерной фонд и далее и тем самым становиться все более и более доступным городом для посещения иностранными и отечественными туристами, а что показать гостям города у нас найдется в избытке.

2.3 Разработка маркетинговой стратегии предприятия

Развитие малых средств размещения - необходимость настоящего времени. Причины их возникновения и в потребности туристов жить в небольших, уютных гостиницах, и в создании класса предпринимателей, направляющих свои средства на создание востребованных на рынке средств размещения, и в создании средств размещения со щадящей экологической нагрузкой на территорию, и в создании иллюзии непосредственного контакта с природой, и еще во множестве различных причин.

Потребность в малых отелях, сельских домах, коттеджных комплексах в Ленинградской области и Санкт-Петербурге очевидна. Представители бизнеса чутко уловили эту тенденцию, и рост числа подобного вида коллективных средств размещения реально ощутим. В Санкт-Петербурге количество мини-отелей оценивается цифрой 500, в Ленинградской области из 403 работающих КСР около 70% могут быть отнесены именно к этой категории средств размещения.

Проблема малых средств размещения заключается в том, что, как у всякого явления, происходящего «с низу», у создающихся КСР отсутствует нормативная база. Очевидно, что мини-отель, сельский дом, коттеджный комплекс и другие малые объекты размещения не вписываются в нормы и правила функционирования гостиниц, пансионатов, баз отдыха. Применение Положений, ГОСТов, СНиПов по гостиничному хозяйству к деятельности малых средств размещения затормозит их развитие, если вообще оставит возможность существования.

Последние исследования, проведенные Ассоциацией малых гостиниц Санкт-Петербурга, показывают, что сегодня там действует уже более 500 мини-отелей. Показатели работы этого сектора гостиничного бизнеса озвучил вице-президент Ассоциации малых гостиниц Санкт-Петербурга Владимир Васильев на заседании "круглого стола" в Санкт-Петербургской торгово-промышленной палате, посвященного итогам высокого туристского сезона 2006 года. Данные опроса, проведенного среди руководителей 30 малых гостиниц, показывают: высокую оценку прошедшему сезону дали лишь 7,5% участников опроса, "хорошо" - 70%. Основными факторами, которые помешали нормальной работе малого отельного бизнеса, стали сложности с заселением по причине плохой работы транспортных магистралей города. Как считает В.Васильев, сектор мини-отелей становится все более заметным на фоне общей картины развития гостиничной отрасли города. Сегодня это уже 17,5 тыс. номеров, что составляет 38,5% от всего номерного фонда. Для сравнения: в 2003 году общее число номеров в малых гостиницах составляло лишь 9,5 тыс., так что рост налицо. Однако пока далеко не все малые гостиницы Петербурга находятся в правовом поле. Прежде всего, это связано с большими финансовыми расходами по организации такого бизнеса. В открытие мини-отеля на 7-10 номеров необходимо вложить минимум $500 тыс. Эти расходы включают и прохождение сертификации, и получение различных разрешений, в том числе на прием иностранных граждан. Вложенные средства окупаются через 5-6 лет. По официальным данным, в городе на Неве сегодня около 30 мини-отелей, это лишь 5-6% от их реального числа. В этом секторе гостиничного бизнеса Петербург может пока соперничать только с Москвой, где зарегистрировано 65 таких гостиниц. Что касается целевой аудитории, в столице малые гостиницы тяготеют к высшему сегменту гостиничного рынка, поэтому их клиенты - в основном бизнес-туристы. В северной столице среди постояльцев мини-отелей встречаются как небольшие туристские группы, приезжающие в город с познавательной целью, так и командировочные бизнесмены. Большинство владельцев малых петербургских отелей считают, что ни к чему вкладывать дополнительные средства для оказания услуг на уровне 5-звездочного отеля. Достаточно выполнять определенный набор требований клиента для того, чтобы его пребывание в отеле было максимально комфортным.

Главная проблема участников внешне весьма успешного рынка мини-отелей Санкт-Петербурга - недвижимость. Чаще всего гостиницы размещаются в выкупленных, а затем перестроенных старых коммуналках и в квартирах жилых домов. А для официального оформления гостиницы требуется перевести квартиры в нежилой фонд (НФ), что очень не просто. «Большинству предпринимателей не под силу этот перевод, процесс требует высоких затрат, процедура же оформления порой занимает более года. Добавьте сюда неподъемные налоги на имущество и на землю, которые тогда придется платить, и вдвое увеличивающиеся эксплуатационные затраты!», - жалуется директор петербургского малого отеля «Аркадия» Олег Румянцев.

По подсчетам участников рынка, от 50 до 70% малых отелей города до сих пор обретаются в жилом фонде (ЖФ) и оформлены на физических лиц, а юридически их деятельность ограничивается посуточной сдачей квартир в аренду на условиях оформления договоров с постояльцами. Так питерские отельеры и отчитываются перед налоговиками. По сути, никаких правовых коллизий здесь не возникает, поскольку сдавать квартиры внаем никто не запрещает. Вот только формального права называться «гостиницей» у таких предприятий нет. А значит, трудно рекламироваться (ФАС не дремлет), внятно позиционировать свое заведение, формировать сетевые альянсы, не говоря о шансах получить пресловутые звезды.

Другая проблема, актуальная для всех без исключения малых отелей в стране: большинство пожарных и санитарных норм, а также ГОСТы и СНиПы, описывающие требования как к жилым помещениям, так и к гостиницам, не менялись с советских времен и совершенно не соответствуют нынешним условиям. Даже оформленная по всем правилам заявка на перепланировку может быть отвергнута чиновниками только потому, что по нормативам в жилом помещении не должно быть больше двух туалетных комнат. Тем временем, согласно нормам СЭС, если нет сертификата соответствия, в жилом фонде категорически запрещается кормить постояльцев и уж тем более без лицензии продавать спиртные напитки (а это 100 тысяч рублей на срок от трех до пяти лет). Вот почему до 15% малых отелей в Санкт-Петербурге вообще не зарегистрировано - фактически бизнесмены работают нелегально.

Малые средства размещения, принося минимальные налоговые доходы в бюджеты всех уровней (около 3 процентов), не восполняют в полном объеме финансовые расходы от использования ими сетей инженерной инфраструктуры (водоснабжение, канализация и так далее).

Необходимо оперативное решение этой проблемы с целью полноценного вовлечения малых средств размещения в санаторно-курортный и туристский комплекс на общих правах с другими организациями.

Зачастую малые гостиничные предприятия либо вообще не имеют бюджета на обучение своих сотрудников, либо этот бюджет очень ограничен. Выходом в данной ситуации в определенной степени является сложившаяся практика привлечения на основные операционные должности (например, на должность администратора) учащихся высших профессиональных учебных заведений, имеющих необходимый базовый уровень знаний и возможность совмещать обучение и работу. Другим способом подготовки своих кадров является наставничество. Неопытные сотрудники прикрепляются под патронаж специалистов «со стажем». Занятия с «новичками» начинают с вводной экскурсии по гостинице и инструктажа, а затем переходят к непосредственному выполнению практических задач прямо в процессе работы. Процесс обучения может варьироваться от нескольких дней до нескольких месяцев, в пределах испытательного срока. В этом случае гостиница экономит средства на обучении, но при этом время ценного специалиста частично теряется на консультациях для начинающих. Потери времени особенно заметны в случаях, когда выясняется, что кандидат на должность профессионально не годится для работы в данной гостинице.

Другой проблемой растущего малого гостиничного бизнеса является необходимость повышения квалификации самих руководителей гостиничных предприятий, имеющих изначально инженерно-техническое, гуманитарное или иное непрофильное образование. В условиях обострения конкуренции на рынке гостиничных услуг эффективное управление гостиничным предприятием невозможно без знания основ стратегического управления и планирования, маркетинга, управления инвестициями, основ налогообложения, деловой этики, управления персоналом. В настоящее время управленческое или бизнес-образование рассматривается не как статья значительных расходов, а как инвестиции, которые должны окупиться в будущем.

Выводы по главе:

Привлекаемые благоприятным инвестиционным климатом, в Санкт-Петербург приходят крупные игроки на рынке гостиничных услуг (например, международная цепь гостиниц «Кемпински», московская компания «Heliopark Group»).

В первом квартале 2009 г. произошло существенное снижение спроса на рынке гостиничной недвижимости Петербурга. Загрузка отелей снизилась примерно на четверть. Гостиничный рынок Санкт-Петербурга по-прежнему подвержен влиянию сезонности: в высокий сезон (май-сентябрь) многие гостиницы заполнены почти полностью, в низкий загрузка не превышает 40-50%.

Главным фактором, влияющим на ценообразование на рынке гостиничной недвижимости, является сезонность рынка.

Развитие малых средств размещения - необходимость настоящего времени. Причины их возникновения и в потребности туристов жить в небольших, уютных гостиницах, и в создании класса предпринимателей, направляющих свои средства на создание востребованных на рынке средств размещения, и в создании средств размещения со щадящей экологической нагрузкой на территорию, и в создании иллюзии непосредственного контакта с природой, и еще во множестве различных причин.

3. Оценка эффективности инвестиционного проекта строительства гостиницы

3.1 Производственный план

Инвестиционные издержки – это капиталовложения в период строительства и до начала производства:

1. Сметная стоимость проектно-изыскательских работ

2. Плата за землю

3. Стоимость привлечения основных фондов, уже существующих на начало разработки проекта

4. Подготовка территории строительства

5. Стоимость строительно-монтажных работ

7. Стоимость оборудования (без стоимости монтажа)

8. Прочие инвестиционные издержки

9. Предпроизводственные затраты, в том числе: пусконаладочные работы в части затрат на опробование оборудования вхолостую с целью проверки качества монтажа.

Первоначальные затраты, связанные с реализацией проекта согласно смете составляют 42 259 тыс. долл., или 1 267 770 тыс. руб.

К фиксированным (постоянным) затратам обычно относят амортизационные отчисления по прямолинейному методу, стоимость эксплуатации зданий и оборудования, арендную плату, расходы на страховку и на рекламу, зарплату управленческого персонала, повременную зарплату, налоги и начисления на зарплату. Постоянные (они же фиксированные, условно-постоянные) (FC) затраты - издержки, которые фирма несет независимо от объема выпуска продукции. Применительно к рынку недвижимости это означает сумму затрат, которые несет арендодатель независимо от того, сдает он в аренду недвижимость или нет.

Достоверность прогнозирования расходных эксплуатационных статей при составлении калькуляции затрат во многом определяет обоснованность, а следовательно, и эффективность принимаемых финансовых решений. С другой стороны, наличие определенных средневзвешенных показателей эксплуатационных расходов позволяет оценивать эффективность управления недвижимостью. Точная информация о сопоставительной структуре затрат дает возможность управляющим выполнять ее оптимизацию, позволяя пережить периоды спада, максимально увеличить доходы в периоды подъема и выдержать конкуренцию в условиях стабилизации рынка.

С точки зрения своей природы все эксплуатационные расходы можно условно разделить на две категории:

расходы, связанные с обеспечением нормальных условий обитаемости зданий и сооружений;

расходы, связанные с функционированием объектов недвижимости в условиях рыночных отношений.

К первой категории можно отнести расходы на теплоснабжение, электроснабжение и освещение, вентиляцию и кондиционирование, водоснабжение и водоотведение, уборку и вывоз мусора, ремонт и т.п.

Ко второй категории можно отнести расходы на управление и заключение договоров аренды, страхование, обеспечение безопасности, резерв на замещение и т.п.

Одним из наиболее существенных отличий двух категорий является возможность технического нормирования расходов первой категории, в отличие от расходов второй категории, которые могут быть нормированы только на основе рыночных представлений и требований.

Соотношение двух категорий в общей структуре затрат может колебаться в зависимости от технических характеристик и функционального назначения объекта, но в большинстве случаев доля расходов первой категории будет существенно больше.

Существенное значение имеет состав арендной платы. Содержит ли она НДС, стоимость коммунальных услуг и оплату коммуникаций? То есть следующий шаг - понять структуру затрат по этим составляющим. Если эти затраты возлагаются на арендаторов, то в состав фиксированных они, естественно, не входят. Правда, и арендная плата в данном случае существенно ниже.

Затраты на текущий ремонт, которые входят в состав эксплуатационных затрат, в случае сдачи коммерческой недвижимости в аренду может сильно отличаться по сумме от обычных затрат на содержание зданий, т.к. обычно арендаторы предъявляют повышенные требования к оборудованию офисов. Даже мелкий, косметический ремонт, производящийся после съезда арендатора, может вылиться в приличную сумму. Поэтому в состав фиксированных затрат на проект следует заранее закладывать такую статью, как текущий ремонт в размере 0,1% от первоначальной стоимости комплекса.

Отдельной статьей затрат выступают издержки, связанные с охраной здания и, в случае ее наличия, парковочной площади для автомобилей. Помимо з/п охранников, сюда могут входить затраты на поддержание охранной и пожарной сигнализации, телекоммуникационного оборудования, видеонаблюдения.

Целесообразно в составе постоянных издержек учитывать налоги на землю и недвижимость (имущество).

Средняя (средневзвешенная) ставка земельного налога - 40500 рублей за 1 гектар. Земельный налог платят компании, имеющие участки в собственности; предприятия и учреждения, которым земля была передана в постоянное (бессрочное) пользование. Размер ставки не зависит от того, каким бизнесом занимается собственник.

Имущество предприятий в настоящее время облагается налогом по остаточной стоимости, которая определяется исходя из стоимости его приобретения за вычетом накопленной амортизации. Такая стоимость на одно и то же имущество может резко различаться по тем или иным причинам у разных предприятий и, кроме того, она, как правило, сильно отличается от рыночной. Ставка налога в 2%, установленная в Нижнем Новгороде, является очень высокой, так как для объектов недвижимости равняется годовой норме амортизационных отчислений на восстановление основных фондов.

Амортизация основных фондов составляет 2% от первоначальной стоимости в случае прямолинейного метода начисления.

3.2 Финансовый план

Перейдем к конкретным расчетам.

Первоначальная стоимость сети малых отелей составила 40 млн. долл.

Ценовое предложение (цена за номер) выражено в фиксированной сумме, к этой сумме для посетителей прибавляется стоимость некоторых дополнительных услуг (видеомагнитофон, доступ в интернет, междугородная и международная телефонная связь, пользование кондиционером) и, как часто встречается в ценообразовании отелей высокой степени комфортности, прибавляется сумма НДС.

В стоимость номера включаются следующие фиксированные издержки:

содержание телекоммуникационного оборудования – 30000 долл./год;

текущий ремонт – 40000 долл./год;

охрана – 120000 долл./год;

оплата остальных коммунальных услуг (горячее и холодное водоснабжение, отопление, канализация, газоснабжение, вентиляция и пр.) – 15000 долл./год;

содержание парковки у офиса – 25000 долл./год;

з/п управленческого персонала с начислениями – 60000 долл./год.

амортизация – 2% от стоимости сети отелей – 800000 долл./год;

страхование – 1,5% от стоимости сети отелей – 600000 долл./год;

налог на землю (исчисляется от общей площади территории, занимаемой сетью отелей) – 270000 долл./год;

налог на имущество (исчисляется от общей стоимости сети отелей) – 800000 долл./год.

Общая сумма постоянных затрат на реализацию указанного проекта составляет, таким образом, 2760 тыс. долл. США в год. Вполне естественно, что их величина должна полностью покрываться поступлениями от сдачи номеров посетителям. Кроме того, сумма поступающих средств должна позволить покрывать платежи по процентам за обслуживание инвестиционного кредита и обеспечить возврат основной суммы долга в течение срока реализации проекта; а также обеспечивать возмещение переменных издержек компании, основными из которых будут являться транзакционные издержки, связанные с поиском новых посетителей отелей.

Можно рассчитать ориентировочную стоимость транзакционных издержек компании-арендодателя по аренде торговых и офисных площадей комплекса по рыночным ставкам:

Общая площадь сдаваемых номеров – 37700 кв. м.

Усредненная ставка арендной платы – 348$ за 1 кв.м. в год.

Годовая стоимость арендных платежей без НДС - 13,14 млн. долл.

Комиссионное вознаграждение рекламных агентств – 5% от 13,14 млн. долл. = 657 тыс. долл.

Как видим, эта величина превышает на 157-357 тыс. долл. транзакционные издержки, которые реально может понести фирма.

Кроме того, следует учесть недоиспользование имеющихся площадей, что оказывает влияние на величину прибыли.

Ориентировочный коэффициент полезного использования площадей – 95%.

Прогнозируемая реальная годовая стоимость платежей клиентов – 95% от 13,14 млн. долл. = 12,483 млн. долл.

Таким образом, снижение прибыли за счет недоиспользования имеющихся площадей может составить 657 тыс. долл.

Рассмотренная нами структура затрат на проект свидетельствует о том, что фактически все издержки можно отнести к условно-постоянным, т.к. они практически не зависят от количества сданных номеров, и их величина может меняться (в сторону повышения) только по прошествии некоторого периода времени, в частности, за счет увеличения тарифов на коммунальные услуги и уровня средней заработной платы управленческого и обслуживающего персонала. Это позволяет нам планировать отток денежных средств по периодам исходя из известной суммы годовых затрат на проект.

Таким образом, требуемые единоразовые вложения в инвестиционный проект составляют 42259 тыс. долл., или 1 267770 тыс. руб., величина годовых затрат, связанных с реализацией проекта (включая комиссионное вознаграждение управляющей компании в размере 400 тыс. долл. без стоимости обслуживания инвестиционного кредита) – (2760+400) = 3160 тыс. долл. США; годовая стоимость обслуживания кредита, включая выплаты по выбранному варианту основной суммы долга - 12313,08 тыс. долл.

При осуществлении дальнейших расчетов будем исходить из предположения, что величина годовых затрат за вычетом амортизации, налога на землю, налога на имущество и страхования будет незначительно повышаться с течением времени с приростом 5% в год. Расчет издержек по годам реализации проекта приведен в табл. 3.1.

Ориентировочный коэффициент полезного использования площадей в первый год эксплуатации сети отелей – 95%.

Прогнозируемый реальный приток денежных средств за счет сдачи номеров посетителям отелей в первый год эксплуатации – 95% от 13,14 млн. долл. = 12,483 млн. долл.

Общая сумма доходов состоит не только из арендной платы по установленным ставкам, но и выплат на эксплуатационные расходы владельцу сети отелей. Ставка на эксплуатационные расходы составляет от 30 до 120 долл. за 1 кв. м в год без НДС. Годовая сумма приобретенного дохода, включая возмещение арендаторами затрат на эксплуатацию отелей, составляет 18 422 тыс. долл. с учетом НДС или 15 612 тыс. долл. без НДС. Следовательно, годовая сумма выплат на эксплуатацию составляет

15,61 – 13,14 = 2,47 млн. долл.

Усредненная ставка на эксплуатационные расходы составит, таким образом, 15612 000/37 700 - 348$ = 66,11 долл. за 1 кв.м. в год без НДС.

Учитывая коэффициент полезного использования площадей, сумму поступлений на эксплутационные расходы будем рассчитывать аналогично арендным платежам, принимая темп прироста ставок на эксплуатационные расходы на уровне 3%.

Расчет денежных поступлений по годам реализации проекта представлен в табл. 3.1.

Предварительная оценка инвестиционного проекта, базирующаяся на основе прогнозных значений притока и оттока денежных средств (по данным табл. 3.1) позволяет сделать вывод о том, что проект может дать определенный экономический эффект. По прошествии нескольких лет предусмотренного жизненного цикла проекта совокупный накопленный доход превышает совокупные понесенные затраты, что может свидетельствовать о наличии бухгалтерской прибыли в результате реализации проекта. Следующие задачи оценки инвестиционного проекта состоят в определении размера бухгалтерской и чистой прибыли, выявлении наличия или отсутствия экономической прибыли и определении ее размера согласно основным критериям эффективности инвестиционных проектов.

Показатели, используемые при анализе эффективности инвестиций, можно подразделить на две группы в зависимости от того, учитывается или нет временной аспект стоимости денег:

а) основанные на дисконтированных оценках;

б) основанные на учетных оценках.

Далее в работе будут рассмотрены основные показатели, базирующиеся на дисконтированных оценках: чистый дисконтированный (приведенный) доход ЧДД, индекс доходности (рентабельности инвестиций) ИД и внутренняя норма доходности (прибыли) ВНД.

Таблица 3.1 - Расчет исходных показателей доходов и расходов по годам, тыс. долл.

| Статьи расходов |

Годы |

Всего за 10 лет |

| 0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Инвестиционные затраты |

42259 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

42259 |

| Годовая сумма текущих и общехозяйственных расходов за вычетом амортизации, налога на землю, налога на имущество и страхования |

0 |

690,0 |

724,5 |

760,7 |

798,8 |

838,7 |

880,6 |

924,7 |

970,9 |

1019,4 |

1070,4 |

8679 |

| Амортизация |

0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

8000 |

| Налоги на землю и имущество, страховка |

0 |

1670,0 |

1670,0 |

1670,0 |

1670,0 |

1670,0 |

1670,0 |

1670,0 |

1670,0 |

1670,0 |

1670,0 |

16700 |

| Инвестиционные расходы и проценты за кредит |

0 |

12313,1 |

12313,1 |

12313,1 |

12313,1 |

12313,1 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

61565 |

| Всего затрат |

42259 |

15473,1 |

15507,6 |

15543,8 |

15581,8 |

15621,8 |

3350,6 |

3394,7 |

3440,9 |

3489,4 |

3540,4 |

137203 |

| То же нарастающим итогом |

42259 |

57732,1 |

73239,7 |

88783,5 |

104365,3 |

119987,1 |

123337,7 |

126732,4 |

130173,3 |

133662,7 |

137203,1 |

- |

Статьи доходов

|

Годы |

| 0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Привлечение инвестиционного кредита |

42259 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

42259 |

| Арендная плата |

0 |

12483,0 |

12831,2 |

13472,8 |

14146,4 |

14853,7 |

15596,4 |

16376,2 |

17195,0 |

18054,8 |

18957,5 |

153967 |

| Возмещение эксплуатационных расходов |

0 |

2346,5 |

2366,0 |

2437,0 |

2510,1 |

2585,4 |

2663,0 |

2742,9 |

2825,1 |

2909,9 |

2997,2 |

26383 |

| Всего поступлений |

42259 |

14829,5 |

15197,2 |

15909,8 |

16656,5 |

17439,1 |

18259,4 |

19119,1 |

20020,2 |

20964,7 |

21954,7 |

222609 |

| То же нарастающим итогом |

42259 |

57088,5 |

72285,7 |

88195,5 |

104852,0 |

122291,1 |

140550,5 |

159669,6 |

179689,8 |

200654,5 |

222609,2 |

- |

| Сальдо доходов и расходов |

0 |

-643,6 |

-310,4 |

366,0 |

1074,7 |

1817,4 |

14908,8 |

15724,4 |

16579,3 |

17475,3 |

18414,3 |

85406 |

| Сальдо накопленного потока |

0 |

-643,6 |

-953,9 |

-588,0 |

486,7 |

2304,0 |

17212,8 |

32937,2 |

49516,5 |

66991,8 |

85406,1 |

- |

3.3 Оценка эффективности проекта

Реализация выбранного инвестиционного проекта требует выработки стратегии финансирования. Схема финансирования предполагает инвестиции в основной и оборотный капитал.

Конечно же, предприятие может профинансировать часть инвестиций за счет собственных источников финансирования. Но в целях корректного сравнения и наглядности расчетов будем считать, что за счет заемных средств намечено финансировать 100% от дополнительных капитальных вложений в основные фонды. Поэтому принято решение прибегнуть к помощи долгосрочного банковского кредита в целях финансирования инвестиционного проекта.

Необходимая величина инвестиций в проект составляет 42 259 тыс. долл., или 1 267 770 тыс. руб.

Анализ информации о кредитовании юридических лиц 3-х крупнейших банков (Альфа-Банк, Внешэкономбанк, Сбербанк) (табл. 3.2) выявил следующее: в настоящее время наиболее предпочтительные условия предоставления кредита юридическим лицам действуют в Альфа-Банке по следующим критериям: сроки погашения, наименьшая процентная ставка за кредит, общедоступность. СБ обладает существенным недостатком - ограничение в 1,5 года срока предоставления кредита. К тому же, ввиду отсутствия полноценной информации о конкретных процентных ставках СБ, трудно сделать однозначный вывод об условиях кредитования им юр. лиц. Ставки Внешэкономбанка плавающие и их средний уровень намного выше, чем в Альфа-Банке. Кроме того, Внешэкономбанк занимается финансированием крупных экспортно-импортных программ и не подходит для большинства мелких и средних фирм.

Итак, кредит на сумму 42 259 тыс. долл. берется в Альфа-Банке на срок 5 лет под 15% годовых в валюте.

Составим план-график погашения кредита.

Таблица 3.2 - Данные об условиях кредитования юридических лиц

| Показатели |

Банки |

| Сбербанк |

Внешэкономбанк |

Альфа-Банк |

| Срок кредита |

до 18 мес. |

от 1 года для инвестиционных кредитов |

до 180 дней с последующей пролонгацией |

| Минимальная сумма |

Нет ограничения |

$100 000 |

$100 000 |

| Годовая процентная ставка |

В зависимости от условий кредита, 18-20% |

от 17-20% годовых в валюте и плавающая ставка |

от 15%, постоянная ставка |

Способ погашения кредита разовым платежом в конце срока дает сумму платежей по данному контракту в размере 73 953,25 тыс. долл.:

Цена - 42 259 тыс. долл.

Проценты - 6406,6 *0,15*5 = 31 694,25 тыс. долл.

Всего платежей: 42 259 + 31 694,25 = 73 953,25 тыс. долл.

В практике кредитования часто применяется способ выплаты суммы кредита равными срочными уплатами 1 раз в конце года или по полугодиям.

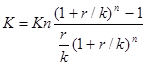

Размер равновеликих платежей по кредиту можно рассчитать, представив сумму кредита в виде обыкновенного аннуитета по следующей формуле:

, (1) , (1)

где К - общая сумма кредита;

Кn - равный срочный платеж по кредиту, включающий часть основного долга и проценты;

r - годовая ставка процента за кредит;

k - количество платежей по кредиту в течение года;

n - общее количество предстоящих платежей.

Из формулы (1) размер платежа по кредиту 1 раз в конце года составит:

Кn = 42 259 * 0,15 *(1 + 0,15)5/[(1 + 0,15)5 - 1]

Кn = 12 606,52 тыс. долл.

Сумма платежей равными срочными уплатами 1 раз в конце года составит 12 606,52*5 = 63 032,59 тыс. долл.

Из формулы (1) размер платежа по полугодиям составит:

Кn = 42 259 * 0,075 *(1 + 0,075)10/[(1 + 0,075)10 - 1]

Кn = 6156,54 тыс. долл., или 12 313,08 тыс. долл. в год.

Сумма платежей равными срочными уплатами по полугодиям составит 6156,54*10 = 61 565,4 тыс. долл.

Как показывают расчеты, наименьшую текущую стоимость платежей дает способ погашения кредита путем равновеликих выплат в конце каждого полугодия, т.е. 2 раза в год по 6156,54 тыс. долл.

Форма привлечения заемных средств – долгосрочный банковский кредит. Срок предоставления кредита – 5 лет. Форма возврата – равными срочными уплатами 1 раз в конце каждого полугодия в течение всего срока кредита. Все остальные денежные расходы будут осуществляться за счет собственных источников финансирования и арендных платежей.

При осуществлении дальнейших расчетов предполагается, что все вложения осуществляются в конце года, предшествующего первому году реализации проекта, хотя в принципе они могут осуществляться в течение ряда последующих лет.

Приток (отток) денежных средств относится к концу очередного года.

Критерием эффективности реализации инвестиционного проекта является чистый дисконтированный доход ЧДД (NPV). Он представляет собой разность между текущей дисконтированной стоимостью поступлений денежных средств и величиной инвестиций.

Дисконтирование – процесс определения сегодняшней (текущей) стоимости денег, если известна их будущая стоимость.

В качестве будущих поступлений денежных средств используются поступления чистой прибыли и амортизационные отчисления.

Для расчета чистого приведенного дохода требуется предварительно определить сумму чистых денежных поступлений по годам реализации проектов, которые в свою очередь состоят из чистой прибыли и суммы амортизационных отчислений.

Чистая прибыль определяется вычитанием из выручки общей суммы издержек и налога на прибыль в размере 24%.

Сумма амортизационных отчислений по годам реализации проекта определяется исходя из объема (стоимости) инвестиций и заданного метода начисления амортизации. Предприятие установило прямолинейный метод начисления амортизации на сумму первоначальной стоимости объекта – 40 млн. долл.

Суммы ежегодных затрат и денежных поступлений основываются на расчетах, приведенных в табл. 3.1.

Чистый денежный поток рассчитывается путем вычитания из чистых денежных поступлений инвестиционных расходов и процентов за кредит (табл. 3.1).

Допустим, что инвестированный капитал (IС) будет генерировать в течение n лет годовые доходы в размере P1, P2, ..., Pn . Тогда NPV можно рассчитать по формуле:

nPk

NPV= å----- - IC, (2)

k=1 (1+r)k

где r – годовая норма дисконта;

k – количество лет реализации проекта.

Чистый денежный поток с учетом инфляции (чистый приведенный доход NPV) определяется путем умножения чистых денежных поступлений по годам на коэффициент дисконтирования в соответствии с уровнем инфляции. В последнее время среднегодовые темпы инфляции в России составляют 12%, т.е. r = 0,12

Коэффициент дисконтирования Кд, отражающий уровень инфляции, на который умножаются денежные поступления по годам, определяется по формуле

Кд =  (3), (3),

где r – норма дисконта;

n – год реализации проекта.

В нашем случае r = 0,12.

Коэффициент дисконтирования для первого года равен

1/(1+0,12) = 0,8929

Для второго 1/(1+0,12)2 = 0,7972 и т.д.

Рассчитаем искомые показатели по годам (табл. 3.3).

Таким образом, планируемый объем выручки за 10 лет реализации проекта составит 180350 тыс. долл., чистая прибыль – 111698 тыс. долл., сумма чистых денежных поступлений без учета инфляции – 119698 тыс. долл., чистый денежный поток без учета инфляции – 58133 тыс. долл., сумма приведенного чистого дохода с учетом инфляции – 20274 тыс. долл.

Таким образом, главное условие эффективности инвестиционного проекта соблюдено: ЧДД > 0.

Это свидетельствует о прибыльности и рентабельности проекта с учетом инфляции. Но полученные результаты не в должной степени характеризуют экономическую эффективность проекта, т.к. не дают информации о получении экономической прибыли в результате реализации инвестиционной программы.

Для уточнения и корректировки результативности выполнения инвестиционной программы следует оценить ее эффективность на основании требуемой рентабельности авансированного капитала, учесть поправку на риск и вероятность получения планируемой выручки от реализации услуг по годам реализации инвестиционного проекта.

Таблица 3.3 - Расчет чистого дисконтированного дохода (ЧДД), тыс. долл.

| Показатели |

Годы |

Всего за 10 лет |

| 0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Выручка |

0 |

14829,5 |

15197,2 |

15909,8 |

16656,5 |

17439,1 |

18259,4 |

19119,1 |

20020,2 |

20964,7 |

21954,7 |

180350 |

| Годовая сумма текущих и общехозяйственных расходов за вычетом амортизации |

0 |

2360,0 |

2394,5 |

2430,7 |

2468,8 |

2508,7 |

2550,6 |

2594,7 |

2640,9 |

2689,4 |

2740,4 |

25379 |

| Амортизация - |

0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

8000 |

| Налогооблагаемая прибыль |

0 |

11669,5 |

12002,7 |

12679,0 |

13387,8 |

14130,4 |

14908,8 |

15724,4 |

16579,3 |

17475,3 |

18414,3 |

146971 |

| Налог на прибыль |

0 |

2800,7 |

2880,7 |

3043,0 |

3213,1 |

3391,3 |

3578,1 |

3773,9 |

3979,0 |

4194,1 |

4419,4 |

35273 |

| Чистая прибыль |

0 |

8868,8 |

9122,1 |

9636,1 |

10174,7 |

10739,1 |

11330,7 |

11950,6 |

12600,3 |

13281,2 |

13994,9 |

111698 |

| Амортизация + |

0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

800,0 |

8000 |

| Чистые денежные поступления |

42259 |

9668,8 |

9922,1 |

10436,1 |

10974,7 |

11539,1 |

12130,7 |

12750,6 |

13400,3 |

14081,2 |

14794,9 |

119698 |

| Дисконтированный поток |

- |

8632,9 |

7909,8 |

7428,2 |

6974,6 |

6547,6 |

6145,8 |

5767,7 |

5412,1 |

5077,8 |

4763,6 |

64660 |

| Инвестиционные расходы и проценты за кредит |

42259 |

12313,1 |

12313,1 |

12313,1 |

12313,1 |

12313,1 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

61565 |

| Чистый денежный поток |

0 |

-2644,3 |

-2391,0 |

-1877,0 |

-1338,4 |

-773,9 |

12130,7 |

12750,6 |

13400,3 |

14081,2 |

14794,9 |

58133 |

| Коэффициент дисконтирования |

1 |

0,8929 |

0,7972 |

0,7118 |

0,6355 |

0,5674 |

0,5066 |

0,4523 |

0,4039 |

0,3606 |

0,3220 |

- |

| Чистый дисконтированный доход NPV |

0 |

-2360,9 |

-1906,1 |

-1336,0 |

-850,6 |

-439,2 |

6145,8 |

5767,7 |

5412,1 |

5077,8 |

4763,6 |

20274 |

Но прежде всего следует проанализировать проект на предмет безубыточности и финансовой прочности.

Существуют следующие основные методы оценки эффективности и устойчивости проектов:

укрупненная оценка устойчивости;

расчет границ и уровней безубыточности;

метод вариации параметров;

оценка ожидаемой эффективности проекта с учетом факторов неопределенности.

Предлагается проанализировать проект несколькими предложенными методами: путем расчета границ и уровней безубыточности; произвести анализ чувствительности проекта методом вариации параметров. Далее будет дана оценка инвестиционного проекта путем учета фактора риска в условиях неопределенности.

Граница безубыточности (предельный уровень) параметра проекта для некоторого шага расчетного периода определяется как такой коэффициент к значению этого параметра на данном шаге, при применении которого чистая прибыль участника на этом шаге становится нулевой.

Одним из наиболее важных показателей этого типа является уровень безубыточности.

Точка безубыточности - [break-even point (analysis), BEP = точка достижения равновесия]. Ее смысл, как это вытекает из названия, заключается в определении минимально допустимого (критического) уровня производства (продаж), при котором проект остается безубыточным, то есть, не приносит ни прибыли, ни убытка.