ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОУ ВПО

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Кафедра Финансового менеджмента

Факультет: Финансы и Кредит

КУРСОВАЯ РАБОТА

по дисциплине «ТЕОРИЯ ИНВЕСТИЦИЙ»

Тема: Оценка эффективности управления инвестиционным портфелем

Студент: Исаева В.А.

Курс: V

№ группы: 553

Личное дело №: 06ФФД40075

Преподаватель:

Федорова Е.А.

Москва

2009

Введение

Портфель - совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика.

Под инвестиционным порт

фелем понимается некая совокупность ценных бумаг, принадлежащих физическому или юридическому лицу, либо юридическим или физическим лицам на правах долевого участия, выступающая как целостный объ

ект управления. На развитом фондовом рынке портфель ценных бумаг - это самостоятельный продукт и именно его продажа целиком или долями удовлетворяет потребность инвесторов при осуществлении вложения средств на фондовом рынке. Обычно на рынке продается некое инвестиционное качество с заданным со

отношением Риск/Доход, которое в процессе управления портфелем может быть улучшено.

Одним из важнейших понятий в теории портфельных инвестиций является понятие эффективного портфеля, под которым понимается портфель, обеспечивающий максимальную доходность при некотором заданном уровне риска или минимальный риск при заданном уровне доходности. Алгоритм определения множества эффективных портфелей был разработан Г. Марковицем в 50-е годы как составная часть теории портфеля.

По мере формирования фондового рынка, реальная ситуация на рынке ценных бумаг выдвигает ряд вопросов, требующих рассмотрения и глубокого изучения.

Предметом исследования является оценка эффективности управления инвестиционным портфелем.

Целью курсовой работы является рассмотрение эффективности управления инвестиционным портфелем.

Задачи курсовой работы:

- рассмотрение основ формирования инвестиционного портфеля;

- рассмотрение типов инвестиционных портфелей;

- рассмотрение составляющих инвестиционного портфеля;

- рассмотрение методов оценки эффективности инвестиций;

- понятие проблем выбора инвестиционного портфеля;

- оценка эффективности инвестиционного портфеля.

В первой главе работы рассмотрены основные вопросы формирования инвестиционного портфеля, во второй главе – подходы оценки эффективности инвестиционного портфеля, в третьей главе – управление инвестиционным портфелем на примере ЗАО «ВТБ Управление активами».

Глава 1. Основы формирования инвестиционного портфеля

1.1 Понятие инвестиционного портфеля

При изучении методов оценки долгосрочных финансовых активов - акций и облигаций - мы рассматриваем их изолированно и предполагаем, что будущие доходы в виде дивидендных или процентных выплат, а также приростов курсовой стоимости являются достоверными величинами.

Однако на практике результаты инвестирования в эти и другие виды финансовых и реальных активов точно не известны заранее и зависят от многих факторов.

Риск и доходность большинства подобных операций являются случайными величинами, на конкретные значения которых оказывает влияние множество факторов. Поэтому на практике хозяйствующие субъекты редко вкладывают все свои средства в какой-то один актив, проект или даже бизнес, они стремятся распределять свои вложения в некоторую совокупность различных активов или видов деятельности, надеясь компенсировать возможные убытки от одних операций более высокими доходами от других. При этом в процессе формирования и управления такая совокупность активов рассматривается как единое целое, т. е. как самостоятельный объект - инвестиционный портфель.

Под инвестиционным портфелем в общем случае понимается некоторый набор, или совокупность, активов (проектов, предприятий), управляемых как единое целое. В то же время портфель может состоять из определенного числа субпортфелей, например, инвестор может иметь портфель ценных бумаг и портфель имущества.

В широком смысле инвестиционный портфель - это все активы предприятия (портфель ценных бумаг и проектов, недвижимость, запасы товарно-материальных ценностей, прочие). В узком смысле - портфель ценных бумаг и паевых фондов.

В зависимости от направленности избранной инвестиционной политики и особенностей осуществления инвестиционной деятельности определяется система специфических целей, в качестве которых могут выступать:

• максимизация роста капитала;

• максимизация роста дохода;

• минимизация инвестиционных рисков;

• обеспечение требуемой ликвидности инвестиционного портфеля.

Распределяя свои вложения по различным направлениям, инвестор может достичь более высокого уровня доходности своих вложений либо снизить степень их риска. Характерной особенностью портфеля является то, что риск портфеля может быть значительно меньше, чем отдельных инвестиционных инструментов, входящих в состав портфеля.

Основная задача - улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые нед

остижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации. Только в процессе формирования портфеля достигается новое инвестиционное качество с заданными характе

ристиками. Таким образом, портфель ценных бумаг является тем инструмен

том, с помощью которого инвестору обеспечивается требуемая устой

чивость дохода при минимальном риске.

Формируя свой портфель, инвестор должен иметь, некоторый механизм отбора для включения в портфель тех или иных видов ценных бумаг, т. е. уметь оценивать их инвестиционные качества посредством методов фундаментального и технического анализа. Основной задачей методов служит выявление среди множества ценных бумаг той их совокупности, в которую можно инвестировать средства, не подвергая свои вложения высокому риску. На практике существует стойкая зависимость между риском и доходностью вложений: чем выше доходность, тем выше риск.

1.2 Этапы формирования инвестиционного портфеля

Формирование инвестиционного портфеля осуществляется после обеспечения предпосылок для инвестирования:

- должны быть удовлетворены жизненные потребности (юридического или физического лица);

- должен быть сформирован минимальный запас денежных средств на счете или ликвидных активов на случай возникновения острой потребности в наличных денежных средствах;

- обеспечено страхование от несчастных и прочих непредвиденных случаев.

В зависимости от вида и условий осуществляемой деятельности, используемых активов, требуемого капитала и т. п. инвестиционные портфели могут существенно различаться по структуре и степени сложности управления. Например, портфель индивидуального инвестора, лично управляющего своими вложениями, может состоять всего из двух акций различных предприятий. В то же время портфели институциональных инвесторов (паевые и пенсионные фонды, банки, страховые компании и т. п.) включают десятки или даже сотни различных финансовых инструментов, а многопрофильных корпораций или холдинговых групп реального сектора - множество отдельных предприятий и направлений бизнеса.

Выделяют несколько ключевых этапов инвестиционного процесса и управления портфелем ценных бумаг.

1) Определение инвестиционных целей и типа портфеля.

2) Определение стратегии управления портфелем.

3) Проведение анализа ценных бумаг и формирование портфеля.

4) Оценка эффективности портфеля.

5) Ревизия портфеля.

Рассмотрим эти этапы более подробно.

Первый этап - определение инвестиционных целей

Перед постановкой целей инвестирования надо определить: для физического лица - необходимый уровень доходов после выхода на пенсию, для юридического лица - стабильность и устойчивость своего финансового положения в длительной перспективе. Надлежащий совет финансового консультанта должен учитывать: возраст, финансовое состояние семьи, опыт работы на финансовом рынке, отношение к риску (аналогично - и для юридического лица). Все инвесторы, как индивидуальные, так и институциональные, покупая те или иные ценные бумаги, стремятся достичь определенных целей. Основными целями могут быть, в частности, безопасность вложений, их доходность, рост капитала. Под безопасностью понимается «неуязвимость капитала от потрясений на рынке и стабильность получения дохода». Безопасность обычно достигается в ущерб доходности и росту вложений, т.е. эти цели в известной степени альтернативны.

Приоритет тех или иных целей определяет тип портфеля. Например, если основная цель инвестора - обеспечить безопасность вложений, то в свой портфель он будет включать ценные бумаги, выпущенные известными и надежными эмитентами, с небольшими рисками и стабильными средними или небольшими доходами, а также обладающие высокой ликвидностью. И наоборот, если для инвестора наиболее важным является наращивание капитала, то предпочтение будет отдано агрессивному портфелю, состоящему из высокорискованных ценных бумаг молодых компаний.

К консервативным инвесторам относятся многие люди среднего и пожилого возраста, а также большинство институциональных инвесторов: инвестиционные фонды, пенсионные фонды, страховые компании и др. Молодые люди умеренного достатка более склонны рисковать при выборе ценных бумаг: они покупают такие бумаги, которые другим инвесторам представляются спекулятивными или даже опасными. Так или иначе, риск при покупке ценных бумаг неизбежен, и все стороны сталкиваются с проблемой определения степени приемлемого риска. Общепризнано, что для получения более высокого дохода инвестор должен быть готов взять на себя больший риск.

Второй этап - определение стратегии управления портфелем

Различают следующие стратегии:

- активная или пассивная стратегия управления портфелем;

- управление собственными силами или передача портфеля в доверительное управление;

- различные технологии управления портфелем и правила принятия решений о купле-продаже бумаг.

Третий этап формирования портфеля - проведение анализа ценных бумаг и их приобретение

Успех инвестиций целиком зависит от информации о будущей доходности тех или иных акций. Биржевые курсы практически моментально отражают все, что происходит в самых отдаленных уголках мира. Когда в Лос-Анджелесе вводят законодательные ограничения на деятельность табачных компаний, это сказывается на ценах на сигареты во всем мире. Если в Бразилии происходит взрыв на нефтеперегонном заводе, курс акций английских химических компаний, которым это несчастье только на руку, моментально взлетает.

Фондовый рынок - это сфера конкурентной борьбы между инвесторами за самую лучшую информацию. Новая информация о компаниях сначала поступает к узкому кругу аналитиков, журналистов, специалистов из фирм по связям с общественностью и с инвесторами и только под конец - к институциональным и мелким инвесторам.

Все важнейшие новости, такие как сведения, о результатах основной деятельности, слияниях, поглощениях или новых контрактах, должны поступать по официальным каналам фондовой биржи. В Великобритании это Служба информации и регулирования (Regulatory News Service, RNS) Лондонской фондовой биржи, а в США - Комиссия по ценным бумагам и биржам (SEC).

Однако данные официальные источники - это только верхушка информационного айсберга. Сегодня фирмы по связям с инвесторами обрели такой вес, что превратились в гораздо более важные неформальные источники информации. Они организуют посещения компании аналитиками и инвесторами и обрабатывают данные об ожиданиях рынка в период между сообщениями новостей.

Четвертый этап - оценка эффективности портфеля

Четвертый этап процесса управления портфелем ценных бумаг связан с периодической оценкой эффективности портфеля с точки зрения фактически полученного дохода и риска, которому подвергался инвестор, и сопоставления полученных результатов с целями клиента (инвестора). С этой целью рассчитываются показатели доходности и надежности портфеля и сопоставляются с принятыми критериями его эффективности.

Существуют такие подходы к оценке как: исчисление специальных показателей (например, коэффициент Шарпа, коэффициент Трейнора и др.);

расчет и последующее сопоставление эталонных характеристик с условными параметрами «рыночного портфеля»; статистические методы (например, построение персентильных рангов, корреляционный анализ и т. д.); факторный анализ; методы искусственного интеллекта и др.

Пятый этап - ревизия портфеля

Портфель подлежит периодической ревизии, с тем чтобы его содержимое не пришло в противоречие с изменившейся экономической обстановкой, инвестиционными качествами отдельных ценных бумаг, а также целями инвестора. Институциональные инвесторы проводят ревизию своих портфелей довольно часто, нередко - ежедневно.

1.3 Типы инвестиционных портфелей

Целям инвестирования (видам инвесторов) соответствуют и типы инвестиционных портфелей:

консервативному инвестору - консервативный портфель;

агрессивному инвестору - агрессивный портфель;

умеренному инвестору - сбалансированный портфель.

Примерная структура портфелей разных типов приведена в таблице 1.

Таблица 1 - Типы инвестиционных портфелей

| Тип портфеля |

Доля акций, % |

Доля государственных ценных бумаг, % |

Доля корпоративных облигаций, % |

Доля производных ценных бумаг, % |

| Консервативный |

- |

более 50 |

менее 50 |

- |

| Агрессивный |

более 50 |

- |

менее 30 |

до 10 |

| Сбалансированный |

30 |

30 |

30 |

менее 10 |

Долгосрочные инвестиционные цели определяют разнообразие видов и структуру портфеля.

1. Портфель консервативного роста

Основная цель: получение сравнительно невысокого стабильного дохода при максимальной надежности вложений с возможностью изъятия средств в любой момент и с минимальным риском потери доходности.

Задача такой стратегии - сохранение капитала от инфляции. Если вкладывать в бумаги с наибольшим сроком погашения, то прибыль может вырасти в несколько раз.

Объект инвестирования – государственные ценные бумаги.

2. Портфель умеренного роста

Основная цель: получение среднего стабильного дохода при невысоком риске.

Объектами для инвестиций должны быть те же госбумаги и в небольшом объеме - наиболее ликвидные акции. Риск в этом случае увеличивается, для его снижения нужно приобретать акции из списка приблизительно 6-8 наиболее надежных эмитентов, по которым наблюдаются самые большие объемы торгов. Высокая доходность корпоративных акций служит неплохой прибавкой к невысокой доходности госбумаг. Главным фактором при выборе объектов вложений является ликвидность ценных бумаг, т.е. возможность продать их в любой момент с наименьшими потерями.

3. Портфель умеренно консервативного роста

Основная цель: получение достаточно высокого прироста стоимости капитала при заранее известном сроке инвестиций с возможностью проведения ограниченного круга рискованных инвестиций.

В этом случае акции предприятий составляют большую часть портфеля. Долгосрочные вложения в акции предприятий с хорошей перспективой в стратегически важных отраслях промышленности, а также реинвестиции (вложения промежуточной прибыли) обеспечат достижение цели инвестора. При такой стратегии портфель в большей степени подвержен риску изменения курсовой стоимости акций и в меньшей степени - процентному риску.

Возрастает роль риска краткосрочного падения рыночной цены акций, что можно сгладить увеличением срока инвестиций, с одной стороны, и выбором наиболее ликвидных из корпоративных акций перспективных предприятий - с другой. Государственные бумаги, имеющие заведомо более высокую, чем ценные бумаги предприятий, ликвидность, являются консервативной частью портфеля, в то время как акции составят его доходную часть.

Акции предпочтительней невысокого и среднего уровня риска, по которым выплачиваются дивиденды, из наиболее стабильно развивающихся отраслей, таких как энергетика и связь.

4. Портфель долгосрочного роста

Основная цель: получение значительного прироста стоимости капитала в долгосрочной перспективе при заранее известном сроке инвестирования с возможностью проведения рискованных операций.

Основную часть портфеля составляют акции предприятий, а небольшую - госбумаги.

При таком подходе инвестор принимает риск потери основной суммы инвестиций. Но его можно уменьшить за счет длительного срока вложений. При распределении средств по конкретным акциям предполагается, что основной доход принесут акции, а госбумаги необходимы для придания портфелю большей ликвидности и для неинфляционного хранения средств.

5. Портфель агрессивного роста

Основная цель: достижение максимального прироста капитала при согласии инвестора на очень высокий риск. Это обеспечивается проведением высокорискованных и спекулятивных операций, не рекомендуемых при остальных стратегиях.

Основной объект инвестиций - недооцененные акции и/или фьючерсные контракты. Основные операции - наиболее рискованные краткосрочные спекулятивные операции, позволяющие получить высокий доход при среднем сроке вложений, и менее рискованные операции типа «купил и жди». К уже перечисленным рискам прибавляется риск торговой площадки, т.е. риск невыполнения взаимных обязательств участниками торгов. Но при увеличении срока инвестиций до 2-3 лет высокие риски, изначально присущие этой стратегии, могут быть снижены до уровня стратегий долгосрочного и даже умеренно консервативного роста.

1.4 Стратегии управления инвестиционным портфелем

Типу портфеля соответствует и тип избранной инвестиционной стратегии: активной, направленной на максимальное исполь

зование возможностей рынка или пассивной.

Первым и одним из наиболее дорогостоящих, трудоемких элементов управления, является мониторинг, представляющий собой непрерывный детальный анализ фондового рынка, тенденций его развития, секторов фондового рынка, инвестиционных качеств ценных бумаг. Важным принципом проведения мониторинга является сопоставимость результатов, для обеспечения которой необходимо применять единую методику и использовать ее через равные интервалы времени.

Пассивной стратегии придерживаются менеджеры, которые полагают, что рынок является эффективным. В таком случае нет необходимости часто пересматривать портфель, поскольку эффективный рынок всегда "правильно" оценивает активы, а одинаковые ожидания инвесторов относительно доходности и риска говорят о том, что все они ориентируются на одинаковые линии рынка актива и линии рынка капитала. Пассивный портфель пересматривается только в том случае, если изменились установки инвестора или на рынке сформировалось новое общее мнение относительно риска и доходности рыночного портфеля. Пассивный менеджер не ставит перед собой цель получить более высокую доходность, чем в среднем предлагает рынок для данного уровня риска.

Пассивное управление портфелем состоит в приобретении активов с целью держать их длительный период времени. Если в портфель включены активы, выпущенные на определенный период времени, например облигации, то после их погашения они заменяются аналогичными бумагами и тому подобными до окончания инвестиционного горизонта клиента.

Активную стратегию проводят менеджеры, полагающие, что рынок не всегда, по крайней мере в отношении отдельных бумаг, является эффективным, а инвесторы имеют различные ожидания относительно их доходности и риска. В итоге цена данных активов завышена или занижена. Поэтому активная стратегия сводится к частому пересмотру портфеля в поисках финансовых инструментов, которые неверно оценены рынком, и торговле им с целью получить более высокую доходность.Формируя портфель, менеджер должен определить, в каких пропорциях включать в него активы различных категорий, например акции, облигации и т. п. Такое решение называется решением по распределению средств. Оно зависит от оценок менеджером доходности и риска по данным группам активов и коэффициента допустимости (толерантности) риска клиента.

Активную стратегию менеджер может строить на основе приобретения рыночного портфеля в сочетании с кредитованием или заимствованием. Вследствие изменения конъюнктуры рынка менеджер периодически будет пересматривать портфель. Покупка и продажа активов повлечет дополнительные комиссионные расходы. Поэтому, определяя целесообразность пересмотра портфеля, ему следует учесть в издержках данные расходы, поскольку они будут снижать доходность портфеля.

Активное управление предполагает высокие затраты специализированного финансового учреждения, которое берет на себя все вопросы по купле-продаже и структурному построению портфеля ценных бумаг клиента. Формируя и оптимизируя портфель из имеющихся в его распоряжении средств инвестора, управляющий осуществляет операции с фондовыми ценностями, руководствуясь своим знанием рынка, выбранной стратегии и т. д. Прибыль будет в значительной степени зависеть от инвестиционного искусства менеджера, а следовательно, комиссионное вознаграждение будет определяться процентом от полученной прибыли.

Пассивная модель управления подразумевает передачу денежных средств специализированному учреждению, которое занимается портфельными инвестициями с целью вложения этих средств от имени и по поручению их владельца в различные фондовые инструменты с целью извлечения прибыли.

Глава 2. Оценка эффективности управления инвестиционным портфелем

2.1 Методы оценки эффективности инвестиций

При оценке инвестиций возможны расхождения между проектными и фактическими показателями эффективности инвестиционных проектов. Экономической науке известны несколько основных причин таких расхождений.

К первой группе причин относится сознательное завышение эффективности инвестиционного проекта, обусловленное субъективной позицией отдельных ученых, научных работников и специалистов предприятия и их борьбой за ограниченные финансовые ресурсы. Защититься от таких просчетов возможно путем создания на предприятиях соответствующих систем управления, которые позволяют координировать и контролировать работу функциональных служб предприятия, или привлечения независимых экспертов к проверке объективности расчетов, связанных с оценкой эффективности инвестиций.

Вторая группа причин обусловлена недостаточным учетом факторов риска и неопределенности, возникающих в процессе использования инвестиций.

Как следует из изложенного, при перспективной оценке эффективности инвестиций возникает множество проблем. Избежать или свести их к минимуму в значительной мере поможет выбор наиболее объективных методов оценки эффективности инвестиций.

В настоящее время в европейских странах и в США существует ряд методов оценки эффективности инвестиций. Их можно разделить на две основные группы: методы оценки эффективности инвестиционных проектов, не включающие дисконтирование и включающие дисконтирование.

К методам, не включающим дисконтирование, относятся следующие:

а) метод, основанный на расчете сроков окупаемости инвестиций (срок окупаемости инвестиций);

б) метод, основанный на определении нормы прибыли на капитал (норма прибыли на капитал);

в) метод, основанный на расчете разности между суммой доходов и инвестиционными издержками (единовременными затратами) за весь срок использования инвестиционного проекта, который известен под названием Cash-flow или накопленное сальдо денежного потока;

г) метод сравнительной эффективности приведенных затрат;

д) метод выбора вариантов капитальных вложений на основе сравнения массы прибыли (метод сравнения прибыли).

Методы оценки эффективности, не включающие дисконтирование, иногда называют статистическими методами оценки эффективности инвестиций. Эти методы опираются на проектные, плановые и фактические данные о затратах и результатах, обусловленные реализацией инвестиционных проектов. При использовании этих методов в отдельных случаях прибегают к такому статистическому методу, как расчет среднегодовых данных о затратах и результатах (доходах) за весь срок использования инвестиционного проекта. Данный прием используется в тех ситуациях, когда затраты и результаты неравномерно распределяются по годам применения инвестиционного проекта.

В результате такого методического приема не в полной мере учитывается временной аспект стоимости денег, факторы, связанные с инфляцией и риском. Одновременно с этим усложняется процесс проведения сравнительного анализа проектных и фактических данных по годам использования инвестиционного проекта. Поэтому статистические методы оценки (методы, не включающие дисконтирование) наиболее рационально применять в тех случаях, когда затраты и результаты равномерно распределены по годам реализации инвестиционных проектов и срок их окупаемости охватывает небольшой промежуток времени - до пяти лет. Однако, благодаря своей простоте, общедоступности для понимания большинством специалистов фирм, высокой скорости расчета эффективности инвестиционных проектов и доступности к получению необходимых данных, эти методы получили самое широкое распространение на практике. Основные их недостатки - охват краткого периода времени, игнорирование временного аспекта стоимости денег и неравномерного распределения денежных потоков в течение всего срока функционирования инвестиционных проектов.

Всю совокупность статистических методов оценки эффективности инвестиций можно условно разделить на две группы:

1. методы абсолютной эффективности инвестиций;

2. методы сравнительной эффективности.

К первой группе относятся метод, основанный на расчете сроков окупаемости инвестиций, и метод, основанный на определении нормы прибыли на капитал.

Ко второй группе - методам сравнительной оценки эффективности инвестиций - относятся:

1. метод накопленного сальдо денежного потока (накопленного эффекта) за расчетный период;

2. метод сравнительной эффективности - метод приведенных затрат;

3. метод сравнения прибыли.

Теория абсолютной эффективности инвестиций исходит из предпосылки, что реализации или внедрению подлежит такой инвестиционный проект, который обеспечивает выполнение установленных инвестором нормативов эффективности использования вложений. К таким нормативам относится нормативный срок полезного использования инвестиционного проекта, или получение заданной нормы прибыли. Проект подлежит внедрению, если ожидаемое значение вышеназванных показателей будет равным или большим их нормативных значений.

Теория сравнительной эффективности исходит из предпосылки, что реализации подлежит такой инвестиционный проект из нескольких (не менее двух), который обеспечивает либо минимальную сумму приведенных затрат, либо максимум прибыли, либо максимум накопленного эффекта за расчетный период его использования.

Дисконтирование - метод оценки инвестиционных проектов путем выражения будущих денежных потоков, связанных с реализацией проектов, через их стоимость в текущий момент времени Методы оценки эффективности инвестиций, основанные на дисконтировании, применяются в случаях крупномасштабных инвестиционных проектов, реализация которых требует значительного времени.

Методы оценки эффективности инвестиций, основанные на дисконтировании:

- метод чистой приведенной стоимости (метод чистой дисконтированной стоимости, метод чистой текущей стоимости);

- метод внутренней нормы прибыли;

- дисконтированный срок окупаемости инвестиций;

- индекс доходности;

- метод аннуитета.

Метод оценки эффективности инвестиционного проекта на основе чистой приведенной стоимости позволяет принять управленческое решение о целесообразности реализации проекта исходя из сравнения суммы будущих дисконтированных доходов с издержками, необходимыми для реализации проекта (капитальными вложениями).

Индекс доходности - это отношение приведенных денежных доходов к приведенным на начало реализации проекта инвестиционным расходам. Если индекс доходности больше 1, то проект принимается. При индексе доходности меньше 1 проект отклоняется.

Внутренняя норма прибыли представляет собой ту расчетную ставку процента (ставку дисконтирования), при которой сумма дисконтированных доходов за весь период реализации инвестиционного проекта становится равной сумме первоначальных затрат (инвестициям). Эту норму можно трактовать как максимальную ставку процента, под который фирма может взять кредит для финансирования проекта с помощью заемного капитала.

Расчет аннуитета чаще всего сводится к вычислению общей суммы затрат на приобретение по современной общей стоимости платежа, которые затем равномерно распределяются на всю продолжительность инвестиционного проекта.

2.2 Оценка эффективности инвестиционного портфеля

Оценка эффективности управления портфелем, проведенная определенным образом, может заставить менеджера лучше соблюдать интересы клиента, что, вероятно, скажется на управлении его портфелем в будущем. Инвестиционный менеджер может выявить причины своей силы или слабости, проводя оценку эффективности деятельности.

Причиной высокой эффективности управления в прошлом может являться высокое мастерство инвестиционного менеджера. Низкая эффективность управления может быть результатом, как стечения обстоятельств, так и чрезмерного оборота, высокого вознаграждения за управление или других причин, связанных с низкой квалификацией менеджера. Первичной задачей оценки эффективности управления является определение того, было ли управление в прошлом высокоэффективным или низкоэффективным. Затем необходимо определить, является ли данная эффективность следствием везения или мастерства.

Обычно эффективность управления портфелем оценивается на некотором временном интервале (один года, два года и т.д.), внутри которого выделяются периоды (месяцы, кварталы). Этим обеспечивается достаточно представительная выборка для осуществления статистических оценок.

Для оценки эффективность управления портфелем необходимо измерить доходность и уровень его риска.

Определение доходности не представляет сложности, если на протяжении всего периода владения и управления портфелем он оставался неизменным, т.е. не было дополнительных инвестиций или изъятия средств. В этом случае доходность определяется на основе рыночной стоимости портфеля в начале и в конце рассматриваемого периода.

В общем случае рыночная стоимость портфеля в определенный момент времени вычисляется как сумма рыночных стоимостей ценных бумаг, входящих в портфель на данный момент времени. Например, процедура определения рыночной стоимости портфеля, состоящего из обыкновенных акций, состоит из следующих этапов: определения рыночной стоимости одной акции каждого типа; умножения цены каждой акции на количество акций данного типа в портфеле; сложения всех полученных произведений. Рыночная стоимость портфеля в конце периода определяется аналогичным образом, исходя из рыночных стоимостей и количества акций различных типов, входящих в портфель на конец периода.

Зная исходную и конечную стоимость портфеля, можно вычислить его доходность (r), вычтя его исходную стоимость (

V

0

)

из конечной  и разделив данную разность на исходную стоимость: и разделив данную разность на исходную стоимость:

(2.1) (2.1)

Измерения доходности портфеля осложняются тем, что клиент может как добавить, так и забрать часть денег из портфеля. Это означает, что изменение рыночной стоимости портфеля за период, выраженное в процентах, не всегда является адекватной мерой доходности портфеля за данный период.

Для измерения доходности портфеля важным является то, в какой момент вносятся или изымаются деньги. Если данные действия производятся прямо передконцом рассматриваемого периода, то вычисление доходности нужно производить с помощью коррекции конечной рыночной стоимости портфеля. В случае внесения денег конечная стоимость должна быть уменьшена на величину внесенной суммы, как это и было проделано в предыдущем примере. В случае изъятия денег конечная стоимость должна быть увеличена на изъятую сумму.

Если внесение или изъятие денег происходит сразу посленачала рассматриваемого периода, то доходность портфеля должна быть рассчитана с помощью коррекции его исходной рыночной стоимости. В случае внесения денег исходная стоимость должна быть увеличена на внесенную сумму, а в случае изъятия уменьшена на величину изъятой суммы.

Определение годовой доходности портфеля может быть осуществлено двумя способами. Можно использовать обыкновенное суммирование квартальной доходности. Однако более точным значением годовой доходности будет являться ставка, исчисленная по формуле сложных процентов, так как в ней учитывается стоимость одного рубля в конце года при условии, что он был вложен в начале года, и предполагается возможность, реинвестирования как самого рубля. Так и любой прибыли, полученной на него в начале каждого нового квартала:

Годовая доходность = [(1+r1)(1+ r2)(1+ r3)(1+ r4)] – 1 (2.2)

Для оценки эффективности управления портфелем необходимо также оценить уровень его риска за выбранный временной интервал. Обычно оценивают два вида риска: рыночный с помощью бета-коэффициента, и общий, измеряемый стандартным отклонением. Правильный выбор анализируемого риска имеет большое значение. Если оцениваемый портфель инвестора является его единственной инвестицией, то наиболее подходящей мерой риска будет общий риск, измеряемый стандартным отклонением. Если же инвестор имеет несколько финансовых активов, то правильным будет оценка рыночного риска портфеля, измеряемого бета-коэффициентом, и его влияния на общий уровень риска.

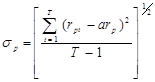

Для оценки общего риска портфеля за выбранный временной интервал используется формула:

(2.3), где (2.3), где

rpt

– доходность портфеля за период t;

arp

- средняя доходность портфеля;

T – количество периодов, на которые разбит временной интервал.

Средняя доходность портфеля определяется по формуле:

(2.4) (2.4)

Из двух портфелей, обладающих одинаковым уровнем дохода наиболее эффективен тот, который обеспечивает наименьший риск и/или срок инвестирования, т.е. из двух портфелей с одинаковым сроком и/или риском выбирают тот, который обладает наибольшей доходностью.

Для этого инвестор должен оценить ожидаемую доходность дюрацию и стандартное отклонение каждого портфеля, а затем выбрать «лучший» из них. Дюрация - важный показатель, позволяющий выбрать вариант формирования портфеля долговых ценных бумаг. Если сравнивать портфели только по их абсолютным значениям, то, как правило, сложно сделать правильную оценку. Например, доходность одного портфеля составляет 150% годовых, а второго - 100%. Результаты по формированию первого портфеля кажутся более предпочтительными. Однако, если его риск в два раза выше риска второго портфеля, то второй более эффективен.

2.3 Проблемы выбора инвестиционного портфеля

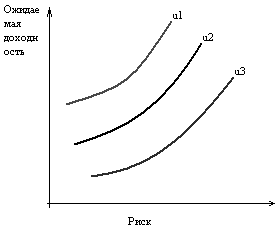

Для формирования инвестиционного портфеля главным является определение инвестиционной цели инвестора. Согласно современной теории портфеля цели инвестора проявляются в его отношении к риску и ожидаемой доходности. Одним из широко применяемых методов определения таких целей является построение кривой безразличия (indifferencecurve), характеризующей предпочтения инвестора. На рис. 1 обозначены кривые безразличия u1, u2, u3. На горизонтальной оси откладывается значение риска, а на вертикальной – ожидаемые доходности.

Рис. 1- Кривые безразличия

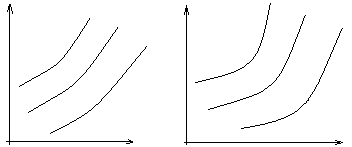

Сравнение портфелей, оценки которых лежат на разных кривых, свидетельствуют, что любой портфель с оценкой на одной кривой предпочтительнее портфеля с оценкой на другой кривой. Кривые безразличия никогда не пересекаются. Исходя из отношения инвестора к риску и доходности и их оценок инвестор может иметь бесконечное число кривых безразличия. Характер расположения кривых означает индивидуальную для инвестора взаимозаменяемость доходности и риска. Крутые кривые безразличия означают более осторожного инвестора, чем пологие кривые (рис. 2, рис. 3).

Рис. 2 Рис. 3

В первом случае инвестор готов допустить малое увеличение риска лишь с компенсацией в виде значительного увеличения доходности. Во втором случае инвестор ради небольшого увеличения доходности готов принять значительное увеличение риска.

Таким образом, менеджер в работе по формированию и управлению портфелем должен определить ожидаемую доходность и риск для каждого потенциального портфеля, построить график и выбрать один портфель. При выборе портфеля на базе кривых безразличия менеджер исходит из двух предположений: о не насыщаемости и об избежание риска. Предполагается, что инвестор всегда предпочитает увеличение уровня своего благосостояния. Инвестор, делающий выбор между двумя одинаковыми по всем (кроме ожидаемой доходности) портфелями, выберет портфель с большей доходностью. Однако если инвестору нужно выбрать между портфелями с одинаковым уровнем ожидаемой доходности, но разным уровнем риска, то он выберет портфель с меньшим риском.

Итак, главными параметрами при управлении портфелем, которые необходимо определить менеджеру, являются ожидаемая доходность и риск. Формируя портфель, менеджер не может точно определить будущую динамику его доходности и риска, поэтому свой выбор он строит на ожидаемых значениях. Данные величины оцениваются на основе статистических отчетов за предыдущие периоды времени. Полученные оценки менеджер может корректировать согласно своим представлениям о развитии будущей конъюнктуры.

Глава 3. Оценка эффективности управления инвестиционным портфелем на примере ЗАО «ВТБ Управление активами» - управляющей компании группы ВТБ

Основные направления деятельности компании:

• управление активами пенсионных фондов и страховых компаний;

• управление активами паевых инвестиционных фондов;

• индивидуальное доверительное управление частным капиталом;

• управление накопительной частью трудовой пенсии граждан;

• управление фондами прямых, венчурных инвестиций и инвестиций в недвижимость.

Партнерами ВТБ Управление активами являются банк ВТБ, банк ВТБ24, инвестиционные и брокерские компании, информационные и аналитические агентства, другие участники финансового рынка.

Преимущества компании:

1. Надежность

Компания уделяет очень высокое внимание вопросам управления риском. Главная задача в процессе формирования портфеля и управления активами – достичь наибольшей доходности при максимальном контроле риска.

2. Команда

В компании работает коллектив единомышленников, обладающих значительным международным опытом в сфере управления инвестициями, хорошо знающих российскую специфику управления активами.

3. Мультистратегийный подход

В управлении активами в отличие от многих других управляющих компаний используется подход, при котором в портфель включаются не отдельные ценные бумаги, а инвестиционные стратегии. Это позволяет диверсифицировать портфель по нескольким портфельным менеджерам, что повышает эффективность вследствие узкой специализации и снижения рисков.

Принципы и ценности:

Главная задача «ВТБ Управление активами» заключается в поиске и отборе лучших возможностей для вложения денег, создании на их базе инвестиционных стратегий и последующем управлении, реализуемом наиболее талантливыми инвестиционными менеджерами.

Стратегии объединяют в инвестиционные портфели, разрабатываемые для каждого клиента таким образом, чтобы достигать наибольшую доходность при максимальном контроле риска. При этом учитываются все установленные требования и пожелания каждого клиента.

Основой инвестиционного процесса компании является передовой международный опыт управления активами, инновационные технологии, интеллект и инициатива специалистов.

Абсолютная прозрачность инвестирования позволяет анализировать при желании каждый шаг портфельного менеджера, а многоуровневый контроль и система лимитов нивелирует операционные риски.

Продукты компании:

Индивидуальные финансовые решения, предлагаемые ВТБ управление активами, заключаются в формировании, управлении и оптимизации индивидуальных инвестиционных портфелей, разработанных в соответствии с целями, возможностями и потребностями каждого клиента.

Индивидуальный инвестиционный портфель – набор инвестиционных стратегий, подобранных в портфель таким образом, чтобы достигать максимальный доход, не превышая строго установленный уровень риска и соответствуя всем установленным требованиям клиента.

Инвестиционная стратегия – набор финансовых инструментов, таких как акции, облигации, производные инструменты, паи и другие, управляемых в соответствии с единой уникальной стратегией, как правило, одним портфельным менеджером.

Четыре этапа управления индивидуальным инвестиционным портфелем:

1. Определение целей.

Для формирования оптимального индивидуального инвестиционного портфеля компании требуется определить инвестиционные цели клиента и набор ограничений, которыми она будет руководствоваться в процессе управления портфелем.

Поэтому на этом этапе нужно определить следующие составляющие инвестиционного профиля:1. Ожидаемая доходность;2. Риск-профиль доверителя;3. Кредитное качество включаемых в портфель ценных бумаг;4. Базовая валюта (валюта, в которой считаем риск и доход); 5. Срок, на который передаются активы в доверительное управление;6. Юридический статус клиента; 7. Индивидуальные пожелания.

2. Формирование портфеля.

На этом этапе главная задача – предложить наиболее соответствующий текущему рынку, инвестиционному профилю, определенному на предыдущем этапе, набор инвестиционных стратегий, сбалансированный с точки зрения риска и доходности, который компания называет оптимальным инвестиционным портфелем.

Подбором пропорций весов инвестиционных стратегий в портфеле занимается финансовый архитектор – специалист в области моделирования оптимальной структуры портфеля, используя автоматизированные системы поддержки принятия решений.

На этом этапе также составляется модельный портфель. Модельный портфель существует только на бумаге. Цель его создания – сформировать образец, с которым будет происходить сравнение в дальнейшем. Этот образец – портфель, который клиент мог бы создать самостоятельно, не прибегая к помощи. Одна из целей в конечном итоге – быть лучше образцового портфеля.

После того, как определен модельный портфель и структура оптимального инвестиционного портфеля, компания составляет инвестиционную программу, в которой детально описываются установленные в процессе обсуждения цели и ограничения, структура портфеля, характеристики входящих в него стратегий, итоговые показатели риска и доходности портфеля, основанные на ожиданиях от рынка и эффективности работы портфельных менеджеров.

3. Управление портфелем

В инвестиционный портфель входит несколько стратегий, за каждой из которых закреплен отдельный портфельный менеджер. Тем самым, во-первых, достигается диверсификация по менеджерам и результат по портфелю не зависит от действий только одного человека. Во-вторых, каждый менеджер занимается тем делом, в котором он является лучшим, концентрируется на нем, и эффективность растет вследствие разделения труда. В-третьих, результат работы каждого прозрачен, понятен и поддается анализу, поэтому при появлении признаков ухудшения эффективности одна стратегия может быть оперативно заменена на другую.

Концентрируясь на управлении одной стратегией, портфельный менеджер управляет активами в рамках этой стратегии для группы клиентов. При этом портфельный менеджер видит портфель в целом, а по клиентам распределяет сделки автоматизированная система. Тем самым портфельный менеджер не может отдать предпочтение какому-либо одному клиенту, реализуя для него лучшие сделки. Таким образом, компания избегает конфликта интересов.

Увидев поступившие от клиента средства в системе, портфельный менеджер гибко подбирает время для инвестирования, учитывая краткосрочные тенденции рынка.

4. Оценка и оптимизация портфеля

Для того чтобы сохранять высокую эффективность инвестиций, компания постоянно обновляет линейку инвестиционных продуктов – книгу инвестиционных стратегий. Вследствие этого, а также реагируя на изменения на рынке, постоянно пересматривается структура инвестиционного портфеля доверителя, включаются в портфель лучшие инвестиционные возможности и исключаются менее эффективные стратегии.

Пересмотр структуры портфеля осуществляется по результатам оценки эффективности работы тех или иных стратегий. Эффективность оценивается в системе управления портфелями, разработанной с учетом передового мирового опыта инвестиционного менеджмента.

В качестве примеров в данной главе рассмотрим инвестирование в ценные бумаги – в акции.

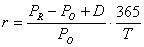

Для примера рассмотрим ситуацию: Приобретен пакет акций по цене 100 рублей за акцию, через 180 дней продан весь пакет при цене 110 рублей за акцию, во время владения акциями получены дивиденды в размере 5 рублей за каждую акцию. Рассчитаем доходность акции (доходность пакета) за весь период владения.

Доходность акции - это отношение прибыли, приходящейся на акцию, к ее рыночной стоимости. Доходность акции – это дивиденд за год, рассчитанный в процентах, к рыночной цене.

Доходность акции:

r - доходность акции из расчета годовых PO

- цена покупки акции PR

- цена продажи акции в - дивиденды, полученные за период владения акцией Т - период (в днях), в течение которого инвестор владел акцией. r = 30, 42%

О

пределим реальную стоимость привилегированной акции при след. данных: предусмотренная по акции сумма дивидендов составляет 20 руб. в год; ожидаемая инвестором годовая норма валовой инвестиционной прибыли составляет 10%. Тогда Сан = 20/0,1 = 200 руб.

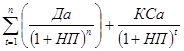

Модель оценки стоимости обыкновенной акции при ее использовании в течение неопределенного продолжительного периода времени:

Сан

=  , ,

Сан

- реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени;

Да – сумма дивидендов, предполагаемая к получению в каждом n-ом периоде;

НП – ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью;

n - число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени (неопределенное число лет), представляет собой сумму предполагаемых к получению дивидендов по отдельным предстоящим периодам, приведенную к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

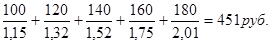

Рассмотрим еще одну ситуацию: приобретенная инвестором акция представляется инвестору перспективной и намечена им к использованию в течение продолжительного периода. На ближайшие пять лет им составлен прогноз дивидендов, в соответствии с которым в первый год сумма дивидендов составит 100 рублей, а в последующие годы будет ежегодно возрастать на 20 рублей. Норма текущей доходности акций данного типа составляет 15% в год. Необходимо определить текущую рыночную стоимость акции.

Ответ: Сан =

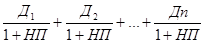

Модель оценки стоимости простой акции, используемой в течение заранее определенного срока:

САо

=  , ,

САо

– реальная стоимость акции, используемой в течение заранее определенного срока;

Да – сумма дивидендов, предполагаемая к получению в каждом n-ом периоде;

КСа – ожидаемая курсовая стоимость акции в конце периода ее реализации;

n – число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение заранее определенного срока., равна сумме предполагаемых к получению дивидендов в используемых периодах и ожидаемой курсовой стоимости акции в момент ее реализации, приведенной к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Модель оценки стоимости простых акций со стабильным уровнем дивидендов:

САп =  , ,

САп – реальная стоимость акций со стабильным уровнем дивидендов;

Да – годовая сумма постоянного дивиденда;

НП – ожидаемая норма валовой инвестиционной прибыли (доходности) по акции, выраженная десятичной дробью.

Рассмотрим для примера модель Гордона: по акции выплачивается ежегодный постоянный дивиденд в сумме 20 рублей. Ожидаемая норма текущей прибыли акции данного типа составляет 25% в год. Реальная рыночная стоимость акции: САп = 20/0,25=80 руб.

Модель оценки стоимости простых акций с постоянно возрастающим уровнем дивидендов («Модель Гордона»):

САв =  , ,

САв – реальная стоимость акции с постоянно возрастающим уровнем дивидендов;

Дп – сумма последнего выплаченного дивиденда;

Тд – темп прироста дивидендов, выраженный десятичной дробью;

НП – ожидаемая норма валовой инвестиционной прибыли по акции, выраженная десятичной дробью.

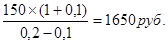

Пример:последний дивиденд, выплаченный по акции, составлял 150 рублей. Компания постоянно увеличивает сумму ежегодно выплаченных дивидендов на 10%. Ожидаемая норма текущей доходности акций данного типа составляет 20% в год. Реальная рыночная стоимость акции будет составлять:

САв =

Модель оценки стоимости акций с колеблющимися уровнем дивидендов по отдельным периодам:

САи =  , ,

САи – реальная стоимость акции с изменяющимся уровнем дивидендов по отдельным периодам;

Д1

-Дn- сумма дивидендов, прогнозируемая к получению в каждом n-ом периоде;

НП – ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью.

Пример: в соответствии с принятой дивидендной политикой компания ограничила выплату дивидендов в предстоящие три года суммой 80 рублей. В последующие пять лет она обязалась выплачивать постоянные дивиденды в размере 100 рублей. Норма ожидаемой доходности акции данного типа составляет 25% в год. Текущая рыночная стоимость акции:

САи =

Глава 4. Расчетная часть

Задача 1

Имеется следующая информация о сроках обращения и текущих котировках бескупонных облигаций.

| Вид облигации

|

Срок обращения (год)

|

Рыночная цена

|

| А |

1 |

98,04 |

| В |

2 |

93,35 |

| C |

3 |

86,38 |

| D |

4 |

79,21 |

А) На основании исходных данных постройте график кривой доходности на 4 года.

В) Дайте объяснение форме наклона кривой.

С) Определите справедливую стоимость ОФЗ-ПД со сроком обращения 4 года и ставкой купона 7% годовых, выплачиваемых один раз в год.

Решение:

r

= √

N

/

P

– 1

N

= 100

rA

= √

100 / 98,04 – 1 = 0,02

rB

= √

100 / 93,35 – 1 = 0,04

rC

= √

100 / 86,38 – 1 = 0,05

rD

= √ 100 / 79,21 – 1 = 0,06

Данная кривая доходностей является возрастающей, т.е. в данном случае участники рынка ожидают снижения цен на заемные средства, и инвесторы будут требовать премию за увеличение срока заимствования.

PV = ∑ CFt

/ (1+n)t

CFt

= N * k

PV

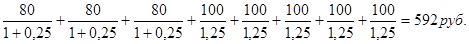

= ∑

100 * 0,07 / (1 + 0,07)t

+ 100 / (1 + 0,07)4

= 7/1,07 + 7/(1,07)2

+ 7/(1,07)3

+ 7/(1,07)4

+ 100/(1,07)4

= 23,72+18,73 = 42,44

Задача 2

Ниже приведена информация о ценах акций «А» и «В» за несколько лет.

| Год |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

| А |

7,07 |

9,29 |

23,20 |

53,56 |

38,25 |

18,11 |

13,10 |

24,23 |

19,32 |

17,12 |

| В |

0,71 |

4,33 |

29,62 |

108,17 |

15,03 |

8,87 |

8,18 |

22,51 |

37,68 |

39,18 |

А) Определите среднюю доходность и риск за рассматриваемый период.

В) Предположим, что инвестор формирует портфель из данных акций в пропорции 50% на 50%. Определите доходность и риск такого портфеля.

С) Постройте график эффективной границы Марковица при условии, что акции «А» и «В» являются единственными объектами, доступными для инвестирования.

Решение:

ri

= (

Pt

+1

–

Pt

)/

Pt

))

ra1

= (9,29 – 7,07) / 7,07)) = 0,31

ra2

= (23,20 – 9,29) / 9,29)) = 1,50

ra3

= (53,56 – 23,20) / 23,20)) = 1,31

ra4

= (38,25 – 53,56) / 53,56)) = - 0,29

ra5

= (18,11 – 38,25) / 38,25)) = - 0,53

ra6

= (13,10 – 18,11) / 18,11)) = - 0,28

ra7

= (24,23 – 13,10) / 13,10)) = 0,85

ra9

= (17,12 – 19,32) / 19,32)) = - 0,11

ra

= ∑rt

/ n

ra

ср

= (0,31+ 1,5 + 1,31 + (- 0,29) + (-0,53) + (-0,28) + 0,85 + (-0,20) + (-0,11)) / 9 = 0,28

σa

2

= ∑ (rt

- r

ср

)2

/ n-1

σa

2

= (

(0,31– 0,28)2

+ (1,5 – 0,28)2

+ (1,31 – 0,28)2

+ (-0,29 – 0,28)2

+ (-0,53 – 0,28)2

+ (-0,28 – 0,28)2

+ (0,85 – 0,28)2

+ (-0,20 – 0,28)2

+ (-0,11 – 0,28)2

)) / 8 = (0,001 + 1,49 + 1,06 + 0,33 + 0,66 + 0,31 + 0,33 + 0,23 + 0,15) / 8 = 0,57

rb1

= (4,33 – 0,71) / 0,71)) = 5,1

rb2

= (29,62 – 4,33) / 4,33)) = 5,84

rb3

= (108,17 – 29,62) / 29,62)) = 2,65

rb4

= (15,03 – 108,17) / 108,17)) = - 0,86

rb5

= (8,87 – 15,03) / 15,03)) = - 0,41

rb6

= (8,18 – 8,87) / 8,87)) = - 0,08

rb7

= (22,51 – 8,18) / 8,18)) = 1,75

rb8

= (37,68 – 22,51) / 22,51)) = 0,67

rb9

= (39,18 – 37,68) / 37,68)) = 0,04

rb

ср

= (5,1+5,84+2,65+(-0,86)+(-0,41)+(-0,08) + 1,75 + 0,67 + 0,04)) / 9 = 1,63

σ

b

2

= ((5,1 – 1,63)2

+ (5,84– 1,63)2

+ (2,65– 1,63)2

+ (-0,86– 1,63)2

+ (-0,41 – 1,63)2

+ (-0,08 – 1,63)2

+ (1,75– 1,63)2

+ (0,67 – 1,63)2

+ (0,04 – 1,63))2

/ 8 = (12,04 + 17,72 + 1,04 + 6,20 + 4,16 + 2,92 + 0,01 + 0,92 + 2,53) / 8 = 5,94

rp

= ∑ ri

* Vi

rp

= 0,28* 0,5 + 1,63 * 0,5 = 0,14 + 0,82 = 0,96

COVab

=

σ

ab

= (∑ (rat

– rcp

) * (rbt

– rcp

)) / n-1

B

) σ

ab

= ((0,31– 0,28) * (5,1 – 1,63) + (1,5 – 0,28) * (5,84 – 1,63) + (1,31 – 0,28) * (2,65– 1,63) + (-0,29 – 0,28) * (-0,86 – 1,63) + (-0,53-0,28) * (-0,41 – 1,63) + (0,28 – 0,28) * (-0,08 – 1,63) + (0,85 – 0,28) * (1,75 – 1,63) + (-0,20 – 0,28) * (0,67 – 1,63) + (-0,11 – 0,28) * (0,04 – 1,63) / 8 = (0,03 * 3,47 + 1,22 * 4,21 + 1,03 * 1,02 + (-0,57) * (-2,49) + (-0,81) * (-2,04) + 0 + 0,57 * 0,12 + (-0,48) * (-0,96) + (-0,39) * (-1,59)) / 8 = (0,10+5,14+1,05+1,42+1,65+0 + 0,07 + 0,46 + 0,62) / 8 = 1,31

Оценка риска портфеля:

σр

2

= Va

2

* σа

2

+ 2 * Va

* Vb

* σab

+ Vb

2

* σb

2

σр

2

= 0,52

* 0,57 + 2 * 0,5 * 0,5 * 1,31 + 0,52

* 5,94 = 0,14 + 0,16 + 1,49 = 1,79

Показатель корреляции:

pab

= σab

/ σa

* σb

pab

= 1,31 / 0,75 * 2,44 = 0,72

Так как показатель корреляции близко к 1, то существует значительная линейная связь.

Задача 3

Имеются следующие данные о риске и доходности акций «А», «В» и «С».

| Акция

|

Доходность

|

Риск (σ

i

)

|

Ковариация

|

| А |

0,08 |

0,3 |

σ12

= -0,15 |

| В |

0,14 |

0,45 |

σ13

= 0,1 |

| С |

0,26 |

0,6 |

σ23

= 0,3 |

Сформируйте оптимальный портфель при условии, что доходность портфеля должна составлять 12%.

Решение:

Риск портфеля σ =

Доходность портфеля: R = ∑ W i

R i

= W a

* 0,08 + W b

*0,14 + W c

*0,26

Целевая функция – доходность портфеля → max

Вводим следующие ограничения:

· W a

+ W b

+ W c

= 1

· 0 <

W <

1

· σ≤ 0,12

Расчет задачи осуществим в среде MSEXEL. Для решения используем надстройку редактора MSEXEL “Пакет анализа”, функцию «поиск решения».

В результате произведенных вычислений имеем:

Rп

=0,117 = 11,7 %

Wa

=0,439 = 43,9 %

Wb

=0,534 = 53,4 %

Wc

=0,027 = 2,7 %

Таким образом, оптимальный портфель в нашем случае должен состоять на 43,9 % из акций А, на 53,4 % из акций В и на 2,7 % из акций С (рис. 4).

Рис. 4

Задача 4

ОАО «Венера» и «Сатурн» имеют следующие возможности для привлечения заемных средств в сумме 100 млн.

| Предприятие

|

Фиксированная ставка

|

Плавающая ставка

|

| «Венера» |

12,0% |

LIBOR + 0,1 |

| «Сатурн» |

13,4% |

LIBOR + 0,6 |

При этом ОАО «Венера» предпочитает заем по плавающей ставке, а ОАО «Сатурн» - по фиксированной.

1) Разработайте своп, который принесет выгоду обоим предприятиям.

2) Какова максимальная ставка комиссии, которую предприятия могут предложить организатору свопа?

Решение:

1. Т.к. 13,4-12=1,4 (разница между фиксированными ставками) больше, чем 0,6-0,1=0,5, то у Венеры относительное преимущество на рынке фикс ставок, а у Сатурна на рынке плавающих.

В то же время Венера обладает абсолютным преимуществом на обоих рынках, т.к. может привлекать средства по меньшей ставке.

Построим процентный своп, выгодный обеим компаниям.

Венера берет займ с фикс ставкой 12%, Сатурн берет займ на рынке плавающих ставок по LIBOR+0,6 (т.е. компании берут займы там, где у них относительное преимущество). Затем компании договариваются об обмене. Венера платит Сатурну плавающую ставку X, а получает от него фикс ставку Y.

Пусть выигрыш от свопа будет одинаковым для обеих компаний (Z), а комиссия посредника = 0.

Чтобы такой обмен был выгоден компаниям, необходимо, чтобы чистый процентный платеж Венеры 12+X-Y был меньше, чем LIBOR+0,1, а у Сатурна LIBOR+0,6+Y-X был меньше 13,4.

Получаем систему уравнений:

2Z=(13,4-12)-(0,6-0,1)=0,9

12+X-Y=LIBOR+0,1-Z

LIBOR+0,6+Y-X=13,4-Z

Решив которую, мы получим ставки X и Y.

2. Обозначим комиссию посредника K, выигрыш компаний Z

Тогда должно соблюдаться след равенство:

2Z+K=(13,4-12)-(0,6-0,1)=0,9

Тем самым максимальный размер комиссии посредника не может быть больше 0,9, иначе выигрыш от процентного свопа будет «съеден» комиссией посредника.

Заключение

В курсовой работе были рассмотрены основные принципы формирования инвестиционного портфеля и способы управления им. Принципами формирования инвестиционного портфеля являются безопасность и доходность вложений, их рост, ликвидность вложений. Цель любого инвестора – найти наиболее приемлемое сочетание доходности и рисков.

Объектами портфельного инвестирования выступают различные ценные бумаги: акции, облигации, производные виды ценных бумаг, часть портфеля может быть представлена в денежном виде. Объемы бумаг в портфеле тоже бывают различными. В зависимости от состава портфеля он может приносить доход или убытки и обладает той или иной степенью риска.

При формировании инвестиционного портфеля инвестор должен:

- Выбрать адекватные ценные бумаги, то есть такие, которые бы давали максимально возможную доходность и минимально допустимый риск;

- Важно определить, в ценные бумаги, каких эмитентов следует вкладывать денежные средства;

- Диверсифицировать инвестиционный портфель. Инвестору целесообразно вкладывать деньги в различные ценные бумаги, а не в один их вид. Это делается для того, чтобы снизить риск вложений. Но диверсификация должна быть разумной и умеренной. Вложение в большое число разнообразных ценных бумаг может повлечь за собой и большие расходы на отслеживание необходимой информации для принятия инвестиционного решения.

Оценка эффективности управления портфелем, проведенная определенным образом, может заставить инвесторов лучше соблюдать интересы клиента, что, вероятно, скажется на управлении его портфелем в будущем. Для оценки эффективность управления портфелем необходимо измерить доходность и уровень его риска.

Формируя свой портфель, инвестор должен иметь, некоторый механизм отбора для включения в портфель тех или иных видов ценных бумаг, т.е. уметь оценивать их инвестиционные качества посредством методов фундаментального и технического анализа. Основной задачей методов служит выявление среди множества ценных бумаг той их совокупности, в которую можно инвестировать средства, не подвергая свои вложения высокому риску.

Список использованной литературы

1. Шарп У., Александер Г., Бейли Дж. Инвестиции. – М. Инфра-М, 2007.

2. Лукасевич И.Я. Анализ финансовых операций. Методы, модели, техника вычислений.- М.:Финансы; ЮНИТИ, 2008.

3. Бланк И.А. Основы инвестиционного менеджмента. В 2 томах- 2-е изд., перераб. - К.: Эльга, Ника-Центр, 2009.

4. Абрамова А.Е. Инвестиционные фонды: доходность и риски, стратегии управления портфелем, объекты инвестирования в России / Абрамова А.Е. – М.: Альпина Бизнес Букс, 2009.

5. Боди З., Кейн А. Принципы инвестиций. – М.: Вильямс, 2008.

6. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов. – М.: НТО им. Вавилова, 2009.

7. Алексеев М.Ю. Рынок ценных бумаг: Учебник. – М.: 2007.

8. Рухлов Алексей. Принципы портфельного инвестирования. Учебное пособие. – М.: Финансы. Ценные бумаги. – 2009.

9. Бочаров В.В. Инвестиции: Учеб. пособие для вузов. – СПб.: Питер, 2008.

10. Гитман Лоренс Дж., Джонк Майкл Д. Основы инвестирования: Учебник. – М.: Инфра, 2008.

11. Ковалева В.В., Иванова В.В., Лялина В.А. Инвестиции: Учебник. – М.: ООО «ТК Велби», 2009.

12. Полтарыхин А.Л., Грибова Ю.Н. Инвестиции: Учебное пособие. – Барнаул: Изд-во ААЭП, 2006.

13. Фабоцци Ф. Управление инвестициями: Учебное пособие: Перев. с англ. – М.: Инфра-М, 2008.

14. Бакрунов Ю.О. Проблемы эффективного управления инвестиционным портфелем // Региональная экономика. – М.: 2007.

15. http://www.vtb-am.ru/– Интернет-сайт ЗАО ВТБ «Управление активами».

16. www.rcb.ru – Интернет-сайт журнала «Рынок ценных бумаг»

17. www.rbc.ru – Интернет-сайт «Росбизнесконсалтинг».

|