Содержание

Введение

Глава 1. Основные понятия инвестиций

1.1 Общее определение инвестиций

1.2 Классификация инвестиций

1.3 Обзор состояния инвестиций в мире

Глава 2. Инвестиции в России

2.1 История инвестиций в России

2.2 Анализ состояния инвестиций

Глава 3. Анализ факторов, влияющих на объем инвестиций

Заключение

Список литературы

Приложение

Введение

Данная курсовая работа посвящена иностранным инвестициям в экономике России. Они являются важным фактором в развитии экономики. Они способствуют улучшению экономики, активизируют конкуренцию и могут способствовать развитию среднего и малого бизнеса; стимулируют и помогают ускорить восстановление профилирующих отраслей и регионов; способствуют общей социально-экономической стабильности и снижению уровня экономической преступности; стабилизируют занятость и повышают уровень доходов населения. России необходимы иностранные инвестиции для улучшения, развития экономики.

Актуальность исследования состоит в том, что объем инвестиций в РФ с каждым годом увеличивается, но в связи с кризисом есть опасение, что инвестиции резко сократятся.

Новизна исследования – рассматриваются факторы, от которых зависит объем инвестиций в РФ, также построен прогноз на 2011 год по возможному объему инвестиций.

Методы исследования – статистический, сравнительный и аналитический.

Объект исследования – инвестиции в России.

Источники – учебные пособия, различные сайты, электронные справочники и статистика с сайта мировой статистики и РОССТАТа.

Цель исследования – рассмотреть зависимость различных факторов на количеству поступления иностранных инвестиций.

Задачи исследования – проанализировать статистику, рассмотреть факторы, которые возможно влияют на объем иностранных инвестиций и построить прогнозы объема инвестиций на 2011 год.

Структура работы состоит из введения, трех глав, заключения, списка литературы и приложения.

Первая глава – это теоретическая часть, в ней рассказывается об инвестициях в целом, описываются различные виды инвестиций и рассматриваются инвестиции по всему миру.

Вторая глава – это историческая часть, то есть рассказывается о том, когда стали поступать инвестиции в РФ. А также непосредственный анализ инвестиций, в ней описывается состояние инвестиций на данный момент.

Третья глава – это анализ факторов, от которых зависит уровень инвестиций в России. В этой главе применяются функции, которые используются в эконометрике и ЭММ.

В заключение подведены итоги данной работы, сформулированы основные выводы.

В список литературы входят книги и интернет ссылки на сайты, статьи и электронные энциклопедии.

Глава 1. Основные понятия инвестиций

1.1 Общее определение инвестиций

В отечественной литературе советского периода инвестиции рассматривались в основном под углом зрения капиталовложений, и поэтому категория «инвестиции» по существу отождествлялась с категорией «капиталовложения». Под капиталовложениями понимались затраты на воспроизводство основных фондов, их увеличение и совершенствование. Что касается инвестиций, то они трактовались как долгосрочное вложение капитала в промышленность, сельское хозяйство, транспорт и другие отрасли народного хозяйства. Но с принятием федерального закона РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой форме капитальных вложений» от 25 февраля 1999 г. Понятие инвестиции изменилось. Теперь инвестиции определены как «денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта».[1]

После принятия Закона, во-первых, инвестиции больше не рассматриваются как долгосрочные капиталовложение, теперь они могут быть вложены на любой срок. Во-вторых, инвестициями являются только те сбережения, которые вкладываются в различные виды деятельности с целью извлечения прибыли и достижения положительного социального эффекта. И, в-третьих, формами вложения могут быть денежные средства, технологии, оборудование, другое имущество, интеллектуальные ценности, имущественные права.

Следующая глава представляет собой теоретическую часть, в ней описаны различные классификации инвестиций.

1.2 Классификация инвестиций

Наиболее полная классификация представлена в книге Бланка Н.А. «Инвестиционный менеджмент», в которой все инвестиции классифицируются по следующим признакам:

- по объектам вложения

- по характеру участия в инвестировании

- по срокам инвестирования

- по формам собственности инвестиционных ресурсов

- по региональному признаку

- по уровню инвестиционного риска

Таким образом, в зависимости от объекта вложения выделяют реальные, финансовые и спекулятивные инвестиции. Реальные инвестиции – это покупка реального капитала в различных формах:

1. в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции.

2. Капитальный ремонт основных фондов.

3. Вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау и т. д.

4. Предоставление оборотных средств.

Реальные инвестиции позволяют фирмам осваивать новые товарные рынки и обеспечивать постоянное увеличение своей рыночной стоимости.

Под финансовыми инвестициями понимается вложение капитала в различные финансовые инструменты, прежде всего в ценные бумаги, но также предоставление кредита и лизинг.

Под спекулятивными инвестициями понимается покупка активов исключительно ради возможного изменения цены: покупка валюты и драгоценных металлов (в виде обезличенных металлических счетов).

По характеру участия в инвестиционном процессе выделяют прямые и косвенные инвестиции.

Прямые – прямое участие инвестора в выборе объектов инвестирования и вложения капитала. Обычно прямые инвестиции осуществляются путем непосредственного вложения капитала в уставный фонд предприятия. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие точную информацию об объекте инвестирования и хорошо знакомы с методикой инвестирования.

Косвенный – вложение капитала с помощью финансовых посредников.

По срокам инвестирования выделяют: краткосрочные (до одного года), среднесрочные (1-3 года), долгосрочные (свыше 3-5 лет).

По формам собственности на инвестиционные ресурсы: частные (вложение средств физических лиц, а также юридических лиц негосударственных форм собственности), государственные (вложение капитала государственных предприятий, средств государственного бюджета различных уровней и государственных внебюджетных фондов), иностранные и смешанные.

По региональной принадлежности различают национальные и иностранные инвестиции.

Национальные (внутренние) – вложение капитала резидентами данной страны (юридическими или физическими лицами) в объекты инвестирования на ее территории. Иностранные инвестиции – это вложение капитала нерезидентами в объекты инвестирования данной страны.

По уровню инвестиционного риска инвестиции бывают безрисковые, низкорисковые, среднерисковые, высокорисковые.

Безрисковые – вложение средств, в такие объекты инвестирования, по которым отсутствует реальный риск потери капитала или ожидаемого дохода и практически гарантировано получение реальной суммы инвестиционного дохода.

Низкорисковые – характеризуют вложение капитала в объект инвестирования, риск по которым значительно ниже среднерыночного.

Среднерисковые – уровень риска по объектам инвестирования соответствует среднерыночному.

Высокорисковые – уровень риска превышает среднерыночный уровень.

Часто можно встретить деление инвестиций на прямые и портфельные.

Прямые инвестиции — вложение денежных средств (инвестиции) с целью участия в управлении предприятием, в которое вкладываются деньги, и получения дохода от участия в его деятельности.[2]

В соответствии с принятой международной классификацией иностранных инвестиций к прямым инвестициям относятся инвестиции, в результате которых инвестор получает долю в уставном капитале предприятия не менее 10%. Прямые инвестиции позволяют непосредственно влиять на проинвестированный бизнес. Прямые иностранные инвестиции делятся на исходящие, т.е. прямые инвестиции, осуществлённые субъектами данной страны за рубежом, и входящие, т.е. прямые инвестиции, осуществлённые иностранными инвесторами в данной стране.

Портфельные инвестиции - это покупка акций, паев, облигаций, векселей и других долговых ценных бумаг. Они составляют менее 10% в уставном (складочном) капитале организации.[3]

Эти инвестиции не обеспечивают контроля над заграничными компаниями, ограничивая прерогативы инвестора получением доли прибыли (дивидендов). В ряде случаев международные корпорации, обладая портфельными инвестициями, реально контролируют иностранные предприятия в силу двух причин: из-за значительной распыленности акций среди инвесторов и из-за наличия дополнительных договорных обязательств, ограничивающих оперативную самостоятельность иностранной фирмы (имеются в виду лицензионные и франчайзинговые соглашения, контракты на маркетинговые услуги и техническое обслуживание.[4]

Также можно произвести классификацию инвестиций по источникам финансирования.

Таблица 1.

Классификация инвестиций по источникам финансирования

| Источники

|

| Собственные

|

Привлеченные

|

Заемные

|

| Средства

|

-продажа активов

- за счет выручки

- из фондов накопления

|

- акционирование (открытая продажа, закрытое размещение)

- совместное предприятие

|

- банковский кредит

- коммерческий кредит

- облигационный заем

- лизинг

|

Источник: http://www.investments2.ru/

В следующей главе рассмотрено состояние инвестиций в мире на сегодняшний день.

1.3 Обзор состояния инвестиций в мире

В тройку лидеров по странам, которые получают прямые иностранные инвестиции, входят США, Великобритания и Гонконг на 2008 год. Объем получаемых инвестиций США был равен 2367 млн. долларов, у Великобритании объем инвестиций составил 1445 млн. долларов, а у Гонконга 1241 млн. долларов. Затем в списке стран идут Франция, Германия, Бельгия, Китай, Нидерланды, Испания и на 10 месте Россия. Последней страной в этом списке идет Парагвай, объем инвестиций составил в 2007 году всего лишь 2,057 долларов.[5]

По странам инвесторам также лидирует США, далее идет Франция и Великобритания. На декабрь 2008 года объем инвестиций, которые были отправлены США, составили 3162 млн. долларов, Франция инвестировала 1624 млн. долларов, а Великобритания 1567 млн. долларов. Затем идет Германия, Нидерланды, Гонконг, Швейцария, Япония, Бельгия и Испания. Россия занимает 17 место в этом списке. На последнем месте находится Кения, которая инвестировала в 2008 году 12,4 млн. долларов.[6]

В отчете ОЭСР говорится, что поток прямых иностранных инвестиций в экономики 30 стран — членов организации снизится до $600 млрд. в этом году по сравнению с $1,02 трлн. в 2008 г. Причем это снижение происходит в основном из-за серьезного падения активности по слияниям и поглощениям среди компаний развитых экономик — с $1 трлн. до $454 млрд.

Глава 2. Инвестиции в России

2.1 История инвестиций в России

Точкой отсчета в развитии регулируемого инвестирования в России можно считать 1987 год. Именно с началом перестройки в СССР и принятием некоторых нормативных документов стал возможным приток иностранных прямых инвестиций и образование первых закрытых совместных предприятий. Доля иностранных капиталовложений не могла превышать 49% уставного фонда совместных предприятий. Для совместных предприятий существовали определенные валютные, таможенные и налоговые льготы. В 1991 году был издан закон "Об иностранных инвестициях в РСФСР", а само понятие прямых инвестиций разъяснено в законе "О валютном регулировании и валютном контроле" от 1992 года. Для иностранных инвесторов особенно привлекательной была и остается сфера услуг (торговля и общественное питание), а также добывающая промышленность, в основном нефтяная и металлургическая. Самыми крупными инвесторами в Российскую экономику были США, Япония, Германия и Великобритания. Главным местом целевого использования капиталовложений до сих пор является Москва и Московская область. К сожалению, из-за несовершенства законодательной власти, падения производства, растущей инфляции и разгула преступности начала 90-х годов размер иностранных инвестиций был намного ниже, чем мог бы быть и не соответствовал потенциальным возможностям российской экономики. Прямые инвестиции имели наибольший удельный вес среди суммарных иностранных капиталовложений с 1991 по 1996 годы. Экономический кризис 1998 года ударил по всем видам капиталовложений, но на прямых инвестициях он отразился менее всего. 1998 и 1999 годы характеризуются падением объемов инвестирования в целом. До 1999 года российские инвесторы к прямому инвестированию интереса практически не проявляли. Стабилизация политической ситуации в стране после президентских выборов 2000 года, снижение уровня инфляции, прекращение роста внешнего долга и принятие в 1999 году ФЗ "Об иностранных инвестициях в РФ" - все это поспособствовало увеличению иностранных капиталовложений в экономику России.

В конце девяностых годов инвестиционные вложения в Россию преимущественно носили спекулятивный характер, то есть они были краткосрочными. Большинство иностранных инвесторов в России стремились быстро заработать деньги и уйти. Сейчас прямые иностранные инвесторы в России, конечно, тоже стремятся к прибыли, но они уже не торопятся уходить. Они нанимают российских специалистов и вкладывают деньги в их обучение, платят в России налоги и приносят новые управленческие технологии. Такая тенденция возникла в ходе экономических реформ и выросшей цены на энергоносители, которая дала России ресурсы для перестройки экономики. По результатам проведенного компанией "Эрнст энд Янг" опроса по инвестиционной привлекательности европейских стран, в котором приняли участие более 500 топ-менеджеров европейских, американских и азиатских компаний, Россия заняла второе место в Европе по количеству компаний, планирующих здесь инвестиционные проекты.[7]

В этом списке Россия опередила Великобританию, Францию, Швейцарию и уступила первенство только Германии.

В следующей главе будет рассмотрен более подробно анализ иностранных инвестиций в Россию.

2.2 Анализ состояния инвестиций в России

Россия находится на 15 месте из всех стран по количеству прямых иностранных инвестиций в зарубежные страны,осуществляемых непосредственно предприятиями этой страны. По данным мировой статистики на начало 2009 года стоимость всех инвестиций в зарубежные страны составила 209.600.000.000 долларов США.[8]

По количеству прямых иностранных инвестиций, которые поступают в Россию от других стран, Россия занимает 12 место, и стоимость всех прямых инвестиций составляет 271.600.000.000 долларов США.[9]

По данным Росстата объем иностранных инвестиций, поступивших в экономику России в январе-сентябре 2009 года, составил 54,738 миллиарда долларов, что на 27,8% меньше, чем в январе-сентябре 2008 года (в I квартале 2009г. - 12,0 млрд.долларов США (на 30,3% меньше), во II квартале - 20,2 млрд.долларов США (на 31,2% меньше), в III квартале 2009г. - 22,5 млрд.долларов США (на 22,9% меньше). Но начиная с третьего квартала 2009 года, ситуация начала улучшаться. Так, в первом квартале 2009 года приток иностранных инвестиций был зафиксирован всего в 12,0 миллиардов долларов (на 30,3% меньше прошлогоднего уровня), во втором квартале - 20,2 миллиарда долларов (снижение на 31,2%), то в третьем квартале - уже 22,5 миллиарда долларов (или на 22,9% меньше).[10]

В 2000 году из прямых инвестиций больший объем составляли кредиты, полученные от зарубежных совладельцев организаций (2738 млн. долларов). К 2008 году ситуация изменилась и большая часть прямых инвестиций приходилась на взносы в капитал (15883 млн. долларов). Объем инвестиций в 2000 году в портфельные инвестиции, а именно в акции, паи и долговые ценные бумаги были равны по 72 млн. долларов. После 2000 года ситуации стали меняться, иностранные инвесторы предпочитали вкладывать в акции и паи, к 2008 году объем таких инвестиций составил 1126 млн. долларов. С 2000 года ситуация с прочими кредитами не изменилась, инвесторы предпочитают вкладывать в прочие кредиты на срок больше 180 дней.[11]

По данным Центрального Банка Российской Федерации прямые инвестиции в РФ на начало 2009 года сократились приблизительно на 227,5 миллиардов долларов по сравнению с 2008 годом. До 2008 года объем прямых иностранных инвестиций в РФ стабильно увеличивался.

Основными странами-инвесторами в январе-сентябре 2009 года, как и прежде, стали Люксембург, Нидерланды, Германия, Китай, Кипр, Великобритания, Швейцария, Япония. На долю этих стран приходится 75,1% общего объема накопленных иностранных инвестиций и 73,0% общего объема накопленных прямых иностранных инвестиций.[12]

В период с 1998 года по 1999 инвестиции в РФ были сокращены, ввиду финансового кризиса 1998 года. Так, по данным Госстата, иностранные инвестиции в России в 1997 году были равны 12295 млн. долларов, в 1998- 11773 млн. долл., в 1999- 9560 млн. долл. После 1999 года инвестиции в российской экономике стали увеличиваться.[13]

Что касается периода 90-ых годов, то здесь до 2000 года США была лидером по количеству инвестиций в РФ. Но после 2000 года картина резко изменилась, США перестало входить в тройку лидеров стран-инвестаров, на первый план вышли Кипр, Германия и Великобритания.

Кипрские и швейцарские инвестиции входили в тройку лидеров по инвестициям в черную металлургию, топливную и пищевую промышленность. А доля инвестиций кипрских компаний в электроэнергетику за первые девять месяцев 2001 г. составила 87,5%. Германские инвесторы отдавали предпочтение предприятиям и организациям внешней торговли и связи. Так же большая часть инвестиций, поступивших из Германии, относилась к прочим иностранным инвестициям (различного рода кредиты и займы). Германия также лидировала среди стран-инвесторов по объему иностранных инвестиций в российскую промышленность.

В 90ые годы наиболее привлекательными для иностранных инвесторов являлись, прежде всего, те отрасли, которые связаны с эксплуатацией природных ресурсов и имеют хороший экспортный потенциал (металлургия, нефтегазовая отрасль, лесная промышленность, отчасти химическая отрасль), и те, которые имеют широкий немонополизированный внутренний рынок (пищевая промышленность, производство товаров народного потребления).

Охотнее всего иностранные инвесторы в январе-сентябре 2009 года вкладывали деньги в оптовую и розничную торговлю; ремонт автотранспорта и бытовых изделий (16,277 миллиарда долларов). На втором месте - обрабатывающие производства (15,029 миллиарда), на третьем - транспорт и связь (8,512 миллиарда долларов). Аутсайдерами стали такие сферы, как образование - 0,2 миллиона долларов, здравоохранение и предоставление социальных услуг - 23 миллиона долларов, а также рыболовство и рыбоводство - 39 миллионов долларов.[14]

Одной из характерных черт поступления иностранного капитала в Российскую Федерацию является неравномерное его размещение по экономическим регионам страны. В частности, это выражается в том, что традиционно большая часть средств направляется в Центральный экономический район. Например, по итогам 2000 года в нем сосредоточено 42,6 % инвестиций, из них около 86 % капитала приходится на Москву. Остальные 40 % распределяются в основном среди 10 – 15 (из 89 субъектов федерации) регионов.[15]

Распределение иностранных инвестиций в территориальном разрезе характеризуется сохранением позиций Центрального экономического района, прежде всего Москвы (более 90 % инвестиций приходящихся на Центральный район), сырьевых регионов (Татарстан, Тюменская, Омская области), крупных машиностроительных центров (Свердловская область).

При рассмотрении факторов, какие выбирают инвесторы для принятия решения об инвестировании в ту или иную страну, отрасль, следует выделить: транспортную инфраструктуру и состояние логистики, также затраты на оплату труда, уровень налогообложения и гибкость трудового законодательства. Для крупных компаний и инвесторов не менее важен также такой фактор, как близость рынков.[16]

В следующей главе будут рассмотрены факторы, от которых зависит объем инвестиций в основной капитал РФ.

Глава 3. Анализ факторов, влияющих на объем инвестиций

Все расчеты были выполнены на основе данных, которые находятся приложении. Первый фактор, который был рассмотрен, это уровень ВВП. Так как коэффициент корреляции стремится к 1, а именно равен 0,993, то существует взаимосвязь между инвестициями в основной капитал и уровнем ВВП. С помощью функции ЛИНЕЙН находим параметры регрессионного уравнения.

Рисунок 1.

Из таблицы 2 видно, что коэффициент а=-683,5 и коэффициент b=0,22. Если ВВП увеличится на 1 млрд. рублей, то инвестиции в основной капитал увеличатся на 21 млрд. рублей. Для проверки значимости коэффициентов, нужно разделить стандартную ошибку коэффициента на каждый коэффициент. В данном случае они значимы, так как (-0,32 для а

и 0,04 для b

) <0,5.

Коэффициент детерминации равен 0,98, значит, 98% вариации инвестиций объясняется вариацией уровня ВВП РФ.

Для определения наличия или отсутствия автокорреляции применяется критерий Дарбина-Уотсона. В данном примере автокорреляция остатков равна 0,79, следовательно, автокорреляция есть и она положительная. Она вызвана инерцией.

Проверка уравнения на значимость в целом. Для проверки значимости уравнения нужно сравнить Fстат. с Fкритическим. Fкр. находится с помощью функции FРАСПОБР и равна 12,2 на уровне 1%. Так как Fстат. > Fкр. уже на уровне 1% значит уравнение статистически значимо.

Строим прогноз на 2009 год, но этот прогноз будет верным, только если все условия будут неизменными. Если объем ВВП в среднем увеличится на 10%, то объем инвестиций в основной капитал составит 4139,1 млрд. рублей. Строим 60% доверительный интервал, получаем, что ожидаемый инвестиций в 2009 году лежат в интервале от 3839,2 до 4439 млрд. рублей.

Следующий рассмотренный фактор – доходы федерального бюджета. Так как коэффициент корреляции стремится к 1 (равен 0,984), то взаимосвязь существует. Количество инвестиций зависит от объема доходов федерального бюджета. Через функцию ЛИНЕЙН находим параметры регрессионного уравнения.

Рисунок 2.

Коэффициент а=-164,18, а коэффициент b=0,88. Если объем дохода увеличится на 1 млрд. рублей, то объем инвестиций увеличится на 88 млрд. рублей. Коэффициенты а, b значимы, так как указанное выше соотношение меньше 0,5 ( а=-1,9 и b=0,06).

Также можно сказать, что раз коэффициент детерминации равен 0,986, то 97% вариации инвестиций объясняется вариацией объема дохода РФ.

С помощью критерия Дарбина-Уотсона находим автокорреляцию, она равна 0,96. Автокорреляция присутствует, положительная.

Проверка уравнения на значимость в целом. Так как Fстат. > Fкр. уже на уровне 1% значит уравнение статистически значимо.

Следующий фактор, от которого зависит объем поступающих прямых инвестиций – расходы госбюджета. Судя по коэффициенту корреляции, можно сказать, что инвестиции в большей мере зависят от этого фактора, чем от всех остальных (коэффициент корреляции равен 0,996). В этом случае на 99% изменения инвестиций зависят от расходов федерального бюджета. Через функцию ЛИНЕЙН находим коэффициенты регрессионного уравнения.

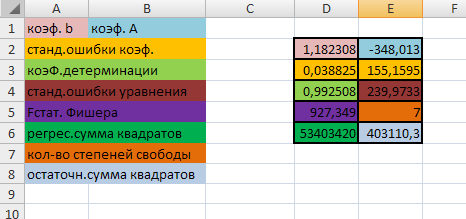

Рисунок 3

Из рисунка 3 видно, что коэффициент а=-348, b=1,18, следовательно, при изменении расходов госбюджета на 1 млрд. рублей, объем инвестиций увеличится на 118 млрд. рублей. Коэффициенты статистически значимы, так как меньше 0,5.

С помощью критерия Дарбина-Уотсона находим автокорреляцию, равна 1,42. Автокорреляция есть, положительная.

Проверка уравнения на значимость в целом. Так как Fстат. > Fкр. уже на уровне 1% значит уравнение статистически значимо.

Сделав прогноз на 2009 год, можно сказать, что объем инвестиций будет равен 4105,5 млрд. рублей, в том случае если расходы федерального бюджета в среднем изменятся на 10%, но не стоит забывать, что прогноз будет верным только при неизменных остальных условиях. Строим 60% доверительный интервал для ожидаемого объема инвестиций, получается, что объем инвестиций лежит в интервале от 3878,6 млрд. рублей до 4106,4 млрд. рублей.

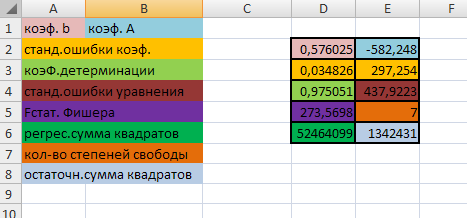

Остаются еще два факторы, которые были рассмотрены в ходе данной работы. Один из них - это денежные доходы в среднем на душу населения. Коэффициент корреляции равен 0,987, следовательно, зависимость существует. При помощи функции ЛИНЕЙН находим коэффициенты уравнения.

Рисунок 4

Коэффициент а=-582,2, коэффициент b=0,57. В этом случае изменения объема инвестиций зависят от изменения денежных доходов населения на 97%. Проверка уравнения на значимость в целом. Так как Fстат. > Fкр. уже на уровне 1% значит уравнение статистически значимо.

Находим автокорреляцию с помощью критерия Дарбина-Уотсона, равна 0,68. Следовательно, автокорреляция положительная.

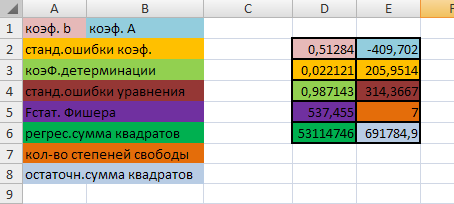

Последний фактор, от которого зависит объем инвестиций – это среднемесячная номинальная заработная плата одного работника. Коэффициент корреляции равен 0,993, больше чем коэффициент корреляции у денежных доходов населения, следовательно, инвестиции зависят больше от объема заработной платы, чем от доходов населения. А изменения объема инвестиций объясняются 97% изменений среднемесячной номинальной заработной платы, так как коэффициент детерминации равен 0,975.

Проверка уравнения на значимость в целом. Так как Fстат. > Fкр. уже на уровне 1% значит уравнение статистически значимо.

Находим автокорреляцию через критерий Дарбина-Уотсона, равна 0,64. Автокорреляция есть, положительная.

Рисунок 5

Итак, на основе сделанной работы можно сделать вывод, что объем инвестиций в основной капитал России в большей мере зависит от расходов федерального бюджета, а меньше всего зависит от доходов федерального бюджета.

Заключение

В современном мире для развития экономики необходимы инвестиции. Как уже говорилось выше, они способствуют экономическому развитию, способствуют общей социально-экономической стабильности и снижению уровня экономической преступности, стабилизируют занятость и повышают уровень доходов населения и т.д. В связи с кризисом количество иностранных инвестиций в экономику Российской Федерации снижается, но как говорят аналитики это временное явление.

В настоящее время основными странами инвесторами являются Люксембург, Нидерланды, Германия, Китай, Кипр, Великобритания, Швейцария и Япония.

Весь объем иностранных инвестиций в основном приходятся на Москву, Центральный район, на сырьевые регионы (Татарстан, Тюменская, Омская области) и на крупные машиностроительные центры (Свердловская область).

Большая часть прямых иностранных инвестиций приходится на взносы в капитал, портфельные инвестиции поступают в основном в акции и паи, заем идут прочие кредиты на срок свыше 180 дней.

В ходе данной работы было выявлено, что объем инвестиций в основной капитал зависит от таких факторов как: ВВП, доходов федерального бюджета, расходы федерального бюджета, денежные доходы в среднем на душу населения и от среднемесячной номинальной заработной платы. Но в большей мере от расходов федерального бюджета, а меньше зависит от доходов федерального бюджета.

Список литературы

1. Журнал «Экономика России: ХХI век» № 16

2. Россия в цифрах. 2009: Крат. стаб. сб./Росстат-М.,2009. – 525 с.

3. Экономико-математические методы и модели (микроэкономика): Учеб. пособие. Изд. 2-е, перераб. и доп. – М.: Изд-во РУДН, 2006.- 220 с.:ил.

4. Федеральный закон РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (http://www.humanities.edu.ru/db/msg/22926)

5. Хлестова И.О. Законодательство и международные договоры о защите иностранных инвестиций// Московский журнал международного права, 1992, № 2, с. 95

6. Материалы с сайта https://www.cia.gov

7. Материалы с сайта http://www.ey.com/

8. Материалы с сайта www.gks.ru

9. Материалы с сайта http://www.indexmundi.com/

10. Материалы с сайта http://www.investments2.ru/

11. Материалы с сайта http://statistika.ru

12. Материалы с сайта http://ru.wikipedia.org/

Приложение

Таблица 2

| инвестиции в основной капитал,млрд.руб |

ВВП,млрд.руб |

доходы, фед.бюджет,млрд.руб |

расходы,фед.бюджет,млрд.руб |

| 2002 |

1165,2 |

7306 |

1132,1 |

1029,2 |

| 2003 |

1504,7 |

8944 |

1594 |

1321,9 |

| 2004 |

1762,4 |

10831 |

2204,7 |

2054,2 |

| 2005 |

2186,4 |

13243 |

2586,2 |

2358,6 |

| 2006 |

2865 |

17048 |

3428,9 |

2698,9 |

| 2007 |

3611,1 |

21625 |

5127,2 |

3514,3 |

| 2008 |

4730 |

26904 |

6278,9 |

4284,8 |

| 2009 |

6716,2 |

33111 |

7781,1 |

5986,6 |

| 2010 |

8764,9 |

41668 |

9275,9 |

7570,9 |

| Денежные доходы в среднем на душу населения,руб |

Среднемесячная номинальная заработная плата одного работника ,руб. |

| 2002 |

2281,1 |

2223 |

| 2003 |

3062 |

3240 |

| 2004 |

3947,2 |

4360 |

| 2005 |

5170,4 |

5499 |

| 2006 |

6410,4 |

6740 |

| 2007 |

8111,9 |

8555 |

| 2008 |

10196 |

10634 |

| 2009 |

12602,7 |

13593 |

| 2010 |

15135,8 |

17290 |

Источник: построена автором по данным статистики России (http://statistika.ru)

[1]

Федеральный закон РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»

[2]

Информация с сайта http://ru.wikipedia.org/

[3]

Информация с сайта www.gks.ru

[4]

Хлестова И.О. Законодательство и международные договоры о защите иностранных инвестиций// Московский журнал международного права, 1992, № 2, с. 95

[5]

Материалы с сайта https://www.cia.gov

[6]

Материалы с сайта https://www.cia.gov

[7]

Информация с сайта http://www.ey.com/

[8]

Информация с сайта http://www.indexmundi.com/

[9]

Информация с сайта http://www.indexmundi.com/

[10]

Информация с сайта www.gks.ru

[11]

Россия в цифрах. 2009: Крат. стаб. сб./Росстат-М.,2009.

[12]

Информация с сайта www.gks.ru

[13]

Информация с сайта www.gks.ru

[14]

Информация с сайта www.gks.ru

[15]

Информация с сайта www.gks.ru

[16]

Журнал «Экономика России: ХХI век» № 16

|