Содержание

Введение

1. Модели Баумоля и Миллера-Орра управления денежным остатком на расчетном счете

2. Практическая часть

Заключение

Библиографический список

Введение

В современных условиях хозяйствования многие предприятия поставлены в условия самостоятельного выбора стратегии и тактики своего развития. Самофинансирование предприятием своей деятельности стало первоочередной задачей.

В условиях конкуренции и нестабильной внешней среды необходимо оперативно реагировать на отклонения от нормальной деятельности предприятия. Управление денежными потоками является тем инструментом, при помощи которого можно достичь желаемого результата деятельности предприятия - получения прибыли.

Движение денежных средств фирмы представляет собой непрерывный процесс. Для каждого направления использования денежных фондов должен быть соответствующий источник. В широком смысле активы фирмы представляют собой чистое использование денежных средств, а пассивы и собственный капитал – чистые источники. Для действующего предприятия реально не существует начальной и конечной точки. Конечный продукт – это совокупность затрат сырья, основных средств и труда, в конечном счете оплачиваемых денежными средствами. Продукция затем продается либо за наличные, либо в кредит. Продажа в кредит влечет за собой дебиторскую задолженность, которая, в конечном счете, инкассируется, превращается в наличность. Если продажная цена продукции превышает все расходы (включая износ активов) за некоторый период, то за этот период будет получена прибыль; селя нет – убыток. Объем денежных средств колеблется во времени в зависимости от производственного графика, объема продаж, инкассации дебиторской задолженности, капитальных расходов и финансирования.

С другой стороны, запасы сырья, незавершенное производство, запаси; готовой продукции, дебиторская задолженность и подлежащий оплате коммерческий кредит колеблются в зависимости от реализации, производственного графика и политики в отношении основных дебиторов, запасов и задолженности по коммерческому кредиту. Отчет о наличии и использовании денежных средств – это метод, при помощи которого мы изучаем чистое изменение объема средств между двумя моментами. Эти моменты соответствуют начальной и конечной датам финансового отчета, к какому бы периоду ни относилось исследование – кварталу, году или пятилетию. Отчет об источниках и использовании денежных средств описывает скорее чистые, чем общие изменения в финансовом положении на разные даты. Общие изменения – это все изменения, которые происходят между двумя отчетными датами, а чистые изменения определяются как результат общих изменений.

Целью настоящей работы является исследование методики управления денежными средствами предприятия.

1. Модели Баумоля и Миллера-Орра управления денежным остатком на расчетном счете

Расчет оптимального остатка денежных средств

Денежные средства как вид оборотных активов характеризуются некоторыми признаками:

рутинностью — денежные средства используются для погашения текущих финансовых обязательств, поэтому между входящими и исходящими денежными потоками всегда существует разрыв во времени. В результате предприятие вынуждено постоянно накапливать свободные денежные средства на расчетном счете в банке;

предосторожностью — деятельность предприятия не носит жестко регламентированного характера, поэтому денежная наличность необходима для покрытия непредвиденных платежей. В этих целях целесообразно создавать страховой запас денежной наличности;

спекулятивностью — денежные средства необходимы по спекулятивным соображениям, так как постоянно существует малая вероятность того, что неожиданно появится возможность для выгодного инвестирования.

Однако сами по себе денежные средства являются бесприбыльным активом, поэтому главная цель политики управления ими — поддержание их на минимально необходимом уровне, достаточном для осуществления эффективной финансово-хозяйственной деятельности организации, в том числе:

своевременной оплаты счетов поставщиков, позволяющей воспользоваться предоставляемыми ими скидками с цены товара;

поддержания постоянной кредитоспособности;

оплаты непредвиденных расходов, возникающих в процессе коммерческой деятельности.

Как было отмечено выше, при наличии на расчетном счете большой денежной массы у организации возникают издержки упущенных возможностей (отказ от участия в каком-либо инвестиционном проекте). При минимальном запасе денежных средств возникают издержки по пополнению этого запаса, так называемые издержки содержания (коммерческие расходы, обусловленные куплей-продажей ценных бумаг, или проценты и другие расходы, связанные с привлечением займа для пополнения остатка денежных средств). Поэтому, решая проблему оптимизации остатка денег на расчетном счете, целесообразно учитывать два взаимоисключающих обстоятельства: поддержание текущей платежеспособности и получение дополнительной прибыли от вложения свободных денежных средств.

Существует несколько основных методов расчета оптимального остатка денежных средств: математические модели Баумоля-Тобина, Миллера-Орра, Стоуна и др.

Модель Баумоля-Тобина

Наиболее популярной моделью управления ликвидностью (остатком денежных средств на расчетном счете), является модель Баумоля-Тобина, построенная на выводах, к которым пришли У. Баумоль и Дж. Тобин независимо друг от друга в середине 50-х гг. В модели предполагается, что коммерческая организация поддерживает приемлемый уровень ликвидности и оптимизирует свои товарные запасы.

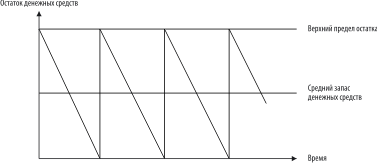

Согласно модели, предприятие начинает работать, имея максимально приемлемый (целесообразный) для него уровень ликвидности. Далее по мере работы уровень ликвидности сокращается (постоянно расходуются денежные средства в течение некоторого периода времени). Все поступающие денежные средства предприятие вкладывает в краткосрочные ликвидные ценные бумаги. Как только уровень ликвидности достигает критического уровня, то есть становится равным некоторому заданному уровню безопасности, предприятие продает часть купленных краткосрочных ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка денежных средств предприятия представляет собой «пилообразный» график (рис. 1).

Рис. 1. График изменения остатка средств на расчетном счете (модель Баумоля-Тобина)

При использовании данной модели учитывают ряд ограничений:

1) на данном отрезке времени потребность организации в денежных средствах постоянная, ее можно спрогнозировать;

2) все поступающие средства от реализации продукции организация вкладывает в краткосрочные ценные бумаги. Как только остаток денежных средств падает до неприемлемо малого уровня, организация продает часть ценных бумаг;

3) постоянными, а следовательно, и планируемыми считаются поступления и выплаты организации, что позволяет вычислить чистый денежный поток;

4) поддается расчету уровень затрат, связанных с превращением ценных бумаг и других финансовых инструментов в наличные деньги, а также потери от упущенной выгоды в виде процентов за предполагаемые вложения свободных средств.

Согласно рассматриваемой модели для определения оптимального остатка денежных средств можно использовать модель оптимальной партии заказа (EOQ):

F — фиксированные затраты по купле-продаже ценных бумаг или обслуживанию полученной ссуды;

Т — годовая потребность в денежных средствах, необходимых для поддержания текущих операций;

r — величина альтернативного дохода (процентная ставка краткосрочных рыночных ценных бумаг).

Модель Миллера-Орра

Отмеченные выше недостатки модели Баумоля-Тобина нивелирует модель Миллера-Орра, являющаяся усовершенствованной моделью EOQ. Ее авторы М. Миллер и Д. Орр пользуются при построении модели статистическими методом, а именно процессом Бернулли — стохастическим процессом, в котором поступление и расходование денежных средств во времени являются независимыми случайными событиями.

При управлении уровнем ликвидности финансовый менеджер должен исходить из следующей логики: остаток денежных средств хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, необходимо покупать достаточное количество ликвидных инструментов с целью вернуть уровень денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае необходимо продавать ликвидные краткосрочные ценные бумаги и таким образом пополнять запас ликвидности до нормального предела (рис. 2).

Минимальная величина остатка денежных средств на расчетном счете принимается на уровне страхового запаса, а максимальная – на уровне его трехкратного размера. Однако при решении вопроса о диапазоне (разности между верхним и нижним пределами остатка денежных средств) рекомендуется учесть следующее: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то предприятию следует увеличить размах вариации и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам.

При использовании данной модели следует учесть допущение, что расходы по покупке и продаже ценных бумаг фиксированы и равны между собой.

Рис. 2. График изменения остатка средств на расчетном счете (модель Миллера-Орра)

Для определения точки возврата используется следующая формула:

где Z — целевой остаток денежных средств;

δ2 — дисперсия сальдо дневного денежного потока;

r — относительная величина альтернативных затрат (в расчете на день);

L — нижний предел остатка денежных средств.

Верхний предел остатка денежных средств определяется по формуле:

H = 3Z – 2L.

Средний остаток денежных средств находится по формуле:

С = (4Z – L) / 3

2. Практическая часть

1. На основе приведенных ниже исходных данных

- сформировать баланс предприятия, отчет о прибылях и убытках, отчет о затратах на реализацию продукции;

- составить отчеты о движении денежных средств предприятия прямым и косвенным методом.

2. Прокомментировать:

- баланс предприятия;

- отчет о прибылях и убытках;

- отчет о движении денежных средств.

3. Провести анализ и сделать выводы о финансовом состоянии предприятия на основании динамики статей баланса, прибыли, затрат.

4. Проанализировать структуру активов и структуру источников средств предприятия и их изменение за год.

5. Сформулировать предложения по улучшению финансового положения предприятия.

1. Уставный капитал предприятия:

, ,

где УК – уставный капитал (тыс. руб.);

В – последние две цифры номера зачетной книжки студента;

Г – порядковый номер студента по алфавитному списку группы.

Выполнение задание

1. Уставный капитал предприятия:

УК = (40*31)*1000=1240 тыс. руб.

Формируем бухгалтерский баланс предприятия:

Таблица 1 Баланс предприятия на 1 января 200Х г.

Единица измерения: тыс. руб.

| Код строки |

На начало года |

На конец отчетного периода |

| АКТИВ |

| 1. Внеоборотные активы

|

| Нематериальные активы |

110 |

73,16 |

93 |

| Основные средства |

120 |

10292 |

10614,4 |

| Незавершенное строительство |

130 |

2207,2 |

3310,8 |

| Долгосрочные финансовые вложения |

140 |

148,8 |

223,2 |

| Итого по I разделу |

190 |

12721,16 |

14241,4 |

| 2. Оборотные активы

|

| Запасы, в том числе: |

210 |

5766 |

5575,04 |

| Производственные запасы |

211 |

2777,6 |

2604 |

| Незавершенное производство |

213 |

1264,8 |

1091,2 |

| Готовая продукция и товары |

214 |

942,4 |

1029,2 |

| Товары отгруженные |

215 |

731,6 |

793,6 |

| Расходы будущих периодов |

216 |

49,6 |

57,04 |

| НДС по приобретенным ценностям |

220 |

545,6 |

508,4 |

| Дебиторская задолженность, платежи по которой ожидаются в течение 12 мес. После отчетной даты, в том числе: |

| 240 |

1240 |

1562,4 |

| покупатели и заказчики |

241 |

843,2 |

930 |

| векселя полученные |

242 |

173,6 |

260,4 |

| авансы выданные |

243 |

198,4 |

285,2 |

| прочие дебиторы |

244 |

24,8 |

86,8 |

| Краткосрочные финансовые вложения |

250 |

271,56 |

768,8 |

| Денежные средства, в том числе: |

260 |

4042,6 |

2282,3 |

| Касса |

261 |

0,1612 |

0,6572 |

| расчетный счет |

262 |

2430,4 |

322,4 |

| валютный счет |

263 |

1612 |

1959,2 |

| прочие оборотные активы |

270 |

| Итого по 2 разделу |

290 |

11865,7 |

10696,9 |

| Баланс

|

300 |

24586,9 |

24938,3 |

| ПАССИВ |

| Капитал и резервы

|

| Уставный капитал |

410 |

1240 |

1240 |

| Добавочный капитал |

420 |

6026,4 |

6026,4 |

| Резервный капитал |

430 |

372 |

372 |

| Целевые финансирование и поступления |

450 |

582,8 |

905,2 |

| Нераспределенная прибыль прошлых лет |

460 |

3720 |

3720 |

| Нераспределенная прибыль отчетного года |

470 |

0 |

979,6 |

| Итого по 3 разделу |

490 |

11941,2 |

13243,2 |

| 2. Долгосрочные пассивы

|

| Заемные средства |

510 |

2926,4 |

3199,2 |

| Итого по 4 разделу |

590 |

2926,4 |

3199,2 |

| 3. Краткосрочные пассивы

|

| Заемные средства |

610 |

2318,8 |

1674 |

| Кредиторская задолженность |

620 |

6707,3 |

6315,97 |

| в том числе: |

| поставщики и подрядчики |

621 |

5628,5 |

4805,7 |

| по оплате труда |

624 |

111,6 |

173,6 |

| по социальному страхованию и обеспечению |

625 |

74,4 |

86,8 |

| задолженность перед бюджетом |

626 |

223,2 |

781,2 |

| авансы полученные |

627 |

644,8 |

446,4 |

| прочие кредиторы |

628 |

24,8 |

22,32 |

| Доходы будущих периодов |

630 |

297,6 |

223,2 |

| Фонд потребления |

640 |

384,4 |

260,4 |

| Резервы предстоящих расходов и платежей |

650 |

11,16 |

22,32 |

| Итого по 5 разделу |

690 |

9719,3 |

8495,9 |

| Баланс

|

700 |

24586,9 |

24938,3 |

Баланс представляет собой 2-х-стороннюю таблицу, состоящую из актива и пассива. Актив в переводе с латинского «Activus» означает деятельный, действующий, пассив – «Passivus» - страдательный, недеятельный. Применительно к современному балансу данные термины утратили первоначальный смысл и имеют условное значение. В активе отражаются остатки по активным счетам, т.е. имущество предприятия на определенную дату, сгруппированное по срокам обращения. Актив баланса включает 2 раздела: Внеоборотные активы - раздел 1; Оборотные активы – раздел 2.

В первом разделе бухгалтерского баланса объединены статьи, на которых отражаются объекты, имеющие долгосрочный (более одного года) характер использования: нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности (имущество для передачи в лизинг и имущество, предоставляемое по договору проката), долгосрочные финансовые вложения, прочие внеоборотные активы.

Во втором разделе бухгалтерского баланса показываются объекты, сроки, обращения которых не превышают 12 месяцев после отчетной даты (за исключением дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

В начале раздела отражаются средства в сфере производства: сырье, материалы, МБП, затраты в незавершенном производстве, расходы будущих периодов, готовая продукция, а затем средства в сфере обращения: товары для перепродажи, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы.

Пассив баланса включает 3 раздела: Капитал и резервы - раздел 3; Долгосрочные обязательства - раздел 4; Краткосрочные обязательства – раздел 5. В пассиве бухгалтерского баланса отражаются финансовые ресурсы организации, сгруппированные, прежде всего, по юридическому признаку, т.е. вся совокупность обязательств за полученные ценности и ресурсы разделяется по субъектам: собственниками и третьими лицами (кредиторами, банками и т.д.).

Собственный капитал отражается в 3-ем разделе и в строках 640 «Доходы будущих периодов» и 650 «Резервы предстоящих платежей» 5-го раздела баланса. При расчете итога 3 раздела величина непокрытого убытка прошлых лет (стр. 465) и непокрытого убытка отчетного года (стр. 475) вычитается из суммы слагаемых собственного капитала.

Внешние обязательства организации (заемный капитал) по срокам погашения подразделяется на долгосрочные и краткосрочные. В свою очередь краткосрочные обязательства делятся на краткосрочные кредиты и займы, кредиторскую задолженность и прочие краткосрочные обязательства.

Долгосрочные обязательства в виде кредитов, займов и субсидий отражаются в 4-ом разделе, а краткосрочные обязательства - в 5-ом разделе бухгалтерского баланса.

Бухгалтерский баланс содержит справку о наличии ценностей, учитываемых на за балансовых счетах на начало и конец отчетного года.

Следует отметить, что, несмотря на постоянное совершенствование формы и оценки статей бухгалтерского баланса, он имеет ряд недостатков и зачастую не может быть непосредственно использован для анализа финансового состояния организации. С целью формирования реальной величины имущества организации в целом и отдельных его слагаемых, а также ключевых укрупненных показателей, используемых в последующем ходе анализа финансового состояния необходимо вычесть из валюты баланса статьи, искажающие реальную стоимость имущества и преобразовать структуру баланса, перегруппировав часть статей.

Формируем отчет о прибылях и убытках:

Таблица 2 Отчет о прибылях и убытках с 1 января по 31 декабря 200Х года. Единица измерения: тыс. руб.

|

Наименование показателя |

Код строки

|

За отчетный период |

За аналогичный период прошлого года |

| 1 |

2 |

3 |

4 |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

10 |

23299,7

|

17967,7

|

| Себестоимость реализации товаров, продукции, работ, услуг |

20 |

16752,3 |

15227,1 |

| Коммерческие расходы |

30 |

843,1 |

781,1 |

| Управленческие расходы |

40 |

2492,3 |

1723,7 |

| Прибыль (убыток) от реализации |

50 |

3212,1 |

235,7 |

| Проценты к получению |

60 |

471,1 |

359,7 |

| Проценты к уплате |

70 |

0,0 |

148,9 |

| Доходы от участия в других организациях |

80 |

223,1 |

223,1 |

| Прочие операционные доходы |

90 |

223,1 |

285,1 |

| Прочие операционные расходы |

100 |

161,1 |

235,7 |

| Прибыль (убыток) от финансово-хозяйственной деятельности |

110 |

3968,3 |

719,1 |

| Прочие внереализационные доходы |

120 |

446,3 |

1029,1 |

| Прочие внереализованные расходы |

130 |

520,9 |

396,9 |

| Прибыль (убыток) отчетного периода |

140 |

3893,7 |

1351,4 |

| Налог на прибыль |

150 |

1550,0 |

508,3 |

| Нераспределенная прибыль (убыток) |

190 |

2343,7 |

843,1 |

| Справочно: |

| Нераспределенная прибыль (убыток), использованная в отчетном периоде |

1364,0 |

694,3 |

Отчет о прибылях и убытках форма № 2 бухгалтерской отчетности характеризует финансовые результаты деятельности организации за отчетный период - порядок их формирования и использования. В этой форме доходы от обычной деятельности включают:

- выручку от продажи продукции, товаров или оказания услуг (если иное не является основным видом деятельности, закрепленным в уставе организации), без НДС, акцизов и иных аналогичных платежей (стр. 010);

- операционные доходы: проценты к получению (стр. 060), доходы от участия в других организациях (стр. 080), прочие операционные доходы (стр. 090);

- внереализационные доходы (стр. 120): штрафы, пени, неустойки за нарушение условий договоров; активы, полученные безвозмездно; поступления в возмещение причиненных организации убытков; прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и дебиторской задолженности, по которым истек срок исковой давности; курсовые разницы; суммы до оценки активов (за исключением внеоборотных); прочие.

К расходам от обычной деятельности относятся:

- затраты, связанные с производством и продажей продукции, товаров, выполнением работ и оказанием услуг. В предприятиях, осуществляющих производственную деятельность или оказание услуг, затраты включают «Себестоимость проданных товаров, продукции, работ, услуг» (стр. 020) и «Управленческие расходы» (стр. 040). В предприятиях торговли и общественного питания в качестве затрат от основной деятельности выступают «Коммерческие расходы» (стр.030);

- операционные расходы: проценты к уплате (стр. 070), прочие операционные расходы (стр. 100);

- внереализационные расходы (стр. 130): штрафы, пени, неустойки за нарушение условий договоров; возмещение причиненных организацией убытков; убытки прошлых лет, признанные в отчетном году; суммы дебиторской задолженности, по которой истек срок исковой давности; других долгов, нереальных для взыскания; курсовые разницы; суммы уценки активов (кроме внеоборотных); прочие.

Прибыль от обычной деятельности формируется в форме № 2 в несколько этапов.

В начале рассчитывают валовую прибыль по формуле:

ВП = ВР - СС,

где ВП - валовая прибыль (стр. 029);

ВР - выручка (нетто) от продажи товаров, продукции, работ, услуг (стр. 010);

СС - себестоимость проданных товаров, продукции, работ, услуг (стр. 020).

Далее рассчитывается прибыль (убыток) от продаж по формуле:

ПП = ВП – КР - УР,

где ПП – прибыль (убыток) от продаж (стр. 050);

КР - коммерческие расходы (стр. 030);

УР - управленческие расходы (стр. 040).

Затем определяют прибыль (убыток) от обычной деятельности до налогообложения по формуле:

ПДН=ПП+СОР+СВРР,

где ПДН - прибыль от обычной деятельности до налогообложения (стр. 140),;

СОР - сальдо операционных результатов, рассматриваемое как разность между операционными доходами - ОД (стр. 060, 080, 090) и операционными расходами – ОР (стр. 070, 100);

СВРР – сальдо внереализационных результатов, рассматриваемое как разность между внереализационными доходами - ВРД (стр. 120) и внереализационными расходами - ВРР (стр. 130).

Чистая прибыль (убыток) от обычной деятельности формируется по формуле:

ПОД=ПДН-НП,

где ПОД - прибыль от обычной деятельности (стр. 160),

НП- налог на прибыль и иные аналогичные обязательные платежи из прибыли (стр. 150).

Помимо основной информации в отчете о прибылях и убытках дается расшифровка отдельных прибылей и убытков, а также суммы полученных в отчетном году и предполагаемых к получению в следующем отчетном году дивидендов, приходящихся на одну привилегированную и обыкновенную акции.

Формируем отчет о затратах на реализацию продукции:

Таблица 3 Затраты на реализованную продукцию. Единица измерения: тыс. руб.

| Материальные затраты |

10218 |

| Заработная плата и отчисления |

4203,6 |

| в том числе: ЕСН |

868 |

| Амортизационные отчисления |

1334,2 |

| Прочие расходы |

996,96 |

| Всего за год |

17620 |

Рассчитываем сумму амортизационных отчислений по данным следующей таблицы:

Таблица 4. Расчет амортизационных отчислений

| № п/п |

Показатель |

| 1. |

Стоимость основных производственных фондов на начало года |

10292 |

| 2. |

Среднегодовая стоимость вводимых в действие основных производственных фондов |

3782 |

| 3. |

Среднегодовая стоимость выбывающих основных производственных фондов |

2125,36 |

| 4. |

Среднегодовая стоимость основных производственных фондов |

11948,6 |

| 5. |

Среднегодовая стоимость полностью амортизированного оборудования |

731,6 |

| 6. |

Среднегодовая стоимость амортизируемых основных фондов |

13342,4 |

| 7. |

Средняя норма амортизационных отчислений на полное восстановление, % |

12400 |

| 8. |

Сумма амортизационных отчислений |

1334,24 |

| 9. |

Стоимость основных производственных фондов на конец года |

11948,6 |

| 10. |

Стоимость основных производственных фондов на конец года в оценке нетто |

10614,4 |

Составляем отчет о движении денежных средств предприятия прямым методом:

Таблица 5 Отчет о движении денежных средств предприятия. Единица измерения: тыс. руб.

| Показатели |

За отчетный период |

| Остаток денежных средств на начало отчетного года |

4042,6 |

| Денежный поток от текущей деятельности

|

| Поступления, всего |

23746,0 |

| в т.ч. по источникам: |

| Средства, полученные от покупателей и заказчиков |

23299,7 |

| Прочие доходы |

446,3 |

| Использовано, всего |

21041,3 |

| в т.ч. по направлениям: |

| На оплату приобретенных товаров, работ, услуг, сырья и иных оборотных активов |

10217,7 |

| На оплату труда |

3335,7 |

| На выплату дивидендов, процентов |

| На расчёты по налогам и сборам |

1550,0 |

| На расчёты с внебюджетными фондами |

868,0 |

| Прочие расходы |

5069,8 |

| Чистый денежный приток (+), отток (-) от текущей деятельности (стр. 1-2) |

2704,8 |

| Денежный поток от инвестиционной деятельности

|

| Поступления всего, |

3248,5 |

| в т.ч. по источникам: |

| Выручка от продажи объектов основных средств и иных внеоборотных активов |

2232,0 |

| Выручка от продажи ценных бумаг и иных финансовых вложений |

| Полученные дивиденды |

223,1 |

| Полученные проценты |

471,1 |

| Поступления от погашения займов, предоставленных другим организациям |

| Целевое финансирование на расширение производства |

322,3 |

| Использовано, всего |

6356,0 |

| в т.ч. по направлениям: |

| Приобретение дочерних организаций |

| Приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов |

6281,7 |

| Приобретение ценных бумаг и иных финансовых вложений |

74,3 |

| Займы, предоставленные другим организациям |

| Чистый денежный приток (+), отток (-) от инвестиционной деятельности (стр. 4-5) |

-3107,4 |

| Денежный поток от финансовой деятельности

|

| Поступления, всего |

6696,0 |

| в т.ч. по источникам: |

| Поступления от эмиссии акций или иных долевых бумаг |

| Поступления от займов и кредитов, предоставленных другими организациями |

6696,0 |

| Израсходовано, всего |

| в т.ч. по направлениям: |

| На погашение займов и кредитов (без процентов) |

7216,9 |

| Погашение обязательств по финансовой аренде

|

| Чистый денежный приток (+), отток (-) от финансовой деятельности (стр.7-8) |

-520,9 |

| Итого денежный приток (+) отток (-) (стр.3+стр.6+стр.9) |

- |

| Величина влияния изменений курса иностранной валюты по отношению к рублю |

-837,0 |

| Остаток денежных средств на конец отчетного периода |

2282,1 |

Поступления денежных средств от покупателей и заказчиков отражаются в отчете о движении денежных средств, составленном прямым методом, полностью в суммах, поступивших в кассу, на расчетный, валютный и иные счета в банках. Денежные средства, выплаченные поставщикам, подрядчикам, персоналу предприятия из кассы, а также с расчетного и иных счетов в банках, отражаются в суммах, реально оплаченных наличными деньгами и путем денежных перечислений. Прямой метод отражает валовые потоки денег как платежных средств.

Поступление и расходование денежных средств конкретизируется по направлениям в разрезе текущей, инвестиционной и финансовой видов деятельности. При этом для целей составления отчета о движении денежных средств понимается:

- под текущей деятельностью - деятельность организации, преследующая извлечение прибыли в качестве основной цели либо не имеющая извлечение прибыли в качестве такой цели в соответствии с предметом и целями деятельности, т.е. производством промышленной продукции, выполнением строительных работ, сельским хозяйством, торговлей, общественным питанием, заготовкой сельскохозяйственной продукции, сдачей имущества в аренду и другими аналогичными видами деятельности;

- под инвестиционной деятельностью - деятельность организации, связанная с капитальными вложениями в связи с приобретением земельных участков, зданий и иной недвижимости, оборудования, нематериальных и других внеоборотных активов, а также их продажей; с осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и других ценных бумаг долгосрочного характера;

- под финансовой деятельностью – деятельность организации, в результате которой изменяется величина и состав собственного капитала организации, заемных средств (поступления от выпуска акций, облигаций, предоставления другими организациями займов, погашение заемных средств и т.п.).

Справочно приводятся данные о сумме денежных средств, поступивших в кассу по наличному расчету, в том числе от юридических и физических лиц.

Составляем отчет о движении денежных средств предприятия косвенным методом:

Таблица 6. Отчет о движении денежных средств. Единица измерения: тыс. руб.

| Показатели |

За отчетный период |

| Операционная деятельность

|

| Прибыль до налогообложения |

3893,6 |

| Корректировки на: |

| - Амортизация |

1334,24 |

| - Изменение резерва под обесценение запасов |

-72,0381 |

| - Прибыль (убыток) от выбытия основных средств |

-391,84 |

| - Пени и штрафы |

-446,4 |

| - Процентные доходы |

-471,2 |

| - Прибыль (убыток) от реализации инвестиций и прочих финансовых активов |

-223,2 |

| - Прочее |

-223,2 |

| Операционная прибыль до изменений в оборотном капитале |

3399,96 |

| - Изменение запасов |

190,96 |

| - Изменение дебиторской задолженности |

-322,4 |

| - Изменение кредиторской задолженности |

-391,344 |

| - Изменение налогов к возмещению |

37,2 |

| - Изменение налогов к уплате |

558 |

| Денежные средства, полученные от операционной деятельности (направленные на операционную деятельность) |

3472,38 |

| - Проценты уплаченные |

- |

| - Налог на прибыль уплаченный |

-1550 |

| Чистый денежный поток по операционной деятельности |

1922,38 |

Косвенный метод содержит данные о финансовых ресурсах предприятия, их движении в виде потоков денежных средств. В данном случае чистая прибыль предприятия корректируется на «не денежные составляющие», такие как амортизация и изменения в структуре активов и обязательств (например, изменение «дебиторской задолженности» ), таким образом выходя на сумму чистого денежного потока от операционной деятельности. При таком подходе к составлению отчета о движении денежных средств выделяется два основных типа корректировок:

- корректировки, связанные со статьями отчета о прибылях и убытках;

- корректировки, связанные с изменением в оборотном капитале .

Перваягруппакорректировоксвязана с исключением не денежных статей, влияющих на чистую прибыль, но не являющихся денежными потоками, а также исключением из чистой прибыли статей, относящихся к инвестиционной и финансовой деятельности (например, прибыль от продажи основных средств).

После этих корректировок получаем показатель «операционная прибыль до изменений в оборотном капитале», который является промежуточным, но весьма полезным для финансового анализа, поскольку позволяет менеджменту предприятия, видеть какое реальное финансовое состояние компании - насколько она прибыльна, до того как начисляются такие расходы как амортизация, проценты, налоги и т. д.

Результатом второйгруппыкорректировокявляется поправка данного показателя на изменения в балансовых статьях. Например, если дебиторская задолженность вся оплачивается в денежной форме, нет взаимозачетных операций, и она выросла на конец периода, то показатель «операционная прибыль до изменений в оборотном капитале» следует уменьшить на это изменение, поскольку реальный денежный поток меньше выручки за период на сумму данной величины прироста дебиторской задолженности.

Косвенным методом можно составлять только отчет о движении денежных средств в части операционной деятельности. Отчет о движении денежных средств в части инвестиционной и финансовой деятельности может быть составлен только прямым методом .

Основной недостаток данного метода составления отчета - необходимость сбора большого количества дополнительной информации о статьях не денежного содержания, изменениях в оборотном капитале. Эта информация не содержится в отчетности предприятий и требуется дополнительный анализ оборотов по счетам. Также нужно иметь другие формы отчетности (баланс, отчет о прибылях и убытках, отчет об изменениях в капитале).

3. Чтобы использовать баланс для проведения анализа финансового состояния предприятия, преобразуем его исходную форму в уплотненный аналитический вид.

Таблица 7. Формирование показателей уплотненного аналитического баланса предприятия на 1 января 200Х г. Единица измерения: тыс. руб.

| Показатели |

На начало года |

На конец отчетного периода |

| 1. |

Внеоборотные активы |

12721,3 |

14241,3 |

| 2. |

Оборотные активы, в том числе: |

11791,3 |

10552,6 |

| 2 |

Материально-производственные запасы |

6262,0 |

6026,3 |

| 3 |

Дебиторская задолженность |

1215,1 |

1475,4 |

| 4 |

Наиболее ликвидные активы |

4314,2 |

3050,9 |

| 5

|

Итого имущества

|

24512,6 |

24793,9 |

| 6 |

Собственный капитал |

12262,4 |

13381,7 |

| 7

|

Долгосрочные обязательства |

2926,3 |

3199,1 |

| 8 |

Краткосрочные обязательства, в том числе: |

9323,9 |

8213,1 |

| 9

|

Наиболее срочные обязательства (кредиторская задолженность) |

7005,0 |

6539,1 |

| 10 |

Краткосрочные кредиты и займы |

2318,9 |

1674,0 |

| 11

|

Итого финансовых ресурсов

|

24512,6 |

24793,9 |

Таблица 8. Анализ динамики статей баланса предприятия. Единица измерения: тыс. руб.

| Показатели |

На начало года |

На конец отчетного периода |

| 1 |

Внеоборотные активы |

1520,0 |

| 2 |

Оборотные активы, в том числе: |

-1238,7 |

| 3 |

Материально-производственные запасы |

-235,7 |

| 4 |

Дебиторская задолженность |

260,3 |

| 5 |

Наиболее ликвидные активы |

-1263,3 |

| 6 |

Итого имущества

|

281,3 |

| 7 |

Собственный капитал |

1119,2 |

| 8 |

Долгосрочные обязательства |

272,9 |

| 9 |

Краткосрочные обязательства, в том числе |

-1110,8 |

| 10 |

Наиболее срочные обязательства (кредиторская задолженность) |

-466,0 |

| 11 |

Краткосрочные кредиты и займы |

-644,9 |

| 12 |

Итого финансовых ресурсов

|

281,3 |

Вывод: На конец отчетного периода стоимость имущества предприятия увеличилась на 281,3 тыс. руб., что свидетельствует о росте его экономического потенциала. Рост активов предприятия произошел за счет опережающего роста внеоборотных активов в течение года на 1520 тыс. руб. по сравнению с оборотными активами, снижение этой статьи баланса на конец отчетного периода составило на 1238,7 тыс. руб. Изменение величины активов предприятия в сторону увеличения внеоборотных активов считается отрицательной динамикой и может свидетельствовать о снижении маневренности предприятия. В составе оборотных активов предприятия наблюдается опережающий рост дебиторской задолженности по сравнению с материально-производственными запасами и денежными средствами на конец отчетного периода на 260,3 тыс. руб. Анализ показывает наличие у предприятия нестабильной ситуации с оплатой счетов покупателями. Снижение материально-производственных запасов на 235,7 тыс. руб. обусловлено снижением объема производства продукции. Объем денежных средств предприятия на конец отчетного периода сократился на 1263,3 тыс. руб. Однако критической эта ситуация для предприятия не является. Остаток денежных средств по балансу не точно характеризует объем денежных средств, которым предприятие располагало в течение анализируемого периода. Возможно, незадолго до отчетной даты были осуществлены крупные платежи.

В течение года основным источником финансирования предприятия являются собственные средства. На конец отчетного периода наблюдается увеличение собственного капитала предприятия на 1119,2 тыс. руб. С точки зрения возможности использования средств в течение длительного срока, долгосрочные обязательства приравниваются к собственному капиталу и образуют в совокупности инвестированный капитал предприятия. В течение года долгосрочные источники финансирования увеличились на 272,9 тыс. руб., таким образом, инвестированный капитал предприятия образован не только за счет собственных средств.

Для оценки фактической величины собственного капитала на предмет достаточности или недостаточности выполнен расчет величины собственного капитала, необходимого для данного предприятия в сложившихся условиях работы. Расчет необходимой величины собственного капитала основан на правиле финансового менеджмента: «Для обеспечения устойчивого финансового положения предприятия необходимо, чтобы за счет собственных средств были профинансированы наименее ликвидные его активы». Таким образом, минимально необходимая величина собственных средств определяется как величина, равная сумме внеоборотных активов, материальных запасов, авансов поставщикам и незавершенного производства предприятия.

| Наименования позиций |

На начало года |

На конец отчетного периода |

| Собственные средства необходимые |

16962,2 |

18221,5 |

| Фактическая величина собственных средств |

12262,4 |

13381,7 |

Анализ показал, что в течение года фактическая величина собственных средств не превышала их необходимую величину. Значит, предприятие характеризуется неустойчивым финансовым положением.

Таблица 9. Анализ динамики прибыли предприятия. Единица измерения: тыс. руб.

| Наименование показателя |

За аналогичный период прошлого года |

За отчетный период |

| 1 |

3 |

4 |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

5332,0 |

| Себестоимость реализации товаров, продукции, работ, услуг |

1525,1 |

| Коммерческие расходы |

62,0 |

| Управленческие расходы |

768,5 |

| Прибыль (убыток) от реализации |

2976,3 |

| Проценты к получению |

111,4 |

| Проценты к уплате |

-148,9 |

| Доходы от участия в других организациях |

- |

| Прочие операционные доходы |

-62,0 |

| Прочие операционные расходы |

-74,6 |

| Прибыль (убыток) от финансово-хозяйственной деятельности |

3249,2 |

| Прочие внереализационные доходы |

-582,9 |

| Прочие внереализованные расходы |

124,0 |

| Прибыль (убыток) отчетного периода |

2542,3 |

| Налог на прибыль |

1041,7 |

| Нераспределенная прибыль (убыток) |

1500,6 |

Вывод: За отчетный период объем реализации продукции увеличился на 5332 тыс. руб. по сравнению с аналогичным периодом прошлого года. Таким образом, наблюдается ежегодный рост оборотов предприятия. Превышение темпа роста выручки над темпом роста цен позволяет предположить, что увеличение выручки обусловлено ростом объема производства продукции, что положительно характеризует результаты деятельности предприятия.

Чистая прибыль, одна из основных характеристик результатов деятельности предприятия, имеет темпы роста, соответствующие темпам роста выручки от реализации. В отчетном периоде объем чистой прибыли предприятия увеличился на 1500,6 тыс. руб. Как положительный момент необходимо отметить, что доходы от основной деятельности стабильно являются основным источником доходов предприятия – составляют свыше 90 % общего объема доходов. В течение отчетного периода предприятие несло убытки по внереализационным операциям в сумме 520,9 тыс. руб. и получило доходы в виде процентов по займам, предоставленным другим организациям в сумме 471,1 тыс. руб.

4. Проанализируем структуру активов и структуру источников предприятия, и их изменение за год.

Таблица 10. Анализ структуры активов предприятия

| № п/п |

Состав имущества |

На начало года |

На конец отчетного периода |

Изменение (+;-) |

| 1. |

Стоимость имущества всего в том числе |

100,0 |

100,0 |

0,0 |

| 1.1 |

Внеоборотные активы |

51,7 |

57,1 |

5,4 |

| 1.2 |

Оборотные активы |

48,3 |

42,9 |

-5,4 |

| 2 |

Внеоборотные активы всего в том числе |

100,0 |

100,0 |

0,0 |

| 2.1 |

Нематериальные активы |

0,6 |

0,7 |

0,1 |

| 2.2 |

Основные средства |

80,9 |

74,5 |

-6,4 |

| 2.3 |

Незавершенное строительство |

17,3 |

23,2 |

5,9 |

| 2.4 |

Долгосрочные финансовые вложения |

1,2 |

1,6 |

0,4 |

| 3 |

Оборотные активы всего в том числе |

100,0 |

100,0 |

0,0 |

| 3.1 |

Материально-производственные запасы |

48,6 |

52,1 |

3,5 |

| 3.2 |

Дебиторская задолженность |

10,5 |

14,6 |

4,2 |

| 3.3 |

Денежные средства |

34,1 |

21,3 |

-12,7 |

| 3.4 |

Прочие оборотные активы |

6,9 |

11,9 |

5,1 |

Вывод: Анализ структуры активов предприятия показал как на начало, так и конец анализируемого года преобладающий удельный вес в структуре имущества приходился на внеоборотные активы. К концу года удельный вес внеоборотных активов составил 57,1%. Практически все внеоборотные активы представлены основными средствами, удельный вес которых составил на конец года 74,5%, что на 6,4% меньше, чем на начало года. Удельный вес незавершенного строительства на конец года увеличился на 5,9% и составил 23,2%, что говорит об активизации инвестиционной деятельности предприятия. Удельный вес нематериальных активов в структуре остался без изменения.

Оборотные активы состоят преимущественно из материально-производственных запасов, удельный вес которых на конец года составил 52,1%, снизившись за анализируемый период на 3,5%. На протяжении исследуемого периода денежные средства являются второй по удельному весу составляющей оборотных средств предприятия. Их удельный вес на конец года составил 21,3%. Вместе с тем значительное снижение удельного веса денежных средств на 12,7% характеризует ухудшение структуры оборотных средств. Анализ структуры денежных средств предприятия показал, что основной объем финансовых ресурсов (90 %) сосредоточен на расчетном счете. В среднем 10 % денежных средств предприятия сосредоточено в краткосрочных финансовых вложениях. Третье место в структуре оборотных средств занимает доля дебиторской задолженности 14,6%, что, безусловно, следует оценить положительно.

Таблица 11 Анализ структуры источников предприятия

| № п/п |

Источники финансирования активов |

На начало года |

На конец отчетного периода |

Изменение

(+;-)

|

| 1. |

Стоимость имущества всего, в том числе сформировано за счет |

100 |

100 |

- |

| 2. |

Собственного капитала |

48,6 |

53,1 |

4,5 |

| 3. |

Долгосрочных обязательств |

11,9 |

12,8 |

0,9 |

| 4. |

Краткосрочных обязательств |

39,5 |

34,1 |

-5,5 |

Вывод: Данные таблицы 11 свидетельствуют о неудовлетворительной структуре финансирования активов, поскольку как на начало, так и конец отчетного года удельный вес собственного капитала в формировании активов был ниже норматива (50%). Однако следует отметить позитивную тенденцию изменения долевого участия собственных финансовых ресурсов в формировании имущества: за анализируемый период удельный вес собственных источников увеличился на 4,5%. Можно предположить, что сохранение выявленной тенденции позволит в следующем году стать предприятию достаточно автономным при принятии управленческих решений.

Положительно можно оценить рост удельного веса долгосрочных обязательств на конец года на 0,9%, поскольку они предназначены на развитие и модернизацию материально-технической базы предприятия, а значит - повышение уровня его финансовой устойчивости. Удельный вес краткосрочных обязательств на конец года снизился на 5,5% и составил 34,1%. Однако он занимает в структуре источников финансирования активов второе место, что оценивается положительно, поскольку при условии, что обязательства перед кредиторами погашаются своевременно, они являются «бесплатным» источником формирования оборотных активов.

5. Сформулируем предложения по улучшению финансового положения предприятия:

Рост внеоборотных активов и наименее ликвидных активов (производственных запасов, незавершенного производства, авансов поставщиков) в ближайшем периоде на исследуемом предприятии должен осуществляться в пределах роста собственного капитала (в пределах полученной прибыли за вычетом использования прибыли на непроизводственные цели).

Необходимо обеспечить рост доли собственного капитала как следствие роста объемов получаемой прибыли. Несмотря на достаточную прибыльность продаж, у предприятия существует риск снижения или низкого роста прибыли за счет появления новых постоянных затрат по вводимому в производство цеху. Возможность роста прибыли и доли собственного капитала напрямую зависит от проработки инвестиционного проекта ввода нового цеха, в частности контроля объемов реализации, обеспечивающих необходимую дополнительную прибыль и приемлемую окупаемость инвестиций.

Для обеспечения дальнейшего роста показателей ликвидности, финансовой устойчивости и рентабельности предприятия целесообразно задействовать резервы оптимизации оборотного капитала. Предприятие располагает резервом оптимизации, прежде всего в части сокращения дебиторской задолженности и некоторого сокращения готовой продукции на складе. На практике указанный резерв заключается в активизации усилий по своевременному востребованию задолженности с покупателей, а также приведении в соответствие объемов производства объемам реализации.

Заключение

Денежные потоки - один из центральных элементов жизнедеятельности любого предприятия. Управление ими является неотъемлемой частью управления всеми финансовыми ресурсами предприятия для обеспечения цели предприятия - получения прибыли.

В рыночных условиях управление денежными потоками становится наиболее актуальной проблемой управления всем предприятием, потому что именно здесь сосредоточены основные пути получения положительных финансовых результатов.

Анализ движения денежных средств позволяет с известной долей точности объяснить расхождение между величиной денежного потока, имевшего место на предприятии в отчетном периоде, и полученной за этот период прибылью.

К денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. В западной практике наибольшее распространение получили модель Баумола и модель Миллера - Орра.

Совершенствование управления денежными средствами предприятий заключается в правильном анализе денежных поступлений и определении их типа. Одним из основных элементов такого финансового анализа является оценка денежного потока типа постнумерандо и пренумерандо, распространенным частным случаем этих потоков является аннуитет.

Библиографический список

1. Басовский Л.Е. Финансовый менеджмент. - М.: ИНФРА-М, 2009. — 240 с.

2. Бланк И. А. Финансовый менеджмент: Учеб. курс. - К.: Ника - Центр, 1999.- 528 с.

3. Ван Хорн Дж.К., Вахович Дж.М. Основы финансового менеджмента. -12-е изд. - М.: И.Д. Вильямс, 2008. — 1232 с.

4. Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности. – ТГТУ: Таганрог, 2003. – 786 с.: ил.

5. Ковалев В. В. Введение в финансовый менеджмент. - М.: Финансы и статистика, 2001.- 768с.

6. Лисовская И.А. Основы финансового менеджмента: Учебное пособие -М.: Теис, 2006. — 120 с.

7. Максютов А.А. Бизнес-планирование развития предприятия – М.: Издательство "Альфа-Пресс". 2006. – 288 с.

8. Симчера В.М. Финансовые и актуарные вычисления: Учебно-практическое пособие – 2-е изд. – М.: Издательско-торговая корпорация "Дашков и К", 2005.- 556 с.

9. Соловьева Н.А. Анализ финансового состояния коммерческих организаций: Учебное пособие / Н.А. Соловьева, Т.А. Цыркунова; КГТЭИ. – Красноярск, 2004. – 106 с.

10. Станиславчик Е.Н. Основы финансового менеджмента - М.: Ось-89, 2001. — 128 с.

11. Уолш К. Ключевые показатели менеджмента: Как анализировать, сравнивать и контролировать данные, определяющие стоимость компании: Пер. с англ. – 2-е изд. – М.: Дело, 2001. – 360 с.

12. Моисеева Е.Г. Управление денежными потоками: планирование, балансировка, синхронизация… // Справочник экономиста 2010, №5.

|