| Содержание

Введение

1. Теоретические основы платежеспособности организации и банкротства

1.1 Понятие платежеспособности организации, её оценка на основе показателей ликвидности баланса

1.2 Анализ платежеспособности на основе расчета финансовых коэффициентов

1.3 Понятие и причины банкротства

2. Анализ платежеспособности организации

2.1 Расчёт и оценка показателей платежеспособности организации на примере ОАО «ЧЗСМ»

2.2 Оценка факторов, влияющих на коэффициент текущей ликвидности

Заключение

Список использованной литературы

Приложение

Введение

Законы рыночной экономики требуют постоянного кругооборота средств в народном хозяйстве, основанного на платежеспособном спросе населения. В этих условиях определение финансовой устойчивости организации, важнейшим признаком которой являются платежеспособность и наличие ресурсов для текущей деятельности и развития, относится к числу наиболее важных финансовых и общеэкономических проблем. Если организация финансово устойчива, платежеспособна, она имеет преимущества перед другими в привлечении инвестиций, получении кредитов, подборе квалифицированных кадров.

Финансовая неустойчивость может привести к неплатежеспособности организаций, к недостатку у них денежных средств для финансирования операционной и инвестиционной деятельности, а при усугублении финансового состояния – к банкротству. И наоборот, неэффективное размещение финансовых ресурсов ставит препятствия на пути развития предприятий, отягощая их затратами и резервами.

Решение задач стабилизации финансового состояния организации требует поиска новых источников финансовых ресурсов, их рационального распределения, эффективного использования, обеспечивается анализом финансовой устойчивости хозяйствующего субъекта.

В современных условиях в определение реального финансового состояния организации имеет важное значение для самих субъектов хозяйствования, акционеров и будущих потенциальных инвесторов. В настоящее время нормативно-правовая база анализа и оценки финансовой устойчивости организаций в целом и, в частности в свете платежеспособности, недостаточно разработана, поэтому тема данной работы актуальна.

Целью работы

является проведение анализа платежеспособности организации на примере ОАО «Черепановский завод строительных материалов».

Для достижения намеченной цели поставлены следующие задачи

:

1. Раскрыть понятие платежеспособности организации;

2. Рассмотреть методику оценки платежеспособности на основе показателей ликвидности баланса;

3. Изучить показатели платежеспособности организации и методики их расчётов;

4. Рассмотреть понятие банкротство и причины его возникновения;

5. Провести анализ платежеспособности на примере ОАО «ЧЗСМ»;

6. Провести факторный анализ коэффициента текущей ликвидности.

Данная работа выполнена на основе данных отчётности ОАО «ЧЗСМ» за 2008-2010 гг. Общество занимается выпуском широкого ассортимента строительных материалов.

1. Теоретические основы платежеспособности и банкротства

1.1

Понятие платежеспособности организации и её оценка на основе показателей ликвидности баланса

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность. Платежеспособность – это способность своевременно производить платежи, т.е. рассчитываться по долгам. Причем, только по обязательствам, срок оплаты которых уже наступил. И выплата текущих долгов не должна нарушать бесперебойного осуществления процесса производства и реализации продукции. [3, с.442]

Платежеспособность характеризуется степенью ликвидности оборотных активов организации и свидетельствует о её финансовых возможностях покрыть все обязательства организации (краткосрочные и долгосрочные) всеми её активами.[4, с. 386]

Чем меньше требуется времени для инкассации актива в деньги, тем выше его ликвидность. Ликвидность баланса – возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия – более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников. Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Понятие платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем, и наоборот.

Таким образом, ликвидность – это способ поддержания платежеспособности. [13, с.647-648]

Классическим подходом к оценке платежеспособности организации считается анализ её финансового положения по бухгалтерскому балансу.

Техническая сторона анализа ликвидности баланса заключается в сопоставлении средств по активу с обязательствами по пассиву. Активы должны быть сгруппированы по степени их ликвидности и группы расположены в порядке ее убывания, а обязательства — по срокам их погашения и расположены в порядке возрастания сроков уплаты.

Расчёт активов и пассивов баланса в целях анализа ликвидности и методика их группировки приведен в таблице 1.

Таблица – 1 Методика расчёта агрегированных статей в целях оценки ликвидности баланса

| Характеристика показателей

|

Способ расчёта

|

Характеристика показателей

|

Способ расчёта

|

| Наиболее ликвидный активы (А1)

|

Краткосрочные финансовые вложения + денежные средства

|

Наиболее срочные обязательства (П1)

|

Кредиторская задолженность + Прочие краткосрочные обязательства

|

| Быстро реализуемые активы (А2)

|

Дебиторская задолженность сроком погашения в течение 12 месяцев после отчётной даты + прочие оборотные активы

|

Краткосрочные обязательства (П2)

|

Краткосрочные заёмные средства и кредиты

|

| Медленно реализуемые активы (А3)

|

Запасы (за вычетом расходов будущих периодов)

+ долгосрочные финансовые вложения (за вычетом вложений в уставные фонды других предприятий)

|

Долгосрочные обязательства (П3)

|

Долгосрочные кредиты и заёмные средства + отложенные налоговые обязательства + прочие долгосрочные обязательства

|

| Труднореализуемые активы (А4 )

|

Внеоборотные активы (за вычетом статей этого раздела, включённых в предыдущую групп) + дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчётной даты

|

Постоянные пассивы (П4) –

|

Kапитал и резервы организации, задолженность перед участниками по выплате доходов + доходы будущих периодов + резервы предстоящих расходов + прочие краткосрочные обязательства

|

Для определения ликвидности баланса надо сопоставить проведенные расчеты групп активов и групп обязательств. Баланс считается ликвидным при следующих соотношениях групп активов и обязательств:

А1>П1;

А2>П2;

АЗ>ПЗ;

А4<П4.

Сравнение первой и второй групп активов с первыми двумя группами пассивов показывает текущую ликвидность, т.е. платежеспособность или неплатежеспособность предприятия в ближайшее к моменту проведения анализа время. Сравнение третьей группы активов и пассивов показывает перспективную ликвидность, т.е. прогноз платежеспособности предприятия. [6, с.497-499]

Таким образом, платежеспособность организации – важный критерий её успешной деятельности, который может быть оценен на основе группировки статей баланса и их сопоставления, выявляя таким образом способность организации погашать свои обязательства в краткосрочном и долгосрочном аспекте.

1.2

Анализ платежеспособности на основе финансовых коэффициентов

Для анализа долгосрочной платежеспособности организации на начало и конец анализируемого периода рассчитываются финансовые коэффициенты платежеспособности.

К обобщающим показателям оценки платежеспособности и ликвидности относят следующие:

1. Величина собственных оборотных средств

. Показатель характеризует ту часть собственного капитала организации, которая является источником финансирования текущих активов предприятия. Это расчётный показатель, зависящий от структуры активов и источников средств. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция. Основным и постоянным источником увеличения собственных оборотных средств является прибыль. Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами.

2. Маневренность собственных оборотных средств

характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств. Рост этого показателя про прочих равных условиях также рассматривается как положительная тенденция.

3. Коэффициент текущей ликвидности

даёт общую оценку ликвидности активов, показывая, сколько рублей текущих активов приходится на один рубль текущих обязательств. Логика исчисления данного показателя заключается в том, что организация погашает краткосрочные обязательства в основном за счёт текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, организация может рассматриваться как успешно функционирующая. Размер превышения и задаётся коэффициентом текущей ликвидности. Его разумный рост в динамике рассматривается как благоприятная тенденция.

4. Коэффициент быстрой ликвидности

. По смысловому назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчёта исключена наименее ликвидная их часть – производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже расходов по их приобретению. Анализируя динамику этого коэффициента, необходимо обращать внимание на факторы, обусловившие его изменение. Так, если рост коэффициента быстрой ликвидности связан с ростом неоправданной дебиторской задолженности, это не характеризует деятельность организации с положительной стороны.

5. Коэффициент абсолютной ликвидности (платежеспособности)

является наиболее жёстким критерием ликвидности организации; показывает, какая часть краткосрочных заёмных обязательств может быть при необходимости погашена немедленно.

6. Доля оборотных средств в активах

характеризует относительную величину оборотного капитала организации.

7.

Коэффициент обеспеченности собственными оборотными средствами

характеризует долю оборотных средств организации, профинансированных за счёт собственных средств.

8. Доля запасов в оборотных активах

характеризует структурное состояние текущих активов. Высокая доля запасов часто рассматривается как

показатель низкой ликвидности организации.

9. Доля собственных оборотных средств в покрытии запасов

характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами.

10.Коэффициент покрытия запасов

рассчитывается соотнесением величины «нормальных» источников покрытия запасов и суммы запасов. Если значение этого показателя меньше единицы, то текущее финансовое состояние организации рассматривается как неустойчивое.

Чем ближе все эти показатели к нормативному значению, тем выше вероятность того, что данная организация сможет получить кредит банка на желаемых условиях. [6, с.77-80]

Методы расчёта показателей представлены в таблице 2.

платежеспособность ликвидность банкротство

Таблица - 2 Основные показатели оценки кредитоспособности организации и методика их расчёта

| Наименование показателя и рекомендуемое значение

|

Способ расчёта

|

| 1. Величина собственных оборотных средств {>0}

|

Собственный капитал + Долгосрочные обязательства – Внеоборотные активы или Оборотные активы – Краткосрочные обязательства

|

| 2.Маневренность собственных оборотных средств {0-1}

|

Денежные средства : Функционирующий капитал

|

| 3. Коэффициент текущей ликвидности {>2}

|

Оборотные активы : Краткосрочные обязательства

|

| 4. Коэффициент быстрой ликвидности {>1}

|

Оборотные активы за минусом запасов : Краткосрочные обязательства

|

| 5. Коэффициент абсолютной ликвидности {0,05-0.1}

|

Денежные средства : Краткосрочные обязательства

|

| 6. Доля оборотных средств в активах

|

Оборотные активы : Активы

|

| 7. Коэффициент обеспеченности собственными оборотными средствами {>0.1}

|

Собственные оборотные средства : Оборотные активы

|

| 8. Доля запасов в оборотных активах

|

Запасы : Оборотные активы

|

| 9. Доля собственных оборотных средств в покрытии запасов {>0.5}

|

Собственные оборотные средства : Запасы

|

| 10. Коэффициент покрытия запасов {>1}

|

«Нормальные источники покрытия : Запасы

|

В.В. Ковалёв предлагают, помимо ликвидности баланса и ликвидности активов при оценке платежеспособности, исследовать финансовую устойчивость организации. [9, с.74]

Показатели финансовой устойчивости характеризуют структуру долгосрочных пассивов. Они позволяют оценить, в состоянии ли организация поддерживать сложившуюся структуру источников средств.

1. Коэффициент концентрации собственного капитала (финансовой автономи

и) характеризует доля владельцев организации в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчивой, независимой от внешних источников является организация.

2. Коэффициент финансовой зависимости

является дополнением к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заёмных средств в финансировании предприятия.

3. Коэффициент маневренности собственного капитала

показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована Значение этого показателя может ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

4. Коэффициент концентрации заёмного капитала

характеризует долю имущества организации, сформированную за счёт заёмных средств.

5. Коэффициент структуры долгосрочных вложений

. Логика расчёта этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами.

6. Коэффициент долгосрочного привлечения заёмных средств

характеризует структуру капитала. Рост этого показателя в динамике – негативная тенденция, означающая, что организация всё сильнее и сильнее зависит от внешних инвесторов.

7. Коэффициент структуры заёмного капитала

показывает, какова доля долгосрочных источников финансирования в общей сумме заёмного капитала.

8. Коэффициент задолженности

даёт наиболее общую оценку финансовой устойчивости организации. Он означает, сколько заёмных средств приходится на каждый рубль собственного капитала, вложенного в активы организации. [6, с.81-83]

Методика расчёта показателей финансовой устойчивости организации представлена в таблице 3.

Таблица – 3 Основные показатели оценки финансовой устойчивости и методика их расчёта

| Наименование показателя и рекомендуемое значение

|

Способ расчёта

|

| 1. Коэффициент концентрации собственного капитала (финансовой автономии) {>0.5}

|

Собственный капитал : Совокупный капитал

|

| 2. Коэффициент финансовой зависимости {<2}

|

Совокупный капитал : Собственный капитал

|

| 3. Коэффициент маневренности собственного капитала {>0.5}

|

Собственные оборотные средства : Собственный капитал

|

| 4. Коэффициент концентрации заёмного капитала {<0.5}

|

Заёмный капитал : Совокупный капитал

|

| 5. Коэффициент структуры долгосрочных вложений

|

Долгосрочные обязательства : Внеоборотные активы

|

| 6. Коэффициент долгосрочного привлечения заёмных средств {>0.6}

|

Долгосрочные обязательства : (Долгосрочные обязательства + Собственный капитал)

|

| 7. Коэффициент структуры заёмного капитала

|

Долгосрочные обязательства : Заёмный капитал

|

| 8. Коэффициент задолженности {<0.7}

|

Заёмный капитал : Собственный капитал

|

Таким образом, следует отметить тот факт, что единой методики анализа платежеспособности не существует. Разные экономисты склоняются к различным подходам – оценке на основе ликвидности баланса, расчете коэффициентов платежеспособности, анализе финансовой устойчивости организации в целом.

Однако, независимо, от методики анализа, необходимость его проведения абсолютно очевидна. Предприятие должно оперативно реагировать на малейшие изменения в финансовом состоянии, чтобы возникающие негативные тенденции не привели к финансовой неустойчивости организации. Далее целесообразно будет рассмотреть причины, которые могут повлечь за собой такую неустойчивость, то есть причины возникновения банкротства.

1.3

Понятие и причины банкротства

С понятием неплатежеспособности организации всегда связывают ее несостоятельность. При оценке несостоятельности используют два критерия:

недостаточность имущества у организации для оплаты задолженности;

неспособность должника к платежам.

В ФЗ «О несостоятельности (банкротстве)» №127 говорится, что юридическое лицо считается неспособным удовлетворять требования кредиторов по денежным обязательствам или исполнять обязанность по уплате обязательных платежей, если соответствующие обязательства и обязанность не исполнены им в течение трех месяцев с даты, когда они должны быть исполнены. Условием для возбуждения дела о банкротстве является наличие долга не менее 100 тыс. руб. Степень платежеспособности организации по текущим обязательствам определяется как соотношение ее текущих заемных средств (краткосрочных обязательств) к среднемесячной выручке. [15, c.43-44]

Таким образом, банкротство – подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия средств.

Предпосылки банкротства многообразны - это результат взаимодействия многочисленных факторов как внешнего, так и внутреннего характера. Их можно классифицировать следующим образом.

Внешние факторы:

1. Экономические: кризисное состояние, общий спад производства, инфляция, нестабильность финансовой системы, рост цен на ресурсы, изменение конъюнктуры рынка, неплатежеспособность и банкротство партнеров.

2. Политические: политическая нестабильность общества, внешнеэкономическая политика государства, разрыв экономических связей, потеря рынков сбыта, изменение условий экспорта и импорта, несовершенность законодательства в области хозяйственного права, антимонопольной политики, предпринимательской деятельности.

3. Усиление международной конкуренции в связи с развитием научно- технического прогресса.

4. Демографические: Численность, состав народонаселения, уровень благосостояния народа, культурный уклад общества, определяющие размер и структуру потребностей и платежеспособный спрос населения на те или другие виды товаров и услуг.

Внутренние факторы:

1. Дефицит собственного оборотного капитала как следствие неэффективной производственно-коммерческой деятельности или неэффективной инвестиционной политики.

2. Низкий уровень техники, технологии и организации производства.

3. Снижение эффективности использования производственных ресурсов предприятия, его производственной мощности и как результат высокий уровень себестоимости, убытки.

4. Создание сверхнормативных остатков незавершенного строительства, незавершенного производства, производственных запасов, готовой продукции, в связи с чем происходит затоваривание, замедляется оборачиваемость капитала и образуется его дефицит. Это заставляет предприятие залезать в долги и может быть причиной его банкротства.

5. Плохая клиентура предприятия.

6. Отсутствие сбыта из-за низкого уровня организации маркетинговой деятельности по изучению рынков сбыта продукции, повышению качества и конкурентоспособности продукции, выработке ценовой политики.

7. Привлечение заемных средств в оборот предприятия на невыгодных условиях, что ведет к увеличению финансовых расходов, снижении. рентабельности хозяйственной деятельности и способности к самофинансированию.

Банкротство является, как правило, совместного действия внутренних и внешних факторов. [13, с.672-675]

Для определения неудовлетворительной структуры баланса неплатежеспособных организаций применяется система критериев, включающая:

коэффициент текущей ликвидности;

коэффициент обеспеченности собственными оборотными средствами;

коэффициент восстановления (утраты) платежеспособности.

Коэффициент восстановления (утраты) платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определятся как сумма фактического значения текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между концом и началом отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности:

К в.п. = (Ктл н.п + Т в(у) / Т * (Ктл к.п - Ктл н.п)/ Кнорм. тл, (1)

где Ктл н.п

– коэффициент текущей ликвидности на начало периода;

Ктл к.п

– коэффициент текущей ликвидности на конец периода;

Т в(у)

– установленный период восстановления (утраты) платежеспособности;

Т

– отчетный период в месяцах;

Кнорм. тл

– нормативный коэффициент текущей ликвидности (2).

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятие неплатежеспособным является снижение величин рассматриваемых коэффициентов не ниже их нормативных значений:

- значение коэффициента текущей ликвидности на конец отчетного периода меньше 2;

- значение коэффициента обеспеченности собственными средствами на конец отчетного периода 0,1.

В том случае, если хотя бы один из указанных коэффициентов имеет значение ниже нормативного, рассчитывается коэффициент восстановления платежеспособности за установленный период, равный 6 месяцам. Коэффициент, принимающий значение больше 1, свидетельствует о наличии у предприятия реальной возможности восстановить свою платежеспособность. При значении коэффициента менее 1 можно говорить об отсутствии реальной возможности восстановить платежеспособность в ближайшее время.

Если же коэффициенты текущей ликвидности и обеспеченности собственными средствами принимают значения, превышающие нормативные или равные им, то рассчитывается коэффициент утраты платежеспособности за установленный период, равный трем месяцам. Коэффициенты утраты платежеспособности ниже 1 свидетельствует о том, что предприятие в ближайшее время может утратить платежеспособность.

Различают три стадии неплатежеспособности: скрытая, финансовая, явная. На первой наблюдается снижение выручки от продаж, на второй начинает снижаться прибыль, изменяться структура баланса, на третьей появляются трудности с организацией денежного потока, нарушается структура баланса, становится неустойчивой.

При принятии правильных финансовых решений в условиях неустойчивой работы организации главным является выявление причин потери платежеспособности и источников, ослабляющих финансовую напряженность (временно свободных средств, получения краткосрочных банковских кредитов и т.д.)

Для корректировки ситуации и в целях финансового оздоровления можно воспользоваться методами мультипликативного дискриминантного анализа для формулировки моделей предсказания банкротства, предложенными Альтманом, Таффлером, Гордоном, Спрингетом.

Методы принятия решений зависят от стадии неплатежеспособности. На начальных стадиях кризиса применяемые меры зависят от структуры организации, структуры дебиторской и кредиторской задолженности, запасов. Поэтому решения связаны с оперативными методами восстановления платежеспособности, совершенствованием платежного календаря, регулирования уровня материальных запасов, незавершенного производства готовой продукции, переоформления краткосрочной задолженности в долгосрочную и т.д.

На втором этапе необходимо восстановить финансовую устойчивость, обеспечить финансовое равновесие, т.е. реализовать избыточные активы, погасить долги, снизить затраты на производство и реализацию продукции, улучшить качество и осваивать новую продукцию.

На третьем этапе применяются долгосрочные методы финансового оздоровления, обеспечение устойчивого финансового положения путем создания оптимальной структуры баланса, устойчивой финансовой системы организации к неблагоприятным внешним воздействиям.

Углубленное исследование проводится на основе построения баланса неплатежеспособности

.

1. Общая сумма неплатежей:

-просроченная задолженность по ссудам банка;

-просроченная задолженность по расчетным документам поставщиков;

-недоимки в бюджет;

-прочие платежа.

2. Причина неплатежей:

-недостаток собственных оборотных средств;

-сверхплановые запасы товарно-материальных ценностей;

-товары отгруженные, но не оплаченные в срок;

-товары на ответственном хранении у покупателей;

-иммобилизация оборотных средств в капитальное строительство.

3. Источники, ослабляющие финансовую напряженность:

-временно свободные собственные средства;

-привлеченные средства (превышение нормальной кредиторской задолженности над дебиторской);

-кредиты банка на временное пополнение оборотных средств и прочие заемные средства.

Методы анализа и диагностики несостоятельности организации основаны на последовательной оценке влияния внутренних и внешних факторов, определяющей глубину финансового кризиса, выбор и перспективность применения методов финансового оздоровления организации.

Банкротом организацию может признать только арбитражный суд, если ее обязательства превышают стоимость ее имущества, если у организации неудовлетворительная структура баланса, не исполняются обязательства более трех месяцев существования задолженности.

Неплатежеспособность организации является только внешним признаком несостоятельности, дающим право кредитору и должнику подать заявление в арбитражный суд. Суд либо принимает дело к производству, либо отклоняет. [15, c.56-59]

2.

Анализ платежеспособности ОАО «Черепановский завод строительных материалов»

2.1

Финансово-экономическая характеристика ОАО «ЧЗСМ»

Объектом исследования явилось конкретное предприятие – ОАО «Черепановский завод строительных материалов», которое по организационно – правовой форме является открытым акционерным обществом. ОАО «ЧЗСМ» - одно из ведущих предприятий Новосибирской области по производству кирпича и железо – бетонных изделий.

Основным видом выпускаемой продукции является кирпич. В структуре производства марка М-100 занимает 49 %, марка М-75 - 51 %. Кирпич производят в двух цехах.

ОАО «ЧЗСМ» расположено в Черепановском районе Новосибирской области на юго-восточной стороне г.Черепаново. На рынке строительных материалов завод уже 96 лет. С областным центром - г. Новосибирском - связан автомобильной и железной дорогой. Снабжение электроэнергией производится от сети «Новосибирскэнерго». Снабжение водой осуществляется через водозабор пластовых вод.

Сырьевой базой материалов ОАО «ЧЗСМ» является Черепановское месторождение кирпичных суглинков, находящихся в 4 километрах от завода.

Основным показателем, характеризующим обеспеченность предприятия трудовыми ресурсами является трудообеспеченность, т.е. среднегодовая численность работников занятых в производстве. На данный момент численность работников составляет 815 человек, из них занятых в основном производстве 675 человек. Большую долю от численности персонала составляют мужчины, 567 человек или 70 % от всей численности. Женщины составляют 30 % от численности всего персонала или 248 человек.

Предприятие изготавливает продукцию в строгом соответствии с заключенными договорами, разработанными плановыми заданиями по ассортименту, количеству и качеству, постоянно уделяя большое внимание вопросам увеличения объема выпускаемой продукции, расширения её ассортимента и улучшения качества, изучая потребности рынка.

За последние годы предприятие достигло высоких результатов по производству и реализации кирпича, которые позволили улучшить его финансовое состояние и наметить дальнейшие перспективы развития.

Работа выполнена на материалах отчетности ОАО «ЧЗСМ» за 2008-2010 гг. За рассматриваемый период возросла стоимость внеоборотных активов (на 129,8%). Оборотные активы увеличились на 203% на фоне роста запасов. Капитал и резервы выросли на 136,7%, поскольку в этот период наблюдается рост величины нераспределенной прибыли. Величина кредиторской задолженности также возрастала (прирост составил 331,6%), при этом наблюдается тенденция роста задолженности перед бюджетом и по налогам и сборам. Валюта баланса за исследуемый период изменялась в сторону увеличения (прирост 146,5%).

В динамике изменений статей баланса есть как положительные, так и отрицательные тенденции. К положительным тенденциям можно отнести прирост оборотных активов. К отрицательным - увеличение количества запасов, увеличение суммы краткосрочных обязательств в 2009-2010 гг.

На данном этапе в ОАО «ЧЗСМ» большая роль отводится займам и кредитам, которые способны разрешить проблему неплатежей и нехватки оборотных средств у организации, что связано с кризисными явлениями в экономике.

Передём к анализу платежеспособности ОАО «ЧЗСМ».

2.2 Расчёт и оценка показателей платежеспособности на примере ОАО «ЧЗСМ»

Проведём анализ платежеспособности организации. В качестве исходных данных для расчетов использована бухгалтерская отчетность (форма №1) ОАО «ЧЗСМ» за 2008-2010 гг. На основании данных бухгалтерского баланса (приложение А)

дадим, во-первых, оценку ликвидности баланса.

Для целей оценки ликвидности бухгалтерский баланс преобразуется согласно методике, описанной в главе 1 (таблица 1). По рассчитанным показателям сопоставляются итоги приведённых групп по активу и пассиву.

Таблица 4 - Расчёт ликвидности баланса

| 2008

|

2009

|

2010

|

2008

|

2009

|

2010

|

2008

|

2009

|

2010

|

| А1

|

125

|

2469

|

1933

|

П1

|

16661

|

30888

|

33585

|

А1<П1

|

А1<П1

|

А1<П1

|

| А2

|

8791

|

13947

|

38541

|

П2

|

0

|

6640

|

17616

|

А2>П2

|

А2>П2

|

А2>П2

|

| А3

|

20750

|

30909

|

51562

|

П3

|

0

|

0

|

0

|

А3>П3

|

А3>П3

|

А3>П3

|

| А4

|

90359

|

156943

|

203748

|

П4

|

103364

|

166740

|

244583

|

А4<П4

|

А4<П4

|

А4<П4

|

| Баланс

|

120025

|

204268

|

295748

|

Баланс

|

120025

|

204268

|

294784

|

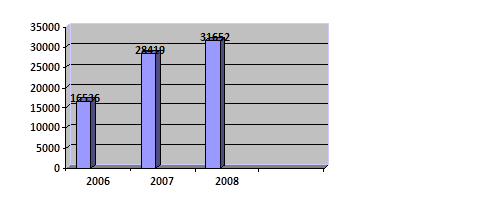

Анализ таблицы 4 позволяет выявить неспособность организации в краткосрочной перспективе рассчитаться по наиболее срочным обязательствам: платёжный недостаток по наиболее срочным обязательствам в 2008 году составил 16536 тыс. руб., в 2009 – 28419 тыс. руб., в 2010 – 31652 тыс. руб. В динамике этот платёжный недостаток отражён графически на рисунке 1.

Рисунок 1 Платёжный недостаток по наиболее срочным обязательствам (тыс.руб)

На момент составления баланса его нельзя признать ликвидным, так как одно из соотношений групп активов и пассивов не отвечает условиям абсолютной ликвидности баланса (наиболее ликвидные активы меньше наиболее срочных обязательств).

Рассчитаем основные показатели ликвидности организации и её платежеспособности. Итоги расчётов приведены в таблице 5.

Таблица 5 - Расчёт основных показателей ликвидности и платежеспособности организации

|  Отчётный период Отчётный период

Показатели

Кредитоспособности организации

|

2008

|

2009

|

2010

|

| Величина собственных оборотных средств

|

10825

|

4072

|

32073

|

| Маневренность собственных оборотных средств

|

0,011547

|

0,189096

|

0,002962

|

| Коэффициент текущей ликвидности

|

1,649721

|

1,108506

|

1,626414

|

| Коэффициент быстрой ликвидности

|

0,535142

|

0,437433

|

0,790492

|

| Коэффициент абсолютной ликвидности

|

0,007503

|

0,020518

|

0,001855

|

| Доля оборотных средств в активах

|

0,228299

|

0,203331

|

0,280587

|

| Коэффициент обеспеченности собственными оборотными средствами

|

0,393837

|

0,097885

|

0,38515

|

| Доля запасов в оборотных активах

|

0,675617

|

0,605385

|

0,513966

|

| Доля собственных оборотных средств в покрытии запасов

|

0,582929

|

0,16169

|

0,749369

|

| Коэффициент покрытия запасов

|

1,480129

|

1,651842

|

1,945654

|

Величина собственных оборотных средств в 2009 году по сравнения с 2008 годом снизилась почти в 2,7 раза. Такая тенденция носит негативный характер. Однако положительное значение величины собственных означает, что организация не испытывает недостатка собственных оборотных средств. к 2010 году ситуация улучшается и величина собственных оборотных средств по сравнению с предыдущим годом значительно увеличивается (в 7,9 раза)

Маневренность собственных оборотных средств попадает в желательный для организации числовой коридор - от 0 до 1. В рассматриваемом периоде пик этого показателя приходится на 2009 год, затем наблюдается тенденция к снижению.

Коэффициент текущей ликвидности даёт общую оценку организации погашать свои долги. Обычно приводится критическое нижнее значение, равное 2. В нашем случае величина коэффициента упала ниже критического значения и в среднем за рассматриваемый период составляет приблизительно 1,5. Если коэффициент текущей ликвидности имеет значение меньше, чем 2,то это является основанием для возможного признания структуры баланса организации неудовлетворительной, а самой организации – неплатежеспособной.

Значение коэффициента быстрой ликвидности не должно быть меньше единицы: иное означает отсутствие возможности погасить среднесрочные обязательства, т.е. отсутствие платежеспособности по данному критерию. Признать правильным значение коэффициента меньшее 1 – значит признать правильным отказ от исполнения обязательств. Однако его высокое значение может быть чрезвычайно высоким из-за неоправданного роста дебиторской задолженности. У данной же организации коэффициент в период с 2008 г. по 2010 г. меньше 1. То есть ОАО «ЧЗСМ» не сможет ни краткосрочные, ни среднесрочные обязательства эффективно погашать.

Расчётные значение коэффициента абсолютной ликвидности укладываются в диапазон от 0,05 до 0,1. Из таблицы 4 видно, что в рассматриваемый период эта величина в среднем составляет 0,00996. Таким образом, это подтверждает факт, что организация не сможет погасить все свои краткосрочные обязательства по первому требованию. Этот же вывод давал и раннее проведенный анализ ликвидности баланса.

Доля оборотных средств в активах снизилась в 2009 году, однако затем в 2008 году выросла. Это свидетельствует о переходе к более мобильной структуре активов организации.

Коэффициент обеспеченности собственными оборотными средствами достигает максимума в 2008 году, а затем наблюдается тенденция к снижению, но в 2010 году ситуация выровнялась. Если доля средств организации, профинансированных за счёт собственных средств, падает, значит, растёт необходимость в заёмных средствах.

Доля запасов в оборотных активах в среднем за рассматриваемые годы составляет 0,6. Это достаточно высокий удельный вес, и это занижает ликвидность активов организации.

Доля собственных оборотных средств в покрытии запасов несколько колебалась в 2008-2010 гг., в 2009 году снизилась в 3,6 раза по сравнению с предыдущим периодом. Данный показатель в 2008 и 2010 гг. удовлетворяет нормативному значению (>0.5).

Расчётные значения коэффициента покрытия запасов больше 1, максимальное значение коэффициента зафиксировано в 2010 г.

Основные показатели ликвидности и платежеспособности в большей степени не выполняются. Таким образом, ОАО «ЧЗСМ» нельзя признать абсолютно ликвидной и платежеспособной организацией.

Следует также оценить финансовую устойчивость рассматриваемой организации. Финансовая стабильность деятельности организации связана со степенью зависимости её от кредиторов.

В таблице 6 отражены расчётные значения показателей финансовой устойчивости ОАО «ЧЗСМ».

Таблица - 6 Расчёт основных показателей финансовой устойчивости

|  Отчётный период Отчётный период

Показатели фин.устойчивости

организации

|

2008

|

2009

|

2010

|

| Коэффициент концентрации собственного капитала

|

0,861614

|

0,816572

|

0,827481

|

| Коэффициент финансовой зависимости

|

1,160613

|

1,224631

|

1,208487

|

| Коэффициент маневренности собственного капитала

|

0,104353

|

0,024374

|

0,130599

|

| Коэффициент концентрации заёмного капитала

|

0,138386

|

0,183428

|

0,172519

|

| Коэффициент задолженности

|

0,160613

|

0,224631

|

0,208487

|

В первом отчётном периоде наблюдается максимальное значение коэффициента концентрации собственного капитала. В 2009 году этот показатель незначительно снижается (на 5,2%), а в 2010 году вырос на 1,3% . В целом такую финансовую картину можно оценить как позитивную, так чем выше коэффициент концентрации собственного капитала, тем более финансово устойчивым является организация.

Коэффициенты финансовой зависимости также не выходят за пределы нормативного значения – они меньше 2. Чем ближе они к 0, тем менее зависимым от внешних субъектов является организация.

Снижение в динамике коэффициента маневренности собственного капитала – негативная тенденция. К тому же значения показателя меньше 0,5, а рекомендуемое значение – больше, чем 0,5.

Коэффициенты концентрации заёмного капитала за весь рассматриваемый период лежат в нужном диапазоне – меньше 0,5. С течением времени этот показатель снизился в 2010 году по сравнению с 2009 на 5,9%, что представляется в положительном свете, так как снижается зависимость от заёмного капитала.

Коэффициент задолженности в 2010 году опять же снизился на 7,2%. И за весь анализируемый период он выше нормативного значения (0,7).

Исходя из оценки показателей финансовой устойчивости, ОАО «ЧЗСМ» можно отнести к группе организаций с нормальной краткосрочной финансовой устойчивостью.

Если в целом давать оценку структуре баланса предприятия, то можно утверждать, что значение коэффициента текущей ликвидности на конец отчетного периода (2010 г) ниже нормативного значения (2), а коэффициент обеспеченности собственными оборотными средствами в 2010 г. выше 0,1. Поскольку коэффициент текущей ликвидности имеет значение ниже нормативного, следует рассчитать коэффициент восстановления платежеспособности за установленный период, равный 6 месяцам.

Кв.п = (1,108506 + 6/12 * (1,626414 - 1,108506)) / 2 = 0,68373

Значения коэффициента восстановления платежеспособности менее 1 позволяет говорить об отсутствии реальной возможности восстановить платежеспособность.

В целом же на основе анализов финансовой устойчивости и кредитоспособности предприятия можно сделать вывод, что предприятие находится в неустойчивом состоянии. К этому предприятию как к деловому партнеру и заемщику в деловом мире будут относиться с осторожностью.

Далее проведем факторный анализ коэффициента, который характеризует общую платежеспособность организации – коэффициента текущей ликвидности.

2.2 Оценка факторов, влияющих на коэффициент текущей ликвидности

Рассмотрим изменение уровня коэффициента текущей ликвидности, которое может произойти за счет увеличения или уменьшения суммы по каждой статье текущих активов и текущих пассивов.

Рисунок 2 Структурно-логическая модель факторного анализа коэффициента текущей ликвидности

В первую очередь необходимо определить, как изменился коэффициент ликвидности за счет факторов первого порядка:

К т.л.0 = ОА0/КФО0 = 41600/37528 = 1,1085;

К т.л. усл = ОА1/КФО0= 83274 /37528 = 2,2190;

К т.л.1= ОА1/КФО1=83274/51201=1,6264.

Общее изменение уровня коэффициента текущей ликвидности:

1,6264 – 1,1085 = 0,5179,

в том числе за счет изменения:

суммы оборотных активов 2,2190 – 1,1085 = 1,1105

суммы текущих обязательств 1,6264 – 2,2190 = -0,5926.

Затем способом пропорционального деления эти приросты можно разложить на факторы второго порядка. Для этого долю каждой статьи оборотных активов в общем изменении их суммы нужно умножить на прирост коэффициента текущей ликвидности за счет данного фактора. Аналогично рассматривается влияние факторов второго порядка на изменение величины коэффициента ликвидности и по текущим пассивам. Результаты расчетов представлены в таблице 7.

Таблица - 7 Расчет влияния факторов второго порядка на изменение величины коэффициента текущей ликвидности

| Фактор

|

Абсолютный прирост, тыс.руб.

|

Доля фактора в общей сумме прироста, %

|

Расчет влияния

|

Уровень влияния

|

| Изменение суммы оборотных активов

В том числе:

запасов

дебиторской задолженности

денежных средств и краткосрочных финансовых вложений

|

41674

17616

24594

-536

|

100,0

42,3

59,0

-1,3

|

2,2190 – 1,1085

(1,11*42,3)/100

(1,11*59)/100

(1,11*(-1,3))/100

|

+1,11

0,47

0,66

-0,03

|

| Изменение суммы краткосрочных обязательств

В том числе:

займов и кредитов

кредиторской задолженности

|

13673

10976

2697

|

100,0

80,3

19,7

|

1,6264 – 2,2190

(-0,59*80,3)/100

(-0,59*19,7)/100

|

-0,59

0,48

0,12

|

Рассматривая показатели ликвидности, следует иметь в виду, что величина их является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить довольно приблизительно. Так, ликвидность запасов зависит их качества (оборачиваемости, доли дефицитных, залежных материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от скорости её оборачиваемости, доли просроченных платежей и нереальных для взыскания. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

Об ухудшении ликвидности активов свидетельствуют такие признаки, как увеличение доли неликвидных запасов, рост дебиторской задолженности.[13, с 654-656]

В данном случае наблюдается и рост запасов в 2010 году относительно 2007 года (темп роста составил 168,1%), и рост дебиторской задолженности за аналогичный период (темп роста составил 276,3%).

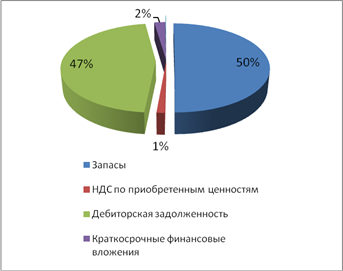

На рисунке 4 наглядно представлена структура оборотных активов ОАО «ЧЗСМ» в 2010 г. Наибольший удельный вес приходится на запасы, что скорее всего обусловлено нерационально выбранной финансовой стратегией, вследствие которой значительная часть текущих активов иммобилизована в запасы, чья ликвидность может быть не высокой.

Рисунок 4 Структура оборотных активов ОАО «ЧЗСМ» за 2010 г.

Устойчивость организации и потенциальная эффективность бизнеса во многом зависят от качества управления текущими активами от того, сколько задействовано оборотных средств и каких именно, какова величина запасов и активов в денежной форме, и т.д. Следует помнить, что если организация уменьшает запасы и ликвидные средства, то оно может пустить больше капитала в оборот и, следовательно, получить больше прибыли. Но одновременно возрастает риск неплатежеспособности предприятия и остановки производства из-за недостаточности запасов. Искусство управления текущими активами состоит в том, чтобы держать на счетах предприятием лишь минимально необходимую сумму ликвидных средств, которая нужна для текущей оперативной деятельности.

В структуре оборотных активов в 2010 г. возросла краткосрочная дебиторская задолженность, поэтому замедляется рост оборачиваемости активов, ликвидности баланса. В структуре оборотных активов в 2010 г. на долю дебиторской задолженности приходится 47 %.

Управление дебиторской задолженностью предполагает:

1. Контроль расчетов с дебиторами по отсроченной или просроченной задолженности;

2. Задание условий продажи, обеспечивающих гарантийное поступление денежных средств;

3. Оценка реальной стоимости существующей дебиторской задолженности;

4. Уменьшение дебиторской задолженности на сумму безнадежных долгов;

5. Постоянный контроль за соотношением дебиторской и кредиторской задолженностей;

6. Определение конкретных размеров скидок долгосрочной оплаты. [12]

Учитывая проблемы с платежеспособностью, которые возникли у организации, ей рекомендуется контролировать структуру актива баланса, в частности, соотношение иммобилизованных и мобильных средств. Нужно увеличивать количество оборотных активов, и желательно делать это за счет краткосрочных финансовых вложений. Помимо эффективного размещения ресурсов это позволит получать доход с вложенных средств.

Организации нужно наращивать собственные средства и погашать обязательства. На этом этапе очень важно строго соблюдать платёжную дисциплину, составлять графики погашения задолженности и придерживаться их.

Заключение

В работе рассмотрены теоретические основы платежеспособности организации и банкротства, а также проведен анализ состояния платежеспособности на примере ОАО «ЧЗСМ».

В частности в работе проанализирована ликвидность баланса, рассчитаны показатели ликвидности и платежеспособности организации, проведен факторный анализ коэффициента текущей ликвидности, даны рекомендации преодоления проблем неудовлетворительной структуры оборотных активов.

Результаты наших исследований за 2008-2010 гг. показали, что ОАО «ЧЗСМ» не является финансово устойчивым и абсолютно платежеспособным.

Анализ абсолютных показателей выявил недостаток собственных оборотных средств, показал, что значения коэффициентов ликвидности не соответствуют нормативным значениям и что общество находится в зависимости от внешних инвесторов.

У организации наблюдается низкая платежеспособность, однако сохраняется возможность равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности и ускорения оборачиваемости запасов.

Динамика активов предприятия (их рост) свидетельствует о росте стоимости имущества, что является положительной тенденцией. Кроме того, у ОАО «ЧЗСМ» сохраняется наличие собственных оборотных средств, хотя и в недостаточном количестве. У этой организации есть возможность улучшить финансовую устойчивость. Организации следует обратить внимание на привлечение дополнительных краткосрочных заемных средств и осуществлять работу по повышению эффективности использования производственных запасов.

Как показывают результаты анализа деятельности, предприятие располагает достаточными резервами для существенного улучшения своего финансового состояния. Для этого ему следует:

- улучшить материально – техническое снабжение с целью бесперебойного обеспечения производства необходимыми материальными ресурсами;

-сократить запасы;

-управлять дебиторской и кредиторской задолженностями, в частности необходимо активизировать деятельность в области улучшения расчетов с покупателями, поскольку эта задолженность увеличилась;

-Внедрять новейшие технологии, повысить производительность труда;

-Более полно использовать производственные мощности;

-Оперативно реагировать на конъюнктуру рынка, изменяя в соответствии с его требованиями ассортимент продукции и ценовую политику.

Список литературы

1. Федеральный закон от 26.10.2002 №127-ФЗ «О несостоятельности (банкротстве)»

2. Басовский Л.Е. Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности: Учеб. Пособие. – М.: ИНФРА – М, 2005.

3. Васильева Л.С, Петровская М.В. Финансовый анализ: учебник. – 2-е изд., перераб. и доп. – М.: КНОРУС, 2007. – 816 с. (442-490)

4. Вахрушина М.А. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие. – М.: Вузовский учебник, 2008. – 463 с.

5. Володин А.А. Управление финансами: Учебник – М.: ИНФРА – М, 2004

6. Гаврилова А.Н. Финансы организаций (предприятий): учебное пособие / А.Н. Гаврилова, А.А. Попов. – М.: КНОРУС, 2005

7. Едронова В.Н. Анализ кредитоспособности заёмщика // Финансы и кредит. – М., 2001, №18

8. Жданов С.А. Основы теории экономического управления предприятием: Учебник. – М.: Издательство «Финпресс», 2000

9. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. – М.: Центр экономики и маркетинга, 2001

10. Комплексный экономический анализ хозяйственной деятельности: учебное пособие / А.И. Алексеева, Ю.В. Васильев, А.В. Малеева, Л.И. Ушвицкий. – М.: КНОРУС, 2007. – 672 с. (495-526)

11. Комплексный экономический анализ хозяйственной деятельности: учеб. / Л.Т. Гиляровская [и др.]. – М.: ТК Велби, Изд-во Проспект, 2006. – 360 с. (257)

12. Парушина Н.В. Анализ дебиторской и кредиторской задолженности // Бухгалтерский учёт. – М., 2002, №4

13. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие – 7-е изд., испр. – Мн.: Новое знание, 2002. – 704 с.

14. Финансы организации: Учебник для ВУЗов/ под ред. проф. Колчиной – М.: ЮНИТИ-ДАНА, 2001

15. Финансы организаций (предприятий) : учеб. пособие // Г.М. Кошкина, З.А. Лукьянова, Л.В. Коява; НГУЭУ – Новосибирск, 2005

16. Хомидова А.У. Анализ бухгалтерского баланса // Аудит и финансовый анализ – М., 2001, №1

17. Шеремет А.Д., Ионова А.Ф. Финансы предприятий: менеджмент и анализ: Учебное пособие – М.: ИНФРА, 2006

18. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий: Учебное пособие. – М.: ИНФРА-М, 2001

|