Содержание

Введение

Глава 1 Теоретические основы страхования

1.1. Понятие страхования и его виды и особенности

1.2.Имущественное страхование

1.3. Личное страхование

1.4. Страхование ответственности

1.5.Социальное страхование

1.6. Понятие перестрахования

Глава 2 Практическая часть

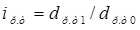

2.1. Абсолютные и средние показатели

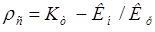

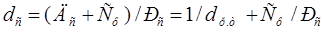

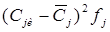

2.2. Определение тарифной нетто-ставки и учет страховых рисков

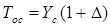

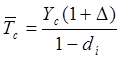

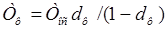

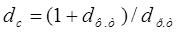

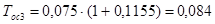

2.3. Определение тарифной брутто-ставки (или страхового тарифа)

2.4. Статистический анализ и показатели эффективности страхования

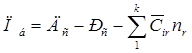

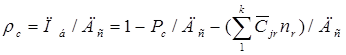

2.5. Показатели финансовой устойчивости

2.6. Пример решения задачи

Заключение

Список литературы

Введение

страхование перестраховка статистический

Страхование как система защиты имущественных интересов граждан, организаций и государства является необходимым элементом современного общества. Оно предоставляет гарантии восстановления нарушенных имущественных интересов человека в случае природных катастроф или иных предвиденных и непредвиденных явлений. Люди пытаются защитить себя от разного рода ущерба, потерь, вызванных неблагоприятными событиями (страховыми случаями) в хозяйственной деятельности путем выплаты страхового возмещения и страховых сумм. В качестве примера негативного воздействия могут служить некоторые данные: ущерб от природных катастроф в мире за последние 10лет составляет около 530 млрд. долл. В России годовые убытки от аварий и катастроф составляют 12-15% уровня ВВП; это не считая многочисленных аварий, пожаров, производственных травм и др.

Задача данной курсовой заключается в том, что бы последовательно и детально рассмотреть все виды страхования, и все статистические расчеты, связанные с страхованием.

Также целью данной курсовой работы было выполнение практической части, состоящей из нескольких задач. В них на примере конкретных данных были подсчитаны абсолютные, относительные и средние показатели, а также различные коэффициенты, используемые в страховании.

Данная курсовая работа содержит 44 страницы, порядка пятидесяти формул, в ней присутствует 3рисунка, 5 таблиц.

Глава 1

Теоретические основы страхования

1.1. Понятие страхования и его виды и особенности

Страхование

-

система экономических отношений, включающая образование специального фонда (страхового фонда) и его использование (распределение и перераспределение) для преодоления и возмещения разного рода ущерба, потерь, вызванных неблагоприятными событиями (страховыми случаями) путем выплаты страхового возмещения и страховых сумм.

В страховании обязательно наличие двух сторон: специальной организации, ведающей созданием и использованием соответствующего фонда, — страховщикаи юридических и физических лиц, вносящих в фонд установленные платежи — страхователей(полисодержателей), взаимные обязательства которых регламентируются договором страхования в соответствии с условиями страхования. При этом страховые организации образуют из своих доходов два вида страховых резервов:по имущественному страхованию и страхованию от несчастных случаев; по страхованию жизни, пенсий и медицинскому страхованию. Они предназначаются для обеспечения страховой защиты страхователей.

Существенными, отличительными особенностями страхования являются следующие:

• отношения между страховщиком и страхователем имеют вероятностный характер

,так как в их основе лежит страховой риск. Под страховым риском

чаще всего понимается вероятность наступления ущерба жизни, здоровью, имуществу застрахованного лица в результате страхового случая,т. е. фактически происшедшего страхового события.В зарубежной страховой практике широко применяется страхование экономических рисков:коммерческих, технических, правовых, политических и рисков в финансово-кредитной сфере. Риск является объективной предпосылкой возникновения страховых событий; если нет риска — нет и потребности в страховании. Однако не всякий риск может лечь в основу страховых отношений. Застрахован может быть только риск, по которому можно оценить вероятность наступления страхового случая, определить размер возможного ущерба и исчислить эквивалентную страховую сумму;

• возвратность средств:

все средства, собранные страховщиком для выплаты страхового возмещения, возвращаются страхователям, но не каждому в отдельности, а только тем,которые пострадали в данный момент времени;

• раскладка ущерба:

общая сумма ущерба, понесенного страхователями за определенный промежуток времени, раскладывается на всех участников страхования, причем результат раскладки представляет величину страхового платежа.

Страховщик и страхователь вступают во взаимодействие в условиях страхового рынка.

Страховой рынок

-

это особая социально-экономическая среда, определенная сфера денежных отношений, где объектом купли-продажи выступает страховая защита, формируется спрос и предложение на нее. Объективная необходимость развития страхового рынка — необходимость обеспечения бесперебойности воспроизводственного процесса путем оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств. Страховой рынок можно рассматривать также как форму организации денежных отношений по формированию и распределению страхового фонда для обеспечения страховой защиты общества, как совокупность страховых организаций, которые принимают участие в оказании соответствующих услуг.

Обязательным условием существования страхового рынка является наличие общественной потребности на страховые услуги и наличие страховщиков, способных удовлетворить эти потребности. В настоящее время страховой рынок России характеризуется ростом числа страховых компаний и страховщиков, а также объемом совершаемых ими операций, появлением новых потребностей и новых направлений их деятельности.

Взаимные обязательства страхователя и страховщика регулирует договор страхования. По договору страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае наступления предусмотренного договором события (страхового случая).

Структура страхового рынка может быть охарактеризована в институциональном и территориальном аспектах.

В институциональном аспекте она представлена акционерными, корпоративными, взаимными и государственными страховыми компаниями.

В территориальном аспектеможно выделить местный (региональный)страховой рынок, национальный (внутренний)и мировой (внешний)страховые рынки.

Страхование делится на имущественное, личное страхование, страхование ответственности, социальное страхование; может быть обязательным или добровольным.

Статистика занимается сбором, обработкой и анализом информации, происходящих в области страхования; выявлением закономерностей появления страховых событий (против которых осуществляется страхование), оценкой их частоты, тяжести и опустошительности; установлением тарифных ставок.

Таблица 1.1.

Основные показатели деятельности страховых организаций

| 2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

| Число учтенных страховых организаций |

1166 |

1196 |

1205 |

1187 |

1063 |

983 |

921 |

| Число филиалов страховых организаций |

4507 |

4628 |

5249 |

4955 |

4944 |

5038 |

5171 |

| Уставный капитал, млн. руб. |

16041,6 |

36614,0 |

52947,1 |

76336,4 |

130350,3 |

142042,1 |

149411,2 |

| Страховые премии (взносы) - всего, млн. руб. |

170074,1 |

291174,3 |

329877,8 |

446791,0 |

470525,7 |

506151,1 |

614001,9 |

| из них по договорам добровольного страхования |

138650,5 |

249001,6 |

267623,1 |

343185,7 |

315194,9 |

303741,1 |

340692,2 |

| в том числе по договорам, заключенным за счет средств граждан |

83432,1 |

158374,4 |

148325,4 |

130663,3 |

138333,7 |

99022,4 |

118365,1 |

| Выплаты по договорам страхования - всего, млн.руб. |

138566,0 |

201002,7 |

232530,4 |

292346,4 |

293562,8 |

308484,4 |

356934,3 |

| из них по договорам добровольного страхования |

109590,9 |

161768,3 |

172860,2 |

216310,3 |

174296,0 |

142877,9 |

128593,2 |

| в том числе по договорам, заключенным за счет средств граждан |

91364,0 |

136600,7 |

142151,0 |

123309,1 |

115070,9 |

76258,2 |

65143,0 |

| Число заключенных договоров страхования - всего, млн. |

90,9 |

90,6 |

99,7 |

106,4 |

108,0 |

138,1 |

133,4 |

| из них договоры добровольного страхования |

88,8 |

86,7 |

96,4 |

89,7 |

77,5 |

103,3 |

97,0 |

| Страховая сумма по заключенным договорам, млрд. руб. |

14882,4 |

22750,6 |

32322,9 |

53675,7 |

65519,8 |

107945,4 |

134030,1 |

| из нее по договорам добровольного страхования |

12834,2 |

20190,0 |

29084,8 |

41977,5 |

51479,0 |

93315,2 |

111267,0 |

1.2.Имущественное страхование

Имущественное страхование

- вид страхования, объектом которого выступают материальные ценности (основные и оборотные фонды предприятий, транспортные средства, продукция, материалы и др.), домашнее имущество граждан.

Для ведения статистики имущественного страхованиядолжна быть необходимая информация о страховых событиях, их частоте, тяжести, опустошительности и т.п., измерения которых осуществляются с помощью системы статистических показателей (абсолютных, средних и относительных).

Объектом страхования являются имущественные интересы, связанные с владением, пользованием, распоряжением имуществом. Поэтому условия страхования могут предусматривать возможность страховой защиты нетолько имущества, принадлежащего предприятию,но и материальных ценностей, полученных по договору аренды, лизинга или принятых для переработки, ремонта, перевозки, на комиссию, хранение и т. п. Обычно на страхование принимаются следующие виды имущества:

1)здания (производственные, административные, социально-культурного назначения и общественного пользования);

2)сооружения (башни, мачты, агрегаты и иные технологические установки);

3)отдельные помещения (цехи, лаборатории, кабинеты и др.);

4) хозяйственные постройки (гаражи, хранилища, склады, навесы, крытые площадки, ограждения и т. п.);

5)инженерное и производственно-технологическое оборудование (коммуникации, системы, аппараты, станки, передаточные и силовые машины, иные механизмы и приспособления);

6) инвентарь, технологическая оснастка;

7)предметы интерьера, мебель, обстановка;

8)товарно-материальные ценности (товары, сырье, материалы).

Обычно имущество считается застрахованным только в тех помещениях или на том земельном участке, которые указаны в договоре страхования (место страхования). Если застрахованное имущество изымается с места страхования, страховая защита прекращается. Страхование имущества юридических лиц проводится на случай уничтожения или повреждения его в результате следующих страховых событий: а) пожара; б) стихийных бедствий и действия природных сил (землетрясения, наводнения,урагана, вихри, бури, цунами, ливни, град, паводок, просадка грунта, оползня, обвала, затопления и др.); в) удара молнии; г) взрыва газа, котлов, машин, аппаратов и т. п.; д) действия воды (аварий отопительной, водопроводной, противопожарной и канализационной систем проникновения воды из соседних помещений); е) падения пилотируемых летательных объектов, их частей; ж) боя стекол, витрин и др. Кроме того, материальные ценности могут быть застрахованы на случай их кражи со взломом и других противоправных действий третьих лиц. Правила страхования могут предусматривать и иной состав страховых событий. Но в любом случае страхователю обычно предоставляется возможность выбора перечня рисков (одного, нескольких или всех), от которых он хотел бы застраховаться

Снижение убыточности страховых сумм достигается уменьшением тяжести страховых событий и доли пострадавших объектов. От того, насколько объективно обоснована тарифная став

ка,

зависят финансовое состояние страховых организаций, уровень развития страхового дела, взаимоотношения со страхователями. Тарифная ставка предназначена для возмещения ущерба причиненного застрахованному имуществу стихийными бедствиями и другими страховыми событиями. От того, насколько объективно обоснована тарифная став

ка,

зависят финансовое состояние страховых организаций, уровень развития страхового дела, взаимоотношения со страхователями. Тарифная ставка предназначена для возмещения ущерба причиненного застрахованному имуществу стихийными бедствиями и другими страховыми событиями.

Одной из задач статистики имущественного страхования является определение уровня тарифных ставок.

Тарифная ставка определяет, сколько денег каждый из страхователей должен внести в общий страховой фонд с единицы страховой суммы. Поэтому тарифы должны быть рассчитаны так, чтобы сумма собранных взносов оказалась достаточной для выплат, предусмотренных условиями страхования. Таким образом, тарифная ставка

—

это цена услуги, оказываемой страховщиком населению, т. е. своеобразная цена страховой защиты.

Полная тарифная ставка называется брутто-ставкой.

В основе определения размеров страховых платежей лежит уровень тарифной ставки.Различают нетто-ставку  и брутто-ставку и. и брутто-ставку и.

Нетто-ставка

выражает рисковую часть тарифа для обеспечения страхового возмещения и предназначена для формирования страхового фонда (совокупности страховых платежей).

Брутто-ставка

состоит из нетто-ставки (основной части тарифа, предназначенной для создания фонда на выплату страхового возмещения) и нагрузки к ней.

Нагрузка

(f

) служит для покрытия накладных расходов страхования и образования резервных фондов.

Сравнение этого показателя позволяет сделать выводы об изменении во времени (или пространстве) уровня устойчивости страхового дела. Чем меньше этот коэффициент, тем устойчивее финансовое состояние.

По желанию страхователя может быть заключено выборочное страхование какого-либо вида имущества (например, зданий) или даже отдельных объектов этого вида (одного здания). На страхование не принимаются предметы, не имеющие стоимостной оценки (рукописи, чертежи, планы и т. д.), а также имущество, страховая защита которого проводится по специфическим условиям страхования (средства транспорта, и другие машины, сельскохозяйственные животные). Как правило, по основному договору не подлежит страхованию и особо ценное имущество (наличные деньги, драгоценные металлы и камни, коллекции и произведения искусства, ценные бумаги). Однако это не исключает возможности заключения особого соглашения на страхование перечисленных ценностей как дополнения к основному договору.

1.3. Личное страхование

Личное страхование

— вид страхования, в котором объектом страховых отношений выступают имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или другого застрахованного лица. Страхователями по личному страхованию могут выступать как физические, так и юридические лица, а застрахованными - только физические лица. Составляющие личного страхования:

1) Страхование жизни

· страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

· страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика.

Страхование жизни в современном обществе играет большую роль в функционировании экономики и поддержке жизненного уровня населения. Поэтому в странах Западной Европы, США и Японии страхование жизни - самый популярный вид страхования, его доля на рынке - от 60% до 80%

2) Пенсионное страхование

- вид личного страхования, при котором страхователь единовременно или в рассрочку уплачивает страховой взнос, а страховщик берет на себя обязательство периодически выплачивать застрахованному лицу пенсию. Различают временную и пожизненную пенсии.

3) Страхование от несчастных случаев и болезней

предусматривает выплату страховой суммы (полностью или частично) в связи с наступлением неблагоприятных явлений (или их последствий), связанных с жизнью и здоровьем страхователя (застрахованного).

4) Медицинское страхование.

Целью медицинского страхования является компенсация (полная или частичная) дополнительных расходов застрахованного, которые вызваны его обращением в медицинское учреждение за медицинскими услугами, включенными в программу медицинского страхования. Страховым случаем

является обращение застрахованного лица в медицинское учреждение для получения лечебной, консультационной или иной помощи.

Договор личного страхования может быть обязательным

(в силу закона) или добровольным; долгосрочным

(свыше 1 года и до 15 лет), краткосрочным

(менее одного года) и страхование

жизни на всю жизнь.

Договор личного страхования

—

гражданско-правовая сделка,

по которой страховщик обязуется посредством получения им страховых взносов, в случае наступления страхового случая, возместить в указанный срок нанесенный ущерб или произвести выплату страхового капитала, ренты или других предусмотренных выплат.

Страховые суммыопределяются в соответствии с компенсациями страхователя исходя из его материальных возможностей.

Показатели личного страхования отличны от показателей имущественного страхования, поскольку жизнь или смерть не может быть объективно оценена. Застрахованное лицо может лишь попытаться предотвратить те материальные трудности, с которыми сталкивается в случае смерти или инвалидности.

В личном страховании не может быть объективно выраженного интереса, хотя всегда должна существовать какая-то связь между потерями, которые может понести застрахованный, и страховой суммой.

В отличие от имущественного страхования (заключаемого, как правило, на один год) некоторые виды личного страхования, в частности жизни, рассчитаны на всю жизнь. При страховании страховщик берет на себя обязательство посредством получения им страховых премий, уплачиваемых страхователем, выплатить обусловленную страховую сумму, если в течение срока действия страхования произойдет предусмотренный страховой случай в жизни застрахованного. Страховым случаем считается смерть или продолжающаяся жизнь (дожитие) застрахованного.

Одной из задач статистики личного страхованияявляется обоснование уровня ставок страховых платежей.

Тарифные ставки в страховании жизни состоят из нескольких частей. Возьмем для примера смешанное страхование жизни, в котором объединяются несколько видов страхования: 1) страхование на дожитие; 2) страхование на случай смерти; 3) страхование от несчастных случаев. По каждому их них создается страховой фонд, поэтому тарифная ставка в смешанном страховании состоит из трех частей, входящих в нетто-ставку, и четвертой части — нагрузки.

Так как рассмотренные страховые события являются массовыми, имеют вероятностный характер и связываются с возрастом застрахованных, то при установлении тарифных ставок используется теория вероятностей и таблицы смертности и средней продолжительности предстоящей жизни, которые строятся на основе переписей населения и наблюдений страхового учреждения.

Для удобства расчетов исчисляются показатели вероятности

умереть

в течение определенного года жизни. Вероятность умереть в возрасте х

лет, не дожив до возраста (х+1) год, равна  т. е. частному от деления числа умирающих людей на число доживающих до данного возраста. т. е. частному от деления числа умирающих людей на число доживающих до данного возраста.

Пользуясь таблицей смертности, можно определить вероят

ность дожить

до любого интересующего нас возраста. Она обозначается символом  и равняется и равняется  т. е. на протяжении определенного периода каждый человек либо доживет, либо не доживет до его окончания. Поэтому сумма вероятности умереть и дожить, равна единице, т. е. достоверна. т. е. на протяжении определенного периода каждый человек либо доживет, либо не доживет до его окончания. Поэтому сумма вероятности умереть и дожить, равна единице, т. е. достоверна.

Таблица показывает также, сколько лет в среднем предстоит прожить одному из числа родившихся или из числа достигших данного возраста. Основным в таблице смертности является показатель вероятности умереть.

Особенность договоров личного страхования состоит в том, что страховые расчеты нужно осуществлять по современной стоимости,т. е. приводить ее величину к моменту заключения договора.

Дисконтный множитель (вычисляемый по формулам сложных процентов) уменьшает размер страховых взносов, так как его значение всегда меньше 1. Использование множителя в расчетах связано с тем, что свободные денежные средства, накапливаемые в страховании в форме поступающих взносов, используются государством для долгосрочного кредитования народного хозяйства, по которым банковские учреждения начисляют процентный доход. Таким образом, страховые платежи заранее понижаются с учетом процентной

ставки.

Чем моложе застрахованный, тем дороже обходится договор на дожитие, так как больше число доживающих до окончания срока. Чем длиннее срок, тем ниже ставки, так как больше дохода от процентов.

1.4. Страхование ответственности

Страхование ответственности

— вид страхования, объектом которого выступает обязанность страхователей выполнять какие-либо договорные условия (по поставкам товаров, погашению кредитов и др.) или обязанность страхователей по возмещению материального и иного ущерба. При страховании ответственности возмещение ущерба производится страховой компанией.

Объектом страхования ответственности являются имущественные интересы страхователей (застрахованных лиц), связанные с необходимостью возмещения ущерба, причиненного ими третьим лицам при осуществлении своей деятельности. По условиям договора страхования гражданской ответственности страховщик предоставляет страхователям (застрахованным лицам) страховую защиту в случае предъявления им третьими лицами (в соответствии с нормами гражданского законодательства или по решению суда) требований о возмещении вреда, причиненного страховым случаем. Причем страховой случай наступил в течение срока действия договора страхования и выразился в смерти, причинении вреда здоровью и (или) уничтожении (повреждении) имущества.

Конкретный перечень событий, которые могут повлечь за собой ответственность страхователя (застрахованного лица) за причинение вреда третьим лицам и включенных в объем обязательств страховщика, устанавливается по соглашению сторон при заключении договора страхования. Он может включать набор видов деятельности, при осуществлении которых страхователем (застрахованным лицом) может быть нанесен вред, подлежащий возмещению страховщиком.

Все виды страхования ответственности могут быть, прежде всего, подразделены на страхование ответственности за причинение вреда (страхование гражданской ответственности) и страхование ответственности за нарушение договора (страхование ответственности по договору). По договорам страхования гражданской ответственности

страховым риском

является ответственность страхователя (застрахованного лица) за причинение вреда жизни, здоровью или имуществу третьих лиц, который должен быть возмещен причинителем исключительно исходя из требований норм гражданского законодательства и не связан с неисполнением (ненадлежащим исполнением) договорных обязательств. Такую ответственность принято называть деликатной,

т. е. связанной с противоправными действиями, правонарушениями. Именно страхование гражданской ответственности составляет основную долю в операциях по страхованию ответственности.

Помимо этого, существует также и ответственность, вытекающая из неисполнения (ненадлежащего исполнения) договорных обязательств, принятых на себя одним из контрагентов договора (договорная ответственность). Она может наступать, либо когда в законодательстве прямо установлены формы и пределы ответственности за нарушение условий определенных договоров, либо когда контрагенты на основе имеющихся у них прав установили в договоре случаи и размеры ответственности сторон. Страхование, возмещающее убытки, причиненные страхователем невыполнением или ненадлежащим исполнением договорных обязательств, носит название страхование ответственности по договору.

Однако оно проводится значительно реже, чем страхование гражданской ответственности. В частности, Гражданский кодекс РФ допускает возможность такого страхования только в специально предусмотренных законами случаях.

В зависимости от характера обстоятельств, приведших к нанесению подлежащего страхованию ущерба третьим лицам, можно выделить следующие разновидности страхования гражданской ответственности:

1)страхование ответственности за ущерб, причиненный при эксплуатации транспортных средств;

2)страхование ответственности работодателей за вред, причиненный здоровью их работников при выполнении ими служебных обязанностей;

3)страхование профессиональной ответственности;

4)страхование ответственности предприятий — источников повышенной опасности;

5)страхование ответственности производителей и продавцов;

6)страхование иных видов гражданской ответственности юридических и физических лиц.

Страховая защита позволяет производителям обезопасить себя от незапланированного оттока денежных ресурсов в случае предъявления им исков по несоответствующему качеству продукции, что особенно актуально в связи с ростом правовой культуры населения и обращением потребителей в суды для защиты и реализации своих прав. Страхование ответственности за качество продукции и услуг может стать дополнительной гарантией качества товара для.

Страхование ответственности производителей, продавцов и исполнителей за качество производимой (продаваемой) продукции, выполнения работ (услуг) может быть использовано как механизм, позволяющий, с одной стороны, уменьшить избыточное административное давление на предпринимателей со стороны контролирующих органов. С другой стороны — обеспечить безопасность продукции (работ, услуг) на максимально высоком уровне и тем самым защитить потребителей от недобросовестных производителей и продавцов.

Предоставляемая страховщиком страховая защита может включать:

а)оплату обоснованных, т. е. подлежащих возмещению в соответствии с действующим законодательством и условиями договора страхования, требований третьих лиц к страхователю (застрахованному лицу) и отклонение необоснованных требований, а также проверку таких требований страховщиком;

б)возмещение необходимых и целесообразных расходов по предварительному выяснению обстоятельств предполагаемых страховых случаев и степени виновности страхователя (застрахованного лица) и внесудебной защите интересов страхователя (застрахованного лица) при предъявлении ему требований в связи с такими случаями;

в)возмещение расходов по ведению в судебных органах дел по предполагаемым страховым случаям, если передача дела в суд была произведена с ведома и при согласии страховщика либо страхователь (застрахованное лицо) не мог избежать передачи дела в суд;

г)предоставление юридической помощи, услуг адвокатов и специалистов, участвующих в рассмотрении обстоятельств причинения вреда третьим лицам и оценке величины такого вреда, в судебной и внесудебной защите страхователя (застрахованного лица) в связи с предъявляемыми ему требованиями третьих лиц о возмещении вреда;

д)возмещение необходимых и целесообразных расходов по спасанию жизни и имущества лиц, которым в результате страхового случая причинен ущерб, или уменьшение другого ущерба, причиненного страховым случаем;

е) оплату сумм залога или иных сумм, которые страхователь (застрахованное лицо) обязан внести по решению суда или иных компетентных органов в качестве обеспечения выполнения обязательств, связанных с причинением вреда третьим лицам.

1.5.Социальное страхование

Социальное страхование

— самостоятельный вид страхования с целью материального обеспечения нетрудоспособных граждан в результате болезни, несчастного случая, рождения ребенка и других обстоятельств. Социальное страхование может быть государственным и негосударственным.

В соответствии с классификацией основных причин потери заработка социальное страхование делится на несколько видов (ветвей): от несчастных случаев, по болезни, старости, инвалидности, в связи с материнством, потерей кормильца и, наконец, безработицей.

К задачам социального страхования относятся: формирование денежных фондов, из которых покрываются затраты, связанные с содержанием нетрудоспособных или лиц, не участвующих в трудовом процессе; сокращение разрыва в уровне материального обеспечения неработающих и работающих членов. Основные принципы обязательного социального страхования относятся:

- устойчивость обязательного социального страхования, поддерживаемая на основе эквивалентности страхового обеспечения и страховых взносов;

- всеобщий обязательный характер социального страхования, доступность для застрахованных лиц реализации страховых гарантий;

- государственная гарантия соблюдения прав застрахованных лиц на защиту от социальных страховых, рисков и исполнение обязательств по обязательному социальному страхованию независимо от финансового положения страховщика;

- государственное регулирование системы обязательного социального страхования;

- паритетность участия представителей субъекта обязательного социального страхования в органах управления системы обязательного социального страхования;

- обязательность уплаты страхователями страховых взносов в бюджеты фондов конкретных видов обязательного социального страхования;

- ответственность за целевое использование средств обязательного социального страхования;

- обеспечение надзора и общественного контроля;

- автономность финансовой системы обязательного социального страхования.

Субъектами обязательного социального страхования являются страхователи - работодатели, страховщики, застрахованные лица.

Страхователи - организации любой организационно-правовой формы, а также граждане, которые должны в соответствии с федеральными законами конкретных видах обязательного социального страхования уплачивать страховые взносы, являющиеся обязательными платежами. Страхователями выступают также органы исполнительной власти и органы местного самоуправления, обязанные уплачивать страховые взносы.

Отношения по обязательному социальному страхованию возникают:

- у страхователя-работодателя — по всем ведам обязательного социального страхования с момента заключения с работником трудового договора; у других страхователей с момента их регистрации страховщиком;

- у страховщика — с момента регистрации страхователя;

- у застрахованных лиц — по всем видам обязательного социального страхования с момента заключения трудового договора с работодателем;

- у лиц, самостоятельно обеспечивающих себя работой, и иных категорий граждан — с момента уплаты ими или за них страховых взносов.

Таблица 1.2.

Показатели развития страхового рынка в 2005году

| Страховые взносы в 2010 г., млрд руб.

|

Прирост страховых взносов в 2010 г. по отношению к 2009 г., %

|

Страховые выплаты в 2005 г., млрд руб.

|

Прирост страховых выплат в 2010 г. по отношению к 2009 г., %

|

| Страхование, всего |

276,6 |

60,9 |

171,8 |

40,1 |

| Страхование жизни |

139,7 |

74,1 |

111,7 |

44,8 |

| Личное страхование |

29,3 |

82,7 |

13,4 |

55,3 |

| Имущественное страхование |

58,1 |

51,2 |

8,6 |

3,8 |

| Страхование ответственности |

9,2 |

39,8 |

0,9 |

64,5 |

| Обязательное страхование |

40,3 |

32,6 |

37,2 |

33,8 |

* по данным Департамента страхового надзора Минфина РФ

Таблица 1.3.

Концентрация страхового рынка (доля крупных компаний в совокупных страховых взносах), %

Крупнейшие

компании

|

Добровольное страхование

|

| Всего

|

Страхование жизни

|

Личное страхование

|

Имущественное страхование

|

Страхование ответственности

|

| 1 компания |

18,57 |

30,06 |

1,86 |

2,00 |

1,82 |

| 4 компании |

39,01 |

59,66 |

9,11 |

8,88 |

10,88 |

| 10 компаний |

55,39 |

72,00 |

18,14 |

38,21 |

39,67 |

| 25 компаний |

68,96 |

80,53 |

47,83 |

55,52 |

54,48 |

| 50 компаний |

76,09 |

82,87 |

66,39 |

69,29 |

66,29 |

| 100 компаний |

84,20 |

84,18 |

72,99 |

77,10 |

73,71 |

1.6. Понятие перестрахования

Перестрахование — это система экономических отношений вторичного страхования (цессии), при которой страховщик (цедент) передает часть своей ответственности по объекту или виду страхования другому страховщику (цессионеру) с целвю создания сбалансированного страхового портфеля. Иначе говоря, перестрахованием признается страхование рисков, принятых страховщиком.

Согласно методике Росстрахнадзора страховщик обязан передать в перестрахование часть своих обязательств перед страхователем, если не будет соблюдаться условие где S — сумма, на которую страховщик имеет право заключать договоры по данному виду страхования; А — стоимость активов страховщика; Ук — оплаченного уставного капитала; 0,05 — нормативное соотношение поступивших страховых взносов к оплаченному уставному капиталу.

Передавая риски в перестрахование, перестрахователь имеет право на тантьему,

т.е. на долю чистой прибыли, которую получит перестраховщик от реализации договора. Тантьема выплачивается ежегодно и служит формой поощрения перестраховщиком перестрахователя.

Перестрахование рисков между страховыми компаниями разных стран является не чем иным, как разновидностью внешней торговли, с той лишь разницей, что ее объектами являются не потребительские товары или сырье, а страховые гарантии по защите имущественных интересов. Международные перестраховочные сделки относятся к «невидимому» экспорту-импорту и совершаются в свободно конвертируемой валюте.

Глава 2 Практическая часть

2.1. Абсолютные и средние показатели

Базой процесса страхования служит страховое поле

— максимальное количество объектов, которое может быть охвачено страхованием, а фактическое число застрахованных объектов, конечно, меньше и выражается в процентах охвата, страхового поля.

Возможное при этом страховое событие —

это потенциальный, гипотетический страховой случай, на предмет которого производится страхование (несчастный случай, болезнь, дожитие до определенного возраста, квартирная кража, пожар, автомобильная авария и т.д.).

Страховой случай

— это свершившееся страховое событие, с наступлением которого возникает обязанность страховщика произвести оплату страхователю или указанному им лицу.

При страховом случае с личностью страхователя или третьего лица выплата называется страховым обеспечением,

а при страховом случае с имуществом — страховым возмещением.

Страховое обеспечение выплачивается независимо от сумм, причитающихся получателям по другим договорам страхования, а также по социальному страхованию, социальному обеспечению и в порядке возмещения ущерба.

Абсолютные показатели

: страховое поле или число хозяйств (Nmax

), общая численность застрахованных объектов или заключенных договоров — страховой портфель (N

), число страховых случаев (n

), число пострадавших объектов (n

п

), страховая сумма всех застрахованных объектов (S

), страховая сумма пострадавших объектов (S

п

), сумма поступивших страховых платежей (V

), сумма страховых выплат (W

), общая сумма страховых выплат (П

).

Средние показатели

:

средняя страховая сумма застрахованных объектов ( ), средняя страховая сумма пострадавших объектов (

), средняя страховая сумма пострадавших объектов ( ), средний размер выплаченного страхового возмещения по объекту (

), средний размер выплаченного страхового возмещения по объекту ( ), средний размер страхового платежа (взноса) (

), средний размер страхового платежа (взноса) ( ). Данные показатели используются для характеристики деятельности страховых компаний и анализа.

). Данные показатели используются для характеристики деятельности страховых компаний и анализа.

Относительные показатели:

-степень охвата страхового поля

( ), (2.1.)

), (2.1.)

-степень охвата объектов добровольным страхованием

( ),

(2.2.)

),

(2.2.)

где  — количество застрахованных объектов в добровольном порядке; — количество застрахованных объектов в добровольном порядке;

Этот показатель используется для характеристики уровня развития добровольного страхования.

- доля пострадавших объектов

( ), (2.3.)

), (2.3.)

Этот показатель характеризует удельный вес объектов, которые были повреждены в отчетном периоде.

- частота страховых случае

( ), (2.4.)

), (2.4.)

Частота страховых случаев показывает, сколько страховых случаев приходится в расчете на 100 застрахованных объектов (заключенных договоров).

- уровень опустошительности страховых случаев

( ), (2.5.)

), (2.5.)

Этот показатель характеризует силу одного страхового случая (урагана, землетрясения, градобития и др.), выражающегося в масштабах разрушения.

- показатель полноты уничтожения

( ), (2.6.)

), (2.6.)

Этот показатель характеризует удельный вес суммы возмещения в страховой сумме пострадавших объектов. Предельное значение показателя не превышает 1.

- коэффициент выплат страхового возмещения

( ), (2.7.)

), (2.7.)

Этот показатель характеризует размер выплат страхового возмещения на 1 (100) руб. поступивших страховых платежей и может быть использован для анализа финансового состояния страховых компаний. Чем меньше значение этого показателя, тем рентабельнее страховое учреждение.

- тяжесть риска

( ) (2.8.) ) (2.8.)

- абсолютная сумма дохода страховых организаций

( ), (2.9.) ), (2.9.)

- относительная д

оходность (процент дохода) страховых организаций

( ), (2.10.)

), (2.10.)

- уровень взносов по отношению к страховой сумме

( ). (2.11.)

). (2.11.)

Этот показатель выражает размер взноса страховых платежей на 1 (100) руб. страховой суммы. Исчисленный числом по страховой компании показатель представляет сложившуюся усредненную ставку страховых платежей по всем видам застрахованного имущества.

Также одним из важнейших статистических показателей имущественного страхования является уровень убыточности страховых сумм

q

,

представляющий собой долю суммы выплат страхового возмещения страховой сумме застрахованного имущества

S , т. е.  ,

,

по совокупности объектов

,

или

,

или

Где  -

средняя сумма страхового возмещения -

средняя сумма страхового возмещения

(2.12.)

(2.12.)

—

средняя страховая сумма застрахованных объектов

—

средняя страховая сумма застрахованных объектов

n

—

число пострадавших объектов;

N —

общее количество застрахованных объектов

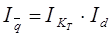

Если  , то , то

Отношение  называют коэффициентом тяжести

страховых событий,

следовательно: называют коэффициентом тяжести

страховых событий,

следовательно:

(2.13.) (2.13.)

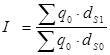

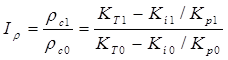

Динамику убыточности страховых сумм

можно охарактеризовать системой индексов

:

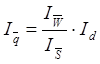

, или , или  (2.14.) (2.14.)

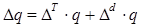

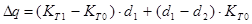

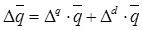

Используя связь показателей  и систему взаимосвязанных индексов, можно определить по страховой организации абсолютный прирост (снижение)

уровня убыточности страховых сумм, обусловленный изменением уровня тяжести страховых событий и доли пострадавших объектов: и систему взаимосвязанных индексов, можно определить по страховой организации абсолютный прирост (снижение)

уровня убыточности страховых сумм, обусловленный изменением уровня тяжести страховых событий и доли пострадавших объектов:

,

или (2.15.)

,

или (2.15.)

Средний уровень убыточности может быть рассчитан по формуле:

, ,

где q

– уровень убыточности отдельных видов имущества.

Средний уровень убыточности страховых сумм в общей сумме застрахованного имущества, т.е.

, ,

где  - доля страховой суммы отдельных видов застрахованного имущества в общей его страховой сумме по организации. - доля страховой суммы отдельных видов застрахованного имущества в общей его страховой сумме по организации.

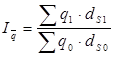

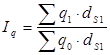

Для характеристики относительного измерения среднего уровня убыточности страховых суммстроится система индексов: переменного состава, постоянного состава и структурных сдвигов:

•

индекс средней убыточности переменного состава:

( 2.16.) ( 2.16.)

•

индекс средней убыточности постоянного состава:

(2.17.) (2.17.)

•

индекс структурных сдвигов:

(2.18.) (2.18.)

На основе этих индексов рассчитывают абсолютное измене

ние средней убыточности:

(2.19.) (2.19.)

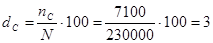

Пример задачи.

Имеются данные страховых организаций региона по имущественному страхованию за отчетный период:

Страховое поле Nmax

................................... ……………...

595000

Число заключенных договоров N…

…..

... ……………230000

в том числе: на добровольной основе  ……………187000 ……………187000

Сумма застрахованного имущества S, тыс. руб …………...47000

Страховые взносы V

,

тыс. руб................... …………..1410

Страховая сумма пострадавших объектов , тыс. руб………9750 , тыс. руб………9750

Страховые выплаты (сумма ущерба) W, тыс. руб …………..900

Число страховых случаев  .................................... …………………….

7100 .................................... …………………….

7100

Количество пострадавших объектов ( ). …………..4800 ). …………..4800

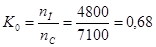

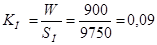

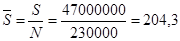

Определить показатели, характеризующие деятельность страховых организаций. Решение.

1.

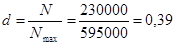

Степень охвата страхового поля:

Решение.

1.Степень охвата страхового поля:  ,

или 39% ,

или 39%

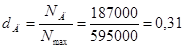

2. Степень охвата объектов добровольного страхования:  ,

или 31% ,

или 31%

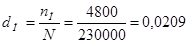

3. Доля пострадавших объектов:  , или 2,09% , или 2,09%

4. Частота страховых случаев:  (случая на 100) (случая на 100)

5. Уровень опустошительности:  , или 68% , или 68%

6. Показатель полноты уничтожения:  ,

или 9%

,

или 9%

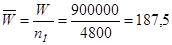

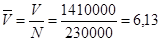

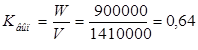

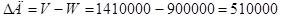

7. Средняя страховая сумма, руб.:

8. Средняя страховая сумма пострадавших объектов, руб.:

9. Средний размер выплаченного страхового возмещения, руб.:

10. Средний размер страхового платежа (взноса), руб.:

11. Коэффициент выплат страхового возмещения:

, или 64% , или 64%

13. Абсолютная сумма дохода страховых организаций, тыс.руб.:

тыс.руб. тыс.руб.

14. Относительная доходность (процент доходности) страховых организаций, тыс.руб.:

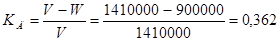

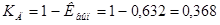

, или 36,2% или , или 36,2% или

15. Уровень взносов по отношению к страховой сумме:

руб. с 1руб. страховой суммы. руб. с 1руб. страховой суммы.

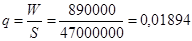

16. Убыточность страховой суммы:

руб. с 1руб. страховой суммы.

руб. с 1руб. страховой суммы.

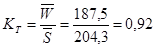

17.Коэффициентом тяжести страховых событий:

, или 92 % или , или 92 % или  , или 92% , или 92%

18.Коэффициента финансовой устойчивости (с доверительной вероятностью 0,954, при которой t=2):

Следовательно, финансовое положение страховых организаций в регионе устойчивое.

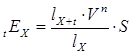

Показатели статистики

личного страхования

Рассмотрим методику обоснования единовременной нетто-ставки

(взноса) на дожитие.

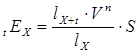

Размер единовременного взноса страхователя при страховании жизни должен соответствовать современной величине платежа страховщика, определяемого произведением вероятности дожития до определенного возраста на соответствующий дисконтный множитель, т. е.

(2.20.)

(2.20.)

где  —

единовременная нетто-ставка на дожитие для лица в возрасте х

лет на срок t

лет; —

единовременная нетто-ставка на дожитие для лица в возрасте х

лет на срок t

лет;

—

число лиц, доживших до срока окончания договора;

—

число лиц, доживших до срока окончания договора;

—

число лиц, доживших до возраста страхования и заключивших договоры;

—

число лиц, доживших до возраста страхования и заключивших договоры;

— дисконтный множитель; — дисконтный множитель;

S — страховая сумма

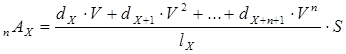

Единственная нетто-ставка на случай смерти

—

временная, т. е. на определенный срок:

(2.21.) (2.21.)

где — единовременная нетто-ставка на случай смерти для лица в возрасте х лет сроком на n лет; — единовременная нетто-ставка на случай смерти для лица в возрасте х лет сроком на n лет;

— число застрахованных лиц; — число застрахованных лиц;

—число умирающих в течение периода страхования. —число умирающих в течение периода страхования.

Задача 3. Определить для лица в возрасте 40лет единовременную ставку (со 100 руб. страховой суммы) на дожитие сроком на 5 лет:

а) используя дисконтный множитель по ставке 5%;

б) по данным коммутационных чисел.

Таблица 2.1.

Извлечение из таблиц коммутационных чисел

(из общей таблицы смертности, по данным переписи 1994г.)

Возраст

х

|

Число

доживших до

возраста

х лет

|

Число уми

рающих

при переходе

от возраста

к возрасту

х лет

|

Коммутационные числа

|

| На дожитие

|

На случай смерти

|

|

|

|

|

| 40 |

88488 |

722 |

12 569,34 |

186 260,24 |

97,67 |

3 699,52 |

| 41 |

87766 |

767 |

11 873,13 |

173 690,90 |

98,82 |

3601,85 |

| 42 |

86999 |

817 |

И 208,92 |

161 817,78 |

100,25 |

3 503,03 |

| 43 |

86182 |

872 |

10 574,91 |

150 608,86 |

101,90 |

3 402,78 |

| 44 |

85310 |

931 |

9 969,44 |

140 033,95 |

103,62 |

3 300,87 |

45

…

|

84379

…….

|

994

…..

|

9391,09

………

|

130064,51

………..

|

105,36

.…….

|

3 197,26

……….

|

| 50 |

78811 |

1266 |

6 872,61 |

88 388,31 |

105,14 |

2 663,36 |

Решение:

1. Единовременная нетто-ставка на дожитие по формуле (2.20.), руб.:

руб. со 100 руб. страховой суммы руб. со 100 руб. страховой суммы

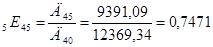

2. Единовременная нетто-ставка на дожитие по данным коммутационных чисел, руб.

, или 74,71 руб. со 100 руб. страховой суммы. , или 74,71 руб. со 100 руб. страховой суммы.

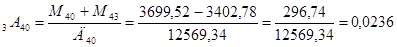

Определить единовременную нетто-ставку на случай смерти в возрасте 40 лет сроком на 3 года, используя данные таблицы коммутационных чисел.

Нетто-ставка на случай смерти, руб.:

или 2,36 руб. со 100 руб. страховой суммы или 2,36 руб. со 100 руб. страховой суммы

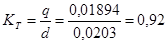

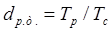

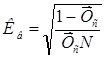

2.2. Определение тарифной нетто-ставки и учет страховых рисков

С помощью этих показателей определяется такой важнейший коэффициент, как убыточность страховой суммы

(2.22.) (2.22.)

Этот коэффициент лежит в основе расчета тарифной ставки, которая в виде брутто-ставки

состоит из нетто-ставки, надбавки за риск и нагрузки, учитывающей расходы на ведение дела, формирование резервных и других фондов, а также определенную плановую прибыль от страховой деятельности.

Нетто-ставка

предназначена для формирования страхового фонда, который используется для страховых выплат страхователям, т.е. для выполнения финансовых обязательств страховщика по договорам.

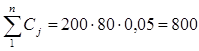

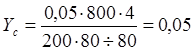

Например, 80 человек застрахованы от несчастных случаев на 200 у.е. каждый (средняя страховая сумма), а статистика показывает, что ежегодно 4 человека подвергаются страховому случаю (частость f= 4 : 80 = 0,05). Тогда общие ежегодные страховые выплаты составят

y.e., y.e.,

Аналогичный результат получается по формуле

или 5% или 5%

Следовательно, тарифная нетто-ставка адекватна коэффициенту убыточности страховой суммы ( = Ус

), а для одного вида страхования она еще равна и частости страховых случаев, т.е.

= Ус

), а для одного вида страхования она еще равна и частости страховых случаев, т.е.  =

f

=

f

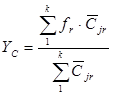

Если страховая компания занята несколькими видами страхования, то коэффициент убыточности страховых сумм, равнозначный средней тарифной нетто-ставке, определяется средневзвешенно по формуле

(2.23.) (2.23.)

где r

= 1, ..., k

—

признак вида страхования.

При нескольких одновременных видах страхования средняя тарифная нетто-ставка отличается от средней частости страховых случаев.

Каждый вид страхования по структуре может состоять из нескольких подвидов. Например, личное страхование может включать случаи потери здоровья, смерти, дожития до определенного возраста. Тогда совокупная нетто-ставка одного вида страхования должна состоять из . нескольких частных нетто-ставок по подвидам.

При расчете тарифных нетто-ставок страхований, для которых отсутствуют статистические данные по величинам  , и , и , их значения могут оцениваться экспертным путем либо могут использоваться аналоги. На основе анализа последних рекомендуется отношение средней выплаты к средней страховой сумме ( , их значения могут оцениваться экспертным путем либо могут использоваться аналоги. На основе анализа последних рекомендуется отношение средней выплаты к средней страховой сумме ( ) принимать не меньше: ) принимать не меньше:

0,4 — при страховании средств наземного транспорта;

0,5 — при страховании грузов и имущества;

0,6 — при страховании средств водного и воздушного транспорта;

0,7 — при страховании ответственности владельцев средств транспорта и финансовых рисков.

При этом страхование ответственности предусматривает наличие заранее неопределенных третьих лиц (кроме страховщика и страхователя), которым законодательно или по решению суда производятся соответствующие выплаты, компенсирующие причиненный вред или ущерб их материальному состоянию, здоровью или имуществу.

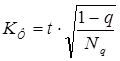

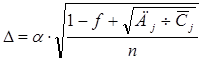

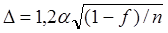

Учет страховых рисков

Величина страхового тарифа находится в прямой зависимости от степени риска, поскольку страховой взнос есть усредненный платеж по виду страхования и возможны его отклонения в любую сторону в зависимости от конкретной ситуации. Для компенсации возможных непредвиденных обстоятельств (например, захват террористами транспортного средства с туристами) к нетто-ставке делается гарантийная надбавка за риск,

которую принято называть дельта-надбавкой

( -надбавка). -надбавка).

Возможны два варианта расчета такой надбавки: по одному виду страхования (страховому риску) и по нескольким видам страховых рисков. При первом варианте

(2.24.) (2.24.)

Где  — коэффициент доверия, зависящий от вероятности гарантии безопасности и определяемый по приведенным ниже данным: — коэффициент доверия, зависящий от вероятности гарантии безопасности и определяемый по приведенным ниже данным:

………………… 0,84 0,90 0,95 0,98 0,998 ………………… 0,84 0,90 0,95 0,98 0,998

………………… 1,0 1,30 1,65 2,0 3,0 ………………… 1,0 1,30 1,65 2,0 3,0

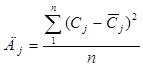

Величина  представляет собой простую дисперсию страховых выплат при наступлении страховых случаев и определяется по известной формуле представляет собой простую дисперсию страховых выплат при наступлении страховых случаев и определяется по известной формуле

(2.25.) (2.25.)

Если нет данных страховой статистики для определения дисперсии, то допускается вычисление рисковой надбавки по формуле

(2.26.) (2.26.)

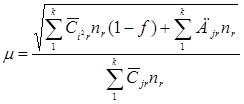

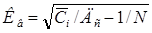

При расчете рисковой надбавки по нескольким видам страхования одновременно (второй вариант) пользуются формулой

(2.27.) (2.27.)

где  — коэффициент вариации страховой выплаты как отношение среднеквадратического отклонения к средней сумме страховых выплат. Он определяется по выражению — коэффициент вариации страховой выплаты как отношение среднеквадратического отклонения к средней сумме страховых выплат. Он определяется по выражению

(2.28.) (2.28.)

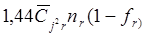

При неизвестной дисперсии по какому-либо r

-му

виду страхования Д

i

=0 и соответствующее слагаемое в числителе выражения (2.28.) заменяется величиной

(2.28.1.) (2.28.1.)

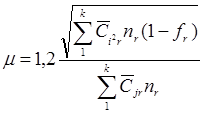

А если неизвестна дисперсия ни по одному виду страхования, то коэффициент вариации вычисляется по формуле

(2.29.) (2.29.)

Формулы (3.66)—(3.68) тем точнее, чем больше число страховых случаев. При  <

10 они являются приближенными. <

10 они являются приближенными.

Если частости, средние страховые суммы и выплаты определены не по статистическим данным, а по другим источникам, надо принять = 3 для обеспечения наибольшей вероятности безопасности страхования. = 3 для обеспечения наибольшей вероятности безопасности страхования.

С учетом рисковой надбавки основная часть страховой тарифной ставки определится по формуле

(2.30.)

(2.30.)

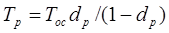

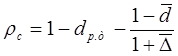

2.3. Определение тарифной брутто-ставки (или страхового тарифа)

Остальная часть страховой тарифной ставки называется нагрузкой,

включающей в себя следующие текущие расходы страховщика: оплату труда штатных и нештатных работников (брокеров, агентов, представителей, экспертов); административно-хозяйственные (аренда помещений, плата за отопление, водо- и энергоснабжение, канализацию и пр.); приобретение организационно-вычислительной техники, почто-во-телеграфные услуги; командировочные и представительские расходы; затраты на рекламу и пропаганду страхового дела (выступления в СМИ, организация выставок, лотерей, и т.п.). В нагрузку входят и расходы на превентивные мероприятия, включающие отчисления в запасные, резервные и другие фонды (например, в фонд предупредительных мероприятий по снижению риска наступления страхового случая). В нагрузку включается также определенный норматив на формирование плановой прибыли от страховой деятельности.

Все составляющие нагрузки иногда рассчитываются аналогично нетто-ставке, но, как правило, вся нагрузка устанавливается в доле dn

от брутто-ставки страхового тарифа, т.е. страховой тариф в целом определяется по формуле

(2.31.) (2.31.)

Страховой тариф лежит в основе определения эффективности страховых операций как системы показателей, характеризующей экономическую целесообразность проведения различных видов страхования.

2.4.

Статистический анализ

и показатели эффективности страхования

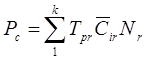

Основным показателем эффективности страхования является рен

табельность

в виде обычного отношения годовой балансовой прибыли к сумме доходов страховщика за год. При этом доходы Дс

определяются по формуле

а балансовая прибыль Я6

равна

(2.32.)

(2.32.)

А балансовая прибыль Пб

равна

где Рс

— текущие расходы страховщика.

Следовательно, рентабельность страховых операций можно рассчитать по формуле

(2.33.) (2.33.)

в которой отношение РС

/ДС

—

это известный показатель затрат на рубль доходов, а отношение  называется убыточностью

'

доходов страховщика. называется убыточностью

'

доходов страховщика.

Текущие расходы страховщика могут быть определены аналогично доходам по формуле (3.71), но с использованием в ней вместо брутто-ставки страхового тарифа ставки текущих расходов, т.е.

(2.34.) (2.34.)

В свою очередь, ставка текущих расходов определяется по формуле

(2.35.) (2.35.)

Где dр — часть доли нагрузки, относимая на текущие расходы страховщика.

Применяя среднее значения тарифных и расходных ставок, формулу (2.33) можно представить выражением

преобразование которой дает

(2.36.) (2.36.)

Где  — доля текущих расходов в среднем страховом тарифе. — доля текущих расходов в среднем страховом тарифе.

При этом необходимые средние величины определяются по формуле

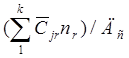

(2.37) (2.37)

Формулу (2.34.) можно упростить, если ввести обозначения:

- коэффициент нагрузки; - коэффициент нагрузки;

— коэффициент риска; — коэффициент риска;

— коэффициент текущих расходов. — коэффициент текущих расходов.

Тогда

(2.38.) (2.38.)

Другим относительным показателем эффективности страхового дела служит доходность в виде отношения страхового фонда к текущим расходам по формуле

(2.39.) (2.39.)

где Сф — сумма средств в запасных и резервных фондах, образуемая путем отчислений на превентивные мероприятия,

Она определяется аналогично доходам и текущим расходам по формуле

(2.40) (2.40)

где Tф — ставка отчислений в запасные и резервные фонды, определяемая как

(2.41) (2.41)

где — часть нагрузки, относимая на превентивные мероприятия. Переходя к средним величинам, можем записать — часть нагрузки, относимая на превентивные мероприятия. Переходя к средним величинам, можем записать

(2.42.) (2.42.)

Где  - доля превентивных расходов в среднем страховом тарифе. - доля превентивных расходов в среднем страховом тарифе.

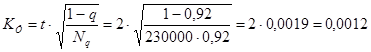

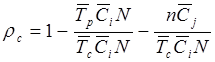

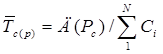

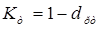

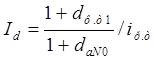

2.5. Показатели финансовой устойчивости

Финансовая устойчивость страховой компании характеризуется коэффициентом

(2.43) (2.43)

где Кв — вероятность дефицитности средств, определяемая по формуле Коньшина

(2.44) (2.44)

Или

Эта формула показывает, что чем больше будет договоров и чем выше страховой тариф, тем ниже вероятность дефицитности средств и тем выше финансовая устойчивость страховой компании. Однако формула Коньшина дает наиболее точные результаты, когда страховой портфель состоит из объектов с примерно одинаковыми страховыми суммами.

Поэтому страховщики стремятся к выравниванию страховых сумм, что порождает потребность в перестраховании для гарантии их платежеспособности при наступлении чрезвычайных (выше нормальных) убытков.

Показатели страхования

Статистический анализ страхования заключается в индексном анализе прежде всего доходов страховщика и страхового тарифа в отчетном периоде по сравнению с базисным.

Для анализа динамики доходов применяется их агрегатный общий индекс; при этом считают, что первичным фактором являются страховые суммы  , а вторичным — брутто-ставки страхового тарифа, т.е. , а вторичным — брутто-ставки страхового тарифа, т.е.

(2.45.) (2.45.)

Причем

где — агрегатный общий индекс страховых сумм, определяемый по формуле Ласпейреса — агрегатный общий индекс страховых сумм, определяемый по формуле Ласпейреса

(2.46.)

Агрегатный общий индекс страхового тарифа определяется по формуле Пааше

(2.47.) (2.47.)

Статистическая динамика рентабельности страхования оценивается ее индексом, полученным по формуле

(2.48.) (2.48.)

Аналогично по доходности страхования на основании формулы (2.42) можно записать, что

(2.49.) (2.49.)

где  — индивидуальный индекс доли текущих расходов в страховом тарифе. — индивидуальный индекс доли текущих расходов в страховом тарифе.

В статистическом анализе наибольшее значение придается оценке динамики не абсолютных, а относительных показателей эффективности страхования.

2.6. Пример решения задачи

1. Рассчитать показатели эффективности работы страховой компании при следующих исходных данных:

Показатели

|

Вид страхования |

| 1 |

2 |

3 |

| Число договоров N

|

1200 |

700 |

400 |

| Число страховых случаев п

|

180 |

49 |

36 |

Средняя страховая сумма  , тыс. руб. , тыс. руб. |

6,5 |

9 |

12 |

Средняя страховая выплата  , тыс. руб. , тыс. руб. |

Рассчитать |

7 |

10 |

Гарантия безопасности страхования  |

0,9 |

0,98 |

0,95 |

Доля нагрузки  |

0,25 |

0,2 |

0,3 |

В том числе:

Текущих расходов

|

0,13

|

0,1

|

0,16

|

Запасных фондов  |

0,06 |

0,04 |

0,08 |

Дополнительно дано распределение страховых выплат по первому виду страхования:

, тыс.руб. …… <2 2-2,5 2,5-3 3-3,5 3,5-4 4-4,5 4,5-5 >5......... , тыс.руб. …… <2 2-2,5 2,5-3 3-3,5 3,5-4 4-4,5 4,5-5 >5.........

……………..0,023 0,027 0,065 0,067 0,105 0,167 0,244 0,302 ……………..0,023 0,027 0,065 0,067 0,105 0,167 0,244 0,302

Решение

1.

Предварительное определение средней страховой выплаты и

дисперсии по первому виду страхования приведено в таблице:

, тыс.руб. , тыс.руб. |

|

|

|

|

|

|

| 1 |

0,023 |

1,75 |

0,04025 |

-2,6 |

6,76 |

0,155 |

| 2-2,5 |

0,027 |

2,25 |

0,06075 |

-2,1 |

4,41 |

0,119 |

| 2,5-3 |

0,067 |

2,75 |

0,17875 |

-1,6 |

2,56 |

0,172 |

| 3-3,5 |

0,065 |

3,25 |

0,21775 |

-1,1 |

1,21 |

0,079 |

| 3,5-4 |

0,105 |

3,75 |

0,39375 |

-0,6 |

0,36 |

0,038 |

| 4-4,5 |

0,167 |

4,25 |

0,70975 |

-0,1 |

0,01 |

0,0017 |

| 4,5-5 |

0,244 |

4,75 |

1,1590 |

0,4 |

0,16 |

0,039 |

| > 5 |

0,302 |

5,25 |

1,5855 |

0,9 |

0,81 |

0,245 |

| Итого

|

1 |

- |

4,35 |

- |

- |

0,849 |

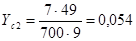

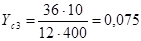

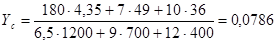

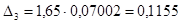

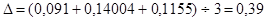

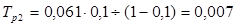

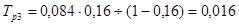

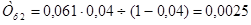

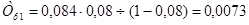

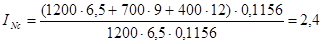

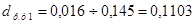

2. Убыточность страховых сумм (нетто-ставка):

; ;  ; ;

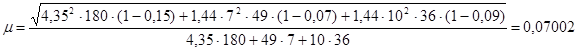

3. Коэффициент вариации страховых выплат по всем видам страхования по формуле (2.28) для второго и третьего видов

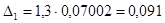

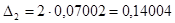

3. Надбавка за риск (формула (2.27))

; ;  ; ;

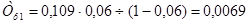

5. Основная часть страхового тарифа (формула (2.30))

; ;  ; ;

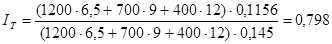

6. Страховой тариф (брутто-ставка) (формула (2.31))

; ;  ; ;

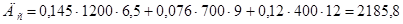

7. Годовой доход страховщика (формула (2.32))

тыс.руб. тыс.руб.

8. Средняя страховая тарифная ставка (формула (2.37))

или 11,56% или 11,56%

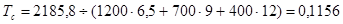

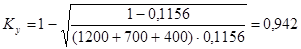

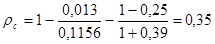

9. Коэффициент финансовой устойчивости страховой компании (формулы (2.43) и (2.44))

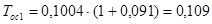

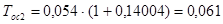

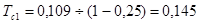

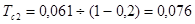

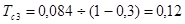

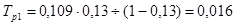

10. Ставки текущих расходов поставщика (формула (2.35))

; ;

11. Текущие расходы страховщика (формула (2.34))

Рс

= 0,016 • 1200 • 6,5 + 0,007 • 700 • 9 + 0,016 • 400 • 12 = 245,7 тыс. руб.

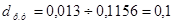

12.Средняя ставка текущих расходов (формула (2.37))

Тр

=

245,7 : (1200 • 6,5 + 700 • 9 + 400 • 12) = 0,013, или 1,3%.

13. Рентабельность страховых операций (формула (2.36))

или 35% или 35%

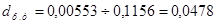

14. Ставки превентивных расходов (формула(2.35))

; ;

15.Сумма отчислений в запасные и резервные фонды (формула (2.34))

Сф

=

0,0069 • 1200 • 6,5 + 0,0025 • 700 • 9 + 0,0073 • 400 • 12 = 104,61 тыс. руб.

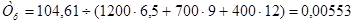

16. Средняя ставка превентивных расходов (формула (2.37))

или 0,553% или 0,553%

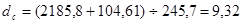

17.Доходность страховых операций (формула (2.39))

2

. Рассчитать агрегатные общие индексы страховых сумм, среднего

страхового тарифа и доходов страховщика по сравнению с первым ви

дом страхования.

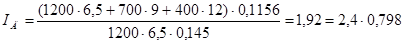

1. Индекс страховых сумм (формула (2.46))

2. Индекс страхового тарифа (формула (2.47))

3. Индекс доходов страховщика (формула (2.45))

3.

Проиндексировать изменение средней рентабельности по сравнению с первым видом страхования.

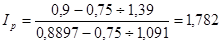

1.Доля текущих расходов в страховом тарифе (формула (2.36))

—в среднем тарифе

—в тарифе первого вида страхования

2.Коэффициент текущих расходов:

—по среднему страховому тарифу КТ

=

1 - 0,1 = 0,9;

—по первому страховому тарифу КТ1

= 1 - 0,1103 = 0,8897.

3.Коэффициент нагрузки:

—по среднему страховому тарифу Кн

=

1 - 0,25 = 0,75;

—по первому страховому тарифу Кн1

= 1 - 0,25 = 0,75.

4.Коэффициент риска:

—по среднему страховому тарифу Кр

= 1 + 0,39 = 1,39;

—по первому страховому тарифу Кр1

=1 + 0,091 = 1,091.

5.Индекс рентабельности (формула (2.48))

4.

Проиндексировать изменение средней доходности по сравне

нию с первым видом страхования.

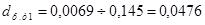

1.Доля превентивных расходов в страховом тарифе:

—в среднем

—по первому виду страхования

2.Индекс доли текущих расходов в страховом тарифе (формула (2.49))

3. Индекс доходности (формула (2.49))

Заключение

Можно сделать следующие выводы по курсовой работе, в целом, и по конкретно рассмотренным главам. В 1 главе был отражен теоретический аспект страхования, его виды (имущественное, личное страхование, страхование ответственности, социальное страхование, а также разобрано понятие перестрахования) и некоторые особенности. Во 2 главе я рассмотрела примеры конкретных задач, в которых рассчитала некоторые показатели системы страхования (в частности определила страховую нетто-ставку и страховую брутто-ставку, величину финансовых рисков), изложила принципы построения страховых тарифов по страхованию жизни и иным видам страхования. В работе было приведено несколько рисунков и таблиц, отражающих общую картину на рынке страхования, долю того или иного вида страхования в крупных компаниях. В конце приведен список используемой литературы. Считаю, что в целом моя курсовая работа дает достаточно полное представление о рассмотренном в ней вопросе.

Список литературы

1. Воронин В.Ф., Жильцова Ю.В. Статистика: Учеб. Пособие для вузов. – М.: Экономистъ, 2008. – 301с.

2. Гвозденко А.А. Основы страхования: Учебник. – М.: Финансы и статистика, 2003. – 304с.

3. Голуб Л.А. Социально-экономическая статистика: Учеб. Пособие. – М.:Владос, 2005.- 272с.

4. Гусаров В.М. Статистика: Учебное пособие для вузов. – М.: Юнити-Дана, 2006. – 463с.

5. Назаров М.Г. Курс социально-экономической статистики: Учебник для вузов. – М.:Юнити, 2004.

6. Сплетухов Ю.А., Дюжиков Е.Ф. Страхование: Учебное пособие. – М.: ИНФА-М, 2009. – 312с.

7. Шихов А.К. Страхование: Учеб. пособие для вузов. – М.:Юнити, 2004. – 431с.

8 Статистика финансов: Учебник под ред. Назарова М.Г.

9. Экономическая статистика: Учебное пособие под ред. Иванова Ю.Н.

10. Журнал «Вопросы статистики» №3, 2008г.

|