Задача № 1

ООО «Виктория» создано в соответствии с решением учредителей – физических лиц и зарегистрировано в 2005 году. Деятельность осуществляется на территории Санкт-Петербурга. Законом Санкт-Петербурга «О налоге на имущество организаций» установлена ставка налога в размере 2,2%. В соответствии с учетной политикой ООО «Виктория» амортизация для целей бухгалтерского учета начисляется линейным способом.

В 2010 году согласно данным бухгалтерского учёта предприятие имело следующие показатели:

| Дата |

Сальдо по счетам бухгалтерского учета (тыс. руб.) |

| 01 |

02 |

04 |

05 |

10 |

41 |

43 |

50 |

51 |

| 01.01.10 |

500 |

170 |

50 |

10 |

200 |

300 |

250 |

6 |

100 |

| 01.02.10 |

500 |

180 |

50 |

11 |

220 |

270 |

260 |

6 |

100 |

| 01.03.10 |

500 |

190 |

50 |

12 |

180 |

220 |

180 |

6 |

100 |

| 01.04.10 |

500 |

200 |

50 |

13 |

240 |

250 |

200 |

6 |

100 |

| 01.05.10 |

800 |

210 |

50 |

14 |

210 |

260 |

200 |

6 |

100 |

| 01.06.10 |

800 |

230 |

50 |

15 |

190 |

180 |

200 |

6 |

100 |

| 01.07.10 |

800 |

250 |

100 |

16 |

300 |

200 |

220 |

6 |

100 |

| 01.08.10 |

800 |

270 |

100 |

18 |

270 |

200 |

180 |

6 |

100 |

| 01.09.10 |

600 |

170 |

100 |

20 |

220 |

200 |

240 |

6 |

100 |

| 01.10.10 |

600 |

190 |

100 |

22 |

250 |

220 |

210 |

6 |

100 |

| 01.11.10 |

600 |

210 |

100 |

24 |

260 |

180 |

190 |

6 |

100 |

| 01.12.10 |

600 |

230 |

100 |

26 |

180 |

240 |

300 |

6 |

100 |

| 31.12.10 |

600 |

250 |

100 |

28 |

200 |

210 |

270 |

6 |

100 |

| 01.01.11 |

450 |

170 |

100 |

28 |

200 |

210 |

270 |

6 |

100 |

Требуется:

определить сумму налога на имущество организации за налоговый период.

Решение:

Преобразую исходную таблицу.

Таблица.

№

мес.

|

Дата |

Данные по счетам бухгалтерского учета (тыс. руб.) |

∑ |

| 01-02

|

04-05

|

10

|

41

|

43

|

50

|

51

|

| 1 |

01.01.2010 |

330 |

40 |

200 |

300 |

250 |

6 |

100 |

1266

|

| 2 |

01.02.2010 |

320 |

39 |

220 |

270 |

260 |

6 |

100 |

1215

|

| 3 |

01.03.2010 |

310 |

38 |

180 |

220 |

180 |

6 |

100 |

1034

|

| 4 |

01.04.2010 |

300 |

37 |

240 |

250 |

200 |

6 |

100 |

1133

|

| 5 |

01.05.2010 |

590 |

36 |

210 |

260 |

200 |

6 |

100 |

1402

|

| 6 |

01.06.2010 |

570 |

35 |

190 |

180 |

200 |

6 |

100 |

1281

|

| 7 |

01.07.2010 |

550 |

84 |

300 |

200 |

220 |

6 |

100 |

1460

|

| 8 |

01.08.2010 |

530 |

82 |

270 |

200 |

180 |

6 |

100 |

1368

|

| 9 |

01.09.2010 |

430 |

80 |

220 |

200 |

240 |

6 |

100 |

1276

|

| 10 |

01.10.2010 |

410 |

78 |

250 |

220 |

210 |

6 |

100 |

1274

|

| 11 |

01.11.2010 |

390 |

76 |

260 |

180 |

190 |

6 |

100 |

1202

|

| 12 |

01.12.2010 |

370 |

74 |

180 |

240 |

300 |

6 |

100 |

1270

|

| 31.12.2010 |

350 |

72 |

200 |

210 |

270 |

6 |

100 |

1208

|

| 13 |

01.01.2011

|

280 |

72 |

200 |

210 |

270 |

6 |

100 |

1138

|

По итогам каждого

отчетного периода определяется сумма авансового платежа по налогу по следующей формуле:

А

= (СИотч.

∙

С)/

4 ,

где А – сумма авансового платежа;

СИотч.

– среднегод

овая стоимость имущества за отчет

ный период;

С – ставка налога на имущество организаций, %.

1

) Стоимость имущества:

на 01.01.10 1226 тыс. руб.

на 01.02.10 1215 тыс. руб.

на 01.03.10 1034 тыс. руб.

на 01.04.10 1133 тыс. руб.

Расчет среднегодовой стоимости имущества за отчетный период производится по следующей формуле:

СИза

I

кв.

= (ОСИ01.01.10

+ ОСИ01.02.10

+ ОСИ01.03.10

+ ОСИ01.04.10

)/

4 ,

где СИза

I

кв.

– среднегодовая стоимость имущества за первый квартал;

ОСИ01.01

– остаточная стоимость имущества на соответствующую дату.

СИза

I

кв.

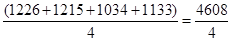

=  = 1152 тыс. руб. = 1152 тыс. руб.

Сумма авансового платежа по налогу на имущество за I кв:

Аза

I

кв

.

= (СИза

I

кв

.

∙

С)/

4

Аза

I

кв.

=  = 6,336 тыс. руб. = 6,336 тыс. руб.

2

) Стоимость имущества:

на 01.05.10 1402 тыс. руб.

на 01.06.10 1281 тыс. руб.

на 01.07.10 1460 тыс. руб.

СИза

I

полугод.

= (ОСИ01.01.10

+ ОСИ01.02.10

+ ОСИ01.03.10

+ ОСИ01.04.10

+ ОСИ01.05.10

+ ОСИ01.06.10

+ ОСИ01.07.10

)/

7 ,

где СИза

I

полугод.

– среднегодовая стоимость имущества за первое полугодие.

СИза

I

полугод.

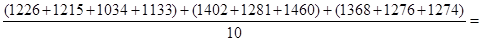

= = =

= 1250,143 тыс. руб.

Сумма авансового платежа по налогу на имущество за I полугодие:

Аза

I

полугод.

= (СИза

I

полугод.

∙

С)/

4

Аза

I

полугод.

=  = 6,876 тыс. руб. = 6,876 тыс. руб.

3

) Стоимость имущества:

на 01.08.10 1368 тыс. руб.

на 01.09.10 1276 тыс. руб.

на 01.10.10 1274 тыс. руб.

СИза 9

мес.

= (ОСИ01.01.10

+ ОСИ01.02.10

+ ОСИ01.03.10

+ ОСИ01.04.10

+ ОСИ01.05.10

+ ОСИ01.06.10

+ ОСИ01.07.10

+ ОСИ01.08.10

+ ОСИ01.09.10

+ ОСИ01.10.10

)/

10 ,

где СИза 9

мес.

– среднегодовая стоимость имущества за девять месяцев.

СИза 9

мес.

=

= 1266,9 тыс.руб. = 1266,9 тыс.руб.

Сумма авансового платежа по налогу на имущество за I полугодие:

Аза 9 мес.

= (СИза 9 мес.

∙

С)/

4

Аза 9 мес.

=  = 6,968 тыс. руб. = 6,968 тыс. руб.

4

) Стоимость имущества:

на 01.11.10 1202 тыс. руб.

на 01.12.10 1270 тыс. руб.

} 2478 тыс. руб.

на 31.12.10 1208 тыс. руб.

на 01.01.11 1138 тыс. руб.

По итогам налогового периода определяется сумма налога по следующей формуле:

Н

за год

= СИза год

∙

С ,

где СИза год

– среднегодовая стоимость имущества за налоговый период:

СИза год

=

СИза год

= (ОСИ01.01.10

+ ОСИ01.02.10

+ ОСИ01.03.10

+ ОСИ01.04.10

+ ОСИ01.05.10

+ + ОСИ01.06.10

+ ОСИ01.07.10

+ ОСИ01.08.10

+ ОСИ01.09.10

+ ОСИ01.10.10

+

ОСИ01.11.10

+ ОСИ01.12.10,

31.12.10

+ ОСИ01.10.11

)/

13 ,

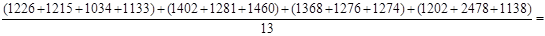

СИза год

=

1345,154 тыс.руб. 1345,154 тыс.руб.

Н

за год

=  = 29,593 тыс. руб. = 29,593 тыс. руб.

Сумма налога, подлежащая уплате в бюджет за налог

овый период, определяется по следующей формуле:

Н

бюджет

= Нза год

–А∑

,

где Нза год

– сумма налога за налоговый период;

А∑

– сумма

авансовых платежей

по налогу, исчисленных и уплаченных в течение налогового периода.

Н

бюджет

= Нза год.

–

(Аза

I

кв.

+ Аза

I

полугод.

+ Аза 9 мес.

)

Н

бюджет

= 29,593 – 6,336 – 6,876 – 6,968 = 9,413 тыс. руб.

Ответ:

сумма налога на имущество организации за налоговый период составила9,413 тыс. руб.

Деловая ситуация

Исполнение обязанности по исчислению и уплате налога

на доходы физических лиц. Декларирование доходов

В соответствии с Конституцией Российской Федерации «каждый обязан платить законно установленные налоги и сборы».

Порядок налогообложения доходов физических лиц регламентируется 23 главой НК РФ.

Данная глава, в том числе, предусматривает налогообложение доходов, полученных от источников за пределами РФ. При налогообложении таких доходов следует учитывать положения международных соглашений.

Соглашение между Правительством РФ и Правительством Республики Кипр от 05.12.1998 «Об избежании двойного налогообложения в отношении налогов на доходы и капитал» [извлечение].

* * *

Статья 11.

1. Проценты, возникающие в одном Договаривающемся Государстве и выплачиваемые резиденту другого Договаривающегося Государства, подлежат налогообложению только в этом другом Государстве.

2. Термин "проценты" при использовании в настоящем Соглашении означает доход от долговых требований любого вида и, в частности, доход от государственных ценных бумаг, облигаций и долговых обязательств, включая премии и выигрыши по таким ценным бумагам, облигациям или долговым обязательствам.

3. Положения пунктов 1 и 2 не применяются, если лицо, имеющее фактическое право на проценты, будучи резидентом одного Договаривающегося Государства, осуществляет или осуществляло предпринимательскую деятельность в другом Договаривающемся Государстве, в котором возникают проценты, через постоянное представительство, или оказывает независимые личные услуги с находящейся там постоянной базы, и долговое требование, в отношении которого выплачиваются проценты, действительно относится к такому постоянному представительству или к постоянной базе.

* * *

Справочно:

Ставка налога на доходы физических лиц (Income tax) на Кипре устанавливается в зависимости от размера дохода:

Таблица.

| Годовой доход, евро |

Ставка налога, % |

| до 17 000 |

0 |

| 17 000 – 25 000 |

20 |

| 25 000 – 34 000 |

25 |

| Свыше 34 000 |

30 |

Исходные данные

Ежемесячная заработная плата работника предприятия – гражданина РФ, проживающего по месту регистрации во Всеволожском районе Ленинградской области, составляла в 2009 году 250 000 руб. В течение 2009 года он находился в командировках на территории Республики Кипр 7 раз по 25 дней.

В январе 2009 года работник представил в бухгалтерию организации заявление и документы, подтверждающие его право на стандартные налоговые вычеты – он получил инвалидность вследствие катастрофы на Чернобыльской АЭС.

В мае отчетного года гражданин перечислил благотворительный взнос медицинскому центру, финансируемому из федерального бюджета, в размере 140 000 руб.

В июне работник выиграл в телевизионной игре «Поле Чудес» автомобиль «Лада-Калина» (рыночная стоимость 400 000 рублей).

В июле 2009 года в соответствии с решением собрания учредителей ООО «Солнышко» гражданину были начислены дивиденды в сумме 200 000 руб. по результатам деятельности за 2008 год. ООО «Солнышко» не является акционером или учредителем других компаний. Сумма дивидендов была перечислена гражданину 15 сентября 2009 года.

В августе гражданин продал компьютер за 160000 руб., находившийся в его собственности 3 месяца, и автомобиль за 100000 руб., который находился в его собственности 2 года.

В октябре 2009 года гражданин продал жилой дом во Всеволожском районе Ленинградской области за 2 900 000 руб., который был приобретен им в мае 2007 года.

В ноябре 2009 года истек срок договора банковского вклада (депозита), заключенного гражданином в ноябре 2008 года с одним из банков Республики Кипр. Сумма вклада 150000 евро под 12% годовых. 1 декабря 2009 года сумма вклада и проценты за год были перечислены на счет работника в российском банке по месту жительства (курс евро на 01.12.09 – 40 руб.) и израсходованы на приобретение квартиры в Петроградском районе Санкт-Петербурга стоимостью 6500000 руб. Регистрацию по месту жительства в Санкт-Петербурге работник получил 15 февраля 2010 года. Имущественным налоговым вычетом, связанным с приобретением жилья, гражданин ранее не пользовался.

31 декабря 2009 года гражданин получил проценты за 2009 год по банковскому вкладу, открытому в Северо-Западном филиале Сбербанка России. Сумма вклада 10000 долларов США, ставка по вкладу 10% годовых (курс доллара США на 31.12.09 – 30 руб.)

20 марта 2010 года гражданин отправил по почте налоговую декларацию, заявление и документы, подтверждающие его право на получение социальных и имущественных налоговых вычетов в МИФНС России № 25 по Санкт-Петербургу (Петроградский район). Исчисленная, исходя из налоговой декларации, сумма доплаты НДФЛ была перечислена налогоплательщиком в бюджет 20 июля 2010 года. В сентябре 2010 года гражданин обратился в МИФНС России № 25 по Санкт-Петербургу (Петроградский район) с целью уточнения суммы пени за несвоевременную уплату налога и обнаружил, что налоговая декларация не была принята налоговым органом, так как гражданин не стоял на учете в МИФНС России № 25 по Санкт-Петербургу (Петроградский район) – по новому месту жительства. Налоговый инспектор рекомендовал гражданину заново предоставить первичную налоговую декларацию.

Требуется:

А)

на основании имеющихся данных:

1. Определить налоговый статус гражданина (резидент – нерезидент).

2. Рассчитать сумму подоходного налога (Income tax), подлежащего уплате гражданином на Кипре.

3. Обосновать правомерность применения налоговых вычетов.

4. Рассчитать сумму НДФЛ, удержанную налоговыми агентами (по видам налоговых ставок).

5. Рассчитать сумму НДФЛ, подлежащую доплате по налоговой декларации (по видам налоговых ставок).

6. Определить сумму пени за несвоевременную уплату НДФЛ.

Б)

дать заключение о необходимости и последствиях повторного предоставления первичной налоговой декларации.

Решение:

1

. Определение налогового статуса гражданина (резидент – нерезидент).

Статья 207

. Налогоплательщики

п.2. Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183

календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

По условию работник в течение 12 следующих подряд месяцев находился за пределами Российской Федерации (РФ

) в общей сложности 175 дней (7·

25=175), то есть на территории РФ в течение 12 следующих подряд месяцев он находился 190 дней (365 – 175 = 190). Таким образом, работник в течение 12 следующих подряд месяцев находился на территории РФ более 183 календарных дней.

Итак, налоговый статус работника – резидент.

2

. Расчет суммы подоходного налога, подлежащего уплате гражданином на Кипре.

Статья 232

. Устранение двойного налогообложения

п.1. Фактически уплаченные налогоплательщиком, являющимся налоговым резидентом Российской Федерации, за пределами Российской Федерации в соответствии с законодательством других государств суммы налога с доходов, полученных за пределами Российской Федерации, не

засчитываются при уплате налога в Российской Федерации, если иное не предусмотрено соответствующим договором (соглашением) об избежании двойного налогообложения.

п.2. Для освобождения от уплаты налога, проведения зачета, получения налоговых вычетов или иных налоговых привилегий налогоплательщик должен представить в налоговые органы официальное подтверждение того, что он является резидентом

государства, с которым Российская Федерация заключила действующий в течение соответствующего налогового периода (или его части) договор (соглашение) об избежании двойного налогообложения, а также документ о полученном доходе и об уплате им налога за пределами Российской Федерации, подтвержденный налоговым органом соответствующего иностранного государства. Подтверждение может быть представлено как до уплаты налога или авансовых платежей по налогу, так и в течение одного года после окончания того налогового периода, по результатам которого налогоплательщик претендует на получение освобождения от уплаты налога, проведения зачета, налоговых вычетов или привилегий.

Годовой доход = (150 000·

1,12) – 150 000 = 168 000 – 150 000 = 18 000 евро

Так как 17 000<18

000

<25 000 , то ставка налога составит 20%.

ПД

=18 000·

0,20 =3 600 евро ,

где ПД – подоходный налог, подлежащий

уплате гражданином на Кипре.

При этом чтобы избежать двойного налогообложения, проценты (по вкладу), возникающие в одном Договаривающемся Государстве (на Кипре) и выплачиваемые резиденту другого Договаривающегося Государства (гражданину РФ), подлежат налогообложению только

в этом другом Государстве (на территории РФ). налог доход физический имущество

Таким образом, гражданин не уплачивает подоходный налог на Кипре.

При продаже жилого дома, которым гражданин владел менее 3-х лет, за 2 900 000 рублей, сумма налога состави

т:

2 900 000 *13% = 377 000 рублей (без предъявления права на имущественный налоговый вычет);

(2 900 000 – 1 000 000) *13% = 247 000 рублей (при предъявлении права на имущественный налоговый вычет).

Список использованной литературы

1. Налоги и налогообложение. 6-е изд., доп. / Под ред. М.В. Романовского, О.В. Врублевской. – СПб.: Питер, 2009.

2. Страны и регионы мира 2003: Экономико-политический справочник / Под ред. А.С. Булатова. – М.: ТК Велби, Изд-во Проспект, 2003.

3. Бобоев М.Р., Мамбеталиев Н.Т., Тютюрюков Н.Н. Налоговые системы зарубежных стран: СНГ. – М.: Гелиос АРВ, 2002.

|