ДИПЛОМНЫЙ ПРОЕКТ

на тему: «Оценка экономической эффективности инвестиционного проекта»

Содержание

1. Теоретические основы оценки экономической эффективности инвестиций

1.1 Понятие и виды инвестиций

1.2 Методы оценки экономической эффективности инвестиций

2. Характеристика объекта исследования

2.1 История предприятия

2.2 Описание предприятия и цехов

2.3 Характеристика профильной продукции оказываемых услуг

2.4 Анализ финансового положения ОАО «N»

2.4.1 Анализ состава и структуры имущества предприятия

2.4.2 Анализ производственного потенциала предприятия ОАО «N»

3. Оценка экономической эффективности инвестиций

3.1 Описание мероприятий по техническому перевооружению предприятия

3.2 Производственная программа

3.3 Капитальные вложения в основные фонды

3.4 Оценка экономической эффективности инвестиций

4. Охрана окружающей среды при техническом перевооружении предприятия

Заключение

Список литературы

1. Теоретические основы оценки экономической эффективности инвестиций

1.1 Понятие и виды инвестиций

ИНВЕСТИЦИИ (от лат. investre — облачать) — долгосрочные вложения государственного или частного капитала в собственной стране или за рубежом с целью получения дохода в предприятия разных отраслей, предпринимательские проекты, социально-экономические программы, инновационные проекты. Дают отдачу через значительный срок после вложения. [1]

Для целей планирования и анализа инвестиции могут быть классифицированы по ряду направлений, что дает возможность глубже понять сущность инвестиций. Наиболее распространенной является следующая классификация:

1.

По объектам инвестирования:

• финансовые;

• реальные;

• инвестиции в нематериальные активы.

Финансовые инвестиции — это вложение денежных средств в ценные бумаги, акции, облигации, долговые права, на депозитные счета в банке под определенные проценты.

Реальные инвестиции — вложение капитала в производство на его создание и развитие.

Инвестиции в нематериальные ценности — это вложение средств в научные исследования, подготовку кадров, рекламу, приобретение лицензий на использование новых технологий.

Соотношение между реальными и финансовыми инвестициями должно выглядеть следующим образом. На начальном этапе развития предприятия основной объем инвестиций направляется в реальный сектор, а в дальнейшем — еще и на приобретение акций предприятий, обслуживающих данное предприятие и снабжающих его сырьем, материалами (финансовые инвестиции).

2. По продолжительности инвестирования:

• краткосрочные (до 1 года);

• долгосрочные.

Основными инструментами краткосрочного инвестирования являются банковские депозиты, векселя, сертификаты и высоколиквидные ценные бумаги.

Долгосрочные инвестиции (на продолжительный период времени)— это инвестиции в реальный сектор. К ним относятся долгосрочные финансовые инвестиции, например в акции дочерних предприятий, в уставный капитал других фирм.

Цель долгосрочных инвестиций состоит в приумножении основных и оборотных средств предприятия.

3. По формам воспроизводства в реальном секторе:

• на создание объекта предпринимательской деятельности;

• на расширение производства;

• на реконструкцию, техническое перевооружение.

Структура инвестиций по данным направлениям зависит от стадий, на которых находится предприятие. На начальном этапе инвестиции направляются на создание объекта. В условиях, когда продукт востребован на рынке, инвестиции направляются на расширение производства. Все зависит от масштабности производства и конъюнктуры рынка. По мере роста износа основных фондов возникает необходимость в их реконструкции, техническом перевооружении.

4. В зависимости от конечных результатов:

• на рост объемов производства;

• на повышение качества производимой продукции;

• на экономию ресурсов (в конечном счете на снижение себестоимости);

• на увеличение количества рабочих мест.

5. По формам собственности:

• частные;

• государственные.

Частные инвестиции - инвестиции , образуемые из средств частных, корпоративных предприятий и организаций, граждан, включая как собственные, так и привлеченные средства.

Государственные инвестиции - инвестиции, образуемые из средств государственного бюджета и других государственных финансовых источников.

6. По источникам финансирования:

• собственные (амортизация, прибыль);

• заемные (кредиты);

• привлеченные (посредством эмиссии акций).

Соотношение между собственными и заемными инвестициями формирует показатель финансовой устойчивости. Нормально, когда собственные средства при инвестировании составляют около 70%, заемные — 30%. Разные источники имеют разную ценность для предприятия. Необходимо, чтобы соотношение между источниками инвестирования было оптимальным. Главная задача — сократить расходы, связанные с инвестированием.

7. По составу участников инвестиционного процесса, их вкладу в разработку и реализацию проекта:

• предприятия;

• акционеры

• коммерческие банки;

• структуры более высокого уровня по отношению к проекту (компании, холдинги);

• бюджеты разного уровня (федеральный, региональный, местный).

Различают также и интеллектуальные нематериальные инвестиции - это затраты на покупку патентов, лицензии, ноу-хау, подготовку и переподготовку персонала, вложения в научно- исследовательские и опытно- конструкторские разработки, рекламу и др.

Кроме того, различают начальные инвестиции, или нетто инвестиции, осуществляемые на основании проекта или при покупке предприятия (фирмы). Вместе с реинвестициями они образуют брутто инвестиции.

Реинвестиции - это вновь освободившиеся инвестиционные ресурсы, используемые на приобретение или изготовление новых средств производства и другие цели. Такие инвестиции могут быть направлены на замену имеющихся объектов новыми, рационализацию и модернизацию технологического оборудования или процессов. Изменение объемов выпуска (производства), диверсификацию, связанную с изменением номенклатуры; созданием новых видов продукции и организацией новых рынков сбыта, на обеспечение выживания предприятия (фирмы) в перспективе.

Суммы новых инвестиций, увеличивающих размер основного капитала и направляемых на его модернизацию (возмещение) (средств, направляемых на возмещение износа основного капитала), составляют валовые инвестиции.

Капитальные вложения в нефинансовые активы составляют капиталовложения в основной капитал предприятия. Они представляют собой совокупность затрат на приобретение и создание основных средств с целью обновления и расширения производственного потенциала предприятий.

Инвестиции в прирост материально – производственных запасов – это затраты состоящие из поступлений оборотных средств, в запасы и выбытия. Они устанавливаются, как разница между поступлениями оборотных средств в запасы и изъятиями из них. Изменение запасов определяют по следующим элементам: сырье и материалы; затраты в незавершенном производстве; готовая продукция для перепродажи и др.

Воспроизводственную структуру инвестиций в основной капитал характеризуют капиталовложения, направляемые на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий. Отнесение инвестиций в основной капитал к соответствующим направлениям воспроизводственной структуры производят по характеру строительства, который определен проектно – сметной документацией.

К новому строительству относят сооружение комплексов объектов основного, подсобного и обслуживающего назначения вновь создаваемых предприятий, зданий, а также филиалов и отдельных производств, которые после ввода в эксплуатацию будут находиться на самостоятельном балансе, осуществляемое на новых площадках для создания новой производственной мощности.

К новому строительству относят также строительство на новой площадке предприятия аналогичной или большей мощности взамен ликвидируемого предприятия, дальнейшая эксплуатация которого, по техническим, экономическим и экологическим условиях признана нецелесообразной. К расширению действующих предприятий относят строительство новых производств на существующем предприятии, готовая продукция и товары для перепродажи и др.

К реконструкции действующих предприятий относят переустройство существующих цехов и объектов основного, подсобного и обслуживающего назначения, как правило, без расширения существующих зданий и сооружений основного назначения. Реконструкция связана с совершенствованием производства и повышением его технико – экономического уровня. Реконструкции действующих предприятий могут осуществляться:

При реконструкции следует обеспечивать:

· Увеличение производственной мощности предприятия;

· Внедрение малоотходной и безотходной технологий и гибких производств;

· Повышение производительности труда;

· Снижение материалоемкости и энергоемкости производства и себестоимости продукции.

К техническому перевооружению действующих предприятий относят комплекс мероприятий по повышению технико – экономического уровня отдельных производств, цехов и участков на базе внедрения новой техники и технологии, модернизации и замены устаревшего и физически изношенного оборудования новым, более производительным, а также по совершенствованию подсобного и вспомогательного хозяйства. Техническое перевооружение действующих предприятий осуществляют по проектам и сметам на отдельные объекты или виды работ, как правило, без расширения существующих производственных мощностей. При техническом перевооружении действующих предприятий можно осуществлять дополнительную установку на существующих производственных площадях машин и оборудования, внедрение автоматизированных машинных систем управления и контроля, проводить другие высокоэффективные мероприятия.[2]

1.2 Методы оценки экономической эффективности инвестиций

Инвестиционные проекты рождаются из потребностей предприятия. Условием жизнеспособности инвестиционных проектов является их соответствие инвестиционной политике и стратегическим целям предприятия, находящим основное выражение в повышении эффективности его хозяйственной деятельности. Оценка эффективности инвестиционных проектов — один из главных элементов инвестиционного анализа; является основным инструментом правильного выбора из нескольких инвестиционных проектов наиболее эффективного, совершенствования инвестиционных программ и минимизации рисков.

Методы оценки инвестиционных проектов не во всех случаях могут быть едиными, так как инвестиционные проекты весьма значительно различаются по масштабам затрат, срокам их полезного использования, а также по полезным результатам.

К мелким инвестиционным проектам, не требующим больших капитальных вложений, не оказывающим существенного влияния на изменение выпуска продукции, а также имеющим относительно небольшой срок полезного использования, можно применять простейшие способы расчета.

В то же время реализация более масштабных инвестиционных проектов (новое строительство, реконструкция, освоение принципиально новых видов продукции и т. п.), требующих больших инвестиционных затрат, вызывает необходимость учета большого числа факторов и, как следствие, проведения более сложных расчетов, а также уточнения методов оценки эффективности. Чем масштабнее инвестиционный проект и чем больше значительных изменений он вызывает в результатах хозяйственной деятельности предприятия, тем точнее должны быть расчеты денежных потоков и методы оценки эффективности инвестиционного проекта.

То обстоятельство, что движение денежных потоков, вызванное реализацией инвестиционных проектов, происходит в течение ряда лет, усложняет оценку их эффективности. С учетом того, что внедрение инвестиционных проектов в течение длительного периода времени оказывает влияние на экономический потенциал и результаты хозяйственной деятельности предприятия, ошибка в оценке их эффективности чревата значительными финансовыми рисками и потерями.

Экономической науке известны несколько основных причин расхождения между проектными и фактическими показателями эффективности инвестиционных проектов.

К первой группе причин относится сознательное завышение эффективности инвестиционного проекта, обусловленное субъективной позицией отдельных ученых, научных работников и специалистов предприятия и их борьбой за ограниченные финансовые ресурсы. Защититься от таких просчетов возможно путем создания на предприятиях соответствующих систем управления, которые позволяют координировать и контролировать работу функциональных служб предприятия, или привлечения независимых экспертов к проверке объективности расчетов, связанных с оценкой эффективности инвестиционных проектов.

Вторая группа причин обусловлена недостаточным учетом факторов риска и неопределенности, возникающих в процессе использования инвестиционных проектов.

Как следует из изложенного, при перспективной оценке эффективности инвестиционных проектов возникает множество проблем. Избежать или свести их к минимуму в значительной мере поможет выбор наиболее объективных методов оценки эффективности инвестиций.

В настоящее время в европейских странах и в США существует ряд методов оценки эффективности инвестиций. Их можно разделить на две основные группы: методы оценки эффективности инвестиционных проектов, не включающие дисконтирование и включающие дисконтирование.

Таблица № 1. Основные показатели эффективности инвестиционных проектов

| Абсолютные показатели |

Относительные показатели |

Временные показатели |

| Метод приведенной стоимости |

Метод аннуитета |

Метод рентабельности |

Метод ликвидности |

| Способы, основанные на применении концепции дисконтирования |

| Интегральный экономический эффект (чистая текущая стоимость, NPV) |

Дисконтированный годовой экономический эффект (AN PV) |

Внутренняя норма доходности (JRR). Индекс доходности инвестиций |

Срок окупаемости инвестиций с учетом дисконтирования |

| Упрощенные способы |

| Приблизительный аннуитет |

Показатели простой рентабельности. Индекс доходности инвестиций |

Приблизительный (простой) срок окупаемости инвестиций |

Простым сроком окупаемости инвестиций

называется продолжительность периода от начального момента до момента окупаемости. Начальным моментом обычно является начало первого шага или начало операционной деятельности.

Метод предполагает вычисление того периода, за который сумма нарастающим итогом денежных поступлений сравнивается с суммой первоначальных инвестиций.

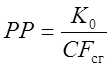

Формула расчета срока окупаемости имеет вид:

, где (1) , где (1)

РР - срок окупаемости инвестиций (лет);

Ко - первоначальные инвестиции;

CFcг - среднегодовая стоимость денежных поступлений от реализации инвестиционного проекта.

Простой срок окупаемости является широко используемым показателем для оценки того, возместятся ли первоначальные инвестиции в течение срока их экономического жизненного цикла инвестиционного проекта.

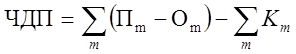

Индекс доходности инвестиций (ИД)

- отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧДП к накопленному объему инвестиций.

(2) (2)

Пm - приток денежных средств на m-м шаге;

Оm

- величина оттока денежных средств на m-м шаге без капиталовложений (К) (инвестиций) на том же шаге.

Km – инвестиции на m – м шаге;

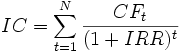

Внутренняя норма доходности (IRR) - это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

(3) (3)

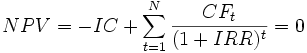

Чистая приведённая стоимость (чистая текущая стоимость, чистый дисконтированный доход, принятое в международной практике анализа инвестиционных проектов сокращение — NPV или ЧДД) — это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню.

(4) (4)

1.

Методы оценки эффективности инвестиций, не включающие дисконтирование (статистические):

Методы оценки эффективности, не включающие дисконтирование, иногда называют статистическими методами оценки эффективности инвестиций. Эти методы опираются на проектные, плановые и фактические данные о затратах и результатах, обусловленные реализацией инвестиционных проектов. При использовании этих методов в отдельных случаях прибегают к такому статистическому методу, как расчет среднегодовых данных о затратах и результатах (доходах) за весь срок использования инвестиционного проекта. Данный прием используется в тех ситуациях, когда затраты и результаты неравномерно распределяются по годам применения инвестиционного проекта.

В результате такого методического приема не в полной мере учитывается временной аспект стоимости денег, факторы, связанные с инфляцией и риском. Одновременно с этим усложняется процесс проведения сравнительного анализа проектных и фактических данных по годам использования инвестиционного проекта. Поэтому статистические методы оценки (методы, не включающие дисконтирование) наиболее рационально применять в тех случаях, когда затраты и результаты равномерно распределены по годам реализации инвестиционных проектов и срок их окупаемости охватывает небольшой промежуток времени — до пяти лет. Однако, благодаря своей простоте, общедоступности для понимания большинством специалистов фирм, высокой скорости расчета эффективности инвестиционных проектов и доступности к получению необходимых данных, эти методы получили самое широкое распространение на практике. Основные их недостатки — охват краткого периода времени, игнорирование временного аспекта стоимости денег и неравномерного распределения денежных потоков в течение всего срока функционирования инвестиционных проектов.[3]

Статистические методы оценки эффективности инвестиций можно условно разделить на две группы:

· методы абсолютной эффективности инвестиций (метод, основанный на расчете сроков окупаемости инвестиций, и метод, основанный на определении нормы прибыли на капитал);

· методы сравнительной эффективности вариантов капитальных вложений (метод накопленного сальдо денежного потока (накопленного эффекта) за расчетный период; метод сравнительной эффективности — метод приведенных затрат; метод сравнения прибыли).

Теория абсолютной эффективности капитальных вложений исходит из предпосылки, что реализации или внедрению подлежит такой инвестиционный проект, который обеспечивает выполнение установленных инвестором нормативов эффективности использования капитальных вложений. К таким нормативам относится нормативный срок полезного использования инвестиционного проекта, или получение заданной нормы прибыли на капитал. Проект подлежит внедрению, если ожидаемое значение вышеназванных показателей будет равным или большим их нормативных значений.

Теория сравнительной эффективности капитальных вложений исходит из предпосылки, что внедрению (реализации) подлежит такой инвестиционный проект из нескольких (не менее двух), который обеспечивает либо минимальную сумму приведенных затрат, либо максимум прибыли, либо максимум накопленного эффекта за расчетный период его использования.

Дисконтирование — метод оценки инвестиционных проектов путем выражения будущих денежных потоков, связанных с реализацией проектов, через их стоимость в текущий момент времени Методы оценки эффективности инвестиций, основанные на дисконтировании, применяются в случаях крупномасштабных инвестиционных проектов, реализация которых требует значительного времени.[4]

2.

Методы оценки эффективности инвестиций, основанные на дисконтировании:

Метод оценки эффективности инвестиционного проекта на основе чистой приведенной стоимости позволяет принять управленческое решение о целесообразности реализации проекта исходя из сравнения суммы будущих дисконтированных доходов с издержками, необходимыми для реализации проекта (капитальными вложениями).

Индекс доходности — это отношение приведенных денежных доходов к приведенным на начало реализации проекта инвестиционным расходам. Если индекс доходности больше 1, то проект принимается. При индексе доходности меньше 1 проект отклоняется.

Внутренняя норма прибыли представляет собой ту расчетную ставку процента (ставку дисконтирования), при которой сумма дисконтированных доходов за весь период реализации инвестиционного проекта становится равной сумме первоначальных затрат (инвестициям). Эту норму можно трактовать как максимальную ставку процент, под который фирма может взять кредит для финансирования проекта с помощью заемного капитала.

Расчет аннуитета чаще всего сводится к вычислению общей суммы затрат на приобретение по современной общей стоимости платежа, которые затем равномерно распределяются на всю продолжительность инвестиционного проекта.[5]

2. Характеристика объекта исследования

2.1 История предприятия

ОАО «N» является ведущим предприятием России в области создания морского подводного оружия. Оно ведёт свою историю с 20 – х годов 20 века.

Государственным Комитетом Обороны было выпущено постановление о создании научно-исследовательского минно-торпедно-трального института. Этот институт был создан в Ленинграде на площадях бывшего опытного завода и базы катеров.

Главными задачами института стали создание качественно новых и модернизация серийных образцов торпедного, минного и противоминного оружия.

В 50-е годы институт превращается в многопрофильную организацию с развитой лабораторно-стендовой базой, собственным флотом опытовых кораблей и сильным опытным производством.

В 60 -е годы за успехи в деле создания оружия для ВМФ институт награждается Орденом Трудового Красного Знамени. Преобразован в Центральный научно-исследовательский институт. В связи с ростом и расширением институт превращается в головное предприятие отрасли. В 1972 году создан филиал в г. Уральске. Успешно функционируют специализированные отделы института в г. Каспийске (Дагестан), Петропавловске (Казахстан), Феодосии (Крым) и Пржевальске (Киргизия).

В 1991 году институт и его филиал в г. Ломоносове стали самостоятельными государственными предприятиями. Остальные филиалы и отделы института и значительная часть производственной базы отрасли оказались в сопредельных России государствах.

В 1994 году институту присвоен статус Государственного научного центра, которым он владеет до настоящего времени.

В настоящее время в соответствии с Указом Президента РФ он преобразован в ОАО «N» со стопроцентной собственностью государства. Концерн является головным обществом интегрированной структуры, в которую входят организации в г. Ломоносов, Санкт-Петербург, г. Каспийск и др.

2.2 Описание предприятия и цехов

Таблица № 2. Данные производственной деятельности предприятия за 2009 г.

| № п/п |

Наименование основных данных |

Показатели |

| 1 |

Годовой выпуск продукции, млн.руб. |

836,688 |

| В том числе собственные работы |

567,974 |

| 2 |

Фактическая трудоемкость годового выпуска продукции, чел. - ч. |

219,7 тыс. н / ч |

| 3 |

Численность работающих ППП, чел. |

1158 |

| в том числе рабочих, чел. |

211 |

| из них производственных рабочих, чел. |

120 |

| 4 |

Коэффициент сменности рабочих |

1 |

| 5 |

Общая площадь зданий и сооружений, м2

|

36 424 |

| в том числе производственная, м2

|

2 437 |

| 6 |

Общее количество технологического оборудования, шт. |

1 925 |

| в том числе металлорежущего, шт. |

156 |

| 7 |

Средний срок эксплуатации основных видов технологического оборудования, лет |

30 |

| 8 |

Средняя загрузка основного производственного оборудования, % |

36 % |

Размещение и площади.

Целью технического перевооружения предприятия является обеспечение технологического развития предприятия и совершенствование производства для обеспечения выпуска модернизированной и новой продукции специального назначения.

Техническое перевооружение, направленное на внедрение прорывных, ресурсосберегающих, экономически безопасных технологий включает следующие мероприятия:

- замену морально и физически изношенного оборудования на новое высокопроизводительное и высокотехнологичное;

- создание участка поверхностного монтажа радиокомпонентов;

- создание участка нанесения полимерных покрытий;

- приобретение автотранспорта соответствующее требованиям ЕВРО-2;

- приобретение современных средств контроля и измерений;

Техническому перевооружению в ОАО «N» подлежат следующие подразделения:

-опытное производство

- энергетическая служба

- транспортный отдел

Опытное производство ОАО «Концерн «N» специализируется на изготовлении макетов, опытных образцов и малых партий морского подводного оружия по заказам Министерства обороны РФ и зарубежным контрактам, по документации разработанной в научно-производственных комплексах и отделах .В состав опытного производства входят:

- механообрабатывающее производство;

- слесарно-сборочный участок;

- участок печатных плат;

- участок изготовления специальных элементов;

- спецучастки изготовления РТИ и деталей из стеклопластиков

- монтажный участок

- сварочный участок

- испытательный участок.

В настоящее время имеется 68 единиц основного металлорежущего оборудования. Основная часть оборудования физически и морально изношена. Средний возраст оборудования 30 лет.

Комплектующими для сборки узлов и изделий цех обеспечивается лабораторно-производственными участками, которые входят в состав научно-производственного технологического комплекса, включающего в себя отдел технологии изготовления изделий.

Предусматривается техническое перевооружение лабораторно – производственной базы предприятия в обеспечение изготовления и проведения испытаний разрабатываемой и изготавливаемой глубоководной морской техники, технологических комплексов и комплектующих систем для гражданских и военных судов.

Перевооружаемые производства размещаются в главном и производственных корпусах предприятия.

Таблица № 3. Размещение и площади перевооружаемых производств.

| Наименование производства |

Размещение |

Площадь, м2

|

| 1.Механический участок |

Корп. 131,132 1 этаж |

1 334 |

| 2.Слесарно – сборочный участок |

Корп. 132, 2 этаж |

194,9 |

| 3.Монтажный участок |

Корп. 131, 2 этаж |

96,3 |

| 4.Сварочный участок |

Корп. 132, 2 этаж |

94,6 |

| 5.Участок поверхностного монтажа радиокомпонентов |

Корп. 131, 2 этаж |

35 |

| 6.Участок нанесения полимерных покрытий |

Корп. 134, 2 этаж |

90 |

| 7.Участок печатных плат |

Корп. 20, 3 этаж |

69 |

| 8.Участок пьезообразователей и пьезоэлементов |

Корп. 134, 1 этаж |

15 |

2.3 Характеристика профильной продукции оказываемых услуг

Вид деятельности:

Исследования в области: гидроакустики, физических полей; гидродинамики, прочности, автоматических систем управления и стабилизации подводных объектов; новых перспективных технологий. Опытно-конструкторские работы по созданию: подводного морского оружия

Продукция:

Научно-исследовательские и проектно-конструкторские работы по созданию морского подводного оружия и различных видов морской подводной техники для:

- исследования и освоения мирового океана;

- обеспечения водолазов инструментом, средствами жизнеобеспечения и координации в пространстве;

- поиска, распознавания, обозначения и подъема подводных объектов;

- экологического мониторинга водной среды; защиты водных территорий;

- подводной очистки корпусов судов от обрастаний;

- дистанционного контроля состояния работающих подводных механизмов.

ОАО «N» является уникальным и единственным в Российской Федерации комплексным научно-исследовательским и проектно-конструкторским институтом по созданию различных видов морского подводного оружия, вооружения, морских подводных станций, аппаратов и приборов, а также подводно-технических средств специального назначения.

В состав ОАО «N» входят специализированные научно-производственные, проектно-конструкторские и технологические подразделения; экспериментально-опытное производство; лабораторно-стендовая и испытательная база (гидроакустические бассейны, климатические камеры, ударные и вибрационные стенды, автоклавы, стенды для отработки тепловых и электрических двигателей, систем управления и диагностирования), включающая опытные суда; аспирантура и докторантура; социальная инфраструктура.

В настоящее время ОАО «N» является комплексным центром по разработке разновидностей подводной техники. Основными направлениями являются: разработка торпедного и минного оружия, средств освещения подводной обстановки, гидроакустического противодействия, противоминной защиты, подводных аппаратов широкого спектра назначения, отработка технологии изготовления разрабатываемой техники. В последнее время успешно разрабатываются технологии двойного назначения и ведутся работы по производству товаров гражданского назначения.

Вопрос военно-технического сотрудничества с фирмами и государственными организациями зарубежных стран в настоящее время является чрезвычайно актуальным, поэтому появилась возможность в условиях значительного сокращения госзаказа РФ сохранить кадры ЦНИИ, осуществлять развитие научно - технической и экспериментальной базы института.

Анализ современного рынка морского подводного оружия позволяет сделать вывод о наличии ряда объективных предпосылок, обеспечивающих реальную возможность активизации военно-технического сотрудничества с зарубежными партнерами. Экспорт кораблей - носителей из РФ продолжается в настоящее время и планируется в дальнейшем. Поэтому естественен интерес стран импортеров к приобретению как ранее разработанных образцов, так и их модернизации. Институт получил много интересных предложений по сотрудничеству от зарубежных партнеров из Франции, Китая, Англии и других стран. Выставки в Объединенных Арабских Эмиратах, Турции, Малайзии, Англии, Индии проявили большой интерес к экспонатам института.

Присвоение институту статуса Государственного научного центра РФ расширило возможности проведения фундаментальных и поисковых исследований и обеспечило дополнительное плановое финансирование Правительством в лице Минпромнауки в интересах как оборонных, так и конверсионных разработок.

В соответствии с программами фундаментальных и поисковых исследований и программами прикладных ОКР в институте успешно выполнены по созданию автономного автоматического гидроакустического устройства для искусственной концентрации рыбы в зоне рыболовного трала, подводного аппарата для очистки корпуса судов без докования, гидролокатора бокового обзора, по разработке точных электронных весов для взвешивания рыбы и морепродуктов в условиях морской качки и автономного всплывающего по гидроакустическому сигналу буя для обозначения морских нефтескважин, подводных объектов и подъёма малоразмерных устройств. Разработки и натурные испытания по этим темам завершены с положительными результатами.

2.4 Анализ финансового положения ОАО «

N»

2.4.1 Анализ состава и структуры имущества предприятия

Имущество предприятия предназначено для производства и реализации продукции, выполнения работ, оказание услуг. В состав имущества предприятия включают оборотные и внеоборотные активы. Анализ актива баланса предприятия позволяет дать общую оценку имущества и выделить в составе имущества внеоборотные активы (I раздел актива баланса) и оборотные активы (II раздел актива баланса).

Горизонтальный анализ –

сравнение каждой позиции отчетности с предыдущим периодом. Рассчитывают абсолютное и относительное отклонение. Расчет изменений в процентах необходим для того, чтобы показать, как объем данного изменения соотносится с базовой величиной показателя. За базу принимают один из предшествующих годов или (при анализе балансов) одну из предшествующих дат (начало года).

Вертикальный

(структурный) анализ

— определение структуры итоговых, финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом. Здесь выявляется процентное соотношение различных структурных составляющих и итогового значения комплексного показателя. Для этого итоговую сумму принимают за 100%, а затем вычисляют процентные доли каждой составляющей. Вертикальный анализ применяется для сопоставления важности определенных составляющих деятельности предприятия. С его помощью в отчетах, представляемых в виде сравнительных таблиц, можно выявлять изменения составляющих компонентов.

Сопоставляются данные по валюте баланса на начало и конец отчетного периода.

Таблица № 4. Характеристика активов ОАО «

N

».

№

п/п

|

Актив |

На начало периода |

На конец периода |

Изменение (+,-) |

| тыс. руб. |

уд. вес % |

тыс. руб. |

уд. вес % |

тыс.руб. |

% |

| 1. |

Внеоборотные активы, всего в том числе:

|

41 509

|

16,4

|

58 599

|

9,9

|

17 090

|

41,2

|

| 1.2. |

Нематериальные активы |

7 |

0,002 |

20 |

0,003 |

13 |

18,6 |

| 1.3. |

Основные средства |

38 033 |

15,0 |

47 058 |

8,0 |

9 025 |

23,7 |

| 1.4. |

Незавершенное строительство |

1 462 |

0,6 |

2 777 |

0,5 |

1 315 |

89,9 |

| 1.5 |

Доходные вложение в материальные ценности |

0 |

0 |

0 |

0 |

0 |

0 |

| 1.6. |

Долгосрочные финансовые вложения |

7 |

0,002 |

7 |

0 |

0 |

0 |

| 1.7. |

Отложенные налоговые активы |

2 000 |

0,8 |

8 664 |

1,5 |

6 664 |

33,3 |

| 1.8. |

Прочие внеоборотные активы |

0 |

0 |

73 |

0,01 |

73 |

0,01 |

| 2. |

Оборотные активы всего в том числе:

|

212 201

|

83,6

|

528 408

|

90,1

|

316 207

|

149,0

|

| 2.1. |

Запасы в том числе: |

80 114 |

31,6 |

120 942 |

20,6 |

40 828 |

50,9 |

| 2.1.1 |

Сырье, материалы и другие аналогичные ценности |

4 228 |

1,7 |

4 830 |

0,8 |

602 |

14,2 |

| 2.1.2 |

Животные на выращивании и откорме. |

0 |

0 |

0 |

0 |

0 |

0 |

| 2.1.3 |

Затраты в незавершенном производстве |

55 243 |

21,8 |

83 455 |

14,2 |

28 212 |

51,1 |

| 2.1.4 |

Готовая продукция и товары для перепродажи. |

20 443 |

8,1 |

32 541 |

5,5 |

12 098 |

59,2 |

| 2.1.5 |

Товары отгруженные. |

0 |

0 |

0 |

0 |

0 |

0 |

| 2.1.6 |

Расходы будущих периодов |

200 |

0,07 |

116 |

0,02 |

-84 |

-42 |

| 2.1.7 |

Прочие запасы и затраты. |

0 |

0 |

0 |

0 |

0 |

0 |

| 2.2. |

НДС по приобретенным ценностям |

2 473 |

0,8 |

4 122 |

0,6 |

1 649 |

66,7 |

2.3.

|

Дебиторская задолженность, платежи по которой ожидаются более чем через 12 мес. после отчетной даты в том числе: |

10 150 |

4,0 |

11 120 |

1,9 |

970 |

9,6 |

| 2.3.1 |

Покупатели и заказчики |

5 670 |

2,2 |

6 150 |

1,0 |

480 |

8,5 |

| 2.4. |

Дебиторская задолженность, платежи по которой ожидаются в течение 12 мес. после отчетной даты в том числе: |

46 500 |

18,3 |

159 785 |

27,2 |

113 285 |

243,6 |

| 2.4.1 |

Покупатели и заказчики |

35 385 |

13,9 |

32 359 |

5,5 |

-3 026 |

-8,6 |

| 2.5. |

Краткосрочные финансовые вложения |

25 000 |

9,9 |

118 112 |

20,1 |

93 112 |

372,4 |

| 2.6. |

Денежные средства |

47 964 |

18,9 |

114 327 |

19,5 |

66 363 |

138,4 |

| 2.7. |

Прочие оборотные активы |

0 |

0 |

10 |

0 |

10 |

0 |

| Баланс

|

253 710

|

100 |

587 007

|

100 |

333 297

|

131,4

|

| Коэффициент соотношения внеоборотных и оборотных активов |

41509

212201

|

0,196 |

58599

528408

|

0,111 |

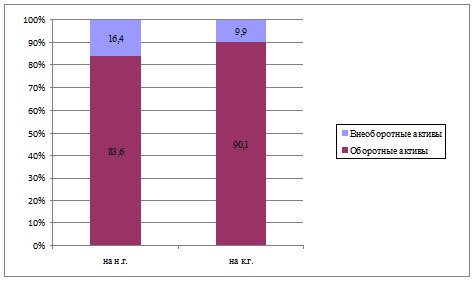

Рис.1 . Динамика структуры активов, %.

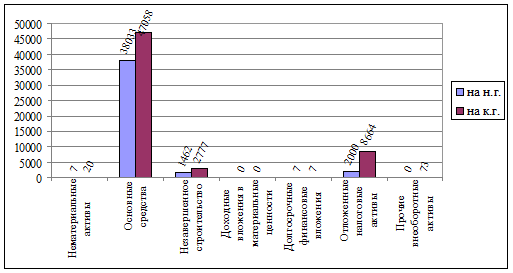

Рис. 2. Динамика стоимости внеоборотных активов, тыс. руб.

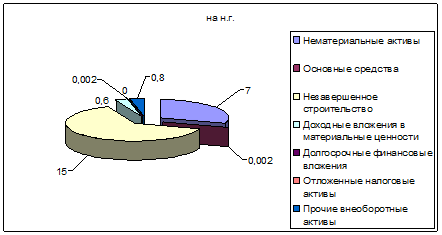

Рис. 3. Динамика структуры внеоборотных активов, %. Рис. 3. Динамика структуры внеоборотных активов, %.

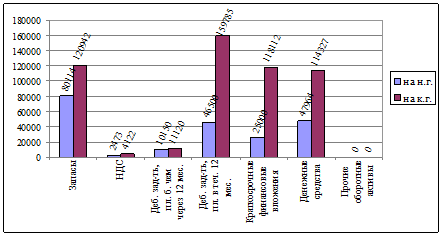

Рис.4. Динамика стоимости оборотных активов, тыс.руб.

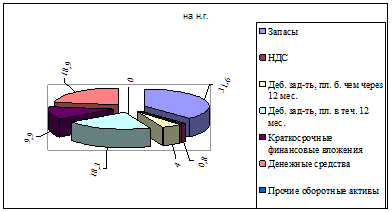

Рис.5. Динамика структуры оборотных активов, %.

В результате анализа видно, что общая стоимость имущества предприятия за отчетный период увеличилась на 333297 тыс.руб. или на 131,4%, это произошло за счет увеличения стоимости иммобильного имущества на 17090 тыс. руб. или на 41,2% и увеличения стоимости мобильного имущества на 316207 тыс. руб. или на 149%.

В отчетном году стоимость основных средств возросла на 9025 тыс. руб. или на 23,7%. Это свидетельствует о результате их переоценки и ввода новой техники. Нематериальные активы в составе имущества занимают менее 1%, но их увеличение на 13 тыс. руб. или на 18,6% свидетельствует о наличии возможности для инновационной деятельности предприятия: вложение капитала в патенты и интеллектуальную собственность.

Расходы в незавершенное строительство возросли на 1315 тыс. руб. или на 89,9%.Это явилось результатом увеличения затрат на строительство подрядным способом. Данные активы не участвуют в производственном обороте и следовательно увеличение их суммы может негативно сказаться на результативности финансово-хозяйственной деятельности предприятия.

Долгосрочными финансовыми вложениями предприятие располагает, но результатов они не принесли, поэтому следует пересмотреть финансовые вложения и по возможности вложить в более доходный вид инвестиций..

Отложенные налоговые активы возросли на 6664 тыс. руб. или на 333,2 %, эти средства образовались в результате недофинансирования государственного заказа. Такая ситуация имела место и на конец 2009 года, что повлекло увеличение этой составляющей внеоборотных активов.

| № п/п |

Источники средств |

На начало периода |

На конец периода |

Изменения (+,-) |

| тыс. руб. |

уд. вес % |

тыс. руб. |

уд. вес % |

тыс. руб. |

% |

| 1. |

Собственные источники средств, всего в том числе

: |

101 553

|

40,0

|

113 387

|

19,3

|

11 834

|

11,6

|

| 1.1 |

Уставной капитал |

200 |

0,08 |

200 |

0,003 |

0 |

0 |

| 1.2. |

Добавочный капитал |

38 618 |

15,2 |

38 239 |

6,5 |

-379 |

-0,9 |

| 1.3. |

Резервный капитал, всего в том числе: |

0 |

0 |

10 |

0 |

10 |

0 |

| 1.3.1 |

Резервы, образованные в соответствии с учредительными документами |

0 |

0 |

10 |

0 |

10 |

0 |

| 1.4. |

Нераспределенная прибыль (непокрытый убыток) |

62 735 |

24,7 |

74 938 |

12,8 |

12 203 |

19,4 |

2.

|

Заемный капитал, всего в том числе:

|

152 157

|

60,0

|

473 620

|

80,7

|

321 463

|

211,3

|

| 2.1. |

Отложенные налоговые обязательства |

7 064 |

24,7 |

16 836 |

2,9 |

9 772 |

138,3 |

| 2.2. |

Кредиторская задолженность, в том числе: |

144 314 |

56,9 |

456 123 |

77,7 |

311 809 |

216 |

| 2.2.1 |

Поставщики и подрядчики |

38 153 |

15 |

49 094 |

8,4 |

10 941 |

28,7 |

| 2.2.2 |

Задолженность перед персоналом организации |

8 059 |

3,2 |

1 455 |

0,2 |

-6 604 |

-81,9 |

| 2.2.3 |

Задолженность перед государственными внебюджетными фондами |

796 |

0,3 |

0 |

0 |

-796 |

-1 |

| 2.2.4 |

Задолженность по налогам и сборам |

1 861 |

0,7 |

6 388 |

1,1 |

4 527 |

243,2 |

| 2.2.5 |

Прочие кредиторы |

95 445 |

37,6 |

399 186 |

68,0 |

303 741 |

318,2 |

| Баланс

|

253 710

|

100 |

587 007

|

100 |

333 297 |

131,4 |

Таблица № 5. Анализ состава и структуры источников средств предприятия.

На начало отчетного периода стоимость мобильного имущества составила 212201 тыс. руб., а за отчетный период возросла на 316207 тыс. руб. или на 149%. Удельный вес оборотных средств в стоимости активов предприятия составил на конец года 90,0 %. Прирост активов обусловлен увеличением запасов на 40828 тыс. руб. или на 50,9%.

Сырьё и материальные ценности возросли на 602 тыс. руб. или на 14,2%. Это связано с тем, что предприятие не закупает много материалов, а лишь необходимую часть для выполнения государственного заказа. Затраты в незавершенное производство увеличились на 40310 тыс. руб. или 53,2%, они занимали большую долю в составе оборотных активов на начало года, на конец года идет увеличение на 19,8%. Темпы снижения производственных запасов изменяются, в соответствии с темпами снижения незавершенного производства при одновременном увеличении денежных средств, что свидетельствует о том, что на предприятии существует эффективная взаимосвязь в работе основных служб – маркетинговой, снабженческой, производственной.

Оценка собственных и заемных средств, вложенных в имущество предприятия

Поступление, приобретение, создание имущества предприятия осуществляется за счет собственных и заемных средств, характеристика источников которых показана в пассиве баланса предприятия. Данные состава и структуры собственных и заемных средств, вложенных в имущество предприятия, представлены в таблице 4.

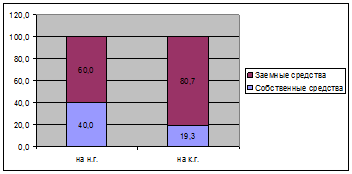

Рис. 6. Динамика структуры капитала предприятия, %.

В процессе анализа пассивов предприятия видно, что общая сумма финансовых ресурсов увеличилась на 333 297 тыс. руб. или на 131,4%. Это произошло в результате прироста собственного капитала на 11834 тыс. руб. или на 11,6% и заемного капитала на 321463 тыс. руб. или на 211,3%. Увеличение собственных средств произошло в результате увеличения нераспределенной прибыли на 12 203 тыс. руб. или на 19,4 %, незначительной доли резервного капитала на конец периода 10 тыс. руб. Доля собственного капитала, в общем объеме финансирование на начало периода составила 40% и снизилась на конец периода до 19,3 %, то есть на 20,7%.

Удельный вес заемного капитала на начало периода составлял 60,0% и повысился до 80,7% на конец отчетного периода.

Увеличение заемных средств произошло в результате увеличения: отложенных налоговых обязательств на 9 772 тыс. руб. или на 138,3 %, кредиторской задолженности на 311809 тыс. руб. или на 216,0%, как следствие существующей системы расчетов между партнерами в связи с увеличением задолженностей перед поставщиками на 10 941 тыс. руб. или на 28,7%, задолженностей по налогам и сборам 4 527 тыс. руб. или на 243,0%, по прочим кредитам на 303 741 тыс. руб. или на 318,2 %.

Вертикальный анализ

показывает, что наибольшую долю в общей сумме финансовых ресурсов имеют заемные средства, удельный вес которых составил на начало года 60,0%, а к концу года увеличился до 80,7 %.

Структура заемных средств и динамика основных факторов их роста во многом определяется спецификой предприятия. Объём государственного заказа на 2009 год был увеличен более чем, на 25%, текущие же платежи по выполненным объемам работ систематически не покрывали производственных затрат. Отсюда имела место высокая и растущая кредиторская задолженность почти по всем её видам.

Коэффициент соотношения заемных и собственных средств на начало года равен 0,67, что значительно ниже рекомендуемого значения, к концу года его величина снижается до 0,24. Такая динамика является следствием того, что на начало года стоимость имущества была сформирована за счет заемных средств на 60,0% и к концу года на 80,7%. Это свидетельствует об общей финансовой неустойчивости предприятия. Однако при невысокой оборачиваемости материальных оборотных средств и дебиторской задолженности для унитарных предприятий критическое значение коэффициента допускается 0,7 – 0,8.

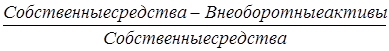

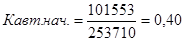

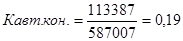

Коэффициент автономии Ка равен отношению собственного капитала к валюте баланса.

(5) (5)

Ка на начало года =  = 0,40; Ка на конец года = = 0,40; Ка на конец года =  = 0,19 = 0,19

Коэффициент автономии показывает, что имущество предприятия сформировано за счет собственных средств на начало года на 40%, а к концу года на 19%, т.е. предприятие не сможет полностью погасить все свои долги, реализовав имущество. Это также свидетельствует об уменьшении финансовой прочности предприятия, и зависимости его от внешних кредиторов (государства), снижает вероятность погашения предприятием своих обязательств и уменьшает возможность привлечения средств со стороны.

Поскольку основная доля формирования заемных источников финансирования принадлежит кредиторской задолженности необходимо изучить её состав и структуру. Анализ кредиторской задолженности представлен в таблице 5.

Таблица № 6 Анализ кредиторской задолженности предприятия за 2009 г.

| Источники средств |

На начало периода |

На конец периода |

Изменения (+,-) |

| тыс. руб. |

уд. вес

%

|

тыс. руб. |

уд. вес

%

|

тыс. руб. |

% |

| 1. Кредиторская задолженность в том числе: |

144 314 |

100 |

456 123 |

100 |

311 809 |

216,1 |

| 1.1.Поставщики и подрядчики |

38 153 |

26,4 |

49 094 |

10,8 |

10 941 |

28,7 |

| 1.2.Задолженность перед персоналом организации |

8 059 |

5,6 |

1 455 |

0,3 |

-6 604 |

-81,9 |

| 1.3.Задолженность перед государственными внебюджетными фондами |

796 |

0,5 |

0 |

0 |

796 |

0,5 |

| 1.4.Задолженность по налогам и сборам |

1 861 |

1,3 |

6 388 |

1,4 |

4 527 |

243,2 |

| 1.5.Прочие кредиторы |

95 445 |

66,1 |

399 186 |

87,5 |

303 741 |

318,2 |

| 2. Задолженность перед участниками (учредителями) по выплате доходов |

340 |

0,2 |

340 |

0,07 |

- |

| 3. Доходы будущих периодов |

439 |

0,3 |

321 |

0,07 |

-118 |

-26,9 |

Как свидетельствуют данные таблицы, на предприятии наблюдается тенденция увеличения кредиторской задолженности по всем видам расчетов, за исключением задолженности перед персоналом. Большую часть объема кредиторской задолженности на начало года 66,1% и на конец года 87,5% составляют прочие кредиторы. Это сторонние организации, подрядчики, которые выполняют для нас работу, т.е. контрагенты. Сумма долгов им возросла по сравнению с началом года на 303 741 тыс. руб. Также возросла задолженность перед поставщиками и подрядчиками на 10 941 тыс. руб. или 28,7 %. Задолженность перед персоналом уменьшилась на 6 064 тыс. руб. или на 81,9 %, а удельный вес имел тенденцию к снижению (на начало года 5,6 % и на конец года 0,3 %). Задолженность по налогам и сборам возросла на 4 527 тыс. руб. или 243,2 %. Уменьшились доходы будущих периодов и составили 118 тыс. руб. или 26,9 %. Предприятие не может вовремя расплачиваться по своим обязательствам. Однако предприятие находится на бюджетном финансировании и основная причина, высокой и растущей кредиторской задолженности в наличии государственного долга по финансированию государственных заказов.

Анализ обеспеченности предприятия собственными оборотными средствами

Необходимым условием успешной работы предприятия является наличие собственных оборотных средств, которые могут быть использованы для приобретения материально-производственных запасов, покрытия издержек производства или обращения, обеспечения непрерывной производственной и предпринимательской деятельности. Отсутствие таких средств вынуждает обращаться к заемным источникам.

Величина собственных оборотных средств (СОС) определяется как разность между суммой источников собственных средств (итог 3 раздела ПБ) и их величиной, которая была направлена на формирование иммобильного имущества (итог 1 раздела АБ).

Как правило, долгосрочные кредиты и займы (4 р.ПБ) используются для приобретения основных средств и прочих внеоборотных активов и в связи с этим приравниваются к источникам собственных средств.

Таблица № 7. Расчет собственных оборотных средств предприятия.

№

п/п

|

Показатели

|

На начало периода |

На конец периода |

Изменения (+,-) |

| тыс. руб. |

уд. вес

%

|

тыс. руб. |

уд. вес

%

|

тыс. руб. |

% |

| 1. |

Собственные средства |

101 553 |

93,5 |

113 387 |

87,1 |

11 834 |

11,6 |

| 2. |

Отложенные налоговые обязательства |

7 064 |

6,5 |

16 836 |

12,9 |

9 772 |

13,8 |

| 3. |

Итого: |

108 617 |

100 |

130 223 |

100 |

22 006 |

20,3 |

| 4. |

Внеоборотные активы |

41 509 |

16,4 |

58 599 |

9,9 |

17 090 |

41,2 |

| 5. |

Собственные оборотные средства |

67 108 |

61,8 |

71 624 |

55,0 |

4 516 |

6,7 |

инвестиция экономический капитальный финансовый

По данным таблицы видно, что сумма собственных средств за отчетный период увеличилась на 11 834 тыс. руб. или на 11,6 %. Прирост был вызван увеличением нераспределенной прибыли предприятия. Долгосрочные отложенные налоговые обязательства по – существу являются кредитом государства, по уменьшению налоговых платежей. Они используются на приобретение основных средств, потому в таблице эти средства добавляются к источникам собственных средств. С учетом этого собственные оборотные средства (СОС) увеличились на 4 516 тыс. руб. или 6,7 %, это сопровождается интенсивным ростом выручки в 2009 году и относительно низкими темпами увеличения собственных оборотных средств. Погашение дефицита СОС при жесткой зависимости производства от структуры и финансирования государственного заказа практически возможно за счет увеличения бюджетных ассигнований.

Оценка финансовой устойчивости предприятия

В условиях рынка, когда хозяйственная деятельность предприятия и его развитие осуществляется за счет самофинансирования, а при недостаточности собственных финансовых ресурсов - за счет заемных средств, важную аналитическую характеристику приобретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств - это запас финансовой устойчивости предприятия при том условии, что его собственные средства превышают заемные

Коэффициент автономии характеризует общую финансовую независимость предприятия и определяется, как отношение собственных источников средств предприятия (итог III р ПБ) к сумме средств, вложенных в имущество предприятия (итог ПБ). Финансовое положение предприятия можно считать устойчивым, если значение коэффициента не менее 50 %, т.е. половина имущества предприятия должна быть сформирована за счет собственных средств предприятия.

(6) (6)

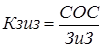

Коэффициент обеспеченности предприятия запасами и затратами за счет собственных оборотных средств определяется как отношение собственных оборотных средств запасам и затратам (из раздела II АБ).

Коэффициент финансовой независимости в части формирования всех оборотных активов определяется, как отношение собственных оборотных средств к сумме всех оборотных активов (итог II р АБ).

Если значение коэффициентов больше или равно 1, предприятие полностью обеспечено запасами и затратами, всеми оборотными активами за счет собственных источников средств и относится к классу с абсолютной финансовой устойчивостью. Чем меньше значение коэффициента, тем неустойчивее финансовое состояние предприятия. Предприятие достигает критического финансового состояния, когда коэффициент обеспеченности собственными средствами в части формирования всех оборотных активов имеет значение менее 0,1.

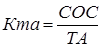

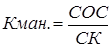

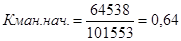

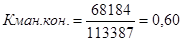

Коэффициент маневренности собственных средств – частное от деления собственных оборотных средств на всю сумму источников собственных средств (итог III р ПБ). Он указывает на степень гибкости (мобильности) использования собственных средств, показывает собственных оборотных средств предприятия, которая находится в наиболее подвижной форме. Высокое значение коэффициента маневренности положительно характеризует финансовое состояние. В качестве оптимального значения коэффициента рекомендуется 0,5.

(7) (7)

Таблица № 8. Расчет показателей, характеризующих финансовую устойчивость предприятия.

№

п/п

|

Показатели |

На начало периода |

На конец периода |

Изменение

(+,-)

|

| 1. |

Коэффициент автономии, Кавт., |

0,40 |

0,19 |

-0,21 |

| 2. |

Коэффициент фин. независимости в части формирования: |

| 2.1. |

- запасов и затрат, Кзиз |

0,84 |

0,60 |

-0,24 |

| 2.2. |

- всех оборотных активов, Кта. |

0,32 |

0,14 |

-0,18 |

| 3. |

Коэффициент маневренности, Км |

0,66 |

0,64 |

-0,2 |

Коэффициент автономии  ; (8) ; (8)

где СК – собственный капитал;

ВБ – валюта баланса.

; ;

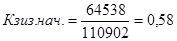

Коэффициент обеспеченности запасов и затрат собственным капиталом

; (9) ; (9)

где СОС – собственные оборотные средства;

ЗиЗ – запасы и затраты.

; ;

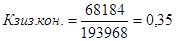

Коэффициент финансовой независимости в части формирования всех оборотных активов

;(10) ;(10)

где ТА – текущие активы.

; ;

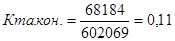

Коэффициент маневренности

(11) (11)

; ;

Все коэффициенты финансовой устойчивости имеют тенденцию снижения.

Коэффициент автономии ниже достаточного уровня, причиной снижения коэффициента автономии является менее интенсивный прирост СОС на 16,6 % по сравнению с темпами прироста оборотных активов на 137,8 %.

Коэффициент обеспеченности затрат и запасов показывает, что на начало года на 58 % запасы и затраты покрывались собственным капиталом, а на конец отчетного периода на 35 %.

Коэффициент финансовой независимости в части формирования оборотных активов составил на начало года 25 % и на конец года 11 %. Это подчеркивает низкий уровень финансовой независимости предприятия, что объясняет динамика капитала соотношения заемных и собственных источников.

Снижение коэффициента маневренности вызвано значительным уменьшением доли собственного капитала в пассивах предприятия. Таким образом, предприятие стало менее маневренным.

Это свидетельствует о высокой финансовой зависимости от внешних источников финансирования. Предприятию необходимо реализовать часть ненужных основных средств, увеличить долю собственных средств в оборотных активах, часть прибыли пускать на развитие деятельности.

Анализ эффективности использования оборотных средств

Устойчивость финансового положения предприятия зависит от эффективности использования оборотных средств, которая характеризуется их оборачиваемостью. Замедление оборачиваемости оборотных активов вызывает потребность в увеличении массы оборотных средств. Ускорение оборачиваемости позволяет либо при том же размере оборотных средств увеличить объем производства, либо при том же объеме производства высвободить из оборота часть оборотных активов. Задача анализа состоит в выявлении путей ускорения оборачиваемости оборотных активов.

Показатели оборачиваемости оборотных средств.

1. Продолжительность (скорость) одного оборота в днях (Тоб) показывает число дней, в течение которых оборотные средства совершают полный кругооборот, т.е. возврат в денежную форму средней суммы оборотных активов за отчетный период в результате реализации продукции.

(12) (12)

где О ср – средняя стоимость оборотных активов за анализируемый период, руб.

Д – число дней в анализируемом периоде, квартал – 90, год – 360 дней.

Вр – выручка от продажи товаров, продукции, работ, услуг, руб.

Выручка от продажи товаров, продукции определяется на основании формы № 2 бухгалтерской отчетности.

Средняя стоимость (остаток) оборотных активов рассчитывается по балансу как среднеарифметическая всех оборотных активов (итог II АБ), т.е. как сумма половины остатка оборотных средств на начало и конец анализируемого периода.

2. Коэффициент оборачиваемости (Коб) – среднее число оборотов, которое совершают оборотные средства за анализируемый период.

(13) (13)

Взаимосвязь между показателями оборачиваемости:

(14) (14)

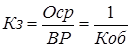

Коэффициент закрепления оборотных средств (Кз) показывает, сколько оборотных средств приходится на единицу выручки от реализации товаров, продукции, работ, услуг за анализируемый период:

(15) (15)

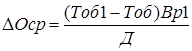

Сумма средств, дополнительно вовлеченных в оборот (или отвлеченных из оборота) ( Оср), определяется по формуле: Оср), определяется по формуле:

(16) (16)

где: Тоб1, Тоб – оборачиваемость в днях отчетного или предыдущего периода соответственно;

- однодневная реализация в отчетном периоде (Вр1 – выручка от реализации товаров, продукции за отчетный период), руб. - однодневная реализация в отчетном периоде (Вр1 – выручка от реализации товаров, продукции за отчетный период), руб.

Таблица № 9. Анализ эффективности использования оборотных средств.

| Показатели |

Предыдущий период

тыс. руб.

|

Отчетный период

тыс. руб.

|

Изменение

(+,-)

|

| 1. Выручка от продажи товаров, работ, услуг (за минусом НДС, акцизов и пр. платежей), тыс. руб. |

186 163 |

294 599 |

108 436 |

| 2. Средняя стоимость оборотных активов |

187 780 |

370 304,5 |

182 524,5 |

| 3. Число дней в анализируемом периоде |

360 |

360 |

| 4. Продолжительность одного оборота, дней |

363,1 |

452,5 |

+89,4 |

| 5. Коэффициент оборачиваемости оборотных средств |

0,99 |

0,79 |

-0,2 |

| 6. Коэффициент загрузки оборотных средств, % |

1,0 |

1,26 |

+0,26 |

Из таблицы видно, что показатели оборачиваемости очень низкие (Коб 1) – это следствие специфики предприятия ВПК. Одна из причин заключается в высокой растущей доле незавершенного производства и отсутствии на предприятии готовой продукции. 1) – это следствие специфики предприятия ВПК. Одна из причин заключается в высокой растущей доле незавершенного производства и отсутствии на предприятии готовой продукции.

По факторный анализ изменения оборачиваемости оборотных средств по формуле:

тыс.р. за 1 оборот тыс.р. за 1 оборот

за год 73 158,7 0,79 = 57 795,4 тыс. руб. 0,79 = 57 795,4 тыс. руб.

1. Общее изменение продолжительности одного оборота ( Тоб) в отчетном периоде (Тоб.1) по сравнению с предыдущим (Тоб.0): Тоб) в отчетном периоде (Тоб.1) по сравнению с предыдущим (Тоб.0):

Тоб = Тоб.1 – Тоб.0 = 452,5 – 363,1 = 89,4 (дней) Тоб = Тоб.1 – Тоб.0 = 452,5 – 363,1 = 89,4 (дней)

2. Продолжительность одного оборота в днях (Тоб) при средней стоимости оборотных средств предыдущего периода (Оср.о) к однодневной реализации отчетного периода (Вр1/Д) по формуле:

(дней) (дней)

3.Влияние изменения выручки от реализации продукции Тоб (Вр) по формуле:

Тоб (Вр) = Т об – Тоб.0 = 229,5 – 363,1 = -133,6 (дней) об – Тоб.0 = 229,5 – 363,1 = -133,6 (дней)

4. Влияние изменения средней стоимости оборотных активов Тоб (Оср) по формуле:

Тоб (Оср) = Тоб.1 - Т об = 452,5 – 229,5 = 223 (дней) об = 452,5 – 229,5 = 223 (дней)

5. Сумма факторных отклонений дает общее изменение продолжительности одного оборота в днях за отчетный период.

Тоб = Тоб (Вр) – Тоб (Оср) = -133,6 + 223 = 89,4 (дней) Тоб = Тоб (Вр) – Тоб (Оср) = -133,6 + 223 = 89,4 (дней)

В отчетном году по сравнению с предыдущим периодом, продолжительность одного оборота текущих активов увеличилась на 89,4 дня. Это отразилось на дополнительном вовлечении хозяйственных средств в оборот 73 158,7 тыс. руб. за один оборот и 57 795,4 тыс. руб. за год.

Результаты факторного анализа показали, что вследствие, прироста выручки период оборота сократился на 133,6 дня, в связи с приростом активов период оборота увеличился на 223 дня. Таким образом, несмотря на высокий темп увеличения выручки (более 50%) пассивная структура оборотного капитала (высокая доля незавершенного производства и дебиторской задолженности) отрицательно сказались на длительности оборота и на необходимости привлечения дополнительных средств, для покрытия дополнительной потребности в оборотном капитале.

Расчет показателей платежеспособности (ликвидности) предприятия Расчет показателей платежеспособности (ликвидности) предприятия

Оценка платежеспособности предприятия производится по данным бухгалтерского баланса на основе характеристики ликвидности оборотных активов. Степень ликвидности оборотных активов зависит от скорости превращения последних в денежную наличность.

Платежность определяется отношением ликвидных средств предприятия к его текущим долговым обязательствам, которые включают: краткосрочные кредиты и займы, дебиторскую задолженность (из раздела 5 ПБ)

Различают три показателя ликвидности:

1. Коэффициент абсолютной ликвидности определяется как отношение быстрореализуемых активов к сумме краткосрочных долговых обязательств предприятия. В состав быстрореализуемых активов входят денежные средства и краткосрочные финансовые вложения в приобретенные предприятием ценные бумаги на срок не более одного года (из раздела 2 АБ). Значение коэффициента признается достаточным в размере 0,2-0,5

2. Коэффициент общей ликвидности рассчитывается как отношение быстро- и средне-реализуемых активов к сумме краткосрочных долговых обязательств предприятия. Этот показатель отличается от первого тем, что в числителе к ранее приведенной сумме денежных средств и краткосрочных финансовых вложений прибавляются суммы дебиторской задолженности и прочие оборотные активы (из 2 раздела АБ). Допустимые значения этого коэффициента лежат в диапазоне 0,7-0,8

3. Коэффициент покрытия баланса (текущей ликвидности) равен частному от деления всех ликвидных активов на сумму краткосрочных обязательств предприятия. Ликвидные активы рассчитываются как сумма быстро-, средне- и медленно-реализуемых активов. Последние состоят из запасов и затрат (из 2 раздела АБ). Рекомендуемая величина коэффициента – ниже 2. Расчет показателей платежеспособности (ликвидности) предприятия приводится в таблице №9.

Таблица №10. Расчет показателей платежеспособности (ликвидности) предприятия

№

п/п

|

Показатели

|

На начало периода

тыс. руб.

|

На конец периода

тыс. руб.

|

Изменения(+,-) |

| тыс. руб. |

% |

| 1. |

Быстрореализуемые активы |

72 964

|

232 439 |

159 475 |

218,6 |

| 2. |

Среднереализуемые активы |

56 650 |

170 895 |

114 245 |

201,7 |

| 3. |

Итого активы быстро- и среднереализуемые |

129 614 |

403 334 |

273 720 |

211,2 |

| 4. |

Медленнореализуемые активы |

82 587 |

125 064 |

42 477 |

51,4 |

| 5. |

Итого ликвидных

|

212 201

|

528 398

|

316 197

|

149

|

| 6. |

Краткосрочные долговые обязательства |

152 157 |

473 620 |

321 463 |

211,3 |

| Относительные показатели % |

| 7. |

Коэффициент абсолютной ликвидности |

72 964/152 157

= 0,48

|

232 439/473 620

= 0,49

|

0,01

-

|

| 8. |

Коэффициент общей ликвидности |

129 614/152 157

= 0,85

|

403 334/473 620

= 0,85

|

- |

| 9. |

Коэффициент текущей ликвидности |

212 201/152 157

= 1,39

|

528 398/473 620

= 1,12

|

-0,27 |

Из таблицы видно, что произошло незначительное улучшение финансового положения предприятия, коэффициент абсолютной ликвидности увеличился к концу отчетного периода на 0,01% , но он ниже рекомендуемого (0,2%). Предприятие может выполнять краткосрочные обязательства за счет свободных денежных средств. Коэффициент общей ликвидности характеризует потенциальную способность предприятия выполнять краткосрочные обязательства. В целом можно ожидать постепенного улучшения коэффициентов ликвидности.

В период осуществления масштабных заказов у предприятия наблюдается временное сокращение значений по основным финансовым показателям, при улучшении финансирования государственных заказов Министерством обороны РФ значения финансовых показателей постепенно восстанавливаются.

Оценка и анализ финансовых результатов деятельности предприятия

Необходимым элементом анализа является исследование результатов финансово-хозяйственной деятельности предприятия.

Конечный финансовый результат выражается величиной прибыли или убытка. Прибыль является стандартом успешной работы предприятия. Рост прибыли создает финансовую базу для экономического развития предприятия. Источником информации для оценки и анализа результатов финансовой деятельности является форма №2

бухгалтерской отчетности «Отчет о прибылях и убытках»

Налогооблагаемая прибыль предприятия (П) представляет собой сумму прибыли от продаж (Ппр), доходов от участия в других организациях (Д др), процентов к получению (Прпол), прочих доходов (Пр дох), уменьшенную на величину процентов к уплате (Пруп) и прочих расходов (Пр расх).

Пдо н/о = П пр + Д др + Пр пол +Пр дох – Пр уп – Пр расх (17)

Таблица №11. Анализ состава и динамики финансовых результатов.

№

п/п

|

Показатели

|

Предыдущий

Период тыс.р.

|

Отчетный

Период тыс. р.

|

Изменение (+,-) |

| тыс. руб. |

% |

| 1. |

Выручка нетто от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и других аналогичных платежей) |

186 163

|

294 599

|

108 436

|

58,2

|

| 2. |

Себестоимость проданных товаров, продукции, работ, услуг |

171 963

|

271 842

|

99 879

|

58,1

|

| 3. |

Валовая прибыль

|

14 200

|

22 757

|

8 557

|

60,3

|

| 4. |

Коммерческие расходы |

46 |

453 |

407 |

884,8 |

| 5. |

Прибыль (убыток) от продаж

|

14 154

|

22 304

|

8 150

|

57,6

|

| 6. |

Проценты к получению |

897 |

502 |

-395 |

-44,0 |

| 7. |

Процент к уплате |

356 |

567 |

211 |

59,3 |

| 8. |

Прочие доходы |

110 220 |

376 923 |

266 703 |

242,0 |

| 9. |

Прочие расходы |

103 318 |

365 080 |

261 762 |

253,4 |

| 10. |

Прибыль до налогообложения

|

21 597

|

34 082

|

12 485

|

57,8

|

| 11. |

Отложенные налоговые активы |

2 000 |

6 664 |

4 664 |

233,2 |

| 12. |

Отложенные налоговые обязательства |

7 064 |

11 780 |

4 716 |

66,8 |

| 13. |

Текущий налог на прибыль

|

1 822

|

6 899

|

5 077

|

278,6

|

| 14. |

Чистая прибыль

|

14 711

|

22 067

|

7 356

|

50,0

|

П пр. год = 14 154 + 897 + 110 220 - 356 - 103 318 = 21597 тыс. руб.

П отч. г. = 22 304 + 502 + 376 923 - 567 - 365 080 = 34 082 тыс. руб.

По данным таблицы 10 видно, что по всем показателям, характеризующим финансовые результаты, произошли структурные изменения. Налогооблагаемая прибыль предприятия в отчетном году увеличилась по сравнению с предыдущим годом 12 485 тыс. руб. или на 57,8%. В основном увеличение налогооблагаемой прибыли связано с увеличением основного источника формирования прибыли – прибыль от продаж. В отчетном году прибыль от продаж увеличилась на 8150 тыс. руб. или на 57,6% по сравнению с предыдущим годом. Проценты к получению снизились на 395 тыс. руб. или на 44,0 %, прочие операционные доходы увеличились на 266 703 тыс. руб. или на 242,0 %. Все выше перечисленные изменения привели к увеличению прибыли от обычной деятельности и чистой прибыли на 7356 тыс. руб. или на 50,0%. Процент к уплате увеличился на 211 тыс. руб. или на 59,3%, прочие операционные расходы возросли на 261 762 тыс. руб. или на 253,4%, , коммерческие расходы на 407 тыс. руб. или 884,8%, отложенные налоговые обязательства на 4 716 тыс. руб. или на 66,8%, текущий налог на прибыль 5077 тыс. руб. или на 278,6%. Это отрицательно сказывается на величине прибыли.

Так как основным источником формирования прибыли предприятия является прибыль от продаж товаров, продукции, работ, услуг необходимо провести анализ динамики показателей и факторов, влияющих на ее изменение.

Таблица № 12. Анализ прибыли от продаж товаров, продукции, работ, услуг.

| № п/п |

Показатели |

Предыдущий период

тыс. руб.

|

Отчетный период

тыс. руб.

|

Изменение (+,-) |

| тыс. руб. |

% |

| 1. |

Выручка от продажи товаров, продукции, работ, услуг |

186 163 |

294 599 |

108 436 |

58,2 |

| 2. |

Себестоимость реализации |

171 963 |

271 842 |

99 879 |

58,1 |

| 3 |

Коммерческие расходы |

46 |

453 |

407 |

884,8 |

| 4. |

Управленческие расходы |

0,0 |

0,0 |

0,0 |

0,0 |

| 5. |

Прибыль от продажи

(1п.-2п.-3п.-4п.)

|

14 154 |

22 304 |

8 150 |

57,6 |

Как видно из таблицы, в отчетном году прибыль от продаж возросла на 8 150 тыс. руб. или на 57,6%. Эти изменения произошли в результате увеличения выручки от продажи продукции и привлечения дополнительных затрат на производство продукции.

Прибыль (убыток) от продажи определяется следующим расчетом:

Пр = Вр – Себ – Рк – Ру, (18)

где: Вр – выручка от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей), тыс. руб.;

Себ – себестоимость реализации товаров, продукции, работ, услуг, тыс. руб.;

Рк – расходы коммерческие, тыс. руб;

Ру – расходы управленческие, тыс. руб.

Пр пред.периода = 186 163 –171 963– 46 = 14 154 тыс.р.

Пр отч.периода = 294 599 – 271 842 – 453 = 22 304 тыс.р.

Установим влияние всех факторов на изменение прибыли.

Влияние изменения объема реализации на прибыль (D Пр.1);

D Пр1 = Про  Jр – Про = Про (Jр – 1) (19) Jр – Про = Про (Jр – 1) (19)

где: Про – прибыль от продаж за предыдущий период, руб;

Jр – индекс изменения объема реализации.

Jр = Вр1/Вро. (20)

Влияние изменения себестоимости на прибыль (D Пр2) рассчитывается по формуле:

D Пр2 = Со  Jр – С1 (21) Jр – С1 (21)

где: Со,С1 – себестоимость продукции (работ, услуг) предыдущего и отчетного периода соответственно, тыс. руб.;

Jр – индекс изменения объема реализации.

Влияние управленческих и коммерческих расходов на изменение прибыли устанавливают аналогично предыдущему расчету.

Сумма факторных отклонений дает общее изменение прибыли от продажи продукции за анализируемый период, что выражается формулой;

D Пр = в Пр1 + в Пр2 - в Пр3 - в Пр4 (22)

где: в Пр3, в Пр 4 – прирост прибыли за счет экономии коммерческих и управленческих расходов, тыс. руб.

D Пр1 = 14 154  ((1,5825) – 1) = 8 241 тыс. руб. ((1,5825) – 1) = 8 241 тыс. руб.

D Пр2 = (171963 (1,5825) – 271842) = 289 тыс. руб. (1,5825) – 271842) = 289 тыс. руб.

D Пр4 = (-46 (1,5825) -453) = -380 тыс. руб. (1,5825) -453) = -380 тыс. руб.

Сводка факторов: в Пр = 8241 + 289 – 380 = 8 150 тыс. руб.

Результаты факторного анализа показали, что с ростом выручки от продаж продукции прибыль увеличилась на 8 150 тыс. руб. за счет увеличения того, что темп прироста выручки опережает темп роста себестоимости и это приводит к относительному снижению затрат. К негативным факторам снижения прибыли следует отнести возрастание коммерческих расходов. Следовательно, необходимо снижать коммерческие расходы.

Расчет и анализ показателей рентабельности

Для оценки результатов финансовой деятельности предприятия применяются показатели рентабельности.

Рентабельность продукции измеряется отношением прибыли к затратам или к объему реализованной продукции и характеризует эффективность производства и реализации вложенных в себестоимость продукции средств.

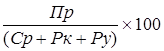

Рентабельность затрат (Rз) рассчитывается как отношение прибыли от продаж к сумме всех затрат, произведенных организацией, %:

Rз =  (23) (23)

Рентабельность продаж измеряется отношением показателя прибыли к объему продаж. Объем продаж выражается показателем выручки от продажи за минусом НДС, акцизов и др. платежей.

В зависимости от показателя прибыли различают рентабельность продаж:

а) как отношение прибыли до налогообложения (П) к выручке от продажи (Rп), %:

Rп =  (24) (24)

б) как отношение прибыли от продажи (Пр) к выручке от продажи (Rпр), %:

Rпр =  (25) (25)

в) как отношение чистой прибыли (Пчп) к выручке от продажи, (Rчп), %:

Rчп =  (26) (26)

Рентабельность всего имущества (Rф) – как отношение прибыли до налогообложения предприятия к среднегодовой стоимости имущества предприятия (Фср), %.

Rф =  (27) (27)

Среднегодовая стоимость имущества определяется как среднеарифметическая величина на начало и конец анализируемого периода (I и II р.АБ).

Рентабельность собственного капитала (R с.к.) – как частное от деления чистой прибыли (Пч.п.) к средней стоимости капитала и резервов (Кс), %

Rс.к. = (28) (28)

Расчет и анализ показателей рентабельности затрат и продаж выполняется в таблице №12.

Таблица № 13. Расчет и анализ показателей рентабельности продукции

№

п/п

|

Показатели |

Предыдущий

период

|

Отчетный

период

|

Изменение

(+, -)

|

| 1. |

Выручка от продажи продукции (тыс. руб.) |

186163 |

294599 |

108436 |

| 2. |

Себестоимость реализованной продукции (т. р.) |

171963 |

271824 |

99861 |

| 3. |

Прибыль от продажи продукции (тыс. руб) |

14154 |

22304 |

8150 |

| 4. |

Прибыль до налогообложения (тыс. руб.) |

21597 |

34082 |

12485 |

| 5. |

Чистая прибыль (тыс. руб.) |

14711 |

22067 |

7356 |

| 6. |

Рентабельность затрат, % |

8,2 |

8,1 |

-0,1 |

| 7. |

Рентабельность продаж (по прибыли до налогообложения), % |

11,6 |

11,5 |

-0,1 |

| 8. |

Рентабельность продаж (по прибыли от продажи продукции), % |

7,6 |

7,5 |

-0,1 |

| 9. |

Рентабельность продаж (по чистой прибыли), % |

7,9 |

7,4 |

-0,5 |

| 10. |

Рентабельность имущества, % |

9,3 |

8,1 |

-1,2 |

| 11. |

Рентабельность собственного капитала, % |

15,0 |

20,5 |

5,5 |

Полученные результаты показывают, что все показатели рентабельности в течение года мало изменились, при этом уровень рентабельности для продукции ВПК достаточно высокий, но не ритмичное финансирование несомненно отрицательно сказалось на финансовом результате и прежде всего на уровне производственных затрат.

Выводы: выполненный анализ выявил высокую финансовую зависимость ОАО «N» от внешних источников, что объяснимо для государственного предприятия. Кроме того, собственные оборотные средства покрывают менее 20 % стоимости оборотных активов. При этом структура последних характеризуется высокой долей запасов – 20,6 %, дебиторской задолженностью и денежными средствами – 19,5 %. В запасах большая часть приходится на незавершенное производство. Пассивность структуры оборотного капитала отрицательно сказывается на его оборачиваемости: общий коэффициент оборачиваемости за 2009 г. изменяется в пределах 0,99 – 0,79. Общая характеристика финансовой устойчивости предприятия достаточно условна, тем более, что все коэффициенты финансовой устойчивости имеют тенденцию снижения. Вместе с тем, динамика финансовых показателей прибыли и рентабельности указывает на эффективное использование производственных ресурсов: при росте выручки на 58,2 %, валовая прибыль увеличилась на 60,3 %, прибыль от продаж возросла на 57,6 %, чистая прибыль на 50 %. Показатели рентабельности не претерпели резких колебаний, а их средний уровень для государственных предприятий ВПК достаточно высокий.

Рентабельность собственного оборотного капитала в течение года возросла с 15% до 20,5 %.

Таким образом, если учесть, что неустойчивое финансовое положение предприятия связано с дефицитом бюджетного финансирования, а нерациональная структура оборотного капитала – со спецификой ТП (значительная доля НИОКР), то можно считать, что ОАО «N» имеет достаточные финансовые ресурсы для расширения производства при нормальном финансировании госзаказа.

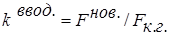

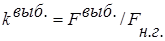

2.4.2 Анализ производственного потенциала предприятия ОАО «N».

Структура института обеспечивает выполнение полностью завершенного цикла работ – от фундаментальных и прикладных исследований, проектно – конструкторских и технологических работ до изготовления, лабораторно – стендовых и натурных испытаний макетных, экспериментальных и опытных образцов и передачи их в серийное производство, авторского сопровождения и утилизации.

По статистическим данным среднесписочная численность работников составляет: