ДИПЛОМНАЯ РАБОТА

«Оценка финансового состояния предприятия и разработка мероприятий по его улучшению (на примере ООО «Маркет-Сервис»)»

Уфа 2011

Введение

Рыночная экономика требует от коммерческих предприятий высокой эффективности производства, конкурентоспособности их продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы и т.д. Важная роль в реализации этих задач отводится экономическому анализу результатов деятельности субъектов хозяйствования. С его помощью вырабатывается стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляется контроль их выполнения, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников.

Для обеспечения эффективной деятельности в современных условиях руководству необходимо уметь реально оценивать финансово-экономическое состояние своего предприятия, а также состояние деловой активности партнеров и конкурентов.

Финансовое состояние организации является одним из основных стержней стабильной и успешной работы предприятия. Оно является важнейшей характеристикой деловой активности и надежности, определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров.

Квалифицированный экономист, финансист, бухгалтер, аудитор должен хорошо владеть современными методами экономических исследований, методикой системного, экономического анализа, мастерством точного, своевременного, всестороннего анализа результатов хозяйственной деятельности.

Актуальность темы выпускной квалификационной работы состоит в том, что: анализ и оценка финансового состояния предприятия весьма важны как для оперативной финансовой работы, так и для принятия стратегических решений в области инвестиций, кроме того, это основная составляющая в системе антикризисного управления предприятием.

Значение анализа финансово-экономического состояния предприятия трудно переоценить, поскольку именно он является той базой, на которой строится разработка финансовой политики финансовой политики предприятия.

Цель выпускной квалификационной работы состоит в оценке и анализе финансового состояния предприятия и выявлении направлений, по которым необходимо вести работу по его улучшению.

Основными задачами, поставленными при написании выпускной квалификационной работы, являются:

– выявление экономической сущности, цели и задачи оценки финансового состояния предприятия;

– рассмотрение методов и методик оценки финансового состояния;

– изучение методик определения несостоятельности (банкротства);

– изучение технико-экономической характеристики ООО «Маркет-Сервис»;

– анализ платежеспособности и финансовой устойчивости предприятия;

– анализ финансовых результатов деятельности и деловой активности предприятия;

– разработать рекомендации по совершенствованию оценки финансового состояния ООО «Маркет-Сервис»;

– разработать мероприятия по улучшению финансового состояния предприятия;

– определить экономическую эффективность предложенных мероприятий.

Объектом исследования является Общество с ограниченной ответственностью «Маркет – Сервис».

Предмет исследования – оценка и анализ финансового состояния ООО «Маркет – Сервис».

Теоретической и методологической основой выпускной квалификационной работы послужили положения, изложенные в трудах российских ученых экономистов и финансистов, таких как: А.И. Ковалев, В.В. Ковалева, И.Т. Балабанов, Л.В. Донцова, Г.В. Савицкая, Г.С. Сайфуллин, А.Д. Шеремет, О.В. Ефимова.

Методической базой для выполнения работы послужила совокупность различных методов финансово-экономического анализа предприятия, а именно: сравнения, относительных и средних величин, графического и табличного представления данных, группировки, балансовый, индексный, цепной подстановки и т.д.

1. Теоретические основы оценки финансового состояния предприятия

1.1 Экономическая сущность, цели и задачи оценки финансового состояния предприятия

Оценка финансового состояния предприятия обусловлена в первую очередь переходом нашей экономики на рыночные отношения.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется: обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Оценка финансового состояния – (англ. estimation of financial position) – способ, позволяющий раскрыть финансовое благополучие и динамику развития хозяйствующего субъекта.

Оценка финансового состояния предприятия осуществляется в следующих случаях:

1. Реорганизация, реструктуризация, ликвидация компании.

2. Совершение сделки купли-продажи или аренды бизнеса (причем, как отдельных частей, так и всего имущества).

3. Проведение переоценки финансовых активов.

4. Получение различных займов и инвестиций.

5. Страхование имущества компании.

6. Процедура банкротства с принудительной продажей предприятия или его части [7, с. 47–55].

Основной целью финансового состояния предприятия являются:

1. Оценка динамики движения и состояния состава и структуры активов.

2. Оценка динамики движения, состава, состояния и структуры источников собственного и заемного капитала.

3. Анализ расчетных и абсолютных показателей финансовой устойчивости компании, оценка изменения уровня и выявление тенденции изменения.

4. Анализ платежеспособности компании, ликвидности активов её баланса.

Результатом оценки финансового состояния предприятия является:

1. Установленные показатели финансового положения.

2. Выявленные изменения в финансовом состоянии компании в пространственно-временном разрезе.

3. Выявленные основные факторы, которые вызывают изменения в финансовом состоянии.

4. Выводы и прогноз по основным тенденциям изменения финансового состояния компании [10, с. 247–251].

В отечественной литературе выделяют следующие основные группы задач внутреннего анализа финансового состояния предприятия:

1. Идентификация финансового положения.

2. Выявление изменений в финансовом состоянии в пространственно-временном разрезе.

3. Выявление основных факторов, вызвавших изменения в финансовом состоянии.

4. Своевременное выявление и устранение недостатков в финансовой деятельности и поиск резервов улучшения финансового состояния предприятия и его платежеспособности.

5. Прогнозирование возможных финансовых результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

6. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия. Содержание внешней оценки финансового состояния во многом определяется сферой экономических интересов пользователей [4, с. 88–111].

Оценка финансового состояния может проводиться с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Выделяют три основных типа моделей: дескриптивные, предикативные и нормативные.

Дескриптивные модели, известные также как модели описательного характера, являются основными для оценки финансового состояния предприятия. К ним относятся: построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, вертикальный и горизонтальный анализ отчетности, система аналитических коэффициентов, аналитические записки к отчетности. Все эти модели основаны на использовании информации бухгалтерской отчетности.

Предикативные модели – это модели предсказательного, прогностического характера. Они используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объема продаж, построение прогностических финансовых отчетов, модели динамического анализа (жестко детерминированные факторные модели и регрессионные модели), модели ситуационного анализа.

Нормативные модели позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов по технологическим процессам, видам изделий, центрам ответственности и к анализу отклонений фактических данных от этих нормативов. Анализ в значительной степени базируется на применении жестко детерминированных факторных моделей [5, с. 13–25].

В зависимости от заданных направлений анализ финансового состояния может проводиться в следующих формах:

1. Ретроспективный анализ (предназначен для анализа сложившихся тенденций и проблем финансового состояния компании, при этом считается, что достаточно квартальной отчетности за последний отчетный год и отчетный период текущего года).

2. Перспективный анализ (необходим для экспертизы финансовых планов, их обоснованности и достоверности с позиций текущего состояния и имеющегося потенциала).

3. План – фактный анализ (требуется для оценки и выявления причин отклонений отчетных показателей от плановых) [12, с. 16–21].

Финансовый анализ, используя специфические методы и приемы, позволяет определить параметры, дающие возможность объективно оценивать финансовое состояние предприятия. Результаты анализа позволяют заинтересованным лицам и предприятиям принимать управленческие решения на основе оценки текущего финансового положения, деятельности предприятия за предшествующие годы и проекции финансового состояния на перспективу, то есть ожидаемые параметры финансового положения.

Среди основных методов финансового анализа можно выделить следующие:

1) предварительное чтение бухгалтерской (финансовой) отчетности;

2) горизонтальный анализ;

3) вертикальный анализ;

4) трендовый анализ;

5) метод финансовых коэффициентов;

6) факторный анализ;

7) сравнительный анализ;

8) расчет потока денежных средств;

9) специфический анализ.

Предварительное ознакомление с отчетностью предприятия позволяет изучить абсолютные величины, сделать выводы об основных источниках привлечения средств, направлениях их вложения, основных источниках полученной прибыли, применяемых методах учета и изменениях в них, организационной структуре предприятия и так далее. Информация, полученная в ходе предварительного чтения, дает общее представление о финансовом состоянии предприятия, однако для принятия управленческих решений ее недостаточно [9, с. 47–63].

При горизонтальном (временном) анализе абсолютные показатели дополняются относительными, как правило, темпами роста или снижения. На основе горизонтального анализа дается оценка изменений основных показателей бухгалтерской (финансовой) отчетности. Чаще всего горизонтальный анализ применяется при изучении баланса. Недостатком метода является несопоставимость данных в условиях инфляции. Устранить этот недостаток можно путем пересчета данных.

Вертикальный (структурный) анализ дает представление о структуре итоговых финансовых показателей с выявлением влияния каждой позиции на результат. Данный метод финансового анализа применяется для изучения структуры баланса путем расчета удельного веса отдельных статей баланса в общем итоге или в разрезе основных групп статей. Важным моментом вертикального анализа является представление структуры показателей в динамике, что позволяет отслеживать и прогнозировать структурные изменения в составе активов и пассивов баланса.

Трендовый анализ является разновидностью горизонтального анализа, он используется в тех случаях, когда сравнение показателей производится более чем за три года. При этом долгосрочные сравнения обычно проводятся с использованием индексов. Каждая позиция отчетности сравнивается с рядом предыдущих периодов для определения тренда. Тренд – основная тенденция показателя. Расчет серии индексных чисел требует выбора базисного года для всех показателей.

Поскольку базисный год будет выступать основой для всех сравнений, лучше всего выбрать год, который в смысле предпринимательских условий является самым нормальным или типичным. При использовании индексных чисел процентные изменения могут трактоваться только в сравнении с базисным годом. Этот вид анализа носит характер перспективного прогнозного анализа, используется в тех случаях, когда необходимо составить прогноз по отдельным финансовым показателям или по финансовому состоянию предприятия в целом.

Метод финансовых коэффициентов основан на существовании определенных соотношений между отдельными статьями отчетности. Коэффициенты позволяют определить круг сведений, который важен для пользователей информации о финансовом состоянии предприятия с точки зрения принятия решений. Большим преимуществом коэффициентов является то, что они сглаживают негативное влияние инфляции, которая существенно искажает абсолютные показатели финансовой отчетности, тем самым, затрудняет их сопоставление в динамике.

Сравнительный анализ применяется для проведения внутрихозяйственных и межхозяйственных сравнений по отдельным финансовым показателям. Его цель заключается в выявлении сходства и различий однородных объектов. С помощью сравнения устанавливаются изменения в уровне экономических показателей, изучаются тенденции и закономерности их развития, измеряется влияние отдельных факторов, осуществляются расчеты для принятия решений, выявляются резервы и перспективы развития.

Факторный анализ применяется для изучения и измерения воздействия факторов на величину результативного показателя. Факторный анализ может быть прямым, когда результативный показатель расчленяется на составные части, и обратным, когда отдельные элементы соединяются в общий результативный показатель.

Факторный анализ может быть одноступенчатым, когда для анализа используются факторы только одного уровня и многоступенчатым, когда производится детализация факторов на составные элементы для изучения их поведения.

Факторный анализ может быть ретроспективным, когда изучаются причины изменения результативных показателей за прошлые периоды, и перспективным, когда исследуют поведение факторов и их воздействие на результативные показатели в будущем.

Факторный анализ может быть статическим, для изучения влияния факторов на результативные показатели на определенную дату, и динамическим, когда причинно-следственные связи изучаются в динамике.

Одним из важных инструментов финансового анализа является расчет потока денежных средств. Представленный в форме годового финансового прогноза, он показывает ожидаемое ежемесячное получение денежных средств и совершение ежемесячных платежей в погашение долга. Такой расчет позволяет оценить пик потребности предприятия в дополнительных средствах и его способность заработать достаточно денежных средств для погашения краткосрочной задолженности в течение операционного цикла [13, с. 369–381].

К специфическим методам анализа можно отнести:

1) анализ текущих инвестиций, который позволяет оценить влияние роста продаж на потребность в финансировании и способность предприятия увеличивать реализацию;

2) анализ устойчивого роста, который помогает определить способность предприятия расширять продажи без изменения доли заимствованных средств;

3) анализ чувствительности, который использует однотипные сценарии для выявления наиболее уязвимых мест предприятия;

4) отраслевой фактор, который учитывает непостоянство потоков наличности предприятия – заемщика в сравнении с движением средств других предприятий данной отрасли.

Эти методы имеют большое значение для углубления финансового анализа и оценки потенциала роста предприятия.

Использование всех методов финансового анализа позволяет более точно оценить финансовую ситуацию, сложившуюся на предприятии, спрогнозировать ее на перспективу и принять более обоснованное управленческое решение [17, с. 44–45].

1.2 Методики оценки финансового состояния

В последнее время заметно возросло качество проведения анализа финансового состояния предприятия. Уже не является редкостью грамотно подготовленная аналитическая записка, всесторонне характеризующая деятельность предприятия, определяющая основные его проблемы и возможные способы их решения. Большинство существующих в настоящее время методик анализа деятельности предприятия, его финансового состояния повторяют и дополняют друг друга, они могут быть использованы комплексно или раздельно в зависимости от конкретных целей и задач анализа, информационной базы, имеющейся в распоряжении аналитика.

В начале 90-х годов широко использовалась методика, предлагаемая В.Ф. Палием. Однако на сегодняшний день эта методика не удовлетворяет всем требованиям, предъявляемым к анализу.

Во-первых, с 1992 года, существенно изменилась информационная основа анализа, так как изменена форма баланса.

Во-вторых, нормативная база, заложенная в методике В.Ф. Палия, уже не удовлетворяет новым экономическим условиям и, прежде всего высоким темпам инфляции.

В-третьих, она слабо формализована и в недостаточной степени удобна для компьютерной обработки, имеет негибкий характер [8, с. 189–205].

В настоящее время широкое распространение получили методики: Шеремета А.Д., Ковалева В.В., Сайфулина Р.С., Негашева Е.В., Савицкой Г.В, Ефимовой О.В. и другие. В целом они представляют собой дальнейшее развитие предыдущих методик:

1) имеют более формализованный, алгоритмизированный, структурированный характер и в большей степени приспособлены к компьютеризации всех расчетов;

2) в них применяется несколько иная нормативная база при оценке платежеспособности (ликвидности) предприятия;

3) ориентирована на широкий круг пользователей;

4) частично применяется зарубежный опыт оценки финансового состояния;

5) используется модель взаимосвязанных различных финансовых коэффициентов, что позволяет при наличии динамики различных финансовых показателей (факторов) исследовать характер изменения результирующего показателя;

6) более подробно рассмотрен анализ балансовой прибыли, и прибыли от реализации продукции;

7) кроме анализа финансового состояния рассматривается методика анализа деловой активности [24, с. 258–273].

Анализ финансового состояния предприятия по данным бухгалтерской отчетности может быть выполнен с различной степенью детализации, которая зависит от поставленных целей, а также различных факторов информационного, временного, методического и технического обеспечения. Логика аналитической работы предполагает проведение анализа финансового состояния предприятия в виде:

– экспресс – анализ финансового состояния;

– детализированный анализ финансового состояния.

Целью экспресс-анализа является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта. В.В. Ковалев считает, что экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный обзор финансовой отчётности, экономическое чтение и анализ отчётности [10, с. 167–193].

Цель первого этапа – принять решение о целесообразности анализа финансовой отчётности и убедиться в её готовности к чтению. Здесь проводится визуальная и простейшая счётная проверка отчётности по формальным признакам и по существу: определяется наличие всех необходимых форм и приложений, реквизитов и подписей, проверяется правильность и ясность всех отчётных форм; проверяются валюта баланса и все промежуточные итоги.

Цель второго этапа – ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта.

Третий этап – основной в экспресс-анализе; его цель – обобщённая оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей.

В.В. Ковалев предлагает проводить экспресс – анализ финансового состояния по выше изложенной методике. Экспресс-анализ может завершаться выводом о целесообразности или необходимости более углубленного и детального анализа финансовых результатов и финансового положения [10, с. 238–255].

Цель детализированного анализа финансового состояния – более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекающем отчётном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

В.В. Ковалев предлагает следующую программу углубленного анализа финансово-хозяйственной деятельности предприятия:

1. Предварительный обзор экономического и финансового положения субъекта хозяйствования:

– характеристика общей направленности финансово-хозяйственной деятельности;

– выявление «больных» статей отчётности.

2. Оценка и анализ экономического потенциала субъекта хозяйствования:

– оценка имущественного положения;

– построение аналитического баланса-нетто;

– вертикальный анализ баланса;

– горизонтальный анализ баланса;

– анализ качественных сдвигов в имущественном положении;

– оценка финансового положения;

– оценка ликвидности;

– оценка финансовой устойчивости.

3. Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования: оценка основной деятельности [10, с. 372–390].

Методика проведения анализа финансового состояния, предлагаемая Шереметом А.Д., Сайфулиным Р.С., Негашиным Е.В. предназначена для обеспечения управления финансовым состоянием предприятия и оценки финансовой устойчивости его деловых партнеров в условиях рыночной экономики.

Методика включает следующие блоки анализа: общая оценка финансового состояния и его изменения за отчетный период, анализ финансовой устойчивости предприятия, анализ ликвидности баланса, анализ деловой активности и платежеспособности предприятия. Показатели финансовой устойчивости и деловой активности представлены в приложении 7 и 8. Оценка финансового состояния и его изменений за период по сравнительному аналитическому балансу, а также анализ показателей финансовой устойчивости составляют исходный пункт, из которого должен развиваться заключительный блок анализа финансового состояния [25, с. 73–96].

А.Д. Шеремет также предлагает проводить в рамках анализа финансового состояния предприятия комплексную рейтинговую оценку предприятий. Составными элементами методики комплексной сравнительной рейтинговой оценки финансового состояния предприятия являются:

– сбор и аналитическая обработка исходной информации за оцениваемый период времени;

– обоснование системы показателей, используемых для рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия, расчет итогового показателя рейтинговой оценки;

– классификация (ранжирование) предприятия по рейтингу.

Исходные показатели для рейтинговой оценки объединены в 4 группы (убыточные предприятия в данной системе не рассматриваются).

В первую очередь включены наиболее обобщенные и важные показатели оценки рентабельности хозяйственной деятельности предприятия. В общем случае показатели рентабельности предприятия представляют собой отношение прибыли к тем или иным средствам (имуществу) предприятия, участвующим в получении прибыли. Здесь полагается, что наиболее важным для сравнительной оценки являются показатели рентабельности, исчисленные по отношению чистой прибыли ко всему имуществу или к величине собственных средств предприятия.

Во вторую группу включены показатели оценки эффективности управления предприятием. Эффективность определяется отношением прибыли ко всему обороту (всей реализации) предприятия или только к выручке от реализации продукции (работ, услуг) без налога на добавленную стоимость.

В третью группу включены показатели оценки деловой активности предприятия. К ним относятся:

– отдача всех активов предприятия;

– отдача основных фондов;

– оборачиваемость основных фондов;

– оборачиваемость оборотных фондов;

– оборачиваемость запасов и затрат;

– оборачиваемость дебиторской задолженности;

– показатели оборачиваемости наиболее ликвидных активов и собственного капитала.

В четвертую группу включены показатели оценки ликвидности и рыночной устойчивости предприятия. К ним относятся:

– коэффициент покрытия и ликвидности;

– индекс постоянного актива;

– коэффициент автономии;

– обеспеченность запасов и затрат собственными оборотными средствами [24, с. 366–394].

Исходные показатели для рейтинговой оценки рассчитываются либо на конец года, либо к усредненным значениям статей баланса. После набора некоторой статистики для финансового анализа (бухгалтерских отчетов за ряд лет) целесообразно организовать и поддерживать автоматизированную базу данных исходных показателей для рейтинговой оценки, рассчитанных по данным баланса на конец каждого отчетного периода либо усредненным данным на каждый период.

В основе расчета итоговых показателей рейтинговой оценки лежит сравнение предприятий по каждому показателю финансового состояния, рентабельности и деловой активности с условным эталонным предприятием, имеющим наилучший результат по всем сравниваемым показателям. Предлагаемая методика делает количество измеримой оценку надежности делового партнерства по результатам его текущей и предыдущей деятельности.

Савицкая Г.В., Ковалев В.В. особое внимание уделяют расчету порога рентабельности и запаса финансовой устойчивости. Порог рентабельности – эта такая выручка от реализации, при которой предприятие уже не имеет убытков, но ее не имеет прибыли. Вычислив порог рентабельности, получаем пороговые (критические) значения объема производства – ниже этого количества предприятию производить не выгодно: обойдется себе дороже. Пройдя порог рентабельности, фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу товара. Наращивается и масса прибыли [18, с. 127–140].

Разница между достигнутой фактической выручкой от реализации порогом рентабельности составляет запас финансовой прочности.

Савицкая Г.В. также рассматривает методику анализа прибыли по системе директ-костинга. Такая методика широко применяется в странах с развитыми рыночными отношениями. Она позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины. В отличие от методики анализа прибыли, которая применяется на отечественных предприятиях, она позволяет более полно учесть взаимосвязи между показателями и точнее изменить влияние факторов. В зарубежных странах для обеспечения системного подхода при изучении факторов изменения прибыли, и прогнозирования ее величины используют маржинальный анализ, в основе которого лежит маржинальный доход (это прибыль в сумме с постоянными затратами). Данный анализ позволяет определить изменение суммы прибыли за счет изменения: количества реализованной продукции, цены, уровня удельных переменных и сумму постоянных затрат [19, с. 40–55].

В целях обеспечения единого методического подхода при проведении финансового состояния организаций в федеральные службы по финансовому оздоровлению и банкротству утверждены методические указания по проведению анализа финансового состояния организаций (Приказ от 23.02.2001 года №16).

1.3 Модели прогнозирования банкротства

Одной из задач анализа финансового состояния предприятия является предотвращение угрозы банкротства и его прогнозирование. Для оценки удовлетворительной структуры баланса выбираются два показателя:

1) коэффициент текущей ликвидности:

Кт.л. =  , (1) , (1)

где Кт.л. – коэффициент текущей ликвидности;

ОА – оборотные активы;

КО – краткосрочные обязательства.

2) коэффициент обеспеченности собственными средствами:

Косс =  , (2) , (2)

где Косс – коэффициент обеспеченности собственными средствами;

СК – собственный капитал;

ВОА – внеоборотные активы.

Если коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами соответствуют своим нормативным значениям (2 и 0,1 соответственно), то рассчитывается коэффициент утраты платежеспособности, который показывает, существует ли угроза утраты платежеспособности предприятием в ближайшие 3 месяца.

Ку.п. = (Кт.л.+3/Т×(Кт.л.к.п.-Кт.л.н.п.))/2 (3)

где Ку.п. – коэффициент утраты платежеспособности;

Т – продолжительность отчетного периода в месяцах;

Кт.л.к.п. – коэффициент текущей ликвидности на конец периода;

К т.л.н.п. – коэффициент текущей ликвидности на начало периода.

Если Ку.п. меньше 1, то предприятие в ближайшие три месяца может утратить платежеспособность.

Если структура баланса по первым двум показателям признается неудовлетворительной, то рассчитывается коэффициент восстановления платежеспособности.

Кв.п. = (Кт.л.+6/Т×(Кт.л.к.п – Кт.л.н.п.))/2 (4)

где Кв.п. – коэффициент восстановления платежеспособности.

Если коэффициент восстановления платежеспособности больше 1, то у предприятия есть возможность восстановить свою платежеспособность за 6 месяцев [23, с. 24–29].

Рассмотрим другие модели прогнозирования банкротства.

1. Двухфакторная модель Э. Альтмана.

В модели учитываемым фактором риска является возможность необеспечения заёмных средств собственными в будущие периоды. В соответствии с этим содержанием модели, является определение границы между платёжеспособностью и несостоятельностью – потерей платёжеспособности. Конструкция модели достаточно проста и включает такие факторы – признаки, как платёжеспособность и финансовая независимость. Показателями указанных факторов являются:

1) коэффициент текущей ликвидности (Ктл), характеризующий общую обеспеченность экономической организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств;

2) коэффициент капитализации (Кзс) (финансового равновесия или ассоциации), отражающий соотношение заёмных и собственных средств:

Кзс =  , (5) , (5)

где ЗК – заемный капитал;

СК – собственный капитал.

Модель прогнозирования риска несостоятельности имеет вид:

Z = -0,3877–1,0736 Ктл +0,579 Кзс (6)

Автором модели определено следующее правило оценивания риска несостоятельности экономической организации:

1) если Z<0, вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z;

2) если Z=0, вероятность банкротства равна 50%;

3) если Z>0, вероятность банкротства больше 50% и возрастает по мере увеличения рейтингового числа Z. В этом случае определяющее влияние имеет значение коэффициента Кзс.

2. Пятифакторная модель У. Бивера.

Модель даёт возможность оценить финансовое состояние фирмы с точки зрения её возможного будущего банкротства (финансовой несостоятельности). Особенностями конструкции модели являются: отсутствие индикаторов (весовых коэффициентов); наличие для предлагаемых показателей тренда на временном интервале до пяти лет. По содержанию модель представляет комплекс финансовых показателей, характеризующих платёжеспособность, финансовую независимость и рентабельность организации. Адаптированная модель Бивера для российских реалий включает следующие показатели:

1) Коэффициент Бивера:

Кб= (ЧП + А)/ЗК, (7)

где Кб – коэффициент Бивера;

ЧП – чистая прибыль;

А – амортизация;

ЗК – заемный капитал.

2) Коэффициент текущей ликвидности;

3) Финансовый леверидж:

Кл = (ЗК/ВБ)×100%, (8)

где ВБ – валюта баланса;

Кл – финансовый леверидж.

4) Коэффициент покрытия активов собственными оборотными средствами:

Кп = (СК – ВОА)/А, (9)

где СК – собственный капитал;

ВОА – внеоборотные активы;

А – общая сумма активов.

5) Коэффициент характеристики оборотных активов и текущих обязательств:

Коб = ОА/ТО, (10)

где ОА – оборотные активы;

ТО – текущие обязательства.

Для всех коэффициентов определены три группы показателей.

Коэффициент Бивера рассматривается отдельно как один из наиболее статистически надежных показателей диагностики банкротства. Риск потери платежеспособности изменяется в зависимости от значения этого коэффициента: N≤0,17 – высокий; 0,17<N≤0,4 – средний; N>0,4 – низкий.

Таблица 1. Группы значений показателей для пятифакторной модели У. Бивера

| Показатель |

Алгоритм расчета |

Вероятность банкротства |

| Группа 1: вероятность банкротства отсутствует |

Группа 2: за пять лет до возможного банкротства |

Группа 3: За один год до банкротства |

| 1. Коэффициент Бивера |

Чистая прибыль + амортизация / заемный капитал |

0,4–0,45 |

0,17 |

-0,15 |

| 2. Коэффициент текущей ликвидности |

Оборотные активы /текущие обязательства |

2<К т.л.<=3,2 |

1<К т.л.<=2 |

К т.л.<=1 |

| 3. Финансовая рентабельность активов |

Чистая прибыль / Активы*100% |

6–8 и более |

4–6 |

-22 |

| 4. Финансовый леверидж |

Заемный капитал / Пассивы*100% |

<=37 |

40–50 |

>=80 |

| 5. Коэффициент покрытия активов собственными оборотными средствами |

Собственный капитал – Внеоборотные активы / Оборотные активы |

>=0,4 |

0,1–0,3 |

<0,06 (или отрицательное значение) |

3. Четырёхфакторная модель Лиса.

В четырёхфакторной модели Лиса факторы – признаки учитывают такие результаты деятельности как ликвидность, рентабельность и финансовая независимость экономической организации. Конструкция модели имеет вид:

Z = 0,063×Х1+0,092×Х2+0,057×Х3+0,001×Х4 , (11)

где Z – вероятность банкротства;

Х1 – доля оборотных средств в активах;

Х2 – рентабельность активов по прибыли от реализации;

Х3 – рентабельность активов по нераспределённой прибыли;

Х4 – коэффициент покрытия по собственному капиталу.

Для данной модели вероятность банкротства в зависимости от значения рейтингового числа определяется следующим образом:

1) если Z>0.037 – вероятность банкротства высокая;

2) если Z<0,037 – вероятность банкротства малая.

4. Четырёхфакторная модель Таффлера.

Таффлером была предложена следующая модель прогнозирования финансовой несостоятельности экономической организации:

Z= 053×Х1+0,13×Х2+0,18×Х3+0,16×Х4, (12)

где, Z – вероятность банкротства;

Х1 – коэффициент покрытия: прибыль от реализации / краткосрочные обязательства;

Х2 – коэффициент покрытия: оборотные активы / сумма обязательств;

Х3 – доля обязательств: краткосрочные обязательства / сумма активов;

Х4 – рентабельность всех активов: выручка от реализации / сумма активов.

Правило принятия решения о возможности банкротства экономической организации следующее:

1) если Z>0,3 – фирма имеет неплохие долгосрочные перспективы;

2) если Z<0,2 – банкротство более чем вероятно.

5. Двухфакторная модель прогнозирования банкротства.

В основе модели – два фактора: коэффициент текущей ликвидности;

коэффициент финансовой независимости (коэффициент автономии) – удельный вес собственных средств в общей сумме источников финансирования. Модель прогнозирования риска несостоятельности имеет вид:

Z= 0,3872+0,2614Ктл+1,0595Кфн, (13)

где Z – вероятность банкротства;

Ктл – коэффициент текущей ликвидности;

Кфн – коэффициент автономии.

Как следует из конструкции модели, в прогнозировании возможного состояния банкротства определяющее значение имеет фактор финансовой независимости. Это объясняется следующим парадоксом: при нестабильной среде предпринимательства предприятие увеличивает запасы, что приводит к росту показателя Ктл, но одновременно растёт вероятность риска их ликвидности, что снижает платёжеспособность предприятия.

Шкала оценки риска банкротства пять классов градации, и в зависимости от значения рейтингового числа Z она осуществляется по следующему правилу:

1) если Z<1,3257 – вероятность банкротства очень высокая;

2) если 1,3257≤Z<1,5457 – вероятность банкротства очень высокая;

3) если 1,5457≤Z< 1,7693 – вероятность банкротства средняя;

4) если 1,7693≤Z< 1,9911 – вероятность банкротства низкая;

5) если Z>1,9911 – вероятность банкротства очень низкая.

6. Четырёхфакторная модель прогнозирования банкротства.

Данная модель прогнозирования банкротства торгово-посреднических экономических организаций включает четыре фактора и имеет следующий вид:

Z= 8,38×Х1+1,0×Х2+0,054×Х3+0,63×Х4, (14)

финансовый устойчивость платежеспособность

где Z – вероятность банкротства;

X1 – доля чистого оборотного капитала;

Х2 – рентабельность собственного капитала;

Х3 – коэффициент оборачиваемости активов;

Х4 – норма прибыли.

Шкала оценки риска банкротства имеет пять градаций и осуществляется по следующим правилам:

1) если Z<0 – вероятность банкротства максимальная (90–100%);

2) если 0<Z<0,18 – вероятность банкротства высокая (60–80%);

3) если 0,18<Z<0,32 – вероятность банкротства средняя (35–50%);

4) если 0,32<Z<0,42 – вероятность банкротства низкая (15–20%);

5) если Z>0,42 – вероятность банкротства минимальна (до 10%).

7. Пятифакторная модель прогнозирования банкротства Э. Альтмана.

Z = 1,2×Х1 + 1,4×Х2 + 3,3×Х3 + 0,6×Х4 + 0,999×Х5, (15)

где Z – вероятность банкротства;

Х1 – отношение оборотного капитала к сумме активов;

Х2 - отношение нераспределенной прибыли к сумме активов;

Х3 - отношение операционной прибыли к сумме активов;

Х4 – отношение рыночной стоимости акций к заемным пассивам;

Х5 – отношение выручки от реализации к сумме активов.

В зависимости от значения Z дается оценка вероятности банкротства предприятия по определенной шкале:

1) если Z≤ 1,8 – вероятность банкротства очень высокая;

2) 1,8 < Z ≤ 2,7 – вероятность наступления банкротства высокая;

3) 2,7 < Z < 2,9 – возможная вероятность наступления банкротства;

4) Z ≥ 2,9 – очень низкая вероятность наступления банкротства.

Таким образом, данные методики оценки и прогнозирования банкротства позволяют с достаточно высокой степенью точности предсказывать наступление финансовых кризисов на предприятии. Помимо прочего, данные методы перспективны для оценки надежности и платежеспособности контрагентов, что особенно в современных российских условиях, когда от контрагентов зачастую зависит финансовая устойчивость предприятия [21, с. 150–188].

2. Анализ оценки финансового состояния ООО «Маркет-сервис»

2.1 Технико-экономическая характеристика предприятия

Создание и деятельность общества с ограниченной ответственностью регулируются кроме Гражданского кодекса Российской Федерации, Федеральным законом Российской Федерации «Об обществах с ограниченной ответственностью».

Учредительными документами общества с ограниченной ответственностью являются договор, подписанный его учредителями, и утвержденный ими устав.

Учредителем ООО «Маркет-Сервис» является единственный участник, занимающий должность директора. Им для обеспечения деятельности ООО «Маркет-Сервис» за счет вклада образован уставной капитал в размере 10 тысяч рублей.

Для достижения целей своей деятельности ООО «Маркет-Сервис» может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, заключать сделки, несет обязанности, необходимые для осуществления любых видов деятельности, не запрещенных законом; может заниматься лицензируемыми видами деятельности при наличии лицензии; вправе открывать банковские счета на территории РФ и за ее пределами, быть истцом и ответчиком в суде.

Общество осуществляет владение, пользование и распоряжение своим имуществом в соответствии с его назначением и целями деятельности ООО «Маркет-Сервис». Имущество общества учитывается на его самостоятельном балансе.

Участник осуществляет управление делами, получение прибыли и полной информации о деятельности общества. Прибыль ООО «Маркет-Сервис» после уплаты налогов и иных обязательных платежей подлежит распределению участнику.

При осуществлении деятельности общество ведет оперативный, бухгалтерский и статистический учет в соответствии с порядком, установленным законодательством Российской Федерации.

Для производственной деятельности ООО «Маркет-Сервис» имеет все необходимые производственные мощности, технологическое оснащение, квалифицированные кадры рабочих и инженерно-технических рабочих.

Местонахождение: Российская Федерация, Республика Башкортостан, г. Уфа, ул. Малая Силикатная, 34.

Основной вид деятельности предприятия: производство товарного бетона, кладочного раствора, фундаментных блоков.

Общество самостоятельно планирует свою производственно-хозяйственную деятельность, основу планов составляют договоры, заключаемые с потребителями продукции и услуг, а также поставщиками материально-технических и иных ресурсов.

Реализация продукции, выполнение работ и предоставление услуг осуществляются по ценам и тарифам, устанавливаемым самостоятельно.

Основными поставщиками сырья для производственной деятельности являются: ООО «Рико» г. Уфа, ООО «ЮрАспект» г. Уфа, ООО «РегионТехСтрой» г. Уфа, ООО «Оптэкс» г. Уфа, ООО «Симат» г. Уфа.

Основными покупателями готовой продукции являются: ООО «СУ-10» г. Уфа, ООО «Стройиндустрия» г. Уфа, ООО «УК» «Маркет-Трейд» г. Уфа, ООО «Башкирский Торговый союз» г. Уфа, ООО «СтройТехЦентр» г. Уфа, ОАО «СтройПроектЦентр» г. Уфа.

ООО «Маркет-Сервис» обладает достаточной материально-технической базой для осуществления производственной деятельности: 3 склада цемента, фасовочная машина, 2 компрессорные станции, бетоносмесительная установка, 2 бетономешалки, металлоформы для производства фундаментных блоков. Для погрузочно-разгрузочных работ имеется 2 автопогрузчика, а для доставки растворобетонной продукции 3 автобетоносмесителя.

Структура руководства предприятия имеет обычную для многих производственных предприятий модель.

Бухгалтерия учитывает и фиксирует всю хозяйственную деятельность и состоит из четырех бухгалтеров, один из которых главный бухгалтер.

Основное звено предприятия – это производство. Оно состоит из основного и вспомогательного. Начальник производства руководит всеми производственными задачами.

Руководит производственной деятельностью директор РБУ. Ему подчиняются главный инженер, группа механиков, две бригады слесарей, группа операторов, группа диспетчеров, группа водителей, отдел технологии и качества продукции, подсобные рабочие.

Операторы осуществляют замес товарного бетона, кладочного раствора по нормам, соответствующим маркам, диспетчера осуществляют порядок отгрузки бетона и раствора, фиксируют время пребывания автобетоносмесителей в пути, бригады слесарей занимаются перекачкой цемента, ремонтом технологический механизмов, заливкой фундаментных блоков, отдел технологии и качества продукции следит за качеством выпускаемой продукции, предоставляют образцы кубиков бетона в лабораторию, а также выдают паспорта качества на бетонную продукцию.

Группа водителей состоит из водителя автопогрузчика и двух водителей автобетоносмесителей.

В ООО «Маркет-Сервис» есть также юридический отдел, который заключает договора на поставку продукции, представляет интересы в суде.

В целом можно отметить, что структура управления ООО «Маркет-Сервис» отвечает производственным особенностям работы предприятия.

Основным элементом при проведении анализа финансового состояния предприятия является анализ имущественного положения – анализа активов и пассивов. При анализе активов и пассивов баланса прослеживается динамика их состояния в анализируемом периоде. Анализ следует проводить по абсолютным и по относительным показателям структуры баланса.

С целью изучения имущественного положения предприятия произведем вертикальный анализ баланса ООО «Маркет-Сервис», который представлен в таблице 2.

Таблица 2. Вертикальный анализ баланса ООО «Маркет-Сервис» за 2007–2009 гг.

| Показатели |

Абсолютные показатели, тыс. руб. |

Удельный вес, % |

Отклонения, % |

| на конец 2007 г. |

на конец 2008 г. |

на конец 2009 г. |

на конец 2007 г. |

на конец 2008 г. |

на конец 2009 г. |

2007–2008 гг. |

2008–2009 гг. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| Актив |

| I Внеоборотные активы |

| Нематериальные активы |

2 |

2 |

2 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

| Основные средства |

10110 |

12186 |

12273 |

31,85 |

19,42 |

29,89 |

-12,43 |

10,47 |

| Незавершенное строительство |

- |

- |

- |

- |

- |

- |

- |

- |

| Долгосрочные финансовые вложения |

550 |

550 |

550 |

1,73 |

0,88 |

1,34 |

-0,85 |

0,46 |

| Итого по разделу I |

10662 |

12732 |

12825 |

33,58 |

20,30 |

31,24 |

-13,29 |

10,94 |

| Запасы |

5034 |

16292 |

17716 |

15,86 |

25,96 |

43,15 |

10,1 |

17,19 |

| НДС по приобретенным ценностям |

534 |

- |

- |

1,68 |

- |

- |

-1,68 |

- |

| Дебиторская задолженность |

13006 |

33646 |

10464 |

10,97 |

53,61 |

25,49 |

12,64 |

-28,12 |

| Краткосрочные финансовые вложения |

- |

- |

- |

- |

- |

- |

- |

- |

| Денежные средства |

2507 |

84 |

19 |

7,89 |

0,13 |

0,05 |

-7,76 |

-0,08 |

| Прочие оборотные активы |

- |

- |

30 |

- |

- |

0,07 |

- |

0,07 |

| Итого по разделу II |

21081 |

50022 |

28229 |

66,41 |

79,7 |

68,76 |

13,29 |

-10,94 |

| Баланс (I+II) |

31743 |

62760 |

41054 |

100 |

100 |

100 |

- |

- |

| Пассив |

| III Капитал и резервы |

| Уставный капитал |

20 |

20 |

20 |

0,06 |

0,03 |

0,05 |

-0,03 |

0,02 |

| Добавочный капитал |

30 |

30 |

30 |

0,09 |

0,05 |

0,07 |

-0,04 |

0,02 |

| Нераспределенная прибыль отчетного года |

187 |

5277 |

1384 |

0,59 |

8,41 |

3,37 |

7,82 |

-5,04 |

| Итого по разделу III |

237 |

5327 |

1434 |

0,75 |

8,49 |

3,49 |

7,74 |

-5 |

| Займы и кредиты |

10586 |

550 |

50 |

33,35 |

0,87 |

0,12 |

-32,48 |

-0,75 |

| Итого по разделу IV |

10586 |

550 |

50 |

33,35 |

0,87 |

0,12 |

-32,48 |

0,75 |

| Займы и кредиты |

- |

8947 |

7030 |

- |

14,26 |

17,12 |

14,26 |

2,86 |

| Кредиторская задолженность |

20859 |

47936 |

32540 |

65,71 |

76,38 |

79,26 |

10,67 |

2,88 |

| Задолженность участникам по выплате доходов |

- |

- |

- |

- |

- |

- |

- |

- |

| Прочие краткосрочные обязательства |

61 |

- |

- |

0,19 |

- |

- |

-0,19 |

- |

| Итого по разделу V |

20920 |

56883 |

39570 |

65,9 |

90,64 |

96,39 |

24,74 |

5,75 |

| Баланс (III+IV+V) |

31743 |

62760 |

41054 |

100 |

100 |

100 |

- |

- |

Из данных таблицы 2 следует, что структура баланса за три анализируемых года недостаточно стабильна, отклонения удельных весов по строкам и разделам баланса в основном значительны.

Так, например, можно выявить за 2007–2008 гг. уменьшение доли основных средств в общей величине имущества ООО «Маркет-Сервис» на 12,43%, а в 2008–2009 гг. – увеличение на 10,47%.

За 2007–2008 гг. отмечается увеличение запасов предприятия на 10,10%, а в 2008–2009 гг. – на 17,19%.

Удельный вес дебиторской задолженности имеет тенденцию к росту: за 2007–2008 гг. на 12,64%, однако в 2008–2009 гг. удельный вес дебиторской задолженности снизился на 28,12%.

Удельный вес денежных средств значительно уменьшился в 2008 г. по сравнению с 2007 г. на 7,76%, а в 2009 г. по сравнению с 2008 г. на 0,08%.

Изучение структуры пассива баланса позволяет сделать вывод о высоком удельном весе нераспределенной прибыли отчетного года в имуществе ООО «Маркет-Сервис» в 2008 г., однако за 2008–2009 гг. удельный вес снизился на 5,04%. Наблюдается уменьшение доли долгосрочных обязательств предприятия в виде займов и кредита.

В целом за три года наблюдается увеличение доли краткосрочных обязательств ООО «Маркет-Сервис» за 2007–2008 гг. на 24,74%, а за 2008–2009 гг. – на 5,75%.

Доля заемных средств в источниках финансирования хозяйственных средств ООО «Маркет-Сервис» весьма значительна, следовательно, предприятие зависимо от заемных и привлеченных средств.

В таблице 3 произведен горизонтальный анализ баланса предприятия.

Таблица 3. Горизонтальный анализ баланса ООО «Маркет-Сервис» за 2007–2009 гг.

| Показатели |

На конец 2007 г. |

На конец 2008 г. |

На конец 2009 г. |

| тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Актив |

| I Внеоборотные активы |

| Нематериальные активы |

2 |

100 |

2 |

100 |

2 |

100 |

| Основные средства |

10110 |

100,00 |

12186 |

120,53 |

12273 |

121,39 |

| Незавершенное строительство |

- |

- |

- |

- |

- |

- |

| Долгосрочные финансовые вложения |

550 |

100 |

550 |

100 |

550 |

100 |

| Итого по разделу I |

10662 |

100 |

12732 |

119,41 |

12825 |

120,29 |

| II Оборотные активы |

| Запасы |

5034 |

100,00 |

16292 |

323,64 |

17716 |

351,93 |

| НДС по приобретенным ценностям |

534 |

100,00 |

- |

- |

- |

- |

| Дебиторская задолженность |

13006 |

100,00 |

33646 |

258,69 |

10464 |

80,46 |

| Краткосрочные финансовые вложения |

- |

- |

- |

- |

- |

- |

| Денежные средства |

2507 |

100,00 |

84 |

3,35 |

19 |

0,76 |

| Прочие оборотные активы |

- |

- |

30 |

- |

- |

- |

| Итого по разделу II |

21081 |

100,00 |

50022 |

237,28 |

28229 |

133,91 |

| Баланс (I+II) |

31743 |

100,00 |

62760 |

197,71 |

41054 |

129,33 |

| Пассив |

| III Капитал и резервы |

| Уставный капитал |

20 |

100,00 |

20 |

100 |

20 |

100 |

| Добавочный капитал |

30 |

100,00 |

30 |

100 |

30 |

100 |

| Нераспределенная прибыль отчетного года |

187 |

100,00 |

5277 |

2821,93 |

1384 |

740,11 |

| Итого по разделу III |

237 |

100,00 |

5327 |

2247,68 |

1434 |

605,06 |

| IV Долгосрочные обязательства |

| Займы и кредиты |

10586 |

100 |

550 |

5,20 |

50 |

0,47 |

| Итого по разделу IV |

10586 |

100 |

550 |

5,20 |

50 |

0,47 |

| V Краткосрочные обязательства |

| Займы и кредиты |

- |

100,00 |

8947 |

- |

7030 |

- |

| Кредиторская задолженность |

20859 |

100,00 |

47936 |

229,81 |

32540 |

156 |

| Прочие краткосрочные обязательства |

61 |

100,00 |

- |

- |

- |

- |

| Итого по разделу V |

20920 |

100,00 |

56883 |

271,91 |

39570 |

189,15 |

| Баланс (III+IV+V) |

31743 |

100,00 |

62760 |

197,71 |

41054 |

129,33 |

Из данных таблицы 3 следует, что за 2007–2008 гг. период валюта баланса ООО «Маркет-Сервис» возросла на 97,71% к уровню 2007 г.

За 2007–2008 гг. рост внеоборотных активов произошел на 19,41% за счет роста основных средств.

Оборотные активы увеличились на 137,28% за счет увеличения запасов на 223,64% и увеличения дебиторской задолженности на 158,69%, денежные средства уменьшились на 3,35%.

За 2007–2009 гг. рост внеоборотных активов увеличился на 20,29% к уровню 2007 г. Оборотные активы увеличились в 2009 г. по сравнению с 2007 г. на 33,91% за счет увеличения запасов на 251,93% и уменьшения дебиторской задолженности на 19,54%. Таким образом, валюта баланса за 2007–2009 г. увеличилась на 29,33%. Раздел III баланса предприятия «Капитал и резервы» за анализируемый период стал больше в 6 раз.

Это произошло в основном за счет роста нераспределенной прибыли отчетного периода.

Долгосрочные займы и кредиты уменьшились на 99,53%. Кредиторская задолженность в 2008 г. увеличилась на 129,81% по сравнению с 2007 г. В 2009 г. кредиторская задолженность уменьшилась по сравнению с 2008 г. на 32,12%.

Общие сведения ООО «Маркет-Сервис» представлены в таблице 5.

Из таблицы 5 можно сделать вывод о том, что в ООО «Маркет-Сервис» произошло уменьшение выручки от реализации продукции на 42,33% в 2009 г. по сравнению с 2007 г., в то же время, себестоимость продукции уменьшилась на 41,53%. Это повлияло на сокращение валовой прибыли на 49,24%. Себестоимость реализованной продукции имеет тенденцию к уменьшению.

Показатели прибыли наиболее высокие в 2008 г. за счет высокой выручки. Годовой фонд оплаты труда увеличился в 2008 г. по сравнению с 2007 г. на 3817,47 тыс. руб., а в 2009 г. уменьшился на 1400,92 тыс. руб. В 2008 г. среднемесячная зарплата увеличилась по сравнению с 2007 г. на 3392,92 рубля, в 2009 г. уменьшилась на 59,56 руб. чем в 2008 г.

Рост среднегодовой стоимости основных средств ООО «Маркет-Сервис» за анализируемый период в 1,5 раза вызвал сокращение показателя фондоотдачи с 16,22 руб. в 2007 г. до 6,23 руб. в 2009 г.

Как показатель обратный фондоотдаче, фондоемкость имеет тенденцию к росту в 2,6 раза в связи с увеличением среднегодовой стоимости основных средств. Поскольку темп роста среднегодовой стоимости основных средств превышает темпа роста численности, отмечается рост показателя фондовооруженности труда с 203,63 тыс. руб./чел. в 2007 г. до 265,85 тыс. руб./чел. в 2009 г.

Снижение показателя производительности труда позволяет сделать вывод о том, что за 2007–2009 гг. на каждого сотрудника приходится меньше выручки от реализации продукции.

В целом, можно отметить, что эффективность деятельности ООО «Маркет-Сервис» в 2009 г. по сравнению с 2007 г. снижается.

В таблице 4 представлена структура выручки от реализации продукции ООО «Маркет-Сервис», на основании динамики которой можно выявить специализацию предприятия.

Таблица 4. Структура выручки от реализации продукции ООО «Маркет-Сервис» за 2007–2009 гг.

| Вид продукции |

Год |

В среднем за три года |

| 2007 |

2008 |

2009 |

| тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

| Производство и реализация товарного бетона |

115926 |

87,72 |

113177 |

81,19 |

41975 |

55,08 |

90359 |

77,95 |

| Производство и реализация кладочного раствора |

15089 |

11,42 |

21342 |

15,31 |

26220 |

34,40 |

20883 |

18,02 |

| Производство и реализация фундаментных блоков |

1054 |

0,80 |

4214 |

3,02 |

6557 |

8,60 |

3942 |

3,40 |

| Прочие товары и услуги |

82 |

0,06 |

664 |

0,48 |

1459 |

1,92 |

735 |

0,63 |

| Итого |

132151 |

100 |

139397 |

100 |

76211 |

100 |

115919 |

100 |

Анализ данных таблицы 4 показывает, что в структуре реализованной продукции наибольший удельный вес занимает производство и реализация товарного бетона, которое в среднем за 3 года обеспечило 77,95% выручки от реализации продукции.

Производство и реализация кладочного раствора приносит 18,02% поступлений денежных средств, фундаментных блоков – 3,40%, а прочие товары и услуги – 0,63%.

Основная доля затрат приходится на сырье (цемент, гравий, ПГС, песок, щебень), аренду оборудования (склады цемента), заработную плату.

Предприятие также имеет обособленное подразделение – магазин «Бытовая химия», однако оно достаточное нерентабельно, выручка от продажи не покрывает собственных затрат.

Для определения платежеспособности предприятия с учетом ликвидности его активов обычно используют баланс. Анализ баланса заключается в сравнении размеров средств по активу, сгруппированных по степени их ликвидности, к суммам обязательств по пассиву, сгруппированных по срокам их погашения.

Рассчитаем показатели ликвидности баланса ООО «Маркет-Сервис» (см. табл. 6).

Таблица 6. Динамика показателей ликвидности баланса ООО «Маркет-Сервис»

| № |

Показатель |

Обозначение |

Статья баланса |

2007 г. |

2008 г. |

2009 г. |

| Актив |

| 1 |

Наиболее ликвидные |

А1 |

250+260 |

2507 |

84 |

19 |

| 2 |

Быстро реализуемые |

А2 |

240 |

13006 |

33646 |

10494 |

| 3 |

Медленно реализуемые |

А3 |

210+220+230+270 |

5568 |

16292 |

17716 |

| 4 |

Трудно реализуемые |

А4 |

190 |

10662 |

12738 |

12825 |

| Итого |

31743 |

62760 |

41054 |

| Пассив |

| 1 |

Наиболее срочные обязательства |

П1 |

620 |

20859 |

47936 |

32540 |

| 2 |

Краткосрочные пассивы |

П2 |

610+660 |

61 |

8947 |

7030 |

| 3 |

Долгосрочные пассивы |

П3 |

590+630+640+650 |

10586 |

550 |

50 |

| 4 |

Постоянные пассивы |

П4 |

490 |

237 |

5327 |

1434 |

| 5 |

Итого |

31743 |

62760 |

41054 |

Нормативное соотношение: А1≥П1, А2≥П2, А3≥П3, А4≤П4.

Как видно из таблицы 6, баланс организации неликвиден, так как постоянные пассивы меньше наиболее ликвидных активов. Соотношение А1>П1 не соблюдается на протяжении всей деятельности предприятия ООО «Маркет-Сервис», то есть наиболее ликвидные активы (денежные средства) не покрывают наиболее срочные обязательства (кредиторская задолженность).

В рамках углубленного анализа в дополнение к абсолютным показателям рассчитаем ряд аналитических показателей – коэффициентов ликвидности:

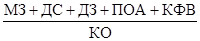

1. Коэффициент текущей ликвидности:

Кт.л. =  , (16) , (16)

где Кт.л. – коэффициент текущей ликвидности;

МЗ – материальные запасы;

ДС – денежные средства;

ДЗ – дебиторская задолженность;

ПОА – прочие оборотные активы;

КФВ – краткосрочные финансовые активы;

КО – краткосрочные обязательства.

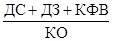

2. Коэффициент средней ликвидности:

Кср.л. =  , (17) , (17)

где Кср.л. – коэффициент средней ликвидности.

3. Коэффициент абсолютной ликвидности:

Кабс.л. =  , (18) , (18)

где Кабс.л. – коэффициент абсолютной ликвидности.

4. Коэффициент общей платежеспособности:

Кобщ.п. =  , (19) , (19)

где Кобщ.п. – коэффициент общей платежеспособности;

СК – собственный капитал;

ДО – долгосрочные обязательства.

Анализ платежеспособности осуществляется путем соизмерения наличия и поступления средств с платежами первой необходимости, платёжеспособность предприятия сильно зависит от ликвидности баланса.

Данные для расчета показателей платежеспособности представлены в таблице 7.

Таблица 7. Совокупность показателей для расчета платежеспособности ООО «Маркет-Сервис»

| Показатели |

Статья баланса |

2007 г. |

2008 г. |

2009 г. |

| Материальные запасы (МЗ) |

210+220–216 |

5399 |

16292 |

17697 |

| Денежные средства (ДС) |

260 |

2507 |

84 |

19 |

| Дебиторская задолженность (ДЗ) |

230+240 |

13006 |

33646 |

10464 |

| Прочие оборотные активы (ПОА) |

270 |

- |

- |

30 |

| Краткосрочные фин. вложения (КФВ) |

250 |

- |

- |

- |

| Краткосрочные обязательства (КО) |

610+620+660 |

20920 |

56883 |

39570 |

| Долгосрочные обязательства (ДО) |

590 |

10586 |

550 |

50 |

| Собственный капитал (СК) |

490 |

237 |

5327 |

1434 |

Показатели платежеспособности представлены в таблице 8.

Таблица 8. Динамика показателей платежеспособности ООО «Маркет-Сервис» за 2007–2009 гг.

| Показатели платежеспособности |

2007 г. |

2008 г. |

2009 г. |

Изменение 2008 г. к 2007 г. (+,–) |

Изменение 2009 г. к 2008 г. (+,–) |

Норматив |

| Коэффициент текущей ликвидности |

1,0 |

0,88 |

0,71 |

-0,12 |

-0,17 |

>2 |

| Коэффициент средней ликвидности |

0,74 |

0,59 |

0,26 |

-0,15 |

-0,33 |

>1 |

| Коэффициент абсолютной ликвидности |

0,12 |

0,00 |

0,00 |

-0,12 |

0 |

>0,2 |

| Коэффициент общей платежеспособности |

0,01 |

0,09 |

0,04 |

+0,08 |

-0,05 |

>1 |

| Коэффициент обеспеченности собственными оборотными средствами |

-0,49 |

-0,15 |

-0,40 |

-0,34 |

-0,25 |

>0,1 |

Коэффициент текущей ликвидности меньше нормативного, что демонстрирует нехватку текущих активов для покрытия краткосрочных обязательств.

Коэффициент текущей ликвидности имеет тенденцию к снижению (с 1,0 в 2007 г. до 0,71 в 2009 г.), и это говорит о том, что организация имеет достаточно низкий уровень платежеспособности. Коэффициент средней ликвидности также уменьшается. Коэффициент абсолютной ликвидности показывает, что с организацией нельзя работать без предоплаты.

Коэффициент общей платежеспособности говорит о том, что при ликвидации организации, общество способно расплатиться с кредиторами лишь в размере не более 4% от общей суммы. Показатель критически мал.

Так как значения коэффициента текущей ликвидности и коэффициента обеспеченности собственными средствами свидетельствуют о признании структуры баланса неудовлетворительной, необходимо определить коэффициент восстановления платежеспособности.

Таким образом, на конец 2008 г. коэффициент восстановления платежеспособности составляет 0,41, а на конец 2009 г. 0,31. Так как коэффициент принимает значение меньше 1, то это свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить свою платежеспособность.

Проведем анализ обеспеченности собственными оборотными средствами (см. табл. 9).

Таблица 9. Анализ обеспеченности предприятия собственными оборотными средствами

| Показатель |

На конец 2007 г. |

На конец 2008 г. |

На конец 2009 г. |

Изменение 2008 г. к 2007 г. (+,–) |

Изменение 2009 г. к 2008 г. (+,–) |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1. Капитал и резервы (стр. 490) |

237 |

5327 |

1434 |

+5090 |

-3893 |

| 2. Долгосрочные заемные обязательства (стр. 590 – стр. 515) |

10586 |

550 |

50 |

-10036 |

-500 |

| 3. Доходы будущих периодов +резервы предстоящих расходов (стр. 640 + стр. 650) |

- |

- |

- |

- |

- |

| 4. Итого источников собственных и приравненных к ним средств (п. 1 + п. 2+п. 3) |

10823 |

5877 |

1484 |

-4946 |

-4393 |

| 5. Внеоборотные активы – отложенные налоговые активы (стр. 190 – стр. 145) |

10662 |

12738 |

12825 |

+2076 |

+87 |

Собственные оборотные средства присутствуют только в 2007 г., за счет больших долгосрочных обязательств равных 10586 тыс. руб. В 2008 г. и в 2009 г. собственные оборотные средства отсутствуют, вследствие уменьшения прибыли и увеличения внеоборотных активов. Уровень обеспеченности собственными оборотными средствами отрицательный из – за недостатка собственных оборотных средств и больших запасов.

По состоянию источников формирования материальных запасов определяют внутреннюю финансовую устойчивость.

Рассчитаем показатели состояния источников формирования материальных запасов (см. табл. 10).

Таблица 10. Состояние источников формирования материальных запасов

| Показатель |

Статья баланса |

2007 г. |

2008 г. |

2009 г. |

| Материальные запасы (МЗ) |

210+220 |

5568 |

16292 |

17716 |

| Собственные оборотные средства (СОС) |

490–190 |

-10425 |

-7411 |

-11391 |

| Функционирующий капитал (КФ) |

490+590–190 |

161 |

-6861 |

-11341 |

| Кредиты банка и займы используемые для покрытия запасов |

610 |

- |

8947 |

7030 |

| Расчеты с кредиторами по товарным операциям |

621 |

19440 |

38764 |

26047 |

| Общая сумма источников формирования материальных запасов (И) |

п. 3 + п. 4+п5 |

19601 |

40850 |

21736 |

| СОС – МЗ |

п. 2 – п. 1 |

-15993 |

-23703 |

-29107 |

| КФ – МЗ |

п. 3 – п. 1 |

-5407 |

-23153 |

-29057 |

| И – МЗ |

п. 6 – п. 1 |

14033 |

24558 |

4020 |

Из таблицы 10 видно, что материальные затраты в 2009 г. увеличились почти в 3 раза по сравнению с 2007 г. Собственные оборотные средства принимают отрицательное значение, то есть собственных средств недостаточно для покрытия запасов и затрат. Из рассчитанного можно сделать вывод о том, что ООО «Маркет-Сервис» по состоянию источников формирования материальных запасов имеет недостаточный уровень внутренней финансовой устойчивости, то есть СОС – МЗ < 0; КФ – МЗ < 0; И – МЗ > 0. Это неустойчивое финансовое состояние характеризуется периодически возникающими задержками по платежам и расчетам, нехваткой живых денег.

Проведем расчет показателей рыночной финансовой устойчивости для ООО «Маркет-Сервис» (см. табл. 11).

Таблица 11. Показатели рыночной финансовой устойчивости ООО «Маркет-Сервис»

| Показатель |

Статья баланса |

2007 г. |

2008 г. |

2009 г. |

| Коэффициент независимости |

490/300 |

0,01 |

0,08 |

0,03 |

| Коэффициент финансовой зависимости |

(590+610+620+660)/300 |

0,99 |

0,92 |

0,97 |

| Коэффициент задолженности |

(590+610+620+660)/490 |

132,94 |

10,78 |

27,63 |

| Удельный вес дебиторской задолженности в стоимости имущества |

(230+240)/300 |

0,41 |

0,54 |

0,25 |

| Доля дебиторской задолженности в текущих активах |

(230+240)/290 |

0,62 |

0,67 |

0,37 |

| Коэффициент обеспеченности собственными оборотными средствами |

(490–190)/290 |

-0,49 |

-0,15 |

-0,40 |

| Коэффициент маневренности |

(490+590–190)/490 |

0,68 |

-1,29 |

-7,91 |

| Коэффициент финансовой устойчивости |

(490+590)/300 |

0,34 |

0,09 |

0,04 |

| Коэффициент финансирования |

490/(590+690) |

0,01 |

0,09 |

0,04 |

Коэффициент независимости достигает высокой степени риска, это говорит о том, что организация имеет критически низкую долю собственных средств в общей сумме средств организации.

Коэффициент финансовой зависимости показывает зависимость предприятия от заемных средств, в 2007 г. этот коэффициент составляет 0,99, в 2008 г. снижается на 0,07, а в 2009 г. снова увеличивается на 0,05. Таким образом, удельный вес заемных средств в стоимости имущества превышает рекомендованную норму в два раза, это очень опасно для организации.

Коэффициент задолженности должен быть не более 1, а он составляет на конец 2007 г. 132,94. Следовательно, организация очень зависит от внешних источников. В 2008 г. этот показатель составляет 10,78 вследствие получения высокой прибыли, а в 2009 г. увеличивается по сравнению с 2008 г. на 16,85.

Удельный вес дебиторской задолженности в стоимости имущества и доля дебиторской задолженности в текущих активах превышают рекомендованные нормы в 2007 г. и в 2008 г.

Коэффициент обеспеченности собственными оборотными средствами за весь рассматриваемый период имеет отрицательное значение, что говорит об отсутствии у предприятия собственных оборотных средств.

Коэффициент маневренности должен быть больше 0,5. В 2007 г. этот показатель составляет 0,68, в 2009 г. коэффициент значительно снижается и составляет (-7,91), то есть на данном предприятии сумма собственного капитала значительно меньше суммы внеоборотных активов.

Коэффициент финансовой устойчивости должен быть больше 0,7. В 2009 г. по сравнению с 2007 г. значение этого коэффициента уменьшается на 0,3, это значит, что уменьшается удельный вес долгосрочных кредитов, таким образом, ухудшается финансовое положение предприятия.

Так как коэффициент финансирования меньше единицы (большая часть имущества предприятия сформирована из заемных средств), то это может свидетельствовать об опасности неплатежеспособности и затруднить возможность получения кредита.

ООО «Маркет-Сервис» ненадежный партнер, финансовая устойчивость очень низкая, это говорит о том, что у организации много долгов перед поставщиками и подрядчиками, перед персоналом организации, прочими кредиторами.

2.3 Анализ финансовых результатов деятельности и деловой активности предприятия

Одним из видов финансового анализа капитала является анализ оборачиваемости активов (см. табл. 12).

Таблица 12. Анализ показателей деловой активности

| Показатель |

Порядок расчета |

2007 г. |

2008 г. |

2009 г. |

Изменение 2009 от 2008 г. |

Изменение 2009 от 2007 г. |

| 1. Оборачиваемость оборотных активов |

В/ОАср. |

7,5 |

3,9 |

1,9 |

-2 |

-5,6 |

| 2. Средняя величина оборотных активов |

Оан.г+Оак.г/2 |

17617 |

35551,5 |

39125,5 |

+3574 |

+21508,5 |

| 3. Продолжительность оборота |

360 / Об.ОА |

48 |

92 |

189 |

+97 |

+141 |

| 4. Оборачиваемость дебиторской задолженности |

В/ДЗср. |

13,2 |

5,9 |

3,4 |

-2,5 |

-9,8 |

| 5. Период дебиторской задолженности |

360 / Об. ДЗ |

27 |

61 |

105 |

+44 |

+78 |

| 6. Доля дебиторской задолженности в общем объеме оборотных активов |

ДЗ/ОА×100 |

56,85 |

65,6 |

56,37 |

-9,23 |

-0,48 |

| 7. Оборачиваемость запасов |

С / Зср |

22,8 |

10,7 |

4,07 |

-6,63 |

-18,7 |

| 8. Срок хранения запасов |

360 / Об. З |

15 |

33 |

88 |

+55 |

+73 |

| 9. Оборачиваемость кредиторской задолженности |

В/КЗср |

10,15 |

4,1 |

1,89 |

-2,21 |

-8,3 |

| 10. Период кредиторской задолженности |

360 / Об. КЗ |

35 |

87 |

190 |

+103 |

+154 |

| 11. Продолжительность операционного цикла |

п. 5 + п. 8 |

42 |

94 |

193 |

+99 |

151 |

| 12. Продолжительность финансового цикла |

п. 11 – п. 10 |

7 |

7 |

3 |

-4 |

-4 |

Оборачиваемость оборотных активов характеризует скорость оборота оборотных активов предприятия. Как видно из таблицы 12, число оборотов активов в 2007 г. составляет 7,5 оборотов, уменьшилось в 2009 г. на 5,6 оборотов. Средняя величина оборотных активов увеличилась в 2009 г. по сравнению с 2007 г. на 21508,5 тыс. руб.

Период оборота оборотных активов увеличился в 2009 г. по сравнению с 2007 г. на 141 день.

Оборачиваемость дебиторской задолженности уменьшилась с 13,2 оборотов в 2007 г. до 3,4 оборотов в 2009 г. Период дебиторской задолженности увеличился на 78 дней. Это свидетельствует о более длительном периоде погашения долгов. Доля дебиторской задолженности в 2007 г. составила 56,85%, в 2008 г. – 65,6%, в 2009 г. – 56,37%.

Оборачиваемость запасов отражает скорость оборота товарно-материальных запасов. Оборачиваемость запасов в 2009 г. уменьшилась по сравнению с 2007 г. на 18,7 оборота. Срок хранения запасов также увеличился на 73 дней (в 2007 г. – 15 дней, в 2008 г. – 33 дня, в 2009 г. – 88 дней).

Оборачиваемость кредиторской задолженности уменьшилась в 2009 г. по сравнению с 2007 г. на 8,3 оборота. Период кредиторской задолженности увеличился в 2009 г. на 154 дня по сравнению с 2007 г.

Продолжительность операционного цикла увеличивается, за счет увеличения периода дебиторской задолженности и периода запасов.

Продолжительность финансового цикла в 2007 г. и в 2008 г. составляет 7 дней, в 2009 г. уменьшается на 3 дня. Уменьшение финансового цикла произошло за счет увеличения срока оборота кредиторской задолженности.

К обобщающим показателям оценки эффективности использования ресурсов предприятия и динамичности его развития относятся показатели результативности финансово-хозяйственной деятельности – прибыльности и рентабельности (см. таб. 13).

Как видно из таблицы 13, высокая рентабельность наблюдалась в 2008 г. за счет чистой прибыли, равной 5090 тыс. руб.

Рентабельность продаж в 2008 г. повысилась по сравнению с 2007 г. на 6,58 рубля, а в 2009 г. снова уменьшилась и составила 0,19.

Рентабельность активов показывает эффективность использования активов.

Эта эффективность составила в 2007 г. 0,55, в 2008 г. – 10,77, а в 2009 г. – 0,64.

Таблица 13. Расчет показателей рентабельности, %

| Показатель |

Порядок расчета |

2007 г. |

2008 г. |

2009 г. |

Отклонение 2008 г. от 2007 г. (+,–) |

Отклонение 2009 г. от 2008 г. (+,–) |

| Рентабельность продаж |

Прибыль / Выручка*100% |

6,25 |

12,83 |

0,19 |

+6,58 |

-12,64 |

| Рентабельность активов |

Чистая прибыль / Среднегодовая стоимость активов*100% |

0,55 |

10,77 |

0,64 |

+10,22 |

-10,13 |

| Рентабельность внеоборотных активов |

Чистая прибыль / Среднегодовая стоимость внеоборотных активов*100% |

1,65 |

43,50 |

2,59 |

+41,85 |

-40,91 |

| Рентабельность оборотных активов |

Чистая прибыль / Среднегодовая стоимость оборотных активов*100% |

0,82 |

14,32 |

0,85 |

+13,5 |

-13,47 |

| Рентабельность собственного капитала |

Чистая прибыль / Собственный капитал средний*100% |

87,88 |

182,96 |

9,82 |

+95,08 |

-173,14 |

| Рентабельность затрат |

Прибыль / Полная себестоимость*100% |

6,67 |

14,72 |

0,19 |

+8,05 |

-14,53 |

Рентабельность собственного капитала составила в 2007 г. – 87,88, в 2008 г. – 182,96, в 2009 г. – 9,82. Уменьшение говорит о том, что собственный капитал используется менее эффективно.

Рентабельность затрат отражает эффективность затрат. В 2007 г. она составила 6,67 прибыли на 1 рубль затрат, в 2008 г. 14,72 прибыли на 1 рубль затрат, в 2009 г. 0,19 прибыли на 1 рубль затрат.

Определим, какие факторы повлияли на изменение рентабельности активов (см. табл. 14).

Таблица 14. Расчет влияния факторов на изменение рентабельности активов

| Показатель |

Порядок расчета |

2007 г. |

2008 г. |

2009 г. |

Изменение 2008 г. к 2007 г. (+, -) |

Изменение 2009 г. к 2008 г. (+,–) |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Прибыль |

Р |

8260 |

17885 |

142 |

+9625 |

-17743 |

| Среднегодовая стоимость активов |

А |

26339 |

47251 |

51907 |

+20912 |

+4656 |

| Среднегодовая балансовая стоимость оборотных активов |

ОА |

17617 |

35551 |

39125 |

+17934 |

+3574 |

| Выручка |

N |

132151 |

139397 |

76211 |

+7246 |

-63186 |

| Доля оборотных активов в общей величине активов |

dOA |

0,67 |

0,75 |

0,75 |

0,081 |

0 |

| Коэффициент оборачиваемости оборотных активов |

λоа=N/ОА |

7,50 |

3,92 |

1,95 |

-3,58 |

-1,97 |

| Рентабельность продаж |

PN=P/N |

6,25 |

12,83 |

0,19 |

+6,58 |

-12,65 |

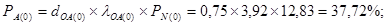

| Рентабельность активов |

PA=P/A |

31,36 |

37,85 |

0,27 |

+6,49 |

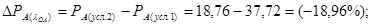

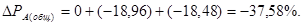

-37,58 |

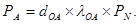

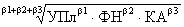

Преобразуем исходную факторную модель рентабельности активов в трехфакторную мультипликативную.

(20) (20)

где, dOA – доля оборотных активов в общей величине активов,

Λоа – коэффициент оборачиваемости оборотных активов,

PN – рентабельность продаж.

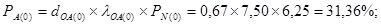

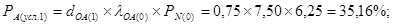

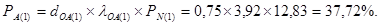

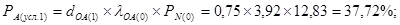

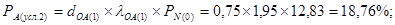

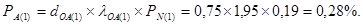

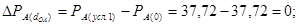

Проведем факторный анализ методом цепных подстановок для расчета влияния каждого фактора (за период 2007–2008 гг.)

1)

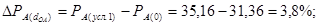

увеличение доли оборотных активов в общей величине совокупных активов на 0,081 пунктов увеличило рентабельность активов на 3,8%;

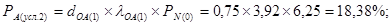

2)

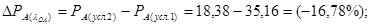

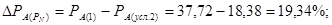

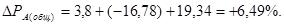

уменьшение оборачиваемости оборотных активов на 3,58 оборотов уменьшило рентабельность активов на 16,78%;

3)