Содержание

Введение

1. Финансовые отношения и финансовая система: сущность и структура

2. Сущность, виды и функции налогов

3. Особенности финансовой политики в России на современном этапе

Практикум

Заключение

Список литературы

Введение

Изучение экономической структуры любого современного общества невозможно без анализа финансовой системы, представляющей собой совокупность финансовых отношений и институтов, регулирующих эти отношения. Через финансовый механизм государство образует и использует фонды денежных средств, необходимых для выполнения его многочисленных функций в политической, экономической и социальной сферах.

Финансовая политика обеспечивает баланс финансовых потоков от сферы производства товаров и услуг к бюджетной системе и от бюджетной системы к отраслям национальной экономики. Финансовая политика охватывает целый комплекс инструментов, позволяющих осуществлять эффективное государственное регулирование. Содержание и цели финансовой политики обусловлены социально- экономическим строем общества, социальными группами, стоящими у власти, стратегическими целями, определяющими развитие национальной экономики, и международными обязательствами в сфере государственных финансов.

Вне зависимости от уровня развития страны главными стратегическими целями государственной финансовой политики являются создание финансовых условий для социально-экономического развития общества, повышения уровня и качества жизни населения.

От эффективности проведения финансовой политики зависят темпы спада или роста промышленного производства, уровни безработицы, инфляции и доходов населения, а значит, и уровень развития страны в целом, что так же выражает актуальность выбранной темы.

1.Финансовые отношения и финансовая система: сущность и структура

Необходимым элементом рыночной экономики являются денежные отношения, складывающиеся между экономическими субъектами. В системе данных отношений особое место занимает подсистема финансовых отношений.

Финансы - это экономические отношения в сфере образования, распределения и использования целевых денежных фондов.

Признаками финансов, отличающими их от других денежных отношений, являются:

• отношения, предполагающие отсутствие эквивалентного обмена;

• фондовый характер отношений (распределение валового национального продукта осуществляется, в отличие от ценового распределения, через денежные фонды).

Т.е. финансовые отношения – это совокупность экономических отношений, возникающих в процессе одностороннего самостоятельного движения реальных денег в целях удовлетворения совокупных национальных потребностей посредством реализации функций государства.

Сущность финансов проявляется в их функциях, которые представляют собой специфический способ выражения присущих финансам признаков. Финансы выполняют мобилизационную, контрольную и распределительную функции.

Мобилизационная функция состоит в аккумулировании государством ресурсов, необходимых для выполнения его функций в рыночной экономике.

Контрольная функция реализуется в связи с использованием экономическими субъектами государственных средств и уплатой ими налогов. Данная функция проявляется в контроле государства за производством, распределением и обменом производимого в экономике продукта. Государство контролирует, в частности, насколько своевременно финансовые средства поступают в распоряжение экономических субъектов, а также эффективность их использования.

Распределительная функция обеспечивает перераспределение национального дохода в целях оптимизации накопления и потребления в конкретной экономической ситуации. Наиболее полно данная функция реализуется в странах, где принята кейнсианская концепция рыночного регулирования.

Финансовые отношения возникают по поводу образования, накопления, распределения и использования свободных денежных средств (денежных ресурсов).

Субъектами финансовых отношений являются предприятия, домашние хозяйства и государство. Интенсивность финансовых потоков, которые связывают субъектов финансовых отношений, зависит от экономической активности данных субъектов.

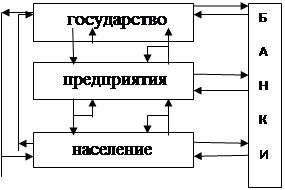

Совокупность финансовых отношений образует финансовую систему. Ее можно представить в виде следующей весьма упрощенной схемы (рис.1):

Рис. 1. Субъекты финансовых отношений

Схема показывает основных субъектов финансовых отношений.

Под государством понимаются государственные органы и учреждения (парламент, президент, правительство, министерство финансов, бюджетное управление, казначейство, управление исполнения бюджетом, центральный банк, налоговое управление и тому подобные органы) на различных уровнях государственного управления.

Под предприятиями понимаются не только промышленные, сельскохозяйственные, строительные и прочие предприятия сферы производства, как коммерческие, так и некоммерческие, но и различные учреждения, фонды, страховые компании, биржи и т.п.

Население предстает как совокупность домохозяйств, представляющих семьи, объединенные общими доходами.

Стрелками на схеме показаны финансовые отношения. Видно, что для финансовой системы характерно одностороннее движение денег. Выделяются следующие отношения.

1.Отношения «государство – предприятия» по поводу:

- платежей предприятий государству в форме налогов, арендных и рентных

платежей, пошлин, процентов за государственные кредиты и т.д.;

- государственных дотаций, субсидий, субвенций, кредитов и т.д. предприятиям.

2. Отношения «государство – население» по поводу:

- налогов государству (подоходных, на собственность, на наследство и т.д.),

платежей за государственные услуги, социальное и имущественное страхование и т.д.;

- социальных выплат, пособий, пенсий, стипендий населению со стороны государства.

3. Отношения «предприятия – население» по поводу:

- выплат заработной платы, пособий, социальных выплат, страховых сумм, кредитов;

- процентных, арендных и рентных платежей, страховых взносов, погашений взятых ранее займов.

4. Отношения «государство – государство» по поводу:

- перечислений из местных финансовых органов в центральные бюджеты;

- дотаций, субсидий, субвенции из центрального бюджета в местные.

5. Отношения «предприятия – предприятия» по поводу:

- платежей по долгам в счет оплаты ранее полученных товаров и услуг;

- выплат по полученным ссудам, возврат полученных ссуд.

6. Отношения «население – население» по поводу:

- возврата долгов, предоставления денег в долг, передачи средств по наследству, дарений и т.д.

Указанные денежные потоки большей частью проходят через банки. Поэтому банки предстают как отдельный (четвертый) субъект финансовой системы.

Частью финансовой системы являются финансовые рынки как совокупность отношений купли-продажи финансовых средств в целях финансирования инвестиций и государственного бюджета. К этим рынкам относятся главным образом фондовые рынки.

Выделенные блоки финансовых отношений показывают, что финансовая система рыночной экономики складывается из финансов государства, финансов предприятий, финансов населения. Можно также говорить о федеральных, республиканских, областных и местных финансах.

Финансовая система представляет собой совокупность различных сфер (звеньев) финансовых отношений, каждая из которых характеризуется особенностями в формировании и использовании фондов денежных средств и играет различную роль в общественном воспроизводстве.

Главными элементами финансовой системы РФ являются государственный бюджет, бюджеты субъектов Федерации, местные бюджеты, внебюджетные фонды, а также включаются финансы предприятий и организаций (схема, приложение 1).

Государственные финансы – важнейшая часть отношений общества. Они связаны с формированием государственных денежных фондов. Государство изымает часть созданного продукта в виде налогов (источник пополнения казны), не предоставляя взамен товарного эквивалента. Такое одностороннее движение дохода в виде платежа становится возможным, если экономические субъекты подчинены воле государства.

Ядро данной системы образует государственный бюджет, который является крупнейшим централизованным денежным фондом, находящимся в распоряжении правительства. Он представляет собой годовой план государственных доходов и расходов. Сбалансированный государственный бюджет предполагает соответствие, равенство его доходов и расходов и отвечает требованию жить по средствам. Государственный бюджет является основным финансовым планом страны, утверждаемым Федеральным собранием как закон. Через государственный бюджет государство концентрирует у себя значительную долю национального дохода для финансирования народного хозяйства, социально-культурных мероприятий, укрепления обороны страны и содержания органов государственной власти и управления. С помощью бюджета происходит перераспределение национального дохода, что создает возможность маневрировать денежными средствами и целенаправленно влиять на темпы и уровень развития общественного производства. Это позволяет осуществить единую экономическую и финансовую политику на всей территории страны.

Государственный кредит отражает кредитные отношения по поводу мобилизации государством временно свободных денежных средств предприятий, организаций и населения на началах возвратности для финансирования государственных расходов.

Кредитором выступают физические и юридические лица, заемщиком — государство в лице его органов. Дополнительные ресурсы государство привлекает путем продажи на финансовом рынке облигаций, казначейских обязательств и других видов государственных ценных бумаг. Данная форма кредита позволяет заемщику направлять мобилизованные дополнительные финансовые ресурсы на балансирование бюджета без осуществления для этих целей эмиссии. Государственный кредит используется также в целях стабилизации денежного обращения в стране. В условиях инфляции государственные займы у населения временно уменьшают его платежеспособный спрос. Из обращения изымается избыточная денежная масса, т. е. происходит отток денег из обращения на заранее оговоренный срок.

Использование государственного кредита обусловлено необходимостью удовлетворения потребностей общества за счет бюджетных доходов. Мобилизуемые временно свободные средства населения и юридических лиц используются для финансирования экономических и социальных программ, т. е. государственный кредит является средством увеличения финансовых возможностей государства.

Вторым по своему значению финансовым звеном является система местных финансов. В федеративных государствах, в том числе и в России, есть еще одно звено - бюджеты субъектов Федерации. Под воздействием производительных сил, а также региональных особенностей формируются масштабы и особенности местных рынков, местной администрации, местных финансов. Последние охватывают широкую группу местных налогов, субсидий, специальных фондов. Доходы местных бюджетов формируются, в основном, из поимущественных налогов. Кроме них собираются и административные сборы и местные налоговые лицензии. Между государственным и местными бюджетами должны быть согласованы функции по разделению сборов.

Одним из звеньев общегосударственных финансов являются внебюджетные фонды. Внебюджетные фонды — это средства федерального правительства и местных властей, связанные с финансированием расходов, не включаемых в бюджет. Формирование внебюджетных фондов осуществляется за счет обязательных целевых отчислений, которые для обычного налогоплательщика ничем не отличаются от налогов. Основные суммы отчислений во внебюджетные фонды включаются в состав себестоимости и установлены в процентах к фонду оплаты труда.

Организационно внебюджетные фонды отделены от бюджетов и имеют определенную самостоятельность. Основными по размерам и значению являются социальные фонды — Пенсионный фонд, Фонд социального страхования, Государственный фонд занятости населения (с 2001 г. переходит в разряд целевых бюджетных фондов), Федеральный фонд обязательного медицинского страхования. Общие доходы (и расходы) всех внебюджетных фондов за последние годы превышали 60% доходов государственного бюджета. Внебюджетные фонды имеют строго целевое назначение, что гарантирует использование средств в полном объеме.

Фонд страхования обеспечивает возмещение возможных убытков от стихийных бедствий и несчастных случаев, а также способствует их предупреждению.В настоящее время наряду с государственными страховыми организациями страхование осуществляют акционерные страховые компании, получившие лицензии на проведение страховых операций. В отраслевом разрезе страхование делится на личное страхование, имущественное страхование, страхование ответственности. С переходом к рыночным условиям хозяйствования, для которых характерно увеличение степени страхового риска, появилась еще одна отрасль страхования — страхование предпринимательских рисков. При этом страхование может быть добровольным и обязательным. Многие страховые компании не имеют четкой специализации по направлениям страхования. Успешно работают такие акционерные страховые общества, как Ингосстрах, Росно и другие страховые компании. Ведущую роль на страховом рынке занимает Российская государственная страховая компания(Росгосстрах).

Финансы предприятий различных форм собственности являются основой единой финансовой системы страны. Они обслуживают процесс создания и распределения общественного продукта и национального дохода и являются главным фактором формирования централизованных денежных фондов. От состояния финансов предприятий зависит обеспеченность централизованных денежных фондов финансовыми ресурсами.

2. Сущность, виды и функции налогов

Налоги - важная экономическая категория, исторически связанная с появлением, существованием и функционированием государства. Способ, характер и масштабы мобилизации денежных ресурсов и их расходования зависят от стадии экономического развития общества, породившего соответствующее государство. Наименьший размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций.

Юридическое определение налогов и сборов дано в Налоговом кодексе РФ: «Под налогом понимается обязательный, индивидуальный, безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований»[1]

.

Первый сущностный признак налога — императивность (предписание налогоплательщику со стороны государства, требование обязательности налогового платежа). При невыполнении обязательства применяются соответствующие санкции. В этой связи вспомним об известном высказывании знаменитого американского просветителя и государственного деятеля Б. Франклина: «В этом мире ни в чем нельзя быть твердо уверенным, за исключением смерти и налогов».

Второй признак — смена собственника. В частности, через налоги доля частной собственности (в денежной форме) становится государственной или муниципальной, образуя бюджетный фонд.

Третий признак налогов — безвозвратность (налоговые платежи обезличиваются и не возвращаются конкретному плательщику) и безвозмездность (плательщик не получает за выплаченные налоги никаких материальных, хозяйственных или иных прав).

Для понимания сущности каждого отдельного налога необходимо выделить его элементы. К важнейшим элементам налога относятся: субъект налога, носитель налога, объект налога, налоговая база, источник налога, единица обложения, ставка налога, оклад налога, налоговый период, налоговая льгота.

Субъект налога (налогоплательщик) — юридическое или физическое лицо, на которое государством возложена обязанность уплачивать налог. При определенных условиях субъект налога может переложить уплату налога на другого субъекта, который будет действительным носителем налога.

Носитель налога — юридическое или физическое лицо, уплачивающее налог из собственного дохода. При этом носитель налога вносит последний субъекту налога, а не государству. Классический пример: субъектом налога является производитель или продавец товара, а носителем налога — покупатель товара.

Объект налога — доход или имущество, которые служат основанием для обложения налогом (это могут быть заработная плата, прибыль, дивиденды, рента, недвижимое имущество, ценные бумаги, предметы потребления и др.).

Налоговая база - денежная, физическая или иная характеристика объекта обложения.

Источник налога — доход субъекта налога, из которого вносится последний. Принципиально важно, что налог всегда только часть дохода и потому он всегда меньше дохода по величине. В ряде случаев источник может совпадать с объектом налога (например, налог на прибыль (доход) организаций).

Единица обложения — часть объекта, принимаемая за основу при исчислении налога; например, по подоходному налогу (в Российской Федерации таковым является налог на доходы физических лиц) в качестве единицы обложения выступает рубль дохода; по земельному налогу — гектар, сотка.

Ставка налога — размер налога с единицы обложения. Ставка может устанавливаться в абсолютных суммах (твердые ставки) либо в процентах. По своему содержанию выделяют ставки маржинальные (непосредственно указываются в нормативном акте о налоге); фактические (определяются как отношение уплаченного налога к налоговой базе); экономические (исчисляются как отношение уплаченного налога ко всему полученному доходу).

Оклад налога — сумма налога, исчисленная на весь объект налога за определенный период, подлежащая внесению в бюджетный фонд.

Налоговый период — время, определяющее период исчисления оклада налога и сроки внесения последнего в бюджетный фонд.

Налоговая льгота — снижение размера налога. Могут применяться разнообразные льготы: введение необлагаемого минимума (т. е. освобождение от налога части объекта); понижение ставок налога; уменьшение оклада налога; предоставление налогового кредита (отсрочки внесения оклада налога) и др.

Важными для понимания налоговых отношений являются также следующие понятия.

Налоговое право — совокупность юридических норм, определяющих виды налогов в данном государстве, порядок их взимания, связанный с возникновением, функционированием, изменением и прекращением налоговых отношений. В налоговом праве предусматриваются специальные нормы, устанавливающие по каждому налогу элементы, регламентирующие порядок исчисления, взимания, отмены налога; сроки уплаты; льготы; ответственность плательщиков; порядок обжалования действий налоговых органов.

Налогообложение — это определенная совокупность экономических (финансовых) и организационно-правовых отношений, выражающая принудительно-властное, безвозвратное и безвозмездное изъятие части доходов юридических и физических лиц в пользу государства и местных органов власти.

В налоговой практике сложился ряд способов взимания налогов.

1.Кадастровый, т. е. на основе кадастра — реестра, содержащего перечень типичных объектов (земля, доходы), классифицируемых по внешним признакам (например, размер участка земли, шаровой стол в казино и т. д.) Этот способ, в основе которого заложено установление среднего дохода, подлежащего обложению (например, в рублях с сотки с учетом местных условий), применяется при слабом развитии налогового аппарата либо в целях экономии и рационализации налогообложения.

2. Изъятие налога до получения субъектом дохода, т. е. изъятие у источника выплаты дохода. Классический пример — исчисление и удержание налога бухгалтерией того юридического лица, которое выплачивает доход (заработную плату) субъекту налога. Достоинство этого способа заключается в практической невозможности уклонения от уплаты.

3. Декларационный. Изъятие налога после получения дохода субъектом и представления последним декларации о всех полученных годовых доходах. Налоговые органы, исходя из указанных в декларации величин объектов обложения и действующих ставок, устанавливают оклад налога. Данный способ взимания налога возник с ростом масштабов и многообразия личных доходов граждан.

4.Изъятие в момент расходования доходов при совершении покупок (например, такие налоги, как налог с оборота, налог с продаж, налог на добавленную стоимость, акцизы непосредственно оплачиваются покупателями, становящимися носителями налога).

5. Изъятие в процессе потребления (например, дорожные сборы с владельцев автотранспортных средств).

6. Административный способ, при котором налоговые органы определяют вероятный размер ожидаемого дохода и вычисляют подлежащий с него к уплате налог (например, налог на вмененный доход предприятий).

Сущность и внутреннее содержание налогов проявляется в их функциях, в той «работе», которую они выполняют. Различают следующие функции налогов:

Фискальная функция реализует ныне основное предназначение налогов — формирование финансовых ресурсов государства, бюджетных доходов. Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего, это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга.

Контрольная функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов различных субъектов экономики. Благодаря ей оценивается эффективность каждого налогового канала и налогового «пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

Следует отметить, что контрольную функцию налогов было бы неверно отождествлять с налоговым контролем (ст. 82 НК РФ), осуществляемым налоговыми и таможенными службами, органами государственных внебюджетных фондов, налоговой полицией. Задача последнего — контроль за соблюдением налогового законодательства посредством налоговых проверок в различных формах.

Распределительная функция является необходимым дополнением контрольной функции налогово-финансовых отношений, поскольку последняя проявляется лишь в условиях действия распределительной функции налогов. Данная функция выражается в распределении налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями во временном аспекте.

Регулирующая функция приобретает особо важное значение в современных условиях смешанной экономики, смысл которой состоит в том, что государство осуществляет антициклическое регулирование, проводит отраслевые и региональные структурные перестройки, воздействует на развитие НИОКР и т.д.

Социальная функция представляет собой, по сути, синтез распределительной и регулирующей функций налогов. Ее предназначение—обеспечение и защита конституционных прав граждан. Необходимо обеспечивать справедливость по горизонтали — лица, имеющие равные доходы и имущество, должны платить равные по величине налоги; и справедливость по вертикали — социальные слои, получающие большие доходы и обладающие существенным имуществом, должны платить значительно большие налоги, которые через различные механизмы трансфертов должны передаваться относительно бедным.

По видам налогоплательщиков налоги подразделяются на налоги с юридических и с физических лиц.

В зависимости от механизма изъятия различают прямые налоги (подоходные, поимущественные, ресурсные и др.) и косвенные (на обращение и потребление). Прямые налоги взимаются непосредственно с налогоплательщика. Косвенные налоги в виде фиксированной добавки к цене опосредованно перекладываются на покупателя, выступающего носителем налога. Объектом обложения выступают товары и услуги, при этом продавец товара выступает только конечным субъектом-налогоплательщиком.

По объекту обложения выделяют налоги: с дохода, с имущества (налог на имущество предприятия, налог на имущество физических лиц и др.), за выполнение определенных действий (передача имущества в порядке наследования или дарения, на сделки купли-продажи, займа и др.), рентные (ресурсные), на потребление, на ввоз и вывоз товаров через таможенную границу (импортные и экспортные тарифы).

По динамике налоговых ставок различают следующие виды налогообложения: пропорциональное, прогрессивное и регрессивное.

Пропорциональное налогообложение, при котором величина налогов пропорциональна размерам имущества и дохода.

Прогрессивное налогообложение, когда налоги возрастают быстрее, чем имущество и доход.

Регрессивное налогообложение, когда размер налогов растет медленнее по сравнению с увеличением имущества и доходов.

Наиболее распространена прогрессивная система налогообложения. В случае, если правительство стремится увеличить поступления от подоходного налога, оно может воздействовать только на налоговую ставку, но не на конечные поступления непосредственно.

В зависимости от уровня органа государственной власти, который устанавливает налог и распоряжается им, в федеративных государствах (следовательно, и в Российской Федерации) выделяют налоги федеральные, региональные, местные.

По характеру использования можно выделять общие налоги (которые обезличиваются в бюджетах разных уровней) и специальные, целевые (поступающие во внебюджетные фонды).

По периодичности взимания налоги могут быть регулярными и нерегулярными.

Налоговая система, построенная с учетом налоговых льгот и рациональных налоговых ставок, обеспечивает действие стимулирующей функции развития производства и увеличения налоговой базы. Напротив, неоправданное увеличение ставок создает условия снижения объемов производства и "ухода" от уплаты налогов.

3.Особенности финансовой политики РФ в современных условиях

Вся система управления финансами базируется на финансовой политике государства.

Финансовая политика — это самостоятельная сфера деятельности государства в области финансовых отношений. Главное назначение финансовой политики - обеспечить финансовыми ресурсами реализацию государственных программ экономического и социального развития, т.е. обеспечить выполнение государством своих основных функций.

В разработке финансовой политики участвуют законодательная и исполнительная ветви власти. В положении о Министерстве финансов Российской Федерации отмечается, что этот федеральный орган исполнительной власти осуществляет проведение единой финансовой политики и общее руководство организацией финансов в стране. Основные направления финансовой политики на текущий год и на перспективу представляются в ежегодных посланиях Президента России Федеральному собранию, в законах, например, о федеральном бюджете, прогнозах социально-экономического развития страны, конкретных программах.

Финансовая политика на уровне субъектов Федерации ограничивается бюджетом и местными налогами. Руководители субъектов Федерации принимают участие в выработке финансовой политики государства как члены Совета Федерации.

Рассматривая финансовую политику на современном этапе её развития, необходимо отметить её системный характер. Причем системность характерна не только для финансовой политики, но и целого ряда других компонентов, которые обеспечивают эффективную деятельность государства. В частности ключевыми составляющими для проводимой в настоящее время в России финансовой политики являются институты бюджетно-налогового направления, а кроме этого целый набор инструментов. Именно с их помощью обеспечивается реализация и контроль за функциями, которые выполняет государство в ходе проведения финансовой политики. Финансовая политика во многом носит для России решающий характер, поскольку мероприятия в её рамках обеспечивают формирование финансовой стабильности в стране .

В финансовой политике России в последние годы особое внимание уделяется развитию налоговой системы. При переходе к рыночной экономике налоговую систему пришлось практически создать заново.

По форме российская налоговая система приближена к западной, которая функционирует достаточно эффективно. Однако наша налоговая система часто ставит отечественного производителя в тяжелые условия, подавляет его рыночную активность, что не способствует развитию реального сектора.

Исследования показали, что снижение налога на прибыль оборачивается для государства выигрышем, поскольку расширение производства ведет к увеличению налоговых поступлений в бюджет.

С 2008 года в целях стимулирования инновационной деятельности установлено освобождение от уплаты налога на добавленную стоимость при передаче исключительных прав на основные виды интеллектуальной собственности. Предусмотрено также освобождение от уплаты этого налога научно-исследовательских, опытно-конструкторских и технологических работ независимо от источников их оплаты. Введён повышающий коэффициент амортизации для основных средств, используемых исключительно для научно-технической деятельности.[2]

Отечественная налоговая система постепенно упрощается. В соответствии с проводимой в России реформой налоговой системы предполагается установление регрессивной шкалы начислений единого социального налога, который с 2000 г. заменил множество обязательных платежей в бюджет и во внебюджетные фонды (ставка первого диапазона налога изначально была установлена на уровне 35,6%, а с 2005 года снижена до 26%). Кроме того, предполагается обеспечение на несколько лет гарантий сохранения ставки подоходного налога с физических лиц в размере 13 %[3]

. В 2002 году вместо трех налоговых платежей (плата за пользование недрами при добыче полезных ископаемых; отчисления на воспроизводство минерально-сырьевой базы; акцизы на нефть и стабильный газовый конденсат) был введён налог на добычу полезных ископаемых. С 2004 года снижена ставка НДС с 20% до 18%.

Снижение ставок ключевых налогов не привело к сокращению бюджетных доходов благодаря тому, что одновременно было повышено налогообложение нефтегазового сектора. Реформирование экспортных пошлин и налога на добычу полезных ископаемых в этом секторе позволило увеличить изъятие природной ренты, образующейся в результате роста мировых цен на энергоносители. Перенос налоговой нагрузки с обрабатывающего на сырьевой сектор позволил ослабить негативное влияние удорожания сырья на мировых рынках на конкурентоспособность российских товаропроизводителей.

Воздействие налогов на экономику[4]

. Налоги оказывают влияние, как на совокупный спрос, так и на совокупное предложение.

1. Совокупный спрос. Налоги воздействуют на два основных компонента совокупного спроса – потребительские расходы и инвестиционные расходы и поэтому оказывают косвенное влияние на совокупный спрос.

Рост налогов ведет к снижению и потребительских (поскольку сокращается располагаемый доход), и инвестиционных расходов (поскольку сокращается величина прибыли фирм после выплаты налогов, часть которой служит источником чистых инвестиций) и, следовательно, к сокращению совокупного спроса (приложение 2, б). И наоборот, снижение налогов увеличивает совокупный спрос (приложение 2, а).

Снижение налогов ведет к сдвигу кривой AD вправо (от AD до AD1), что обусловливает рост реального ВВП (от Y1 до Y*). Следовательно, эта мера может использоваться для стабилизации экономики и борьбы с циклической безработицей в период спада, стимулируя деловую активность и уровень занятости. Однако одновременно с ростом ВВП снижение налогов обусловливает и рост уровня цен (от Р1 до Р2) и вследствие этого является проинфляционной мерой (провоцирует инфляцию). Поэтому в период бума (инфляционного разрыва), когда экономика «перегрета», в качестве антиинфляционной меры, инструмента снижения деловой активности и стабилизации экономики может использоваться увеличение налогов (приложение 2, б).

2. Совокупное предложение. Поскольку фирмы рассматривают налоги как издержки, то рост налогов ведет к сокращению совокупного предложения, а уменьшение налогов – к росту деловой активности и объема производства. Опыт подробного изучения воздействия налогов на совокупное предложение принадлежит экономическому советнику президента США Р. Рейгана, американскому экономисту, одному из основоположников концепции экономической теории предложения Артуру Лафферу. Лаффер построил гипотетическую кривую (приложение 3), с помощью которой показал воздействие изменения ставки налога на общую величину налоговых поступлений в государственный бюджет, т.е. существует такая оптимальная ставка налога (tопт), при которой налоговые поступления максимальны (Тmax). Если увеличить ставку налога (например, до t1), то уровень деловой активности снизится и налоговые поступления сократятся (до Т1) вследствие уменьшения налогооблагаемой базы.

Таким образом, налоги являются не только основным источником доходов государства, но и важным инструментом стабилизации экономики.

Мировой финансовый кризис очень сильно повлиял на экономику России. Во всех странах, кроме России, еще при первых признаках рецессии перешли к политике дешевых денег для бизнеса, к политике дешевых кредитов. В США, помимо этого, был разработан комплекс мер и мероприятий для совершенствования регулирования финансового сектора, особенно рынка деривативов. За огромными вливаниями средств в финансовый сектор последовала финансовая и иная поддержка реального сектора экономики. Политика дешевых денег и финансовая поддержка со стороны государства банковской системы и финансовой системы в целом несколько увеличило уровень инфляции в США в 2008 году (на 1.5%). Но уровень ее сохранился невысоким и приемлемым для оживления деловой активности и постепенного выхода из кризиса. Сумели сохранить инфляцию низкой и страны ЕЭС. Причем финансовую политику поддержки реального сектора экономики путем политики дешевых кредитов проводят все страны мира за исключением России. ЦБ всех ведущих стран мира и ЕЭС снизили почти до нуля ставки рефинансирования или их аналоги, а Россия ее подняла на первом этапе до 13%, а затем постепенно снизила до докризисного уровня. Это привело к снижению процентных ставок на рынках межбанковских кредитов в развитых странах, и, соответственно, банковских кредитов. В России ставки по всем кредитам выросли в условиях кризиса. И только под административным нажимом Правительства РФ банковские ставки по некоторым кредитам были несущественно снижены (до 14%).

Главное препятствие на пути проведения политики дешевых кредитов и, соответственно, политики оживления деловой активности в России - высокая инфляция. Ее уровень в последние годы превышал 10%, а в 2008 году достиг 13.9%.

Фактически государство само поддерживало все эти годы высокую инфляцию и лишь имитировало борьбу с ней. Банк России объявил сравнительно недавно о возможном переходе (но не перешел) к политике таргетирования в части инфляции, когда основным плановым показателем считается уровень заданной инфляции. А все другие прогнозные цифры рассчитываются и прогнозируются от нее, включая рост ВВП и средней заработной платы. Удвоение ВВП в России без подъема обрабатывающей промышленности, как и следовало ожидать, оказалось мифом. ВВП удвоился в основном самостоятельно за счет роста цен на нефть, газ и металлы. Но упали цены на нефть, газ и металлы, и обвалился, соответственно, ВВП.

Рост цен на бензин, газ, электроэнергию, продукцию и услуги ЖКХ и т.д. инициирует рост цен буквально на все товары и услуги. И вынуждают повышать заработную плату и индексировать пенсии, провоцируя новый виток роста инфляции и поддержание ее на стабильно высоком уровне.

Одной из главных причин сложившегося положения с инфляцией и кредитованием экономики - нерыночный характер экономики страны и регионов. Экономика России получила различные названия в научной и аналитической литературе - олигархо-монополистическая, олигархо-бюрократическая, государственный капитализм, бюрократический капитализм, монополистический капитализм, криминально-бюрократическая экономика и т.д. Основные признаки рыночной экономики - свободная конкуренция и конкурентные рынки, диверсификация экономики, высокий вклад в экономику и ВВП малого и среднего бизнеса, высокая конкурентоспособность и эффективность производств, производительность труда на уровне мировой, стремление к инновациям, подгоняемое конкуренцией, низкая ресурсоемкость (затратность) производств, торжество закона и незначительный теневой сектор экономики, развитое гражданское общество и демократия - все это в России пока отсутствует или крайне недоразвито.

Неспособность России справиться с проблемой инфляции в течение всего периода перехода к рыночной экономике вынуждает Банк России поддерживать ставку рефинансирования выше инфляции и фактически проводить политику дорогих денег, дорогих кредитов. Это, в свою очередь, вынуждает ведущие компании и банки России делать заимствования за рубежом, где кредиты втрое дешевле. Отсюда и значительный общий внешний долг России .

Государственный долг — это сумма непогашенных дефицитов госбюджета, накопленная за всю историю государства.

Пик российского государственного долга пришелся на 1998 г. (146,4% ВВП). На 1 января 2000 г. внешний долг достиг 146 млрд. долл., а суммарный внешний и внутренний долг составил 84% ВВП. Затем государственный долг стал постепенно сокращаться. В результате переговоров к концу августа 2006 г. Россия осуществила досрочные выплаты по кредитам Парижского клуба, после чего ее государственный долг составил лишь 53 млрд долл. (9% ВВП). Было восстановлено доверие к России как к надежному финансовому партнеру[5]

. Государственный долг продолжал сокращаться и на 1 апреля 2007 г. составил 50,7 млрд долл.

Сокращение государственного долга можно рассматривать как весомое достижение отечественной финансовой политики. Внешний долг требует больших затрат по его обслуживанию, приводит к вытеснению частного капитала, ведет к увеличению налогов для его снижения. Все это сокращает возможности для роста доходов и потребления населения страны, сдерживая социально-экономическое развитие общества.

В январе 2008 года произошло разделение Стабилизационного фонда, что явилось следствием перехода Правительства РФ к обеспечению долгосрочной сбалансированности бюджета. Стабилизационный фонд РФ создавался для концентрации финансовых ресурсов на решении приоритетных задач и снижении зависимости бюджетных доходов от конъюнктуры мировых цен. При уменьшении необходимости стерилизации в Стабилизационном фонде РФ избыточного денежного предложения в целях стабилизации макроэкономических показателей на первый план вышла задача обеспечения устойчивости бюджетных расходов независимо от конъюнктуры сырьевых цен.[6]

Для этих целей Стабилизационный фонд РФ был своевременно преобразован в Резервный фонд и Фонд национального благосостояния.

Резервный фонд предназначен обеспечивать расходы бюджета в случае значительного снижения цен на нефть в среднесрочной перспективе.

Фонд национального благосостояния предназначен аккумулировать доходы от нефти и газа, которые образуются в результате превышения доходов от нефтегазового сектора над отчислениями в Резервный фонд и средствами, используемыми для финансирования расходов федерального бюджета.

Еще одной задачей, которая на данный момент имеет для страны приоритетное значение, является поддержка малого и среднего бизнеса. В настоящее время он переживает не самые лучшие времена. Именно потому финансовые вливания на стадии становления имеют большое значение, во многом определяющее его дальнейшее развитие и становление как класса в нашей стране.

Государственная политика играет решающую роль в стимулировании развития малого и среднего бизнеса. Основной целью государственного регулирования в этой сфере должно быть формирование эффективных механизмов финансовой поддержки банков, кредитующих малые формы предпринимательской деятельности. В соответствии с международным опытом в России программа кредитования малого бизнеса реализуется через двухуровневую процедуру включающую Банк развития (Внешэкономбанк) и его дочерний Российский банк развития. Последний призван предоставлять финансовые ресурсы региональным банкам, которые в свою очередь кредитуют субъекты малого и среднего предпринимательства. Несмотря на декларации государственной поддержки малого и среднего бизнеса, финансирование по этой программе остается незначительным. Общий лимит на данный вид деятельности Банка развития в 2008 г составляет всего 9 млрд. руб. (около 0,02% ВВП), а к 2012г. он должен превысить 42 млрд. руб. (по прогнозным оценкам, не более 0,06 % ВВП с учетом инфляции и реального экономического роста)[7]

.

Для сравнения: в Германии программы поддержки малого бизнеса рассчитаны на 4,2 % ВВП, а в Японии - на 13,3 % ВВП.

Необходимо в несколько раз увеличить объемы финансирования малого и среднего бизнеса, для чего ежегодно направлять из федерального бюджета ресурсы на целевое финансирование через Банк развития.

Также необходимо отметить, что экономический блок правительства осуществляет поддержку предприятий, которые не слабо конкурентные с зарубежными предприятиями. Для того чтобы ослабить конкуренцию в ряде сфер, где позиции российских предприятий не так устойчивы, принимаются различного рода решения. В частности для продержки отечественного автопрома было принято решение об увлечении пошлин на ввозимые поддержанные иномарки, а также программа по утилизации старого автомобиля взамен нового на 50т.р. дешевле. Это, по мнению властей, будет ключевым элементом, обеспечивающим развитие отечественной автомобильной промышленности.

финансовый структура политика налог

Практикум

1) Как можно классифицировать налог на доходы (прогрессивный, пропорциональный или регрессивный), если с годового дохода 60 тыс.руб. взимается налог в размере 7800 руб., с годового дохода 240 тыс.руб. – 31200 руб., с годового дохода 600 тыс. руб. – 78000 руб.?

Решение:

7800 / 60000× 100% = 13%

31200 / 240000× 100% = 13%

78000 / 600000× 100% = 13%

С каждого дохода взимается налог в размере 13% =˃ это пропорциональное налогообложение.

2) По данным, представленным в таблице, определите ставки налога для каждого уровня дохода и вид налога:

| Доход, тыс.руб. |

Налог, тыс.руб. |

Ставка налога, % |

| 0 |

0 |

0 |

| 100 |

10 |

10 |

| 200 |

30 |

15 |

| 300 |

60 |

20 |

| 400 |

100 |

25 |

| 500 |

150 |

30 |

1) 0

2) 10/100 ×100%= 10%

3) 30/200 ×100% = 15%

4) 60/300× 100% = 20%

5) 100/400×100%= 25%

6) 150/500×100% = 30%

Следует, что налог прогрессивный.

3) Как Вы думаете, почему налоговые системы большинства стран носят прогрессивный характер?

Действительно, большинство развитых стран мира придерживается прогрессивной системы налогообложения, налоговая ставка в которой рассчитывая пропорционально уровню доходов. Опять же повторюсь это развитые страны, где социальное расслоение общества невелико и, следовательно, доходы граждан не сильно разнятся. Поэтому люди с высокими доходами платят налоги в казну примерно равные доходы. Развитость страны - это производство и потребление товаров отечественного производства. Если страна является высокоразвитой и доходы ее граждан высоки, то прогрессивное налогообложение доходов имеет положительное последствие. С ростом доходов потребители приобретают во все больших и больших количествах предметы роскоши - об их трудоемкости или наукоемкости, как правило, говорить не приходится. Следовательно, денежные средства государства не привлекаются в инвестирование производства.

Заключение

Финансовая система - это система взаимно-связанных и взаимно-обусловленных органов управления финансами. Через финансовую систему государство воздействует на формирование централизованных и децентрализованных денежных фондов, фондов накопления и потребления, используя для этого налоги, расходы федерального бюджета, государственный кредит.

Снижение налогов стимулирует рост, как совокупного спроса, так и совокупного предложения. Поэтому, правительства снижают налоги, когда проводят стимулирующую экономическую политику, то есть когда целью государства является вывести страну из дна экономического цикла. Соответственно, сдерживающая экономическая политика подразумевает повышение налогов, с целью устранения «перегрева экономики». Однако чрезмерно высокие налоги снижают стимулы к труду и предпринимательской активности, что приводит к уходу капитала из легальной экономики.

Основа финансовой политики - стратегические направления, которые определяют долгосрочную и среднесрочную перспективу использования финансов и предусматривают решение главных задач, вытекающих из особенностей функционирования экономики и социальной сферы страны. Одновременно с этим государство осуществляет выбор текущих тактических целей и задач использования финансовых отношений. Все эти мероприятия тесно взаимосвязаны между собой и взаимозависимы.

Отсталость России выражается не столько в отсутствии каких либо технологий или производств, что есть лишь следствие; сколько в неразвитости финансовой системы, предпринимательства, не освоенности территории. И все это - продукт неэффективности государства и пережитков административной экономики.

Все-таки, России стоило бы поучиться позитивному экономическому опыту тех же США, а именно: активному освоению территории страны, развитию экономической свободы и предприимчивости, фермерства, модели «коттеджной» Америки, высочайшему уровню развития науки и технологий, использованию активной и суверенной финансовой политики.

Литература:

Официальные документы

1. Налоговый кодекс Российской Федерации: часть первая.- М. Финансы и статистика, 2001

2. Бюджетное послание Президента Российской Федерации «О бюджетной политике в 2008—2010 годах» // Финансы. 2007. № 3. С. 3.

3. Бюджетное послание Президента Российской Федерации о бюджетной политике в 2011–2013 годах.

Учебники, монографии, сборники научных трудов

4. Экономическая теория: учебник для студентов вузов, обучающихся по экономическим специальностям / под ред. И.П. Николаевой. — 2-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2008. - 527 с.

5. Экономическая теория: учебник для студентов вузов, обучающихся по экономическим специальностям / под ред. И.П. Николаевой.

6. Финансы, денежное обращение и кредит: Учебник Краткий курс/Под ред. ,проф. Н Ф Самсонова — М ИНФРА-М, 2003 - 302 с - (Серия «Высшее образование»)

7. Финансы и кредит: Учеб. пособие/Под ред. проф. А. М. Ковалевой. — М.: Финансы и статистика, 2005. — 512 с.

8. Экономическая теория: Учебник / Под ред. акад. В.И. Видяпина, А.И. Добрынина, Г.П. Журавлевой, JI.C. Тарасевича. — М.: ИНФРА-М, 2003. — 714 с. — (Серия «Высшее образование»).

9. Финансы: учеб. — /под ред. В. В. Ковалева.— М: Изд-во Проспект, 2006.— 640 с.

10. Макроэкономика: Учебник. — Тарасевич Л.С, Гребенников П.И., Леусский А.И. / 6_е изд., испр. и доп. — М.: Высшее образование, 2006. — 654 с.

11. Финансы, денежное обращение и кредит: Учебник / Под ред. М.В. Романовского, О.В. Врублевской. — М.: Юрайт-Издат, 2006. - 543 с.

12. Шевчук В. А., Шевчук Д. А.Финансы и кредит: Учеб. пособие. М.: РИОР, 2006.

Статьи из журналов и газет

13. Финансы и кредит №12(348) 2009 с.8-9.

14. Пансков В. Бюджет—2001 чреват серьезными экономическими и социальными коллизиями //Российский экономический журнал. 2000. № 10. С. 6.

15. Статья С.Ю. Глазьева в журнале «Вопросы экономики», №5 (май, 2007 г.)

[1]

Налоговый кодекс Российской Федерации: часть первая.- М. Финансы и статистика, 2001.

[2]

Бюджетное послание Президента Российской Федерации «О бюджетной политике в 2008—2010 годах» // Финансы. 2007. № 3. С. 3.

[3]

Обзор экономики России. Основные тенденции развития. 2001 г.: Пер. с англ. М., 2001. С. 204-205.

[4] Шевчук В. А., Шевчук Д. А.Финансы и кредит: Учеб. пособие. М.: РИОР, 2006.

[5]

Бюджетное послание Президента Российской Федерации Федеральному Собранию Российской Федерации «О бюджетной политике в 2008—2010 годах» // Финансы. 2007. № 3. С. 3.

[6] Финансы и кредит №12(348) 2009 с.8-9.

[7]

Власов И. П. Государственная финансовая поддержка малого и среднего бизнеса/ Финансы и кредит.-2009 №9

|