Содержание

Введение

1. Теоретические основы формирования и налогообложения прибыли организации

1.1 Сущность прибыли предприятия, ее формирование и использование

1.2 Механизм развития налогообложения прибыли организации

1.3 Особенности налогообложения страховых компаний

2. Анализ финансовой деятельности и налогообложения СК РОСНО

2.1 Общая характеристика деятельности СК РОСНО

2.2 Финансовый анализ деятельности СК РОСНО

2.3 Анализ налоговой нагрузки СК РОСНО

3. Пути совершенствования налогообложения прибыли СК РОСНО на современном этапе

3.1 Направления развития системы налогообложения страховых компаний

3.2 Анализ эффективности проектных предложений

Заключение

налогообложение прибыль страховая

Развивающееся на протяжении последних лет налогообложение прибыли в Российской Федерации освоило множество различных способов и приемов взимания средств, наиболее удачные из которых складываются в теоретические основы налогообложения. Императивность в налогообложении отражается в действующей налоговой политике, основная цель которой сводится, во-первых, к формированию доходной части бюджетов и, во-вторых, к стимулированию развития экономического потенциала страны. Реализуется эта цель путем обеспечения относительного равновесия между функциями налогообложения - фискальной и регулирующей. Современное налогообложение прибыли организаций в РФ вполне соответствует мировому уровню, однако отличается чрезмерной фискальной направленностью и оставляет нерешенными многие проблемы. При этом эффективная система налогообложения прибыли должна разумно сочетать фискальную, регулирующую и контрольную функции.

Между тем в последние десятилетия, как в западных странах, так и в Российской Федерации наблюдаются тенденции усложнения налогового законодательства. В результате этого, неоправданно выросло бремя налогов, возлагаемое на рядовых налогоплательщиков и на производительный сектор экономики. В то же время искушенные в финансовых технологиях и пользующиеся услугами высококвалифицированных консультантов представители финансово-банковского сектора, сферы биржевой торговли, страхового рынка и другие практически пользуются режимом иммунитета от всех форм налогообложения.

Действующая система налогообложения страховых организаций не учитывает специфику их деятельности и обуславливает экономическую несправедливость в распределении средств между федеральным центром и регионами, в связи с тем, что уплата налога на прибыль, в настоящее время, осуществляется по месту расположения головной организации, а основная часть страховых премий федеральных страховщиков аккумулируется ими через крупные филиальные сети.

Поэтому систему налогообложения страховых организаций, действующую в Российской Федерации, нельзя признать эффективной, так как она не обеспечивает стабильных поступлений в бюджетную систему и не способствует оптимизации страхового рынка и его региональных составляющих.

Понимая неприемлемость подобной ситуации, законодатели ведущих западных стран и Российской Федерации начали активно разрабатывать и реализовывать меры по упрощению системы налогообложения и ликвидации наиболее явных пробелов в законодательстве, позволяющих отдельным налогоплательщикам вполне легально уклоняться от выполнения своих налоговых обязательств.

Все названные обстоятельства обусловили выбор темы дипломной работы, определили ее структуру и методы исследования

Теоретические аспекты страхования, его функции, понятия, вопросы становления страхового рынка и его региональных составляющих исследованы в трудах отечественных ученых: Ю.С. Бугаева, Н.Ф. Галагузы, Е.А. Дюжикова, Е.В. Коломина, Т.П. Медведевой, Л.А. Орланюк-Малицкой, А.П. Плешкова, Л.И. Рейтмана, В.А. Сухова, В.В. Шахова, Р.Т. Юлдашева и др.

Проблемы налогообложения страховой деятельности исследованы в трудах ведущих российских ученых: Бакаева А.С., Буланцевой В.А., Маркарова Н.Э., Николенко Н.П., М.В. Романовой, Удаловой К.Г., Харитонова СВ., Щербакова В.В. и т.д.

В области теории налогообложения прибыли, государственного регулирования экономики значительный вклад внесли отечественные ученые-экономисты: С.В. Барулин, М.Р. Бобоев, Л.А. Дробозина, А.Г. Грязнова, А.В. Ильин, В.А. Кашин, В.Г. Князев, Н.И. Малис, В.Г. Пансков, С.Г. Пепеляев, В.М. Пушкарева, М.В. Романовский, Я.В. Соколов, Д.Г. Черник, Т.Ф. Юткина и другие.

Существенный вклад в разработку концепции налогообложения прибыли в России, а также проблем, связанных с оптимизацией расходов, внесли труды О.Г.Лапиной, Ю.М. Лермонтова, К.И. Оганяна, С.Д. Шаталова.

Несмотря на достаточную изученность проблем механизма налогообложения прибыли, в настоящее время нет четкой концепции стратегии его применения в аспекте стимулирования производства и управления процессом обновления основных фондов страны. Так, необходимо исследование и дальнейшее развитие следующих вопросов: амортизационной политики как инвестиционно-финансового ресурса расширенного воспроизводства и модернизации, активизации регулирующей роли налога на прибыль организаций.

Вместе с тем, недостаточно полно исследованы теоретические аспекты налогообложения страховых организаций, направления его совершенствования, позволяющие оптимально сочетать стимулирующую и фискальную функции налогообложения, учитывать интересы всех налогоплательщиков, в том числе региональных страховщиков, и минимизировать возможности уклонения от уплаты налогов.

Цель дипломной работы – определение возможностей наиболее полной реализации системы оптимизации налогообложения прибыли коммерческих организаций.

В соответствии с указанной целью в дипломной работе были поставлены следующие задачи:

- изучить сущность прибыли предприятия, ее формирование и использование;

- обобщить механизм развития налогообложения прибыли организации;

- исследовать особенности налогообложения страховых компаний;

- проанализировать финансовую деятельность страховой компании;

- оценить систему налогообложения страховой компании;

- разработать пути совершенствования налогообложения страховых компаний;

- оценить эффективность проектных предложений.

Объектом дипломной работы выступает действующая система налогообложения страховой компании РОСНО.

Предметом дипломной работы является финансово-налоговые отношения, возникающие между государством и хозяйствующим субъектом по поводу обязательной передачи последними части своих доходов в виде налога на прибыль.

В ходе исследования применялись теоретическая и методологическая база системного подхода, инвестиционного менеджмента, экономико-математического моделирования, экономического анализа и теория рыночной экономики.

Информационной базой исследования явились труды отечественных и зарубежных ученых, постановления и распоряжения законодательных и исполнительных органов государственной власти Российской Федерации по вопросам страхования, материалы научных конференций, нормативные и справочные материалы, данные Государственного комитета по статистике Российской Федерации, отчеты Инспекции страхового надзора за страховой деятельностью Министерства финансов.

налогообложение прибыль бизнес коммерческий

Ориентация отечественной экономики на рыночные отношения потребовала пересмотра отношения к прибыли, что обусловлено ее особым местом в системе хозяйствования.

Экономическое содержание прибыли тождественно понятию «прибавочная стоимость». Как экономическая категория прибыль отражает совокупность отношений субъектов хозяйствования, участвующих в формировании и распределении национального дохода.

Прибыль как экономическая категория служит показателей вновь созданной стоимости, прибавочной стоимости, чистого дохода, причем, чем больше происходит обработка сырья и материалов, тем больше прибавочной стоимости.

В экономической науке исследование прибыли, главным образом, осуществлялось с позиций ее происхождения и измерения. Изучение эволюции научных взглядов на природу прибыли позволило выделить две основные научные концепции: качественную (А.Смит, Д. Рикардо, К. Маркс) и количественную (Дж. Милль, А. Маршалл).

Современные теории прибыли связывают происхождение прибыли со специфической природой предпринимательской деятельности и, в частности, с сопровождающим ее хозяйственным риском. Величина прибыли зависит не только от деятельности предпринимателя, но и от внешних факторов, таких как конъюнктура рынка, уровень и темпы инфляции, экономическая политика государства.

Прибыль относится к важнейшим категориям рыночной экономики.

Существует несколько трактовок понятия прибыли. Например, К.Маркс в «Капитале» определил прибыль как модифицированную, затемняющую свою сущность прибавочную стоимость. Источником прибавочной стоимости автор «Капитала» полагал эксплуатацию, неоплаченный прибавочный труд наемных рабочих. По Марксу, это внешняя форма проявления сущности буржуазного экономического строя, буржуазных производственных отношений. Таким образом, – эксплуатация – это главное, что лежит в самой основе марксистской трактовке прибыли.

Современная экономическая мысль рассматривает прибыль как доход от использования факторов производства, т.е. труда, земли и капитала. Отрицая прибыль как результат эксплуатации, присвоения неоплаченного наемного труда, можно выделить следующие определения прибыли. Во-первых, прибыль является денежным выражением основной части денежных накоплений, которые создаются на предприятиях всех организационно-правовых форм собственности. Как экономическая категория прибыль характеризует непосредственно финансовый результат предпринимательской деятельности предприятия. Прибыль является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости. Вместе с тем прибыль оказывает стимулирующее воздействие на укрепление коммерческого расчета, интенсификацию производства при любой форме собственности.

Во-вторых, прибыль – это результат предпринимательской деятельности. То есть прибыль можно рассматривать как плату за новаторство, за талант в управлении фирмой.

В-третьих, прибыль – это плата за риск, за неопределенность результатов предпринимательской деятельности. Риск может быть связан с выбором того или иного управленческого, научно-технического или социального решения, с тем или иным вариантом природно-климатических условий. Риск может быть связан и с непредсказуемыми обстоятельствами – стихийные бедствия, межнациональные и межгосударственные конфликты и т.п. Результаты риска могут быть кардинально различны – большая прибыль и, наоборот, ее уменьшение или даже разорение фирмы.

В-четвертых, это, так называемая, монопольная прибыль. Она возникает при монопольном положении производителя на рынке или при естественной монополии. Монопольная прибыль по большей части неустойчива.

В качестве прибыли в рыночной экономике понимают вознаграждение за использование специфического фактора производства – предпринимательства. Предпринимательство является специфическим фактором, так как в отличие от капитала и земли – неосязаемо и не выступает в материально-вещественной форме. Поэтому с данных позиций довольно трудно определить количественно полученную предприятием прибыль.

В микроэкономике понятие прибыль определяется как величина, определяемая как разница между общей выручкой и общими издержками, то есть разница между доходами и расходами.

С точки зрения бухгалтерского учета, прибыль состоит из двух составляющих. Первый компонент- доход от обычной (повседневной) хозяйственной деятельности предприятия (определяется как разность между валовыми доходами от реализации и издержками обращения). При этом на величину прибыли от хозяйственной деятельности оказывает влияние соответствующая методика исчисления издержек, затрат на содержание персонала, оценки стоимости основных фондов, списание стоимости запасов и других составляющих.

Второй компонент - потенциальная прибыль (доход от владения ценными бумагами, долговыми обязательствами и материальными ценностями). Разновидностью потенциального дохода выступает чрезвычайный доход, который складывается из дохода от реализации активов, безнадежных финансовых обязательств, использования сумм, резервов.

В систему прибылей и доходов отечественного коммерческого предприятия в соответствии с принятой методикой их исчисления входят прибыль от основной деятельности (реализации) и прибыль от прочей деятельности.

В экономической теории и практике в зависимости от метода исчисления оперируют следующими понятиями (видами) прибыли: экономическая; бухгалтерская; прибыль от реализации; балансовая; чистая; валовая; номинальная; реальная: минимальная; нормальная (удовлетворительная); максимальная; целевая; недополученная; поток наличности; прибыль как способность к самофинансированию; предпринимательская; допустимая: нераспределенная (накопительная); облагаемая и не облагаемая налогом; консолидированная; остающаяся в распоряжении предприятия и др.

Таким образом, прибыль предприятия характеризуется многообразием обличий, в которых она выступает. Под общим понятием «прибыль» понимаются самые различные ее виды, характеризуемые в настоящее время несколькими десятками терминов. Все это требует определенной систематизации используемых терминов. Такая систематизация, проведенная лишь по наиболее важным классификационным признакам, приведена в таблице 1.

Считаем необходимым отметить, что в литературе не только выделяются разные виды прибыли, но и имеет место и не устоявшийся понятийный аппарат применительно к обозначению прибыли, полученной от всех операций. Некоторые авторы определяют ее как «балансовая» или «валовая», применяя второе понятие в форме №2 «Отчет о прибылях и убытках» имеет иное содержание. По нашему мнению, ее следует обозначать в соответствии с финансовой отчетностью как «прибыль до налогообложения».

Таблица 1 Систематизация видов прибыли предприятия по основным классификационным признакам

| Признаки классификации прибыли предприятия |

Виды прибыли по соответствующим признакам классификации |

| 1.Источники формирования прибыли, используемые в ее учете |

а) Прибыль от реализации продукции

б) Прибыль от реализации имущества

в) Прибыль от прочих операций

|

| 2.Источники формирования прибыли по основным видам деятельности предприятия |

а) Прибыль от операционной деятельности

б) Прибыль от инвестиционной деятельности

в) Прибыль от финансовой деятельности

|

| 3.Состав элементов, формирующих прибыль |

а) Маржинальная прибыль

б) Балансовая или валовая прибыль

в) Чистая прибыль

|

| 4.Характер налогообложения прибыли |

а) Налогооблагаемая прибыль

б) Прибыль не подлежащая налогообложению

|

| 5.Характер инфляционной «очистки» прибыли |

а) Прибыль номинальная

б) Прибыль реальная

|

| 6.Рассматриваемый период формирования прибыли |

а) Прибыль предшествующего периода

б) Прибыль отчетного периода

в) Прибыль планового периода (планируемая прибыль)

|

| 7.Регулярность формирования прибыли |

а) Регулярно формируемая прибыль

б) Чрезвычайная прибыль

|

| 8.Характер использования прибыли |

а) Капитализированная (нераспределенная) прибыль

б) Потребленная (распределенная) прибыль

|

| 9.Значение итогового результата хозяйствования |

а) Положительная прибыль (соответственно прибыль в обычном ее понимании)

б) Отрицательная прибыль (убыток)

|

Со структурой отдельных видов прибыли, формируемой на предприятии, связано понятие «качество прибыли». В наиболее обобщенном виде оно характеризует структуру источников формирования прибыли по видам деятельности - операционной, инвестиционной, финансовой. В рамках каждого из этих видов прибыли данное понятие характеризует конкретные источники роста прибыли. Например, высокое качество операционной прибыли характеризуется ростом объема выпуска продукции, снижением издержек и т.п., а низкое ее качество - ростом цен на продукцию без увеличения объема ее выпуска и реализации в натуральных показателях. Понятие «качество прибыли» позволяет правильнее оценивать ее динамику, проводить сопоставимый ее анализ в процессе сравнения с деятельностью других предприятий.

Прибыль – это выраженный в денежной форме чистый доход предпринимателя на вложенный капитал, характеризующий его вознаграждение за риск осуществления предпринимательской деятельности; прибыль представляет собой разность между совокупным доходом и совокупными затратами в процессе осуществления предпринимательской деятельности.

Прибыль – это особый систематически воспроизводимый ресурс коммерческой организации, финансовый ресурс развития бизнеса. Сущность рассматриваемой экономической категории заключается в том, что необходимый уровень прибыли – это:

- основной внутренний источник текущего и долгосрочного развития организации;

- главный источник возрастания рыночной стоимости организации;

- индикатор кредитоспособности организации;

- главный интерес собственника, поскольку он обеспечивает возможность возрастания капитала и бизнеса;

- индикатор конкурентоспособности организации при наличии стабильного и устойчивого уровня прибыли;

- гарант выполнения организацией своих обязательств перед государством, источник удовлетворения социальных потребностей общества.

Целью деятельности любой коммерческой структуры в условиях рыночной экономики в конечном счете является получение прибыли, способной обеспечить ее дальнейшее развитие. Прибыльность рассматривается не только как основная цель, но и как главное условие деловой активности предприятия, как результат его деятельности, эффективного осуществления своих функций по обеспечению потребителей необходимыми товарами в соответствии с имеющимся спросом на них.

В зависимости от положения предприятия на рынке, наличия ресурсов, длительности периода основная цель может быть конкретизирована. В долгосрочном периоде это будет достижение максимальной прибыли, в краткосрочном - необходимой прибыли при определенных объемах деятельности, и во все периоды - обеспечение конкурентоспособности предприятия. При этом максимизация прибыли в долгосрочном периоде возможна лишь при поэтапном достижении определенных необходимых размеров прибыли. Обеспечение необходимого объема прибыли в долгосрочном и краткосрочном периодах обусловлено жизненно важными потребностями в развитии предприятия, удовлетворении экономических интересов собственников, обеспечении интересов общества и коллектива.

Основная цель деятельности предприятия находится в тесной связи с жизненным циклом предприятия. На стадии его «рождения» главной целью выступает борьба за выживание, а основной задачей - выход на рынок (заявление о себе); на стадии «детства» - соответственно кратковременная прибыль при укреплении положения на рынке; в «юности» - ускоренный рост прибылей на основе роста реализации и завоевания своей части рынка; на стадии «ранней зрелости» - постоянный рост объемов и освоение новых направлений деятельности (диверсификация деятельности); на стадии «зрелости» предприятие заботится о своем имидже (когда возможны скидки с цены и другие меры, привлекающие покупателей к данному предприятию) и сбалансированном росте всех показателей, на стадии «старения» - обеспечение сохранения завоеванных позиций и стабильности работы; на стадии «выживания» - поиск новых идей, способствующих омолаживанию предприятия. Оценка жизненных циклов предприятия с позиции прибыльности показывает, что оно должно за период с рождения до зрелости обеспечить достижение максимальной прибыли, а это в свою очередь создаст предпосылки для его возрождения на новом витке развития.

Максимальная прибыль является основной целевой установкой для коммерческого предприятия, ориентированного на достижение определенного притока денежных средств (наличности) в определенные периоды. Достижение максимальной прибыли предполагает стремление к максимальному увеличению прибыли в обороте или к ее росту на определенную величину, к снижению расходов до минимума или к тому, чтобы определенный уровень издержек не был повышен, к обеспечению ликвидности, т. е. к тому, чтобы предприятие в любой момент было в состоянии оплачивать свои срочные обязательства, к развитию мощностей предприятия. С позиции экономической теории, максимальная прибыль достигается при таком объеме деятельности, когда предельный доход равен предельным издержкам .

Важно, чтобы все мероприятия, проводимые предприятием по росту прибыли (при использовании всех возможностей), способствовали достижению важнейших целей развития предприятия.

Обоснование целевого размера прибыли предприятия включает:

- определение объема товарооборота, при котором возможно получение целевой прибыли;

- разработка ценовой политики и стратегии;

- формирование ассортиментной политики (определение оптимальной товарно-групповой структуры, соответствующей спросу населения и обеспечивающей достижение избранной цели;

- формирование ресурсной политики (товарное обеспечение, трудовые, материальные и финансовые ресурсы);

- управление валовыми доходами;

- использование возможностей эффективного размещения денег;

-управление издержками обращения;

- оценка соответствия возможностей получения прибыли ее целевой величине.

В практике работы коммерческого предприятия имеются большие резервы роста прибыли, имеющих характер традиционных (рост товарооборота, снижение издержек производства и обращения и другие). В современных же условиях необходимо и возможно использовать для наращивания прибыли не только традиционные пути, но и новые, открытые в ходе рыночных преобразований, приватизации. Среди них основными являются:

-формирование коммерческого ассортимента с учетом рентабельности товаров;

-новая философия взаимоотношений с контрагентами;

-использование возможностей рисковой деятельности;

-инновационная политика;

-оптимальные масштабы предприятия;

-использование возможностей меняющейся конъюнктуры рынка;

-акционирование;

-выгодное размещение денежных ресурсов и др.

Поддержание необходимого уровня прибыльности – объективная закономерность нормального функционирования организации в рыночной экономике. Систематический недостаток прибыли и ее неудовлетворительная динамика свидетельствуют о неэффективности и рискованности бизнеса – одной из главных внутренних причин банкротства.

Главная цель управления прибылью – максимизация благосостояния собственников в текущем и перспективном периоде. Это означает:

- обеспечение максимальной прибыли, соответствующей ресурсам организации и рыночной конъюнктуре;

- обеспечение оптимальной пропорциональности между уровнем формируемой прибыли и допустимым уровнем риска;

- обеспечение высокого качества формируемой прибыли;

- обеспечение выплаты необходимого уровня дохода на инвестированный капитал собственникам компании;

- обеспечение достаточного объема инвестиций за счет прибыли в соответствии с задачами развития бизнеса;

- обеспечение роста рыночной стоимости организации;

- обеспечение эффективности программ участия персонала в распределении прибыли.

Таким образом, из вышесказанного можно сделать вывод, что в настоящее время значение прибыли велико. Именно поэтому в условиях формирования экономики смешанного типа, коренной ломки сложившихся стереотипов и представлений о мотивации труда, становления новых подходов к категории собственности в особенности возрастает актуальность вопроса о сущности прибыли.

Налог на прибыль появился в практике налогообложения в начале прошлого столетия. В различные периоды времени механизм налогообложения прибыли подвергался корректировкам, которые были обусловлены экономическими условиями развития той или иной страны.

В последние десятилетия ХХ века и в настоящее время налог на прибыль находится в центре внимания ученых и практиков, что объясняется следующими причинами. Во-первых, если до ХХ века важнейшим стимулом накопления капитала и его межотраслевого перелива служила норма прибыли, то с введением налога на прибыль конкретные его характеристики начинают воздействовать на инвестиционные процессы, что подтверждается результатами исследования, проведенного комиссией ЕС в отношении 8 тысяч транснациональных компаний. Во-вторых, повысилось значение решения такой задачи как нахождение оптимального сочетания двух разнонаправленных функций налога на прибыль – фискальной и регулирующей.

В основе теоретической базы налогообложения прибыли лежит экономическое содержание прибыли. Прибыль является главной движущей силой рыночной экономики, основным мотивом деятельности организаций. Прибыль не только качественный и количественный показатель результатов финансово-хозяйственной деятельности предпринимателя, но и важнейший источник удовлетворения финансовых потребностей как самого предприятия, так и общества в целом.

В экономической науке исследование прибыли, главным образом, осуществлялось с позиций ее происхождения и измерения. Изучение эволюции научных взглядов на природу прибыли позволило выделить две основные научные концепции: качественную (А.Смит, Д. Рикардо, К. Маркс) и количественную (Дж. Милль, А. Маршалл).

Современные теории прибыли связывают происхождение прибыли со специфической природой предпринимательской деятельности и, в частности, с сопровождающим ее хозяйственным риском. Величина прибыли зависит не только от деятельности предпринимателя, но и от внешних факторов, таких как конъюнктура рынка, уровень и темпы инфляции, экономическая политика государства.

Анализ научных взглядов относительно природы прибыли позволил обобщить основные ее характеристики, раскрыть содержание ее функций (стимулирующая, воспроизводственная и контрольная) и сформулировать положение о месте и роли прибыли в современной рыночной экономике. Внимание акцентируется на двойственной природе прибыли (источник воспроизводства и цель предпринимательской деятельности), а также на том, что в современных условиях прибыль стала выполнять роль связующего звена в механизме согласования интересов отдельных предпринимателей и государства в целом. Кроме того, в современной рыночной экономике возрастает социальная роль прибыли, так как она становится важнейшим источником удовлетворения социальных потребностей общества и предприятия.

Двойственная природа прибыли и ее особое место в рыночной экономике предопределяет вывод о том, что в современных условиях прибыль становится объектом активного регулирования со стороны государства. Одним из самых эффективных методов государственного воздействия на темпы роста прибыли, безусловно, является налоговая политика, а одним из инструментов ее реализации - механизм налогообложения прибыли. Традиционно наиболее активными инструментами влияния государства на предпринимательскую деятельность считаются такие элементы налога на прибыль, как налоговая ставка и налоговые льготы.

Анализ зарубежной и российской практики показывает, что именно эти элементы налогообложения чаще всего были задействованы государством при проведении налоговой политики. У каждого элемента налогообложения прибыли, включая объект обложения, льготы, ставки, сроки уплаты имеется достаточный потенциал для стимулирующего воздействия на деятельность организаций. Причем воздействие механизма налогообложения прибыли на предпринимательскую активность усиливается при комплексном использовании сразу нескольких элементов налогообложения. Искусство налоговой политики государства состоит именно в правильном выборе сочетания различных элементов налогообложения для каждого конкретного этапа в развитии национальной экономики.

Необходимо отметить, что в последние десятилетия в мировой практике налогообложения наблюдается тенденция постепенного снижения ставок и сокращения числа льгот. Однако сохраняются основные виды льгот, направленные на стимулирование осуществления инвестиций, НИОКР, различных видов деятельности, развития отдельных регионов. Вместе с тем, на основе проведенного анализа сделан вывод, что в ряде стран (страны Западной Европы, США, Канада) сохраняются достаточно высокие ставки при наличии льгот инвестиционного характера. В странах Восточной Европы наблюдается обратный процесс.

Современная теория и практика налогообложения западных стран подтверждают ведущую регулирующую роль налога на прибыль. До кризисных процессов 70-х годов ХХ века в развитых странах господствовала теория Кейнса. Затем практика налогообложения стала ориентироваться на идеи неоклассической школы: политика минимального налогообложения позволяет рынку самостоятельно обеспечить высокие темпы развития, что приводит к существенному расширению налоговой базы и увеличению доходов государства при минимальных налоговых ставках.

Представителями школы «экономики предложения» на основе установленной математической зависимости налоговых доходов бюджета от уровня ставок сделан вывод о том, что чрезмерная налоговая нагрузка подавляет предпринимательскую активность. Некоторые экономисты подтверждают наличие «лафферовых эффектов», что позволяет говорить о регулирующем воздействии ставки на воспроизводственный процесс.

Проблема выбора оптимального вида и величины ставки налога на прибыль неразрывно связана с вопросом о системе налоговых льгот. Налоговые льготы являются предметом острых научных дискуссий по теории и практике налогообложения. С одной стороны, налоговые льготы, являясь рыночным методом регулирования экономики, помогают решать отдельные социально-экономические вопросы. С другой стороны, налоговые льготы нарушают принцип справедливости. Льготный режим для одних налогоплательщиков означает дополнительное бремя для других. Кроме того, расширение льгот неизбежно ведет к потерям доходной части бюджета. В диссертационной работе доказана необходимость реформировать систему льгот на основе достижения баланса фискального и регулирующего эффекта. При этом необходимо принимать во внимание различную эффективность видов льгот.

В соответствии с функциональной направленностью выделяются инвестиционные и социальные льготы по налогу на прибыль. Инвестиционные льготы должны предоставляться не только действующим, но и вновь созданным организациям с целью стимулирования их развития. В долгосрочной перспективе такие льготы должны способствовать увеличению налоговой базы и темпов экономического роста.

Выделяют следующие этапы становления и развития правового режима прибыли коммерческих организаций.

На первом этапе правовое регулирование обеспечивалось комплексом актов. Начало данного этапа связывается с принятием части первой Гражданского кодекса РФ, утвержденной Федеральным законом от 30 ноября 1994г. ГК РФ ввел основные понятия – «предпринимательская деятельность», «прибыль», «коммерческая организация»; закрепил основополагающие принципы регулирования рыночных отношений, установил положения о праве собственности и иных вещных правах, а значит придал правовую форму экономическим процессам, формирующим прибыль коммерческих организаций. Также на данном этапе Законом РФ от 27 декабря 1991г. № 2116-1 «О налоге на прибыль предприятий и организаций» был введен налог на прибыль предприятий и организаций взамен ранее взимавшихся платежей.

Однако многие вопросы, относящиеся к формированию и распределению прибыли, остались неурегулированными. В частности, на данном этапе еще не сложилась система правил формирования прибыли в бухгалтерском учете, отсутствовал специальный закон. Данное направление правового регулирования было представлено некоторыми актами Правительства РФ и ведомственными нормативными актами.

Второй этап связан с принятием федеральных законов, развивающих положения ГК РФ. На данном этапе правовое регулирование приобрело комплексный характер, устранены основные пробелы и противоречия в законодательстве. Приняты законы об акционерных обществах, обществах с ограниченной ответственностью, производственных кооперативах, которые устанавливают правила формирования, распределения и использования прибыли в коммерческих организациях. Также впервые был принят закон, посвященный бухгалтерскому учету, который закрепил основные требования к ведению бухгалтерского учета и способствовал полному, объективному отражению прибыли, что позволило обеспечить баланс частных и публичных интересов при формировании и распределении прибыли. На данном этапе изменился порядок распределения прибыли между коммерческой организацией и государством в связи с принятием части первой Налогового кодекса РФ, утвержденной Федеральным законом от 31 июля 1998г. Положения перечисленных выше законов развиваются в нормативно-правовых актах Президента РФ и Правительства РФ, а также комплексе ведомственных нормативных актах. Одним из основных направлений нормотворческой деятельности Правительства РФ на рассматриваемом этапе является сближение российского учета с международными стандартами финансовой отчетности. Это оказывает существенное влияние на правовой режим прибыли, поскольку МСФО содержат, в том числе, положения о формировании прибыли.

На втором этапе становления правового режима прибыли коммерческих организаций правовое регулирование значительно усложнилось. С одной стороны, установлены принципы формирования и распределения прибыли, единые для всех коммерческих организаций.

С другой стороны, увеличилось количество несоответствий, противоречий между гражданским, бухгалтерским и налоговым законодательствами.

Третий этап начинается с принятием части второй Налогового кодекса РФ, утвержденной Федеральным законом от 5 августа 2000г. Данный нормативный акт ввел принципиально новый порядок исчисления налога на прибыль. В этой связи был также принят ряд ведомственных нормативных актов. Правовой режим прибыли относительно гражданского законодательства не претерпел существенных изменений.

На данном этапе был реализован ряд мер по реформированию налога на прибыль. Основными из этих мер стали следующие.

1. Отмена значительной части льгот и вычетов. Основным последствием данного решения стала отмена инвестиционной льготы, позволявшей уменьшать до половины налогооблагаемой прибыли на величину капитальных вложений производственного назначения и капитальных вложений в жилищное строительство, уменьшенную на величину начисленной за период амортизации, а также на проценты по заемным средствам, направленным на финансирование тех капитальных вложений, на которые распространялась эта льгота (однако надо учитывать, что половиной прибыли ограничивался совокупный вычет по большинству льгот, причем возможность уменьшения налоговой базы на убытки прошлых лет также относилась к льготам).

2. Снижение максимальной ставки налога с 35 до 24%, а затем с 2009г. до 20% с изменением методики расчета налоговой базы исходя из данных налогового учета.

3. Снятие ряда ограничений на принятие к вычету расходов, необходимых для ведения бизнеса. К их числу относятся расходы на ремонт и техническое обслуживание основных средств, расходы на рекламу, расходы на имущественное страхование и страхование коммерческих рисков, на выплату процентов по заемным средствам (ранее к вычету принимались проценты по кредитам, направленным на приобретение основных средств, кроме тех, на которые распространялась инвестиционная льгота, и в пределах ограничений на льготы), расходы на обучение персонала и др.

4. Изменение начисления амортизации. Основным изменением порядка вычета амортизации стала возможность применения нелинейного способа начисления амортизации для большинства групп активов; кроме того, нормы амортизации были существенно увеличены.

5. Переход с кассового метода на метод начисления. Вступление в силу главы 25 НК РФ повлекло за собой переход для большинства предприятий на обязательное ведение налогового учета реализованной продукции и прибыли по факту отгрузки продукции, а не ее оплаты.

Определенное влияние изменений налогового законодательства просматривается и раньше, с принятием отдельных глав части второй Налогового кодекса. В частности, основными изменениями в налоговом законодательстве, предполагавшими влияние на поступления по налогу на прибыль организаций, были следующие:

- расширение налоговой базы из-за отмены оборотных налогов;

- изменение налоговой базы в связи с введением новых ставок акцизов;

- введение муниципальной ставки по налогу на прибыль организаций в размере 5%.

Перечисленные выше изменения законодательства повлекли за собой существенные колебания валовой и налогооблагаемой прибыли и соответственно поступлений налога на прибыль организаций в бюджетную систему. Часть из них, такие как отмена инвестиционной льготы, снижение ставки налога, могут быть приблизительно оценены на основе данных о структуре базы налога на прибыль в 2001–2002 гг. Часть последствий реформы, такие как влияние экономического роста на динамику налоговой базы, влияние изменения предельной ставки налога на прибыль на поведение предприятий, их уклонение от уплаты налога на прибыль или сокращение налогооблагаемой прибыли, требуют проведения статистического анализа доступных данных.

Помимо реформы 2002 г. на поступления налога на прибыль организаций повлияли следующие изменения в налоговом законодательстве, вступившие в силу в последующие годы:

- увеличение налоговой ставки по доходам, полученным в виде дивидендов от российских организаций российскими организациями с 6 до 9% в 2005 г.;

- изменение базы из-за увеличения ставок НДПИ по нефти и газу горючему природному, из-за увеличения ставок экспортных пошлин на нефть, а также из-за снижения базовой ставки ЕСН в 2005 г.;

- ускоренное списание амортизации в размере 10% (амортизационная премия) начиная с 2006 г.;

- изменение сроков списания расходов на НИОКР начиная с 2006 г.;

- увеличение до 50% суммы переносимого убытка начиная с 2006 г. и отмена ограничения на сумму переносимого убытка с 2007 г.

1.3

Особенности

налогообложения

страховых

компаний

Налогообложение страховой деятельности является экономическим методом государственного регулирования страховой деятельности. В связи с изменениями в экономике изменяются как состав налогов, так и их процентные ставки.

При практическом налогообложении страховых организаций необходимо руководствоваться действующим налоговым законодательством.

Налогообложение страховой деятельности в России предусматривает освобождение от уплаты налога на добавленную стоимость операций страхования и перестрахования. Это связано с тем, что добавленная стоимость в страховании и перестраховании не создается.

Валовая прибыль страховой компании облагается налогом на прибыль.

Налог на имущество предприятий уплачивают все страховые компании. Объект налогообложения - среднегодовая стоимость находящегося на балансе имущества.

Земельный налог уплачивают страховые компании, являющиеся собственниками земли, землевладельцами и землепользователями.

Сотрудники страховых компаний уплачивают налог на доходы физических лиц. Объектом налогообложения является совокупный доход, полученный сотрудником в текущем календарном году.

Транспортный налог уплачивают страховые компании, имеющие на балансе транспортные средства.

Деятельность страховой организации в условиях рынка предполагает не только возмещение своих издержек, но и получение прибыли. Страховая организация не должна стремиться к получению большой прибыли от страховых операций (этим нарушается принцип эквивалентности взаимоотношений страховщика и страхователя). Более того, в страховании термин «прибыль» применяется условно, поскольку страховые организации не создают национального дохода, а лишь участвуют в его перераспределении. Под прибылью от страховых операций понимается такой положительный финансовый результат, при котором достигается превышение доходов над расходами по обеспечению страховой защиты. Тем не менее страховые операции могут приносить иногда довольно значительную прибыль, но ее получение не становится ориентиром для страховой организации. Общественная эффективность деятельности страховщика может быть оценена весьма высоко и при незначительной прибыли от страховых операций, а в определенных ситуациях — и при ее отсутствии.

Основной источник получения прибыли для страховой организации — инвестиционная деятельность, проводимая путем использования части средств страхового фонда в коммерческих целях. Несмотря на то, что целью страховой деятельности служит оказание услуг, имеющих большое социальное значение, а целью инвестиционной деятельности — получение прибыли, они органически связаны. С одной стороны, источник финансирования инвестиционной деятельности — страховой фонд, с другой стороны, прибыль от инвестиционной деятельности может быть направлена на финансирование страховых операций. Например, в страховании жизни ожидаемая прибыль от использования средств резерва взносов в инвестиционной деятельности учитывается заранее при определении тарифа и тем самым способствует его снижению, влияя на величину страхового фонда.

Рисковый характер движения страхового фонда влияет и на инвестиционную деятельность, предъявляя серьезные требования к ликвидности вложенных средств.

В отличие от имеющего рисковой характер оборота средств по оказанию страховой защиты оборот средств, связанный с организацией страхового дела, регулируется действующим законодательством, организационной формой страховой организации и другими экономическими обстоятельствами. Эти обстоятельства определяют, например, порядок распределения прибыли, взаимоотношения с бюджетом и т.д.

Страховые организации раздельно учитывают доходы и расходы по договорам страхования, со страхования и перестрахования.

Доходы, которые страховые организации отражают в налоговом учете, условно можно разделить на две группы. Первая группа — доходы, связанные с производством и реализацией (ст. 249 НК РФ), и вне реализационные доходы (ст. 250 НК РФ). Такие доходы отражаются в общеустановленном порядке. Вторая группа — доходы от страховой деятельности, упомянутые в статье 293 Налогового кодекса, которые учитываются в особом порядке.

К ним, в частности, относятся:

- страховые премии (взносы) по договорам страхования;

- вознаграждения за оказание услуг страхового агента, брокера;

- вознаграждения, полученные страховщиком за осмотр принимаемого в страхование имущества и выдачу заключений об оценке страхового риска, а также за определение причин, характера и размеров убытков при страховом событии.

Специфика налогообложения страховых организаций определяется с одной стороны, экономической сущностью страхования, с другой стороны, особенностями страхования как сферы экономической деятельности или сферы бизнеса. К числу основных специфических характеристик страхования, оказывающих прямое или косвенное влияние на особенности системы налогообложения, относятся:

- формирование целевых фондов и их использование для осуществления выплат при наступлении страховых случаев;

- привлечение значительных объемов денежных средств особым способом - путем заключения договоров страхования и исполнение обязательств по ним;

- деятельность по перестрахованию;

- высокая доля инвестиционного дохода в формировании конечных финансовых результатов.

В тоже время, указанные специфические черты страхования, в свою очередь, обуславливают ряд особенностей системы налогообложения, наиболее существенными из которых являются:

- осуществление «щадящей» налоговой политики государства в области страховой деятельности, в силу большой социальной значимости страхования;

- освобождение страховых взносов и выплат страховых организаций от косвенного налогообложения;

- установление особого порядка налогообложения налогом на прибыль.

Выявленные особенности системы налогообложения страховых организаций негативно воздействуют на исполнение основных принципов и функций налогообложения и порождают существенные недостатки системы налогообложения, к числу которых относятся:

- приоритет стимулирующей и регулирующей функций налогообложения над фискальной, что не обеспечивает стабильного поступления доходов в бюджеты всех уровней;

- неисполнение основных базовых принципов налогообложения: принципов податного равенства, определенности, справедливости и удобности;

- уплата налоговых обязательств по налогу на прибыль страховых организаций преимущественно осуществляется с результатов инвестиционной деятельности.

Вместе с тем, под влиянием несовершенства налогообложения страховых организаций наблюдается и ряд неблагоприятных тенденций развития региональных страховых рынков, а именно:

- отсутствие стимулов для сокращения собственных управленческих расходов и расходов на ведение дела в связи с освобождением страховых организаций от косвенного налогообложения;

- специализация региональных страховых компаний на имущественных видах страхования и страховании ответственности из-за недостаточной степени капитализации;

- первостепенное внимание уделяется наращиванию количественных показателей: величины собранных страховых премий и произведенных выплат, а не качественных: эффективности работы, отражающейся в приросте страховой премии и отчислений в бюджет.

Вместе с тем, исходя из того, что в региональном распределении страховой премии явно доминирует крупные федеральные страховщики, размер которой в значительной степени складывается из поступлений от их региональных филиалов и представительств, наблюдается заметный отток страховых средств из регионов.

В условиях действующей системы налогообложения прибыли страховых компаний уплата налога осуществляется по месту расположения головной организации, т.е. преимущественно в Центральном Федеральном округе. Подобная ситуация, в свою очередь, порождает столкновение интересов федерального центра и субъектов федерации, что выражается в создании препятствий для открытия филиалов и их деятельности, а иногда и прямом запрете. Это – достаточно серьезная проблема, которая требует решения как правовыми, так и экономическими методами.

Компенсировать отток денег из региона в центр можно последующей передачей в региональный бюджет части прибыли, полученной компанией. Некоторые компании так и поступают, исчисляя фактическую «региональную прибыль» или рассчитывая ее условно пропорционально собранной премии. Однако в этом случае распределение налоговых поступлений определяется не законодательством, а соглашением сторон, причем каждый из них вправе поступать по-своему.

Подводя итоги, можно утверждать, что существует острая необходимость совершенствования системы налогообложения страховых организаций. Устранить экономическую несправедливость и неизбежный субъективизм в распределении средств между федеральным центром и регионами, увеличить налоговые поступления в бюджеты субъектов Российской Федерации и, вместе с тем, создать условия для развития региональных страховых рынков, удовлетворяющих потребности региона в страховой защите, предлагается возможным с помощью разработки и внедрения альтернативного механизма налогообложения, заключающегося во введении дополнительного налога на страховые взносы с дифференцированными ставками налога по каждому направлению страхования.

Специфика деятельности страховщиков состоит в том, что она направлена на предварительный сбор средств (страховых премий), чтобы в дальнейшем при наступлении определенных событий (страховых случаев) произвести гарантированные выплаты страховых возмещений и обеспечений.

Деятельность страховой организации в условиях рынка предполагает не только возмещение своих издержек, но и получение прибыли. Страховая организация не должна стремиться к получению большой прибыли от страховых операций (этим нарушается принцип эквивалентности взаимоотношений страховщика и страхователя). Более того, в страховании термин «прибыль» применяется условно, поскольку страховые организации не создают национального дохода, а лишь участвуют в его перераспределении. Под прибылью от страховых операций понимается такой положительный финансовый результат, при котором достигается превышение доходов над расходами по обеспечению страховой защиты. Тем не менее страховые операции могут приносить иногда довольно значительную прибыль, но ее получение не становится ориентиром для страховой организации. Общественная эффективность деятельности страховщика может быть оценена весьма высоко и при незначительной прибыли от страховых операций, а в определенных ситуациях — и при ее отсутствии.

Основной источник получения прибыли для страховой организации — инвестиционная деятельность, проводимая путем использования части средств страхового фонда в коммерческих целях. Несмотря на то, что целью страховой деятельности служит оказание услуг, имеющих большое социальное значение, а целью инвестиционной деятельности — получение прибыли, они органически связаны. С одной стороны, источник финансирования инвестиционной деятельности — страховой фонд, с другой стороны, прибыль от инвестиционной деятельности может быть направлена на финансирование страховых операций. Например, в страховании жизни ожидаемая прибыль от использования средств резерва взносов в инвестиционной деятельности учитывается заранее при определении тарифа и тем самым способствует его снижению, влияя на величину страхового фонда

Валовая прибыль страховой компании облагается налогом на прибыль.

Налогообложение страховой деятельности является экономическим методом государственного регулирования страховой деятельности. В связи с изменениями в экономике изменяются как состав налогов, так и их процентные ставки.

Налогообложение страховой деятельности в России предусматривает освобождение от уплаты налога на добавленную стоимость операций страхования и перестрахования. Это связано с тем, что добавленная стоимость в страховании и перестраховании не создается.

Существует острая необходимость совершенствования системы налогообложения страховых организаций. Устранить экономическую несправедливость и неизбежный субъективизм в распределении средств между федеральным центром и регионами, увеличить налоговые поступления в бюджеты субъектов Российской Федерации и, вместе с тем, создать условия для развития региональных страховых рынков, удовлетворяющих потребности региона в страховой защите, предлагается возможным с помощью разработки и внедрения альтернативного механизма налогообложения, заключающегося во введении дополнительного налога на страховые взносы с дифференцированными ставками налога по каждому направлению страхования.

Модель системного подхода совершенствования налогообложения прибыли организаций должна быть направлена на обеспечение оптимального соотношения регулирующей и фискальной функций налога на прибыль организаций в целях улучшения условий для роста экономики РФ.

2. Анализ финансовой деятельности и налогообложения СК РОСНО

Открытое акционерное общество Страховая компания «РОСНО», в дальнейшем именуемое «Общество», зарегистрировано Московской регистрационной палатой 14 января 1992 года (Свидетельство о государственной регистрации № 007.205).

Общество внесено в Единый государственный реестр юридических лиц за Основным государственным регистрационным номером 1027739095438.

Общее собрание акционеров Общества (Протокол № 12 от 17 февраля 2009 года) утвердило Устав Общества в настоящей редакции (редакция № 12), который сохраняет свою юридическую силу на весь период действия Общества.

Общество действует в соответствии с Гражданским кодексом РФ, Федеральным законом «Об акционерных обществах», иными нормативными правовыми актами Российской Федерации и настоящим Уставом.

Полное фирменное наименование Общества на русском языке: Открытое акционерное общество Страховая компания «РОСНО».

Сокращенное фирменное наименование Общества на русском языке: ОАО СК «РОСНО».

Сокращенное фирменное наименование Общества на английском языке: OJSC IC ROSNO .

Место нахождения Общества: Российская Федерация, 115184 город Москва, Озерковская набережная, дом 30. По указанному адресу располагаются исполнительные органы Общества.

Срок деятельности Общества не ограничен.

Целью создания и деятельности Общества является извлечение прибыли путем осуществления предпринимательской деятельности в сфере страхового бизнеса, а также развитие страхования для обеспечения всесторонней и полной защиты имущественных прав и интересов граждан и юридических лиц на территории Российской Федерации и за ее пределами.

Для достижения своей цели Общество осуществляет следующие виды деятельности:

- проведение всех видов страхования, перестрахования и со страхования;

- осуществление инвестиционной деятельности с целью развития страхования и расширения потенциальных коммерческих возможностей Общества, а также создания новых благоприятных условий для достижения его уставных целей, повышения финансовой устойчивости, конкурентоспособности и инвестиционной привлекательности Общества;

- организация и проведение благотворительных акций в отношении социально незащищенных групп населения.

Общество вправе осуществлять любые другие виды деятельности, отвечающие его целям и не запрещенные действующим законодательством.

В соответствии с Федеральным законом «О государственной тайне» одним из основных видов деятельности Общества является защита сведений, составляющих государственную тайну.

Виды деятельности, подлежащие лицензированию, осуществляются на основании соответствующих лицензий.

ОАО СК «РОСНО» входит в группу РОСНО.

Группа компаний РОСНО является одной из крупнейших страховых групп в России. В нее входят универсальная страховая компания федерального уровня ОАО СК «РОСНО» и ее дочерние компании: ОАО «РОСНО-МС», ОАО ПК «РОСНО Центр», СЗАО «Медэкспресс», ОАО «Альянс РОСНО Управление Активами» и ОДО «Allianz Украина».

Контрольным пакетом акций РОСНО владеет Allianz New Europe Holding GMBH (99,4%), подразделение ведущего международного страховщика Allianz SE, объединяющее компании в Центральной и Восточной Европе.

Главным принципом деятельности Группы компаний РОСНО является забота о клиентах. Страховые полисы и договоры ГК РОСНО имеют более 17 млн. человек и свыше 50 тыс. предприятий и организаций.

ОАО СК «РОСНО» создано в 1991 г. и является одной из крупнейших российских универсальных страховых компаний. В распоряжении ее клиентов более 130 видов добровольного и обязательного страхования. Региональная сеть РОСНО насчитывает 88 филиалов, объединенных по территориальному признаку в 8 дирекций, и 383 агентства во всех субъектах РФ.

Аудиторскую проверку РОСНО по международным стандартам осуществляет международная аудиторская компания KPMG. РОСНО проводит политику прозрачности для клиентов, партнеров и акционеров. В 1996 году компания завершила переход на международные стандарты бухгалтерской и финансовой отчетности (МСФО). А в 2006 году РОСНО стало первой страховой компанией на российском рынке, публично представившей результаты своей деятельности на основе международных стандартов.

РОСНО является одним из лидеров российского страхового рынка по объему капитализации. Капитал компании на 100% состоит из собственного акционерного капитала, что обеспечивает дополнительную финансовую надежность и устойчивость. Уставный капитал — 5 124 802 320 руб. Собственные средства — 7 396 287тыс. руб., страховые резервы — 27 195 997 тыс. руб. (по состоянию на 30.09.2009).

РОСНО имеет качественную облигаторную перестраховочную защиту принимаемых рисков. Партнеры компании по перестрахованию — Allianz, Hannover Re, SCOR, Munich Re, Swiss Re, крупнейшие российские перестраховочные компании. РОСНО также сотрудничает с брокерскими агентствами корпорации Lloyd’s.

РОСНО — участник 63 (по состоянию на 25.12.2009) профессиональных и отраслевых объединений, ассоциаций, союзов, и страховых пулов.

В 2007 году международное рейтинговое агентство Moody’s Investors Service присвоило РОСНО рейтинг финансовой устойчивости страховщика по международной шкале на уровне Baа1. Прогноз рейтинга — «стабильный». Одновременно с этим рейтинговое агентство Moody’s Interfax присвоило РОСНО рейтинг Ааа.ru по национальной шкале.

В национальном рейтинге страховых компаний России, проводимом рейтинговым агентством «Эксперт РА», РОСНО седьмой год присваивается наивысший рейтинг А++ «Исключительно высокий уровень надежности». При определении рейтинга в 2008 году рейтинговое агентство впервые распространило данную оценку на Группу компаний (ОАО СК «РОСНО» и ОАО «РОСНО-МС»).

В 2007 году РОСНО первой среди российских страховых компаний обеспечила соответствие информационной безопасности основных бизнес-процессов международным требованиям. Система управления информационной безопасностью компании прошла сертификационный аудит на соответствие требованиям стандарта ISO/IEC 27001:2005.

РОСНО — неоднократный лауреат премии «Компания года», в том числе в 2007 году, и внесено в реестр надежных партнеров ТПП РФ. РОСНО — обладатель Национальной награды в области создания и продвижения брэндов: Золотой БРЭНД ГОДА/EFFIE 2005.

В 2007 году в рамках проекта Международный Листинг Брэндов (Brandlisting.com) брэнд РОСНО был оценен агентством V-RATIO Business Consalting Company в 444,6 млн. долларов США.

РОСНО является победителем ежегодного рейтинга «Народная Марка» за 2003 и 2005 годы в категории «Страховая компания».

РОСНО является трехкратным победителем в категории «Страховая компания» в исследовании «Марка Доверия», проводимом журналом «Ридерз Дайджест». Основные критерии оценки — качество, надежность, положительный имидж и понимание нужд потребителя.

РОСНО неоднократно присуждались Российские общественные премии в области страхования «Золотая Саламандра»: «Выбор российского страхователя» (трижды), «Информационно открытая организация» (трижды), «Руководитель года в страховании», «Управленческий проект года» в области качества услуг, «Качество страховых услуг года».

По результатам, подготовленным рейтинговым центром Института экономических стратегий (ИНЭС), РОСНО три года занимает 1 место в ежегодном рейтинге «50 наиболее стратегичных страховых компаний».

РОСНО — победитель в номинации «За продвижение европейских стандартов в российское страхование» ежегодной премии журнала «Финанс» (2006 г.).

В 2007 году РОСНО удостоилась звания «Страховая компания года» в ежегодном конкурсе, проводимом деловым еженедельником «Компания» на основе анализа событий, происходящих на различных рынках.

В 2008 году РОСНО стало победителем в номинации «Лучший страховщик в перестраховании 2007», учредителем которой выступил оргкомитет Ежегодной Всероссийской конференции по перестрахованию.

В 2008 году РОСНО удостоилась звания IT-Лидера в области страхования за выдающийся вклад в развитие информационных технологий в России.

Представители управленческой команды РОСНО не первый год входят в топ-5 страхового сектора в рейтинге «Топ-1000 российских менеджеров» (проект Ассоциации менеджеров России и газеты «Коммерсантъ»).

РОСНО два раза признано «Финансовой жемчужиной России» (ежегодная общественная премия «Лучшие финансовые услуги населения/Лучший финансовый ретейл»). В 2008 г. — в номинации «За самый невероятный случай, оплаченный страховщиком». В 2009 г. компания была признана компанией предоставляющей «Самый широкий спектр страховых услуг».

По результатам исследования за 2008 год, организованного журналом Euromoney, СК «РОСНО» признана «Лучшей страховой компанией России».

В 2009 г. согласно результатам исследования компании Online Market Intelligence (OMI) и делового еженедельника «Компания» бренд РОСНО был признан «Любимым брендом россиян» в категории «страхование».

В 2009 г. в рамках проводимого «Эксперт РА» Ежегодного форума топ-менеджеров «Будущее страхового рынка России» РОСНО стало лауреатом в номинации: «За неизменную надежность и открытость» и «Лидер рынка страхования выезжающих за рубеж».

ОАО СК "РОСНО", являясь универсальной страховой компанией, стремится к постоянному расширению спектра услуг, предлагаемых клиентам.

Таблица 2 Динамика страховых премий (взносов) ОАО СК "РОСНО", тыс.руб.

| Вид страхования |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

| Добровольное страхование |

11816734 |

9039419 |

8876351 |

11252529 |

17249042 |

20520101 |

19507742 |

| Страхование жизни |

5329153 |

1643073 |

37992 |

37834 |

23864 |

16326 |

7228 |

| Страхование иное, чем страхование жизни |

6487581 |

7396346 |

9938359 |

11214695 |

17225178 |

20503775 |

19500514 |

| Личное страхование |

2227515 |

2797111 |

3177877 |

3845334 |

5852914 |

6804862 |

6390039 |

| Имущественное страхование |

3852062 |

4295896 |

5205586 |

6716668 |

10538169 |

12868191 |

12311752 |

| Страхование ответственности |

408004 |

303339 |

454896 |

652693 |

834095 |

830722 |

798723 |

| Обязательное страхование |

19771 |

473617 |

1260709 |

1693043 |

2846128 |

3566351 |

3212621 |

| Итого |

11836505 |

9513036 |

10137060 |

12945572 |

20095170 |

24086452 |

22720363 |

Развитие компании и ее устойчивое финансовое положение на современном рынке страхования в России находит отражение в динамике основных показателей за 2009 год.

В 2009 г. общий объем страховых премий (взносов) составил 22 720 млн. рублей. Наибольшая часть страховых взносов приходится на имущественное и личное страхование. В 2009 г. страховые премии (взносы) по договорам страхования и договорам, принятым в перестрахование, составили: по страхованию иному, чем страхование жизни — 22 713 млн. руб., в том числе:

- добровольное личное страхование — 6 390 млн. руб.;

- добровольное имущественное страхование — 12 312 млн. руб.;

- добровольное страхование ответственности — 799 млн. руб.;

- обязательное страхование — 3 212 млн. руб.

Рис. 2. Динамика страховых премий (взносам) по видам страхования иным, чем страхование жизни, тыс.руб.

ОАО СК "РОСНО" своевременно и в полном объеме выполняет свои обязательства перед страхователями.

Таблица 3 Динамика страховых выплат ОАО СК "РОСНО", тыс.руб.

| Вид страхования |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

| Добровольное страхование |

14327798 |

5128329 |

3712321 |

4244199 |

6110440 |

9108443 |

10122393 |

| Страхование жизни |

11901225 |

2169893 |

94423 |

15550 |

29492 |

128488 |

11744 |

| Страхование иное, чем страхование жизни |

2426573 |

2958436 |

3617898 |

4228649 |

6080948 |

8979955 |

10110649 |

| Личное страхование |

1245716 |

1525099 |

1856053 |

1928120 |

2634462 |

3472048 |

4156473 |

| Имущественное страхование |

1055951 |

1342670 |

1728376 |

2266792 |

3394098 |

5411824 |

5867116 |

| Страхование ответственности |

124906 |

90667 |

33469 |

33737 |

52388 |

96083 |

87060 |

| Обязательное страхование |

7777 |

25369 |

296141 |

591071 |

980708 |

1651217 |

1937696 |

| Итого |

14335575 |

5153698 |

4008462 |

4835270 |

7091148 |

10759660 |

12060089 |

Общий объем страховых выплат в 2009 г. составил 12 060 млн. рублей. Наибольший рост страховых выплат был отмечен в страховании автомобильного транспорта и добровольном медицинском страховании.

Одним из наиболее значимых показателей деятельности страховой компании является показатель платежеспособности. Страховые компании России в соответствии с законодательством обязаны соблюдать нормативное соотношение активов и принятых обязательств по договорам страхования и перестрахования. Благодаря успешной деятельности на страховом рынке, рациональному управлению активами и обязательствами, фактический размер маржи платежеспособности ОАО СК "РОСНО" на 31.12.2009 года составляет 6 825 млн. руб. и превышает нормативный размер на 4 054 млн. руб.

На протяжении последних лет устойчиво и динамично растет величина собственных средств ОАО СК "РОСНО". Рост собственных средств позволяет компании повысить долю собственного удержания при страховании крупных рисков, повышает финансовую устойчивость и создает базу для дальнейшего расширения деятельности.

Рис. 3. Динамика страховых выплат ОАО СК "РОСНО" по видам страхования иным, чем страхование жизни, тыс.руб.

На конец 2009 г. собственные средства увеличились на 31,2 % по сравнению с концом 2008 года и составили 7 098 млн. руб.

Изменение объемов страховых операций непосредственно отражается на валюте баланса. Валюта баланса на 31.12.2009 г. составила 28 890 млн. рублей и выросла на 12,2% по сравнению с концом 2008 года.

Для обеспечения выполнения принятых страховых обязательств ОАО СК "РОСНО" в порядке и на условиях, установленных законодательством Российской Федерации, образует из страховых взносов необходимые для предстоящих страховых выплат страховые резервы. Страховые резервы размещаются в высоколиквидные и доходные активы. Стабильный рост сформированных резервов гарантирует исполнение обязательств по заключенным договорам.

Рис. 4. Динамика величины собственных средств и валюты баланса ОАО СК "РОСНО", тыс.руб.

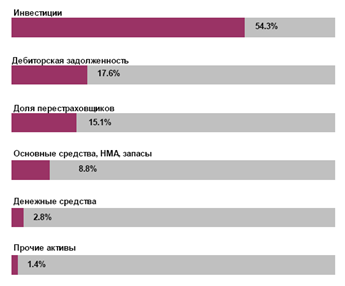

Активы компании представлены средствами в инвестициях, денежными средствами, основными средствами, долей перестраховщиков и дебиторской задолженностью. Средства в инвестициях являются основной частью активов страховой компании, представляя собой материальное воплощение страховых резервов и капитала компании.

О финансовой стабильности страховщика свидетельствует налаженная система управления рисками, консервативность в инвестиционной политике и размещении капитала, а также абсолютная прозрачность в ведении бизнеса. РОСНО, используя опыт Allianz и руководствуясь требованиями российского законодательства, проводит политику диверсификации размещения страховых резервов.

Рис. 5. Структура активов ОАО СК "РОСНО" на 31.12.2009, %

В то же время показатели платежеспособности РОСНО отвечают самым строгим требованиям. Компания уделяет особое внимание повышению уровня своей капитализации и является одним из лидеров российского страхового рынка по объему капитализации.

Финансовая стабильность компании подтверждена ведущими рейтинговыми агентствами. РОСНО обладает рейтингом A++ «Исключительно высокий уровень надежности» российского рейтингового агентства «Эксперт РА». В декабре 2008 года международное рейтинговое агентство Moody`s Investors Service подтвердило рейтинг финансовой устойчивости РОСНО по международной шкале на уровне Baа1 (прогноз «стабильный»), присвоенный компании в 2007 году.

Одновременно с этим агентство подтвердило рейтинг Ааа.ru по национальной шкале. Сегодня в России не существует страховой компании с аналогичными или более высокими рейтингами Moody’s.

Внешняя среда, в которой приходится работать компании, находится в непрерывном движении, подвержена изменениям. Способность компании реагировать и справляться с этими изменениями внешней среды является одной из наиболее важных составляющих ее успеха. Вместе с тем эта способность является условием осуществления запланированных стратегических изменений.

Рассмотрим экономические факторы. Так, по оценкам российских и международных экспертов, в России в среднесрочной перспективе продолжится тенденция экономического роста, на протяжении трехлетнего периода сохраняется рост ВВП в сопоставимых ценах, прирост ВВП в среднем на 2004 – 2008 гг. прогнозируется в размере 5–7% в год. Также намечаются умеренные темпы инфляции с тенденцией снижения ее размера. Рост производства сохраняется не только в экспортно-ориентированных отраслях, но и в отраслях, ориентированных на внутренний спрос. Кроме того, наблюдается устойчивая ситуация на внутренних фондовом и валютном рынках. Таким образом, в среднесрочной и долгосрочной перспективе прогнозируется макроэкономическая стабильность и сохранение позитивной динамики.

Далее рассмотрим перспективу развития социально-политической ситуации в стране. Итак, в этом отношении предполагается рост реально располагаемых доходов населения (в ближайшие годы – 5–6%), последовательное повышение уровня социальной защищенности (рост пенсионных выплат, денежного довольствия военнослужащих, оплаты труда работников бюджетной сферы, рост бюджетных расходов на здравоохранение и обучение), а также снижение уровня безработицы и политическая стабильность в обществе. Одним словом, в этой составляющей макросреды тоже намечается стабильность.

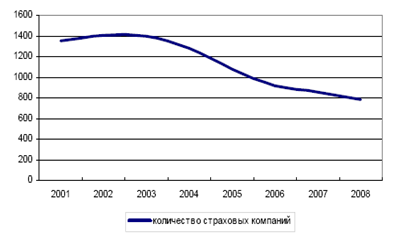

На страховом рынке происходит сокращение числа операторов. В едином государственном реестре субъектов страхового дела на 31.12.2009 зарегистрировано 786 страховых организаций, что меньше показателя на 01.01.2009 на 71 (табл. 4).

Таблица 4 Структура рынка страхования, 2008–2009гг.

| Показатели |

2008 |

2009 |

Изменение |

| Всего страховых организаций |

857 |

786 |

-71 |

| В том числе компаний, осуществляющих страхование жизни |

143 |

94 |

-49 |

| Уд. вес в общем количестве, % |

17,0 |

12,0 |

-5 |

| в том числе |

| – страховщики, осуществляющие исключительно страхование жизни |

12 |

16 |

+4 |

| Уд. вес в общем количестве, % |

1,4 |

1,8 |

+0,4 |

| – страховщики, осуществляющие страхование жизни и личное страхование |

44 |

53 |

+9 |

| Уд. вес в общем количестве, % |

5,1 |

6,7 |

+1,6 |

| – страховщики, завершающие операции по страхованию жизни |

87 |

25 |

-62 |

| Уд. вес в общем количестве, % |

10,1 |

3,2 |

-6,9 |

В 4-том квартале рынок покинуло 28 компаний, тогда как в первые три квартала с рынка уходило по 12-16 компаний. Их количество продолжает сокращаться с 2004 года, т.к. регулятор ведет активную деятельность по очистке страхового рынка от слабых страховых компаний.

В целом, в условиях завершения отраслевой специализации доля компаний, относящихся к отрасли личного страхования, сокращается. Если в 2008 году 10% компаний от их общего числа на рынке проводили операции страхования в обеих отраслях, то к концу прошлого года «совместителей» осталось только 3%. Сейчас сориентированы на отрасль страхования жизни 8,5% страховщиков на рынке.

Количество страховщиков, проводящих как только операции по страхованию жизни, так и по страхованию жизни и личному страхованию одновременно, за год увеличилось в практически одинаковой пропорции (порядка 30% по сравнению с 2008 годом).

Динамика числа страховых компаний, зарегистрированных в Едином государственном реестре субъектов страхового дела, представлена на следующем графике (см. рис. 6).

Рис. 6. Динамика числа страховых компаний в 2001-2008гг.

По прогнозам Росгосстраха, в 2009 г. страховой рынок покинут не менее 100 компаний. На слишком значительное сокращение операторов страхового рынка рассчитывать не приходится, так как основное их число относится к разряду «нишевых» игроков, обслуживающих интересы отдельных предприятий и организаций. Так что этот сегмент, как представляется, перенесет кризис без особых потерь.

На рынке все также наблюдается тенденция к увеличению концентрации страхового бизнеса. На сегодняшний день большую часть страховых премий собирает сотня компаний. Так, в целом первая сотня страховщиков собирает 85,3% премий, по добровольному страхованию в сумме с ОСАГО – 87,8% взносов.

Увеличение доли первых 10 и 100 компаний – лидеров наблюдается во всех сегментах страхового рынка (см. табл. 5). Наличие местных страховщиков и филиалов компаний из других регионов характеризует привлекательность и степень развития местного страхового рынка. Наибольшее присутствие местных страховых компаний и филиалов страховщиков из других регионов отмечается в Москве, Санкт-Петербурге, Краснодарском крае, Московской и Свердловской областях. По сравнению с 2007 годом в первой пятерке Свердловская область заменила Самарскую.

Таблица 5 Динамика концентрации страховых компаний на рынке в 2007- 2008 гг.

| 2007 год |

2008 год |

| Всего по страховому рынку (включая ОМС) |

Добровольное страхование + ОСАГО |

Всего по страховому рынку (включая ОМС) |

Добровольное страхование + ОСАГО |

| Доля страховых компаний в сборах страховой премии, % |

| 10 компаний-лидеров |

39,6 |

47,0 |

40,5 |

48,7 |

| 20 компаний-лидеров |

53,0 |

62,0 |

55,0 |

64,2 |

| 50 компаний-лидеров |

72,1 |

78,1 |

74,2 |

79,0 |

| 100 компаний-лидеров |

83,5 |

87,1 |

85,3 |

87,8 |

Меньше всего страховых компаний работает в республиках Тыва и Ингушетия, в Чукотском автономном округе, Еврейской автономной области и Магаданской области.

В 29 субъектах РФ наблюдается сокращение количества страховых компаний, в 7 оно не изменилось, а в 44 регионах выросло по сравнению с предыдущим годом. Самый большой рост количества действующих страховщиков на рынке зафиксирован в республике Карачаево-Черкессия – 29,4%, самое большое сокращение – в республике Тыва – 16%. В абсолютных цифрах самое значительное сокращение зарегистрировано в Москве – 24 страховщика ушло с рынка, а больше всего компаний – 16 – прибавилось в Воронежской области.

Общий объем премий в 2008 году составил 946,2 млрд. руб., что на 21,9% превышает сумму премий за 2007 год (см. табл. 6). Объем выплат составил 622,7 млрд. руб., это больше аналогичного показателя предыдущего года на 29,2%. Тенденция прошлых лет сохраняется – рынок растет, причем выплаты увеличиваются быстрее премий. Однако по сравнению с предыдущим годом отмечено небольшое снижение темпов роста – в 2007 году премии выросли на 27,1%, выплаты – на 36,6%.

Таблица 6 Динамика российского страхового рынка в 2007-2008 гг.

| Виды страхования и страховой деятельности |

Показатели страховой деятельности |

2007г. |

2008г. |

Прирост |

| Всего страховая премия |

Премии, млрд.руб. |

776,0 |

946,2 |

21,9% |

| Выплаты, млрд.руб. |

481,9 |

622,7 |

29,2% |

| Добровольное страхование – всего |

Премии, млрд.руб. |

407,3 |

464,4 |

14,0% |

| Выплаты, млрд.руб. |

158,3 |

194,8 |

23,1% |

| Страхование жизни |

Премии, млрд.руб. |

22,7 |

18,7 |

-17,8% |

| Выплаты, млрд.руб. |

15,8 |

6,0 |

-62,0% |

| Добровольное страхование иное, чем страхование жизни |

Премии, млрд.руб. |

384,6 |

445,7 |

15,9% |

| Выплаты, млрд.руб. |

142,5 |

188,8 |

32,5% |

| Личное страхование |

Премии, млрд.руб. |

90,0 |

107,6 |

19,5% |

| Выплаты, млрд.руб. |

49,5 |

61,4 |

24,2% |

| Имущественное страхование |

Премии, млрд.руб. |

274,3 |

315,6 |

15,0% |

| Имущественное страхование |

Выплаты, млрд.руб. |

91,4 |

124,7 |

36,4% |

| Страхование ответственности |

Премии, млрд.руб. |

20,3 |

22,5 |

11,2% |

| Выплаты, млрд.руб. |

1,6 |

2,7 |

68,1% |

| Обязательное страхование – всего |

Премии, млрд.руб. |

368,7 |

481,8 |

30,7% |

| Выплаты, млрд.руб. |

323,6 |

427,9 |

32,2% |

| ОМС |

Премии, млрд.руб. |

289,9 |

394,3 |

36,0% |

| Выплаты, млрд.руб. |

278,1 |

374,1 |

34,5% |

| ОСАГО |

Премии, млрд.руб. |

72,5 |

79,9 |

10,3% |

| Выплаты, млрд.руб. |

41,1 |

47,6 |

15,8% |

| Добровольное страхование + ОСАГО |

Премии, млрд.руб. |

479,8 |

544,3 |

13,4% |

| Выплаты, млрд.руб. |

199,4 |

242,4 |

21,6% |

Сокращение сборов и выплат зафиксировано в страховании жизни, что связано с сокращением объемов продаж полисов в пакете с кредитами, в частности в связи с падением объемов ипотечного кредитования.

Проведенный анализ показывает, что сегмент страхования ответственности является наименее структурированным и очищенным от схем среди всех сегментов добровольного страхования. В то же время, политика ФССН, направленная на последовательное очищение страхового рынка от неклассического страхования, в том числе, с помощью отзыва лицензий у сомнительных перестраховочных структур, позволит уже в среднесрочной перспективе привести список крупнейших операторов добровольного страхования ответственности в соответствие с реальным положением дел на рынке.

В обязательных видах страхования, в первую очередь, ОСАГО и ОМС, ситуация не претерпела серьезных изменений. Сбор премий по ОСАГО растет по мере качественного (увеличение доли авто с большим объемом двигателя) и количественного роста автопарка России. ОМС растет по мере роста сборов ЕСН, перевода регионов на классическую схему финансирования ЛПУ с привлечением страховщиков ОМС.

Входящее перестрахование третий год подряд демонстрирует отрицательную динамику сборов, что объясняется продолжающейся политикой ФССН по вытеснению с перестраховочного рынка сомнительных, с точки зрения классического перестрахования, операций.

Таким образом, ключевыми факторами роста российского страхового рынка стало возрастающее потребление физических лиц, в первую очередь за счет заемных средств. Это вызвало увеличение страхования «кредитной жизни», НС без залоговых и залоговых заемщиков, авто каско физ. лиц, равно как и страхование других объектов залога (в первую очередь, ипотеки), а также рост сборов по ОСАГО. Помимо этого, наблюдался ренессанс псевдо страховых операций по корпоративному ДМС.

Доля добровольных видов страхования продолжает снижаться, в 2008 году она составила 49,1%, что на 3 процентных пункта ниже показателя предыдущего года. Среди отдельных видов страхования самую большую долю занимает ОМС – 41,7%, далее следует страхование имущества – 33,3%. Доля ОМС продолжает расти, тогда как доля страхования имущества падает.

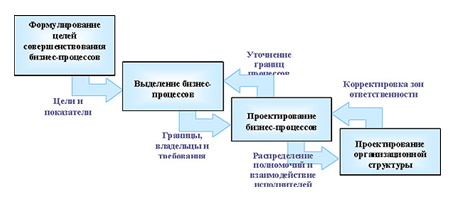

Деятельность ОАО СК "РОСНО", кажущаяся на первый взгляд работой единого целостного механизма, при более детальном рассмотрении распадается на множество отдельных компонентов. Учитывая специфику деятельности ОАО СК "РОСНО", укажем основные бизнес-процессы, складывающиеся в страховой компании в общем:

- продажи;

- текущее обслуживание клиентов;

- урегулирование страховых претензий;

- перестрахование;

- экономика и финансы;

- обслуживающие процессы.

Развитие клиентский отношений - один их важнейших приоритетов деятельности ОАО СК "РОСНО".

С целью повышения уровня обслуживания корпоративных клиентов ОАО СК "РОСНО" реализует непрерывный цикл обучения и повышения уровня профессиональной квалификации своих сотрудников.