Экономический факультет

Кафедра экономики

курсовая работа

по дисциплине «Экономическая теория»

«проблемы становления и укрепления национальной валюты республики казахстан»

СОДЕРЖАНИЕ

| стр. |

СПИСОК ОПРЕДЕЛЕНИЙ, ОБОЗНАЧЕНИЙ И СОКРАЩЕНИЙ

|

ВВЕДЕНИЕ

|

| 1 |

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СТАНОВЛЕНИЯ И УКРЕПЛЕНИЯ НАЦИОНАЛЬНОЙ ВАЛЮТЫ РЕСПУБЛИКИ КАЗАХСТАН

|

6 |

| 1.1 |

Понятие валюты и основные принципы её классификации |

5 |

| 1.2 |

Основные функции и свойства валюты |

8 |

| 1.3 |

Понятие мировой валютной системы и основных её элементов

|

11 |

| 2 |

АНАЛИЗ СТАНОВЛЕНИЯ И УКРЕПЛЕНИЯ НАЦИОНАЛЬНОЙ ВАЛЮТЫ РЕСПУБЛИКИ КАЗАХСТАН

|

13 |

| 2.1 |

Правовая основа функционирования национальной валюты Республики Казахстан – тенге |

13 |

| 2.2 |

Анализ влияния изменений курса тенге на экономику страны

|

18 |

| 2.2 |

Анализ мер по укреплению курса тенге |

22 |

| 3 |

ПУТИ РЕШЕНИЯ ПРОБЛЕМЫ УКРЕПЛЕНИЯ НАЦИОНАЛЬНОЙ ВАЛЮТЫ РЕСПУБЛИКИ КАЗАХСТАН

|

25 |

ЗАКЛЮЧЕНИЕ

|

28 |

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

|

29 |

| ПРИЛОЖЕНИЯ |

30 |

ВВЕДЕНИЕ

После распада Советского Союза для Казахстана возникла проблема становления самостоятельной денежной системы, в том числе и создания собственной национальной валюты. Основой проведения денежной реформы в Республики Казахстан явился опыт внедрения национальных валют других стран, в том числе и стран постсоветского пространства. Были разработаны в кратчайшие сроки образцы денежных знаков. Следует отметить, что от момента приобретения Казахстаном независимости и созданием собственной валюты прошёл относительно небольшой период времени, однако процесс внедрения и укрепления тенге имел множество трудностей. Следовательно, изучение проблем становления и укрепления национальной валюты тенге является актуальной темой.

Целью курсовой работы является детальное рассмотрение основных проблем становления и укрепления национальной валюты Республики Казахстан.

Исходя из цели курсовой работы поставлены следующие задачи:

¾ изучение истории и основных этапов введения национальной валюты тенге;

¾ анализ устойчивости тенге на внутреннем и внешнем финансовых рынках;

¾ определение основных путей по укреплению устойчивости позиций национальной валюты на финансовом рынке.

Предметом исследования выступают экономические отношения, возникающие в процессе разработки, внедрения и укрепления национальной валюты в условиях конкурентной борьбы, динамично развивающегося финансового рынка, в частности рынка валют, и усиления государственного контроля со стороны надзорных органов за этой деятельностью.

Объектом исследования является национальная валюта Республики Казахстан – тенге.

Теоретическую и методологическую основу курсовой работы составили труды основоположников экономической науки, экономического анализа, а также отечественных и зарубежных экономистов по проблемам рыночной экономики, становления и развития финансового рынка.

Методологической основой исследования явилось использование различных подходов и, методов широко используемых в современной науке, в том числе и системный. В процессе изучения конкретных элементов финансового рынка применялись такие методы как абстрактно-логический, методы сравнительного анализа, экономико-статистический, структурно-динамический, графический и др.

В первой главе курсовой работы рассмотрены основные теоретические аспекты понятия валюты. Подробно рассмотрена классификация и основные функции валюты, а также основные предпосылки и этапы внедрения национальной валюты – тенге.

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СТАНОВЛЕНИЯ И УКРЕПЛЕНИЯ НАЦИОНАЛЬНОЙ ВАЛЮТЫ РЕСПУБЛИКИ КАЗАХСТАН

1.1

Понятие валюты и основные принципы её классификации

Валюта - денежная единица страны, используемая для измерения величины стоимости товаров.

Понятие валюты применяется в трех значениях:

1) Денежная единица данной страны, используемая во внешнеэкономических связях и международных расчетах с другими странами (национальная валюта).

2) Денежные знаки иностранных государств (иностранная валюта), а также кредитные и платежные документы, выраженные в иностранных денежных единицах и применяемые в международных расчетах.

3) Международная (региональная) денежная расчетная единица и платежное средство (ранее переводной рубль, арабский расчетный доллар, андское песо и др.) [1].

Закон Республики Казахстан «О валютном контроле и валютном регулировании» от 13 июня 2005 года так определяет понятие валюта так: валюта - денежные единицы, принятые государствами как законное платежное средство, или официальные стандарты стоимости в наличной и безналичной формах, в виде банкнот, казначейских билетов и монет, в том числе из драгоценных металлов (включая изъятые или изымаемые из обращения, но подлежащие обмену на находящиеся в обращении денежные знаки), а также средства на счетах, в том числе в международных денежных или расчетных единицах [2].

Классифицировать валюты можно по различным основаниям и принципам [3]:

1) По принципу принадлежности:

Валюту можно подразделять на различные виды по принципу принадлежности:

¾ национальная валюта

¾ иностранная валюта

¾ международная валюта

¾ резервная валюта

Резервная (ключевая) валюта - иностранная валюта, в которой центральные банки других государств накапливают и хранят резервы для международных расчетов по внешнеторговым операциям и иностранным инвестициям.

Международная валюта, включая также региональные валюты, используется при расчетах среди членов международных союзов, международных фондов или региональных союзов. В настоящий момент в отдельных секторах мировой торговли в качестве международной валюты используется СДР и ЭКЮ.

2) По сфере и режиму применения:

Другим основанием классификации валюты является сфера и режим применения, в зависимости от которого валюта подразделяется на свободно конвертируемую, частично конвертируемую и неконвертируемую.

Свободно конвертируемая валюта - денежные единицы, свободно и неограниченно обмениваемые на другие иностранные валюты и международные платежные средства, в любой форме и во всех видах операций.

Степень конвертируемости валюты находится в прямой зависимости от экономического потенциала страны, масштабов ее внешнеэкономической деятельности, устойчивости внутреннего денежного обращения, степени развития национальных товарных и денежных рынков и рынков капитала.

Частично конвертируемая валюта - это национальная валюта стран, конвертируемость которых в той или иной степени ограничена для определенных держателей, а также и по отдельным видам обменных операций. Этот вид валюты обменивается только на некоторые иностранные валюты и используется не во всех внешнеторговых сделках.

Неконвертируемая валюта - это национальная валюта, функционирующая в пределах одной страны и не подлежащая обмену на другие иностранные валюты. К замкнутым валютам относятся валюты стран, которые устанавливают различные ограничения и запреты на покупку и продажу иностранной валюты, на ввоз и вывоз национальной и иностранной валюты, а также применяют иные меры валютного регулирования. Основные причины валютных ограничений - нехватка валюты, давление внешней задолженности, тяжелое состояние платежных балансов.

3) По функциональной роли валюты:

¾ валюта цены;

¾ валюта платежа;

¾ валюта кредита;

¾ валюта погашения кредита;

¾ валюта векселя;

¾ валюта клиринга и др.

4) По положению валюты на рынке:

¾ мягкие валюты;

¾ твёрдые валюты.

1.2 Основные функции и свойства валюты

Понятие валюты тесно взаимосвязано с понятием «деньги» и для валюты характерны свойства и функции денег.

Экономическая сущность и роль валюты проявляется в ее функциях.

Прежде всего, валюта выполняет функцию меры стоимости, то есть измеряет стоимость всех товаров. Стоимость вещи, выраженная в валюте, - ее цена. Для определения цены продукта сама валюта не требуются, поскольку продавец товара устанавливает его цену мысленно (идеально выражает стоимость в деньгах).

В функции средства обращения валюта выступает в качестве посредника в обращении, которое осуществляется по формуле Т (товар) – Д (деньги) – Т (товар). В данном случае валюта не задерживается долго в руках покупателей и продавцов и переходит из рук в руки, выполняя функцию средства обращения мимолетно.

Валюта служит также средством сбережения. Поскольку валюта наиболее ликвидное имущество, она является наиболее удобной формой хранения богатства. Владение валютой за редким исключением не приносит денежного дохода, который извлекается при хранении богатства, например, в форме недвижимого имущества (собственности) или ценных бумаг (акций, облигаций и т. д.). Однако валюта имеет то преимущество, что она может быть безотлагательно использована фирмой или домашним хозяйством для любого финансового обязательства.

При продаже товаров в кредит (в долг с отсрочкой платежа) валюта выполняет функцию платежного средства: ей расплачиваются за ранее приобретенный товар, когда наступает срок погашения задолженности. В такой роли валюта используется и вне сферы товарного обращения: когда выплачивается заработная плата, выполняются всякого рода финансовые обязательства (по займам, налогам, за аренду земли или помещения и т.п.).

В международной торговле осуществляется функция мировых денег: последние стали выступать в роли всеобщего эквивалента в хозяйственных взаимоотношениях всех стран. На мировом рынке долгое время деньги выступали в натуральной форме в виде слитков золота. Золото являлось мерой стоимости и использовалось на мировом рынке как всеобщее средство платежа. В торговых сделках между странами товары реализовались крупными оптовыми партиями, и расчеты производились преимущественно путем зачета долговых обязательств через банки. Наличное золото перевозилось из одной страны в другую лишь в том случае, если долговые обязательства не погашались взаимными расчетами. Тогда валюта выступала на мировом рынке в качестве всеобщего платежного средства. Бывали такие случаи, когда международная товарная сделка оплачивалась наличными деньгами: здесь мировые деньги являлись всеобщим покупательным средством.

Перемещение валюты из одной страны в другую происходит и тогда, когда предприниматели переводят свои денежные средства для их хранения за границу. В данном случае валюта выступает как общественная материализация богатства.

В XX веке широко развивались межгосударственные экономические отношения. Валюта (денежная единица) той страны, которая имеет высокий удельный вес в международной торговле и предоставляет значительные кредиты другим странам, получает преимущество. Расчеты между государствами осуществляются в национальной валюте, занимающей главенствующее положение в мировом платежном обороте.

1.3 Понятие мировой валютной системы и основных её элементов

Мировая валютная система (МВС) является исторически сложившейся формой организации международных денежных отношений, закрепленной межгосударственными договоренностями. МВС представляет собой совокупность способов, инструментов и межгосударственных органов, с помощью которых осуществляется платежно-расчетный оборот в рамках мирового хозяйства. Ее возникновение и последующая эволюция отражают объективное развитие процессов интернационализации капитала, требующих адекватных условий в международной денежной сфере [9].

МВС включает в себя ряд конструктивных элементов, среди которых можно назвать следующие:

1) мировой денежный товар и международная ликвидность;

2) валютный курс;

3) валютные рынки;

4) международные валютно-финансовые организации;

5) межгосударственные договоренности.

Мировой денежный товар принимается каждой страной в качестве эквивалента вывезенного из нее богатства и обслуживает международные отношения.

Первым международным денежным товаром выступало золото. Далее мировыми деньгами стали национальные валюты ведущих мировых держав (кредитные деньги). В настоящее время в этом качестве также распространены композиционные, или фидуциарные (основанные на доверии к эмитенту), деньги. К ним относятся международные и региональные платежные единицы [5].

Международная ликвидность – это возможность страны или группы стран обеспечивать свои краткосрочные внешние обязательства приемлемыми платежными средствами. Международная ликвидность связана с обеспечением мировой валютной системы международными резервами, необходимыми для ее нормального (.функционирования, с порядком их создания и регулирования. Международная ликвидность характеризует состояние внешней платежеспособности отдельных стран или регионов (например, России и нефтедобывающих стран). Основу внешней ликвидности образуют золотовалютные резервы государства [4].

Структура международной ликвидности включает в себя следующие компоненты:

1) официальные валютные резервы стран;

2) официальные золотые резервы;

3) резервную позицию в международном валютном фонде (право страны-члена автоматически получить безусловный кредит в иностранной валюте в пределах 25% от ее квоты в МВФ).

Международная ликвидность выполняет три функции, являясь средством образования ликвидных резервов, средством международных платежей (в основном для покрытия дефицита платежного баланса) и средством валютной интервенции.

Валютный курс определяют как стоимость денежной единицы одной страны, выраженную в денежных единицах другой страны. Валютный курс необходим для обмена валют при торговле товарами и услугами, движении капиталов и кредитов; для сравнения цен на мировых товарных рынках, а также стоимостных показателей разных стран; для периодической переоценки счетов в иностранной валюте фирм, банков, правительств и физических лиц.

Валютные курсы подразделяются на два основных вида: фиксированные и плавающие. В основе фиксированного курса лежит валютный паритет, т.е. официально установленное соотношение денежных единиц разных стран. Плавающие валютные курсы зависят от рыночного спроса и предложения на валюту и могут значительно колебаться по величине [6].

Мировой валютный (форексный) рынок включает отдельные рынки, локализованные в различных регионах мира, центрах международной торговли и валютно-финансовых операций. На валютном рынке осуществляется широкий круг операций, связанных с внешнеторговыми расчетами, миграцией капитала, туризмом, а также со страхованием валютных рисков и проведением интервенционных мероприятий.

С одной стороны, валютный рынок – это особый институциональный механизм, опосредующий отношения по купле-продаже иностранной валюты между банками, брокерами и другими финансовыми институтами. С другой стороны, валютный рынок обслуживает отношения между банками и клиентами (как корпоративными, так правительственными и индивидуальными). Таким образом, участниками валютного рынка являются коммерческие и центральные банки, правительственные единицы, брокерские организации, финансовые институты, промышленно-торговые фирмы и физические лица, оперирующие с валютой [7].

Максимальный вес в операциях с валютой принадлежит крупным транснациональным банкам, которые широко применяют современные телекоммуникации. Именно поэтому валютные рынки называют системой электронных, телефонных и прочих контактов между банками, связанных с осуществлением операций в иностранной валюте.

Под международным валютным рынком понимается цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций региональных валютных рынков. Между ними существует перелив средств в зависимости от текущей информации и прогнозов ведущих участников рынка относительно возможного положения отдельных валют. Выделяются такие крупнейшие региональные валютные рынки, как Европейский (в Лондоне, Франкфурте-на-Майне, Париже, Цюрихе), Американский (в Нью-Йорке, Чикаго, Лос-Анжелесе, Монреале) и Азиатский (в Токио, Гонконге, Сингапуре, Бахрейне). Годовой объем сделок на этих валютных рынках составляет, по оценкам ведущих центральных банков, свыше 250 трлн. дол. На этих рынках котируются ведущие валюты мира. Так как отдельные региональные валютные рынки находятся в различных часовых поясах, международный валютный рынок работает круглосуточно [8].

Основным наднациональным валютно-финансовым институтом, обеспечивающим стабильность международной валютной системы, является Международный валютный фонд (МВФ). В его задачу входит противодействие валютным ограничениям, создание многонациональной системы платежей по валютным операциям и т.д.

Для осуществления эффективной международной торговли и инвестиций между странами, упорядочения расчетов и достижения единообразия в толковании правил по проведению платежей принят ряд межгосударственных договоренностей, которых придерживается подавляющее число государств мира.

Таким образом, валюта - это не новый вид денег, а особый способ их функционирования, когда национальные деньги опосредуют международные торговые и кредитные отношения. Таким образом, деньги, используемые в международных экономических отношениях, становятся валютой.

2 АНАЛИЗ СТАНОВЛЕНИЯ И УКРЕПЛЕНИЯ НАЦИОНАЛЬНОЙ ВАЛЮТЫ РЕСПУБЛИКИ КАЗАХСТАН

2.1

Правовая основа функционирования национальной валюты

Республики Казахстан - тенге

Валютное законодательство Республики Казахстан основывается на КонституцииРеспублики Казахстан и состоит из Закона «О валютном контроле и валютном регулировании» и иных нормативных правовых актов Республики Казахстан.

Согласно Закону РК «О валютном контроле и валютном регулировании» национальная валюта - валюта Республики Казахстан – казахстанский тенге.

Основным органом валютного регулирования в Республике Казахстан является Национальный Банк Республики Казахстан.

Национальный Банк Республики Казахстан выдает лицензию на осуществление деятельности по организации обменных операций с иностранной валютой уполномоченным организациям.

Целью валютного регулирования является содействие государственной политике по достижению устойчивого экономического роста и обеспечению экономической безопасности.

Задачами валютного регулирования являются:

1) установление порядка обращения валютных ценностей в Республике Казахстан;

2) создание условий для дальнейшей интеграции Республики Казахстан в мировую экономику;

3) обеспечение информационной базы по валютным операциям и потокам капитала.

Валютный мониторинг осуществляется Национальным Банком Республики Казахстан в целях оценки устойчивости платежного баланса Республики Казахстан.

Основными задачами валютного мониторинга являются:

1) создание информационной базы по валютным операциям, осуществляемым объектами валютного мониторинга;

2) совершенствование статистики, анализа и прогноза платежного баланса, внешнего долга и международной инвестиционной позиции Республики Казахстан.

Объектами валютного мониторинга являются филиалы и представительства юридических лиц - нерезидентов, действующие на территории Республики Казахстан более одного года.

Виды деятельности, на которые распространяется валютный мониторинг, определяет Национальный Банк Республики Казахстан.

Валютный мониторинг осуществляется методом сбора от объектов валютного мониторинга информации по их валютным операциям с резидентами и нерезидентами по реализуемым проектам в соответствии с установленными формами отчетности.

Сроки и формы отчетности для проведения валютного мониторинга устанавливаются нормативным правовым актом Национального Банка Республики Казахстан.

Репатриация национальной и иностранной валюты заключается в зачислении на банковские счета в уполномоченных банках:

1) выручки в национальной и иностранной валюте от экспорта товаров (работ, услуг);

2) национальной и иностранной валюты, переведенной резидентом в пользу нерезидента для осуществления расчетов по импорту товаров (работ, услуг), в случае неисполнения или неполного исполнения обязательств нерезидентом.

Резидент обязан обеспечить выполнение требования репатриации национальной и иностранной валюты в срок репатриации. Сроком репатриации является период времени, рассчитываемый резидентом исходя из условий исполнения обязательств сторонами по валютному договору и в порядке, установленном нормативным правовым актом Национального Банка Республики Казахстан.

Валютный контроль в Республике Казахстан осуществляется Национальным банком Республики Казахстан, иными государственными органами в пределах полномочий, установленных законами Республики Казахстан (органами валютного контроля), и агентами валютного контроля. Агентами валютного контроля являются уполномоченные банки и уполномоченные организации

Целью валютного контроля является обеспечение соблюдения законодательства Республики Казахстан резидентами и нерезидентами Республики Казахстан при проведении ими валютных операций.

Задачами валютного контроля являются:

1) определение соответствия проводимых валютных операций законодательству Республики Казахстан;

2) проверка обоснованности платежей по валютным операциям и наличия необходимых для их осуществления документов;

3) проверка полноты и объективности учета и отчетности по валютным операциям.

Национальный банк Республики Казахстан при выявлении нарушений валютного законодательства Республики Казахстан уполномоченными банками и уполномоченными организациями вправе применить меры воздействия, предусмотренные законами Республики Казахстан.

При выявлении нарушения порядка проведения обменных операций с иностранной валютой, допущенного уполномоченными банками и уполномоченными организациями через их обменные пункты, Национальный банк Республики Казахстан вправе приостановить действие регистрационного свидетельства обменного пункта до шести месяцев.

Национальный банк Республики Казахстан при выявлении нарушений валютного законодательства Республики Казахстан лицензиатами вправе приостановить действие лицензии.

Нарушение валютного законодательства Республики Казахстан влечет ответственность в соответствии с законами Республики Казахстан.

2.2 Анализ влияния изменений курса тенге на экономику страны

В последнее время в связи с нестабильной ситуацией в стране, стабильность национальной валюты тенге значительно снизилась. Курс тенге по отношению к иностранным валютам значительно колеблется [10].

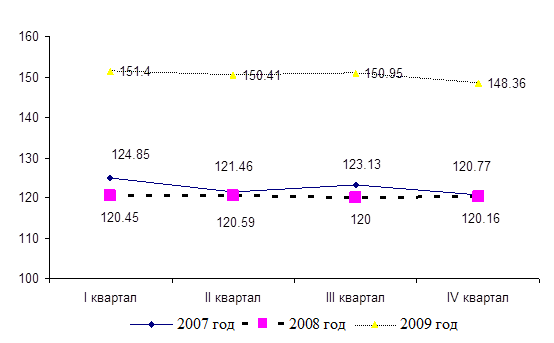

Проанализируем соотношение тенге к доллару, евро и российскому рублю за период 2007 – 2009 годов (рисунки 1,2,3).

Рисунок 1.

Динамика обменного курса тенге к курсу доллара США за период 2007 – 2009 годов, тенге за единицу иностранной валюты

Данный график наглядно отражает нестабильность соотношения данных валют за период 2007 – 2009 годов. В 2007 году курс тенге к доллару был относительно стабилен, максимальное значение было зафиксировано на уровне 124,85, минимальное – 120,77. В 2008 году резких колебаний курса не наблюдалось, максимальное значение зарегистрировано на уровне 120,59 и минимальное 120 тенге за доллар. Резкий скачок курса произошёл в феврале 2009 года. Курс доллара поднялся с 121,56 тенге до уровня 150,26 тенге. Среднее значение курса за первый квартал 2009 года составило 151,4 тенге за 1доллар. После проведения Национальным банком мероприятий по стабилизации ситуации и курса национальной валюты, данное соотношение стало снижаться [11]. Во втором квартале средний курс составил 150,41 тенге за доллар, в третьем квартале – 150,95,в четвёртом квартале – 148,36.

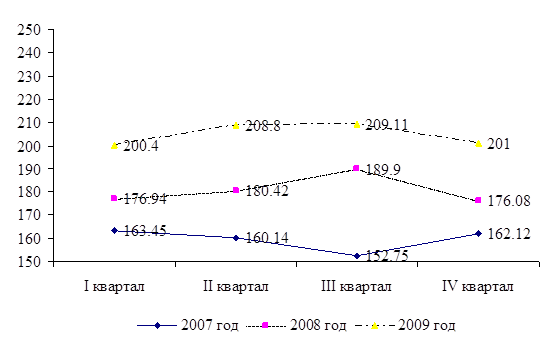

Рисунок 2.

Динамика обменного курса тенге к курсу евро за период 2007 – 2009 годов, тенге за единицу иностранной валюты

По графику можно проследить значительные колебания курса тенге к евро, как в течение года, так и в течение периода 2007 - 2009 годов. В 2007 году максимальное значение курса было равно 163,45 тенге за 1 евро. В последующие месяцы произошло снижение курса. На конец 2007 года курс был равен 162,12 тенге за 21 евро. На начало 2008 года курс установился на уровне 176,94 тенге за 1 евро. Значительный скачок курса евро наблюдался в начале 2009 года (аналогичный скачок наблюдался по другим иностранным валютам, обращаемым на территории РК). Стремительное увеличение курса привело к тому, что средний курс евро во втором квартале 2009 года составил 208,8, а в третьем квартале 209,11 тенге за 1 евро. Проведённые меры Национального банка повлияли на курс и к концу года он снизился в среднем до 201тенге за 1 евро.

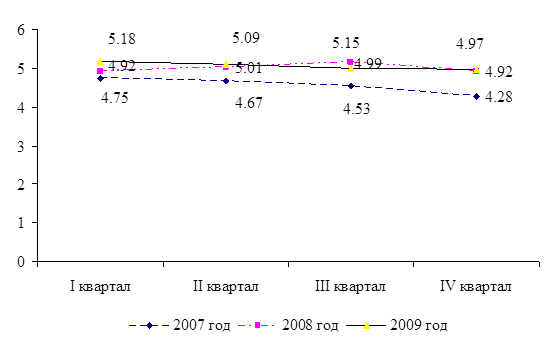

Рисунок 3.

Динамика обменного курса тенге к курсу российского рубля за период 2007 – 2009 годов, тенге за единицу иностранной валюты

В течение 2007 года наблюдалась тенденция снижения обменного курса тенге на 1 российский рубль. В первом квартале курс был равен 4,75 тенге за 1 рубль, дальнейшее снижение курса привело к тому, что во втором квартале он составил 4,67,в третьем – 4,53, на конец года – 4,28. В первом квартале 2008 года соотношение тенге к российскому рублю составило 4,92. В целом в данном периоде наблюдается относительная стабильность в динамике курса, лишь во втором и третьем кварталах курс незначительно увеличился и составил 5,01 и 4,99 соответственно по годам. К концу года курс установился на уровне 4,92 тенге за 1 рубль.

Валюта, а в частности валютный курс является неотъемлемой частью общей финансовой системы страны. И любые изменения валютного курса влекут за собой изменения во всех сферах экономики.

В первую очередь изменение стабильности национальной валюты влечет за собой удорожание средств производства а, следовательно, и инфляции. Рассмотрим влияние изменения курса тенге на деятельность предприятий Казахстана с точки зрения негативного, положительного и нейтрального влияния

В 2007 году доля предприятий, на которых изменение курса тенге к доллару США сказалось положительно составило 12,1%. Количество таких предприятий снизилось в 2008 году до 8,1, а в 2009 году до 7,1. Положительное влияние могло быть обусловлено тем, что увеличился чистый доход от деятельности и соответственно чистая прибыль. 56,9% предприятий в 2007 году не ощутили влияния изменений курса на своей деятельности.

В 2008 году доля таких предприятий увеличилась до уровня 58,8%, а в 2009 году снизилась до 45,9%. Негативное влияние изменений курса отразилось в 2007 году на 31% предприятий Казахстана. Их число увеличилось в последующие годы и в 2008 году доля составила 33,2%, а в 2009 году 46,9%.

Рассматривая влияние изменей курса тенге к евро следует отметить наблюдается аналогичная тенденция увеличения доли предприятий, на которые данное изменение действует негативно, тем самым снижается доля предприятий, на которые изменения курса не влияют. Положительное влияние изменение курса евро оказывает на незначительные доли предприятий Казахстана. Так в 2007 году они составляли 5%, в 2008 году – 4,7,в 2009 году 3,3%

В 2007 году колебания курса тенге по отношению к российскому рублю негативно повлияло на 29% предприятий, положительно на 5,8%, и нейтрально на 65,2%. В 2008 и 2009 годах данные показатели составили соответственно: 34,9%, 6,2% и 58,9% в 2008 году; 44,2%, 4,3% и 51,5% в 2009 году.

В 2010 продолжилась тенденция снижения доли предприятий, на хозяйственную деятельность которых негативно повлияло изменение курса тенге к доллару США, евро и российскому рублю. Заметно выросло число предприятий, на деятельность которых позитивно повлияло изменение курса тенге к доллару США и евро.

В целом можно сделать вывод, что увеличение доли предприятий, на которые изменение курса тенге в отношении доллара США, евро и российского рубля сказывается негативно растёт в зависимости от интенсивности колебаний курса. В период 2008-2009 годов данные колебания увеличились и соответственно привели к тому, что многие предприятия ощутили трудности в хозяйственной деятельности, которые сказались на объёме прибыли.

2.3

Анализ мер по укреплению курса тенге

С точки зрения экономической теории, курс национальной валюты страны действительно необходимо ревальвировать в том случае, если эта страна обладает неоправданными валютными преимуществами по выпуску товаров. Предполагается, что устранение избыточных валютных доходов является единственной целью, и паритет покупательной способности не нужно доводить до такой степени, чтобы лишить ту или иную страну её реальных экономических благ. Например, преимущества в более близкой географической расположенности от рынков сбыта, преимущества в результате обладания более высокими технологиями или в меньших расходах на труд. При этом есть большие сомнения в том, нужно ли проводить ревальвацию для сокращения избыточной денежной массы, которая образуется от продажи товаров на экспорт, абсолютно не эластичных по спросу, и то притока зарубежных займов.

Тем не менее, Казахстан широко использовал укрепление курса тенге для противодействия инфляции и заложил фундамент для появления значительного дисбаланса в торговле.

Ревальвируя национальную валюту, Казахстан намеренно предоставлял импортёрам возможность получать дополнительную валютную выручку. Получение дополнительных доходов от благоприятного изменения курса должно было стимулировать импортёров понижать отпускные цены с целью увеличения продаж. Хотя импортёры реагировали на стимулы, и это благоприятно сказывалось на инфляции, внутреннему производству такая политика оказывала значительный ущерб.

Более того, несмотря на стабилизацию ситуацииПравительство, Национальный банк и АФН приняли еще ряд мер, которые позволили заблаговременно создать дополнительную подушку ликвидности на финансовом рынке. При этом, реагируя на изменение ситуации, сложившейся в мировой и отечественной экономиках, Национальный банк изменил приоритеты в проведении денежно-кредитной политики. Сложная ситуация в банковском секторе потребовала принятия мер по смягчению и направлению ее на обеспечение стабильности финансового рынка. По всеобщему убеждению, принятые меры по минимизации последствий кризиса были своевременны и правильны.

Что касается нынешних задач, то основной следует определить восстановление и укрепление доверия к национальной валюте. Необходимо приостановить процесс долларизации, который ускорился в последние два года, принять меры по повышению сбережений в национальной валюте.

Можно сказать, что каждый из этапов развития финансовой системы был и по-своему уникальным. В самом начале, после обретения независимости Казахстаном, было необходимо создавать практически с нуля финансовую систему. Затем пришлось решать задачи приведения финансовой системы в соответствие с международными стандартами регулирования. Это был период консолидации и укрепления банков. Нынешняя ситуация имеет свои особенности. Каждый из этих этапов давал опыт, который в дальнейшем позволит избежать прошлых ошибок.

Традиционно девальвация национальных валют является одной из самых эффективных мер, принимаемых государствами для корректировки ситуации в платежном балансе страны. Предпринятая в начале февраля одномоментная девальвация тенге и последующие меры Национального банка по удержанию курса национальной валюты в рамках объявленного коридора 150 тенге ± три процента за доллар позволили поддержать конкурентоспособность предприятий реального сектора. Так, рассчитанный на конец сентября индекс реального эффективного обменного курса опустился.

Накопленные международные резервы государства помогут Национальному банку и Правительству преодолевать краткосрочные колебания конъюнктуры мировых цен и курсов валют основных партнеров и поддерживать устойчивость тенге

3 ПУТИ РЕШЕНИЯ ПРОБЛЕМЫ УКРЕПЛЕНИЯ НАЦИОНАЛЬНОЙ ВАЛЮТЫ РЕСПУБЛИКИ КАЗАХСТАН

Банковский кризис способен перерасти в валютный при слабом запасе прочности национальной валюты страны. Недостаточность резервов ее национального банка, высокая долларизация экономики или помощь государства проблемным банкам вызывают избыток денег в обращении, усиливая давление на валютный курс [20].

В финансовой сфере кризису предшествует финансовая либерализация, которая усиливает инвестиционный бум в стране путем облегчения доступа к международным финансам, приводя к буму в области импорта и экономической активности. По мере увеличения дефицита текущего счета становится очевидной его нестабильность, усиливается вероятность валютных атак против национальной валюты.

Кризис платежного баланса обычно разрешается путем девальвации национальной валюты до уровня предотвращающего переоценку курса или путем введения плавающего обменного курса.

Однако, зачастую размер девальвации оказывается больше необходимого уровня из-за эффекта валютного перехлеста. За первоначальной девальвацией курса может следовать его последующая ревальвация, которая приводит к рыночному равновесию [18].

Кроме того, национальный банк может проводить ограничительную денежно-кредитную политику, осуществляя интервенции на внутреннем валютном рынке в поддержку курса.

Первая мера сопровождается значительным ростом внутренних процентных ставок, приводящим к спаду производства, а вторая вызывает потери золотовалютных резервов.

Национальная экономика и финансовая система нашей страны тесно связаны с мировым кризисом.

В прошлом золото играло роль всеобщего денежного эквивалента. С его помощью определялись цены на все товары и услуги, включая национальные валюты. В это время разные страны вели товарный обмен на основе обменных курсов своих валют в соответствии с их золотым весовым содержанием. Мировой опыт показывает, что не золотое содержание и не объем имеющихся золотовалютных резервов, а именно уровень развития внутреннего производства товаров и услуг определяет устойчивость национальной валюты и в последствии – возможность ее использования в качестве мировой резервной валюты.

Резервы образуются двумя основными путями:

а) покупка активов в свободно-конвертируемой иностранной валюте, которые свободно обращающихся в мире и по сути узаконенных отложенным правом ее владельцев на приобретение любых товаров и услуг в объеме соответствующем номиналу твердой валюты;

б) покупка монетарного золота на внутреннем рынке, которое в силу своих уникальных свойств и возможности использования не только в качестве денег, но и по прямому назначению, является международным покупательным средством.

Таким образом, золотовалютные резервы обеспечивают устойчивость национальной валюты и бесперебойность денежного обращения в стране. Они могут быть свободно обменены на эквивалентный по стоимости объем товаров и услуг зарубежного производства в любое время, удобное для их владельцев [14].

Пополнение золотовалютных резервов в Республике Казахстан происходит за счет:

¾ прямых покупок Национальный Банком иностранной валюты у Минфина.

¾ покупки Национальный Банком золота на внутреннем рынке.

¾ покупки Национальный Банком иностранной валюты на внутреннем валютном рынке.

¾ доходов от операций Национальный Банка с зарубежными банками и финансовыми компаниями.

¾ кредитов МВФ. По ним страна рассчиталась с появлением и ростом внутренних источников накопления.

Резервы эти повышают доверие инвесторов к способности правительства своевременно выполнять свои долговые обязательства и являются дополнительным обеспечением стоимости национальной валюты.

Золотовалютные резервы создаются в целях обеспечения текущей внутренней и внешней устойчивости национальной валюты, а также используется для интервенций на внутреннем валютном рынке с целью сглаживания колебаний обменного курса национальной валюты; своевременного выполнения обязательств по внешнему долгу страны; финансирования дефицита платежного баланса [17].

При плавающем режиме интервенции национального банка на внутреннем валютном рынке необходимы в целях сглаживания краткосрочных колебаний валютного курса. При этом сумма валютных интервенций за квартал должна быть приблизительно равна нулю. Нарушения этого условия требует не режим плавающего, а регулируемого курса [13].

Для расчета необходимого размера золотовалютных резервов можно придерживаться следующей процедуры определения [15]:

1) Равновесного курса национальной валюты страны за прошедший период в динамике.

2) Ожидаемых изменений равновесного курса в будущем с учетом предполагаемого изменения структуры торговли, двухсторонних реальных курсов и сравнительной производительности труда.

3) Величины спроса на золотовалютные резервы для сглаживания временных и сезонных колебаний валютного курса.

4) Размеров затрат золотовалютных резервов на обслуживание внешнего долга, оказание помощи системообразующим банкам и предприятиям в случае, если у них проблемы с ликвидностью при девальвации курса в условиях высокой долларизации экономики и т.д.

Такой расчет позволяет правильно определять потребность в золотовалютных резервах, если нет сильных внешних и внутренних шоков.

На внутреннем валютном рынке национальные банки разных стран осуществляют по мере необходимости валютные интервенции в целях обеспечения устойчивости курса.

Источниками средств для интервенций служат золотовалютные резервы каждого национального банка. При этом валютными интервенциями считаются не только продажа им валюты на внутреннем валютном рынке, но и ее покупка.

В настоящее время режим плавающего обменного курса применяют многие развитые и развивающиеся страны. Основным аргументом в его пользу является возможность проведения самостоятельной денежно-кредитной политики в целях стабилизации спроса и цен. В условиях чистого плавания Национальный Банк не интервенирует на внутреннем валютном рынке. Однако на практике чистое или свободное плавание является чисто гипотетическим.

Многие страны, используя этот режим, осуществляют активные интервенции. Если обменный курс значительно отклоняется от определенного равновесного уровня, то плавание становится грязным.

При плавающем обменном курсе Национальный Банк не связан обязательствами по поддержанию фиксированного обменного курса. Он в состоянии полностью контролировать внутреннее предложение денег, а потому и инфляцию. Избыточное кредитование ведет к обесценению обменного курса. Через него обеспечивается дополнительный канал связи между объемом денег в обращении и инфляцией.

Преимущества: Исключается переоценка курса национальной валюты. Возможности национального банка проводить самостоятельную денежно-кредитную политику для достижения в стране более низкой, чем в среднем в мире инфляции. Поддержание курса национальной валюты без валютных интервенций и создания больших резервов. Обеспечение эффективной защиты экономики от внешних шоков. Но с ухудшением сальдо текущего счета, курс автоматически обесценивается, что приводит к восстановлению конкурентоспособности внутренних товаров и сальдо текущего счета.

Недостатки: Высокая изменчивость курса, затрудняющая производство и торговлю. Усиление чувствительности экономики к конъюнктурным явлениям и спекуляциям на мировых финансовых рынках. Необходимость больших транзакционных издержек для страхования от валютные рисков и конвертации. Повышение уязвимости экономики от внутренних шоков и стимулирование ее долларизации из-за частых и неожиданных сдвигов денежного спроса в условиях современной глобализации.

С изменчивостью курса и денежного предложения связан высокий уровень инфляции. При эмиссионном финансировании экономики, слабости внутреннего производства и узости финансового рынка возможно ее попадание в инфляционно – девальвационную спираль [19].

Применение режима целесообразно в период шоковых явлений на мировых рынках для избежания переоценки обменного курса. Но в перспективе сохранение режима плавающего курса приводит к замедлению темпов экономического роста и высокой инфляции.

Режим плавающего курса эффективен для стран с устойчивым и конкурентоспособным производством и сильной национальной валютой. Но малоэффективен в странах с неустойчивой экономикой и слабой валютой. Первым возвращает экономику в положение равновесия при относительно малых издержках, вторым – усиливает экономические и политические издержки.

Предотвращению дестабилизации финансовой системы помогут меры ограничительного нерыночного характера. Они включают:

а) полное или частичное возмещение издержек изменения курса владельцам тех депозитов, которые согласились добровольно заморозить их на определенный срок – для населения и предприятий;

б) введение обязательной 50% продажи валютной выручки предприятиями-экспортерами на Казахстанской фондовой бирже;

в) конвертацию государственных ценных бумаг в портфеле пенсионных фондов из тенговых в валютные по первоначальному курсу.

С точки зрения укрепления устойчивости тенге и стабильности развития экономики страны Национальным Банком приняты новые правила лицензирования деятельности по использованию валютных ценностей согласно. В них предусмотрены меры по либерализации капитального счета: разрешено открывать и держать зарубежные счета вне РК, осуществлять операций, связанңые с вывозом капитала, зачислять инвалюту, получаемую как кредит от нерезидента на счета третьих лиц.

Следовательно, существующий режим тенге вопреки его названию, не является свободно плавающим. Свободное плавание тенге в условиях высокого уровня долларизации экономики носит иллюзорный характер и может создать угрозу реального экономического кризиса [21].

А политика наращивания золотовалютных резервов не является панацеей и способна защитить только от валютного, но не платежного кризиса, возможного при резком повышении международных процентных ставок. Ее отрицательная сторона – замораживание больших активов страны на счетах в зарубежных банках вместо использования ее для подъема отечественной экономики.

В последнее время быстро растет краткосрочное внешнее заимствование частных резидентов страны при стимулирующей его политике Национального Банка. Для предотвращения возможной угрозы кризиса Национальному Банку вместе с Агентством РК по регулированию и надзору финансового рынка и финансовых организаций нужно срочно принять обоснованные меры [22].

ЗАКЛЮЧЕНИЕ

Введение тенге явилось реальной базой для обеспечения экономического суверенитета страны. Казахстан смог проводить независимую финансово-экономическую политику, осуществлять самостоятельную денежно-кредитную политику, проводить кардинальные экономические реформы. Но сегодня уже никто не сомневается – казахстанский тенге состоялся и занял достойную нишу, соответствующую нашему нынешнему экономическому состоянию, в ряду мировых валют [16].

На основании законодательно-нормативных актов государства и Правительства страны, Национальный Банк проводит самостоятельную денежно-кредитную политику в целях ускорения структурной перестройки, снижения инфляции, достижения стабильного экономического роста, обеспечения равновесия платежного баланса и устойчивости национальной валюты.

С введением национальной валюты Национальный Банк стал решать задачи усиления платежной функции тенге, повышения доверия к своей валюте и формирования ликвидного валютного рынка, либерализации валютных отношений, вплоть до отмены ограничений по капитальным операциям и перехода в 2007 году на полную конвертируемость тенге.

Из-за глобальных изменений на мировых финансовых рынках произошла значительная девальвация валют целого ряда стран – торговых партнеров Казахстана, что привело к удорожанию тенге в реальном выражении и значительному ухудшению платежного баланса страны. Свою негативную роль сыграла сырьевая ориентация экономики Казахстана [23].

В этих условиях для защиты внутреннего финансового сектора была ужесточена денежно-кредитная политика страны. Для повышения привлекательности активов в тенге был повышен уровень официальных ставок. Для предотвращения избыточного давления на валютный рынок Национальный Банк осуществлял операции на открытом рынке, что позволило переключить интерес инвесторов с валютного рынка на рынок государственных ценных бумаг.

Долгосрочная стратегия «Казахстан‑2030» и индустриально-инновационная политика открывают новые возможности для обеспечения устойчивости национальной валюты и экономического роста, подъема благосостояния и культуры народа на основе роста в соответствии с достижениями мировой науки, техники, технологии и передового опыта темпов развития топливно-энергетического, металлургического, машиностроительного, химического, агропромышленного и транспортно-коммуникационных комплексов, диверсификации производства и преодоления его сырьевой направленности при технологическом обновлении, улучшении качества товаров и услуг, усилении их конкурентоспособности на мировых рынках и т.д [12].

Добиваясь устойчивости тенге, наше государство повышает действенность своей независимой денежно-кредитной и финансово-бюджетной политики. Оно может укреплять завоеванные позиции в нише мировых валют, сделать тенге свободно конвертируемой в более широком масштабе, как мощного рычага денежно-кредитной и валютной политики, финансового инструмента обеспечения стабильного роста экономики в условиях интеграции различных стран СНГ, создания ЕврАзЭС и единого экономического пространства Беларуси, Казахстана, России и Украины.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Л. Н. Красавина «Международные валютно- кредитные и финансовые отношения» (Москва, 2005 г.)

2. Закон РК «О валютном контроле и валютном регулировании» от 13 июня 2005 г.

3. В.В. Круглов «Основы международных валютно - финансовых и кредитных отношений» (Москва 2008 г.)

4. Сейткасимов Г.С. «Банковское дело» (Алматы 2006 г.)

5. Сейткасимов Г.С. «Деньги. Кредит. Банки» (Алматы 2005 г.)

6. Айманбетова .Г.З. «10 Лет тенге» (Алматы 2003 г.)

7. Национальный Банк Республики Казахстан «И вся полифония финансов» (Алматы 2008 г.)

8. Оразакын А. «История денег» (Алматы 2008 г.)

9. А.В. Круглов «Основы международных валютно-финансовых и кредитных отношений» (Москва, 2008 г.)

10. www.minfin.kz

11. www.nationalbank.kz

12. Стратегия развития Республики Казахстан 2030

13. Закон РК О национальном банке Республики Казахстан от 30.03.1995 №2155 ст. 58 (с дополнениями и изменениями от 17 апреля 2010 года)

14. Г.Е. Алпатов «Деньги. Кредит. Банки» (Москва, 2003 г.)

15. С.В. Бажанов «Современный рынок золота» (Москва, 2004 г.)

16. У. Баймуратов «Финансы Казахстана» (Алматы, 2005 г.)

17. И.Т. Балабанов «Драгоценные металлы и драгоценные камни» (Москва, 2004 г.)

18. А. Остальский «Краткая история денег» (Москва, 2008 г.)

19. Г.Б. Поляк «Финансы» (Москва, 2008 г.)

20. А.А. Суэтин «Международные валютно – финансовые отношения»(Москва, 2008 г.)

21. Д. Терк «Крах доллара и как извлечь из него выгоду» (Москва, 2006 г.)

22. www.afn.kz

23. www.gazetakapital.kz

|