Аннотация

В курсовой работе рассмотрены актуальные вопросы, связанные с новой системой пенсионного обеспечения в Российской Федерации, вошедшие в силу с 2001. Пенсионная реформа повлекла за собой ряд изменений в области пенсионного страхования, а именно: изменилась схема начисления пенсий, которая теперь зависит в меньшей степени от стажа работника и в большей – от суммы оплаченных взносов в бюджет пенсионного страхования.

В настоящее время в новой пенсионной системе много проблем и недостатков. Для их решения необходимо тщательное изучение создавшегося положения, и на основе подробного анализа всех данных возможна разработка моделей пенсионной системы Российской Федерации для поиска путей решения назревающих проблем и совершенствования работы пенсионного фонда.

Содержание

| Введение |

4 |

| Глава 1. Общие положения пенсионного фонда Российской федерации |

6 |

| 1.1 История становления ПФР |

6 |

| 1.2 Структура и задачи ПФР. |

8 |

| 1.3 Пенсионная реформа |

11 |

| 1.3.1 Предпосылки пенсионной реформы |

11 |

| 1.3.2 Законодательная база пенсионной реформы |

12 |

| 1.3.3 Виды и состав трудовых пенсий |

15 |

| Глава 2 Модель пенсионной системы Российской Федерации |

22 |

| 2.1.Статус человека по отношению к пенсионной системе |

22 |

| 2.2 Принципы построения сценариев для моделирования |

24 |

| 2.3 Принцип расчета страховой и накопительной частей трудовой пенсии |

33 |

| Глава 3 Перспективы развития новой пенсионной системы |

36 |

| 3.1 Основные различия между старой пенсионной системой и новой |

36 |

| 3.2 Проблемы и перспективы развития пенсионного фонда |

36 |

| Заключение |

42 |

| Литература |

44 |

| Приложения |

47 |

Современная рыночная экономика создает адекватную систему социальной защиты населения, важнейшим звеном которой является социальное страхование.

Становление новой модели социальной защиты должно обеспечивать преемственность в социальной политике и соблюдение принципов общественной солидарности и социальной справедливости.

К задачам общественного страхования относятся: создание денежных фондов, из которых возмещаются затраты, связанные с содержанием нетрудоспособных или лиц, не участвующих в трудовом процессе; сокращение разрыва в уровне материального достатка неработающих и работающих членов общества.

Учитывая значение социального страхования, его воздействие на общественные процессы, во многих странах государство организовывает системы обязательного государственного социального страхования, дающие возможность значительной сосредоточения ресурсов в единых фондах и тем самым обеспечение социальной защиты населения страны.

В России обязательное государственное социальное страхование представлено тремя внебюджетными фондами:

• пенсионным;

• обязательного медицинского страхования;

• социального страхования.

Пенсионный фонд Российской Федерации (ПФР)

- один из крупнейших и наиболее важных социальных институтов России.

Объем получаемых ПФР доходов и осуществляемых им пенсионных платежей в 2006 году составил более 1,5 триллиона рублей. За счет средств Фонда получают пенсии 38,2 млн. российских пенсионеров, в том числе трудовые пенсии (по старости, по инвалидности, по случаю потери кормильца), пенсии по государственному пенсионному обеспечению, пенсии военнослужащих и их семей, социальные пенсии, пенсии госслужащих.

В соответствии с действующим законодательством Пенсионный фонд России осуществляет пенсионное обеспечение более чем 90 тысячам граждан, проживающих в 75 государствах, в том числе 20 тысячам граждан пенсии переводятся по месту их постоянного проживания в 63 государствах.

В системе персонифицированного учета ПФР зарегистрировано более 62 млн. застрахованных работников и свыше 38 миллионов пенсионеров. С Фондом сотрудничает 4,3 млн. работодателей. Фонд реализовывает ежегодную рассылку извещений об объеме пенсионных прав граждан и обязательствах государства перед ними более чем 54,6 млн. застрахованных, имеющим в составе пенсии накопительную часть, и более 20 млн., имеющим только страховую часть пенсии, в том числе работающим пенсионерам.

Актуальность данной темы,

определяется тем, что в условиях рыночной экономики главным институтом защиты человека является социальное страхование. В период социально – экономических реформ, когда сложившиеся отношения между социальными объектами изменяются кардинальным образом, общество оказалось не готовым к осмыслению задач в области социального страхования в условиях развития экономики. И в этой связи принципиально важным является изучение теоретических основ социального страхования, а так же концептуальных подходов к законодательной базе.

Предметом исследований

является пенсионный фонд Российской Федерации, а так же его структура, состояние и перспективы развития, пенсионная реформа и ее результаты.

Целью данной работы

определение состояния и перспектив развития пенсионного фонда РФ как ведущего института социальной защиты.

Для достижения поставленной цели необходимо решить следующий круг задач:

- описать структуру, и состояние пенсионного фонда РФ;

- проследить динамику и перспективы развития пенсионного фонда России;

- ознакомиться с сущностью и результатами пенсионной реформы;

-определить роль Пенсионного фонда России в социальной защите граждан на примере г. Пятигорска.

Структура данной работы:

Первая часть курсовой работы освещает общие положения пенсионного фонда РФ, законодательство и правовой статус ПФР, его теоретические и методологические основы.

Вторая часть работы посвящена рассмотрению вопроса пенсионной реформы, современного состояния ПФР и перспективам его развития.

В третьей части работы раскрываются особенности функционирования Государственного учреждения – Управления ПФР по г. Пятигорску в связи с проводимой пенсионной реформой.

Глава 1. Общие положения пенсионного фонда Российской федерации

1.1

История становления ПФР

В связи с постановлением Президиума Верховного Совета Российской Федерации от 6.07.92 № 3209-1 «О создании в порядке эксперимента единой пенсионной службы в Московской области» в 1992 году в Московской области на базе регионального Отделения Пенсионного фонда Российской Федерации впервые произошло объединение основных функций по пенсионному обеспечению (сбор, аккумуляция страховых взносов, финансирование расходов на выплату государственных пенсий, назначение, перерасчет, выплата пенсий).

В целях перехода к работе в новых условиях между руководителями районных (городских) администраций Московской области и Управляющим Отделением Пенсионного фонда Российской Федерации по Московской области были заключены Договоры о взаимодействии и сотрудничестве по социальным вопросам на период эксперимента. Создание пенсионных отделов в структуре Отделения Пенсионного фонда Российской Федерации по Московской области было осуществлено в течение октября - ноября 1992 года[1]

.

Созданная в Московской области модель управления пенсионным обеспечением населения получила название «единая пенсионная служба».

В дальнейшем этот термин стал общепринятым при определении структуры, объединяющей все функции по пенсионному обеспечению от сбора, аккумуляции страховых взносов, финансирования пенсионных средств до их расходования – назначения (перерасчета), выплаты и доставки государственных пенсий.

Постановлением Верховного Совета Российской Федерации от 11.05.93 № 4901-1 «О ходе выполнения постановления Президиума Верховного Совета Российской Федерации от 6 июля 1992 года «О создании в порядке эксперимента единой пенсионной службы в Московской области» итоги этого эксперимента были подведены, одобрены и в результате поставлен вопрос о создании рабочей группы на уровне Верховного Совета Российской Федерации по подготовке предложений об организации в Российской Федерации единой федеральной службы пенсионного обеспечения.

В дальнейшем опыт Московской области получил свое развитие. В некоторых субъектах Российской Федерации органы государственной власти в инициативном порядке, но уже не в форме эксперимента, а на постоянной основе стали передавать функции по назначению и выплате пенсий Пенсионному фонду Российской Федерации. Осуществлялась эта передача путем заключения соответствующих соглашений между администрацией субъекта Российской Федерации и Пенсионным фондом Российской Федерации.

К сентябрю 2000 года единые пенсионные службы действовали в 22 субъектах Российской Федерации.

В 2000 году был принят Указ Президента Российской Федерации от 27.09.2000 № 1709 «О мерах по совершенствованию управления государственным пенсионным обеспечением в Российской Федерации», которым было предусмотрено закрепить за Пенсионным фондом Российской Федерации и его территориальными органами полномочия по выплате государственных пенсий и рекомендовано органам исполнительной власти субъектов Российской Федерации в течение 2001 года заключить с Пенсионным фондом Российской Федерации соглашения о передаче территориальным органам Пенсионного фонда Российской Федерации полномочий по назначению и выплате государственных пенсий, материально-технической базы, обеспечивающей реализацию указанных полномочий, а также переводе лиц, занимающихся вопросами назначения и выплаты государственных пенсий, на работу в территориальные органы Пенсионного фонда Российской Федерации.

В целях проведения организационных мероприятий в переходный период (2001 год) Пенсионным фондом Российской Федерации разработаны: проект типового соглашения, являющегося базовым документом по координации деятельности отделений ПФР в переходный период, план действий по передаче полномочий по назначению и выплате государственных пенсий от органов социальной защиты населения, рекомендации по формированию организационной структуры Отделения ПФР и его органов, типовые положения о территориальных органах ПФР, нормативы численности специалистов, занятых назначением, выплатой пенсий и оценкой пенсионных прав застрахованных лиц, нормативы оснащения органов ПФР средствами вычислительной и организационной техники, методические рекомендации по ведению бухгалтерского учета и составлению отчетности по выплате пенсий, по вопросам перевода работников региональных органов социальной защиты населения в систему ПФР и другие документы[2]

.

По состоянию на 01.07.2001 во исполнение Указа Президента Российской Федерации от 27.09.2000 № 1709 Пенсионный фонд фонда Российской Федерации заключил соглашения о передаче полномочий по назначению и выплате государственных пенсий с 60 субъектами Российской Федерации. Было образован 930 учреждений со статусом юридического лица, в том числе: 856 управлений ПФР, 71 отдел ПФР и 3 Центра по выплате пенсий, в которых обслуживалось свыше 14,6 млн. пенсионеров. Всего к концу 2001 года органы исполнительной власти 81 субъекта Российской Федерации подписали соглашения в соответствии с данным Указом.

С принятием Федерального закона от 15 декабря 2001 года № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» было предусмотрено, что обязательное пенсионное страхование осуществляется страховщиком, которым являетя Пенсионный фонд Российской Федерации.

Пенсионный фонд Российской Федерации и его территориальные органы стали составлять единую централизованную систему органов управления средствами обязательного пенсионного страхования в Российской Федерации.

В частности, за Пенсионным фондом Российской Федерации закреплены функции, в соответствии с которыми его органы обязаны назначать (пересчитывать) и своевременно выплачивать обязательное страховое обеспечение (трудовые пенсии) на основе данных индивидуального (персонифицированного) учета, а также предусмотренные законодательством Российской Федерации другие виды пенсий, социальные пособия на погребение умерших пенсионеров, не работавших на день смерти.

1.2 Структура и задачи ПФР.

Пенсионный фонд и его денежные средства находятся в государственной собственности Российской Федерации. Денежные средства фонда не входят в состав бюджетов, других фондов и изъятию не подлежат.

В основные задачи ПФ РФ входят[3]

:

- целевой сбор и аккумуляция страховых взносов, а также финансирование расходов в соответствии с назначением ПФ РФ;

- организация работы по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца;

- капитализация средств ПФ РФ, а также привлечение в него добровольных взносов (в том числе валютных ценностей) физических и юридических лиц;

- контроль с участием налоговых органов за своевременным и полным поступлением в ПФ РФ страховых взносов, а также за правильным и рациональным расходованием его средств;

- межгосударственное и международное сотрудничество РФ по вопросам, относящимся к компетенции ПФ РФ, участие в разработке и реализации в установленном законом порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий.

В приложениях 1[4]

и 2[5]

предложены общая и подробная схемыорганизационной структуры Пенсионного фонда Российской Федерации.

Пенсионный фонд является важным звеном финансовой системы государства, при этом обладая рядом особенностей:

- фонд запланирован органами власти и управления, и имеет строгую целевую направленность;

- денежные средства фонда используются для финансирования государственных расходов, не включенных в бюджет;

- формируется в основном за счет обязательных отчислений юридических и физических лиц;

- страховые взносы в фонды и взаимоотношения, возникающие при их уплате, имеют налоговую природу, тарифы взносов устанавливаются государством и являются обязательными;

- на отношения, связанные с исчислением, уплатой и взысканием взносов в фонд, распространено большинство норм и положений Налогового Кодекса РФ;

- денежные ресурсы фонда находятся в государственной собственности, они не входят в состав бюджетов, а также других фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом;

- расходование средств из фонда осуществляется по распоряжению Правительства или специально уполномоченного органа (Правление фонда).

Руководство Пенсионного фонда России осуществляет Правление и его постоянно действующий орган - Исполнительная дирекция. Дирекции подчиняются отделения в республиках в составе РФ, отделения в национально - государственных и административно-территориальных образованиях. На местах (в городах, районах) имеются уполномоченные Фонда. Отделения обеспечивают организационную работу по сбору взносов на социальное страхование, финансирование органов социального обеспечения, региональных программ социального обеспечения, а также контроль за расходованием средств.

Кроме ПФ РФ вопросами пенсионного обеспечения занимаются Министерство труда и социального развития РФ (назначает и перераспределяет размеры пенсий), Министерство связи (доставляет пенсии), сберегательные банки (обеспечивают пенсионеров наличными деньгами). Бюджет ПФ РФ и смета расходов (включая фонд оплаты труда), а также отчеты об их исполнении составляются Правлением. Бюджет утверждается законодательным органом. В законе о бюджете ПФ РФ утверждается общая сумма доходов, в том числе по источникам, общая сумма расходов - по направлениям.

Пенсионный фонд РФ является самостоятельным финансово- кредитным учреждением, однако эта самостоятельность имеет свои особенности, и существенно отличается от экономической и финансовой самостоятельности государственных, акционерных, кооперативных, частных предприятий и организаций. Как уже было сказано выше, ПФ РФ организует мобилизацию и использование средств фонда в размерах и на цели, регламентированные государством. Государство также определяет уровень страховых платежей, принимает решение об изменениях структуры и уровня денежных социальных выплат.

В настоящее время в России используется так называемая накопительная система пенсионного обеспечения[6]

.

При такой системе взносы, аккумулирующиеся в пенсионной системе за счет платежей работника и его работодателя, не расходуются на выплаты сегодняшним пенсионерам, а накапливаются, инвестируются и приносят доход до тех пор пока плательщик не выходит на пенсию. Все сбережения плательщика и весь его инвестиционный доход, полученный на эти сбережения, являются его личной собственностью, которая и обеспечит выплату пенсии.

Пожилой человек при данной системе не зависит ни от государства, ни от молодого поколения. В этом случае не может быть пенсионной уравниловки, в то же время экономика получает огромные ресурсы для долгосрочных вложений. В ряде случаев управление пенсионными деньгами остается за государством, но часто эту обязанность берут на себя и частные компании. Может существовать даже система конкурирующих друг с другом негосударственных пенсионных фондов.

Основные принципы, по которым все большее число стран переходит с распределительной системы на накопительную, следующие[7]

:

а) при накопительной пенсионной системе существует прямая связь между тем, сколько человек зарабатывал, и тем, какой будет размер его пенсии. Деньги на пенсионных счетах – собственность граждан, а не государства, поэтому надежность пенсионного обеспечения в накопительной системе повышается;

б) демографическая ситуация в мире сегодня такая, что на одного человека преклонного возраста постепенно приходится все меньшее число работающих.

в) накопительная система повышает норму сбережений в стране, что очень важно для ускорения экономического роста, тем более что основной фактор, определяющий низкий уровень пенсий в Российской Федерации – состояние экономики и производительности труда.

Таким образом, результатом десятилетнего развития Пенсионного фонда является создание достаточно прочной системы пенсионного обеспечения населения, при которой такой важной задачей занимается не аппарат управления государством из средств государственного бюджета, а отдельно, специально созданный для этого государственный институт, занимающийся только непосредственно данной задачей, и использующий только собственные средства не входящие в какой-либо бюджет. Также при этой системе собираются необходимые статистические данные необходимые для дальнейшего развития пенсионного дела, и обязательные при прогнозировании необходимых средств, для обеспечения людей нуждающихся в социальной защите.

1.3 Пенсионная реформа

1.

3

.

1

Предпосылки пенсионной реформы

Переориентация российской экономики с жесткой планово-распределительной стратегии на рыночные отношения и уничтожение монополии государства в экономической сфере, а также низкий уровень пенсионного обеспечения и негативные демографические изменения, происходящие в нашей стране, настойчиво требовали проведения в России пенсионной реформы.

Существовавшая пенсионная система, в основе которой лежали принципы распределения и солидарности поколений, даже модернизированная, не могла в изменившихся условиях обеспечивать достойный уровень жизни нынешним и тем более будущим пенсионерам. Все это обусловило перевод пенсионной системы на страховую основу.

При этом задача создания в России пенсионной системы, соответствующей новым социально-экономическим условиям, является сложной и важной одновременно. Повышенное внимание к ней объясняется тем, что она без преувеличения затрагивает интересы всего населения страны: и тех, кто уже получает пенсию, и тех, кому она будет назначена спустя время. При этом неоспоримо, что пенсия – это основа жизнедеятельности любого пенсионера и ее маленький размер – важнейшая социальная проблема[8]

.

Для определения первоочередных задач в области пенсионного обеспечения и достижения общественного согласия по ключевым вопросам реформирования пенсионной системы в феврале 2001 г. был образован Национальный совет при Президенте Российской Федерации по пенсионной реформе (Указ Президента Российской Федерации от 8 февраля 2001 г. № 137). В его состав вошли руководители высших органов исполнительной власти, депутаты Государственной Думы, главы субъектов Российской Федерации, а также представители общественных организаций.

В апреле 2001 г. Национальным Советом и Правительством Российской Федерации была одобрена Программа пенсионной реформы, которая определила новые принципы и направления развития пенсионной системы страны.

В данной Программе было определено, что пенсионная система должна состоять из государственного пенсионного обеспечения, обязательного пенсионного страхования и дополнительного пенсионного страхования и обеспечения. Такая структура пенсионной системы и определила содержание проектов основополагающих пенсионных законов, пакет которых был внесен в Государственную Думу Президентом Российской Федерации летом 2001 г.

Учитывая важность проведения пенсионной реформы, данные законопроекты в кратчайшие сроки были рассмотрены Национальным Советом, согласованы между заинтересованными министерствами и ведомствами, общественными организациями и приняты Федеральным Собранием Российской Федерации. В декабре 2001 г. они были подписаны Президентом Российской Федерации.

1.3.2 Законодательная база пенсионной реформы

Итак, практическая реализация пенсионной реформы началась с 1 января 2002 г., то есть с момента вступления в силу следующих федеральных законов: от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», от 15 декабря 2001 г. № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации», от 17 декабря 2001 г. № 173-ФЗ; «О трудовых пенсиях в Российской Федерации», от 31 декабря 2001 г. № 198-ФЗ «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах».

Также с 1 января 2002 г. вступил в силу Федеральный закон от 4 марта 2002 г. № 21-ФЗ «О дополнительном ежемесячном материальном обеспечении граждан Российской Федерации за выдающиеся достижения и особые заслуги перед Российской Федерацией».

К настоящему времени также приняты и введены в действие следующие федеральные законы из пакета законодательных актов по пенсионной реформе: от 24 июля 2002 г. № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации», от 31 декабря 2002 г. № 198-ФЗ «О внесении изменений и дополнений в Федеральный закон «Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования», от 10 января 2003 г. № 14-ФЗ «О внесении изменений и дополнений в Федеральный закон «О негосударственных пенсионных фондах».

Основополагающими законодательными актами, регулирующие механизм реализации права на трудовые пенсии, являются федеральные законы: от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» и от 17 декабря 2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации».

Правовым фундаментом новой пенсионной системы можно назвать Федеральный закон от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»

(далее – Закон от 15 декабря 2001 г. № 167-ФЗ). Он устанавливает организационные, правовые и финансовые основы обязательного пенсионного страхования в России, определяет правовое положение субъектов обязательного пенсионного страхования, основания возникновения и порядок осуществления их прав и обязанностей, а также их ответственность.

Страховщиком в сфере обязательного пенсионного страхования в России является ПФР, который осуществляет свои полномочия в статусе государственного учреждения и вместе с территориальными органами составляет единую централизованную систему органов управления средствами обязательного пенсионного страхования. При этом по обязательствам ПФР перед застрахованными лицами государство несет субсидиарную ответственность.

Федеральный закон от 15 декабря 2001 г. № 167-ФЗ устанавливает круг страхователей, застрахованных лиц, а также определяет виды страхового обеспечения. Существуют две категории страхователей: лица (организации, индивидуальные предприниматели, физические лица), производящие выплаты физическим лицам, и лица, самостоятельно обеспечивающие себя работой (адвокаты, индивидуальные предприниматели, частные детективы и занимающиеся частной практикой нотариусы).

Тарифы страховых взносов в ПФР установлены в неравных процентных долях отдельно для финансирования страховой и накопительной частей пенсии. Размер процентной доли тарифа на какую-либо из указанных частей зависит от возраста лиц, за которых страхователь уплачивает страховые взносы (чем старше гражданин, тем выше тариф на страховую часть и ниже на накопительную). Максимальный тариф страховых взносов с годового дохода работника до 100 000 руб. составляет 14 процентов от фонда оплаты труда. Страховые взносы, как и единый социальный налог, при соблюдении определенных условий начисляются с применением регрессивной (обратно пропорциональной) шкалы размеров платежей.

С 1 января 2005 г. тарифы страховых взносов были несколько изменены. При этом общий размер отчислений в ПФР на обязательное пенсионное страхование сохранен на уровне 14 процентов.

С указанной даты в отношении лиц 1966 года рождения и старше, включая мужчин с 1953 по 1966 год рождения и женщин с 1957 по 1966 год рождения, за которых работодатель ранее отчислял 2 процента на накопительную часть трудовой пенсии, страховые взносы в размере 14 процентов полностью поступают на финансирование страховой части трудовой пенсии. В отношении застрахованных лиц 1967 г. рождения и моложе установлен тариф отчислений на накопительную часть трудовой пенсии в размере 4 процентов, который с 2008 г. вырастет до 6 процентов.

Адвокаты, индивидуальные предприниматели, а также лица, добровольно вступившие в правоотношения по обязательному пенсионному страхованию, уплачивают суммы страховых взносов в виде фиксированных платежей.

Федеральным законом от 15 декабря 2001 г. № 167-ФЗ предусматривается, что выступать в качестве страховщика по обязательному пенсионному страхованию могут негосударственные пенсионные фонды (НПФ).

Важнейшим законодательным актом, через который проводится пенсионная реформа и который устанавливает непосредственно нормы и условия пенсионного обеспечения, является Федеральный закон от 17 декабря 2001 г. № 173-ФЗ «О трудовых пенсиях в Российской Федерации»

(далее – Закон от 17 декабря 2001 г. № 173-ФЗ).

Данным Законом определены понятие, виды и структура трудовой пенсии, круг лиц, имеющих право на пенсию, и источники финансирования трудовых пенсий.

1.3.3 Виды и состав трудовых пенсий

В российской пенсионной системе выделяются три вида трудовой пенсии: по старости, по инвалидности и по случаю потери кормильца[9]

.

Трудовая пенсия по старости

назначается при наличии не менее 5 лет страхового стажа при достижении мужчинами возраста 60 лет, женщинами - 55 лет. Таким образом, общеустановленный пенсионный возраст в России остался прежним, а стажевые требования значительно понижены. При этом исчисление страхового стажа за периоды после вступления в силу нового законодательства производится исключительно в календарном порядке. Зачет в страховой стаж нестраховых периодов (военной службы по призыву и ухода за ребенком) обусловлено возмещением уплаты страховых взносов за счет средств федерального бюджета. При этом возмещаемые суммы будут направляться на увеличение размера пенсии конкретного застрахованного лица.

Право на пенсию по инвалидности

возникает в случае наступления инвалидности при наличии ограничения способности к трудовой деятельности III, II или I степени, определяемой по медицинским показаниям. Нетрудоспособные члены семьи умершего кормильца, состоявшие на его иждивении, обладают правом на пенсию по случаю потери кормильца

.

Принципиально, что в отличие от ранее действовавшего пенсионного законодательства Федеральный закон от 17 декабря 2001 г. № 173-ФЗ не устанавливает каких-либо ограничений по выплате трудовой пенсии работающим пенсионерам.

Трудовая пенсия может состоять из базовой, страховой и накопительной частей. При этом каждая из частей трудовой пенсии определяется и индексируется по собственным правилам.

Базовая часть

трудовой пенсии устанавливается в твердой сумме для всех пенсионеров. Она является государственной гарантией минимального пенсионного обеспечения всем гражданам, имеющим право на трудовую пенсию, независимо от продолжительности страхового стажа. Финансирование выплаты базовой части трудовой пенсии осуществляется из федерального бюджета за счет поступающих в него сумм единого социального налога. Фактически данная часть трудовой пенсии существует вне рамок обязательного пенсионного страхования и относится к государственному пенсионному обеспечению. Путем установления базовой части трудовой пенсии в новой пенсионной системе происходит защита малоимущих граждан, не имевших на протяжения трудовой деятельности высоких заработков. В некоторых случаях может устанавливаться повышенная базовая часть трудовой пенсии (например, при наличии иждивенца).

Размер страховой части

трудовой пенсии устанавливается исходя из суммы страховых взносов, поступивших на финансирование данной части пенсии за застрахованное лицо в течение всей его трудовой деятельности (расчетного пенсионного капитала). Данная часть трудовой пенсии носит условно-накопительный характер. Суммы страховых взносов, уплачиваемые за застрахованное лицо на финансирование страховой части трудовой пенсии, учитываются на его индивидуальном лицевом счете в виде обязательств пенсионной системы. По достижении лицом пенсионного возраста он получит сумму пенсии в размере, эквивалентном сумме страховых взносов, учтенных на его счете. Фактически страховая часть трудовой пенсии финансируется по распределительному методу[10]

.

Накопительная часть

трудовой пенсии устанавливается в зависимости от суммы страховых взносов, поступивших за застрахованное лицо на финансирование данной части пенсии, и инвестиционного дохода (пенсионных накоплений). Данная составляющая пенсионной системы финансируется исключительно на накопительной основе.

Суммы страховых взносов на накопительную часть трудовой пенсии не расходуются на выплату пенсии нынешним пенсионерам, а инвестируются по правилам Федерального закона от 24 июля 2002 г. № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации». После достижения гражданином пенсионного возраста он получит в виде накопительной части трудовой пенсии по старости именно свои деньги, а не деньги следующего поколения работающих граждан. Изложенное положение подчеркивает концептуальный тезис нового пенсионного законодательства, свидетельствующий о том, что застрахованные лица обладают возможностью непосредственно влиять на размер своей предполагаемой трудовой пенсии, то есть они являются активными субъектами системы обязательного пенсионного страхования.

Учитываются сведения о сумме расчетного пенсионного капитала и пенсионных накоплений на индивидуальном лицевом счете застрахованного лица в системе персонифицированного учета ПФР, при этом данные о движении пенсионных накоплений отражаются в специальной части названного счета.

Важную роль при исчислении размера страховой и накопительной частей трудовой пенсии играет такой показатель как ожидаемый период выплаты трудовой пенсии. От его величины напрямую зависят размеры указанных частей трудовой пенсии, поскольку они определяются путем деления суммы поступивших страховых взносов (соответственно расчетного пенсионного капитала и пенсионных накоплений) на Т.

Ожидаемый период выплаты, используемый для расчета накопительной части трудовой пенсии, определяется в порядке, установленном федеральным законом, который к настоящему времени не принят. Данный период, необходимый для исчисления страховой части трудовой пенсии, составляет[11]

:

Время выхода гражданина на пенсию

Ожидаемый период выплаты |

трудовой пенсии по старости |

| С 1 января 2002 г. по 31 декабря 2002 г. |

12 лет (144 месяца) |

| С 1 января 2003 г. по 31 декабря 2003 г. |

12,5 лет (150 месяцев) |

| С 1 января 2004 г. по 31 декабря 2004 г. |

13 лет (156 месяцев) |

| С 1 января 2005 г. по 31 декабря 2005 г. |

13,5 лет (162 месяца) |

| С 1 января 2006 г. по 31 декабря 2006 г. |

14 лет (168 месяцев) |

| С 1 января 2007 г. по 31 декабря 2007 г. |

14,5 лет (174 месяца) |

| С 1 января 2008 г. по 31 декабря 2008 г. |

15 лет (180 месяцев) |

| С 1 января 2009 г. по 31 декабря 2009 г. |

15,5 лет (186 месяцев) |

| С 1 января 2010 г. по 31 декабря 2010 г. |

16 лет (192 месяца) |

| С 1 января 2011 г. по 31 декабря 2011 г. |

17 лет (204 месяца) |

| С 1 января 2012 г. по 31 декабря 2012 г. |

18 лет (216 месяцев) |

| С 1 января с 2013 г. и в дальнейшем |

19 лет (228 месяцев) |

Таким образом, размер трудовой пенсии поставлен в прямую зависимость от суммы поступивших в ПФР страховых взносов за весь период трудовой деятельности работника, а не от продолжительности его трудового стажа и среднемесячного заработка как было ранее. Не существует никаких ограничений по учету заработной платы при исчислении пенсии. В ее размере отражается фактический размер заработной платы, с которого уплачивались страховые взносы на обязательное пенсионное страхование. Несомненно, что зависимость размера трудовой пенсии от поступивших страховых взносов с полной заработной платы мотивирует уплату страховых взносов и формирует увеличение доходной части бюджета ПФР.

Новое пенсионное законодательство сохранило все пенсионные права граждан, приобретенные в старой пенсионной системе. В этих целях проводится так называемая оценка пенсионных прав.

Без такой оценки граждане разного возраста находились бы в неравных условиях, поскольку не все из них могли бы за оставшееся до выхода на пенсию время сформировать достаточный расчетный пенсионный капитал, а установить общую сумму страховых взносов за период до 1 января 2002 г. фактически невозможно. Базой для оценки пенсионных прав фактически являются нормы действовавшего до начала пенсионной реформы пенсионного законодательства. При определении пенсионных прав в их денежном выражении на 1 января 2002 г. подсчитывается, какая пенсия полагалась бы конкретному лицу с учетом имеющегося у него трудового стажа и заработка.

Среди основных институтов нового пенсионного законодательства, непосредственно влияющих на размер трудовой пенсии, следует выделить институт перерасчета трудовой пенсии.

Перерасчет размера базовой части трудовых пенсий по старости, по инвалидности и по случаю потери кормильца производится при наступлении обстоятельств, с учетом которых законодатель дифференцирует размеры данной части. К ним относятся: достижение пенсионером возраста 80 лет, изменение степени ограничения способности к трудовой деятельности, количества иждивенцев или категории получателей трудовой пенсии по случаю потери кормильца.

Перерасчет страховой части трудовой пенсии возможен по двум основаниям - в случае продолжения работы и соответственно поступления страховых взносов после ее установления и в случае отказа от ее получения на срок не менее 12 месяцев. У пенсионера, осуществлявшего работу в течение не менее 12 полных месяцев со дня назначения или предыдущего перерасчета страховой части трудовой пенсии, возникает право на перерасчет данной части пенсии с учетом поступивших за этот период страховых взносов.

Кроме того, пенсионер может отказаться от получения установленной ему страховой части трудовой пенсии по старости (полностью или в определенной им части) не менее чем в течение 12 полных месяцев со дня ее назначения или предыдущего перерасчета. В таком случае по заявлению пенсионера производится перерасчет страховой части трудовой пенсии по старости. При этом не полученные пенсионером за указанный период суммы страховой части трудовой пенсии по старости подлежат зачислению на его индивидуальный лицевой счет.

Лицам, осуществлявшим трудовую деятельность после назначения накопительной части трудовой пенсии по старости, один раз в три года производится перерасчет размера указанной части трудовой пенсии с учетом дополнительных пенсионных накоплений, отраженных в специальной части индивидуального лицевого счета, за период, истекший со дня назначения названной части трудовой пенсии, либо со дня последнего перерасчета размера ее накопительной части. Накопительная часть трудовой пенсии устанавливается в зависимости от суммы страховых взносов, поступивших за застрахованное лицо на финансирование данной части пенсии, и инвестиционного дохода.

Основания индексации самостоятельных частей трудовой пенсии (базовой, страховой и накопительной) отличаются друг от друга. В связи с этим индексироваться они могут в разное время.

Размер базовой части трудовой пенсии индексируется с учетом темпов роста инфляции в пределах средств, предусмотренных на эти цели в федеральном бюджете и бюджете ПФР на соответствующий финансовый год. Коэффициент индексации и ее периодичность определяются Правительством Российской Федерации. Кроме того, размер базовой части трудовой пенсии, наряду с индексацией, может в целях поэтапного приближения к величине прожиточного минимума пенсионера устанавливаться отдельными федеральными законами одновременно с принятием федерального закона о федеральном бюджете на соответствующий финансовый год.

Для страховой части трудовой пенсии предусматривается индексация по смешанному типу: путем авансирования в течение года, исходя из уровня цен, и путем дополнительного увеличения с 1 апреля следующего года, исходя из роста доходов ПФР и роста среднемесячной заработной платы в стране за истекший год. Накопительная часть трудовой пенсии подлежит ежегодной индексации с учетом доходов от инвестирования средств пенсионных накоплений и изменения ожидаемого периода выплаты пенсии.

В новой пенсионной системе сохранено право на досрочное пенсионное обеспечения отдельных категорий граждан.

Федеральный закон от 17 декабря 2001 г. № 173-ФЗ

предусматривает сохранение права на досрочное установление трудовых пенсий в связи с особыми условиями труда, то есть до достижения общеустановленного пенсионного возраста (60 лет - мужчины, 55 лет - женщины). Статья 27 данного Федерального закона устанавливает 15 категорий работников, имеющих указанное право. При этом право на досрочное назначение трудовой пенсии по старости сохранено только за теми, кто на 1 января 2003 г. отработал не менее половины требуемого специального стажа. Лицам, которые отработали меньше этого срока, пенсии будут устанавливаться по правилам обязательной профессиональной системы, образованной согласно нормам соответствующего федерального закона.

В настоящее время заинтересованными министерствами и ведомствами проводится работа по доработке и согласованию проектов поправок к проектам федеральных законов «Об обязательных профессиональных пенсионных системах в Российской Федерации» и «О страховом взносе на финансирование обязательных профессиональных пенсионных систем» в целях их представления в Правительство Российской Федерации для направления в Государственную Думу Федерального Собрания Российской Федерации для рассмотрения во втором чтении.

Проект федерального закона «Об обязательных профессиональных пенсионных системах в Российской Федерации» является составной частью пакета нормативных правовых актов по реализации пенсионной реформы в России и направлен на урегулирование отношений, связанных с реализацией права работников на льготную пенсию.

Указанный законопроект предусматривает создание профессиональных пенсионных систем, в рамках которых будут формироваться пенсионные права работников, занятых на рабочих местах с неблагоприятными условиями труда. Финансирование данных систем предполагается обеспечить за счет уплаты работодателем дополнительных обязательных страховых взносов в ПФР по тарифу, определяемому законопроектом «О страховом взносе на финансирование обязательных профессиональных пенсионных систем», либо пенсионных взносов в уполномоченные негосударственные пенсионные фонды[12]

.

Законопроект «О страховом взносе на финансирование обязательных профессиональных пенсионных систем» устанавливает обязательный к уплате платеж - страховой взнос на финансирование профессиональных пенсионных систем, созданных с участием ПФР и НПФ. Данный платеж призван обеспечить мобилизацию средств для реализации прав работников, занятых на рабочих местах с особыми условиями труда, на выплаты из профессиональных пенсионных систем в соответствии с проектом федерального закона «Об обязательных профессиональных пенсионных системах в Российской Федерации».

Основным законодательным актом, регулирующим другую часть новой пенсионной системы – государственного пенсионного обеспечения, является Федеральный закон от 15 декабря 2001 г. № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации»

(далее – Закон от 15 декабря № 166-ФЗ). Данный Закон определяет условия и нормы пенсионного обеспечения таких категорий граждан как: федеральные государственные служащие; лица, пострадавшие от радиационных и техногенных катастроф; граждане, проходившие военную службу; участники Великой Отечественной войны и нетрудоспособные лица.

Финансирование государственного пенсионного обеспечения производится за счет средств федерального бюджета.

Пенсии по государственному пенсионному обеспечению могут быть различных видов в зависимости от категории граждан, которым они назначаются. Федеральным законом от 15 декабря 2001 г. № 166-ФЗ предусматривается установление социальных пенсий. Фактически социальная пенсия представляет из себя социальное пособие, основная цель которого – предоставить минимальный источник к существованию гражданину, не заработавшему право на получение трудовой пенсии.

Данный Федеральный закон закрепляет право некоторых категорий граждан на получение двух пенсий. Например, такое право имеют участники Великой Отечественной войны, которым может устанавливаться пенсия по инвалидности, предусмотренная Законом от 15 декабря 2001 г. № 166-ФЗ, и трудовая пенсия по старости в соответствии с Законом от 17 декабря 2001 г. № 173-ФЗ. Заметим, что Закон от 15 декабря 2001 г. № 166-ФЗ не охватывает все возможные случаи государственного пенсионного обеспечения. Пенсионное обеспечение отдельных категорий граждан, осуществляемое за счет средств федерального бюджета, может регулироваться другими законодательными актами.

В этой связи нельзя не отметить Федеральный закон от 4 марта 2002 г. № 21-ФЗ «О дополнительном ежемесячном материальном обеспечении граждан Российской Федерации за выдающиеся достижения и особые заслуги перед Российской Федерацией». Дополнительное ежемесячное материальное обеспечение может устанавливаться только гражданам Российской Федерации, если они: проживают на территории России; получают пенсию или ежемесячное пожизненное содержание, выплачиваемое пребывающему в отставке судье; не выполняют оплачиваемую работу и имеют выдающиеся достижения и особые заслуги перед нашей страной, которые в установленном порядке отмечены высшими государственными наградами и званиями.

К лицам, имеющим необходимые для назначения названного обеспечения награды и звания относятся: Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, граждане, награжденные орденом Святого апостола Андрея Первозванного, граждане, награжденные орденом Ленина, чемпионы Олимпийских игр, лауреаты государственных премий и др.

При определении суммы дополнительного материального обеспечения применяется размер базовой части трудовой пенсии по старости. При этом данная сумма зависит от конкретной награды (звания). Например, Героям Советского Союза дополнительное материальное обеспечение назначается в размере 415% названной части трудовой пенсии по старости.

Глава 2 Модель пенсионной системы Российской Федерации

2.1.Статус человека по отношению к пенсионной системе

Независимо от типа пенсионной системы (пенсионного законодательства) все население страны можно разделить на следующие категории[13]

:

· плательщики пенсионных взносов;

· получатели пенсии (пенсионеры);

· прочие лица, то есть люди, не платящие взносы и не получающие пенсию, например дети, студенты, безработные и т. п.

Понятно, что указанное деление не является альтернативным, так как человек может быть и пенсионером и плательщиком взносов одновременно.

В течение жизни человека его социально-экономический статус по отношению к пенсионной системе периодически меняется. Рассмотрим следующий пример[14]

: Иван Таранов до 13 лет не имел отношений с пенсионной системой. Однако когда Ивану исполнилось 13 лет, умер его отец и Иван начал получать пенсию по случаю потери кормильца. В 18 лет, после окончания школы, Иван поступил в Пищевой институт, который успешно закончил в возрасте 23 лет. Все это время он получал пенсию по случаю потери кормильца. В институте не было военной кафедры, поэтому Ивана призвали в армию на 2 года. После армии он в течение года не мог найти работу, а потом устроился наемным работником на предприятие по переработке сельхозпродукции. Когда Ивану исполнилось 33 года, предприятие обанкротилось, и Иван вновь оказался безработным. После 2 лет безработицы Иван нашел тяжелую, но высокооплачиваемую работу, которую выполнял в течение 5 лет. В возрасте 40 лет Иван решил, что довольно работать "на дядю", и на заработанные деньги купил ферму, тем более, что по роду предыдущей деятельности он имел некоторое отношение к сельскому хозяйству. Когда Ивану исполнилось 44 года, произошел несчастный случай, в результате которого он получил инвалидность и стал пенсионером по инвалидности, но работу решил не бросать. Правда, заниматься тяжелым фермерским трудом Иван уже не мог, поэтому открыл пивоварню. Дела его пошли в гору. В возрасте 60 лет Иван Таранов переоформил пенсию по инвалидности на пенсию по старости (до начала пенсионной реформы это имело смысл, так как пенсия по старости была почти в 1,5 раза больше пенсии по инвалидности). В возрасте 64 лет Иван передал пивоварню сыну, а сам устроился доцентом в Пищевой институт (следует упомянуть, что Иван будучи хозяином пивоварни защитил кандидатскую диссертацию по экономике пивоваренного производства). В 69 лет Иван ушел на заслуженный отдых и занялся разведением цветов на своей даче. В возрасте 92 лет Иван Таранов скончался.

История жизни Ивана Таранова показана на рис. 1 в виде траектории в фазовом пространстве "возраст–социально-экономический статус". Понятно, что это только одна история из множества историй почти 150-миллионного населения России, но она наглядно демонстрирует, что вследствие периодического изменения социально-экономического статуса человека невозможно разделить население на однородные группы лиц, всю жизнь работавших, например в сельском хозяйстве, в промышленности, в качестве индивидуальных предпринимателей и т. д., равно как и на группы лиц, всю жизнь имеющих высокие или низкие заработки. Поэтому в основу построения модели пенсионной системы России положен социально-когортный подход.

Рисунок 1

2.2 Принципы построения сценариев для моделирования

Сценарий для моделирования — это совокупность исходных данных и предположений, используемых при моделировании пенсионной системы Российской Федерации. Среди исходных данных и предположений можно выделить следующие основные элементы[15]

:

1. Демографический фактор, в том числе:

показатели, определяющие прогноз общей численности населения с разбивкой на половозрастные группы;

разделение каждой половозрастной группы на подгруппы: не пенсионеры, пенсионеры по разным основаниям, плательщики страховых взносов (как не пенсионеры, так и пенсионеры) и т. д;

2. Макроэкономический фактор;

3. Доходность инвестиций;

4. Индексация базовой, страховой и накопительной частей трудовой пенсии;

5. Пенсионный возраст;

6. Коэффициенты, используемые для расчета размера пенсии (остаточная продолжительность жизни и дополнительные коэффициенты для расчета трудовой пенсии по инвалидности);

7. Ставки пенсионных взносов на базовую, страховую и накопительную части трудовой пенсии.

Модель позволяет проводить моделирование с использованием множества различных сценариев. В качестве базового сценария использовался сценарий, соответствующий наиболее вероятному прогнозу демографических и макроэкономических показателей, а также действующему пенсионному законодательству Российской Федерации. Альтернативные сценарии позволяют изучить чувствительность системы к изменению ее параметров, определить узкие места действующей пенсионной системы и возможности повышения ее эффективности. По результатам моделирования дается оценка социально-экономических последствий реформирования пенсионной системы и разрабатываются рекомендации по внедрению новых и корректировке действующих нормативно-правовых актов Российской Федерации.

Демографический фактор

Динамику половозрастной численности населения определяют три показателя - рождаемость, смертность и миграция.

Во второй половине XX века во многих странах произошло падение рождаемости ниже уровня, обеспечивающего воспроизводство населения (порядка 2,1 ребенка на одну женщину) (табл. 1). Не избежала этой участи и Россия, где особенно резкое падение рождаемости имело место в 1990-е годы.

Таблица 1 Суммарный коэффициент рождаемости (на одну женщину)

[16]

| Страна |

1960 |

1970 |

1980 |

1995 |

2000 |

| Великобритания |

2,72 |

2,43 |

1,90 |

1,83 |

1,74 |

| Франция |

2,73 |

2,47 |

1,95 |

1,78 |

1,65 |

| Германия |

2,37 |

2,03 |

1,56 |

1,45 |

1,26 |

| Италия |

2,41 |

2,42 |

1,64 |

1,34 |

1,22 |

| Россия |

2,42 |

1,97 |

1,89 |

1,89 |

1,34 |

в 2005 году — 1.17.

Можно рассмотреть три сценария рождаемости:

1. Низкий, в соответствии с которым суммарный коэффициент рождаемости упадет до минимального в настоящее время европейского показателя — 1,09;

2. Средний, в соответствии с которым суммарный коэффициент рождаемости вырастет до 1,4;

3. Высокий, в соответствии с которым суммарный коэффициент рождаемости вырастет до 1,75.

Еще одним, наряду с суммарным коэффициентом рождаемости, параметром демографического прогноза является средний возраст матери при рождении ребенка. Низким сценарием предполагается, что средний возраст матери при рождении ребенка стабилизируется на уровне, который чуть ниже нынешнего — 25,7 года, а средним и высоким сценариями предполагается рост среднего возраста матери при рождении ребенка до 27,8 и 30,6 года соответственно.

Три сценария смертности:

1. Низкий, в соответствии с которым продолжительность жизни мужчин возрастет до 62,4 года, а женщин — до 75,2 года. Фактически в этом прогнозе предполагается, что до 2050 года продолжительность жизни в России так и не превысит показателей 1986 года;

2. Средний, в соответствии с которым продолжительность жизни мужчин вырастет до 66,3 года, а женщин — до 77,7 года;

3. Высокий, в соответствии с которым продолжительность жизни мужчин увеличиться до 70,3 года, а женщин — до 81,0 года. Следует заметить, что даже эта продолжительность жизни ниже современной продолжительности жизни в ряде развитых стран мира.

Все три варианта предусматривают существенное снижение коэффициента младенческой смертности: с 15,3 смерти на 1000 человек до 5,0; 3,8 и 3,5 в низком, среднем и высоком сценариях соответственно.

Все основные сценарии предусматривают достаточно низкую международную миграцию в Россию. Низкий сценарий предполагает падение нетто миграции в Россию с 45 тыс. человек в 2005 году до 30 тыс. человек в 2050 году; средний — с 96 тыс. до 61 тыс. человек, а высокий — со 127 тыс. до 90 тыс. человек. Кроме того, в докладе Госкомстата России рассматривается четвертый (дополнительный) вариант миграции, в соответствии с которым нетто миграция составит порядка 270 тыс. человек в год.

В докладе приведены результаты прогноза численности населения в соответствии со всеми четырьмя сценариями (табл. 2).

Таблица 2 Сценарные предпосылки и ожидаемая численность населения России[17]

| Год |

Сценарий |

| низкий |

средний |

средний с высокой миграцией |

высокий |

| Суммарный коэффициент рождаемости |

| 2007 |

1,2 |

1,2 |

1,2 |

1,2 |

| 2025 |

1,09 |

1,4 |

1,4 |

1,66 |

| 2050 |

1,09 |

1,4 |

1,4 |

1,75 |

| Ожидаемая продолжительность жизни при рождении (мужчины), лет |

| 2007 |

59,0 |

59,0 |

59,0 |

59,0 |

| 2025 |

60,2 |

63,1 |

63,1 |

65,5 |

| 2050 |

62,4 |

66,3 |

66,3 |

70,3 |

| Ожидаемая продолжительность жизни при рождении (женщины), лет |

| 2007 |

72,2 |

72,2 |

72,2 |

72,2 |

| 2025 |

73,4 |

75,0 |

75,0 |

76,9 |

| 2050 |

75,2 |

77,7 |

77,7 |

81,0 |

| Миграционный прирост, тыс. человек |

| 2001–2025 |

1050 |

2204 |

4609 |

3104 |

| 2026–2050 |

790 |

1675 |

6650 |

2470 |

| Численность постоянного населения, на конец года, тыс. человек |

| 2007 |

144 819 |

144 819 |

144 819 |

144 819 |

| 2010 |

134 685 |

138 186 |

138 601 |

140 116 |

| 2020 |

121 983 |

130 990 |

131 836 |

137 323 |

| 2030 |

107 311 |

121 501 |

123 994 |

132 758 |

| 2040 |

92 129 |

111 568 |

115 920 |

127 036 |

| 2050 |

77 162 |

101 921 |

107 605 |

122 634 |

При формировании сценариев для прогнозирования численности населения Российской Федерации Госкомстат России в одном сценарии объединил низкую рождаемость, низкую продолжительность жизни и низкую нетто миграцию, в другом — средние показатели, а в третьем — высокие

. Такая группировка определялась стоявшей перед Госкомстатом России задачей — оценить возможную численность населения при различных предположениях. Однако с точки зрения пенсионной системы принципиально важен другой фактор — коэффициент пенсионной нагрузки, то есть количество пенсионеров, приходящееся на одного человека работоспособного возраста. С этой точки зрения, наряду со средним, представляют интерес следующие сценарии[18]

:

1 Низкая рождаемость в сочетании с высокой продолжительностью жизни

. Это наихудшее для государственной пенсионной системы сочетание, при котором низкая численность лиц работоспособного возраста (низкая рождаемость) сочетается с относительно высокой численностью пенсионеров (высокая продолжительность жизни). Выше уже упоминалось, что даже высокий прогноз Госкомстата России предполагает более низкую продолжительность жизни в России в 2050 году, чем современная продолжительность жизни в ряде развитых странах мира. Это предположение консервативно с точки зрения прогнозирования численности населения, но не с точки зрения проблем пенсионной системы. Поэтому целесообразно рассмотреть вариант с существенно более высоким ростом продолжительности жизни;

2. Высокая рождаемость в сочетании с низкой продолжительностью жизни

. Как ни цинично это звучит, но низкая продолжительность жизни хороша для государственной пенсионной системы, поскольку при этом сокращается количество пенсионеров. Кроме того, высокая рождаемость приводит к относительному увеличению численности лиц работоспособного возраста.

Описываемая модель пенсионной системы Российской Федерации включает в себя блок прогнозирования численности населения

. Расчетные алгоритмы блока, использующие стандартный метод передвижки по возрастам с миграцией, практически совпадают с используемыми Госкомстатом России. Это позволяет заложить в модель любые предположения об основных параметрах демографического прогноза:

1. Рождаемости: суммарный коэффициент рождаемости и средний возраст матери при рождении ребенка;

2. Смертности: ожидаемая продолжительность жизни при рождении для мужчин и женщин, а также младенческая смертность;

3. Миграции: общее количество выбывших из страны и прибывших в страну.

Следует заметить, что, во-первых, в блок прогнозирования численности населения заложены алгоритмы перевода интегральных показателей, таких, как продолжительность жизни или общее количество прибывших и выбывших, в половозрастные характеристики смертности и миграции; во-вторых, модель позволяет проводить расчеты с использованием внешнего прогноза численности населения; в-третьих, как уже упоминалось выше, низкий, средний и высокий сценарии Госкомстата России предусматривают достаточно низкую международную миграцию, поэтому миграция не учитывается в приведенных выше формулах для расчета основных показателей страховой и накопительной частей трудовой пенсии, однако изложенный в данной статье подход позволяет модифицировать формулы таким образом, чтобы они в явном виде учитывали обе составляющие миграции: эмиграцию и иммиграцию, что имеет смысл только в случае изучения вопроса о возможном влиянии на пенсионную систему высокой миграции.

Разбивка половозрастных групп на подгруппы

Разбивка половозрастных групп на подгруппы проводилась в соответствии с установленными выше процентными соотношениями[19]

.

В базовом сценарии численность досрочных пенсионеров по старости устанавливалась в соответствии с действующим законодательством. Это означает сокращение их численности в соответствии с пунктом 3 статьи 28 Федерального закона № 173-ФЗ "О трудовых пенсиях в Российской Федерации", который предусматривает, что указанные в данной статье лица, проработавшие на 1 января 2003 года менее половины требуемого для досрочного назначения пенсии срока, будут получать профессиональные пенсии, назначение которых будет регулироваться соответствующим федеральным законом. Одним из основных альтернативных сценариев является исключение из пенсионного законодательства права на досрочную пенсию по старости.

В базовом сценарии количество плательщиков пенсионных взносов установлено в соответствии с прогнозом Минэкономразвития России. В альтернативных сценариях рассмотрены иные варианты расчета численности плательщиков взносов.

Дополнительно проведен анализ чувствительности основных финансовых результатов модели к изменению численности пенсионеров по инвалидности.

Макроэкономический фактор

В модели использовались следующие макроэкономические показатели[20]

:

· прогноз темпов инфляции;

· прогноз роста валового внутреннего продукта (ВВП);

· прогноз роста средней заработной платы.

В базовом сценарии применялся прогноз Минэкономразвития России. В альтернативных сценариях варьировались прогнозируемый рост ВВП и связанный с ним рост средней заработной платы.

Доходность инвестиций

Доходность инвестиций — очень важный параметр, определяющий эффективность введения накопительной части трудовой пенсии. Следует отметить, что с точки зрения пенсионной системы важна не номинальная, а реальная доходность, то есть доходность сверх инфляции. Более того, большое значение имеет превышение доходности инвестиций над темпами роста заработной платы, поскольку рост заработной платы напрямую связан с объемом взносов[21]

.

Доходность инвестиций — очень трудно прогнозируемый, наряду с макроэкономическими показателями, фактор, который в значительной степени зависит и от регулирования пенсионных инвестиций.

В качестве базовой ставки доходности при моделировании российской пенсионной системы использовался прогноз Минэкономразвития России. В альтернативных вариантах этот показатель варьировался в широком диапазоне.

Следует учитывать, что доходность инвестиций на этапах накопления и выплаты пенсии может быть разной. Это связано с различиями в регулировании пенсионных накоплений на этих двух этапах, а также с тем, что пенсионными накоплениями и выплатой пенсии могут заниматься разные финансовые институты, например накоплениями могут заниматься негосударственные пенсионные фонды, а выплатой пенсий — страховые компании.

Индексация базовой, страховой и накопительной частей трудовой пенсии

В базовом сценарии базовая часть трудовой пенсии индексировалась в соответствии с инфляцией. Альтернативные варианты предусматривали более высокую индексацию, с тем чтобы довести базовую часть трудовой пенсии до уровня прожиточного минимума.

В базовом сценарии страховая часть трудовой пенсии индексировалась в соответствии с индексом роста доходов Пенсионного фонда Российской Федерации в расчете на одного пенсионера, направляемых на выплату страховой части трудовой пенсии. Альтернативные сценарии предусматривали широкий выбор вариантов индексирования.

Накопительная часть трудовой пенсии индексировалась в соответствии с доходностью инвестирования пенсионных накоплений.

Пенсионный возраст

Как уже говорилось выше, общей для большинства стран мира проблемой является повышение коэффициента демографической нагрузки (отношения количества пенсионеров к численности работников), причиной которого являются падение рождаемости и рост продолжительности жизни. Одной из наиболее действенных мер по снижению нагрузки на бюджет и на плательщиков пенсионных взносов является повышение пенсионного возраста, которое снижает коэффициент демографической нагрузки, увеличивает период уплаты пенсионных взносов и сокращает период выплаты пенсий. Во многих странах мира, в том числе и во многих бывших республиках Советского Союза, пенсионный возраст повышен или его повышение запланировано. Кроме того, интересно отметить, что во многих странах проведено или запланировано выравнивание пенсионного возраста. К этим странам относятся, в частности, Австралия, Великобритания, Германия, Греция, Грузия, Ирландия и Португалия. Выравнивание пенсионного возраста, по-видимому, связано с такими факторами, как изменение социального статуса женщин, снижение рождаемости (сокращение времени на выращивание внуков), а также более высокая продолжительность жизни женщин, чем продолжительность жизни мужчин.

Следует заметить, существует мнение, что рост пенсионного возраста ведет к росту безработицы. Однако, чтобы избежать этого, достаточно осуществлять повышение пенсионного возраста постепенно, компенсируя растущую вследствие низкой рождаемости нехватку рабочей силы, а также проводить активную политику государства в сфере занятости и на рынке труда, в том числе касающуюся устранения дискриминации по возрасту.

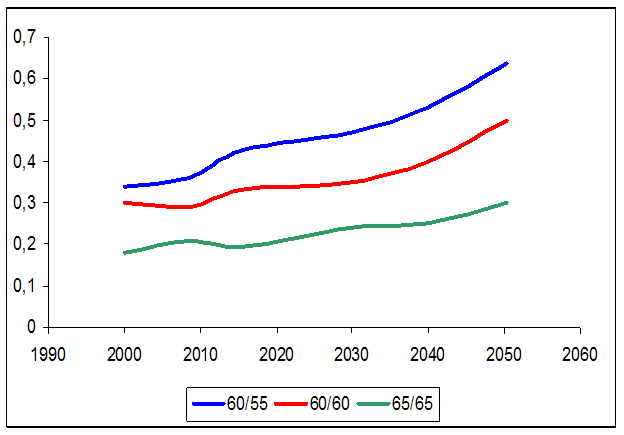

В базовом сценарии использовался современный пенсионный возраст (60 лет — для мужчин и 55 — для женщин). Альтернативные сценарии рассматривали повышение пенсионного возраста вплоть до 65 лет как для мужчин, так и для женщин. На рис. 2 показаны коэффициенты пенсионной нагрузки для среднего сценария демографического прогноза при разном пенсионном возрасте. Из данного рисунка, в частности, видно, что повышение пенсионного возраста до 65 лет позволит снизить коэффициент пенсионной нагрузки почти вдвое.

Рисунок 2 Коэффициент демографической нагрузки для среднего демографического сценария при изменении пенсионного возраста для мужчин и женщин[22]

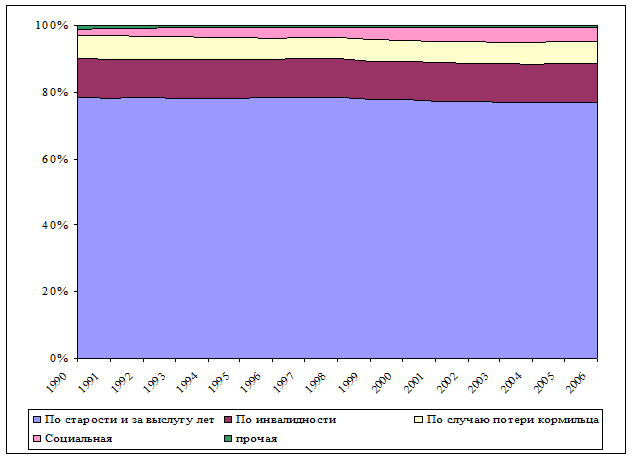

Российским пенсионным законодательством предусмотрена выплата трех типов, трудовых пенсий — по старости и за выслугу лет; по случаю потери кормильца; по инвалидности, а также социальных пенсий. На рис. 3 приведены данные Госкомстата России о численности пенсионеров–получателей указанных типов пенсий в период с 1990 по 2006 год.

Рисунок 3 Динамика численности основных групп пенсионеров в % от общей численности пенсионеров в соответствующем году

В настоящее время численность пенсионеров по старости и за выслугу лет составляет 77,0% от численности всех пенсионеров. Следующие по величине группы пенсионеров — пенсионеры по инвалидности (11,6%), пенсионеры по случаю потери кормильца (6,5%) и пенсионеры–получатели социальной пенсии (4,2%). Численность прочих категорий пенсионеров составляет менее 1,0% от их общей численности, поэтому при анализе эти категории пенсионеров не учитываются. Из рис. 4 видно, что относительные численности основных категорий пенсионеров на протяжении последнего 10-летия были достаточно стабильными. Отсутствие ярко выраженных трендов даже в сложных социально-экономических условиях, в которых Россия находилась в указанный период времени, позволяет сделать предположение о консервативности этих показателей и в перспективе.

Коэффициенты, используемые для расчета размера пенсии

Для расчета страховой (условно-накопительной) и накопительной частей трудовой пенсии накопления (условные или реальные) нужно разделить на остаточную продолжительность жизни[23]

.

В базовом сценарии использовались установленная действующим законодательством одинаковая для мужчин и женщин остаточная продолжительность жизни. В альтернативных вариантах применялись расчетные, основанные на реальной остаточной продолжительности жизни, показатели. Кроме того, следует отметить, что использование одинаковой средней остаточной продолжительности жизни для мужчин и для женщин при разных возрастах выхода на пенсию является, в сущности, дискриминацией мужчин. Одинаковые размеры остаточной продолжительности жизни, как правило, используются только при наличии одинаковых возрастов выхода на пенсию. Такой подход применялся в альтернативных сценариях.

Ставки пенсионных взносов (налогов)

В базовом сценарии ставки пенсионных взносов принимались равными величинам, установленным действующим законодательством. В альтернативных сценариях рассматривались различные варианты уплаты пенсионных взносов теми группами плательщиков, которые в настоящее время уплачивают взносы по льготным ставкам — индивидуальными предпринимателями, адвокатами, сельскохозяйственными работниками и т. д[24]

.

Следует отметить, что в Налоговом кодексе Российской Федерации отсутствует какая бы то ни было регламентация индексирования регрессивной шкалы уплаты единого социального налога. Сохранение действующей шкалы приведет вследствие инфляции и роста заработной платы в реальных величинах к обесцениванию единого социального налога. Поэтому, очевидно, что эту шкалу необходимо проиндексировать или отменить. В базовом сценарии коэффициент перевода номинальных взносов в фактические (учитывающие регрессивную шкалу) установлен на долгосрочную перспективу в пределах имеющегося на сегодняшний день уровня. В альтернативных сценариях рассматривались иные подходы, в том числе отмена регрессивной шкалы.

2.3 Принцип расчета страховой и накопительной частей трудовой пенсии

Новая пенсионная система предусматривает три части трудовой пенсии по старости и инвалидности: базовую, страховую, основанную на условно-накопительном принципе, и накопительную. Введение накопительных принципов существенно усложнило моделирование пенсионной системы Российской Федерации, поскольку потребовало учета не только размера заработной платы перед выходом на пенсию и стажа работы, но и истории уплаты взносов.

С математической точки зрения расчет условных накоплений в страховой части трудовой пенсии в сущности тот же, что и расчет реальных накоплений.

В основу моделирования пенсионной системы Российской Федерации положен социально-когортный подход. Суть этого подхода поясним на примере расчета страховой части трудовой пенсии по старости для группы трудоспособных, не получающих пенсию лиц мужского пола, которым в базовом (2007) году моделирования было 50 лет[25]

.

По состоянию на 1 января 2007 года названная группа лиц уже имела некоторый (суммарный по всем членам) расчетный пенсионный капитал (РПК). В течение 2007 года могут произойти следующие события:

1. Группа лишится части своих членов, вследствие:

смерти членов когорты в течение 2007 года;

перехода некоторых членов группы в группу лиц, получающих пенсию по старости (досрочную);

перехода некоторых членов в группу лиц, получающих пенсию по инвалидности;

2. Будет произведена индексация РПК;

3. Будут уплачены годовые взносы на страховую часть трудовой пенсии.

Выбывшие из группы лица изымут свой РПК из суммарного РПК

группы. Оставшийся РПК будет индексироваться и пополняться за счет взносов, которые будут уплачены 2002 году.

Этот процесс будет повторяться в течение последующих лет прогноза до тех пор, пока группа не достигнет возраста 60 лет. По достижении 60-летнего возраста все члены группы начнут получать пенсию по старости, средний размер которой на дату установления пенсии будет равен суммарному размеру РПК группы, деленному на численность группы, на дату достижения 60-летнего возраста и остаточную продолжительность жизни, используемую для расчета страховой части трудовой пенсии.

Важно отметить, что речь идет о расчете среднего размера страховой части трудовой пенсии лиц, достигших возраста, дающего право на трудовую пенсию по старости (60 лет — для мужчин и 55 лет — для женщин). Не делается попытки разделить людей на группы, связанные, например, с их статусом в отношении уплаты пенсионных взносов, размером заработной платы и т. д., поскольку многие граждане, как уже говорилось выше, не принадлежат все время к одной и той же социальной группе, а мигрируют между ними. В каждом году прогноза группа лиц, не получающих пенсию, состоит из:

1. Плательщиков единого социального налога, которых можно далее разделить в соответствии с установленными в Налоговом кодексе Российской Федерации группами, платящими налоги по различным ставкам;

2. Плательщиков страховых взносов в форме фиксированного платежа. (В соответствии со статьей 28 Закона № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации.);

3. Лиц, по разным причинам не платящих пенсионные взносы, — безработных, учащихся, лиц, уклоняющихся или освобожденных от уплаты взносов, домохозяек и т. д.

При этом статус плательщика (или неплательщика) взносов регулярно меняется. Поэтому рассчитанный в соответствии с социально-когортным подходом размер пенсии является по сути размером пенсии среднего человека, который был и плательщиком единого социального налога, и плательщиком страховых взносов в форме единого платежа, и безработным и т. д.

Глава 3 Перспективы развития новой пенсионной системы

3.1 Основные различия между старой пенсионной системой и новой

- В новой модели расчета пенсий заработная плата работника будет учитываться в полном объеме и на протяжении всего трудового стажа. Новая модель, оставаясь распределительной, дополняется персонифицированным учетом и накоплением пенсионных прав гражданина и пенсионных обязательств государства. Старая система в основе своей являлась не столько распределительной, сколько перераспределительной – между группами с различным уровнем дохода[26]

.

- Новая пенсионная модель в большей мере является страховой моделью, в которой размер пенсии зависит от размера заработной платы.

- Новая модель, так же как и старая, основана на принципе солидарности поколений. Но в отличие от старой она основана на персонифицированном учете обязательств государства перед будущим пенсионером. При этом на счетах граждан будут накапливаться не средства, а обязательства государства перед гражданами. Платежи за работающих будут поступать в Пенсионный фонд России и фиксироваться на лицевых счетах, но деньги, как и раньше, будут направляться на выплаты пенсий нынешним пенсионерам.

- Новым пенсионным законодательством установлены и новые нормы по трудовому стажу. Минимальный стаж для получения базовой пенсии будет составлять 5 лет. В существующей модели отработанными годами определялось, какой процент от учитываемой зарплаты может получить в виде пенсии работник. Согласно новой модели, основным показателем, который будет определять размер пенсии - будет сумма рублей на лицевом счете. Сумма эта будет во многом зависеть от количества отработанных лет. Чем больше лет, тем больше пенсионный капитал, тем больше пенсия.

- В новой пенсионной модели предложена принципиально новая схема индексации пенсий. В основе ее – прогноз темпов инфляции и роста заработной платы на планируемый год. По этим показателям и с учетом прогнозируемых доходов пенсионной системы и будет определяться размер индексации на год, утверждаемый в бюджете ПФР

3.2 Проблемы и перспективы развития пенсионного фонда

Состояние пенсионной системы России оценивается экспертами как нестабильное. С начала старта пенсионной реформы - 1 января 2002 г. - система обязательного пенсионного страхования накопила ряд проблем. Говоря о сложностях развития этой системы, в качестве первой проблемы выделяется нарастающий дефицит Пенсионного фонда (ПФР). В 1999 г. профицит бюджета ПФР составил 16 млрд руб. В 2000 г. – 90 млрд руб., а в 2001 г. – 17 млрд руб. С 2000 года стал формироваться дефицит, который в 2002 г. равнялся 2 млрд руб. В 2005 г. он составил 182 млрд руб. В 2006 г. дефицит составит 93 млрд руб. К концу 2007 г. дефицит может значительно оказаться больше[27]

.

В качестве второй проблемы обозначается снижение размера пенсий, т.к. реформа и снижение тарифов идут за счет снижения размеров пенсий. Размер пенсий анализируется при помощи коэффициента замещения, который показывает, насколько пенсия покрывает предыдущий заработок.

В 1995г. этот коэффициент составлял 39,8%, то есть был почти равен норме Конвенции МОТ, согласно которой коэффициент замещения должен составлять 40%. В 1998 г. коэффициент замещения был равен 37,9%, в 2005 г. коэффициент замещения составил 27,5%. На 2006 г., коэффициент замещения составил 25%.

В качестве следующей проблемы можно выделить снижение доли пенсионного страхования в системе обязательного пенсионного страхования в той страховой части пенсии, которая зависит от заработка и стажа. И как следствие, приводит к увеличению прямых выплат в виде базовых выплат пенсий, не зависящих от зарплаты и стажа.

Это приводит к увеличению перераспределяемых через пенсионный фонд льготных выплат. Выплата пенсий составляет 84% от расходов пенсионного фонда, а начиналось все, когда доля пенсионных расходов составляла 96-98%.

К проблемным аспектам развития обязательного пенсионного страхования была отнесена низкая доходность по средствам, как оставшимся в Пенсионном фонде, так и переданным управляющим компаниям, составляющая 4% годовых. Причем негосударственные пенсионные фонды предоставляют доходность от 4 до 17%. В настоящее время уровень инфляции «перекрывает» уровень доходности.

Рост системы государственного (добровольного) пенсионного страхования по всем показателям замедлился. По ее мнению, в результате пенсионной реформы у граждан оказался «подорван» как спрос, так и интерес на услуги негосударственных пенсионных фондов (НПФ).

В качестве мер для преодоления сложившейся ситуации планируется усовершенствование системы налогообложения НПФ, которая в настоящее время является «запретительной», и расширение спроса граждан на их услуги через предоставление адекватной информации об их деятельности.

В результате были представленны предложения Национальной ассоциации негосударственных пенсионных фондов по базовым положениям концепции налогообложения участников негосударственного пенсионного обеспечения. В настоящее время деятельность по негосударственному пенсионному обеспечению осуществляют почти 300 НПФ. 700 тыс. человек уже получают негосударственную пенсию.

Основной целью концепции является снижение бремени государства в деле пенсионного обеспечения путем повышения ответственности работодателей перед своими работниками через систему негосударственного пенсионного обеспечения. Кроме того, концепция направлена на установление тесной связи между размером пенсии и прошлым заработком пенсионера и на создание равных условий для всех институтов, осуществляющих пенсионное обеспечение и страхование.

По оценкам Министерства финансов РФ, уже к 2015 году пенсионная система России будет переживать серьезнейший кризис, связанный с уравниванием численности работающего и неработающего населения. К тому времени даже для поддержания сегодняшнего уровня пенсий государству придется привлекать дополнительные средства в размере 2% ВВП.

Возможно, дефицит бюджета ПФР (Пенсионного фонда России) придется компенсировать за счет, так называемого, человеческого фактора или, другими словами, повысить возрастной пенсионный порог. Иного способа закрыть столь крупные бюджетные дыры в министерстве пока не находят[28]

.

Тем не менее, по мнению председателя правления пенсионного фонда (ПФ) России Геннадия Батанова, дефицит существовал практически всегда и не о каком повышении пенсионного возраста для россиян речи пока не идет. В финансовых расчетах на 2008-2010 годы повышение пенсионного возраста не закладывается. С другой стороны, назрела потребность решения вопроса, касающегося досрочного выхода на пенсию части россиян, занятых в некоторых областях российской экономики. Треть государственного бюджета уходит именно на "досрочников". Оплачивать такие расходы в новом законопроекте о профессиональных пенсионных системах предлагается работодателям, которым в случае принятия закона придется отчислять на социальные нужды на 3-7% больше. Одновременно с этим будет корректироваться перечень профессий, имеющих возможность досрочного выхода на пенсию.

Повысить пенсионный возраст и стимулировать работать пенсионеров, можно, если пообещать им более высокую пенсию. С точки зрения экономической эффективности, эти изменения были бы вполне оправданы. Для Пенсионного фонда это реальная возможность решить проблемы бюджетного дефицита. Но в нашей стране подобные меры невозможны по двум причинам: во-первых, они непопулярны среди населения с социально-политической точки зрения; во- вторых, в тех странах, где порог пенсионного возраста выше, чем в России, совсем другие стандарты медицинского обслуживания и уровень жизни, в целом, гораздо выше. В российских условиях реализовать эту меру можно только в совокупности с весьма существенным пакетом экономических реформ. Но в связи с тем, что реформы в стране продвигаются достаточно медленно, осуществить предложенные изменения вряд ли удастся.

Критический дефицит бюджета ПФР никак не является следствием реформы пенсионной системы. Это результат других преобразований – прежде всего в налоговой политике. Это результат принятия на себя государством новых социальных обязательств, лежащих вне пенсионной сферы, - таких, как выплата ЕДВ и ДЕМО, И в наименьшей степени это результат появления в структуре трудовой пенсии ее накопительной части, на которую не раз уже пытались возложить всю полноту ответственности за дефицит бюджета ПФР.