| 1. Основные определения финансового менеджмента.

- система состоящая из 2-х подсистем : управляющей и управляемой

- система управления финансовым состоянием предприятия

- система управления движением денежных потоков на предприятии

- наука и искусство принимать инвестиционные решения и решения по выбору источников финансирования.

2. Цель и задачи финансового менеджмента.

Главная цель – обеспечение максимизации благосостояния собственников предприятия, в текущем и перспективном периодах.

Задачи:

- обеспечение наиболее эффективного исполнения

- обеспечение максимизации прибыли предприятия при допустимом уровне финансового рынка

- обеспечение финансового равновесия

3. Структура (основные темы) курса «Финансовый менеджмент»

- Сущность, цели и задачи финансового менеджмента

- Концепция временной стоимости денег и математические основы финансового менеджмента

- Виды рисков и управление рисками в финансовом менеджменте

- Финансовая отчетность и оценка финансового положения предприятия

- Экономический анализ — основа принятия решений в финансовом менеджменте

- Структура капитала

- Политика привлечения заемных средств. Оценка финансового левериджа

- Максимизация прибыли. Оценка производственного левериджа. Производственный леверидж. Эффект производственного рычага

- Распределение прибыли. Политика выплаты дивидендов и политика развития производства

- Долгосрочное финансирование за счет собственного капитала

- Стоимость капитала

- Управление необоротными активами

- Управление оборотными активами

- Оценка эффективности инвестиций

- Внутрифирменное финансовое планирование

- Прогнозирование перспектив развития предприятия

4. Функции финансового менеджмента как управляющей системы.

- разработка финансовой стратегии

- формирование эффективных информационных систем

- осуществление анализа финансовой деятельности предприятия

- осуществление планирования финансовой деятельности

- разработка системы стимулирования

- осуществление эффективного контроля за реализацией управленческих решений

5. Функции финансового менеджмента как специальной области управления.

- управление активами

- управление капиталом (собственным, заемным ит.д.)

- управление инвестициями (реальными, финансовыми)

- управление денежными потоками

- управление финансовыми рисками

- антикризисное финансовое управление при угрозе банкротства

6. Принципы и механизм финансового менеджмента

Механизм:

- государственное нормативно-правовое регулирование

- рыночный механизм

- внутренний механизм регулирования отдельных аспектов финансовой деятельности

- система конкретных методов и приемов осуществления управления финансовой деятельностью предприятия

Принципы:

- интегрированность с общ. системой управления предприятием

- комплексный характер управленческих решений

- высокий динамизм управления

- вариативность подходов к разработке управленческих решений

- ориентированность на стратегические цели развития предприятия

7. Система информационного обеспечения финансового менеджмента.

Процесс непрерывного целенаправленного подбора информативных показателей необходимых для осуществления анализа, планирования и подготовки эффективных операционных решений.

Показатели, формируемые из внешних источников:

1. показатели, характеризующие общеэкономическое развитие страны

2. показатели, характеризующие конъюнктуру финансового рынка

3. показатели, характеризующие деятельность контрагентов и конкурентов

4. нормативно регулируемые показатели

Показатели из внутренних источников:

1. показатели, характеризующие финансовое состояние и результаты Финансовой деятельности по предприятию в целом

2. показатели, характеризующие финансовые результаты деятельности структурных подразделений предприятия

3. нормативно-тестовые показатели, связанные с финансовым развитием предприятия

8. Система методов финансового анализа.

Представляет собой процесс исследования финансового состояния и основных результатов финансовой деятельности предприятия с целью выявления резервов повышения его рыночной стоимости и обеспечения эффективного развития.

Методология:

1. горизонтальный финансовый анализ (сопоставление финансовых показателей отчетного периода с показателями предыдущего периода)

2. вертикальный (структурный) – структурный анализ активов капитала, денежных потоков.

3. сравнительный – показатели предшествующих периодов; сравнительный анализ данного предприятия и среднеотраслевых показателей; сравнительный анализ финансовых показателей и конкурентов.

4. анализ сравнительных коэффициентов (R-анализ) – анализ финансовой устойчивости, коэф. ликвидности, оборачиваемости, рентабельности, рыночной активности (доходности акций компании)

5. интегральный финансовый анализ

9. Система методов финансового планирования и финансового контроллинга.

Система фин. планирования.

Процесс разработки системы финансовых планов и плановых показателей по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности его финансовой деятельности в предстоящем периоде.

СИСТЕМА ФИНАНСОВОГО КОНТРОЛЛИНГА

Финансовый контроллинг представляет собой контролирующую систему, обеспечивающую концентрацию контрольных действий на наиболее приоритетных направлениях финансовой деятельности, своевременное выявление отклонений фактических ее результатов от предусмотренных и принятие оперативных управленческих решений, обеспечивающих ее нормализацию.

Основными функциями финансового контроллинга являются:

• наблюдение за ходом реализации финансовых заданий, установленных системой плановых финансовых показателей и нормативов;

• измерение степени отклонения фактических результатов финансовой деятельности от предусмотренных;

• диагностирование по размерам отклонений серьезных ухудшений в финансовом состоянии и существенного снижения темпов финансового развития;

• разработка оперативных управленческих решении по нормализации финансовой деятельности в соответствии с предусмотренными целями и показателями;

• корректировка при необходимости отдельных целей и показателей финансового развития в связи с изменением внешней финансовой среды, конъюнктуры финансового рынка и внутренних условий.

Как видно из этих функций, финансовый контроллинг не ограничивается осуществлением лишь внутреннего контроля за осуществлением финансовой деятельности и финансовых операций, но является эффективной координирующей системой обеспечения взаимосвязи между формированием информационной базы, финансовым анализом, финансовым планированием и внутренним финансовым контролем.

Построение системы финансового контроллинга базируется на определенных принципах, основными из которых являются:

1. Направленность системы финансового контроллинга на реализацию разработанной финансовой стратегии. Для того, чтобы быть эффективным финансовый контроллинг должен носить стратегический характер, т.е. отражать основные приоритеты финансового развития.

2. Многофункциональность финансового контроллинга. Он должен обеспечивать контроль приоритетных показателей финансового развития, предусматривать возможность сравнения контролируемых показателей, обеспечивать взаимосвязь контролируемых финансовых показателей с другими показателями.

3. Ориентированность финансового контроллинга на количественные стандарты. Эффективность контрольных действий значительно возрастает, если контролируемые стандарты деятельности выражены конкретными количественными показателями. Это не означает, что контроллинг не должен охватывать качественные аспекты — речь идет лишь о том, что эти качественные аспекты должны быть выражены в системе количественных стандартов, что исключит различное их толкование.

4. Соответствие методов финансового контроллинга специфике методов финансового анализа и финансового планирования. В процессе организации финансового контроля необходимо ориентироваться на весь арсенал ранее рассмотренных систем и методов финансового планирования (при подготовке стандартов контроля) и анализа (при подготовке показателей, отражающих фактически достигнутые результаты, и выявлении причин их отклонений от стандартов).

5. Своевременность операций контроллинга. Эта своевременность заключается не в высокой скорости или частоте осуществления контрольных функций, а в адекватности периодов контрольных действий периоду осуществления отдельных операций, связанных с формированием результатов финансовой деятельности. Главное условие своевременности финансового контроллинга заключается в следующем: он должен носить характер "раннего предупреждения кризисного развития", т.е. позволять устранять текущие отклонения прежде, чем они примут серьезный характер.

6. Гибкость построения контроллинга. Внутренний финансовый контроль должен быть построен с учетом возможности приспособления к новым финансовым инструментам; к новым нормам и видам осуществления операционной, инвестиционной и финансовой деятельности; к новым технологиям и методам осуществления финансовых операций. Без достаточной степени гибкости система контроллинга не будет эффективной даже в тех областях контроля финансовой деятельности, для которых она изначально строилась.

7. Простота построения контроллинга. Простейшие формы и методы внутреннего финансового контроля, построенного в соответствии с его целями, требуют меньших усилий контролирующих менеджеров и, как правило, более экономичны. Чрезмерная сложность построения финансового контроллинга может быть не понята или не поддержана его операторами а также потребовать существенного увеличения потока информации для его осуществления.

8. Экономичность контроллинга. Затраты по осуществлению финансового контроллинга должны быть минимизированы с позиций их адекватности эффекту этого контроля. Это означает, что объем расходов по организации контроллинга не должен превышать размера того эффекта (снижения затрат, прироста доходов, увеличения прибыли и т.п.), который достигается в процессе его осуществления.

10. Долгосрочное (перспективное) внутрифирменное финансовое планирование.

Долгосрочное (перспективное) внутрифирменное финансовое планирование - это планирование на несколько лет (пятилетку) с разбивкой по годам.

Цель долгосрочного планирования - определение возможных объемов финансовых ресурсов, капитала и резервов на основе прогнозирования величины финансовых показателей.

Задачами планирования являются определение плановых объемов необходимых денежных фондов и направлений их расходования; установление финансовых отношений с бюджетом, банком, страховыми организациями и другими хозяйствующими субъектами; выявление путей наиболее рационального вложения капитала и его эффективного использования; увеличение прибыли за счет экономного использования финансовых ресурсов предприятия; осуществление контроля за использованием и расходованием денежных средств и другие.

Важным моментом финансового планирования является его стратегия. Содержанием стратегии финансового планирования является определение его центров доходов и центров расходов. Центры дохода - это его подразделения, которые приносят максимальную прибыль. Центры расходов - это подразделения, являющиеся малорентабельными или вообще некоммерческими, но играющими важную роль в общем производственном процессе.

11. Краткосрочное (текущее) и оперативное внутрифирменное финансовое планирование.

Распространенной формой краткосрочного (текущего) внутрифирменного планирования является годовой финансовый план предприятия, который выполняет роль инструмента планирования и инструмента контроля деятельности фирмы. Годовой финансовый план представляет собой бюджет компании на год.

В практике финансового менеджмента различают несколько видов бюджетов: общий, оперативный, финансовый, денежных средств.

• Общий бюджет характеризует прогнозы компании в отношении объема реализованной продукции и других финансовых операций на предстоящий период. Общий бюджет обычно подразделяют на два: операционный и финансовый.

• Операционный бюджет включает следующие виды бюджетов: бюджет реализации; бюджет производства; бюджет прямых затрат на материалы; бюджет прямых затрат на труд; бюджет производственных накладных расходов; бюджет общих и административных расходов; прогнозный отчет о прибыли.

• Финансовый бюджет состоит из бюджета денежных средств и прогнозного баланса.

Основными составляющими общего бюджета являются прогнозный баланс, прогнозный отчет о прибыли и бюджет денежных средств.

• Бюджет денежных средств позволяет финансовому менеджеру оценить будущие притоки и оттоки денежных средств за определенный период, поддерживать остатки денежных средств на оптимальном уровне и избегать избытка или дефицита денежных средств. Бюджет денежных средств, как правило, состоит из четырех разделов: раздел поступлений, раздел расходов, раздел избытка и недостатка денежных средств, финансовый раздел.

Основными этапами составления бюджета являются следующие:

1) составление прогноза реализации;

2) определение расчетного уровня объема производства;

3) расчет производственной себестоимости и операционных расходов;

4) расчет потока денежных средств и других финансовых показателей;

5) составление прогнозных форм отчетности.

Оперативное внутрифирменное планирование представляет собой разработку оперативных финансовых планов: кредитного плана, кассового плана, платежного календаря и других.

Кредитный план - план поступлений заемных средств и возврата их в намеченные договором сроки.

Кассовый план - план оборота наличных денежных средств, отражающих поступления и выплаты наличных денег через кассу предприятия. Составляется на квартал. Состоит из четырех разделов: поступление наличных денег; расход наличных денег; расчет выплат заработной платы; календарь выдачи заработной платы и приравненных к ней выплат.

Платежный календарь - это план рациональной организации оперативной финансовой деятельности компании. В календаре взаимосвязаны все источники поступлений денежных средств (выручка от реализации, кредиты и займы, прочие поступления) с расходами на осуществление финансово-коммерческой деятельности. Он охватывает движение всех денежных средств предприятия. Используется для контроля платежеспособности и кредитоспособности. Разрабатывается путем уточнения и конкретизации плановых показателей за квартал и их разбивки по месяцам, неделям и так далее.

12. Концепция и методический инструментарий оценки фактора временной стоимости денег .

Концепция временной стоимости денег заключается в том, что сумма денег в разные периоды времени имеет разную стоимость. При этом стоимость денег в настоящее время всегда выше, чем в любом будущем периоде. Эта неравноценность определяется действием трех основных факторов: инфляцией, риском неполучения дохода при вложении капитала и особенностями денег, рассматриваемых как один из видов оборотных активов.

Рассмотрим сущность наиболее важных терминов и понятий, применяемых при оценке изменения стоимости денег во времени: простой % и сложный %.

Простой процент - метод расчета дохода кредитора от предоставления денег в долг заемщику, который заключается в том, что проценты начисляются на одну и ту же величину кредита в течение всего срока ссуды.

I = Р * n * i,

где I — сумма процентов за установленный период времени в целом; Р — первоначальная (настоящая) стоимость денег; n — количество периодов, по которым осуществляется расчет процентных платежей; i — используемая процентная ставка, выраженная в долях единицы.

Сложный процент - предусматривают капитализацию процентов (начисление процентов на проценты).

S = P x (1 + I x t / K / 100) n

I – годовая процентная ставка, t – количество дней начисления процентов по привлеченному вкладу, K – количество дней в календарном году (365 или 366), P – сумма привлеченных в депозит денежных средств, Sp – сумма процентов (доходов), n — число периодов начисления процентов, S — сумма вклада (депозита) с процентами

13. Концепция и методический инструментарий учета фактора риска.

В любой финансовой операции существует риск невозвращения инвестированных средств и (или) неполучения дохода. Этот риск вытекает из того, что любой договор, по которому получение денег ожидается в будущем, имеет вероятность быть неисполненным или исполненным не в полной мере. Например: постоянный покупатель и партнер, которому была предоставлена значительная отсрочка платежа, не выполнил своих обязательств перед поставщиком вследствие того, что обанкротился, хотя в момент осуществления поставки ничто не предвещало такого результата.

Предпринимательская деятельность всегда сопряжена с риском. В то же время между риском и доходностью этой деятельности обычно прослеживается четкая зависимость: чем выше требуемая или предполагаемая доходность (т.е. отдача на вложенный капитал), тем выше степень риска, связанная с возможностью неполучения этой доходности, и наоборот. При принятии управленческих решений могут ставиться различные задачи, в том числе: максимизации доходности или минимизации риска, но, как правило, чаще речь идет о достижении разумного соотношения между риском и доходностью.

Для оценки уровня финансового риска (УР), показателя, характеризующего вероятность возникновения определенного вида риска и размер возможных финансовых потерь при его реализации, применяется формула:

УР = ВР х РП,

где ВР — вероятность возникновения данного финансового риска; РП— размер возможных финансовых потерь при реализации данного риска.

14. Финансовая отчетность как инструмент финансового менеджера и средство связи с финансовым рынком.

Бухгалтерская (финансовая) отчетность является информационной основой финансового менеджмента, одним из основных инструментов финансового менеджмента, средством взаимодействия предприятия с финансовым рынком. Анализ бухгалтерской отчетности является неотъемлемой частью процесса контроля за принятыми и принимаемыми управленческими решениями финансовых менеджеров, основой анализа финансового состояния предприятия, составным элементом экономического анализа финансово-хозяйственной деятельности предприятия.

Анализ финансовой отчетности проводится прежде всего финансовыми менеджерами своей фирмы для выявления и устранения проблем в текущей деятельности фирмы, для выработки и принятия оптимальных решений по вопросам повышения эффективности производственно-сбытовых операций, рационального использования имеющихся ресурсов, повышения платежеспособности и усиления устойчивости финансового положения фирмы, а также для обеспечения выполнения плановых финансовых показателей и обязательств фирмы перед кредиторами и инвесторами.

В зависимости от целей анализа финансовой отчетности и заинтересованных в его результатах пользователей применяются различные виды анализа и разный набор показателей - финансовых коэффициентов, а именно:

- абсолютные показатели для ознакомления с отчетностью, позволяющие сделать выводы об основных источниках привлечения средств, направлениях их вложений, источниках поступления денежных средств, размеров полученной прибыли, системы распределения дивидендов:

- сравнимые процентные показатели (Percentage Changes) для чтения отчетности и выявления отклонений по важнейшим статьям финансовой отчетности;

- анализ горизонтальных процентных изменений (Horizontal Percentage Changes), характеризующих изменения отдельных статей финансовой отчетности за год или ряд лет. Например, рост в процентах: чистых продаж, себестоимости реализованной продукции, валовой прибыли, чистой прибыли, производственных расходов и др.;

- анализ вертикальных процентных изменений (Vertical Percentage Analyses), предполагающий соотношение показателей различных статей по отношению к одной выбранной статье. Например, доля в процентах от объема продаж: себестоимости реализованной продукции, валовой прибыли, производственных расходов, дохода от основной деятельности, чистого дохода;

- анализ тенденций (трендовый анализ), характеризующих изменение показателей деятельности фирмы на протяжении ряда лет по сравнению с базовым показателем, равным 100. Его цель - оценка работы финансовых менеджеров в прошлый период и определение прогноза их поведения на будущее;

- сравнительный анализ, проводимый с целью сопоставления отдельных показателей деятельности своей фирмы с показателями фирм-конкурентов одной отраслевой принадлежности и примерно одинаковых размеров (с учетом различных методов отчетности). Этот анализ позволяет выявить стратегию конкурентов и перспективы их развития;

- сравнение со среднеотраслевыми показателями, показывающее устойчивость положения фирмы на рынке. Проводится с учетом общих изменений состояния хозяйственной конъюнктуры в отрасли и в экономике страны в целом, в частности, уровня цен, динамики процентной ставки, степени обеспеченности сырьем и материалами;

- анализ показателей путем использования финансовых коэффициентов (Ratios), расчет которых основывается на существовании определенных соотношений между отдельными статьями отчетности. Значение таких коэффициентов определяется возможностью сопоставления полученных результатов с существующими общепринятыми стандартными нормами - усредненными отраслевыми коэффициентами, а также с применяемыми в стране или в конкретной фирме показателями анализа финансовой отчетности.

Финансовые коэффициенты используются для оценки деятельности финансовых менеджеров и учитываются ими при принятии управленческих решений. Такие коэффициенты доступны и акционерам, которые на их основе могут самостоятельно проанализировать эффективность деятельности фирмы и ее текущее финансовое положение.

15.Экономический анализ основной этап принятия обоснованного управленческого решения. Экономический анализ. Почти все руководители воспринимают имитацию как метод моделирования. Однако многие из них никогда не думали, что экономический анализ - очевидно наиболее распространенный метод - это тоже одна из форм построения модели. Экономический анализ вбирает в себя почти все методы оценки издержек и экономических выгод, а также относительной рентабельности деятельности предприятия. Типичная "экономическая" модель основана на анализе безубыточности, методе принятия решений с определением точки, в которой общий доход уравнивается с суммарными издержками, т.е. точки, в которой предприятие становится прибыльным. Объем производства, обеспечивающий безубыточность, можно рассчитать почти по каждому виду продукции или услуге, если соответствующие издержки удается определить. Это может быть число сидений в самолете, которые должны быть заняты пассажирами, число посетителей в ресторане, объем сбыта нового типа автомобиля. В дополнение к моделированию, имеется ряд методов, способных оказать помощь руководителю в поиске объективно обоснованного решения по выбору из нескольких альтернатив той, которая в наибольшей мере способствует достижению целей.

16.Оценка финансового положения предприятия и ее роль в финансовом менеджменте.

Экономический анализ. Почти все руководители воспринимают имитацию как метод моделирования. Однако многие из них никогда не думали, что экономический анализ - очевидно наиболее распространенный метод - это тоже одна из форм построения модели. Экономический анализ вбирает в себя почти все методы оценки издержек и экономических выгод, а также относительной рентабельности деятельности предприятия. Типичная "экономическая" модель основана на анализе безубыточности, методе принятия решений с определением точки, в которой общий доход уравнивается с суммарными издержками, т.е. точки, в которой предприятие становится прибыльным. Объем производства, обеспечивающий безубыточность, можно рассчитать почти по каждому виду продукции или услуге, если соответствующие издержки удается определить. Это может быть число сидений в самолете, которые должны быть заняты пассажирами, число посетителей в ресторане, объем сбыта нового типа автомобиля. В дополнение к моделированию, имеется ряд методов, способных оказать помощь руководителю в поиске объективно обоснованного решения по выбору из нескольких альтернатив той, которая в наибольшей мере способствует достижению целей

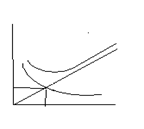

17.Долгосрочная финансовая политика предприятия

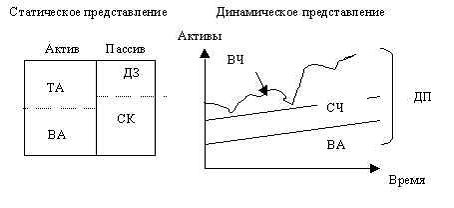

долгосрочная финансовая политика заключается в разработке финансовой стратегии предприятия. Финансовая стратегия предприятия - набор основных финансовых целей, планов и политик по их достижению, сформулированных таким образом, чтобы обеспечить создание стоимости в долгосрочной перспективе. Термин финансовая стратегия более близок к стратегическому менеджменту и охватывает те элементы управления предприятием, которым не уделяется достаточно внимания при определении и применении общей стратегии развития предприятия. Финансовая стратегия кроме всего прочего обязательно должна включать систему коммуникаций со всеми заинтересованными сторонами; систему вознаграждений; и как отдельный элемент - отчетность. Финансовая стратегия в первом приближении сводится к двум решениям: о структуре капитала и о дивидендной политике. По отношению к операционной стратегии финансовая стратегия играет подчиненную роль - очевидно, что структура капитала и дивидендная политика должна соответствовать стадии жизненного цикла основного продукта. Таким образом:

1) в рамках финансовой стратегии должна формироваться финансовая модель предприятий с позиции, как структуры активов, так и пассивов, соответствующая модели бизнеса

2) в рамках финансовой стратегии внимание должно уделяться одновременно, как блоку рентабельности, так и блоку ликвидности, учитывая в ряде случаев их конфликтующий характер.

Эффективная финансовая стратегия повышает стоимость для акционеров. Оптимальное соотношение акционерного и заемного капитала позволяет минимизировать общую стоимость капитала, одновременно позволяя компании обеспечить себя финансами по разумной цене и сохранить достаточную финансовую гибкость. Грамотная финансовая стратегия также включает дивидендную политику и политику выкупа акций, служащих интересам акционеров. Финансовая стратегия должна соответствовать уровню делового риска и потребностям финансирования бизнес-плана, и должна рассматривать финансовые цели компании, потребности финансирования, дивидендную политику и рыночные условия. Финансовая стратегия предприятия включает в себя: анализ финансового состояния; оптимизацию основных и оборотных средств, распределения прибыли, безналичных расчетов, налоговую и ценовую

18.Краткосрочная финансовая политика предприятия

рассматривая способы сокращения финансово-эксплуатационных потребностей предприятия, можно придти к выводу, что все они связаны с повышением скорости оборота средств предприятия. Агрессивная политика управления текущими активами - характеризуется высокой долей текущих

активов в совокупных (общих) активах фирмы (предприятия) и невысокой скоростью их оборота. При этом предприятие наращивает запасы сырья, материалов, нереализованной продукции, размеры дебиторской задолженности. Кроме того, возрастают финансово-эксплуатационные потребности предприятия. Экономическая рентабельность активов снижается, но при этом снижается и риск технической неплатежеспособности. Данная политика применяется в условиях высокой неопределенности и инфляционности экономики. Консервативная политика управления текущими активами - характеризуется снижением доли текущих активов в общих активах предприятия и высокой скоростью их оборота. При этом предприятие сводит размер запасов к рациональной величине, снижает размер дебиторской задолженности. Происходит сдерживание финансово-эксплуатационных потребностей предприятия. Растет экономическая рентабельность активов, но при этом резко повышается риск технической неплатежеспособности. Данная политика применяется в случае, когда точно известны все сроки поставок, имеет место высокая дисциплина платежей, или в случае, когда предприятие должно экономить абсолютно на всем. Что же касается текущих пассивов предприятия (фирмы), то агрессивная политика управления текущими пассивами предприятия характеризуется преобладанием краткосрочных кредитов в общих пассивах. Увеличивается сила эффекта финансового рычага. Растут постоянные затраты за счет увеличения процентов по кредитам, что неизбежно приводит к росту силы операционного рычага. Используется в условиях неопределенности и высокой инфляции. Правда, при этом возрастает совокупный риск, связанный с предприятием. Консервативная политика управления текущими пассивами предприятия - характеризуется низкой долей краткосрочных кредитов в пассиве предприятия

Источником финансирования активов в основном служат долгосрочные кредиты и займы, а также собственные средства. В краткосрочном периоде снижается сила воздействия финансового рычага. Однако сила воздействия производственного рычага возрастает (прежде всего за счет выплат процентов по долгосрочным кредитам). В этой ситуации имеет место довольно высокая предсказуемость риска, связанного с предприятием. Чаще всего пользуются такой политикой в условиях достаточной стабильности общехозяйственной конъюнктуры.

19. Управление капиталом предприятия.

Капитал предприятия

характеризует общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формировании его активов.

Характеристика капитала:

-основной фактор производства

-финансовые ресурсы, приносящие доход

-источник формирования главосостояния его собственников

-капитал предприятия является главным измерителем его рыночной стоимости

-динамика капитала предприятия является показателем уровня эффективности его деятельности

20. Основные элементы системы управления капиталом.

1)Учет перспектив развития предприятия

2)Определение потребности в капитале

(общая потребность в капитале для создания нового предприятия вкл. 2 группы предстоящих расходов: предстартовые расходы, стартовый капитал).

Предстартовые расходы

– небольшие по величине, как правило для разработки бизнес-плана и носят разовый характер.

Стартовый капитал

– капитал необходимый для начала деятельности предприятия.

Для определения потребности в капитале, как правило используется прямой или косвенный метод.

Прямой метод

– основан на равенстве актива и пассива предприятия.

Для определения потребности в капитале, необходимо рассчитывать потребность в активах, при этом исп-ся 3 оценки:

-минимальная

-нормальная

-максимальная

Это позволяет определить дифференцированную оценку потребности в капитале.

Косвенный метод

основан на расчете показателя капиталоемкости продукции.

Формула

: (собств. кап. + Заемный кап.) / объем выпущенной или реализованной готовой продукции.

Для использования этого метода необходимо найти или иметь предприятие аналог. По данным отчетности этого предприятия рассчитывается показатель капиталоемкости продукции. Его значение корректируется с учетом особенностей вновь создаваемого предприятия и умножается на планируемый объем выпущенной или реализованной готовой продукции.

3)Управление структурой капитала

4)Управление стоимостью капитала

5)Разработка стратегий финансирования активов

6)Оптимизация структуры капитала

7)Выбор целевой структуры капитала

21. Управление структурой капитала предприятия.

Собственный капитал

- это вложенный капитал и накопленная прибыль.

Плюсы:

· Простата в привлечение, т.к. решение о формировании капитала принимаются собственниками без получения согласия др-их хозяйствующих субъектов.

· Высокая способность генерирования прибыли (не требуется уплата ссудного процесса)

· Обеспечение фин-ой устойчивости и снижение риска банкротства.

Минусы:

· Ограниченность объема привлечения и возможности существенного расширения деятельности

· Высокая стоимость в сравнении с заемными источниками формирования капитала

· Неиспользуемая возможность прироста рентабельности собственных ср-в за счет привлечения заемных (финансовый леверидж)

Заключение:

Предприятие, используемое только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего развития и не использует финансовые возможности прироста прибыли на вложенный капитал.

Заемный капитал.

Плюсы:

· Широкие возможности в привлечениях, особенно при высоком кредитном рейтинге предприятия, наличии залога и гарантии поручителя.

· Обеспечение роста фин-го потенциала предприятия и возрастание темпов роста объема хозяйственной деятельности.

· Низкая стоимость в сравнении с собственным капиталом за счет эффекта (налогового щита)

· Способность генерировать прирост рентабельности собственных ср-в (финн. леверидж)

Минусы:

· Возникновение наиболее опасных финн-ых рисков (потеря финн-ой устойчивости, платежеспособности, банкротство фирмы)

· Активы сформированные за счет заемного капитала, генерируют меньшую норму прибыли, за счет уплаты ссудного % во всех его формах)

· Зависимость стоимости от колебаний конъюнктуры финн-го рынка

· Сложность процедуры привлечения (т.к. решение зависит от других хоз-их субъектов)

Заключение:

Предприятие, используемое заемный капитал, имеет высокий финансовый потенциал своего развития и возможности прироста рентабельности собственных средств. Однако в большей мере генерирует финансовый риск и угрозу банкротства.

22. Финансовый леверидж и его использование в финансовом менеджменте.

В финансовом менеджменте эффективным инструментом анализа считается леверидж.

Леверидж

– действие небольшой силы (рычага), с помощью которой можно перемещать довольно тяжелые предметы. Значение леверджа связано с тем, что он помогает определить риск в деятельности предприятия. В финансовом менеджменте используются такие понятия, как «производственный леверидж» и «финансовый леверидж».

Финансовый леверидж характеризует взаимосвязь между собственными, привлеченными долгосрочными финансовыми ресурсами и прибылью. Уровень финансового левериджа прямо пропорционально оказывает влияние на степень финансового риска предприятия и требуемую акционерами норму прибыли. Доказано, что чем выше сумма процентов к выплате, тем меньше чистая прибыль предприятия. Поэтому чем выше уровень финансового левериджа, тем выше, при прочих равных условиях, финансовый риск предприятия.

Леверидж – мощный аналитический инструментарий, позволяющий:

· Принимать самые разнообразные экономические и финансовые решения: о покупке нового оборудования, величине расходов на качество, величине расходов на стимулирование сбыта, рекламу.

· Обосновывать: эффективные объемы производства и реализации продукции, эффективную ценовую политику, варианты финансирования инвестиций, оборотных средств, методы амортизации, нормативы структуры капитала, показатели финансовой стратегии и т.д.

Сложность использования производственного левериджа состоит в том, что для его расчета необходимо обладать информацией о делении затрат на постоянные и переменные.

Использование предприятием для экономической деятельности не только собственных, но и заемных средств повышает рентабельность инвестирования собственных средств. Для этого в финансовом менеджменте используется финансовый леверидж.

Формулу для определения рентабельности собственных средств с учетом финансового рычага можно получить следующим образом.

Если в инвестициях наряду с суммой собственных средств (СС) используется сумма заемных средств (ЗС), прибыль от инвестиций можно записать в виде:

ПР = ЭР (СС + ЗС),

где ЭР — экономическая рентабельность.

Сумма процентов (П), выплаченных за использование заемных средств по ставке процентов (СП), будет равна:

П = СП х ЗС.

Сумма прибыли, облагаемая налогом, составит:

ПРН = ПР – П = ПР – СП х ЗС.

При ставке налога СН сумма налога (Н) будет равна:

Н = ПРН х СН.

ЧП = ПРН -Н = ПРН – ПРН х СН = ПРН (1 – СН) =

= ( ПР – СП х ЗС ) х (1 – СН ) = [ ЭР (СС + ЗС)-СП х ЗС ] х (1 – СН) =

= [ ЭР х СС + ЗС ( ЭР – СП )] ( 1 – CН ).

Разделив это выражение на сумму инвестированных собственных средств, получаем формулу для их рентабельности:

РСС = ЧП / СС = ( 1 – СН ) х ЭР + ( 1 – СН ) х (ЭР – СП ) х ЗС /СС.

Второе слагаемое в этой формуле представляет собой эффект финансового рычага при использовании заемных средств (ЗС 0).

Разность между экономической рентабельностью и ставкой процентов по займу называют дифференциалом финансового рычага:

Дифференциал рычага = ЭР – СП.

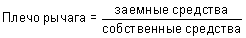

Соотношение заемных и собственных средств называют плечом финансового рычага:

Таким образом, эффект финансового рычага может быть представлена в виде:

ЭФР = ( 1 – СН ) х дифференциал рычага х плечо рычага.

Эффект финансового рычага будет тем больше, чем больше будет экономическая рентабельность инвестиций по сравнению со ставкой процентов по займу и чем больше будет соотношение заемных и собственных средств

23. Управление стоимостью капитала предприятия.

Стоимость капитала

- это цена, которая предполагает платеж за его привлечение из различных источников.

Для управления стоимости капитала используется 3 показателя:

-средневзвешенная стоимость

-предельная стоимость

-предельная эффективность капитала

1) Для расчета средневзвешенной стоимости капитала необходимо капитал разделить на элементы однородные(одинаковые) по способу их оценки; определить удельный вес каждого элемента в общей величине капитала; определить сумму произведений стоимости элемента на их удельный вес.

ССК (WACC) =

2) Показатель предельной стоимости определяется как отношение прироста средневзвешенной стоимости капитала к приросту капитала; привлечение капитала имеет стоимостные ограничения

ПСК = ∆ССК / ∆К

Каждая следующая ед-ца как собственного, так и заемного капитала обходится предпринимателю по более дорогой цене.

3) Предельная эффективность капитала.

ПЭК = ∆Рк / ∆ССК

∆Рк – прирост рентабельности за счет использования заемных ср-в.

24. Стратегия финансирования активов.

Различают 3 стратегии:

· Консервативная

· компромиссная (умеренная)

· агрессивная

|  стратег. фин. стратег. фин.

виды активов активов

|

Консерв.

|

Компром.

|

Агрессив.

|

| Переменная часть

оборотных активов оборотных активов

|

КЗК КЗК

|

КЗК КЗК

|

КЗК

|

| Постоянная часть

оборотных активов

|

СК

+ +

|

СК

+

|

СК СК

|

| Внеоборотные

активы

|

ДЗК

|

ДЗК

|

+

ДЗК

|

СК – собственный капитал

ДЗК – долгосрочный заемный капитал

КЗК – краткосрочный заемный капитал

25. Оптимизация структуры капитала по различным критериям.

-по критерию максимизации рентабельности собственных средств

-по критерию минимизации средневзвешенной стоимости капитала

-по критерию минимизации уровня финансового риска

Выбор целевой структуры капитала, соответствующий стратегии и тактики деятельности данного предприятия.

27.Основные элементы системы управления собственным капиталом предприятия.

-управление формированием собственного капитала; разработка эмиссионной политики

-управление формированием прибыли

-управление распределения прибыли; разработка дивидендной политики

В финансово-хозяйственной деятельности каждого предприятия должен использоваться как собственный, так и заемный капитал.

Использование собственного капитала позволяет предприятию не допускать сбоев в работе, своевременно осуществлять различные инвестиционные проекты и т.д.

Собственный капитал включает

:

· уставный фонд

· резервный и добавочный капитал

· целевые финансовые фонды

· нераспределенную прибыль

На практике собственные средства предприятия могут быть сформированы из внутренних и внешних источников финансовых ресурсов.

Внутренние источники

собственных ср-в составляют основную часть собственного капитала. В их состав входят амортизационные отчисления, имеющие важное значение на предприятиях с высоким удельным весом амортизируемых внеоборотных активов и амортизационной политикой, предполагающей ускоренную и дополнительную амортизацию.

Внешние источники

формирования собственных ср-в включают дополнительной паевой или акционерной капитал, который привлекается путем дополнительных денежных взносов в уставный капитал или дополнительной эмиссии акций.

Управление собственным капиталом должно осуществляться на основе определенной финансовой политики предприятия. Оно, как правило, проводится в три этапа.

1. Анализ сложившегося потенциала собственных финансовых ресурсов: объем и динамики в предшествующем периоде; соответствия темпов прироста собственного капитала соотношения внешних и внутренних источников формирования собственных финансовых ресурсов, их стоимости; состояния коэффициента автономии и самофинансирования и их динамики.

Результатом данного этапа должна стать выработка резервов увеличения собственного капитала.

2. Определение потребности в собственном капитале.

Финансовая политика предприятия должна содержать приоритеты в финансировании хозяйственной деятельности. На данном этапе исходя из принятой финансовой политики принимается управленческое решение относительно выбора альтернативных источников формирования собственных финансовых ресурсов.

28.Управление прибылью предприятия.

Управление прибылью предприятия сводится к разработке механизма организационно-экономического воздействия по результатам работы предприятия, на повышение его эффективности по сравнению с затратами, поиску комплекса инструментов, позволяющих из стихийного получения доходов предприятий перейти к регулируемым доходам. В то же время, недостаточно обеспечить только прибыльность предприятия.

Прибыль должна быть настолько весомой, чтобы обеспечивать все расширенное воспроизводство, решение стоящих перед предприятием задач. В современный период рыночная конкуренция должна быть более жесткой, но не за счет фактора цены, а в результате появления более изощренных, тонких методов и форм соперничества предприятий на рынке. Выживание предприятия все чаще обуславливается действием факторов более досрочного порядка, нежели просто экономия на каких-либо видах прямых или накладных расходов. Необходимо, чтобы предприятие гораздо больше времени уделяло таким сферам, как реализация и сбыт продукции, увеличение доходов, чем собственно управлению производством с целью снижения издержек. Так как нужды и запросы потребителей быстро распространяются по всему свету, то они становятся чрезвычайно индивидуализированными, а рынки очень разнообразными по своей структуре; руководство предприятия, если оно стремится к преуспеванию на рынке, должно неукоснительно следовать правилу: делать прежде всего ставку на увеличение доходов, а не на снижение издержек (хотя они и взаимосвязаны) .

Таким образом, в настоящее время необходимо, чтобы руководство предприятием не столько на получение максимальной прибыли, сколько на получение максимального дохода. Как же упоминалось, максимальное получение прибыли в основном связывается со снижением производственных издержек. Однако, в условиях, когда самими затратами предприятие может управлять, в основном только расход их количества, а цена на каждый входной материал (ресурс) практически неуправляемая, а в условиях незамедляющейся инфляции и бесконтрольности, предприятие крайне ограничено в возможности снижать производственные издержки, добиваясь таким путем увеличения прибыли. Поэтому, здесь возникает необходимость переоценки других качественных характеристик, влияющих на увеличение доходов предприятия.

Современное производство должно соответствовать следующим параметрам: 1. Обладать большой гибкостью, способностью быстро менять ассортимент изделий, так как неспособность постоянно приспосабливаться к запросам потребителей, обречет предприятие на банкротство.

2. Технология производства осложнилась на столько, что требует совершенно новые формы контроля, организации и разделения труда.

3. Требования к качеству не просто возросли, а совершенно изменили характер. Мало выпускать хорошую продукцию, необходимо еще думать об организации послепродажного обслуживания, о предоставлении потребителям дополнительных фирменных услуг.

4. Резко изменилась структура издержек производства. Одновременно все более возрастает доля издержек, связанных с реализацией продукции. Все это требует принципиально новых подходов к управлению и организации производства, непосредственно касается и управления прибылью. Более того, они должны найти достойное место в разработке управления ею в рамках предприятия в целом.

Особой проблемой является и повышение эффективности деятельности предприятия по сбыту продукции. Прежде всего необходимо больше внимания уделять повышению скорости движения оборотных средств, сокращения всех видов запасов, добиваться максимально быстрого продвижения готовых изделий от производителя к потребителю. Естественно, что такой подход требует совершенно иного в управлении качеством продукции и организации поставок.

Осуществляя тактику постоянных улучшений даже в давно известных изделиях, можно обеспечить себе неуклонный рост доли рынка, объемов продаж и доходов. Необходимо уметь управлять доходами, а следовательно и прибылью.

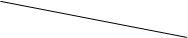

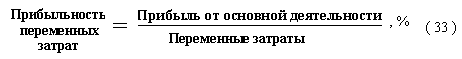

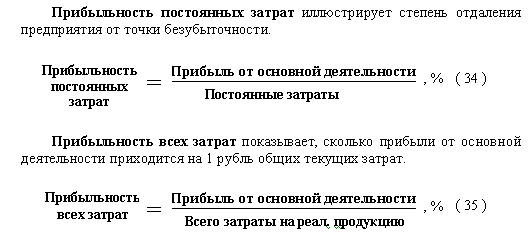

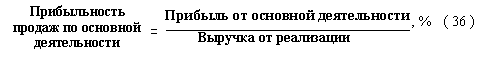

29.Система директ-костинг ее значение в управлении прибылью предприятия и основные показатели операционного анализа.

Атрибутом предприятий, стран с развитой рыночной экономикой, является система Директ- костинг. По мнению экономистов в ней достигнута высокая степень интеграции учета, анализа и принятия управленческих решений. Главная факторная цепочка формирующая прибыль может быть предоставлена схемой : затраты - объем производства - прибыль

4 особенности системы директ- костинг:

- разделение затрат на постоянные и переменные затраты относительно объема производства

Постоянные

- называют условно постоянные. Они постоянны в период времени в релевантном диапазоне, они могут увеличиваться и уменьшаться.

Раздел затрат на постоянные и переменные условен, потому что многие виды затрат носят полупеременный и полупостоянный характер.

Для повышения объективности затрат на постоянные и переменные используют следующие методы:

- метод высшей и низшей точки объема за период

-графический метод

3общ. = 3 пер. + 3 пост. = 3 пер. 1

* кол. + 3 пост.

30. ЛЕВЕРИДЖ И ЕГО РОЛЬ В ФИНАНСОВОМ МЕНЕДЖМЕНТЕ

В терминах финансов взаимосвязь между прибылью и стоимостной оценкой затрат активов или фондов, понесенных для получения данной прибыли, характеризуется с помощью показателя«леверидж».В буквальном понимании леверидж это фактор, небольшое изменение которого может привести к существенному изменению ряда результативных показателей.

Разделение всей совокупности операционных затрат предприятия на постоянные и переменные их виды позволяет использовать механизм управления операционной прибылью, известный как «операционный леверидж». Действие этого механизма основано на том, что наличие в составе операционных затрат любой суммы постоянных их видов приводит к тому, что при изменении объема реализации продукции, сумма операционной прибыли всегда изменяется еще более выскими темпами.

Однако степень такой чувствительности операционной прибыли к изменению объема реализации продукции неоднозначна на предприятиях, имеющих различное соотношение постоянных и переменных операционных затрат.Соотношение этих затрат предприятия, характеризуется «коэффициентом операционного леверидж «, который рассчитывается по следующей формуле:

Кол = Ипост/Ио , где Кол — коэффициент операционного леверидж; Ипост — сумма постоянных операционных издержек; И0 — общая сумма операционных издержек.

Конкретное соотношение прироста суммы операционной прибыли и суммы объема реализации, достигаемое при определенном коэффициенте операционного левериджа, характеризуется показателем «эффект операционного левериджа». Принципиальная формула расчета этого показа-геля имеет вид:

ЭОЛ=ВОП/ОР, где ЭОЛ — эффект операционного левериджа, достигаемый при конкретном значении его коэффициента на предприятии; ВОП — темп прироста валовой операционной прибыли, в %; ОР — темп прироста объема реализации продукции, в %.

В конкретных ситуациях операционной деятельности предприятия проявление механизма операционного левериджа имеет ряд особенностей, которые необходимо учитывать в процессе его использования для управления прибылью. Сформулируем основные из этих особенностей.1. Положительное воздействие операционного левериджа начинает проявляться лишь после того, как предприятие преодолело точку безубыточности своей операционной деятельности. 2. После преодоления точки безубыточности, чем выше коэффициент операционного левериджа, тем большей силой воздействия на прирост прибыли будет обладать предприятие, наращивая объем реализации продукции.3. Наибольшее положительное воздействие операционного левериджа достигается в поле, максимально приближенном к точке безубыточности (после ее преодоления). По мере дальнейшего наращения объема реализации продукции и удаления от точки безубыточности (т.е. при наращении предела безопасности или запаса прочности) эффект операционного левериджа начинает снижаться.4. Механизм операционного левериджа имеет и обратную направленность — при любом снижении объема реализации продукции в еще большей степени будет уменьшаться размер валовой операционной прибыли..5. Эффект операционного левериджа стабилен только в коротком периоде. Это определяется тем, что операционные затраты, относимые к составу постоянных, остаются неизменными лишь на протяжении короткого отрезка времени. Как только в процессе наращения объема реализации продукции происходит очередной скачок суммы постоянных операционных затрат, предприятию необходимо преодолевать новую точку безубыточности или приспосабливать к ней свою операционную деятельность.

Понимание механизма проявления операционного левериджа позволяет целенаправленно управлять соотношением постоянных и переменных издержек в целях повышения эффективности операционной деятельности. Это управление сводится к изменению значения коэффициента операционного левериджа при различных тенденциях конъюнктуры товарного рынка и стадиях жизненного цикла предприятия.

При неблагоприятной конъюнктуре товарного рынка, определяющей возможное снижение объема реализации продукции, а также на ранних стадиях жизненного цикла предприятия, когда им еще не преодолена точка безубыточности, необходимо принимать меры к снижению значения коэффициента операционного левериджа. И наоборот при благоприятной конъюнктуре товарного рынка и наличии определенного предела безопасности (запаса прочности) требования к осуществлению режима экономии постоянных затрат могут быть существенно ослаблены — в такие периоды предприятие может значительно расширять объем реальных инвестиций, проводя реконструкцию и модернизацию производственных основных фондов.

Управление операционным левериджем может осуществляться путем воздействия как на постоянные, так и на переменные операционные затраты.

Целенаправленное управление постоянными и переменными затратами, оперативное изменение их соотношения при меняющихся условиях хозяйствования позволяют увеличить потенциал формирования операционной прибыли предприятия.

31. Эмиссионной является политика предприятия, которая направлена на выпуск (эмиссия, надписание) ценных бумаг и последующее их размещение на фондовом рынке с целью привлечения дополнительных внешних финансовых ресурсов. Эмиссионная политика - это часть фондовой политики предприятия. Цель эмиссионной политики предприятия заключается в поиске внешних источников финансирования. Другими направлениями эмиссионной политики выступают передел собственности, увеличение акционерного капитала путем привлечения новых акционеров, расширение рынка своих акций, увеличение уставного капитала предприятия, а также заемного капитала, финансирование прироста внеоборотных активов, обеспечение движения оборотных средств. Задачей эмиссионной политики является финансовое обеспечение развития предприятия. Привлечение собственного капитала из внешних источников путем дополнительной эмиссии акций является сложным и дорогостоящим процессом. Поэтому к данному источнику формирования собственных финансовых ресурсов следует прибегать лишь в крайне ограниченных случаях.

С позиции финансового менеджмента основной целью эмиссионной политики является привлечение на фондовом рынке необходимого объема собственных финансовых средств в минимально возможные сроки. С учетом сформулированной цели эмиссионная политика предприятия представляет собой часть общей политики формирования собственных финансовых ресурсов, заключающейся в обеспечении привлечения необходимого их объема за счет выпуска и размещения на фондовом рынке собственных акций.

Разработка эффективной эмиссионной политики предприятия охватывает следующие этапы

:

Исследование возможностей эффективного размещения предполагаемой эмиссии акций.

Определение целей эмиссии.

Определение объема эмиссии.

Определение номинала, видов и количества эмитируемых акций.

Оценка стоимости привлекаемого акционерного капитала.

Определение эффективных форм андеррайтинга.

Самым распространенным способом привлечения инвестиций акционерным обществом является дополнительная эмиссия акций.

Преимущества

дополнительной эмиссии следующие:

Отсутствие необходимости при второй и прочих эмиссиях вносить изменения в устав акционерного общества; достаточно один раз определить количество дополнительных акций, которые объявляются при учреждении общества; Возможность моделирования изменений уставного капитала акционерного общества при его учреждении; Представление полной свободы акционерному обществу в определении перспектив финансового развития; Расширение возможностей акционерного общества в реальном управлении и формировании акционерного капитала; Ускорение роста уставного капитала.

К недостаткам

дополнительной эмиссии можно отнести:

Практически полную свободу и бесконтрольность совета директоров в изменении состава собственников в том случае, если вопросы проведения дополнительной эмиссии отнесены к его компетенции;

Субъективный подход при определении числа дополнительных акций, фиксируемых в уставе;

Отсутствие методик, рекомендаций по оптимизации соотношения числа дополнительных и размещенных акций с учетом конкретного профиля, отраслевой принадлежности акционерного общества.

То, что пока многие предприятия попросту пренебрегают дополнительной эмиссией, свидетельствует об отсутствие у многих акционеров четкого представления о механизме ее осуществления. Дополнительная эмиссия является одним из способов привлечения дополнительных финансовых ресурсов акционерными обществами, весьма привлекательным методом финансирования, что обусловлено свободой выбора срока дополнительной эмиссии, ее объема, заинтересованностью инвесторов в реальном доступе к управлению капиталом.

Негативное отношение к дополнительной эмиссии связано с необходимостью тщательно готовить документы по ее проведению, большими организационными хлопотами и неопределенностью ее социально – экономических последствий для трудового коллектива и аппарата управления.. Специалисты считают, что больший эффект достигается при крупном размере дополнительной эмиссии. Это объясняется тем, что расходы на проведение эмиссии, рекламу, иные издержки, связанные с выпуском, перекрываются большим объемом привлеченных инвестиций.

32. Разработка дивидендной политики предприятия.

Инвестиционная политика предприятия требует определения и проведения предприятием дивидендной политики, т.к

· во-первых, дивидендная политика оказывает влияние на отношения с инвесторами. Акционеры негативно относятся к компаниям, которые сокращают дивиденды, потому что связывают такое сокращение с финансовыми трудностями компании и могут продать свои акции, влияя на снижение их рыночной цены;

· во-вторых, дивидендная политика влияет на финансовую программу и бюджет капиталовложений предприятия;

· в-третьих, дивидендная политика воздействует на движение денежных средств предприятия ("компания с плохой ликвидностью может быть вынуждена ограничить выплаты дивидендов");

· в-четвертых, дивидендная политика сокращает собственный капитал, так как дивиденды выплачиваются из нераспределенной прибыли. В результате это приводит к увеличению коэффициента соотношения долговых обязательств и акционерного капитала.

прежде всего содержание дивидендной политики и проблемы ее разработки требуют выявления природы дивидендов. Приобретая акцию предприятия и становясь, таким образом, его совладельцем, обладатель денежного капитала рассчитывает получить не только требуемую ставку доходности, но и премии, реализуя своеобразный предпринимательский доход. Его размер зависит от многих факторов: компетентности управляющих, рискованности выбранной для вложений сферы деятельности, экономической конъюнктуры и т.п. В отличие от процента (например, по депозиту в банке или облигациям с фиксированной ставкой дохода) размер дивиденда заранее неизвестен. Поэтому, вкладывая деньги в обыкновенные акции, акционер подвергается известному риску, но при нормальном ходе дел на предприятии вознаграждается за это повышенным доходом. Отметим также, что, если ставка дивиденда не превышает уровень инфляции, он выполняет ту же функцию, что и процент в сберегательном банке.

Вкладывая свои средства в акции, их собственник откладывает свое потребление, что является важным обстоятельством для балансирования потребительского рынка. Дивиденд в этом смысле - средство стимулирования распределения личного потребления во времени. Фактор времени необходимо учесть и в более общем виде: независимо от инфляции ситуация в экономике не остается неизменной, поэтому одна и та же сумма денег с течением времени становится не равной себе. Через разные виды процента это противоречие разрешается.

33. Основные теории, подходы и типы дивидендной политики предприятия.

С теоретических позиций выбор дивидендной политики предполагает прежде всего решение ключевого вопроса: влияет ли величина дивидендов на изменение совокупного богатства акционеров. Отсюда в теории дивидендной политики выделяются два основных подхода. Первый базируется на теории начисления дивидендов по остаточному принципу. Основоположники этой теории (Миллер-Модильяни) считают, что величина дивидендов не влияет на изменение совокупного богатства акционеров. Поэтому оптимальная стратегия в дивидендной политике заключается в том, чтобы дивиденды начислялись после того, как проанализированы все возможности для эффективного реинвестирования прибыли. То есть дивиденды выплачиваются после того, как профинансированы все приемлемые инвестиционные проекты. Если всю прибыль целесообразно использовать для реинвестирования, дивиденды не выплачиваются. И наоборот, если таких проектов нет, то прибыль в полном объеме направляется на выплату дивидендов.

Для установления важнейших зависимостей между инвестициями, прибылью и дивидендами Миллер-Модильяни использовали математические модели: рыночная стоимость акционерного общества представляется в их модели как функция от ряда величин: денежной наличности, инвестиционного бюджета и рыночной ставки процента в определенный момент времени. Главный вывод: рыночная стоимость акционерного общества (АО) (рыночная стоимость акций АО) определяется только его инвестиционной политикой. Дивидендная политика безотносительна к стоимости АО.

Суть второго подхода: дивидендная политика влияет на величину совокупного богатства акционеров. По мнению М. Гордона, Ван Хорна и других, текущие дивиденды предпочтительнее будущих, равно как и возможный прирост собственного капитала.

Такой вывод базируется на принципе минимизации риска. Текущие дивиденды уменьшают для инвесторов уровень неопределенности относительно целесообразности и выгодности инвестирования. Кроме того отмечается, что даже относительно меньшая норма дохода на инвестиционный капитал приводит к возрастанию цены акционерного капитала.

Различия в подходах означают по существу обоснование роли дивидендов: пассивной - при первом подходе и активной - при втором. Дж. К. Ван Хорн, по нашему мнению, прав отмечая, что первый подход применим лишь в условиях совершенных рынков капиталов, где нет трансакционных издержек, затрат компаний-эмитентов на размещение ценных бумаг, налогов, известны будущие доходы фирмы. На активную роль дивидендов, дивидендной политики, по его мнению, влияют такие факторы, как предпочтение со стороны инвесторов дивидендов другим доходам с капитала, налогообложение, издержки, связанные с размещением ценных бумаг, трансакционные издержки и делимость ценных бумаг, институциональные ограничения, финансовое сигнализирование.

Дивидендная политика включает в себя принятие решения о выплате акционерам прибыли в форме дивидендов или удержании ее для инвестирования на предприятии. Решение о выплате дивидендов фактически является решением о финансировании, поскольку увеличение коэффициента дивидендных выплат (доля прибыли, выплачиваемой акционерам в форме дивидендов) уменьшает объем реинвестируемой прибыли. Если рассматривать дивидендную политику только как решение финансирования, то выплата дивидендов выступает в пассивной роли. При рассмотрении дивидендов как пассивного остатка, определяемого только наличием выгодных инвестиционных предложений, подразумевается, что для инвестора не существует различия между выплатой дивидендов и накоплением предприятием нераспределенной прибыли. Если инвестиционные проекты обещают уровень рентабельности, превышающий требуемый, инвесторы могут предпочесть вариант накопления. Если ожидаемая прибыль от инвестиций равна требуемой, то, с точки зрения инвестора, ни один из вариантов не имеет преимуществ. В противном случае инвесторы предпочтут выплату дивидендов.

Второй ключевой вопрос при выборе дивидендной политики - это вопрос выбора оптимальной дивидендной политики, т.е. политики, обеспечивающей как максимизацию совокупного богатства акционеров, так и достаточное финансирование деятельности предприятия. Нахождение оптимальной дивидендной политики - исключительно трудная задача: необходимо найти баланс между текущими дивидендами и будущим ростом, который максимизировал бы цену акций предприятия. Сложность заключается еще в том, что оптимальная дивидендная политика - это субъективная политика каждого отдельного предприятия, выбираемая исходя из особенностей предприятия, его владельцев, инвестиционных возможностей и других факторов, влияющих на дивидендную политику. В числе таких факторов в научной литературе называются: темп роста компании, ее рентабельность, стабильность доходов, удержание контроля над деятельностью компании, степень финансирования за счет заемного капитала, возможность финансирования из внешних источников, стадия жизненного цикла и масштабы компании, налоговые ставки на дивиденды и доходы с прироста капитала, предпочтения акционеров, ограничения правового характера и др

34. УПРАВЛЕНИЕ ЗАЕМНЫМ КАПИТАЛОМ Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств (общую сумму долга). [9, с.289] Одна из главных задач финансового менеджмента – максимизация рентабельности собственного капитала при заданном уровне финансового риска – реализуется различными методами. Одним из основных механизмов реализации этой задачи является «финансовый леверидж».Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Иными словами, финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал Показатель, отражающий уровень дополнительно генерируемой прибыли собственным капиталом при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле:

ЭВЛ = (1 – С НП) . (КВРА – ПК) . (ЗК/СК), (24)

где ЭФЛ – эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, проц.;

С НП – ставка налога на прибыль, выраженная десятичной дробью;КВРА – коэффициент валовой рентабельности активов (отношение валовой прибыли к средней стоимости активов), проц.;ПК – средний размер процентов за кредит, уплачиваемый предприятием за использование заемного капитала, проц.;ЗК – средняя сумма используемого предприятием заемного капитала;СК – средняя сумма собственного капитала предприятия.Этот способ открывает перед нами широкие возможности по определению безопасного объема заемных средств, расчету допустимых условий кредитования. [1, с.155] Рассматривая приведенную формулу расчета эффекта финансового левереджа, можно выделить в ней три основные составляющие:1) налоговый корректор финансового левериджа (1 – СНП), который показывает в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли;

2) дифференциал финансового левериджа (КВРА – ПК), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит;3) коэффициент финансового левериджа (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

Выделение этих составляющих позволяет целенаправленно управлять эффектом финансового левериджа в процессе финансовой деятельности предприятия.

Налоговый корректор финансового левериджа практически не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Вместе с тем, в процессе управления финансовым левериджем дифференцированный налоговый корректор может быть использован в следующих случаях:

35. 36. Управление привлечением банковского кредита для деятельности предприятия. И основные элементы системы управления привлечением банковского кредита.

В составе финансового кредита, привлекаемого предприятиями для расширения хозяйственной деятельности, приоритетная роль принадлежит банковскому кредиту. Этот кредит имеет широкую целевую направленность и привлекается в самых разнообразных видах.

Под банковским кредитом понимаются денежные средства, предоставляемые банком взаймы клиенту для целевого использования на установленный срок под определенный процент.

Банковский кредит предоставляется предприятиям на современном этапе в следующих основных видах:

1. Бланковый (необеспеченный) кредит под осуществление отдельных хозяйственных операций.

2. Контокоррентный кредит («овердрафт»).

3. Сезонный кредит с ежемесячной амортизацией долга.

4.

Открытие кредитной линии.

5.

Револьверный (автоматически возобновляемый) кредит.

6.

Онкольный кредит.

7.

Ломбардный кредит.

8.

Ипотечный кредит.

9.

Ролловерный кредит.

.

10.

Консорциумный (консорциальный) кредит.

.

Многообразие видов и условий привлечения банковского кредита определяют необходимость эффективного управления этим процессом на предприятиях с высоким объемом потребности в этом виде заемных финансовых средств. Такое управление осуществляется по следующим основным этапам.

1.

Определение целей использования привлекаемого банковского кредита.

2.

Оценка собственной кредитоспособности.

В современной банковской практике оценка уровня кредитоспособности заемщиков при дифференциации условий их кредитования исходит из двух основных критериев: 1) уровня финансового состояния предприятия;

2) характера погашения предприятием ранее полученных им кредитов — как процентов по ним, так и основного долга.

Уровень финансового состояния предприятия оценивается системой финансовых коэффициентов, среди которых основное внимание уделяется коэффициентам платежеспособности, финансовой устойчивости и рентабельности.

Характер погашения заемщиком ранее полученных кредитов предусматривает три уровня оценки:

хороший,

если задолженность по кредиту и проценты по нему выплачиваются в установленные сроки, а также при пролонгации кредита не более одного>

раза на срок не выше 90 дней; хороший,

если задолженность по кредиту и проценты по нему выплачиваются в установленные сроки, а также при пролонгации кредита не более одного>

раза на срок не выше 90 дней;

слабым,

если просроченная задолженность по кредиту и процентов по нему составляет не более 90 дней, а также при пролонгации кредита на срок более 90 дней, но с обязательным текущим его обслуживанием (выплатой процентов по нему); слабым,

если просроченная задолженность по кредиту и процентов по нему составляет не более 90 дней, а также при пролонгации кредита на срок более 90 дней, но с обязательным текущим его обслуживанием (выплатой процентов по нему);

недостаточным,

если просроченная задолженность по кредиту и процентов по нему составляет более 90 дней, а также при пролонгации кредита на срок свыше 90 дней без выплаты процентов по нему. недостаточным,

если просроченная задолженность по кредиту и процентов по нему составляет более 90 дней, а также при пролонгации кредита на срок свыше 90 дней без выплаты процентов по нему.

Результаты оценки кредитоспособности получают свое отражение в присвоении заемщику соответствующего кредитного рейтинга (группы кредитного риска), в соответствии с которым дифференцируются условия кредитования.

3. Выбор необходимых видов привлекаемого банковского кредита.

В соответствии с установленным перечнем видов привлекаемого кредита предприятие проводит изучение и оценку коммерческих банков, которые могут предоставить ему эти виды кредитов.

4. Изучение и оценка условий осуществления банковского кредитования в разрезе видов кредитов.

Этот этап формирования политики привлечения банковских кредитов является наиболее трудоемким и ответственным в силу многообразия оцениваемых условий и осуществления многочисленных расчетов. Состав основных кредитных условий, подлежащих изучению и оценке в процессе формирования политики привлечения предприятием банковского кредита, следующий:

Предельный размер кредита

коммерческие банки устанавливают в соответствии с кредитным рейтингом клиента и действующей системой обязательных экономических нормативов, утверждаемых центральным банком. При осуществлении кредитной политики коммерческие банки руководствуются в этом вопросе обязательными экономическими нормативами.

Предельный срок кредита

каждый коммерческий банк устанавливает в соответствии со своей кредитной политикой в форме лимитных периодов предоставления отдельных видов кредита.

Валюта кредита

имеет для предприятия-заемщика значимость только в том случае, если оно ведет внешнеэкономические операции. Мультивалютные формы кредита (предоставление кредита одновременно в нескольких видах иностранных валют) в практике кредитования предприятий встречаются крайне редко.

Уровень кредитной ставки

является определяющим условием при оценке кредитной привлекательности коммерческих банков. В его основе лежит стоимость межбанковского кредита, формируемая на базе учетной ставки центрального банка страны и средней маржи коммерческих банков, прогнозируемого темпа инфляции, вида кредита и его срока, уровня премии за риск с учетом финансового состояния заемщика и предоставляемого им обеспечения ссуды.

Форма кредитной ставки

отражает уровень ее динамики на протяжении кредитного периода. Так, банковский кредит может предоставляться на условиях фиксированной или плавающей кредитной ставки.

Вид кредитной ставки

играет существенную роль в определении стоимости банковского кредита. По применяемым видам различают процентную (для наращения суммы долга) и учетную (для дисконтирования суммы долга) кредитные ставки. Если размер этих ставок одинаков, то предпочтение должно быть отдано предприятием процентной ставке, так как в этом случае его платежи по обслуживанию долга будут меньшими.

Условия выплаты процента

характеризуются сроками его уплаты. Эти условия сводятся к трем принципиальным вариантам: а) выплате всей суммы процента в момент предоставления кредита; б) выплате суммы процента по кредиту равномерными частями (обычно в форме аннуитета); в) выплате всей суммы процента в момент погашения основной суммы долга. При прочих равных условиях наиболее предпочтительным для предприятия является третий вариант.

Условия погашения (амортизации) основного долга

также оказывают существенное влияние, как на стоимость, так и на размер реально используемых кредитных средств. Существуют три принципиальных варианта амортизации основного долга: а) определенными частями в процессе кредитного периода; б) сразу же после окончания кредитного периода; в) после окончания срока кредитования с предоставлением льготного периода для погашения долга. Естественно, при прочих равных условиях наиболее предпочтительным для предприятия является последний вариант.

Формы обеспечения кредита

определяют в основном его стоимость — чем надежнее обеспечение кредита, тем ниже уровень его стоимости при прочих равных условиях за счет дифференциации размера премии за риск. Вместе с тем, одна их форм обеспечения кредита определяет и реальный размер используемых кредитных средств. Речь идет о требовании банка держать без использования определенную часть полученного кредита (обычно в размере 10%) в виде компенсационного остатка денежных активов на расчетном счете предприятия. В этом случае возрастает реальная стоимость банковского кредита и уменьшается на размер компенсационного остатка сумма используемых предприятием кредитных средств.

37. Управление облигационным займом

Облигационный займ - займ, осуществляемый путем выпуска заемщиком облигаций

На практике не только крупные, но и мелкие и средние предприятия прибегают к различным источникам внешнего инвестирования, в том числе к банковским кредитам, заимствованию средств на финансовых рынках, использованию рисковых капиталов и т.д. Выбор источников финансирования зависит от многочисленных факторов, среди которых – размер предприятия, природа его рынков, отрасль и сфера деятельности, технологические особенности, специфика выпускаемой продукции, характер государственного регулирования и налогообложения бизнеса, связи с рынками и др

облигационные займы могут стать одним из наиболее эффективных инструментов привлечения, аккумуляции средств как для реализации средне- и долгосрочных программ, так и для решения текущих проблем реального сектора. В стабильной экономической ситуации корпоративные облигации могут быть привлекательны для частных инвесторов (населения) как реальная альтернатива наличной иностранной валюте, для коммерческих банков и профессиональных участников рынка ценных бумаг – как удобный вариант размещения рублевых ресурсов, для иностранных инвесторов – как способ осуществления портфельных инвестиций в российские предприятия.

В условиях, когда многие хозяйствующие субъекты вынуждены искать новые варианты привлечения средств инвесторов, корпоративные облигации могут стать эффективным инструментом финансирования отечественных предприятий. В этом случае корпоративные облигационные займы, несомненно, сыграют важную роль в активизации инвестиционного процесса и обеспечении промышленного подъема России

38. управление кредиторской задолженностью.

Для того, чтобы отношения с кредиторами максимально соответствовали целям обеспечения финансовой устойчивости (безопасности) компании и увеличению ее прибыльности и конкурентоспособности, менеджменту компании необходимо выработать четкую стратегическую линию в отношении характера привлечения и использования заемного капитала.

Первый основополагающий вопрос, который в связи с этим встает перед руководством фирмы это: вести бизнес за счет собственных или привлеченных средств

? Второй "дилеммой" является количественное соотношение собственного и заемного капитала. Ответы на данные вопросы зависят от множества факторов как внешнего (отраслевые особенности, макроэкономические показатели, состояние конкурентной среды и т. д.), так и внутреннего (корпоративного) порядка (возможности учредителей, кредитоспособность, оборачиваемость активов, уровень рентабельности, дефицит денежных средств, краткосрочные цели и задачи, долгосрочные планы компании и многое другое). С точки зрения конкурентной борьбы на рынке не имеет значения, какими капиталами оперирует бизнес: своими или заемными. Единственная разница может заключаться в различиях стоимости этих двух категорий капитала. Кредиторы (будь-то банки или поставщики товаров и услуг) готовы кредитовать чей-то бизнес только в обмен на определенный (иногда довольно высокий) доход (процент). При этом даже собственный капитал не является "бесплатным", так как вложения производятся в надежде получить прибыль, выше той, которую платят банки по депозитным счетам. С точки зрения стратегического развития компании отправной точкой должны быть: размер и динамика прибыльности бизнеса, которые напрямую зависят от размера занимаемой на рынке доли, ценовой политики и размера издержек производства (обращения). Вопрос же источников финансирования бизнеса является, по отношению к целям достижения конкурентоспособности предприятия, вторичным.

Вывод.

Менеджеры в ходе разработки стратегии кредитования собственного бизнеса должны исходить из решения следующих первоочередных задач - максимизации прибыли компании, минимизации издержек, достижения динамичного развития компании (расширенное воспроизводство), утверждения конкурентоспособности - которые, в конечном итоге и определяют финансовую устойчивость компании. Финансирование данных задач должно быть достигнуто в полном объеме. Для этого, после использования всех собственных источников финансирования (собственный капитал и прибыль - наиболее дешевые ресурсы), должны быть в заданном объеме привлечены заемные средства кредиторов. При этом наиболее весомым ограничивающим фактором в процессе планирования использования заемного капитала необходимо считать его стоимость, которая должна позволять сохранить рентабельность бизнеса на достаточном уровне

39,40 Управление внешней (комм,тов.) и внутренней задолженностью

Существует несколько потенциальных возможностей привлечения заемных средств: 1) средства инвесторов (расширение уставного фонда, совместный бизнес); 2) банковский или финансовый кредит (в том числе выпуск облигаций); 3) товарный кредит (отсрочка оплаты поставщикам); 4) использование собственного "экономического превосходства"