Министерство образования и науки Республики Казахстан

Колледж Карагандинского государственного университета

им. Е.А. Букетова

На тему

«Особенности планирования финансовой работы на предприятии»

Специальность: 0703012 «Финансы предприятий»

Выполнил (а): уч-ся гр. ФП-37

Шестюк Г.В

Проверил (а): научный руководитель

Волох Н.М

Караганда – 2008

г.

ВВЕДЕНИЕ

ГЛАВА 1 ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ФИНАНСОВОГО ПЛАНИРОВАНИЯ

1.1 Понятие и значение финансового планирования

1.2 Виды финансового планирования

ГЛАВА 2 ОСУЩЕСТВЛЕНИЕ ПЛАНИРОВАНИЯ ФИНАНСОВОЙ РАБОТЫ НА ПРЕДПРИЯТИИ

2.1 Методы финансового планирования на предприятии на примере ТОО «Строй-Плюс»

2.2 Анализ финансового планирования на предприятии на примере ТОО «Строй-плюс»

ГЛАВА 3 ПРОБЛЕМЫ И ПУТИ СОВЕРШЕНСТВОВАНИЯ ФИНАНСОВОГО ПЛАНА НА ПРЕДПРИЯТИИ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ

Разработка регулярных производственных и финансовых планов является важнейшей составляющей планово-аналитической работы компаний всех без исключения отраслей экономики. Планирование способствует уменьшению нерационального использования средств предприятия благодаря своевременному планированию хозяйственных операций, товарно-материальных и финансовых потоков и контролю за их реальным осуществлением. Оперативное планирование до сих пор остается слабым местом управления бизнесом казахстанских предприятий промышленности, торговли, банковской сферы, страхования.

На сегодняшний день в большинстве компаний отсутствуют базовые элементы оперативного планирования, притом, что технология планирование процесса весьма существенно варьируется с учетом отраслевой специфики предприятия.

Наиболее остро проблема внедрения эффективного механизма планирования стоит перед промышленными предприятиями. В промышленности цикл оборота капитала является наиболее «представительным» по сравнению со всеми другими отраслями экономики: здесь присутствуют и стадии снабжения (закупка материальных ресурсов), и стадии производства, и стадии хранения и сбыта произведенной продукции, а также расчетов с контрагентами как по закупаемым сырью и материалам, так и по реализованной продукции. Этим промышленные предприятия отличаются, например, от банковской сферы и торговли, где производственный процесс отсутствует. Оперативное управленческое планирование требует ведения эффективного управленческого учета и планирования движения товарно-материальных и финансовых ресурсов предприятия на всех стадиях финансового цикла. Понятно, что каждая стадия финансового цикла является одним из факторов образования конечных финансовых результатов (прибыли) предприятия, и чем больше «ступенек» в кругообороте капитала предприятия, тем более сложной и развернутой должна быть технология бюджетного процесса.

Кроме того, в современных рыночных отношениях, которые характеризуются возросшей конкуренцией планирование экономической деятельности предприятия является одним из самых важных показателей конкурентоспособности.

Благодаря планированию достигается равновесие между производством и сбытом продукции, спросом и предложением.

Финансовое планирование является важнейшей составной частью внутрифирменного планирования. Значение финансового планирования для внутренней среды организации определяется тем, что оно:

- облекает выработанные стратегические цели в форму конкретных финансовых показателей;

- устанавливает стандарты для организации финансовой информации;

- определяет приемлемые границы затрат, необходимых для реализации всей совокупности планов фирмы;

- в части оперативного финансового планирования дает очень полезную информацию для разработки и корректировки обще фирменной стратегии.

Предметом исследования является организация оперативного финансового планирования в строительной организации ТОО «Строй-Плюс».

Целью настоящей работы является изучение теоретических основ финансового планирования, проблемных вопросов финансового планирования. В соответствие указанной цели был поставлен ряд задач:

1. изучить методологические основы организации финансового планирования на предприятии;

2. проанализировать организацию оперативного планирования в ТОО «Строй-Плюс», его финансовое состояние и финансовые результаты деятельности;

3. разработать рекомендации по оптимизации оперативного финансового планирования на анализируемом предприятии.

Для решения поставленных задач были использованы работы следующих авторов: Алексеевой М.М., Балабанова И.Т., Шеремет А.Д. и др.

В курсовой работе обобщается зарубежный опыт финансового планирования, оценивается возможность его применения в практике отечественных предприятий.

Финансовое планирование - это планирование всех его доходов и направлений расходования денежных средств для обеспечения развития предприятия. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

По мнению Кремнина М.Н.: «Финансовое планирование»– значительно более широкое понятие, чем составление финансового плана. Финансовый план является итоговым документом, для разработки которого необходимо предварительно рассчитать все возможные изменения в условиях деятельности предприятия, которые могут произойти в планируемом периоде по сравнению с условиями базисного периода».

Финансовое планирование можно рассматривать как задание по отдельным показателям, а также как финансовую взаимоувязку показателей развития предприятия с имеющимися ресурсами используемого денежного капитала.

Задачи финансового планирования:

1. Обеспечение нормального процесса работы предприятия необходимыми источниками финансирования.

2. Соблюдение интересов Учредителей Компании, акционеров и других заинтересованных лиц.

3. Гарантия выполнения обязательств предприятия перед бюджетом и внебюджетными фондами, банками. Оптимальная для данного предприятия структура капитала приносит максимальную прибыль и обеспечивает платежи в бюджет на минимально необходимом уровне.

4. Выявление резервов и мобилизация ресурсов в целях эффективного использования прибыли и других доходов, включая и внереализационные.

5. Контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

Планирование необходимо для того:

- Чтобы понимать, где, когда и для кого предприятие собирается производить продукцию;

- Чтобы знать, какие ресурсы и когда понадобятся для достижения поставленных целей;

- Чтобы добиться эффективного использования привлеченных ресурсов;

- Чтобы предвидеть неблагоприятные ситуации, анализировать возможные риски и предусматривать конкретные мероприятия для их снижения.

Финансовое планирование – это управление процессами создания, распределения, перераспределения и использования финансовых ресурсов на предприятии , развивающиеся в детализированных финансовых планах

Финансовое планирование является составной частью общего процесса планирования и, следовательно, управленческого процесса, осуществляемого менеджментом предприятия.

Финансовое планирование тесно связано и опирается на маркетинговые, производственные и на другие планы предприятия. Подчиняется миссии и общей стратегии предприятия.

Финансовый контроль представляет собой специфическую деятельность, направленную на проверку обоснованности стоимостного распределения валового общественного продукта по соответствующим фондам денежных средств и их расходования на определенные цели. Наличие финансового контроля объективно обусловлено тем, что финансы как экономическая категория присуща контрольная функция. По средствам этой функции финансы предупреждают о складывающихся пропорциях распределения, соотношения фондов, источниках их формирования, использовании. Контрольные функции создают объективные условия для использования финансов в качестве инструментов контроля, а сознательное применение осуществляется в ходе функционирования финансов на базисе. Если финансы выражают отношение экономического контроля как один из элементов управления финансами наряду с планированием, то это является надстроечной категориями. Специфика финансового контроля состоит в том, что он осуществляется в денежной форме. Однако действие финансового контроля распространяется на более широкий круг денежных отношений, так как финансы тесно связаны с другими стоимостными категориями, а финансовый контроль с правильностью использования бюджетных ассигнований учреждениями и организациями затрагивает все стороны деятельности.

Основные принципы осуществления контроля:

- регулярность, повсеместность, универсальность контроля;

- превентивность контроля, то есть предупредительный его характер;

- действенность, реальность, гласность, которые могут быть достигнуты только при правильной организации работы применение обоснованной методики, тщательным изучением дела, внесением конкретных предложений;

- беспристрастность контроля;

- независимость работников контрольных органов.

- работа по формированию и финансовых планов и бюджетов предприятия несет в себе много черт финансового прогнозирования.

Так при подготовке плана производства, который является составной частью финансового планирования, необходимо учесть возможное изменение многих факторов: цен на сырье и материалы, налогового окружения, отпускных цен и т.д. Именно по этому при подготовке финансового плана крайне необходимо попытаться спрогнозировать изменение внутренних и внешних условий хозяйствования, разработать несколько альтернативных вариантов развития событий предшествующих периодов и на основании создать приемлемый финансовый план.

Создание бизнес-планов, особенно среднесрочных, на сегодняшний день является необходимостью для большей части предприятий. Ориентация значительной части руководителей на разработку только производственных планов является ошибочным. При таком подходе, когда все деятельности предприятия начинают подчиняться не извлечению прибыли, а наращиванию объемов без четкого понимания конечной цели. Планирование действий предприятия от производства в большинстве случаев является пагубным: хорошо, если продукция предприятия пользуется устойчивым спросом и может быть реализована практически в неограниченном количестве. Однако многие предприятия выпускают продукцию, для которой существуют или зарубежные аналоги или которая имеет достаточно ограниченный круг потребителей. В этом случае перед предприятием возникает ряд проблем, которые могут существенно повлиять на конечный результат его деятельности:

- может привести к росту себестоимости продукции, что скажется на отпускной цене;

- предприятие может лишиться оборотных средств, которые будут связаны в запасах сырья и материалов, в готовой продукции на складах;

- может привести к тому, что предприятие в авральном порядке придется привлекать банковские кредиты, что как правило ведет к удорожанию заемных средств.

- Можно привести еще ряд причин, по которым внедрение планирования в предприятиях является крайне необходимым действием. Посмотрим, что дает создание системы планирования производство предприятия:

- базируясь на показаниях финансового плана, предприятие имеет возможность оценить предстоящую потребность в сырье и в материалах для производства запланированного объема продукции;

- предприятие может рассчитать текущие и планируемые затраты;

- предприятие получает возможность создать реальный план формирования запасов, что позволит высвободить оборотные средства, появляется возможность планирования производства, создаются условия для ритмичной без сбоев и авралов работы всего предприятия и его отдельных подразделений;

- предприятие имеет возможность формировать сбытовую политику, определяя наиболее выгодные виды продукции, формы и методы ее оплаты покупателями;

- предприятие получает возможность формировать финансовую политику и, наконец, предприятие получает реальную возможность формирования инвестиционной политики.

Общей проблемой многих предприятий является то, что при больших оборотах денежных средств, при значительных объемах продаж, при крупных налоговых платежах предприятия вынуждены брать инвестиционные кредиты в банках.

Финансовый план является неотъемлемой частью бизнес планирования предприятия. Бизнес-план - это новый для нашей экономики документ. В рыночной экономике бизнес-план является рабочим инструментом предпринимательства. Он предусматривает решения стратегических и тактических задач стоящих перед предприятием, дает объективное представление о возможностях развития производства, способах продвижения товаров на рынках, ценах, возможной прибыли, основных финансово-экономических результатов деятельности предприятия, определяет зоны риска, предлагает пути их снижения. Бизнес план представляет собой документ внутрифирменного планирования.

Финансовое планирование - это направленное на развитие предприятия планирование всех доходов, планирование направлений расходования денежных средств. Финансовое планирование осуществляется по средствам финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

Основные задачи финансового контроля, в которых раскрывается его содержание:

1. Проверка и выполнение финансовых обязанностей перед государством, организациями, населением.

2. Проверка правильности использования хозяйствующими субъектами находящихся в их распоряжении денежных ресурсов.

3. Проверка соблюдения правил в совершении финансовых операций, расчетов и хранения денежных средств хозяйствующими субъектами. Выявление внутренних резервов производства – возможности повышения рентабельности хозяйства, роста производительности труда, ускорения оборачиваемости оборотных средств, более экономного и эффективного использования материальных и денежных средств.

4. Устранение и предупреждение нарушений финансовой дисциплины.

В случаях выявления применяются в установленном порядке меры воздействия к организациям должностным лицам и гражданам, обеспечивается возмещение ущерба государству и организациям.

Финансовый контроль в условиях рыночных отношений претерпевает существенные изменения. Новые экономические взаимоотношения не терпят постоянных проверок, надзора за финансовыми операциями, различного рода сделками. Всеобъемлющий контроль является тормозом нормальных рыночных отношений. Государство, защищая общественные интересы, социальную справедливость должно вмешаться в процессы государственного производства, распределения используя в качестве инструмента регулирования возможности контрольной функции финансов, совершенствовать формы, методы и организацию финансового контроля.

Бюджет является инструментом, как для планирования, так и для контроля. В самом начале периода действия бюджет представляет собой план или норматив в конце периода действия он служит средством контроля, с помощью которого руководство может определить эффективность действий и составить план мероприятий по совершенствованию деятельности компании в будущем.

Цели планирования могут быть различными на разных предприятиях. Функциям планирования может придаваться разное значение в зависимости от вида величины предприятия.

1. Бюджет как экономический прогноз. Руководство любого предприятия, не зависимо от его вида величины, обязаны знать, какие задания в области экономической деятельности оно может запланировать на следующий период. Группы заинтересованных в деятельности предприятия лиц предъявляют определенные требования к результатам его работы. К тому же при планировании некоторых видов деятельности необходимо знать, какие экономические ресурсы требуются для выполнения поставленных задач. Это относится на пример к планированию в области привлечения капитала и определения объема инвестиций.

2. Бюджет как основа для контроля. По мере реализации заложенных в бюджете планов необходимо регистрировать фактические результаты деятельности предприятия. Сравнивая фактические показатели с запланированными можно осуществлять так называемый бюджетный контроль. В этом смысле основное внимание уделяется показателям, которые отклоняются от плановых и анализируются причины этих отклонений. Таким образом, пополняется информация обо всех сторонах деятельности предприятия. Бюджетный контроль позволяет выяснить, что в каких либо областях деятельность предприятия, намеченные планы выполняются неудовлетворительно.

3. Бюджет как средство координации. Бюджет представляет собой как выраженную программу действий в области производства, закупок сырья или товара, реализация производственной продукции и т.д. Рентабельность сбыта зависит от величины ожидаемой цены поставщика и условий производства, количества выпускаемой продукции – от ожидаемого объема реализации, величина отпускной цены – от того, каких объемов закупок сырья и материалов требует программа производства и реализации.

4. Бюджет как основа для постановки задачи. Разрабатывая бюджет на следующий период необходимо принимать решение заблаговременно, до начала деятельности в этот период. В таком случае существует большая вероятность того, что разработчикам планов хватит времени для выдвижения и анализа альтернативных предложений, чем в той ситуации, когда решение принимается в самый последний момент.

В современных условиях предприятие с помощью финансового плана само определяет направления использования прибыли, оставшейся в его распоряжении после уплаты налогов.

Цель составления финансового плана – определение возможных объемов финансовых ресурсов, капитала и резервов на основе прогнозирования величины финансовых показателей. Важным моментом финансового планирования является его стратегия, то есть определение центров доходов (прибыли) и центров расходов хозяйствующего субъекта

Финансовое планирование на предприятиях осуществляется на пять лет, год, квартал. В соответствии с этим существуют перспективные (стратегические, в том числе пятилетние), текущие оперативные планы. Перспективный финансовый план определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства. Пятилетний план – это главная форма реализации целей и задач развития предприятий, стратегии инвестиций и предполагаемых накоплений. Перспективный финансовый план обычно является коммерческой тайной предприятия.

Текущее финансовое планирование включает в себя годовой баланс доходов и расходов, сметы образования и расходования фондов денежных средств; фонда оплаты труда; фонда средств, направляемых на развитие и совершенствование производства; фонда средств, направляемых на социальные нужды; резервных и других фондов. Текущие финансовые планы разрабатываются на основе перспективных планов путем их конкретизации и детализации. Производится конкретная увязка каждого вида вложений или фонда и источника их финансирования.

Оперативное финансовое планирование заключается в составлении и использовании платежного календаря – подробного финансового документа, отражающего оперативный денежный оборот предприятия. Поскольку весь оборот проходит через расчетный, текущий, валютный и ссудный счета, то в нем представлено движение денежных средств по их поступлению и использованию. Платежный календарь обеспечивает оперативное финансирование, выполнение расчетных и платежных обязательств, фиксирует происходящие изменения платежеспособности предприятия, позволяет отслеживать состояние собственных средств, а также привлекать в необходимых случаях банковский или коммерческий кредит. Составление и использование платежного календаря является и реализацией распределительной и контрольной функцией финансов предприятия. Платежный календарь конкретизирует текущий финансовый план, уточняет его показатели, дает полное представление о платежах и расчетов в анализируемом периоде.

При сравнении квартальных платежных календарей выявляются тенденции и проблемы в деятельности предприятия. Результаты анализа используются для разработки очередного текущего финансового плана.

Оперативным видом финансового планирования на наших предприятиях стало бюджетирование. В общем виде бюджет представляет собой смету доходов и расходов всех хозяйственных подразделений предприятия. Составление финансовых бюджетов предприятия служит основой внутрихозяйственного оперативного планирования, соизмерение затрат и результатов.

Помесячное планирование бюджета дает более точные показатели размеров и структуру затрат, чем ныне действующая система бухгалтерского учета.

Стратегический финансовый план определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства; является главной формой реализации целевых установок, стратегии инвестиций и предполагаемых накоплений.

Руководство предприятия все время находится перед необходимостью выбора. Оно должно осуществлять выбор оптимальной цены реализации, принимать решения в области кредитной и инвестиционной политики и много другое. Необходимо добиться такого положения, чтобы вся деятельность предприятия в комплексе была бы рентабельна и обеспечивала бы денежные поступления в объеме, удовлетворяющем заинтересованные в результатах работы предприятия группы лиц (владельцев, кредиторов и пр.). Описание ожидаемых результатов экономической деятельности в будущий период имеет место при составлении бюджетов (планов) предприятия.

Как правило, различают краткосрочное и долгосрочное планирование. Значение некоторых из принимаемых решений распространяется на очень долгую перспективу. Это относится, например, к решениям в таких областях, как приобретение элементов основного капитала, кадровая политика, определение ассортимента выпускаемой продукции. Такие решение определяют деятельность предприятия на много лет вперед и должны быть отражены в долгосрочных планах (бюджетах), где степень детализованности обычно бывает довольно невысока. Долгосрочные планы должны представлять собой своего рода рамочную конструкцию, составными элементами которой являются краткосрочные планы. В основном на предприятиях используется краткосрочное планирование и имеют дело с плановым периодом, равным одному году. Это объясняется тем, что за период такой протяженности, как можно предположить, происходят все типичные для жизни предприятия события, поскольку за этот срок выравниваются сезонные колебания конъюнктуры. По времени годовой бюджет (план) можно разделить на месячные или квартальные бюджеты (планы).

Глава 2

Осуществление планирования финансовой работы на предприятии

Для исследования методов финансового планирования, применяемых в практике ТОО «Строй-Плюс» необходимо на первоначальном этапе рассмотреть теоретические основы методов финансового планирования, а затем дать конкретную характеристику применяемому методу на предприятии.

Вообще, в теории финансового планирования применяют следующие методы:

- экономического анализа;

- нормативный;

- балансовых расчетов;

- бюджетирование;

- метод многовариантности;

- экономико-математическое моделирование.

Метод экономического анализа используется для определения основных закономерностей, тенденций в движении натуральных и стоимостных показателей, внутренние резервы предприятия.

Нормативный метод заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъёкта в финансовых ресурсах и их источниках. Такими нормативами есть ставки налогов и сборов, нормы амортизационных отчислений и другие нормативы, устанавливающиеся либо самим субъёктом либо для субъёкта государством в виде специальной нормативной или законодательной базы. Нормативы самого хозяйствующего субъёкта - это нормативы, разрабатываемые непосредственно на предприятии и используемые им для регулирования производственно-хозяйственной деятельности, контроля за использованием финансовых ресурсов, других целей по эффективному вложению капитала. Существуют современные методы калькулирования затрат: стандарт-кост и стандарт маржинал-костинг. Они основаны на использовании внутрихозяйственных норм.

Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в перспективе.

Метод много вариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, для того чтобы выбрать из них оптимальный, при этом критерии выбора могут быть различными. Например, в одном варианте может быть учтен продолжающийся спад производства, инфляция национальной валюты, а в другом - рост процентных ставок и, как следствие, замедление темпов роста мировой экономики и снижение цен на продукцию.

Методы экономико-математического моделирования позволяют количественно выразить взаимосвязь между финансовыми показателями и основными факторами, их определяющими.

Метод бюджетирования является универсальным при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидании поступления средств на определенную дату и бюджетировании всех доходов и расходов. Этот метод дает на много больше полезной информации, чем метод балансовой сметы.

Бюджет - количественное воплощение плана, характеризующее доходы и расходы на определённый период, и капитал, который необходимо привлечь для достижения заданных планом целей. Данные бюджета планируют будущие финансовые операции, т.е. бюджет создаётся до выполнения предполагаемых действий. Это и предполагает роль бюджета как основы для контроля и оценки эффективности деятельности предприятия. Использование бюджета создает для предприятии ТОО «Строй-Плюс» следующие преимущества:

1. Планирование помогает контролировать деятельность предприятии ТОО «Строй-Плюс». Без наличия плана управляющий, как правило, только реагирует на обстановку, вместо того, чтобы ее контролировать. Бюджет, являясь составной частью плана, содействует четкой и целенаправленной деятельности предприятия.

2. Бюджет является составной частью управленческого контроля, создает объективную основу оценки результатов деятельности предприятии ТОО «Строй-Плюс» в целом и ее подразделений. В отсутствии бюджета, при сравнении показателей текущего периода с предыдущими можно прийти к ошибочным выводам, а именно: показатели прошлых периодов может включать в себя результаты низко производительной работы. Улучшение этих показателей означает, что предприятие стало работать лучше, но свои возможности оно не исчерпало. При использовании показателей предыдущих периодов не учитывает появившиеся возможности, которых не существовало в прошлом.

3. Бюджет является средством координирующим деятельности различных подразделений предприятия ТОО «Строй-Плюс». Оно побуждает управляющих отдельных звеньев строить свою деятельность, принимая во внимание интересы предприятии ТОО «Строй-Плюс» в целом.

4. Бюджет - основа для оценки выполнения плана центрами ответственности и их руководителей: работа менеджеров оценивается по отчетам о выполнении бюджета; сравнение фактически достигнутых результатов с данными бюджета указывает области, куда следует направить внимание и действия. Наконец, с помощью бюджета проводится анализ отклонений.

Процесс составления предприятием ТОО «Строй-Плюс» бюджета называется бюджетным циклом, который состоит из таких этапов как:

- планирование с участием руководителей всех центров ответственности, деятельности организации в целом, а так же ее структурных подразделений;

- определение показателей, которые будут использоваться при оценке деятельности;

- обсуждение возможных изменений в планах, связанных с новой ситуацией;

- корректировка планов, с учетом приложенных поправок.

Задача бюджетирования - это достижение предприятием ТОО «Строй-Плюс» цели оперативного (текущего) периода. Основная задача, решаемая системой бюджетирования - это построение или реструктуризация действующей системы управления предприятием, которая способна будет обеспечивать, и поддерживать функционирование полного управленческого цикла.

Бюджеты способствуют выявлению и координации всех факторов производства по структурным подразделениям и функциональным службам с целью достижения предприятием ТОО «Строй-Плюс» намеченных целей. Целью бюджетного управления является структурирование (выделение) желаемого будущего предприятия в оперативном периоде. Это значит, что главной целью разработки и внедрения системы бюджетирования является совершенствование системы финансового управления на предприятии, а также повышение финансово-экономической эффективности и финансовой устойчивости предприятии ТОО «Строй-Плюс» путём координации усилий всех подразделений на достижение конечного, количественно определённого результата.

Финансовый план ТОО «Строй-плюс» будет приведен в форме баланса доходов и расходов. Для его составления необходимо определить:

- сумму балансовой и налогооблагаемой прибыли предприятия;

- размер платежей в бюджет;

- размер прибыли, что остаётся в распоряжении предприятия, направленную в финансовый резерв, фонд дивидендов и др.;

- амортизационный фонд предприятия, что есть одним из основных источников формирования фонда производственного и социального развития и затрачивается на полное обновление основных производственных фондов и финансирование капитальных вложений;

- другие плановые доходы и затраты предприятия.

Произведенные расчёты будут сведены в таблицы, цифры в которых будут приведены в тыс. тенге с одним знаком после запятой. Исходные данные в таблице 1 будут приведены в млн. тенге (СМР – строительно монтажные работы)

Таблица 1 - Исходные данные для финансового плана

| Показатели |

млн.тенге |

| 1. Объём СМР, выполненных собственными силами |

22,5 |

| 2. Оборотные средства на начало планового года |

4,8 |

| 3. Норматив оборотных средств, в плановом году, % |

21,6 |

| 4. Стоимость основных фондов на начало года |

3,2 |

| 5. Ввод основных фондов в ноябре планового года |

0,7 |

| 6. Ввод основных фондов, в том числе за счёт долгосрочных кредитов |

0,18 |

| 7. Основные средства, что выбыли в мае планового года |

0,3 |

| 8. Объём капитальных вложений |

0,39 |

| 9. Централизованные ассигнования на капитальное строительство |

0,06 |

| 10. Долгосрочные кредиты банка на капитальное строительство |

0,18 |

| 11. Объём СМР, выполненных в предыдущем году и сданных в плановом году |

1,85 |

| 12. Сумма амортизационных отчислений в году предыдущем плановому |

0,08 |

Расчёт плановой суммы прибыли и её распределение.

Объём строительной продукции, который сдаваться заказчику по законченным зданиям, пусковым комплексам и объектам, подготовленным к выпуску продукции, и предоставленных услуг, определяется, исходя из следующих условий:

- в плановом году сметная стоимость товарной продукции, которая будет сдаваться заказчику, составляет 70% общего объёма СМР, выполненных собственными силами;

- кроме того, будут закончены и сданы заказчику пусковые комплексы и объекты, начатые в предыдущем году, данные о стоимости которых приведены в п. 10 табл. 1

Балансовая прибыль в составе законченной продукции, которую сдают заказчику в плановом году, определяется, как сказано в условии:

- плановые накопления составляют 23,07% сметной стоимости сданной заказчику товарной продукции;

- снижение себестоимости СМР составляет 1,84% их сметной стоимости по работам, выполненным до планового года, и 2,34% по работам, выполненным в плановом году; кроме того к балансовой прибыли прибавляем прибыль от реализации услуг подсобного производства в размере 20 тыс. тенге и прибыль от внереализационных операций в размере 30 тыс. тенге.

Таблица 2 - Расчёт плановой суммы нераспределённой прибыли

| Показатели |

Сумма, тыс. тг. |

| 1 |

2 |

| 1. Объём СМР, выполненных в предыдущем году, что будут сдаваться в плановом году (табл. 1 п. 11) |

1850 |

| 2. Объём СМР, выполненных и сдаваемых в плановом году (табл. 1 п. 11) |

22500 |

| 3. Объём завершенной продукции, что будет сдана в плановом году (70%) |

15750 |

| 4. Прибыль в составе СМР, выполненных в предыдущем году (23,07% + 1,84%) |

460,8 |

| 5. Прибыль в составе СМР, выполненных в плановом году (23,07% + 2,34%) |

4002,1 |

| 6. Другая прибыль |

50 |

| 7. Всего прибыли |

4512,9 |

| 8. Платежи в бюджет |

1353,9 |

| 9. Нераспределённая прибыль |

3159 |

1) Объём завершенной продукции в плановом году:

22500*70/100=15750 (тыс. тг.)

2) Прибыль в предыдущем году:

(тыс. тг.) (тыс. тг.)

3) Прибыль в плановом году:

(тыс. тг.) (тыс. тг.)

4) Платежи в бюджет:

(460,8+4002,1+50)*30/100=1353,9 (тыс. тг.)

5) Нераспределённая прибыль:

4512,9-1353,9=3159 (тыс. тг.)

Расчёт среднегодовой стоимости основных производственных фондов.

Среднегодовая стоимость введенных производственных фондов определяется путём умножения стоимости веденных основных фондов на количество полных месяцев пребывания их в эксплуатации и деления результата на 12 месяцев.

Расчёт среднегодовой стоимости основных фондов (Сс

) с учётом введенных и выбывших фондов определяется по формуле:

Сс

=Сн

+Свв

×(К/12)-Свыб

×(12-К) 12,

где Сн

– стоимость основных фондов на начало года,

Свв

– стоимость введенных основных фондов,

Свыб

– стоимость выбывших основных фондов,

К – количество полных месяцев эксплуатации введенных (выбывших) основных фондов.

Таблица 3 - Расчёт среднегодовой стоимости основных производственных фондов

| Показатели |

Сумма, тыс. тг. |

| 1 |

2 |

| 1. Основные фонды на начало планового года (табл.1 п.4) |

3200 |

| 2. Ввод основных фондов в ноябре (табл.1 п.5) |

700 |

| 3. Среднегодовая стоимость введенных основных фондов |

58,3 |

| 4. Основные фонды выбывшие в мае (табл.1 п.7) |

300 |

| 5. Среднегодовая стоимость выбывших основных фондов |

175 |

| 6. Среднегодовая балансовая стоимость основных производственных фондов |

3003,3 |

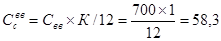

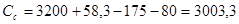

1)  (тыс. тг.) (тыс. тг.)

2)  (тыс. тг.) (тыс. тг.)

3) (тыс. тг.) – среднегодовая стоимость ОПФ за вычетом амортизационных отчислений (тыс. тг.) – среднегодовая стоимость ОПФ за вычетом амортизационных отчислений

Расчёт норматива оборотных средств и суммы его прироста

При расчёте среднегодовой стоимости нормируемых оборотных средств принимается следующее поквартальное распределение общего годового объёма СМР: 1 квартал – 23%, 2 квартал – 25%, 3 квартал – 28%, 4 квартал – 24%. Покрытие прироста нормируемых оборотных средств следует за счёт устойчивых пассивов в сумме 25 тыс. тг.

Таблица 4 - Расчёт норматива оборотных средств и суммы его прироста

| Показатели |

Сумма, тыс. тг. |

| 1. Норматив на конец планового года. |

5836,8 |

| 2. Норматив на начало планового года (табл.1 п.3) |

4800 |

| 3. Прирост норматива в плановом году |

1036,8 |

4. Источники покрытия:

а) прирост устойчивых пассивов

б) плановая прибыль

|

25

1011,8

|

1) Норматив на конец планового года: 4800+1036,8=5836,8 (тыс. тг.)

2) Прирост норматива: 4800×21,6%(табл.1 п.3)=1036,8 (тыс. тг.)

3) Покрытие за счёт плановой прибыли: 1036,8-25=1011,8 (тыс. тг.)

Прирост среднегодовой стоимости нормируемых оборотных средств.

Прирост норматива оборотных средств рассчитывается в каждом квартале согласно роста планового прироста на год (100%) и процента исполнения программы работ в каждом квартале. Норматив оборотных средств на начало каждого квартала с учётом прироста норматива определяется нарастающим итогом.Среднегодовую стоимость нормированных оборотных средств определяют путём сложения:

1) половины суммы оборотных средств на начало планового года;

2) суммы оборотных средств на конец каждого квартала (1, 2, 3)

3) половины суммы оборотных средств на конец планового года.

Полученную сумму следует разделить на 4 (количество кварталов).

Таблица 5 - Расчёт среднегодовой стоимости нормированных оборотных средств

| Показатели |

за год |

на 1.04 |

на 1.07 |

на 1.10 |

на 31.12 |

| 1. Объём СМР, выполненных в плановом году (табл.1 п.1) |

22500

|

5175

|

5625

|

6300

|

5400

|

| 2. Прирост нормированных оборотных средств (табл.4 п.3) |

1036,8

|

238,5

|

259,2

|

290,3

|

248,8

|

| 3. Норматив оборотных средств с учётом прироста |

4800

|

5038,5 |

5297,7

|

5588

|

5836,8

|

| 4. Среднегодовая стоимость нор-мированных оборотных средств |

5310,7

|

1)Объём СМР на 1.04: 22500×23%=5175 (тыс. тг.)

Остальные рассчитываются аналогично (см. 1.3)

2)Прирост оборотных средств на 1.04: 1036,8×23%=238,5 (тыс. тг.)

3)Норматив с учётом прироста: 4800+238,5=5038,5 (тыс.тг.) на 1.04;

5038,5+259,2=5297,7 (тыс. тг.) на 1.07;

5297,7+290,3=5588 (тыс. тг.) на 1.10;

5588+248,8=5836,8 (тыс. тг.) на конец года.

4)Среднегодовая стоимость оборотных средств:

(тыс. тг.) (тыс. тг.)

Расчёт суммы амортизационных отчислений и их использование.

Среднегодовая норма амортизационных отчислений по группам основных фондов составляет 15%. Сумму амортизационных отчислений определяют путём умножения среднегодовой стоимости основных фондов на среднегодовую норму амортизации.

Планом предлагается, что 100% амортизационных отчислений направляется в фонд развития производства, из них – 30% на финансирование капитальных вложений.

Таблица 6 - Расчёт суммы амортизационных отчислений и их использование

| Показатели |

Сумма, тыс. тг. |

1. Сумма амортизационных отчислений,

в том числе:

а) в бюджет

б) в фонд

в) на капитальное строительство

|

450,5

-

315,4

135,1

|

1) Сумма амортизационных отчислений: 3003,3×15%=450,5 (тыс. тг.)

2) На капитальное строительство: 450,5×30%=135,1 (тыс. тг.)

3) В фонд развития производства: 450,5-135,1=315,4 (тыс. тг.)

План финансирования капитальных вложений.

Таблица 7 - План финансирования капитальных вложений

| Источники |

Сумма, тыс. тг. |

1. Собственные источники

1.1. централизованные (табл.1 п.9)

1.2. сумма амортизации (табл.6 п.16)

1.3. прибыль

|

210

60

135,1

14,9

|

| 2. Долгосрочный кредит (табл.1 п.10) |

180 |

| Итого |

390 |

1)Собственные источники финансирования

390-180=210 (тыс.тг.)

2) Финансирование за счёт прибыли:

210-60-135,1=14,9

Расчёт платы за пользование долгосрочным кредитом банка по сроку возникновения задолженности.

Средства на возвращение долгосрочных кредитов банку и оплату процентов за пользование кредитом путём расчёта. При этом годовая сумма кредита (табл.1 п.6) будет получена предприятием в такой последовательности:

- в первом квартале – в размере 27% годовой суммы;

- во втором квартале – в размере 23% годовой суммы;

- в четвёртом квартале – в размере 50% годовой суммы.

Плата за пользование кредитом установлена в размере 40% годовых.

Таблица 8 - Расчёт платы за пользование долгосрочным кредитом по сроку возникновения задолженности

| Показатели |

План

на год

|

1

квартал

|

2

квартал

|

3

квартал

|

4

квартал

|

| 1. Долгосрочные кредиты, полученные в плановом году |

180

|

48,6

|

41,4

|

-

|

90

|

2. Процент за пользование кредитом

1 квартал

2 квартал

3 квартал

4 квартал

|

40%

19,44

16,56

-

36

|

4,86

-

-

|

4,86

5,52

-

|

4,86

5,52

-

|

4,86

5,52

-

36

|

| 3. Плата за пользование кредитом |

72 |

4,86 |

10,38 |

10,38 |

46,38 |

1) Долгосрочные кредиты, полученные в 1 квартал:

180×27%=48,6 (тыс.тг.)

В следующих кварталах расчёт ведётся аналогично, исходя из ранее приведенных процентов.

2) Плата за пользование кредитом в 1 квартале:

48,6×40%=19,44 (тыс.тг.)

В каждом квартале будет оплачиваться:

19,44/4=4,86 (тыс.тг.)

Во втором и четвёртом расчёты ведутся аналогично, кроме того что во втором квартале плата делится на 3, а в 4-м просто записывается в четвёртый квартал.

3) Общая плата за пользование кредитом:

4,86+10,38+10,38+46,38=72 (тыс. тг.)

Расчёт отчислений из прибыли в фонды предприятий.

Таблица 9 - Расчёт отчислений из прибыли в фонды предприятий

| Показатели |

Сумма, тыс. тг. |

| 1. Прибыль, что останется в распоряжении предприятия |

2060,3 |

| 2. Норматив отчислений в фонд премий |

24,5% |

| 3. Сумма отчислений |

504,8 |

| 4. Норматив отчислений в фонд развития производства |

70,5% |

| 5. Сумма отчислений в фонд развития производства |

1452,5 |

| 6. Норматив отчислений в финансовый резерв |

5% |

| 7. Сумма отчислений |

103 |

Фонды экономического развития планируются, исходя из следующих условий:

- норматив отчислений в фонд развития производства берётся в размере 70,5% от прибыли, что осталась в распоряжении предприятия;

- норматив отчислений в финансовый резерв – 5% от прибыли, оставшейся в распоряжении предприятия;

- норматив отчислений от прибыли, что осталась в распоряжении предприятия в фонд премий и дивидендов составляет 24,5%.

1) Прибыль, оставшаяся в распоряжении предприятия:

нераспределённая прибыль – прибыль, идущая на покрытие прироста норматива оборотных средств – прибыль, идущая на финансирование капитальных вложений – прибыль, идущая на погашение платы за кредит =

= 3159-1011,8-14,9-72=2060,3 (тыс. тг.)

2) Сумма отчислений в фонд премий:

2060,3×24,5%=504,6 (тыс. тг.)

3) Сумма отчислений в фонд развития производства:

2060,3×70,5%=1452,5 (тыс. тг.)

4) Сумма отчислений в финансовый резерв:

2060,3×5%=103 (тыс. тг.)

Премиальный фонд и фонд дивидендов.

Премии за введение объектов и производственных мощностей, что оплачиваются заказчиком, составляют 5 тыс. тенге

Таблица 10 - Премиальный фонд и фонд дивидендов.

| Источники |

Сумма, тыс.тг. |

| 1. Отчисления из прибыли (табл.9 п.3) |

504,8 |

| 2. Премии за введение в действие объектов и производственных мощностей, что оплачиваются за счёт заказчика |

5

|

| 3. Итого отчислений в фонд |

509,8 |

Фонды и резервы. Выручка от реализации выбывшего имущества составляет 35 тыс. тенге.

Таблица 11 - Фонды и резервы

| Источники |

Сумма, тыс.тенге. |

| 1. Отчисления от прибыли (табл.9 п.5) |

1452,5 |

| 2. Амортизационные отчисления (табл.6 п.1б) |

315,4 |

| 3. Средства от реализации имущества |

35 |

| 4. Другие источники |

- |

| Итого отчислений в фонд |

1802,8 |

| Финансовый резерв 1. Отчисления из прибыли (табл.9 п.7) |

103 |

2. Итоговое составление финансового плана

Составим финансовый план в виде сокращённой таблицы доходов и расходов предприятия.

Проведённые расчёты финансовых показателей проверим путём составления шахматной таблицы (Приложение 1, 2). По горизонтали укажем источники покрытия расходов, а по вертикали – целевое использование средств.

Рыночная экономика как более сложная и организованная социально-экономическая система требует качественного финансового планирования, так как за все негативные последствия и просчеты планов ответственность несет само предприятие ухудшением своего финансового состояния.

Для целей оптимального финансирования проектов можно использовать в планировании сфер вложения финансовых ресурсов метод двойного бюджета. Это эффективный способ защиты стратегии развития предприятия от всевозможных неожиданностей в плане финансирования - разделение бюджета фирмы на текущий и стратегический.

Текущий бюджет включает следующие позиции :

- обеспечение непрерывного поступления прибыли от используемых мощностей фирмы;

- капиталовложения в развитие имеющихся мощностей;

- капиталовложения для роста прибыли от снижения производственной себестоимости продукции;

- стратегический бюджет включает следующие позиции:

- капиталовложения в рост конкурентоспособности в существующей стратегической зоне хозяйствования;

- освоение смежных, в географическом отношении, зон;

- освоение новых стратегических зон хозяйствования и прекращение капиталовложений в убыточные зоны.

При осуществлении прогнозных расчетов предприятие должно учитывать два фактора: инфляцию и необходимость периодического поступления дохода на инвестируемый капитал, причем не ниже определенного минимума. Поэтому будущие денежные поступления должны оцениваться с позиции текущего момента.

Большие возможности для осуществления эффективного финансового планирования имеют крупные компании. Они обладают достаточными финансовыми средствами для привлечения высококвалифицированных специалистов и проведения широкомасштабной плановой работы в области финансов. На небольших предприятиях, как правило для этого нет средств, хотя потребность в финансовом планировании больше, чем у крупных.

В составе механизмов управления финансовым планированием предприятия важная роль отводится системам и методам ее контроля.

Создание систем внутреннего контроля является неотъемлемой составной частью построения всей системы управления предприятием с целью обеспечения его эффективности. Системы внутреннего контроля создаются на предприятии по линейному и функциональному принципу или одновременно сочетают в себе оба эти принципа. В основе этих систем лежит разделение контрольных обязанностей отдельных служб и их менеджеров.

В последние годы в практике стран с развитой рыночной экономикой широкое распространение получила новая прогрессивная комплексная система внутреннего контроля, организуемая в компаниях и фирмах, которая называется «контроллинг». Концепция котроллинга была разработана в 80-е годы как средство активного предотвращения кризисных ситуаций, приводящих предприятие к банкротству. Принципом этой концепции, получившей название «управление по отклонениям», является оперативное сравнение основных плановых (нормативных) и фактических показателей с целью выявления отклонений между ними и определение взаимосвязи и взаимозависимости этих отклонений на предприятии с целью воздействия на узловые факторы нормализации деятельности. Система контроллинга начинает внедряться и в нашу практику.

Так как главным объектом контроллинга является прибыль предприятия, в общей его системе можно выделить центральный блок — «контроллинг прибыли». Его содержание можно сформулировать следующим образом:

«Контроллинг прибыли представляет собой систему внутреннего контроля, обеспечивающую концентрацию контрольных действий на наиболее приоритетных направлениях формирования и использования прибыли предприятия, своевременное выявление отклонений фактических результатов от предусмотренных и принятие оперативных управленческих решений по выполнению установленных заданий».

Объектом контроллинга прибыли являются управленческие решения по основным аспектам ее формирования, распределения и использования на предприятии.

Сферой контроллинга в нашем случае объектом является бюджет доходов и расходов на месяц.

При формировании системы приоритетов следует учесть, что они могут носить разный характер для отдельных типов центров ответственности; для отдельных сфер деятельности предприятия; для различных аспектов формирования, распределения и использования прибыли.

В результате исследования темы курсовой работы можно сделать выводы:

1) Жизнедеятельность фирмы невозможна без планирования, "слепое" стремление к получению прибыли приведет к быстрому краху. Основой планирования является план сбыта, так как производство ориентировано в первую очередь на то, что будет продаваться, то есть пользоваться спросом на рынке. Объем сбыта определяет объем производства, который в свою очередь, определяет планирование всех видов ресурсов, в том числе трудовые ресурсы, сырьевые запасы и запасы материалов. Это обуславливает необходимость финансового планирования, планирование издержек и прибыли. Планирование должно осуществляться по жесткой схеме, использовать расчеты многих количественных показателей.

2) При создании любого предприятия необходимо определить цели и задачи его деятельности, что и обуславливает долгосрочное планирование. Долгосрочное планирование определяет среднесрочное и краткосрочное планирование, которые рассчитаны на меньший срок и поэтому подразумевают большую детализацию и конкретику.

3) Применяют следующие методы: экономического анализа; нормативный; балансовых расчетов; бюджетирование; метод многовариантности; экономико-математическое моделирование. В курсовой работе была дана характеристика применяемого метода планирования на предприятии ТОО «Строй-Плюс». Планирование помогает контролировать деятельность предприятии ТОО «Строй-Плюс». Бюджет является составной частью управленческого контроля, создает объективную основу оценки результатов деятельности предприятии ТОО «Строй-Плюс», а также является средством координирующим деятельности различных подразделений предприятия.

4) Финансовый план ТОО «Строй-плюс» был приведен в форме баланса доходов и расходов. Была рассчитана сумма балансовой прибыли и составила 4512,9 тыс.тенге. Среднегодовая стоимость нормированных оборотных средств составила 5310,7 тыс.тенге. План финансирования капитальных вложений составил 390 тыс.тенге. Всего расходов и отчислений было рассчитано на сумму 5288,4 тыс.тенге.

5) Применение планирования создает следующие важные преимущества: делает возможной подготовку к использованию будущих благоприятных условий; проясняет возникающие проблемы; стимулирует менеджеров к реализации своих решений в дальнейшей работе; улучшает координацию действий в организации; создает предпосылки для повышения образовательной подготовки менеджеров; увеличивает возможности в обеспечении фирмы необходимой информацией; способствует более рациональному распределению ресурсов; улучшает контроль в организации.

Для целей оптимального финансирования проектов можно использовать в планировании сфер вложения финансовых ресурсов метод двойного бюджета, как эффективный способ защиты стратегии развития предприятия от всевозможных неожиданностей в плане финансирования.

В данное время широкое распространение получила новая прогрессивная комплексная система внутреннего контроля, организуемая в компаниях и фирмах, которая называется «контроллинг». Принципом этой концепции, получившей название «управление по отклонениям», является оперативное сравнение основных плановых (нормативных) и фактических показателей с целью выявления отклонений между ними и определение взаимосвязи и взаимозависимости этих отклонений на предприятии с целью воздействия на узловые факторы нормализации деятельности.

1. Кремнин М.Н. «Финансовое состояние предприятия»– М.: Инфра –М, 2006.

2. Ильин А.И. Планирование на предприятии. Учебное пособие.- М.: ООО «Мисанта», 1998.-296с.

3. Риполь-Сарагоси Ф.Б. Финансовый и управленческий анализ. –М.: Издательство Приор, 1999.

4. Алексеева М.М. Планирование деятельности фирмы: Учебно-методическое пособие. – М.: Финансы и статистика, 1997.- 248с.

5. Горемыкин В.А., Богомолов А.Ю. Планирование предпринимательской деятельности предприятия. Методическое пособие. -М.: ИНФРА-М.,2000.-334 с.

6. Ефимова О.В. Финансовый анализ. – М.: Издательство «Бухгалтерский учет», 1998.

7. Любушин М.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия. Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2003.

8. Маркарьян Э.А., Герасименко Г.П. Финансовый анализ: Учебное пособие. – Ростов н/Д.: Издательство Рост., ун-та, 2004.

9. Шеремет А.Д. Комплексный экономический анализ деятельности предприятия (вопросы методологии). – М.: Экономика,2001.

10. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализ предприятия. – М.: Инфра –М, 2005.

11. Шеремет А.Д., Негашев Е.В. Методика финансового анализа. – М.: Инфра – М, 2002.

12. .Балабанов И.Т. Основы финансового менеджмента. Изд. 2-е. – М.:Финансы и статистика, 2001 – 384с.

13. Сергеев И.В. Экономика предприятия: Учебное пособие М.: Финансы и статистика, 2008 – 343с.

14. Дюсембаев К.Ш. Анализ финансового положения предприятия: Учебное пособие.-Алматы: Экономика, 2000.

15. Ковалев В.В. Управление капиталами. Выбор инвестиций. Анализ отчетности. М: Финансы и статистика, 2001.

16. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. 4-е изд. Минск: ООО "Новое знание", 2002.

17. Финансовый менеджмент: теория и практика. Учебник. Под ред. Стояновой Е.С. М.: Издательство «Перспектива», 2003.

18. Алимбаев А.А., Хасенова Р.Г., Аргумбаева К.К. Формирование и развитие рынка угля. Караганда: ТОО «Санат», 2003.

19. Надыров А.Ф. Анализ хозяйственной деятельности предприятий: Учебное пособие. Караганда: КарГТУ, 2004.

20. Комекбаева Л.С. Финансы предприятий: Учебное пособие. - Караганда: «Болашак- Баспа», 2000.-108 с.

Проверочная (шахматная) таблица к финансовому плану

Источники покрытия

Использование

средств

|

Балансовая прибыль |

Амортизационные отчисления |

Прирост устойчивых пассивов |

Средства от реализации имущества |

Средства рабочих на содержание детских садов |

Средства на премирование за введение |

Долгосрочные кредиты |

Централизованные ассигнования |

Прочее |

Итого |

| Отчисления в бюджет |

353,9

|

353,9

|

| Отчисления в фонд развития |

452,5

|

5,4

|

5

|

802,9

|

| Прирост к нормативу оборотных средств |

011,8

|

5

|

036,8

|

| Возвращение долго-срочных кредитов и плата за них |

2

|

2

|

| Капитальные вложения |

4,9

|

35,1

|

80

|

0

|

390

|

| Расходы на содержание детских садов |

0

|

0

|

0

|

| Отчисления в финансовый резерв |

03

|

03

|

| Отчисления в другие фонды |

04,8

|

5

|

09,8

|

| Прочее |

| Итого |

4512,9 |

450,5 |

25 |

35 |

10 |

5 |

180 |

60 |

10 |

5288,4 |

Финансовый план строительного предприятия на 2008 год

| Наименование статьи |

Сумма, тыс. тг. |

| 1 |

2 |

1. Доходы и поступления:

1.1. Прибыль – итого:

в том числе:

прибыль в составе СМР прошлого года

прибыль в составе СМР планового года

прочая прибыль

1.2. Амортизационные отчисления

1.3. Прирост устойчивых пассивов

1.4. Средства от реализации имущества

|

4512,9

460,8

4002,1

50

450,5

25

35

|

1.5. Поступления средств

1.5.1. От рабочих на содержание детских садов

1.5.2. От заказчиков на премирование за введение новых объектов

1.6. Долгосрочные кредиты банка

1.6.1. На капитальное строительство

1.7. Другие доходы (централизованные источники)

Итого доходов и поступлений

|

15

10

5

180

180

70

5288,4

|

2. Доходы и отчисления:

2.1. Капитальные вложения

2.2. Возвращение кредитов

2.3. Прирост нормированных оборотных средств

2.4. Отчисления в фонды, что остаются в распоряжении предприятия

2.4.1. Фонды и резервы,

- в том числе за счёт прибыли

|

390

72

1036,8

1905,9

1802,9

1452,5

315,4

|

- амортизационные отчисления

- другие

2.4.2. Финансовый резерв

2.5. Фонды, предвиденные предприятием

2.6. Платежи в бюджет

Итого расходов и отчислений

|

35

103

519,8

1353,9

5288,4

|

|