УПРАВЛЕНИЕ ПРИВЛЕЧЕНИЕМ ИНВЕСТИЦИЙ В МАЛОЕ И СРЕДНЕЕ ПРЕДПРИНИМАТЕЛЬСТВО В РК

Содержание

Введение

1. Теоретические аспекты экономической сущности инвестиционной поддержки субъектов малого и среднего бизнеса

1.1 Экономическое содержание инвестиций и основные направления инвестиционной деятельности в поддержке субъектов малого и среднего бизнеса

1.2 Инвестиционные ресурсы и источники их финансирования

2 Анализ казахстанской практики управления привлечением инвестиций в сферу предпринимательства

2.1 Анализ состояния и динамика развития малого и среднего предпринимательства Казахстана

2.2 Система инвестиционной поддержки субъектов малого и среднего бизнеса

2.3 Оценка инфраструктуры малого и среднего предпринимательства

3 Совершенствование системы управления привлечения инвестиций в малый средний бизнес Казахстана

3.1 Проблемы финансирования инвестиционных проектов субъектов малого и среднего бизнеса

3.2 Зарубежный опыт инвестиционной поддержки субъектов малого и среднего бизнеса

Заключение

Список использованных источников

Введение

Развитие малого и среднего бизнеса имеет большое значение для развития всей экономики Казахстана и повышения ее эффективности. В этой связи дальнейшее развитие нашей экономики во многом зависит от степени вовлечения в этот процесс малого и среднего предпринимательства, который на сегодняшний день является необходимым условием и показателем конкурентоспособной экономики. Поддержка малого и среднего предпринимательства является главнейшей, громадной важности политической и экономической задачей любого государства, так как предпринимательство - это база экономики, ее социальная стабильность, а в перспективе - это самая устойчивая ее часть.

Признание во всем мировом сообществе приоритетности развития малого и среднего бизнеса подтолкнуло наше правительство на поступательное стимулирование в поддержке этого сектора экономики. На сегодняшний день в Казахстане принимают разнообразные меры по решению проблем субъектов малого и среднего предпринимательства. В частности эти проблемы, связаны с неэффективным финансово-кредитным обеспечением предпринимателей. Кроме того не следует забывать, что для решения широкого круга проблем развития предпринимательства в республике необходима корректировка существующей комплексной государственной программы развития малого и среднего бизнеса, которая должна охватывать все стороны модернизации и дальнейшего развития малого и среднего предпринимательства Казахстана.

Предпринимательская, инвестиционная деятельность и состояние экономики в целом в значительной степени зависят от государственной политики. Своими действиями государство может существенно затормозить или ускорить эти процессы. Именно поэтому основные методы поддержки субъектов малого и среднего бизнеса направлены на решение ряда проблем, возникающих по поводу небольших размеров компаний, путем:

- облегчения доступа к новым технологиям (предоставление технологий и экономической информации, консультации и обучение);

- облегчения доступа к рынкам капитала (налоговые льготы, особые нормы амортизации, государственные инвестиционные субсидии, льготное кредитование в виде финансирования разницы между рыночной и льготной кредитными ставками;

- модернизацию инфраструктуры предпринимательства.

Особое значение в системе мер поддержки субъектов малого и среднего бизнеса имеет их кредитование.Современное состояние взаимоотношений между банковской системой и предпринимательством можно охарактеризовать как не устоявшееся, без определенных механизмов, характеризующих устойчивость управляемости этих процессов. Основные направления взаимосвязей прослеживаются по линии «государство - финансовая система» через Национальный банк РК и по линии «государство – малый и средний бизнес» путем ряда последовательных Государственных программ поддержки и развития малого и среднего бизнеса.

Реализация Государственных программ поддержки и развития предпринимательства позволила заложить основу становления и развития предпринимательства в Казахстане и сделала эту тенденцию необратимым процессом. Их реализация положительно повлияла на формирование и развитие предпринимательского сектора в Казахстане. Создан конкурентный рынок товаров и услуг и определены институциональные меры поддержки и развития МСБ. Целью Государственной Программы развития и поддержки малого предпринимательства в Казахстане было совершенствование институциональных условий, направленных на формирование среднего класса, путем развития малого и среднего предпринимательства, ориентированного на создание новых высокотехнологичных производств с наибольшей добавленной стоимостью. Развитие системы финансово-кредитной и инвестиционной поддержки малого и среднего предпринимательства является одним из приоритетных направлений программы.

Дистанция между банковским сектором и предпринимателями заключается в большей степени в ограниченном сотрудничестве, которое наблюдалось до сих пор. Установление успешного партнерства, рост взаимодоверия подразумевают эффективность кредитных структур и наличие соответствующих технологий со стороны банков.

Таким образом, актуальность темы исследования обусловлена возрастающей ролью в инвестировании субъектов малого и среднего бизнеса. Решение проблем эффективного вложения средств важно как для отдельно взятых банка ипредпринимателя, так и для экономики всей страны.

Целью дипломной работы является проведение анализа развития субъектов малого и среднего бизнеса, способов их инвестиционного обеспечения и разработка предложений по совершенствованию управления системой.

Целевая направленность исследования предопределила постановку следующих задач:

- определить сущность и значение;

- исследовать опыт зарубежных развитых стран в поддержке предпринимательства;

- исследовать особенности развития и состояния малого и среднего предпринимательства в Казахстане;

- оценить Казахстанскую систему финансирования предпринимательства. Изучить отечественную инфраструктуру малого и среднего бизнеса;

- проанализировать основные проблемы финансирования малого и среднего бизнеса;

- выработать предложения по совершенствованию инвестиционной деятельности государства в предпринимательском секторе Казахстана.

Предметом дипломной работы являются отношения, возникающие в процессе взаимодействия системы инвестиционной поддержки субъектов малого и среднего бизнеса.

Информационную базу дипломной работы составили законодательные и нормативные акты Республики Казахстан, включающие законы РК и программные документы Правительства РК. Источниками статистической информации послужили официальные данные Агентства РК по статистике, данные Национального Банка РК, отчетные данные коммерческих банков, а также данные финансовых сборников, журналов.

Методологический аппарат включил в себя следующие методы исследования: экономико-статистический, сравнительно-исторический, конкретно-экономический и методы сравнительных анализов и группировок.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ЭКОНОМИЧЕСКОЙ СУЩНОСТИ ИНВЕСТИЦИОННОЙ ПОДДЕРЖКИ СУБЪЕКТОВ МАЛОГО И СРЕДНЕГО БИЗНЕСА

1.1 Экономическое содержание инвестиций и основные направления инвестиционной деятельности в поддержке субъектов малого и среднего бизнеса

Все основные задачи развития экономики государства решаются с помощью инвестиций – от создания новых объектов предпринимательской деятельности до обновления, технического перевооружения действующих предприятий. Инвестирование всегда рассматривалось в связи с решением сложных проблем укрепления позиций предприятия на рынке, преодоление экономического кризиса. Во все времена перед инвестором стояла задача принятия решения об инвестировании. Сложность состоит в том, что таких задач всегда множество, а ресурсы ограничены. Обоснование управленческого решения о выборе приоритетных направлений инвестирования является проблемой экономической. Мало иметь ресурсы, составляющие суть инвестиций; чтобы достичь главную цель предпринимательской деятельности – получить прибыль, надо еще умело ими распорядиться. Именно поэтому развитие предпринимательства является одним из главных условий расширения и углубления рыночных отношений, важным средством повышения эффективности экономики.

Инвестиции (от лат. investire - облачать) – вложение капитала в объекты предпринимательской и иной деятельности с целью получения прибыли или достижения положительного социального эффекта. В условиях рыночной экономики получение прибыли является движущим мотивом инвестиционной деятельности. Данная цель опосредствуется производством конкретных товаров, оказанием услуг, которые находят признание на рынке, без этого инвестиции окажутся бесполезными. Побудительный мотив усиливается, если сокращаются налоги, в том числе на прибыль, и в особенности если законодательно закреплено право собственности. Эту прибыль целесообразно рефинансировать, т.е. направлять ее в определенном объеме на развитие производства. В экономической литературе инвестиции рассматриваются как акт отказа от сиюминутного потребления благ ради более полного удовлетворения потребностей в последующие годы посредством инвестирования средств в объекты предпринимательской деятельности. Это более глубокое по содержанию определение, связывающее две стороны понимания инвестиций – как затраченного капитала и капитала, который позволяет достичь намеченного результата.

В казахстанской экономике термин «инвестиция» применяется с переходом к рыночным отношениям. Синонимом инвестиций являются капиталовложения, но практика показывает, что понятие инвестиция имеет более широкое толкование, так как инвестиции выражают все виды имущественных и интеллектуальных ценностей, вкладываемых в сферу предпринимательской деятельности. В свою очередь, капитальные вложения являются лишь частью инвестиций и направляются в основной капитал. В соответствии с Законом РК «Об инвестициях» (от 08.01.2003 г.) «Инвестиции – это все виды имущества (кроме товаров, предназначенных для личного потребления), включая предметы финансового лизинга с момента заключения договора лизинга, а также права на них, вкладываемые инвестором в уставный капитал юридического лица или увеличение фиксированных активов, используемых для предпринимательской деятельности» [1, с. 6].

Таким образом, в условиях рыночной экономики сущность инвестиций заключается в сочетании двух аспектов инвестиционного процесса: затрат капитала и результатов. Инвестиции осуществляются с целью получения определенного результата (прибыли) и становятся бесполезными, если данного результата не приносят. Принципиально важным для принятия решения об инвестировании является определение «цены» отказа от сиюминутного потребления. При вложении средств в развитие производства инвестора интересует не любой по величине результат. Прирост капитала в результате инвестирования должен быть достаточным с тем, чтобы, во-первых, удовлетворить минимально приемлемые, с позиции общества, запросы инвестора, во-вторых, возместить потери от инфляции в предстоящем периоде, в-третьих, вознаградить инвестора за риск возможной потери части дохода от наступления трудно предсказуемых неблагоприятных обстоятельств. Все это формирует своеобразные нормативные требования инвестора к уровню экономической эффективности средств, вкладываемых в развитие реального сектора экономики [2, с. 48].

Инвестиционный фактор в экономике в республике обладает определенной особенностью, это взаимодействие спроса и предложения по использованию ресурсов. Данный фактор должен рассматриваться по двум направлениям как с позиции привлечения инвестиций, т.е. предполагаемых выгод для инвестора, так и с позиции выгоды для получателя этих ресурсов, реципиента. Предполагается увеличение какого-либо практического результата за счет внесения инвестиций, что позволяет, прежде всего, данному инвестору получить конкурентоспособную на рынке фактическую отдачу от размещения своих средств, а пользователю этих ресурсов за счет привлечения беспроцентных ресурсов также извлекать для себя определенные выгоды. Под такими выгодами могут выступать выгоды не только финансового характера, но и иные выгоды, например, социальные, экологические, технологические и т.д. Т.е. экономика конкретной страны за счет инвестиционных ресурсов становится способной к достижению необходимого для себя более высокого практического результата, даже не связанного непосредственно с его экономической эффективностью. Последний момент следует считать чрезвычайно важным, поскольку для условий развивающейся экономики, при значительном ограничении всех ресурсов, инвестиционный фактор становится практически определяющим ее дальнейшие перспективы. Это связано также и с тем, что привлечение инвестиций способствует дополнительному и более эффективному привлечению и использованию сопутствующих факторов. Например, таких как развитие и приобретение статуса надежной экономики в мировом сообществе, улучшение ситуации и возможностей перспектив наиболее выгодного сбыта продукта экономической системы на внешнем рынке, привлечение потенциально новых и даже новейших технологий в собственную экономику и т.д.

В этом отношении в экономике Казахстана прослеживается более четкая направленность, основанная на стабильности процессов, что характеризует ее как достаточно надежную и объективную перспективу в качестве базовой основы дальнейшего его развития. При этом объективная оценка перспективы позволяет потенциальным инвесторам просматривать ее на значительный отрезок времени, который чем длительнее и больше, тем понятнее для них с точки зрения долгосрочных выгод. Отсюда ясно, что долговременные инвестиционные перспективы становятся важным фактором для инвесторов. Применение инвестиционного подхода в развитии экономики позволяет обеспечивать постоянный интерес к данному проекту со стороны инвестора. Это означает, что будет учитываться принципы долгосрочности вложения и отдачи ресурсов, стабильной долговременности действия законов по отношению к инвестициям, что позволяет рассчитывать на длительное постоянство инвестиционной среды в экономике.

В условиях рыночной экономики во вех государствах СНГ возникла необходимость пересмотра места и роли предпринимательской деятельности человека, адекватной задачам обновления общественного, экономического, правового сознания подавляющего большинства населения страны, никогда не жившего в условиях рыночной экономики. Развитие малых и средних предприятий способствует созданию «Широкого» слоя мелких собственников, самостоятельно обеспечивающих свое благосостояние и насыщение рынка товарами и услугами. Субъекты предпринимательства знают спрос на местных рынках, часто производят товары по заказам конкретных потребителей, дают средства к существованию большему количеству людей, чем крупные предприятия. Это особенно важно, когда экономическое развитие таких форм хозяйствования в рыночных условиях предполагает множественность различных способов и решений для достижений одних и тех же целей, что означает усиление конкурентоспособности в экономике, возможность их достижения также множеством различных путей и действий. Например, начиная от использования самых примитивных ограничительных мер для конкурентов и заканчивая полной либерализацией собственной экономики в стране, побуждая тем самым имеющиеся отечественные предприятия развиваться на новых более высоких и конкурентных технологических основах.

Взгляды на природу и сущность предпринимательства имеют свое историческое развитие, которое уходит корнями в далекое прошлое. Хотя в трудах античных и средневековых мыслителей это определение не существовало как таковое, но определенные «предпринимательские» постановки в их трактатах явились основой для формирования представлений о предпринимательстве в преимущественно западной экономической мысли. В истории экономических учений практически не упоминается об экономических взглядах мыслителей Востока: Китая, Средней Азии, но в публикуемых в последнее время (первоисточниках), как правило адресованным для изучения философско-социальных аспектов развития общества, можно вполне определенно проследить основные постулаты экономической теории, которая почему то полностью приписывается западной научной мысли. Так, проблемы собственности на землепользование и право распоряжаться полученными результатами поднимались еще в 4 веке до н.э. китайским мыслителем Мен-цзы, который критиковал существующую систему землепользования «гун». В трактате «О взглядах жителей добродетельного города» Аль-Фраби красной нитью проходит не только идея о деятельном разуме (инновации), но и поднимаются вопросы в отношении экономической свободы, собственности и доминирующей роли значения для «достижения счастья». Тем не менее, экономическая мысль связывает первые «предпринимательские» постановки с именами Р.Кантильона, А.Тюрго, Ф.Кене, А.Смита, Ж.Б.Сэя, Р.Кантильон (18 век), первоначально поступивший эту проблему, и введший термин «предпринимательство» в оборот объяснял его наличием экономического роста и природу прибыли.

Отцом современного предпринимательства часто называют Й.Шумпетера, последователем, хотя и во многом приверженным другим взглядам – Ф.ФонХайека. идеи высказаны им были более полувека назад. Они пришлись «не ко двору» и пребывали в состоянии забвения недостаточного почтения. Основные постулаты теории предпринимательства следующие:

- Функция предпринимательства состоит главным образом в революционировании и реформировании производства и обращения производства и обращения путем использования разнообразных нововведений (инноваций).

- Экономическая свобода и организационно-хозяйственное новаторство – базовые обстоятельства для функционирования предпринимательства.

- Для любой предпринимательской деятельности характерно вытеснение старого вновь созданным. Определяющим в этом процессе является инновационное (информационно-индустриальное) качество экономического роста.

Различные аспекты теории и практики предпринимательства изучаются практически всеми экономическими науками. Современные экономисты практически отождествляют понятия: «предприниматель», «малый бизнес», в свою очередь, рассматривая «большой бизнес», как явление экономической жизни, базирующееся на иных принципах организации дела. В качестве научного термина понятие «предприниматель» появилось в работах известного английского экономиста начала 18 века Р.Кантильона. Он разработал первую концепцию предпринимательства, а под предпринимателем понимал человека, действующего в условиях риска, в связи с тем, что торговцы, фермеры, ремесленники и прочие мелкие собственники покупают по определенной цене, а продают по неизвестной. Француз К.Бодо пошел дальше Р.Кантильона. Он отмечает, что предприниматель должен обладать определенным интеллектом, т.е. различной информацией и знаниями. Другой французский экономист Тюрго считал, что предприниматель должен обладать не только определенной информацией, но и капиталом. Он отмечал, что капитал служит основой всей экономики, прибыль - цель успеха предпринимателя, основа развития производства.

На сегодняшний день в мире не существует общепринятого определения предпринимательства. Американский ученый, профессор Р.Хизрич определяет «предпринимательство» как процесс создания чего-то нового, что обладает стоимостью, а предпринимателя - как человека, который затрачивает на это все необходимое время и силы, берет на себя весь финансовый, психологический и социальный риск, получая в награду деньги и удовлетворение достигнутым. Английский профессор А.Хоскинг утверждает: «индивидуальным предпринимателем» является лицо, которое ведет дело за свой счет, лично занимается управлением бизнесом и несет личную ответственность за обеспечение необходимыми средствами, самостоятельно принимает решения. Его вознаграждением является полученная в результате предпринимательской деятельности прибыль и чувство удовлетворения, которое он испытывает от занятия свободным предпринимательством. Но наряду с этим он должен принять на себя весь риск потерь в случае банкротства его предприятия [3. 9].

Предпринимательство - это особый вид экономической активности (под которой мы понимаем целесообразную деятельность, направленную на извлечение прибыли), которая основана на самостоятельной инициативе, ответственности и инновационной предпринимательской идее. Его начальный этап связан, как правило, лишь с идеей - результатом мыслительной деятельности, впоследствии принимающей материализованную форму. Предпринимательство характеризуется обязательным наличием инновационного момента - будь то производство нового товара, смена профиля деятельности или основание нового предприятия. Субъектом предпринимательской активности выступает предприниматель, но предприниматель - не единственный субъект, в любом случае он вынужден взаимодействовать с потребителем как основным его контрагентом, а также с государством, которое в различных ситуациях может выступать в качестве помощника или противника. И потребитель и государство также относятся к категории субъектов предпринимательской активности, как и наемный работник, и партнеры по бизнесу. Роль государства как субъекта предпринимательского процесса может быть различной в зависимости от общественных условий, ситуации, складывающейся в сфере деловой активности, и тех целей, какие ставит перед собой государство. В зависимости от конкретной ситуации государство может быть: тормозом развития предпринимательства; посторонним наблюдателем; ускорителем предпринимательского процесса.

В исследованиях Д.Лонгенеке, К.Моора, У. Петти подход с позиций отдельных показателей совмещается с поиском более принципиальных различий, и предлагаются следующие критерии для определения малого бизнеса: финансирование бизнеса осуществляется одним или небольшой группой инвесторов; реализуя свою маркетинговую программу, фирмы функционируют в географически ограниченных зонах; количество работников в бизнесе обычно не превышает 100 человек. Таким образом, можно сказать, что малые формы предпринимательской деятельности - это наименьший элемент системы экономических отношений рыночной экономики осуществляющее на основе спроса и предложения, обеспечивающий инновационную активность и поддержание конкурентной среды [4, с. 43].

Согласно Закону Республики Казахстан от 31.01.2006 N 124-3 «О частном предпринимательстве» (ст. 6) субъектами малого предпринимательства являются индивидуальные предприниматели без образования юридического лица со среднегодовой численностью работников не более пятидесяти человек и юридические лица, осуществляющие частное предпринимательство, со среднегодовой численностью работников не более пятидесяти человек и среднегодовой стоимостью активов за год не свыше шестидесятитысячекратного месячного расчетного показателя, установленного законом о республиканском бюджете на соответствующий финансовый год. Субъектами среднего предпринимательства являются индивидуальные предприниматели без образования юридического лица со среднегодовой численностью работников свыше пятидесяти человек и юридические лица, осуществляющие частное предпринимательство, со среднегодовой численностью работников свыше пятидесяти, но не более двухсот пятидесяти человек и среднегодовой стоимостью активов за год не свыше 325-тысячекратного месячного расчетного показателя, установленного законом о республиканском бюджете на соответствующий финансовый год (п. 7 ст. 6 Закона).

Характерной чертой малого бизнеса является то обстоятельство, что он основывается на частной собственности, имея в виду, что частная собственность существует в разновидностях: личной, семейной, групповой и акционерной, то есть коллективной. Возможность эффективного функционирования малых фирм предпринимательства объясняется рядом их преимуществ по сравнению с крупным производством. В Приложении А представлен анализ различий между малым и крупным бизнесом. Малому бизнесу под силу дифференциация и индивидуализация спроса в сфере производственного и личного потребления. В силу массовости производства развитие малого и среднего производства создает благоприятные условия для оздоровления экономики: развивается конкурентная среда; создается много дополнительных рабочих мест; расширяется потребительский сектор, активнее и эффективнее идет структурная перестройка производств, отраслей и экономики страны в целом, лучше используются местные сырьевые ресурсы; быстрее происходит насыщение рынка товарами и услугами, возрастает экспортный потенциал экономики страны.

Становление и развитие предпринимательства в Казахстане происходило в сложных и не всегда благоприятных социально-экономических и политических условиях транзитного периода, на фоне серьезного макроэкономического кризиса и снижения жизненного уровня людей. Процесс формирования и сейчас сталкивается с целым рядом трудностей объективного и субъективного характера, препятствующих его динамичному развитию. Развитие происходило в два этапа. Первый этап наблюдался еще в условиях бывшего СССР с выхода «Закона о кооперации» в 1987 году. Происходило очень быстрое и легкое накопление капиталов, развивались производство дефицитных товаров широкого потребления и сфера всевозможных и столь же дефицитных тогда бытовых услуг, розничной торговли, общественного питания и пр. негативной стороной первого этапа было то, что они выполняли роль канала перекачки ресурсов командно управляемых госпредприятий в теневую экономику, в пользу полукриминального и просто криминального псевдорыночного бизнеса. В таких условиях крайне необходим был иная экономическая стратегия. Это и было началом второго этапа развития малого и среднего предпринимательства. Он сыграл функцию катализатора первых шагов движения к новой системе внутри кооперационных связей в казахстанской экономике. Стала прослеживаться тенденция к началу новой, рыночной концентрации и централизации капиталов, начался процесс поглощения предприятий, где наиболее рентабельные малые и средние предприятия оказываются первой жертвой таких поглощений. Далее важным направлением деятельности по поддержке субъектов малого и среднего бизнеса является оказание им содействия в решении проблемы инвестирования. Даже и сейчас проблема состоит в том, что крупные банки, располагающие свободными ресурсами, не заинтересованы в кредитовании именно малого и среднего бизнеса и продолжают вкладывать средства в менее рискованные проекты. Реализация Государственных программ поддержки и развития предпринимательства позволила заложить основу становления частного предпринимательства в Казахстане и сделала эту тенденцию необратимым процессом. Создан конкурентный рынок товаров и услуг и определены институциональные меры поддержки и развития малого и среднего бизнеса.

Для реализации стратегии привлечения инвестиционного капитала в малый и средний бизнес предполагалось обеспечить институциональные условия для перехода предпринимательства к диверсификации, расширению профильности, перевода инвестиционных потоков в новые отрасли; увеличения активов предприятий малого предпринимательства; создания наукоемких экспортоориентированных производств и выхода продукции, работ и услуг малого и среднего предпринимательства на внешние рынки. Несомненно, значение уделяется формам и методам инвестирования. Анализ работ различных экономистов указывает на отсутствие единой точки зрения на сущность инвестиций, способов инвестирования малого и среднего бизнеса в условиях рыночной экономики. Следовательно, экономическое содержание инвестиций в условиях рыночной экономики заключается в сочетании двух сторон инвестиционной деятельности: затрат ресурса и получение результата [1, с. 51]. Для нас этот момент имеет особое значение, так как Казахстан практически первым из стран СНГ достиг наиболее ощутимого подъема своей экономики, одним из первых преодолел трудности в рыночном становлении и развитии необходимой инфраструктуры и соответственно первым столкнулся уже с другими новыми, но очень важными проблемами и задачами. В настоящее время закладываются основы для новых результатов и соответствующих достижений, дальнейших перспектив и возможностей в развитии. В этом аспекте Казахстан как уже состоявшийся субъект мировой экономики имеет достаточно хорошие возможности.

Структура малого предпринимательства по формам собственности и организационно-правовой форме представлена в таблице 1.

Таблица 1 - Организационно-правовая структура малого предпринимательства

| Организационно-правовая форма |

Собственность |

| Субъекты малого предпринимательства |

Без образования юридического лица |

Патент |

Супругов (общая совместная собственность) |

| Свидетельство о государственной регистрации |

Семейная (общая совместная собственность крестьянского хозяйства) |

| Простое товарищество (общая долевая собственность) |

| С образованием юридического лица |

Кооператив |

Государственная |

| Полное товарищество |

Частная |

| Товарищество с дополнительной ответственностью |

Смешанная без иностранного участия |

| Товарищество с ограниченной ответственностью |

Смешанная с иностранным участием |

| Закрытое акционерное общество |

Иностранная собственность |

Таким образом, согласно проведенному исследованию, можно сделать следующие выводы о теоретических особенностях экономической сущности малого и среднего предпринимательства и роли инвестиций в их развитии. К субъектам малого предпринимательства относятся индивидуальные предприниматели без образования юридического лица со среднегодовой численностью работников не более 50 человек и юридические лица, осуществляющие частное предпринимательство, со среднегодовой стоимостью активов не свыше 60000 МРП. Под предприятием малого предпринимательства следует принимать субъект малого предпринимательства в форме юридического лица. Активное предприятие малого предпринимательства – предприятие малого предпринимательства, осуществляющее экономическую деятельность. Индивидуальное предпринимательство – инициативная деятельность физических лиц, направленная на получение доходов, основанная на собственности самих физических лиц и осуществляемая от имени физических лиц, за их риск и под их имущественную ответственность. Государственную регистрацию индивидуальных предпринимателей осуществляют налоговые органы. Крестьянским (фермерским) хозяйством признается семейно-трудовое объединение лиц, в котором осуществление индивидуального предпринимательства неразрывно связано с использованием земель сельскохозяйственного назначения для производства сельскохозяйственной продукции, а также переработкой и реализацией этой продукции.

1.2 Инвестиционные ресурсы и источники их финансирования

Инвестирование средств – это сложный по содержанию и динамичности процесс, который на предприятии выделяется в относительно самостоятельную производственно-финансовую сферу и называется инвестиционной деятельностью. Инвестиционная деятельность направлена на решение стратегических задач развития предприятия, создание необходимых для этого материально-технических предпосылок. Она тесно связана с операционной деятельностью, т.е. с процессами производства и реализации продукции. В то же время при осуществлении операционной деятельности формируются финансовые предпосылки для реализации инвестиционной деятельности. Существуют две основные трактовки понятия «инвестиционная деятельность». Согласно первой, это совокупность технологии необходимых работ (процедур) для создания новых объектов или воспроизводства основных фондов. Укрупненный перечень таких работ включает: формирование целенаправленной инвестиционной стратегии предприятия, разработку методов реализации этой стратегии; проведение прединвестиционных исследований, в том числе инвестиционных возможностей предприятия; разработку технико-экономических обоснований инвестиционных проектов и проектно-сметной документации; подготовку многообразной договорной документации необходимого для объекта; проведение работ; пуск и освоение нового производства, мониторинг технико-экономических показателей освоения нового производства. Несколько иная трактовка понятия «инвестиционная деятельность» дается в инвестиционном менеджменте. Ее содержание здесь сводится к двум аспектам: технико-экономическому обоснованию приоритетных направлений инвестирования средств; обоснованию объема финансовых ресурсов и возможных источников их привлечения.

Учитывая, что разделение условно, лучше будет, если ориентироваться на второй аспект. Определение направлений инвестирования средств с целью получения максимального чистого дохода является одной из наиболее сложных экономических задач, которую периодически решают на каждом предприятии. В нормальных условиях развития основная часть средств направлена в реальный сектор экономики, это надежно и выгодно. Существуют объективные предпосылки, которые диктуют необходимость и целесообразность направления средств в развитие собственного производства. Это связано, прежде всего, с тем, что инвестиции определяют рост фирмы, ее положение на рынке. Макроэкономические проблемы уже давно заняли главное место в многочисленных программах действий центральных органов управления казахстанской экономики. Но их решения явно недостаточно для создания благоприятного инвестиционного климата. Необходимы серьезные и широкомасштабные институциональные преобразования, без разработки и реализации которых не представляется возможным создание в Казахстане эффективно действующего рыночного экономического механизма. Фрагментарно содержание институциональных реформ сводится к следующему. В области правового обеспечения инвестиционной деятельности проблема стоит не только в том, чтобы разработать и принять необходимые законы, но и обеспечить их стабильность, соблюдение правовых норм, возможность их принудительного исполнения, эффективную судебную защиту в случае нарушения норм права собственности. Развитие системы кредитования долгосрочных инвестиций напрямую связано с установлением приемлемой для заемщиков процентной ставки. Но этого недостаточно. Проблема выдачи кредита во все времена была связана с гарантией его возврата, в том числе и за счет залога имущества. Необходимым условием осуществления инвестиционной деятельности является процесс формирования инвестиционных ресурсов. Инвестиционные ресурсы – это финансовые средства государства, предприятий вкладываемые в объекты реального и финансового инвестирования. Формирование инвестиционных ресурсов связано с первоначальным накоплением капитала: в рамках государства при распределении национального дохода; в рамках предприятий при распределении чистой прибыли; в рамках предприятий при привлечении заемных средств, объем которых зависит от стоимости заемного капитала. Инвестиционные ресурсы могут классифицироваться по следующим признакам (рисунок 1).

Рисунок 1- Классификация инвестиционных ресурсов

По существующей классификации инвестиции подразделяют по следующим признакам:

1. По направленности инвестиций. К ним относятся реальные инвестиции; финансовые инвестиции; инвестиции в нематериальные активы; интеллектуальные инвестиции. Реальные инвестиции по масштабам объекта инвестиций подразделяются на мегапроекты и малые проекты. По степени участия в воспроизводственном процессе выделяют следующие виды: реинвестиции, нетто-инвестиции, брутто-инвестиции.

2. По форме собственности:государственные инвестиции; иностранные инвестиции; частные инвестиции, осуществляемые частными лицами или предприятиями негосударственной формы собственности; совместные инвестиции.

3. По возможности управлять объектом инвестиций:прямые; портфельные; косвенные. В Казахстане под прямыми инвестициями подразумеваются все виды вложений в основной капитал, осуществляемые иностранными и отечественными инвесторами, за исключением инвестиций, связанных государственными гарантиями Республики Казахстан и входящих в рамки официальной технической помощи или грантов, предоставляемых ей. При прямом вложении инвестор принимает непосредственное участие в выборе объектов инвестирования. Поэтому прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования. Косвенные инвестиции - портфельные и прочие инвестиции, имеющие денежную основу. Конечной целью косвенных инвестиций является получение прибыли в виде денежного вознаграждения. Поэтому они не дают права управлять объектом инвестиций.

4. По срокам инвестирования: краткосрочные; среднесрочные; долгосрочные инвестиции.

5. По степени риска: с низким уровнем; со средней степенью; высокорисковые инвестиции.

На макроэкономическом уровне инвестиционные ресурсы складываются из: сбережений населения; налоговых платежей от физических и юридических лиц; накоплений предприятий и организаций, в том числе финансовых институтов; кредитов Национального банка и бюджетного финансирования; иностранных инвестиций; займов и кредитов международных финансовых организаций; грантов, благотворительных взносов от нерезидентов. На микроуровне важную роль играют средства предприятий, которые формируются из собственных средств предприятий, а также привлеченных и заемных средств. В Казахстане они являются более доступными для предприятий малого и среднего бизнеса.

Операции по финансированию инвестиций проводятся через коммерческие банки, инвестиционные банки и сберегательные банки, а также и через небанковские финансовые учреждения – страховые компании, инвестиционные фонды, пенсионные фонды, которые способны аккумулировать большие финансовые ресурсы, использовать их для накопления. Отмечая более низкий процент доходности депозитных вложений для поставщиков денежных средств в отличие от кредитных вложений банков и других кредитных организаций, вполне закономерным является стремление нетто-кредиторов вложить свои денежные накопления в более доходные финансовые инструменты. Потребители капитала (заемщики) также заинтересованы в привлечении средств из других источников, так как получение банковского кредита, в большинстве случаев, сопряжено с определенными трудностями, связанные со сроками использования кредитных ресурсов, большими заимствованиями капитала для крупных инвестиционных проектов и т.д. Все эти факторы обуславливают необходимость совершенствования экономических отношений, связанных с перераспределением свободных денежных средств на финансовом рынке для привлечения инвестиций заемщиками [5, с. 1].

Развитие институтов финансового инвестирования в значительной степени способствует росту инвестиций. В инвестиционной деятельности предприятий важное место занимает организация финансирования инвестиций, поиск и выбор наиболее доступных и выгодных источников финансирования, где источники финансирования представляют собой концентрацию капитала с целью их эффективного использования на обслуживание основного и оборотного капитала. Различают следующие виды источников инвестиций (рисунок 2).

Рисунок 2 - Распределение видов инвестиций по источникам финансирования

Все внутренние и внешние источники имеют определенные преимущества и недостатки (таблица 2).

Таблица 2 - Преимущества и недостатки источников инвестирования

| Преимущества |

Недостатки |

| Внутренние источники |

| Быстрота и простота привлечения |

Ограничен объем привлекаемых средств |

| Минимальные издержки |

Отвлечение средств из хозяйственного оборота |

| Снижение риска неплатежеспособности |

- |

| Сохранение собственности и управление предприятием |

- |

| Внешние источники |

| Значительные объемы инвестиций |

Значительные издержки, связанные с уплатой %, выплатой дивидендов |

| Инвесторы не вмешиваются в управление компанией |

Сложность и длительность привлечения, связанная с оформлением документов |

| Существенно расширяются финансовые возможности компании |

Повышение риска неплатежеспособности |

| - |

Возможность потери собственности и управления компанией |

| Примечание – составлена автором на основе |

Финансовая поддержка субъектов предпринимательства осуществляется путем (п. 3 ст. 19 Закона РК «

О частном предпринимательстве»):

- закупа гарантированного объема товаров (работ, услуг) для государственных нужд;

- организации кредитования через банки второго уровня;

- выдачи государственных грантов для организации и реализации социально значимых проектов в отраслях экономики;

- реализации специальных инвестиционных программ;

- предоставления займов за счет бюджетных средств.

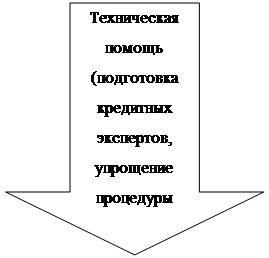

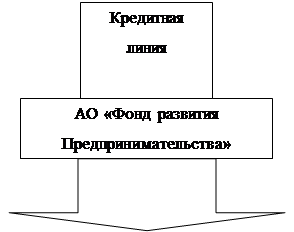

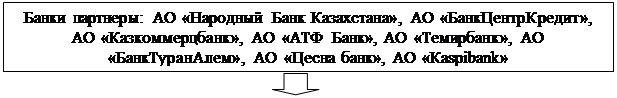

Финансовую поддержку МСБ со стороны государства осуществляет специальный фонд, созданный по решению Правительства Республики Казахстан, единственным акционером которого выступает национальная управляющая компания, основной целью которого является обеспечение доступа к финансовым ресурсам. Проводится работа по обеспечению государственной поддержки предпринимательства через целевое финансирование. Для этого был создан АО «Фонд развития предпринимательства «Даму» далее (Фонд). Агентство по стратегическому планированию и реформам совместно с акимами областей на базе утвержденных приоритетов, учитывающих местные условия, устанавливает объемы финансирования малого предпринимательства по регионам. Наблюдательный совет Фонда рассматривает приемлемость распределения и утверждает условия размещения ресурсов в данных регионах, исходя из анализа активов и пассивов Фонда. Фонд проводит тендер, отбирает уполномоченные банки и заключает с ними кредитные соглашения. В схеме организована и обратная связь с тем, чтобы вовремя корректировать принятые решения. Что касается ресурсов Фонда, то правительством предусмотрены ежегодные трансферты на пополнение кредитных ресурсов Фонда прямо из республиканского бюджета. Ежегодные трансферты из бюджета придадут надежность работе Фонда и позволят ему заниматься долгосрочным кредитованием и рассчитывать свою стратегию, по крайней мере, на 2-3 года вперед.

Для обеспечения доступа к финансовым ресурсам для субъектов МСБ в казахстанской практике применяются следующие финансовые инструменты: проектное финансирование инвестиционных проектов, в том числе софинансирование инвестиционных проектов; среднесрочное и долгосрочное кредитование приобретения, обновления, модернизации основных средств; финансовый лизинг; краткосрочное кредитование пополнения текущих активов предпринимателей. Другими источниками пополнения Фонда являются средства по кредитным линиям от Европейского Банка Реконструкции и Развития (далее ЕБРР). Кроме того, прорабатывается вопрос о специальном займе на кредитование малого и среднего бизнеса со стороны Азиатского Банка Развития (далее АБР). Согласно п. 3 ст. 18 Закона РК «О частном предпринимательстве» принятие программ кредитования предпринимательства является одним из направлений государственной поддержки частного предпринимательства.

Программы по поддержке малого и среднего бизнеса (МСБ) Казахстана - это инициатива Фонда. В рамках Программы группе казахстанских банков выделяются кредитный линии для финансирования микро, малых и средних предпринимателей. На сегодняшний день в Программе участвуют АО «АТФБанк», АО «БанкТуранАлем», АО «Банк Центр Кредит», АО «Казкоммерцбанк», АО «Народный Банк Казахстана», АО «Темирбанк», АО «Цесна Банк», АО «Каspibank». Суммы кредитов достигают до 30 миллионов тенге. Сроки по кредитам колеблются от нескольких месяцев до трех лет. Условия кредитования являются гибкими, то есть могут быть адаптированы к определенным нуждам бизнеса.

| Европейский Банк Реконструкции и Развития |

|

|

|

|

|

|

|

Рисунок 4 - Схема программы кредитования малого бизнеса Казахстана

В отличие от других кредитных линий основными целями Программ является не только эффективное освоение кредитных ресурсов через банки-операторы, но и активная работа в банках-партнерах. Задача программы заключается в организации и установлении таких кредитных структур, которые смогут сотрудничать с малым бизнесом на долгосрочных условиях. Для этого установлено тесное партнерство с банками. В настоящее время в коммерческих банках Казахстана действуют программы, направленные на финансовую поддержку приоритетных и перспективных секторов экономики, это следующее:

1) Региональные программы финансирования проектов субъектов малого и среднего бизнеса за счет средств местных исполнительных органов, банков второго уровня, других финансовых институтов;

2) Программы прямого финансирования малого и среднего бизнеса;

3) Программа кредитования малого и среднего аграрного бизнеса;

4) Программа кредитования малого бизнеса по кредитной линии Европейского Банка Реконструкции и Развития;

5) Программа предоставления банковских займов отечественным производителям товаров и услуг.

Т.о. можно сказать, что политика фонда, банков в сфере финансовой поддержки субъектов малого и среднего предпринимательства определяется с учетом конъюнктуры рынка, потребностей субъектов малого и среднего бизнеса и отличается разумным консерватизмом.

2. АНАЛИЗ КАЗАХСТАНСКОЙ ПРАКТИКИ УПРАВЛЕНИЯ ПРИВЛЕЧЕНИЕМ ИНВЕСТИЦИЙ В СФЕРУ ПРЕДПРИНИМАТЕЛЬСТВА

2.1 Анализ состояния и динамика развития малого и среднего предпринимательства в Казахстане

Реализация политики государства по поддержке и развитию малого и среднего предпринимательства осуществляется в соответствии с мероприятиями по созданию условий для подъема экономики и повышения уровня жизни населения, а также путем разработки и реализации кратко- и среднесрочных целевых программ государственной поддержки предпринимательства. В развитых странах малый и средний бизнес составляет более 80% от количества всех их предприятий и выпускает больше половины внутреннего валового продукта (ВВП). Малый и средний бизнес является неотъемлемой составной частью народнохозяйственного комплекса и его позиции в экономике постоянно укрепляются. Большую роль играет малое и среднее предпринимательство в улучшении ситуации в экономике в сфере занятости населения, формировании конкурентной среды, пополнении бюджета.

В ходе рыночных преобразований были определены следующие основополагающие принципы развития экономики - свобода предпринимательства, многообразие форм собственности и конкуренция. Но, не смотря на это наше государство некоторое время, ограничивало свое вмешательство в предпринимательскую деятельность. Казахстанский предприниматель, начиная свою деятельность чаще всего использует либо собственное имущество или привлекает имущество других лиц, например иностранных инвесторов, а также имущество государства или общественных организаций. В таких случаях имущество используется не только самим собственником, но и привлеченными им по найму лицами на основе договоренности.

На сегодняшний день государственная поддержка в сфере предпринимательства - одна из основных задач любого развитого государства, так как эта сфера дает большой потенциал в деловой активности хозяйствующих в ней субъектов. Сегодня, когда предприятия малого и среднего бизнеса оказались в очень сложной ситуации, роль государства в решении вопросов финансирования значительно возрастает. Деловая активность предпринимателей малого и среднего бизнеса изначально была отмечена уже в начале 90-х годов, в период рыночных реформ, когда в частный сектор перешли объекты торговли и бытового обслуживания. Сегодня в Казахстане задействованные мелкие и средние предприниматели, отличаются широким разнообразием. По данным известно, что более 40 % реально функционирующих малых и средних предприятий были созданы в 1992-1993 годах, когда предпринимательство имело значительные налоговые льготы и возможность кредитования. В 1994-1995 годах было создано более 38 % малых предприятий [8, с. 14]. Таким образом, можно сказать, что в начале 90-х наблюдались тенденции к макроэкономической стабилизации и решалась проблема занятости населения, что позволяло уменьшить уровень безработицы. По данным ООН, малый и средний бизнес в 90-е годы прошлого века обеспечил работой более 50% трудового населения стран, а объем продукции составил в среднем от 33 до 60% национального продукта [9, с.39].

Динамика изменения численности зарегистрированных субъектов МСБ с 2007 года по 2009 год выглядит следующим образом (таблица 3).

Таблица 3 – Количество активных СМСП в периодах единиц

| Субъекты МСБ |

01.01.2007 г. |

01.01.2008 г. |

01.01.2009 г. |

| Малые и средние предприятия |

47756 |

55856 |

65838 |

| Индивидуальные предприниматели |

358583 |

415709 |

397288 |

| Крестьянские/фермерские хозяйства |

163721 |

169326 |

169918 |

| Всего |

570060 |

640900 |

633044 |

| Примечание - Составлено автором на основе данных Агентства РК по статистике[ ], [ ], [ ] |

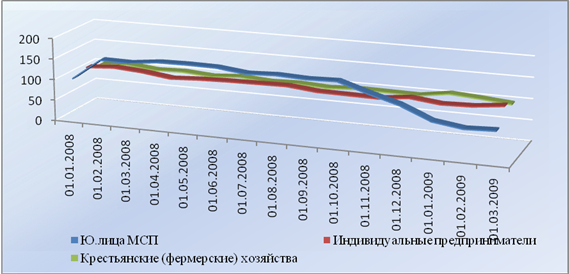

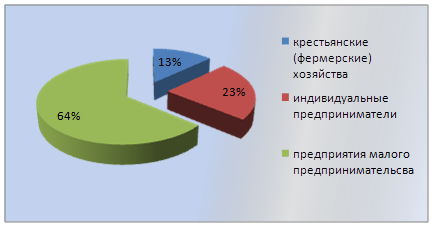

Таким образом, динамика развития зарегистрированных СМСП в Казахстане за три года выглядит нестабильной. К концу 2008 года произошло понижение численности СМСП с 640900 до 633044 единиц. По мнению экспертов, причина в неправильном распределении экономической активности по различным областям. Однако, по оценкам Независимой ассоциации предпринимателей (НАП), кризис, ударивший по МСБ, уже привел к сокращению числа экономически активных предприятий. Так, только за последние несколько месяце 2008 года их количество уменьшилось на 25-50 % в зависимости от сектора экономики, на 25-35 % снизились и обороты компаний. И это объяснимо – малый и средний бизнес первым ощущает все негативные воздействия, изменения в экономике, готов расти или снижаться, отражая текущую ситуацию. По состоянию на начало 2009 года в республике функционирует 633044 субъектов предпринимательства. В общем количестве субъектов малого и среднего предпринимательства доля индивидуальных предпринимателей составила 62,8 %, крестьянских (фермерских) хозяйств 26,8 %, юридических лиц малого предпринимательства 10 %, юридических лиц среднего предпринимательства 0,4 %. Наибольшее количество как зарегистрированных, так и действующих малых и средних предприятий отмечено в Южно-Казахстанской области – 101203 субъекта МСП. Второе место по численности предпринимателей занимает Алматинская область – 84909 субъектов. В финансовом центре г. Алматы зарегистрировано 59117 субъектов предпринимательства. Наименьшее число субъектов малого бизнеса приходится на Кызылординскую (15424), Северо-Казахстанскую (17118) и Мангистаускую (17206) области.

Структура численности занятых в МСБ на 2007 года составляла в целом по республике 112,3 %, данный показатель на 2008 год снизился до 95,3 %. Посегментно информация предоставлена на рисунке 5.

Рисунок 5 – Структура численности занятых в 2008 году (в %)

Такая тенденция снижения числа действующих предприятий наряду с количественным ростом субъектов МСБ связано с следующим. Если рассматривать отраслевую структуру предпринимательства (кооперативы, частные предприятия, субъекты малого бизнеса), то с начала 90-х годов существенных изменений не наблюдается. Основная часть предпринимателей занимается торгово-посредническими услугами. Ориентация на обслуживание крупных промышленных предприятий у малого и среднего бизнеса не случайно. Это связано с тем, что в силу своей специфики мелкие предприятия могут заниматься только простым производством, выпуск продукции со сложным техническим циклом им на сегодня не под силу. Главные сферы их применения – торговля и бытовые услуги, но в этом секторе широкое развитие сети малых предприятий сдерживается из–за отсутствия материальной базы и финансовой поддержки со стороны государства. В условиях финансовой нестабильности едва ли не единственным эффективным родом деятельности становятся торговля и посреднические услуги. Этим и обусловлено то обстоятельство, что большинство мелких предприятий, регистрируя своим направления один вид деятельности, на деле включают в устав и другие направления деятельности, фактический занимаясь только посредническими и коммерческими услугами. Поэтому они до сих пор не играют значительной роли в производственном процессе. Основные показатели, характеризующие развитие малого и среднего предпринимательства, продолжают снижаться. Выпуск продукции (в постоянных ценах) с января 2009 года по март 2009 года снизился на 9,8 %. Ниже (таблица 4) приведены основные показатели деятельности предпринимателей республики.

Таблица 4 – Основные показатели деятельности субъектов малого и среднего бизнеса за три отчетных периода в %

| Периоды |

Количество активных субъектов МСБ |

Численность занятых |

Выпуск продукции (товаров и услуг) |

| 2007 год |

115,6 |

112,3 |

108,0 |

| 2008 год |

96,9 |

95,3 |

90,3 |

| 2009 год |

98,2 |

93,6 |

90,2 |

Численность активно занятых в малом и среднем предпринимательстве на 1 апреля 2009 года составила 1936,2 тыс.человек. снижение численности занятых в малом и среднем предпринимательстве по сравнению с аналогичным периодом 2008 года отмечено в таких областях как: Северо-Казахстанской на 21 %, Мангистауской на 8,2 %, Кызылординской на 6,9 %, Южно-Казахстанской на 6,6 %, а в городах Астана на 17,7 %, Алматы на 10,9 %. (В Приложении Б отражена Численность занятых МСП). Доля в процентном соотношении представлена на рисунке 6. Если сравнить отраслевую структуру предприятий малого и среднего бизнеса в 2007 и 2008г. то, по–прежнему основная часть субъектов предпринимательства и численности занятых сосредоточена в сфере торговли и услуг.

Рисунок 6 – Изменение численности занятых в МСБ (в % к соответствующему периоду прошлого года)

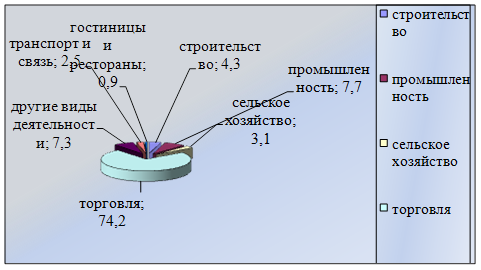

В 2008 г. по сравнению с 2007г. доля предприятий малого бизнеса, занятых в торговле, снизилось с 74,2 до 48,1% возросла доля участия предприятий малого бизнеса в промышленном производстве – с 6,7 до 12,0%, из других видов деятельности выделение операции с недвижимым имуществом -10,1% (смотреть рисунок 7). Крайне низкий удельный вес малого бизнеса в промышленности в целом обрабатывающей в частности свидетельствует, что используемые до настоящего времени формы и методы государственной поддержки оказались недостаточно эффективными для качественных положительных изменений территориально-отраслевой структуры малого бизнеса.

Рисунок 7 - Объем произведенной продукции СМП по отраслям за 2008 г (в %)

В 2007 году выпуск продукции (товаров и услуг) в целом по республике составлял 2066274 млн.тенге или же 22,6 %. Данный показатель за январь-март 2009 года снизился по сравнению с соответствующим периодом 2008 года (в постоянных ценах) на 9,8 % и составил 496,1 млрд.тенге. (Более подробные данные приведены в Приложение В Выпуск продукции субъектами МСП). Выпуск продукции субъектами МСП на душу населения в январе-марте 2009 года по сравнению с прошлым годом снизился на 10,9 %. Количество активных субъектов МСП на 1000 жителей уменьшилось на 3 %. Доля численности занятых в МСП в общей численности населения сократилось на 7,5 %, в экономически активном населении – на 7,3%. Социально значимые показатели деятельности субъектов МСП приведены в Приложении Г. Структура выпуска продукции субъектами малого предпринимательства представлена в 2008 году представлена на рисунке 8.

Рисунок 8 – Структура выпуска продукции субъектами МСБ

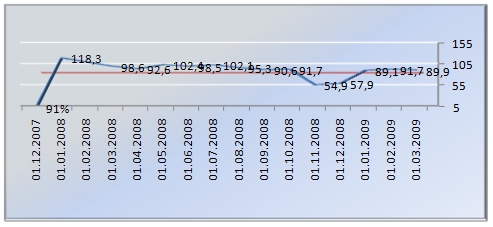

С января 2009 года происходила тенденция снижения основных индикаторов, характеризующих развитие МСП по сравнению с 2007 и 2008 годами. Индекс выпуска продукции снизился до 89,9 %, основной пик был зарегистрирован в январе 2008 года (118,3 %), затем динамика показателя снижается к концу года до57,9 % ( смотреть рисунок 9).

Рисунок 9 – Индексы выпуска продукции (товаров, услуг) субъектами МСП (в % к соответствующему месяцу прошлого года)

Таким образом, можно сказать, что для МСБ такое развитие ситуации выражается в ослаблении деловой активности. Наблюдаются процессы взаимных неплатежей, в частности, по данным аналитиков НАП, невыплаты в середине 2008 года достигали 15-20 %, а к концу года достигали отметки 50 %. Нестабильной остается покупательская способность населения, что соответственно влияет на снижение товарооборота, по некоторым отраслям до 70 %. Все это ведет к увеличению срока оборачиваемости капитала. На фоне отсутствия у БВУ возможностей по привлечению внешних инвестиций резко обострилась проблема финансирования МСБ в 2008 году. Фактический объем кредитов, выданных банками, по итогам прошлого года составил 1461 млрд.тенге. а учитывая тенденции последних лет, можно предположить, что только за 2007 год МСБ недополучил более 300 млрд.тенге.

2.2 Система инвестиционной поддержки субъектов МСБ

Государственная поддержка инвестиций в Казахстане основана на предоставлении инвестиционных преференций. Целью государственной поддержки инвестиций является создание благоприятного инвестиционного климата для развития экономики и стимулирование инвестиций в создание новых, расширение и обновление действующих производств с применением современных технологий, повышение квалификации кадров, а также охрана окружающей среды. Признавая важность привлечения капитала в экономику страны для ее нормального функционирования, наше государство проводит соответствующую политику по мобилизации средств на организацию воспроизводство материальных и духовных благ в стране. В связи с этим инвестиционная политика Казахстана является неотъемлемой частью государственной социально-политической и экономической политики.

На сегодняшний день инвестиционная политика Казахстана включает: региональную инвестиционную политику; отраслевую инвестиционную политику; инвестиционную политику хозяйствующих субъектов. Все эти виды инвестиционных политик связаны между собой. Инвестиционная политика хозяйствующих субъектов связана с поиском источников инвестиций и их эффективным вложением в строительство новых, ремонтом и расширением действующих производств, а также получением определенной выгоды от инвестирования. Таким образом, видно, что инвестиционная деятельность предприятия находится в прямой зависимости от государственной экономической, в том числе и инвестиционной политики. От эффективности проводимой инвестиционной политики на микроуровне зависит достижение конечной цели проводимой государством политики в поддержании жизненно важных отраслей для обеспечения экономического, то есть в первую очередь субъектов малого и среднего предпринимательства. Для Казахстана выбор приоритетов для реализации инвестиционной деятельности связан, прежде всего, с: развитием экспортного потенциала, обеспечивающего поступление валютных средств для инвестирования других производств; государственной поддержкой отраслей, образующих систему жизнеобеспечения страны; инвестированием производств и отраслей, производящих конкурентоспособную продукцию, пользующуюся высоким спросом на внутреннем и внешнем рынках; инвестированием производств, выпускающих продукцию высокого качества.

Исходя из этого, одной из главнейших целей инвестиционной деятельности является обеспечение устойчивого экономического роста. Именно экономическому росту в Послании президента Н.Назарбаева к народу «Казахстан – 2030» отводится роль материальной основы, источника процветания, безопасности и улучшения благосостояния всех казахстанцев».

Устойчивым признано такое развитие, которое обеспечивает социальную стабильность общества, экологическую безопасность и экономическую эффективность.

В региональном финансовом центре (РЦФА) активно ведется работа по привлечению всех категорий инвесторов и эмитентов стран ближнего и дальнего зарубежья. Таким образом, РЦФА должен стать главным финансовым хабом Центральной Азии, где будет эффективно работать механизм перераспределения ресурсов дл национальных экономик стран региона. В РЦФА представлены, как институциональные, так и розничные инвесторы из стран СНГ, Европы и Азии. Также на рынке присутствуют эмитенты из регионов Казахстана и зарубежных стран.

Деятельность института развития, инвестиционный фонд, инновационный фонд, «Даму». АО «Фонд развития малого предпринимательства», создан Правительством Казахстана в 1997 году. Целью Фонда является оказание помощи в развитии сегмента, как малого, так и среднего бизнеса. На сегодняшний день политика Фонда реализуется через программные продукты, такие, как: программа обусловленного размещения средств через банки второго уровня; финансирование микрокредитных организаций; программа софинансирования с местными исполнительными органами (Даму-Регионы); программа Даму-Колдау; и консультационная, информационно - аналитическая поддержка субъектов малого и среднего предпринимательства.

1) Анализ Программы обусловленного размещения средств республиканского бюджета в БВУ. С начала 2008 года Фонд является оператором по управлению государственных средств по Программе обусловленного размещения средств в банках второго уровня для последующего кредитования субъектов МСБ. Освоение средств семи казахстанскими банками, выделенных из республиканского бюджета в размере 48,8 млрд.тенге в соответствии с планом первоочередных действий по обеспечению стабильности социально-экономического развития страны представлены в таблице 5.

Таблица 5 – Структура средств выделенных БВУ млн.тенге

| № пп |

Банки второго уровня |

Выделенная сумма |

Доля банков, в % |

| 1. |

АО «Банк Туран Алем» |

12200 |

25 |

| 2. |

АО «Казкоммерцбанк» |

12200 |

25 |

| 3. |

АО «Банк Центр Кредит» |

6100 |

12,5 |

| 4. |

АО «Kaspi Bank» |

6100 |

12,5 |

| 5. |

АО «Альянс Банк» |

6100 |

12,5 |

| 6. |

АО «Евразийский Банк» |

3050 |

6,3 |

| 7. |

АО «Цесна Банк» |

3050 |

6,3 |

| Итого |

48800 |

100 |

| Примечание – составлена автором на основе материалов Фонда «Даму» |

Выделенные средства были перечислены в декабре 2007 года, при этом срок освоения в соответствии с соглашениями составлял три месяца. По состоянию на конец марта 2008 года, сумма освоения средств составляла 42086,6 млн. тенге или 86,2 % от выделенной суммы. АО «Альянс Банк» (освоил лишь 2353,3 млн.тенге, что составляет 38,6 %), АО «Банк Туран Алем» (9965,9 млн.тенге или 81,7 %) и АО «Казкоммерцбанк» (освоил 11467,5 млн.тенге или 94 %) были недоосвоены средства в размере 6713,4 млн.тенге. за положенный срок полностью освоили выделенные им средства АО «Банк Центр Кредит», АО «Цесна Банк», АО «Евразийский Банк» и АО «Kaspi Bank». Таким образом, остаток неосвоенных средств был перераспределен среди четырех банков второго уровня. По состоянию на конец 2008 года совокупный размер средств, освоенных банками, с учетом перераспределения составил 51,9 млрд.тенге. на данную сумму было профинансировано 2029 проектов, при этом средняя сумма кредита составляла 26 млн.тенге по средневзвешенной ставке 17,7 % и эффективной ставке 20,2 %. В таблице 6 представлена информация по освоению в разрезе банков.

Таблица 6 - Информация об освоении средств БВУ на 01.12.2008 г. млн.тенге

№

пп

|

Банк |

Кол-во проектов |

Фактически выданная сумма |

Кол-во созданных рабочих мест |

Средневзвешанная % ставка |

Эффек

тивная % ставка

|

Средняя сумма кредита |

Средний срок кредита, месс. |

| 1 |

АО «Казком-мерцбанк» |

370 |

12 196 |

601 |

16,3 |

20,1 |

33 |

18 |

| 2 |

АО «БТА Банк» |

501 |

9 962 |

496 |

19,4 |

19,4 |

20 |

31,3 |

| 3 |

АО «Kaspi Bank» |

448 |

8 338 |

400 |

18,5 |

21,2 |

19 |

48 |

| 4 |

АО «Банк Центр Кредит» |

233 |

9 983 |

505 |

17,9 |

20,4 |

43 |

27 |

| 5 |

АО «Евразийский Банк» |

130 |

4 422 |

241 |

17,7 |

19,6 |

34 |

62,5 |

| 6 |

АО «Цесна Банк» |

241 |

4 239 |

230 |

17,8 |

19,1 |

18 |

47,5 |

| 7 |

АО «Альянс Банк» |

106 |

2 799 |

16 |

18,4 |

21,2 |

26 |

36,7 |

| Итого |

2 029 |

51 937 |

2 489 |

17,7 |

20,2 |

26 |

38,7 |

| Примечание – составлена автором на основе материалов Фонда «Даму» [12] |

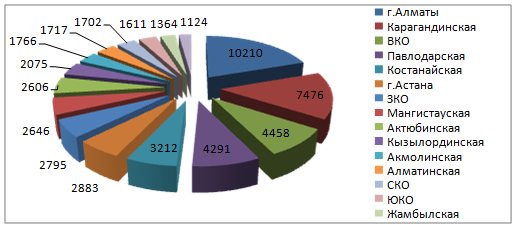

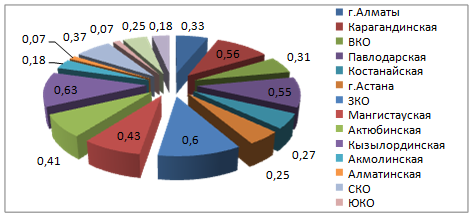

В региональном разрезе в рамках Программы наибольшие суммы были освоены в г.Алматы – 10210 млн. тенге (294 проекта), Карагандинской области – 7476 млн. тенге (249 проектов) и Восточно-Казахстанской области – 4458 млн. тенге (204 проекта). Наименьшие суммы освоения наблюдались в Южно-Казахстанской – 1611 млн. тенге (72 проекта), Жамбылской – 1364 млн. тенге (92 проекта) и Атырауской – 1124 млн. тенге (63 проекта) областях. Освоение средств в региональном разрезе представлена на рисунке 10.

Рисунок 10 – Освоение средств БВУ в региональном разрезе (млн.тенге)

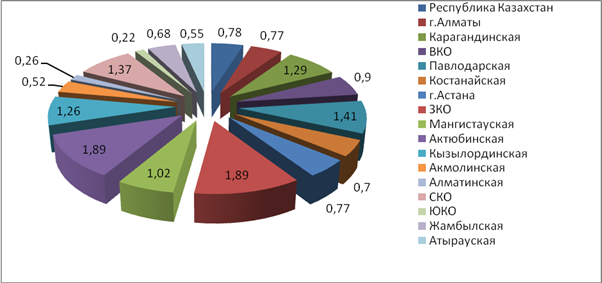

Эффективность обусловленного размещения средств из республиканского бюджета среди субъектов предпринимательства по регионам выглядит следующим образом: наибольшая доля охвата проектов наблюдается в Кызылординской области (0,63%), ЗКО (0,60%), Карагандинской области (0,56%), Павлодарской области (0,55%). Наименьший охват характерен для ЮКО (0,07%), Алматинской области (0,07%), Акмолинской области (0,18%), Атырауской области (0,18%) и г.Астана (0,25%). Доля охвата Программы по размещению средств представлена на рисунке 11. По данным показателям также можно рассуждать об активности спроса на кредиты со стороны предпринимателей в том или ином регионе.

Рисунок 11 – Доля обусловленного размещения средств республиканского бюджета субъектам МСП регионов (в %)

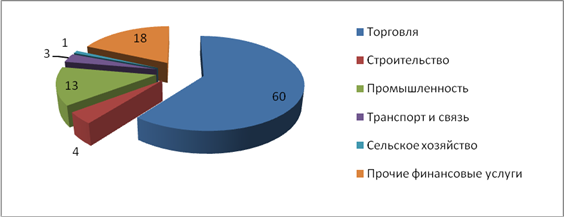

В отраслевом разрезе наибольшее количество кредитов выдавалось на проекты в сфере торговли. Общая сумма инвестирования проектов в данной отрасли составила 60 % от общей суммы освоенных средств. В наименьшем объеме финансировались проекты сельского хозяйства, общая сумма финансирования по которым составила всего 1 % от общей суммы освоенных средств. Отраслевое распределение средств отражено на рисунке 12.

Рисунок 12 – Распределение средств по отраслям экономики (в %)

По состоянию на конец 2008 года с начала деятельности Регионального филиала АО «Фонд развития предпринимательства «Даму» было профинансировано более 236 проектов на сумму 2089,1 млн. тенге. По программе обусловленного размещения по Акмолинской области в рамках 1 транша профинансировано 39 проектов на 1084094 тыс. тенге. Второй транш был размещен в БВУ во втором полугодии 2008 года. - в целом по Казахстану это 50 млрд. тенге. Касательно кредитования, по области на участке в конкурсе, проводимом в июле 2008 года, по данной программе было подано 3 заявки, из которых прошли отбор две. Всего же областным филиалом с сначала деятельности прокредитовано 11 проектов, заявленных микрокредитными организациями.

В новой политике Фонда немаловажная роль отведена местным исполнительным органам. В рамках программы Даму-Регионы подписан кредитный договор между акиматом области и «Даму», предусматривающий бюджетное кредитование предпринимателей на сумму 300 млн. тенге, такая же сумма предоставлена Фондом. Так что на сегодняшний день любой предприниматель, действующий в приоритетных отраслях экономики (на сегодня это сельское хозяйство, переработка, текстильная и швейная промышленность, производство строительных материалов) может рассчитывать на льготный кредит - 13,22%. А дальнейшее финансирование будет зависеть от успешной реализации первого транша программы. Хочется отметить, что пока профинансирован лишь 1 проект на 4,2 млн. тенге. Кроме того, в настоящее время прорабатывается вопрос расширения приоритетных отраслей кредитования СМП.

Таким образом, можно сказать, что результаты данного транша кредитных средств и механизм их доведения до субъектов МСБ через БВУ имел как положительные, так и отрицательные эффекты. Положительной стороной является то, что своевременно была оказана финансовая помощь предпринимателям в условиях обостряющего кризиса ликвидности банков, что позволило недопущения снижения доли кредитов субъектам МСБ коммерческими банками. Недостатком было то, что так и не была изменена структура кредитов баками субъектам МСБ в разрезе областей. Превалирующей до сих пор остается сфера торговли, не была снижена ставка кредитования для конечных заемщиков, а распределение средств по регионам оказалась неравномерной, что негативно отражается на расширении, обновлении и модернизации основных средств субъектов МСБ и наибольшее часть освоенных средств были выданы на пополнение оборотных средств. В связи с этим возникла необходимость корректировки дальнейшей государственной поддержки предпринимателей.

2) Анализ Программы софинансирования субъектов МСБ Фонда с БВУ и финансовыми организациями. По результатам реализации Программы можно сказать следующее. Коммерческие банки и финансовые организации выделяют средства на поддержку предпринимателей в равном объеме с Фондом. Общая сумма кредитования МСБ составляла 100 млрд.тенге на восполнение части растущего дефицита кредитных ресурсов для МСБ. На момент запуска программы было распределено 50 млрд.тенге среди восьми банков и финансовых организаций, в дальнейшем было привлечено еще два банка. Итоговое распределение и освоение средств по Программе софинансирования субъектов МСБ представлено в таблице 7. Средства были привлечены фондом из двух источников: АО «ФУР «Казына» - кредит в сумме 38,0 млрд. тенге под 6,5% годовых и АО « Kazyna Capital Management » - финансовая помощь в сумме 12,0 млрд. тенге. Срок освоения выделенных средств составлял шесть месяцев.

Таблица 7 – Освоение средств среди субъектов МСБ Фонда с БВУ и финансовыми организациями на декабрь 2008 года млн.тенге

| № пп |

Банки и финансовые организации |

Сумма размещения |

План освоения |

Фактический объем освоения |

| Проекты |

Сумма |

| 1. |

АО «АТФ Банк» |

13000 |

26000 |

625 |

26000 |

| 2. |

АО «Евразийский Банк» |

9929,09 |

19858 |

360 |

19858 |

| 3. |

АО «Банк Центр Кредит» |

6500 |

13000 |

148 |

13000 |

| 4. |

АО «Астана Финанс» |

5570,91 |

11142 |

38 |

11142 |

| 5. |

АО «Нурбанк» |

5000 |

10000 |

168 |

10002 |

| 6. |

АО «Банк Туран Алем» |

5000 |

10000 |

1474 |

14019 |

| 7. |

АО «Kaspi Bank» |

4000 |

8000 |

125 |

8000 |

| 8. |

АО «Казкоммерцбанк» |

2700 |

5400 |

139 |

5400 |

| 9. |

АО «Альянс Банк» |

2000 |

4000 |

56 |

4000 |

| 10. |

АО «Цесна Банк» |

1000 |

2000 |

38 |

2020 |

| Итого |

54700 |

10940 |

3171 |

113442 |

| Примечание – составлена автором на основе материалов Фонда «Даму» [12] |

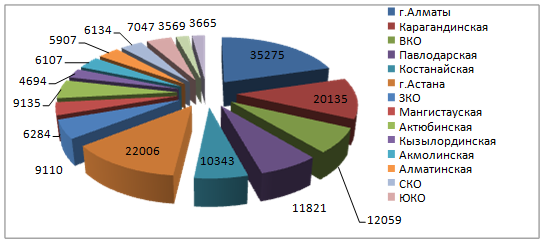

В соответствии с проведенным анализом видно, что банками полностью освоены выделенные средства. Данные средства были направлены на финансирование 3171 проекта МСБ на общую сумму 113441,7 млн. тенге (включая 4014,7 млн. тенге собственных средств БВУ). Средняя сумма кредита составила 35,8 млн. тенге.

Таблица 8 – Освоение средств в региональном разрезе на декабрь 2008 г. млн.тенге

| № пп |

Регион |

Кол-во проектов |

Выданная сумма |

Доля, % |

| 1. |

г.Алматы |

351 |

25065 |

22,10 |

| 2. |

г.Астана |

210 |

19123 |

16,86 |

| 3. |

Карагандинская |

294 |

11392 |

10,04 |

| 4. |

ВКО |

326 |

6788 |

5,98 |

| 5. |

Костанайская |

180 |

6751 |

5,95 |

| 6. |

ЗКО |

322 |

6234 |

5,49 |

| 7. |

Актюбинская |

325 |

6154 |

5,42 |

| 8. |

Павлодарская |

176 |

5830 |

5,14 |

| 9. |

ЮКО |

165 |

5436 |

4,79 |

| 10. |

Акмолинская |

85 |

3820 |

3,37 |

| 11. |

СКО |

178 |

3395 |

2,99 |

| 12. |

Мангистауская |

109 |

3257 |

2,87 |

| 13. |

Алматинская |

73 |

3234 |

2,85 |

| 14. |

Атырауская |

129 |

2540 |

2,24 |

| 15. |

Кызылординская |

101 |

2491 |

2,20 |

| 16. |

Жамбылская |

147 |

1934 |

1,70 |

| Итого |

3171 |

113442 |

100 |

| Примечание – составлена автором на основе материалов Фонда «Даму» [12] |

Таким образом, по результатам проведенного анализа можно прогнозировать следующее. Главное, что улучшается финансовая поддержка субъектов предпринимательства всех отраслей, практически отсутствует дефицит финансовых ресурсов МСБ, что позволит охватить большее количество субъектов предпринимательства путем софинансирования и организационно-технических возможностей казахстанских банков.

3) Анализ Программы софинансирования проектов МСБ Фонда с местными исполнительными органами «Даму-Регионы». На конец 2008 года между Фондом и местными исполнительными органами (далее МИО) были подписаны договора по 15 регионам на общую сумму 12749,85 млн.тенге. Общая сумма финансирования по Программе составляла 25697,85 млн.тенге. Фондом по данным таблицы 9 перечислено в банки 12359 млн. тенге, из них средства МИО на сумму 6399,5 млн.тенге и средства Фонда на сумму 5959,5 млн.тенге.

Таблица 9 – Перечисленные средства БВУ на декабрь 2008 года млн.тенге

| № пп |

Регион |

Ранее утвержденная МИО сумма |

Утвержденная МИО сумма с учетом секвестир-я |

Договора/Сумма предоставляемая Фондом |

Фактически выданные БВУ средства |

| Средства МИО |

Средства Фонда |

| 1. |

Павлодарская |

2200 |

1300 |

1300/1300 |

800 |

1400 |

| 2. |

Карагандинская |

2000 |

1450 |

2000/2000 |

500 |

340 |

| 3. |

Актюбинская |

1770 |

870 |

1770/1770 |

870 |

540 |

| 4. |

Атырауская |

1500 |

250 |

1500/1500 |

250 |

450 |

| 5. |

Жамбылская |

1200 |

700 |

700/700 |

579 |

- |

| 6. |

СКО |

1000 |

833 |

833/833 |

833 |

833 |

| 7. |

Кызылординская |

1000 |

1000 |

500/500 |

500 |

150 |

| 8. |

Алматинская |

1000 |

500 |

1000/1000 |

500 |

500 |

| 9. |

Мангистауская |

1000 |

348,1 |

1000/1000 |

348,1 |

348,1 |

| 10. |

ЗКО |

770 |

770 |

770/770 |

42,6 |

23,4 |

| 11. |

ВКО |

725 |

526,85 |

526,85/725 |

526,85 |

725 |

| 12. |

Костанайская |

400 |

400 |

200/200 |

200 |

200 |

| 13. |

Акмолинская |

300 |

300 |

300/300 |

300 |

300 |

| 14. |

г.Алматы |

200 |

0 |

200/200 |

0 |

0 |

| 15. |

г.Астана |

150 |

150 |

150/150 |

150 |

150 |

| Итого |

15215 |

9397,95 |

12749,85/12948 |

6399,50 |

5959,50 |

| Всего |

25697,85 |

12359 |

| Примечание – составлена автором на основе материалов Фонда «Даму» [12] |

В процессе финансирование МСБ Фонд столкнулся с проблемой размещения ресурсов. Такая ситуация складывается из-за того, что некоторые коммерческие банки не заинтересованы в участии в Программе по причине узкой отраслевой направленности финансируемых проектов, финансировании в рамках программы только проектов малого предпринимательства, а также запрете на рефинансирование текущих займов клиентов с целью снижения кредитной нагрузки на предпринимателей. Соответственно у банков возникает риск по своевременному и полному освоению выделяемых средств. Так от участия в Программе «Даму-регионы» отказались лидеры банковской системы АО «Казкоммерцбанк», АО «Народный банк Казахстана», АО «Нурбанк», АО «АТФбанк», АО «Каспийский банк». В связи с этим в августе 2008 года было организовано совещание с участием представителей МИО и БВУ, где обсуждались проблемы реализации Программы Фонда по софинансированию проектов МСБ, где были приняты решения по устранению всех препятствии мешающих эффективной реализации Программы. На сегодняшний день уже внесены изменения по включению субъектов среднего бизнеса в категорию претендентов на получение кредитных ресурсов по данной Программе. Кроме того, внесены изменения в Программу Фонда по софинансированию проектов МСБ с МИО по разрешению БВУ, участвующим в реализации данной программы рефинансирования ранее выданных займов в пределах до 50% средств выделенных БВУ. Фондом подготовлены и направлены предложения относительно отмены ограничения на государственную финансовую поддержку субъектов малого предпринимательства, занимающихся торгово-посреднической деятельностью в Законе Республики Казахстан «О частном предпринимательстве».

4) Деятельность в сфере микрокредитования. Данное направление деятельности Фонда является продолжением мероприятий государства по институциональному развитию системы микрокредитования в Казахстане. Четко определены направления деятельности по поддержке и развитию микрофинансового сектора государства, как третьего уровня финансовой системы и разработки необходимых мер по их реализации. Это в первую очередь уже на сегодняшний день позволяет расширить возможности уже действующих микрокредитных организаций (далее МКО) по получению доступных по стоимости свободных ресурсов на конкурсной основе. В свою очередь между самими МКО создаются определенные условия по улучшению конкурсной среды, путем включения в критерии отбора по конкурсу систему стимулов, повышающих интересами самих МКО к совершенствованию качества и прозрачности своей деятельности. Несомненно до сих пор существуют определенные трудности в реализации программы, таких как недоконца осуществляется техническая поддержка МКО, сбор и анализ данных по функционированию рынка микрокредитования не усовершенствован, нет стандартов, технологии и показателей оценки деятельности МКО.