МИНИСТЕРСТВО ОБРАЗОВАНИЯ МОСКОВСКОЙ ОБЛАСТИ

ГОУ СПО МО "Орехово-Зуевский текстильный техникум"

Курсовая работа

на тему: "Права и обязанности индивидуальных предпринимателей"

Специальность: 080110

Экономика и бухгалтерский учет

(повышенный уровень)

Группа 45

Выполнил (ФИО) Карташева А.Р.

Руководитель Акулова Л.Н.

2009

Содержание

Введение

Глава 1. Налогово-правовая основа деятельности индивидуальных предпринимателей

1.1 Государственная регистрация индивидуальных предпринимателей

1.2 Права и обязанности индивидуальных предпринимателей как налогоплательщиков

1.3 Права и обязанности налоговых органов в отношении индивидуальных предпринимателей

1.4 Налоговые агенты

1.5 Ответственность предпринимателей за налоговые правонарушения

Глава 2. Расчетная часть работы

2.1 Расчет налоговых обязательств предприятия при общем режиме налогообложения и при упрощенной системе налогообложения

2.2 Выбор оптимальной системы налогообложения

2.3 Расчет налоговых санкций за нарушение налогового законодательства

Заключение

Список литературы

Актуальность моей работы связана с повышенным интересом к индивидуальным предпринимателям. В условиях нынешнего кризиса создаются дополнительные рабочие места, что влияет на экономический рост, насыщение рынок товарами необходимого качества, ускоряет научно-технический прогресс. А также малые предприятия - это занятость района, это устойчивые налоговые поступления в местный бюджет, это покупательная способность населения.

Целью работы является изучение налогово-правовой основы деятельности индивидуальных предпринимателей в Российской Федерации.

Для достижения поставленной в курсовой работе цели мною решались следующие задачи:

государственная регистрация индивидуальных предпринимателей;

сущность и анализ прав и обязанностей индивидуальных предпринимателей, налоговых органов и налоговых агентов;

ответственность предпринимателей за налоговые правонарушения;

расчет налоговых обязательств на примере при традиционном и специальном режиме налогообложения и выбор оптимальной системы налогообложения.

Объектом исследования является нормативно-правовая основа предпринимательства.

Метод исследования: изучение законов и нормативно-правовой базы.

Теоретической основой курсовой работы послужили Налоговый кодекс Российской Федерации, Федеральный Закон Российской Федерации.

В Российской Федерации есть Федеральный закон о развитии малого и среднего предпринимательства в РФ (принят Госдумой 6 июля 2007г, одобрен Советом Федерации 11 июля 2007г) Этот закон регулирует отношения, возникающие между юридическими лицами, физическими лицами, органами власти РФ, органами государственной власти субъектов РФ, органами местного самоуправления в сфере развития малого и среднего предпринимательства. Закон основан на Конституции РФ. Субъекты малого и среднего предпринимательства - хозяйствующие субъекты (юридические лица и индивидуальные предприниматели), отнесенные к малым предприятиям, в том числе к средним и микропредприятиям.

В перечень основных гражданских прав физических лиц Гражданский кодекс РФ (далее ГК) включает и право на занятие предпринимательской деятельностью. В ГК включены специальные нормы, посвященные предпринимательству граждан. Ими, в частности, предусмотрено, что гражданин может заниматься хозяйственной деятельностью без образования юридического лица, то есть как индивидуальный предприниматель, с момента его государственной регистрации в этом качестве. Средняя численность работников за предшествующий календарный год не должна превышать: от ста одного до двухсот пятидесяти человек включительно для средних предприятий и до ста человек включительно для малых предприятий, среди малых предприятий выделяют микропредприятия - до 15 человек.

Регистрирующий орган - в настоящее время регистрация индивидуального предпринимателя возложена на Федеральную налоговую службу РФ в лице территориальных инспекций.

В Москве регистрация всех индивидуальных предпринимателей (независимо от того, к какой территориальной налоговой относиться адрес по прописке) осуществляется Межрайонной инспекцией федеральной налоговой службы № 46.

Продолжительность процедуры регистрации установлена Федеральным законом "О государственной регистрации юридических лиц и индивидуальных предпринимателей" и составляет не более 5 рабочих дней.

На практике "не более 5 рабочих дней" означают ровно 5 рабочих дней, т.е. неделю. Регистрирующий орган полностью использует отведенный законом

срок, руководствуясь Письмом ФНС РФ от 21.04.2006 N ШТ-6-09/432 "О недопустимости сокращения сроков" в связи с большим количеством ошибок сотрудников регистрирующего органа при регистрации.

Перечень документов, представляемые в регистрирующий орган при регистрации предпринимателя:

подписанное будущим предпринимателем заявление о государственной регистрации индивидуального предпринимателя по установленной форме (подпись заявителя заверяется у нотариуса); копия паспорта физического лица, регистрируемого в качестве индивидуального предпринимателя (если заявитель лично подает документы - простая копия, если документы направляются по почте или подаются через доверенное лицо - нотариально заверенная копия);

документ об уплате государственной пошлины (оригинал).

Иностранные граждане и лица без гражданства дополнительно представляют:

нотариально оформленный перевод паспорта на русский язык;

нотариально заверенную копию документа, подтверждающего право заявителя временно или постоянно проживать на территории РФ.

В случае, если в представленных документах с связи с плохим техническим исполнением нечетко прописана информация о месте регистрации (например, слишком бледный штамп, не позволяющий определить город), в регистрирующий орган дополнительно представляется справка о месте регистрации. Это может быть выписка из домовой книги.

До настоящего времени было два способа регистрации индивидуального предпринимателя:

Индивидуальный предприниматель лично (или его представитель по доверенности) приходит в регистрирующий орган с полным комплектом документов. При приеме ему выдается расписка в получении и назначается день выдачи. Строго в назначенный день следует прийти и получить документы. В противном случае, зарегистрированные документы будут отправлены по почте на домашний индивидуального предпринимателя;

Полный комплект документов отправляется по почте ценным письмом с описью вложения на адрес регистрирующего органа. Зарегистрированные

документы будут отправлены по почте на домашний индивидуального предпринимателя.

В октябре 2007 года ФНС РФ изменила порядок регистрации ИП. Теперь получить документы непосредственно у регистратора (в Москве - ИФНС№46) можно только при личном присутствии гражданина, изъявившего желание стать индивидуальным предпринимателем, во время подачи документов на регистрацию. Во всех остальных случаях документы будут высланы по почте.

По истечении установленного законом срока, регистрирующий орган выдает либо мотивированный отказ, либо комплект документов, подтверждающих регистрацию физического лица в качестве индивидуального предпринимателя:

Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя;

Документ о присвоении ИНН (идентификационного номера налогоплательщика) - Свидетельство или Уведомление (если Свидетельство было выдано ранее);

Выписку из единого государственного реестра индивидуальных предпринимателей (ЕГРИП).

Оригиналы этих документов надо бережно хранить. В любые учреждения представлять простые или нотариально заверенные копии. Восстановление регистрационных документов в случае их потери потребует от предпринимателя дополнительных временных и денежных затрат.

Для осуществления расчетов с клиентами наличными, вам понадобится регистрация кассового аппарата. Процедура регистрации ККМ осуществляют

территориальные налоговые органы, т.е. инспекция, на учете в которой вы поставлены как налогоплательщик. По времени регистрация ККМ занимает от двух недель до месяца.

На основании ст.21 НК РФ организации, индивидуальные предприниматели - налогоплательщики, плательщики сборов при осуществлении налоговыми органами мероприятий налогового контроля имеют право:

1) получать от налоговых органов по месту учета бесплатную информацию о действующих налогах и сборах, законодательстве о налогах и сборах и об иных актах, содержащих нормы законодательства о налогах и сборах, а также о правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, получать письменные разъяснения по вопросам применения законодательства о налогах и сборах (подпункты 1 и 2 п.1 ст.21 НК РФ);

2) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах (подпункт 3 п.1 ст.21 НК РФ);

3) осуществлять своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов (подпункт 5 п.1 ст.21 НК РФ);

4) представлять свои интересы в налоговых правоотношениях лично либо через своего представителя (подпункт 6 п.1 ст.21 НК РФ);

5) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок (подпункт 7 п.1 ст.21 НК РФ);

6) присутствовать при проведении выездной налоговой проверки (подпункт 8 п.1 ст.21 НК РФ);

7) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов (подпункт 9 п.1 ст.21 НК РФ);

8) требовать от должностных лиц налоговых органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков (подпункт 10 п.1 ст.21 НК РФ);

9) не выполнять неправомерные акты и требования налоговых органов и их должностных лиц, не соответствующие НК РФ или иным федеральным законам (подпункт 11 п.1 ст.21 НК РФ);

10) обжаловать в установленном порядке акты налоговых органов и действия (бездействие) их должностных лиц (подпункт 12 п.1 ст.21 НК РФ);

11) требовать соблюдения налоговой тайны (подпункт 13 п.1 ст.21 НК РФ);

12) требовать в установленном порядке возмещения в полном объеме убытков, причиненных незаконными решениями налоговых органов или незаконными действиями (бездействием) их должностных лиц (подпункт 14 п.1 ст.21 НК РФ).

На основании п.2 ст.21 НК РФ налогоплательщики, плательщики сборов при осуществлении мероприятий налогового контроля обладают также иными

правами, установленными настоящим Кодексом и другими актами законодательства о налогах и сборах.

Обязанности индивидуальных предпринимателей - налогоплательщиков, плательщиков сборов:

На основании п.1 ст.23 НК РФ на организации, индивидуальных предпринимателей - налогоплательщиков, плательщиков сборов возложены следующие обязанности:

1) обязанность по уплате законно установленных налогов и сборов (подпункт 1 п.1 ст.23 НК РФ).

Подпункт 1 п.1 ст.23 НК РФ воспроизводит положения ст.57 Конституции Российской Федерации;

2) обязанность по постановке на учет в налоговых органах (подпункт 2 п.1 ст.23 НК РФ).

Осуществляемые действия (представляемые документы) при постановке на учет в налоговых органах перечислены в ст.83, 84 НК РФ;

3) обязанность по ведению в установленном порядке учета своих доходов (расходов) и объектов налогообложения (подпункт 3 п.1 ст.23 НК РФ).

Обязанность по введению в установленном порядке учета доходов, расходов и объектов налогообложения обусловлена тем, что на основе данных этого учета организациями, индивидуальными предпринимателями исчисляется налоговая база по налогам по итогам каждого налогового периода. Согласно ст.54 НК РФ налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением, а индивидуальные предприниматели - на основе данных учета доходов и расходов и хозяйственных операций;

4) обязанность по представлению в налоговый орган по месту учета в установленном порядке налоговых деклараций по тем налогам, которые организации и индивидуальные предприниматели обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах, а также бухгалтерской отчетности в соответствии с Федеральным законом от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" (подпункт 4 п.1 ст.23 НК РФ);

5) обязанность по представлению налоговым органам и их должностным лицам в случаях, предусмотренных НК РФ, документов, необходимых для исчисления и уплаты налогов (подпункт 5 п.1 ст.23 настоящего Кодекса).

При проведении налоговыми органами мероприятий налогового контроля организации и индивидуальные предприниматели обязаны представлять должностным лицам данных органов документы, необходимые для исчисления и уплаты налогов. Такими документами могут быть платежные поручения, квитанции к приходным и расходным кассовым ордерам, выписки банков, свидетельствующие об уплате налога;

6) обязанность по выполнению законных требований налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также по непрепятствованию законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей (подпункт 6 п.1 ст.23 НК РФ).

Данной обязанности индивидуальных предпринимателей соответствует установленное подпунктом 11 п.1 ст.21 НК РФ право не выполнять неправомерные акты и требования налоговых органов и их

должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам;

7) обязанность по предоставлению налоговому органу необходимой информации и документов в случаях и порядке, предусмотренном НК РФ (подпункт 7 п.1 ст.23 настоящего Кодекса);

8) обязанность по обеспечению в течение четырех лет сохранности данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (для организаций - также произведенные расходы) и уплаченные (удержанные) налоги (подпункт 8 п.1 ст.23 НК РФ);

9) обязанность организаций-налогоплательщиков по сообщению в письменной форме в налоговый орган по месту учета об открытии или закрытии счетов в десятидневный срок (п.2 ст.23 настоящего Кодекса).

Кроме того, организации-налогоплательщики обязаны представлять сведения:

обо всех случаях участия в российских и иностранных организациях - в срок не позднее одного месяца со дня начала такого участия;

обо всех обособленных подразделениях, созданных на территории Российской Федерации, - в срок не позднее одного месяца со дня их создания, реорганизации или ликвидации;

об объявлении несостоятельности (банкротстве), о ликвидации или реорганизации - в срок не позднее трех дней со дня принятия такого решения;

об изменении своего места нахождения или места жительства - в срок не позднее десяти дней с момента такого изменения.

За невыполнение или ненадлежащее выполнение возложенных на него обязанностей налогоплательщик (плательщик сборов) несет ответственность согласно законодательству Российской Федерации.

Кроме того, на основании подпункта 9 п.1 ст.23 НК РФ организации, индивидуальные предприниматели - налогоплательщики, плательщики сборов также обязаны нести иные, не указанные в ст.23 НК РФ обязанности,

предусмотренные законодательством о налогах и сборах.

На основании п.1 ст.32 НК РФ на налоговые органы в рамках осуществления налогового контроля возложены следующие обязанности:

1) обязанность по соблюдению законодательства о налогах и сборах (подпункт 1 п.1 ст.32 НК РФ).

Одновременно налоговые органы в своей деятельности по осуществлению налогового контроля должны выполнять требования Конституции Российской Федерации, являющейся на основании ст.15 Конституции Российской Федерации актом прямого действия, положения которого не требуют дополнительного закрепления в законодательных актах;

2) обязанность по осуществлению контроля за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов (подпункт 2 п.1 ст.32 НК РФ);

3) обязанность по ведению в установленном порядке учета налогоплательщиков (подпункт 3 п.1 ст.32 НК РФ);

4) обязанность по проведению разъяснительной работы по применению законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, по бесплатному информированию налогоплательщиков о действующих налогах и сборах, представлению форм установленной отчетности и разъяснению порядка их заполнения, разъяснению порядка исчисления и уплаты налогов и сборов (подпункт 4 п.1 ст.32 НК РФ);

5) обязанность по осуществлению возврата или зачета излишне уплаченных либо излишне взысканных сумм налогов, пеней и штрафов в порядке, предусмотренном НК РФ (подпункт 5 п.1 ст.32 настоящего Кодекса);

6) обязанность по соблюдению налоговой тайны (подпункт 6 п.1 ст.32 НК РФ);

7) обязанность по направлению налогоплательщику, плательщику сборов или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных НК РФ, налогового уведомления и требования об уплате налога и сбора (подпункт 7 п.1 ст.32 настоящего Кодекса).

Данная обязанность налоговых органов определена также п.4 ст.100, п.4 и 5 ст.101 НК РФ.

Несоблюдение налоговыми органами данной обязанности по направлению налогоплательщику, плательщику сборов или налоговому агенту копии акта налоговой проверки и (или) решения налогового органа является основанием для отмены должностным лицом вышестоящего налогового органа либо судом принятого налоговым органом решения; несоблюдение налоговым органом обязанности по направлению налогоплательщику, плательщику сборов или налоговому агенту налогового уведомления или требования об уплате налога и сбора в силу различных положений действующего законодательства фактически приводит к невозможности взыскания налоговым органом данных сумм налога, сбора, пени с организации, индивидуального предпринимателя.

Налоговые органы несут также другие обязанности, предусмотренные НК РФ и иными федеральными законами (п.2 ст.32 НК РФ).

При рассмотрении обязанностей налоговых органов нельзя не принимать во внимание, что фактически реализация возложенных на налоговые органы обязанностей осуществляется через действия (бездействие) должностных лиц налоговых органов.

Должностными лицами налоговых органов являются работники налоговых органов, которые на основании положений действующего законодательства постоянно, временно или по специальному полномочию осуществляют функции представителя власти в рамках налоговых правоотношений.

Согласно положениям ст.33 НК РФ должностные лица налоговых органов обязаны:

1) действовать в строгом соответствии с НК РФ и иными федеральными законами;

2) реализовывать в пределах своей компетенции права и обязанности налоговых органов;

3) корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам налоговых правоотношений, не унижать их честь и достоинство.

В соответствии со ст.31 НК РФ налоговые органы при осуществлении мероприятий налогового контроля имеют следующие права:

1) право требовать от налогоплательщика или налогового агента документы по формам, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, а также пояснения и документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов (подпункт 1 п.1 ст.31 НК РФ).

Право налоговых органов при проведении налоговых проверок истребовать у налогоплательщика, плательщика сборов, налогового агента дополнительные сведения, получать объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов, предусмотрено частью четвертой ст.88, ст.93 НК РФ.

2) право проводить налоговые проверки в порядке, установленном НК РФ (подпункт 2 п.1 ст.31 НК РФ);

3) право производить выемку документов при проведении налоговых проверок у налогоплательщика или налогового агента, свидетельствующих о совершении налоговых правонарушений, в случае, если имеются достаточно веские основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены (подпункт 3 п.1 ст.31, ст.89, 94 НК РФ).

4) право вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах (подпункт 4 п.1 ст.31 НК РФ);

5) право приостанавливать операции по счетам налогоплательщиков, плательщиков сборов и налоговых агентов в банках и налагать арест на имущество налогоплательщиков, плательщиков сборов и налоговых агентов в порядке, предусмотренном НК РФ (подпункт 5 п.1 ст.31, ст.76, 77 настоящего Кодекса).

Механизм и порядок приостановления операций по счетам налогоплательщиков, плательщиков сборов и налоговых агентов в банках регламентирован ст.76 НК РФ.

Право приостанавливать операции организаций и граждан по расчетным и другим счетам в банках и иных финансово-кредитных учреждениях в случаях непредставления (или отказа представить) налоговым органам и их должностным лицам бухгалтерских отчетов, балансов, расчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и иных обязательных платежей в бюджет, также предоставлено налоговым органам пунктом 2 ст.7 Закона РФ "О налоговых органах Российской Федерации";

6) право осматривать (обследовать) любые используемые налогоплательщиком, плательщиком сборов, налоговым агентом для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику, плательщику сборов, налоговому агенту имущества (подпункт 6 п.1 ст.31, ст.89 НК РФ).

Должностное лицо налогового органа, проводящее выездную налоговую проверку, в целях выяснения обстоятельств, имеющих значение для полноты проверки, вправе производить осмотр территорий, помещений налогоплательщика, плательщика сборов, налогового агента, в отношении которого проводится налоговая проверка, документов и предметов (п.1 ст.92 НК РФ).

Согласно части четвертой ст.89 НК РФ уполномоченные должностные лица налоговых органов, осуществляющие выездную налоговую проверку, могут проводить осмотр (обследование) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком, плательщиком сборов, налоговым агентом для извлечения дохода либо связанных с содержанием объектов налогообложения, в установленном ст.92 НК РФ порядке.

Право обследовать с соблюдением соответствующих правил при осуществлении своих полномочий любые используемые для извлечения доходов либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения организаций и граждан предоставлено налоговым органам также пунктом 4 ст.7 Закона РФ "О налоговых органах Российской Федерации".

При этом согласно вышеназванной норме в случаях отказа граждан допустить должностных лиц налоговых органов к обследованию вышеуказанных помещений налоговые органы вправе определять налогооблагаемый доход таких лиц на основании документов, свидетельствующих о получении ими доходов, и с учетом обложения налогами лиц, занимающихся аналогичной деятельностью;

7) право определять суммы налогов, подлежащие внесению организациями и индивидуальными предпринимателями в бюджет (внебюджетные фонды), расчетным путем на основании имеющейся у налоговых органов информации, а также данных об иных аналогичных организациях и индивидуальных предпринимателях в случаях отказа организации, индивидуального предпринимателя допустить должностных лиц налогового органа к осмотру (обследованию) производственных, складских, торговых и иных помещений и территорий, используемых для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги (подпункт 7 п.1 ст.31 НК РФ);

8) право требовать от налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение вышеуказанных требований (подпункт 8 п.1 ст.31, ст.88 НК РФ)

9) право взыскивать недоимки по налогам и сборам, а также взыскивать пени в порядке, установленном НК РФ (подпункт 9 п.1 ст.31 настоящего Кодекса).

Данное право закреплено за налоговыми органами также пунктом 9 ст.7 Закона РФ "О налоговых органах Российской Федерации";

10) право привлекать для проведения мероприятий налогового контроля специалистов, экспертов и переводчиков (подпункт 12 п.1 ст.31, ст.95, 96, 97 НК РФ);

11) право вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения мероприятий налогового контроля (подпункт 13 п.1 ст.31, ст.90 НК РФ);

12) право предъявлять в суды общей юрисдикции или арбитражные суды иски.

Данное право закреплено за налоговыми органами и нормами Закона РФ "О налоговых органах Российской Федерации".

Перечень исков (заявлений), которые могут быть предъявлены к организациям и индивидуальным предпринимателям в арбитражные суды, установлен подпунктом 16 п.1 ст.31 НК РФ и пунктом 11 ст.7 Закона РФ "О налоговых органах Российской Федерации".

Отдельными статьями НК РФ налоговые органы наделены и иными правами.

Так, на основании ст.40 НК РФ налоговые органы при осуществлении контроля за полнотой исчисления налогов вправе проверять правильность применения цен по сделкам между взаимозависимыми лицами; по товарообменным (бартерным) операциям; при совершении внешнеторговых сделок; при отклонении более чем на 20% в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени.

Кроме того, Законом РФ "О налоговых органах Российской Федерации" налоговые органы наделены следующими иными правами:

1) право получать от организаций (включая банки и иные финансово-кредитные учреждения), а также от граждан (в том числе индивидуальных предпринимателей) с их согласия справки, документы и копии с них, касающиеся хозяйственной деятельности налогоплательщика и необходимые для правильного налогообложения (п.3 ст.7 Закона РФ "О налоговых органах Российской Федерации").

При этом пунктом 3 ст.7 Закона РФ "О налоговых органах Российской Федерации" подчеркивается, что должностные лица налогового органа обязаны сохранять в тайне сведения о вкладах граждан и организаций;

2) право выносить решения о привлечении организаций и индивидуальных предпринимателей к ответственности за совершение налоговых правонарушений в порядке, установленном НК РФ (п.8 ст.7 Закона РФ "О налоговых органах Российской Федерации").

На основании положений ст.8 Закона РФ "О налоговых органах Российской Федерации", ст.101, 101.1 НК РФ вышеуказанное право предоставлено только руководителям налоговых органов и их заместителям;

3) право возбуждать ходатайства о запрещении в установленном порядке заниматься индивидуальной трудовой деятельностью (п.10 ст.7 Закона РФ "О налоговых органах Российской Федерации");

4) право составлять протоколы об административных правонарушениях, в случае выявления правонарушений, ответственность за совершение которых предусмотрена ст.15.1, 15.3, 15.5, частью первой ст.15.6, ст.15.11 КоАП РФ;

5) право осуществлять рассмотрение дел об административных правонарушениях, отнесенных к подведомственности налоговых органов (ст.23.5 КоАП РФ);

6) право создавать на период погашения задолженности по налогам налоговые посты в организациях, имеющих трехмесячную и более задолженность, в целях обеспечения контроля за ее погашением (п.13 ст.7 Закона РФ "О налоговых органах Российской Федерации").

Если индивидуальный предприниматель предоставляем своим работникам оплату труда в натуральной форме, то он становится обязан исчислить НДФЛ с заработной платы по каждому работнику отдельно нарастающим итогом с начала налогового периода и до конца.

Согласно п.1 ст.24 НК РФ налоговыми агентами признаются лица, на которых в соответствии с настоящим Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов.

На основании п.3 ст.24 НК РФ на налоговых агентов возложены следующие обязанности:

1) обязанность по правильному и своевременному исчислению, удержанию из средств, выплачиваемых налогоплательщикам, и перечислению в бюджеты (внебюджетные фонды) соответствующих налогов (подпункт 1 п.3 ст.24 НК РФ).

Данная обязанность организаций, индивидуальных предпринимателей - налоговых агентов обусловлена самим содержанием статуса налогового агента, то есть лица, на которого действующим законодательством о налогах и сборах возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов;

2) обязанность по сообщению в налоговый орган по месту своего учета в течение одного месяца письменно о невозможности удержать налог у налогоплательщика и о сумме задолженности налогоплательщика (подпункт 2 п.3 ст.24 НК РФ).

Пунктом 5 ст.226 НК РФ установлена обязанность налогового агента при невозможности удержать у налогоплательщика исчисленную сумму налога сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика в течение одного месяца с момента возникновения соответствующих обстоятельств. Под невозможностью удержать налог признаются, в частности, случаи, когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев.

Установление вышеуказанной обязанности обусловлено необходимостью обеспечить поступление денежных средств в бюджеты (внебюджетные фонды), поскольку при отсутствии возможности у налогового агента удержать, а следовательно, перечислить в бюджет сумму налога, налоговые органы на основании ст.46-48 НК РФ обязаны самостоятельно принимать меры по взысканию подлежащих внесению в бюджет (внебюджетный фонд) сумм налогов;

3) обязанность по ведению учета выплаченных налогоплательщикам доходов, удержанных и перечисленных в бюджеты (внебюджетные фонды) налогов, в том числе персонально по каждому налогоплательщику (подпункт 1 п.3 ст.24 НК РФ).

Так, например, пунктом 1 ст.230 НК РФ установлено, что налоговые агенты, осуществляющие выплату дохода физическим лицам, обязаны вести учет доходов, полученных от них физическими лицами в налоговом периоде, по форме N 1-НДФЛ "Налоговая карточка по учету доходов и налога на доходы физических лиц", утвержденной приказом ФНС России от 02.12.2002 N БГ-3-04/686 "Об утверждении форм отчетности по налогу на доходы физических лиц";

4) обязанность по представлению в налоговый орган по месту своего учета документов, необходимых для осуществления контроля за правильностью исчисления, удержания и перечисления налогов (подпункт 4 п.3 ст.24 НК РФ).

Такими документами являются документы, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов (то есть налоговые расчеты, налоговые декларации, ведомости, кассовые документы, платежные поручения, квитанции к кассовым ордерам и т.д.).

Вместе с тем НК РФ также предусматривается обязанность налоговых агентов по представлению документов, необходимых для осуществления контроля за правильностью исчисления, удержания и перечисления налогов.

Так, пунктом 2 ст.230 НК РФ установлено, что налоговые агенты ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, представляют в налоговый орган по месту своего учета сведения о доходах физических лиц за этот налоговый период и суммах начисленных и удержанных в этом налоговом периоде налогов по форме N 2-НДФЛ "Справка о доходах физического лица".

Индивидуальные предприниматели наравне с иными налогоплательщиками и плательщиками налогов и сборов несут ответственность за налоговые правонарушения.

Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие и бездействие) налогоплательщика, налогового агента и иных лиц, за которое Налоговым Кодексом РФ установлена ответственность.

При совершении налогового правонарушения признаются две формы вины: умышленное противоправное деяние и противоправное деяние по неосторожности. Умышленным правонарушением признается тогда, когда лицо, его совершившее, осознало противоправный характер своих действий (бездействий), желало либо сознательно допускало наступление вредных последствий таких действий (бездействий). Налоговое правонарушение считается совершенным по неосторожности, если лицо, его допустившее, не осознавало противоправного характера своих действий (бездействий) либо вредного характера последствий, возникших вследствие этих действий (бездействий), хотя должно было и могло это осознать.

Налоговый кодекс предусматривает обстоятельства, смягчающие и отягощающие ответственность за совершение налогового правонарушения. К обстоятельствам, смягчающим ответственность, относятся:

совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

совершение правонарушения под влияние угрозы или принуждения, либо в силу материальной, служебной и иной зависимости;

иных обстоятельств, признанных судом смягчающими.

Обстоятельствами, отягощающими ответственность, считаются налоговые правонарушения, совершенные лицами, ранее привлекаемые к ответственности за аналогичные правонарушения.

Срок давности привлечения к ответственности за совершение налогового правонарушения установлен в три года. Налоговые санкции служат мерой ответственности за совершение налогового правонарушения, и применяется в виде денежных взысканий (штрафов). Размер штрафа при наличии смягчающих обстоятельств уменьшается не менее чем в 2 раза по сравнению с установленными, а при наличии отягощающих обстоятельств увеличиваются на 100%.

В НКРФ предусмотрены 6 видов налоговых правонарушений и ответственность за их совершение. (табл. 1)

Таблица 1.

Виды нарушения

|

Штраф |

Но не менее |

Но не более |

| Уклонение от постановки на учет в налоговом органе |

10% дохода, полученного в течение периода уклонения |

20 тыс. руб. |

− |

| Нарушение срока представления сведений об открытии и закрытии счета в банке |

5 тыс. руб. |

− |

− |

| Непредставление налоговой декларации в налоговый орган |

5% суммы налога, подлежащей уплате на основе этой декларации за каждый полный или неполный месяц со дня установленного для ее представления |

100 рублей |

30% |

| Неуплата или неполная уплата налога при неправильном исчислении налога |

20% неуплаченных сумм налога |

− |

− |

| Непредставление налоговому органу сведений для осуществления налогового контроля |

50 рублей за каждый непредставленный документ |

− |

− |

При нарушении сроков уплаты налогов и сборов налогоплательщик обязан уплачивать пени за каждый календарный день просрочки исполнения обязанности по оплате налогов и сборов. Процентная ставка пеней принимается 1/300 действующей в данное время ставки рефинансирования ЦБ РФ.

В ООО "Прогресс" за отчетный период (квартал) реализация составила:

| Месяцы |

Выручка, включая НДС, тыс. руб. |

| Январь |

215 |

| Февраль |

313 |

| Март |

213 |

| Итого за 1 квартал |

741 |

В отчетном периоде были приобретены материалы, производственный инструмент на сумму 124 тыс. руб. (в том числе НДС), оплачены аренда в сумме 16 тыс. руб. (с НДС) и сделана предоплата за услуги по размещению рекламы в сумме 2 тыс. руб. (включая НДС).

Внереализационные расходы составили 16 тыс. руб. Затраты на приобретение основных средств (со сроком полезного использования три года), введенных в эксплуатацию с 1 февраля отчетного квартала, составили 116 тыс. рыб. (с НДС). Общая стоимость имущества на 1 января отчетного периода составила 17 тыс. руб., в том числе в организации эксплуатируются основные средства: со сроком полезного использования три года остаточной стоимостью 11 тыс. руб. и сроком полезного использования 11 лет остаточной стоимостью 6 тыс. руб. Имеются 4 легковых автомобиля:

два - мощностью 90 л. с. (налоговая ставка 5 руб. за 1 л. с)

два - мощностью 102 л. с. (налоговая ставка 7 руб. За 1 л. с)

Списочная численность работников составила 6 человек, из них 4 человека имеют по 1 ребенку в возрасте 18 лет. Расходы на заработную плату составила 56 тыс. руб. Доход каждого работника, исчисленный нарастающим итогом с начала налогового периода, не превысили 40 тыс. руб. Организация отнесена к 1-й группе профессионального риска.

Налогоплательщиком были допущены следующие нарушения налогового законодательства:

Нарушение порядка постановки на учет в налоговом органе на срок более 90 календарных дней.

Непредставление налоговой декларации по налогу на прибыль.

Неполная уплата суммы НДС.

Рассчитать за отчетный квартал:

Налоговые обязательства при общем режиме налогообложения

НДС к уплате в бюджет

Сумму амортизационных отчислений

Налог на имущество организаций

Транспортный налог

Налог на доход с физических лиц

Единый социальный налог

Налог на прибыль. Распределить его по бюджетам

Налоговые обязательства при упрощенной системе налогообложения.

Обосновать целесообразность перехода организации на упрощенную систему налогообложения (объект налогообложения - доходы, уменьшенные на величину расходов).

Налоговые санкции за нарушения налогового законодательства.

I. Общий режим налогообложения.

Расчет суммы НДС (налога на добавленную стоимость)

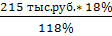

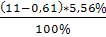

Январь  = 32,8 тыс. руб. = 32,8 тыс. руб.

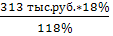

Февраль  = 47,76 тыс. руб. = 47,76 тыс. руб.

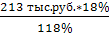

Март  = 32,49 тыс. руб. = 32,49 тыс. руб.

Итого: 32,8 + 47,76 + 32,49 = 113,05 тыс. руб.

Сумма НДС (сумма НДС оплаченная):

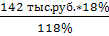

По материалам:  = 21,66 тыс. руб. = 21,66 тыс. руб.

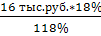

По аренде:  = 2,44 тыс. руб. = 2,44 тыс. руб.

По оплаченному авансу:  = 0,31 тыс. руб. = 0,31 тыс. руб.

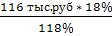

По основным средствам:  = 17,69 тыс. руб. = 17,69 тыс. руб.

Итого: 21,66 + 2,44 + 0,31 + 17,69 = 42,1 тыс. руб.

Сумма НДС к уплате в бюджет:

113,05 - 42,1 = 70,95 тыс. руб.

Сумма амортизационных отчислений

Ежемесячная норма амортизации:

По имуществу со сроком полезного использования 3 года (нелинейный метод):

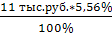

* 100% = 5,56% * 100% = 5,56%

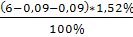

По имуществу со сроком полезного использования 11 лет:

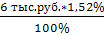

*100% = 1,52% *100% = 1,52%

По вновь приобретенному имуществу рассчитаем линейным методом:

* 100% = 2,78% * 100% = 2,78%

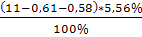

Сумма амортизации за январь:

= 0,61 тыс. руб. = 0,61 тыс. руб.

= 0, 09 тыс. руб. = 0, 09 тыс. руб.

Итого за январь: 0,61 + 0, 09= 0,7 тыс. руб.

За февраль:

= 0,58 тыс. руб. = 0,58 тыс. руб.

= 0,09 тыс. руб. = 0,09 тыс. руб.

Итого за февраль: 0,58 + 0,09 = 0,67 тыс. руб.

За март:

= 0,55 тыс. руб. = 0,55 тыс. руб.

= 0, 09 тыс. руб. = 0, 09 тыс. руб.

= 3,23 тыс. руб. = 3,23 тыс. руб.

Всего за март: 0,55 + 0,09 + 3,23 = 3,87 тыс. руб.

Всего за отчетный квартал:

0,7 +0,67 +3,87 = 5,24 тыс. руб.

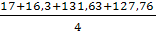

Налог на имущество.

Налоговая база.

17 тыс. руб.

17- 0,7 = 16,3 тыс. руб.

16,3 - 0,67 +116 = 131,63 тыс. руб.

131,63 - 3,87= 127,76 тыс. руб.

= 73,17 тыс. руб. = 73,17 тыс. руб.

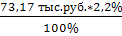

Сумма налога на имущество за 1 квартал:

: 4 = 0,4 тыс. руб. : 4 = 0,4 тыс. руб.

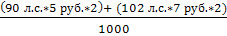

Транспортный налог.

= 2,328тыс. руб. = 2,328тыс. руб.

*3 мес. = 0,582 тыс. руб. *3 мес. = 0,582 тыс. руб.

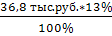

Налог на доход с физических лиц.

Налоговые стандартные вычеты:

[ (6 чел. * 400 руб) + (4 чел. *1000 руб)] * 3 мес. = 19,2 тыс. руб.

Налоговая база:

56 - 19,2 = 36,8 тыс. руб.

Сумма налога:

= 4,78 тыс. руб. = 4,78 тыс. руб.

Сумма единого социального налога (ЕСН) по ставкам, установленным с 1 января 2009 года.

= 14,56 тыс. руб. = 14,56 тыс. руб.

В том числе отчисления:

В федеральный бюджет  = 11,2 тыс. руб. Страховые взносы на страховую часть пенсии (8%): = 11,2 тыс. руб. Страховые взносы на страховую часть пенсии (8%):  = 4, 48 тыс. руб. Страховые взносы на накопительную часть пенсии (6%): = 4, 48 тыс. руб. Страховые взносы на накопительную часть пенсии (6%):  = 3,36 тыс. руб. Федеральный бюджет: 11,2 - 3,36 - 4,48 = 3, 36 тыс. руб. = 3,36 тыс. руб. Федеральный бюджет: 11,2 - 3,36 - 4,48 = 3, 36 тыс. руб.

В Фонд социального страхования Российской Федерации

= 1,62 тыс. руб. = 1,62 тыс. руб.

В федеральный Фонд обязательного медицинского страхования

= 0,62 тыс. руб. = 0,62 тыс. руб.

В территориальный Фонд обязательного медицинского страхования

= 1,12 тыс. руб. = 1,12 тыс. руб.

Страховые взносы на обязательное социальное страхование от несчастных случаев.

= 0,11 тыс. руб. = 0,11 тыс. руб.

Налог на прибыль.

Выручка без НДС: 741 - 113,05 = 627,95 тыс. руб.

Затраты:

Материалы без НДС 124 - 21,66 = 102,34 тыс. руб.

Амортизация 5,24 тыс. руб.

Расходы на оплату труда 56 тыс. руб.

Прочие расходы:

аренда без НДС 16 - 2,44 = 13,56 тыс. руб.

услугу по размещению рекламы 2 - 0,31 = 1,69 тыс. руб.

сумма ЕСН 14,56 тыс. руб.

страховые взносы - 0,11 тыс. руб.

налог на имущество 0,4 тыс. руб.

транспортный налог - 0, 582 тыс. руб.

Итого прочие расходы: 13,56 +1,69 +14,56 + 0,11 + 0,4 + 0,582 = 30,5

тыс. руб.

Внереализационные расходы - 16 тыс. руб.

Налоговая база 627,95 - 102,34- 5,24 - 56 - 30,5 - 16 = 417,87тыс. руб.

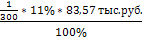

Сумма налога на прибыль  = 83,57 тыс. руб. в т. ч. = 83,57 тыс. руб. в т. ч.

В федеральный бюджет  = 8,36 тыс. руб. = 8,36 тыс. руб.

В региональный бюджет  = 75,21 тыс. руб. = 75,21 тыс. руб.

Чистая прибыль.

417,87- 83,56 = 334,3тыс. руб.

Налоговая нагрузка.

70,95 + 0,4 +0,582 +14,56+0,11 +83,57 = 170,17тыс. руб.

В% к чистой прибыли  * 100% = 50,9% * 100% = 50,9%

В% к выручке  * 100% = 22,97% * 100% = 22,97%

II. Налог при упрощенной системе налогообложения.

Объект обложения - доходы, уменьшенные на величину расходов.

Доходы - 741 тыс. руб.

Расходы:

Материалы - 124 тыс. руб.

Аренда - 16 тыс. руб.

Расходы на заработную плату - 56 тыс. руб.

Предоплата за услуги по размещению рекламы - 2 тыс. руб.

Основные средства со сроком полезного использования до 3 лет включаются в расходы в течение одного года применения УСН равными долями:

* 2 мес. + * 2 мес. +  * 3 мес. = 23,84 тыс. руб. * 3 мес. = 23,84 тыс. руб.

Основные средства со сроком полезного использования от 3 до 15 лет включаются в расходы в течение одного года применения УСН в размере 50% стоимости:

* *  = 0,75 тыс. руб. = 0,75 тыс. руб.

Страховые взносы на обязательное пенсионное страхование:

= 7,84 тыс. руб. = 7,84 тыс. руб.

Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний:

= 0,11 тыс. руб. = 0,11 тыс. руб.

Транспортный налог - 0,582 тыс. руб.

Внереализационные расходы - 16 тыс. руб.

Итого расходы - 247,12тыс. руб.

Превышение доходов над расходами:

741 - 247,12 = 493,88 тыс. руб.

Сумма налога:

= 74,08 тыс. руб. = 74,08 тыс. руб.

Минимальный налог  = 7,41 тыс. руб. = 7,41 тыс. руб.

Сумма налогов в бюджет: 74,08 тыс. руб.

Чистая прибыль:

493,88 - 74,08 = 419,8 тыс. руб.

Налоговая нагрузка:

7,84 +0,11 +0,582 + 74,08 = 82,61 тыс. руб.

В% к чистой прибыли:  * 100% = 19,68% * 100% = 19,68%

В% к выручке:  * 100% = 11,15% * 100% = 11,15%

Вывод: налоговая нагрузка при УСН ниже. Следовательно, ООО "Прогресс" целесообразно перейти на упрощенную систему налогообложения.

1. Налоговые санкции при общем режиме налогообложения:

1.1 Нарушение порядка постановки на учет в налоговом органе на срок более 90 календарных дней влечет взыскание штрафа в размере 10 тыс. руб. (ст.116 НК РФ);

1.2 В соответствии со ст.119 НК РФ за нарушение срока подачи декларации по налогу на прибыль размер санкций составит:

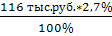

*2 месяца = 8,36тыс. руб. *2 месяца = 8,36тыс. руб.

Сумма пеней при ставке рефинансирования равной 11% составит:

*23 дня = 0,7 тыс. руб. *23 дня = 0,7 тыс. руб.

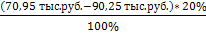

1.3 В соответствии со ст.122 НК РФ неполная уплата суммы НДС влечет за собой штраф в размере:

= 4 тыс. руб. = 4 тыс. руб.

1.4 В соответствии со ст.123 НК РФ невыполнение налоговыми агентами обязанностей по перечислению налогов в бюджет влечет штраф в размере:

= 0,96 тыс. руб. = 0,96 тыс. руб.

Итого налоговых санкций:

10000 + 8360 + 700 + 4000 +960 = 24.02 тыс. руб.

2. Налоговые санкции при упрощенной системе налогообложения 2.1 Нарушение порядка постановки на учет в налоговом органе на срок более 90 календарных дней влечет взыскание штрафа в размере 10 тыс. руб. (ст.116 НК РФ);

2.2 В соответствии со ст.346.11 НК РФ организации, применяющие упрощенную систему налогообложения, не являются налогоплательщиками по налогу на прибыль организаций.

2.3 В соответствии со ст.346.11 НК РФ организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками НДС.

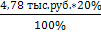

2.4 В соответствии со ст.123 НК РФ невыполнение налоговыми агентами обязанностей по перечислению налогов в бюджет влечет штраф в размере:

= 0,62 тыс. руб. = 0,62 тыс. руб.

Итого налоговых санкций:

10000 + 620 = 10,62 тыс. руб.

Размер налоговых санкций при общем режиме налогообложения выше, чем при применении упрощенной системы налогообложения.

За последнее время индивидуальное предпринимательство постоянно сталкивается с множеством трудностей, которые заставляют его действовать сообразно складывающейся ситуацией и нередко вне правового поля, нежелание регистрироваться, нарушение и не соблюдение своих прав и обязанностей, лишь бы увеличить сумму доходов, работать с нелегальными компаниями, и, в последствие, нарушение налогового законодательства.

Права и обязанности индивидуальным предпринимателям необходимо знать полностью. Но в настоящее время многие предприниматели знают только свои права, а про обязанности забывают. Часть обязанностей предпринимателя это права потребителей. Не стоит забывать, что любой предпринимателей помимо это обычный потребитель, но в другой области товаров, работ, услуг.

Выводы из моей курсовой таковы, что нужно уменьшить ставку налога, давать большую свободу предпринимателям и ужесточить ответственность за налоговые правонарушения, чтобы индивидуальным предпринимателям было не выгодно нарушать законодательство. И, конечно же, продолжать бороться с коррупцией, чтобы штрафы не превращались во взятки, тем самым провоцируя новые нарушения.

1. http://www.nalog.ru/

2. Конституция Российской Федерации от 25.12.1993, с изменениями от 09.01.1996, от 10.02.1996, от 09.06.2001

3. Гражданский кодекс РФ.

4. Закон РФ от 07.12.1991 № 2000 - 1 " О государственном сборе с физических лиц, занимающихся предпринимательской деятельностью, и порядок их регистрации"

5. Федеральный закон от 8 августа 2001 г. N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей"

6. Комментарий к Федеральному закону от 23.06.2003 N 76-ФЗ "О внесении изменений и дополнений в Федеральный закон "О государственной регистрации юридических лиц" (С.И. Федоченко, "Налоговый вестник: комментарии к нормативным документам для бухгалтеров", N 1, январь 2004 г)

7. "Малый бизнес" под ред.В.Я. Горфинкеля, В.А. Швандара. - 3-е изд., перераб. и доп. - Н.: ЮНИТИ - ДАНА, 2007

8. Налоговый кодекс РФ.

|