Оглавление

Введение

Глава 1. Анализ основных экономических показателей ГРЭС-5 г. Шатура Московской области

1.1. Краткая характеристика предприятия

1.2. Анализ производственно-хозяйственной деятельности предприятия

1.3. Анализ финансового состояния ГРЭС-5

Глава 2. Пути снижения себестоимости производства электроэнергии на ГРЭС-5 г. Шатура Московской области

2.1. Мероприятия по техперевооружению ГРЭС-5

2.2. Расчет экономической эффективности техперевооружения

Заключение

Список литературы

Приложения

Введение

В условиях рыночных отношений каждый хозяйствующий субъект (индивид, фирма, предприятие) производит продукты и услуги для других и сам получает от них необходимые для жизни предметы. Здесь каждый субъект поставлен в условия обособленного производителя и испытывает на себе ограниченность ресурсов. Для многих стран товарная форма производства становится господствующей и всеобщей.

Формирование рыночных отношений в России началось в условиях отсутствия многих элементов и признаков рынка. Поэтому первым шагом на пути перехода к нему явилось создание условий для возникновения обособленных, самостоятельных производителей, как важнейшего признака функционирования рыночных отношений.

На сегодняшний день повышение эффективности работы предприятия приобретает исключительную актуальность. Это обусловлено тем, что в условиях рыночных отношений предприятие, которое заботиться о повышении эффективности своей работы способно обеспечить бесперебойное функционирование своей работы, т.е. это позволит предприятию при поддержании высокого качества своей продукции и рациональном использовании своих ресурсов обеспечить конкурентоспособность своих товаров на рынке. В этом отношении большие изменения к лучшему сулит переход к рынку: конкуренция вынуждает предприятия быть более восприимчивыми к техническим новинкам.

Экономическая эффективность во многом зависит от организации производства и управления, заинтересованности коллектива и каждого работающего в достижении лучших результатов и других факторов.

Народнохозяйственными предпосылками повышения экономической эффективности являются сбалансированность экономики, хозяйственная дисциплина, осуществление прогрессивной инвестиционной и структурной политики. Кризисное состояние экономики сопровождается снижением ее эффективности, ухудшением практически всех показателей, характеризующих эффективность производства. С преодолением кризиса, стабилизацией экономики, а затем и обеспечение ее подъема на основе развязывания инициативы и самостоятельности товаропроизводителей, конкуренции между ними в условиях широкого развития рыночных отношений, начнет повышаться и эффективность производства.

Эффективность производства в целом определяется степенью гибкости хозяйственных структур предприятия, восприимчивостью к научно-техническим достижениям, уровнем адекватности их действий к быстро меняющимся условиям, способностью обнаружить новые направления развития и многим другим.

Именно эти соображения и определили актуальность выбранной темы.

Цель работы – рассмотреть на примере ГРЭС-5 г. Шатура Московской области повышение эффективности предприятия в условиях рынка.

Задачи:

- сделать анализ основных экономических показателей ГРЭС-5 г. Шатура Московской области;

- рассмотреть пути снижения себестоимости производства электроэнергии на предприятии;

- сделать выводы и внести предложения по результатам исследования.

Глава 1. Анализ основных экономических показателей ГРЭС-5 г. Шатура Московской области

1.1.

Краткая характеристика предприятия

Сегодня семь энергоблоков Шатурской ГРЭС–5 имеют установленную мощность 1885 МВт. Они вырабатывают около 10% общей электроэнергии в системе ОАО «Мосэнерго». Основные производственные показатели Шатурская ГРЭС–4 на 01.01.2008 г. приведены в табл.1.

Таблица 1

Основные производственные показатели Шатурской ГРЭС–5

| Установленная мощность, МВт |

1885,0 |

| Рабочая мощность, МВт |

1642,8 |

| Выработка электроэнергии, млн кВт·ч |

7584,5 |

| Отпуск тепла, тыс. Гкал |

443,9 |

| Удельный расход топлива на отпущенную электроэнергию, г/кВт·ч |

344,9 |

| Удельный расход топлива на отпущенное тепло, кг/Гкал |

175,2 |

| Численность персонала, чел. |

1203 |

ГРЭС-5 является одной из первых угольных электростанций, возведенных по плану государственной электрификации России – ГОЭЛРО. Торжественное открытие станции состоялось 4 июня 1922 года. Шатурская ГРЭС мощностью 12 МВт стала второй по мощности электростанцией в Европе. В 1922 году в эксплуатацию была также введена воздушная линия электропередачи Шатура–Москва, ставшая первой в стране ЛЭП напряжением 110 кВ.

В последующие годы регулярно проводились работы по техническому усовершенствованию и увеличению вырабатываемой мощности ГРЭС-5. Специалисты электростанции разработали и внедрили новую технологию сжигания бурого угля, благодаря которой ГРЭС стала лидером в стране по надежности и экономичности оборудования. Экономические показатели предприятия за последние несколько лет приведены в таблице 2.

Таблица 2.

| № п/п |

Наименование |

ед. изм. |

2003

|

2004

|

2005

|

2006

|

2007

|

| 1. |

Объем выпуска товарной продукции |

тыс. руб. |

146350 |

149200 |

153500 |

158534 |

160058 |

| 2. |

Затраты на 1 руб. товарной продукции |

коп. |

90,67 |

89,54 |

88,5 |

81,46 |

86,6 |

| 3 |

Себестоимость товарной продукции |

тыс. руб. |

132695 |

133594 |

135847 |

130394 |

138610 |

| 4. |

Выработка на одного работающего |

тыс. руб. |

243,4 |

240,6 |

244,45 |

246,9 |

225,3 |

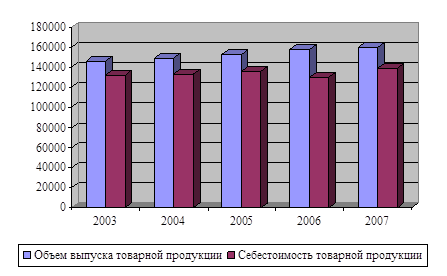

Графически это можно представить так (рис.1).

Рис. 1. Динамика экономических показателей.

1.2. Анализ производственно-хозяйственной деятельности предприятия

Анализ себестоимости продукции

Деятельность предприятия связана с определенными издержками (затратами) Затраты отражают, сколько и каких ресурсов было использовано фирмой. Элементами затрат являются затраты на производство продукции сырье и материалы, оплата труда и др. Общая величина затрат, связанных с производством и реализацией продукции, называется себестоимостью.

Себестоимость продукции один из важных обобщающих показателей деятельности предприятия, отражающих эффективность использования ресурсов, результаты внедрения новой техники и прогрессивной технологии, совершенствование организации труда, производства и управления.

Для анализа структуры затрат составляется аналитическая таблица 3.

Таблица 3

Анализ затрат на производство

| Элементы затрат |

За предыдущий период

|

По плану на отчетный год

|

Фактически за отчетный

год

|

Изменение фактических удельных весов |

сумма, млн. руб.

|

УД.вес, %

|

сумма, млн.

руб.

|

уд вес.

- %

|

сумма, млн. руб

|

уд вес, %

|

прошлым годом, % |

с планом, % |

1. Сырье и материалы

|

71,88

|

55,10

|

70,37

|

50,45

|

73,08

|

52,66

|

-2,44

|

2,21

|

2. Топливо и энергия

|

6,07

|

4,65

|

6,28

|

4,50

|

5,74

|

4,14

|

-0,51

|

-0,36

|

| 3. Зарплата производственных рабочих |

10,63 |

8,15 |

12,25 |

8,78 |

13,62 |

9,81 |

1,66 |

1,03 |

4. Отчисления в бюджет от средств на оплату труда

|

4,59 |

3,52 |

4.74 |

3.40 |

5,32 |

3,83 |

0,31 |

0,43 |

5.Расходы на подготовку и освоение производства

|

4.93 |

3,78 |

5,6! |

4,02 |

5,96 |

4.29 |

0,51 |

0,27 |

6. Общепроизводственные и общехозяйственные расходы

|

25,37 |

19,45 |

32,68 |

23,43 |

26,55 |

19,16

|

-0,29 |

-4,27 |

7. Потери от брака

|

0,48

|

0,37

|

0,03

|

0,02

|

0,01

|

0,01

|

-0,36

|

-0,01

|

| 8. Прочие производственные расходы |

650 |

4,98 |

4,74 |

3,40 |

5,51 |

3,97 |

-1,01 |

0,57 |

9. Коммерческие расходы

|

0,00

|

0,00

|

2,79

|

2,00

|

2,95

|

2,13

|

2.13

|

0,13

|

| ИТОГО |

130,46 |

100.0 |

139,48 |

100,0 |

138,78 |

100,0 |

0,00 |

0,00 |

Данные таблицы показывают, что в структуре затрат на производство произошли некоторые изменения. В общей структуре элементов затрат по сравнению с предыдущим годом произошло снижение материалоемкости и энергоемкости производства, а также общепроизводственных и общехозяйственных расходов и потерь от брака. Рост удельных весов зарплаты производственных рабочих обусловлен прежде всего инфляционными мотивами. Сравнение показателей отчетного года с плановыми на отчетный год показывает, что выполнение плана было неровным — уровень материалоемкости оказался выше запланированного на 2,21%, зарплата производственных рабочих — на 1,03%. При этом произошло резкое снижение общепроизводственных и общехозяйственных расходов — на 4,27%.

Факторныйанализ затрат, на рубль товарной продукции

Общий принцип определения показателя, характеризующего уровень затрат на один рубль товарной продукции, может быть представлен формулойгде q — количество единиц продукции каждого вида, Z — себестоимость единицы этой продукции; р — отпускная цена единицы продукции.

При оценке выполнения плана по себестоимости товарной продукции в пределах предприятия используют следующие данные:

1. Затраты на один рубль товарной продукции по плану:

2. Фактические затраты на один рубль товарной продукции:

3. Фактические затраты на один рубль товарной продукции в ценах, принятых в плане:4. Затраты на один рубль товарной продукции по плану в пересчете на фактический объем и состав продукции:

Различия в показателях SФ

и Sпл

обусловлены разным уровнем себестоимости (Z1

и Zпл

), объемом и составом продукции (p1

и рпл

).

Различия в показателях SФ

и Ś

ф

определяются также уровнем себестоимости единицы продукции (Z1

и Zпл

), объемом и составом продукции (p1

и рпл

), а отпускные цены на продукцию всех видов одинаковы (рпл

).

Показатели Sпл

и Ś

пл

отличаются из-за несовпадения объемов и структуры произведенной продукции (q1

и qпл

), а показатели себестоимости единицы продукции каждого вида (Zпл

) и уровня отпускных цен рпл

) совпадают. Для проведения расчетов составляется аналитическая таблица 4.

| Наименование показателя |

Уровень показателя |

| Показатели принятого плана |

| 1. Стоимость реализованной продукции в отпускных ценах, принятых в плане, тыс. руб. |

159917 |

| 2. Полная себестоимость реализованной продукции, тыс. руб. |

139477 |

| Фактические отчетные показатели |

| 3. Стоимость реализованной продукции в действующих отпускных ценах, тыс. руб. |

160254 |

| 4. Стоимость реализованной продукции в отпускных ценах, принятых при составлении плана, тыс. руб. |

161063 |

| 5. Полная фактическая стоимость реализованной продукции, тыс. руб. |

1387764 |

| 6. Полная плановая стоимость реализованной продукции, тыс. руб. |

139183 |

| Уровни затрат на 1 рубль реализованной продукции |

| 1. Затраты на 1 рубль реализованной продукции по плану |

0,8722 |

| 2. Фактические затраты на 1 рубль реализованной продукции в действующих ценах |

0,8660 |

| 3. Фактические затраты на 1 рубль реализованной продукции в отпускных ценах, принятых при составлении плана |

0,8616 |

| 4. Затраты на 1 рубль реализованной продукции по алану, пересчитанному на фактический объем и состав продукции |

0,8642 |

По данным таблицы, общее отклонение фактических затрат на 1 рубль товарной продукции от уровня по утвержденному плану составляет:

Sф

– Sпл

= 0,8660 – 0,8722 = -0,0062 или –6,2 копейки на 1 рубль.

Это отклонение вызвано влиянием следующих факторов:

1. Изменение уровня фактически действующих отпускных цен на продукцию в отчетном периоде по сравнению с их уровнем, принятым при составлении плана:

Śф

– Sф

= 0,8660 – 0,8616 = 0,0044, или 0,44 копейки на 1 рубль.

2. Изменение фактической себестоимости единицы продукции по сравнению с плановой себестоимостью:

Śф

– Śпл

= 0,8616 – 0,86426 = - 0,0026, или –0,26 копейки на 1 рубль.

3. Изменение фактического объема и состава продукции по сравнению с предусмотренным в плане:

Śпл

- Sпл

= 0,8642 – 0,8722 = 0,0080, или –0,8 копеек на 1 рубль.

Таблица 5

Обобщение результатов факторного анализа затрат на 1 рубль товарной продукции

| Наименование факторов |

Влияние |

| 1. Изменение уровня отпускных цен |

0,0044 |

| 2. Изменение себестоимости продукции |

-0,026 |

| 3. Ассортиментные сдвиги в составе продукции |

-0,0080 |

| Итого по всем факторам |

-0,0062 |

По данным таблицы, можно сделать вывод: единственный фактор, обеспечивающий рост затрат на производство это изменение уровня отпускных цен. Произошедшие в структуре продукции ассортиментные сдвиги оказали благоприятное влияние на себестоимость – она снизилась на 8,0 копеек на 1 рубль затрат.

Анализ финансово-хозяйственной деятельности ГРЭС-5 проведен по итогам его работы в 2007 году в сравнении с 2006 годом. Данные для оценки динамики и структуру прибыли приводятся в табл. 6.

Анализ таблицы показывает, что балансовая прибыль отчетного года значительно снизилась – на 10801 тыс. рублей, или на 40,06 процентов. Наибольшее влияние на снижение прибыли оказало снижение прибыли от реализации продукции – основной составляющей прибыли предприятия. Неблагоприятно обстоят дела с прибылью от прочей деятельности и с доходами от реализационных операций. Основной фактор снижения прибыли от реализации – рост себестоимости продукции, превышающий рост объема реализации.

Таблица 6.

Анализ прибыли отчетного периода

"

ГРЭС-5"

| Наименование показателей |

2007 г.

|

2006 г.

|

Изменение в

тыс.руб.

|

Темп роста

(%)

|

| 1.Выручка от реализации |

160058 |

158534 |

1523 |

101 |

| 2.Себестоимость реализации |

138776 |

130394 |

8382 |

106,4 |

| 3. Коммерческие расходы |

-2945 |

0 |

2945 |

| 4. Управленческие расходы |

0 |

0 |

0 |

| 5.Прибыль (убыток) от реализации |

18337 |

28140 |

-9804 |

-34,84 |

| 6. Проценты к получению |

0 |

0 |

0 |

- |

| 7. Проценты к уплате |

0 |

0 |

0 |

- |

| 8.Доходы от участия в других организациях |

0 |

0 |

0 |

- |

| 9.Прочие операционные расходы |

6748 |

6254 |

494 |

7,89 |

| 10.Прочие операционные доходы |

1093 |

922 |

171 |

18,49 |

| 11.Прибыль (убыток) от хозяйственной деятельности |

12680 |

22808 |

-10127 |

-44,40 |

| 12.Прочие внереализационные доходы |

3480 |

4154 |

-674 |

-16,22 |

| 13.Прочие внереализационные расходы |

0 |

0 |

0 |

- |

| 14.Прибыль (убыток) отчетного периода |

16161 |

26963 |

-10802 |

-40,06 |

| 15. Налог на прибыль |

6143 |

12915 |

-6773 |

| 16. Отвлеченные средства |

8871 |

3275 |

5596 |

| 17.Нераспределенная прибыль |

1146 |

10772 |

-9626 |

Факторныйанализ прибыли от реализации

Основным источником формирования прибыли является прибыль от реализации продукции. Она представляет собой конечный результат деятельности предприятия не только в сфере производства, но и в сфере обращения. Формализованный расчет прибыли от реализации продукции (РQ

) можно представить в таком виде:

где QP

— выручка от реализации товаров; S — себестоимость реализации товаров;

К — коммерческие расходы;

У — управленческие расходы.

На изменение суммы прибыли от реализации также оказывают влияние изменение объема и структуры реализации, ее полной себестоимости и оптовых цен. Между изменением объема реализации и размером полученной прибыли существует прямая пропорциональная зависимость при реализации рентабельной продукции и обратная зависимость при реализации убыточной.

1. Влияние объема реализации продукции определяется по формуле.

K1

= 160 058/ 158 534 = 1,00961К2

= 141722/130394=1,08688

ΔP1

= 28 137 х (1,08688 — 1) = 2 445

В результате роста объема реализации прибыль увеличилась на 2 445 тыс. рублей.

2. Влияние изменения структуры и ассортимента реализованной продукции определяется по формуле:ΔP2

= 28 140 х (1,00961 — 1,08688) = -2 174

В результате сдвигов в структуре и ассортименте прибыль снизилась на 2 174 тыс. рублей.

Влияние изменения уровня затрат на 1 руб. реализованной продукции на прибыль определяется по формуле:ΔP3

= 160 058 х [(130 394 / 158 534 ) — (141 722 / 160 058)] = -10 075.

В результате роста затрат на 1 руб. реализованной продукции прибыль снизилась на 10 075 тыс. рублей. Проведенные расчеты обобщим в таблице 7.

Таблица 7

Обобщение результатов факторного анализа прибыли

Факторы изменения роста прибыли от реализации продукции

|

Сумма влияния

|

1 Изменение объема реализации

|

2 445 т.р.

|

2 Изменение структуры и ассортимента продукции

|

-2 174 т.р.

|

3. Изменение уровня затрат на 1 руб. реализованной продукции

|

-10 075 т.р.

|

ИТОГО все факторы

|

-9 804 т.р.

|

1.3. Анализ финансового состояния ГРЭС-5

Система показателей финансовых результатов включает в себя не только абсолютные, но и относительные показатели эффективности хозяйствования. К ним относятся: коэффициенты финансовой устойчивости, ликвидности, оборачиваемости средств и т.д. Обобщенная информация для анализа представлена в форме №1 «Бухгалтерский баланс», в форме № 2 «Отчет о финансовых результатах», форме №5 «Приложение к балансу». Кроме того, при анализе используются данные по счету 46 «Реализация продукции», счету 47 «Реализация и прочее выбытие основных средств», счету 48 «Реализация прочих активов», счету 80 «Прибыли и убытки».

Для анализа активов анализируемого предприятия составляется аналитическая таблица 12.

Таблица 12

Анализ актива баланса

Средства предприятия

|

2006 г. |

2007 г |

Изменение абсолютн. значений, тыс.руб. |

Изменение уд. веса, пункты

|

Сумма, тыс.

руб.

|

Уд.

вес,

%

|

Сумма, тыс.

руб.

|

Уд.

вес,

%

|

Темп роста, % |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1.ВСЕГО средств |

215570 |

100 |

215506 |

100 |

-64 |

-0,03 |

0,00 |

| 1.1.Внеоборотные активы (итог раздела I актива) |

181915 |

84,39 |

176780 |

82,03 |

-5135 |

-2,82 |

-2,36 |

| 1.2. Оборотные активы (итог раздела II актива) |

33655 |

15,61 |

38725 |

17,97 |

5070 |

15,07 |

2,36 |

| 1.2.1. материальные оборотные активы (сумма стр211-216) |

28859 |

85,75 |

31518 |

81,39 |

2659 |

9,21 |

-4,36 |

| 1.2.2. денежные средства и краткосрочные финансовые вложения |

2360 |

7,01 |

1465 |

3,78 |

-895 |

-37,93 |

-3,23 |

| 1.2.3. дебиторская задолженность и прочие активы |

2435 |

7,24 |

5742 |

14,83 |

3307 |

135,79 |

7,59 |

Данные таблицы показывают, что общая сумма средств предприятия уменьшилась на 64 тысячи рублей, или на 0,03 процента. Наибольший удельный вес в структуре имущества занимают внеоборотные активы - 84,39 процента на начало года и 82,03 процента на конец года. В структуре оборотных активов на начало года наибольший удельный вес (85,75 процента) занимают материальные оборотные активы.

На конец года произошли существенные изменения в этих группах как в абсолютной сумме, так и по их удельным весам. Уменьшение величины внеоборотных активов составило 5135 тыс. рублей, или (– 2,82 процента). Увеличение оборотных активов составило 5070 тысяч рублей, или 15,07 процента.

В структуре оборотных активов произошло увеличение суммы дебиторской задолженности на 3307 тысячи рублей, или на 135,79 процента с одновременным увеличением удельного ее удельного веса в структуре оборотных средств на 7,59 пункта.

Величина материальных оборотных активов увеличилась на 2659 тысяч рублей или на 9,21 процента. Однако их удельный вес в структуре оборотных активов снизился на 4,36 процента. Величина денежных средств и краткосрочных финансовых вложений сократилася на 895 тысяч рублей, или на 37,93 процента. Удельный вес денежных средств в структуре сократился на 3,32 пункта.

Результат анализа показал, что финансовое положение ГРЭС-5 ухудшилось.

Учитывая важность оборотных средств произведем анализ оборачиваемости средств.

Продолжительность оборота в днях (Ообсредств) рассчитывается по формуле:

Ообсредстсв = С х Д/РП,

Где С– средние остатки оборотных средств

Д – длительность периода (год – 360 дней, квартал – 90 дней)

РП – объем реализации продукции.

Объем реализации продукции характеризует сумму оборотных средств. В качестве показателя объема реализации берется скорректированная выручка, т.е. без налога на добавленную стоимость и других налогов и отчислений, уплачиваемых за счет выручки и вычитаемых из нее при расчете прибыли.

Показатели продолжительности оборачиваемости в днях могут исчисляться по всем оборотным средствам, группам этих средств, отдельным их видам. На изменение оборачиваемости в днях оказывает влияние ряд факторов, уровень влияния которых необходимо измерять. Факторный анализ оборачиваемости дает возможность определить, за счет каких именно элементов оборотных активов предприятие может повысить эффективность их использования. На изменение продолжительности оборота в днях оказывает влияние следующие факторы: изменение средних остатков, изменение объема реализации. Исходная информация и расчет факторов в обобщенном виде представлены в аналитической таблице 13.

Как показывают данные таблицы, в отчетном периоде в сравнении с предыдущим оборачиваемость всех оборотных, кроме дебиторской задолженности замедлилась. Основной причиной замедления явился рост средних остатков по всем видам оборотных средств за исключением дебиторской задолженности. Изменение сумм оборота во всех случаях уменьшало продолжительность оборота. Замедление оборачиваемости произошло как в сфере производства, так и в сфере потребления, однако, в сфере обращения уровень замедления оборачиваемости значительно выше, чем в сфере производства.

Рост объема реализации в целом оказал положительное влияние на продолжительность оборота, однако темпы роста реализации были неадекватны темпам роста остатков оборотных средств. Если бы темпы роста объема реализации были выше темпов роста средних остатков оборотных средств, то было бы достигнуто общее снижение продолжительности оборота оборотных средств.

Таблица 13

Анализ оборотных средств

| Виды и группы оборотных средств |

Средние остатки оборотных средств, тыс. руб. |

Выручка от реализации, тыс. руб. |

Продолжительность оборота, дни |

Изм.

про-

долж.

обор (дни)

(гр6-

гр5)

|

За предыду

щий год

|

За отчет

ный год

|

За предыдущий год |

За отчет

ный год

|

За предыдущий год

(гр1*

360/гр3)

|

За отчет

ный год

(гр2*

360/гр4)

|

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Производственные запасы включая МБП |

11815 |

18785 |

158534 |

160057 |

26,83 |

42,19 |

15,36 |

| Незавершенное строительство |

1893 |

2345 |

158534 |

16057 |

4,30 |

5,27 |

0,97 |

| Расходы будущий периодов |

36 |

421 |

158534 |

16057 |

0,08 |

0,95 |

0,87 |

| ИТОГО в сфере производства |

13746 |

21525 |

158534 |

16057 |

31,21 |

48,42 |

17,20 |

| В том числе без расходов будущих периодов |

13709 |

21103 |

158534 |

16057 |

31,13 |

47,47 |

16,33 |

| Готовая продукция |

756 |

5428 |

158534 |

16057 |

1,72 |

12,21 |

10,49 |

| Товары отгруженные |

1835 |

3656 |

158534 |

16057 |

4,17 |

8,22 |

4,05 |

| Дебиторская задолженность |

4094 |

2477 |

158534 |

16057 |

9,30 |

5,57 |

-3,73 |

| Денежные средства и прочие оборотные активы |

2628 |

3102 |

158534 |

16057 |

5,97 |

6,98 |

1,01 |

| ИТОГО в сфере обращения |

23025 |

35768 |

158534 |

16057 |

52,29 |

80,45 |

28,16 |

| ИТОГО оборотных средств |

36771 |

57294 |

158534 |

16057 |

83,50 |

128,87 |

15,36 |

| В том числе без расходов будущих периодов |

36735 |

56872 |

158534 |

16057 |

83,42 |

127,92 |

44,50 |

Рост оборачиваемости производственных запасов является фактором роста оборачиваемости оборотных средств в сфере производства.

Анализ основных средств предприятия

Основные средства являются одним из важнейших факторов любого производства. Их состояние и эффективное использование прямо влияет на конечные результаты хозяйственной деятельности предприятий.

Формирование рыночных отношений предполагает конкурентную борьбу между различными товаропроизводителями, победить в которой смогут те из них, кто наиболее эффективно использует все виды имеющихся ресурсов.

Источники информации форма №1 "Баланс предприятия", форма №3 "Приложение к балансу предприятия": форма №5 "Приложение к балансу предприятия": форма № 1-п (годовая, месячная) "Отчет предприятия (объединения) по продукции". Наличие основных средств на анализируемом предприятии приведено в аналитических таблицах 14 и 15.

Таблица 14

Наличие, движение и динамика основных фондов

| Основные средства |

На нач. года |

Поступило за год |

Выбыло за год |

На конец года |

Измене

ние

|

Темп роста |

| Промышленно-производственные основные средства |

166 398 |

1 545 |

228 |

167 716 |

1 317 |

100,79 |

| в том числе |

| активная часть |

52 540 |

1239 |

31 |

53 747 |

1 208 |

102,3 |

Таблица 15

| Группы ОС и их наименование |

На начало года |

На конец года |

Изменение за год |

Сумма, тыс. руб.

|

Уд,. вес, %

|

Сумма, тыс. руб.

|

Уд,. вес, %

|

Сумма, тыс. руб.

|

Уд,. вес, %

|

| 1.Здания |

93562 |

56,23 |

93562 |

55,79 |

0 |

-0,44 |

| 2. Сооружения |

9391 |

5,64 |

9 391 |

5,6 |

0 |

0,04 |

| 3. Машины и оборудование |

52540

|

31,57

|

53747 |

32,05

|

1209 |

0,47

|

| 4.Транспортные средства |

10592 |

6,37

|

10720 |

6,39

|

128 |

0,03

|

5.Производственный и хозяйственный инвентарь

|

296

|

0,18

|

267 |

0,16

|

-29

|

-0,02

|

6. Другие виды ОС

|

19

|

0,01

|

28 |

0,82

|

9 |

0,01

|

| ИТОГО основных средств |

166 398 |

100,00 |

167716 |

100,00 |

1317 |

0,00 |

Данные таблиц показывают, что промышленно-производственные основные средства за год увеличились на 1 317 тыс. рублей, или на 0,79%. Активная часть при этом увеличилась более значительно — на 1 209 тыс. рублей, или на 102,30%. Удельный вес активной части увеличился на 0,47%. Основной прирост в стоимости основных средств произошел под влиянием увеличения стоимости машин и оборудования (1 207 873 тыс. рублей), транспортных средств (128 547 тыс. рублей) и прочих видов основных средств (9 768 тыс. рублей). Снижение стоимости основных средств произошло под влиянием уменьшения стоимости производственного инвентаря (29 070 тыс. рублей).

В структуре основных средств значительных изменений не произошло. Наибольшие процентные отклонения не превышают 0,44 — 0,47% у зданий и машин и оборудования. Данные о степени обновления, выбытия, прироста, изношенности и годности основных средств предприятия в целом и их активной части приведены в аналитической таблице 16.

Таблица 16

Анализ степени обновления, выбытия и прироста основных средств

Коэффициенты

|

Формула

|

Уровень коэффициента

|

1 Обновления основных средств

|

Фпост/Фкг

|

00092

|

2 Обновления активной части основных средств

|

ФА

пост/ФА

к.г.

|

00231

|

3 Выбытия основных средств

|

Фвыб/Фн.г. |

0,0014

|

4 Выбытия активной части основных средств

|

ФА

выб./Фн.г.

|

0.0006

|

5 Прироста основных средств

|

фприросг/Ф н.г.

|

0,0079

|

6 Прироста активной части основных средств

|

Ф прирост/Фн.г.

|

0,0230

|

7 Износа основных средств (на начало года)

|

Физнос/Фперв

|

0,1048

|

9 Износа основных средств (на конец года)

|

Σ износ/фперв

|

0,1516

|

| 8 Износа активной части основных средств (на начало года) |

Σ износ/Ф перв |

0,2537 |

| 10 Износа активной части основных средств (на конец года) |

ΣА

износ/ФА

перв |

0,3666 |

11 Годности основных средств (на начало года)

|

Фостат/Фперв

|

0,8952

|

12 Годности основных средств (на конец года)

|

Фостат/Фперв

|

0,8484

|

| 13 Годности активной части основных средств (на начало года) |

ФА

остат/Ф перв |

0,7463

|

| 14 Годности активной части основных средств (на конец года) |

Ф остат/Ф перв |

0,6334

|

15 Темп прироста стоимости основных средств

|

(Фпр-Фвыб)/УФнг

|

0,0065

|

| 16 Темп прироста стоимости активной части основных средств |

(ФА

пр-ФА

выб)/ФА

нг |

0,0224 |

По данным таблицы видно, что наибольшие темпы обновления имеет активная часть основных средств — машины и оборудование, что связано с необходимостью постоянно поддерживать стабильную работу сложных аппаратурных технологических процессов. Износ активной части основных средств также значительно выше, чем в целом основных средств. Соответственно его годность ниже как на начало, так и на конец года.

Темп прироста стоимости основных средств показывает, какая доля стоимости поступивших основных средств направлена на покрытие их выбытия. Таким образом, можно заключить, что только 0,65% всех поступивших основных средств идет на покрытие их выбытия в то время, как для активной части этот показатель равен 2,24%.

Анализ рентабельности

Данные для анализа рентабельности вложений приводятся в формах №1, №2 и №5 бухгалтерской отчетности. Они представлены в аналитической таблице 17. Данные таблицы показывают, что показатели рентабельности всех средств и функционирующих средств, исчисленные по общей сумме прибыли и прибыли от реализации продукции, снизились по сравнению с прошлым годом на 24,76 процента и 25,16 процента соответственно. Это связано с тем, что темпы прироста всех средств предприятия (157,83 процента) и в том числе функционирующих (77,19 процента) выше темпов снижения общей суммы прибыли (-40,06 процента) и прибыли от реализации продукции (-34,84 процента). Причем темпы роста всех средств предприятия ниже на 18,14 процента прироста собственных средств, что говорит о снижении доли заемных средств. Рентабельность собственных средств за отчетный период значительно снизилась, что связано со снижением величины прироста прибыли от реализации продукции, балансовой и чистой.

| Показатели |

2006 г. |

2007 г. на |

Изменения абсолютной величины |

Темп роста

%

|

| А |

1 |

2 |

3 |

4 |

| 1. Балансовая прибыль, тыс. руб. |

26963 |

16161 |

-10161 |

-40,06 |

| 2. Чистая прибыль, тыс. руб. |

14047 |

10018 |

-4029 |

-28,68 |

| 3. Прибыль от реализации, тыс. руб. |

28139 |

18335 |

-9804 |

-34,84 |

| 4. Доходы от ценных бумаг и вложений, тыс. руб. |

4154 |

3480 |

-674 |

-16,22 |

| 5. Среднегодовая стоимость всех средств, тыс. руб. |

83595 |

215538 |

131942 |

157,83 |

| 6. Среднегодовая стоимость собственных средств, тыс. руб. |

74109 |

204522 |

130413 |

175,97 |

| 7. Среднегодовая стоимость финансовых вложений, тыс. руб. |

0 |

0 |

0 |

х |

| 8. Среднегодовая стоимость незавершенного строительства, тыс. руб. |

0 |

67414 |

67414 |

х |

| 9. Среднегодовая сумма активной части собственных средств (стр5– стр7 – стр8), тыс. руб. |

83595 |

148124 |

64528 |

х |

| 10. Рентабельность всех средств, в% |

| 10.1. Кр1 (стр1/стр5) |

32,25 |

7,50 |

-24,76 |

| 10.2. Кр2 (стр2/стр5) |

16,80 |

4,65 |

-12,16 |

| 10.3. Кр3 (стр3/стр5) |

33,66 |

8,51 |

-25,16 |

| 11. Рентабельность собственных средств, % |

| 11.1. Кр4 (стр1/стр6) |

36,38 |

7,90 |

-28,48 |

| 11.2. Кр5 (стр2/стр6) |

18,96 |

4,90 |

-14,06 |

| 11.3. Кр6 (стр3/стр6) |

37,97 |

8,97 |

-29,01 |

| 12. Рентабельность активной части собственных средств, % (Кр7= стр3/стр9) |

33,66 |

12,38 |

-21,28 |

Следует отметить, что наибольшую рентабельность в отчетном году имели функционирующие средства (12,38 процента), что свидетельствует об эффективности использования средств в обороте.

Проведем факторный анализ рентабельности всех вложений – показатель Кр2. На изменение уровня рентабельности вложений могут оказать влияние изменения рентабельности реализованной продукции и оборачиваемости активов. Взаимность рентабельности вложений с рентабельностью продукции и оборачиваемостью активов выражается формулой:

Кр2 = Р(r)/В = Р(r)/Q/В,

где Р(r) – чистая прибыль,

В – среднегодовая величина активов предприятия,

Q – известно.

Используется способ цепных подстановок или способ абсолютных разниц, можно определить степень влияния факторов на рентабельность вложений: рентабельность реализованной продукции и оборачиваемости активов. Данные для расчета приведены в таблице 18 .

Таблица 18

| Показатели |

Обозначе

ние

|

2006 год

|

2007 год

|

Изменения |

| А |

Б |

1 |

2 |

3 |

| 1. Чистая прибыль, тыс. руб. |

Р(r) |

14047 |

10018 |

-4029 |

| 2.Объем реализованной продукции, тыс. руб. |

Q

|

158534 |

160057 |

1523 |

| 3.Среднегодовая сумма всех средств, тыс. руб. |

В |

83595 |

215538 |

131942 |

| 4. Рентабельность от реализованной продукции,% |

К(Q) |

8,86 |

6,26 |

-2,60 |

| 5.Оборачиваемость всех средств предприятия, дни |

О |

1,8 |

0,7 |

-1,1 |

| 6.Рентабельность вложений,% |

Кр2 |

16,80 |

4,65 |

-12,16 |

По данным таблицы рентабельность вложений снизилась на 12,16 процента. Это произошло в результате воздействия следующих факторов:

1. Снижение величины чистой прибыли на 1 рубль реализованной продукции.

ΔКр2 = (К1(Q) – К0(Q)) х О0.

ΔКр2 = -2,60% х 1,8 = -4,93%.

2. Замедления оборачиваемости всех средств предприятия.

ΔКр2 = (О1 – О0) х К1(Q).

ΔКр2 = -1,1 х 6,26 = -7,23%.

Полученные результаты сведем в таблицу 19.

Таблица 19

Сводная таблица результатов факторного анализа рентабельности вложений

| Наименование факторов |

Величина снижения, % |

| 1.Снижение величины чистой прибыли на 1 руб. реализованной продукции. |

-4,93 |

| 2.Замедление оборачиваемости всех средств предприятия |

-7,23 |

| ИТОГО по всем факторам |

-12,16 |

Для анализа ликвидности баланса предприятия за отчетный год составляется аналитическая таблица 20.

Таблица 20

Анализ ликвидности баланса ГРЭС-5 за 2007 год

| АКТИВ |

На начало периода

31.12.06.

|

На конец периода

31.12.07.

|

ПАССИВ |

На начало периода

31.12.06.

|

На конец периода

31.12.07.

|

Платежный

Недостаток

|

| На начало периода |

На

Конец периода

|

| А |

1 |

2 |

Б |

3 |

4 |

5 |

6 |

| 1.Наиболее ликвидные активы А1, тыс.руб. |

2360 |

1465 |

1.Наиболее срочные обязательства П1, тыс.руб. |

11931 |

7770 |

-9571 |

-6305 |

| 2.Быстрореализуемые активы А2, тыс.руб. |

2369 |

4963 |

2.Краткосрочные пассивы П2, тыс.руб. |

0 |

1336 |

2369 |

3597 |

| 3.Медленнореализуемые активы А3, тыс.руб. |

28859 |

31518 |

3.Долго и среднесрочные пассивы П3, тыс.руб. |

440 |

240 |

28419 |

31278 |

| 4.Труднореализуемые активы А4, тыс.руб. |

181915 |

176780 |

4.Постоянные пассивы П4, тыс.руб. |

203133 |

205350 |

- 21218 |

- 28570 |

| БАЛАНС |

215507 |

214727 |

БАЛАНС |

215505 |

214727 |

0 |

0 |

Данные таблицы показывают, что в отчетном периоде наблюдается платежный недостаток наиболее ликвидных активов (А1) денежных средств и краткосрочных финансовых вложений на сумму 9571 тысяч рублей на начало года и 6305 тысяч рублей на конец года. Излишек групп актива А2 и А3 значительно превышают недостаток группы А4. Однако баланс предприятия не является абсолютно ликвидным и для проведения анализа степени его ликвидности следует провести анализ показателей ликвидности.

Анализ показателей ликвидности приведен в аналитической таблице 21.

Таблица 21.

Анализ показателей ликвидности ГРЭС-5

| Статьи баланса и коэффициенты ликвидности |

Нормальные значения |

2006 г. |

2007 г. |

Изменения |

| А |

1 |

2 |

3 |

4 |

| 1.Касса, тыс.руб. |

45 |

62 |

17 |

| 2.Расчетные счета, тыс.руб. |

2141 |

1086 |

-1055 |

| 3.Валютныесчета, тыс.руб. |

173 |

316 |

142 |

| 4.Прочие денежные средства, тыс.руб. |

0 |

0 |

0 |

| 5.Краткосрочные финансовые вложения, тыс.руб. |

0 |

0 |

0 |

| 6.ИТОГО |

2360 |

1465 |

-895 |

| 7.Дебиторская задолженность, тыс.руб. |

1353 |

3601 |

2248 |

| 8.Прочие оборотные задолженность, тыс.руб. |

1016 |

1362 |

345 |

| 9.ИТОГО |

4730 |

6428 |

1698 |

| 10.Запасы и затраты (за вычетом расходов будущих периодов) , тыс.руб. |

28859 |

31518 |

2658 |

| 11.ИТОГО |

33589 |

37947 |

4357 |

| 12.Краткосрочные кредиты и займы, тыс.руб. |

0 |

1366 |

1366 |

| 13.Кредиторская задолженность, тыс.руб. |

11931 |

7770 |

-4160 |

| 14.Расчеты по дивидендам |

0 |

0 |

0 |

| 15.Прочие краткосрочные пассивы, тыс.руб. |

0 |

0 |

0 |

| 16.ИТОГО |

11931 |

9137 |

-2794 |

| 17.Коэффициент абсолютной ликвидности (стр.6/стр.16) |

0,2-0,25 |

0,1978 |

0,1603 |

-0,0375 |

| 18.Коэффициент ликвидности (стр.9/стр.16) |

0,7-0,8 |

0,3965 |

0,7036 |

0,3071 |

| 19.Коэффициент текущей ликвидности (покрытия) (стр.11/стр.16). |

2 |

2,8152 |

4,1531 |

1,3379 |

Коэффициент абсолютной ликвидности в 2006 году не превышал нижней границы порогового показателя на 0,0022 пункта и за 2007 год он не только не возрос, но снизился на 0,0375 пункта. Это обусловлено тем, что темп снижения суммы краткосрочных обязательств (стр.16) (-2794/11931 = -23,42%) был ниже темпа снижения стоимости денежных средств и ценных бумаг (стр.6) (-895/2360 = 37,93%), что и обеспечило снижение показателя.

Данные таблицы показывают, что предприятие находится в неустойчивом финансовом состоянии. Для определения характера финансовой устойчивости предприятия рассмотрим таблицу 22.

Таблица 22.

Показатели для определенияхарактера финансовой устойчивости за 2007 год

| Показатели |

Код строки баланса |

Значение, тыс. руб. |

| На начало периода |

На конец периода |

| 1.Источники собственных средств (Капитал и резервы) |

490 |

203199 |

205845 |

| 2.Внеоборотные активы |

190 |

181915 |

176781 |

| 3.Наличие собственных оборотных средств (стр.1-стр.2) |

21284 |

29064 |

| 4.Долгосрочные заемные средства |

510 |

440 |

420 |

| 5.Наличие собственных и долгосрочных заемных оборотных средств (стр.3 +стр.4) |

21724 |

29304 |

| 6.Краткосрочные заемные средства |

610 |

- |

1366 |

| 7.Общая величина источников формирования запасов (срт. 5 +стр. 6) |

21724 |

30670 |

| 8.Запасы и НДС |

28925 |

32297 |

| 9.Излишек (+) или недостаток (-) собственных оборотных средств (стр.3- стр.8) |

-7641 |

-3233 |

| 10.Излишек (+) или недостаток (-) собственных и долгосрочных заемных оборотных средств (стр.5 – стр.8) |

-7201 |

-2993 |

| 11.Излишек (+) или недостаток (-) общей величины источников формирования запасов (собственные, долгосрочные и краткосрочные заемные источники) (стр.7 – стр8) |

-7201 |

-1627 |

| Тип финансовой ситуации |

кризисный |

кризисный |

Фондоотдача — важнейший обобщающий показатель эффективности использования основных средств. Формула расчета фондоотдачи:

Н= Q /Ф,

где Н — уровень фондоотдачи;

Q — объем производства в денежном измерении;

Ф —среднегодовая стоимость основных производственных средств.

Показатель фондоотдачи показывает, сколько продукции выпускается на единицу стоимости основного капитала.

Фондоотдача всех основных средств зависит от отдачи активной части и ее доли в общей стоимости основного капитала.

По предприятию для анализа фондоотдачи имеются данные, представленные в аналитической таблице 23.

Таблица 23

Расчет фондоотдачи

Предыдущий

период

|

Отчетный

период

|

Изменение

|

Показатель

|

абсолютное |

% |

1. Выручка от реализации

|

158 534

|

160058

|

1 524

|

0,96

|

| 2. Среднегодовая стоимость основных производственных средств |

58617

|

145 622

|

87 005 |

148,43

|

| 2.1. в том числе активной части |

20 440 |

53 144 |

32 704 |

160,00 |

| 3. Фондоотдача (стр.1/стр. 2) - |

2,7046 |

1,0991 |

-1,6054 |

-59,36 |

4. Фондоотдача активной части

(crp.l/cTp.2.1)

|

7,7561 |

3,0118 |

-4,7444 |

-61,17 |

Данные таблицы показывают, что фондоотдача снизилась на 1,6054 пункта, или на 59,36%. Фондоотдача активной части основных средств снизилась более значительно — на 4,7444 пункта, или на 61,17%.

Глава 2. Пути снижения себестоимости производства электроэнергии на ГРЭС-5 г. Шатура Московской области

2.1. Мероприятия по техперевооружению ГРЭС-5

На предприятиях АО Мосэнерго техническое перевооружение проводится по единому плану. Финансирование технических мероприятий осуществляется за счет централизованного фонда развития и кредитов банков.

· В 2008 году на ГРЭС-5 единым планом технического перевооружения предусмотрены следующие мероприятия:

· проведение работ по расширению регулировочного диапазона энергосистемы за счет введения режимов разгрузки на скользящих параметрах блоков Т-250 и К-300. Это позволит снизить затраты на топливо на 9 млн. рублей в год;

· усовершенствование схемы водопитания, продувки и фосфатирования на 5 котлах. Ожидаемый годовой экономический эффект от внедрения мероприятий составляет 0,2 млн. рублей в расчете на один котел;

· внедрение автоматизированной системы вибродиагностики турбогенератора Т-250, системы диагностики регулирования на турбопитательных насосах блока Т-250, в результате ожидаемая годовая экономия средств составит почти 1,0 млн. рублей;

· внедрение мазутных паромеханических форсунок типа «Эдипол», обеспечивающих более качественное распыление жидкого топлива. Повышение экономичности сжигания мазута позволит получить снижение расхода топлива на 5 млн. руб. в год.

2.2. Расчет экономической эффективности техперевооружения

Общая сумма затрат на техническое перевооружение складывается и стоимости устанавливаемого оборудования, монтажных и пусконаладочных работ, обучения персонала. Для определения общих затрат на техперевооружение составим таблицу 28.

Таблица 28

Затраты на техперевооружение

| Наименование мероприятия |

Стоимость оборудования |

Монтаж и

пуск

|

Обучение персонала |

Всего |

| Расширение регулировочного диапазона энергосистемы |

7865 |

248 |

32 |

8145 |

Автоматизированная система

вибродиагностики

|

5510 |

112 |

23 |

5645 |

| Внедрение форсунок типа «Эдипол» |

5970 |

115 |

30 |

6115 |

| Усовершенствование схемы водопитания |

810 |

65 |

20 |

895 |

| ИТОГО |

20155 |

540 |

105 |

20800 |

Расчет годового экономического эффекта от внедрения мероприятий сведем в таблицу 29.

Таблица 29

Годовой экономический эффект от внедрения мероприятий

| Наименование мероприятия |

Годовой экономический эффект |

| Расширение регулировочного диапазона энергосистемы |

9000 |

| Автоматизированная система вибродиагностики |

1000 |

| Внедрение форсунок типа «Эдипол» |

1000 |

| Усовершенствование схемы водопитания |

5000 |

| ИТОГО |

16000 |

Определим коэффициент дисконтирования, используя следующую формулу:

Дисконт = банковская ставка + уровень инфляции +уровень риска проекта.

Принятые исходные данные;

¨ банковская льготная ставка: 10% годовых;

¨ уровень инфляции: 12% в год;

¨ премия за риск: 8%.

¨ Дисконт = 10%+12%+8% = 30%.

При расчете примем, что мероприятия будут реализовываться в течение первого года, поэтому эффект в этом году будет равен 50% от среднегодового.Рассчитаем чистую текущую стоимость ЧТС (табл. 30):

Таблица 30

| Год |

Кап.

затраты

|

Эффект |

Коэффициент

дисконтирования

|

Кап. затр. |

Диск доход |

ЧТС |

ЧДД |

| 1 |

20 800 |

8000 |

0,7692 |

20 800 |

6153,8 |

-14 646 |

-14 646 |

| 2 |

16000 |

0,5917 |

9467,5 |

9 467 |

-5 179 |

| 3 |

16000 |

0,4552 |

7282,7 |

7 283 |

2 104 |

| 4 |

16000 |

0,3501 |

5602,0 |

5 602 |

7 706 |

| ИТОГО |

20800 |

56000 |

20 800 |

28 506 |

7 706 |

Таким образом, ЧТС равно 7607тыс. руб., т.е. больше нуля. Определение внутренней нормы доходности (ВНД) Определим ВНД, т.е. при какой норме дисконта проект будет безубыточен. Этот метод оценки проектов используется на западных фирмах. Если она будет ниже, предположим, процента дохода по государственным ценным бумагам, то проект лучше закрыть совсем, либо продать его другой фирме с учетом частичной реализации. Точка ВНД находится на пересечении графика изменения ЧТС с осью абсцисс, т.е. когда ЧТС = 0. Для этого рассмотрим изменение ЧТС: в зависимости от величины дисконта. Результаты расчёта приведены в следующей таблице (табл. 31):

Таблица 31

| Дисконт |

0,4 |

0,5 |

0,6 |

| ЧТС |

3 073,39 |

-454 |

-3 202 |

С помощью приведенных данных получено, что при ВНД ~ 0,49

будет ЧТС=О. Таким образом, ВНД существенно превышает величину дисконта, принятую в проекте. Вследствие этого можно считать данный проект безубыточным.

Определение срока окупаемости и индекса доходности проекта

Определим срок окупаемости проекта (Ток) по следующей формуле:

Ток=х+ЧТСх

/ ЧДД х+1

х - последний год, когда ЧТС < О,

ЧТСх

- значение ЧТС в этом году (без минуса),

ЧДД x+1

- значение ЧДД в следующем х+1 году.

Ток == 1 + 14646/2104 =6,96года

Таким образом, проект окупается через 7 лет. Определим индекс доходности (ИД) проекта:

ИД =28506/20800 =1,37

Так как ИД > 1, то по этому показателю проект также можно принять к реализации. Чувствительность и устойчивость проекта к изменению экономического эффекта. Рассмотрим максимально возможное уменьшение суммарного экономического эффекта за четыре года реализации проекта. Результаты расчетов изменения ЧТС при уменьшении объема продаж представлены в следующей таблице (табл. 32):

Таблица 32

Экономический эффект

|

56 000 |

50 400 |

44 800 |

| ЧТС |

7 706 |

686 |

-4 523 |

Результаты расчетов абсолютных и относительных изменений объема продаж и ЧТС приведены в нижеследующей таблице (табл. 33).

Таблица 33

Абсолютное уменьшение экономического эффекта

|

0

|

-5600

|

-10200

|

Абсолютное уменьшение ЧТС,.

|

0

|

-6900

|

-12229

|

| Относительное уменьшение экономического эффекта |

0

|

-10

|

-20

|

Относительное уменьшение ЧТС. %

|

0

|

-89,8

|

-158,7

|

Из анализа приведенных выше данных следует, что допустимое уменьшение экономического эффектадолжно быть не более, чем на 7000 тыс. руб. (при этом ЧТС >0), что соответствует 10 %-ному уменьшению планируемого экономического эффекта. Проект можно считать устойчивым к показателю экономического эффекта, так как при уменьшении объема продаж на 10 % ЧТС =686 тыс.руб.

Оценим теперь допустимое увеличение величины капитальных затрат. Результаты расчета изменения ЧТС при увеличении величины капитальных затрат представлены в следующей таблице (табл.34):

Таблица 34

Кап.затраты,

|

20800

|

22880

|

24960

|

ЧТС

|

7706

|

5626

|

3546

|

В нижеследующей таблице представлены результаты расчета изменения относительных величин ЧТС и капитальных затрат (табл.35):

Таблица 35

| Абсолютное увеличение кал. затрат |

0 |

2080 |

4160 |

| Абсолютное изменение ЧТС |

0 |

-2080 |

-4160 |

| Относительное увеличение кал. затрат, % |

0 |

10 |

20 |

| Относительное изменение ЧТС. % |

0 |

-27 |

-54 |

Проект можно считать устойчивым к изменению капитальных затрат, так как при увеличении их на 10 % ЧТС =5626 тыс.руб.

Оценим, на сколько процентов в неблагоприятную сторону допустимо изменение банковской ставки и премии за риск. Вследствие незначительности величины инфляции можно считать без проведения расчетов, что к инфляции проект будет устойчив. Оценим изменение ЧТС при увеличении банковской ставки. Результаты расчетов представлены в следующей таблице (табл. 36):

Таблица 36

| Банковская ставка, % |

10 |

20 |

30 |

| ЧТС |

7706 |

3 073 |

-454 |

Результаты расчета абсолютных и относительных изменений

банковской ставки и ЧТС представлены в нижеследующей таблице (таб.37).

Таблица 37

Абсолют, увеличение банковской ставки, пункт.

|

0

|

10

|

20

|

Абсолют, изменение ЧТС

|

0

|

-4633

|

-8160

|

Относит, увеличение банковской ставки, %

|

0

|

100

|

200

|

Относит, изменение ЧТС, %

|

0

|

-60

|

-105,9

|

Из полученных данных следует, что проект будет устойчивым к изменению банковской ставки. Действительно, ЧТС становится равный нулю при ее увеличении до 29%. Рассмотрим влияние изменения величины риска. Результаты расчета изменения величин риска и ЧТС представлены в следующей таблице (табл. 38):

Таблица 38

Риск, %

|

8

|

12

|

20

|

ЧТС

|

7706

|

5693

|

2292

|

Абсолютные и относительные изменения величин риска и ЧТС представлены в нижеследующей таблице (табл. 39);

Таблица 39

| Абсолют, увеличение величины риска,% |

0 |

4 |

12 |

| Абсолют, изменение ЧТС |

0 |

2013 |

5414 |

| Относит, увеличение величины риска, % |

0 |

50 |

150 |

| Относит, изменение ЧТС, % |

0 |

-26,1 |

-70,25 |

Из приведенных данных следует, что проект можно считать устойчивым к изменению величины риска. Максимально риск может быть увеличен до 30%. По результатам, проведенным в этом разделе экспертизы проекта, составлена сводная таблица полученных данных по чувствительности и устойчивости проекта (табл. 40):

Таблица 40

| Показателя |

Базовое значение |

10% устойчивость |

| Экономический эффект |

56000 |

устойчив |

| Капитальвые затраты |

20800 |

устойчив |

| Банковская ставка в месяц, % |

10 |

устойчив |

| Риск,% |

8 |

устойчив |

Проект можно считать устойчивым, поскольку при экспертизе рассматривались изменения в худшую сторону показателей в сумме за четыре года.

Заключение

Шатурская ГРЭС–5 имеет установленную мощность 1885 МВт. Они вырабатывают около 10% общей электроэнергии в системе ОАО «Мосэнерго». Проведенный анализ финансово-хозяйственной деятельности показал:

¨ балансовая прибыль отчетного года значительно снизилась – на 10801 тыс. рублей, или на 40,06 процентов Наибольшее влияние на снижение прибыли оказало снижение прибыли от реализации продукции – основной составляющей прибыли предприятия;

¨ общая сумма средств предприятия уменьшилась на 64 тысячи рублей, или на 0,03 процента. Наибольший удельный вес в структуре имущества занимают внеоборотные активы - 84,39 процента на начало года и 82,03 процента на конец года. В структуре оборотных активов на начало года наибольший удельный вес (85,75 процента) занимают материальные оборотные активы;

¨ на конец года произошли существенные изменения в этих группах, как в абсолютной сумме, так и по их удельным весам;

¨ показатели рентабельности всех средств и функционирующих средств, исчисленные по общей сумме прибыли и прибыли от реализации продукции, снизились по сравнению с прошлым годом на 24,76 процента;

¨ в отчетном периоде наблюдается платежный недостаток наиболее ликвидных активов (А1) денежных средств и краткосрочных финансовых вложений на сумму 9571 тысяч рублей на начало года и 6305 тысяч рублей на конец года;

¨ коэффициент абсолютной ликвидности в 2006 году не превышал нижней границы порогового показателя на 0,0022 пункта и за 2007 год он не только не возрос, но снизился на 0,0375 пункта.

¨ финансовое состояние предприятия на начало и конец анализируемого периода является кризисным, так как в ходе анализа установлен недостаток собственных оборотных средств (7641 тыс. рублей на начало и 3233 тысяч рублей на конец периода), собственных и долгосрочных заемных источников формирования запасов и затрат (7201 тыс. рублей на начало и 2993 тысяч рублей на конец периода), общей величины основных источников формирования запасов и затрат (7201 тысяч рублей на начало и 1627 тысяч рублей на конец периода), «Запасы» не обеспечиваются источниками их формирования;

¨ общее отклонение фактических затрат на 1 рубль товарной продукции от уровня по утвержденному плану составляет 0,62 копейки на 1 рубль;

¨ промышленно-производственные основные средства за год увеличились на 1 317 тыс. рублей, или на 0,79%. Активная часть при этом увеличилась более значительно — на 1 209 тыс. рублей, или на 102,30%. Удельный вес активной части увеличился на 0,47%;

¨ общая фондоотдача снизилась на 1,6054 пункта, или на 59,36%, а фондоотдача активной части основных средств снизилась более значительно — на 4,7444 пункта, или на 61,17%;

В 2008 году на ГРЭС-5 единым планом технического перевооружения предусмотрены следующие мероприятия: проведение работ по расширению регулировочного диапазона энергосистемы, что позволит снизить затраты на топливо на 9 млн. рублей в год; усовершенствование схемы водопитания, продувки и фосфатирования; внедрение автоматизированной системы вибродиагностики турбогенератора Т-250, системы диагностики регулирования на турбопитательных насосах блока Т-250; внедрение мазутных паромеханических форсунок типа «Эдипол», обеспечивающих более качественное распыление жидкого топлива.

Проведенная экономическая оценка мероприятий показала, что проект окупается через 7 лет, при этом индекс доходности (ИД) проекта - 1,37. По результатам экспертизы проект можно считать устойчивым, поскольку рассматривались изменения в худшую сторону показателей в сумме за три года.

Список литературы

1. Балабанов И.Т. Основы финансового менеджмента. Как управлять экономикой. – М.: Финансы и статистика, 2005. – с. 47-49.

2. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности: Учебник. - М.: Финансы и статистика, 2004. – с. 58.

3. Берстайн Л.А. Анализ финансовой отчетности.- М.: Финансы и статистика, 2004. – с. 126.

4. Борисов Л.П. Оценка результатов финансово-хозяйственной деятельности предприятия/ Консультант, № 8, 2005. – с. 71-75.

5. Бороненкова С.А. Управленческий анализ: Учеб. Пособие.- М.: Финансы и статистика, 2005. – с. 67.

6. Быкадоров В.Л., Алексеев П.Д. Финансово-экономическое состояние предприятия. Практическое пособие. - М.: Издательство "ПРИОР", 2005. – с. 15.

7. Вакуленко Т. Г.. Фомина Л. Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. – С-Пб.: Издательский торговый дом «Герда». 2004. – с. 288.

8. Ван Хорн Дж. К. Основы управления финансами. Пер. с англ. / Гл. ред. серии Я. В. Соколов. - М.: Финансы и статистика. 2005. - с.180

.

9. Вещунова И. Л., Фомина Л. Ф. Бухгалтерский учет на предприятиях различных форм собственности: Учеб.-практич. пособие. – С-Пб.: Издательский торговый дом «Герда», 2005. с. 64.

10. Григорьев Ю.А. Проблемы определения платежеспособности предприятия// Консультант, № 23. – 2004. - с. 84-88.

11. Григорьев Ю.А. Рентабельность предприятия и проблемы совершенствования отчетности// Консультант. № 21. - 2005. - с. 83.

12. Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности. - М.: ДИС, 2005. – с. 97.

13. Друри К. Введение в управленческий и производственный учет: пер. с англ./под ред. Табалиной С.Д. - М.: Аудит, Юнити, 2004. – с. 132.

14. Ефимова О.В. Анализ финансово-хозяйственной деятельности предприятия. - М.: Дело и Сервис, 2006. – с. 134.

15. Жминько С.И. Финансовый учет на предприятиях. - Ростов-на-Дону: изд. "Феникс", 2005. – с. 133.

16. Захарьин В. Р. Налоговый учет затрат на производство. - М.: Издательство «Дело и Сервис». 2005. – с. 160.

17. Карзаева И. К Оценка и ее роль в учетной и финансовой политике организации. - М.: Финансы и статистика. 2005. – с. 224.

18. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. - М.: Финансы и статистика, 2005. – с. 113.

19. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. - М.: ООО «ТК Велби», 2004. – с. 56.

20. Ковалев В.В., Патров В.В. Как читать баланс. - М.: Финансы и статистика, 2004. – с. 43.

Приложения

Приложение 1

БУХГАЛТЕРСКИЙ БАЛАНС

на 01 Октября 2008г.

| Актив |

Код показателя |

На начало отчетного периода |

На конец отчетного периода |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ |

| Нематериальные активы |

110 |

- |

- |

| Основные средства |

120 |

- |

- |

| Незавершенное строительство |

130 |

- |

- |

| Долгосрочные фин.вложения |

140 |

- |

800 000 |

| Отложенные налоговые активы |

145 |

- |

- |

| Прочие внеоборотные активы |

150 |

- |

- |

| ИТОГО по разделу I |

190 |

- |

800 000 |

| II. ОБОРОТНЫЕ АКТИВЫ |

| Запасы |

210 |

- |

- |

| в том числе: |

| сырье, материалы и другие аналогичные ценности |

- |

- |

| затраты в незавершенном производстве |

| готовая продукция и товары для перепродажи |

- |

- |

| товары отгруженные |

- |

- |

| расходы будущих периодов |

107 |

26 |

| прочие запасы и затраты |

- |

- |

| НДС по приобретенным ценностям |

220 |

1 |

11 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

- |

161 |

| в том числе покупатели и заказчики |

- |

- |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

- |

2 644 |

| в том числе покупатели и заказчики |

- |

- |

| Краткосрочные финансовые вложения |

250 |

- |

- |

| Денежные средства |

260 |

9 |

64 |

| Прочие оборотные активы |

270 |

- |

- |

| ИТОГО по разделу II |

290 |

117 |

2 906 |

| БАЛАНС |

300 |

117 |

802 906 |

| Пассив |

Код показателя |

На начало отчетного периода |

На конец отчетного периода |

| III. КАПИТАЛ И РЕЗЕРВЫ |

| Уставный капитал |

410 |

10 |

10 |

| Собственные акции, выкупленные у акционеров |

| Добавочный капитал |

420 |

- |

- |

| Резервный капитал |

430 |

- |

- |

| Нераспределенная прибыль (непокрытый убыток) |

470 |

21(4) |

23 |

| ИТОГО по разделу III |

490 |

27 |

33 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| Займы и кредиты |

510 |

- |

800 000 |

| Отложенные налоговые обязательства |

515 |

- |

- |

| Прочие долгосрочные обязательства |

520 |

- |

- |

| ИТОГО по разделу IV |

590 |

- |

800 000 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| Займы и кредиты |

610 |

90 |

239 |

| Кредиторская задолженность |

620 |

- |

4 |

| в том числе: |

| поставщики и подрядчики |

- |

4 |

| задолженность перед персоналом организации |

- |

- |

| задолженность перед государственными внебюджетными фондами |

- |

- |

| задолженность по налогам и сборам |

624 |

- |

- |

| прочие кредиторы |

625 |

- |

- |

| Задолженность перед участниками (учредителями) по уплате доходов |

630 |

- |

- |

| Доходы будущих периодов |

640 |

- |

- |

| Резервы предстоящих расходов |

650 |

- |

- |

| Прочие краткосрочные обязательства |

660 |

- |

2 630 |

| ИТОГО по разделу V |

690 |

90 |

2 873 |

| БАЛАНС |

700 |

117 |

802 906 |

| СПРАВКА О НАЛИЧИИ ЦЕННОСТЕЙ, УЧИТЫВАЕМЫХ НА ЗАБАЛАНСОВЫХ СЧЕТАХ |

Код строки |

На начало отчетного года |

На конец отчетного периода |

| Арендованные основные средства |

- |

- |

| в том числе по лизингу |

- |

- |

| Товарно-материальные ценности, принятые на ответственное хранение |

- |

- |

| Товары, принятые на комиссию |

- |

- |

| Списанная в убыток задолженность неплатежеспособных дебиторов |

- |

- |

| Обеспечения обязательств и платежей полученные |

- |

- |

| Обеспечения обязательств и платежей выданные |

- |

- |

| Износ жилищного фонда |

- |

- |

| Износ объектов внешнего благоустройства и других аналогичных объектов |

- |

- |

| Нематериальные активы, полученные в пользование |

- |

- |

Приложение 2

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

за 9 месяцев 2008 г.

| Наименование |

Код показателя |

За отчетный период |

За аналогичный период предыдущего года |

| Доходы и расходы по обычным видам деятельности |

| Выручка (нетто) от продажи продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) |

010 |

12 712 |

- |

| Себестоимость проданной продукции, работ, услуг |

020 |

( 12 458 ) |

- |

| Валовая прибыль |

029 |

254 |

- |

| Коммерческие расходы |

030 |

( 146 ) |

- |

| Управленческие расходы |

040 |

( - ) |

- |

| Прибыль (убыток) от продаж |

050 |

108 |

- |

| Прочие доходы и расходы |

| Проценты к получению |

060 |

50 610 |

- |

| Проценты к уплате |

070 |

( 50 502 ) |

- |

| Доходы от участия в других организациях |

080 |

- |

- |

| Прочие операционные доходы |

090 |

- |

30 |

| Прочие операционные расходы |

100 |

( 210 ) |

- |

| Внереализационные доходы |

120 |

- |

2 |

| Внереализационные расходы |

130 |

- |

- |

| Прибыль (убыток) до налогообложения |

140 |

6 |

30 |

| Отложенные налоговые активы |

141 |

- |

- |

| Отложенные налоговые обязательства |

142 |

- |

- |

| Текущий налог на прибыль |

150 |

( 1 ) |

( 7 ) |

| Чистая прибыль (убыток) отчетного периода |

190 |

5 |

23 |

| СПРАВОЧНО: |

| Постоянные налоговые обязательства ( активы) |

200 |

- |

- |

| Базовая прибыль (убыток) на акцию |

201 |

- |

- |

| Разводненная прибыль (убыток) на акцию |

202 |

- |

- |

РАСШИФРОВКА ОТДЕЛЬНЫХ ПРИБЫЛЕЙ И УБЫТКОВ

| Показатель |

За отчетный период |

За аналогичный период предыдущего года |

| Наименование |

код |

прибыль |

убыток |

прибыль |

убыток |

| Штрафы, пени и неустойки, признанные или по которым получены решения суда (арбитражного суда) об их взыскании |

210 |

- |

- |

- |

- |

| Прибыль (убыток) прошлых лет |

220 |

21 |

4 |

- |

- |

| Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств |

230 |

- |

- |

- |

- |

| Курсовые разницы по операциям в иностранной валюте |

240 |

- |

- |

- |

- |

| Отчисления в оценочные резервы |

250 |

× |

- |

× |

- |

| Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности |

260 |

- |

- |

- |

- |

| 270 |

21 |

4 |

- |

- |

|