СОДЕРЖАНИЕ

ВВЕДЕНИЕ………………………………………………………………………3 1. ЭКОНОМИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКИХ БАНКОВ…………………………………………………...4 Зарубежный опыт инвестиционной деятельности банков и возможности его использования в российских условиях……………………………………..4 Совершенствование участия коммерческих банков в инвестиционной деятельности в системе менеджмента ……….…………………..……………12 2. АНАЛИЗ УЧАСТИЯ КОММЕРЧЕСКИХ БАНКОВ В ИНВЕСТИЦИОННОМ ПРОЦЕССЕ……………………………………………………….20 ЗАКЛЮЧЕНИЕ………………………………………………………………….29 СПИСОК ЛИТЕРАТУРЫ………………………………………………………34 ПРИЛОЖЕНИЯ…………………………………………………………………36 ВВЕДЕНИЕ

Инвестиционная деятельность коммерческих банков имеет стратегическое значение не только для конкретно взятого элемента банковского сектора, но и для страны в целом. С решением проблемы повышения эффективность осуществления инвестиционной деятельности коммерческими банками связаны экономический рост, повышение жизненного уровня населения, обеспечение социально-экономической стабильности и экономической безопасности. Рациональная инвестиционная политика также обеспечит и эффективное развитие самого коммерческого банка. Именно поэтому рассмотрение темы «Инвестиционная деятельность коммерческих банков» является актуальной на сегодняшний день, в условиях повышения роли банковского сектора. Объектом данной курсовой работы является деятельность коммерческих банков. Предметом исследования выступает инвестиционная деятельность коммерческого банка. Целью работы является выявление проблем осуществления инвестиционной деятельности российскими коммерческими банками и путей их преодоления. Для достижения этой цели потребуется решить следующие задачи: - изучить зарубежный опыт инвестиционной деятельности банков и возможности его использования в российских условиях. - рассмотреть формы и принципы совершенствования участия коммерческих банков в инвестиционной деятельности в системе менеджмента - проанализировать участие российских коммерческих банков в инвестиционном процессе. - выявить проблемы осуществления инвестиционной деятельности российскими коммерческими банками.

35

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ Антикризисное управление предприятиями и банками: учеб.практ. пособие. М.: Дело, 2007. 352 с. Бабанов В.В. Новый подход к управлению ликвидностью / В.В. Бабанов, С.А. Шепелев // Банковское дело. 2008. № 3. 461 с. Березина О. Бизнес-климат и инвестиции в России / О. Березина. // Центр развития [Электронный ресурс] Электрон. дан. М. [б.и.] 2007. Режим доступа: http://www.dcenter.ru, свободный. Ведеев А. Сценарный прогноз развития фондовых рынков России в среднесрочной перспективе до 2009г. / А.Ведеев // Аналитическая лаборатория Веди [Электронный ресурс] Электрон. Дан. М. 2009. Режим доступа: http://www.vedi.ru, свободный. Гамза В.А. Инвестиционный потенциал России, национальный источники / В.А. Гамза // Финансы и кредит. №29 (167). С. 2-6. Игонина Л.Л. Инвестиции: учебное пособие / Л.Л. Игонина; под ред. В.А. Слепова. М.: Экономистъ, 2009. 478 с. Лепетиков Д. Банковский кризис / Д. Лепетиков // Центр развития [Электронный ресурс] Электрон. дан. М. [б.и.] 2007. Режим доступа: http://www.dcenter.ru, свободный. Лепетиков Д. Банковский бизнес / Д. Лепетиков // Центр развития [Электронный ресурс] Электрон. дан. М. [б.и.] 2005. Режим доступа: http://www.dcenter.ru, свободный. Лисин В.А. Инвестиционный процесс в Российской экономике / В.А. Лисин // Вопросы экономики. 2008. №6. С. 25-46 Международные валютно-кредитные и финансовые отношения / под ред. Л.И.Красавиной. 2-е изд., перераб. и доп. М.: Финансы и статистика, 2007. 608 с. Обзор банковского сектора Российской Федерации // Банк России [Электронный ресурс] Электрон. дан. М. 2007. №146. Режим доступа: http://www.cbr.ru, свободный. 15 с. Орехин П. Источники инвестиций / П. Орехин // Цетр развития [Электронный ресурс] Электрон. дан. М. 2007. Режим доступа: http://www.dcenter.ru, свободный. Основы банковской деятельности (Банковское дело)/под ред. К.Р. Тагирбекова. М.: Инфра-М: Весь Мир. 2008. 364 с. Савчук В.П. анализ инвестиционных проектов / В.П. Савчук // Корпоративный менеджмент [Электронный ресурс] Электрон. дан. М. 2009. Режим доступа: http://www.cfin.ru, свободный. Тавасиев А.Н. Банковское дело: учебник / А.Н. Тавасиев, Н.Д. Эриашвили. М.: ЮНИТИ-ДАНА, Единство, 2008. 527 с.

40

ПРИЛОЖЕНИЕ 1 | Методы налогового стимулирования, неиспользуемые в российской практике | | Методы стимулирования | Страна | | Юридические лица – резиденты. Именно они нас интересуют в данной работе. | | Полное безусловное освобождение дивидендов, полученных от других лиц-резидендов, от налога на прибыль. | Индустриальные страны: Австралия, Австрия, Великобритания, Норвегия. Формирующиеся рынки: Аргентина, Бразилия, Венесуэла, Гонконг, Индия, | | По дивидендам, полученным от резидентов, - освобождение дивидендов от налога на прибыль при условии, что налогоплательщик владел не менее чем определенной долей или суммой капитала эмитента и не менее чем в течение установленного периода времени. | Индустриальные страны: Дания, Люксембург, Нидерланды, Швейцария, Швеция, Япония. Формирующиеся рынки: Португалия, Тайвань, Польша.

| | Полное освобождение положительных курсовых разниц по ценным бумагам от налога на прибыль | Индустриальные страны: Бельгия, Формирующиеся рынки: Мексика, Панама, Сингапур, Тайвань. | | Освобождение положительных курсовых разниц от налога на прибыль при условии, что налогоплательщик владел менее чем определенной долей или суммой капитала эмитента и (или) не менее чем в течение установленного периода времени | Австрия, Дания, Люксембург, Швейцария. Гонконг, Панама, ЮАР. | | Пониженные ставки налога на прибыль при обложении положительных курсовых разниц (или замена налога на прибыль налогом по пониженной ставке) | Канада, Франция, Испания. Бразилия, Венесуэла, Греция, Индия, Индонезия. |

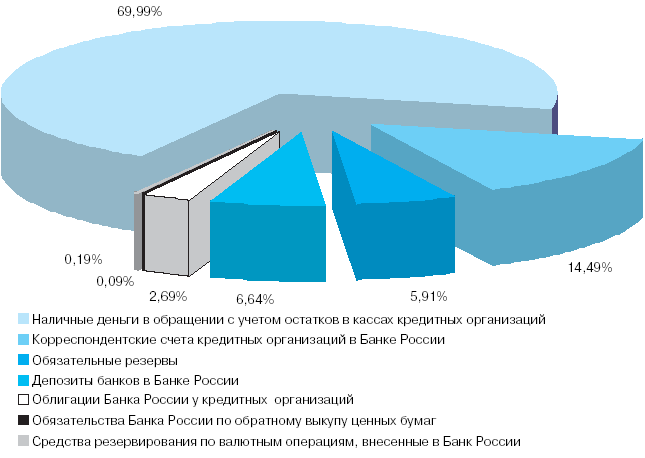

ПРИЛОЖЕНИЕ 2 Структура денежной базы в широком определении по состоянию на 01.04.2009

ПРИЛОЖЕНИЕ 3 О

бъем внешних активов. бъем внешних активов.

ПРИЛОЖЕНИЕ 4 Динамика российских внешних обязательств.

2006 г. 2007 г. 2008 г. 2009 г.

ПРИЛОЖЕНИЕ 5 Динамика чистой международной инвестиционной позиции РФ.

19

1. ЭКОНОМИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКИХ БАНКОВ

1. 1. Зарубежный опыт инвестиционной деятельности банков и возможности его использования в российских условиях. Необходимость ускорения мобилизации финансовых ресурсов в период структурной перестройки экономики привела к существенным трансформациям в кредитно-банковских системах развитых стран. Основные тенденции этих явлений выразились, в частности, в усилении концентрации и централизации кредитно-банковских институтов, росте групп банков-гигантов, действующих как трансконтинентальные образования, процессах универсализации банков, обострении конкурентной борьбы внутри отдельных групп финансовых посредников и между ними, дерегулировании банковского рынка, направленном на смягчение или полную отмену ограничений в области финансовой, в том числе и инвестиционной деятельности. При этом наметился процесс сглаживания некоторых различий в структурной организации кредитных систем, сложившихся в различных странах. Мировой практике известны две основные модели построения кредитно-банковских систем: сегментирование (американская) и универсальная (германская). Основные отличия данных моделей заключаются в степени универсализации и специализации кредитных институтов, формах и источниках финансирования реального сектора, уровнях диверсификации инвестиционных портфелей банков и предприятий. В их основе лежит специфика организации распределения финансовых рисков. В американской модели риски в максимальной степени разделены на коммерческие и инвестиционные и диверсифицированы посредством ряда уровней страхования: система финансирования предприятий через выпуск ценных бумаг и механизм фондового рынка, кредитование специализированных и неспециализированных банковских институтов. В германской модели контроль рисков обеспечивается универсальными коммерческими банками, являющимися одновременно основными кредиторами реального сектора и главными субъектами финансового рынка. В связи с анализом причин финансового кризиса и поиском путей дальнейшего развития банковской системы некоторые экономисты считают необходимым осуществить переход к американской модели, позволяющей разграничить коммерческие и инвестиционные риски. Поэтому целесообразно более подробно рассмотреть тенденции формирования моделей кредитных систем в странах рыночной экономики. Разграничение сфер деятельности между различными кредитными институтами было введено в ряде стран после мирового экономического кризиса 1929-1933 гг. Так, в Италии до кризиса банки в расчете на сохранения благополучной конъюнктуры предоставляли средне- и долгосрочные кредиты на основе краткосрочных сберегательных вкладов. В условиях экономического кризиса, когда при сокращении сбыта и падении цен предприятия прекратили погашение кредитов, а вкладчики начали изъятие своих сбережений, это привело к ухудшению ликвидности банков и последующей цепочке крупнейших банкротств. Согласно банковскому закону 1936 г. была предпринята специализация банков: определены банки, которые занимаются только средне- и долгосрочным кредитованием. Прибыли банков, специализирующихся на отдельных операциях, могут быть достаточно велики, что делает необязательной деятельность в других сферах. Вместе с тем последние десятилетия характеризуются отчетливой тенденцией к универсализации банковских операций. Усиление конкуренции между кредитными институтами и возникновение принципиально новых возможностей в условиях развития мощного финансового рынка привели многие банки к необходимости поиска иных способов повышения доходности своих операций. Одним из путей решения проблемы явилось резкое увеличение числа осуществляемых банками операций, развитие форм инвестиционной деятельности. Тенденция к универсализации привела к развитию нетипичных ранее для коммерческих банков услуг: финансирование инвестиционных проектов, лизинг, управление портфелем инвестиций клиентов, консультационные услуги и др. Развитие банковских услуг происходит как в следствии либерализации банковского законодательства, так и в результате различных методов обхода банками существующих законов. Тенденция к универсализации характерна для кредитных систем всех развитых стран; вместе с тем в каждой из них она имеет определенные особенности. Наиболее ярко она представлена в Германии, где коммерческие банки на протяжении долгих лет осуществляют самые разнообразные виды операций, включая предоставление долгосрочных кредитов и вложение средств в собственный капитал предприятий. Универсальный принцип лежит в основе организации банковских систем Австрии, Бельгии, Люксембурга, Нидерландов, Норвегии, Швейцарии, Швеции. По этому типу строятся банковские системы и «новых индустриальных стран», где универсализация банковской деятельности рассматривается как способ усиления позиции национальных банков, повышения их способности к эффективной мобилизации сбережений населения и средств коммерческих структур и направления их в инвестиции. Различие основных моделей построения кредитно-банковских систем, как показывает изучение опыта международной практики, определяет особенности форм взаимосвязи промышленного и финансового капитала. При использовании американской модели удовлетворение потребностей промышленных компаний в капитале происходит преимущественно путем размещения ценных бумаг на финансовом рынке. Долгосрочные кредиты коммерческих банков играют менее важную роль в финансировании промышленных компаний. Участие коммерческих банков в собственности промышленных корпораций законодательно ограничено. Для германской модели характерно преобладание кредитного метода, при этом основным способом, обеспечивающим эффективное использование кредитных ресурсов, является установление банками непосредственного контроля над заемщиком путем значительно участия в собственности. Значительное долевое участие коммерческих банков в капитале промышленных корпораций имеет преимущества как для банков, так и для предприятий: для банков - это возможность обеспечения контроля за долгосрочной финансовой устойчивостью заемщика, для предприятий – уменьшение потребностей в собственном капитале и сокращение общей стоимости финансирование производства. Существенное влияние банков на деятельность предприятий в Германии определяет относительную вялость рынка ценных бумаг по сравнению с другими странами. Владея ценными бумагами, банки в значительной степени контролируют рынок, что практически исключает открытую продажу ценных бумаг. Складывающаяся в российской экономике модель взаимоотношений промышленного и банковского секторов не совпадает со сложившимися в мировой практике типами. Вместе с тем в ходе формирования банковской системы обнаруживаются признаки определенной близости к германской модели универсального коммерческого банка, при которой банк, являясь основным кредитором реального сектора, имеет возможность владеть крупными пакетами акций нефинансовых предприятий. Такой механизм наиболее полно реализуется в рамках финансово – промышленных групп, где банки играют ведущую роль в регулировании финансовых потоков и инвестиционных программ. Однако в целом взаимосвязь банков с производством характеризуется слабостью банковского контроля за использованием кредитов вследствие особенностей учредительства многих банков, повышенных кредитных рисков и несовершенства менеджмента, что отличает их от германской системы. Определенное сходство с германской моделью проявляется в ведущей роли банков в механизме инвестирования. В России, где на финансовом рынке работают три типа институтов: коммерческие банки, которые стремятся диверсифицировать операции на спектр предлагаемых услуг, специализированные банки которые ориентируются на инвестиционный бизнес, и небанковские институты, более 70% инвестиций приходится на коммерческие банки. Вместе с тем универсальный характер российских коммерческих банков во многом носит вынужденный характер, что обусловлено неразвитостью рынка ценных бумаг и сети небанковских институтов. Универсальная модель связана с повышенной рискованностью деятельности коммерческого банка, резко возрастающей в кризисных условиях, поскольку риски банка по инвестиционным вложениям не отделены от рисков по депозитно-кредитным и расчетным операциям. В тоже время банк в существенной степени зависит от положения дел у крупнейших клиентов, в оборот которых втянуты (через участие в акционерном капитале и облигационных займах) значительные средства. Таким образом, осуществление инвестиций в ценные бумаги в непосредственной связи с основной банковской деятельностью при отсутствии механизма контроля над рисками чревато угрозой утраты ликвидности банка. Опыт деятельности немецких универсальных банков показывает, что при контроле над рисками участие в капитале нефинансовых компаний позволяет оказывать значительную финансовую поддержку предприятиям различных отраслей. Так, «Deutsche Bank», являющийся ярким примером тесного взаимодействия банка с промышленностью, участвует в 400 промышленных и коммерческих компаниях: химической, сталелитейной, электротехнической, металлургической, строительной, пищевой промышленности, автомобилестроении и других подотраслях машиностроительного комплекса, торговли, транспорта, сферы бытовых услуг. Анализ банковских систем различных стран свидетельствует о том, что параллельно с развитием универсализации усиливается тенденция к специализации деятельности коммерческих банков. В странах с развитой рыночной экономикой, в том числе и тех, которые имеют универсальную структуру кредитной системы, важное место (несмотря на некоторое снижение их числа) занимают специализированные банки. Из них наибольший интерес представляют инвестиционные банки и кредитные институты с особыми задачами, связанными с реализацией национальных интересов. Основными направлениями деятельности инвестиционных (деловых) банков являются: операции с ценными бумагами, предоставление долгосрочных кредитов, финансирование инвестиционных проектов, участие в капитале финансовых и нефинансовых предприятий, реструктуризация бизнеса посредством слияний и поглощении, сделки с недвижимостью, консалтинговые и депозитарно–кастодиальные услуги. Состав и структура операций могут различаться в зависимости от специализации инвестиционных банков и особенностей построения кредитной системы страны, что находит в определенной степени отражение в структуре их балансов. Вместе с тем в течение последнего десятилетия инвестиционные банки стали испытывать серьезные трудности. Обострение конкуренции в сфере инвестиционной деятельности привело к существенному снижению показателей относительной прибыльности. Поскольку при снижении нормы прибыли экономически целесообразным становится осуществление только масштабной деятельности, усложнение условий функционирования инвестиционных банков повлекло за собой рост концентрации банковского капитала, укрупнение банков и их качественную трансформацию. По мнению аналитиков рынка инвестиционных услуг, сформировались инвестиционные банки нового типа. Их отличительными чертами являются: глобальный характер деятельности и наличие большого свободного капитала, позволяющие совершать масштабные сделки в различных регионах мира; полный набор диверсифицированных и комплексных услуг, что обеспечивает стабильные потоки доходов и рост эффективности операций; создание собственного бизнеса по управлению активами (путем образования или приобретения пенсионных и инвестиционных фондов), осуществлению розничных операций с мелкими и средними клиентами через развитие мощных брокерских сетей; слияние со страховым бизнесом. При этом основными тенденциями развития рынка инвестиционных услуг становится концентрация капитала и власти в инвестиционно-банковской сфере, формирование глобальной олигополиии, стирание граней между коммерческими и инвестиционными банками. Формирование глобальной олигополии означает, что менее значимые инвестиционные банки (банки второго и третьего эшелона) могут выжить в конкурентной борьбе, только заняв прочное положение в отдельных специфических нишах. Развитие и трансформация инвестиционных банков, диверсификации их деятельности ведут к тому, что инвестиционные банки все в большей степени вторгаются в традиционную сферу бизнеса коммерческих банков. В то же время коммерческие банки в условиях ужесточения конкуренции могут рассчитывать на позитивные долгосрочные результаты, как правило, в том случае, если они способны оказывать услуги не только в области корпоративного кредитования, но и на рынках капитала (по размещению эмиссий акций, выпуску корпоративных облигаций и т.д.), т.е. заниматься собственно инвестиционной деятельностью. Таким образом, совмещение крупнейшими мировыми банками деятельности инвестиционных и коммерческих банков становится ведущей тенденцией в мировой банковской практике. В свою очередь, это можно рассматривать как часть более широкого процесса формирования диверсифицированных финансово-банковских групп с развернутым комплексом функций (корпоративное кредитование, инвестиционная деятельность, розничное банковское обслуживание, страхование), которыми будет в перспективе представлен рынок банковских услуг. Если с учетом изложенного рассматривать историю становления инвестиционных банков в России, где развивающийся на фоне сложных кризисных явлений рынок ценных бумаг не достиг такой ступени развития и не играет существенной роли в мобилизации и перераспределения капиталов, то становится очевидным, что в этих условиях банки, были вынуждены практически перейти к диверсификации своей деятельности, осуществлению всех видов банковских операций, характерных для универсальных банков. Проявление общей тенденции к универсализации применительно к российской экономике связано также с тем, что универсальные банки имеют более широкие возможности развития в условиях нестабильности экономической ситуации. Стереотип деятельности инвестиционных банков зарубежных стран со сложившимися, устоявшимся финансовым рынком не может быть механически перенесен на условия развивающихся рынков, однако изучение опыта мировой практики в области создания и деятельности инвестиционных банков позволяет выделить апробированные формы и методы, которые могут быть использованы в России. Организация инвестиционных банков, имеющих особое значение для российской экономики, столь нуждающейся в долгосрочных инвестициях, в рамках формирующейся универсальной модели скорее всего может быть создания инвестиционных институтов как дочерних организаций крупных универсальных банков или формирования специализированных инвестиционных банков, действующих на основе системы государственных гарантий и льгот. Российская экономика нуждается не только в совершенствовании имеющихся форм инвестиционной деятельности, но и в использовании новых схем взаимоотношений между участниками инвестиционного процесса.

1.2 Совершенствование участия коммерческих банков в инвестиционной деятельности в системе менеджмента

За последние 2 года в России за производственные капиталовложения уменьшились в 2,7 раза. в связи с этим актуальным в настоящее время является углубленное теоретическое исследование рыночных форм, участников и механизмов инвестиционной деятельности. Важной проблемой выступает создание на практике теоретически обоснованного благоприятного инвестиционного климата, в первую очередь, для тех структур и институтов экономики, которые на сегодня обладают необходимыми свободными финансовыми ресурсами, достаточной устойчивостью. Прежде всего, такими институтами являются коммерческие банки. Именно они на сегодня способны перераспределить финансовые средства из сферы обращения в реальный сектор экономики. Многосторонний характер проблемы предполагает при оценке степени ее изученности учитывать не только исследования, посвященные проблемам инвестирования и инвестиционного кризиса в России, государственного регулирования в области инвестиций, но и работы по участию банковского капитала в инвестиционном процессе. Это, прежде всего, фундаментальные исследования Аристотеля, Р. Гильфердинга, Ибн Халдуна, Дж. М. Кейнса, Ф. Листа, К. Маркса, В. Ленина, Дж. Ст. Милля, А. Смита, Л. Тейлора, М. Фридмена, Э. Хансена, Й. Шумпе-тера, Л. Эрхарда, др. Актуальность темы в нашей стране объясняет большое внимание со стороны отечественных исследователей, экономистов, политиков. Ранее указанным проблемам посвящены работы Л.И. Абалкина, А.С. Агапцова, Б.И. Алехина, А.К. Алешкиной, B.C. Антонюк, А.И. Бажан, И.Т. Балабанова, В.Н. Баска, СМ. Борисова, А.В. Ботвинник, В.А. Верченко, Ю.Я. Воинова, В.Н. Волкова, Е.Т. Гайдара, Глазьева, К.Н. Гусевой, М. Делягина, А.С. Денисова, Ю.Г. Дмитриева, И.Г. Доронина, Н.Я. Задорожной, B.C. Захарова, О.В. Иншакова, В.М.Кудрова, Н.А.Кравченко, А.Г.Куликова, Ю. Латыниной, Д.С. Львова, Ж.А. Медведева, И.С. Меньшикова, А. Минеева, Я.М.Миркина, А.Молчанова, В.Москвина, В.Мурычева, Н.М. Мухетдиновой, Л. Назарова, СИ. Никитина, И. Осадчей, Н.Я. Петракова, Ю. Петрова, А. Плотникова, Ю.В. Пономарева, В.В. Попкова, В. Попова, Н. Приходько, Ю.В. Росляк, Е.С. Строева, Д.А. Суманеева, В.В. Сапежко, В.Н. Сменковского, СВ. Сорвина, И. Тихомировой, В.Федорова, А.Д. Шеремета, А.И. Широкого, Г.А. Явлинского, Е. Ясина, др. Не всегда теоретические исследования имеют прикладное значение, а в некоторых практических рекомендациях не хватает теоретической основы. Особо важно рассмотрение взаимосвязи теории и практики в свете происходящих в стране реформ, а именно применительно к трансформирующейся экономике России. Принципиальное значение приобретает проведение банками более активной инвестиционной политики и участие в реализации высокоэффективных инвестиционных проектов. Весьма важным в этом отношении представляется анализ участия банков развитых стран в проектном финансировании. Под проектным финансированием в международной практике понимается финансирование инвестиционных проектов, характеризующееся особым способом обеспечения возвратности вложений, в основе которого лежат инвестиционные качества самого проекта, те доходы, которые получит создаваемое или реструктурируемое предприятие в будущем. Специфический механизм проектного финансирования включает анализ технических и экономических характеристик инвестиционного проекта и оценку связанных с ним рисков, а базой возврата вложенных средств являются доходы проекта, остающиеся после покрытия издержек. Особенностью этой формы финансирования является также возможность совмещения различных видов капитала: банковского, коммерческого, государственного, международного. В отличие от традиционной кредитной сделки может быть осуществлено рассредоточение риска между участниками инвестиционного проекта. Проектное финансирование характеризуется широким составом кредиторов, что обуславливает возможность организации консорциумов, интересы которых представляют, как правило, наиболее крупные кредитные институты – банки – агенты. В качестве источников финансирования могут привлекаться средства международных финансовых рынков, специализированных агентств экспортных кредитов, финансовых, инвестиционных, лизинговых и страховых компаний, долгосрочные кредиты Международного банка реконструкции и развития (МБРР), Международной финансовой корпорации (МФК), Европейского банка реконструкции и развития (ЕБРР). Работа банка по реализации проекта в наиболее общем виде включает следующие этапы: предварительный отбор проектов, оценка проектных предложений, ведение переговоров, принятие проекта к финансированию, контроль за реализацией проекта, ретроспективный анализ. Отбор проектных предложений осуществляется исходя из их соответствия определенным критериям. Предварительно оценивается общая информация о проекте, включающая сведения о типе инвестиционного проекта, его отраслевой и региональной принадлежности, объемах запрашиваемого финансирования, степени проработанности проекта, наличии и качестве гарантий и т.д. После отсеивания проектов, не соответствующих предъявляемым критериям, отобранные проекты рассматриваются более подробно. Прорабатываются такие конкретные характеристики проекта, как его перспективность, проектные риски, финансовое состояние заемщика и др. Обычно банки не занимаются разработкой проекта. Они могут оказывать содействие в подготовке пакета документов. Однако в тех случаях, когда банки участвуют в капитале проектной компании или осуществляют финансовое консультирование при выполнении ими функций консалтинговой компании, они могут брать на себя и разработку проекта. Ключевым этапом прохождения проекта является оценка его инвестиционных качеств на основе комплексного анализа технико-экономического обоснования, бизнес – плана и другой проектной документации. На этом этапе осуществляются выявление проектных рисков, разработка мер по их диверсификации и снижению, выбор схемы и условий финансирования, оценка эффективности инвестиционного проекта и управления его реализацией. По результатам оценки принимается решение о целесообразности ведения переговоров. Предметом переговоров банка с заемщиком выступает соглашение о реализации инвестиционного проекта и кредитный договор. Финансовые условия кредитного договора, как правило, предполагают предоставление заемщику льготного периода на выплату задолженности, так как при проектном финансировании погашение задолженности осуществляется за счет доходов, генерируемых проектом. Схема погашения долга может предусматривать аннуитетные платежи, погашение равными долями основного долга с процентами на остаток непогашенной задолженности, единовременное погашение основной суммы долга, погашение задолженности в виде фиксированного процента за определенные промежутки времени в виде заданного процента от чистой проектной выручки за определенный срок, выплату заемщиком только ссудного процента с конверсией основной суммы долга в акции по окончании кредитного соглашения. Два последних варианта (в отличие от предшествующих) означают использование также инвестиционного метода финансирования, предполагающего участие банка в прибылях. В соглашении о реализации проекта также оговаривается комиссионное вознаграждение банка, связанное с его участием в подготовке и реализации проекта. Необходимость контроля банка за реализацией инвестиционного проекта обусловлена тем, что при проектном финансировании банк несет значительные проектные риски и, следовательно, не может не вмешиваться в процесс расходования выделенных средств, в ход реализации проекта. Уровень рисков банка зависит от принятой схемы проектного финансирования, в соответствии с которой банк прямо или косвенно участвует в управлении проектом. При проектном финансировании с полным регрессом на заемщика банк не принимает на себя риски, связанные с проектом, ограничивая свое участие предоставлением средств против определенных гарантий. При проектном финансировании с ограниченным регрессом или без регресса на заемщика (когда кредитор частично или полностью берет на себя проектные риски) банк, вмешиваясь в ход реализации проекта, косвенно участвует в управлении им. Если при использовании этих схем банк к тому же осуществляет вложения в капитал проектной компании, то имеет место не только контроль за реализацией проекта, но и прямое участие в его управлении. Зарубежные банки, специализирующиеся на финансировании инвестиционных проектов, по завершению проекта, как правило, осуществляют ретроспективный анализ, позволяющий обобщить полученные результаты, определить эффективность реализации инвестиционного проекта. Среди используемых зарубежными банками моделей проектного финансирования можно выделить схемы, которые могут быть применены в российской практике. Одной их них является схема финансирования под будущие поставки продукции, которая часто используется при осуществлении нефтяных, газовых и других сырьевых проектов. Ее можно отнести к формам финансирования с ограниченным регрессом на заемщика, подкрепляемым контрактами, в которых предусматриваются безусловные обязательства покупателя типа «брать и платить» («take and pay») и «брать или платить» («take or pay») с третьими кредитоспособными сторонами. Данная схема предполагает участие как минимум трех сторон: кредиторов (банковский консорциум), проектной компании (специальной компании, занимающейся непосредственной реализацией инвестиционного проекта), посреднической компании, являющейся покупателем продукции. Посредническая компания может учреждаться кредиторами. Механизм действия рассматриваемой схемы следующий. Банковский консорциум, осуществляющий финансирование проекта, предоставляет кредит посреднической компании, которая в свою очередь передает денежные средства проектной компании в форме аванса за будущую поставку последней определенного количества продукции по фиксированной цене, достаточной для погашения долга. Погашение кредитов увязывается с движением денежных потоков от реализации поставляемой продукции. Рассмотренная схема могла бы использоваться в нашей стране, обладающей значительным топливно-сырьевым потенциалом. Вместе с тем вследствие ряда обстоятельств (высоких политических и экономических рисков, отсутствия гарантий по форс – мажорным обстоятельствам, недостаточной практики создания временных объединений у российских коммерческих банков, неотлаженности механизмов цивилизованного решения долговых проблем) применение данной схемы, скорее всего, возможно для предприятий и банков, взаимодействующих в составе финансово-промышленных групп, крупных экспортно-ориентиро-ванных предприятий топливно-энергетических и сырьевых отраслей. К формам проектного финансирования, которые могли бы успешно использоваться в российских условиях, можно отнести схемы «строить – эксплуатировать – предавать» («build – operate – transfer» - BOOT) и «строить – владеть – эксплуатировать – передавать («built – own – operate – transfer»- ВООТ) с привлечением иностранных инвестиций при сочетании финансирования с ограниченным регрессом с финансированием под правительственную гарантию. В соответствии со схемой ВОТ на основе получения от государственных органов концессии группа учредителей создает специальную компанию, в обязанности которой входят финансирование и организация строительства объекта. После завершения работ эта компания получает право эксплуатации или владения объектом. Государство может содействовать реализации инвестиционного проекта путем заключения контракта на покупку объекта по фиксированной цене или опционной сделки, предоставления гарантий банку, кредитующему проект. Организация финансирования инвестиционного проекта на условиях ВООТ несколько отличается от рассмотренной схемы, так как предполагает получение специальной компанией от государства лицензии на основе франчайзинга. Кроме того, здесь имеет место кредитование непосредственно специальной компании под гарантии правительства. При использовании схем ВОТ и ВООТ происходит распределение проектных рисков между участниками (специальной компанией – подрядчиком, кредитором – банком или их группой и государством), закрепляемое в концессионном договоре или франчайзинг – соглашении, обеспечивается взаимная заинтересованность участников проекта в его современном и эффективном осуществлении. Привлекательность этих схем для государства обусловлена целым рядом обстоятельств: государство, играя важную роль в реализации проекта, не несет при этом расходов, что сводит к минимуму влияние на его бюджет; через определенное время, определяемое периодом концессии или франчайзинг – соглашения, государство получает в собственность работающий объект; использование механизма конкурсного отбора, переключение финансирования на частный сектор вследствие его более высокой эффективности позволяет добиться больших результатов; стимулирование притока высоких технологий, иностранных инвестиций, достигаемое посредством использования этих схем, позволяет решить национально значимые экономические и социальные проблемы. Использование рассмотренных схем проектного финансирования в России может осуществляться на основе реализации соглашений о разделе продукции, в соответствии с которыми инвесторам предоставляются на возмездной основе и на определенный срок исключительные права на поиск, разведку, добычу минерального сырья и на ведение связанных с этим работ, а инвестор осуществляет проведение указанных работ за свой счет и на свой риск. При этом соглашение определяет условия и порядок раздела произведенной продукции между государством и инвестором.

28

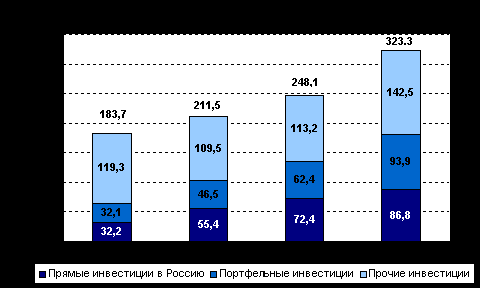

2 АНАЛИЗ УЧАСТИЯ КОММЕРЧЕСКИХ БАНКОВ В ИНВЕСТИЦИОННОМ ПРОЦЕССЕ. Решение вопросов создания благоприятного инвестиционного климата, управления инвестиционными комплексами, создания эффективной инвестиционной инфраструктуры и законодательного обеспечения инвестиционных процессов невозможно вне реалий и тенденций сегодняшнего мира, без анализа процессов глобализации мировой экономики. То, что делается сегодня в России нашим государством, его исполнительными и законодательными структурами в области инвестиционной политики можно охарактеризовать как эмпирический подбор мероприятий, которые в лучшем случае помогает не так сильно отстать от сложившихся стандартов и правил работы на мировых рынках финансов и инвестиций. Но в любом случае мы остаемся там, где такие подходы и позволяют оставаться - в хвосте развития мирового сообщества. Исходя из этого, актуальным является переосмысление направлений интеграции государства и его региональных образований в мировое экономическое сообщество в условиях глобализации. Сегодня глобализации характеризуется системной интеграцией мировых рынков и региональных экономик, всех сфер человеческой деятельности, в результате чего наблюдается ускоренный экономический рост, ускорение внедрения современных технологий и методов управления. При этом изменения, вызываемые процессами интеграции экономик носят глубинный характер, затрагивают все сферы деятельности человека, ставят задачу приведения к соответствию социальных параметров развития общества, совершенствования его политической структуры, технологий макроэкономического управления. В последние годы появляется все большая возможность для каждого предпринимателя мира, инвестора защитить себя от риска неожиданных и резких изменений курсов валют и ставок процента и быстро приспособиться к неожиданным финансовым шокам типа нефтяных или объединения двух Германий, а также гарантировать некоторую финансовую дисциплину для государства, препятствуя проведению правительствами инфляционной политики и политики наращивания государственной задолженности. В условиях господства рыночных отношений в глобальном измерении государства вынуждены осуществлять более разумную экономическую стратегию. Сбережения и инвестиции размещаются более эффективно. Благодаря этому, бедные страны, очень нуждающиеся в инвестициях, находятся не в столь отчаянном положении. Вкладчики не ограничены своими внутренними рынками, а могут искать по всему миру те благоприятные инвестиционные возможности, которые дадут самые высокие прибыли. Инвесторы имеют более широкий выбор для распределения своих портфельных и прямых инвестиций. Общий объем притока частного капитала на развивающиеся рынки в этом году оценивается в сумму порядка USD 200 млрд., что на треть больше прошлогоднего результата. Прямые инвестиции составят USD 130 млрд., портфельные инвестиции USD 42,4 млрд. и кредиты USD 26,3 млрд. Европейские развивающиеся рынки окажутся на втором месте по объему притока частного капитала - USD 34,8 млрд., из которых на прямые инвестиции придется USD 16,6 млрд., портфельные инвестиции USD 3,3 млрд. и кредиты USD 14,9 млрд. Приток частного капитала в Россию в этом году должен превысить отток, а объем частных инвестиций в российскую экономику в 2000 году оценивается в сумму порядка USD 1,5 млрд. Доверие инвесторов к России "продолжает укрепляться - такой вывод содержится в новом докладе МВФ "Глобальная финансовая стабильность". В основе этой тенденции лежат сильные финансово-бюджетные позиции России и впечатляющие показатели экономического роста, указывается в документе. Судя по докладу успехи Москвы контрастируют с общей ситуацией на мировых финансовых рынках. По мнению МВФ, она сейчас определяется такими факторами, как "неуверенные и неровные темпы глобального экономического роста" и "нежелание корпораций наращивать капиталовложения". Ослаб и "аппетит к рискованным инвестициям", констатируют авторы документа. Разочаровывающей выглядит динамика инвестиций. В октябре инвестиции в основной капитал выросли лишь на 7,8% к уровню годовой давности, что существенно меньше показателей сентября 8,7% и августа 11,6%. По итогам 10 месяцев рост инвестиций составил 11,2% в январе-сентябре было 11,6%. Из опубликованного 21 декабря 2009г. Центробанком обзора банковского сектора России следует, что количество убыточных банков с начала года выросло почти в два раза, сообщают сегодня "Новые Известия". За год были отозваны лицензии у 16 коммерческих банков. По мнению аналитиков, российскую банковскую систему ждут не лучшие времена. Очередной удар по ней был нанесен летом в результате "банковского кризиса". В результате, по подсчетам социологов, счет в банке имеют лишь 25% россиян, из них только 3% - в коммерческом. Но основная проблема не только в недоверии населения коммерческим банкам, а в бедности: 63% россиян просто не имеют сбережений. В качестве лекарства от летнего кризиса ЦБ пытается внедрить систему страхования вкладов. Однако 45% россиян о ней просто ничего не слышали, и только 18% знают суть проблемы. Несмотря на панику вкладчиков в связи с летним банковским кризисом, снижение объемов привлеченных банками средств населения оказалось кратковременным. Средства населения остаются наиболее значимым элементом ресурсной базы банков (более 28% пассивов), и в дальнейшем, как мне кажется, их роль будет только увеличиваться. Сбербанк по-прежнему останется наиболее узнаваемым банковским брэндом, а масштабы его бизнеса позволяют считать его надежность сопоставимой с надежность банковской системы целиком. Внешторгбанк, расширяя филиальную сеть, обретет все большую универсальность. Нерезиденты же увеличат присутствие на российском рынке как за счет развития операций уже действующих банков (в частности, Райффайзенбанк и Сити-банк борются за лидирующие позиции на рынке кредитования частных лиц), так и благодаря приходу новых крупных игроков, доселе не представленных на российском рынке. Абсолютно точно можно предполагать ускорение процессов концентрации, причиной тому послужит уход с рынка некоторых мелких и средних банков, особенно работающих в Москве. А усиление конкуренции, в том числе с приходом новых нерезидентов, оставляет мелким банкам все меньше шансов на выживание. Владельцам некоторых банков в следующем году придется задуматься: а стоит ли и дальше содержать этот бизнес? Весьма вероятно, что мы станем свидетелями заметного числа присоединений и добровольных ликвидаций. При этом российские банки пока демонстрируют вполне приемлемые цифры финансовых итогов работы за год. Так, общая прибыль всех российских кредитных организаций выросла за 10 месяцев более чем на 26 млрд руб., или на 20%, составив 159 млрд руб. Правда, количество убыточных банков с начала года выросло почти в два раза и составило 69. Но эта цифра несопоставима с показателями, скажем, 1998 года, когда число работающих себе в убыток банков доходило до 500. В целом же для банкиров 2009г. в финансовом плане был не самый лучший, но и не катастрофичный. Судя по последним докладам аналитиков, большие неприятности у них впереди. "Банковская система России пока еще настолько неразвита, что ослабление протекционистских мер приведет к полному замещению российских банков зарубежными и к потере национальной банковской системы как таковой", - говорится в докладе "Оценка банковского сектора Российской Федерации", сделанном по заказу Минфина. Вместе с тем, при условии сохранения высоких цен на нефть и существующих инвестиционных рисков банки смогут привлекать только краткосрочный капитал, который, по определению, не в состоянии "работать на будущее". По мнению авторов доклада, спасти положение может власть, которая должна внятно сформулировать свою позицию относительно защиты частной собственности в России. В противном случае всякие вложения в российскую финансовую систему будут спекулятивными. За последние два месяца 2009г. произошли события, приблизившие взаимоотношения между банками и населением к уровню дефолта 1998 г. Обсуждение банковского сообщества о введении безотзывных депозитов еще больше насторожило физических лиц, имевших право снимать деньги со своего счета в любое время. Банкиров, желающих отгородиться от неконтролируемого поведения клиентов, которые способны в панике за несколько дней опустошить банк, можно понять. Но правы и люди, стремящиеся обезопасить свои средства, которых мало радует реальная перспектива выбивания своих сбережений через неповоротливые суды и долгие процедуры банкротства, что отечественная история не раз демонстрировала. Однако руководители банков явно поторопились и не учли общий политический фон в стране, вызывающий тревожное напряжение. Финансовый кризис также не прибавляет оптимизма, а стремление банковского сообщества именно сейчас “продавить” идею безотзывного депозита только усилило недоверие к кредитно-финансовым учреждениям со стороны населения. Панические настроения и социальное напряжение в обществе способны нанести ощутимый удар по банкам, стимулируя отток вкладов из цивилизованных сейфов обратно в “подушки” (см. Приложение 2). Не случайно рынок антиквариата, ювелирных изделий и недвижимости за последнее время испытал настоящее нашествие частных инвесторов, выводящих свои материальные активы из кредитных структур. И потому для банковского сообщества лояльность клиентов и умение работать с ними должны выйти на первое место, чтобы конфликт интересов банков и клиентов не обрушил финансовую розницу. А экспансия банков в торговые центры, автозаправки, гостиницы и дома отдыха дало бы возможность клиентам почувствовать уверенность и сполна воспользоваться элементарными услугами своего банка. Отличительной чертой минувшего 2004 года стало снижение склонности экономики к инвестированию. При том, что объем прибыли, заработанной предприятиями экономики за три квартала 2009 г., увеличился по сравнению с тем же периодом 2008 г. на 60%, прирост инвестиций составил всего 17% (в номинальном выражении). Для сравнения, годом ранее инвестиционная активность предприятий экономики была существенно выше: при росте прибыли на 34% инвестиции в основной капитал увеличились на 28% (в номинальном выражении). Как следствие – отток капитала из РФ, который, по прогнозам Минфина, в 2009 году составил 9 млрд долл. То есть большинство тех, у кого есть деньги, предпочитают их хранить всё-таки в зарубежных банках подальше от России. Объем внешних финансовых активов России по состоянию на 1 января 2009 г. составил $315,1 млрд., что на 14,8% превышает значение на 1 января 2008 г. На диаграмме ниже представлена динамика внешних активов РФ с начала 2006 г (см. Приложение 3). Совокупный объем внешних активов в рассматриваемом периоде возрос на $75,8 млрд. или 31,7%, причем основной прирост наблюдался в 2007-2008 гг. Динамика структуры внешних активов в последние годы характеризовалась уверенным приростом доли прямых инвестиций заграницу (с 8,4% на 1 января 2006 г. до 22,9% на 1 января 2009 г.). Объем прямых инвестиций заграницу возрос более чем в 3,5 раза – до $72,3 млрд. Темпы роста портфельных инвестиций из России также впечатляют (около 3,8 раз), однако их доля по состоянию на начало текущего года по-прежнему остается минимальной 1,5% (0,5% на начало 2006 г.). Основную долю в структуре внешних финансовых активов, несмотря на значительное снижение как в абсолютном объеме, так и в относительном исчислении, занимают прочие инвестиции. По состоянию на 1 января 2009 года их удельный вес составил 51,1% ($161,1 млрд.), на 1 января 2006 г. – 79,4% ($189,9 млрд.). Данная группа активов в основном представлена просроченной задолженностью к получению органами государственного управления. К началу 2009года ее объем снизился по сравнению с ситуацией на 1 января 2006 г. на $32 млрд. (32,4%). Резервные активы ЦБ РФ и Минфина также демонстрируют уверенный рост на протяжении последних лет. Так, с 2006 г. их объем увеличился в 2,8 раза и составил по состоянию на 1 января 2009 г. $76,9 млрд. Удельный вес в структуре активов в данном периоде увеличился с 11,7% до 24,4%. Объем российских внешних финансовых обязательств по состоянию на начало 2009 г. возрос до $323,3 млрд. или на 30,3% по сравнению с началом предыдущего года. Динамика внешних обязательств России с начала 2006 г. представлена на рисунке (см. Приложение 4). Наибольший удельный вес в структуре внешних финансовых пассивов на протяжении всего рассматриваемого периода занимали прочие инвестиции. При этом если в начале 2007 и 2008 гг. их объем был ниже уровня начала 2006 г., то по состоянию на 1 января 2009 г. прирост составил 19,4%. Прочие инвестиции в российскую экономику более чем на 80% представлены ссудами и займами, прежде всего, в форме долгосрочных обязательств сектора государственного управления, объем которых сократился с начала 2006 г. по 1 января 2009. на $8 млрд. (12,5%). Весьма значительные темпы роста наблюдались со стороны пассивов банковского сектора и сектора нефинансовых предприятий. По состоянию на 1 января 2009 г. их объем составил $13 млрд. (прирост с начала 2006 г. – 5 раз) и $41,8 млрд. (прирост с начала 2006 г. – 2,5 раз) соответственно. Таким образом, доля обязательств банковского сектора в структуре прочих инвестиций возросла с 2,2% до 9,1%, нефинансовых предприятий – с 14,2% до 29,3%. На рисунке представлена динамика чистой международной инвестиционной позиции РФ (см. Приложение 5). Продолжающееся укрепление рубля привело к существенной «дедолларизации» банковских активов. Только за октябрь 2009г. длинная валютная позиция банковской системы (превышение валютных активов над пассивами) снизилась более чем на 4 млрд. долл., то есть практически до нуля. При этом активы, размещенные у нерезидентов (корсчета, межбанковские кредиты, ценные бумаги), сократились на 1,2 млрд. долл., пассивы же, в основном за счет привлечения новых межбанковских кредитов, выросли на 1,3 млрд. долл. Банки сделали серьезную ставку на рубль и рассчитывали заработать на его дальнейшем укреплении. События начала декабря 2009г., видимо, перечеркнули многие из этих надежд. Таким образом, по состоянию на начало текущего года наша страна является нетто-должником, тогда как на протяжении предыдущих лет она была нетто-кредитором. В структуре активов снижение объема прочих инвестиций, вызванное сокращением просроченной задолженности к получению сектором государственного управления, было более чем компенсировано приростом объема прямых инвестиций заграницу. Значительное влияние оказал также прирост резервных активов. Задача удвоения ВВП за десятилетие, ориентирующая экономику на 7%-ный ежегодный прирост, породила неосознанное ощущение того, что если показатель больше 7% - это уже очень хорошо. С этой точки зрения, увеличение вложений в российскую экономику в 2009г. на 10,9% - это прекрасный результат, и замедление процесса инвестирования по сравнению с 2008 г. (12,5%) совершенно не является драматичным. Динамика внешних обязательств определялась, прежде всего, ростом объемов ссуд и займов, полученных российскими нефинансовыми предприятиями и банковским сектором на фоне сокращения обязательств со стороны сектора государственного управления. По итогам текущего года, с учетом динамики чистого оттока капитала, можно ожидать возвращения России из списка стран чистых должников в группу чистых кредиторов. Прирост только резервных активов за 2009 г. ведущими экономистами оценивается почти в $45 млрд. При этом отказ Правительства от размещения внешних долговых ценных бумаг, при значительных выплатах по внешнему долгу в соответствии с утвержденным платежным графиком, а также усиление вывоза капитала частным сектором в форме активов и незначительного роста обязательств относительно предыдущего года, будут способствовать формированию положительного сальдо в международной инвестиционной позиции.

33

ЗАКЛЮЧЕНИЕ

Результативность инвестиционного процесса зависит не только от объемов инвестиций, но и от их эффективности. В свою очередь, на показатель эффективности инвестиций оказывают влияние динамика и объем трансакционных издержек. Для их снижения необходимо осуществить меры, предусматривающие развитие рыночной инфраструктуры (маркетинг, консалтинг, проектное финансирование, мониторинг инвестиционных проектов, система информации и т.д.); регулирование цен и тарифов на товары и услуги естественных монополий (услуги железнодорожного транспорта, связи, электроснабжения, арендная плата за производственные помещения, особенно для малого бизнеса); защита собственности и личности инвестора от криминогенной среды и другие. Стимулирование инвестиций является жизненно важным средством устранения инвестиционного «голода» в стране. Особую роль в активизации инвестиционной деятельности должно сыграть страхование инвестиций от некоммерческих рисков. Важным шагом в этой области стало присоединение России к Многостороннему агентству по гарантиям инвестиций (МИГА), осуществляющему их страхование от политических и других некоммерческих рисков. Важное условие, необходимое для частных капиталовложений (как отечественных, так и иностранных), - постоянный и общеизвестный набор догм и правил, сформулированных таким образом, чтобы потенциальные инвесторы могли понимать и предвидеть, что эти правила будут применяться к их деятельности. В России же, находящейся в стадии непрерывного реформирования, правовой режим непостоянен. Потребность страны в иностранных инвестициях составляет 10-12 млрд. долларов в год. Для стабилизации экономики и активизации инвестиционного климата требуется принятие ряда кардинальных мер, направленных на формирование в стране, как общих условий развития цивилизованных рыночных отношений, так и специфических, относящихся непосредственно к решению задачи привлечения инвестиций. Среди мер общего характера в качестве первоочередных следует назвать: достижения национального согласия между различными властными структурами, социальными группами, политическими партиями и прочими общественными организациями; радикализация борьбы с преступностью; торможение инфляции всеми известными в мировой практике мерами за исключением невыплаты трудящимся зарплаты; пересмотр налогового законодательства в сторону его упрощения и стимулирования производства; мобилизация свободных средств предприятий и населения на инвестиционные нужды путем повышения процентных ставок по депозитам и вкладам; внедрение в строительство системы оплаты объектов за конечную строительную продукцию; запуск предусмотренного законодательством механизма банкротства; предоставление налоговых льгот банкам, отечественным и иностранным инвесторам, идущим на долгосрочные инвестиции с тем, чтобы полностью компенсировать им убытки от замедленного оборота капитала по сравнению с другими направлениями их деятельности; формирование общего рынка республик бывшего СССР со свободным перемещением товаров, капитала и рабочей силы. В числе мер по активизации инвестиционного климата необходимо отметить: принятие законов о концессиях и свободных экономических зонах; создание системы приема иностранного капитала, включающей широкую и конкурентную сеть государственных институтов, коммерческих банков и страховых компаний, страхующих иностранный капитал от политических и коммерческих рисков, а также информационно-посреднических центров, занимающихся подбором и заказом актуальных для России проектов, поиском заинтересованных в их реализации инвесторов и оперативном оформлении сделок «под ключ»; создание в кратчайшие сроки национальной системы мониторинга инвестиционного климата в России; разработка и принятие программы укрепления курса рубля и перехода его к полной конвертируемости. Стремительно развивающаяся банковская система России имеет незначительный опыт взаимодействия с предприятиями. Ситуация определяется, на мой взгляд, следующими факторами: жесткие ограничения в сфере валютного контроля и конвертируемости рубля, препятствующие привлечению инвесторов; недооценка особенностей рынка и финансово-хозяйственной деятельности при выработке внешнеэкономической стратегии развития банков; доминирующая роль банка в сотрудничестве с предприятием, неразвитость банковского обслуживания, отсутствие внутри банковской координации по комбинированным продуктам. Реальная выгода банков в совместных с предприятиями проектах по привлечению ресурсов внешних инвесторов и размещению собственных состоит в следующем. Прежде всего тандем банк — предприятие помогает последнему преодолеть бюрократические процедуры по получению лицензии Центрального банка на операции, связанные с движением капитала. В ряде схем инвестирования банк, располагая генеральной лицензией, может выступить рефинансирующим звеном: предоставить предприятию-резиденту полученные от нерезидента ресурсы, пропустив их через свой баланс. Важным для иностранного инвестора является и то, что банк в случае должного оформления сделки осуществляет контроль над целевым использованием инвестируемых ресурсов предприятием-реципиентом. В этом случае у банка гораздо больше возможностей для маневрирования при распределении рисков среди участников проекта (больший набор финансовых инструментов, операции с векселями и другими ценными бумагами иностранных эмитентов, сделки афорфэ и факторинговые операции). Несовершенство нормативной базы часто вынуждает банки отказываться от эффективных трастовых операции по управлению активами предприятий. Иногда предприятия, уже имеющие сеть иностранных контрагентов, не могут четко организовать расчеты, что вполне под силу коммерческому банку, содержащему аппарат "доверенных банков-корреспондентов". Использование банка как финансового института, который может осуществить хеджирование такого рода сделок в рамках своей "производственной деятельности" (форвардные, фьючерсные и опционные сделки с различными валютными ценностями), дает немало реальных преимуществ. Для рядового предприятия подобные операции сопряжены с дополнительными временными издержками, налоговыми выплатами и, как следствие, удорожанием привлеченных ресурсов. Поэтому участие банка автоматически повышает рентабельность инвестиций, осуществленных по таким схемам, и прежде всего — для инвестируемого предприятия. Банк также может выступить в качестве "налогового зонтика" для иностранного инвестора, используя упрощенный механизм (в рамках Инструкции Госналогслужбы РФ № 34 от 16.06.95) освобождения от налога дохода иностранного юридического лица в рамках краткосрочных межбанковских сделок. Вместе с тем работа иностранного инвестора через банковские структуры поможет ему избежать статуса постоянного представительства и требования налогового учета, что упрощает процедуру репатриации иностранных инвестиций. Такие схемы инвестирования доступны и выгодны прежде всего средним и малым предприятиям, составляющим основную часть клиентуры банков. Для крупных предприятий, имеющих выход на мировой рынок, актуален вопрос об организации собственных отделений или об участии в иностранных предприятиях для создания новых производств.

4

ВВЕДЕНИЕ

Инвестиционная деятельность играет существенную роль в функционировании и развитии экономики. Изменения в количественных соотношениях инвестиций оказывают воздействие на объем общественного производства и занятости, структурные сдвиги в экономике, развития отраслей и сфер хозяйства. Значительный инвестиционный потенциал концентрируется в учреждениях банковской системы, которые в отличие от многих других посреднических институтов обладают исключительными возможностями использования трансакционных денежных средств и кредитной эмиссии. Аккумулируя временно высвобождающиеся финансовые ресурсы, банки направляют их по каналам кредитной системы, прежде всего в ключевые, наиболее динамично развивающиеся секторы и отрасли, способствуя тем самым осуществлению структурной перестройки экономики. Банковская система является важным источником удовлетворения инвестиционного спроса. Не смотря на относительно высокий уровень самофинансирования в странах с развитой рыночной экономикой, внутренние денежные ресурсы не покрывают общие потребности в инвестициях. Особенно очевидным этот разрыв становится при осуществлении крупных структурных сдвигов в хозяйственном организме стран, когда резко возрастает спрос на инвестиции. Проблема инвестиций в нашей стране настолько актуальна, что разговоры о них не утихают. Эта проблема актуальна прежде всего тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. Российский рынок - один из самых привлекательных для инвесторов, однако он также и один из самых непредсказуемых, и инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги. Цель работы - выявить условия и перспективы развития инвестиционной деятельности коммерческих банков в реальном секторе экономики РФ. Для достижения поставленной цели необходимо решить следующие задачи: Выявить основные инвестиционные инструменты, принципы и основы деятельности коммерческих банков; Проанализировать основные тенденции развития инвестиционного рынка; На основе проведенного анализа определить возможные перспективы и пути развития инвестиционной деятельности коммерческих банков. |