| СБОРНИК ЗАДАЧ

ПО

БАНКОВСКОМУ ДЕЛУ

Под редакцией доктора экономических наук, профессора Н.И.Валенцевой

Рекомендовано Учебно-методическим объединением вузов Финансовой академии при Правительстве Российской Федерации в качестве учебного пособия

Москва "Финансы и статистика" 1999

УДК 336.71(676.1)

ББК 65.262.1я73

С23

АВТОРЫ:

Н.И. Валенцева,

д-р экон. наук (гл. 1 п. 1.1 и 1.3, гл. 2, гл. 3 п. 3.2, гл. 4, гл. 10 п. 10.2);

ИД. Мамонова,

д-р экон. наук (гл. 3 п. 3.1 и 3.2);

И.В. Ларионова,

канд. экон. наук (гл. 2 п. 2.1 и 2.2, гл. 4, гл. 5 п. 5.1);

Н.А. Московская,

канд. экон. наук (гл.1 п. 1.4 и 1.6, гл. 5 п. 5.7);

Р.Г. Ольхова,

канд. экон. наук (гл. 1 п 1.1 и 1.2, гл. 6 и 7);

А.И. Полищук,

канд. экон. наук (гл. 12);

Н.Э. Соколинская,

канд. экон. наук (гл. 1 п. 1.6, гл. 5 п. 5.2-5.5, гл. 9, гл. 10 п. 10.1);

М.П. Березина,

канд. экон. наук (гл. 11);

Л.А. Гурина,

канд. экон. наук (гл. 1 п. 1.7, гл. 5 п. 5.1);

С.Б. Варламова,

канд. экон. наук (гл. 8);

И.Е. Шакер,

канд. экон. наук (гл. 1 п. 1.5);

М.А. Поморина,

канд. экон. наук (гл. 1 п 1.4).

РЕЦЕНЗЕНТЫ:

Н.М. Легонькова,

проректор Московского банковского института,

канд.экон.наук

B.C.

Пашковский,

начальник отдела Научно-исследовательского финансового

института Министерства финансов Российской Федерации,

д-р экон.наук

ISBN 5

-279-02173-3 © Коллектив авторов, 1999

Глава 1

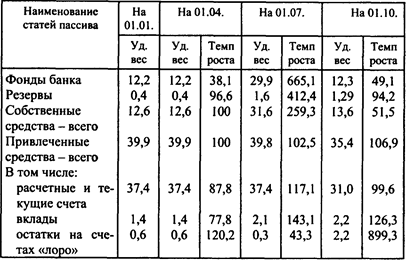

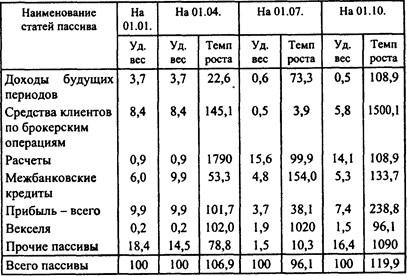

РЕСУРСЫ И ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА

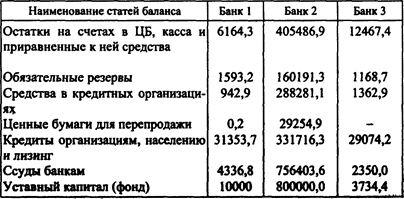

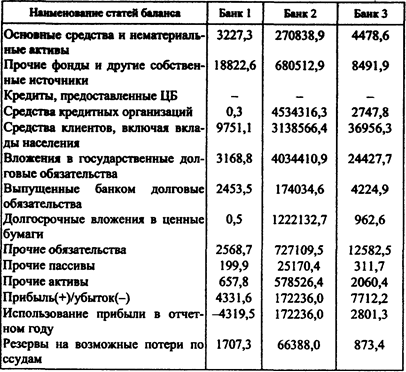

1.1. СТРУКТУРА РЕСУРСОВ КОММЕРЧЕСКОГО БАНКА

Задачи этого параграфа знакомят с содержанием трех групп ресурсов российских коммерческих банков: собственный капитал, привлеченные ресурсы и прочие. К привлеченным ресурсам относятся депозиты до востребования (средства на расчетных и текущих счетах юридических и физических лиц, корреспондентские счета, открытые для других банков, собственно депозиты до востребования), срочные депозиты юридических лиц, включая депозитные сертификаты, сберегательные депозиты физических лиц (сберегательные вклады и сертификаты), депозиты органов государственного управления, иностранные пассивы (депозиты, кредиты, вложения в ценные бумаги), кредиты, предоставленные органами государственного управления (кредиты Центрального банка), инструменты денежного рынка (межбанковские кредиты, ресурсы, привлеченные выпуском векселей, продажей банковских акцептов), депозиты, доступ к которым временно ограничен (т.е. использование средств невозможно в связи с условиями договора или текущими условиями деятельности банка).

Прочие ресурсы складываются из кредиторской задолженности в части ее превышения над дебиторской, сальдо средств в расчетах, прочих пассивов сверх прочих активов, средств на счетах невыясненных сумм и т.д.

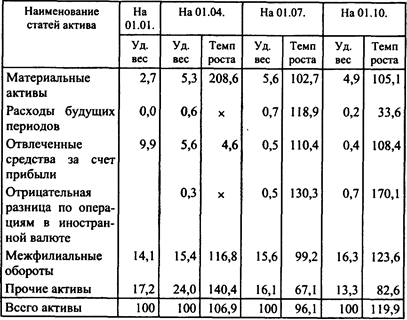

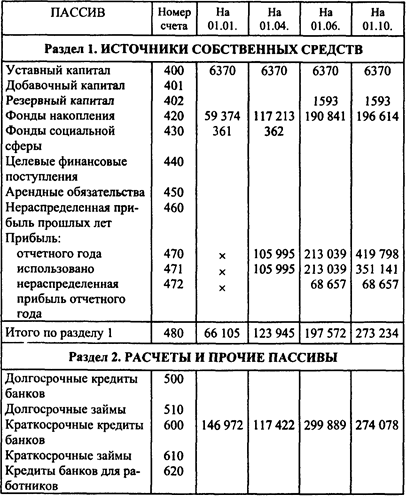

ЗАДАЧА 1.1

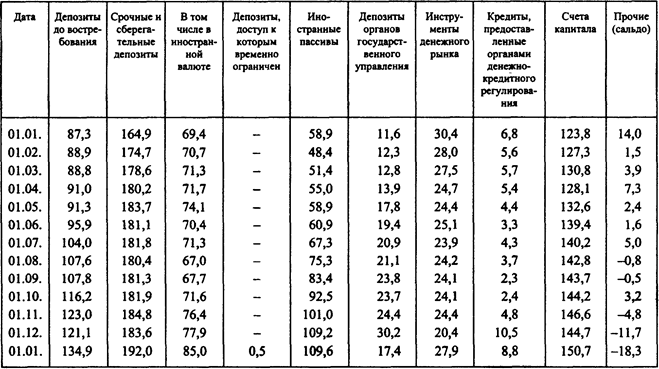

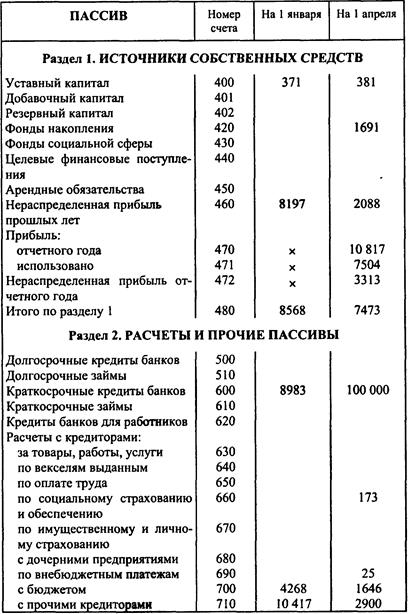

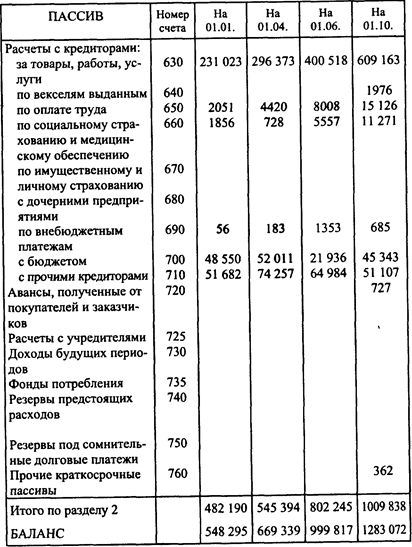

Пассив условного сводного баланса* коммерческих банков страны содержит информацию о составе ресурсов кредитных организаций и их динамике на протяжении года (табл. 1.1).

Требуется:

1. Сгруппировать ресурсы, выделив собственный капитал, привлеченные и прочие ресурсы.

2. Определить структуру ресурсов на отчетные даты года.

3. Проанализировать динамику ресурсов.

4. Назвать факторы, которые могли повлиять на сложившиеся тенденции в изменении структуры.

5. Дать общую оценку ресурсной базы коммерческих банков.

* Сводный баланс включает балансы Сбербанка РФ, Внешэкономбанка и других коммерческих банков.

ЗАДАЧА 1.2

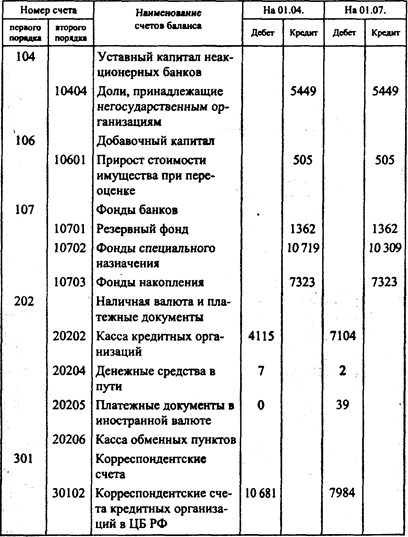

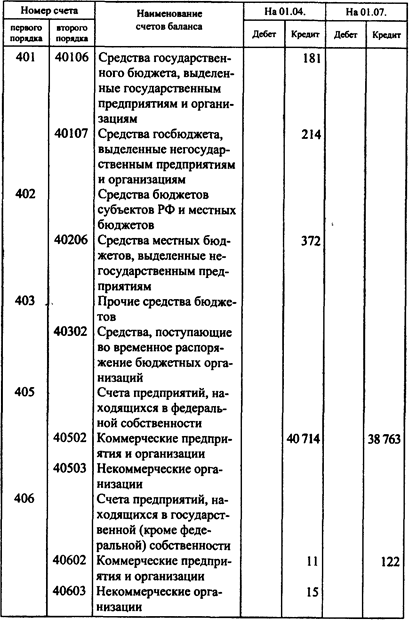

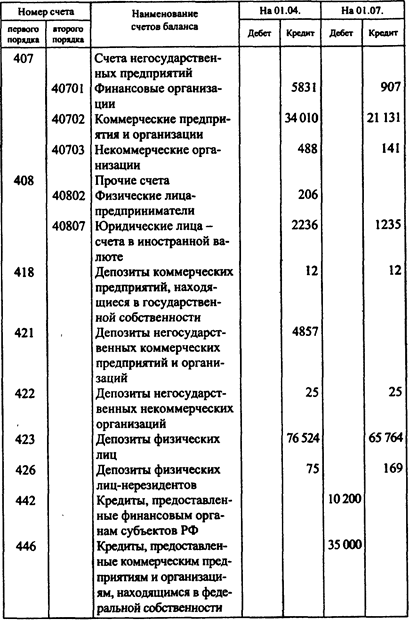

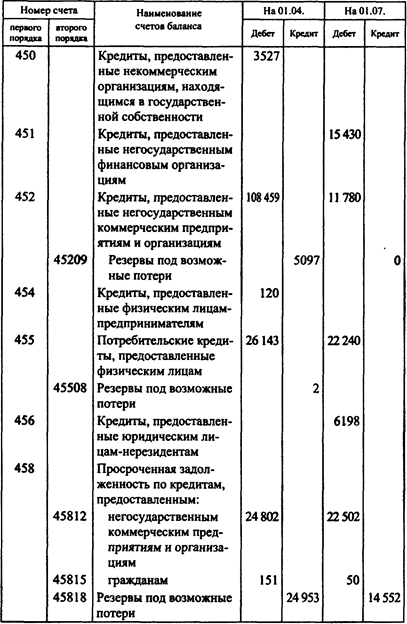

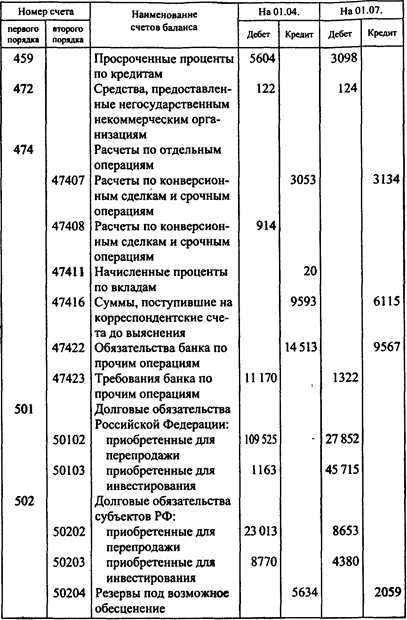

Состав ресурсов в сводном балансе российских коммерческих банков характеризуется данными, приведенными в табл. 1.2.

Требуется:

1. Сгруппировать ресурсы, выделив собственный капитал, привлеченные и прочие.

2. Определить структуру ресурсов, выделить основные их виды.

3. Оценить динамику ресурсов за полгода.

4. Сравнить структуру ресурсов в первой половине текущего и предшествующих годов, использовав для этого данные и решение задачи 1.1.

Таблица 1.1

Млрд. руб.

Таблица 1.2

Млрд. руб.

ЗАДАЧА

1.3

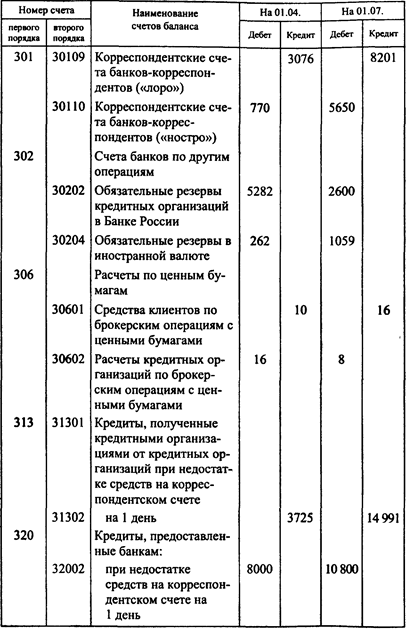

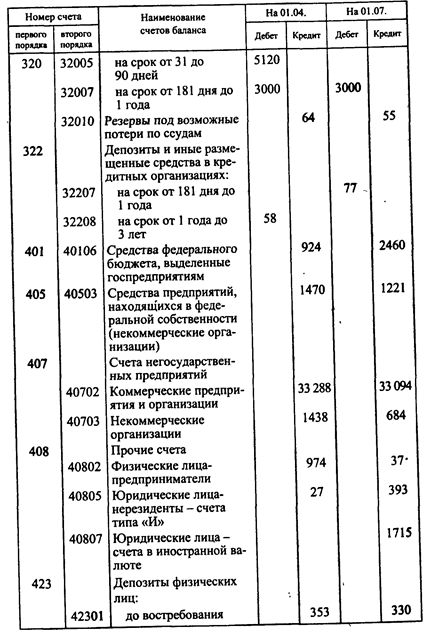

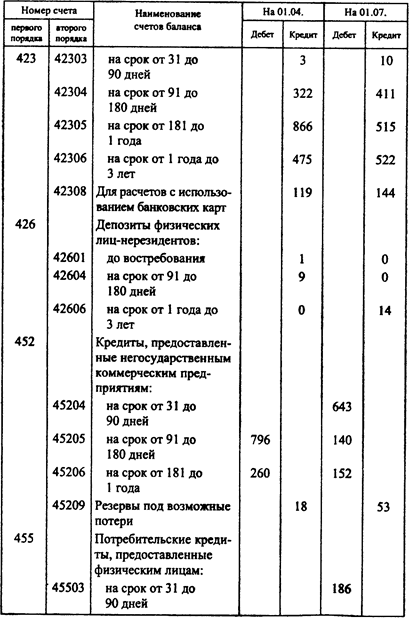

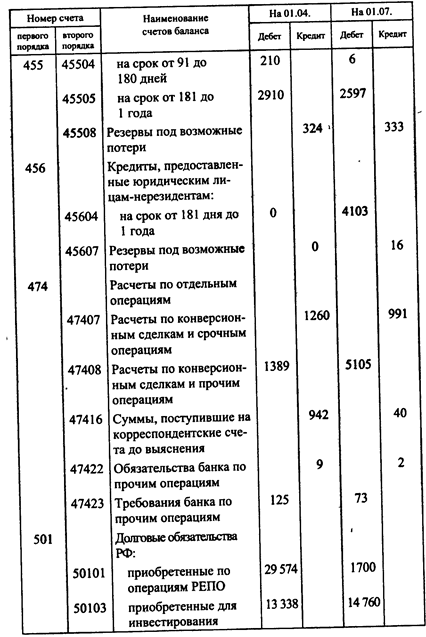

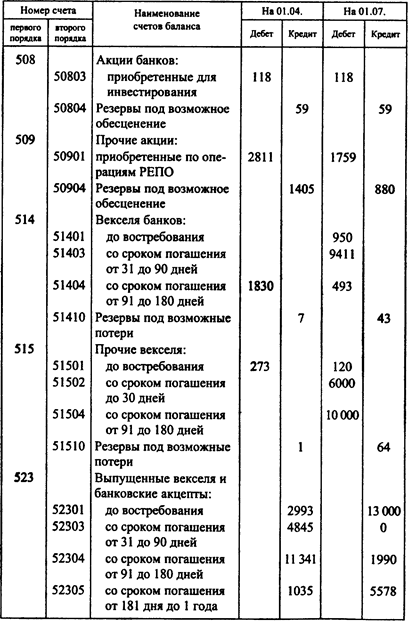

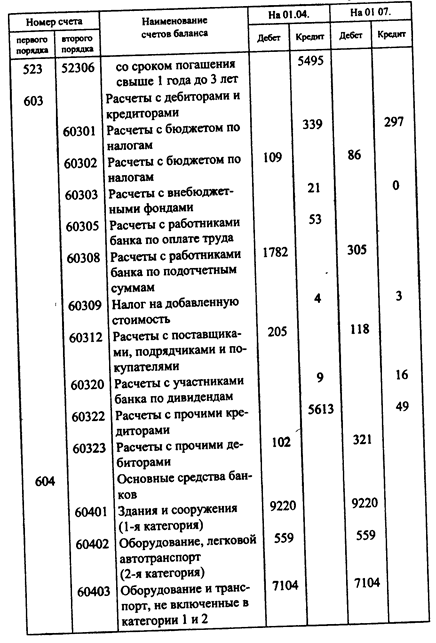

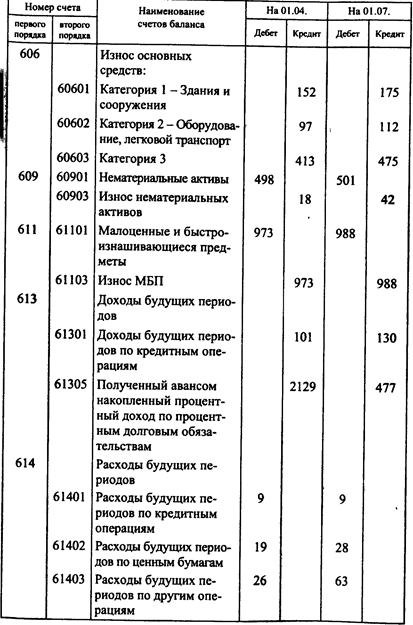

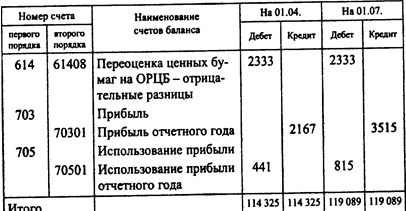

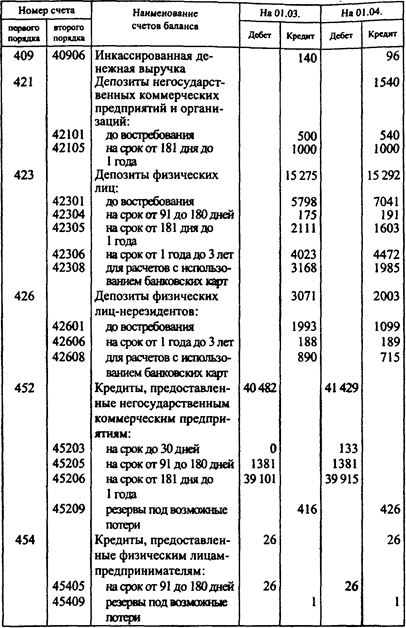

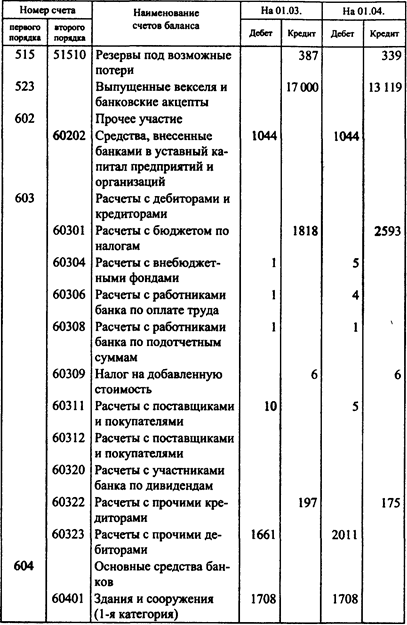

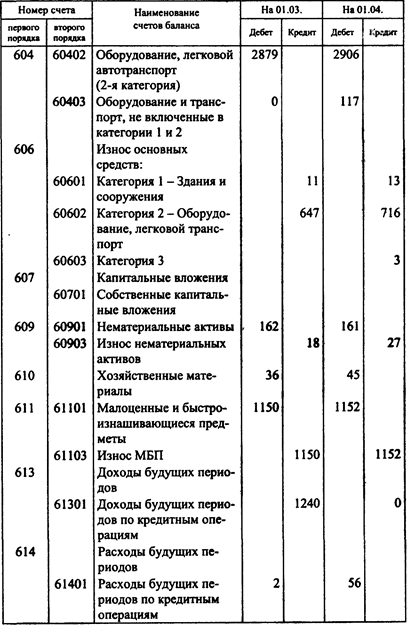

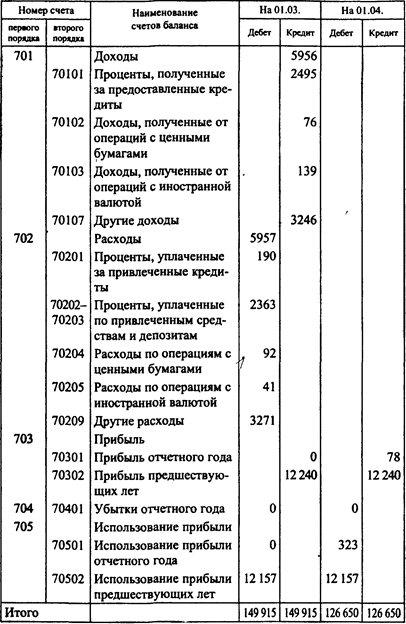

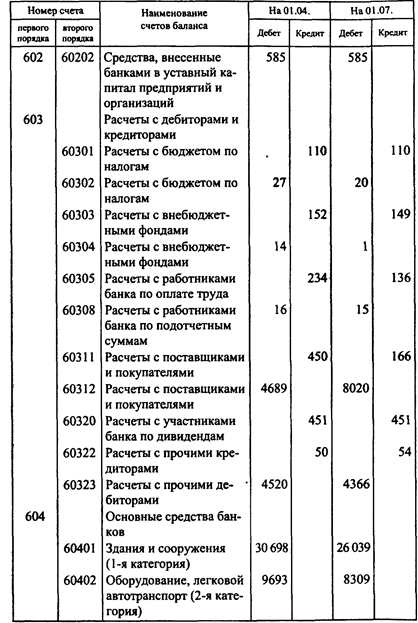

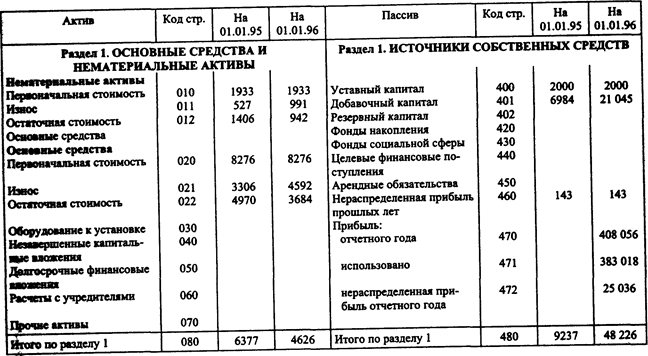

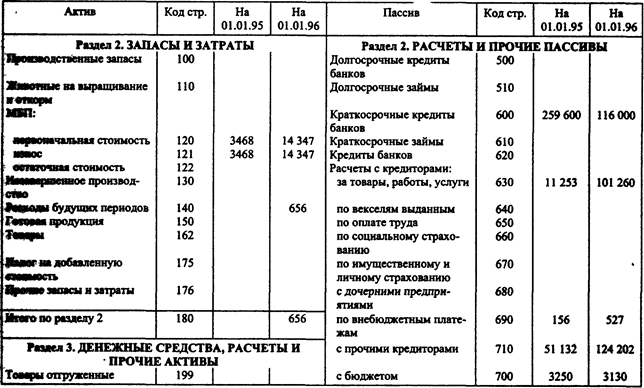

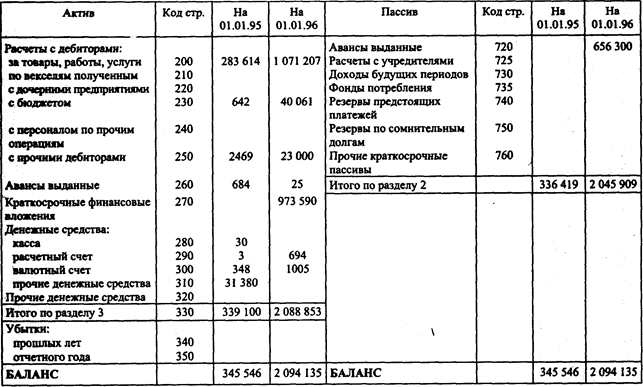

Баланс коммерческого банка на две квартальные даты приведен в табл. 1.3.

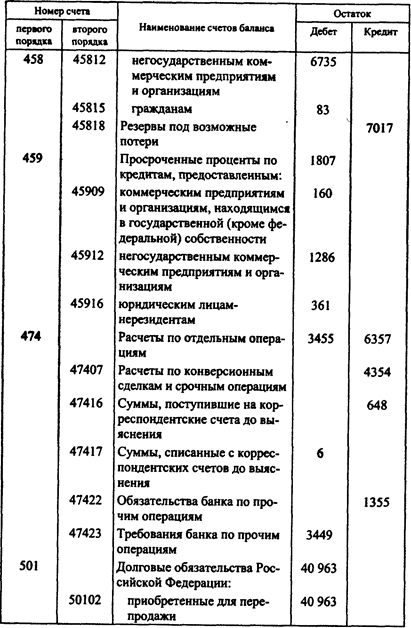

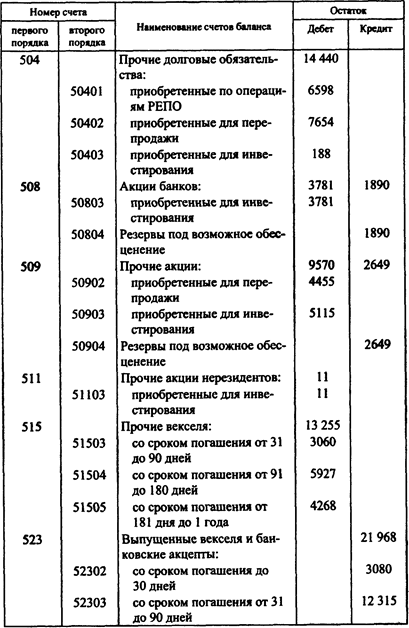

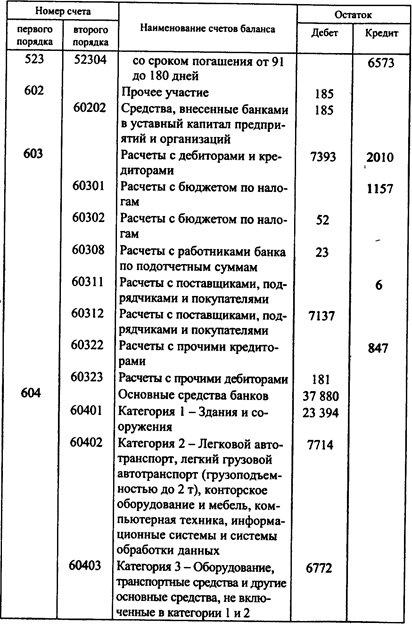

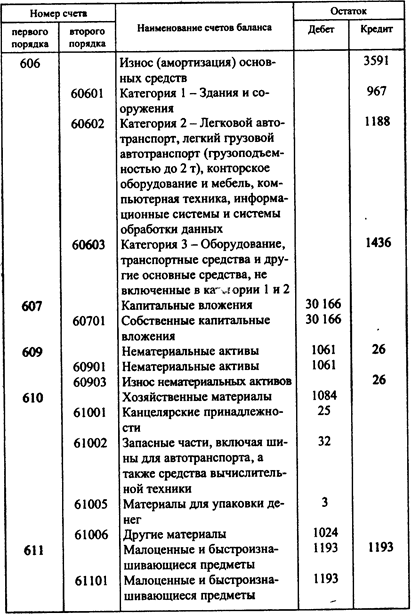

Таблица 1.3

Тыс. руб.

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Требуется:

1. Рассчитать структуру ресурсов коммерческого банка.

2. Проанализировать динамику привлеченных средств банка и дать оценку имеющимся изменениям.

3. Проанализировать и дать оценку качественной структуры депозитной базы банка.

4. Указать, какие из способов привлечения денежных средств являются преобладающими в данном банке.

5. Проанализировать соответствие привлечения и размещения средств по срокам.

6. Определить, какая часть привлеченных средств клиентов банка использована для кредитования этих клиентов.

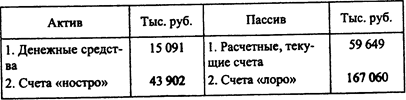

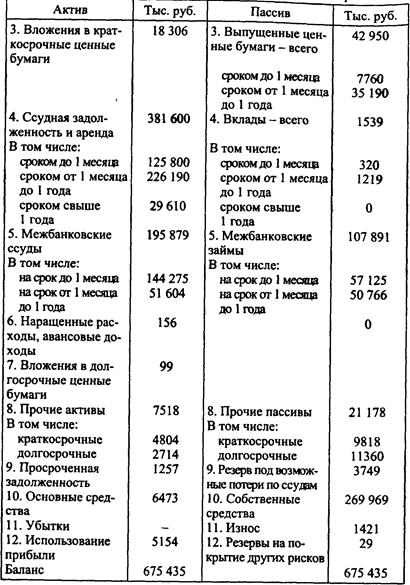

ЗАДАЧА 1.4

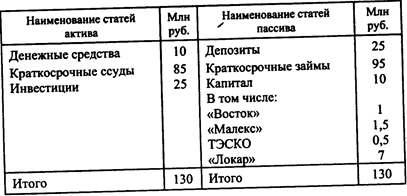

Баланс банка на 01.07. приведен в табл. 1.4.

Таблица 1.4

Требуется определить соответствие активов и пассивов по срокам и суммам.

1.2. СОБСТВЕННЫЙ КАПИТАЛ КОММЕРЧЕСКОГО БАНКА

Расчет и оценка достаточности собственного капитала банка производятся в соответствии с Инструкцией ЦБ РФ от 1 октября 1997 г. № 1 и Положением ЦБ РФ от 1 июня 1998 г. № 31-П «О методике расчета собственных средств (капитала) кредитных организаций».

Задачи этого раздела построены по степени возрастания сложности изучаемых вопросов и объема используемой информации. Поэтому для овладения методикой расчета капитала банка необходимо начинать с решения задачи 1.5, в которой содержатся предварительно сгруппированные исходные данные.

Для практического освоения методики расчета активов, взвешенных по степени риска, предусмотрена задача 1.6. При ее решении следует использовать отдельные данные, приведенные в задаче 1.5.

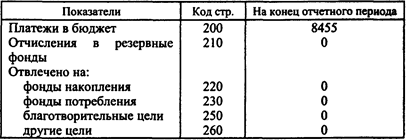

При расчете основного и дополнительного капитала необходимо учитывать порядок образования и использования фондов банка. Фонды специального назначения,

накопления и другие фонды создаются банком в текущем году из чистой прибыли ежеквартально и по итогам года при окончательном распределении прибыли. Перечисленные фонды

имеют целевое назначение, в соответствии с которыми они расходуются. При этом использование средств этих фондов может быть связано как с уменьшением имущества банка (выплата вознаграждений по итогам деятельности, перечисление средств в виде благотворительной деятельности и т. д.), так и не вызывать уменьшения.

Данные задач 1.7 и 1.8 представлены в виде баланса коммерческого банка на две отчетные даты. Поэтому при их решении необходимо сделать предварительные расчеты по определению отдельных составляющих капитала банка. Особое внимание при этом следует обратить на расчет прибыли (убытков) текущего года при определении суммы капитала на внутриквартальные даты.

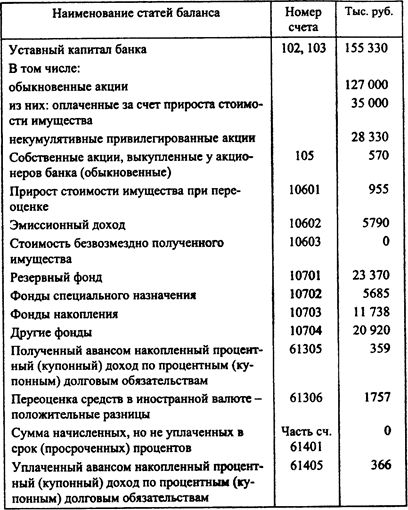

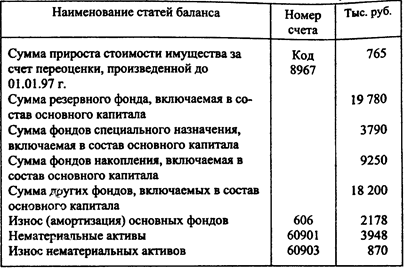

ЗАДАЧА 1.5

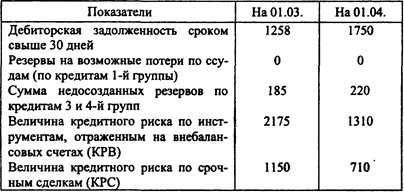

Для расчета суммы собственного капитала по состоянию на 01.03 коммерческий банк использовал данные соответствующих балансовых статей и дополнительную информацию, приведенные в табл. 1.5.

Таблица 1.5

Продолжение

Продолжение

Прибыль прошлого года в полном объеме подтверждена аудиторами. Аудит банка в I квартале не проводился.

Требуется:

1. Рассчитать сумму собственного капитала банка.

2. Определить сумму основного и дополнительного капитала.

3. Перечислить, какие элементы дополнительного капитала не применяются в настоящее время отечественными банками для увеличения совокупной величины собственного капитала.

ЗАДАЧА 1.6

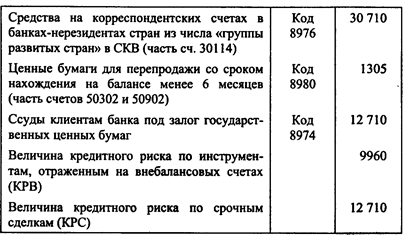

Коммерческий банк по состоянию на 01.03 имеет следующие активы (табл. 1.6).

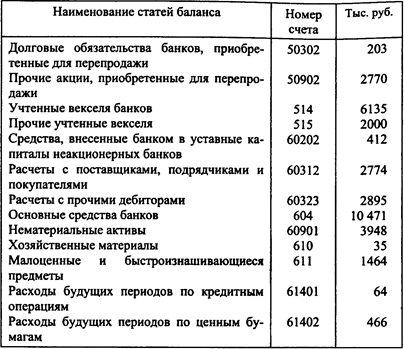

Таблица 1.6

Продолжение

Продолжение

Дополнительные данные, необходимые для расчета Ар

Требуется

на основе приведенных данных и с учетом условия задачи 1.5:

1. Рассчитать по группам активы, взвешенные по степени риска, и совокупную их сумму.

2. Указать, какие имеются отличия в применяемой методике расчета капитала от рекомендованной Базельским соглашением. Дать экономическую оценку влияния этих отклонений на величину норматива достаточности капитала банка.

3. Рассчитать норматив достаточности капитала банка и определить его соответствие установленным ЦБ РФ требованиям.

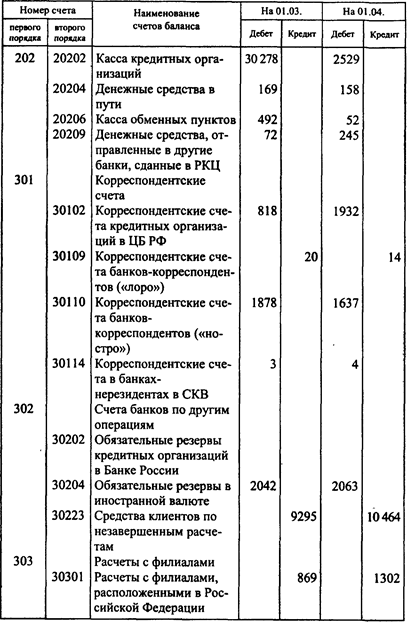

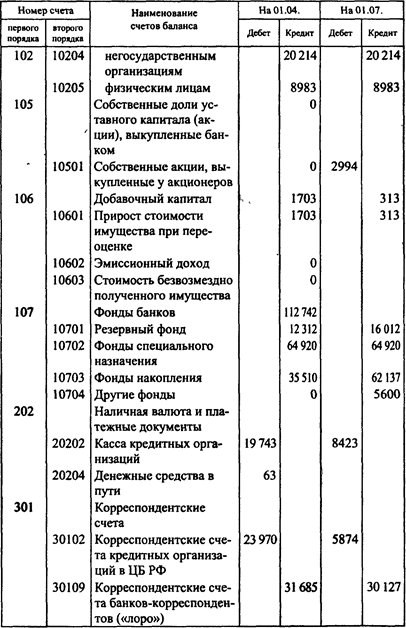

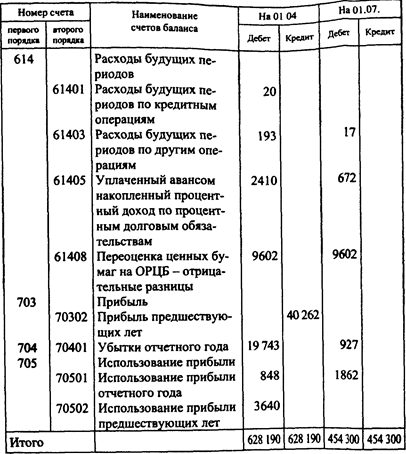

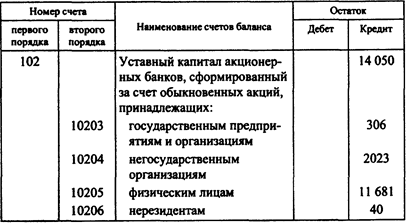

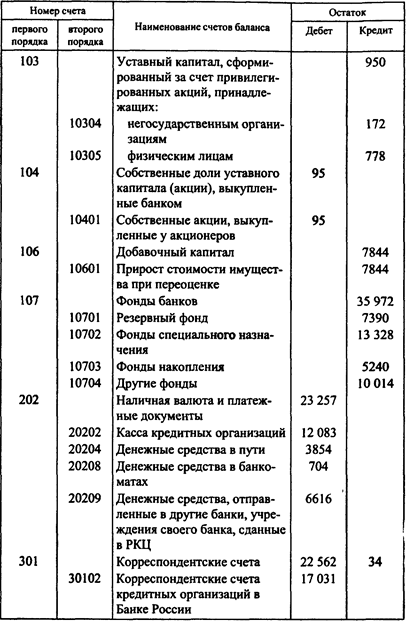

ЗАДАЧА 1.7

Баланс коммерческого банка на две отчетные даты приведен в табл.1.7.

Таблица 1.7

Тыс. руб.

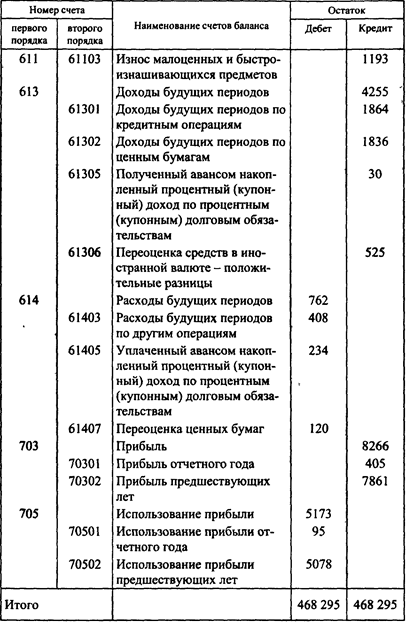

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Дополнительные данные

Требуется:

1. Рассчитать абсолютную сумму капитала банка.

2. Рассчитать активы, взвешенные по степени риска.

3.Определить коэффициенты достаточности капитала банка и оценить их соответствие установленным нормативным значениям.

4. Назвать факторы, повлиявшие на изменение норматива достаточности капитала.

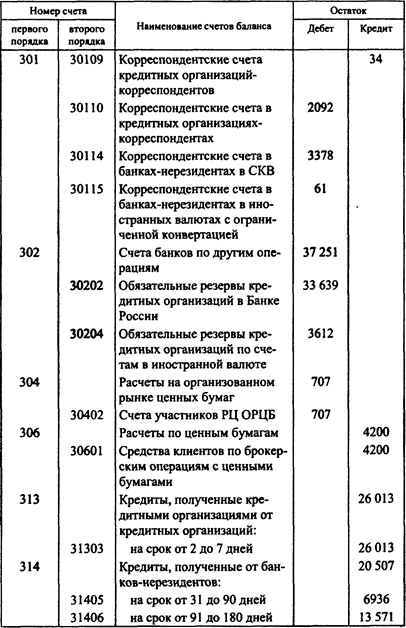

ЗАДАЧА 1.8

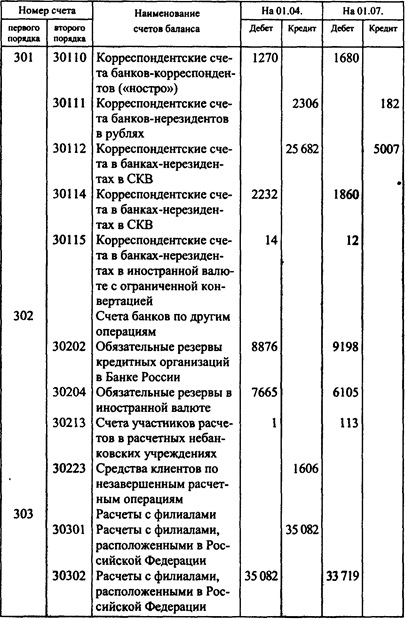

Акционерный коммерческий банк на две отчетные даты имеет следующий баланс (табл. 1.8).

Таблица 1 .8

Тыс. руб.

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Дополнительные данные

По данным годового отчета, подтвержденного аудиторской фирмой, в расчет основного капитала включаются фонды банка:

резервный фонд - 12 312 тыс. руб.;

фонды специального назначения - 64 920 тыс. руб.;

фонды накопления - 35 510 тыс. руб.

В текущем году аудиторского подтверждения по объему полученной и распределенной прибыли не проводилось.

Сумма резерва под обесценение ценных бумаг, приобретенных для инвестирования, включена в состав основного капитала (часть счетов 50804, 50904 и 60105) и составила на обе даты 2110 тыс. руб.

Требуется:

1. Рассчитать абсолютную сумму капитала банка.

2. Определить активы, взвешенные по степени риска.

3. Рассчитать сумму и структуру основного и дополнительного капитала и дать ее оценку.

4. Проанализировать использование капитала банка.

5. Рассчитать факторы, уменьшающие капитал банка.

6. Определить сумму корректировок капитала банка.

1.3.

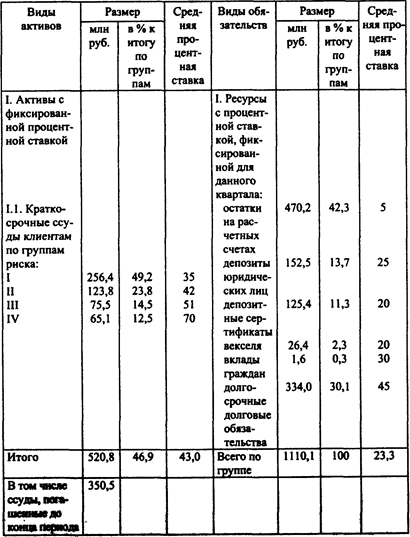

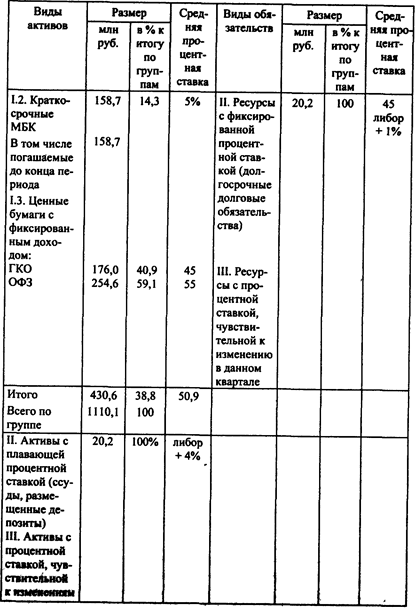

ОЦЕНКА РЕСУРСНОЙ БАЗЫ БАНКА

Для оценки ресурсной базы коммерческого банка применяют структурный анализ, анализ на основе финансовых коэффициентов и оценку соответствия качества ресурсов их размещению.

Структурный анализ направлен на выявление основных групп и видов ресурсов и их динамики.

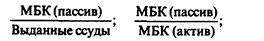

Система финансовых коэффициентов позволяет оценить отдельные стороны ресурсной базы банка:

1. Уровень доходности (прибыль к привлеченным ресурсам или всем ресурсам).

2. Риск трансформации, определяемый двумя коэффициентами - коэффициентом дефицита и коэффициентом трансформации по группам ресурсов и активов.

3. Зависимость банка от отдельных видов ресурсов:

4. Степень защиты вкладчиков от риска:

ЗАДАЧА 1.9

Используя данные баланса коммерческого банка на 01.04 и 01.07, приведенные в задаче 1.3 (см. табл. 1.3), проанализировать соответствие по срокам привлечения и размещения средств;

определить соотношение привлеченных ресурсов и выданных ссуд клиентам;

рассчитать финансовые коэффициенты, характеризующие степень защиты вкладов физических лиц от риска, зависимость банка от отдельных видов ресурсов, риск трансформации и уровень доходности ресурсов.

ЗАДАЧА 1.10

Баланс коммерческого банка на 01.02 (табл. 1.9) характеризует состав его ресурсной базы. По данным баланса с помощью финансовых коэффициентов оцените доходность ресурсов, риск трансформации и зависимость банка от отдельных видов ресурсов.

При оценке ресурсной базы следует учитывать, что стабильная часть остатка на счетах бюджета составляет приблизительно 30%, на счетах до востребования юридических лиц - 60% и физических лиц - 80%.

Таблица 1.9

Тыс. руб.

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

Продолжение

1.4. ОПЕРАЦИИ ПО ПРИВЛЕЧЕНИЮ МЕЖБАНКОВСКОГО КРЕДИТА

Кредиты, привлеченные коммерческими банками с межбанковского рынка, являются составной частью ресурсов кредитных организаций. Специфика этой пассивной операции связана с ее документальным оформлением, методами оценки кредитоспособности банка-заемщика и назначением ресурса.

Задача 1.11 характеризует факторы, определяющие разрыв в платежном календаре и потребность в МБК для поддержания ликвидности баланса, задача 1.12 - общую модель оценки целесообразности привлечения ресурса с рынка МБК, задача 1.13 раскрывает содержание возможных направлений оценки кредитоспособности банка-заемщика.

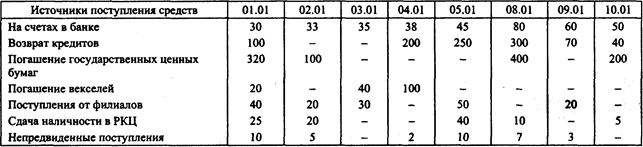

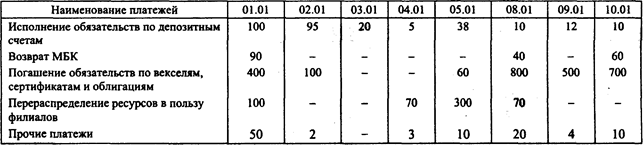

ЗАДАЧА 1.11

Для ресурсного регулирования банк ежедневно составляет расчетный платежный баланс, который приведен в табл. 1.10 и 1.11 на первую декаду месяца.

Исходя из расчетов, определите потребность в межбанковском кредите на каждую дату.

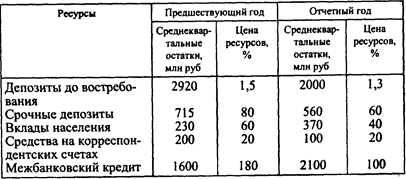

ЗАДАЧА 1.12

Стоимость привлеченных ресурсов коммерческого банка характеризуется данными, приведенными в табл. 1.12.

Таблица 1.12

Таблица 1.10

Поступление средств, млн. руб.

Таблица 1.11

Платежи по обязательствам банка, млн. руб.

Требуется:

1. Установить, по каким показателям можно оценить целесообразность привлечения межбанковского кредита.

2. Определить эффективность привлечения межбанковских ресурсов для данного банка.

ЗАДАЧА 1.13

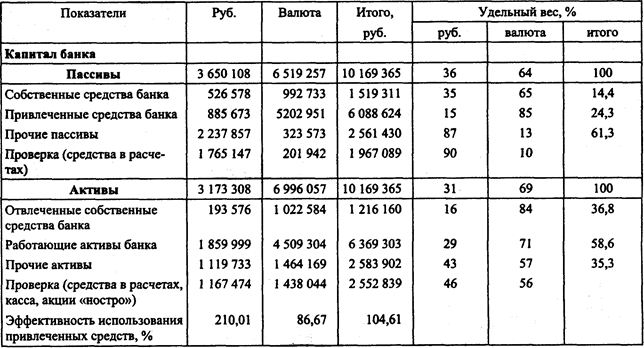

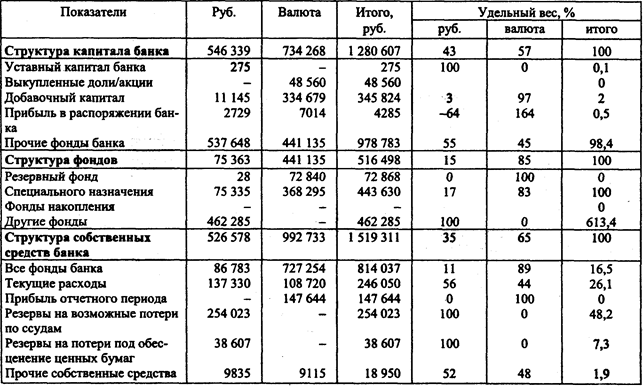

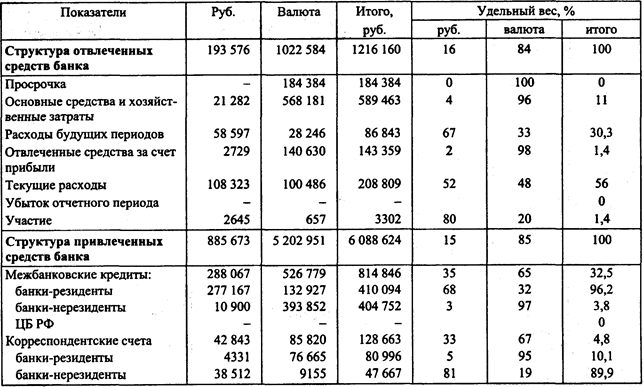

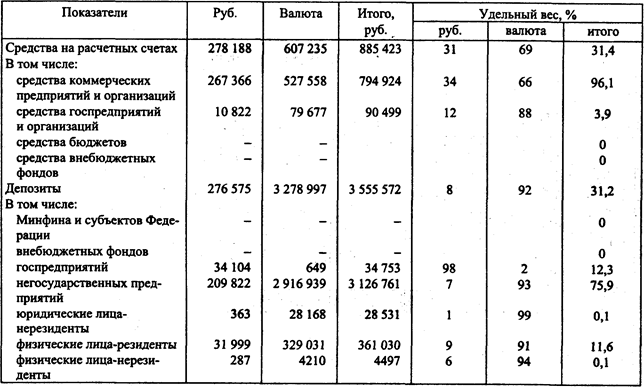

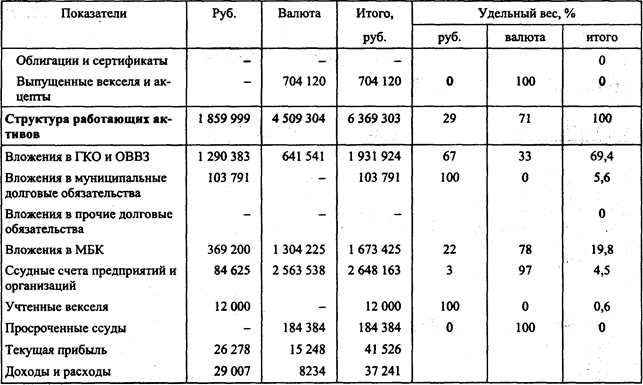

Коммерческий банк А - один из старейших коммерческих банков. В рейтингах по капиталу и сумме активов он не обозначен, однако исходя из значений соответствующих показателей его можно включить в первую двадцатку. В минувшем году в рейтинге по надежности он занимал место в наивысшей для коммерческих банков группе - А2. Столь высокая оценка в значительной степени связана с личностью Председателя Правления. О фактическом финансовом состоянии банка можно судить по данным отчетности, приведенным в табл. 1.13.

Структура капитала банка характеризуется следующими данными.

По данным на 01.03 уставный фонд банка составлял 275 тыс. руб., причем 192 тыс. руб. - это средства нерезидентов. Величина капитала, рассчитанного по Инструкции ЦБ РФ № 1, равна 1267 млн руб. Уставный и резервный фонды (с учетом акций, выкупленных банком у своих акционеров) составляют менее 2% в структуре капитала. При этом 27% капитала - это прирост имущества при переоценке. Основной капитал составляет менее 30% общей суммы собственного капитала.

Иммобилизация собственных средств - 80%, т.е. ниже среднего уровня (50%).

Показатель достаточности капитала (отношение капитала к активам, взвешенным на риск), рассчитанный по методике ЦБ, равен 18,9% при нормативных требованиях не менее 8%.

В структуре активов доля работающих активов составляет около 63% (средним уровнем считается 50%). Основная доля этих активов (42%) приходится на ссудные счета предприятий (вместе с учтенными векселями). В ГКО и ОВВЗ вложено около 30% (причем пакеты рублевых и валютных госбумаг соотносятся примерно 2:1). Пакет ГКО очень большой - 1290 млн руб. Размещенные МБК составляют 26% суммы работающих активов, что выше среднего уровня. Структура межбанковских ссуд следующая: 55% представлено нерезидентами, 45% - резидентами, 78% всех размещенных МБК - валютные. Подавляющее большинство рублевых МБК и 74% валютных - «короткие» (на срок до 7 дней).

Таблица 1.13

Структура капитала банка А на 1 марта 1998 г.

Продолжение

Продолжение

Активные операции банк в большем объеме проводит в иностранной валюте (71% работающих активов).

Все нормативы, ограничивающие кредитный риск, соблюдаются банком с большим запасом. Банк кредитует своих акционеров в пределах допустимого уровня, а инсайдеров не кредитует вовсе.

Созданный резерв на потери по ссудам составляет около 5,9% объема ссудного портфеля, т.е. банк достаточно оптимистично оценивает качество своего портфеля.

В структуре пассивов 85% составляют привлеченные средства банка. Привлеченные средства на 13,5% состоят из ресурсов, заимствованных на межбанковском рынке, на 14,5% - из остатков на расчетных счетах, на 72% - из клиентских депозитов и собственных векселей. Зависимость ресурсной базы от межбанковского рынка немного выше нормы, однако в пределах допустимого. Среди кредиторов банки-резиденты и банки-нерезиденты представлены поровну. Банк привлекает на МБК ресурсов в 2 раза меньше, чем размещает. Практически все рублевые ресурсы позаимствованы на коротком рынке (на срок до 7 дней), и их объем практически равен объему размещения в рублевые МБК на такой же срок. 57% валютных ресурсов привлечены на срок более 1 года (805 среди них у нерезидентов). Около 705 депозитов принадлежат одному кредитору или группе связанных кредиторов. К тому же банк почти в 8 раз нарушает норматив, характеризующий зависимость от крупных кредиторов. В структуре привлеченных средств - 65% валютных и 35% рублевых ресурсов.

По итогам первых двух месяцев года банк имел достаточно приличные доходы - около 45 млн. руб. В расчете на год это составляет 21% годовых на капитал, т.е. прибыльность операций у банка высокая. Прибыль прошлого года - 147,6 млн. руб. - практически использована.

Уровень ликвидности у банка, судя по нормативам, более чем достаточный.

Требуется:

1. Дать оценку ресурсной базы коммерческого банка на основе экономических нормативов, рассчитанных по Инструкции № 1 ЦБ РФ.

2. Дать общую качественную оценку структуры капитала, активов, пассивов, ликвидности и прибыльности банка.

3. Определить степень зависимости банка от рынка МБК.

4. Оценить, может ли банк рассчитывать на открытие кредитных линий у новых контрагентов для привлечения дополнительных МБК.

1.5. КРЕДИТЫ ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ

Кредиты центральных банков - одна из форм рефинансирования кредитных организаций с целью поддержания ликвидности их баланса и стабилизации финансового положения.

В современной практике развитых стран в качестве методов рефинансирования используют:

• переучет векселей;

• ломбардные операции;

• операции РЕПО;

• валютные СВОПы.

В практике России основные рыночные кредиты ЦБ РФ выдает коммерческим банкам:

• по схеме РЕПО по своим облигациям (ОБР);

• на ломбардных аукционах (ломбардные кредиты и кредиты «овернайт»).

Основной нормативной базой являются следующие документы:

Временное положение о кредитных аукционах Центрального банка Российской Федерации № 13-1/19 от 15 февраля 1994 г.

Положение о порядке предоставления Банком России ломбардного кредита банкам № 02-63 от 13 марта 1996 г.

Положение о порядке предоставления Банком России кредитов банкам, обеспеченных залогом государственных ценных бумаг, № 19-П от 6 марта 1998 г.

Положение Банка России «Об обращении облигаций Банка России» № 53-Пб

от 28 августа 1998 г.

Задачи настоящего раздела знакомят с элементами технологии выдачи ломбардных ссуд (1.14-1.18), кредитов на аукционной основе (1.19) и однодневных кредитов (1.20 и 1.21).

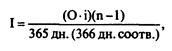

При решении задач, посвященных ломбардным кредитным операциям, следует использовать следующие формулы.

1. Расчет суммы начисленных процентов за пользование кредитом Банка России.

где I - сумма начисленных процентов за предлагаемый период пользования кредитом;

О - запрашиваемая сумма кредита;

(n-1) - число календарных дней, принимаемых в расчет при начислении процентов по кредиту, где n - число календарных дней от начала кредитной операции (дата зачисления денежных средств на корреспондентский счет банка) до ее завершения;

i - процентная ставка по кредиту.

2. Расчет наращенной суммы долга по кредиту

S=О+I,

где S - наращенная сумма долга по кредиту;

I - сумма начисленных процентов за предлагаемый период пользования кредитом.

3. Расчет суммы пеней (неустойки) при неисполнении банком обязательств по кредиту Банка России.

где П - пени (0,3 ставки рефинансирования).

Наращенная сумма долга определяется по формуле

S=0+1+П.

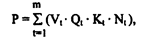

Расчет рыночной стоимости государственных ценных бумаг

производится на основании биржевой информации о средневзвешенных ценах, сложившихся на начало дня, в который производится выдача кредита Банка России по итогам последней торговой сделки на ОРЦБ либо последнего проведенного аукциона по размещению государственных ценных бумаг, по формуле

где t - порядковый номер выпуска государственных ценных бумаг в залоговом портфеле;

m - количество выпусков государственных ценных бумаг в залоговом портфеле;

Vt

- рыночная цена государственных ценных бумаг;

Qt

- общее количество государственных ценных бумаг t-гo выпуска;

kt

- соответственный поправочный коэффициент Банка России, установленный по t-му выпуску;

nt

- номинальная стоимость государственных ценных бумаг.

Расчет достаточности обеспечения кредита Банка России.

Обеспечение ломбардного кредита или кредита овернайт считается достаточным, если рыночная стоимость государственных ценных бумаг (Р) всех выпусков, входящих в залоговый портфель, скорректированная на установленный Банком России соответствующий поправочный коэффициент (для ГКО - 0,8; для ОЦБ - 0,9), равна или превышает сумму испрашиваемого ломбардного кредита или максимально возможную сумму овернайт, включая начисленные проценты за предлагаемый период пользования кредитом Банка России, т.е.

S ≤ Р ≤ S + max Р,

где S - наращенная сумма долга по ломбардному кредиту или кредиту овернайт;

Р - рыночная стоимость государственных ценных бумаг, скорректированная на соответствующий поправочный коэффициент;

max P - стоимость одной государственной ценной бумаги, имеющей максимальную средневзвешенную цену в залоговом портфеле, скорректированная на соответствующий поправочный коэффициент.

При решении задачи 1.18 следует использовать положение Банка России № 53-Пб

от 28 августа 1998 г. «Об обращении облигаций Банка России».

ЗАДАЧА 1.14

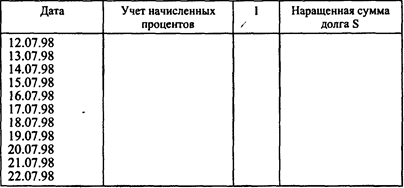

12 июля 1998 г. Банк России предоставил коммерческому банку «Ростком» ломбардный кредит на 10 календарных дней под 36% годовых в сумме 10 млн. руб.

Определить сумму начисленных процентов за пользование кредитом, наращенную сумму долга.

ЗАДАЧА 1.15

Банком России 12 марта 1998 г. был предоставлен ломбардный кредит коммерческому банку сроком на 10 календарных дней под 40% годовых в размере 720 млн. руб. Дата погашения кредита - 22 марта 1998 г. Фактически кредит был погашен 26 марта 1998 г. Рассчитать сумму пеней и наращенную сумму долга.

ЗАДАЧА 1.16

Определить сумму начисленных процентов и наращенную сумму долга за каждый из нижеперечисленных периодов пользования ломбардного кредита, используя показатели по предоставлению Банка России ломбардных кредитов банкам за май 1999 г.

Число регионов, осуществляющих ломбардное кредитование........………………………………….... 33

Число банков, получающих ломбардные кредиты...............…………………………………................. 89

Количество раз предоставления ломбардных кредитов.......…………………………………................287

Сумма выданных ломбардных кредитов - всего, млрд. руб. ………………………………..................9,32

В том числе:

на срок от 3 до 7 дней..............................................................……………………………………............1,52

на срок от 8 до 14 дней............................................……………………………………............................2,01

на срок от 15 до 30 дней..............................……………………………………........................................2,79

Задолженность на 01.06.98 г., млрд. руб. .............…………………………………................................5,51

Процентные ставки, % годовых, сроком, дней:

до7...........................................................................………………………………………..........................129

до 14.............................................................…………………………………….......................................... 18

до 30 ..........................................................……………………………………............................................. 26

Ответьте на вопросы:

1. С какой целью Центральный банк РФ должен предоставлять кредиты коммерческим банкам?

2. Чем отличаются кредитные ресурсы, приобретенные на аукционе, от централизованных кредитов?

3. Какие виды кредитов может получать коммерческий банк в Центральном банке РФ и на каких условиях?

ЗАДАЧА 1.17

Банк России предоставил коммерческому банку кредит под 36% годовых сроком на 10 дней в сумме 10 млн руб. 12 июля 1998 г.

Определить наращенную сумму долга по ломбардному кредиту или кредиту овернайт (S) и заполнить таблицу.

ЗАДАЧА 1.18

Коммерческий банк обратился в ЦБ РФ за получением ломбардного кредита 500 млн. руб. на срок 7 дней под 42% годовых. В обеспечение кредита были предоставлены ОБЦ, серии № 211001 в количестве 500 штук номиналом 1 млн. руб. Поправочный коэффициент на стоимость ценных бумаг, принимаемых в обеспечение кредита, составляет 0,9.

Определить законность и достаточность обеспечения ломбардного кредита.

ЗАДАЧА 1.19

Коммерческий банк обратился в ЦБ РФ за получением ломбардного кредита 100 млн руб. на срок 30 дней под 60% годовых. В обеспечение кредита банк предоставляет ГКО серии 21064 в количестве 160 штук номиналом 1 млн руб. Поправочный коэффициент на стоимость ценных бумаг, принимаемых в обеспечение кредита, составляет 0,8.

Задание:

1. Как определить достаточность обеспечения ломбардного кредита?

2. Каким критериям должен отвечать банк, обращающийся за ломбардным кредитом в Банк России?

3. Какие ценные бумаги включаются в Ломбардный список ЦБ РФ?

4. Какие документы необходимы для получения ломбардного кредита в ЦБ РФ?

5. Как оформляется выдача ломбардного кредита?

ЗАДАЧА 1.20

Банк России предоставляет кредит на аукционной основе. На аукцион выставлены ресурсы стоимостью 120 млрд. руб.

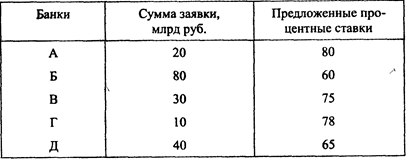

Заявки банков, принятые к аукциону, приведены в табл. 1.14.

Таблица 1.14

Задание:

1. Какие заявки будут удовлетворены?

2. При каких условиях банки могут участвовать в аукционе?

3. Как оформляется выдача аукционных кредитов?

ЗАДАЧА 1.21

Коммерческий банк обратился в ЦБ РФ с ходатайством предоставить кредит для осуществления безотлагательных платежей под залог высоколиквидных активов в сумме 200 млн. руб. сроком на 7 рабочих дней. В ЦБ РФ сумма депонированных обязательных резервов составила 600 млн. руб. В залог предоставляются государственные ценные бумаги на сумму 200 млн. руб.

Ответьте на вопросы:

1. Какие банки имеют право на получение данного кредита?

2. В каком объеме может быть предоставлен кредит данному коммерческому банку?

3. Какие государственные ценные бумаги могут быть объектом залога?

4. По какой процентной ставке может быть предоставлен данный кредит?

5. Какие меры экономического воздействия предпринимаются при невозврате кредита в срок?

1.6. ОПЕРАЦИИ ПО СОЗДАНИЮ ОБЯЗАТЕЛЬНЫХ РЕЗЕРВОВ КРЕДИТНОЙ ОРГАНИЗАЦИИ, ДЕПОНИРУЕМЫХ В ЦБ РФ

Фонды обязательных резервов создаются коммерческими банками в ЦБ РФ для поддержания ликвидности банковской системы как инструмент денежно-кредитного регулирования. В зависимости от задач такого регулирования изменяются нормы резервирования. При изменении ресурсной базы коммерческие банки должны регулировать объем фонда обязательных резервов.

За недоначисление средств в ФОР предусмотрены жесткие штрафы, санкции.

В предложенных задачах необходимо определить размер фондов обязательных резервов и суммы штрафа за нарушение порядка формирования этих фондов, руководствуясь Положением «Об обязательных резервах кредитных организаций, депонируемых в ЦБ РФ», № 37 от 30 марта 1996 г. и Указанием ЦБ РФ № 335-у от 1 сентября 1998 г. «Об изменении нормативов обязательных резервов» с последующими изменениями и уточнениями.

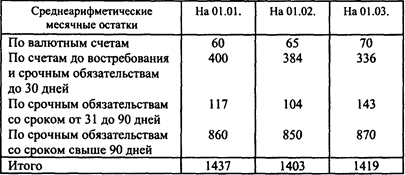

ЗАДАЧА 1.22

Изменение среднеарифиметических остатков привлеченных средств на расчетных, текущих, депозитных и других счетах коммерческого банка характеризуется данными, приведенными в табл.1.15.

Таблица 1.15

Млн. руб.

Требуется;

1. Определить сумму обязательных резервов, подлежащую депонированию по состоянию на 01.01 в Главном Управлении Банка России, а также сумму дополнительного резервирования или подлежащую возврату на последующие даты.

2. Рассчитать отчисления в фонд обязательных резервов для банка, у которого вложения в ГКО - ОФЗ в работающих активах составляют более 40% в рублях и иностранной валюте.

3. Определить, в какие сроки должны быть произведены дополнительные отчисления.

ЗАДАЧА 1.23

С 1 февраля 1998 г. Банк России установил норматив отчисления в фонд обязательных резервов по валютным и рублевым счетам соответственно 7 и 6%.

Остатки привлеченных средств на балансовых счетах, участвующих в расчете обязательных резервов на 01.01.99 г., определены по средней хронологической и составляют 300 млн. руб. Исходные данные (млн. руб.) для решения задачи приведены ниже.

Пассивные остатки отдельных лицевых счетов по учету средств, выделенных Министерством финансов Российской Федерации для финансирования инвестиционных и конверсионных программ, а также бюджетных средств, выделенных АККОРом в 1992г. для обеспечения гарантий при льготном кредитовании крестьянских (фермерских) хозяйств ...................…………………….................................. 30

Пассивные остатки отдельных лицевых счетов по учету средств банков-нерезидентов в уполномоченных банках ..........................………………………………………………………………......... 20

Пассивные остатки отдельных лицевых счетов сч. 47409 по учету покрытых (депонированных) аккредитивов в размере суммы аккредитива, перечисленного кредитной организацией-эмитентом в распоряжение исполняющей кредитной организациии …………..…………………………………………5

Пассивные остатки отдельных лицевых счетов сч. 52006, на которых учитываются выпущенные кредитной организацией облигации со сроком погашения свыше 5 лет и не содержащие в условиях выпуска обязательства кредитной организации-эмитента по выкупу своих облигаций ранее чем через 5 лет.....……………………………………………………………………………………………………........... 13

Остатки средств:

в кассе кредитной организации……………………………………………………………………............. 2

в кассе обменных пунктов…………………………………………............................................................0,1

Денежные средства:

в операционных кассах, находящихся вне помещения банка.....……………………………………….0,2

в банкоматах.....................................................……………………………………….................................0,7

Минимально допустимый остаток наличных денег в операционной кассе на конец дня, установленный территориальным учреждением (расчетно-кассовым центром) Банка России (включая минимально допустимые остатки, установленные филиалом данной кредитной организации по месту их нахождения)………………………………………………………………………………………………......... 2

Обязательные резервы, фактически внесенные в банк на дату, установленную для представления расчета, - всего

……………………………………………………………………………………….............. 25

Требуется

определить сумму средств, подлежащих депонированию в Банке России, исходя из установленных нормативов обязательных резервов.

ЗАДАЧА 1.24

По результатам проверки правильности составления кредитной организацией расчета регулирования размера обязательных резервов на 01.02 установлен факт занижения суммы средней хронологической ежедневных балансовых остатков за январь, в результате чего банк допустил недовзнос в обязательные резервы 12 млн руб. Ставка рефинансирования с 02.02.98 г. - 42% годовых.

Определить:

1. В каком размере будет взыскан штраф за нарушение порядка формирования обязательных резервов с учетом того, что это первое нарушение в новом году?

2. Каков размер штрафа при вторичном нарушении, при последующих. нарушениях?

1.7. ПРОЦЕНТНЫЕ ПЛАТЕЖИ ПО ПРИВЛЕКАЕМЫМ РЕСУРСАМ

Начисление и уплата банками процентов по привлеченным средствам производятся в соответствии с Положением Банка России № 39-П от 26 июня 1998 г. «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета» с изменениями и дополнениями, Методическими рекомендациями к нему № 285-Т от 14 октября 1998 г. (см. также гл. 18 и 20 учебника «Банковское дело» под ред. проф. О.И. Лаврушина).

Начисление процентов может осуществляться одним из четырех способов: по формуле простых процентов, сложных процентов, с использованием фиксированной либо плавающей процентной ставки в соответствии с условиями договора. Если в договоре не указывается способ начисления процентов, то оно осуществляется по формуле простых процентов с использованием фиксированной процентной ставки.

При начислении суммы процентов в расчет принимается величина процентной ставки (в процентах годовых) и фактическое число календарных дней, на которые привлечены денежные средства. При этом за базу берется действительное число календарных дней в году (365 или 366).

Сумма дисконта по векселю определяется по формуле, приведенной в п. 20.3 названного выше учебника.

Реальная процентная ставка (цена ресурса для банка) рассчитывается по формуле, приведенной в п. 20.1 того же учебника.

ЗАДАЧА 1.25

В соответствий с договором банковского счета банк производит ежемесячное начисление процентов на остаток средств на счете из расчета ставки процентов, установленной банком для вкладов до востребования. Остаток средств на счете клиента на начало дня 1 октября составил 1800 руб.; 5 октября со счета было списано 700 руб. (т.е. остаток средств на начало дня 6 октября составил 1800 - 700); 16 октября на счет было зачислено 1200 руб., а 20 октября - зачислено 200 руб., после чего остаток средств на счете не менялся до конца месяца.

Требуется

определить, какую сумму процентов должен начислить банк клиенту за октябрь, если банком установлена ставка процентов для вкладов до востребования 5% годовых.

ЗАДАЧА 1.26

В соответствии с договором банковского счета банк начисляет проценты на остаток средств на счете по ставке 2% годовых.

На начало дня 1 ноября остаток средств на счете клиента (юридического лица) составлял 405 893 руб.; 1 ноября со счета списано 204 113 руб.; 5 ноября зачислено на счет 316282 руб. (переведено поручением из другого банка); 6 ноября списано по чеку 2461 руб., 12 ноября списано поручением клиента 116 500 руб.; 20 ноября зачислено 384 608 руб., после чего операции по счету не производились.

Требуется:

1. Назвать ограничения в использовании средств со счета юридическими лицами.

2. Рассчитать сумму начисления процентов за ноябрь, если:

а) проценты начисляются на фактические остатки по счету;

б) проценты начисляются на минимальный остаток.

ЗАДАЧА 1.27

У юридического лица имеются временно свободные денежные средства в размере 200 тыс. руб. сроком на 3 месяца с 1 сентября текущего года. Банк предлагает ему приобрести депозитный сертификат банка на этот срок с выплатой 24% годовых по окончании срока либо поместить деньги на депозитный вклад с начислением процентов по фиксированной процентной ставке 22,5% годовых. Проценты по вкладу начисляются ежемесячно и капитализируются (т.е. начисляются по формуле сложных процентов) 1-го числа.

Требуется

определить, какую сумму процентов может получить вкладчик в том и другом случаях.

ЗАДАЧА 1.28

8 сентября текущего года вкладчик поместил на банковский вклад денежные средства в размере 24 тыс. руб. сроком на 6 месяцев. Банк начисляет на сумму вклада проценты по фиксированной ставке 18% годовых. Во вклад принимаются дополнительные взносы в любое время и в любой сумме, при этом доход на суммы, дополнительно внесенные в месяце, предшествующем закрытию счета, выплачивается по ставке «до востребования» - 4% годовых. Проценты на сумму вклада начисляются банком ежемесячно и выплачиваются по выбору вкладчика ежемесячно или по окончании срока вклада, в последнем случае начисленные проценты ежемесячно 8-го числа увеличивают сумму вклада (начисляются по формуле сложных процентов).

Требуется

определить, какую сумму процентов получит вкладчик, если он производил дополнительные взносы 5 октября - 2 тыс. руб., 24 января - 1,5 тыс. руб. и 1 февраля -2,5 тыс. руб.:

а) в случае ежемесячной выплаты процентов;

б) в случае выплаты процентов по окончании срока.

ЗАДАЧА 1.29

У гражданина А.П. Иванова есть временно свободные 40 тыс. руб. сроком на 3 месяца с 15 ноября.

Первый банк предлагает поместить их во вклад, по которому выплачивается доход 20% в месяц с капитализацией процентов, т.е. сумма процентов ежемесячно 15-го числа добавляется во вклад.

Второй банк заключает договор на квартал с выплатой 26% годовых по окончании срока договора.

Третий банк начисляет на сумму вклада проценты из расчета 25% годовых ежемесячно. Сумма процентов 15-го числа каждого месяца перечисляется на отдельный карточный счет (до востребования). На остаток средств до востребования банк производит ежемесячное начисление процентов из расчета 5% годовых, сумма процентов каждый месяц перечисляется на карточный счет, т.е. доход по карточному счету капитализируется.

Требуется

определить, какую сумму доходов может получить гражданин Иванов в каждом банке, если не будет пользоваться процентами.

ЗАДАЧА 1.30

Условия по вкладам - те же, что в предыдущей задаче, срок - 6 месяцев (во втором банке по истечении первого квартала сумма вклада и процентов вносятся во вклад на второй квартал).

Требуется

определить, какую сумму дохода можно получить в каждом банке.

ЗАДАЧА

1.31

1 октября текущего года вкладчик (юридическое лицо) поместил на депозитный вклад 500 тыс. руб. сроком на 2 месяца. Проценты по вкладу выплачивались по плавающей процентной ставке: в октябре - 24% годовых, в ноябре - 22% годовых. По окончании срока договора вкладчик обратился с просьбой о направлении суммы депозита и процентов за ноябрь другому юридическому лицу, расчетный счет которого находится в этом же банке. Просьба изложена в письме на имя главного бухгалтера банка.

Требуется:

1. Определить сумму процентов за октябрь и ноябрь.

2. Решить вопрос об удовлетворении просьбы.

ЗАДАЧА 1.32

Вкладчик (физическое лицо) заключил с банком договор сберегательного вклада сроком на 3 месяца с 15 сентября на сумму 50 тыс. руб. Проценты на сумму вклада начисляются банком ежемесячно по плавающей ставке (основная плюс дополнительная) и присоединяются к вкладу 15-го числа. Если вклад не востребован вкладчиком по окончании срока, то банк продолжает хранить денежные средства вкладчика на условиях «до востребования». Основная ставка составляет 5% годовых, дополнительная в сентябре составляла 10% годовых, в октябре -12, в ноябре - 10 и в декабре - 9% годовых. Ставка вкладов до востребования - 4% годовых.

Требуется

определить, какую сумму процентов получит вкладчик, если заберет свой вклад 10 января.

ЗАДАЧА

1.33

Вкладчик (юридическое лицо) заключил с банком депозитный договор на сумму 500 тыс. руб. сроком на 91 день с 15 сентября текущего года по фиксированной процентной ставке 24% годовых с ежемесячным начислением процентов по формуле простых процентов.

Норма обязательных резервов по привлекаемым средствам свыше 90 дней составляет 8%.

Требуется:

1. Определить общую сумму процентов, которые банк выплатит по депозитному договору.

2. Рассчитать сумму ежемесячных платежей по депозитному договору.

3. Рассчитать реальную процентную ставку (цену ресурса для банка) по депозитному договору.

ЗАДАЧА 1.34

У клиента банка (юридического лица) имеются временно свободные денежные средства в размере 2 млрд. руб. сроком на 10 дней. Межбанковский кредит в такой же сумме и на такой же срок банк может привлечь по ставке 30% годовых. Норма обязательных резервов по привлекаемым средствам - 12%

Требуется

определить, какую максимальную процентную ставку может предложить банк клиенту по депозитному договору, учитывая, что средства, полученные по МБК, не подлежат резервированию в ЦБ.

ЗАДАЧА 1.35

Ставка привлечения ресурсов на рынке МБК - 20% годовых.

Требуется

определить, какая ставка может быть предложена по депозитному вкладу клиенту при нормативе обязательных резервов 95%.

ЗАДАЧА 1.36

Банк продает предприятию дисконтный вексель номиналом 500 млн руб. Срок платежа по векселю наступает через 40 дней, учетная ставка составляет 24% годовых.

Требуется

рассчитать сумму дисконта (скидки) по векселю.

ЗАДАЧА 1.37

Предприятие досрочно предъявило в банк к оплате купленный ранее дисконтный вексель этого банка. Срок платежа по векселю наступит через 10 дней. Номинал векселя равен 50 млн руб., учетная ставка - 16% годовых.

Требуется:

1. Рассчитать сумму дисконта по векселю.

2. Определить сумму, которую банк заплатит по векселю.

Глава 2

ДОХОДЫ, РАСХОДЫ И ПРИБЫЛЬ КОММЕРЧЕСКОГО БАНКА

2.1. ДОХОДЫ И РАСХОДЫ КОММЕРЧЕСКОГО БАНКА

Первые три задачи посвящены структуре доходов и расходов банка, качественной оценке уровня доходности на основе структурного анализа. Критериями классификации доходов и расходов могут являться их форма (процент, комиссия, прочие формы), характер доходов и расходов (операционные доходы и расходы, доходы от других, нетрадиционных, видов деятельности, доходы, «не заработанные» банком, связанные с переоценкой ценных бумаг и валютных средств, расходы, обеспечивающие функционирование банка, расходы, связанные с операциями по снижению степени риска в банковской сфере), степень стабильности, способ учета, влияние на определение налогооблагаемой базы, период, к которому они относятся, вид банковской коммерции (доходы от ссудного бизнеса, от бизнеса с ценными бумагами, от валютных операций и т.д.).

В задачах 2.1 и 2.2 рассматривается структурный анализ доходов на основе их формы, вида банковской коммерции и степени стабильности.

Задача 2.3 раскрывает другие приемы классификации доходов и расходов. Доходы группируются следующим образом:

• доходы, полученные от операционной деятельности банка (процентные, от расчетно-кассового обслуживания, купонный доход от операций с ценными бумагами и др.);

• доходы, полученные от других видов деятельности (факторинговых, лизинговых, трастовых, консультационных, дилинговых и других услуг, оказанных банком);

• доходы, «не заработанные» банком (доходы от незавершенных сделок - нереализованный доход по операциям с ценными бумагами, нереализованный доход по операциям с иностранной валютой и др.).

Соответственно расходы банка подразделяются на три группы:

• операционные расходы банка (процентные и другие, относящиеся к основной деятельности);

• расходы, обеспечивающие функционирование банка (заработная плата сотрудников, ремонт и содержание помещений, техники, реклама и др.);

• расходы на покрытие риска банка (резервы, создаваемые на покрытие различных видов риска, штрафы, пени, неустойки уплаченные, незавершенное производство и др.).

Задача 2.4 раскрывает некоторые приемы анализа процентного дохода.

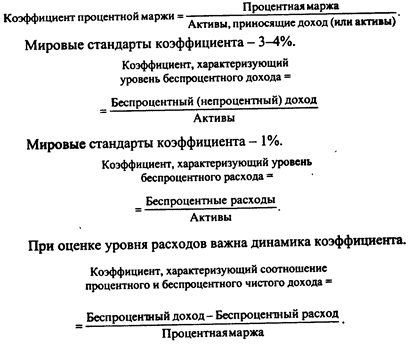

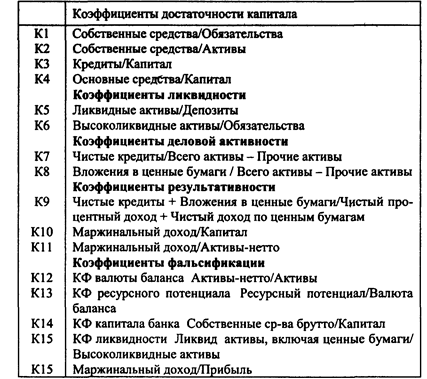

Задачи 2.5, 2.6 и 2.7 знакомят с методами оценки уровня доходности банка на основе системы финансовых коэффициентов.

При расчете этих коэффициентов рекомендуется использовать следующие формулы.

Мировые стандарты коэффициента изменяются от 48 до 67%.

При решении задач 2.5 - 2.7 следует учитывать, что признаками вступления банка на путь банкротства является падение процентной маржи и рост «бремени». Последнее характеризуется превышением беспроцентного расхода над беспроцентным доходом.

ЗАДАЧА 2.1

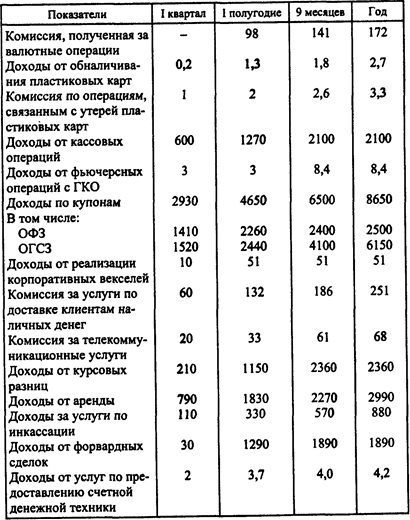

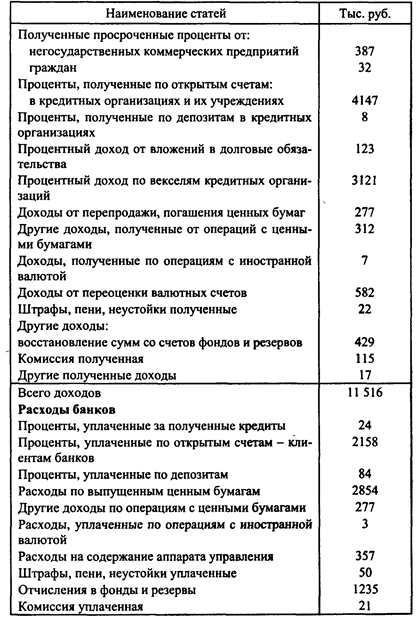

Состав доходов коммерческого банка в течение года характеризуется данными, приведенными в табл. 2.1.

Таблица 2.1

Тыс. руб.

Продолжение

Требуется:

1. Назвать критерии классификации доходов банка.

2. Определить структуру доходов банка на основе таких критериев, как форма дохода и степень его стабильности.

3. Дать качественную оценку структуры доходов.

ЗАДАЧА 2.2

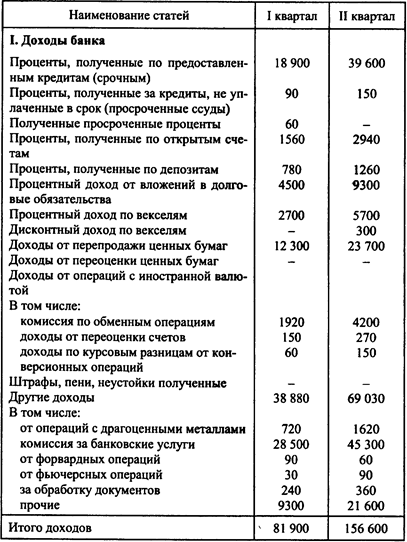

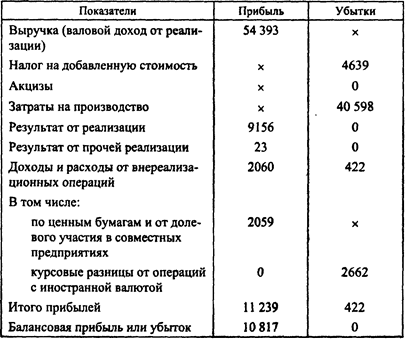

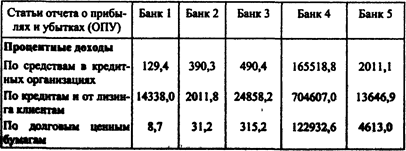

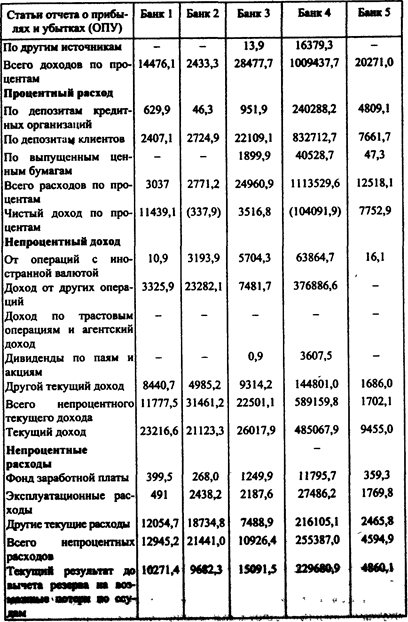

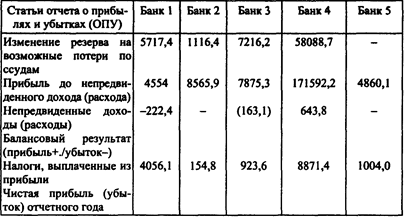

Отчет о прибылях и убытках приведен в табл. 2.2.

Таблица 2.2

Тыс. руб.

Продолжение

Форвардные и фьючерсные операции банк осуществляет с иностранной валютой.

Средний размер активов в квартале составляет 135 900 тыс. руб., в том числе активы, приносящие доход, - 119 400 тыс. руб.; во II квартале - 140000 тыс. руб., в том числе активы, приносящие доход, - 125 700 тыс. руб.

Требуется;

1. Определить структуру доходов и расходов банка, исходя из формы цены, вида банковской коммерции и степени стабильности.

2. Дать качественную оценку доходов и расходов на основе их структуры.

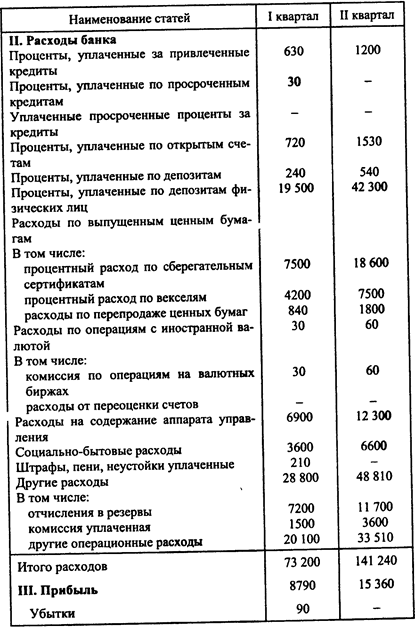

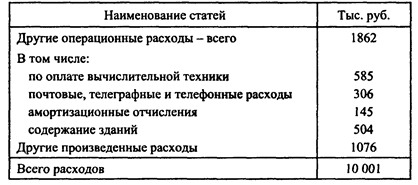

ЗАДАЧА 2.3

На основе данных о доходах и расходах банка за отчетный квартал (табл. 2.3) проведите анализ и сделайте выводы.

Задание:

1. Какие принципы группировки доходов и расходов банка вы знаете? Дайте им характеристику, а также назовите возможности, которые предоставляют различные способы группировки доходов и расходов для анализа.

2. На основе имеющейся информации разделите доходы на операционные, другие виды и «не заработанные» банком, соответственно расходы на операционные, обеспечивающие функционирование и на покрытие риска в деятельности банка.

3. Выполните анализ проведенной группировки доходов и расходов, сделайте выводы.

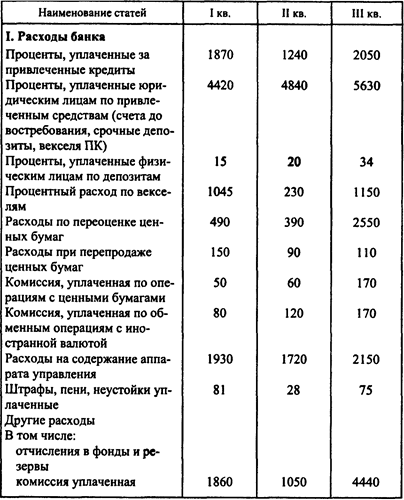

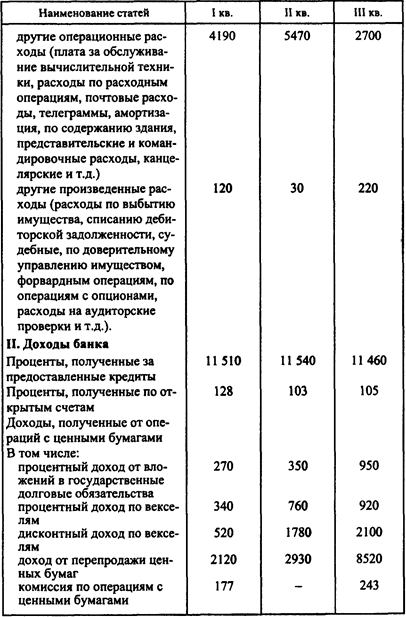

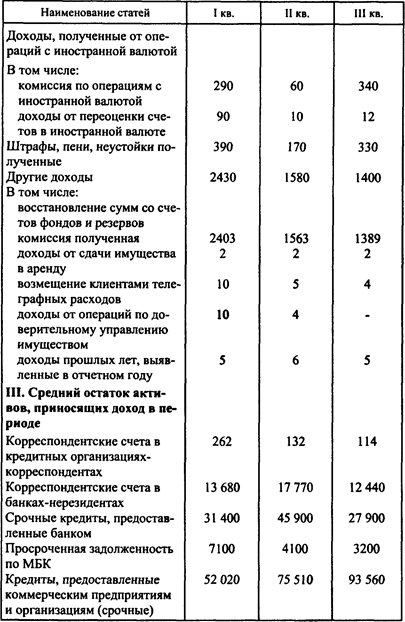

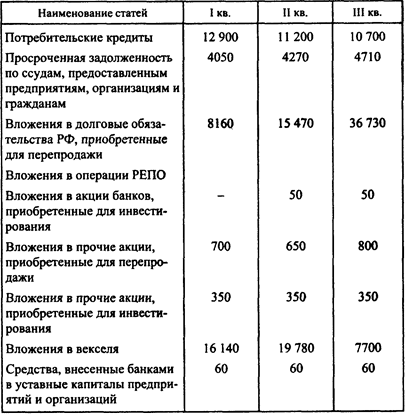

Таблица 2.3

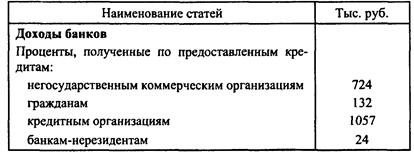

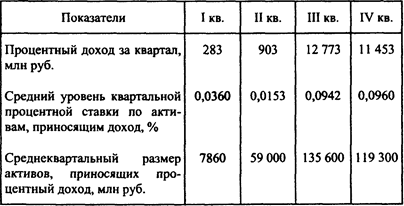

ЗАДАЧА 2.4

Определить степень влияния динамики уровня средневзвешенной процентной ставки и размера активов, приносящих доход, на общий размер процентного дохода банка за квартал на основе данных, приведенных в табл. 2.4.

Таблица 2.4

Для расчета степени воздействия указанных факторов на размер процентного дохода рекомендуется использовать метод подстановки.

1. Влияние динамики среднего уровня процентной ставки:

∆ОД=(Y-Yо

) Vо

,

где ∆ОД - изменение общего процентного дохода за счет рассматриваемого фактора;

Y - средняя квартальная процентная ставка в текущем квартале;

Yо

- средняя квартальная процентная ставка в предыдущем квартале;

Vо

- средний размер активов, приносящих доход в предыдущем квартале.

2. Влияние динамики размера активов, приносящих процентный доход:

∆ОД=( V - Vо

) Y,

где V - средний размер активов, приносящих процентный доход в текущем квартале.

ЗАДАЧА 2.5

Уровень доходности коммерческого банка оценивается на основе финансовых коэффициентов исходя из фактических данных, приведенных в табл. 2.5.

Таблица 2.5

Тыс. руб.

Продолжение

Требуется:

1. Рассчитать финансовые коэффициенты, характеризующие:

уровень процентной маржи;

уровень беспроцентного дохода;

уровень беспроцентного расхода;

соотношение процентного и непроцентного источников формирования прибыли.

2. Сравнить фактический уровень коэффициентов с мировыми стандартами.

3. Определить относительно стабильную часть дохода.

4. Проанализировать динамику коэффициентов в отчетном году; оценить финансовое положение банка на основе динамики процентной маржи и «бремени».

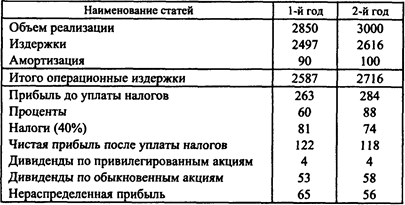

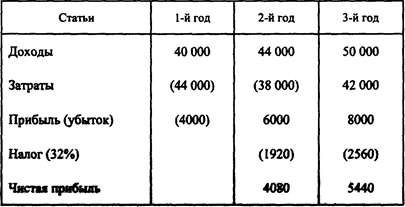

ЗАДАЧА 2.6

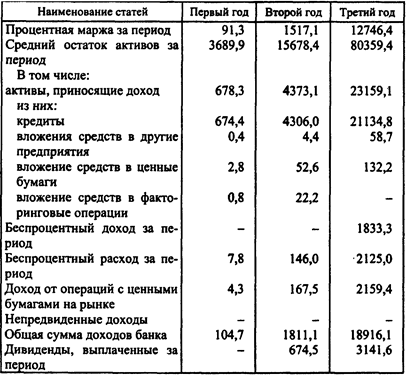

Годовой уровень доходности коммерческого банка оценивался на основе финансовых коэффициентов исходя из фактических данных за три года, приведенных в табл. 2.6.

Таблица 2.6

Тыс. руб.

Требуется:

1. Рассчитать финансовые коэффициенты, характеризующие уровень доходности коммерческого банка.

2. Дать оценку уровня доходности путем:

а) сравнения фактического значения коэффициента с мировыми стандартами;

б) анализа динамики коэффициентов;

в) структурного и качественного анализа источников дохода.

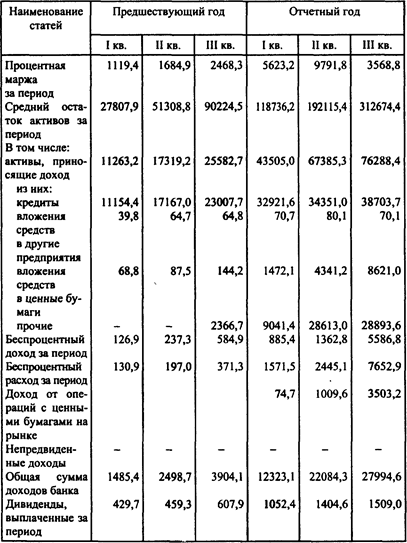

ЗАДАЧА 2.7

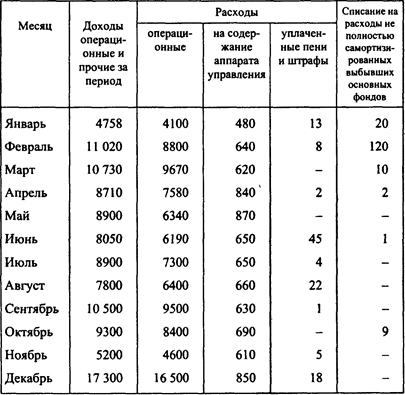

Результаты текущей деятельности банка характеризуются данными, приведенными в табл. 2.7.

Таблица 2.7

Тыс. руб.

Требуется:

1. Определить структуру дохода банка.

2. Рассчитать финансовые коэффициенты, характеризующие уровень доходности.

3. Дать сравнительную оценку уровня доходности коммерческого банка.

2.2. ФОРМИРОВАНИЕ ПРИБЫЛИ И ОЦЕНКА ЕЕ УРОВНЯ

Задачи этого параграфа иллюстрируют содержание модели формирования балансовой прибыли российских коммерческих банков и приемы оценки уровня рентабельности банка.

Задачи 2.8-2.10 посвящены формированию прибыли банка на основе периодического закрытия доходных и расходных счетов и отнесения их сальдо на счет прибылей или убытков.

В задачах 2.11-2.13 рассматриваются способы анализа уровня прибыльности банка.

При оценке прибыльности банка выделяют два основных направления: количественный анализ и оценка качества доходной базы банка. Количественный анализ основан на финансовых коэффициентах, оценке динамики в их изменении, анализе факторов, повлиявших на их уровень. В России нет общепринятых коэффициентов оценки прибыльности банков и критериев их оценки. Поэтому в основу решения задач положены коэффициенты, используемые в мировой практике. Среди них можно выделить: ROA - показатель рентабельности активов, который определяется как отношение чистой прибыли после выплаты налогов, но до выплаты дивидендов, к активам, и ROE - показатель рентабельности капитала, который рассчитывается, как отношение чистой прибыли к акционерному капиталу банка. При анализе опираются также на взаимосвязь, существующую между этими базовыми коэффициентами. Приемы количественного анализа рассматриваются в задаче 2.11.

Качественное направление в анализе предполагает структурный анализ источников формирования прибыли (задача 2.12), факторный анализ коэффициентов (задача 2.13), а также структурный анализ доходов и расходов (см. п. 2.1).

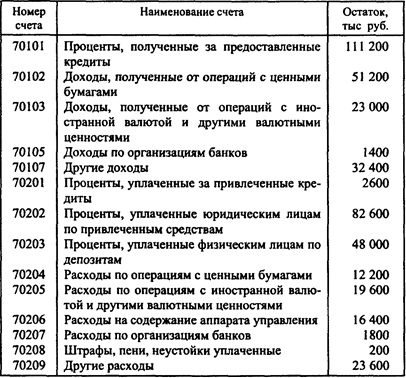

ЗАДАЧА 2.8

Остатки на доходных и расходных счетах на 31 марта приведены в табл. 2.8.

Таблица 2.8

Требуется:

1. Объяснить порядок закрытия доходных и расходных счетов.

2. Определить финансовый результат деятельности за I квартал.

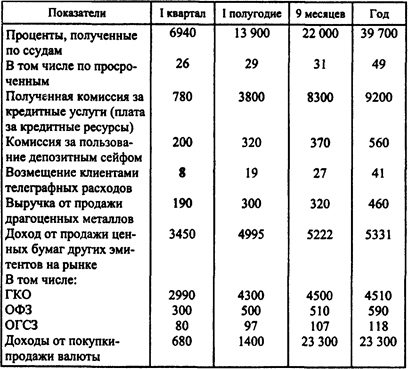

ЗАДАЧА 2.9

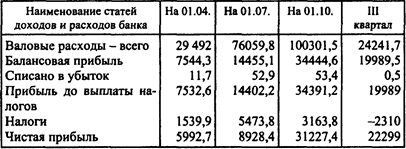

Определить балансовую прибыль банка на конец I квартала и I полугодия, за 9 месяцев и год с учетом данных, приведенных в табл. 2.9.

Таблица 2.9

Тыс. руб.

Закрытие доходных и расходных счетов производится банком ежемесячно.

Заключительные обороты в январе следующего года составили: доходы - 500 тыс. руб. и расходы - 800 тыс. руб.

ЗАДАЧА 2.10

Определить результаты деятельности банка на конец I квартала на основе данных о величине доходов и расходов, отраженных на балансовых счетах (табл. 2.10).

Таблица 2.10

Тыс. руб.

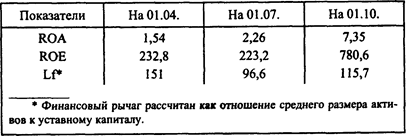

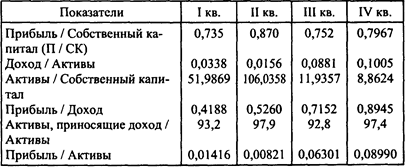

ЗАДАЧА 2.11

Для разработки тактики поведения банка на рынке в предстоящем году руководство поручило аналитическому отделу провести оценку прибыльности и рентабельности банка за отчетный период (табл. 2.11-2.14). Главный эксперт аналитического отдела банка получил задание от своего руководителя провести анализ прибыльности банка с учетом влияния всех факторов на значения ключевых финансовых коэффициентов. По результатам проведенной работы необходимо назвать причины изменения показателей ROA и ROE и внести предложения по повышению их значений.

Главный эксперт обращается к вам с просьбой оказать помощь в проведении анализа и формулировании выводов и предложений. Он предоставляет всю необходимую информацию для проведения такой работы.

При проведении анализа примите во внимание внешние факторы: в экономике наблюдается сужение финансовых рынков; предполагается, что уровень инфляции в предстоящем периоде составит 1% в месяц; ожидается, что требования Центрального банка РФ в следующем году будут ужесточаться; правительство твердо намерено реструктурировать рынок ценных бумаг в направлении повышения доходности рынка корпоративных ценных бумаг.

Требуется:

1. На основании предоставленной вам информации о тенденциях в изменении показателей ROA и ROE провести факторный анализ.

2. Сформулировать выводы и предложения по результатам проведенного анализа.

3. Оформить выводы в виде заключения для представления эксперту аналитического отдела.

Таблица 2.11

Динамика изменения показателей прибыльности и рентабельности банка

Таблица 2.12

Структура доходов и расходов банка за отчетный период

Тыс. руб.

Таблица 2.13

Структура актива баланса банка в динамике, %

Таблица 2.14

Структура пассива баланса банка в динамике, %

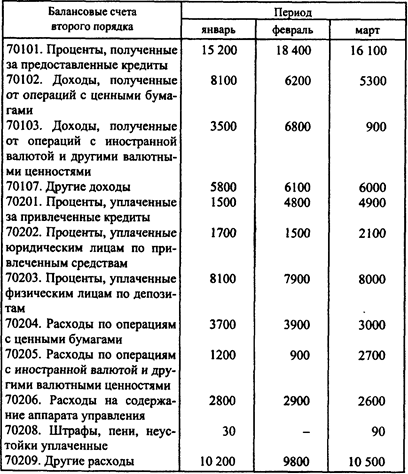

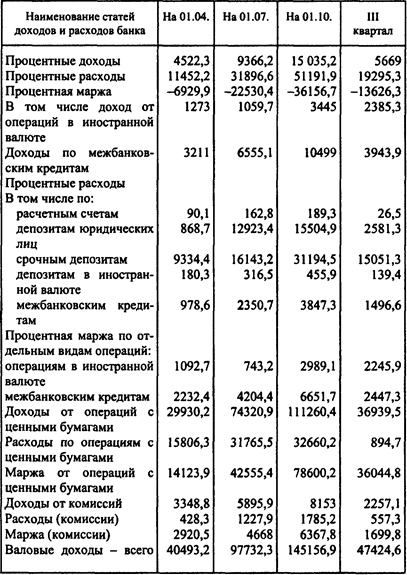

ЗАДАЧА 2.12

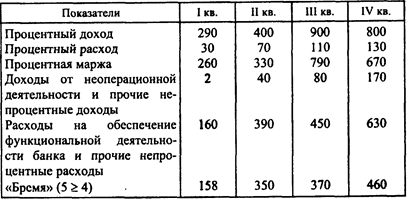

Источники формирования прибыли коммерческого банка по кварталам характеризуются данными, приведенными в табл. 2.15.

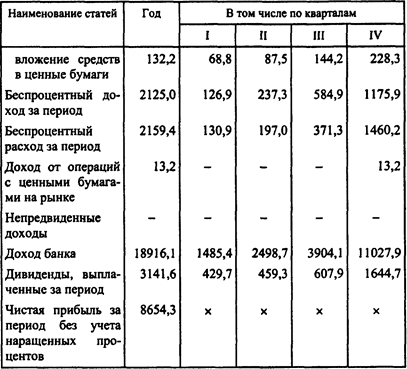

Таблица 2.15

Млн. руб.

Продолжение

Требуется

оценить динамику совокупной прибыли и ее источников.

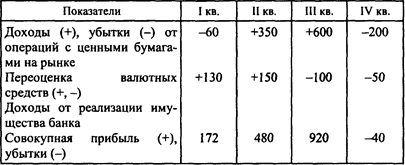

ЗАДАЧА 2.13

Для фактического анализа динамики коэффициента, равного отношению прибыли к собственному капиталу, в табл. 2.16 приведена информация за год.

Таблица 2.16

Требуется:

1. Определить модель факторного анализа уровня прибыльности коммерческого банка путем разложения коэффициента П / СК на сомножители и дать ее объяснение.

2. Выявить понижающие и повышающие факторы динамики коэффициента П / СК.

3. Определить на основе этих факторов возможные направления анализа.

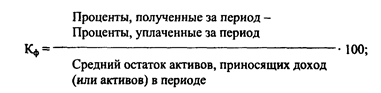

2.3. ПРОЦЕНТНАЯ МАРЖА

В данном параграфе задача 2.14 раскрывает методику расчета фактической маржи, а задача 2.15 - достаточной маржи, задачи 2.16 и 2.17 знакомят с приемами анализа ее уровня.

Коэффициенты процентной маржи рассчитываются по следующей методике:

а) фактической маржи

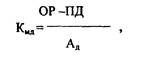

б) достаточной маржи

где OP - общебанковские расходы непроцентного и относительно стабильного характера за период;

ПД - прочие доходы непроцентного и относительно стабильного характера за период;

Ад

- средний в течение определенного периода остаток активов, приносящих доход.

Основными приемами анализа процентной маржи являются:

• сопоставление коэффициента фактической маржи с коэффициентом достаточной маржи;

• оценка динамики коэффициентов;

• факторный анализ изменения уровня коэффициента фактической процентной маржи;

• сопоставление динамики коэффициентов фактической процентной маржи, рассчитанных разными способами (с учетом активов, приносящих доход, или всех активов банка).

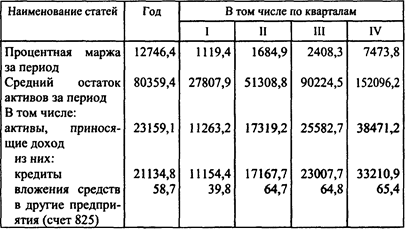

ЗАДАЧА 2.14

Для оценки уровня процентного дохода коммерческого банка в табл. 2.17 приведены следующие данные.

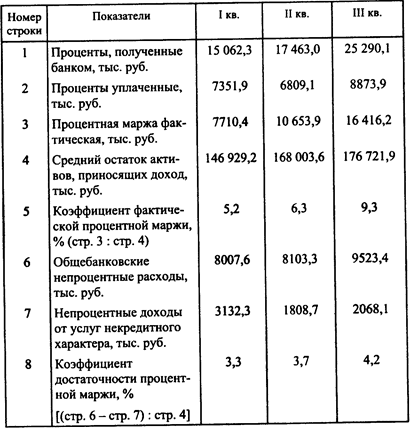

Таблица 2.17

Требуется:

1. Рассчитать коэффициенты фактической процентной маржи.

2. Оценить динамику и уровень процентного дохода банка.

ЗАДАЧА 2.15

Рассчитать коэффициент достаточной (необходимой) процентной маржи по данным отчетов коммерческого банка (табл. 2.18).

Таблица 2.18

Тыс. руб.

Продолжение

ЗАДАЧА 2.16

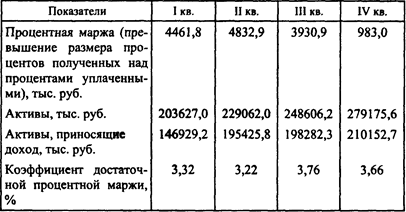

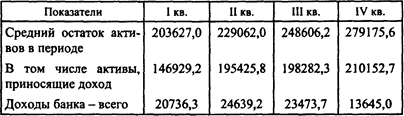

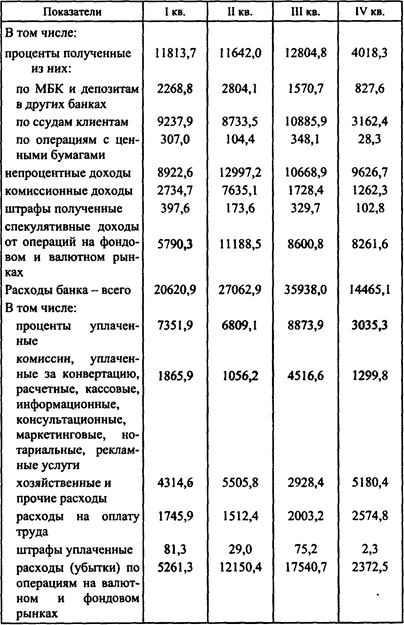

Для анализа величины и динамики процентной маржи, достаточной для покрытия издержек коммерческого банка, в табл. 2.19 приведены данные.

Таблица 2.19

Тыс. руб.

Продолжение

Продолжение

Продолжение

Требуется:

1. Рассчитать коэффициент достаточной процентной маржи по кварталам.

2. Определить размер фактической маржи.

3. Проанализировать динамику процентной маржи.

ЗАДАЧА 2.17

О характере процентной маржи коммерческого банка на протяжении 9 месяцев свидетельствуют данные, приведенные в табл. 2.20.

Таблица 2.20

Требуется:

1. Определить тенденцию в динамике коэффициентов фактической и достаточной процентной маржи.

2. Оценить соответствие уровней фактической и достаточной маржи.

3. Проанализировать степень влияния отдельных факторов на уровень коэффициента фактической маржи.

Глава 3

ЛИКВИДНОСТЬ БАЛАНСА КОММЕРЧЕСКОГО БАНКА

3.1. ЭКОНОМИЧЕСКИЕ НОРМАТИВЫ ЛИКВИДНОСТИ КОММЕРЧЕСКОГО БАНКА

В данном параграфе содержатся задачи, позволяющие усвоить методику расчета и оценки состояния экономических нормативов ликвидности коммерческих банков, предусмотренную Банком России в Инструкции № 1, а именно: Н2

, Н3

, H5

, H6

, H7

.

При этом задачи 3.1-3.5 позволяют закрепить методику расчета каждого составляющего указанных коэффициентов: 3.1 и 3.3 - величину высоколиквидных и ликвидных (текущих) активов; 3.2 - величину обязательств до востребования и текущих обязательств банка; 3.5 - объем реальных активов банка. Одновременно задачи 3.4, 3.5, 3.6 и 3.7 позволяют усвоить методику расчета коэффициентов Н2

, Н3

, Н5

, Н6

и H7

и дать оценку их состояния. Задача 3.8 представляет собой сводное задание, предназначенное для самостоятельного выполнения во внеаудиторное время и самопроверки усвоения пройденной темы. В ней содержатся расчет всей совокупности коэффициентов и сводная оценка состояния ликвидности баланса.

Задачи 3.1-3.7 являются условными примерами, а задача 3.8 составлена по фактическим данным одного из банков г. Москвы.

В процессе решения задач необходимо усвоить: а) методику расчета показателей; б) навыки пользования современным Планом счетов, основанным на современных стандартах; в) методы формирования выводов по результатам расчета и их обоснование.

В процессе решения задач следует использовать:

1. Учебник «Банковское дело» под ред. проф. О.И. Лаврушина (М., 1998, гл. 6.).

2. Инструкцию Банка России № 1 от 1 октября 1997 г. «О порядке регулирования деятельности кредитных организаций».

3. Правила ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ.

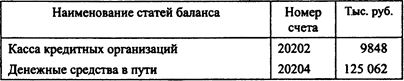

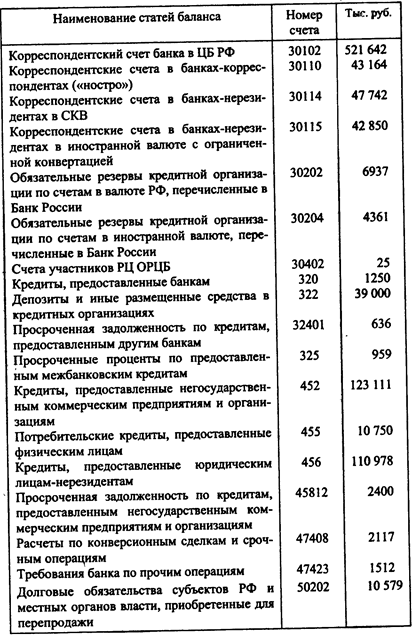

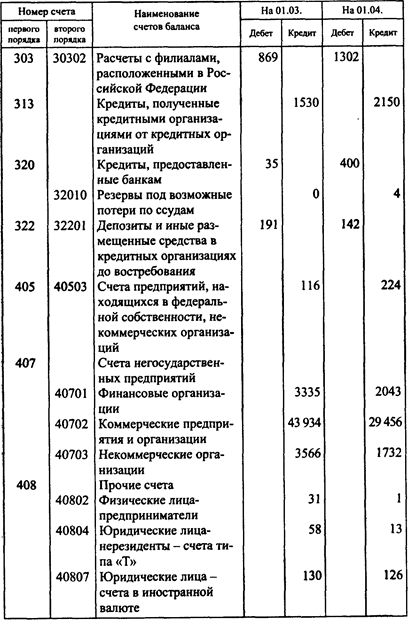

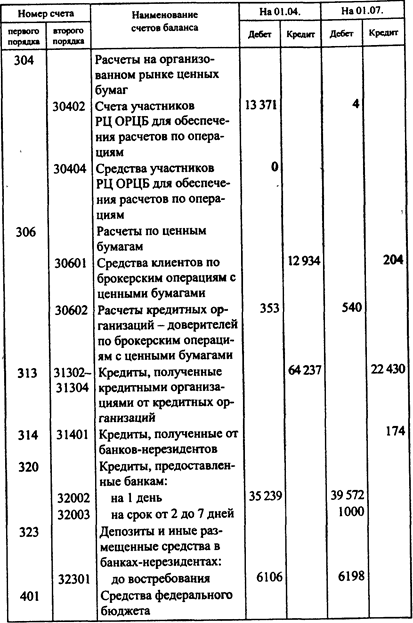

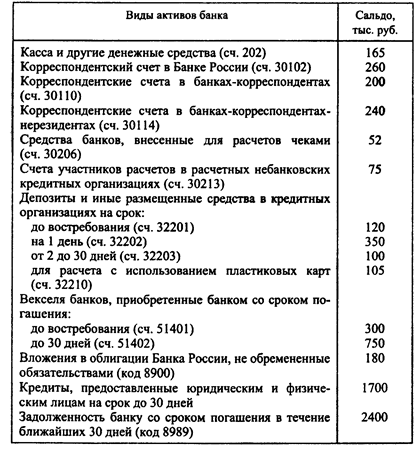

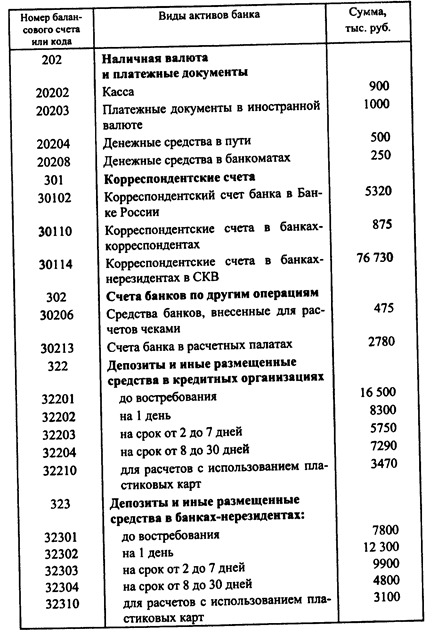

ЗАДАЧА 3.1

На основании данных о состоянии активов коммерческого банка «Форвард» на 01.04.98 г. (табл. 3.1) определите суммы высоколиквидных (Лм

) и ликвидных (Лт

) активов.

Таблица 3.1

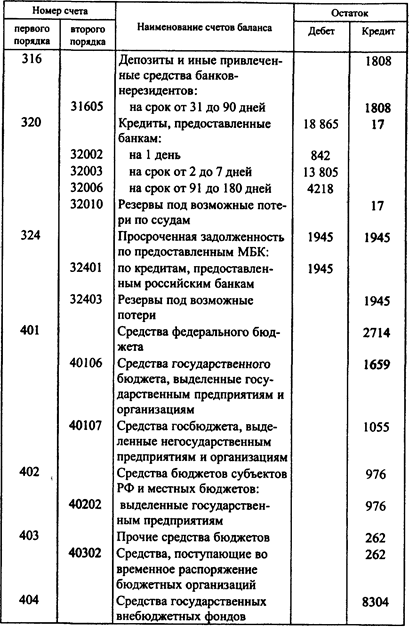

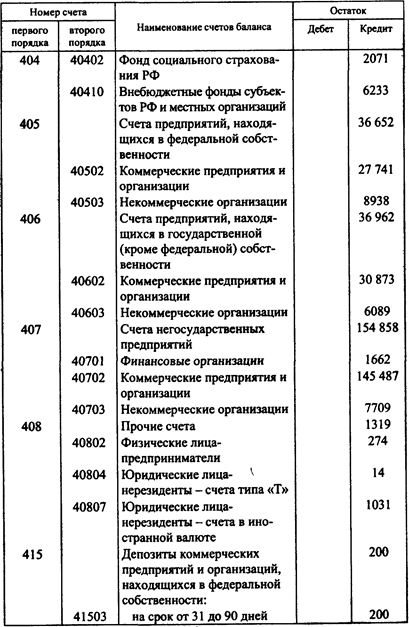

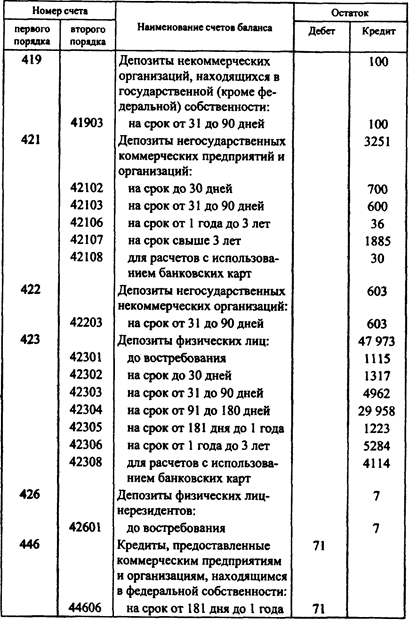

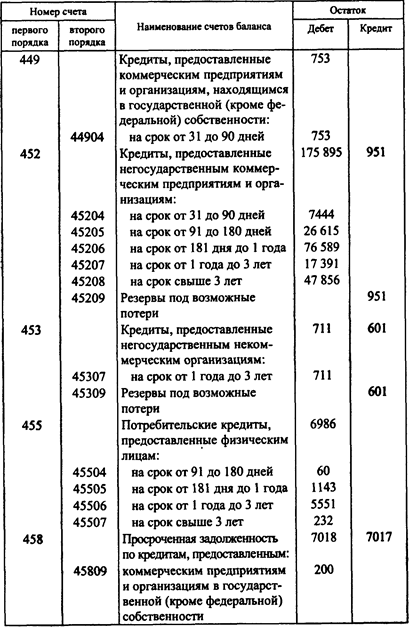

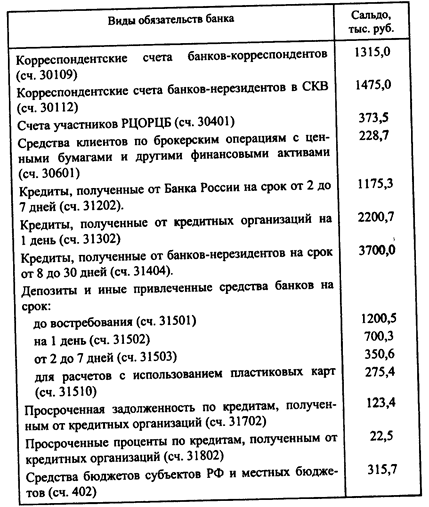

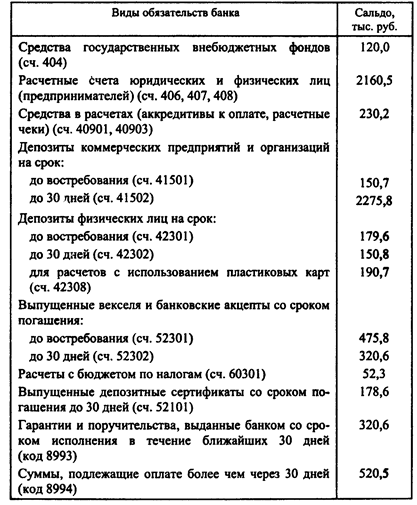

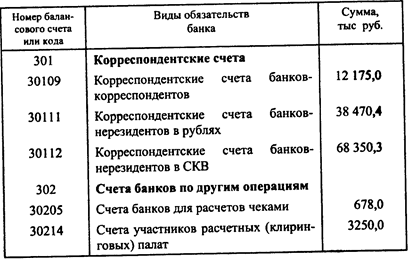

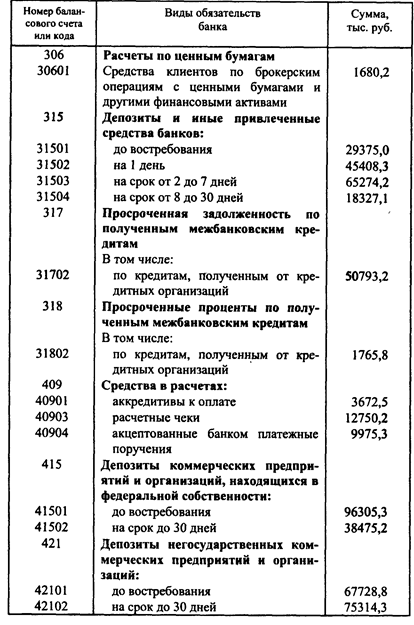

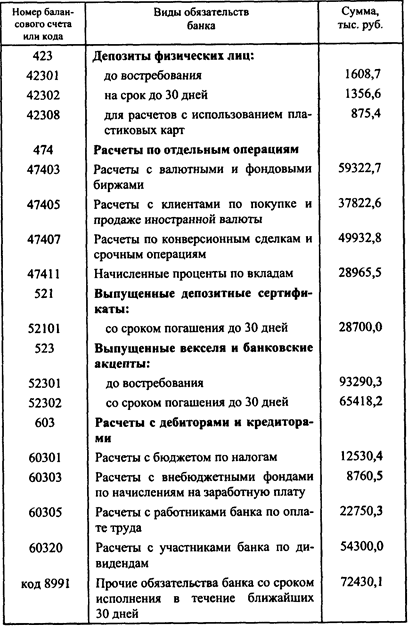

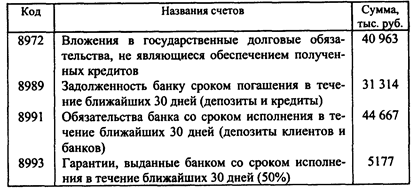

ЗАДАЧА 3.2

Используя данные о состоянии привлеченных ресурсов коммерческого банка «Форвард» на 01.04.98 г. (табл. 3.2), рассчитайте суммы обязательств банка до востребования (ОВм

) и текущих обязательств (0Вт

).

Таблица 3.2

Продолжение

ЗАДАЧА 3.3

На основе данных синтетического и аналитического учета коммерческого банка «Кредит» (табл. 3.3) рассчитайте по состоянию на 01.03.98 г. объемы высоколиквидных (Лм

) и ликвидных (Лт

) активов, а также определите различия по сумме и структуре между указанными видами активов банка.

Таблица 3.3

Продолжение

ЗАДАЧА 3.4

На основании решения задач 3.1 и 3.2 по банку «Форвард» по состоянию на 01.04.98 г.:

рассчитайте нормативы мгновенной (Н;) и текущей (Нз) ликвидности;

дайте оценку состояния указанных нормативов;

сопоставьте значения Н2

и Н3

и укажите факторы, обусловливающие их различия.

ЗАДАЧА 3.5

Используя данные, приведенные в табл. 3.4, а также результаты расчета задачи 3.3 по банку «Кредит» на 01.03.98 г.:

1. Рассчитайте сумму обязательств до востребования (ОВм

) и текущих обязательств (0Вт

).

2. Определите различия по сумме и структуре указанных видов обязательств.

3. С учетом результатов расчета задачи 3.1 определите нормативы мгновенной (H2

) и текущей (Н3

) ликвидности.

4. Дайте оценку состояния нормативов H2

и Н3

в соответствии с требованиями Инструкции № 1 Банка России.

Таблица 3.4

Продолжение

ЗАДАЧА 3.6

По банку «Форвард» на 01.04.98 г. рассчитайте норматив общей ликвидности (Н5

) и дайте оценку его состояния, используя результаты решения задачи 3.1 и приведенные ниже данные.

Показатели синтетического и аналитического учёта банка

Общая сумма активов по балансу........................………………………………........................... 12570,6

В том числе:

собственные доли уставного капитала (акции),

выкупленные банком (сч. 105)..........................……………………………………........................... 105,0

расчеты с филиалами, расположенными в РФ (актив) (сч. 30302) ……………….......................................………………………………………..............................................123.7

расчеты с филиалами (пассив), расположенными в РФ (сч. 30304)..............................................……………………………………………….......................................146,5

переоценка средств в иностранной валюте (отрицательные разницы) (сч. 61406). .........................67,5

переоценка ценных бумаг на ОРЦБ (отрицательные разницы) (сч. 61407).......................................35,0

расходы банка.......................................................................……………………………………...........625,4

использование прибыли (сч. 70501)......................…………………………………….........................78,6

обязательные резервы кредитной организации (сч. 30202, 30204)................................................ 1290,0

ЗАДАЧА 3.7

Требуется рассчитать: а) максимальный размер риска на одного заемщика (Н6

) и б) максимальный размер кредитных рисков (Н7

) данного банка, а также дать оценку состояний указанных нормативов при следующих исходных данных.

Собственный капитал банка определен на 1 апреля 1998 г. в сумме 85 млн. руб. На эту же дату банк в кредитном портфеле имел задолженность следующих заемщиков (тыс. руб.):

Промышленное предприятие № 1 (рублевый кредит) ......…………………………………...............3250

Промышленное предприятие № 1 (валютный кредит) .………………………………..................15 000

Строительная организация..............................................…………………………………..................25 000

Торговая организация № 1...........................................………………………………….....................10 500

Торговая организация № 2.......................................………………………………….........................15 300

Кредитная линия на I квартал (лимит).................………………………………….......................... 15 500

Банк № 1 ....................................................................………………………………….........................15 000

Банк № 2 .................................................................…………………………………............................10 000

Банк № 3..................................................................…………………………………............................... 5500

Банк № 4..............................................................................……………...……………………….............4000

Банк№ 5...................................................................................……………………………………............8000

Учетный вексель предприятия ........................................………………………………….....................5500

Гарантия Банка № 4......................................................……………………………………..................... 1000

Частные лица (15 заемщиков, максимальная сумма заемщика составляет 50 тыс. руб.)……….…..2000

Прочие заемщики ........………………………………….....................................................................108 750

Итого срочная задолженность .....................…………………………………....................................229 300

Просроченная задолженность по ссудам...................................……………………………………...25 300

В том числе:

торговой организации № 1 ..............................……………………………………….............................2300

прочих заемщиков.....................................................………………………………………..................23 000

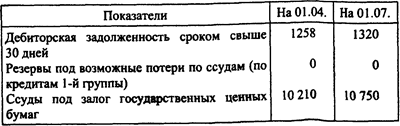

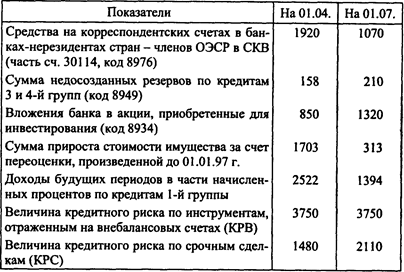

ЗАДАЧА 3.8

Используя данные баланса, приведенного в табл. 1.9 к задаче 1.10, рассчитайте показатели ликвидности Н2

, Н3

, H5

, а также дайте оценку состояния каждого из этих показателей и сводную оценку состояния ликвидности банка.

Дополнительные данные

3.2. БАЛАНСИРОВАНИЕ АКТИВОВ И ПАССИВОВ КОММЕРЧЕСКОГО БАНКА

Согласование активов и пассивов коммерческого банка по срокам, а также по их качественным признакам, связанным с факторами ликвидности, является одним из способов управления риском несбалансированной ликвидности.

Использование краткосрочных ресурсов банка для относительно долгосрочных активных операций может привести к неликвидности баланса кредитной организации. Поэтому максимальное соответствие структуры активов и пассивов по срокам и суммам снижает риски коммерческого банка. Метод такого балансирования активов и пассивов рассматривается в задачах 3.9 и 3.10. Сроки активов и пассивов, по которым осуществляется группировка статей баланса банка, являются периодом, который остался до дня погашения требования банка или исполнения его обязательства. К сожалению, план счетов отражает общие договорные сроки требований или обязательств. Поэтому данный вид балансирования требует создания банком специальной информационной базы.

Для поддержания ликвидности баланса банка имеет значение структурное соответствие активов и пассивов по качеству. Последнее определяется степенью ликвидности активов и востребуемости пассивов, природой операций по привлечению и размещению средств. В частности, самыми ликвидными активами являются денежные средства (кроме средств на счете фонда обязательных резервов), а самыми востребуемыми пассивами - остатки депозитов клиентов до востребования. При этом названный остаток делится на летучую и стабильную части. Соотношение между ними колеблется по периодам года в зависимости от экономической ситуации, а также по группам клиентов. Наименее востребуемыми пассивами, которые могут использоваться для покрытия рисковых и долгосрочных активов, является собственный капитал и стабильная часть депозитных ресурсов.

Балансирование активов и пассивов по качественным критериям основано на «фондировании», т.е. распределении ресурсов по активным операциям с учетом приоритетов, установленных банком. В основе этих приоритетов лежит несколько критериев, включающих степень стабильности ресурсов и ликвидности активов.

Фондирование производится в несколько этапов.

1. Реструктуризация баланса, предполагающая группировку активов и пассивов по качественным критериям.

2. Определение приоритетов в очередности распределения ресурсов.

3. Составление шахматной ведомости, фиксирующей это распределение.

Данному способу управления риском несбалансированной ликвидности посвящена задача 3.11.

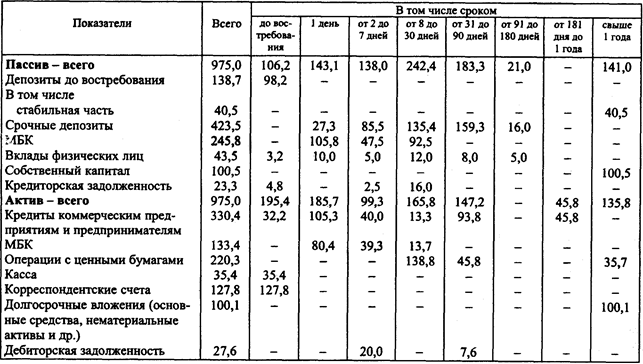

ЗАДАЧА 3.9

На основе приведенных в табл. 3.5 данных по коммерческому банку «Импульс» сопоставьте активы и обязательства соответствующих сроков, дайте оценку ликвидности банка и качества управления активами и пассивами.

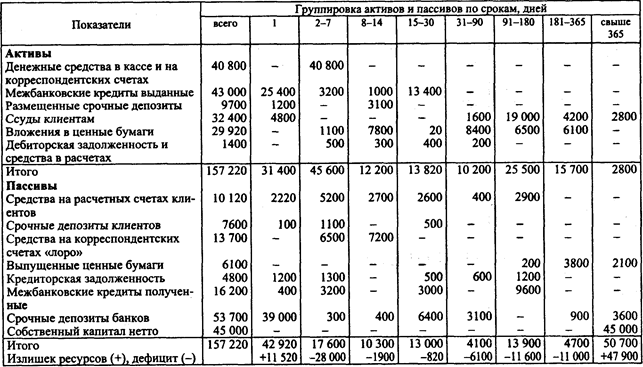

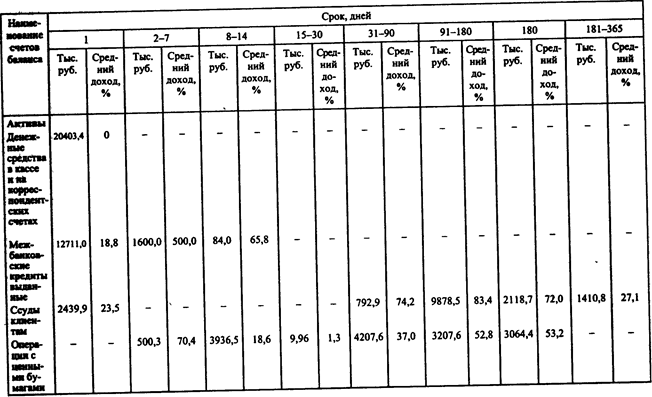

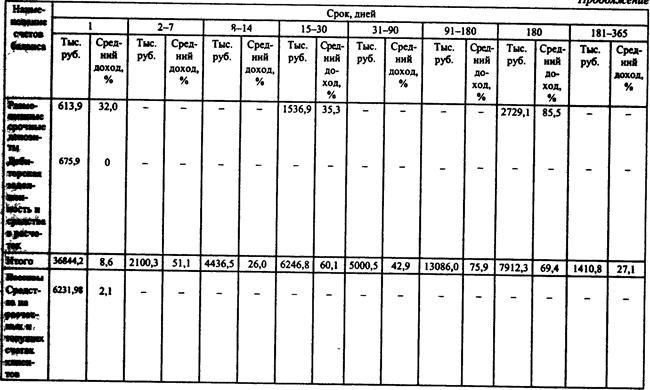

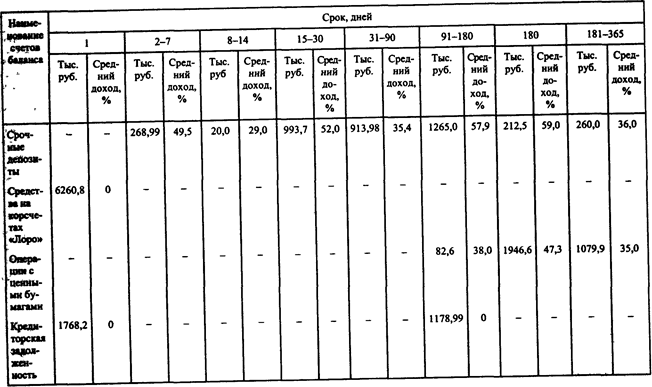

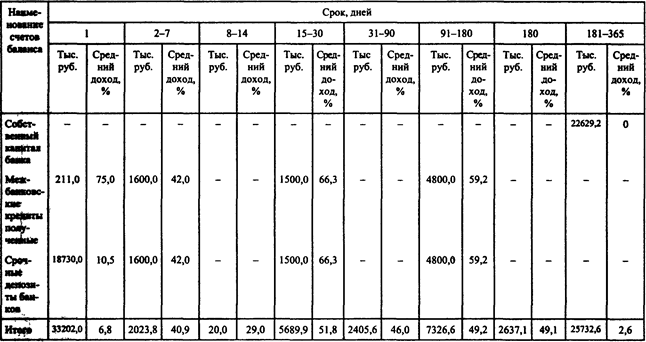

ЗАДАЧА 3.10

Распределение активов и пассивов банка на 17 августа приведено в табл. 3.6. Самый ликвидный актив (денежные средства в кассе и на корреспондентских счетах) отнесен к группе активов сроком на 2-7 дней. Этот срок определен исходя из их средней оборачиваемости за последние полгода. Средства на расчетных и текущих счетах клиентов, на счетах «лоро» распределены по группам в соответствии со сроками оборачиваемости депозитов до востребования у различных групп клиентов банка.

Собственный капитал банка отнесен к самой долгосрочной группе пассивов.

При группировке остальных пассивов за основу принят срок, оставшийся до погашения требования или обязательства.

Излишек или дефицит ресурсов определен в табл. 3.6 как разница между общим размером пассивов и активов, относящихся к одной группе.

Таблица 3.5

Тыс. руб.

Таблица 3.6

Тыс. руб.

Требуется:

1. Выполнить счетную проверку предложенной в табл. 3.6 группировки активов и пассивов.

2. На основе данных о дефиците и излишке ресурсов определить, с какой группой активов-пассивов связан риск несбалансированной ликвидности.

3. Объясните, какие меры может принять банк для сглаживания риска.

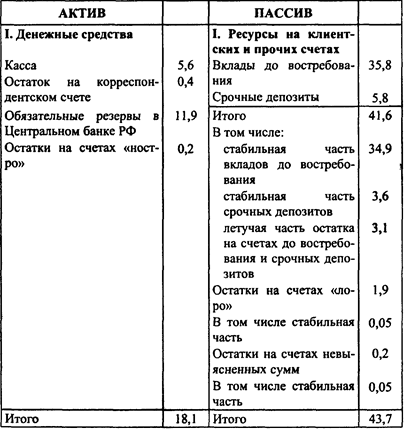

ЗАДАЧА 3.11

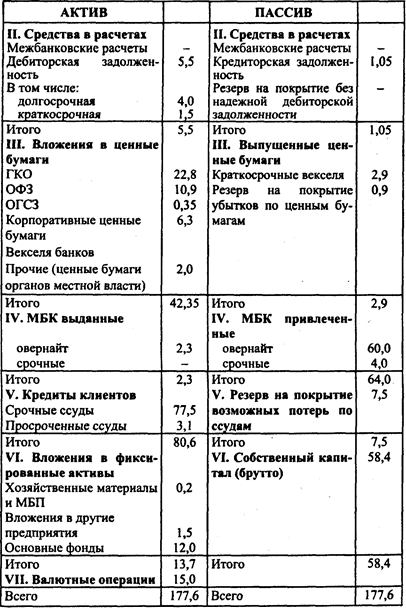

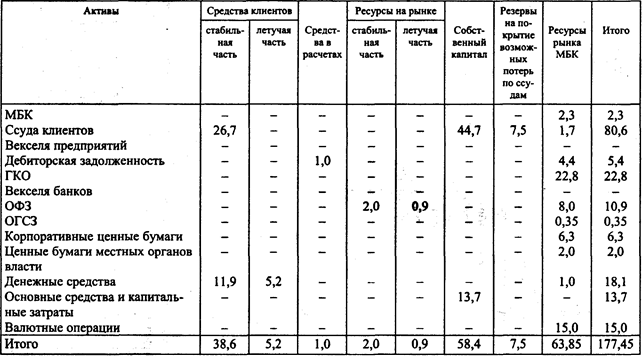

Реструктурированный баланс коммерческого банка, приведенный в табл. 3.7, включает семь групп активов и шесть групп пассивов. Группы активов (денежные средства, средства в расчетах, вложения в ценные бумаги, МБК выданные, вложения в фиксированные активы и валютные операции) расположены по мере снижения ликвидности. Группы пассивов (ресурсы на клиентских и прочих счетах, средства в расчетах, выпущенные ценные бумаги, МБК привлеченные, резерв на покрытие возможных потерь по ссудам, собственный капитал) расположены по мере снижения востребуемости и роста стабильности. При этом в денежных средствах (I группа актива) выделена неликвидная их часть - обязательные резервы в Центральном банке. В группе депозитных ресурсов (I группа пассива) выделена стабильная часть - стабильная часть вкладов до востребования и срочных депозитов. Из средств в расчетах (II группа) выделена рисковая часть, требующая стабильных ресурсов, - длительная дебиторская задолженность. В группе кредитов клиентам (V группа) наиболее рисковой частью является просроченная задолженность.

Ресурсы распределяются по активам на дату баланса с учетом следующих приоритетов:

• стабильные ресурсы используются в первую очередь для покрытия низколиквидных активов;

• летучие депозитные ресурсы распределяются прежде всего между высоколиквидными активами;

• ресурсы, привлеченные с отдельных сегментов рынка (рынок МБК, рынок ценных бумаг), размещаются в первую очередь на этих сегментах;

•депозитные ресурсы являются основой развития ссудных операций;

• собственный капитал служит основой формирования фиксированных активов;

• учитывается целевое назначение отдельных видов ресурсов (например, целевое назначение фондов покрытия рисков).

С учетом этих приоритетов ресурсы размещены по активным операциям (табл. 3.8).

Таблица 3.7

Млн. руб.

Продолжение

Таблица 3.8

Млрд. руб.

Глава 4

КРЕДИТОСПОСОБНОСТЬ КЛИЕНТА КОММЕРЧЕСКОГО БАНКА

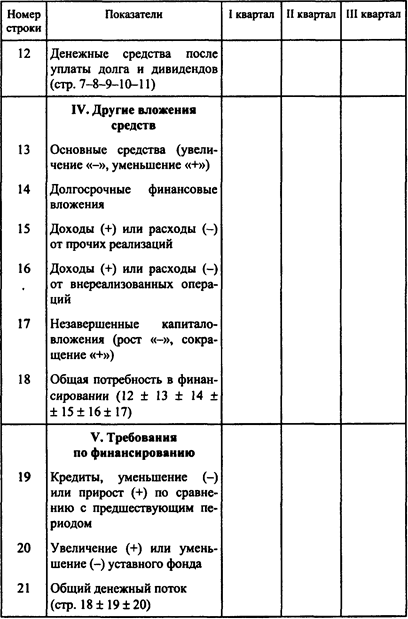

При анализе кредитоспособности клиентов коммерческого банка опираются на метод коэффициентов и денежный поток. Каждый из методов имеет свои достоинства и недостатки. Только комплексная оценка финансового состояния заемщика может дать объективную картину о его способности вернуть кредит.

Метод коэффициентов обычно ограничен кругом показателей. Среди них показатели, характеризующие основные параметры работы заемщика с количественной стороны, и ряд коэффициентов, используемых для оценки качества активов и обязательств.

Количественная оценка кредитоспособности основана на коэффициентах ликвидности; финансового левереджа, включая показатели обеспеченности собственными источниками средств и собственными оборотными средствами; показателях прибыльности клиента и др. Коэффициенты ликвидности обычно рассчитываются как коэффициенты мгновенной, быстрой и текущей ликвидности. Коэффициент текущей ликвидности (покрытия) показывает, насколько краткосрочная задолженность клиента покрыта оборотными активами.

Показатели, используемые для оценки качества активов и обязательств, отражают срок оборота дебиторской задолженности по ее видам, материальных запасов и кредиторской задолженности. Зная динамику оборачиваемости активов и обязательств клиента, аналитик кредитного отдела получает хорошую возможность корректно оценить вышеназванные коэффициенты, не приукрашивая их количественное значение.

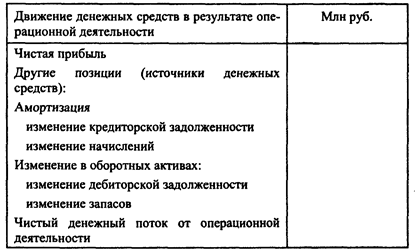

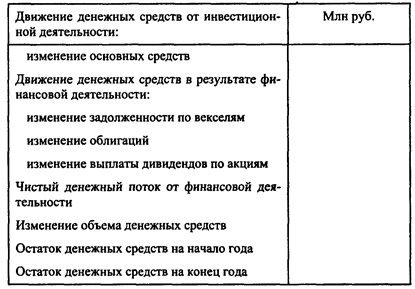

Денежный поток заемщика является прекрасным инструментом, позволяющим аналитику проанализировать, какие виды деятельности заемщика и в какой мере влияли на прирост наличности по его счетам. Для этого все потоки денежных средств, вызванные деятельностью клиента, можно распределить при прямом методе анализа на три основные группы:

• поток денежных средств от текущей (производственно-хозяйственной) деятельности заемщика;

• поток от инвестиционной деятельности;

• поток денежных средств от финансовой деятельности.

Совокупность названных видов потоков денежных средств позволяет оценить их влияние на изменение остатка денежных средств по расчетному счету, в кассе и прочих денежных средств, хранящихся в банке, а также выявить меру влияния каждого из них с учетом их значимости.

При косвенном методе анализа выделяются блоки, позволяющие оценить разные аспекты управления деятельностью клиента:

• средства, полученные от прибыльных операций;

• поступления (расходы) по текущим операциям;

• финансовые обязательства;

• другие вложения средств;

• требования по финансированию.

Такая структура анализа позволяет оценить, как управляют прибылью, запасами и расчетами, налоговыми, процентными и другими платежами, инвестициями и прочими активами-пассивами, соотношением между собственным капиталом и кредитами.

Параграф 4.1 посвящен оценке кредитоспособности клиента банка на основе финансовых коэффициентов. Задача 4.1 знакомит с методикой расчета коэффициентов кредитоспособности, относящихся к различным группам. В задачах 4.2-4.5 показаны приемы оценки уровня кредитоспособности клиента на основе финансовых коэффициентов. В условиях приведены модели форм этого анализа.

В параграфе 4.2 рассмотрены методы анализа денежного потока заемщика. В задачах 4.6 и 4.7 предлагается использовать прямой метод, в задаче 4.8 - косвенный метод. Задача 4.9 иллюстрирует прием использования коэффициента денежного потока для оценки класса кредитоспособности клиента банка.

4.1. ОЦЕНКА КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА НА ОСНОВЕ СИСТЕМЫ ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ

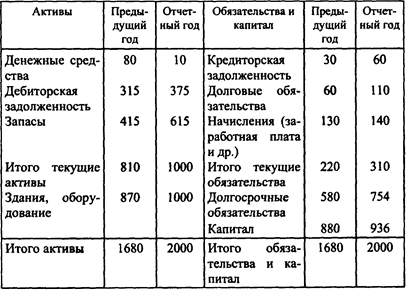

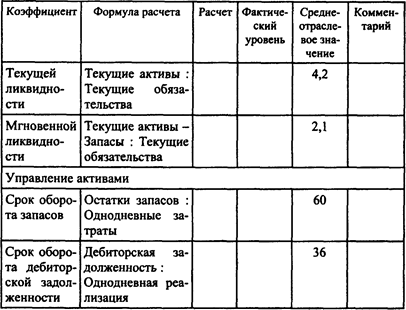

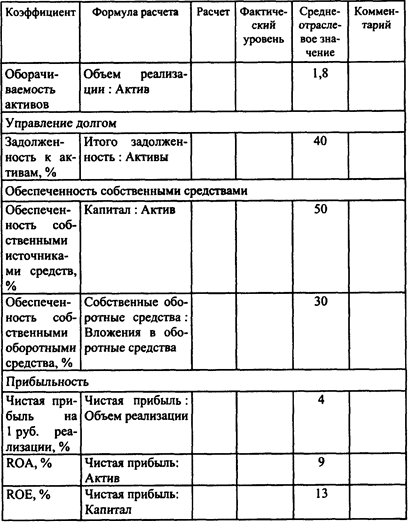

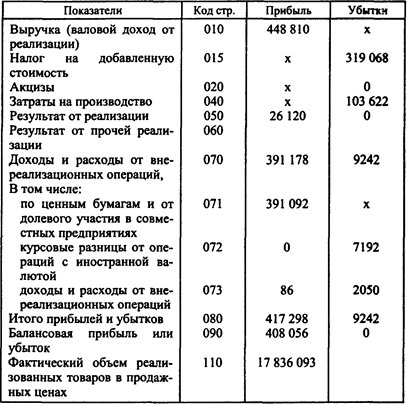

ЗАДАЧА 4.1

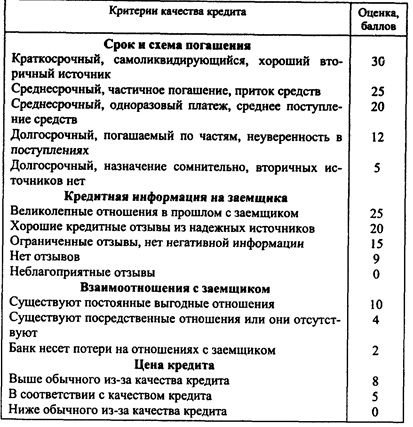

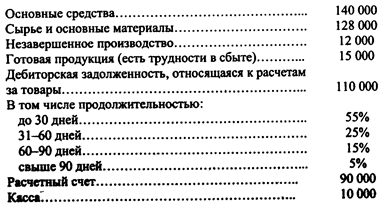

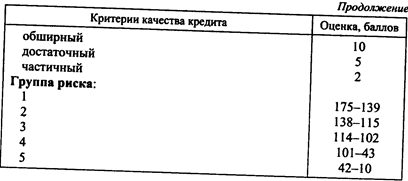

Для оценки качества ссуд, составляющих кредитный портфель, банк регулярно определяет кредитоспособность клиентов на основе системы финансовых коэффициентов. В эту систему входят коэффициент текущей ликвидности (соотношение текущих активов и текущих пассивов), быстрой ликвидности (соотношение ликвидных активов и текущих пассивов), коэффициенты оборачиваемости запасов товарно-материальных ценностей, коэффициент финансового левеража (соотношение собственного капитала и активов), коэффициент покрытия процентных платежей (соотношение прибыли до уплаты процентов и процентов, уплаченных за период).

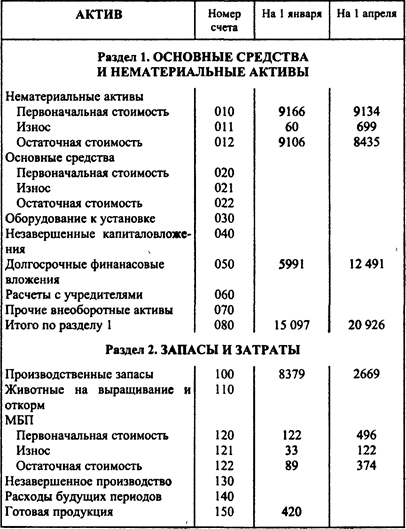

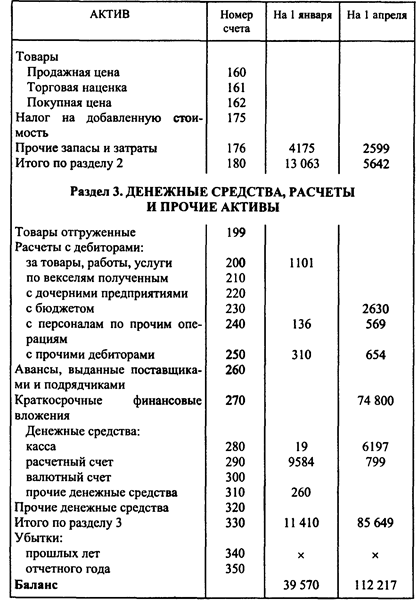

Для расчета этих коэффициентов необходимая информация берется из отчетного баланса (табл. 4.1), отчета о финансовых результатах (табл. 4.2), а также используются дополнительные сведения, предоставленные клиентом, и собственные данные банка. В частности, из расшифровки клиентом дебиторской и кредиторской задолженности видно, что она носит в основном краткосрочный характер, кроме прочих дебиторов. В их составе на начало и конец анализируемого периода была длительная дебиторская задолженность на 270 тыс. руб. Краткосрочные финансовые вложения на конец отчетного периода складывались из пакета ГКО на 50 000 тыс. руб., долговых обязательств Правительства Москвы на 500 тыс. руб. и неликвидных векселей на 24 300 тыс. руб. За отчетный квартал клиент полностью рассчитался с банком по начисленным процентам в сумме 24 530 тыс. руб.

Требуется:

1. Определить структуру текущих активов и текущих пассивов, а также их размер на начало и конец периода.

2. Определить структуру и размер ликвидных активов на начало и конец периода.

3. Рассчитать финансовые коэффициенты текущей и быстрой ликвидности, оборачиваемости запасов и дебиторской задолженности, покрытия процентных платежей.

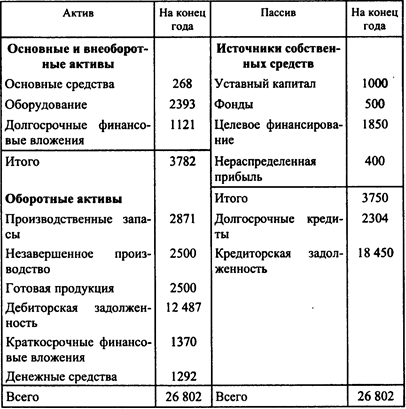

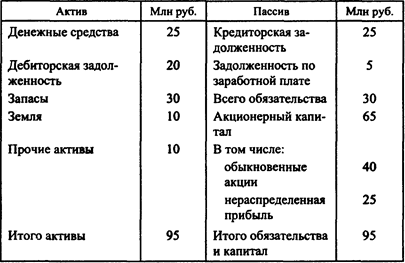

Таблица 4.1

Тыс. руб.

Продолжение

Продолжение

Продолжение

Таблица 4.2

Данные о финансовых результатах и их использовании предприятия С* за 3 месяца

ЗАДАЧА 4.2

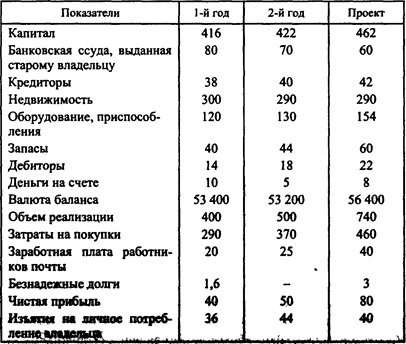

Производственное предприятие «Превосходное» специализируется на выпуске продуктов питания. В конце года менеджер предприятия оценил итоги деятельности за истекший год, а также перспективы на будущий год. В нем предприятие намеривается расширять свою деятельность. Реализовать намеченные планы без получения кредита невозможно. Финансовый директор подготовил отчетность для коммерческого банка за два последних года и представил ее в коммерческий банк «Бизнес». Ранее предприятие не обращалось в банк за кредитом. Кредитный работник приступил к анализу кредитоспособности клиента на основе финансовых коэффициентов и показателей. Используя имеющуюся информацию (табл. 4.3 и 4.4), окажите помощь кредитному работнику в анализе и расчете показателей кредитоспособности предприятия «Превосходное». Форма отчета приведена в табл. 4.5.

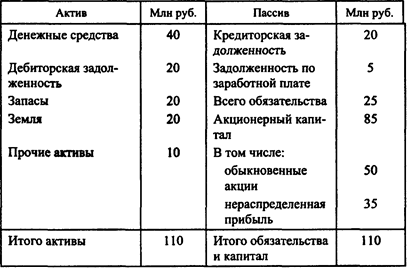

Таблица 4.3

Балансовый отчет предприятия «Превосходное»

Млн. руб.

Таблица 4.4

Отчет о финансовых результатах за два предшествовавших года

Млн. руб.

Таблица 4.5

Сводная таблица финансовых коэффициентов и показателей

Продолжение

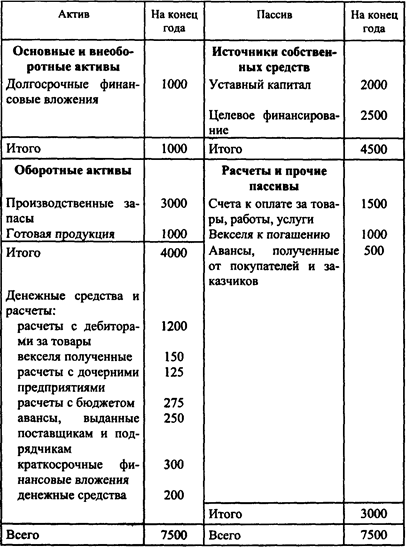

ЗАДАЧА 4.3

Коммерческая фирма «Капитал» занимается торгово-посреднической деятельностью. Для закупки очередной партии товаров фирма решила обратиться в банк за кредитом, предоставив кредитному инспектору банка отчетность на последнюю отчетную дату (табл. 4.6).

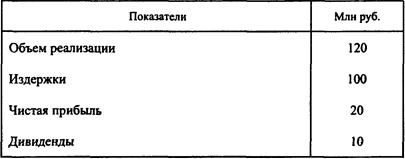

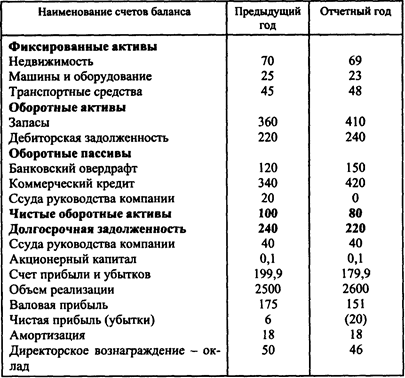

Таблица 4.6

Тыс. руб.

Отчет о финансовых результатах

Тыс. руб.

Требуется.

На основании отчетности предприятия рассчитать показатели ликвидности и дать им оценку.

Справка

В среднем по отрасли срок оборота дебиторской задолженности составляет 32 дня, срок оборота производственных запасов - 65 дней и срок оборота готовой продукции - 12 дней.

В статье «Краткосрочные финансовые вложения» отражены векселя банка, в котором обслуживается фирма «Капитал».

Критериальные уровни показателей ликвидности:

коэффициенты мгновенной и текущей ликвидности (Км

и Кт

)

Класс.......................................... I II III

Км

.............................................. 0.75 0.5 0,35

Кт

............................................... 2,3 1.7 1,2

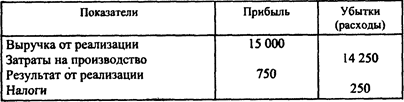

ЗАДАЧА 4.4

Предприятие А обратилось в банк за кредитом для приобретения нового вида сырья. Оно является клиентом банка и уже имеет ссудную задолженность по ранее полученному кредиту на приобретение оборудования.

Предложите свои рекомендации кредитному работнику банка по проведению оценки предприятия А для получения краткосрочного целевого кредита.

Требуется:

1. Рассчитать показатели ликвидности, обеспеченности собственными средствами и другие, исходя из имеющейся информации (табл. 4.7).

2. Дать оценку полученным показателям и рекомендации кредитному работнику.

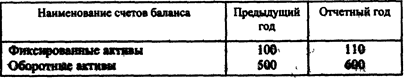

Таблица 4.7

Балансовый отчет предприятия А

Тыс. руб.

Справка

Среднеотраслевой показатель ликвидности - 0,6 (I класс), покрытия - 2,5 (I класс).

Выручка от реализации продукции за 1997 г. составила 250 млн руб., а доля затрат на производство в выручке от реализации продукции - 60%.

ЗАДАЧА 4.5

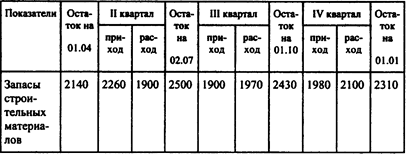

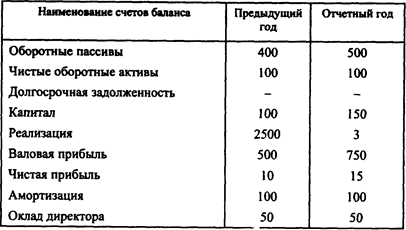

Деятельность предприятия характеризуется данными, приведенными в табл. 4.8.

Таблица 4.8

Тыс. руб.

Требуется:

1. Рассчитать коэффициенты финансового левеража и прибыльности на начало и конец периода.

2. Оценить возможность повышения класса кредитоспособности клиента по уровню указанных коэффициентов, принимая стандарты мирового значения.

Справочно:

по мировым стандартам значение соотношения всех долговых обязательств и собственного капитала должно находиться в пределах от 0,25 до 0,6, всех долговых обязательств и акционерного капитала - от 0,66 до 0,2.

4.2. АНАЛИЗ ДЕНЕЖНОГО ПОТОКА

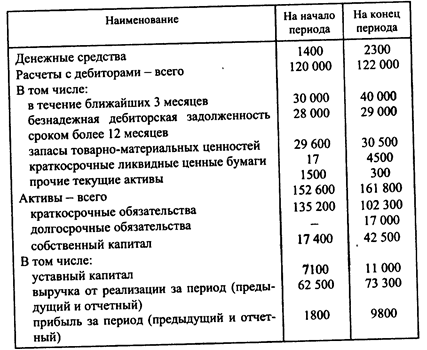

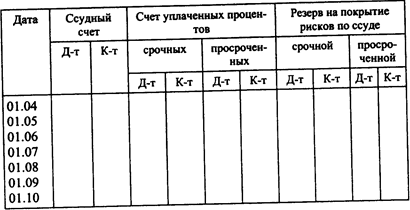

ЗАДАЧА 4.6