Содержание

| Введение ____________________________________________________ |

3 |

| 1. Теория инфляции _____________________________________________ |

5 |

| 1.1. Сущность, причины и виды инфляции. Социально-экономические последствия инфляции ____________________________________________ |

6

|

| 1.2. Методы измерения инфляции __________________________________ |

10 |

| 1.3. Антиинфляционная политика государства ________________________ |

12 |

| 2. Меры антиинфляционной политики и их эффективность на различных этапах развития российской экономики ______________________________ |

16

|

| 3. Антиинфляционная политика в 2008 – 2009 годах __________________ |

21 |

| 3.1. Анализ инфляции 2008 – 2009 годов ____________________________ |

21 |

| 3.2. Направления антиинфляционной политики на 2008 – 2009 годы ______ |

24 |

| Заключение __________________________________________________ |

29 |

| Список использованных источников ______________________________ |

31 |

| Приложения _________________________________________________ |

33 |

Введение

Инфляция существует уже длительное время. По своему происхождению инфляция – явление, связанное с движением денег. Но, зарождаясь на денежном рынке, «вирусы инфляции» распространяются за пределы этой сферы, вызывая негативные процессы в других частях «экономического организма»: поражают производство, потребление и т.д.

Инфляция является сложным социально-экономическим явлением, порождаемым диспропорциями воспроизводства в различных сферах рыночного хозяйства. Она представляет собой одну из наиболее острых проблем современного развития экономики во многих странах мира. Проявлением инфляции является повышение общего уровня цен в стране, которое возникает в связи с длительным неравновесием на большинстве рынков в пользу спроса, то есть это дисбаланс между совокупным спросом и совокупным предложением.

Инфляция – одна из самых тяжелых экономических болезней ХХ столетия и начала ХХI века. Ее симптомы зафиксированы в хозяйствах рыночного типа. Не имеют иммунитета против инфляции и те экономики, где механизмы рынка разрушены административно-командной системой. Чем более запущена инфляционная болезнь, тем сложнее стоящая перед государством проблема, тем объемнее комплекс мер антиинфляционного регулирования.

Способность государства поддерживать уровень инфляции на приемлемом уровне свидетельствует об эффективности экономической политики, в том числе денежно-кредитной, об устойчивости и динамизме всей экономической системы. Снижение уровня инфляции в России определено в качестве одной из важнейших задач денежно-кредитной и бюджетной политики на ближайшие годы[1,7].

Сегодня, в условиях мирового финансово кризиса, вопросы антиинфляционного регулирования экономики как никогда актуальны.

Целью данной курсовой работы является изучение антиинфляционной политики государства как системы мер по предупреждению и преодолению инфляции.

В соответствии с указанной целью в работе были поставлены следующие задачи:

1. Раскрыть понятие и сущность инфляции, причины ее возникновения, экономические и социальные последствия.

2. Изучить механизмы антиинфляционного регулирования и методы борьбы с инфляцией.

3. Провести анализ инфляции в России с целью определения причин данного явления и выявления особенностей борьбы с ней.

4. Раскрыть цели и инструменты антиинфляционной политики в 2008 – 2009 годах.

На наш взгляд, наиболее рационально можно реализовать поставленные задачи, изложив материал в следующей последовательности:

В первой главе изложены общее понятие инфляции, её экономическое содержание, виды и причины. Также в первой главе мы осветили вопросы, касающиеся социально-экономических последствий инфляции, и мер антиинфляционного регулирования.

Вторая глава посвящена анализу антиинфляционной политики в России, проведен анализ развития и регулирования российской инфляции.

В третьей главе рассматривается динамика инфляции 2008 – 2009 годов, особенности целей и инструментов антиинфляционной политики в условиях финансовой нестабильности.

При написании курсовой работы применялись следующие методы исследования: монографический, исторический, экономико-статистический, аналитический, логический и другие.

Информационной базой для написания работы послужили нормативные акты по рассматриваемому вопросу; материалы различных учебников по экономической теории, где приведены основные теоретические аспекты вопроса, касающиеся инфляции; материалы периодической печати по изучаемой проблеме; данные Госкомстата, в том числе размещенные на официальном сайте данного государственного органа.

1. Теория инфляции

1.1.

Сущность, причины и виды инфляции. Социально-экономические последствия инфляции

Как экономическое явление инфляция существует уже длительное время. Считается, что она появилась с возникновением денег, с функционированием которых неразрывно связана.

Термин «инфляция» (от лат. inflatio) буквально означает «вздутие». И действительно, финансирование государственных расходов (например, в периоды экстремального развития экономики во время войн, революций) при помощи бумажно-денежной эмиссии с прекращением размена банкнот на металл приводило к «вздутию» денежного обращения и обесценению бумажных денег.

Существуют различные определения инфляции. Инфляцию характеризуют как:

обесценивание денежной единицы, уменьшение ее покупательской способности;

повышение общего уровня цен в стране, возникающее в связи с длительным неравновесием на большинстве рынков в пользу спроса;

социально-экономическое явление, порождаемое диспропорциями воспроизводства;

многофакторное явление, обусловленное действием ряда причин, ведущих к росту диспропорций общественного производства и оказывающих влияние на цены в сторону их повышения.

Следует отметить, сколько бы ни было определений инфляции, не одно из них не может охватить все содержание инфляции как явления экономической жизни. Они лишь отражают ее черты.

Наиболее общее, традиционное определение инфляции – переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен.

Однако определение инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену.

Это сложное социальное явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Независимо от состояния денежной сферы товарные цены могут возрасти вследствие изменений в динамике производительности труда, циклических и сезонных колебаний, структурных сдвигов в системе воспроизводства, монополизации рынка, государственного регулирования экономики, введения новых ставок налогов, девальвации и ревальвации денежной единицы, изменения конъюнктуры рынка, воздействия внешнеэкономических связей, стихийных бедствий и т.п.

Современной инфляции присущ ряд отличительных особенностей. Так, ее прежний локальный характер сменился на повсеместный, всеохватывающий, периодичность приобрела хронический вид, и воздействуют на нее не только денежные факторы, как раньше, но и другие [12].

К первой группе таких факторов относятся те, которые вызывают превышение денежного спроса над товарным предложением, в результате чего происходит нарушение требований закона денежного обращения.

Вторая группа объединяет факторы, которые обуславливают рост издержек и цен товаров, поддерживаемый последующим подтягиванием денежной массы к их возросшему уровню. В действительности обе группы факторов переплетаются и взаимодействуют друг с другом, вызывая рост цен на товары и услуги, или инфляцию.

Будучи многоаспектным явлением, инфляция имеет множество форм (видов, типов) своего проявления. В экономической литературе вид инфляции определяют по различным критериям.

По темпам роста цен

различают следующие виды инфляции [10]:

а) нормальная инфляция

– при темпе 3 – 3,5% в год, ее можно считать полезной для экономики;

б) умеренная

, или ползучая инфляция – при темпе инфляции до 10% в год. Она характерна для большинства стран с развитой рыночной экономикой и является элементом нормального развития экономики;

в) галопирующая инфляция

– характеризуется ростом цен до 200% в год. Она проявляется не только в росте цен, но и в превышении спроса над предложением, причем избыточный положительный спрос не стимулирует рост предложения. Такая инфляция уже опасна для экономики и требует проведения антиинфляционных мер;

г) гиперинфляция

– при темпе инфляции 50% в месяц и более на протяжении более 6 месяцев. При гиперинфляции стоимость денег падает так быстро, что они уже не выполняют своих главных функций, растет бартер.

По форме проявления

инфляция бывает открытая и подавленная (скрытая) [25].

Открытая инфляция

присуща экономике рыночного типа, где цены определяются исключительно взаимодействием спроса и предложения, где не существует командно установленных цен.

Инфляция бывает не только открытой. Случается, что государство, обеспокоенное инфляционным неравновесием рынков, обращает внимание не столько на породившие его причины, сколько на последствия. Вместо того, чтобы систематически заниматься противоинфляционной профилактикой и, если это необходимо, методично демонстрировать уже сложившиеся механизмы инфляции, оно пытается подавить формы ее проявления. Делается это по-разному. Например, вводится временное замораживание цен и доходов, устанавливаются верхние пределы их роста и т.д. Иногда государство ставит перед собой задачу удержать динамику заработной платы на уровне, не превышающем темп роста производительности труда. Практика свидетельствует о том, что возможен и крайний вариант – тотальный административный контроль над ценами и доходами. Когда события разворачиваются именно так, открытая инфляция уступает место подавленной

.

Одно из ведущих звеньев механизма подавленной инфляции связано с неизбежным возникновением разрыва между административно установленными ценами и другими, куда более высокими, которые выравнивают предложение с инфляционным спросом. Появляется мощный экономический стимул, вызывающий перемещение товарных масс из официальной экономики в теневую.

Подавленная инфляция лишает производителей стимулов, так как цены ограничены и не зависят от спроса, что препятствует расширению производства и предложения.

По причинам возникновения

различают инфляцию издержек и инфляцию спроса.

Инфляция издержек (инфляция предложения)

возникает в результате роста объема издержек, например, за счет сильного роста зарплаты, несоразмерного с ростом производительности труда. Рост цен на факторы производства (сырье, энергоносители, рабочую силу и т.д.) сокращает прибыль фирм, что приводит к уменьшению совокупного предложения.

Рисунок 1 – Инфляция издержек [10]

Инфляция издержек может быть изображена графически (рис.1). Смещение кривой совокупного предложения влево (АS1->АS2) в результате действия указанных причин отражает увеличение издержек на единицу продукции, при возрастании цен (Р1->Р2) сокращается реальный объем производства (Q2 < Q1), или реальный ВНП.

Инфляция спроса

вызывается увеличением спроса. При этом скорость роста спроса превышает скорость роста предложения. В общем плане инфляция спроса обозначает нарушение равновесия между совокупным спросом и совокупном предложением. Сдвиг кривой совокупного спроса вправо от AD1 к AD2 ведет к росту цен, если экономика находится на промежуточном или классическом отрезках кривой совокупного предложения. Графически инфляция спроса продемонстрирована на рис.2.

Здесь денежная масса существенно и быстро опережает количество товаров и услуг в обращении (образно говоря, слишком большое количество денег охотится за слишком малым количеством товаров).

Рисунок 2 – Инфляция спроса [10]

По степени соответствия прогнозам

выделяют два типа инфляции: ожидаемую и неожидаемую [20]. В первом случае можно прогнозировать инфляцию на какой-либо период, зачастую она является прямым результатом действий правительства страны. Неожидаемая инфляция

возникает стихийно и характеризуется внезапным скачком цен. В этом случае повышение цен даже на 10% может привести к существенному снижению эффективности деятельности фирм и снижению доходов населения.

Следующий критерий при определении вида инфляции – это соотношение роста цен по различным товарным группам

. Здесь различают сбалансированную и несбалансированную инфляцию [10].

Сбалансированная инфляция

характеризуется тем, что цены на различные виды товаров относительно друг друга не меняются. Опасности для экономики страны она не представляет, т.к. факторы производства и конечный продукт дорожают на одинаковую величину.

При несбалансированной инфляции

цены на различные виды товаров постепенно меняются по отношению друг к другу, причем в разных пропорциях. В России наблюдается именно этот вид инфляции.

Обычно в основе инфляции лежит несоответствие денежного спроса и товарной массы – спрос на товары и услуги превышает размеры товарооборота, что создает условия для того, чтобы производители и поставщики поднимали цены независимо от уровня издержек. Но не всякое повышение цен вызывает инфляцию. К инфляционным причинам относятся [13]:

1. Несбалансированность государственных расходов и доходов, выражающаяся в дефиците госбюджета. Если этот дефицит финансируется за счет займов в Центральном эмиссионном банке страны, другими словами, за счет активного использования «печатного станка», это приводит к росту массы денег в обращении.

2. Особенно инфляционно опасными являются инвестиции, связанные с милитаризацией экономики. Так, непроизводительное потребление национального дохода на военные цели означает не только потерю общественного богатства. Одновременно военные ассигнования создают дополнительный платежеспособный спрос, что ведет к росту денежной массы без соответствующего товарного покрытия. Рост военных расходов является одной из главных причин хронических дефицитов государственного бюджета и увеличения государственного долга во многих странах, для покрытия которого государство увеличивает денежную массу.

3. Отсутствие чистого свободного рынка и совершенной конкуренции как его части. Современный рынок – это в значительной степени олигополистический рынок. Поскольку олигополист заинтересован в сокращении производства и предложения товаров создается дефицит, используемый им для поддержания или поднятия цены на товар.

4. Импортируемая инфляция, роль которой возрастает с ростом открытости экономики и вовлечения ее в мирохозяйственные связи той или иной страны. Возможности для борьбы у государства ограничены.

5. Возникновение у инфляции самоподдерживающегося характера. Население и хозяйственные субъекты привыкают к постоянному повышению уровня цен. Население требует повышения заработной платы и запасается товарами, впрок ожидая их скорое подорожание. Производители же опасаются повышения цен со стороны своих поставщиков, одновременно закладывая в цену своих товаров прогнозируемый ими рост цен на комплектующие и раскачивают тем самым маховик инфляции. Живой пример таких инфляционных ожиданий мы можем наблюдать в своей повседневной жизни.

Наконец нельзя не отметить традиционно классическую причину инфляции. Современное денежное обращение осуществляется бумажными знаками, прервавшими всякую связь с золотом. В эпоху «золотых денег» их избыток преодолевался «уходом» золота из сферы обращения в сферу накопления, оно становилось сокровищем. В отличие от золотых денег, бумажным просто некуда уйти: сфера обращения их единственная обитель. Рост цен требует для обращения еще большего количества денежных знаков, а каждая новая их порция ведет к новому росту цен. За внедрение бумажных денег человечеству приходится расплачиваться.

Множество причин инфляции отмечается практически во всех странах. Однако комбинация различных факторов этого процесса зависит от конкретных экономических условий.

Многообразием причин инфляции объясняется и разнообразие ее последствий. Небольшие ее темпы содействуют временному оживлению рыночной конъюнктуры, а по мере углубления она превращается в серьезное препятствие для воспроизводства, обостряет экономическую и социальную напряженность в обществе.

Высокие темпы роста общего уровня цен дезорганизуют хозяйство, наносят серьезный экономический ущерб как крупным корпорациям, так и мелкому бизнесу из-за неопределенности рыночной конъюнктуры. В результате неравномерного роста цен усиливаются диспропорции между отраслями экономики, искажается структура потребительского спроса, цена перестает быть объективным информационным сигналом для предпринимателя и потребителя.

Во время инфляции активизируется бегство от денег к товарам, возрождается бартер. Инфляция обесценивает все виды поступлений денег домохозяйствам, предприятиям и государству, а также сбережения. Потери несут банки и учреждения, предоставляющие кредит, одновременно кто-то выигрывает. В нарушенном хозяйственном механизме падает реальная зарплата, растет безработица, а вместе с ними социальная напряженность.

1.2. Методы измерения инфляции

Наиболее распространенным методом измерения инфляции является индекс потребительских цен (Consumer Price Index, CPI), который рассчитывается по отношению к базовому периоду.

Индекс потребительских цен

(ИПЦ) характеризует изменение во времени общего уровня цен на товары и услуги, приобретаемые населением для непроизводственного потребления [3].

Он измеряет отношение стоимости фиксированного набора товаров и услуг в ценах текущего периода к его стоимости в ценах предыдущего (базисного) периода.

ИПЦ является одним из важнейших показателей, характеризующих инфляционные процессы в стране, и используется в целях осуществления государственной финансовой и денежно-кредитной политики, анализа и прогноза ценовых процессов в экономике, пересмотра минимальных социальных гарантий населению, решения отдельных правовых споров.

Расчет ИПЦ – достаточно сложная задача. Необходимо составить систему классификации всех товаров и умело проводить их группировки по определенным признакам.

Расчет ИПЦ осуществляется в соответствии с модифицированной формулой Ласпейреса [3]:

(1) (1)

где:

|

– сводный индекс потребительских цен и тарифов по группе товаров (услуг); |

|

– доля расходов домашних хозяйств на приобретение товара (услуги)-представителя (вес базисного периода); |

|

– индекс цен (тарифов) по товару (услуге)-представителю отчетного месяца к декабрю предыдущего года; |

|

– индекс цен (тарифов) по товару (услуге)-представителю предыдущего месяца к декабрю предыдущего года; |

|

– текущий период; |

|

– предыдущий период; |

| n

|

– количество товаров (услуг). |

В России Федеральная служба государственной статистики публикует официальные индексы потребительских цен еженедельно [28] в разрезе субъектов и по Российской Федерации в целом. Также размещается информация о динамике ИПЦ в зарубежных странах.

В качестве иллюстрации приведем данные об индексах потребительских цен в России и зарубежных странах в январе – марте 2009 года (таблица 1).

Таблица 1 – Индексы потребительских цен, % [28]

| Наименование государства |

К предыдущему месяцу |

Март 2009г.

в % к

декабрю 2008г

|

| январь |

февраль |

март |

| 1 |

2 |

3 |

4 |

5 |

| Австрия |

99,4 |

100,5 |

100,3 |

100,1 |

| Беларусь |

104,1 |

101,2 |

100,6 |

106,1 |

| Беларусь |

104,1 |

101,2 |

100,6 |

106,1 |

| Бельгия |

98,1 |

102,3 |

99,4 |

99,8 |

| Болгария |

100,4 |

100,4 |

99,7 |

100,5 |

| Бразилия |

100,5 |

100,6 |

100,2 |

101,2 |

| Венгрия |

100,7 |

100,8 |

100,5 |

102,0 |

| Германия |

99,4 |

100,7 |

99,8 |

99,9 |

| Греция |

99,5 |

98,9 |

102,0 |

100,3 |

| Ирландия |

99,2 |

100,2 |

100,1 |

99,4 |

| Испания |

98,7 |

100,0 |

100,2 |

98,9 |

| Италия |

98,3 |

100,2 |

101,2 |

99,7 |

| Казахстан |

100,3 |

100,8 |

100,8 |

102,0 |

| Канада |

99,7 |

100,7 |

100,2 |

100,6 |

| Кипр |

97,7 |

100,0 |

101,4 |

99,0 |

| Люксембург |

98,9 |

101,8 |

99,9 |

100,5 |

| Мальта |

97,8 |

100,8 |

101,5 |

100,1 |

| Россия |

102,4 |

101,7 |

101,3 |

105,4 |

| Словакия |

100,3 |

100,0 |

99,7 |

100,1 |

| США |

100,4 |

100,5 |

100,2 |

101,2 |

| Украина |

102,9 |

101,5 |

101,4 |

105,9 |

| Эстония |

99,4 |

99,6 |

99,5 |

98,5 |

В марте 2009 г. среди рассматриваемых стран наибольшее увеличение потребительских цен по сравнению с предыдущим месяцем было отмечено в Греции – на 2,0%, на Мальте, Кипре и в Украине – на 1,4 – 1,5%. С начала года потребительские товары и услуги более всего подорожали в Беларуси – на 6,1% и в Украине – на 5,9%.

Снижение потребительских цен по сравнению с предыдущим месяцем наблюдалось в Бельгии, Болгарии, Германии, Люксембурге, Словакии, Эстонии (на 0,1 – 0,6%), по сравнению с декабрем 2008г. – в Бельгии, Германии, Ирландии, Испании, Италии, на Кипре, в Португалии, Эстонии.

В России цены на товары и услуги возросли за месяц на 1,3%, по сравнению с декабрем 2008г. – на 5,4%

Помимо индекса потребительских цен существует другие методы, которые позволяют рассчитать инфляцию. Как правило, используются несколько основных методов:

Индекс цен производителей

(Producer Price Index, PPI) — отражает себестоимость производства без учета добавочной цены дистрибуции и налогов с продаж. Значение PPI опережает по времени данные CPI.

Индекс расходов на проживание

(Cost-of-living Index, COLI) — учитывает баланс повышения доходов и роста расходов.

Индекс цены активов:

акций, недвижимости, цены заемного капитала и пр. Обычно цены на активы, растут быстрее цен потребительских товаров и стоимости денег. Поэтому владельцы активов вследствие инфляции только богатеют.

Дефлятор ВВП

(GDP Deflator) — рассчитывается как изменение в цене на группы одинаковых товаров.

Паритет покупательной способности национальной валюты и изменение курса валют.

Индекс Пааше

– показывает отношение текущих потребительских расходов к расходам на приобретение такого же ассортиментного набора в ценах базисного периода.

1.3. Антиинфляционная политика государства

Негативные социальные и экономические последствия инфляции вынуждают правительства разных стран проводить определенную экономическую политику. Антиинфляционная политика насчитывает богатый ассортимент самых разнообразных денежно-кредитных, бюджетных мер, налоговых мероприятий, программ стабилизации и действий по регулированию и распределению доходов.

Основным способом борьбы с инфляцией должна быть борьба с ее основополагающими причинами. Целями антиинфляционной политики должны быть в первую очередь быть:

сокращение инфляционного потенциала;

предсказуемость динамики инфляции;

снижение темпов инфляции;

стабилизация цен.

Стратегическая цель антиинфляционной политики – привести темпы роста денежной массы в соответствие с темпами роста товарной массы (или реального ВВП) в краткосрочном плане, а объем и структуру совокупного предложения с объемом и структурой совокупного спроса в долгосрочном плане. Для решения этих задач должен осуществляться комплекс мер, направленных на сдерживание и регулирование всех трех компонентов инфляции: спроса, издержек и ожиданий. Оценивая характер антиинфляционной политики, можно выделить в ней два общих подхода.

В рамках первого предусматривается активная бюджетная политика

– маневрирование государственными расходами и налогами в целях воздействия на платежеспособный спрос: государство ограничивает свои расходы и повышает налоги. В результате сокращается спрос, снижаются темпы инфляции. Однако, одновременно может произойти спад инвестиций и производства, что может привести к застою и даже к явлениям, обратным первоначально поставленным целям, развиться безработица. При недостаточном спросе осуществляются программы государственных капиталовложений и других расходов (даже в условиях значительного бюджетного дефицита), понижаются налоги. Считается, что таким образом расширяется спрос на потребительские товары и услуги. Однако стимулирование спроса бюджетными средствами может усиливать инфляцию. Если сокращение бюджетного дефицита будет осуществляться путем сокращения государственных расходов, то издержки такой политики лягут на сферу, финансируемую за счет бюджета (предприятия, имеющие доступ к дешевым кредитам и дотациям, бюджетники, социальная сфера). Если она будет осуществляться за счет роста налогов на прибыль и экспортных тарифов, издержки в основном понесут предприниматели и работники негосударственных предприятий.

Второй подход рекомендуется сторонниками монетаризма. На первый план выдвигается денежно-кредитное регулирование

, косвенно и гибко воздействующее на экономическую ситуацию. Если мероприятия бюджетной политики непосредственно направлены на рынок благ, то при проведении кредитно-денежной политики объектом регулирования является денежный рынок. Суть кредитно-денежной политики состоит в воздействии на экономическую конъюнктуру через изменение количества находящихся в обращении денег (эмиссия). В экономиках рыночного типа центральные банки воздействуют на инфляцию косвенно, при помощи различных инструментов, причем влияние мер денежно-кредитной политики сказывается не сразу, а с определенными временными лагами, которые различны в разных странах и в разных условиях. Традиционными инструментами денежно-кредитной политики, влияющими на размер и структуру денежной массы, являются:

а) Операции на открытом рынке ценных бумаг

. Покупая последние, банк увеличивает денежную базу, продавая – сокращает ее. Широко используется в странах с развитым рынком ценных бумаг.

б) Учетно-процентная или дисконтная политика

. Заключается в регулировании учетной ставки процента (в РФ – ставка рефинансирования). Учетная ставка – это ставка, по которой коммерческие банки могут заимствовать денежные средства у центрального банка. Если центральный банк повышает учетную ставку, то объем заимствований уменьшается. В результате произойдет сокращение денежной массы в стране, так как уменьшатся операции коммерческих банков по предоставлению кредитов. При этом получая более дорогие заимствования, сами коммерческие банки будут повышать свои ставки по кредитам, что приведет к уменьшению спроса. При снижении учетной ставки процесс идет в обратном направлении.

в) Норма обязательного резервирования

. Обязательные резервы – это та часть суммы депозитов, которую коммерческие банки обязаны хранить в виде беспроцентных вкладов в центральном банке. Чем норма выше, тем меньше кредитов могут предоставлять коммерческие банки, и это ограничивает количество находящихся в обращении денег. Снижение нормы резервов действует в обратном направлении.

г) Валютное регулирование

. Целевые показатели валютного курса (фиксированные или фиксированные с возможностью корректировок (скользящая привязка)) предусматривают следование денежно-кредитной политики страны валюты-якоря. Целевые показатели обменных курсов лишают ЦБ самостоятельности в денежно-кредитной политике на собственном финансовом рынке; создают возможности для внешних спекулятивных атак. Достижение реального валютного курса ставится в зависимость от уровня внутренних цен. Что касается фиксированных курсов с возможностью корректировки, то после валютного кризиса 1991 г. большинство стран от них отказалось именно из-за чрезмерно высокой зависимости от внешних спекулятивных атак.

д) Таргетирование инфляции

– установление целевых показателей. Таргетирование инфляции предусматривает непосредственное следование целевым показателям инфляции. ЦБ обязан следовать одному цифровому показателю инфляции или его установленному диапазону. Таргетирование способствует укреплению доверия к данному финансовому рынку, так как показывает, что низкий уровень инфляции – главная цель политики регулирования финансового рынка в данной стране. Однако таргетирование инфляции не может быть эффективным в странах, которые не обладают устойчивостью финансового рынка.

Монетарные методы воздействия на инфляцию могут быть действенными только в условиях сбалансированной экономики, когда изменение денежного предложения затрагивает по цепочке производственных связей весь хозяйственный комплекс. В этих случаях возникновение несоответствия между денежной и товарной массами, расширение спроса в результате искусственного увеличения объема денежного предложения вызываются просчетами в денежно-кредитной политике, наличием бюджетного дефицита, нарушениями платежного баланса. Преодолеть такие несоответствия («перегрев экономики») можно, главным образом монетарными методами, воздействующими на экономику в целом в основном путем сжатия денежного предложения.

Иногда в качестве альтернативы чисто монетарным методам борьбы с инфляцией предлагают так называемую «политику цен и доходов»

. Ее суть состоит в том, что правительство замораживает цены и номинальные доходы, либо ограничивает рост денежной зарплаты ростом средней (по стране) производительности труда, а рост цен – ростом расходов на оплату труда. Сторонники такой политики считают, что контроль за ценами и доходами делает несбыточными все инфляционными ожидания (и рабочих, и предпринимателей) и таким образом уничтожает инфляционную инерцию, подрывая при этом способность монополий повышать цены, а профсоюзов – зарплату. Одновременно нужно сохранять жесткость денежной и кредитной политики, а также не допускать роста бюджетного дефицита. Только в комплексе эти меры способны снизить темпы инфляции до регулируемого уровня. Оппоненты «политики цен и доходов» считают, что такая политика не только не снижает инфляционных ожиданий, но, наоборот, провоцирует их рост. И предприниматели, и профсоюзы ждут отмены контроля, а в это время их аппетиты в отношении роста цен и доходов увеличиваются. Кумулятивный эффект отложенных инфляционных ожиданий может привести к резкому всплеску инфляции после отмены контроля. Поэтому «политика цен и доходов» может оказаться успешной лишь при ее продлении на неограниченно долгий срок, что означает подавление рынка и перевод открытой инфляции в подавленную. Такая политика использовалась для борьбы с инфляцией в ряде развивающихся странах в 80-е годы. В Аргентине, Бразилии, Перу она не дала положительного эффекта, тогда как в Мексике и Израиле она оказалась успешной.

«Шоковая терапия» и градуирование денежной массы

. Когда в стране инфляция достигает таких размеров, что грозит перерасти в гиперинфляцию, выбор правительства имеется только в отношении того как сокращать темп роста денежной массы: резко («шоковая терапия») или постепенно (градуировано). Эта дилемма решается по-разному в зависимости от социально-экономической обстановки в стране. Достоинством шоковой терапии считают то, что при ее последовательном проведении у экономических субъектов возникает доверие относительно намерений правительства и их инфляционные ожидания снижаются, следовательно, инфляция пойдет на убыль. Издержками шоковой терапии является резкое сокращение объема производства и занятости. Среди республик бывшего СССР удачными примерами шоковой терапии можно считать антиинфляционную политику, проводимую с середины 1992 г. в Эстонии, Латвии. Введя собственную валюту, эти страны защитили себя от влияния инфляционных процессов в странах рублевой зоны. Одновременно была осуществлена либерализация цен, ликвидировано большинство субсидий и дотаций, бюджетный дефицит был сведен к минимуму (1 – 1,5%).

При проведении политики постепенного снижения темпов роста денежной массы – градуирования – инфляционные ожидания порождают инфляционную инерцию – прошлая инфляция рождает будущую. Одним из факторов, порождающих инфляционную инерцию, является индексация денежных доходов, которая часто ассоциируется с защитой от инфляции, хотя на деле провоцирует ускорение роста денежной массы и самой инфляции. Попытки следовать этим путем приводили лишь к увеличению инфляции. В середине 80-х годов в большинстве стран индексация как средство приспособиться к инфляции или игнорировать ее была либо существенно модифицирована, либо прекращению Политика градуирования может оказаться успешной, если рост денежной массы и уровня цен не превышает 20 – 30% в годовом исчислении.

2. Меры антиинфляционной политики и их эффективность на различных этапах развития российской экономики

Инфляция в России возникла не в начале 90-х годов. История ее появления простирается в далекой ретроспективе, когда только первые семь послевоенных лет (1947 – 1955) оказались не во власти инфляции. Но уже с 1955 г. инфляция наблюдалась постоянно, хотя и в скрытой форме. Пороки централизованной экономики требовали огромных расходов, которые нельзя было нести, не прибегая к инфляции.

Более того, в условиях планово-централизованной экономики в СССР господствовала ошибочная концепция о неприменимости к ней самого понятия «инфляция» и о неуклонном повышении покупательной способности рубля.

Главной причиной скрытой инфляции были милитаризованная экономика и структурные перекосы в народном хозяйстве. Основные фонды страны всегда были связаны с развитием и модернизацией добывающих отраслей – нефти и газа, что было недопустимо, поскольку с позиций сравнительных издержек продукция добывающих отраслей не может быть перспективной ни с какой точки зрения. В общем, экономическая политика административно-командной системы способствовала формированию огромного инфляционного потенциала.

В условиях шокового перехода России к рыночной экономике произошли структурные изменения. В результате приватизации сформировался частный сектор, появились миллионы акционеров. Россияне были вовлечены в массовую спекулятивную игру на повышение курса ценных бумаг, а также доллара США и снижение курса рубля. Возникло множество финансовых пирамид, типа МММ на частном уровне и ГКО-ОФЗ на государственном.

Нарождающуюся рыночную экономику сотрясают финансовый, банковский, валютный кризисы в условиях экономического спада. Скрытая инфляция, проявлявшаяся ранее в товарных дефицитах, стала явной.

С 1992 г. инфляция в России переросла в стагфляцию (сочетание экономического спада – стагнации – с инфляцией). Розничные цены выросли в 1992 г. в 26, 1 раза, в 1993 г. – 9, 4 раза, в 1994 г. – 3, 2 раза , 1995 г. – 2, 3 раза [МФ] при условии снижения ВВП, промышленного производства и инвестиций.

Резкий рост импорта товаров народного потребления с 1992 г., позволивший в какой-то мере приостановить и предотвратить катастрофическое падение уровня жизни в России, стал главным фактором социальной стабильности. Но он же одновременно означал усиление зависимости от заграницы, начало массовой долларизации хозяйственных отношений в стране. Выбранный курс реформ предполагал «жизнь взаймы», наращивание внешнего и внутреннего долга. Естественно, что следствием всего этого стал рост инфляции.

Объявляя либерализацию цен с 1 января 1992г., реформаторы, конечно, предполагали ее рост. По их расчетам цены в стране должны были возрасти не более чем в 3 – 4 раза. Фактически же рост цен составил 26 раз. Это был первый просчет, но не основной. Основная ошибка заключалась в неверном представлении о природе инфляции в России и соответственно выборе неправильных средств борьбы с ней. Нашими реформаторами была взята на вооружение одна из разновидностей количественной теории денег – монетаризм.

В этой связи с 1994 г. монетаристская антиинфляционная политика осуществлялась тремя методами:

1) ограничение эмиссии денег Центральным Банком РФ;

2) сокращение бюджетного дефицита путем секвестирования государственных расходов;

3) сдерживание колебания курса рубля по отношению к иностранным валютам путем установления их пределов и использования валютной интервенции.

Но оказалось, что монетаристскими методами невозможно подавить неденежные факторы инфляции, скрытые в сфере воспроизводства. Поэтому снижение темпа роста цен не означало достижение реальной финансовой стабилизации, поскольку не были преодолены бюджетный кризис, кризис неплатежей, дуализм денежной системы, нестабильность банковской системы, а главное – застой в экономике и инвестициях.

Вот это несоответствие природы российской инфляции и метода «борьбы» с нею и составили главную особенность инфляционной ситуации в стране в период с 1992 по 1996 год.

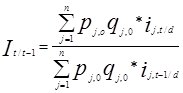

Новым явлением в России стало снижение темпа инфляции с 1996 г. и до конца августа 1998 г. Темп роста инфляции составил 21, 8% в 1996г., 11% в 1997 г., в начале 1998г. – около 1,5% (рис.3).

Рисунок 3 – Динамика индекса ИПЦ, % [28]

Антиинфляционная политика реформаторских правительств, проводимая с 1995 и до августа 1998 г., помимо безоглядного ограничения денежной массы включала в себя и так называемый безинфляционный метод покрытия дефицита бюджета. Если «замораживание» денежной массы и денежный голод в хозяйстве с самого начала вызывали сомнения, то переход от кредитования бюджета к выпуску государственных долговых обязательств внешне представлялся вполне оправданным и никакой особой критики не вызвал. Напротив, его приветствовали сторонники различных взглядов на проведение реформ в России.

Начиная с 1995 г. выпуск государственных ценных бумаг стал главным источником покрытия дефицита федерального бюджета. В течение 1995 – 1996 гг. все обстояло относительно благополучно, но затем система, что называется «начала давать сбои». Главной причиной конечного провала «цивилизованного» покрытия дефицита бюджета стало рассогласование и даже противоречие двух направлений финансовой политики: денежной и бюджетной. Денежная политика вела к падению производства и объемов доходов, а бюджетная исходила из предполагаемого возрастания хотя бы номинального объема доходов. В первые три года высокой инфляции (1992 – 1995 гг.) такое сочетание еще наблюдалось, но затем сокращение темпов инфляции, являвшееся главной целью реформаторов, затормозило рост доходов, а нагрузка на бюджет осталась прежней. С другой стороны, объем производства и реальных доходов резко сократился, и для обеспечения традиционной величины государственных расходов потребовались дополнительные, т.е. заемные средства. Их рассчитывали получить на рынке государственных ценных бумаг, и первые два года это вполне удавалось. Но затем ситуация резко ухудшилась.

Развитый и бесперебойно действующий рынок ценных бумаг предполагает определенный уровень доходов населения. Сбережения населения являются главной опорой финансовых рынков. Между тем реформаторы сами ликвидировали эту опору либерализацией цен и жесткой денежной политикой.

Более или менее существенные денежные средства были только у банков. С ними-то государство и начало игру в ГКО (государственные казначейские обязательства) и ОФЗ (облигации федерального займа). ГКО изначально базировались на очень шаткой основе: они продавались на короткий срок и были высокодоходны. Вот это и предопределило, с учетом падения производства и реальных доходов, судьбу ГКО. Государство быстро подошло к роковой черте: поступления денег от продажи новых выпусков государственных бумаг стали меньше платежей по погашению прежних выпусков (включая, разумеется, и колоссальные проценты). Это произошло уже в конце 1997 – начале 1998 г.

Еще один немаловажный дефект антиинфляционной политики в 1996 – 1998 гг. состоял в том, что в России впервые в мировой практике была применена дефляция – сжатие спроса – в условиях экономического спада путем невыплаты заработной платы, пенсий, пособий. Тем самым государство переложило свои финансовые трудности на плечи населения. Дефляция в России способствовала обострению социально-экономических противоречий, которые в конечном итоге усугубили инфляционный процесс. Одной из причин дефляционной политики явилось возведение в ранг официальной догмы либерализма и монетаристской концепции без учета трудностей перехода России к рыночной экономике и вопреки опыту зарубежных стран.

В экономической жизни России после семи лет активных рыночных реформ, после достижения официально провозглашенной финансовой стабильности разразился финансовый крах, страна, по существу, объявила себя банкротом. В тот момент правительство заявило, что государство не в состоянии осуществлять текущие платежи по внешнему и внутреннему долгу, а российские банки не в состоянии погасить свои обязательства перед вкладчиками и внешними кредиторами. Одним из первых следствий краха, естественно, стал рост цен. Потребительские цены выросли только за сентябрь 1998 г. на 38%. В общей сложности за 1998 г. рост цен превысил 80%, и это при 11% в 1997 г. [5].

Рисунок 4 – Динамика официального курса рубля по отношению к доллару США [27].

Из диаграммы видно, что курс рубля изменялся в августе – сентябре 1998 г. скачками. При этом необходимо учитывать, что инфляционные последствия скачкообразного изменения курса рубля оказываются гораздо более ощутимыми, чем если бы курс рубля «опускался» постепенно: дополнительно стимулировали рост цен массовое «бегство» от рубля, ажиотажный спрос населения на многие виды товаров и появление локальных товарных дефицитов в разгар кризиса.

Объем доходов, аккумулируемых в бюджетной системе, снижается на протяжении последних лет, сделав к 1998 г. практически невозможным нормальное финансирование бюджетной сферы. Периодически проводимые денежные зачеты в разных формах значительно искажали реальную ситуацию с доходами бюджета.

Таким образом, инфляционные последствия финансового кризиса весьма ощутимы. Это проявляется особенно рельефно, если учесть, что последовательное снижение темпов инфляции и относительное (с учетом инфляции) укрепление рубля являлись наиболее заметными достижениями в результате семи лет реформ.

Валютно-финансовый кризис 1998 г., давший толчок новому витку инфляции, доказал неэффективность монетаристских методов подавления инфляции. Становится очевидным, что для сдерживания темпов роста инфляции требуется комплексный подход к антиинфляционной политике.

В течение последних шести лет Центробанк вместе с Министерством финансов России активно проводил политику сдерживания цен, которая основывалась на принципах «стерилизации». Другими словами, она состояла из рублевых заимствований денежных средств из обращения для сокращения ликвидности и последовательном искусственном снижении курса доллара на внутреннем рынке.

С 2000 по 2004 гг. с проведением последовательной политики по сдерживанию роста цен ИПЦ уменьшился с 20,2 до 11,7% [5]. Повышение норм обязательных резервов для банков снизило объем денег в экономике. Требование обеспечения рублевых резервов для валютных активов привело к увеличению продажи валюты, что стабилизировало рубль и повысило предложение рублевых средств. Тем не менее, достижение устанавливаемых целевых показателей по инфляции в последние годы успешным назвать никак нельзя. Целевой уровень 2005 г. – 8,5% (фактически потребительские цены выросли на 10,7%), 2006 г. – также 8,5%, получилось 9%. Цель 2007 г. (8%) тоже не была достигнута [6].

Доктор экономических наук М.Ю. Малкина обнаруживает «закономерность инфляционного процесса в России – его цикличность, имеющая естественное происхождение и никаким образом не связанная с цикличностью денежно-кредитного регулирования» [15]. М.Ю. Малкина выделяет три случая усиления инфляционного процесса: взрыв 1992 – 1993 г.; инфляционный процесс, инициированный кризисом августа 1998 г.; увеличение темпов инфляции на рубеже 2004 – 2005 гг.

Все три случая усиления инфляционного процесса связаны с предшествующим накоплением дисбаланса в той или иной системе. Цикличность инфляционных процессов в российской экономике (1992, 1998, 2004 гг.) говорят о том, что в экономике действуют свои механизмы накопления скрытой инфляции, которая достигнув границы меры, превращается в открытый инфляционный процесс. В современной России стала преобладать инфляция, вызванная чрезмерными издержками (по сравнению с инфляцией спроса). В России цены растут по разным поводам: изменение курса рубля к доллару и евро (в любом направлении вопреки логике), увеличение издержек производства и обращения, тарифов естественных монополий и ЖКХ, бюджетной заработной платы, пенсий, рост мировых цен на топливо, а также инфляционные ожидания.

Из анализа приведенной в приложении 1 таблицы 1 можно заключить, что инфляция спроса каждый раз совпадает с инфляционным кризисом.

После дефолтного 1998 г. на протяжении восьми лет инфляция постепенно снижалась, а с 2007 года снова пошла в рост. А в экономике изменение тенденции значит подчас намного больше, чем показатели абсолютных величин, так как позволяет прогнозировать изменение ситуации. Причина в том, что динамика инфляции в значительной мере предопределяется уровнем инфляционных ожиданий. Последние же, в свою очередь, зависят от того, изменилась ли тенденция. В 2007 году сложилась как раз такая ситуация – инфляционные ожидания, ставшие самостоятельным фактором ускорения инфляции, выросли [19].

3. Антиинфляционная политика в 2008 – 2009 годах

3.1. Анализ инфляции 2008 – 2009 годов

В соответствии с Основными направлениями единой государственной денежно-кредитной политики на 2008 год Банк России определил задачу снизить инфляцию в 2008 году до 6 – 7%, в 2009 году – до 5,5 – 6,5% (из расчета декабрь к декабрю) [6]. На вопрос, сбылись ли прогнозы, позволит ответить анализ инфляционных процессов, происходивших в экономике страны в 2008 году и первые месяцы 2009 года.

По данным статистики индекс потребительских цен на основные товары и услуги в 2008 году составил 13,3%, за четыре месяца 2009 года – 6,2% [28].

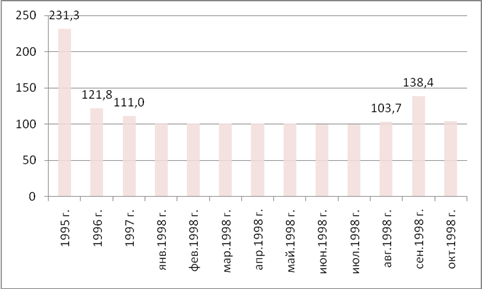

Как показывает анализ, основной рост ИПЦ и в 2008 году и в текущем году наблюдался в начале года (рис.5).

Рисунок 5 – Динамика ИПЦ за период с мая 2007 г. по апрель 2009 г. [28]

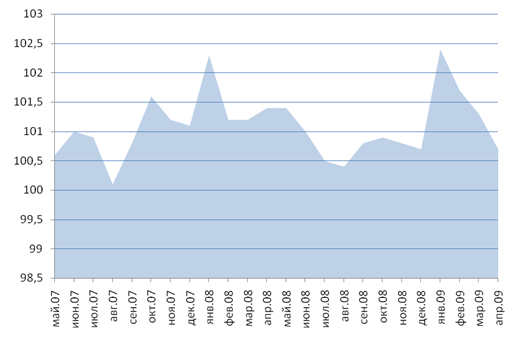

В первую очередь, это связано с подорожанием услуги (рис.6) и, прежде всего, ростом цен на услуги ЖКХ и естественных монополий (см.приложение 2).

Определяя рост тарифов на услуги ЖКХ в качестве фактора высокой инфляции в 2008 – 2009 годах, необходимо назвать и причины, почему такое стало возможным. Во-первых, тарифы на коммунальные услуги, как правило, пересматриваются в сторону увеличения почти во всех регионах с января месяца. Вторая причина, собственно порождающая первую, заключается в том, что инвестиционные потребности обветшалого ЖКХ в последние годы были всегда значительными. Тем не менее, только накачиванием в эту сферу финансовых ресурсов проблему не решить. Нужна конкуренция, а рост тарифов хоть и должен быть с превышением инфляции, но его требуется сдерживать.

Рисунок 6 – Индексы потребительских цен на товары и услуги на конец периода, в % к декабрю [28]

Данные выводы еще раз подтверждает следующая таблица. В течение первых четырех месяцев наиболее высокий индекс инфляции наблюдается на услуги (8,5% в 2008 г. и 8,7% – 2009 г.), но уже в целом по году наиболее высокими темпами растут цены на продовольственные товары (в 2008 г. они выросли на 16,5%).

Наиболее стабильное положение отмечается на рынке непродовольственных товаров, за четыре месяца текущего года цены на непродовольственные товары выросли на 4,8%, за аналогичный период предыдущего года – на 2,9%.

Таблица 2 – Индекс потребительских цен по группам товаров и услуг, % [28]

| Показатель |

2008 г. (декабрь 2008 г. к декабрю 2007 г. |

апрель 2008 г. к декабрю 2007 г. |

апрель 2009 г. к декабрю 2008 г. |

| 1 |

2 |

3 |

4 |

| Индекс потребительских цен |

113,3 |

106,3 |

106,2 |

| в т.ч. на: |

| продовольственные товары |

116,5 |

108,0 |

105,8 |

| непродовольственные товары |

108,0 |

102,9 |

104,8 |

| услуги |

115,9 |

108,5 |

108,7 |

За период с января по апрель 2009 г. среди группы продовольственных товаров более всего подорожал сахарных песок – на 28,8%, против 8,8% за аналогичный период 2008 г., что связано с удорожанием в производящей отрасли. И напротив, в 2009 г. значительное снижение цен отмечалось на яйцо (4,5%) и масло подсолнечное (9,6%), тогда как за этот же период 2008 г. данные виды товаров подорожали на 9,7 и 15,5% соответственно (см.приложение 3).

Рост цен на продовольственные товары в прошлом году и начале текущего года был связан с повышением мировых цен на сельскохозяйственную продукцию. С учетом зависимости России от импорта отдельных видов продовольствия, данный фактор, безусловно, имел существенное значение. Специалисты прогнозируют, что мировые цены на сельхозпродукцию будут еще расти. Первый фактор – международные рынки энергии. Поскольку для сельского хозяйства необходимо много энергии, цена на которую значительно растет, стоимость сельхозпродукции также повышается. Еще одним фактором является то, что количество населения в мире растет, и поэтому увеличивается мировой спрос на сельскохозяйственную продукцию с учетом этого фактора на 1% ежегодно. Кроме того, очень важную роль играет спрос на биотопливо, особенно в Америке и Европе [18].

Среди непродовольственных товаров наибольший рост в январе – апреле текущего года отмечался на медикаменты – 17,9% (см.приложение 4), снизились цены на автомобильное топливо – по сравнению с декабрем 2008 г. бензин подешевел на 9,4%, «виной» всему – падение мировых цен на нефть.

В разных регионах ценовая картина различна. Если за первый квартал 2009 г. в целом по стране индекс потребительских цен оставил 5,4%, то выше данного значения оказались Центральный, Северо-Западный и Дальневосточный округа. Уровень инфляции в Пермском крае также превысил среднероссийский показатель.

Таблица 3 – Индексы потребительских цен в разрезе федеральных округов, % [28]

| Наименование региона |

ИПЦ |

в т.ч. |

| Продовольственные товары |

Непродовольственные товары |

услуги |

| 1 |

2 |

3 |

4 |

5 |

| Российская Федерация |

105,4 |

105,0 |

103,8 |

108,5 |

| Центральный |

105,8 |

105,2 |

103,7 |

109,3 |

| Северо-Западный |

105,8 |

105,9 |

103,8 |

108,4 |

| Южный |

105,4 |

104,4 |

104,2 |

109,7 |

| Приволжский |

105,0 |

104,6 |

103,3 |

108,4 |

| в т.ч. |

| Пермский край |

105,8 |

106,1 |

104,0 |

108,6 |

| Уральский |

104,7 |

104,9 |

103,1 |

107,0 |

| Сибирский |

105,2 |

105,1 |

104,3 |

107,1 |

| Дальневосточный |

106,2 |

105,9 |

105,5 |

107,7 |

Наиболее неравномерная картина наблюдается на рынке жилья, хотя и имеет одинаковую тенденцию к снижению.

За первый квартал 2009 года в целом по стране цены на первичном рынке жилья снизились на 2,2%, на вторичном – 3,8%. Увеличение размеров процентных ставок и снижение объемов ипотечного кредитования снизили спрос на жилье. Кроме того, за последние полтора – два года данный рынок был необоснованно взвинчен, таким образом в настоящий момент происходит корректировка.

Более всего стоимость одного квадратного мера жилья «подешевела» в Сибирском федеральном округе, потеряв 6 пунктов на вторичном рынке и 4,5 – на первичном. Цены на жилье в Пермском крае снизились в первом квартале текущего года почти на 10%, что еще раз подтверждает «перегретость» рынка.

Таблица 4 – Индексы цен на жилье в 1 квартале 2009 г., % [28]

| Наименование региона |

Первичный рынок |

Вторичный рынок |

| к 1 кв.2008 г. |

к 4 кв.2008 г. |

к 1 кв.2008 г. |

к 4 кв.2008 г. |

| 1 |

2 |

3 |

4 |

5 |

| Российская Федерация |

105,2 |

97,8 |

105,5 |

97,2 |

| Центральный |

111,0 |

98,3 |

113,8 |

98,8 |

| Северо-Западный |

103,3 |

98,8 |

109,0 |

97,6 |

| Южный |

106,9 |

97,5 |

100,1 |

95,6 |

| Приволжский |

99,5 |

96,7 |

97,7 |

95,8 |

| в т.ч. |

| Пермский край |

93,9 |

95,9 |

92,1 |

90,6 |

| Уральский |

101,7 |

98,2 |

95,1 |

96,4 |

| Сибирский |

94,6 |

95,5 |

92,7 |

94,0 |

| Дальневосточный |

113,3 |

99,5 |

105,7 |

96,4 |

3.2. Направления антиинфляционной политики на 2008 – 2009 годы

Глобальный финансовый кризис, обрушившийся на мировой рынок, не мог не оказать влияния и на ситуацию в финансовом секторе России, в том числе на ситуацию в денежной политике.

Общемировая тенденция существенного роста цен на продукты питания и энергоносители, а также опережающий рост внутреннего спроса уже в 2007 году обусловили более высокую, чем предполагалось ранее, инфляцию в России. Поэтому Банком России осуществлялись действия по возвращению инфляции на траекторию снижения.

Однако решение этой задачи было осложнено влиянием на российский финансовый рынок кризисных явлений на мировых финансовых рынках, спровоцированных проблемами в экономике США. В результате Банк России был вынужден перенести акцент с контроля над инфляцией на поддержание стабильности банковской системы. Были усилены меры по увеличению ликвидности банков и поддержанию бесперебойности проведения расчетов.

В предыдущей главе мы уже сделали вывод о том, что инфляция в России не носит явно монетарный характер. Следовательно, существуют, другие причины, небазового характера, связанные с ростом издержек производства (энергетических, транспортных, различных ставок и тарифов и.д.), которые и определяют общий уровень повышения цен. Основной причиной инфляционных процессов в России выступает не избыток денежной массы, а отсутствие реальных способов трансформации средств, поступающих в экономику, в реальный сектор – в виде инвестиций. Более того борьба с инфляцией путем сдерживания роста денежной массы ведет к стагнации в несырьевых секторах экономики, что, в свою очередь, приводит к несбалансированности спроса и предложения товаров и услуг в отношении денежной массы, поступающей на потребительский рынок из сырьевых отраслей и бюджета [11].

Для снижения инфляции уже принимаются меры, направленные на стабилизацию продовольственных рынков:

снижение импортных пошлин и повышение экспортных пошлин на ряд инфляционно опасных товаров;

меры по стимулированию конкуренции;

временно вводились ограничения на рост цен на ряд социально значимых товаров и др.

На снижение инфляции в среднесрочной перспективе нацелена комплексная программа, реализуемая Правительством РФ, включающая в себя две группы мер:

Во-первых, меры по стимулированию предложения товаров и развитию конкуренции (особенно на продовольственных и сельскохозяйственных рынках), развитию инфраструктуры торговли, созданию новых рыночных инструментов сдерживания роста тарифов естественных монополий в условиях дерегулирования.

Во-вторых, меры бюджетной и денежной политики, направленные на снижение монетарной составляющей инфляции и стимулирование сбережений населения, а тем самым и ограничение избыточного спроса населения [4].

Как известно, применение любого макроэкономического инструмента способно вызывать как положительные (ожидаемые), так и отличные от ожидаемых последствия. Разберем каждый из тех немногих инструментов, которые были задействованы в 2008 – 2009 гг., а также обозначим предположительные дальнейшие действия государства в краткосрочном и среднесрочном периодах [21].

Кредитование банков.

В условиях сжавшейся ликвидности первым задействованным инструментом стало выборочное вливание денег в экономику:

- предоставление ряду крупнейших банков (в первую очередь государственным – Сбербанку, ВТБ, Газпромбанку и ряду других) оборотных средств на погашение долгов по краткосрочным обязательствам перед другими финансовыми институтами;

- предоставление финансовой помощи крупным промышленным, строительным, добывающим компаниям;

- предоставление кредитов крупным игрокам продовольственной розницы.

Необходимость такого шага объяснилась сложившимся в экономике высоким уровнем перекредитования банков, тесным сотрудничеством производства и финансового сектора, а также условиями работы сетевой розницы с поставщиками (в первую очередь продовольственной). Даже краткосрочное отсутствие ликвидности в этих сегментах экономики могло привести к волне дефолтов и банкротств, сбою денежного обращения в экономике и полному нарушению цепочки обеспечения населения товарами первой необходимости.

В качестве положительных факторов данного инструмента (в краткосрочном периоде) можно отметить ослабление дефицита ликвидности в экономике, сохранение текущей работоспособности важных участников рынка - в сфере производства, обращения и торговли.

Резервная ставка.

Повышение ЦБ РФ резервной ставки с 11 до 12, а затем и до 13 процентов, по официальным заявлениям, делается ради роста рублевых ставок относительно валютных. Эта мера должна противодействовать оттоку капитала, принявшему в последние месяцы массовый масштаб. За весь прошедший 2008 г. (с учетом влияния кризиса) отток капитала из России составил 129,9 млрд долл. США на фоне сокращения валютных резервов страны, расходуемых на поддержание необходимой ликвидности в экономике.

Несмотря на то что повышение резервной ставки подразумевает укрепление надежности банковской сферы, из свободного обращения изымается часть ликвидности, что в условиях нехватки денег в стране кажется абсурдным шагом. Именно поэтому политика властей вызывает бурные дискуссии в экспертной среде. Во всех развитых странах ставки центральных банков сейчас находятся в диапазоне от 0 до 2 процентов (США - 0,25%, Канада - 1%, Великобритания - 1,5%, Европейский центральный банк - 2%, Япония - 0,3%), что призвано подкреплять потребительский спрос и снижать выплаты по кредитам.

Однако положение России в глобальной системе, несмотря на отдельные преимущества, все-таки имеет свои существенные слабые места, которые сейчас правительство и прикрывает. Российский рубль как валюта, несмотря на все усилия по его укреплению, которые предпринимало государство в последние 2 года, по-прежнему проигрывает в глазах российских граждан (не говоря уже об иностранных инвесторах) по степени надежности доллару, евро, иене и ряду других валют. Поэтому подражание другим странам в насыщении рынка собственной валютой для стимулирования спроса могло бы привести к роковым последствиям для экономики. Ведь в условиях высокой неопределенности большая часть полученных рублей пойдет не на потребление, а будет переводиться в валюту, вызывая тем самым неконтролируемую девальвацию рубля и катастрофические дисбалансы в экономической системе. Вместо этого правительство выбрало контролируемую девальвацию, о которой речь пойдет ниже, а также повышение резервной ставки в качестве сдерживающего инструмента.

С учетом вышеизложенного можно сделать вывод, что российское правительство в создавшейся ситуации делает правильные шаги. Нельзя наполнять экономику деньгами, если они все равно большей частью будут утекать либо в валютные активы внутри страны, либо за рубеж. Во-первых, правительство демонстрирует контроль над процентными ставками и инфляцией. Во-вторых, России необходимо укрепление надежности банковской системы, склонной к «коммерческому освоению» государственных средств.

Оценка влияния фактора: негативный в краткосрочном, позитивный в долгосрочном периоде.

Политика таргетирования инфляции.

В целях совершенствования механизма реализации денежно-кредитной политики и формирования условий для введения режима таргетирования инфляции Банк России приступил к осуществлению операций по плановой покупке иностранной валюты на внутреннем рынке, которые проводятся в дополнение к интервенциям на внутреннем валютном рынке, направленном на ограничение внутридневных колебаний стоимости бивалютной корзины. Банк России последовательно расширял коридор допустимых колебаний операционного ориентира курсовой политики рублевой стоимости бивалютной корзины [24].

Ослабление рубля.

Датой включения данного инструмента в экономику можно считать 11 ноября 2008 г., когда председателем ЦБ РФ было озвучено решение о расширении валютного коридора на 30 коп. Изначально было понятно, что данное расширение вряд ли будет последним. В результате за пять неполных месяцев, начиная с указанной даты, рубль по отношению к доллару подешевел на 40% – в начале марта 2009 г. доллар стоил уже более 36 руб., что весьма существенно по сравнению с уровнем начала сентября, когда его цена составляла 25,87 руб. Укрепление рубля в течение последних двух лет производилось с целью регулирования уровня инфляции, в результате чего валютный паритет не был естественным, и большинство аналитиков считают рубль переоцененным. Вынужденное «освобождение» национальной валюты пришлось на неспокойные времена, и этот факт не может не сыграть свою роль в дальнейшем развитии ситуации.

Положительные факторы: девальвация не будет сильной, и ничего подобного тому, что было в 1998 г., не произойдет. Девальвация необходима для экономии золотовалютных резервов, которые потребуются на инвестиционные цели для ускорения восстановления экономики в начальный период роста. Кроме этого, в 2009 – 2010 гг. с большой долей вероятности цена на нефть начнет расти (в мае 2009 года такая тенденция уже наметилась). Вместе с общим ростом экономики начнет укрепляться и рубль, что окажет дополнительное положительное воздействие на ожидания участников рынка.

Ожидаемые и возможные действия правительства

:

1. Снижение экспортных пошлин на нефть. Это движение необходимо при условии сохраняющихся относительно низких цен на нефть, динамика которых обещает быть столь же сдержанной еще в течение долгого периода. Государство будет вынуждено пойти навстречу основной ВВП-образующей отрасли, чтобы вывести ее на уровень минимальной прибыли в ожидании более благоприятных времен.

2. Ослабление налоговой нагрузки на экономику. От государства ждут, в частности, снижения налога на добавленную стоимость. Однако этот шаг маловероятен в ближайшем будущем, так как таяние золотовалютных резервов вкупе с отсутствием доходов в бюджет от продажи нефти не позволит государству снизить и без того скромные бюджетные поступления. Среди возможных действий – послабления по налоговому контролю (налоговые каникулы) или снижение налога на прибыль, в том числе и НДФЛ. Однако такой ход приведет лишь к символическим преимуществам, поскольку в условиях кризиса прибыль участников рынка минимальна либо отрицательна. И только осенью, после того как «дно» будет пройдено, при условии постепенного роста цен на нефть, мероприятия по снижению НДС, возможно, будут частично осуществлены (снижение до уровня 15%). Это может стать мощным дополнительным трамплином для выхода российской экономики из кризиса.

3. Повышение бюджетных зарплат и пенсий. Не исключено, что в период кризиса это будет осуществлено дважды. Первый раз – весной, когда повышение тарифов на услуги естественных монополий и значительная безработица вызовут наиболее сильную волну беспокойства среди населения. Второй раз это может произойти в конце года. С одной стороны, это будет инструментом более смелого вливания денег в экономику на фоне наметившегося роста, а с другой – компенсацией инфляции, которая во второй половине года достигнет своего максимума.

4. Снижение резервной ставки. Уровень ставки рефинансирования к концу года может снизиться до 9 – 10%. При соблюдении последовательной политики и благоприятном стечении внешних обстоятельств (в первую очередь увеличения цен на нефть) российская экономика начнет раскачиваться раньше остальных, и это снизит риск утечки капитала, а положительная разница между российскими ставками и ставками других стран должна начать заново привлекать иностранный капитал в нашу страну.

5. Применение других инструментов повышения ликвидности, в том числе эмитирование денежных знаков. Эти действия также будут предприниматься во второй половине 2009 г. В этот период инфляция будет признана как меньшее из зол, производство начнет медленно расти, правительство перестанет опасаться наполнять экономику ликвидностью.

В 2009 г. ожидается существенный рост инфляции. Недостаток денежной массы в первом полугодии окажет сдерживающее воздействие на рост цен, которые будут вести себя как в годы, непосредственно предшествовавшие кризису (2003 – 2007 гг.). Зато во втором полугодии, когда участники рынка активизируются и пустят часть своих сбережений в оборот, увеличивая объемы производства, набирая персонал и индексируя заметно «похудевшие» зарплаты, дальнейший рост цен продолжится. По итогам года инфляция вполне возможна на уровне 15,2 – 15,7%.

Заключение

В завершение можно сделать вывод, что инфляция – это сложный многопрофильный процесс, наносящий серьезный ущерб экономике страны, ее населению. Инфляция в настоящее время в той или иной степени охватывает практически все страны мира. Борьба с ней с целью ее снижения требует больших сил и материальных затрат.

Инфляция чревата рядом крайне неприятных для общества последствий. Так, происходит перераспределение доходов в пользу предприятий-монополистов, финансовых структур, теневой экономики и т. д. При этом больше всего выигрывают должники, в том числе государство, которое всегда имеет возможность покрыть свои инфляционные расходы выпуском необеспеченных денег. К последствиям инфляции относится и разрушение нормальных социально-экономических связей, включая отказ от товарно-денежных отношений и переход к бартеру. Опасным для страны явлением становится и возникающая в это время инфляционная психология – ситуация, когда люди, уверенные, что инфляция будет продолжаться, предпринимают соответствующие меры: запасают товары впрок, требуют опережающего роста заработной платы или закладывают ожидаемый уровень инфляции в цену товара. Инфляция отрицательно влияет на экономический рост страны и рациональность использования ею своих ресурсов, т. к. сокращаются инвестиции (вложения капитала) в производство, а население вкладывает деньги в недвижимость или иностранную валюту.

Отметим также ряд особенностей современной инфляции.

Во-первых, если раньше инфляция охватывала экономику одной или нескольких стран, то теперь рост цен носит не локальный, а всеобщий, мировой характер.

Во-вторых, инфляция в разных странах развивается разными темпами, неравномерно, скачкообразно. Скорость инфляционного процесса определяется внутренними факторами, действие которых может усиливаться или ослабевать в зависимости от той или иной фазы цикла, а также степени государственного вмешательства по регулированию экономики.

В-третьих, современная инфляция носит не эпизодический, а непрерывный, хронический характер. В прошлом периоды инфляции в отдельных странах чередовались с периодами относительной стабилизации денежного обращения. В настоящее же время цены растут на всех фазах промышленного цикла, не снижаясь сколько-нибудь значительно даже в периоды экономических кризисов.

Проанализировав в данной работе понятие, причины возникновения инфляции и особенности инфляционных процессов в России, мы пришли к выводу, что инфляционные процессы в России имеют характерные национальные особенности, связанные со спецификой исторического развития государства. Следует заметить, что большинство негативных явлений, связанных с высокой инфляцией, вызваны неправильным набором инструментов борьбы с инфляцией, применяемых правительством в те или иные периоды. Примечательно, что в последние годы «арсенал» расширяется и имеются уже некоторые положительные сдвиги. Тем не менее, уровень инфляции в России остается достаточно высоким. Не мог не оказать влияния на ситуацию в финансовом секторе России и глобальный финансовый кризис, обрушившийся на мировой рынок, который повернул наметившийся тренд по снижению уровня инфляции в нашей стране в противоположную сторону.

Список использованных источников

1. Постановление Совета Федерации Федерального Собрания Российской Федерации от 26.11.2008 № 443-СФ «О бюджетной стратегии на период до 2023 года».

2. Указ Президента Российской Федерации от 03.06.1993 № 842 «О некоторых мерах по сдерживанию инфляции».

3. Постановление Государственного комитета Российской Федерации по статистике от 25.03.2002 № 23 «Об утверждении «Основных положений о порядке наблюдения за потребительскими ценами и тарифами на товары и платные услуги, оказанные населению, и определения индекса потребительских цен».

4. Письмо Министерства экономического развития Российской Федерации от 20.05.2008 № Д03-751 «О мерах по снижению уровня инфляции».

5. Письмо Министерства финансов Российской Федерации от 05.05.2005 № 05-07-05/7 «Информация об инфляции с 1992 по 2004 год».

6. Основные направления единой государственной денежно-кредитной политики на 2008 год (одобрены Советом директоров Банка России 18.06.2007 г.).

7. Основные направления единой государственной денежно-кредитной политики на 2009 год и на период 2010 и 2011 годов (одобрены Советом директоров Банка России 17.10.2008 г.).

8. Российский статистический ежегодник. 2008: Стат.сб. - М.: Росстат, 2008. - 847 с.

9. Россия в цифрах. 2007. Краткий статистический сборник. - М.: Росстат, 2007. - 494 с.

10. Видяпин В.И., Журавлева Г.П. Экономическая теория (политэкономия). - М.: Инфра-М, 2008. - 640 с.

11. Габидулин М. Проблемы антиинфляционного регулирования в России // Бухгалтерия и банки. - 2008. - № 1.- КонсультантПлюс.

12. Жуков Е.Ф. Деньги. Кредит. Банки.- М.: ЮНИТИ, 2009. - 783 с.

13. Ермишин П.Г. Основы экономической теории. Курс лекций / http://www.aup.ru/books/m63.

14. Ишханов А.В., Линкевич Е.Ф. Инфляционные процессы в новой России // Финансы и кредит.- 2009. - № 4.- С.42 – 49.

15. Малкина М.Ю. Анализ инфляционных процессов и внутренних дисбалансов российской экономики // Экономический анализ: теория и практика. - 2006.- № 5.- С.15 – 16.

16. Марьясин М.Ш. Еще раз об инфляции и подходах к ее измерению // Банковское дело. - 2009. - № 1. - С.24 – 27.

17. Николаев И.А. Единая государственная денежно-кредитная политика на 2008 год: оценка реалистичности // Финансовые и бухгалтерские консультации. – 2007. - № 10.- КонсультантПлюс.

18. Николаев И.А. Инфляция-2008: факторы роста // Финансовые и бухгалтерские консультации. – 2008. - № 2.- КонсультантПлюс.

19. Николаев И.А. Инфляция: ожидаемое отступление // Финансовые и бухгалтерские консультации. – 2007. - № 11.- КонсультантПлюс.

20. Николаева Л.А, Черная И.П. Экономическая теория. - Владивосток: ВГУЭС, 2001.- 227 с.

21. Никольская В. Что год грядущий нам готовит? // Консультант. - 2009. - № 3.- КонсультантПлюс.

22. Пашковский В.С. Особенности инфляционных процессов в России // Деньги и кредит. - 2006. - № 10. - С.15 – 22.

23. Проблемы макроэкономического регулирования / А.И.Лученок, О.Л.Шулейко, О.И.Румянцева, М.В.Маркусенко и др. - Мн.: Право и экономика, 2005.- 178 с.

24. Смирнов Е.Е. Единая денежно-кредитная политика в РФ: тенденции и перспективы // Управление в кредитной организации. - 2008. - № 6.- КонсультантПлюс.

25. Экономическая теория: электронный учебник //http://el.tfi.uz/ru/et/gl17.html

.

26. Юровицкий В.М. Россия в мировой финансовой системе // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. - 2008. - № 11.- КонсультантПлюс.

27. Официальный сайт Центрального банка России: http://www.cbr.ru.

28. Официальный сайт Федеральной службы государственной статистики: http://www.gks.ru.

ПРИЛОЖЕНИЯ

Приложение 1

Таблица 1 – Инфляция спроса и инфляция издержек в российской экономике [28]

| Показатель

|

1993

|

1994

|

1995

|

1996

|

1997

|

1998

|

1999

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

| ИПЦ |

939,9 |

315,1 |

231,3 |

121,8 |

111,0 |

184,4 |

136,5 |

120,2 |

118,6 |

115,1 |

112,0 |

111,7 |

110,9 |

109,0 |

111,9 |

113,3 |

| Индекс цен производителей |

1087 |

335,0 |

280,0 |

125,6 |

107,5 |

119,4 |

170,7 |

131,9 |

108,3 |

117,7 |

112,5 |

128,8 |

113,4 |

110,4 |

125,1 |

93,0 |

| Инфляция издержек |

Инфляция спроса |

Инфляция издержек |

Инфляция спроса |

Инфляция издержек |

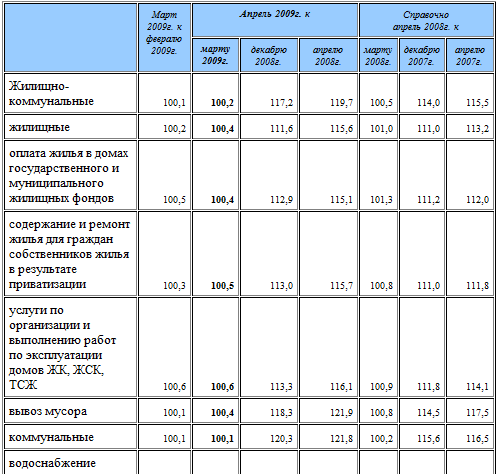

Приложение 2

Таблица 1 – ИПЦ на отдельные группы и виды услуг, % [28]

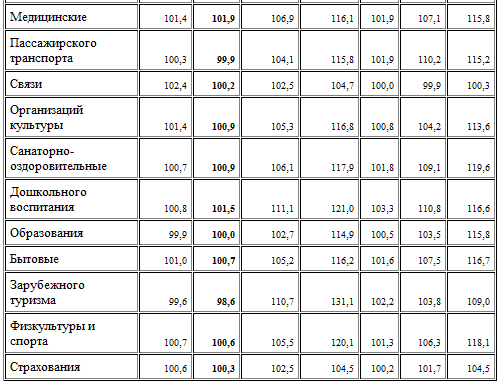

Приложение 3

Таблица 1 – Индексы потребительских цен на отдельные виды продовольственных товаров, % [28]

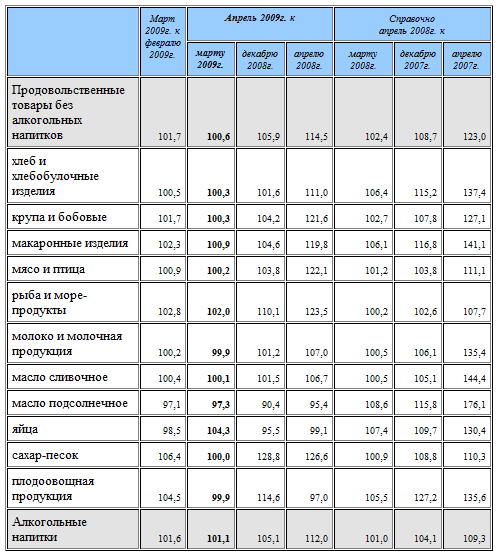

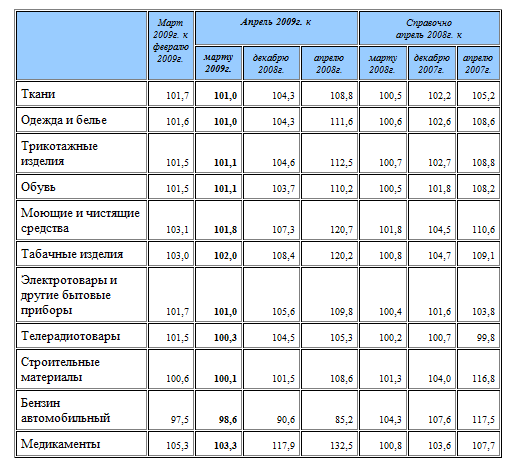

Приложение 4

Таблица 1 – Индексы потребительских цен на отдельные группы непродовольственных товаров, % [28]

|