Содержание

Введение

Анализ финансового состояния ООО «Евротранс

1.1 Характеристика деятельности ООО «Евротранс»

1.2 Анализ финансового состояния ООО «Евротранс» за 2004-2006 г

2. Общая характеристика структуры финансового механизма хозяйствующего субъекта

2.1 Понятие и структура финансового механизма

2.2 Правовое обеспечение, как необходимая составляющая финансового механизма предприятия

3. Возможности совершенствования финансового механизма ООО «Евротранс»

3.1 Характеристика финансового механизма ООО «Евротранс»

3.2 Основные направления совершенствования финансового механизма «Евротранс»

Заключение

Список использованной литературы

Приложение

Введение

Актуальность темы «Финансовый механизм субъектов хозяйствования» очевидна в нынешних условиях российской действительности. Связано это, прежде всего, с переходом от командной модели экономики, при которой планирование осуществлялось централизованно, к рыночным отношениям. Современные субъекты хозяйствования находятся в динамичной институциональной среде, которая определяет характер отношений и связей между ними и обусловливает необходимость поиска, их эффективного взаимодействия. Исследование современного научно-практического инструментария и обеспечивающей подсистемы финансовых механизмов взаимодействия в сложных экономических системах показало, что в российской экономической теории и практике переходного периода еще не сформировались эффективные - как с позиций экономических агентов, так и с позиций национальной экономики — механизмы.

Целью курсовой работы является изучение порядка организации и функционирования финансового механизм субъекта хозяйствования. Для достижения поставленной цели необходимо решить следующую задачу: выполнить анализ финансового состояния исследуемого предприятия 2003-2006 г. и сделать выводы по результатам анализа.

Предметом работы стали экономические отношения, складывающиеся у предприятия в процессе организации и функционирования в системе финансового менеджмента. Объектом исследования является финансово-хозяйственная деятельность предприятия ООО «Евротранс».

Большой вклад в теорию управления сложными системами в области создания единого подхода к управлению на основе понятия механизма их функционирования был сделан такими зарубежными и отечественными учеными как Г. Бунш, В.Н. Бурков, В.В. Кондратьев, В.А. Смирнов, В.Г. Соколов, а также ГК РФ, НК РФ, и другие нормативно-правовые документы.

1. Анализ финансового состояния ООО «Евротранс»

1.1 Характеристика деятельности ООО «Евротранс»

Полное название организации общество с ограниченной ответственностью «Евротранс». Предприятие на рынке с 2002 года.

В состав учредителей входят два человека, уставный капитал предприятия составляет 100000 тыс. руб.

Юридический адрес предприятия ООО «Евротранс» 400034, Россия, г. Волгоград, пос. Верхняя Ельшанка, ул. Рудковского д. 1а.

ИНН 7730168552, КПП 773001001, Р/сч 40702810306400141098 в ОАО банк "Возрождение" Кор/сч 407 028 109 064 201 40 314.

Основными видами деятельности ООО «Евротранс» являются предоставление транспортно-экспедиционных услуг, а именно:

1. Внутрироссийские перевозки:

- автотранспортом;

- авиатранспортом;

- железнодорожным транспортом

2. Внешнеэкономические перевозки

- автотранспортом;

- авиатранспортом

3. Мультимодальные перевозки:

- сборные грузы;

- генеральные грузы.

Предприятие ООО «Евротранс» создано в целях оказания транспортных услуг в России, участия и реализации программ развития экономики России, оказание услуг в области внешнеэкономической деятельности.

Масштаб деятельности предприятия ООО «Евротранс» широк и разнообразен. Основной целью деятельности ООО «Евротранс» является получение прибыли.

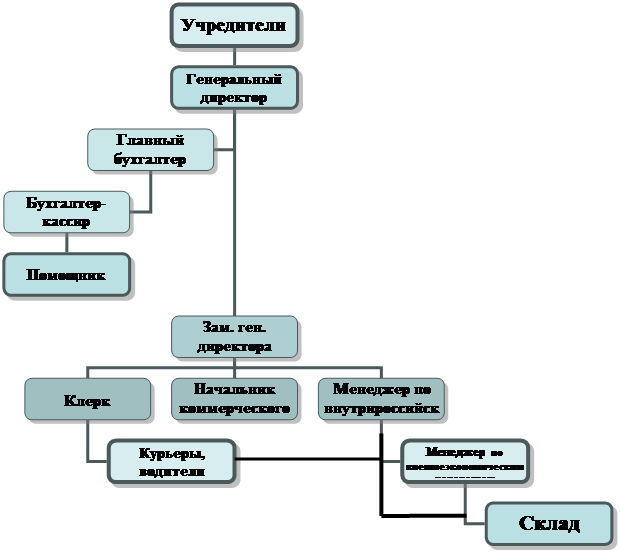

Структура управления ООО «Евротранс» очень проста, что зачастую даже лучше, чем большая структура управления, так как простая компактная структура работает наиболее слаженно, по сравнению с большой громоздкой. Все структурные подразделения работают, слаженно, что позволяет сократить время консолидации всех подразделений. На рисунке структура ООО «Евротранс» выглядит следующим образом (см. рис. 1).

На исследуемом предприятии ООО «Евротранс» применяется линейная организационная структура управления. В линейной структуре развиты и четко просматриваются вертикальные связи. Каждый линейный руководитель непосредственно подчинен вышестоящему руководству организации. Он управляет деятельностью определенного звена организации, отвечает за работу этого звена и взаимодействует с другими линейными руководителями через высшее руководство. Линейный руководитель координирует деятельность подчиненных ему исполнителей, управляет их

Управление ООО «Евротранс» осуществляется на основе принципа демократического централизма, сочетания централизованного руководства.

Основной источник информации для осуществления анализа финансового состояния предприятия - это форма №1 для годовой и периодической бухгалтерской отчетности предприятия «Бухгалтерский баланс» и форма №2 для годовой и квартальной бухгалтерской отчетности «Отчет о финансовых результатах».

Проанализируем деятельность предприятия ООО «Евротранс», осуществлявшее свою финансово-экономическую деятельность за три последних отчетных периода (за 2004-2006 года). В данной работе имеются определенные условности, все цены и расчеты приведены в тысячах рублей.

Рис. 1. Организационная структура ООО «Евротранс»

1.2 Анализ финансового состояния ООО «Евротранс» за 2004-2006 г.

Анализ финансового состояния ООО «Евротранс» будет включать следующие элементы:

- анализ имущественного положения предприятия;

- анализ ликвидности;

- анализ финансовой устойчивости;

- анализ рентабельности.

В таблице 1 дана характеристика основных показателей деятельности, по которым можно сделать вывод о том, что за анализируемый период результативность деятельности предприятия увеличилась (на 222,46% в 2006 г. по сравнению с 2004 г.).

Таблица 1. Показатели деятельности ООО «Евротранс»

| Наименование показателя |

Величина т.р. |

Относительные изменения 2006 к 2004 г % |

| 2004 |

2005 |

2006 |

| Выручка(нетто) от реализации |

133 320,80 |

519 033,77 |

296 582,00 |

222,46 |

| Себестоимость реализации |

56 590,30 |

236 799,91 |

195 808,00 |

346 |

| Коммерческие расходы |

5 808,30 |

22 425,07 |

24 455,00 |

421,03 |

| Управленческие расходы |

- |

- |

- |

- |

| Прибыль (убыток) от реализации |

70 922,20 |

259 808,79 |

76 319,00 |

107,61 |

| Проценты к получению |

2 738,80 |

942,00 |

34,4 |

| Проценты к уплате |

3 400,00 |

- |

| Доходы от участия в других организациях |

84,57 |

285,00 |

337 |

| Прочие операционные доходы |

40 641,60 |

4 545,82 |

5 030,00 |

12,38 |

| Прочие операционные расходы |

41 537,20 |

9 379,71 |

10 370,00 |

24,96 |

| Прибыль (убыток) от фин.-хоз. деятельности |

70 026,60 |

- |

| Прочие внереализационные доходы |

121,00 |

3 006,55 |

13 099,00 |

10825,61 |

| Прочие внереализационные расходы |

258,20 |

3 803,27 |

6 026,00 |

2333,85 |

| Прибыль (убыток) отчетного периода |

69 889,40 |

257 001,55 |

75 879,00 |

108,57 |

| Налог на прибыль |

10 567,10 |

39 023,67 |

15 021,00 |

142,15 |

| Отвлеченные средства |

117,40 |

- |

| Нераспр. прибыль (убытки) отчетного периода |

59 204,90 |

218 140,01 |

60 894,00 |

102,85 |

| IV. Чрезвычайные доходы и расходы |

| Чрезвычайные доходы |

170,11 |

36,00 |

21,16 |

| Чрезвычайные расходы |

7,98 |

- |

| Чистая прибыль |

59 204,90 |

218 140,01 |

60 894,00 |

102,85 |

Чистая выручка от реализации за период 2004-2006 года не изменилась Величина себестоимости не изменилась. В целом, удельный вес себестоимости в общем объеме выручки сократился. Сравнение темпов изменения абсолютных величин выручки и себестоимости свидетельствует о росте эффективности операционной деятельности. Удельный вес валовой прибыли уменьшился, что свидетельствует о финансовых трудностях, испытываемых предприятием. В целом за анализируемый период доля валовой прибыли уменьшилась, что говорит о позитивной динамике изменения структуры доходов предприятия, что говорит об отрицательной динамике изменения структуры доходов предприятия.

Операционная прибыль уменьшилась в период 2005-2006 года. Это свидетельствует о понижении рентабельности операционной деятельности предприятия.

Доходы от финансовой деятельности предприятия увеличились в периоде 2004-2005 года. На конец анализируемого периода финансовая деятельность компании была рентабельна. Финансовая деятельность предприятия на конец анализируемого периода была убыточной.

Величина доходов от внереализационных операций имела тенденцию к росту. Величина доходов от внереализационных операций имела тенденцию к снижению. Величина доходов от внереализационных операций не изменилась.

Результаты сравнения темпов изменения доходов и расходов, связанных с внереализационной деятельностью, свидетельствует о сохранении уровня ее прибыльности.

Результаты сравнения темпов изменения доходов и расходов, связанных с внереализационной деятельностью, свидетельствует о сохранении уровня ее прибыльности.

В структуре доходов предприятия наибольшую долю составляет прибыль от неосновной деятельности, что свидетельствует о неправильной хозяйственной политике предприятия.

Валюта баланса предприятия за анализируемый период увеличилась, что косвенно может свидетельствовать о сокращении хозяйственного оборота.

Анализ баланса показал, что в структуре активов произошло изменение за счет сокращения суммы внеоборотных активов и роста суммы текущих активов и уменьшения суммы текущих активов. С финансовой точки зрения это свидетельствует о положительных результатах, так как имущество стало более мобильным. На изменение актива баланса повлияло, главным образом, изменение суммы внеоборотных активов. При сокращении доли оборотных активов имущество становится менее мобильным. В связи с этим часть текущих активов может быть отвлечена на кредитование потребителей товаров и прочих дебиторов, что приведет к их фактическому исключению из производственной программы.

Формирование имущества предприятия может осуществляться как за счет собственных, так и за счет заемных средств, значения которых отображаются в пассиве баланса. Для определения финансовой устойчивости предприятия и степени зависимости от заемных средств необходимо проанализировать структуру пассива баланса.

На конец анализируемого периода доля собственного капитала

, основного источника формирования имущества предприятия, в структуре пассивов не изменилась. На конец 2006 года доля собственного капитала, основного источника формирования имущества предприятия, в структуре пассивов увеличилась. На конец анализируемого периода доля собственного капитала

, основного источника формирования имущества предприятия, в структуре пассивов уменьшилась. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода не имел тенденцию к увеличению. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода имел тенденцию к росту и увеличился. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода имел тенденцию к падению и уменьшился. Это может свидетельствовать об относительном падении финансовой устойчивости предприятия, и, следовательно, о повышении финансовых рисков, т.к. основным источником формирования имущества являются заемные средства. Это может свидетельствовать об относительном повышении финансовой устойчивости предприятия и снижении финансовых рисков.

Отсутствие в анализируемом периоде у предприятия чистой прибыли свидетельствует об отсутствии основного источника пополнения оборотных средств. Наличие в 2004-2006 годах у ООО «Евротранс» чистой прибыли свидетельствует об имеющемся источнике пополнения оборотных средств.

В абсолютном выражении величина собственного капитала не изменилась.

Проанализируем, какие составляющие собственного капитала повлияли на это изменение:

- акционерный капитал не изменился;

- добавочный капитал уменьшился.

- нераспределенная прибыль не изменилась. В целом, уменьшение или отсутствие резервов и фондов может свидетельствовать о повышенных финансовых рисках предприятия. Увеличение нераспределенной прибыли говорит о расширении возможностей пополнения оборотных средств для ведения нормальной хозяйственной деятельности.

В структуре собственного капитала на конец анализируемого периода удельный вес:

Объем заемного капитала в анализируемом не изменился.

Сумма долгосрочных пассивов на конец анализируемого периода увеличилась.

Величина текущих обязательств за анализируемый период не изменилась.

Текущие активы не изменились, а их составляющие по сравнению с предыдущим периодом:

- сумма краткосрочных займов уменьшилась.

- сумма кредиторской задолженности уменьшилась.

- доходы будущих периодов уменьшились.

- резервы предстоящих расходов и платежей не изменились.

- сумма прочих текущих обязательств не изменилась.

Анализ структуры финансовых обязательств говорит о преобладании краткосрочных источников в структуре заемных средств, что является негативным фактором, который характеризует неэффективную структуру баланса и высокий риск утраты финансовой устойчивости. Сокращение краткосрочных источников в структуре заемных средств в анализируемом периоде является позитивным фактором, который свидетельствует об улучшении структуры баланса и понижении риска утраты финансовой устойчивости.

На конец анализируемого периода доля собственного капитала

, основного источника формирования имущества предприятия, в структуре пассивов не изменилась. На конец 2005 года доля собственного капитала, основного источника формирования имущества предприятия, в структуре пассивов увеличилась. На конец анализируемого периода доля собственного капитала

, основного источника формирования имущества предприятия, в структуре пассивов уменьшилась. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода не имел тенденцию к увеличению. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода имел тенденцию к росту и увеличился. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода имел тенденцию к падению и уменьшился. Это может свидетельствовать об относительном падении финансовой устойчивости предприятия, и, следовательно, о повышении финансовых рисков, т.к. основным источником формирования имущества являются заемные средства. Это может свидетельствовать об относительном повышении финансовой устойчивости предприятия и снижении финансовых рисков.

Далее рассчитаем промежуточные показатели финансовой устойчивости.

Коэффициент соотношения заёмных и собственных средств (Кз/с) и рассчитывается по формуле:

Кз/с=(П4+П5)/П3,

Где П3-капитал и резервы;

П4-долгосрочные обязательства;

П5-краткосрочные обязательства.

Кз/с 2004=42427/56034,4=0,76

Кз/с 2005=(12000+842096)/251165=3,4

Кз/с 2006=(13735+97207)/29746=3,7.

Значение коэффициента не должно превышать единицу, рост коэффициента отражает превышение величины заёмных средств над собственными источниками их покрытия. Из расчётов видно, что наше предприятие имеет значительное превышение заёмных средств.

Коэффициент маневренности (Км) рассчитывается по формуле:

Км=(П3+П4-А1)/П3,

Где П3-капитал и резервы;

П4-долгосрочные обязательства;

А1-внеоборотные активы.

Км 2004=(56541-56915,7)=-374,7;

Км 2005=(251165+12000-261456)/251165=0,006;

Км 2006=(297467+13735-325026)297467=0,05.

Рост значения коэффициента положительно характеризует финансовое состояние предприятия. В сущности, управление финансовой устойчивостью – это управление оборотным и заемным капиталом. Разница между текущими активами и текущими пассивами представляет собой чистый оборотный капитал предприятия. Его еще называют работающим, рабочим капиталом, а в традиционной терминологии – собственными оборотными средствами.

Коэффициент обеспеченности запасов и затрат собственными источниками формирования (К03) рассчитывается по формуле:

К03=(П3+П4-А1)/(З+НДС),

Где П3-капитал и резервы;

П4-долгосрочные обязательства;

А1-внеоборотные активы,

З-запасы;

НДС-налог на добавленную стоимость по приобретенным ценностям.

К03 2004=(56541-56915,7)(29412+1115,8)=-374,7/30527,8=-0,01;

К03 2005=(251165+12000-261456)(15972+317)=1709/16289=0,1;

К03 2006=(297467+13735-325026)(19445+14514)=-13824/33959=0,4.

Рекомендуемое значение коэффициента - единица. Значение коэффициентов менее единицы, ООО «Евротранс» не обеспечивает запасы и затраты собственными и приравненными к ним источникам финансирования.

Коэффициент финансовой устойчивости – это отношение итога собственных и долгосрочно заемных средств к валюте баланса предприятия (долгосрочные займы правомерно присоединяются к собственному капиталу, так как по режиму их использования они похожи):

Кфу

= ПК / Вб,

Кфу 2004 = 56541/8745=6,47

Кфу 2005 = (251165+12000)/30671=8,58

Кфу 2006 = (297467+13735)/1507=206,5

Проведем анализ и оценку показателей ликвидности деятельности предприятия ООО «Евротранс» за 2004-2006 года. Показатель «Текущая ликвидность» принимает в последнем периоде отрицательное значение, что свидетельствует о повышенном риске неплатежеспособности организации в течение ближайших 12-ти месяцев. Недостаток быстрореализуемых активов для покрытия краткосрочных обязательств составляет свыше величины, необходимой для покрытия краткосрочных обязательств.

За анализируемый период показатель «Текущая ликвидность уменьшился, что является неблагоприятной тенденцией и свидетельствует о том, что способность предприятия рассчитываться по своим текущим обязательствам.

Коэффициент «критической оценки» (быстрой ликвидности) в анализируемом периоде равен. Это означает, что предприятие может погасить % своих краткосрочных обязательств за счет средств на различных счетах, реализации краткосрочных ценных бумаг, а также поступлений по расчетам. У анализируемой организации имеется тенденция к увеличению этого показателя, поэтому можно надеяться на повышение его платежеспособности в будущем.

Рентабельность активов предприятия исчисляется по формуле:

Р=(П:А)х100,

Где Р - рентабельность продукции,%;

П – валовая сумма прибыли после уплаты налогов, руб.;

А – сумма активов предприятия, руб.

Р 2004=(59204,9/20435,6)100=289,71%;

Р 2005=(218140,01/97968)100=222,66;

Р 2006=(60894/347461)100=17,53%.

Рентабельность продукции (основной деятельности предприятия) исчисляется по формуле:

Р=(П:С)х100,

Где Р - рентабельность продукции, %;

П – валовая сумма прибыли после уплаты налогов, руб.;

С – себестоимость продукции, руб.

Руководителям финансовых служб предприятия следует принять меры к увеличению рентабельности его собственного капитала, поскольку в конце анализируемого периода этот показатель находится на уровне ниже нормативного. Недостаток собственного капитала повышает риск неплатежеспособности компании.

Уровень заемного капитала настолько велик, что предприятие находится в сильной долговой зависимости, а значит, высок риск его неплатежеспособности при возникновении сбоев в поступлении доходов.

Уменьшаются сроки погашения дебиторской задолженности, т.е. улучшается деловая активность предприятия. Снижается дебиторская задолженность. Снижаются товарно-материальные запасы, а это, скорее всего, свидетельствует о не совсем рациональной финансово-экономической политике руководства предприятия.

2. Общая характеристика структуры финансового механизма хозяйствующего субъекта

2.1 Понятие и структура финансового механизма

Финансы не только экономическая категория. Одновременно финансы выступают инструментом воздействия на производственно-торговый процесс хозяйствующего субъекта. Это воздействие осуществляется через финансовый механизм. Финансовый механизм представляет собой систему действия финансовых рычагов, выражающуюся в организации, планировании и стимулировании использования финансовых ресурсов. В структуру финансового механизма входят пять взаимосвязанных элементов: финансовые методы, финансовые рычаги, правовое, нормативное и информационное обеспечение.

Финансовый метод можно определить как способ воздействия финансовых отношений на хозяйственный процесс. Финансовые методы действуют в двух направлениях: по линии управления движением финансовых ресурсов и по линии рыночных коммерческих отношений, связанных с соизмерением затрат и результатов с материальным стимулированием и ответственностью за эффективное использование денежных фондов. Рыночное содержание в финансовые методы вкладывается не случайно. Это тем, что функции финансов в сфере производства и обращения тесно связаны с коммерческим расчётом.

Коммерческий расчёт представляет собой метод ведения хозяйства путем соизмерения в денежной (стоимостной) форме затрат и результатов хозяйственной деятельности. Целью применения коммерческого расчёта является получение максимальных доходов (или прибыли) при минимальных затратах капитала в условиях конкурентной борьбы. Реализация указанной цели требует соизмерения размеров вложенного (авансированного) в производственно-торговую деятельность капитала с финансовыми результатами этой деятельности. При этом необходимо рассчитать и сопоставить различные варианты вложения капитала по заранее принятому критерию выбора (максимум дохода или максимум прибыли на рубль капитала, минимум денежных расходов и финансовых потерь и др.).

В зарубежной хозяйственной практике требование соизмерения размеров вложенного в производство капитала с результатами хозяйственной деятельности обозначается термином «инпут-аутпут».

Действие финансовых методов проявляется в образовании и использовании денежных фондов. Финансовый рычаг представляет собой прием финансового метода. К финансовым рычагам относятся прибыль, доходы, амортизационные отчисления, экономические фонды целевого обозначения, финансовые санкции, арендная плата, процентные ставки по кредитам, депозитам, облигациям.

Например, кредитование-это финансовый метод. Оно воздействует на результаты хозяйственного процесса через такие приёмы, как виды и формы кредита, процентные ставки, финансовые санкции и др.

Финансовый менеджер, обладающий достаточно высокой квалификацией, всегда старается получить любую информацию, даже самую плохую, или какие-то ключевые моменты такой информации, или отказ от разговора на данную тему (молчание – это тоже язык общения) и использовать их в пользу. Информация собирается по крупицам, эти крупицы, собранные воедино, обладают уже полновесной информационной ценностью.

Наличие у финансового менеджера надёжной деловой информации позволяет быстрее принять финансовые и коммерческие решения, влиять на правильность таких решений, что, естественно, ведёт к увеличению прибыли.

Частью финансового механизма является финансовый менеджмент.

Воздействие финансов на хозяйствующий процесс выражается схемой.

Рис. 2 Схема воздействия финансов на хозяйственный процесс

Даная схема позволяет представить наглядно всю иерархию процесса воздействия финансов на хозяйственный процесс. Она показывает роль финансового менеджмента и финансового рынка в этом воздействии.

Развитие финансовых механизмов взаимодействия может быть связано с совершенствованием методологии и методики исследования их свойств и построения механизмов, обладающих необходимыми свойствами.

Разнообразие механизмов определяется разнообразием объекта управления — финансовых отношений в сложных системах (исполнение обязательств перед поставщиками и покупателями, инвестирование, ценообразование, налогообложение, кредитование, фондообразование и др.). Одним из направлений совершенствования методологии и методики формирования финансового механизма взаимодействия в сложной многоэтапной экономической системе, например, при управлении отношениями субъектов в процессе ценообразования, может быть синтез гибкого механизма, построенного на учете обратных связей, многоэтапности, отражении влияния на него системы взаимосвязанных финансовых показателей.

Методологические и методические подходы к формированию финансовых механизмов взаимодействия можно разрабатывать и реализовывать только в конкретных экономических системах, особенно при формировании подсистемы организационно-технологического, нормативно-правового, информационно-аналитического обеспечения. Разработка и реализация этих подходов может осуществляться в различных организационно-правовых формах системного взаимодействия субъектов хозяйствования.

2.2 Правовое обеспечение, как необходимая составляющая финансового механизма предприятия

Без надежного информационно-правового обеспечения невозможно представить работу современного предприятия независимо от его размеров, вида деятельности и структуры. Полная и достоверная правовая информация необходима самым разным подразделениям — руководству и административному персоналу, юридическому отделу, бухгалтерии, менеджерам по различным направлениям деятельности. Бухгалтерам нормативная база помогает грамотно вести бухгалтерский учет, юристам — учитывать всевозможные правовые детали при составлении договоров, при защите интересов предприятия в случае возникновения споров с партнерами и контрагентами. Руководителю же необходимо ясно представлять все аспекты и особенности правового регулирования экономической деятельности.

Правовое обеспечение функционирования финансового механизма включает законодательные акты, постановления, приказы, циркулярные письма и другие правовые документы органов управления. Нормативное обеспечение функционирования финансового механизма образуют инструкции, нормативы, нормы, тарифные ставки, методические указания и разъяснения и т.п. Информационное обеспечение функционирования финансового механизма состоит из разного рода и вида экономической, коммерческой, финансовой и прочей информации. К финансовой информации относятся: осведомление о финансовой устойчивости и платёжеспособности своих партнёров и конкурентов, о ценах, курсах, дивидендах, процентах на товарном, фондовом и валютном рынках и т.п.; сообщение о положении дел на биржевом, внебиржевом рынках, о финансовой и коммерческой деятельности любых достойных внимания хозяйствующих субъектов; различные другие сведения. Тот, кто владеет информацией, владеет и финансовым рынком. Управление информацией означает управление будущим. А управление будущим есть, по существу, управление всем бизнесом. Информация (например, сведения о поставщиках) может являться одним из видов интеллектуальной собственности (ноу-хау) и вноситься в качестве вклада в уставной капитал акционерного обществ или товарищества.

Финансовый менеджер предприятия должен знать:

· законодательные акты, регламентирующие производственно-хозяйственную и финансовую деятельность предприятия;

· нормативные правовые документы, методические и нормативные материалы по правовой деятельности предприятия;

· гражданское, трудовое, финансовое, административное право;

· налоговое и таможенное законодательство;

· экологическое законодательство;

· порядок ведения учета и составления отчетности о хозяйственно-финансовой деятельности предприятия;

· порядок заключения и оформления хозяйственных договоров, трудовых контрактов, коллективных договоров, тарифных соглашений, грузовой таможенной декларации;

· порядок систематизации, учета и ведения правовой документации с использованием современных информационных технологий;

· основы экономики, организации труда, производства и управления;

· средства вычислительной техники, коммуникаций и связи;

· правила и нормы охраны труда.

Рис. 3 Структура правового обеспечения финансового менеджмента предприятия

3. Возможности совершенствования финансового механизма ООО «Евротранс»

3.1 Характеристика финансового механизма ООО «Евротранс»

Результаты общего анализа финансового механизма ООО «Евротрнас» представлены в таблице 3.

Таблица 3. Анализ финансового механизма ООО «Евротранс»

| Финансовые методы |

Финансовые рычаги |

Правовое обеспечение |

Нормативное обеспечение |

Информационное

обеспечение

|

| Применяются на предприятии |

1. планирование (смета доходов и расходов).

2.инвестирование (в акции др. предприятий)

3.кредитование(долгос-

рочное и краткосрочное кредитование)

4.самофинансирование

5.налогообложение

6.система расчётов

7.взаимоотношения с учредителями

|

1. прибыль.

2.доход

3.амортизацтооные отчисления

4.поцент ответственности

5.инвестиции

6.виды кредитов

7.формы расчётов

|

1. ГК РФ

2.НК РФ

3.ТК РФ

4.Устав предприятия

5.Федеральный закон от 30 июня 2003 г. № 87-ФЗ «О транспортно-экспедиционной деятельности»;

6.Приказом Минтранса РФ от 24 июня 2003 г. № 153 «Об утверждении инструкции по учету доходов и расходов по обычным видам деятельности на автомобильном транспорте».

|

1. Положения о материальном стимулировании работников предприятия

2.учётная политика предприятия на соответствующий год

|

1. Информационно-правовая система «Консультант Плюс» |

| Не применяются на предприятии |

1.трастовые операции

2.аренда

3. лизинг

4.факторинг

|

1.арендная плата

2.дивиденты

3.дисконт

4.целевые экономически фонды

5.вклады

6.паевые взносы

7.котировка валютных

8.франшиза

9.преференция

10.курсы валют и ценных бумаг

|

1.нормы приобретения оборотных активов

|

1.инофрмация о фондовом рынке

2.данные о средних показателях данной отрасли

|

Следует отметить, что финансовый же механизм фирмы вносит свою специфику проблемы предприятия. Здесь следует выделить три обстоятельства: 1) предприятие для достижения собственных целей использует собственные и заемные средства, 2) деятельность предприятия протекает во времени, 3) происходит разделение собственности и функции в самых различных комбинациях.

Такая специфика приводит к необходимости использования кредитов банков (и других кредитных учреждений) и появлению на предприятии дебиторской и кредиторской задолженностей. Сразу же необходимо заметить, что между первым и вторым имеется существенное различие. Кредит обладает свойствами срочности, платности, возвратности. Кредиторская же и дебиторская задолженности не обладают свойством платности, другие же свойства (срочности, возвратности) проявляются по-другому.

Кредиторская задолженность — это предоплата, задолженность по оплате труда, по платежам в Пенсионный фонд, по социальному страхованию, налогам и прочее. При этом часть расходов предприятия можетпокрываться за счет средств, которые ему не принадлежат. В ООО «Евротранс» кредиторская задолженность составила 41 427,00 за 2004 г, в 2005 г она уже стала ровна 12000,00. а в 2006 г сумма вышла к 58945,00. Таким образом, организация может использовать в хозяйственном обороте то, что ей не принадлежит, но не может использовать в хозяйственном обороте то, что ей принадлежит (российская практика показывает, что принадлежит формальнои в ряде случаев в реальность и не превращается), незавершённое строительство, которое составляет 25 074,90 в 2004 г и 104483,00 в 2006 году.

Дебиторская задолженность — это задолженность за отгруженную продукцию, товары в пути, за поставленную продукцию, за выполненную работу и проч. При этом часть доходов предприятия складывается за счет средств, которые только формально принадлежат ему, но не находятся в его хозяйственном обороте. Дебиторская задолженность составила 1 286,80 в 2004 г., 29124,00 в 2005 г. и 43855,00 уже 2006 году.

Можно ли фирме извлечь известную выгоду из такого положения с точки зрения ее финансового механизма? Ответ представляется положительным. Предприятие, манипулируя дебиторской и кредиторской задолженностями, может извлекать очевидные финансовые выгоды. Например, за счет кредиторской задолженности можно решать текущиефинансовые проблемы (в частности, связанные с нехваткой оборотных средств, такой ход может быть предпочтительным при высокой ставке процента).

В целом деятельность предприятия в 2006 году ухудшилась по сравнению с 2004 годом. При правильном использовании такого финансового метода, как кредитование в составе финансового механизма ООО «Евротранс» (планирование и привлечение дополнительных заемных средств) можно добиться значительного улучшения финансово-экономической деятельности предприятия ООО «Евротранс».

Существуют признаки, указывающие на ухудшение положения предприятия. Важную информацию даёт сопоставление данных финансовых отчётов предприятия с данными за ряд периодов времени и средними данными по отрасли, а также анализ бухгалтерского баланса предприятия. Анализ с предоставлением отчётности, её низкое качество должны стать поводом для анализа процесса её составления. Опоздания могут говорить о неэффективной работе финансовых служб предприятия, неудачном построении информационной системы, что увеличивает вероятность принятия неэффективных решений.

В следующем параграфе будут предложены некоторые меры по совершенствованию финансового механизма ООО «Евротранс».

3.2 Основные направления совершенствования финансового механизма ООО «Евротранс»

Как было выявлено ранее, при помощи анализа и оценки показателей финансовой устойчивости ООО «Евротранс», данный хозяйственный субъект испытывает некоторые трудности, а именно недостаток дополнительных оборотных средств.

Также предприятию ООО «Евротранс» необходимо разработать стратегию повышения ликвидности активов, которая будет направлена на рост стоимости чистых активов (собственного капитала) как необходимого условия соблюдения стратегического направления по восстановлению финансовой устойчивости.

Кроме того, предприятию ООО «Евротранс» необходимо внедрить стратегию оптимизации структуры капитала, которая направлена на достижение приемлемого соотношения долга и собственности (что и достигается ростом стоимости чистых активов), минимизацию издержек на привлеченный капитал и, в конечном счете, максимизацию рыночной стоимости бизнеса.

Руководству предприятия ООО «Евротранс» необходимо осваивать новые методы и технику управления продажами и менять стратегию в целом. Для этого необходимо:

- по возможности максимально масштабно участвовать в государственных программах поддержки предпринимательства;

- вести постоянный поиск заказчиков на услуги, которые могут быть оказаны предприятием;

- проанализировать спрос на реализации новых услуг, которые отвечают возможностям предприятия;

- обеспечить эффективную рекламу всех услуг предприятия;

- проводить активную коммерческую деятельность;

- уменьшение производственных издержек и накладных расходов по реализуемым предприятием услугам.

Как было отмечено в параграфе 3.1. на предприятии применяется финансовый метод «планирование», но в узком значении (смета доходов и расходов). Данному предприятию целесообразно «усилить» финансовое планирование и контроль, разработать стратегию развития (сроком от 1 года до 3 лет) организации, направленную на улучшение деятельности. А также включить в финансовый механизм такой финансовый метод как «прогнозирование».

Анализ структуры финансового механизма ООО «Евротранс» показал, что не все его элементы используются на предприятии. В частности, отсутствуют такие элементы как, прогнозирование, которое является не менее важной функцией финансового менеджмента, чем анализ или планирование, поскольку финансовые решения всегда принимаются во временной перспективе.

Другим важным элементов финансового механизма является материальное стимулирование работников, которое также положительно сказывается на финансовых результатах деятельности предприятия.

Включение в финансовый механизм такого финансового метода, как факторинг благоприятно скажется на состоянии дебиторской задолженности предприятия, рост которой в 2006 г. по сравнению с 2004 г. составил 100% (см п. 1.2).

Также ранее было сказано, что на предприятии отсутствует информации о развитии своей отрасли. Особенности хозяйственного поведения ООО «Евротранс» обусловлены состоянием рыночной среды и особенностями их внутренней организации. Деятельность ООО «Евротранс» в условиях несовершенной информации или неверных данных, неуверенности в будущем, неопределенности действий конкурентов требуют от ООО «Евротранс» изобретательности и творческого подхода.

ООО «Евротранс» не может не реагировать на внешние воздействия, ему приходится приспосабливаться к изменениям рыночной ситуации. Но важнейшим в деятельности ООО «Евротранс» является не приспособление к меняющимся условиям, а способность преобразовывать сами условия хозяйствования, предугадав перспективу развития общественного производства.

ООО «Евротранс» само ищет объемы работы, расширяет перечень услуг, разрабатывает мероприятия по уменьшению затрат на производство и реализацию услуг.

Ключевым моментом деятельности ООО «Евротранс» является не просто рациональное использование ресурсов, а рационализация самой формы и способа хозяйствования. Его устремления приобретают стратегический характер, а главной целью становится не максимизация частного результата, а обеспечение финансовой устойчивости организации. Достичь результата можно только мобилизовав усилия всего коллектива, что предусматривает вовлечение в этот процесс всех его членов.

В настоящее время ООО «Евротранс» находится в трудном финансовом положении, имеется дебиторская задолженность. Предприятие старается само управлять процессом изменения дебиторской задолженности: контролирует состояние расчетов с покупателями по отсроченным задолженностям.

И все-таки заказчики в нарушение всех правил и договоров, не расплачиваются своевременно за выполненные работы, а расплачиваются в основном взаимозачетами за материалы, по налогам в местный бюджет, векселями.

В определенной степени исправить сложившуюся на предприятии ситуацию с дебиторской задолженностью может включение в финансовый механизм, помимо факторинга, финансового рычага воздействия на дебиторов «штрафные санкции».

Вместе с тем, как показывают результаты проведенного анализа, предприятие располагает еще достаточными резервами для существенного улучшения своего финансового состояния, которые в совокупности с предложенными мероприятиями в целом окажут положительное воздействие на финансовый механизм предприятия, и его финансовое состояние в целом.

Заключение

Финансы предприятий, будучи частью общей, системы финансовых отношений, отражают процесс образования, распределения и использования доходов на предприятиях различных отраслей народного хозяйства и тесно связаны с предпринимательством, поскольку предприятие является формой предпринимательской деятельности.

Целью курсовой работы было изучение порядка организации и функционирования финансового механизм субъекта хозяйствования.

Для ее реализации последовательно был решен ряд задач.

В первой главе данной работы, было обследовано действующее предприятие ООО «Евротранс» и проведен анализ и оценка финансовой устойчивости деятельности предприятия. В ходе работы было установлено реальное положение дел на данном предприятии; выявлены изменения и факторы, влияющие на хозяйственную устойчивость деятельности предприятия. На основании проведенных анализа и оценки финансовой устойчивости предприятия мы составили прогноз динамики изменения показателей финансовой устойчивости на 2007-2008 года.

Во второй главе данной работы были рассмотрены теоретические основы формирования и функционирования эффективного финансового механизма предприятия.

На основе материала второй главы в третьей главе был выполнен анализ финансового механизма ООО «Евротранс» и предложены рекомендации по его совершенствованию.

Анализ финансового механизма ООО «Евротранс» показал, что в нем отсутствует ряд принципиальных элементов, таких как факторинг, прогнозирование и др.

Основным направление совершенствования финансового механизма является его реструктуризация, т.е. включение в его состав следующих элементов:

- информация о фондовом рынке

- данные о средних показателях данной отрасли

-.нормы приобретения оборотных активов

- дисконт

- целевые экономически фонды

- вклады

- котировка валютных курсов

- курсы валют и ценных бумаг

Как показали результаты проведенного анализа, предприятие располагает еще достаточными резервами для существенного улучшения своего финансового состояния, которые в совокупности с предложенными мероприятиями в целом окажут положительное воздействие на финансовый механизм предприятия, и его финансовое состояние в целом.

Список

литературы

1. Артеменко В.Г., Белендир М.В. Финансовый анализ: Учебное пособие. – М.: ДИС НГАЭиУ, 2006. – 128c.

2. Аитов Р.Л. Управление финансовой устойчивостью. – М.: ЮНИТИ, 2005. – 363 с.

3. Астахов В.П. Анализ финансовой устойчивости и процедуры, связанные с банкротством. – М.: Ось-89, 2005. – 163c.

4. Анализ финансовых показателей деятельности предприятий./ Под ред. проф. Бакунина Л.С. – СПб.: Книжник, 2006. – 416 с.

5. Баканов М.И., Шеремет А.Д. Теория экономического анализа. - М.: Финансы и статистика, 1998. – 218 с.

6. Балабанов И.Т. Основы финансового менеджмента. - М.: Финансы и статистика, 1999. – 384 с.

7. Барсуков А.В., Малыгина Г.В. Финансы предприятия. – Новосибирск: Кама-плюс, 2004. – 317 с.

8. Бланк И.Б. Финансовый менеджмент. – Киев: Ника-Центр, 2004. – 306 с.

9. Владимирова Т.А., Соколов В.Г. Анализ финансовой отчетности предприятия. – Новосибирск: СИФБД, 2006. – 450 с.

10. Воронина Л.И. Основы бухгалтерского учета и аудита: учебное пособие. – М.: Приор, 1999. – 425 с.

11. Виниаминов П.Л., Краснова В.И. Анализ финансового состояния предприятия. – Н. Новгород: Балахна-пресс, 2006. – 488 с.

12. Герчикова И.Н. Финансовый менеджмент. - М.: Инфра-М, 2003. – 208 с.

13. Донцова Л.В., Никифорова Н.А. Анализ годовой бухгалтерской отчетности. – М.: ДИС, 2004. – 216 с.

14. Дружинин А.И., Дунаев О.Н. Управление финансовой устойчивостью. - Екатеринбург: ИПК УГТУ, 2005. – 363 с.

15. Ермоленко В.А. Анализ финансового положения предприятия: учебное пособие. – СПб.: Книжник, 2006. – 561 с.

16. Гражданский кодекс РФ.

17. Налоговый кодекс РФ.

18. Управление предприятием и анализ его деятельности./ Под ред. Наумова С.Ю. – Саратов: Издательство саратовского университета, 2005. – 268 с.

19. Управление предприятием и анализ его деятельности./ Под ред. Титаева В.Н. – М.: Финансы и статистика, 2005. – 420 с.

20. Финансовый менеджмент./ Под ред. Стояновой Е.С. – М.: Перспектива, 2004. – 216 с.

21. Шеремет А.Д., Сайфуллин Р.С. Методика финансового анализа. – М.: Инфра-М, 2001. – 512 с.

| АКТИВ

|

| Наименование показателя |

Код |

На начало |

На конец |

| строки |

года |

периода |

| Нематериальные активы (04,05) |

110 |

15,10 |

41,90 |

| организационные расходы |

111 |

15,10 |

41,90 |

| патенты, лицензии, товарные знаки |

112 |

| Основные средства (01,02,03) |

120 |

9 172,80 |

31 798,90 |

| земельные участки и прир. объекты |

121 |

| здания, оборудование и пр. |

122 |

1 020,70 |

| Незавершенное строительство (07,08,61) |

130 |

15,30 |

25 074,90 |

| Долгосрочные финансовые вложения (06,82) |

140 |

| инвестиции в дочерние общества |

141 |

| инвестиции в зависимые общества |

142 |

| инвестиции в другие организации |

143 |

| займы (более 12 мес.) |

144 |

| прочие долгосрочные фин. вложения |

145 |

| Прочие внеоборотные активы |

150 |

| ИТОГО по разделу I |

190 |

9 203,20 |

56 915,70 |

| Запасы |

210 |

3 541,20 |

29 412,00 |

| сырье, материалы и др. аналог. ценности (10,15,16) |

211 |

5 999,10 |

| животные на выращивании и откорме (11) |

212 |

| малоценные и быстроизнашивающиеся предметы (12,13,16) |

213 |

56,50 |

631,60 |

| затраты в незавершенном производстве (20,21,23,29,30,36,44) |

214 |

| готовая продукция и товары для перепродажи (40,41) |

215 |

3 482,80 |

22 751,50 |

| товары отгруженные (45) |

216 |

| расходы будущих периодов (31) |

217 |

1,90 |

29,80 |

| прочие запасы и затраты |

218 |

| НДС по приобретенным ценностям (19) |

220 |

3 316,30 |

1 115,80 |

| Дебиторская задолженность (более чем 12 мес.) |

230 |

| покупатели и заказчики (62,76,82) |

231 |

| векселя к получению (62) |

232 |

| задолженность дочерних и зависимых общества (78) |

233 |

| авансы выданные (61) |

234 |

| прочие дебиторы |

235 |

| Дебиторская задолженность (в течение 12 мес.) |

240 |

649,70 |

1 286,80 |

| покупатели и заказчики (62,76,82) |

241 |

640,00 |

16,80 |

| векселя к получению (62) |

242 |

| задолженность дочерних и зависимых обществ (78) |

243 |

| задолженность участников по взносам в уставный капитал (75) |

244 |

| авансы выданные (61) |

245 |

| прочие дебиторы |

246 |

9,70 |

1 270,00 |

| Краткосрочные финансовые вложения (56,58,82) |

250 |

| инвестиции в зависимые общества |

251 |

| собственные акции, выкупленные у акционеров |

252 |

| прочие краткосрочные финансовые вложения |

253 |

| Денежные средства |

260 |

2 914,40 |

9 235,20 |

| касса (50) |

261 |

0,40 |

0,20 |

| расчетные счета (51) |

262 |

2 914,00 |

463,10 |

| валютные счета (52) |

263 |

8 745,00 |

| прочие денежные средства (55,56,57) |

264 |

26,90 |

| Прочие оборотные активы |

270 |

2,50 |

| ИТОГО по разделу II |

290 |

10 421,60 |

41 052,30 |

| Непокрытые убытки прошлых лет (88) |

310 |

810,80 |

| Непокрытый убыток отчетного года |

320 |

X |

| ИТОГО по разделу III |

390 |

810,80 |

| БАЛАНС |

399 |

20 435,60 |

97 968,00 |

ПАССИВ

|

| Наименование показателя |

Код |

На начало |

На конец |

| строки |

года |

периода |

| Уставный капитал (85) |

410 |

100,00 |

100,00 |

| Добавочный капитал (87) |

420 |

391,60 |

| Резервный капитал (86) |

430 |

15,00 |

| резервные фонды в соответствии с законод. |

431 |

| резервные фонды в соответствии с уставом |

432 |

| Фонды накопления (88) |

440 |

| Фонд социальной сферы (88) |

450 |

| Целевые финансирование и поступления (96) |

460 |

| Нераспределенная прибыль прошлых лет (98) |

470 |

| Нераспределенная прибыль отчетного года |

480 |

X |

56 034,40 |

| ИТОГО по разделу IV |

490 |

100,00 |

56 541,00 |

| Долгосрочные заемные средства (92,95) |

510 |

| кредиты банков (более чем 12 мес.) |

511 |

| прочие займы (более чем 12 мес.) |

512 |

| Прочие долгосрочные пассивы |

520 |

| ИТОГО по разделу V |

590 |

| Краткосрочные заемные средства (90,94) |

610 |

| кредиты банков (в течение 12 мес.) |

611 |

| прочие займы (в течение 12 мес.) |

612 |

| Кредиторская задолженность |

620 |

20 335,60 |

41 427,00 |

| поставщики и подрядчики (60,76) |

621 |

19 104,30 |

27 977,80 |

| векселя к уплате (60) |

622 |

| задолженность перед дочерними общества (78) |

623 |

| по оплате труда (70) |

624 |

17,30 |

242,20 |

| по социальному страхованию и обеспечению (69) |

625 |

15,90 |

140,40 |

| задолженность перед бюджетом (68) |

626 |

759,60 |

11 402,60 |

| авансы полученные (64) |

627 |

| прочие кредиторы |

628 |

438,50 |

1 664,00 |

| Расчеты по дивидендам (75) |

630 |

| Доходы будущих периодов (83) |

640 |

| Фонды потребления (88) |

650 |

| Резервы предстоящих расходов и платежей (89) |

660 |

| Прочие краткосрочные пассивы |

670 |

| ИТОГО по разделу VI |

690 |

20 335,60 |

41 427,00 |

| БАЛАНС |

699 |

20 435,60 |

97 968,00 |

|