ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ.. 3

ГЛАВА 1. Сущность денежной системы России.5

ГЛАВА 2. Особенности эволюции денежной системы.. 12

ГЛАВА 3. Направления стабилизации денежной системы.22

3.1 Деноминация. 22

3.2 Девальвация. 25

3.3 Ревальвация. 27

3.4 Нуллификация. 28

3.5 Денежные реформы.. 29

ГЛАВА 4. Перспективы развития денежной системы России.32

ЗАКЛЮЧЕНИЕ.. 35

СПИСОК ЛИТЕРАТУРЫ... 37

Интерес к проблеме научного определения феномена денег прослеживается в науке с древнейших времен до наших дней. Это объясняется той колоссальной степенью, в которой деньги предопределяют направление развития человеческой цивилизации. Сложность и многогранность этого общественного явления служат объяснением отсутствия единого общепринятого научного определения содержания понятия денег. Именно поэтому эта проблема занимала и продолжает занимать умы многих выдающихся философов, юристов, экономистов, некоторые из которых были удостоены Нобелевской премии за вклад в изучение денег.

Развитие человеческой цивилизации тесно связано с развитием и усложнением денежных форм и денежных отношений. Это позволило на современном этапе говорить не просто о деньгах, но о денежной системе государства, в которой отражаются национальные особенности развития денежных единиц и правил их оборота.

Современная экономическая политика России направлена на развитие рыночных отношений, использование рыночных рычагов регулирования экономики наряду с мерами государственного регулирования. А это в свою очередь, обуславливает интерес к деньгам, которые, как известно, являются основой современной экономики вообще и денежной системы в частности.

Развитие российской государственности на современном этапе характеризуется продолжающимся процессом реформирования политической и экономической инфраструктуры общества. Важное направление таких преобразований составляет формирование денежной системы страны и ее законодательное закрепление.

Чтобы понять сущность денежной системы нужно знать, что она из себя представляет.

Денежная система – это исторически сложившаяся национальная система организации денежного обращения, закрепленная традициями и оформленная законодательно.

Принципы управления денежной системой представляют собой совокупность правил, руководствуясь которыми государство организует денежную систему страны. К ним относятся:

1. Централизованное управление национальной денежной системой

позволяет на основе потребностей развития ставить общие цели и принимать выгодные для экономики страны в целом решения

2. Устойчивость и эластичность денежного оборота

означает, что изменение массы денег, находящихся в обороте, должно коррелироваться с потребностями национальной экономики: возрастать при увеличении потребности, уменьшаться при сокращении с таким расчетом, чтобы не допускать инфляции.

3. Кредитный характер денежной эмиссии

обязывает, во-первых, проводить дополнительные выпуски денежных знаков – как наличных, так и безналичных, только в результате проведения банками кредитных операций, во-вторых, не допускать в оборот денежных знаков из иных источников, включая казначейство государства.

4. Обеспеченность денежных знаков, выпускаемых в оборот,

предполагает, что все заменители реальных денег – денежные знаки – обеспечены различными банковскими активами (золотом и другими драгоценными металлами, свободно конвертируемой валютой, товарно-материальными ценностями, ценными бумагами и т.д.).

5. Надзор и контроль за денежным оборотом

– неотъемлемая функция системы государственного управления. Постоянный непрерывный надзор и контроль осуществляется уполномоченными государственными органами (финансовыми, налоговыми, банковскими и др.) за наличным и безналичным денежным оборотом.

6. Функционирование исключительно национальной валюты на территории страны

пронизывает все законодательные акты, относящиеся к денежному обращению внутри государства. В соответствии с ним законодательными на территории страны являются только те платежи, которые произведены в национальной валюте. Население имеет право покупать и продавать иностранную валюту своей страны, накапливать ее, хранить на вкладах в банках, использовать в качестве платежного средства за рубежом.

На базе рассмотренных принципов формируются элементы национальной денежной системы.

Структура денежной системы и ее элементы определятся мерой соблюдения общих принципов управления и функционирования и регламентируются законодательством страны. При существенных различиях в формах построения денежных систем на разных стадиях развития товарного хозяйства при неодинаковых формах национально-государственного устройства для всех систем характерны некоторые общие че6рты. Будучи оформленными законодательно, они составляют компоненты денежной системы.

Развитая денежная система страны включает следующие элементы:

- Наименование денежной единицы страны, служащей масштабом цен, устанавливается в законодательном порядке

- Порядок обеспечения денежных знаков – это характеристика видов и основных правил их обеспечения

- Эмиссионный механизм – это регламент выпуска и изъятия денежных знаков из обращения. В законодательных актах государства делается различие между казначейским эмиссионным центром и Центральным банком как эмитентом банковских билетов. Безналичные деньги выпускаются банками в процессе совершения кредитных операций. Погашение ссуд представляет собой фактическое изъятие безналичных денег из оборота.

- Структура денежной массы, находящейся в обращении, включает ряд параметров: соотношение между наличными и безналичными деньгами, между объемами эмитированных купюр разного достоинства. От структуры денежной массы зависит удобство расчетов.

- Порядок установления валютного курса – это совокупность правил установления курса национальной валюты и порядок ее обмена на иностранную. Порядок установления валютного курса составляет прерогативу Центрального банка страны, 5ответственного за поддержание стабильного денежного обращения(5).

В зависимости от вида обращаемых денег можно выделить два основных типа систем денежного обращения:

1. системы обращения металлических денег, когда в обращении находятся полноценные золотые и (или) серебряные монеты, которые выполняют все функции денег, а кредитные деньги могут свободно обмениваться на денежный металл (в монетах или слитках);

2. системы обращения кредитных или бумажных денег, которые не могут быть обменяны на золото, а само золото вытеснено из обращения.

В зависимости от металла, который в данной стране был принят в качестве всеобщего эквивалента, и базы денежного обращения различаются биметаллизм и монометаллизм.

Биметаллизм - денежная система, при которой роль всеобщего эквивалента закрепляется за двумя благородными металлами (обычно за золотом и серебром), предусматриваются свободная чеканка монет из обоих металлов и их неограниченное обращение.

При системе параллельной валюты соотношение, между золотыми и серебряными монетами устанавливалось стихийно, в соответствии с рыночной ценой металла. При использовании системы двойной валюты государство фиксировало соотношение между металлами, а чеканка золотых и серебряных монет и прием их населением производились по этому соотношению.

При системе "хромающей" валюты золотые и серебряные монеты являлись законным платежным средством, но не на равных основаниях, например, если чеканка монет из серебра производилась в закрытом порядке, то они практически выступали знаками золота.

Монометаллизм - денежная система, при которой один металл (золото или серебро) служит всеобщим эквивалентом и основой денежного обращения, функционирующие монеты и знаки стоимости разменных на драгоценные металлы. Серебряный монометаллизм существовал в России в 1843-1852 гг. В царской России система серебряного монометаллизма была введена в результате денежной реформы 1839-1843 гг.

В зависимости от характера размена знаков стоимости на золото различают три разновидности золотого монометаллизма: золотомонетный стандарт, золотослитковый стандарт и золотодевизный (золотовалютный) стандарт. Золотомонетный стандарт наиболее соответствовал требованиям капитализма периода свободной конкуренции, способствовал развитию производства, кредитной системы, мировой торговли и вывозу капитала. Этот стандарт характеризуется следующими основными чертами:

· во внутреннем обращении страны находится полноценная золотая монета, золото выполняет все функции денег;

разрешается свободная чеканка золотых монет для частных лиц (обычно на монетном дворе страны);

находящиеся в обращении неполноценные деньги (банкноты, металлическая разменная монета) свободно и неограниченно размениваются на золотые;

· допускается свободный вывоз и ввоз золота и иностранной валюты и функционирование свободных рынков золота.

Функционирование золотомонетного стандарта требовало наличия золотых запасов у центральных эмиссионных банков, которые служили резервом монетного обращения, обеспечивали размен банкнот на золото, являлись резервом мировых денег.

В годы первой мировой войны рост бюджетных дефицитов, покрытие их займами и растущим выпуском денег привели к росту денежной массы в обращении, значительно превышающей по своему объему золотые запасы эмиссионных банков, что ставило под угрозу свободный размен бумажных денег на золотые монеты. В этот период золотомонетный стандарт прекратил свое существование в воевавших странах, а затем в большинстве других стран (кроме США, где он продержался до 1933 г.): был прекращен размен банкнот на золото, запрещен вывоз его за границу, золотые монеты ушли из обращения в сокровище. По окончании первой мировой войны, в условиях развития общего кризиса капитализма ни одно капиталистическое государство не смогло осуществить стабилизацию своей валюты на основе восстановления золотомонетного стандарта.

В ходе денежных реформ (1924-1929 гг.) возврат к золотому стандарту был произведен в двух урезанных формах - золотослиткового и золотодевизного стандартов.

При золотослитковом стандарте, в отличие от золотомонетного, в обращении отсутствуют золотые монеты и свободная их чеканка. Обмен банкнот, как и других неполноценных денег, производится только на золотые слитки. В России был установлен золотодевизный (золотовалютный) стандарт, при котором также отсутствуют обращение золотых монет и свободная чеканка. Обмен неполноценных денег на золото производится с помощью обмена на валюту стран с золотослитковым стандартом. Таким путем сохранялась косвенная связь денежных единиц стран золотодевизного стандарта с золотом. Поддержание устойчивости курса национальной валюты осуществлялось методом девизной политики, т.е. посредством купли или продажи национальных денег за иностранные в зависимости от того, снижается или повышается курс национальной валюты на рынках. Таким образом, при золотодевизном стандарте валюты одних стран ставились в зависимость от валют других государств. В результате мирового экономического кризиса 1929 - 1933 гг. золотой стандарт был отменен во всех странах и утвердилась система неразменного банкнотного обращения(16).

Появление металлических денег предполагает не только отделение от скотоводства и земледелия ремесла как особого рода деятельности, но и достаточно высокий уровень его развития. Вместе с этим функции денег все в большей мере закрепляются за благородными металлами.

Формирование металлической денежной системы было неразрывно связано со становлением русской государственности. В рамках данных процессов можно выделить три периода:

1. IXв. – начало XIIв., организация денежного обращения в Древнерусском государстве.

2. XII – XIV вв., денежное обращение в период феодальной раздробленности.

3. XV - XVI вв., создание развитой национальной металлической денежной системы.

Основной и самой крупной металлической денежной единицей у славянских народов была гривна.

Поскольку добыча золота, серебра и меди не производилась, длительное время монеты из благородных металлов, обращавшиеся на Руси, были иностранными. К ним относятся римские денарии II-III вв. н.э., арабские и западноевропейские монеты.

Первая золотая монета, чеканенная на Руси при князе Владимире Святославовиче, датируется 988г., была повторением арабского динара и получила название «златница». Монета была одновременно и весовой и денежной единицей.

При Ярославе Мудром в X-XIвв. чеканились и серебряные русские монеты, серебряники. Денежное обращение достигло значительных масштабов в крупных городах, являвшихся торговыми и промышленными центрами.

Первые упоминания о российском рубле относятся к началу XIV в. Однако вплоть до середины XVII в. рубль оставался счетной единицей, составлявшей 100 копеек, но не имевшей вещественного воплощения ни в монете, ни в слитке. В обращении были алтын, деньга, полденьги, четверица.

В период феодальной раздробленности почти в каждом удельном княжестве чеканилась своя монета. С образованием централизованного государства во время правления Ивана III в стране была введена и утверждалась единая национальная денежная система. Чеканка денег превратилась в правительственную монополию.

В 1535 г. в период регентства Елены Глинской была проведена денежная реформа, в ходе которой были введены стандарты веса, оформления и соотношение денежных знаков. С 1535 по 1718 гг. монеты чеканились из серебра, с 1704 г. – из меди, с 1926 по 1991 гг. – из медно-цинкового сплава, с 1998 г. – из алюминия. В 1992 г. вследствие гиперинфляции выпуск копеек был прекращен, после денежной реформы 1998 г. – восстановлен. Однако в настоящее время копейка практически не используется в денежном обращении.

Первоначальная стоимость металла, содержащегося в монетах, при начале эмиссии всегда меньше номинала. Однако с течением времени она может существенно превысить рыночную цену метала, используемого для чеканки монет. В результате монеты из ценных металлов исчезают из обращения, переплавляются.

С 1654 г. при Алексее Михайловиче были введены в денежное обращение монеты крупного номинала, рубли и полуполтины из серебра. Рубль, раздробленный на четыре части, составлял четыре полуполтины. Одновременно с монетами крупного номинала в денежном обращении вводились медные деньги с номиналом серебряных.

До начала промышленной добычи золота в середине XVIII в. российские монеты получались за счет перечеканки из иностранных. Золотые монеты из металла, добывавшегося на территории страны, стали чеканиться с 1755 г.

Бумажные деньги на территории современной России обращались еще во времена монгольских нашествий.

В Российской империи как сувереном государстве бумажные деньги стали эмитироваться правительством только в XVIII в.

Решение о выпуске бумажных денег принималось в Российской империи еще при Петре III вследствие огромного дефицита. 29 декабря 1768 г. был издан манифест об эмиссии бумажных денег, названных ассигнациями, и учреждении для обслуживание их оборота Ассигнационного банка с капиталом в 1 млн. руб. золотом и серебром. Обращение ассигнаций объявлялось делом обязательным.

Выпуск бумажных денег объяснялся «пространством земель империи» и «тягостью медной монеты» для обращения, неудобствами дальнего перевоза всякой металлической монеты, необходимостью ускорения расчетов «по примеру разных европейских областей». Но истинной причиной перехода к бумажному обращению был дефицит, образовавшийся в государственной казне, финансовые трудности, вызванные русско-турецкой войной.

Поскольку правительство неоднократно использовало печатный станок для покрытия бюджетного дефицита, курс ассигнаций стал падать, металлические деньги – исчезать из обращения, цены на товар – повышаться.

В целях стабилизации денежного обращения государственный секретарь М.М.Сперанский в 1810 г. составил «план финансов». В соответствии с ним предполагалось основать государственный банк с правом выпуска банкнот, разменных на серебро; ассигнации подлежали уничтожению. Однако Отечественная война 1812 г. помешала его реализации. Напротив, эмиссия банкнот значительно возросла. В результате курс ассигнаций резко упал. В 1818 г. выпуск ассигнаций был прекращен, частично они стали изыматься из обращения.

Кредитные деньги появились в ходе денежной реформы, начавшейся с 1 июля 1839 г. и проведенной при министре финансов Е.Ф.Канкрине. Данная реформа сопровождалась процессами дефляции и нуллификации.

Прирост наличной денежной массы происходил особенно значительно в периоды войн (русско-турецкой 1878-1879гг.; русско-японская в 1904-1905гг.), внутренних политических потрясений (1906г.), хозяйственных кризисов (вследствие неурожая в 1891 г., в период торгово-промышленного кризиса 1898-1901гг.).

Наряду с наличным развивалось и безналичное денежное обращение. С этой целью увеличилось число учреждений Государственного банка, с 1898 г. создавались расчетные отделы, с 1906 г. были введены почтовые переводы(5).

Во время Первой мировой войны размен банкнот на золото был прекращен. Цельные монетно-металлические денежные системы, которые были основаны на обращении золотых монет и разменных на золото банковских билетов, вступили в период упадка, и началось становление исторически новой системы денег и денежных отношений.

Но это еще не было концом эпохи золотого стандарта. После окончания войны золото было вытеснено из обращения в крупный оптовый и международный оборот.

В России денежная система, однотипная со зрелыми денежными системами Запада, начала складываться после денежной реформы 1895-1898 годов. В ходе этой реформы (реформы Витте) в стране была введена золотомонетная форма золотого стандарта. Золотая валюта просуществовала в России до лета 1914 года. Пережив экономический кризис 1899-1903 годов, русско-японскую войну 1904-1905 годов и первую русскую революцию 1905-1907 годов, она обеспечила приток иностранного капитала и промышленный подъем 1910-1914 годов.

Процесс становления зрелой денежной системы в России был прерван Октябрьской революцией 1917 года, в результате которой страна перестала быть составной частью всемирного хозяйства. Этот факт имел определяющее значение для будущего России, поскольку формирование зрелых денежных систем неразрывно связано с развитием мирового рынка.

В 1922-1924 годах Россия сделала попытку вернуться к золотым монетам и разменным на золото банкнотам. Это потребовало огромных усилий, поскольку в результате двух войн и революции страна в своем экономическом развитии была отброшена на несколько десятилетий назад, причем наибольшим изменениям подверглась именно денежно-кредитная сфера.

Одним из первых мероприятий Советского правительства в области экономической политики стало введение государственной монополии на банковское дело. В результате к 1920 году на территории, подконтрольной Советам, практически не осталось ни частных, ни общественных банков. А в январе 1920 года был ликвидирован и единственный к тому времени государственный банк Народный банк РСФСР (бывший Государственный банк).

В 1921 году в связи с переходом к нэпу банк был восстановлен под названием Государственный банк РСФСР, а с 1922 года началось создание сети акционерных коммерческих банков и обществ взаимного кредита. Однако ко времени денежной реформы деятельность незначительного числа этих банков большого значения не имела, и на кредитном рынке доминировал Государственный банк РСФСР (с середины 1923 года Государственный банк СССР).

Таким образом, ситуация в банковской сфере России в 20-х годах XХ века, несмотря на разницу в уровне экономического развития страны, была сходна с ситуацией, сложившейся в 40-е годы XIХ века.

При Временном правительстве дефицит госбюджета достиг 22 568 млн. рублей. Способы его покрытия были традиционными: увеличение налогов, внутренние и внешние займы, эмиссия бумажных денег. За восемь месяцев Временное правительство выпустило в обращение примерно такое же количество денежных знаков, какое было эмитировано за два с половиной года войны. Общая сумма бумажных денег, находившихся в обращении на 1 ноября 1917 года, составила 19 575,7 млн. руб., а покупательная способность довоенного рубля снизилась до 67 копеек.

В этот период стал ощущаться недостаток в обращении мелких и средних купюр. В результате кроме общегосударственных денежных знаков в некоторых городах и губерниях появились свои средства обращения. Начался распад единой денежной системы страны, усиливавший общую дезорганизацию денежного обращения и способствовавший дальнейшему усилению инфляции.

Советским правительством с ноября 1917 года по июль 1921 года было выпущено в обращение 2328,3 млрд. рублей. В результате денежная масса возросла в 119 раз. Почти весь этот выпуск пошел на покрытие бюджетного дефицита, который в 1921 году достиг 21 936 916 млрд. рублей.

Всего на территории бывшей Российской империи обращалось более 2 тыс. денежных знаков.

Дестабилизация денежной системы и связанные с этим трудности хозяйствования побуждали искать хоть и временные, но относительно устойчивые измерители. В стране функционировали различные условные измерители и индексы: товарный рубль, индекс Госбанка, индекс Специальной котировальной комиссии, бюджетный индекс. Однако индексация в условиях гиперинфляции была малоэффективной. Статистические индексы и условные измерители не могли заменить устойчивую денежную единицу.

С переходом к нэпу денежная политика Советского правительства кардинальным образом изменилась. Для составления и исполнения госбюджета, восстановления системы кредита и организации торговли необходима была устойчивая денежная единица. Кроме того, нэп предполагал включение страны в международное разделение труда и развитие сотрудничества с зарубежными странами, а это было невозможно без создания денежной системы, аналогичной денежным системам промышленно развитых стран.

Денежное обращение в СССР удалось нормализовать после проведения трех денежных реформ. В результате изменились не только параметры денежного обращения, но и тип денежной системы. В СССР была введена золотодевизная форма золотого стандарта.

Денежная реформа 1922-1924 годов (реформа Сокольникова) началась с выпуска банковских билетов (червонцев) в соответствии с Декретом СНК от 11 октября 1922 года О предоставлении Государственному банку права выпуска банковских билетов. Реформа была проведена в три этапа.

В результате денежной реформы 1922-1924 годов удалось справиться с гиперинфляцией, стабилизировать цены, увеличить товарооборот, расширить товарно-денежные отношения между городом и деревней. Но главное, были созданы предпосылки для формирования устойчивой денежной системы.

Новая денежная система недолго оставалась устойчивой уже в середине 1925 года появились первые признаки инфляции, которая, после того как XVI съезд ВКП(б) принял курс на индустриализацию, приобрела характер ползучей инфляции.

Связанные с индустриализацией глубокие структурные сдвиги в экономике, а затем постепенное свертывание нэпа привели к созданию в 1930-1932 годах кредитно-денежной системы, отвечавшей новым требованиям, но отличной от той, которая была задумана в начале 1920-х годов.

В результате банковских реформ конца 20-х годов ХХ века и кредитной реформы 1930-1932 годов произошло сращивание банковской системы с государством. Банки превратились в составные элементы государственно-бюрократической структуры, окончательно утратив собственно коммерческий характер и роль самостоятельного регулятора денежного обращения. Денежная система, сформировавшаяся в СССР после кредитной реформы, была полностью оторвана от мирового рынка. Советские денежные знаки не только не обменивались на золото, но и не служили по отношению к нему, ни средством обращения, ни платежным средством.

В середине ХХ века в России, так же как и в середине XIХ века, отсутствовала система коммерческих банков. Кроме того, одним из направлений экономической политики того времени было максимальное сжатие налично-денежного обращения. Происходило это за счет сохранения в деревне практически натурального хозяйства, низкой заработной платы рабочих и служащих и карточной системы в городах. Поэтому при проведении денежной реформы 1947 г. требовался сравнительно небольшой объем наличных денег.

Таким образом, говоря об особенностях проведения денежных реформ в России в 1839-1843 годах и в СССР в 1920-х годах, а также в 1947 году, необходимо отметить следующее. Эти реформы проводились в условиях, когда основная масса населения жила в деревне и вела натуральное хозяйство. Потребность рынка в наличных деньгах была ограниченной, поэтому затраты на проведение реформ в России были меньше, чем в индустриально развитых странах. Облегчал проведение денежных реформ также свойственный нашей стране государственный характер денег(18).

Для того чтобы деньги выполняли все функции необходимо чтобы их покупная стоимость оставалась постоянной в течении длительного периода. На покупную стоимость влияют такие факторы как:

· Инфляция

· Денежная масса

· Долларизация экономики

· Валютный курс

· Непропорциональное изменение цен на отдельные товары

Задача государства удержать покупательную способность на заданном уровне.

В условиях функционирования бумажных и кредитных денег возможна чрезмерная эмиссия денег в обращение. Поэтому государство постоянно проводит денежно-кредитную политику направленную на стабилизацию денежной единицы. Если данная политика неэффективна, то проводится изменения в денежной системе. Среди мер, призванных устранить или уменьшить негативные последствия снижения устойчивости денежной единицы, привлекают внимание периодически осуществляемые изменения величины денежной единицы, ее наименования, а также проводимые денежные реформы. Подобные меры выполняются с помощью деноминации, деноминацию, девальвацию, ревальвацию и нуллификацию.

Деноминация – изменение нарицательной стоимости денежных купюр в целях подготовки стабилизации денежного обращения.

Денежный и товарный рынок тесно связаны и поэтому события, происходящие на денежном рынке трансформируются в перемены на товарном рынке. Проводя целенаправленную монетарную политику и изменяя предложение денег, государство в состоянии воздействовать на денежный и товарный рынки(2).

Деноминация в нашей стране проводилась несколько раз.

Денежная реформа 1947 года была призвана избавить финансовую систему от наследия военного времени, главным образом распухшей наличности. Проводилась она с 16 по 22 декабря в виде обмена старых купюр на новые. Все наличные средства менялись в пропорции 10:1. Совсем не пострадали тогда только партийные и советские работники. Банковские вклады других частных лиц также не подлежали деноминации, если они не превышали 3 тыс. руб. Гражданам, имевшим в банке суммы от 3 до 10 тыс., деньги меняли в пропорции 3:2, а свыше 10 тыс. руб. – 2:1. Не обменивалась разменная монета, выпущенная после 1921 года.

Деноминация 1961 года, напротив, объяснялась тем, что экономика достигла полной стабильности и динамично развивается. В соотношении 10:1 менялись не только наличные, но и безналичные средства, а также масштаб цен. Выиграли только те, у кого в карманах звенела мелочь: монеты в 1, 2 и 3 коп. остались в обороте, фактически потяжелев в 10 раз. Все остальные деньги предлагалось обменять в специально открытых обменных пунктах на новые купюры с 1 января по 1 апреля. В принципе при обмене формально никаких ограничений по суммам не было. Однако предполагалось, что расплодившиеся тогда «теневики» не смогут уберечь свои капиталы. В итоге не поменяли всего 4,5% находившейся на начало 1961 года в обороте наличности.

Борьбой с незаконно нажитыми капиталами объяснялось и изъятие из оборота 50- и 100-рублевых купюр, объявленное 23 января 1991 года. Гражданам предлагалось в течение трех дней обменять имевшиеся на руках самые крупные в то время купюры на деньги меньшего номинала. При этом менялось не более 500 руб. на человека, о чем делалась отметка в паспорте. Еще до 1 тыс. руб. можно было обменять после получения положительного заключения в специальных комиссиях, созданных при местных органах власти и на госпредприятиях. Выведенные из оборота купюры менялись на деньги меньшего номинала, так как 50- и 100-рублевые купюры нового образца были выпущены в оборот значительно позднее. Одновременно были заморожены банковские вклады свыше 500 руб. В итоге вместо ожидавшегося изъятия из оборота 100 млрд. руб., к обмену не было представлено всего от 4 до 7 млрд. руб.

26 июля 1993 года было объявлено, что с 7 августа полностью изымаются из обращения советские купюры. Законным средством наличного платежа оставались только купюры Банка России, поступившие в оборот в феврале того же года. Обменять старые деньги суммой не более 30 тыс. руб. (позднее лимит был поднят до 100 тыс.) можно было в отделениях Сбербанка. Пострадали от этого преимущественно граждане бывших советских республик, имевших сбережения в советских купюрах. Особенно это касалось жителей Казахстана и Таджикистана, где к тому времени не была введена национальная валюта, и советские рубли были единственным средством наличного денежного обращения.

Относительная стабилизация экономической ситуации после гиперинфляционных 1992–1995 годов привела к появлению идеи о деноминации российского рубля. Деноминация проводилась с 1 января по 31 декабря 1997 года. Фактически обмен производился путем постепенного изъятия из оборота старых купюр и замены их новыми. Обмен проводился в пропорции 1000:1. Деньги старого образца находились в параллельном обращении с новыми в течении всего 1998 года. В течении этого года Центральный банк постепенно изымал из обращения купюры старого образца, заменяя их на новые. Обменять наличные деньги можно было без ограничений сумм до 2003 года в специальных пунктах(16).

Девальвация - официальное снижение курса национальной валюты по отношению к иностранным валютам. Девальвация рубля в России производится Центробанком. В России курс рубля привязан к корзине валют, где 55% долларов и 45% евро. В России Центробанком установлен плавающий курс рубля.

Банку России, для того чтобы произвести девальвацию рубля нужно расширить валютный коридор (то есть установить минимальное и максимальное значение рубля по отношению к корзине валют, дальше курс рубля определяется на валютных торгах).

В рамках финансового кризиса в течение ноября 2008 года Центробанк расширял границы корзины уже два раза. Ослаблять рубль денежные власти вынуждает спекулятивный отток капитала: инвесторы забирают деньги с развивающихся рынков и вкладывают в казначейские облигации США. А спрос на валюту со стороны населения, банков и компаний, которые опасаются рецессии, ускоряет процесс девальвации. «Чтобы не тратить резервы прежними темпами, ЦБ вынужден расширять границы корзины. С июля, когда доллар стоил 23 рубля, российская валюта ослабла уже на 20%», – отмечает начальник аналитического отдела департамента финансовых рынков ИК «Грандис Капитал» Денис Барабанов(15).Скорость ослабления рубля будет зависеть от падения цен на нефть.Чтобы обеспечить экономику валютой, ЦБ вынужден тратить золотовалютные резервы. Так, за сентябрь-октябрь 2008 года было потрачено 100 млрд. долларов, а ЗВР составили 484 млрд. долларов. Для ограничения спроса на валюту Банк России вынужден прибегнуть к девальвации рубля ЦБ, при этом курсы иностранных валют значительно повышаются. Но власти страны, министр финансов обещают, что девальвация рубля будет плавной и резкой девальвации рубля, как 1998 году, не произойдет.

Какими могут быть последствия девальвации рубля в России? Возможно два результата: положительно или отрицательно. Девальвация сама по себе призвана оказать положительное действие на финансовую систему и экономику в целом. Из положительных результатов девальвации рубля можно выделить повышение конкурентоспособности российских товаров за рубежом за счет снижения их стоимости. Однако, это хорошо если внутри страны что-то производится и пользуется спросом на зарубежном рынке. К сожалению, экономика России на 60-80% зависит от экспорта сырья, спрос на который в мире, по мнению экономистов, сократится в ближайшие 2-3 года на 25-30%.

Другой положительный момент девальвации рубля – снижение темпов расходования ЗВР. Но совокупные долги российских компаний иностранным кредиторам примерно равны ЗВР.

Опыт 1998 года показывает, что девальвация рубля положительно отразилась на развитии производства в России. Из-за того, что цены на импортные товары резко повысились, в 1999 года стало развиваться внутреннее производство и произошло импортозамещение.

Из отрицательных последствий девальвации выделяют повышение цен на импортные товары, например, автомобили, продовольствие, бытовую технику. Повышение цен на эти товары может подстегнуть инфляцию в целом по стране. Резкая девальвация рубля сулит резкое падение уровня жизни в России.

Экономисты рознятся в оценке масштабов девальвации в России в 2009 году. Разброс прогнозов от 35 до 40 рублей за доллар. Все экономисты сходятся в одном: тенденция к снижению курса рубля сохранится на протяжении всего 2009 года(14).

У девальвации также есть противоположное действие - ревальвация, то есть повышение курса национальной валюты по отношению к валютам других стран, обычно по отношению к доллару США, немецкой марке, японской иене. Ревальвация способствует повышению роли национальной валюты в международных расчетах и может служить шагом на пути обеспечения не только внутренней, но и внешней конвертируемости, признания в качестве средства платежа во внешнеэкономических сделках. Ревальвация используется в целенаправленной правительственной политике, осуществлении позитивных сдвигов в развитии экономики: преодоление спада производства и достижение стабильного роста производства, снижения уровня инфляции, формирование положительной ставки процентов по банковским вкладам. Она используется как метод стабилизации денежной системы страны и восстановления покупательной способности денег после инфляции. Ревальвация применяется для устойчивого повышения курса валюты на международных валютных рынках. Ревальвация, как правило, выгодна кредиторам, получающим возврат долгов в ревальвируемой валюте, а также импортерам, покупающим дешевле иностранную валюту для оплаты закупаемых товаров. Экспортеры обычно несут потери, поскольку цены на их товары, выраженные в валютах других стран, повышаются, что затрудняет продажу товаров, а при сохранении их инвалютной цены выручка в национальной валюте снижается.

По прогнозам инвестбанка «Ренессанс Капитал», на 1 января 2010 года доллар будет стоить 28,8 руб., а это значит, что девальвация рубля сменится его ревальвацией.

Нуллификация денег - объявление государством обесценившихся бумажноденежных единиц недействительными путем сокращения денежной массы с помощью "зачеркивания нулей". Разновидность денежной реформы, проводимой в результате сильной инфляции при резком падении покупательной способности денег. Иногда фактически совпадает с девальвацией, если обесцененные деньги обмениваются на новые по крайне низкому курсу. В условиях монометаллизма нуллификация иногда сопровождалась возвратом к полноценным металлическим деньгам; при демонетаризации она осуществляется путем выпуска новых денежных знаков.

Нуллификация не обеспечивает полной стабилизации денежного обращения.

В СССР нуллификация использовалась при завершении денежной реформы 1922-1924 гг., когда были выпущены казначейские билеты, один рубль которых приравнивался к 50 млрд. руб. образца 1918-1919 гг.

Следует подчеркнуть, что такие меры, как деноминация, обмен денег, девальвация, устраняют некоторые отрицательные последствия, сложившиеся в денежной сфере, но не приводят к долговременным улучшениям в этой сфере и не сопровождаются устранением причин, вызвавших те или иные недостатки. В отличие от перечисленных мер денежная реформа представляет собой радикальное устранение недостатков в денежной сфере, предусматривающее переход к применению устойчивой денежной единицы, отличающейся стабильностью покупательной силы, что может способствовать развитию отношений, присущих рыночной экономике, повышению роли денег в развитии народного хозяйства.

Денежные реформы осуществляются в соответствии с законодательными актами, направленными на укрепление денежной системы страны. В ходе денежных реформ изымаются из обращения обесцененные бумажные деньги, выпускаются новые, изменяется денежная единица или ее золотое содержание, происходит переход от одной денежной системы к другой. Во всех этих случаях речь идет об изменении денежной единицы как в налично-денежном обороте, так и в безналичных расчетах.

При этом необязательно, особенно в современных условиях, изменение золотого содержания денежной единицы, но может измениться курс национальной валюты.

Завершение денежной реформы не дает гарантии сохранения устойчивости новой денежной единицы в последующем. После проведения денежной реформы необходимо систематическое осуществление определенных мер по сохранению достигнутых результатов. Немалую роль в этом играет обоснованная денежно-кредитная политика, с помощью которой может быть осуществлено необходимое регулирование денежной сферы.

Содержание и исторический опыт проведения денежных реформ позволяют выделить три важнейшие предпосылки успешного их осуществления, к числу которых могут быть отнесены:

· рост производства, способствующий увеличению объема предложения товаров и ограничивающий возможность роста цен, что имеет первостепенное значение для поддержания устойчивости денежной единицы;

· бездефицитность бюджета, позволяющая обойтись без использования денежной эмиссии и привлечения кредита для покрытия расходов бюджета, благодаря чему происходит ограничение платежеспособного спроса и возможного его влияния на рост цен;

· наличие достаточных золотовалютных резервов, позволяющих поддерживать стабильность курса национальной валюты, а при необходимости использовать такие резервы для ввоза товаров, увеличивать их предложение на рынке.

Проведение денежной реформы в РФ может рассматриваться как перспективное направление совершенствования денежной сферы, повышения роли денег в развитии экономики.

Основными направлениями подготовки к проведению денежной реформы могут послужить рост производства, устранение бюджетного дефицита, накопление достаточных золотовалютных резервов(10).

Одним из важнейших вопросов которым задаются сейчас экономисты это как поведет себя рубль по отношению к иностранной валюте в течение 2009 года и в начале 2010 г.

По прогнозам инвестбанка «Ренессанс Капитал», на 1 января 2010 года доллар будет стоить 28,8 руб., а это значит, что девальвация рубля сменится его ревальвацией.

Впрочем, как отмечается в обзоре, несмотря на серьезное ослабление курса российской валюты к евро, американскому доллару, иене и юаню, рубль серьезно укрепился по отношению к валютам тех стран, которые являются основными конкурентами наших производителей. К примеру, по отношению к украинской гривне рубль вырос на 35%, к бразильскому реалу — на 20%, а к турецкой лире — почти на 15%.

По мнению аналитиков «Ренессанс Капитала», у Банка России есть четыре сценария девальвации рубля. Первый предполагает переход к плавающему валютному курсу. «Если бы этот вариант был реализован весной 2008 года, то он уже сейчас дал бы положительный эффект и не привел к ожиданиям дальнейшего ослабления российской валюты», — считает начальник отдела анализа долговых обязательств «Ренессанс Капитала» Алексей Моисеев. Второй сценарий — это контролируемое поэтапное ослабление рубля к бивалютной корзине путем расширения ЦБ допустимого коридора.

Лучшим же, по версии аналитиков «Ренессанс Капитала», является третий вариант, компромиссный между первыми двумя: разовое ослабление курса рубля на 10—15% при последующем плавном и менее значительном укреплении (на 5—10%). Четвертый сценарий самый оптимистичный и рассчитан на стоимость барреля нефти от 70 долл. и выше — такое развитие событий позволит ЦБ остаться в нынешних границах валютного коридора. Но если в следующем году нефть будет стоить 30 долл. за баррель, то за доллар могут давать уже 40 руб. и ВВП при этом снизится на 5%.

Главный экономист компании «Тройка Диалог» Евгений Гавриленков считает, что уже в первом квартале 2009 года Банку России следует вводить плавный валютный курс рубля, и тогда по итогам года возможен рост ВВП на уровне 3—4% и даже выше (при цене на нефть 60 долл. за баррель). И в этом случае, как считает г-н Гавриленков, ревальвация рубля в конце 2009 года вполне реальна. «Однако если ЦБ и впредь намерен проводить контролируемое поэтапное ослабление рубля, темпы роста ВВП по году будут отрицательными — минус 2—4%», — полагает Евгений Гавриленков.

На самом деле Банк России сделал следующее. Он внес в Госдуму проект "Основных направлений единой государственной денежно-кредитной политики на 2009 г. и период 2010 и 2011 гг.". Документ был одобрен Правительством РФ на заседании 21 августа.

Расчеты по денежной программе на 2009-2011 гг. осуществлены исходя из показателей спроса на деньги, соответствующих целевым ориентирам по инфляции, прогнозируемым темпам роста ВВП и его составляющих, а также динамике валютных курсов, учитываемых в прогнозе платежного баланса.

Политика валютного курса Банка России в среднесрочной перспективе будет направлена на создание условий для реализации модели денежно-кредитной политики на основе таргетирования инфляции, постепенное сокращение прямого вмешательства в процессы курсообразования.

В качестве операционного показателя при проведении курсовой политики на стадии перехода к режиму плавающего валютного курса Банк России продолжит использование бивалютной корзины, состоящей из евро и доллара США, что позволит взвешенно реагировать на взаимные колебания курсов основных мировых валют и, соответственно, осуществлять сглаживание колебаний номинального эффективного курса рубля.

Тенденции изменения курса рубля в среднесрочной перспективе будут определяться движением средств в рамках внешнеэкономической деятельности, формирующимся под воздействием, как внешних факторов, так и процессов преобразования структуры российской экономики.

В условиях, заданных основными макроэкономическими вариантами развития России, а также параметрами реализации денежно-кредитной политики, темпы повышения реального эффективного курса рубля будут иметь тенденцию к снижению.

Современная денежная система, сложившаяся в Российской Федерации, с одной стороны, имеет глубокие исторические корни, с другой – фиксируется современным законодательством.

В течение последних двухсот лет Россия десять раз переживала денежные реформы, как полные, в результате которых создавалась новая денежная система, так и частичные, задачей которых было упорядочение существовавшей денежной системы с целью стабилизации денежного обращения. Эти денежные реформы были очень разными: конфискационными и неконфискационными, мягкими и жесткими. На подготовку и проведение денежных реформ в России влияла прежде всего специфика денежной и банковской систем страны, генезис которых был обусловлен особенностями развития ее экономики.

Одной из определяющих особенностей экономического развития России было медленное внутреннее накопление капитала. Причина этого небольшой объем совокупного прибавочного продукта, обусловленный низкой биопродуктивностью почв, суровым климатом и коротким вегетационным периодом.

Еще одной особенностью развития экономики России был так называемый континентальный характер торговли (в отличие от стран Западной Европы, где существовал крупномасштабный морской торговый оборот). Из-за ограниченности торговых отношений, слабого развития городов и, соответственно, низкого уровня отделения ремесла от земледелия процессы развития товарно-денежных отношений и накопления денежных капиталов в России шли очень медленно. Это обусловило ряд специфических черт в развитии ее денежной и банковской систем.

В условиях функционирования бумажных и кредитных денег возможна чрезмерная эмиссия денег в обращение. Поэтому государство постоянно проводит денежно-кредитную политику направленную на стабилизацию денежной единицы. Если данная политика неэффективна, то проводится изменения в денежной системе. К этим изменениям можно отнести: деноминацию, девальвацию, ревальвацию и нуллификацию. Деноминация и нуллификация это разновидность денежных реформ, которые проводились в нашей стране не один раз.

В связи с финансовым кризисом 2008 года рубль упал в цене относительно доллара и евро. Но многие экономисты утверждают, что рубль в течении 2009 г. укрепит свои позиции. И экономика в стране в целом вступит в стадию подъема.

1. В.Мау. Политическая природа и уроки финансового кризиса// Вопросы экономики.-2008.-№11.-ст18-19.

2. Деноминация. Денежные реформы в России 1998 года // Сост. Е.Б.Пошерстник.–М.-СПБ: Герда,1998 – 126с.

3. Деноминация: документы, разъяснения, мнения // Экономика и учет труда.-1997.-№12.-ст34-41.

4. Деньги, кредит, банки: учебник / А.А.Казимагомедов.-М.: Издательство «Экзамен»,2007.-559с.

5. Деньги. Кредит. Банки: учеб.- 2-е изд., перераб. и доп./ под ред. В.В.Иванова, Б.И.Соколова. - М.:ТК Велби, Изд-во Проспект, 2008.-848с.

6. Деньги, кредит, банки: Учебное пособие.-Мн.: Мисанта,2003.-512с.

7. О.И.Лаврушин. О денежно-кредитной и банковской политике// Банковское дело.-2008.-№2.-ст12.

8. Селищев А.С. Деньги. Кредит. Банки. - СПб.: Питер,2007.-432с.

9. С.К.Семенов. Деньги: эволюция, современные виды и классификация //Финансы и кредит.-2007.-№6.-ст29-37.

10. www.banknor.ru

11. www.businessuchet.ru

12. www.cbr.ru

13. www.ecsocman.ru

14. www.infocrisis.ru

15. www.mirovoy-crisis.ru

16. www.newizv.ru

17. www.rian.ru

18. www.vep.ru

Денежная масса выступает важнейшим показателем количества денег, находящихся в обращении. Она соответствует совокупному объему денежных средств – наличных и безналичных, который на данный момент выпущен и не изъят из обращения и принадлежит различным экономическим субъектам: предприятиям, частным лицам, государству. Значение денежной массы определяется тем, что от ее размера и темпов роста зависят такие экономические показатели, как инфляция, уровень ставок процента и занятости, национальный доход, валютный курс, ВНП.

В денежной массе представлены все возможные и разнообразные виды денег. Для характеристики ее структуры применяют следующие денежные агрегаты:

1. М0 - это деньги в узком смысле слова, которые еще называют “деньгами для сделок”. Они включают в себя наличные деньги (банкноты и монеты в обращении и в кассах предприятий и организаций, казначейские билеты в отдельных странах), обращающиеся вне банков, а также деньги на текущих счетах (счетах “до востребования”) в банках, другие чековые вклады, дорожные чеки, иногда – кредитные карточки. Нужно заметить, что депозиты на текущих счетах выполняют все функции денег и могут быть спокойно превращены в наличные. Именно агрегат М0 обслуживает операции по реализации валового внутреннего продукта, распределению и перераспределению национального дохода, накоплению и потреблению.

2. М1 - это деньги в более широком смысле слова, которые включают в себя все компоненты М0 + срочные и сберегательные депозиты в коммерческих банках (как правило небольших размеров и до 4-х лет), т.е. сбережения, легко обратимые в наличные деньги, а также краткосрочные государственные ценные бумаги. Последние не функционируют как средство обращения, однако, могут превратиться в наличные деньги. Сберегательные депозиты в коммерческих банках изымаются в любое время и превращаются в наличность.

3. М2 включает в себя М1 + крупные срочные вклады в специализированных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке, в т.ч. коммерческие векселя, выписываемыми предприятиями. Эта часть средств, вложенная в ценные бумаги, создаётся не банковской системой, но находится под её контролем, поскольку превращение векселя в средство платежа требует, как правило, акцепта банка, т.е. гарантии его оплаты банком в случае неплатежеспособности эмитента.

4. М3 включает в себя М2 + различные формы депозитов в крупных кредитных учреждениях.

Отдельные денежные агрегаты отличаются по степеням ликвидности и доходности. Под ликвидностью понимают способность актива быстро превращать во всеобщее средство платежа. Актив считается ликвидным, если он может быть обменен на товар или услугу при низких трансакционных издержек и без потерь. Самыми ликвидными признаются наличные деньги. Все другие виды активов обладают по сравнению с ними меньшей ликвидностью.

Показатели ликвидности и доходности часто находятся в обратной зависимости – по мере роста доходности сокращается ликвидность, и наоборот. Это вполне логично, так как рискованный актив потенциально должен обещать повышенный доход владельцу, который обычно рассматривают как премию за риск.

Денежные агрегаты обычно группируются по степени убывания ликвидности. Действительно, агрегат М0 включает в себя самую ликвидную часть денежной массы, тогда как агрегат М3 является самым не ликвидным.

Самостоятельным компонентом денежной массы в России является денежная база. Она включает агрегат М0 + денежные средства в кассах банков, обязательные резервы банков и их средства на корреспондентских счетах в Центральном Банке России.

В любой стране денежная масса выступает объектом постоянного государственного регулирования. Необходимость этого определяется тем, что размер денежной массы и темпы ее прироста влияют на состояние других экономических показателей. Например, если денежная масса растет значительно быстрее, чем объем национального производства, то при прочих равных условиях это может привезти к инфляции, так как происходит выпуск в обращение дополнительных денег при недостатке товаров и услуг, которые будут реализованы с их помощью. С другой стороны, государство прибегает к дополнительной денежной эмиссии с целью стимулирования экономического роста. В этом случае увеличение количества денег в обращении удешевляет кредиты и способствует расширению производственных инвестиций. Если же рост денежной массы не успевает за увеличением объема национального производства, то находящихся в обращении денег при неизменной скорости их обращения может не хватить для нормального обслуживания всех платежей и расчетов и под угрозой может оказаться бесперебойность работы национального хозяйства. Контрагентам просто нечем будет расплачиваться друг с другом, они не смогут погашать возникающие денежные требования. Причем главным должником, как правило, будет госу3дарство, так как именно оно сдерживает рост денежной массы, ограничивая эмиссию, проводя рестриктивную денежно-кредитную политику.

В то же время необходимо отметить, что не всегда выпуск денег в обращении приводит к росту денежной массы. В связи с этим различают понятия эмиссия денег и выпуск денег в обращение. Последний происходит постоянно и может сопровождаться или не сопровождаться увеличением их количества.

Размер денежной массы в стране зависит от основных приоритетов экономической политики государства. Причем центральный банк имеет специальный механизм, с помощью которых он может регулировать не только общую сумму наличных денег в обращении, но и безналичную эмиссию коммерческих банков.

Отличительной особенностью динамики денежно-кредитных показателей в 2008 г. является существенное замедление темпов роста широкой денежной массы, денежных агрегатов М2, М0, М2—М0. На формирование этих показателей оказали влияние мировой финансово-экономический кризис, снижение мировых цен на товары, составляющие основу российского экспорта, замедление темпов экономического роста, сохранение высокого уровня инфляции и падение цен на активы. Усиление в истекшем году процессов долларизации экономики, особенно в период проводившейся в ноябре 2008 г. — январе 2009 г. постепенной девальвации российского рубля, привело к переводу рублевых средств в активы в иностранной валюте. Сдерживающее влияние на динамику денежных агрегатов оказало снижение темпов роста требований кредитных организаций к нефинансовым организациям и населению (по сравнению с предыдущим годом) вследствие ограничения возможностей получения внешних и внутренних займов в условиях неопределенности относительно перспектив развития экономической ситуации внутри страны и за рубежом.

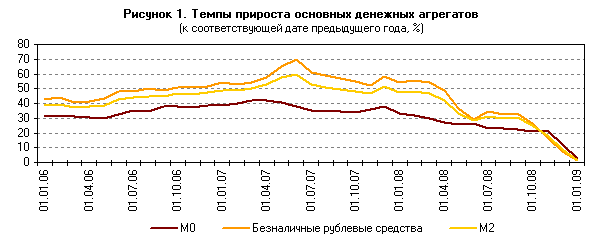

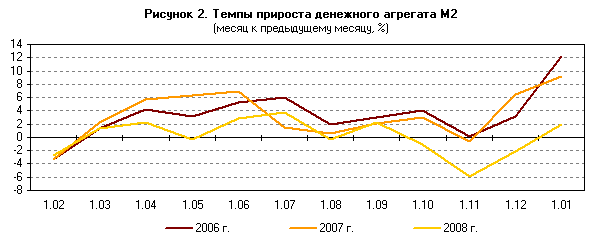

По итогам 2008 г. денежная масса М2 (см. рис 1 и 2) увеличилась на 1,7%, тогда как за 2007 г. ее рост составил 47,5%. При этом в отличие от предыдущих лет в IV квартале 2008 г. наблюдалось сокращение денежного агрегата М2 на 6,1%. Соотношение темпов роста потребительских цен и денежного агрегата М2 в 2008 г. обусловило сокращение рублевой денежной массы в реальном выражении на 10,3%, тогда как в 2007 г. ее реальный рост составил 31,8%

Денежный агрегат М0 (см. рис 1)за 2008 г. увеличился всего на 2,5% (в 2007 г. — на 32,9%). При этом объем наличных денег в обращении значительно сократился в I квартале (на 6,1% против 1,6% в январе—марте 2007 г.), во II и III кварталах наблюдался умеренный рост (на 7,2% против 10,4% и на 4,8% против 6,4% соответственно). В IV квартале объем наличных денег в обращении вновь уменьшился на 2,8% против роста на 14,9% в последнем квартале 2007 года. В условиях складывающейся курсовой динамики существенное влияние на замедление темпов роста денежного агрегата М0 оказало повышение спроса населения на наличную иностранную валюту и операции по ее покупке. Нетто-продажи уполномоченными банками иностранной валюты (долларов США и евро) физическим лицам возросли в 2008 г. до 47,5 млрд. долл. США (при этом в октябре—декабре они достигли 29,4 млрд. долл. США), что значительно больше, чем в 2007 г. (3,3 млрд. долл. США).

Темп прироста безналичной составляющей денежной массы М2 (см. рис 1) в 2008 г. составил 1,3% (за 2007 г. — 54,1%). В то же время темпы прироста в I и II кварталах 2008 г. были соответственно примерно в 2 и 3 раза ниже, чем в 2007 г., а в III и IV кварталах средства на рублевых банковских счетах сократились в абсолютном выражении (на 0,5% и 7,4% соответственно).

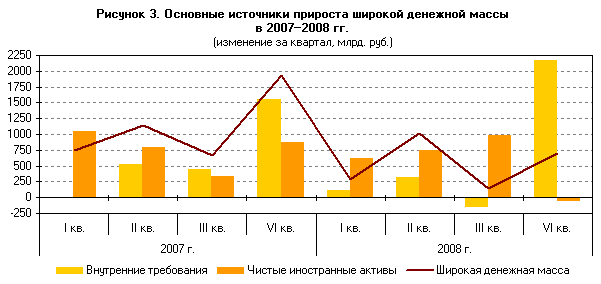

Прирост широкой денежной массы (см. рис 3) за 2008 г. составил 2138,0 млрд. руб., или 14,6% (за 2007 г. — 4487,3 млрд. руб., или 44,2%). При этом по сравнению с 2007 г. уменьшился как прирост чистых иностранных активов (2294,5 против 3042,1 млрд. руб.), так и прирост внутренних требований (2461,9 против 2526,7 млрд. руб.).

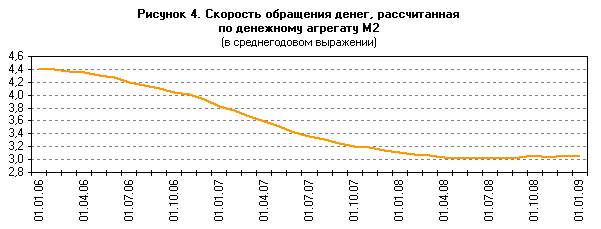

Скорость обращения денег (см. рис 4), рассчитанная по денежному агрегату М2 в среднегодовом выражении, снизилась в 2008 г. на 2,0% (за 2007 г. — на 18,8%). Уровень монетизации экономики (по денежному агрегату М2) за истекший год увеличился с 32,2 до 32,8%. Денежный мультипликатор, рассчитанный по М2 и широкой денежной базе, увеличился с 2,407 на 1.01.2008 до 2,419 на 1.01.2009, или на 0,5% (за 2007 г. — на 10,3%).

|