Содержание

Введение…………………………………………………………………….5

1. Торговые наценки, их назначение. Порядок контроля за торговыми наценками.

2. Учет торговых наценок.

2.1. Синтетический учет торговых наценок в торговле.

2.2. Аналитический учет торговых наценок.

3. Порядок расчета реализации торговой наценки в организациях торговой наценки.

4. Анализ доходов на предприятии за год.

4.1. Анализ доходов на предприятии за отчетный период.

4.2. Анализ прочих доходов.

5. Расчет влияния факторов на сумму и уровень валовых доходов на предприятии.

6. Заключение.

7. Список литературы.

8. Приложение.

В

ведение

Торговля в настоящее время является, пожалуй, одним из наиболее привлекательных видов деятельности. В-первую очередь эта привлекательность заключается в довольно быстром обороте денежных средств и получении прибыли.

Что же такое торговля? Согласно Государственному стандарту РФ ГОСТ Р 51303-99 «Торговля. Термины и определения» торговля-это «вид предпринимательской деятельности, связанный с куплей – продажей товаров и оказанием услуг покупателям». Немало важную роль в современном мире играет розничная торговля.

Актуальность выбранной темы заключается в важном росте развития розничной торговли, так как именно розничная торговля позволяет не только динамично реагировать на изменения в рыночной среде, но и повышать качество жизни за счет своевременного удовлетворения запросов каждого потребителя. То есть конкуренция среди оптовых операторов нарастает, например, в ряде городов можно говорить о физическом насыщении рынка крупными магазинами и торговыми центрами. Появляются новые формы розничной торговли.

Розничная торговля не стоит на месте и меняется вместе с изменением человеческого общества. Непостоянство потребительского поведения является самым сильным генератором изменений в розничной торговли.

Объектом исследования является ООО «Брянскрегионопт».

Цель работы: проанализировать деятельность ООО «Брянскрегионопт»

Для реализации поставленной цели, необходимо решить следующие задачи:

- назначение, порядок контроля за торговыми наценками

- синтетический и аналитический учет торговых наценок в торговле

- порядок расчета реализации торговой наценки в организации

- анализ доходов на предприятии, расчет влияния факторов на сумму и уровень валовых доходов на предприятии.

Согласно уставу организационной формой в ООО «Брянскрегионопт» считается книжно-журнальная форма ведения бухгалтерского учета, а также по автоматизированная форма - компьютерная программа. При этом все регистры учета печатаются и сохраняются на бумажных носителях.

Основанием для записей в регистры бухгалтерского учета являются учетные документы, фиксирующие совершение хозяйственной операции. Первичные документы должны содержать следующие обязательные реквизиты: наименование документа (формы), код формы, дату составления, содержание хозяйственной операции, измерители хозяйственной операции, наименование организации, подписи лиц, ответственных за совершение операции. В зависимости от характера операции, требования нормативных актов и технологии обработки учетной информации в первичные документы могут быть включены дополнительные реквизиты. Аналитический учет ведется параллельно синтетическому.

Своевременное и достоверное создание первичных документов и сроки для отражения в бухгалтерском учете производится в соответствии с утвержденным в организации порядком документооборота. В первичных документах и регистрах бухгалтерского учета не оговоренные исправления не допускаются.

Первичные документы, регистры бухгалтерского учета, бухгалтерская отчетность подлежит обязательному хранению в соответствии с установленным порядком и сроками.

Бухгалтерией ведется бухгалтерский учет имущества, хозяйственных операций путем двойной записи в книгах бухгалтерского учета, бухгалтерский учет обеспечивает:

- полноту отражений в учете за отчетный период ( месяц, квартал, год) всех хозяйственных операций, осуществляемых в этом периоде и результаты инвентаризаций имущества;

- правильность отнесения доходов и расходов к отчетным периодам (доходы и расходы отражаются в том периоде, к которому они относятся).

Первичные документы, регистры, бухгалтерская отчетность подлежит хранению в архиве в соответствии с установленными порядком и сроками

Общество с ограниченной ответственностью «Брянскрегионопт», именуемое в дальнейшем «Общество», создаётся и действует в соответствии с Гражданским кодексом РФ и Федеральным Законом РФ «Об обществах с ограниченной ответственностью» №14-ФЗ от 08.02.98 г., Закон «О потребительской кооперации (потребительских обществах, их союзах) в РФ» № 3085-1 от 19.06.92. и др. действующим законодательством.

Место нахождения общества: Брянская область, г.Брянск,пр.Московский,7

Общество является юридическим лицом и строит свою деятельность на основании настоящего устава и действующего законодательства РФ. Срок деятельности Общества не ограничен.

Единственным участником Общества является брянский областной союз потребительских обществ (Брянский облпотребсоюз), 2410505, г.Брянск, ул.Калинина,99-А.

Общество является коммерческой организацией.

Целями деятельности Общества является расширение рынка товаров и услуг, извлечение прибыли.

ООО «Брянскрегионопт» осуществляет следующие виды деятельности:

-оптовая торговля алкогольными и другими напитками

-оптовая торговля пищевыми продуктами, включая напитки, и табачными изделиями

- оптовая торговля непродовольственными потребительскими товарами

-прочая оптовая торговля

-розничная торговля в неспециализированных магазинах

-деятельность среднего медицинского персонала

-сдача внаём собственного нежилого недвижимого имущества

-предоставление посреднических услуг при покупке, продаже, аренде нежилого недвижимого имущества

-предоставление различных видов услуг.

Таблица 1- Общая характеристика предприятия

| Показатели |

2009 год |

2010 год |

Динамика, %, отклонение (+,-) |

Выручка, тыс. руб.

Себестоимость, тыс. руб.

Валовая прибыль, тыс. руб.

Прибыль от продаж, тыс. руб.

Прочие доходы, тыс. руб.

Прочие расходы, тыс. руб.

Чистая прибыль, тыс. руб.

Среднесписочная численность работников, чел.

Средняя заработная плата, тыс. руб.

|

206552

170135

36417

1617

1268

1046

316

85

13466

|

190750

158780

31970

1402

1382

551

869

79

10865

|

92.3

93.3

87.8

86.7

109

52.7

275

- 6

- 2601

|

Проанализировав данные ООО «Брянскрегионпт», можно прийти к выводу о том, что выручка предприятия снизилась на 7.7 %, что отрицательно характеризует работу предприятия, но зато заметно сократились прочие расходы на 47.3%, что положительно, также снизилась численность на 6 работников, но заработная плата работников не увеличилась, а снизилась на 2601 руб., что отрицательно. положительным можно считать заметное увеличение чистой прибыли на 175%.

1.Торговые наценки, их назначение. Порядок контроля за торговыми наценками

Торговая наценка - это разница между ценой продажи и ценой покупки товара. Минимум размер торговой наценки должен покрывать затраты на продажу товара – это в случае, если продажа товара не приносит прибыли, но, по крайней мере, не приносит и убытка. Бывают и такие ситуации. Уменьшение торговой наценки ниже этого минимума ведет к торговле в убыток и имеет своей целью стремление хотя бы свести этот убыток к минимуму. Как правило, к этой мере организация прибегает в случаях, когда продажа товара с наценкой, включающей затраты на его продажу и прибыль, становится невозможной. В этом случае, конечно, лучше продать товар с убытком (или без прибыли), чем не продать его вообще. Размер наценки определяется организацией самостоятельно. Причем наценка может устанавливаться как единая на весь ассортимент товаров, так и различная по видам товарных групп. Используемый вариант розничной фирме следует закрепить в своей учетной политике

Итак, розничная (как и оптовая цена при перепродаже товара через посредника - оптовика) цена состоит из цены поставки, установленной поставщиком, и торговой наценки. Формула расчета цены в этом случае будет выглядеть следующим образом:

Цена товара = Покупная стоимость + Торговая наценка + НДС с продажной стоимости (в том числе, если организация находится на общей системе налогообложения). (1)

Так как в настоящее время в розничной торговле продавец является единого налога на вменённый доход, формула упрощается до:

Покупная стоимость + Торговая наценка. (2)

В соответствии с п. 13 ПБУ 5/01 "Учет материально-производственных запасов", а также п. 60 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Минфина России от 29.07.1998 N 34н, товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Организации, осуществляющей розничную торговлю, разрешается производить оценку приобретенных товаров по продажной стоимости с отдельным учетом наценок (скидок).

Таким образом, право на учет товаров по продажной стоимости имеют только те организации, которые осуществляют розничную торговлю. Вести учет товаров по продажной стоимости - это право, а не обязанность, поэтому сделанный выбор необходимо закрепить в учетной политике для целей бухгалтерского учета.

Для обобщения информации о наличии и движении товаров предназначен счет 41 "Товары" в соответствии с Планом счетов бухгалтерского учета финансово - хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 N 94н. Для того, чтобы организация, осуществляющая розничную торговлю, учитывала товары не по покупной цене, а по продажной цене, в бухгалтерском учете применяется счет 42 "Торговая наценка". На счете 42 отражается информация о торговых наценках (скидках, накидках).

Как и любая другая операция, наценка товара отражается в бухгалтерском учете на основании первичного документа. Унифицированной формы первичных документов для отражения наценки нет, поэтому на основании ст. 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" розничная торговая фирма может разработать свою форму и закрепить ее использование в учетной политике.

Метод начисления торговой наценки законодательством не закреплен, поэтому торговое предприятие вправе использовать любую утвержденную в организации методику, а именно:

- установить сначала продажную цену, а затем рассчитывать торговую наценку (используется, когда осуществляется мониторинг розничных цен по другим организациям);

- установить для конкретного товара (группы товаров) торговую наценку в виде фиксированной суммы (используется, например, когда организация - дилер производителя товара);

- установить для конкретного товара (группы товаров) торговую наценку в виде фиксированного процента.

Оприходование прибывших на склад товаров отражается по дебету счета 41 "Товары" в корреспонденции со счетом 60 "Расчеты с поставщиками и подрядчиками" по стоимости их приобретения. При учете товаров по продажным ценам одновременно с этой записью делается запись по дебету счета 41 "Товары" и кредиту счета 42 "Торговая наценка" на разницу между стоимостью приобретения и стоимостью по продажным ценам (скидки, накидки).

При этом по дебету счета 41 "Товары" товар будет отражаться по цене реализации. С кредита счета 41 "Товары" в дебет 90 "Продажи" стоимость всех реализованных по продажной цене товаров будет списываться одной суммой, равной сумме выручки, полученной за эти товары.

Одновременно со списанием продажной стоимости товаров по кредиту счета 42 "Торговая наценка" сторнируется в дебет счета 90 "Продажи" сумма относящейся к этим продажам торговой наценки.

Сумма торговой наценки, которая относится к реализованным товарам, определяется расчетным путем. Расчет оформляется бухгалтерской справкой.

Расчет реализованного торгового наложения (наценки) производится в таком порядке.

1. Сначала рассчитывают процент торговой наценки за месяц (П):

П = ( Hк

+ Нп

) : (Т + Ок

) , (3)

где:

Hк

- сумма наценки на остаток товара на начало месяца - сальдо счета 42 на начало месяца;

Нп

- сумма наценки по поступившим за месяц товарам - оборот по кредиту счета 42;

Т - товарооборот (сумма проданных товаров за месяц) в продажных ценах - оборот по кредиту счета 90, субсчет "Выручка";

Ок

- остаток товара на конец расчетного месяца в продажных ценах - дебетовое сальдо счета 41.

2. Далее сумму наценки на остаток товара (Нк) вычисляют как произведение остатка товаров на конец месяца в продажных ценах (Ок) на исчисленный процент торговой наценки (П):

Hк

= Ок

х П (4)

3. Сумму реализованной наценки (Нр) определяют суммированием торговой наценки на начало месяца (Нн) и поступившей торговой наценки (Нп) за минусом торговой наценки на конец месяца (Нк):

Нр = Нк + Нп - Нк (5)

2. Учет торговых наценок

2.1. Синтетический учет торговых наценок в торговле

Синтетический учет торговых наценок ведется на счете 42.2 «Торговая наценка по товарам в предприятии розничной торговли». По экономическому содержанию- это счет для учета хозяйственных процессов; по назначению и структуре- регулирующий; по отношению к балансу- пассивный. По кредиту этого счета отражается увеличение торговой наценки в связи с поступлением товара. По дебиту 42 счета бухгалтерские проводки не составляются, поэтому в случаях, если нужно отразить уменьшение торговой наценки, то запись делают по кредиту 42 счета способом красного сторно.

Счет 42 "Торговая наценка"

корреспондирует со счетами:

| по дебету |

по кредиту |

41 Товары

44 Расходы на продажу

90 Продажи

94 Недостачи и потери от порчи ценностей |

В ООО «Брянскрегионопт» 42 счет «Торговая наценка» корреспондирует со счетами(Приложение)

Дебет Кредет Сумма, тыс. руб.

41.2 42.2 383466.70

42.2 41.2 383430.89

42.2 99.2 206570.00

2.2. Аналитический учет торговых наценок.

Аналитический учет по счету 42 "Торговая наценка" должен обеспечивать раздельное отражение сумм скидок (накидок) и разниц в ценах, относящихся к товарам в организациях, осуществляющих розничную торговлю, и к товарам отгруженным.

Заметим, что структура торговой наценки розничной торговой организации зависит от того, является ли розничный продавец плательщиком НДС или нет.

Если розничная торговая организация не является плательщиком НДС (уплачивает единый налог на вмененный доход, использует упрощенную систему налогообложения, или использует освобождение от уплаты налога), то учет торговой наценки может вестись непосредственно на самом счете 42 "Торговая наценка".

Обратим внимание, что в соответствии с положениями Федерального закона Российской Федерации от 21 ноября 1996 года N 129-ФЗ "О бухгалтерском учете" организации, применяющие упрощенную систему налогообложения, согласно главе 26.2 Налогового кодекса Российской Федерации вправе не вести бухгалтерский учет и представлять бухгалтерскую отчетность.

Если же организация, торгующая в розницу, применяет общую систему налогообложения, то ей необходимо к балансовому счету 42 "Торговая наценка" открыть специальные субсчета, а именно:

42.1 "Торговая наценка с цены поставщика товара";

42.2 "НДС с продажной цены товара в составе торговой наценки".

Вступление в силу главы 21 "Налог на добавленную стоимость" Налогового кодекса Российской Федерации (далее - НК РФ) розничные продавцы исчисляют и уплачивают сумму НДС в общем порядке, то есть налоговая база ими определяется в соответствии с пунктом 1 статьи 154 НК РФ, как стоимость реализуемых товаров.

Обращаем ваше внимание, что в силу пункта 6 статьи 168 НК РФ при продаже товара в розницу сумма НДС включается в розничную цену товара.

То есть розничная цена товара формируется следующим образом:

РЦ = (ЦП +ТНп) + (ЦП +ТНп) х С, (6)

где

РЦ - розничная цена товара;

ЦП - цена поставщика без НДС;

ТНп - торговая наценка на цену поставщика;

С - ставка НДС в % в соответствии со статьей 164 НК РФ.

В том случае, если организация не платит НДС, то формирование розничной цены производится по упрощенной схеме:

РЦ = (ЦП +ТНп) (7)

Аналитический учет по 42.2 счету в организациях потребительской кооперации ведется в книге формы К- 39 по двум аналитическим счетам:

-торговая наценка по товарам;

- НДС в розничной цене товара.

В конце месяца по кредиту 42 счета в книге формы К-39 формируется сумма торговой наценки, относящаяся как к продовольственным, так и к непродовольственным товарам, но на финансовый результат можно списать только ту сумму наценки, которая относится к продовольственным товарам, чтобы её определить составляется специальный расчет. Сумма реализованной наценки списывается проводками:

| Дт 90 |

Кт 42.2 |

Сумма красным цветом |

В ООО «Брянскрегионопт» в связи с автоматизированной формой ведения бухгалтерского учета торговая наценка ведется в карточке счета 42.2, из которой ежемесячно списываются суммы на счет 99.2.

3.Порядок расчета реализации торговой наценки в организациях розничной торговли

При учете товаров по продажным ценам торговая наценка является валовым доходом по реализованным товарам. Наиболее распространенными способами расчета валового торгового дохода является:

- исчисление по общему товарообороту

- исчисление по ассортименту товарооборота

- исчисление по ассортименту остатка товаров

Исчисление по среднему проценту

При способе расчета по общему товарообороту валовой доход (ВД) определяется по формуле:

ВД=Т*РН:100, (8)

где

Т - общий товарооборот;

РН – расчетная торговая надбавка;

В свою очередь, торговая надбавка рассчитывается по формуле:

РН=ТН: (100 + ТН), (9)

где

ТН - торговая надбавка в процентах.

Способ расчета валового дохода по общему товарообороту используется в случае применения ко всем товарам одинакового процента торговой надбавки в течение одного периода. Если процент торговой надбавки изменялся, то определяют частные товарообороты по каждому периоду с одинаковым процентом торговой надбавки.

В основе расчета валового дохода по среднему проценту лежит расчет средней торговой наценки по реализованным товарам. При это средняя торговая наценка (П) рассчитывается по формуле:

П=(ТНн

+ ТНп

– ТНв

):(Т +ОК)*100, (10)

где

ТНн

- торговая надбавка на остаток товаров на начало отчетного периода;

ТНп

– торговая надбавка на товары, поступившие за отчетный период;

ТНв

– торговая надбавка по товарам, выбывшим за учётный период (возврат поставщику, списание);

ОК- остаток товаров на конец отчетного периода.

На основании рассчитанной средней наценки, учитывая товарооборот по продажным ценам, возможно определить валовой доход:

ВД=Т*П:100 (11)

Реализованная торговая наценка списывается методом красного сторно проводкой:

Дт 90 «Продажи»

Кт «42.1 «Торговая наценка (скидка, накидка)».

Это связано с тем, что по дебиту и кредиту счета учета реализации отражаются реализованные товары в одной и той же оценке (по продажным ценам). Корректировка оценки товаров по дебиту счета 90 до реальной цены их приобретения позволяет определить выручку от реализации (валовой доход) товаров. После списания торговой наценки на счете 90 «Продажи» образуется (как и при учете по покупным ценам) кредитовое сальдо, показывающее валовой доход от реализации товаров.

Приведенный способ расчета валового дохода прост, но неточен. Сумма торговой надбавки получается больше или меньше действительной её величины. Если, например, по сравнению со средним процентом надбавки, а в остатке преобладают товары с меньшим размером надбавки, то сумма валового дохода будет занижена.

Уточняют сумму торговой надбавки при проведении инвентаризации, проставляя против каждого наименования товара размер торговой надбавки в процентах. Умножив торговую надбавку, а именно её размер на сумму по каждому наименованию товаров и подсчитав общую сумму по инвентаризационной описи, сопоставляют её с суммой, отраженной учете на субсчете 42.1 «Торговая наценка (скидка, накидка)». При этом её фактическая скидка по описи меньше, чем отражено в учете, то разность корреспондируют сторнировочной записью (красное сторно):

Дт 90 «Продажи»

Кт 42.1 «Торговая наценка (скидка, накидка)».

Что касается расчета валового дохода по ассортименту товарооборота, то он используется, если для различных групп товаров применяются различные размеры торговой надбавки. Этот способ предполагает обязательный учет товарооборота по группам товаров, каждая из которых состоит из товаров с одинаковой надбавкой.

Валовой доход (ВД) при этом определяется по формуле:

ВД=(Т1 + РН1 +Т2*РН2 + … + Тn

* РНn

): 100, (12)

где

Тn

– товарооборот по группам товаров;

РНn

- расчетная торговая надбавка по группам товаров.

Наиболее точным по сравнению с методом расчета по среднему проценту является метод расчета валового по ассортименту остатка товаров. Но для этого необходимо на коней каждого отчетного месяца проводить инвентаризацию. Следует отметить, что и в розничной торговле можно вести учет товаров по наименованиям, но для этого при продаже товаров населению в розницу необходимо составлять документы с указанием наименования и количества товаров, что на практике не целесообразно. Расчет валового дохода по ассортименту остатка товаров определяется по формуле:

ВД= ТНн

+ ТНп - ТНв

- ТНк

. (13)

4. Анализ доходов в предприятии за год.

4.1. Анализ доходов в предприятии за отчетный период

Анализ финансовых результатов деятельности торговой организации начинается с оценки валового дохода. Валовой доход – это совокупность доходов от непосредственной реализации товаров (торговых надбавок), прочей реализации и от внереализационных операций.

Основным источником формирования валового продукта в торговле являются доходы от реализации товаров - это разница между денежной выручкой от реализации и их покупной стоимостью. Они формируются в розничной торговле за счет торговых надбавок.

Чистый доход – это часть доходов от реализации товаров, остающаяся на предприятии после уплаты налога на добавленную стоимость.

Доходы от реализации товаров зависят от степени развитости рынка, объёма продаж, уровня доходности, структуры оборота, уровня цен закупки товаров, инфляции, стандартов качества торгового обслуживания, объема дополнительных услуг, уровня издержкоемкости торгового процесса.

Цель анализа доходов кооперативной организации состоит в выявлении резервов повышения доходности.

Доходы являются одним из важнейших показателей деятельности предприятия и характеризуют её деятельности.

Доходы делятся на:

- доходы от обычной деятельности;

- прочие доходы.

Исходя из условий получения и вида доходов и характера своей деятельности торговое предприятие самостоятельно определяет, какие именно доходы будут отнесены к обычным видам деятельности. Доходы от одного и того же вида деятельности для разных предприятий может быть отнесен как к доходам по обычным видам деятельности, так и по прочим доходам. Согласно ПБУ 9/99 «доходами по обычным видам деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ , оказанием услуг». К бухгалтерскому учету выручка принимается «… в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности…». При этом необходимо учитывать, какие поступления согласно данному ПБУ не признаются доходами.

Для предприятия розничной торговли обычным видом деятельности является продажа товара, поэтому основным источником дохода является торговая наценка (валовой доход) или валовая прибыль.

Доход = Выручка(без НДС) – покупная стоимость товара (14)

Цель анализа доходов в торговом предприятии - выявление резервов увеличения доходов.

Задачи анализа:

- Оценка динамики доходов;

- Оценка влияния факторов на изменение доходов ;

- Изучение структуры доходов;

- Изучение направлений использование доходов.

Информационная база для анализа:

1. План по доходам.

2. Фактические данные по счетам 42, 90, 91 бухгалтерского учета, бухгалтерской отчетности ф. № 2 «Отчет о прибылях и убытках».

3. Статистическая отчетность 1-ТОРГ и 3- ТОРГ.

Методика анализа доходов в торговле:

1. Определяется плановый и фактический уровень доходности.

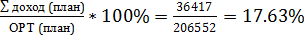

А) плановый уровень доходности :

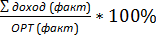

, (15) , (15)

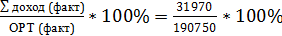

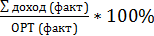

Б) уровень доходов (факт):

, (16) , (16)

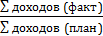

2. Определяется % выполнения плана по доходам:

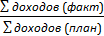

* 100%, (17) * 100%, (17)

3. Определяется динамика (темп роста) доходов:

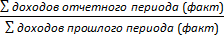

* 100%, (18) * 100%, (18)

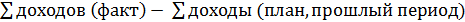

4. Определяется абсолютное отклонение доходов (в сумме):

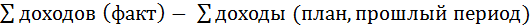

Откл = = , (19) , (19)

5. Определяется относительное отклонение доходов:

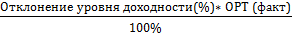

А) по уровню доходности (%)

Откл = Уровень доходов (факт) – Уровень доходов (план), (20) = Уровень доходов (факт) – Уровень доходов (план), (20)

Б) по уровню доходности в сумме:

Откл =  , (21) , (21)

Отклонение:

- если отклонение со знаком «+» -положительно характеризуется деятельность организации;

- если отклонение со знаком «-» - свидетельствует о неэффективности деятельности.

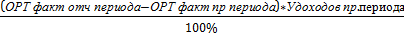

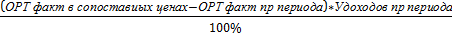

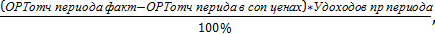

6. На изменение суммы доходов влияют следующие факторы:

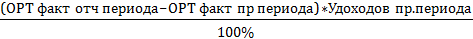

А)Изменение ОРТ в действующих ценах:

, (22) , (22)

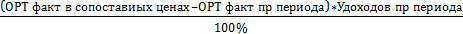

Б)Изменение ОРТ в сопоставимых ценах:

, (23) , (23)

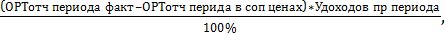

В) Изменение цен на товары:

(24) (24)

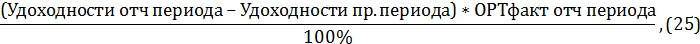

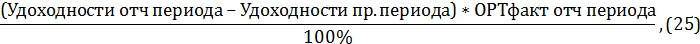

Г) Изменение уровня доходности:

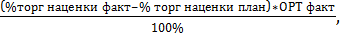

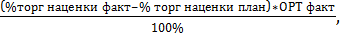

Д) Изменение размера торговой наценки:

(26) (26)

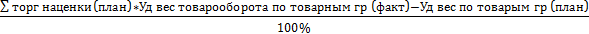

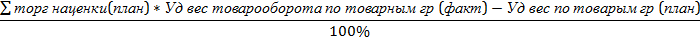

Е) Изменение структуры товарооборота:

, (27) , (27)

7. На основе следующих данных делаются выводы.

8. Разрабатываются рекомендации.

Методику анализа валового дохода рассмотрим на примере ООО «Брянскрегионопт». Источники валового дохода розничной торговли Брянскрегионопт представлены в таблице.

Таблица 2 - Анализ доходов по обычным видам деятельности в розничной торговли ООО «Брянскрегионопт» за 2010 год

| Показатели

|

План

|

Факт

|

% выполнения плана

|

Абсолютное отклонение

|

Относительное отклонение

|

| Сумма, руб.

|

%

|

Сумма, руб.

|

%

|

%

|

Сумма, руб.

|

| Валовая прибыль

|

36417

|

17.

6

3

|

31970

|

16.76

|

87.79

|

-4447

|

-0.87

|

-1659.53

|

| Выручка от продажи товаров, продукции, работ, услуг

|

206552

|

x

|

190750

|

x

|

92.35

|

-15802

|

x

|

x

|

Определятся % валовой прибыли по отношению к выручке:

1. Определяется плановый и фактический уровень доходности.

А) плановый уровень доходности :

; ;

Б) уровень доходов (факт):

=16.76%; =16.76%;

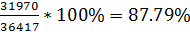

2. Определяется % выполнения плана по доходам:

* 100%= * 100%= ; ;

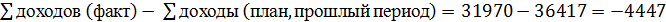

3. Определяется абсолютное отклонение доходов (в сумме):

Откл = = тыс. руб. тыс. руб.

4. Определяется относительное отклонение доходов:

А) по уровню доходности (%)

Откл = Уровень доходов (факт) – Уровень доходов (план)=16.76 - 17.63= = Уровень доходов (факт) – Уровень доходов (план)=16.76 - 17.63=

-0.87%;

Б) по уровню доходности в сумме:

Откл =  . .

Эффективность любого розничного предприятия, что пояснялось уже ранее, характеризуется получением как можно большим результатом- выручкой, в данном примере по сравнению с прошлым годом мы наблюдаем значительное ее снижение, что конечно же отрицательно характеризует работу ООО «Брянскрегионопт». Поступление выручки по сравнению с прошлым периодом снизилось на 1659.53 руб. Предприятию нужно проанализировать этот факт и найти необходимые решения для устранения этой проблемы.

4.2Анализ прочих доходов

.

Что касается прочих доходов, то их состав регламентирован в п. 7 ПБУ 9/99:

1. «… поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

2. Поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

3. Поступления, связанные с участием в уставных капиталах других организаций ( включая проценты и иные доходы по ценным бумагам);

4. Прибыль, полученная организацией в результате совместной деятельности ( по договору простого товарищества);

5. Поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

6. Проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке;

7. Штрафы, пени, неустойки за нарушение условий договоров;

8. Активы, полученные безвозмездно, в том числе по договору дарения;

9. Поступления в возмещение причиненных организации убытков;

10. Прибыль прошлых лет, выявленная в отчетном году;

11. Сумма кредиторской и дебиторской депонентской задолженности, по которым истек срок исковой давности;

12. Курсовые разницы;

13. Сумма дооценки активов;

14. Прочие доходы.

В соответствии со статьей 250 НК в ООО «Брянскрегионопт» прочими доходами признаются :

- полученные материалы при демонтаже и (или) разработке при ликвидации ОС (Дт 10 Кт 99);

-кредиторская задолженность, списанная в связи с истечением срока исковой (трехлетней) давности и (или) по другим основаниям (Дт 60,62 Кт 99);

-излишки ТМЦ, которые выявлены в результате инвентаризации (Дт 01,10,41 Кт 99).

Методику анализа прочих доходов рассмотрим на примере ООО «Брянскрегионопт». Источники прочих доходов розничной торговли Брянскрегионопт представлены в таблице.

Таблица 3- Анализ прочих доходов розничной торговли ООО «Брянскрегионопт» за 2010 год.

| Показатели |

План |

Факт |

% выполнения плана |

Абсолютное отклонение |

Относительное отклонение |

| Сумма, руб. |

% |

Сумма, руб. |

% |

% |

Сумма, руб. |

| Аренда |

8761 |

2.24 |

8194 |

4.30 |

93.53 |

-567 |

+1.18 |

+2437.31 |

| Выручка |

206552 |

х |

190750 |

х |

92.35 |

-15802 |

х |

х |

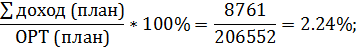

1. Определяется плановый и фактический уровень доходности.

А) плановый уровень доходности :

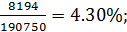

Б) уровень доходов (факт):

= =

2. Определяется % выполнения плана по доходам:

* 100%= * 100%= =93.53%; =93.53%;

3. Определяется абсолютное отклонение доходов (в сумме):

Откл = = =8194 – 8761=-567 тыс. руб. =8194 – 8761=-567 тыс. руб.

4. Определяется относительное отклонение доходов:

А) по уровню доходности (%)

Откл = Уровень доходов (факт) – Уровень доходов (план)=93.53- 92.35= +1.18% = Уровень доходов (факт) – Уровень доходов (план)=93.53- 92.35= +1.18%

Б) по уровню доходности в сумме:

Откл =  ; ;

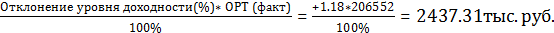

5. Расчет влияния факторов на сумму и уровень валютных доходов предприятия

На изменение суммы доходов влияют следующие факторы:

А)Изменение ОРТ в действующих ценах:

, (22) , (22)

Б)Изменение ОРТ в сопоставимых ценах:

, (23) , (23)

В) Изменение цен на товары:

(24) (24)

Г) Изменение уровня доходности:

Д) Изменение размера торговой наценки:

(26) (26)

Е) Изменение структуры товарооборота:

|