| Содержание

Введение

1 Организация и учет валютно- обменных операции

банков второго уровня

1.1 Понятия и виды валютных операций

1. 2 Механизм валютных операций

1.3 Документальное оформление и бухгалтерский учет

валютных операций

2 Валютно- обменные операции банков второго уровня

2.1 Валютные кредиты

2.2 Валютные риски

2.3 Регулирование валютных операции

3 Оценка надежности БВУ

Заключение

Список использованной литературы

Введение

В последние годы в нашей республике сложилась новая экономическая ситуация, характеризующаяся рядом отличительных черт, к которым относится, в первую очередь, рост численности негосударственных экономических структур.

Приватизация, принятие новых законодательных актов о статусе предприятия, о собственности, о валютном регулировании и другие позволяют постепенно перейти к качественному и новому этапу развития банковской системы.

Происходят изменения и в законодательстве о банках, в том числе в направлении расширения международной деятельности коммерческих банков. При осуществлении международных сделок встает вопрос о валютных операциях как форме банковского участия в них. Многие коммерческие банки, получив лицензию на проведение валютных операций, столкнулись с трудностями по их проведению.

В этой связи возникает необходимость изучения и использования опыта работы иностранных банков на валютных рынках и механизма проведения валютных операций на нем.

Расширяющиеся международные связи, возрастающая интернационализация хозяйственной жизни вызывает объективную необходимость изучения обмена одних национальных денежных единиц на другие. Реализация этой необходимости происходит через особый валютный рынок, где под влиянием спроса и предложения стихийно формируется валютный курс, а валютные операции становятся подчас одними из основных операциями коммерческих банков. Исторически в международном обороте различались два основных способа платежа: трассирование и ремитирование. При трассировании кредитор выписывает тратту на должника в его валюте кредитор в Нью-Йорке предъявляет должнику в Лондоне требование об уплате долга в фунтах стерлингов) и продает ее на своем валютном рынке по банковскому курсу покупателя. При трассировании кредитор – активное лицо : он продает вексель в

валюте должника на своем валютном рынке. При ремитировании должник – активное лицо: он покупает валюту кредитора на своем валютном рынке по курсу продавца.

Применявшиеся в международном обороте до первой мировой войны и в меньшей мере в межвоенный период разнообразные способы платежа, основанные на ремитировании и трассировании и обслуживавшие валютные операции, постепенно изжили как самостоятельный способ расчетов.

1

Организация и учет валютно- обменных операции банков второго уровня

1.1 Понятия и виды валютных операций

Вступление Казахстана в рынок в значительной мере связано с реализацией

потенциала кредитных отношений. Поэтому одним из обязательных условий формирования рынка является коренная перестройка денежного обращения и кредита. Кредит в условиях рынка представляет собой форму движения ссудного

капитала, т.е. денежного капитала, предоставляемого в ссуду.

Кредит обеспечивает трансформацию денежного капитала в ссудный и выражает отношения между кредиторами и заемщиками. При его помощи свободные деньги и доходы предприятий, личного сектора и государства аккумулируются, превращаются в ссудный капитал, который передается за плату во временное пользование.

Капитал фактически, в виде средств производства, не может переливаться из

одних отраслей в другие. Этот процесс осуществляется в форме движения денежного капитала. Поэтому кредит в рыночной экономике необходим прежде всего как эластичный механизм перелива капитала из одних отраслей в другие и

уравнивание нормы прибыли.

Кредит разрешает противоречие между необходимостью свободного перехода капитала. Он позволяет также преодолеть ограниченность индивидуального капитала.

В то же время кредит- крайне необходимая мера для поддержания непрерывности кругооборота валютного регулирования. Валютные операции невозможно воплотить в банковской системе без исключительной роли кредита. Он ускоряет процесс капитализации прибыли, а это, в свою очередь, способствует повышению эффективности общественного воспроизводства в целом.

При проведении валютных операций банки несут различные риски. В первую очередь эти риски связаны с возможным наличием непокрытых сделок в отдельных валютах - длинных или коротких позиций. При срочных сделках возникает риск невыполнения контракта, например в связи с банкротством контрагента. Кроме того, в зависимости от различного времени начала и завершения расчетов в отдельных валютах по ряду валютных сделок банки, совершив перевод проданной валюты, лишь на следующий день узнают, был ли сделан встречный платеж купленной ими валюты. Это имеет место вследствие разницы во времени, например при продаже банком японских иен против валют Западной Европы и США, а также западноевропейских валют против доллара США.

В целях ограничения риска не перевода валюты банки устанавливают лимиты валютных сделок с другими банками, исходя из размера их капитала и резервов, репутации и других критериев. По мере получения платежей по ранее заключенным сделкам лимиты высвобождаются. Лимиты по срочным валютным сделкам обычно бывают ниже, чем по операциям с немедленной поставкой, поскольку риск неплатежа по сделке повышается в зависимости от длительности периода от ее заключения до исполнения, т. е. получения валюты.

Валютные операции являются объектом государственного и банковского наблюдения и контроля. В странах с частично конвертируемой валютой и ограничениями по финансовым операциям размер валютной позиции банков относительно национальной валюты служит одним из объектов валютного контроля. В периоды значительной валютной нестабильности эти лимиты могут сокращаться: также могут устанавливаться лимиты и для срочных операций - по суммам и по срокам.

Однако и при введении в западно - европейских странах полной конвертируемости валюты надзор за валютными операциями банков сохраняется. Более того, с 80-х годов отмечается усиление этого контроля для предотвращения концентрации у банков валютных рисков в балансах и внебалансовых статьях. Необходимость этого была продемонстрирована затруднениями и банкротством в 70-е годы ряда крупных банков из-за потерь в валютных операциях. Общей тенденцией регулирования является все большая увязка валютных рисков с размером собственных средств банков.

Прежде, чем приступить к рассмотрению валютных операций банка, необходимо осветить некоторые теоретические аспекты исследования. Под валютой понимаются денежные знаки иностранных государств, а также кредитные и платежные документы, выраженные в иностранных денежных единицах и применяемые в международных расчетах.

В нашей работе под иностранной валютой будут пониматься средства в денежных единицах иностранных государств и международных расчетных единицах, находящиеся на счетах и во вкладах.

Операции с иностранной валютой совершаются согласно Закону «О валютном регулировании», указам Президента, а также нормативным документам Нацбанка и Министерства финансов Казахстана.

Важнейшими понятиями системы валютного регулирования являются понятия «резидент» и «нерезидент»; определяющие субъектов, осуществляющих операции с местной (национальной) и иностранной валютой.

Понятие «резидент» включает в себя следующие категории граждан и организаций:

- казахстанские и иностранные граждане и лица без гражданства, имеющие

постоянное местожительство в Казахстане, в том числе временно находящиеся за

границей;

- юридические лица, находящиеся на территории Казахстана и зарегистрированные в Казахстане;

- казахстанские дипломатические, торговые и иные официальные представительства за границей, пользующиеся иммунитетом и дипломатическими привилегиями, а также иные представительства казахстанских предприятий и организаций за границей, не осуществляющие хозяйственную или другую коммерческую деятельность.

К «нерезидентам» относятся:

- иностранные и казахстанские граждане и лица без гражданства, имеющие

постоянное местожительство за границей, в том числе временно находящиеся на территории Казахстана;

- находящиеся за границей юридические лица, созданные и действующие в

соответствии с законодательством иностранного государства, в том числе с

участием казахстанских предприятий и организаций;

- находящиеся на территории Казахстана иностранные дипломатические и иные официальные представительства, международные организации (и их филиалы), пользующиеся и дипломатическими привилегиями, а также представительства иных организаций и фирм, не ведущие хозяйственную или другую коммерческую деятельность.

Банковские операции могут осуществляться уполномоченными банками, то есть коммерческими банками, получившими лицензии Нацбанка Казахстана на проведение операций в иностранной валюте, включая банки с участием иностранного капитала и банки, капитал которых полностью принадлежит иностранным участникам.

Иностранная валюта, полученная резидентами в результате внешнеэкономической деятельности, подлежит обязательному зачислению на счета резидентов в уполномоченных банках. Перевод иностранной валюты на счета в уполномоченных банках должен быть осуществлен в течение 30 дней с даты проведения платежа в любой форме в пользу резидента банком плательщика (нерезидента) или банком, уполномоченным последним на осуществление платежа по сделке. Такова законодательно-юридическая сторона заключения валютных операций.

Существуют также ключевые понятия валютных операций и валютного регулирования, без рассмотрения которых нельзя правильно определить для себя значение тех или иных моментов сделок. Одним из таких понятий является «валютный рынок». Валютный рынок в узком смысле слова- особый конституционный механизм, опосредующий отношения по поводу купли и продажи иностранной валюты, где большинство сделок заключается между банками (а также при участии брокеров и других финансовых институтов).

Валютный рынок в широком смысле слова- это отношения не только между банками и их клиентами, но и между его субъектами (т.е., в основном между банками). Главная характерная черта валютного рынка заключается в том, что на нем денежные единицы противостоят друг другу только в виде записей по корреспондентским счетам.

Валютный рынок представляет в основном межбанковский рынок, поскольку именно в ходе межбанковских операций формируется курс валюты, операции проводятся при помощи различных средств связи и коммуникаций. Роль валютного рынка определяется в экономике его функциями:

- обслуживание международного оборота товаров и услуг, капиталов;

- формирование валютного курса под влиянием спроса и предложения;

- механизм защиты от валютных рисков и приложения спекулятивных капиталов;

- инструменты государства для целей денежно-кредитной и экономической политики.

При обсуждении валютных операций исходными моментами являются понятия «котировка валюты», и «валютная позиция». Котировка валюты- определение ее курса. Полная котировка включает курс покупателя и продавца, в соответствии с которым банк купит или продаст иностранную валюту на национальную.

Разница между курсами продавца и покупателя- маржа. Маржа является для банка источником дохода, за счет которого он покрывает расходы по осуществлению сделки и служит для страхования валютного риска.

Существует два вида котировки: прямая и косвенная. Большинство стран пользуется прямой, при которой стоимость единицы иностранной валюты выражается в национальной денежной единице. При косвенной - за единицу принята национальная денежная единица, курс которой выражается в определенном количестве иностранной валюты. В главе III нами будут рассмотрены примеры расчетов прямой и косвенной котировок валют.

Процедура котировки, состоящая в определении и регистрации межбанковского курса путем последовательного сопоставления спроса и предложения по каждой валюте, называется «фискинг». На их основе устанавливаются курсы продавца и покупателя в официальных бюллетенях. Котировка валют для торгово-промышленной клиентуры, которая интересуется котировкой иностранной валюты по отношению к национальной, базируется на кросс-курсе- соотношении между двумя валютами, которое вытекает по отношению к третьей валюте.(обычно доллару США).

В процессе совершения сделок с валютой банк получает одну валюту на другую. Соотношение требований и обязательств банка в иностранной валюте определяет его валютную позицию. Если требование и обязательства совпадают, валютная позиция считается закрытой. При несовпадении- открытой. Открытая может двух видов: короткая и длинная. Позиция, при которой обязательства по проданной валюте превышают требования, называется короткой, а если требования превышают обязательства- длинной.

Таковы основные понятия валютных операций, которые, в свою очередь, порой чреваты рисками. Банки стремятся ликвидировать валютный риск. Существуют два способа- технический и административный. Для страхования от валютного риска первым методом банк получает валюту на условиях наличной сделки и одновременно продает ее на срок. При втором, административном способе, вводятся лимиты на открытую валютную позицию. При установлении лимитов на открытую валютную позицию в течение дня учитываются среднедневные колебания курса валют за последние несколько месяцев. Исходя из этого, определяются сумма дневного лимита открытой позиции, ограничения возможных убытков и прибыли. Валютный отдел банка осуществляет постоянный контроль за позициями в различных валютах путем введения всех совершаемых валютных операций в ЭВМ.

Валютные операции банка подразделяют на 5 категорий. Рассмотрим каждую из них.

Операция «СПОТ» Операции сделок происходят в виде наличных денежных средств. Причем, считается, что операции «СПОТ»- являются наиболее привлекательными для клиентов банка, они составляют примерно 90% всех валютных сделок.

Срочные сделки. Это валютные операции имеют также и межбанковское применение. Межбанковские срочные сделки получили название «форвардных». Сделки с «опционом». Среди срочных сделок с иностранной валютой выделяют сделки с «аутрайтом»- с условием поставки валюты на определенную

дату, и сделки с «опционом»- с условием нефиксированной даты поставки.

Операции «СВОП»

Сделки «СВОП» представляют собой валютные операции, сочетающие куплю или продажу валюты на условиях наличной сделки по курсу «форвард».

Арбитражные сделки

Они совершаются с товарами, ценными бумагами, валютами.

1. 2 Механизм валютных операций

Операции «СПОТ»

Прежде, чем рассмотреть весь механизм валютных операций, необходимо отметить его порядок, т.е. порядок открытия валютных счетов и состав нерезидентов в валюте РК.

Для открытия валютного счета клиент должен представить в коммерческий банк:

- заявление на открытие текущего балансового валютного счета по установленной форме;

- заявление на открытие транзитного валютного счета;

- нотариально заверенную копию устава или положения о деятельности предприятия;

- учредительный договор;

- нотариально заверенную карточку с образцами подписей и оттиском печати предприятия;

- решение о создании или реорганизации предприятия;

- справки из налоговой инспекции, пенсионного фонда, органов статистики, о регистрации предприятия;

- документы об избрании (назначении) руководителя, главного бухгалтера

предприятия.

Торговля валютой при данных операциях «СПОТ» происходит в виде наличных или срочных операций. Наличные валютные операции осуществляют в основном на условиях «СПОТ», что подразумевает расчет на второй рабочий день после заключения сделки по курсу, зафиксированному в момент ее заключения. Это позволяет перевести средства в любую страну и завершить оформление сделки. Базой для проведения «СПОТ» служат корреспондентские отношения между банками. Эти операции наиболее распространены и составляют до 90% объема валютных сделок. Их сущность заключается в купле-продаже валюты на условиях ее поставки банками-контрагентами на второй рабочий день со дня заключения сделки по курсу, зафиксированному в момент ее заключения. При этом считаются рабочие дни по каждой из валют, участвующих в сделке, т. е. если следующий день за датой сделки является нерабочим для одной валюты, срок поставки валют увеличивается на 1 день, но если последующий день нерабочий для другой валюты, то срок поставки увеличивается еще на 1 день. Для сделок, заключенных в четверг, нормальный срок поставки - понедельник, в пятницу-вторник (суббота и воскресенье - нерабочие дни).

По сделкам "СПОТ" поставка валюты осуществляется на счета, указанные банками - получателями. Двухдневный срок перевода валют по заключенной сделке ранее диктовался объективными трудностями осуществить его в более короткий срок. Валютные операции с немедленной поставкой являются самым мобильным элементом валютной позиции и заключают в себе определенный риск.

Валютные операции «СПОТ» составляют примерно 90% всех валютных сделок. Главными целями их проведения являются:

- обеспечение потребностей клиентов банка в иностранной валюте;

- перелив средств из одной валюты в другую;

- проведение спекулятивных операций.

Банки используют операций «СПОТ» для поддержания минимально необходимых рабочих остатков в иностранных банках на счетах «ностро» в целях уменьшения излишков в одной валюте и покрытия потребности в другой валюте. С помощью этого банка регулируют свою валютную позицию в целях избежания образования непокрытых остатках на счетах. Несмотря на короткий срок поставки иностранной валюты, контрагенты несут валютный риск и по этой сделке, так как в условиях «плавающих» валютных курсов курс может измениться и за два рабочих дня.

Проведение валютных сделок требует определенной подготовки. Техника их

совершения состоит из нескольких этапов. На подготовительной стадии проводится анализ состояния валютных рынков, выявляются тенденции движения

курсов различных валют, изучаются причины их изменения. На основе этой информации дилеры, принимая во внимание имеющуюся у них валютную позицию, с помощью компьютерной техники определяют средний курс национальной валюты по отношению к иностранной валюте.

Проведенный анализ дает возможность выработать направление валютных операций, то есть обеспечить длинную или короткую позицию в конкретной валюте, с которой они проводят сделки.

Следует отметить, что в крупных банках анализом положения валют на рынках занимаются специальные группы экономистов- аналитиков, а дилеры опираясь на их информацию, самостоятельно выбирают направления проведения валютных операций.

В менее крупных банках функции аналитиков выполняют сами дилеры; они же непосредственно осуществляют валютные операции: с помощью средств связи (телефон, телекс) ведут переговоры о купле- продаже валют и заключают сделки. Процедура заключения сделки включает: выбор обмениваемых валют; фиксацию курсов; установление суммы сделки; валютирование перечисленных средств; указание адреса доставки валюты.

На заключительном этапе осуществляется проведение сделки по счетам и документальное ее подтверждение.

Срочные сделки

Срочными операциями называются валютные сделки по которым производится более чем через два рабочих дня после их заключения:

- страхование от изменения валют;

- извлечение спекулятивной прибыли.

Межбанковские срочные сделки получили название «форвард». В момент заключения сделки фиксируется срок, курс и сумма, но до наступления срока (обычно 1-6 месяцев) никакие суммы по счетам не проводятся. К особенностям срочных счетов относятся:

- существование интервала во времени между моментом заключения и исполнения сделки;

- курс валюты определяется в момент заключения сделки.

В биржевых котировочных бюллетенях публикуется курс для сделок «СПОТ» и премии или скидки для определения курса по сделкам «форвард» на разные сроки, как правило, 1,3 или 6 месяцев.

Если валюта по сделке «форвард» котируется дороже, чем при немедленной

поставке на условиях «СПОТ», то она котируется с премией. Скидки или дисконт означает обратное. Срочный курс, в котором учтена премия или скидка, именуется курсом «аутрайт». При Премии валюта на срок дороже, чем наличный курс, при скидке- дешевле. Имея значение премии и дисконта, вычисляется курс «аутрайт».

Следует отметить, что на практике возникают ситуации, когда «форвардные» сделки заключаются с датой поставки, отличной от стандартных сроков (1,2,3,6,12 месяцев). Тогда курс «аутрайт» рассчитывается по следующей схеме. Разница курсов между ближайшими стандартными периодами делится на число дней между ними, и полученный результат умножается на количество дней, лежащих между датой поставки и следующим за ней ближайшим стандартным периодом. Полученное число вычитается из значения курса последующего периода.

Существует интервал во времени между моментом заключения и исполнения сделки. В современных условиях срок исполнения сделки, т. е. поставки валюты, определяется как конец периода от даты заключения сделки (срок 1-2 недели, 1,2,3,6,12 месяцев и до 5 лет) или любой другой период в пределах срока.

Курс валют по срочной валютной операции фиксируется в момент заключения сделки, хотя она исполняется через определенный срок.

Срочные сделки с иностранной валютой совершаются в следующих целях:

- конверсия (обмен) валюты в коммерческих целях, заблаговременная продажа валютны поступлений или покупка иностранной валюты для предстоящих платежей, чтобы застраховать валютный риск;

- страхование портфельных или прямых капиталовложений за границей от убытков в связи с возможным понижением курса валюты, в которой они осуществлены;

- получение спекулятивной прибыли за счет курсовой разницы.

Сделки с «опционом»

Среди срочных сделок с иностранной валютой выделяют сделки с «аутрайтом»- с условием поставки валюты на определенную дату, и сделки с

«опционом»- с условием нефиксированной даты поставки. Одна из сторон по опционной сделке имеет право выбирать для себя более выгодные условия исполнения обязательств.

За это право вторая сторона получает премию, зависящую от длительности опциона, от разницы курсов при заключении сделки и оговоренных в данной операции. Их цель- ограничить потери от колебания курсов, то есть страхование поступлений и платежей в валюте от валютного риска в зависимости от того, кто из участников и каким образом имеет право на изменение условий сделки, различают опцион покупателя или сделку с предварительной премией, опцион продавца или сделку с обратной премией, временный опцион.

В случае опциона покупателя или сделки с предварительной премией держатель опциона имеет право получить валюту в определенный день по обусловленному курсу. Покупатель сохраняет за собой право отказаться от приема валюты, уплатив за это продавцу премию в качестве отступного. По опциону продавца или сделке с обратной премией держатель опциона может поставить валюту в обусловленный день по определенному курсу. Право на отказ от сделки принадлежит продавцу, и он платит премию покупателю в качестве отступного.

Разновидность сделки с опционом представляет собой временной опцион, которому исторически предшествовала стеллажная операция с целью одновременного проведения спекулятивных сделок в расчете на повышение и понижение курса валюты. Такой опцион, предоставляемый банком клиенту, является опционом (в переводе с англ. Option- право или предмет выбора) в отношении периода времени, когда будет осуществлена поставка валюты, и такая сделка должна быть исполнена до оговоренного срока. По этой операции плательщик премии имеет право потребовать исполнения сделки в любой момент времени в период опциона по ранее зафиксированному курсу.

Таким образом, участник сделки платит премию за право выбрать наиболее выгодный текущий курс для конверсии валюты, полученной в результате опционной сделки. В данном случае премия не играет отступного, поскольку в период срока опциона отказаться от исполнения сделки нельзя. При исполнении сделки контрагенты уточняют, кто из них выступит в роли продавца и кто в роли покупателя. Затем один из них, уплатив премию другому, либо покупает валюту,

либо продает ее. Эта сделка тем выгоднее для участников, чем больше колебания

курса валюты.

Операции «СВОП»

Сделки «СВОП» представляют собой валютные операции, сочетающие куплю и продажу валюты на условиях наличной сделки «СПОТ» с одновременной продажей или куплей той же валюты на срок по курсу «форвард». Очередность проведения этих операций имеет свое название. Так, сделка, при которой происходит продажа иностранной валюты на условиях «СПОТ» с одновременной ее покупкой на условиях «форвард»- репорт. Сделки «СВОП» осуществляются по договоренности двух банков обычно на срок от одного дня до 6 месяцев. Эти операции могут производиться между коммерческими банками и между самими центральными банками. В последнем случае они представляют собой соглашения о взаимном кредитовании в национальных валютах.

"СВОП" - это валютная операция, сочетающая куплю-продажу двух валют на условиях немедленной поставки с одновременной контрсделкой на определенный срок с теми же валютами. При этом договариваются о встречных платежах два партнера (банки, корпорации и др.). По операциям "СВОП" наличная сделка осуществляется по курсу "СПОТ", который в контрсделке (срочный) корректируется с учетом премии или дисконта в зависимости от движения валютного курса. При этом клиент экономит на марже - разнице между курсами продавца и покупателя по наличной сделке. Операции "СВОП" удобны для банков: они не создают открытой позиции (покупка покрывается продажей), временно обеспечивают необходимой валютой без риска, связанного с изменением ее курса.

В зависимости от цели различается спекулятивный и конверсионный валютный арбитраж. Спекулятивный арбитраж преследует цель извлечь выгоду из разницы валютных курсов в связи с их колебаниями. При этом исходная и конечная валюты совпадают, т.е. сделка осуществляется по схеме: марка ФРГ – доллар США; доллар – марка.

Конверсионный арбитраж, прежде всего, преследует цель купить наиболее выгодно необходимую валюту. Фактически это использование конкурентных котировок различных банков на одном или различных валютных рынках. Его возможности шире, поскольку разница в курсах может быть не такой большой, как при спекулятивном арбитраже, при котором она должна не только покрыть маржу между курсами покупателя и продавца, но и дать прибыль.

В современных условиях валютные курсы на разных валютных рынках редко отклоняются на величину, равную или превышающую разницу между курсами продавца и покупателя, что позволяет практиковать лишь конверсионный арбитраж в пространстве: банк приобретает необходимую валюту на том валютном рынке, где она дешевле.

Современные электронные средства информации (Рейтер-монитор, Телерейд) позволяют следить за всеми изменениями котировок на ведущих валютных рынках. Накладные расходы по средствам связи относительно сократились и не играют существенной роли в условиях возросшего минимального объема сделки (от 5 млн. долл. и больше).

В условиях плавающих валютных курсов наиболее распространен валютный арбитраж во времени, основанный на несовпадении сроков покупки продажи валюты. Потребность в нем обусловлена тем, что крупным банкам, совершающим операции в различных валютах и на большие суммы, не всегда целесообразно или даже возможно в единичном порядке покрыть их контрсделками.

Банкам выгоднее, как говорят банкиры, “делать рынок”, т.е. осуществлять валютные операции на базе современных котировок, привлекая сделки противоположного направления и выигрывая при этом на марже между курсами продавца и покупателя. Дилеры и банки стремятся осуществлять валютные операции, которые создают наиболее благоприятное, с их точки зрения, соотношение покупок и продаж отдельных валют. При этом они соответственно меняют свои котировки, делая их более привлекательными для возможных клиентов, а при необходимости сами обращаются к другим банкам для проведения интересующих их операций, в том числе для окончательного регулирования собственной валютной позиции.

Таким образом, временной арбитраж неминуемо несет в себе элемент спекуляции, поскольку дилер в зависимости от своего прогноза о возможном изменении курса избирает ту или иную политику покрытия совершаемых сделок в ближайшее время, рассчитывая получить прибыль от их проведения.

Если дилер предполагает, что курс доллара в скоре повысится, а клиент предлагает ему продать доллары, банк может ограничить сумму продажи либо немедленно покрыть ее конрсделкой, купив доллары, а при значительной нестабильности рынка или неуверенности в динамике курсов – отказаться проводить операцию.

Если клиент предлагает банку купить доллары, он может заключить сделку на большую сумму, рассчитывая впоследствии покрыть ее за счет контрсделки и получить прибыль как на марже между курсами продавца и покупателя, так и на выгодном для него повышении курса доллара.

Отличие валютного арбитража от обычной валютной спекуляции заключается в том, что дилер ориентируется на краткосрочный характер операции и пытается предугадать колебания курсов в короткий промежуток между сделками. Иногда на протяжении дня он неоднократно меняет свою тактику. Для этого дилер должен хорошо знать рынок и уметь прогнозировать, постоянно анализировать контакты с другими дилерами, наблюдать за движением валютных курсов, процентных ставок, чтобы определить причины и направление колебаний курсов.

Большое значение для политики дилера имеет местонахождение валютного курса на данный момент по отношения к так называемым критическим валютным точкам чартов (графиков) изменения валютных курсов. Эти статистические определенные критические валютные точки представляют собой значения, изменение курсов за пределы которых требует большого давления на рынок. С одной стороны, при преодолении этих критических значений динамика курса вновь вступает в относительно спокойную зону колебаний между критическими точками. Как правило, дилеры – арбитражисты проявляют большую осторожность, когда движение курсов приближается к критической точке, так как возможно скачкообразное значительное изменение курса (на 100 пункто и более). Однако при валютной спекуляции основной интерес представляет именно преодоление критических точек.

Цель валютной спекуляции – длительное поддержание длинной позиции в валюте, курс которой имеет тенденцию к повышению, или короткой в валюте – кандидате на обесценение. При этом зачастую осуществляются целенаправленные продажи валюты, чтобы создать атмосферу неуверенности и вызвать массовый сброс и понижение ее курса или наоборот.

В спекулятивных сделках участвуют банки, фирмы, ТНК. Крупная валютная

спекуляция, направленная на понижение или повышение курса валют, нередко включает операции на десятки миллиардов долларов на протяжении нескольких дней. Часто им бессильны противостоять валютные интервенции центральных банков, хотя они могут совершаться на несколько миллиардов долларов в день. Валютных спекулянтов зачастую не интересует, соответствуют ли курсы реальным соотношениям покупательной способности денег, могут ли валюты удержаться на уровне, который сложится в результате этих сделок. Валюта является для них таким же биржевым товаром, как акции, металлы, сырье. Его характеристиками являются доходность (процентная ставка) и перспектива изменения цены (курса) в краткосрочном плане без учета долгосрочных перспектив. Поэтому нередко возникает парадоксальное явление, когда перспективы усиления инфляции в стране приводят не к понижению, а к повышению курса ее валюты, поскольку считается, что в борьбе с инфляцией страна прибегнет к повышению процентных ставок. Такое положение имело место по доллару США в первой половине 80-х годов, по марке ФРГ – в конце 80-х – начале 90-х годов.

Валютный арбитраж часто связан с операциями на рынке ссудных капиталов. Владелец какой-либо валюты может разместить ее на рынке ссудных капиталов в другой валюте по более выгодной процентной ставке, т.е. совершить процентный арбитраж, который основан на использовании банками разниц между процентными ставками на разных рынках ссудных капиталов. Конечная цель владельца валюты - получение более высокой прибыли, чем банк мог бы получить, вкладывая ее непосредственно без обмена на другую валюту. В зависимости от своих оценок динамики курсов этих двух валют он может не страховать валютный риск или временно осуществить операцию по хеджированию на наиболее благоприятных условиях. Процентный арбитраж включает две сделки: получение кредита на иностранном рынке ссудных капиталов, где ставки ниже; использование эквивалента заимствованной иностранной валюты на национальном рынке, где процентные ставки выше.

Арбитражные сделки совершаются с товарами, ценными бумагами, валютами. Валютный арбитраж осуществляется с целью извлечения прибыли на разнице курсов валют на рынках разных стран ( пространственный арбитраж). Необходимым условием для его проведения является свободная обратимость валют. Предпосылкой служит несовпадение курсов.

В силу того, что продажа и покупка валюты на разных рынках происходит почти одновременно, арбитраж практически не связан с валютными рисками. Арбитражная операция может проводится не только с двумя, но и с несколькими валютами. Сравнительно небольшой размер прибыли, как правило, компенсируется большими размерами сумм сделок и быстротой оборачиваемости капитала. Различают также конверсионный арбитраж, предполагающий покупку валюты самым дешевым образом, используя наиболее выгодный рынок.

В отличие от пространственного и временного арбитража в конверсионном арбитраже начальная и конечная валюты не совпадают. Здесь учитывается как использование наиболее благоприятных рынков для его проведения, так и изменения курсов валют во времени. Главной целью временного арбитража является использование разницы курсов валют во времени. Отличие временного арбитража от обычной валютной сделки в том, что при проведении арбитража дилер меняет свою тактику на протяжении одного дня и делает ставку в основном

на краткосрочный характер операции.

Другой вид арбитража- процентный- предполагает получение прибыли на разнице в процентных ставках на различных рынках ссудных капиталов. Процентный арбитраж как постоянно действующий международный механизм сформировался в 50-х годах, с появлением и развитием рынка евровалют, что объяснилось свободной конверсией валют на рынке и переводом их с одного рынка на другой. При проведении процентного арбитража необходимо учитывать

не только разницу в процентных ставках, но и размер премий, ток как прибыль от разницы в процентных ставках должна покрыть потерю от уплаты премий при совершении операции «форвард». В современных условиях валютный арбитраж уступает место процентному. Для проведения валютного арбитража необходимы огромные суммы, вследствие того, что современные средства информации и развитие сети банков выравнивают валютный курс на разных рынках.

1.3 Документальное оформление и бухгалтерский учет валютных операций

Юридическая обоснованность и доказательная достоверность получаемой в бухгалтерском учёте информации основаны на документальном подтверждении каждой хозяйственной операции, отражаемой на счетах.

Документы является средством поддержки выполнения банковской деятельности, обеспечивая перенос информации от одного исполнителя к другому. Поэтому эффективность банковской деятельности во многом определяется скоростью и качеством прохождения документов через сотрудников банка. Чем больше сотрудников включено в цепочку работы с документом, тем более высоки риски несвоевременной обработки документа или даже его потери. Снизить эти риски позволяет введение единых правил и стандартизация документооборота банка.

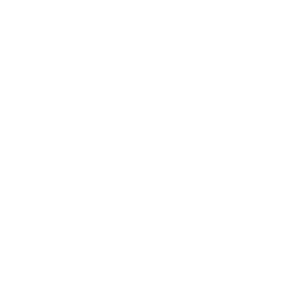

Рисунок 1 - Документооборот по валютным операциям

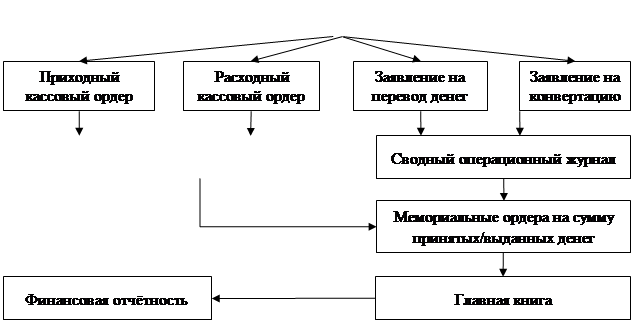

Порядок осуществления платежей в иностранной валюте физических лиц представлен на рисунке 2.

Рисунок 2– Порядок осуществления платежей в иностранной валюте физических лиц

Движение документов с момента их получения или создания до завершения исполнения, отправки или сдачи в архив образует документооборот банка.

Описание документооборота банка состоит из следующих этапов:

- формирование перечня документов;

- разработка стандартизованных шаблонов документов;

- выделение ролей участников документооборота;

- определение ответственных за обработку документа на каждом этапе маршрута, требований к срокам обработки документа.

Схема документооборота по валютным операциям, осуществляемая в банках второго уровня представлена на рисунке 1.

При отсутствии у физического лица возможности представления документов, уполномоченный банк осуществляет платеж и перевод денег (выдачу или зачисление денег) только при указании физическим лицом цели такого перевода и при наличии в заявлении на перевод или на получение денег записи:

- разрешающей уполномоченному банку представление информации о данном платеже или переводе денег в правоохранительные органы и Национальный Банк по их требованию;

- подтверждающей, что данный платеж или перевод денег не связан с осуществлением физическим лицом валютных операций, требующих получения регистрационного свидетельства, свидетельства об уведомлении, оформления паспорта сделки;

- подтверждающей, что данный платеж или перевод денег не связан с предпринимательской деятельностью физического лица (для переводов физических лиц без открытия счета в уполномоченном банке).

Банк ежемесячно до 20 числа месяца (включительно), следующего за отчетным периодом представляет в центральный аппарат Национального Банка отчет по форме , содержащий информацию:

- о платежах или переводах денег, проведенных физическим лицом в течение календарного месяца превышающих эквивалент пятидесяти тысяч долларов США;

- о платежах или переводах денег по валютным операциям с использованием карт-счетов физического лица в уполномоченном банке, если общая сумма таких платежей или переводов денег превышает эквивалент пятидесяти тысяч долларов США.

Резиденты и нерезиденты могут покупать и продавать иностранную валюту на внутреннем валютном рынке без ограничений по целям и без представления валютного договора или иных документов, во исполнение которых совершаются операции покупки и продажи иностранной валюты.

При оформлении заявки на конвертацию иностранной валюты через банк физические и юридические лица, указывают цель приобретения или продажи иностранной валюты.

Рассмотрим операции по международной системе перевода «Western Union».

Банк совершил операции по отправке и получению денежных средств в валюте по системе «Western Union».

При отправке на взнос наличных денег резидентом Республики Казахстан в Россию заполняется заявление для отправления денежных средств по системе «Westrn Union», затем специалистом операционного отдела оформляется приходный кассовый ордер в автоматизированной банковской информационной системе «Корвус-Банк».

При получении денег резидентом Республики Казахстан из Германии по системе «Western Union» на выдачу наличных денег оформляется заявление для получения денег и расходный кассовый ордер в автоматизированной банковской информационной системе «Корвус-Банк».

После совершения международных денежных переводов по системе «Western Union» осуществляются следующие транзакции (Таблица 1).

Таблица 1 – Хозяйственные операции денежных переводов по системе «Western Union»

| Наименование операции

|

Сумма перевода

|

Сумма комиссии

|

Дт

|

Кт

|

| 1

|

Взнос наличных (USD)

от Луб И.И.

|

500 USD

|

24 USD

|

1001

|

2870

|

| 2

|

Выдача наличных (USD)

Фету И.И.

|

950 USD

|

- (оплачена отправителем)

|

1870

|

1001

|

После совершения операции специалист должен заполнить журнал учета денежных переводов, осуществляемых по системе «Western Union» (Таблица 2).

Таблица 2. – Журнал учета денежных переводов по системе «Western Union»

| Ф.И.О. отправителя/

получателя

|

П /О

|

Сумма перевода

|

Сумма комиссии

|

Страна отправления/

получения

|

| 1

|

2

|

3

|

4

|

5

|

6

|

| 1

|

Луб И. И.

|

О

|

500

|

24

|

Казахстан/Россия

|

| 2

|

Фет И. И.

|

П

|

950

|

-

|

Германия/Казахстан

|

Примечание: В графе 3 указывается Получение (П) либо Отправление (О) денежного перевода.

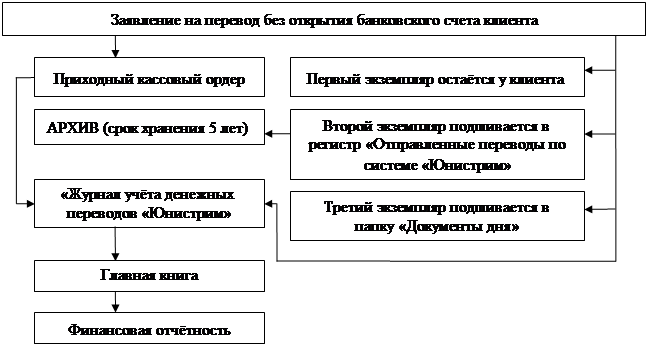

При совершении денежных переводов по системе «Юнистрим» для каждого пункта обслуживания «Юнистрим» в филиалах открывается шесть счетов: три пассивных счета 2870 «Прочие транзитные счета банка» отдельно в долларах, евро, рублях для учета принятых к отправке платежей и три активных счета 1870 «Прочие транзитные счета банка» - для учета полученных к выдаче платежей. Для учета полученной комиссии для каждого пункта открывается один счет доходов по переводным операциям 4601 «Комиссионные доходы за услуги по переводным операциям» по системе «Юнистрим». Для расчетов с Головным банком по полученным переводам в Бэк-офисе филиала открываются три единых пассивных счета на филиал 2870 «Прочие транзитные счета банка» по каждому виду валюты. Расчеты между Банком и международной организацией денежных переводов «Юнистрим» производятся на сумму разницы, сложившейся за день в пользу одной из сторон, по полученным и отправленным переводам.

Перевод денег по системе «Юнистрим» осуществляется на основании заявления на перевод без открытия банковского счета клиента. Для формирования оператором заявления на перевод без открытия банковского счета, клиент предоставляет следующее:

- документ, удостоверяющий личность клиента-отправителя;

- документ, подтверждающий право постоянного проживания в РК (для физических лиц – иностранных граждан и лиц без гражданства), при наличии;

- документ, подтверждающий государственную регистрацию налогоплательщика, либо документа налогового органа о том, что данное лицо не состоит на регистрационном учете в налоговых органах Республики Казахстан, в случае, если данный документ ранее не представлялся либо изменился;

- сведения о получателе перевода, предоставленные клиентом-отправителем. В случае необходимости указания дополнительной информации о получателе перевода (сведения о документе, удостоверяющем личность получателя, адрес проживания, телефон получателя и т.д.), согласно особым условиям законодательства страны получателя/банков-партнеров, Оператор должен истребовать у отправителя перевода дополнительную информацию о получателе.

Оператор выводит на печать в трех экземплярах заполненное заявление на перевод без открытия счета, предоставляет заявление клиенту - отправителю для проведения проверки корректности заполнения данных отправителя и получателя денежного перевода. В случае отсутствия замечаний, подписывает заявление у клиента - отправителя денег. Затем, регистрирует в автоматизированной банковской информационной системе приходный кассовый ордер (далее ПКО) в одном экземпляре на общую сумму (перевод + комиссия) на основании заявления клиента – отправителя, подписывает ПКО, ставит штамп, передает ПКО в кассу.

Кассир проверяет наличие подписи оператора, штампа, санкционирует ПКО в автоматизированной банковской информационной системе , принимает деньги от клиента – отправителя. После, оператор проверяет в автоматизированной банковской информационной системе отметку о санкционировании кассиром ПКО, переводит статус исходящего перевода с «Неоплачен» на «Оплачен», проставляет свою подпись на заявлении на перевод и штамп, передает заявления на перевод, корешок ПКО и документ, удостоверяющий личность клиента на проверку Контролеру.

Контролер, в свою очередь, проверяет полноту и правильность заполнения заявления на перевод на соответствие валютному законодательству, соответствие суммы и валюты перевода в ПКО и в заявлении на перевод, подписывает электронное сообщение об исходящем переводе клиента, меняет статус перевода с «Оплачен» на «Подтвержден», инициирует синхронизацию, проставляет подпись на заявлениях и возвращает вместе с корешком ПКО и документом, удостоверяющим личность клиента оператору.

Оператор получает от контролера, подписанные заявления на перевод, корешок ПКО и документ, удостоверяющий личность отправителя, возвращает отправителю один экземпляр заявления на перевод без открытия счета, корешок ПКО и документ, удостоверяющий личность и напоминает об обязанности отправителя по своевременному уведомлению Получателя о сумме и валюте Денежного перевода, его контрольном номере и адресе Банка Получателя, подшивает в конце операционного дня в специальный регистр «Отправленные переводы по системе «Юнистрим»» второй экземпляр заявления на перевод без открытия счета, в дальнейшем заявления формируются в сшивы с последующей передачей в архив на хранение в течение 5 (пяти) лет, третий экземпляр заявления на перевод подшивается в документы дня, ежедневно, в конце операционного дня формирует автоматизированной банковской информационной системе отчет «Журнал учета переводов Юнистрим», отражающий осуществленные переводы по системе «Юнистрим» с указанием следующих данных: дата, номер по порядку, вид операции, валюта перевода, сумма перевода, сумма комиссии, Ф.И.О. отправителя, Ф.И.О. получателя, Банк получателя, регион получателя, контрольный номер перевода, статус перевода.

В конце отчетного месяца Журнал должен быть сформирован в сшивы, пронумерован, скреплен печатью Фронт-офиса и подписью контролера, и сдан в архив на хранение в течение пяти лет. Контролер сверяет документы отправленных переводов со сформированным Журналом, при отсутствии замечаний, заверяет Журнал своей подписью.

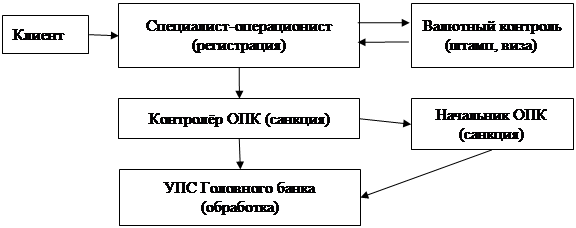

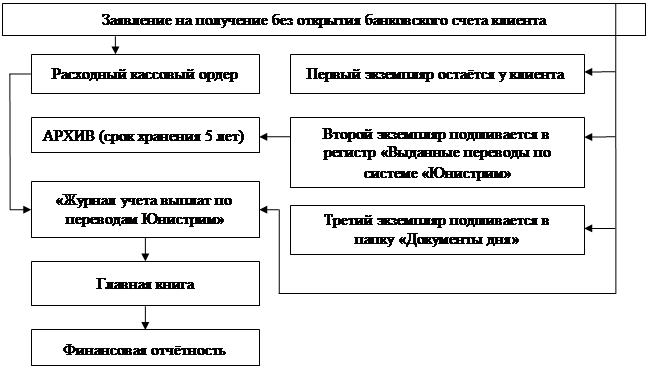

Схема документооборота по получению денежных средств в системе «Юнистрим» представлена на рисунке 3.

Рисунок 3 – Документооборот по учёту денежных переводов по системе «Юнистрим»

Получение денег производится на основании заявления на получение перевода клиента.

Для формирования оператором заявления на получение перевода клиент предоставляет аналогичные документы, что и при переводе денежных средств.

Оператор проверяет наличие электронного сообщения по входящему переводу по предоставленным клиентом сведениям об ожидаемом переводе денег.

В случае возникновения обоснованных сомнений, оператор имеет право запросить дополнительно у клиента сведения о Фамилии, имени и отчестве отправителя денег и наименование банка отправителя.

При несоответствия предоставленных сведений оператор отказывает в выдаче клиенту денег и просит клиента-получателя уточнить вышеуказанные сведения по переводу у отправителя, после чего вновь обратиться к оператору.

В случае отсутствия сомнений оператор проводит выдачу денег и меняет текущий статус данного перевода на статус «На выдачу».

Оператор распечатывает заявление на получение перевода в трех экземплярах, предоставляет заявление получателю для проверки заполнения данных клиента-получателя.

Если замечаний нет, подписывает заявление у получателя, проставляет свою подпись на бланке заявления и штамп, регистрирует в автоматизированной банковской информационной системе расходный кассовый ордер (далее РКО) в одном экземпляре на основании заявления клиента.

Затем, подписывает РКО и заявления на получение перевода клиента, проставляет штамп и передает РКО, документ, удостоверяющий личность клиента-получателя, заявления на получение перевода клиента на проверку и верификацию РКО контролеру.

Контролер проверяет соответствие Ф.И.О. получателя перевода денег, указанным в электронном сообщении, данным документа, удостоверяющего личность получателя, проверяет в РКО правильность отражения данных получателя, полноту и правильность заполнения заявления, проставляет подпись на РКО и заявлении на получение перевода.

Рисунок 4 – Документооборот по переводу денежных средств по системе «Юнистрим»

После, верифицирует в автоматизированной банковской информационной системе транзакцию на сумму РКО, передает РКО, документ, удостоверяющий личность клиента, и один экземпляр заявления на получение перевода в кассу. Кассир сверяет наличие подписи и штампа оператора и контролера, санкционирует РКО в автоматизированной банковской информационной системе «Корвус-Банк», выдает деньги, корешок РКО и заявление на получение перевода клиенту-получателю.

Оставшиеся экземпляры заявления на получение перевода передает Оператору. Оператор проверяет наличие в отметки санкционирования кассира меняет статус денежного перевода на «Выплачен», подшивает в специальный регистр «Выданные переводы по системе «Юнистрим».

Второй экземпляр заявления на получение перевода, в дальнейшем заявления формируются в сшивы с последующей передачей в архив на хранение в течение пяти лет. Третий экземпляр заявления на получение перевода подшивается в документы дня. Ежедневно, в конце операционного дня формирует отчет «Журнал учета выплат по переводам Юнистрим».

В отчёте отражаются полученные и выданные переводы по системе «Юнистрим», с указанием следующих данных: дата, номер по порядку, сумма перевода, сумма комиссии, Ф.И.О. отправителя, банк отравителя, регион отправителя, Ф.И.О. получателя, банк получателя, регион получателя, контрольный номер перевода, статус перевода.

В конце отчетного месяца Журнал должен быть сформирован в сшивы, пронумерован, скреплен печатью Фронт-офиса и подписью Контролера, и сдан в архив на хранение в течение пяти лет. Контролер сверяет документы выданных переводов со сформированным Журналом, при отсутствии замечаний, заверяет Журнал своей подписью.

Схема документооборота по переводу денежных средств в системе «Юнистрим» представлена на рисунке 4.

2

Валютно- обменные операции банков второго уровня

2.1 Валютные кредиты

Международные расчеты – это регулирование платежей по денежным требованиям и обязательствам, возникающим в связи с экономическими, политическими, научно-техническими, и культурными отношениями между

государствами, организациями и гражданами разных стран. Расчеты осуществляют через банки безналичным путем. Для этого последние используют

свой заграничный аппарат и корреспондентские отношения с иностранными банками, которые сопровождаются открытием корреспондентских счетов «лоро»

(иностранных банков в данном банке) и «ностро» (данного банка в иностранных). Корреспондентские отношения определяют порядок расчетов, размер комиссии, методы пополнения израсходованных средств. Внешнеторговые контракты предусматривают передачу товара или товарораспорядительных документов, которые пересылаются банком экспортера банку импортера или банку страны плательщика, для оплаты в установленный срок. Расчеты осуществляются при помощи различных средств платежа, используемых в международном обороте: векселей, чеков, платежных поручений, телеграфных переводов.

Схематически механизм международных расчетов можно представить

следующим образом:

- импортер покупает у своего банка телеграфный перевод, банковский чек, вексель или другой платежный документ и пересылает экспортеру;

- экспортер получает от импортера этот платежный документ и продает его своему банку за национальную валюту, которая необходима ему для производства и иных целей;

- банк экспортера пересылает за границу своему банку корреспонденту платежный документ;

- полученная от продажи этого документа сумма иностранной валюты зачисляется банком импортера на корреспондентский счет банка экспортера.

Такой механизм позволяет осуществлять международные расчеты через банки-корреспонденты путем зачета встречных требований и обязательств без использования наличной валюты.

Банки обычно поддерживают необходимые валютные позиции в разных

валютах в соответствии со структурой и сроками платежей, а также проводят политику диверсификации своих валютных резервов.

Валютно-финансовые и платежные условия внешнеторговых сделок включают следующие основные элементы:

- валюту цены, от выбора которой наряду с ее уровнем, размером процентной ставки и курсом зависит степень валютной эффективности сделки;

- валюту платежа, в которой должно быть погашено обязательство импортера (или заемщика); несовпадение валюты цены и валюты платежа —

простейший метод страхования валютного риска;

- условия платежа - важный элемент внешнеэкономических сделок. Среди

них различают: наличные платежи, расчеты с предоставлением кредита, кредит

с опционом (правом выбора) наличного платежа.

К наличным международным расчетам относятся расчеты в период от момента готовности экспортируемых товаров до передачи товарораспорядительных документов импортеру.

Предоставление кредита оказывает определенное влияние на условия международных расчетов. Если его международные расчеты осуществляются после перехода товаров в собственность импортера, то экспортер кредитует его обычно в форме выставления тратты. Если импортер оплачивает товар авансом, то он кредитует экспортера.

Кредит с опционом наличного платежа: если импортер воспользуется правом отсрочки платежа за купленный товар, то он лишается скидки, предоставляемой при наличной оплате.

Для увязки противоположных интересов контрагентов в международных экономических отношениях и организации их платежных отношений применяют

различные формы расчетов.

2.2 Валютные риски

Участники международных экономических, в том числе валютно-кредитных и финансовых отношений, подвергаются разнообразным рискам. В их числе

коммерческие риски, связанные с:

- изменением цены товара после заключения контракта;

- отказом им- портера от приема товара, особенно при инкассовой форме расчетов;

- ошибками в документах или оплате товаров;

- злоупотреблением или хищением валютных средств, выплатой по поддельным банкнотам, чекам и т.д.;

- неплатежеспособностью покупателя или заемщика;

- неустойчивостью валютных курсов;

- инфляцией;

- колебаниями процентных ставок.

Особое место среди коммерческих рисков занимают валютные риски - опасность валютных потерь в результате изменения курса валюты цены (займа) по отношению к валюте платежа в период между подписанием внешнеторгового или кредитного соглашения и осуществлением платежа по нему. В основе валютного риска лежит изменение реальной стоимости денежного обязательства в указанный период. Экспортер несет убытки при понижении курса валюты цены по отношению к валюте платежа, так как он получит меньшую реальную стоимость по сравнению с контрактной. Аналогичным будет валютный риск для кредитора, который рискует не получить эквивалент стоимости, переданной во временное пользование заемщику. Напротив, для импортера и должника по займам валютные риски возникают, если повышается курс валюты цены (займа) по отношению к валюте платежа. В обоих случаях эквивалент в национальной валюте должника будет меньше сумм, на которые контрагенты рассчитывали при подписании соглашения. Колебания валютных курсов ведут к потерям одних и обогащению других фирм и банков. Валютным рискам подвержены обе стороны соглашения (торгового и кредитного), а также государственные и частные владельцы иностранной валюты. Валютные риски банков возникают при открытой валютной позиции. Изменение валютных курсов влияет на результаты деятельности ТНК, осуществляющих инвестиции в разных странах и в разных

валютах. При девальвации иностранной валюты сумма капиталовложений в реальном исчислении может оказаться ниже, чем при инвестициях в национальной валюте, и даже превратиться в убыток.

Участники международных кредитно-финансовых операций подвержены не только валютному, но и кредитному, процентному, трансфертному рискам. Кредитный риск — риск неуплаты заемщиком основного долга и процентов по

кредиту, причитающихся кредитору. Этот риск несет кредитор при неплатежеспособности заемщика. Процентный риск - опасность потерь, связанных с изменением рыночной процентной ставки по сравнению со ставкой,

предусмотренной кредитным соглашением в период между его подписанием и

осуществлением платежа. Заемщик несет риск снижения рыночной процентной ставки, а кредитор - риск ее повышения. Трансфертный риск - риск невозможности перевода средств в страну кредитора (экспортера) в связи с

валютными ограничениями в стране заемщика и другими причинами. Участники рынка осуществляют международные сделки на базе комбинации разных валют, процентных ставок, сроков и ищут мобильные и эффективные способы покрытия валютных, кредитных, процентных и трансфертных рисков.

Практика выработала следующие подходы к выбору стратегии защиты от

этих рисков.

- Принятие решения о необходимости специальных мер по страхованию

риска.

- Выделение части внешнеторгового контракта или кредитного соглашения, открытой валютной позиции, которая будет страховаться.

- Выбор конкретного способа и метода страхования риска.

В международной практике применяются три основных способа страхования рисков:

- односторонние действия одного из контрагентов;

- операции страховых компаний, банковские и правительственные гарантии;

- взаимная договоренность участников сделки. Иногда комбинируется несколько способов.

На выбор конкретного метода страхования валютного и кредитного риска

влияют такие факторы:

- особенности экономических и политических отношений со страной-

контрагентом сделки;

- конкурентоспособность товара;

- платежеспособность импортера или заемщика; действующие законодательные ограничения на проведение валютных или кредитно-финансовых операций в данной стране;

- срок, на который необходимо получить покрытие риска;

- наличие дополнительных условий осуществления операции (залоговый

депозит, гарантия третьего лица);

- перспективы изменения валютного курса или процентных ставок на рынке и т. д.

С целью достижения оптимального страхования валютного и кредитного риска контрагенты допускают уступки по одним статьям соглашения, добиваясь пре- имуществ по другим. Одним из методов страхования рисков являются защитные оговорки — договорные условия, включаемые в соглашения и контракты, пред- усматривающие возможность их пересмотра в процессе исполнения в целях страхования валютных, кредитных и других рисков, т. е. ограничения потерь контрагентов МЭО. Составной частью защитных мер от валютного риска является прогнозирование валютного курса и процентных ставок. При этом практикуется метод экспертных оценок, базирующийся на интуиции субъектов рынка, и формализованные методы. В их числе: рыночно- ориентированные методы, многофакторные эконометрические, а также методы,

основанные на ретроспективном анализе динамики валютного курса.

Мировая практика страхования валютных и кредитных рисков отражает эволюцию этих рисков и методов защиты от них, связанную с изменениями в экономике и мировой валютной системе. При золотом стандарте валютные риски

были минимальны, так как валютный курс колебался в узких пределах золотых точек. После первой мировой войны в условиях нестабильности мировой валютной системы валютные риски возросли. При Бреттонвудской системе, основанной на режиме фиксированных валютных курсов и паритетов, валютные риски были обусловлены периодическими официальными девальвациями и ревальвациями.

2

.3 Регулирование валютных операции

Основным органом валютного регулирования в Республике Казахстан является Национальный Банк Республики Казахстан, осуществляющий функции валютного регулирования в соответствии с законодательством Республики Казахстан.

Правительство Республики Казахстан и иные государственные органы осуществляют валютное регулирование в пределах своей компетенции в соответствии с законодательством Республики Казахстан. Нормативные правовые акты по вопросам валютного регулирования, разработанные органами валютного регулирования, подлежат обязательному согласованию с Национальным Банком Республики Казахстан.

Национальный Банк Республики Казахстан вправе установить ограничения на валюту платежа экспортных операций резидентов и режим обязательной продажи экспортной валютной выручки.

Выдача, приостановление действия и отзыв лицензий на совершение операций, связанных с использованием валютных ценностей, осуществляются Национальным Банком Республики Казахстан в соответствии с законодательством. Национальный Банк Республики Казахстан лицензирует операции, связанные с использованием валютных ценностей, определенные Законом Республики Казахстан "О лицензировании". Лицензии на осуществление операций, связанных с использованием валютных ценностей, выдаются не позднее месячного срока со дня представления всех необходимых документов.

Основаниями для отзыва либо приостановления действия лицензии являются:

- непредставление лицензиатом информации или представление им заведомо недостоверной информации, требуемой в соответствии с нормативными правовыми актами Национального Банка Республики Казахстан;

- нарушение лицензиатом валютного законодательства;

- иные основания, предусмотренные Законом Республики Казахстан "О

лицензировании".

Формы учета и отчетности по валютным операциям устанавливаются Национальным Банком Республики Казахстан по согласованию с уполномоченными государственными органами в соответствии с их компетенцией и обязательны для исполнения всеми резидентами, а также нерезидентами, осуществляющими деятельность на территории Республики Казахстан.

Все резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность на территории Республики Казахстан, обязаны представлять информацию и документы:

по запросам Национального Банка Республики Казахстан и других органов валютного контроля в целях исполнения требований настоящего Закона;

уполномоченным банкам и уполномоченным организациям, осуществляющим отдельные виды банковских операций, по проводимым через них валютным операциям.

Валютный контроль в Республике Казахстан осуществляется органами и агентами валютного контроля. Органами валютного контроля в Республике Казахстан являются государственные органы, которые вправе в соответствии с законодательством Республики Казахстан осуществлять функции валютного регулирования. Агентами валютного контроля являются уполномоченные банки и уполномоченные организации, осуществляющие отдельные виды банковских операций, а также другие организации, на которые в соответствии с полученными лицензиями возложена обязанность контроля за соблюдением валютного законодательства при проведении ими операций.

Агенты валютного контроля обязаны:

- соблюдать требования валютного законодательства при проведении ими операций, в том числе по поручениям клиентов;

- обеспечивать полноту и объективность учета и отчетности по валютным операциям; - сообщать в правоохранительные органы и Национальный Банк Республики Казахстан о ставших им известными фактах нарушения валютного законодательства, допущенных их клиентами.

Органы валютного контроля для осуществления своих функций имеют право привлекать агентов валютного контроля и давать обязательные для их исполнения отдельные поручения.

Заключение

В заключении хочется отметить, выполнение всех банковских операций, связанных с иностранной валютой, требует особого умения, и не случайно западные бизнесмены называют валютные операции не наукой, а искусством, которым должен обладать каждый банк, желающий добиться успеха в международном бизнесе.

Резюмируя все выше изложенное, я считаю, целесообразна следующая модель развития валютного рынка РК, включающая следующие основные механизмы:

1) Национальному Банку поддерживая режим плавающего валютного курса, проводить политику на стабилизацию реального курса национальной валюты. Осуществлять интервенции на валютном рынке только с целью устранения краткосрочных колебаний валютного курса и закрепления долговременных тенденций в его развитии;

2) Национальному Банку наряду с продолжением проведения политики плавающего обменного курса тенге, отражающего соотношение спроса и предложения на внутреннем валютном рынке спот, начать регулярное установление срочных валютных котировок для создания срочного валютного рынка в Казахстане.

3) В этой связи в республике необходимо продолжить работу по отработке законодательной и нормативной базы в области валютного регулирования и контроля для создания срочного валютного рынка.

4) Необходимым так же явились бы шаги по дальнейшему развитию рынка драгоценных металлов в Казахстане, который мог бы стать со временем не только частью национального финансового рынка, но и стать местом совершения сделок для операторов из соседних с Казахстаном государств.

5) Формирование предложений для крупнейших коммерческих банков Казахстана стать «маркет-мейкерами» по валютным операциям с казахстанским тенге для увеличения ликвидности валютного рынка.

6) Широко применять зарубежный опыт страхования валютных рисков банками для минимизации возможных убытков. Валютный рынок необходимо развивать в направлении углубления межбанковского рынка в части расширения форвардных валютных сделок, а также валютных свопов.

7) Значительное внимание уделить совершенствованию

технической базы, применяемой для осуществления валютных

операций, в частности специализированных дилинговых систем

«Рейтер».

8) Рекомендовать интенсивное обучение банковского персонала

международному опыту валютных операций с целью формирования в

Казахстане развитого валютного рынка, обладающего характеристиками, способными удовлетворить клиентов банков.

9) Пересмотреть позиции и сроки вступления Казахстана в интеграции с единой валютой.

Все предложенные меры могли бы помочь валютному рынку Казахстана приблизиться к мировым стандартам, а экономике Казахстана в целом достичь стабилизации и роста экономики. Конечно, нельзя отождествлять рост экономики с наличием развитого валютного рынка, но можно предполагать, что он будет играть не последнюю роль при принятии решения иностранными инвесторами о прямых и портфельных инвестициях в казахстанскую экономику.

Для решения всех выше обозначенных проблем валютного рынка Казахстана Национальным банком предложены несколько программ, которые, с одной стороны, являются своевременными, но, с другой стороны, несколько противоречивы и преждевременны. Мною сделана попытка дать объективную оценку данным программам и выработать определенные рекомендации по улучшению состояния валютного рынка РК.

Список использованной литературы

1. А.Ю.Голубевич. Валютные операции в коммерческих банках Москва: Экономика, 1994г.

2. М.К. Бункин. Валютный рынок. Москва: Экономика, 1995г.

3. В.И. Черкесов, А.А. Плотицына. Банковское дело (справочный материал).

Москва: Экономика, 1995 г.

4.Под ред. М.Ю.Бабичевой. Банковское дело (справочное пособие) Москва: Просвещение, 1994

5. Лаврушина О.И. Банковское дело. Москва: «РосТО», 1992 год

6. Под ред.проф. АНРК Г.С. Сейткасымова. Деньги, кредит, банки. Алматы: Экономика, 1999г.

7. Е.Д. Жуков. Банки и банковские операции. Москва: Экономика, 1997год

8. Журнал «Транзитная экономика». №1-14, 1999г.

9. Журнал «Экономика Казахстана». №7-8, 1997 г.

10. Ю.А. Львов. Основы экономики и организация бизнеса, С-Петербург:1992 г.

11. Журнал «Транзитная экономика». №4, 1994г.

12. К.С. Коновалов. Банки- опора в вашем бизнесе. Алматы: Экономика, 1994г.

13. А.К.Куликов и другие. Кредиты. Инвестиции. Москва: Экономика, 1994г.

14. Е.Б.Ширинская. Операции коммерческих банков и зарубежный опыт. Москва: Экономика, 1993 г.

15. Под ред. Проф. В.М. Родионовой. Финансы. Москва: Финансы и статистика, 1993г.

16. А.С. Моляков. Финансы предприятий. Москва:Финансы и статистика, 1999г.

17. Усоскин В.М. Современный коммерческий банк: управление и операций.

Москва: Визар-Ферро, 1994г.

18. Мак Нотон Д. Банки на развивающиеся рынках. Т.1-2. Москва: Финансы и статистика, 1994 г.

19. Четыркин Е.М. Методы финансовых и коммерческих расчетов. Москва: Дело, 1992 год.

20. Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. Москва: Финстатинформ, 1995.

|