Введение

В условиях рыночной экономики понятие финансовых результатов деятельности предприятий приобретает особое значение. Финансовые результаты, являющиеся одним из центральных показателей деятельности предприятий, используются сегодня в качестве ориентира, отражающего направление развития предприятия.

Финансовые результаты входят в программу развития предприятия, показывая итоговое значение осуществления комплекса стратегических и тактических задач.

Особое значение в связи с вышесказанным приобретают порядок формирования и анализ финансовых результатов, прогнозирование результатов деятельности предприятий, а также роль финансовых результатов применительно к задаче реформирования предприятий.

В условиях рыночной экономики основа экономического развития – прибыль, важнейший показатель эффективности работы предприятия, источник его жизнедеятельности. Рост прибыли создает финансовую основу для осуществления расширенного воспроизводства предприятия и удовлетворения социальных и материальных потребностей учредителей и работников. За счет прибыли выполняются обязательства предприятия перед бюджетом, банками и другими организациями.

Конечным финансовым результатом работы предприятия является, как правило, прибыль. Однако в процессе работы по некоторым хозяйственным операциям у предприятия могут возникать и убытки, которые уменьшают полученную прибыль и снижают рентабельность. Конечный финансовый результат (прибыль или убыток) слагается из финансовых результатов от реализации и доходов от операционных и внереализационных результатов, уменьшенных на сумму расходов по этим операциям.

Выбранная тема является актуальной на сегодняшний день, т.к. функционирование всей организации в целом зависит от того, насколько правильно на предприятии формируется и используется прибыль. Правильное распределение и использование прибыли отчасти влияет на экономическую ситуацию в стране.

В условиях перехода к рыночным отношениям качественное изменение претерпевают экономические рычаги управления, в том числе учет, контроль, анализ и аудит.

Цель работы – выявить характер динамики финансовых результатов деятельности предприятия на примере ООО «НЗЖБИ-НК» и обосновать предложения по их повышению.

Исходя из цели выполненной работы, в ней решаются следующие задачи:

- исследовать теоретические аспекты понятия финансовых результатов;

- изучить основные технико-экономических показателей предприятия;

- проанализировать формирования финансовых результатов ООО «НЗЖБИ-НК»;

- проанализировать основные показатели рентабельности и определить пути максимизации прибыли ООО «НЗЖБИ-НК».

Объектом исследования является ООО «НЗЖБИ-НК».

Предметом исследования являются финансовые результаты деятельности ООО «НЗЖБИ-НК».

Для исследования теоретического аспекта анализа формирования финансовых результатов основанием были учебники по анализу финансово-хозяйственной деятельности и анализу финансовых результатов таких авторов, как Э.И. Крылов, В.М. Власова, И.В. Журавкова, М.И. Баканов, А.Д. Шеремет, Г.В. Савицкая и других.

При написании работы, применялись такие методы исследования, как метод анализа абсолютных, относительных и средних величин, методы сравнения, группировок и факторный анализ.

В процессе анализа используется информация, отраженная в бухгалтерской отчетности исследуемого предприятия, которая дает представление об эффективности работы предприятия: форма №1 «Бухгалтерский баланс», форма №2 «Отчет от прибылях и убытках».

Выпускная квалификационная работа состоит из введения, трех глав, заключения, списка использованных источников и приложений.

Первая глава

носит теоретический характер. В ней на основе изучения работ отечественных и зарубежных авторов излагается сущность финансового результата на предприятие, рассматривается источники, приемы и методы финансирования. Так же рассматриваются различные подходы к понятию финансовый результат, взгляды. Далее в первой главе речь идет о различных методах регулирования финансовых результатов деятельности предприятия.

Вторая глава

носит аналитический характер. Делается обзор основных показателей деятельности предприятия. В ней выполняется анализ исследуемой проблемы, характеризующие деятельность предприятия. Проводится финансовый анализ основных показателей деятельности предприятия ООО «НЗЖБИ-НК».

В третьей главе

разработаны рекомендации по усовершенствованию финансово хозяйственной деятельности предприятия, а так же рассмотрен зарубежный опыт в сфере проведения финансового анализа.

Заключение

содержит краткие выводы по результатам выполнения каждой из задач выпускной квалификационной работы.

Данная работа является актуальной на сегодняшний день, так как факторный анализ, анализ рентабельности, позволит оценить изменения в производственной, финансовой деятельности предприятия и разработать планы, направленные на улучшение его финансового результата.

1 Теоретико-методологические аспекты анализа финансовых результатов деятельности предприятия

1.1 Понятие, распределение и порядок финансовых результатов деятельности предприятия

В условиях рыночных отношений повышаются ответственность и самостоятельность предприятий в выработке и принятии управленческих решений по обеспечению эффективности их деятельности. Эффективность производственной, инвестиционной и финансовой деятельности предприятия выражается в достигнутых финансовых результатах.

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Прибыль предприятия получают главным образом от реализации продукции, а также от других видов деятельности (сдача в аренду основных фондов, коммерческая деятельность на фондовых и валютных биржах и т.д.) [20, с.230].

Прибыль – это часть чистого дохода, созданного в процессе производства и реализованного в сфере обращения, который непосредственно получают предприятия.

Прибыль обычно определяют как разность между валовым доходом и валовыми издержками. Однако уже этот упрощенный подход к проблеме рождает новые вопросы. Определение валового дохода не составляет трудности (это произведение количества произведенной продукции и цены единицы товара). Но что следует включать в валовые издержки[3, с.56]?

С точки зрения бухгалтера, в издержки должны включаться денежные расходы, которые фирма несет на приобретение машин, оборудования, сырья, материалов, на выплату заработной платы работникам и т. д. Фирма в этом случае несет явные издержки, поскольку выплачивает эти деньги внешним по отношению к ней хозяйствующим субъектам, покупает необходимые ресурсы на рынке. Другими словами, явные, или бухгалтерские, издержки, включают в себя только денежные затраты. В связи с этим, бухгалтерская прибыль представляет собой разность между полной выручкой и явными (бухгалтерскими) издержками.

Однако, согласно экономической теории, в экономические издержки должна входить стоимость услуг всех факторов производства, независимо от того, покупаются ли они на рынке или являются собственностью фирмы. Любые затраты, а значит, и издержки производства, должны рассматриваться с точки зрения ценности альтернативных возможностей, которыми приходится жертвовать. Так, любой предприниматель, выбирая сферу приложения своих предпринимательских способностей, сравнивает альтернативные варианты с точки зрения ожидаемых выгод и выбирает наиболее эффективный для себя вариант [15, с.334].

Финансовый результатхарактеризуется обобщающими показателями эффективности текущей деятельности предприятия - объемом продаж (продукции, работ, услуг) и полученной прибылью. Он складывается по результатам процессов производства и реализации продукции и зависит, таким образом, от ряда объективных и субъективных факторов:

- степени использования коммерческой организацией производственных ресурсов;

- соблюдения договорной и платежной дисциплины;

- изменения ситуации на сырьевых, товарных и финансовых рынках и т.д.

Финансовый результат коммерческой организации выражается в сумме полученных доходов или прибыли [17, с.96].

Величина полученной в отчетном периоде прибыли определяет доходы собственников бизнеса, вознаграждение работников организации, налоговые поступления в бюджет. Финансовый результат индикатор привлекательности коммерческой организации для партнеров по бизнесу, кредиторов, инвесторов.

Менеджеров организации интересует, прежде всего, прибыль от продаж, которая характеризует эффективность управления текущей производственной деятельностью без учета результатов от операций по инвестиционной (реализации имущества), финансовой деятельности и внереализационных результатов, которые часто носят разовый, случайный характер.

Стремление получить экономическую прибыль, обойти конкурентов, укрепить свои позиции на рынке - постоянно действующий мотив предпринимательской деятельности, толкающий экономику вперед, к постоянному развитию. С одной стороны, ожидание экономической прибыли стимулирует наиболее эффективное использование ресурсов. Рассчитывая на получение экономической прибыли, предприниматель стремится так организовать производство и сбыт продукции, чтобы добиться снижения затрат, повышения отдачи от используемых факторов производства, и с этой целью он осуществляет технические нововведения, осваивает новые производства. В конечном итоге это способствует экономическому росту и более полному удовлетворению потребностей.

Важно подчеркнуть, что неопределенность, приносящая экономическую прибыль одним предприятиям, одновременно порождает убытки для других. Однако постоянная угроза убытков является таким же мощным стимулом, как и желание получить прибыль [13, с.116].

Прибыль -

это доход фирмы, выступающий в виде прироста примененного капитала. Прибыль образуется неодинаково в разных областях экономики: в производстве, торговле и банковском деле.

Прибыль - это часть чистого дохода, созданного в процессе производства и реализованного в сфере обращения. Она:

- характеризует финансовый результат предпринимательской деятельности;

- является основой экономического развития организации;

- наиболее полно отражает эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости [1, с.215].

Хозяйственная деятельность организации достаточно разнообразна, это производственная, снабженческая, сбытовая и коммерческая деятельности. Поэтому прибыль организации принимает разные формы. Исходным моментом в расчетах показателей прибыли является выручка от продаж продукции, товаров и услуг, которая характеризует завершение производственного цикла организации, возврат авансированных на производство средств и превращение их в денежную форму, а также начало нового цикла в обороте всех средств. Изменение в объеме продаж оказывает наиболее чувствительное влияние на финансовые результаты деятельности организации.

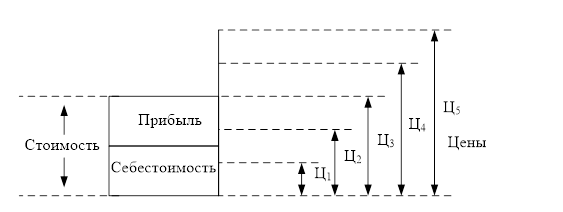

Рисунок 1.1 - Соотношения цен и стоимости товара

Различают и анализируют следующие модификации показателей прибыли: прибыль конкретного вида изделия, прибыль от произведенной товарной продукции, балансовая (валовая) прибыль, прибыль от реализации продукции (работ, услуг), прибыль от прочей реализации, прибыль от внереализационных операций, налогооблагаемая прибыль, чистая прибыль.

Исходным показателем является прибыль по конкретному виду продукции. Этот показатель составляет коммерческую тайну предприятия и определяется как разность между отпускной ценой и полной себестоимостью конкретного вида продукции.

Прибыль от произведенной товарной продукции (работ, услуг) характеризует потенциальную величину прибыли, которую может получить предприятие от всей товарной продукции (работ, услуг). Она определяется как разность между стоимостью в оптовых ценах и полной себестоимостью фактического выпуска товарной продукции (работ, услуг) [5, с.335].

Балансовая (валовая) прибыль – наиболее полная сумма прибыли, в которую включаются прибыль от реализации продукции (работ, услуг), прибыль от реализации основных фондов, иного имущества, а также доходы и убытки от внереализационной деятельности, т.е. валовая прибыль формируется как сальдовый результат всех прибылей и убытков:

ПВ = Пр + Ппр + Пвн, (1.1)

где ПВ – валовая прибыль предприятия;

Пр – прибыль от реализации продукции;

Ппр – прибыль от прочей реализации;

Пвн – финансовый результат от внереализационной деятельности.

Основную массу валовой прибыли составляет прибыль от реализации продукции (работ, услуг), которая определяется как разница между выручкой от реализации продукции (работ, услуг) в действующих ценах без НДС, акцизов и затратами на производство и реализацию.

Вторая составляющая часть валовой прибыли – прибыль от прочей реализации – представляет собой финансовый результат, включающий в себя несколько элементов:

- прибыль (убытки) от реализации активов;

- прибыль от операций с ценными бумагами;

- прибыль от реализации продукции (работ, услуг) от неосновного для данного предприятия вида деятельности.

Прибыль от прочей реализации и прибыль от реализации продукции составляют общий результат от всей реализации.

Третий элемент валовой прибыли – финансовый результат от внереализационной деятельности – рассчитывается как разность между доходами и расходами [18, с.58].

Доходы и расходы от внереализационной деятельности – это результаты от операций, не связанных с реализацией продукции (работ, услуг), а также следствие различных финансовых нарушений.

К внереализационным доходам относятся: доходы, полученные от долевого участия в деятельности других предприятий; доходы от сдачи имущества в аренду; прибыль прошлых лет, выявленная в отчетном году; положительные курсовые разницы по валютным счетам и операциям в иностранной валюте; дивиденды по акциям, доходы по облигациям и другим ценным бумагам, принадлежащим предприятию; присужденные штрафы, пени, неустойки, полученные за нарушение хозяйственных договоров; и др.

Внереализационные расходы включают: затраты по аннулированным производственным заказам; отрицательные курсовые разницы, суммы сомнительных долгов; убытки прошлых лет, выявленные в отчетном году; оплата экономических санкций; затраты на содержание законсервированных производственных мощностей и объектов и др.

Налогооблагаемая прибыль определяется исходя из валовой прибыли путем корректировки на величину доходов, облагаемых в особом порядке по месту их возникновения, предоставляемых предприятию льгот и отраслевых особенностей [6, с.318].

С целью налогообложения валовая прибыль изменяется в порядке, оговоренном Инструкцией Государственной налоговой службы Российской Федерации от 10 августа 1995 г. № 37 «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций». Так, в целях налогообложения валовая прибыль уменьшается на сумму доходов в виде дивидендов, полученных по акциям принадлежащим предприятию; сумму доходов от долевого участия в других предприятиях, созданных на территории Российской Федерации. В этой же инструкции перечислены льготы по налогу на прибыль, предоставляемые предприятиям.

Чистая прибыль – это прибыль, остающаяся в распоряжении предприятия после уплаты в бюджет налогов и других обязательных платежей. Направления использования чистой прибыли определяются предприятием самостоятельно. Основными направлениями распределения чистой прибыли являются фонд накопления, фонд потребления, резервный фонд, прибыль, подлежащая распределению между учредителями, акционерами [7, с.111].

Прибыль, полученная организацией, распределяется следующим образом.

Прежде всего, организация уплачивает в установленном порядке налог на прибыль, корректируя прибыль (убыток) до налогообложения (строка 140 ф. №2). Из откорректированной прибыли вычитаются: доходы в виде дивидендов по обыкновенным акциям, процентов и дисконта, полученных по государственным ценным бумагам, принадлежащим организации; доходы, полученные от долевого участияв деятельности других организаций; прибыль от посреднических организаций, страховой деятельности, отдельных банковских операций. Перечисленные доходы облагаются по иным ставкам, чем прибыль от производства продукции. Налог на часть названных доходов исчисляется и уплачивается источником выплаты налогов. Далеевычитается сумма льгот, предоставляемых организации в соответствии с действующим законодательством.

После уплаты налогов прибыль распределяется следующим образом: одна часть используется на расширение производства (фонд накопления), а вторая - на материальное поощрение работников предприятия (фонд потребления). Создается также резервный фонд предприятия [9, с.56].

Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников. Государство заинтересовано получить как можно больше прибыли в бюджет. Руководство предприятия стремится направить большую сумму прибыли на расширенное воспроизводство. Работники заинтересованы в повышении оплаты труда.

Однако если государство облагает предприятия очень высокими налогами, то это не стимулирует развитие производства, в связи с чем сокращается объем производства продукции, и как результат-поступление средств в бюджет. То же может произойти, если всю сумму прибыли использовать на материальное стимулирование работников предприятия. В этом случае в перспективе уменьшится производство продукции, так как не будут обновляться основные и производственные фонды, сократится собственный оборотный капитал, что в конечном итоге приведет к снижению жизненного уровня работников, сокращению рабочих мест.

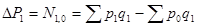

Рисунок 1.2 - Схема формирования прибыли

Если же уменьшается доля прибыли на материальное стимулирование труда, то это в свою очередь приведет к снижению материальной заинтересованности работников и как следствие - к снижению эффективности производства. Особенно остро данная проблема стоит в условиях инфляции, когда покупная способность заработной платы падает. Последняя определяется индексом реальной оплаты по формуле:

. .

Очевидно, если реальная оплата уменьшается или остается на одном уровне или же увеличивается, но не так быстро, как на других предприятиях, то рабочие будут требовать увеличения оплаты их труда. Поэтому на каждом предприятии должен быть найден оптимальный вариант распределения прибыли. Большую роль в этом должен сыграть анализ хозяйственной деятельности.

В процессе анализа необходимо изучить динамику доли прибыли, которая идет на самофинансирование предприятия и материальное стимулирование работников, и таких показателей, как сумма самофинансирования и сумма капитальных вложений на одного работника, сумма зарплаты и выплат на одного работника. Причем изучать их надо в тесной связи с уровнем рентабельности, суммой прибыли на одного работника, один рубль основных производственных фондов. Если эти показатели выше, чем на других предприятиях или выше нормативных для данной отрасли производства, то имеются перспективы для развития предприятия.

Кроме того, в процессе анализа необходимо изучить выполнение плана по использованию прибыли, для чего фактические данные об использовании прибыли по всем направлениям сравниваются с данными плана и выясняются причины отклонения от плана по каждому направлению использования прибыли.

Важной задачей анализа является изучение вопросов использования средств фондов накопления и потребления. Средства этих фондов имеют целевое назначение и расходуются согласно утвержденным сметам. [23, с.70]

Фонд накопления используется в основном для финансирования затрат на расширение производства, его техническое перевооружение, внедрение новых технологий и т.д.

Фонд потребления может использоваться на коллективные нужды (расходы на содержание объектов культуры и здравоохранения, проведение оздоровительных и культурно-массовых мероприятий) и индивидуальные (вознаграждение по итогам работы за год, материальная помощь, стоимость путевок в санатории и дома отдыха, стипендии студентам, частичная оплата питания и проезда, пособия при уходе на пенсию и т.д.).

В процессе анализа устанавливается соответствие фактических расходов к расходам, предусмотренным сметой, выясняются причины отклонений от сметы по каждой статье, изучается эффективность мероприятий, проводимых за счет средств этих фондов. При анализе использования средств фонда накопления следует изучить полноту финансирования всех запланированных мероприятий, своевременность их выполнения и полученный эффект [25, с.104].

1.2 Значение, задачи и источники анализа финансовых результатов

Изменение величины собственного капитала за отчетный период характеризует финансовый результат деятельности хозяйствующего субъекта. Рост собственного капитала может быть оценен системой показателей финансовых результатов, которые в обобщенном виде представлены в форме № 2 «Отчет о прибылях и убытках» годовой и квартальной бухгалтерской отчетности.

Прибыль – это особый систематически воспроизводимый ресурс коммерческой организации, конечная цель развития бизнеса. Сущность рассматриваемой экономической категории заключается в том, что необходимый уровень прибыли – это:

- основной внутренний источник текущего и долгосрочного развития организации;

-главный источник возрастания рыночной стоимости организации;

-индикатор кредитоспособности организации;

- главный интерес собственника, поскольку он обеспечивает возможность возрастания капитала и бизнеса;

- индикатор конкурентоспособности организации при наличии стабильного и устойчивого уровня прибыли;

- гарант выполнения организацией своих обязательств перед государством, источник удовлетворения социальных потребностей общества.

Главная цель управления прибылью – максимизация благосостояния собственников в текущем и перспективном периоде. Это означает:

- обеспечение максимальной прибыли, соответствующей ресурсам организации и рыночной конъюнктуре;

- обеспечение оптимальной пропорциональности между уровнем формируемой прибыли и допустимым уровнем риска;

-обеспечение высокого качества формируемой прибыли;

-обеспечение выплаты необходимого уровня дохода на инвестированный капитал собственникам компании;

-обеспечение достаточного объема инвестиций за счет прибыли в соответствии с задачами развития бизнеса;

- обеспечение роста рыночной стоимости организации;

-обеспечение эффективности программ участия персонала в распределении прибыли.

Прибыль характеризует эффективность реализации ряда направленной деятельности субъекта хозяйствования: коммерческого, производственного, технического, финансового, инвестиционного. Они составляют основу экономического развития предприятия и укрепления финансовых отношений со всеми участниками коммерческого дела [22, с.318].

В условиях рынка каждый хозяйствующий субъект выступает как обособленный товаропроизводитель, который экономически и юридически самостоятелен в выборе сферы бизнеса, формировании товарного ассортимента, определении затрат, формировании цены, учете выручки от реализации, а следовательно, выявлении прибыли или убытка по результатам деятельности. Получение прибыли является непосредственной целью производства хозяйствующего субъекта в условиях рынка. Реализация этой цели возможна только в том случае, если субъект хозяйствования производит продукцию (работы, услуги), которая по своим потребительским свойствам соответствует потребностям общества.

Для выявления финансового результата необходимо сопоставить выручку с затратами на производство. Прибыль отражает положительный финансовый результат. Стремление к получению прибыли ориентирует товаропроизводителей на увеличение объема производства продукции, снижение затрат. Прибыль сигнализирует, где можно добиться наибольшего прироста стоимости, создает стимул для инвестирования в эти сферы-деятельности. Прибыль является основной формой чистого дохода (наряду с акцизами и НДС). Она отражает экономический эффект, полученный в результате деятельности субъекта хозяйствования [29, с.284].

Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социального и материального характера трудового коллектива. За счет прибыли выполняются внешние финансовые обязательства перед бюджетом, банками, внебюджетными фондами и другими организациями. Она характеризует степень деловой активности и финансового благополучия. По прибыли определяют уровень отдачи авансированных средств в доходность вложений и активов. В условиях рынка субъект хозяйствования стремится если не к максимальной прибыли, то к такой величине прибыли, которая обеспечит динамическое развитие производства в условиях конкуренции, позволит ему удержать позиции на рынке данного товара, обеспечит его выживаемость.

Убыткипо результатам деятельности высвечивают ошибки, просчеты в направлениях использования средств, ставят хозяйствующего субъекта в критическое финансовое положение, не исключающее банкротство [28, с.75].

Система показателей финансовых результатов включает в себя не только абсолютные (прибыль), но и относительные показатели (рентабельность) эффективности использования. Чем выше уровень рентабельности, тем выше эффективность хозяйствования.

Основными задачами анализа финансовых результатов деятельности хозяйствующих субъектов являются:

- систематический контроль за формированием финансовых результатов;

- оценка плана (прогноза) прибыли и выбор наилучшего варианта;

- определение влияния как объективных, так и субъективных факторов на финансовые результаты;

-выявление резервов увеличения суммы прибыли и уровня рентабельности и прогнозирование их величины;

- оценка работы предприятия по использованию возможностей увеличения прибыли и рентабельности;

- изучение направлений, пропорций и тенденций распределения прибыли;

- разработка мероприятий по освоению выявленных резервов.

Анализ должен показать также влияние на прибыль нарушений договорной, технологической и финансовой дисциплины.

С целью выполнения задач, описанных выше, проводятся: оценка выполнения плана по финансовым показателям (прибыли, рентабельности и средств, направляемых на выплату дивидендов) и изучение их динамики; общая оценка выполнения плана по балансовой прибыли, изучение ее динамики по сравнению с соответствующим базовым периодом, рассмотрение ее структуры; определение влияния отдельных факторов на прибыль от реализации продукции (работ и услуг); рассмотрение состава внереализационных доходов, оставляемых в распоряжении предприятия, и убытков, возмещаемых за счет балансовой прибыли; определение влияния внереализационных доходов и потерь на балансовую прибыль; выявление факторов, влияющих на рентабельность продукции и производства; выявление резервов дальнейшего увеличения прибыли, средств, направляемых на выплату дивидендов, устранение внереализационных потерь и расходов; выявление резервов повышения рентабельности [33, с.45].

Предварительный анализ финансовых показателей заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин могут использоваться рекомендуемые нормативы, усредненные по временному ряду значения показателей данного предприятия, относящиеся к прошлым, благоприятным с точки зрения финансового состояния периодам, значения показателей, рассчитанные по данным отчетности успешных предприятий.

Основными источниками информации анализа финансовых результатов являются данные бухгалтерского учёта и бухгалтерской (финансовой) отчётности. Из форм бухгалтерской отчётности используют:

-бухгалтерский баланс, форма № 1, где отражаются нераспределённая прибыль или непокрытый убыток отчётного и прошлого периодов (раздел III пассива). Бухгалтерский баланс (форма № 1), служит основным источником информации для обширного круга пользователей, поскольку знакомит с имущественным состоянием организации. Одной из функций баланса является информирование о степени предпринимательского риска, т.е. из баланса получают ответ на вопрос – сумеет ли организация в ближайшее время выполнить взятые на себя обязательства перед третьими лицами [14, с.303].

По бухгалтерскому балансу определяют финансовые результаты работы организации в виде наращения собственного капитала за отчетный период, на основании которых судят о способности руководителей сохранять и приумножать вверенные им материальные и денежные ресурсы.

-отчёт о прибылях и убытках, форма № 2, составляется за год и по внутригодовым периодам. Он является главным источником информации о формировании и использовании прибыли. В нём показаны статьи, формирующие финансовый результат от всех видов деятельности. В этой форме отчётности приводятся: выручка (нетто) от продажи товаров без НДС, акцизов и аналогичных обязательных платежей, исключаемых из выручки (стр. 010), покупная стоимость (себестоимость) товаров (стр. 020), издержки обращения (стр. 030 «Коммерческие расходы»). В разделе II данного отчёта отражают операционные доходы и расходы, в разделе III -внереализационные доходы и расходы, а также сумму налога на прибыль и иных аналогичных обязательных платежей, в разделе IV записывают чрезвычайные доходы и расходы. В этом отчёте также приводится валовой доход, отражаемый по строке 029 «Валовая прибыль»; прибыль (убыток) от продаж (стр. 050); прибыль до налогообложения (стр. 140); прибыль от обычной деятельности (стр. 160) и чистая прибыль (нераспределённая прибыль (убыток) отчётного периода по стр. 190) [14, с.86].

Кроме этого в отчёте расшифровываются отдельные прибыли и убытки по приводимым статьям. Для годовой формы отчёта о прибылях и убытках предусмотрена справка с отражением сумм дивидендов на одну акцию в текущем и в следующем отчётном годах.

Если баланс является отражением имущества, обязательств и собственного капитала, отчет о прибылях и убытках как составная часть годовой и промежуточной отчетности позволяет определить вид, величину и источники формирования финансового результата на основе произведенных расходов. Отчет о прибылях и убытках не только отражает прибыль или убыток как абсолютные величины, но и содержит информацию о доходности. Что позволяет анализировать составляющие финансового результата.

Годовой отчёт об изменениях капитала, форма № 3, отражает состояние и изменение резервного фонда, информацию о нераспределённой прибыли прошлых лет по составу, о фонде социальной сферы, целевых финансированиях и поступлениях; резервах предстоящих расходов, оценочных резервах. В справке IV отражены различные источники увеличения капитала по отдельным статьям.

В отчёте о движении денежных средств, форма № 4,содержатся данные о поступлениях денежных средств из различных источников, а также информация о расходовании денежных средств. Данный отчет входит в состав годовой бухгалтерской отчетности и предназначен для того, чтобы представлять информацию об одной составляющей имущества предприятия: о денежных средствах. Отчет о движении денежных средств отражает изменения в финансовом положении организации в отчетном году в разрезе текущей, инвестиционной и финансовой деятельности.

Приложение к годовому бухгалтерскому балансу, форма № 5, в справке к разделу 3 содержит информацию о размере амортизации внеоборотных активов по каждому из их видов на начало и конец отчётного года и результат по индексации в связи с переоценкой этих активов. В справке 6 «Расходы по обычным видам деятельности» этого отчёта приводятся произведённые организацией расходы по элементам затрат, а в справке 7 «Социальные отчисления» отражаются отчисления во внебюджетные фонды по каждому из направлений [8, с.148].

Информационное обеспечение анализа и принятие решений по финансовым результатам формируется за счет внешних и внутренних источников информации. К внешним источникам информации относят показатели, характеризующие:

- общеэкономическое развитие страны. Система показателей данной группы служит основой анализа и прогнозирования условий внешней среды функционирования предприятия. Это необходимо при разработке политики управления прибылью, осуществления инвестиционной деятельности, выявления резервов роста прибыли;

- конъюнктура рынка. Система показателей этой группы является необходимой для оценки, анализа и принятия решений в области ценовой политики, привлечения капитала из внешних источников, определения затрат по обслуживанию дополнительно привлеченного капитала, формирования портфеля долгосрочных финансовых вложений, осуществления краткосрочных финансовых вложений;

- деятельность конкурентов и контрагентов. Система показателей данной группы используется для осуществления оперативного анализа и регулирования отдельных аспектов формирования и использования прибыли.

К внутренним источникам относятся:

- показатели финансового учета предприятия. На основе этих показателей осуществляется анализ, прогнозирование и текущее планирование прибыли. Преимуществами показателей финансовой отчетности является их унифицированность, что позволяет использовать типовые методики анализа и алгоритмы финансовых расчетов по отдельным вопросам формирования и использования прибыли;

- показатели управленческого учета, формирующих информационную базу оперативных управленческих решений. Управленческий учет может быть структурирован:

а) по центрам ответственности (центрам затрат, доходов, прибыли, инвестиций);

б) по видам деятельности (операционная, финансовая, инвестиционная);

в) по видам ресурсов (материальных, трудовых, финансовых и нематериальных) и т.д.

В процессе построения системы информационного обеспечения анализа и управления прибылью в управленческом учете формируются показатели, отражающие объем деятельности, сумму и состав затрат, сумму и состав получаемых доходов:

- нормативно-справочные показатели. Основу этой системы показателей составляют различные нормы и нормативы, разработанные в рамках самого предприятия – нормативы затрат времени, нормативы удельных расходов сырья и материалов и т.д. Данная система показателей дополняется различными справочно-нормативными показателями, действующими в целом по стране или в отрасли: нормы амортизационных отчислений, ставки налогов и т.д. [16, с.249].

Использование всех представляющих интерес показателей, формируемых из внешних и внутренних источников, позволяет создать на каждом предприятии целенаправленную систему информационного обеспечения, ориентированную на принятие не только стратегических решений, но и на эффективное текущее и оперативное управление формированием и использованием прибыли.

1.3 Методика анализа финансовых результатов

Под методикой анализа понимается совокупность способов, правил наиболее целесообразного выполнения какой-либо работы. В экономическом анализе методика представляет собой совокупность аналитических способов и правил исследования экономики предприятия, определенным образом подчиненных достижению цели анализа.

Анализ финансового результата на основе отчета о прибылях и убытках в качестве обязательных элементов включает в себя чтение финансовой отчетности и изучение абсолютных величин, представленных в отчетности т. е. «горизонтальный» - позволяет осуществить сравнение каждой позиции с предыдущим периодом и «вертикальный» анализ результатов – позволяет определить структуру итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом [4, с.433].

Помимо вертикального и горизонтального анализа исследование финансового результата традиционно предполагает изучение динамики показателей за ряд отчетных периодов, т.е. трендовый анализ.

Информационной базой для выполнения такого анализа служат отчеты о прибылях и убытках.

Проведение трендового анализа финансовых результатов на российских предприятиях затруднительно. За последние годы неоднократно менялись формы и состав показателей отчетности, интерпретация тех или иных хозяйственных операций, порядок их отражения. Поэтому обеспечение сопоставимости данных по периодам возможно только при перерасчетах на основе первичных документов. При выборе перечня факторов и методики оценки их количественного влияния на прибыль от реализации конкретный алгоритм расчетов определяется на основе изучения характера производимой продукции, объема и качества исходной информации, возможности получения дополнительных данных, а также в зависимости от требуемой точности данных [30, с.110].

Анализ финансовых результатов деятельности предприятия основан на анализе прибыли, так как она характеризует абсолютную эффективность его работы. Анализ формирования и использования прибыли проводится в несколько этапов: анализируется прибыль по составу в динамике; проводится факторный анализ прибыли от продажи; изучаются причины отклонения по таким составляющим прибыли, как операционные, внереализационных доходы и расходы; оценивается формирование чистой прибыли и влияние налогов на прибыль.

Для анализа и оценки уровня и динамики показателей прибыли составляется таблица, в которой используются данные бухгалтерской отчетности хозяйствующего субъекта из формы №2. Информация, содержащаяся в финансовом плане и форме №2, позволяет проанализировать финансовые результаты, полученные от всех видов деятельности хозяйствующего субъекта [28, с.85].

Прибыль от реализации продукции характеризует абсолютную эффективность хозяйствования коммерческой организации, ее производственной, сбытовой, управленческой деятельности. Рост прибыли от реализации создает основу для расширенного воспроизводства, выполнения обязательств организацией перед бюджетом, банками и другими кредиторами.

Прибыль от реализации продукции (работ, услуг) может быть рассчитана по следующей формуле:

П

=N

-С

РП

(1.2)

где N- выручка от реализации продукции (работ, услуг) без налога на добавленную стоимость, акцизов (чистый объем реализации), тыс. руб.

СРП

- затраты на производство реализованной продукции (работ, услуг) по полной себестоимости.

Изменение прибыли от реализации продукции (работ, услуг) зависит от ряда факторов, на которые, в свою очередь, влияют объем проданной продукции и ее себестоимость:

К факторам первой группы относятся:

-изменение объема реализации продукции;

-изменение объема продукции (в оценке по плановой себестоимости);

- изменение объема продукции, обусловленной изменениями в структуре продукции.

Факторы второй группы включают:

- экономию от снижения себестоимости продукции;

- экономию от снижения себестоимости за счет структурных сдвигов;

- изменение издержек из-за динамики цен на материалы и тарифов на услуги;

-изменение цен на один рубль продукции.

Изменение объемов выпуска и реализации продукции оказывает непосредственной влияние на динамику прибыли. В процессе анализа необходимо дать качественную и количественную оценку влияния этих факторов и рассмотреть последствия этого влияния исходя из следующих положений.

Поскольку объемы выпуска и реализации продукции могут быть исчислены как в натуральном (по видам продукции), так и денежном выражении (сводные показатели), и на изменение этих показателей оказывают влияние (причем, неоднозначное) достаточно большое количество факторов, в процессе анализа необходимо детально рассмотреть и оценить влияние каждого фактора.

Общее изменение прибыли в результате совокупного влияния всех факторов исчисляется по формуле:

∆П = П1

– П0

, (1.3)

где П1

– прибыль отчетного периода;

П0

– прибыль базисного периода.

На изменение прибыли влияют следующие факторы:

а) изменение объема продукции (при неизменной себестоимости). Расчет влияния на прибыль изменений в объеме продукции (ΔП

2

) (собственно объема продукции в оценке по плановой (базовой) себестоимости) имеет вид:

ΔП

2

= П

0

К

1

- П

0

= П

0

(К

1

– 1), (1.4)

где К

1

– коэффициент роста объема реализации продукции.

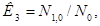

, (1.5) , (1.5)

где - фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного периода; - фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного периода;

- себестоимость базисного года (периода); - себестоимость базисного года (периода);

б) изменение цен на реализованную продукцию. Влияние на прибыль изменений отпускных цен на реализованную продукцию (ΔР

1

) рассчитывается как:

, (1.6) , (1.6)

где  - реализация в отчетном году в ценах отчетного года (р

- цена изделия; q

– количество изделий); - реализация в отчетном году в ценах отчетного года (р

- цена изделия; q

– количество изделий);

- реализация в отчетном году в ценах базисного года; - реализация в отчетном году в ценах базисного года;

в) изменение в объеме продукции, обусловленные изменениями в структуре продукции (ΔР

3

). Их влияние рассчитывается по формуле:

(1.7) (1.7)

где К

3

– коэффициент роста объема реализации в оценке по отпускным ценам;

(1.8) (1.8)

где  - реализация в отчетном периоде по ценам базисного периода; - реализация в отчетном периоде по ценам базисного периода;

- реализация в базисном периоде; - реализация в базисном периоде;

г) экономия и снижение себестоимости продукции (ΔР

2

). Ее влияние на прибыль находят как:

(1.9) (1.9)

где  - себестоимость реализованной продукции за отчетный период в ценах и условиях базисного периода; - себестоимость реализованной продукции за отчетный период в ценах и условиях базисного периода;

- фактическая себестоимость реализованной продукции отчетного периода. - фактическая себестоимость реализованной продукции отчетного периода.

д) изменение себестоимости за счет структурных сдвигов в составе продукции (ΔР

3

). Расчет влияния этого фактора имеет вид:

. (1.10) . (1.10)

Отдельным расчетом определяется влияние на прибыль изменения цен на материалы и прочие ресурсы, а также причин, связанных с нарушением хозяйственной дисциплины. В первом случае расчет проводится по данным бухгалтерского учета себестоимости продукции. Оценка влияния на прибыль нарушений хозяйственной дисциплины проводится с помощью анализа отклонений, образовавшихся вследствие нарушения стандартов, технических условий, невыполнения плана мероприятий по охране труда технике безопасности и т.п.

Общее изменение затрат на 1 рубль продукции выражается разницей между базисной полной себестоимостью фактически реализованной продукции и фактической себестоимостью, исчисленной с учетом перечисленных выше факторов [4, с.256].

На основе выполненных расчетов определяется общее изменение прибыли от реализации за анализируемый период, которое представляет собой сумму отклонений по отдельным факторам.

Важное значение для оценки эффективности хозяйственной деятельности каждого предприятия имеют показатели рентабельности. Рентабельность – это относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.). Рентабельность более полно, чем прибыль, характеризует окончательные результаты хозяйствования, так как ее величина показывает соотношение эффекта с наличными или потребленными ресурсами. Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности представляют собой важные характеристики факторной среды формирования прибыли и дохода предприятия, поэтому являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия с различных позиций.

Показатели рентабельности можно объединить в несколько групп:

- показатели, характеризующие рентабельность (окупаемость) издержек производства и инвестиционных проектов;

-показатели, характеризующие рентабельность продаж;

-показатели, характеризующие доходность капитала и его частей.

Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Чистая прибыль

– это прибыль которая остается в распоряжении предприятия после уплаты всех налогов и экономических санкций.

Величина балансовой, налогооблагаемой и чистой прибыли зависят от многочисленных факторов и от применяемой учетной политики.

Действующие нормативные акты допускают следующие методы регулирования прибыли субъектом хозяйствования:

- Изменение стоимостных границ отнесения имущества к основным средствам или к малоценным и быстроизнашивающимся предметам (МБП), что влечет за собой изменение суммы текущих затрат и прибыли в связи с различными способами начисления износа по основным средствам (ОС) и по МБП;

- Изменение метода начисления износа по МБП;

- Использование метода ускоренной амортизации;

- Применение различных методов оценки нематериальных активов и способов начисления амортизации по ним;

- Выбор метода оценки потребления производственных запасов (NIFO, FIFO, LIFO);

- Изменение порядка списания затрат по ремонту основных средств на себестоимость продукции (по фактическим затратам или равномерными частями за счет созданного ремонтного фонда);

- Изменение сроков погашения расходов будущих периодов, сокращение которых ведет к росту себестоимости продукции отчетного периода;

- Изменение метода определения прибыли от реализации продукции (по моменту отгрузки продукции или по моменту ее оплаты).

- Учетная политика, формируемая органами управления предприятием, открывает большой простор для выбора методологических приемов, способных радикально менять всю картину финансовых результатов и финансового состояния предприятия.

В процессе анализа финансовых результатов необходимо установить соответствие принятой учетной политики предприятия действующим нормативным документам по ведению бухгалтерского учета.

Кроме того, следует определить влияние изменений в учетной политике на балансовую, налогооблагаемую и чистую прибыли, а также на размер налогов, сумму отчислений в фонды предприятия и сумму выплаченных дивидендов акционерам.

Основную часть прибыли предприятия получают от реализации продукции (работ, услуг).

При анализе финансовых результатов изучается динамика реализации продукции (работ, услуг) и определяются факторы изменения ее суммы.

Факторы:

- объем реализации – Vрп;

- структура – УДi

;

- себестоимость – Сi

;

- уровень среднереализационных цен – Цi

. [35, с.204].

Характеристика влияния указанных факторов приведена в таблице 1.

Таблица 1.1 – Влияние различных факторов на динамику реализации

| Наименование фактора |

Характеристика влияния |

| Объем реализации продукции (работ, услуг) |

Оказывает положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли. |

| Структура товарной продукции (работ, услуг) |

Может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет и, наоборот, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится. |

| Себестоимость |

Себестоимость и прибыль находятся в обратно пропорциональной зависимости: снижение себестоимости приводит к соответствующему росту суммы прибыли, и наоборот. |

| Уровень среднереализационных цен |

Изменение уровня среднереализационных цен и величина прибыли находятся в прямо пропорциональной зависимости: при увеличении уровня цен сумма прибыли возрастает, и наоборот. |

- Методика анализа внереализационных и иных финансовых результатов. Доход держателя акций складывается из суммы дивиденда и прироста капитала, вложенного в акции вследствие роста их цены. Сумма дивиденда зависит от количества акций и уровня дивиденда на одну акцию, величина которого определяется уровнем рентабельности предприятия, его дивидендной политикой, уровнем процентной ставки за кредит, налоговой и амортизационной политикой и т.п. В процессе анализа определяется динамика дивидендов, курса акций, чистой прибыли, приходящейся на одну акцию, устанавливаются темпы их роста или снижения.

Доход от других ценных бумаг (облигаций, депозитных сертификатов, векселей) зависит от их количества, стоимости и уровня процентных ставок.

- Доходы от сдачи в аренду основных средств зависят от количества сданных объектов в аренду или от размера земельной площади и уровня арендной платы [19, с.27].

Убытки от выплат штрафов возникают в связи с нарушением отдельными службами договоров с другими предприятиями, организациями и учреждениями. При анализе устанавливаются причины невыполнения обязательств, принимаются меры для предотвращения допущенных нарушений.

Изменение суммы полученных штрафов может произойти не только в результате нарушения договорных обязательств поставщиками и подрядчиками, но и по причине ослабления финансового контроля со стороны предприятия в отношении них.

- Убытки от списания невостребованной дебиторской задолженности возникают обычно на тех предприятиях, где постановка учета и контроля за состоянием расчетов находится на низком уровне, а также по причине банкротства клиентов [19, с.319].

В состав прочих финансовых результатов можно включить:

- некомпенсируемые потери от стихийных бедствий (уничтожение и порча производственных запасов, готовых изделий и других материальных ценностей, потери от остановки производства и прочее), включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий, за вычетом стоимости полученного при этом металлолома, топлива и других материалов;

- некомпенсируемые убытки в результате пожаров, аварий, других чрезвычайных событий, вызванных экстремальными ситуациями. При этом необходимо учитывать, что компенсации потерь помимо выплаты страхового возмещения следует относить использование резервного фонда, образуемого организациями в соответствии с Положением о бухгалтерском учете и отчетности в Российской Федерации, предоставление государственных и других субсидий т.п.;

- затраты по аннулированным производственным заказам, а также затраты на производство, не давшие продукции (за исключением потерь, возмещаемых заказчиками), за вычетом стоимости используемых материальных ценностей;

- затраты на содержание законсервированных производственных мощностей и объектов;

- судебные издержки и арбитражные сборы;

- убытки от хищений, виновники которых по решениям суда не установлены;

- налоговые платежи, относимые в соответствии с законодательством на финансовые результаты деятельности организации [9, с.32].

Рентабельность производственной деятельности

(окупаемость издержек) осуществляется путем отношения балансовой (Прп

) или чистой прибыли (ЧП

) к сумме затрат по реализованной или произведенной продукции (И

) по формуле 1.11.

или или  .(1.11) .(1.11)

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции. При определении его уровня в целом по предприятию целесообразно учитывать не только реализационные, но и внереализационные доходы и расходы, относящиеся к основной деятельности.

Аналогичным образом определяется доходность инвестиционных проектов, полученная или ожидаемая сумма прибыли от инвестиционной деятельности (Пид

) относится к сумме инвестиционных затрат (ИЗ

):

. (1.12) . (1.12)

Рентабельность продаж

рассчитывается делением прибыли от реализации продукции, работ и услуг или чистой прибыли на сумму полученной выручки (ВР). Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Широкое применение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции.

или или  . (1.13) . (1.13)

Рентабельность совокупного капитала

исчисляется отношением брутто-прибыли до выплаты процентов и налогов (БП

) к среднегодовой стоимости всего совокупного капитала (К

L

).

. (1.14) . (1.14)

Рентабельность (доходность) опреационного капитала

исчисляется отношением прибыли от операционной деятельности до выплаты процентов и налогов (Под

) к среднегодовой сумме операционного капитала (ОК

). Он характеризует доходность капитала, задействованного в операционной процессе:

. (1.15) . (1.15)

В процессе анализа проводится динамика перечисленных показателей рентабельности, выполнение плана по их уровню и проводится межхозяйственные сравнения с предприятиями-конкурентами.

Таким образом, анализ показателей рентабельности позволяет оценить текущую хозяйственную деятельность, вскрыть резервы повышения ее эффективности и разработать систему мер по использованию данных резервов. Исходя из этого, данный показатель является обязательным элементом сравнительного анализа и оценки финансового состояния предприятия [37, с.27].

Таким образом, прежде чем провести анализ влияния отдельных элементов изменение выручки от реализации продукции, необходимо предварительно уяснить способы формирования финансовых результатов, обосновать тот или иной метод анализа.

2. Анализ финансовых результатов деятельности предприятия на примере ООО «НЗЖБИ-НК»

2.1 Характеристика предприятия

ООО «НЗЖБИ-НК»

Общество с ограниченной ответственностью «Нефтекамский завод железобетонных - НК изделий» (сокращенно ООО «НЗЖБИ-НК») было создано в соответствии с Гражданским кодексом РФ, частью 1, принятым Государственной Думой 21 октября 1994г., Федеральным законом Российской Федерации «Об обществах с ограниченной ответственностью» № 14 - ФЗ от 08.02.1998г., именуемым далее Федеральный Закон и действующим законодательством Российской Федерации.

Общество является юридическим лицом и свою деятельность организует на основании Устава (Приложение А) и действующего законодательства Российской Федерации. Общество приобретает права юридического лица с момента его государственной регистрации, имеет самостоятельный баланс, расчетный и иные банковские счета на территории Российской Федерации и за ее пределами.

Общество имеет круглую печать, содержащую его полное фирменное наименование на русском и татарском языках и указание на его место нахождение. Общество вправе иметь штампы и бланки со своим наименованием, собственную эмблему и другие средства визуальной идентификации.

ООО "Нефтекамский завод ЖБИ-НК" ровесник города Нефтекамска. Его биография неразрывно связана с промышленным и жилищным строительством города. Не будет большим преувеличением, если сказать, что полгорода Нефтекамска построено на растворе и бетоне изготовленным этим предприятием.

Действующие производственные мощности позволяют в год выпускать до 200 тысяч кубометров бетона, 50 тысяч кубометров сборного железобетона, 110 тысяч кубометров раствора. ООО "НЖБИ-НК" принимает участие во всех важнейших стройках города.

На сегодняшний день ассортимент выпускаемой продукции насчитывает более 300 наименований железобетонных изделий и конструкций для строительства объектов жилищного, промышленного, социального и культурного значения.

Поддерживать высокое качество продукции и обновлять выпускаемый ассортимент помогает целенаправленное внедрение новых технологий производства, постоянный контроль качества, и очень серьезный подход к выбору организаций осуществляющих поставку материалов для производства продукции ЖБИ.

Особенно много сделано коллективом по изготовлению изделий для благоустройства города - цветочницы, декоративные заборы, бордюры, дорожные плиты и тротуарные плитки.

Кстати, большая часть из них использовалась при благоустройстве родникового архитектурного комплекса «Святой Ключ», который при посещении Нефтекамска президентом Республики Татарстан получил высокую оценку М.Ш.Шаймиева.

У коллектива ООО «НЗЖБИ-НК» большой производственный потенциал и есть хорошие перспективы развития.

Основной целью создания Общества является извлечение прибыли посредством осуществления хозяйственной и иной деятельности, направленной на удовлетворение общественных потребностей в товарах и услугах. Для достижения поставленной цели Общество осуществляет следующие виды деятельности:

- производство промышленной продукции: сборного бетона, сборных металлоконструкций, асфальта, раствора, металлоконструкций;

- осуществление строительных, ремонтных, пусконаладочных, монтажных и иных производственно-конструкторских работ;

- торгово-закупочная и сбытовая деятельность;

- производство и реализация товаров народного потребления;

- хранение и реализация нефтепродуктов без права эксплуатации нефтебазы и АЗС;

- автотранспортные услуги и перевозки;

- техническое обслуживание и ремонт автомобильной, сельскохозяйственной и иной техники;

- эксплуатация подъемных сооружений;

- эксплуатация котлов и сосудов, работающих под давлением трубопроводов пара и горячей воды;

- оказание складских услуг;

- погрузочно-разгрузочная деятельность на подъемных и железнодорожных путях;

- внедрение научно-исследовательских и иных работ и технологических процессов;

- проектирование, строительство реставрация и ремонт жилых и промышленных объектов, а также объектов культурно-бытового назначения;

- перевозки автомобильным транспортом грузов и пассажиров;

- осуществление других работ и услуг, не противоречащих действующему закону РФ.

Все вышеперечисленные виды деятельности осуществляются в соответствии с действующим законодательством РФ, Отдельными видами деятельности, перечень которых определяется специальными Федеральными законами, Общество может заниматься только при получении специального разрешения - лицензии. Деятельность Общества не ограничивается вышеназванными видами, Общество может иметь гражданские права и исполнять обязанности, необходимые для осуществления любых видов деятельности, не запрещенных действующим законодательством и Уставом.

Выполнение работ и предоставления услуг осуществляется по ценам и тарифам устанавливаемым ООО «НЗЖБИ-НК» самостоятельно.

Уставный капитал ООО «НЗЖБИ-НК» распределен следующим образом.

- ОАО «Управляющая компания Камаглавстрой» -100%.

Общество самостоятельно планирует свою производственно-хозяйственную деятельность. Основу планов составляют договоры, заключаемые с потребителями услуг Общества, а также поставщиками материально-технических и иных ресурсов.

2.2 Анализ и оценка уровня и динамики финансовых результатов ООО «НЗЖБИ-НК»

Финансовый результат деятельности предприятия выражается в изменение величины его собственного капитала за отчётный период. Способность предприятия обеспечить неуклонный рост собственного капитала может быть оценена системой показателей финансовых результатов. Обобщено наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 годовой и квартальной бухгалтерской отчётности.

Показатели финансовых результатов (прибыли) характеризует абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками коммерческого дела.

Для получения объективной оценки эффективности деятельности целесообразно провести комплексный анализ. Источником информации для такого анализа являются: бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма №2) и приложения к бухгалтерскому балансу. Метод проведения данного вида анализа прописан в «Методических указаниях по проведению анализа финансового состояния организации», утвержденного Приказом ФСФО РФ 23.01.01 №16.

Для большего удобства все коэффициенты сведены в единую таблицу:

Таблица 2.1 – Показатели финансового состояния

| Наименование показателя |

Услов.обозн. |

Формула для вычисления |

Значение (тыс.руб) |

| 2007 |

2008 |

2009 |

| Общие показатели |

| Среднемесячная выручка |

К1 |

К1=Валовая выручка по оплате / Т, где Т количество месяцев в рассматриваемом периоде |

46 304,83 |

87164,25 |

78092,58 |

| Доля денежных средств в выручке |

К2 |

К2= Денежные средства в выручке/Валовая выручка организации по оплате |

100 |

100 |

100 |

Среднесписочная численность

|

К3 |

стр.850приложения к бухгалтерскому балансу форма №5 ОКУД |

271 |

285 |

308 |

| Показатели платежеспособности и финансовой устойчивости |

| Степень платежеспособности общая |

К4 |

К4=(стр.690+стр.590)(форма№1)/К1 |

2,91 |

2,20 |

3,29 |

| коэффициент задолженности по кредитам банков и займам |

К5 |

К5 = (стр.590+стр.610)(форма№1)/К1 |

0,01 |

0,003 |

0 |

| коэффициент задолженности по по другим организациям |

К6 |

К6=(стр.621+стр.625)(форма№1)/К1 |

2,69 |

2,47 |

2,45 |

| коэффициент задолженности фискальной системе |

К7 |

К7= (стр.623+стр.624)(форма№1)/К1 |

0,14 |

0,27 |

0,27 |

| коэффициент внутреннего долга |

К8 |

К8=(стр.622+стр.630+стр.640+стр.650+стр.660)(форма №1)/К1 |

0,07 |

0,05 |

1,51 |

| Степень платежеспособности по текущим обязтельствам |

К9 |

К9= стр.690(форма№1)/К1 |

2,90 |

2,19 |

3,29 |

| коэффициент покрытия текущих обязательств оборотными активами |

К10 |

К10=стр.290/стр.690 (форма№1) |

1,61 |

1,88 |

1,16 |

| Собственный капитал в обороте |

К11 |

К11=(стр.490-стр.190)(форма№1) |

84754 |

168070 |

42373 |

| Доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) |

К12 |

К12= (стр.490-стр.190)/стр.290 (форма№1) |

0,39 |

0,47 |

0,14 |

| коэффициент автономии (финансовой независимости) |

К13 |

К13= стр.490/(стр.190+стр.290) (форма №1) |

0,39 |

0,49 |

0,18 |

| Показатели эффективности использования оборотного капитала (деловой активности), доходности и финансового результата (рентабельности): |

| Коэффициент обеспеченности оборотными средствами |

К14 |

К14= стр.290(форма№1)/ К1 |

4,74 |

4,12403 |

3,84 |

| Коэффициент оборотных средств в производстве |

К15 |

К15= (стр.210+стр.220) - стр.215 (форма №1)/К1 |

1,22 |

0,95 |

0,15 |

| Коэффициент оборотных средств в расчетах |

К16 |

К16 = (стр.290-стр.210-стр.220+стр.215)(форма№1)/К1 |

3,52 |

3,18 |

3,69 |

| рентабельность оборотного капитала |

К17 |

К17= стр.190(форма№2)/стр.290 (форма№1) |

0,39 |

0,50 |

0,65 |

| рентабельность продаж |

К18 |

К18= стр.050(форма№2)/стр.010(форма№2) |

0,21

|

0,24 |

0,27 |

| среднемесячная выработка на одного работника |

К19

|

К19=К1/К3

|

170,87

|

305,84

|

253,55

|

| Показатели эффективности использования внеоборотного капитала и инвестиционной активности организации: |

| Эффективность внеоборотного капитала |

К20 |

К20= К1/стр.190(форма№1) |

1286,25 |

6,50 |

6,17 |

| Коэффициент инвистиционной активности |

К21 |

К21 = (стр.130+стр.135+стр.140)/ стр.190 форма №1) |

0 |

0,635984 |

0 |

Из таблицы видно, что за период с 2007 по 2009 год произошло значительное увеличение среднемесячной выручки, причем пик пришелся на 2008 год. Связанно это, прежде всего, с наращиванием физических объемов производства и соответственно реализации товарного бетона, которое в свою очередь связанно с увеличением темпов строительства на таком объекте как НПЗ (Нефтеперерабатывающий завод). В 2009 году планировалось наращивать и далее объемы производства. Однако в конце года произошло снижение темпов производства. Из-за неблагоприятных погодных условий (низкие температуры воздуха) не представлялось возможным производство товарного и конструктивного бетона, а также формование железобетонных изделий. Кроме того, во второй половине 2009 года произошло некоторое замедление темпов строительства, сказываются последствия финансового кризиса.

При анализе показателей платежеспособности и финансовой устойчивости, необходимо отметить увеличение коэффициента общей платежеспособности с 2,91 в 2007 г. до 3,29 в 2009 г., что говорит об увеличении сроков покрытии обязательств предприятия.

Снизился коэффициент задолженности по другим предприятиям, но при этом значительно увеличился коэффициент внутреннего долга.

Как положительный момент следует отметить снижение коэффициента покрытия текущих обязательств оборотными активами с 1,88 в 2007 г. до 1,16 в 2009 г. При этом снизился объем собственного капитала в обороте с 168 070 тыс.руб. в 2008 году до 42 373 тыс.руб. в 2009г., как следствие снижение коэффициента обеспеченности собственными средствами с 0,39 (2007 г.) до 0,14 (2009 г.), что говорит о снижении доли активов организации, покрываемых за счет собственного капитала.

Анализ коэффициентов обеспеченности оборотными средствами и коэффициент оборотных средств в производстве за период с 2007 г. по 2009 год снизился, что говорит об увеличении скорости оборачиваемости оборотных средств, вложенных в оборотные активы. Так в 2007г. коэффициент обеспеченности оборотными средствами составлял 4,74 в 2009 году 3.84, коэффициент оборотных средств в производстве 1,22 в 2007 году и 0,15 в 2009 году, что говорит об эффективности работы производственной и маркетинговой служб.

Показатели финансовых результатов (прибыли) характеризует абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками коммерческого дела.

Однако различных показателей бухгалтерской отчетности интересуют только определённые качества финансовых результатов. Например, администрацию предприятия интересуют масса полученной прибыли и ее структура, факторы, воздействующие на ее величину. Налоговые инспекции заинтересованы в получении достоверной информации обо всех слагаемых налогооблагаемой базы по налогу на прибыль. Потенциальных инвесторов интересуют вопросы качества прибыли, т.е. устойчивости и надежности получения прибыли в ближайшей и обозримой перспективе, для выбора и обоснования стратегии инвестиций, направленной на минимизацию потерь и финансовых рисков от вложений в активе данной организации.

Предпосылками регулирования показателей отчётности предприятий являются: стремление снизить обложение налогами, привлечение в оборот дополнительных средств за счёт внутренних источников, попытка снизить различные коммерческие риски, желание показать с наилучшей стороны финансовые результаты в отчетах акционерам, кредиторам, поставщикам и др.

Таблица 2.2 - Анализ динамики основных технико-экономических показателей ООО «НЗЖБИ-НК» за 2007-2009гг.

| Показатель |

Сумма, тыс. руб. |

2008/2007 |

2009/2008 |

| 2007 |

2008 |

2009 |

Абсол. Изменение |

Темп роста, % |

Абсол. Изменение |

Темп роста, % |

| Выручка от реализации |

555 658 |

1 045 971 |

937 111 |

490 313 |

88 |

-108 860 |

-10 |

| Себестоимость реализованной продукции |

438 613 |

799 574 |

683 271 |

360 961 |

82 |

-116 303 |

-15 |

| Прибыль от реализации |

117 045 |

246 397 |

253 840 |

129 352 |

111 |

7 443 |

3 |

| Чистая прибыль |

84 780 |

181 478 |

194 829 |

96 698 |

114 |

13 351 |

7 |

| Среднегодовая стоимость основных средств |

0 |

4 859 |

12 651 |

4 859 |

- |

7 792 |

160 |

| Среднегодовая стоимость оборотных средств |

219 419 |

372 885 |

312 294 |

153 466 |

70 |

-60 591 |

-16 |

| Период оборачиваемости оборотных средств |

144 |

130 |

122 |

-14 |

-10 |

-8 |

-7 |

| Фонд оплаты труда |

31 424 |

58 398 |

54 538 |

26 974 |

86 |

-3 860 |

-7 |

| Численность работников |

300 |

286 |

307 |

-14 |

-5 |

21 |

7 |

| Производительность труда |

1 852 |

3 657 |

3 052 |

1 805 |

97 |

-605 |

-17 |

| Среднемесячная заработная плата |

8 729 |

17 016 |

14 804 |

8 287 |

95 |

-2 212 |

-13 |

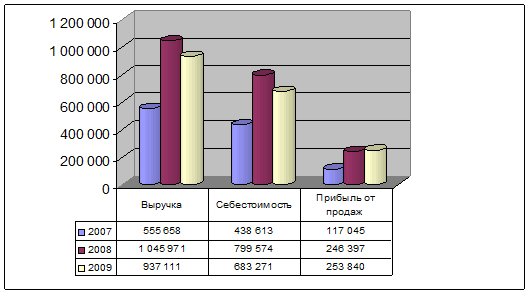

Влиять на финансовые результаты в рамках учётной политики можно различными путями: регулированием оценок активов (имущества) предприятия, выбором источников списания полученных результатов, распределением доходов и расходов между смежными отчётными периодами и др. На основании приложений проведем анализ технико-экономических показателей ООО «НЗЖБИ-НК», представленных в таблице 2.2.

Экономический потенциал предприятия можно проследить по приведенной ниже диаграмме.

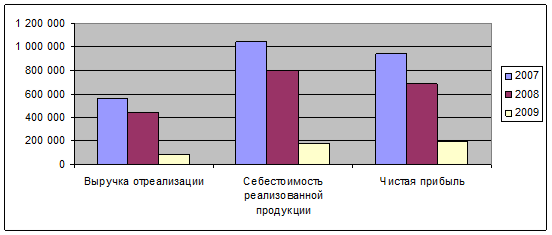

Из рисунке 2.1 видно, что за анализируемый период наблюдается положительная тенденция развития предприятия.

Рисунок 2.1 - Динамика экономического потенциала ООО «НЗЖБИ-НК» за период 2007-2009 гг.

Чистая прибыль также претерпела значительные изменения, увеличившись с 84 780 тыс. руб. до 194 829 тыс. руб., то есть предприятие является прибыльным.

Среднегодовая стоимость основных средств в 2009 году увеличилась на 7 792 тыс. руб. или темп прироста составил 160,36%, и составила 12 651 тыс. руб.

Среднегодовая стоимость оборотных средств или часть средств, вложенная в текущие активы, уменьшилось, по сравнению с предыдущим годом, на 60 591 тыс. руб. или на 16,24% и составила 312 294 тыс. руб.

В отчетном 2007 году произошло уменьшение коэффициента оборачиваемости оборотных средств на 8 оборотов или на 6,43% - со 130 до 121,63 оборота, что свидетельствует о менее эффективном использовании оборотных средств в производстве.

Среднесписочная численность работников увеличилась на 21 человек и составила 307 человек.

Производительность труда или эффективность труда в процессе производства уменьшилось на 16,53%, что является отрицательной тенденцией.

Среднемесячная заработная плата уменьшилось на 12,99% и составила на конец 2009 года 14 804 тыс. руб.

Для анализа и оценки уровня и динамики показателей финансовых результатов деятельности предприятия составим таблицы 2.2, 2.3 и 2.4, в которых используются данные отчетности предприятия из формы №2.

Таблица 2.2 - Анализ динамики финансовых результатов ООО «НЗЖБИ-НК» за 2007-2009 гг.

Показатели

|

Сумма, тыс.руб. |

Абсолютное изменение, в тыс. руб. |

Темп роста, в % |

| 2007 |

2008 |

2009 |

| Выручка |

555 658 |

1 045 971 |

937 111 |

-108 860,00 |

89,59 |

| Себестоимость |

438 613 |

799 574 |

683 271 |

-116 303,00 |

85,45 |

| Валовая прибыль |

117 045 |

246 397 |

253 840 |

7 443,00 |

103,02 |

| Прибыль от продаж |

117 045 |

246 397 |

253 840 |

7 443,00 |

103,02 |

| Прочие операционные доходы |

9 147 |

5 142 |

51 757 |

46 615,00 |

1 006,55 |

| Прочие операционные расходы |

13 105 |

10 670 |

58 325 |

47 655,00 |

546,63 |

| Прибыль до налогообложения |

133 087 |

240 879 |

247 272 |

6 393,00 |

102,65 |

| Текущий налог на прибыль |

27 851 |

59 403 |

51 352 |

-8 051,00 |

86,45 |

| Чистая прибыль |

84 780 |

181 478 |

194 829 |

13 351,00 |

107,36 |

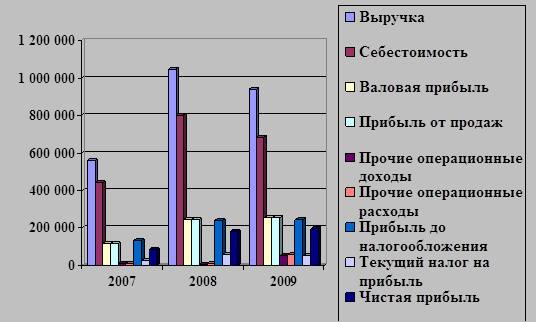

Прибыль до налогообложения увеличилось в 2009 году на 6 393 тыс. руб. и составила 247 272 тыс. руб., то есть в 2008 году ООО «НЗЖБИ-НК» получало прибыль до налогообложения, которая за 2009 год увеличилась, что является положительным показателем деятельности для предприятия.

Рисунок 2.2 - Динамики финансовых результатов ООО «НЗЖБИ-НК» за период 2007-2009 гг.

В основном это произошло из-за значительного увеличения прибыли от реализации.

Для рассмотрения влияния результатов прочей деятельности на балансовую прибыль, проведем анализ балансовой прибыли, представленный в таблице 2.3.

Из данной таблицы 2.3 видно, что наибольшее влияние на балансовую прибыль оказало увеличение прибыли от операционной деятельности. Удельный вес результатов от операционной деятельности составил в 2009 году 26,4%, что на 3,4% больше, чем в 2008 году.

Что касается результатов от основной деятельности, то, как от операционной, они оказали положительное влияние на прибыль до налогообложения.

Таблица 2.3.- Анализ балансовой прибыли ООО «НЗЖБИ – НК» за 2007 – 2009 гг.

| Показатель |

Годы |

Абсолютное изменение, в тыс. руб. |

Темп роста, в % |

Удельный вес, в % |

Структурные изменения, в % |

| 2007 |

2008 |

2009 |

2008 |

2009 |

| Сальдо по основной деятельности |

117 045 |

246 397 |

253 840 |

7 443 |

103,021 |

23,6 |

27,1 |

3,5 |

| Сальдо по операционной деятельности |

113 087 |

240 879 |

247 272 |

6 393 |

102,654 |

23,0 |

26,4 |

3,4 |

| Балансовая прибыль |

84 780 |

181 478 |

194 829 |

13 351 |

107,357 |

17,4 |

20,8 |

3,4 |

Теперь для анализа уровня финансовых результатов будет представлена таблица 2.4.

Таблица 2.4 - Анализ уровня финансовых результатов ООО «НЗЖБИ-НК»

| Показатели |

Сумма, в тыс. руб. |

Удельный вес, в % |

Структурные изменения, в % |

| 2007 |

2008 |

2009 |

2007 |

2008 |

2009 |

| Выручка |

555 658 |

1 045 971 |

937 111 |

100,00% |

100,00% |

100,00% |

0,00% |

| Себестоимость |

438 613 |

799 574 |

683 271 |

78,94% |

76,44% |

72,91% |

-3,53% |

| Валовая прибыль |

117 045 |

246 397 |

253 840 |

21,10% |

23,56% |

27,09% |

3,53% |

| Прибыль от продаж |

117 045 |

246 397 |

253 840 |

21,10% |

23,56% |

27,09% |

3,53% |

| Прочие операционные доходы |

9 147 |

5 152 |

51 757 |

1,65% |

0,49% |

5,52% |

5,03% |

| Прочие операционные расходы |

13 105 |

10 670 |

58 325 |

2,40% |

1,02% |

6,22% |

5,20% |

| Прибыль до налогообложения |

113 087 |

240 879 |

247 272 |

20,40% |

23,03% |

26,39% |

3,36% |

| Текущий налог на прибыль |

27 851 |

59 403 |

51 352 |

5,00% |

5,68% |

5,48% |

-0,20% |

| Чистая прибыль |

84 780 |

181 478 |

54 980 |

15,30% |

17,35% |

5,87% |

-11,48% |

В 2009 году себестоимость реализованной продукции составила 72,91% от выручки, а в предыдущем – 76,44%. Это говорит о том, что темп роста себестоимости медленнее, чем темп роста выручки, что является положительным моментом.

Удельный вес прибыли от реализации в структуре выручке увеличился за 2009 год на 27,09%.

Экономический эффект деятельности хозяйствующего субъекта выражается абсолютным показателем прибыли. Экономическая эффективность работы организации характеризуется относительными показателями – система показателей рентабельности, или прибыльности (доходности), организации.

На практике выделена следующая группа показателей рентабельности, рассчитываемых на базе финансовой отчетности таблица 2.5

Таблица 2.5 – Анализ рентабельности ООО «НЗЖБИ – НК» за 2007 – 2009 гг.

| Показатель |

Алгоритм расчета по данным финансовой отчетности |

2007 год |

2008 год |

2009 год |

| Рентабельность производства |

(Стр.050ф.2/Стр.020 ф.2)*100% |

26,68% |

30,82% |

37,15% |

| Рентабельность продаж |

(Стр.050ф.2/Стр.010 ф.2)*100% |

21,06% |

23,56% |

27,09% |

| Рентабельность активов |

(Стр.140 ф.2/0,5*(стр.300 ф.1на н.г + стр.300 ф.1 на к.г.)*100% |

55,36% |

81,34% |

72,18%

|

| Рентабельность собственного капитала |

Стр.190 ф.2/0,5*(Стр.490+640)ф.1 на н.г.+ (Стр.490+640)ф.1 на к.г *100% |

116,29% |

136,31% |

164,76% |

По полученным данным в таблице 2.5 можно сделать следующие выводы: все показатели рентабельности имеют положительную тенденцию, а так же говорят об успешной работе предприятия. Высокие показатели рентабельности производства говорят об успешной способности организации и контроле уровня затрат, а также об эффективности ценообразования. Рентабельность продаж говорит о достаточно хорошей окупаемости реализуемой продукции. Показатель рентабельности активов говорит о том , на каждую единицу стоимости капитала предприятие получает 72,18% прибыли (2009 год). Показатель рентабельности собственного капитала является главным показателем для собственника предприятия. Данный показатель достаточно высок, а значит стоимость фирмы на рынке тоже достаточно высока.

Таким образом, анализ динамики и уровня показателей финансовых результатов показал, что за 2009гг. балансовая прибыль по отношению к 2008 году увеличился на 194 829 тыс. руб., что привело к увеличению прибыли, остающейся в распоряжении предприятия.

2.3 Факторный анализ прибыли от реализации продукции

Методологической основой анализа финансовых результатов в условиях рыночных отношений является принятая для всех предприятий, независимо от организационно-правовой формы и формы собственности, модель их формирования и использования.

Конечный финансовый результат деятельности

– это балансовая прибыль (или убыток). Общий финансовый результат отчетного года равен сумме прибыли от реализации продукции (работ, услуг), результата от прочей реализации, сальдо доходов и расходов от внереализационных операций.

Результат от прочей реализации включает реализацию основных средств, нематериальных активов, иного имущества [27 с.36].