Вопрос 24.

Составить ситуацию, в которой раскрывается маркетинговая деятельность банка.

Если дать полное определение понятию маркетинга, то маркетинг

– это комплексная система организации производства и сбыта продукции, ориентированная на удовлетворение потребностей конкретных потребителей и получение прибыли на основе исследования и прогнозирования рынка, изучения внутренней и внешней среды предприятия-экспортера, разработки стратегии и тактики поведения на рынке с помощью маркетинговых программ. В этих программах заложены мероприятия по улучшению товара и его ассортимента, изучению покупателей, конкурентов и конкуренции, по обеспечению ценовой политики, формированию спроса, стимулированию сбыта и рекламе, оптимизации каналов товародвижения и организации сбыта, организации технического сервиса и расширения ассортимента представляемых сервисных услуг. Маркетинг как порождение рыночной экономики является в определенном смысле философией производства, полностью (от научно-исследовательских и проектно-конструкторских работ до сбыта и сервиса) подчиненной условиям и требованиям рынка, находящимся в постоянном динамическом развитии под воздействием широкого спектра экономических, политических, научно-технических и социальных факторов.

Постоянно меняющиеся рыночные условия оказывают своё регулирующее воздействие на стратегию банков. За последние три-четыре года особую привлекательность получил рынок работы с физическими лицами, так как он менее рисковый и обладает достаточной емкостью.

В качестве предполагаемой ситуации постараемся смоделировать совместные и взаимодополняющие действия финансовых менеджеров и маркетологов банка, направленные на продвижение на рынок такого вида услуг как валютно-обменные операции. Сделаем это умышленно, чтобы показать взаимосвязь и неразрывность маркетинга и других направлений деятельности коммерческой организации на пути к достижению наилучших финансовых результатов.

Пункт обмена валюты (в дальнейшем — ПОВ) рассматривается банком через призму «вмененных издержек» как один из возможных способов размещения денежных средств. Поэтому главная задача банка в процессе принятия управленческого решения состоит в сравнении деятельности ПОВ с другими возможностями вложения капитала и оценке ее эффективности, а также в сопоставлении работы отдельных ПОВ в банковской структуре.

Существующие нормативные документы, включающие формы отчетности, образуют адекватный механизм сбора информации. Остается лишь обработать её для принятия управленческого решения. Рассмотрим одну наиболее часто применяемую методику анализа ситуации на данном сегменте рынка, позволяющую сделать заключение о целесообразности организации работы ПОВ банка и направленную на продвижение предлагаемой услуги. Она включает методы среднесрочного анализа, так как на первом этапе базируется на предпосылке определённой экономической среды, а затем на многовариантности развития событий в среднесрочной перспективе.

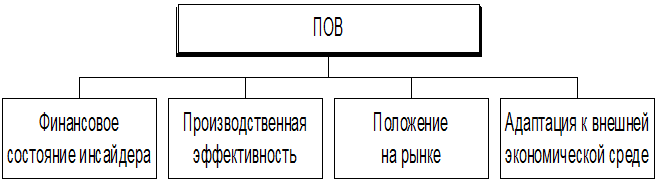

Анализируются следующие составляющие деятельности ПОВ:

- внутренняя эффективность;

- стабильность;

- адаптация к изменению внешней экономической среды.

Цель данной методики не просто дать готовый свод правил по ведению учёта и анализа, а научить финансовых менеджеров при разработке управленческой политики мыслить в рамках определённых категорий, составляющих фундамент аналитической работы.

В зарубежной литературе существует общее понятие для групп подобных методик —benefits-costs approach.

Применяя к нашему случаю, в тезисной форме, его можно выразить следующим образом:

- ПОВ для банка реализует целевую функцию, то есть повышает эффективность вкладываемого в виде аванса в пределах лимита обозначенного оборотного капитала.

- При этом целевым ориентиром должна быть эффективность функционирования, то есть отношение эффекта к затратам.

- Несмотря на то, что выдаваемый ПОВ аванс содержит покрытие как в рублях, так и в валюте, необходимо и эффект, и затраты привести к одной и той же денежной форме. Поскольку абсолютные (количественные) финансовые показатели сильно зависят от внешних экономических факторов — инфляции, скачков спроса-предложения и т.п., в методике в основном используются относительные показатели, менее подверженные внешним факторам и вместе с тем достаточно адекватные.

Существуют, в целом, два экономических субъекта, влияющих на деятельность ПОВ:

- Инсайдер

— банк, владеющий лицензией на проведение валютно-обменных операций, а также воздействующий на предложение финансовых ресурсов.

- Аутсайдер — клиенты, воздействующие на формирование экономической среды, конкуренты, государство и т.д.

Вместе они называются стейкхолдерами

{stakeholders).

Различные стейкхолдеры рассматривают ПОВ как средство удовлетворения собственных интересов, интересов ПОВ как таковых не существует. Для банка — это максимизация прибыли на инвестированный капитал, для финансовых менеджеров — рост оборота, уменьшение издержек, уменьшение количества претензий со стороны клиентов, для клиента — выгодные курсы покупки-продажи валюты, минимальные комиссии и т. д.

В нашем случае будем исходить из того, что анализ проводится для банка-собственника ПОВ как для ключевого стейкхолдера, обладающего наибольшей силой при принятии решений.

Практически любое управленческое решение имеет как положительные, так и отрицательные последствия, и цель управленческой политики — найти такую количественную меру, когда разница между положительным и отрицательным решением была бы максимально позитивной для деятельности ПОВ.

Главным критерием управленческих мер в рассматриваемой области является их воздействие на производственную эффективность, то есть на прибыльность ПОВ. Увеличение прибыльности ПОВ достигается за счёт:

- оптимизации используемых авансов;

- оптимизации устанавливаемых в течение дня курсов покупки-продажи валюты.

Неспособность удовлетворить клиента вследствие недостаточного уровня авансов может означать потерю не только конкретного сегодняшнего заказа, но и будущих также. Значимость этого в условиях конкурентной борьбы постоянно возрастает.

Оптимально выбранный аванс создаёт «границу безопасности», когда различные непредсказуемые обстоятельства не отражаются на динамике деятельности ПОВ и его доходах.

Многие банки создают системы подготовки учётно-финансовой информации для внутреннего пользования руководства. Именно они известны как системы управленческого учёта, иногда их называют системами внутреннего распределения затрат. Одной из главных особенностей данного учёта является то, что он подразделяет затраты на два основных типа: а) маржинальные, б) постоянные.

При этом маржинальные затраты в зависимости от характера деятельности компании могут подразделяться на эксплуатационные, оперативные (соответственно внеэксплуатационные, неоперативные) и т.д.

Такая классификация позволяет оценить, насколько изменится стоимость банковских услуг при увеличении их объёмов и реализации.

Кроме того, оценивая совокупный доход при различных объёмах реализованной продукции, можно измерить величину ожидаемой прибыли и затратной части при росте объёма реализации. Этот метод управленческих расчётов называется анализом безубыточности

и также присутствует в данной методике.

Маржинальные затраты

— это затраты, которые при росте или падении объёма производства (для производящих компаний) и реализации услуг (для обслуживающих компаний, к каковым и относятся банки, обслуживающие капитал) соответственно увеличиваются или уменьшаются в сумме. Как правило, в управленческом учете достаточно точным будет предположение о том, что маржинальные затраты на единицу оказанной услуги одинаковы для каждой дополнительной единицы.

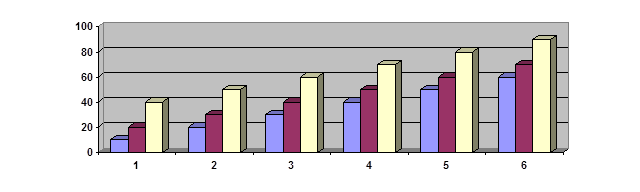

Графически валовые маржинальные затраты можно представить в виде прямой с разным углом наклона в зависимости от величины вала (рис.1)

Рис.1. Маржинальные затраты

Постоянные затраты

— это затраты, на сумму которых изменение объёма и реализаций услуг не влияет. Для ПОВ это обычно следующие:

- зарплата персонала на одно рабочее место (если не брать в расчет премии и различные доплаты);

- рентная плата за занимаемые площади: аренда площадей, коммунальные платежи;

- амортизация технического оснащения, начисляемая по равномерному методу. Она начисляется независимо от того, используется ли оборудование частично, полностью или вообще простаивает в связи с нулевым спросом.

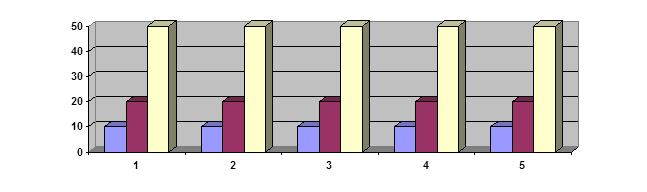

Графически постоянные затраты можно представить в виде прямых параллельных оси абсцисс (рис. 2).

Рис.2. Постоянные затраты

Постоянные затраты — это неизменные затраты за данный период времени. С течением которого, однако, они увеличиваются. Например, арендная плата за помещения за два года вдвое больше арендной платы за год. Аналогичным образом износ, начисленный на техническое оснащение оборудованием, увеличивается по мере его старения. По этой причине постоянные затраты иногда называют периодическими, поскольку они постоянны относительно конкретного периода времени.

В анализе безубыточности предполагается, что все затраты можно классифицировать как постоянные и маржинальные (либо как их комбинацию).

Система управленческого учета носит вторичный характер по отношению к системе управленческого анализа. Иначе говоря, процесс сбора информации подчинён целям анализа этой информации и служит им. Обычно для того, чтобы определить необходимый объём и структуру собираемой информации (а это составляет содержание управленческого учёта) необходимо представлять механизм комплексной аналитической обработки информации в банке, а он, в свою очередь, представлен рядом методик.

Анализ безубыточности как методика, так или иначе, присутствует во всех проводимых экономических исследованиях. Не будем подробно останавливаться на нём, но приведём типичную задачу, решаемую в данном разрезе.

Правление банка стоит перед выбором, какую из двух технологий развития ПОВ предпочесть.

Вариант А

Банк приобретает кассовый модуль класса защиты С-4 в Европе по цене 20000 долл. в комплекте с осветительной арматурой, кондиционером, передаточным лотком, переговорным устройством. Условия поставки таковы, что модуль поступит в банк только через месяц после оплаты.

В фирме «Квадратный глобус» закупается техническое оснащение (оргтехника, табло, средства связи и т.п.) на сумму 6 000 долл.

Установка модуля планируется в «спальном» микрорайоне с оплатой 12 кв. м земли по цене 200 долл. за квадратный метр в месяц. При этом, предположим, маркетологи банка сосчитали, что:

- месячный денежный оборот составит 500000 долл.;

- необходимые трудовые ресурсы: 2 кассира;

- нужно установить дополнительную охранную сигнализацию ценой 3000 долл.;

- инкассация займёт 45 часов в месяц;

- нет смысла проводить операции по картам кредитных союзов;

- маржинальные затраты составляют 0,1% от оборачиваемого доллара.

Вариант Б

Банк решает разместить ПОВ в центре города на охраняемой территории крупного универсального магазина. Накладные расходы по дооборудованию помещения 3000 долл. В фирме «Квадратный глобус» закупается техническое оснащение на сумму 7 500 долл.

Рентные платежи арендодателю составляют 700 долл. за кв. м. площади в месяц; необходимо для размещения ПОВ 10 кв. м. Предположим, маркетологи банка сосчитали, что:

- месячный денежный оборот составит 550000 долл.;

- необходимые трудовые ресурсы: 3 кассира;

- инкассация займёт 60 часов в месяц;

- нужно проводить операции по картам кредитных союзов;

- маржинальные затраты составляют 0,2% от оборачиваемого доллара.

Дополнительная информация к вариантам А и Б

- Заработная плата кассиров 250 долл.

- Инкассация для удалённых районов стоит 90 долл. в час, для близлежащих — 100 долл. в час.

- Срок службы оборудования 10 лет.

- Оценочный операционный доход-брутто от деятельности ПОВ — 3% от оборота, при работе с кредитными картами — 3,5% оборота.

Рассмотрим варианты с точки зрения анализа безубыточности:

Вариант А Вариант Б

Вложение

29,000.00 долл. 10,500.00 долл.

Постоянные расходы

7,191.66 долл. 13,837.50 долл.

Маржинальные расходы

500.00 долл. 1,100.00 долл.

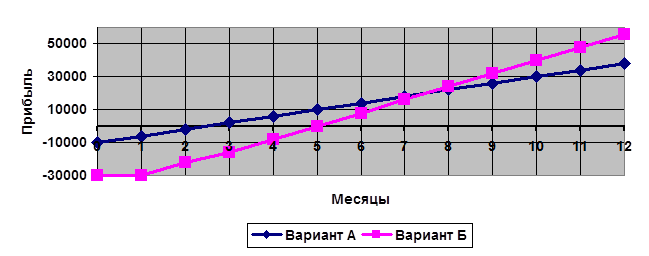

Теперь есть возможность построить зависимость прибыли от времени деятельности ПОВ.

Ниже приведен условный временной график (рис. 3). (опустим расчеты прибыли)

Рис.3. Анализ окупаемости

Анализ показывает, что вариант Б окупается за 2,5 месяца, вариант А за 5 месяцев. Далее вариант Б вообще предпочтительнее в течение 8,5 месяцев, но по окончании этого срока большую прибыль начинает приносить вариант А.

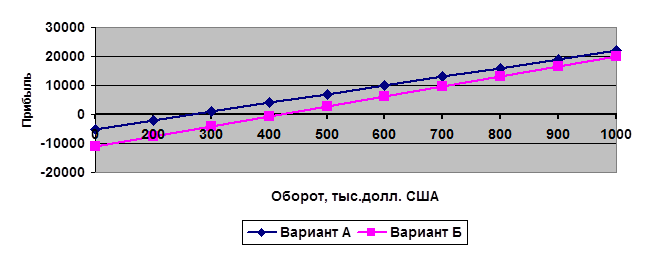

Можно также рассмотреть безубыточность с точки зрения изменения денежного оборота (рис. 4).

Рис.4. Анализ безубыточности

Анализ показывает, что вариант А возможен при оборотах, которые больше 250000 долл., вариант Б при оборотах, которые больше 420000 долл.

Для правильного построения системы учёта-анализа деятельности ПОВ необходимо:

1. Иметь представление о факторах, обуславливающих динамику интегральных показателей деятельности ПОВ.

2. Иметь представление о внутренней связи различных факторов.

Часть факторов будет относиться к категории ограничивающих.

Их необходимо определять заранее при составлении финансового плана на год. Здесь рассмотрим один ограничивающий фактор — положение на рынке, а точнее спрос.

Решение по нему относится скорее к обычным, нежели к специальным действиям. Но даже в этом случае при принятии управленческого решения появляется понятие «цена шанса».

Может быть не один ограничивающий фактор, отличный от максимального спроса, однако сосредоточим внимание на однофакторной модели, так как ситуации с большим числом требуют применения методов исследования операций, известных как линейное программирование, а это приведёт к излишнему удорожанию анализа, проводимого банками.

Общий подход можно определить в виде следующей схемы (рис. 5):

Рис.5.

Внутренняя связь между факторами может быть достаточно сложной:

- сопряжённая

(улучшение одного фактора ведёт к улучшению другого);

- нейтральная

(улучшение одного фактора не меняет другого):

- конфронтирующая

(улучшение одного фактора ведёт к ухудшению другого).

По результатам комплексного анализа

можно выявить общее воздействие факторов на динамику дохода. Выявление же причин изменения самих факторов лежит в области ситуационного анализа.

Ситуационный анализ целесообразно проводить по следующим составляющим:

- анализ ситуации на рынке валютно-обменных операций среди физических лиц;

- анализ конкурентного положения.

В первой части ситуационного анализа надо отразить следующие основные моменты:

- ёмкость рынков для существующих видов услуг;

- динамика курсов и комиссий;

- капитальный минимум для выхода на рынок;

- административные ограничения;

- долгосрочные факторы (финансовая политика государства, уровень обеспеченности клиентов ПОВ и т.д.)

Естественно, что здесь делается предположение об однородности рынка, то есть на банки-конкуренты одинаково влияют накладываемые ограничения.

Во второй части ситуационного анализа

отражаются моменты, связанные с:

- выявлением основных конкурентов;

- выявлением региональной динамики и общих тенденций;

- проведением параметрического анализа по ПОВ конкурентов в разрезе:

а) уровень курсов покупки-продажи и комиссий;

б) обеспеченность материально-техническими ресурсами;

в) обеспеченность кадрами;

г) политика в области диспетчерской службы.

На основе проведённого маркетингового анализа финансовый менеджмент банка может сделать выводы о рыночной доле банка в проведении валютно-обменных операций и внести соответствующие коррективы в управленческую и финансовую политику.

СИТУАЦИОННЫЙ АНАЛИЗ

Анализ практических аспектов организации и стимулирования коммерческой деятельности свидетельствует о ее низкой результативности и позволяет сделать вывод, являющийся важным шагом для дальнейшей работы: в условиях создания действенного рыночного механизма, усиления «опросной» направленности развития экономики, то есть необходимости обеспечения наиболее полного удовлетворения спроса населения, уже недостаточно совершенствовать отдельные направления финансовой деятельности коммерческих банков, необходимы комплексный подход к её осуществлению и переориентация на рынок так называемых retail-услуг.

Комплексная система управления финансовой деятельностью в неторговом валютном обслуживании коммерческими банками на основе маркетинга — это совокупность взаимосвязанных элементов, направленных на разработку и продвижение услуг, ориентированных на клиентов — физических лиц, и получение дохода в виде платы за эти услуги.

Эффективность валютно-обменных операций на данном сегменте рынка (как ни в одном другом) зависит от выполнения функциональных обязанностей многих подразделений, совокупная деятельность которых направлена на получение дохода.

Проще всего представить подобную деятельность в виде «дерева целей», конечной целью которого является повышение доходности от функционирования всей системы валютно-обменных операций.

Представленная схема (рис. 6) показывает, что у «дерева целей» три уровня сложности. На исходном, третьем уровне поставлено 16 целей, каждая из которых служит средством для достижения целей предыдущего, второго уровня, где их 12. Цели второго уровня, в свою очередь, являются средством достижения четырёх целей, предусмотренных на первом уровне, а при достижении последних достигается конечная цель — повышение доходности. Причём цели каждого последующего уровня тесно взаимосвязаны с целями предыдущего.

С другой стороны, значимость целей одного уровня различна. Так, для повышения эффективности дополнительных услуг (одной из целей первого уровня) достаточно достижения двух целей второго уровня:

- эффективность управления сотрудниками;

- совершенствование организации, планирования, координации финансовой деятельности,

для достижения которых, в свою очередь, необходимо достигнуть две цели третьего уровня — эффективность стимулирования сотрудников и анализ эффективности деятельности пунктов обмена валюты.

Таким образом, если для достижения отдельных целей второго уровня достаточно достичь две цели третьего уровня, то для достижения других целей того же уровня необходимо уже осуществление большего числа целей третьего уровня.

Относительную значимость целей каждого уровня можно определить экспертным путём исходя из того, что сумма весовых коэффициентов всех целей каждого уровня равна 1, а весовой коэффициент данного пути равен произведению всех весов различных уровней по данному пути (в качестве отдельных путей можно рассматривать все направления, ведущие к целям первого уровня).

Итак, «дерево целей» позволяет четко и последовательно установить конкретные цели каждого уровня, которые являются средством достижения целей более высокого уровня, выявить взаимосвязи и взаимозависимости между ними, на основе чего определить конкретные пути их достижения.

Для выработки оптимального управленческого решения по данному вопросу могут быть использованы различные подходы, основанные на методах исследования операций, линейного программирования и т.д.

Рассмотрим схему ситуационного анализа как одного из методов маркетингового исследования, направленного на принятие определённого управленческого решения.

Будем считать, что при работе с клиентами-физическими лицами ПОВ оказывает следующие услуги:

а) покупка-продажа валюты;

б) конверсия;

в) размен банкнот;

г) обмен банкнот;

д) денежные выплаты по картам кредитных союзов;

е) погашение дорожных и банковских чеков.

1. Прогноз ёмкости рынка

2. Обоснование проведения валютно-обменных операций

3. Разработка предложений по оптимизации, повышению качества услуг

4. Формирование видов операций

5. Эффективность рекламы

6. Эффективность стимулирования спроса

7. Эффективность управления сотрудниками

8. Совершенствование организации, планирования, координации финансовой деятельности

9. Эффективность дилинговой политики

10. Эффективность маневрирования денежными ресурсами

11. Интеграция политики всех участников деятельности

12. Строгое выполнение должностных инструкций исполнителями нижнего уровня.

13. Аналитический разбор предлагаемых услуг

14. Выявление текущих и перспективных потребностей населения

15. Изучение требований клиентов к видам и качеству услуг

16. Изучение и прогнозирование конъюнктуры данного сегмента рынка

17. Изучение потребительских характеристик услуг

18. Мотивация потребления услуг и закономерности поведения клиентов

19. Изучение реакции рынка на новый банковский продукт

20. Сегментация рынка и типология потребителей

21. Эффективность стимулирования сотрудников

22. Анализ эффективности деятельности пунктов обмена валюты

23. Информационное и программное обеспечение

24. Расширение использования служб инкассации

25. Сокращение затрат до оптимального уровня

26. Установление оптимальных производственных связей

27. Обучение новым видам услуг

28. Аттестация сотрудников

Итак, будем считать, что рассматриваемый ПОВ предлагает максимально возможный выбор услуг для подобных структурных единиц банков, ориентированных на неторговое обслуживание.

Рассматриваемая ниже модель ситуационного анализа фактически является маркетинговым исследованием рынка. По определению Британского института управления, «…маркетинг — это один из видов творческой управленческой деятельности, который содействует расширению производства, торговли и увеличению занятости путём выявления запросов потребителей и организаций, а также разработке исследований для удовлетворения этих запросов; маркетинг связывает возможности производства с возможностями реализации товаров и услуг, обосновывает характер, направление и масштабы всей работы, необходимой для получения прибыли в результате продажи максимального количества продукции конечному потребителю».

Данное определение хоть и трактует маркетинг в более узком смысле — как один из видов управленческой деятельности, но раскрывает его цели, задачи и значение.

Т. Левитт, один из известных маркетологов, под маркетингом понимает «деятельность, направленную на получение фирмой информации о потребностях потребителя продукции или услуг с тем, чтобы фирма могла разработать и предложить ему адекватные товары и услуги».

Маркетинговое исследование — сложное социально-экономическое исследование, базирующееся на применении системного анализа, программно-целевых методах разработки и принятия управленческих решений. Оно включает в себя достижения конкретных уровней экономики, теории управления, математической статистики, социальной психологии и содержит целый арсенал форм и методов организации, планирования и стимулирования сбыта продукции, исследования и прогнозирования рынка, потребностей и спроса, формирования спроса и т. д.

Наметим схему, которой можно воспользоваться при анализе.

Для того чтобы заострить внимание на данной проблеме, приведём два примера из истории денег, когда такая крупнейшая организация, как Казначейство США, не проведя корректного ситуационного анализа, была вынуждена прекратить эмиссию новых денег. Основная ошибка в этих случаях скрывалась в игнорировании готовности и желания населения их использовать.

Таким образом, две попытки Казначейства США уменьшить расходы на снабжение населения двумя новыми типами наличных денег окончились неудачей. В течение двух лет, в семидесятых годах, печатались двухдолларовые банкноты, не выпускавшиеся с 1966 года. Казначейство надеялось сэкономить около пяти миллионов долларов в год на издержках по печатанию денег, заменяя однодолларовые банкноты вдвое меньшим количеством двухдолларовых банкнот. Одной из причин неудачи было то, что первые банкноты было слишком легко спутать со вторыми. Люди явно предпочитали банкноты с большей разницей номиналов, например, в 1 и 5 долларов, а не в 1и 2 доллара. Кроме того, многие почему-то считали, что двухдолларовые бумажки приносят несчастье.

В 1979 году Казначейство снова попыталось снизить издержки эмиссии, начав выпуск однодолларовой монеты «Сьюзен Б. Энтони». Планировалась значительная экономия, поскольку срок годности монеты в среднем равен 15 годам (бумажная купюра живёт не более 18 месяцев). Казначейство также полагало, что, поскольку инфляция привела к росту уровня цен, то людям будет гораздо удобнее использовать одну большую монету, чем несколько маленьких,

Население, однако, не приняло доллар «Сьюзен Б, Энтони». Это произошло по двум причинам. Во-первых, по размеру эта монета была слишком похожа на монету достоинством в четверть доллара. Многие люди, шаря в карманах в поисках мелочи, просто путали эти монеты. Во-вторых, Казначейство не учло того обстоятельства, что люди практически всегда предпочитают бумажные деньги монетам.

Суть вопросов ситуационного анализа

Для того чтобы определить цели и задачи рыночной стратегии, надо, в первую очередь, ответить на вопросы «Где мы сейчас?» и «Как мы себя чувствуем?». Ситуационный анализ даёт процедуру выработки надёжной информации, касающейся:

а) изменений в экономической среде;

б) деятельности конкурентов;

в) услуг банка и его клиентов;

г) внутренней ситуации в банке и характеристик персонала.

Назначение этой информации и ее анализа — получить ясную картину сильных и слабых сторон банка на рынке валютно-обменных операций и отразить в стратегических целях.

Другими словами, ситуационный анализ переводит сегодняшнее положение банка в его перспективное состояние посредством оценки текущей рыночной позиции банка, ограничивающих факторов и, наконец, суммирует эту информацию в свете будущих проблем и возможностей.

Ситуационный анализ должен быть формальным, изложенным в письменной форме в виде отчётов маркетологов, так как все склонны к широким обобщениям, часто безосновательным, до тех пор, пока мысли и идеи не зафиксированы на бумаге.

Сотрудники департамента маркетинга часто не бывают вовлечены во все стадии планирования и потому не могут вполне точно осознавать основу той или иной оценки положения банка, а отсюда могут вовсе не понимать финансового или рыночного плана. Ситуационный анализ, проводящийся в письменной форме, делает менее болезненным преодоление такого «провала безразличия» и, учитывая каждую деталь, служит эталоном для оценки тех компонентов процесса планирования, которые станут основой для рекомендаций при выработке самого финансового плана.

Известно столько же методов анализа текущей ситуации, сколько и самих финансовых структур. Это должно вести не к разочарованию, а к пониманию того, что каждый банк устанавливает свои собственные процедуры планирования, чтобы учесть требования конкретной ситуации и всеобъемлющие цели банка. Самая распространённая схема ситуационного анализа приводится ниже:

а) анализ общей конкурентной ситуации на рынке валютнообменных операций;

б) анализ экономической обстановки и тенденций ее развития;

в) внутренний самоанализ банка.

Используя выделенное как ориентир, рассмотрим каждый раздел ситуационного анализа, требования к данным и некоторые методы подведения итогов применительно к Некоторому Банку.

Анализ общей конкурентной ситуации на рынке валютно-обменных операций

Анализ конкурентной среды фактически состоит из сравнения операционной статистики и услуг, предлагаемых Некоторым Банком, с операциями его конкурентов. Цель такого анализа — оценить деятельность банка на фоне работы конкурентов. Это поможет лучше понять как сильные, так и слабые стороны Некоторого Банка,

Надежный индикатор конкурентной силы — доля на рынке услуг — определённая часть доступного рынка банковских услуг, охватываемая операциями. Таким образом, важно всегда стремиться к использованию возможностей роста и повышению прибыльности.

При оценке конкурентной среды необходимо рассмотреть следующие факторы:

1. Существующие и вновь возникающие конкуренты.

2. Изменения в политике и услугах конкурентов, которые могут повлиять на долю занимаемого Некоторым Банком рынка: время обслуживания, курсы продажи-покупки валюты, процентные тарифы на услуги, другие нововведения и введение специального обслуживания.

3. Изменения в расстановке ключевых специалистов в банках-конкурентах, способные повлиять на потенциал Некоторого Банка.

4. Особенности антуража ПОВ: размещение, удобство подъезда, новизна зданий, привлекательность в целом.

5. Деятельность конкурентов в области рекламы и продвижения своих услуг на рынок.

Часть факторов можно определить, общаясь с клиентами конкурентов или с самими конкурентами, либо направлением служащих своего департамента маркетинга «купить» ту или иную услугу в банке-конкуренте.

По всем или только по выделенным конкурентам составляется карта сервисного шоппинга

в виде одной или нескольких таблиц.

Таблица 1

| Число банков, в ПОВ которых осуществляются операции

|

| 199… год |

Только вал. обмен

|

Плюс карты

|

Плюс чеки

|

| Январь |

10 |

5

|

8

|

| Февраль |

40 |

20 |

10

|

| Март |

45 |

24 |

12 |

| Апрель |

80 |

31 |

17 |

| Май |

112 |

37 |

21 |

| Июнь |

115 |

37 |

28 |

| Июль |

110 |

44 |

32 |

| август |

110 |

49 |

35 |

| сентябрь |

110 |

53 |

32 |

| октябрь |

100 |

53 |

32 |

| ноябрь |

102 |

56 |

33 |

| декабрь |

102 |

55 |

33 |

Итак, к декабрю 1997 года в данном секторе рынка конкурируют 190 банков. При этом только 33 банка предлагают полный комплекс Услуг.

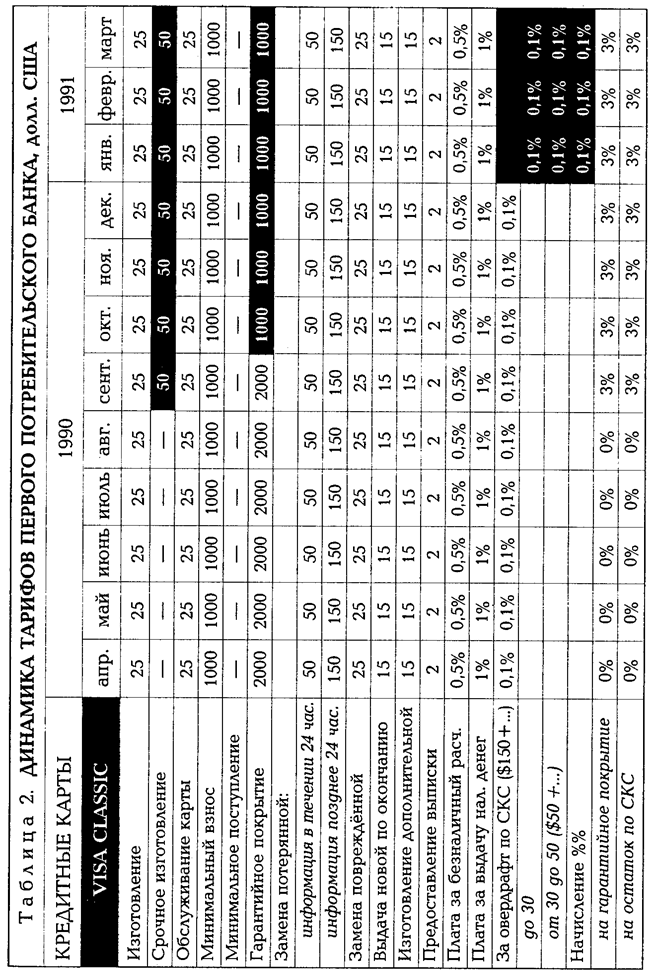

Маркетологи выяснили, что среди данных банков за год новые формы услуг рекламировало только пять. Остановившись на данных пяти банках как на основных конкурентах, рассматриваем динамику тарифов и комиссий за услуги. Это можно сделать, составив таблицы (Таблицу

2), в которых отражены наименование банка конкурента и динамика тарифов по каждой услуге.

При углублённом изучении ситуации в банках-конкурентах выяснилось, что во Втором и Третьем потребительских банках созданы аналитические отделы, куда приглашены специалисты из Центрального Экономико-статистического института, помимо этого, в Третьем потребительском банке создан отдел трастовых консультаций при поддержке французского инвестиционного фонда.

Привлекательность ПОВ банков-конкурентов можно оценить, разработав балловую систему оценки. Данную часть описывать нет смысла, так как слишком отличаются требования клиентуры по разным регионам. Банковские маркетологи должны определить спрос со стороны клиентов в зависимости от антуража ПОВ. Можно лишь наметить основные моменты, требующие оценки:

- близость магистралей;

- близость торговых центров;

- людские потоки;

- удобство подъезда автотранспортом;

- наличие указателей и рекламных щитов;

- наличие специализированной охраны,

Итак, проводя выборочный сервисный шоппинг, получаем представление об общей конкурентной ситуации на данном секторе рынка.

Анализ экономической обстановки и тенденций ее развития

Банкир не должен вступать в конкурентные игры, пока не поймет, какое место в данном секторе рынка он должен занять. Цель анализа рыночной обстановки и ее тенденций — определение своей ниши. В идеале мы должны точно предсказать, какой будет экономическая обстановка, посмотрев на адекватные показатели рентабельности за прошедшие годы и тенденции, заложенные в предшествующие периоды.

В целом, взгляд на экономическую обстановку должен включать следующие разделы данных:

- демографические характеристики нашего региона:

- динамика занятости;

- строительная активность;

- розничный сектор экономики;

- экономические решения и прогнозы администрации региона.

В идеальной ситуации данные, собранные нами, должны точно предсказать оперативные результаты деятельности нашего банка. Однако в реальности на деятельность банка влияет слишком много факторов. Поэтому банкир, планируя свой маркетинг, может прийти к тому, что документы по собственному бизнесу превратятся во второстепенный пыльный архив. Одно из правил сбора информации состоит в том, чтобы вовремя решить, достаточно ли данных собрано, и принять решение без увеличения расходов на сбор данных до бесконечности.

Для определения достаточности информации полезно сосредоточиться на главных стратегических позициях данного сектора рынка. Мы уже затрагивали понятие «стейкхолдеры» и говорили, что свой анализ строим с позиции инсайдеров, но рынок удовлетворяет потребности аутсайдеров, поэтому стратегические позиции занимают:

1) те, кому нужны банковские услуги;

2) те, кто имеет достаточные деньги, чтобы использование наших услуг делало нас рентабельным;

3) те, кто просто готов потратить деньги на наши услуги. Подойдем с этой точки зрения к деятельности Некоторого Банка.

Кто нуждается в услугах Некоторого Банка?

Собирая демографические данные для банковских целей, важно определить их достаточно широко. Здесь и рост населения, и возрастная структура, распределение по доходу, образование и т.д.

Демографические данные относятся к сорту «приблизительных» переменных, которые объясняют потребность в услугах, предоставляемых ПОВ, но вряд ли точно определят уровень данных потребностей.

С сожалением отмечаем, что собирание данных, приведённых далее, является трудоёмким и дорогостоящим процессом. Здесь во многом играют роль личные связи маркетологов с теми структурами, которые обладают подобной информацией.

По тем конкретным цифрам, которые по результатам исследований мы проставим в Таблице 3, можно определить, что:

- общая численность населения региона растет/падает при сохранении относительно стабильного/нестабильного соотношения постоянно и временно проживающих;

- общее число семей увеличивается/уменьшается;

- налицо рост/падение числа семей с уровнем месячного дохода выше среднего;

- население в целом становится все более/менее образованным.

Данные показатели дадут возможность сделать вывод об увеличении заинтересованности в услугах ПОВ.

Таблица 3

| Демографические характеристики населения |

| Показатели |

Январь 199.. |

… |

Декабрь 199.. |

% к январю |

| Общие |

| Численность населения |

| Численность приезжих |

| Семейный доход |

| Всего семей |

| С месячным доходом: |

| от $100 до $200 |

| $200 — $300 |

| $300 — $400 |

| $400 — $500 |

| $500 — $700 |

| $700 — $1000 |

| $1000 — $1500 |

| $1500 — $2000 |

| $2000 — $5000 |

| $5000 — $10000 |

| Свыше $10 000 |

| Средний доход |

| на одну семью |

| на душу населения |

| Возрастное |

| распределение |

| от 1 до 3 лет |

| от 3 до 6 лет |

| от 6 до 17 лет |

| от 17 до 25 лет |

| от 25 до 60 лет |

| свыше 60 лет |

| Образование |

| Начальная школа |

| Среднее образование |

| Высшее образование |

Кто может платить за услуги ПОВ и кто в состоянии их оказывать?

Фактически, на основании полученных данных должен формироваться список потенциальных клиентов Некоторого Банка в данном секторе рынка с учетом того, что они также являются потенциальными клиентами для наших конкурентов.

При анализе данных для Москвы напрашивается вывод, что 20% населения являются потенциальными клиентами ПОВ. Среди гостей столицы и транзитников 80% — потенциальные клиенты. Считая, что в Москве проживает 10500000 человек и такое же количество гостей и транзитников, получим, что потенциальных клиентов 10500000 человек. Если каждый воспользуется услугами ПОВ, проведя через них хотя бы 50 долл. в месяц, то ёмкость денежного потока составит 525 млн. долларов. Но данная оценка емкости сильно занижена.

Занижение емкости денежного потока данного сектора рынка обусловлено тем, что существуют крупные клиенты на рынке операций с наличной валютой, не являющиеся частными лицами, или частные лица, представляющие интересы юридических лиц или группировок частных лиц. К сожалению, эти реалии не зависят от роста доходов на душу населения, от покупательной способности населения и уровня его образования.

Наряду с определением того, кто может платить за услуги ПОВ, обычно рассчитывается капитальный минимум для выхода на рынок. Здесь речь пойдёт только о вложениях, расчёте оперативных затрат на год, которые делает банк-инсайдер при организации у себя такой структурной единицы, как ПОВ.

Капитальный минимум можно рассчитать исходя из приложения № 2 к Инструкции ЦБ РФ от 27 февраля 1995 года №27 «О порядке организации работы обменных пунктов на территории Российской федерации, совершения и учета валютно-обменных операций уполномоченными банками».

- стоимость модуля кассовой кабины 4 класса защиты в комплекте составляет 20000 долларов США;

- стоимость оргтехники и оборудования составляет 5000 долларов США;

- расходы на указатели и дополнительную сигнализацию составляют 2500 долларов США;

- оперативные затраты в течение года 50000 долларов США.

Итак, капитальный минимум для выхода на рынок с одним ПОВ составляет 77500 долларов США (при организации ПОВ вне состава кассового узла).

Готовность платить за услуги ПОВ

Один из способов измерения готовности населения хранить и тратить наличные деньги — анализ традиционных потребительских предпочтений и привычек, а также постоянных доходов, за счёт которых население покупает услуги.

Самой стойкой привычкой у населения, несмотря на введение валютного коридора, является хранение сбережений в твердой иностранной валюте (в настоящий момент статика показывает уменьшение данного показателя). Это объясняется не только недоверием к национальной валюте и государственным финансовым органам, но и просто удобством в расчётах и хранении. Отсутствие услуг, обеспечивающих удобное хождение национальной валюты, порождает массу проблем, связанных с пересечением границ бывших союзных республик, поездок за покупками и на отдых в другие суверенные государства.

Поэтому готовность пользоваться услугами ПОВ достаточно велика, хотя продление валютного коридора скажется на падении операций покупки-продажи и увеличении доли операций с чеками и картами кредитных союзов.

При территориальном размещении ПОВ следует учитывать готовность клиентов расплачиваться потребительской валютой в предприятиях розничной торговли, куда традиционно стекается большая часть денежных запасов. Поэтому следует внимательно следить за оборотом этих предприятий. Годовой обзор выстроил их в следующем порядке по готовности клиентов произвести рублёвые расчёты, расставшись с потребительской валютой:

- автомобильные дилеры;

- рестораны и другие подобные предприятия;

- специализированные магазины;

- продовольственные магазины;

- универсальные магазины;

- аптеки и медицинские учреждения;

- магазины отделочных и строительных материалов;

- мебельные и хозяйственные магазины. (В настоящий момент в связи с прекращением оборота иностранной валюты на территории РФ в качестве средства платежа этот список сильно уменьшился).

Из приведённого анализа экономической среды очевидны два общих заключения. Во-первых, назначение сбора данных — создать относительно дешёвым способом подробную картину рынка, его состава, тенденции роста и сокращения. Во-вторых, данные можно и нужно получить наиболее дешёвым способом, а то и без затрат из вторичной, уже готовой к употреблению информации, которая даёт широкие характеристики значимых изменений в большей степени, чем специфические заключения.

Анализ внутренней ситуации в банке

Назначение данного раздела ситуационного анализа — выяснить как можно больше о Некотором Банке. Здесь отметим такие области, как: качество оборудования, профессионализм персонала, программа контактов с клиентами, технология предложения клиентам услуг банка, управленческий и административный персонал. Некоторому Банку будет трудно оценить свои сильные и слабые стороны, не посмотрев на своё отражение в зеркале рынка.

Важный источник информации, который обычно игнорируют, — внутренняя отчетность банка по проводимым операциям. Этот источник сведений обычно остаётся вне поля зрения по двум причинам:

1. Данная информация обычно собирается не для целей маркетинга, а потому опускается в плановом процессе. Она как бы относится к «фискальной» информации, необходимой для бухгалтерских отчётов, для отчётов в вышестоящие и налоговые органы.

2. Даже если потенциал такой информации осознаётся руководством, то нет попыток свести её в агрегированный вид (не разрабатывался финансовый план и методы его корректировки) для предоставления специалистам по маркетингу. Это означает, что одним из первых шагов ситуационного анализа должен стать внутренний анализ соответствующих данных о рынке, уже имеющихся в распоряжении (ретроспективный анализ). Надо разбираться с теми данными, которые уже присутствуют, и создавать схему доведения их до сведения соответствующих сотрудников.

Значительный объём данных для нужд маркетинга можно найти во вторичных источниках (под вторичными источниками понимают данные информационных бюллетеней, отчеты, публикуемые каким-либо органом или службой). Так как вторичные и внутренние источники значительно дешевле и не требуют больших затрат времени на их получение, их стоит использовать в первую очередь. Однако часто внутренние и вторичные источники — это устаревшая или неадекватная информация. В такой ситуации у банка нет альтернативы сбору первичных данных, либо специальной их обработке для конкретной цели ситуационного анализа. Информация о характеристиках потребителей и их предпочтениях, как и ранее представленная информация о конкурентах, часто получается как раз в результате рыночного исследования.

Формирование контроля над рыночной средой

Выполняя поставленные перед собой задачи и работая с показателями, банк сталкивается с явно неподконтрольными факторами окружающей обстановки. Экономические условия, действия конкурентов, изменения в социальном и культурном уровне населения, политические и юридические изменения — всё это банк должен принять как данность, если собирается оставаться прибыльным. Однако, моделируя, координируя, формируя определённым образом спектр своих услуг, банк сам выбирает свой путь.

Рыночный комплекс услуг любой коммерческой структуры в целом подразумевает четыре относительно контролируемых компонента:

- продукты или услуги, которые она собирается предлагать на рынке (для ПОВ это работа с чеками, с картами кредитных союзов, с расширенным ассортиментом валют и операций с банкнотами);

- тарифы или расценки по этим услугам (комиссии за выдачу наличных денег по кредитным картам, курсы покупки-продажи валюты и т. д.);

- систему доведения услуг до потребителя (местонахождение ПОВ, наличие банкоматов, обслуживание клиентов, не выходящих из автомобилей и т. д.):

- программу продвижения на рынок услуги или продукта (реклама через средства массовой информации, почтовая реклама, указатели, щиты, дисплеи, прямые контакты и т. д.).

Программа действий Некоторого Банка (стратегия и тактика) включает затем разработку рыночного набора компонентов таким образом, чтобы удовлетворить потребности целевой группы настоящих и потенциальных клиентов (сегмента рынка), реализовать намеченные задачи и достичь намеченных показателей.

Даже в небольшом банке возможности для разработки программы действий широки. Было бы слишком претенциозно заявлять, что есть процедура или формула, гарантирующая успех в формулировке стратегии или тактики. Наиболее подходящая программа действий должна быть основана на реалиях нашего рыночного положения.

Хотя программа действий должна базироваться на учёте факторов отечественной рыночной ситуации и на российском рыночном опыте, следует учесть несколько общих соображений:

а) разработка стратегии и тактики должна быть последовательной, а не одновременной.

Нельзя одновременно разрабатывать стратегию и тактику. Руководители банка должны вначале проанализировать все возможные подходы, варианты решения заявленных рыночных задач и показателей. Только после того, как число возможных вариантов сократится, и останутся те из них, которые наиболее разумны и адекватны ресурсам банка, можно переходить к тактическим деталям. Для этого есть две причины. Во-первых, внимание к деталям, необходимое при выборе тактики, сужает диапазон стратегических вариантов. Надо стараться не упустить из виду потенциально доходную и менее затратную стратегию. Во-вторых, сосредоточение на вопросах тактики отнимет время управленческого персонала и деньги;

б) учесть все возможные стратегии.

Возможно, особенно часто встречающиеся ошибки при формальном рыночном планировании — упущение из виду альтернативных вариантов достижения банком своих задач и показателей. Лучший способ избежать этого — вовлечение в разработку стратегии нескольких Человек. Помимо этого, существует Дополнительная выгода — тот, кто предложил стратегию, будет реализовывать её более ответственно;

в) стратегия и тактика должны иметь оценку в свете задач и ресурсов банка.

После того, как отобраны потенциальные варианты стратегии, каждый из них рассматривается в свете целей, задач банка, других маркетинговых стратегий, имеющихся ресурсов.

Руководство менеджментом должно определить, какие ресурсы банка (кадровые, финансовые, технологические) имеются для реализации предложенной стратегии;

г) тактика должна раскрывать каждый элемент набора рыночных услуг.

Известно, что тактика — это конкретные инструменты реализации стратегического плана. Каждое положение тактики должно включать:

- описание услуги;

- тарифы на неё;

- схему доведения услуги до потребителя;

- инструкцию по работе для персонала.

В некоторых случаях, например при освоении новых видов услуг, нужно разработать все четыре элемента. В других случаях может потребоваться только один из них или описание нескольких факторов комплекса рыночных услуг. При этом важно не упустить какой-либо ключевой фактор рыночного комплекса, от которого зависит конечный успех тактики и стратегии;

д) должны быть определены соответствующие ресурсы.

Большинство программ действия требуют привлечения финансовых, людских и технологических ресурсов. Маловероятно, что банк сможет рассматривать различные стратегии или распределять индивидуальные обязанности без учета потребных ресурсов. График распределения ресурсов необходим уже при постановке и оценке задач и плановых показателей;

е) внутреннее взаимодействие должно быть расписано по исполнителям.

Совершенно ясно, что сотрудники банка, привлекаемые к выполнению тактических мероприятий, должны быть полностью осведомлены о сути этих мероприятий и графике их реализации. Этот важный тактический шаг нельзя проводить в устной форме. У каждого служащего должна быть своя (оформленная письменно) должностная инструкция. Если это правило выполняется, возможность недопонимания или ссылки на недопонимание сводится к минимуму;

ж) проставление контрольных точек.

Для каждого мероприятия должен быть определён не только временной интервал, но также и критерии его реализации. Служащий обязан получать от менеджера подтверждение того, что намеченные показатели выполняются точно и в срок.

Как мы и планировали в начале моделирования ситуации, нам пришлось не только наметить основные задачи и направления ситуационного анализа, но и подойти к вопросам стратегического управления. Безусловно, это предмет отдельной работы со своими серьёзными методиками и кругом вопросов.

Теоретические вопросы

Вопрос 1.

Отличие маркетинга от коммерческих усилий по сбыту.

Ответ на этот вопрос вытекает из основных определений, касающихся сущности и функций маркетинга как системы управления торгово-производственной и любой другой коммерческой деятельностью.

Принципы маркетинга

- отражают сущность маркетинга, вытекают из его современной концепции, предполагают эффективное достижение целей маркетинговой деятельности.

Основные принципы маркетинга:

1. производство продукции, основанное на точном знании потребностей покупателей, рыночной ситуации и реальных возможностей предприятия;

2. наиболее полное удовлетворение потребностей покупателя, обеспечение его средствами или комплексом средств для решения конкретных проблем (альтернативный принцип - производство товаров и услуг с последующим поиском сбыта);

3. эффективная реализация продукции и услуг на определенных рынках в запланированных объемах и в намеченные сроки;

4. обеспечение долговременной результативности (прибыльности) производственно-коммерческой деятельности предприятия, что предполагает постоянный задел научно-технических идей и разработок для подготовки производства товаров рыночной новизны;

5. единство стратегии и тактики производителя в целях активной адаптации к изменяющимся требованиям покупателей при одновременном воздействии на формирование и стимулирование потребностей.

Функции маркетинга

– взаимосвязанный комплекс действии включающий: анализ внутренней и внешней среды, в которой действует предприятие; анализ рынков; анализ потребителей; изучение конкурентов и конкуренции; изучение товаров; формирование концепции нового товара; планирование производства товара на основе маркетинговых исследований; планирование товародвижения, сбыта и сервиса; формирование спроса и стимулирование сбыта; формирование и реализацию ценовой политики; разработку и реализацию маркетинговых программ; информационное обеспечение маркетинга; управление маркетингом (планирование, реализация и контроль за мероприятиями маркетинга с оценкой риска, прибыльности, эффективности

Из основных принципов и самого понятия современного маркетинга видно, что маркетинговая деятельность только тогда будет иметь законченный характер и приносить требуемый результат, когда производится комплекс мероприятий, направленных на продвижение товаров (работ, услуг, объектов интеллектуальной деятельности) к их конечному потребителю, в то время как коммерческие усилия по сбыту Некоторого товара всегда ограничены в своей направленности, и будут давать все наименьший результат при насыщении рынка данного товара и при появлении конкурентов.

Вопрос 24.

Поясните основные характеристики каждого этапа жизненного цикла товара (услуги), дайте ответные маркетинговые реакции фирмы (банка) на каждом из этапов жизненного цикла товара.

Некоторые ученые-экономисты считают, что товар представляет собой своего рода живой организм, развивающийся, как известно, в следующем порядке: зачатие – рождение – зрелость – старение и смерть.

По аналогии различают следующие этапы типичного жизненного цикла товаров: этап разработки товара, этап выведения товара на рынок, этап роста, этап зрелости, этап насыщения рынка, этап упадка.

Теория жизненного цикла товара справедлива для описательной модели, но не в случае составления прогнозной модели. Поэтому, несмотря на то, что некоторые товары и/или марки товара, как можно видеть, следуют своему жизненному циклу, маркетинг, который обладает силой воображения, позволяет другим товарам/марка товара предоставить новый и весьма прибыльный срок жизни, в то время как строгое следование теории «предсказывает» упадок.

С помощью теории жизненного цикла можно автоматически прогнозировать ситуацию. Если управление компании полностью доверится этой теории, то на этапе зрелости товар может быть лишен маркетинговой поддержки, чтобы освободившиеся средства направить на разработку товара субститута. Без поддержки маркетинга объем продаж товара неизбежно сократится и возникнет необходимость форсировать продвижение на рынок товара-субститута без надлежащей его технической проверки и рыночных испытаний, что в целом поставит компанию перед двумя неудачами вместо одного успеха.

Основные характеристики жизненного цикла товара (услуги)

| Разработка |

Выведение на рынок |

Рост |

Зрелость |

Насыщение рынка и упадок |

| Анализ возможностей производства продукции. Исследования и опытно-конструкторские разработки, маркетинговые исследования. Рыночные испытания. |

Поступление товара в продажу. Новая марка товара имеет кратковременные (монополистические) преимущества. |

Ответная реакция конкурентов. Быстро растущий рынок. Марка товара увеличивает или сокращает свою долю. Рост потребления на душу населения. Изменчивый, нестабильный характер. |

Стабилизация. Рост продаж, но все более медленными темпами, затем приостановка и в конце концов сокращение. Значительное число покупателей выбирают марку товара, то есть предпочтение марке становится существенным фактором, потребление на душу населения падает. |

Весь рынок сокращается. Возникает излишек мощностей. Возможны слияния фирм. Появляются товары заменители. |

Ответные маркетинговые реакции со стороны Руководства Организации на основных этапах жизненного цикла.

| Разработка |

Выведение на рынок |

Рост |

Зрелость |

Насыщение рынка и упадок |

| Маркетинговые исследования. Испытания |

Создание осведомленности о товаре. Работа по его принятию потребителем, создание предпочтения к марке. Максимизация монополистического преимущества. |

Проникновение в глубь рынка. Укрепление приверженности. Максимизация выгоды от первоначального продвижения товара. Распределение. «Устная» реклама. |

Отстаивание своей доли рынка. Захват доли рынка у слабых конкурентов. |

Апробация возможности отказа от производства товара. Поиск нового использования имеющегося имиджа. |

Финансовые цели на основных этапах жизненного цикла товара

| Разработка |

Выведение на рынок |

Рост |

Зрелость |

Насыщение рынка и упадок |

| Безубыточность |

Прибыль за счет продаж |

Максимальный объем прибыли |

Прибыль за счет сокращения издержек |

Сокращение затрат при уменьшении объема продаж |

Использованная литература:

1. А.Хоскинг., Курс предпринимательства, М.: Международные отношения, 1993. – 352 с.;

2. Виханский О.С., Стратегическое управление, М.: Изд-во МГУ, 1995 – 252 с.;

3. Введение в международный маркетинг, Новосибирск, 1990 – 56 с.;

4. Все о маркетинге. Сборник материалов для руководителей предприятий, экономических и коммерческих служб, М.: Азимут-Центр, 1992 –368 с.

5. Анализ эффективности валютно-обменных операций банка. – М.:РДЛ, 1996.

6. Настольная книга валютного дилера. – М.: Верба, 1992.

|