|

Банкротство

предприятий

и антикризисный

менеджмент

в современных

российских

условиях

Банкротство

- неизбежное

явление любого

современного

рынка, который

использует

несостоятельность

в качестве

рыночного

инструмента

перераспределения

капиталов и

отражает объективные

процессы структурной

перестройки

экономики.

Актуальность

и практическая

значимость

темы дипломной

работы обусловлена

рядом причин.

Во-первых, в

настоящее

время, в российской

экономике

ключевой проблемой

является кризис

неплатежей,

и добрую половину

предприятий

следовало уже

давно объявить

банкротами,

а полученные

средства

перераспределить

в пользу эффективных

производств,

что несомненно

бы способствовало

оздоровлению

российского

рынка.

Во-вторых, в

условиях массовой

неплатежеспособности

особое значение

приобретают

меры по предотвращению

кризисных

ситуаций, а

также восстановлению

платежеспособности

предприятия

и стабилизации

его финансового

состояния.

Данная деятельность

объединяется

понятием

антикризисный

менеджмент

и на сегодняшний

день весьма

актуальна и

перспективна.

Рыночная экономика

выработала

определенную

систему контроля,

диагностики

и, по возможности,

защиты предприятий

от полного

краха, или систему

банкротства.

Ее структура

отражена на

рис 1.2.

Целью создания

и приведения

в действие

механизмов

системы банкротства

в РФ является

необходимость

проведения

структурной

перестройки

всего народного

хозяйства в

соответствии

с рыночным

спросом населения

при условии

достижения

прибыльной

работы основных

производящих

товары и услуги

структур. Основные

участники

системы банкротства

представлены

на рис. 1.4.

Процедура

банкротства

в нашей стране

регулируется

Федеральным

законом "О

несостоятельности

(банкротстве)",

который вступил

в силу с 1.03.98

г.

В законе содержится

четкое определение

самого понятия

несостоятельности

(банкротства):

это признанная

арбитражным

судом или объявленная

должником

неспособность

должника в

полном объеме

удовлетворить

требования

кредиторов

по денежным

обязательствам,

если соответствующие

обязательства

не исполнены

им в течение

трех месяцев

с момента наступления

даты их исполнения.

Сам процесс

банкротства

состоит из ряда

сменяющих друг

друга процедур:

наблюдения,

внешнего управления,

конкурсного

производства.

Следует уяснить

существующие

объективные

условия для

массовой

несостоятельности

предприятий

и всего народно-хозяйственного

комплекса РФ.

Они порождены

прежде всего

непродуманностью

экономической

концепции и

стратегии

развития хозяйства

в условиях

рыночных отношений,

низким качественным

потенциалом

управленческих

кадров.

Политическую

и экономическую

нестабильность,

разрегулирование

финансового

механизма и

инфляционные

процессы следует

отнести к наиболее

значительным

факторам, ухудшающим

кризисную

ситуацию российских

государственных

и частных

предприятий.

Для оценки

глубины кризиса

на предприятии

и разработки

конкретных

мероприятий

по восстановлению

платежеспособности

необходимо

проводить

анализ финансового

состояния

фирмы, который

является основным

инструментом

антикризисного

менеджера.

В качестве

объекта анализа

я выбрал ОАО

«Тольятти-Хлеб».

Это крупное

предприятие

пищевой промышленности

города. Основной

вид деятельности

-производство

хлебобулочных,

кондитерских

и других товаров

народного

потребления.

ОАО "Тольятти-Хлеб"

имеет большое

значение в

рамках города,

так как трудоустраивает

более тысячи

двухсот человек

и обеспечивает

около половины

рынка хлебобулочных

изделий. Структура

управления

предприятием

представлена

на следующем

рисунке.

Анализируя

показатели

работы ОАО

«Тольятти-Хлеб»

за 1997-1999 гг. следует

отметить, что

несмотря на

общую кризисную

ситуацию, предприятие

наращивает

объем товарной

продукции в

стоимостном

выражении, о

чем свидетельствует

положительная

динамика выручки

при незначительном

росте активов.

Смотрите, пожалуйста,

рис. 2.1 и табл. 2.1.

В значительной

мере это обусловлено

постоянным

платежеспособным

неэластичным

спросом на

хлебобулочную

продукцию, а

также инфляционным

ростом цен.

На протяжении

рассматриваемого

периода ОАО

«Тольятти-Хлеб»

работало без

убытков, обеспечивая

относительно

стабильную

невысокую

величину прибыли.

Смотрите рис.

2.2. Это обусловливает

достаточно

низкий уровень

рентабельности.

Ниже нормативного

значения снизился

коэффициент

автономии

(смотрите табл.

2.3.) и, соответственно,

увеличился

коэффициент

соотношения

заемных и собственных

средств. Это

свидетельствует

о неустойчивом

финансовом

положении и

недостаточности

собственных

средств для

покрытия обязательств

общества. В

тоже время,

резкими, опережающими

рост выручки,

темпами увеличивалась

кредиторская

задолженность.

Эта тенденция

хорошо прослеживается

на рис. 2.2. Доля

кредиторской

задолженности

в общей сумме

источников

средств увеличилась

за 2 года с 23% до

56%. Очевидно, что

данная структура

источников

средств неудовлетворительна

и крайне рискованна,

т.к. ставит

предприятие

в жесткую зависимость

от финансового

положения своих

контрагентов,

а также делает

его очень

чувствительным

к изменениям

во внешней

среде, что негативно

сказывается

на платежеспособности.

Анализируя

ликвидность

предприятия

(смотрите табл.

2.8) необходимо

отметить, что

за рассматриваемый

период практически

все показатели

ликвидности

ниже своих

нормативных

значений и

имеют тенденцию

снижения, хотя

и замедляющимися

темпами. Обращаясь

к законодательно

установленным

критериям

признания

предприятия

неплатежеспособным

(это табл. 2.6), видно,

что и коэффициент

покрытия, и

коэффициент

обеспеченности

собственными

средствами

также ниже

своих нормативных

значений. Это

позволяет

сделать окончательный

вывод о неудовлетворительной

структуре

баланса ОАО

«Тольятти-Хлеб»

и неплатежеспособности

самого предприятия.

Важно отметить,

что именно в

следствие

значительной

доли кредиторской

задолженности

в структуре

источников

средств ОАО

«Тольятти-Хлеб»

показатели

ликвидности

имеют значения

ниже допустимых,

что и определяет

неплатежеспособность

предприятия.

В структуре

самой кредиторской

задолженности

наибольший

вес занимает

задолженность

по платежам

в бюджет и

внебюджетные

фонды. Так на

конец 1999 г. доля

этих долгов

составила более

половины всей

суммы кредиторской

задолженности.

Среди различных

способов

восстановления

нормальной

структуры

баланса следует

выделить возможность

проведения

реструктуризации

задолженности

по обязательным

платежам в

бюджет.

Данная процедура

регулируется

соответствующим

Постановлением

Правительства,

в соответствии

с которым

реструктуризация

является добровольным

делом предприятия-должника

при угрозе

принятия мер,

предусмотренных

законодательством

о банкротстве.

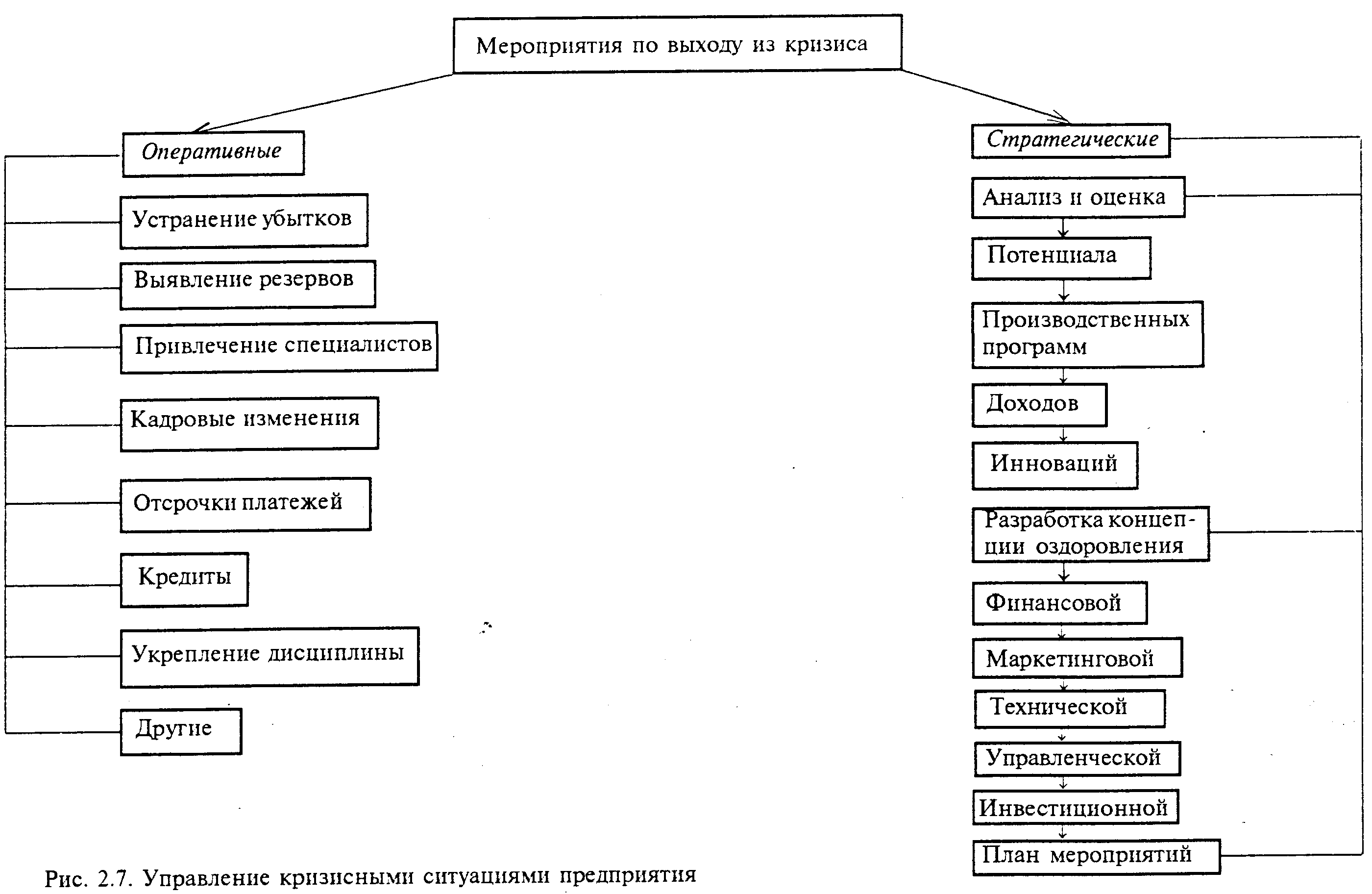

Среди прочих

оперативных

мероприятий

значительный

эффект может

принести так

называемая

демпинговая

ценовая политика,

направленная

на вытеснение

конкурентов.

Безусловно,

данную тактику

предприятие

не может применять

долго, т.к. это

связано со

значительными

издержками.

Однако расширение

рынка сбыта

за счет захвата

освободившихся

ниш позволит

увеличить

программу

выпуска продукции,

загрузить

оборудование

и выйти на проектные

мощности.

Максимальное

использование

имеющихся

ресурсов позволит

получить необходимую

экономию на

масштабе производства

и в дальнейшем

поддерживать

издержки производства

на достаточно

низком уровне,

что сгладит

неизбежное

обратное повышение

цен. Необходимо

также изменение

ассортимента

выпускаемой

продукции,

чтобы максимально

удовлетворить

запросы потребителей.

Предлагаемые

оперативные

мероприятия

позволят

стабилизировать

финансовое

состояние ОАО

«Тольятти-Хлеб»,

улучшить структуру

его баланса,

что сделает

предприятие

более привлекательным

для инвестора.

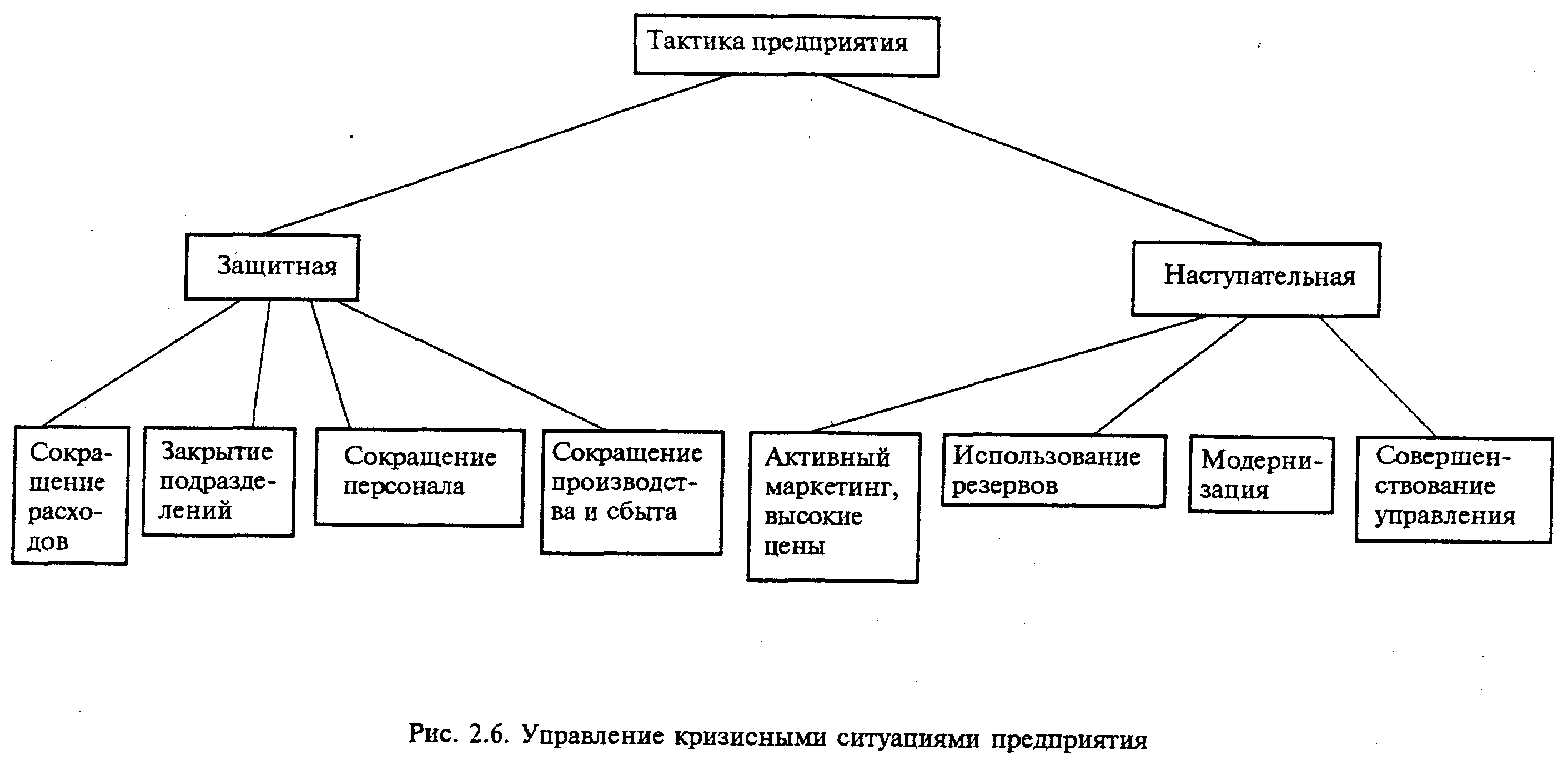

В свою очередь,

привлечение

внешних инвестиций

позволит реализовать

наступательную

тактику, для

которой характерно

применение

не столько

оперативных,

сколько стратегических

мероприятий.

В этом случае

наряду с экономными,

ресурсосберегающими

мероприятиями

проводятся

активный маркетинг,

изучение и

завоевание

новых рынков

сбыта, политика

более высоких

цен, увеличение

расходов на

совершенствование

производства

за счет его

модернизации,

обновления

основных фондов,

внедрения

перспективных

технологий.

Эти мероприятия

позволят найти

путь к финансовому

благополучию

фирмы.

Спасибо за

внимание!

Министерство

образования

Российской

Федерации

Волжский

университет

им. В.Н. Татищева

Кафедра

"Финансы и

кредит"

Допустить

к защите

заведующий

кафедрой

к.э.н., доцент

Левина Л.И.

______________________

«____»

__________2000 г.

ДИПЛОМНАЯ

РАБОТА

по

специальности

«Финансы и

кредит»

на

тему:

Банкротство

предприятий

и антикризисный

менеджмент

в современных

российских

условиях

Выполнил:

студент

группы ЭК-306

Челухин

Д.В.

Научный

руководитель:

Стеценко

Т.В.

Тольятти

2000

Содержание

Введение 4

1. Система банкротства

предприятий

в условиях

рыночной экономики

1.1. Формирование

системы банкротства

в РФ 7

1.2. Государственное

регулирование

отношений

несостоятельности

в РФ 13

1.3. Причины банкротства

предприятий 21

1.3.1. Общие факторы

возникновения

кризисных

ситуаций на

предприятии 21

1.3.2. Особые причины

неплатежеспособности

и банкротства

российских

предприятий 23

1.4. Антикризисный

менеджмент:

понятия и

инструменты 25

1.4.1. Понятие, цели

и задачи антикризисного

менеджмента 25

1.4.2. Методика

анализа финансового

состояния

предприятия

и оценки вероятности

банкротства 31

2. Диагностика

финансового

состояния

предприятия

2.1. Краткая характеристика

предприятия 41

2.2. Расчет финансовых

коэффициентов 42

2.3. Анализ расчетных

коэффициентов

и показателей 53

3. Пути выхода

из кризиса

3.1. Общие процедуры 56

3.2. Бизнес-план

– основной

документ для

инвестора 57

3.3. Рекомендации

по управлению

изменениями

организационной

структуры

предприятия 59

3.4. Оперативные

меры по стабилизации

финансового

положения

фирмы 70

Заключение 72

Список литературы 76

Приложения

Введение

Объективным

процессом

рыночной экономики,

основанной

на конкуренции,

является постоянный

переток капиталов

в наиболее

доходные сферы,

перераспределение

собственности

от неэффективных

хозяйствующих

субъектов к

эффективным.

Осуществляется

данное перераспределение

в значительной

мере посредством

процедуры

банкротства.

Поэтому в любой

цивилизованной

стране с развитой

экономической

системой одним

из основных

элементов

механизма

правового

регулирования

рыночных отношений

является

законодательство

о несостоятельности

(банкротстве).

На практике

можно отметить

наличие различных

понятий и определений

банкротства,

которыми оперируют

специалисты.

Так, юрист сошлется

на Закон о

банкротстве,

в соответствии

с которым факт

банкротства

должен быть

признан арбитражным

судом с соблюдением

всех установленных

правил и процедур;

банкир отметит

момент прекращения

платежей и

занесения

расчетных

документов

фирмы в соответствующую

картотеку

банка; экономист

попытается

рассмотреть

банкротство

как процесс,

в котором юрист

и банкир зафиксировали

лишь отдельные

признаки или

факторы.

Банкротство

является результатом

развития кризисного

финансового

состояния,

когда предприятие

проходит путь

от эпизодической

до устойчивой

(хронической)

неспособности

удовлетворять

требования

кредиторов,

в том числе по

обязательным

платежам в

бюджет и внебюджетные

фонды.

Разумеется,

сегодняшние

экономические

проблемы имеют

специфические

формы проявления.

Однако, как

свидетельствует

мировая практика,

банкротство

- неизбежное

явление любого

современного

рынка, который

использует

несостоятельность

в качестве

рыночного

инструмента

перераспределения

капитала и

отражает объективные

процессы структурной

перестройки

экономики.

Такое предназначение

банкротства

предопределено

самой сущностью

предпринимательства,

которое всегда

сопряжено с

неопределенностью

достижения

его конечных

результатов,

а значит и с

риском потерь.

Источниками

этой неопределенности

являются все

стадии воспроизводства

- от закупки

и доставки

сырья, материалов

и комплектующих

изделий до

производства

и продажи готовых

изделий.

Связь риска

и прибыли имеет

фундаментальное

значение для

понимания

природы

предпринимательства,

разработки

эффективных

методов его

регулирования.

В реальной

экономике

неопределенность

становится

источником

либо выигрыша,

либо убытка.

Причем выигрыш

и сверхприбыль

более удачливых

предприятий

образуется

за счет убытков

менее удачливых.

Из взаимообусловленности

фактора риска

и прибыли формируется

важнейшее

финансовое

понятие механизма

возникновения

банкротства.

Устранение

с рынка обанкротившихся

предпринимательских

структур -

непременное

условие эффективного

функционирования

рыночного

механизма.

Однако предотвратить

банкротство,

обеспечить

продолжительное

процветание

этих структур

- задача значительно

более важная.

Решению именно

этой задачи

подчинена

система мер,

именуемая

антикризисным

управлением.

Часто под таким

управлением

понимают либо

управление

в условиях

кризиса, либо

управление,

направленное

на вывод предприятия

из кризисного

состояния, в

котором оно

находится.

Однако подобная

трактовка

сущности

антикризисного

управления

ослабляет его

предотвращающую,

опережающую

направленность.

Поэтому стратегически

антикризисное

управление

начинается

не с анализа

баланса предприятия

за предшествующий

или текущий

периоды функционирования

и осуществления

чрезвычайных

мер по недопущению

несостоятельности,

а с момента

выбора миссии

фирмы, выработки

концепции и

цели ее предполагаемой

деятельности,

и включает

формирование

и поддержание

на должном

уровне стратегического

потенциала

фирмы, способности

обеспечивать

в течение длительного

периода конкурентное

преимущество

фирмы как на

внутреннем,

так и на внешнем

рынках.

Таким образом,

предметом

исследования

в данной дипломной

работе выступает

система банкротства,

как система

контроля, диагностики

и, по возможности,

защиты предприятий

от полного

краха, включающую

целый ряд логических

причинно-следственных,

организационных

и методических

средств, обеспечиваемых

государственными

органами власти.

Важнейшим из

этих элементов

является правовое

обеспечение

процесса банкротства.

В настоящее

время основным

нормативным

документом,

регламентирующим

процедуру

банкротства,

является Федеральный

закон “О несостоятельности

(банкротстве)”

от 8 января 1998 года

№ 6-ФЗ. Необходимость

принятия нового

закона была

обусловлена

не только

несовершенством

Закона «О

несостоятельности

(банкротстве)

предприятий»

1992 года, но и тем,

что вступил

в силу новый

Гражданский

Кодекс РФ.

Содержащиеся

в двух последних

нормативных

актах понятия

не состыковывались

друг с другом,

что вызывало

сложности при

рассмотрении

дел в арбитражных

судах.

Актуальность

и практическая

значимость

темы настоящей

дипломной

работы обусловлена

рядом причин.

Реформирование

экономики

России началось

и продолжается

на фоне глубокого

кризиса практически

всех ее сфер

и отраслей.

Низкая эффективность,

отсутствие

действенных

стимулов

предпринимательской

активности,

крупные структурные

диспропорции,

исчерпанные

ресурсы распределительной

системы - далеко

не полный перечень

наследия,

оставленного

нам административно-командной

системой. Негативные

последствия

либерализации

цен, кризис

российских

рыночных реформ,

обострили до

крайности

проблему

платежеспособности

и поставили

на повестку

дня вопрос о

предпосылках

массового

банкротства

предприятий.

В этих условиях

особую значимость

приобретают

мероприятия

по предотвращению

кризисных

ситуаций, а

также меры,

направленные

на восстановление

платежеспособности

предприятий

и стабилизацию

их финансового

состояния, т.е.

антикризисный

менеджмент.

Таким образом,

эффективное

функционирование

механизма

банкротства

и профессиональное

использование

стратегических

и тактических

мероприятий

антикризисного

управления

является одной

из наиболее

актуальных

и важнейших

задач на пути

построения

цивилизованного

рынка в России

и оздоровления

экономики

страны.

Основной целью

дипломной

работы является

освещение

проблемы банкротства

в целом с учетом

современных

российских

условий. Особое

внимание уделяется

системному

подходу к пониманию

процесса банкротства,

взаимосвязи

составляющих

его частей и

элементов.

Для достижения

цели дипломной

работы рассматриваются

следующие

задачи:

изучение

состава и структуры

механизма

банкротства;

изучение

нормативно-правовой

базы, регулирующей

процедуры

банкротства;

рассмотрение

общих и специфических

факторов и

признаков

возникновения

кризисных

ситуаций на

предприятии;

исследование

целей, задач

и методов

антикризисного

менеджмента,

а также их

практического

применения;

диагностика

финансового

состояния

конкретного

предприятия;

разработка

мероприятий

по выходу из

кризиса.

В качестве

объекта исследования

выступает

крупное предприятие

пищевой промышленности

г.Тольятти ОАО

"Тольятти-Хлеб".

Основной вид

деятельности

общества -

производство

хлебобулочных,

кондитерских

и других товаров

народного

потребления.

ОАО "Тольятти-Хлеб"

имеет большое

значение в

рамках города,

так как трудоустраивает

более тысячи

двухсот человек

и обеспечивает

более половины

рынка хлебобулочных

изделий.

Дипломная

работа включает

введение, три

главы, заключение,

список литературы

и приложения.

При написании

данной дипломной

работы была

использована

нормативно-правовая

база РФ, регулирующая

процедуры

банкротства

и смежные вопросы,

учебные пособия,

труды таких

российских

экономистов

как Балабанов

И.Т., Баканов

М.И., Иванов Г.П.,

Ковалев В.В.,

Мелкумов Я.С.,

Негашев Е.В.,

Уткин Э.А., Чепурин

М.Н., Шеремет

А.Д. и др., а также

зарубежных

исследователей

и аналитиков:

Ансофф И., Брю

С.Л., Ван Хорн

Дж.К., Макконнелл

К.Р.

1.Система

банкротства

предприятий

в условиях

рыночной экономики

1.1.Формирование

системы банкротства

в РФ

Становление

рыночной экономики

в РФ объективно

обусловливает

возникновение

и развитие

механизмов,

регулирующих

процессы

производства,

сбыта и потребления

товаров и услуг.

Достижение

оптимальной

инфраструктуры

производства,

соответствующей

потребностям

и платежеспособному

спросу субъектов

экономической

деятельности

(населения,

предприятий,

общественных

и государственных

организаций),

осуществляется

посредством

национального

рынка и складывающейся

в каждый данный

момент рыночной

ситуации. От

характера и

структуры

рыночных

потребностей,

способности

и возможности

ее предвидения,

прогнозирования

и соответствующего

реагирования

зависят судьба

предприятий,

производящих

товары и услуги,

подъем и падение

отдельных

предприятий,

направлений

и секторов

экономики.

Процесс неравномерного

развития экономики

и тем более

отдельных ее

частей, колебания

объемов производства

и сбыта, возникновения

значительных

спадов производства,

что характеризуется

как кризисная

ситуация,

следует рассматривать

не как стечение

неблагоприятных

ситуаций (хотя

для отдельного

предприятия

это может быть

и так), а как некую

общую закономерность,

свойственную

рыночной экономике.

Кризисные

ситуации, для

преодоления

которых не было

принято соответствующих

профилактических

мер, могут привести

к чрезмерному

разбалансированию

экономического

организма

предприятия

с соответствующей

неспособностью

продолжения

финансового

обеспечения

производственного

процесса, что

квалифицируется

как банкротство

предприятия.

Преодоление

этого состояния

требует применения

специальных

мер (процедур)

либо прекращения

деятельности

предприятия

и его ликвидации.

И это, как показывает

мировая практика,

также нельзя

рассматривать

как случайность.

Гибель значительной

части фирм, и

в особенности

вновь возникших,

зафиксированы

статистикой

банкротств

тех стран, где

эта статистика

ведется. Английские

исследователи

отмечают, что

до конца второго

года доживает

не более

20-30% вновь возникших

фирм.

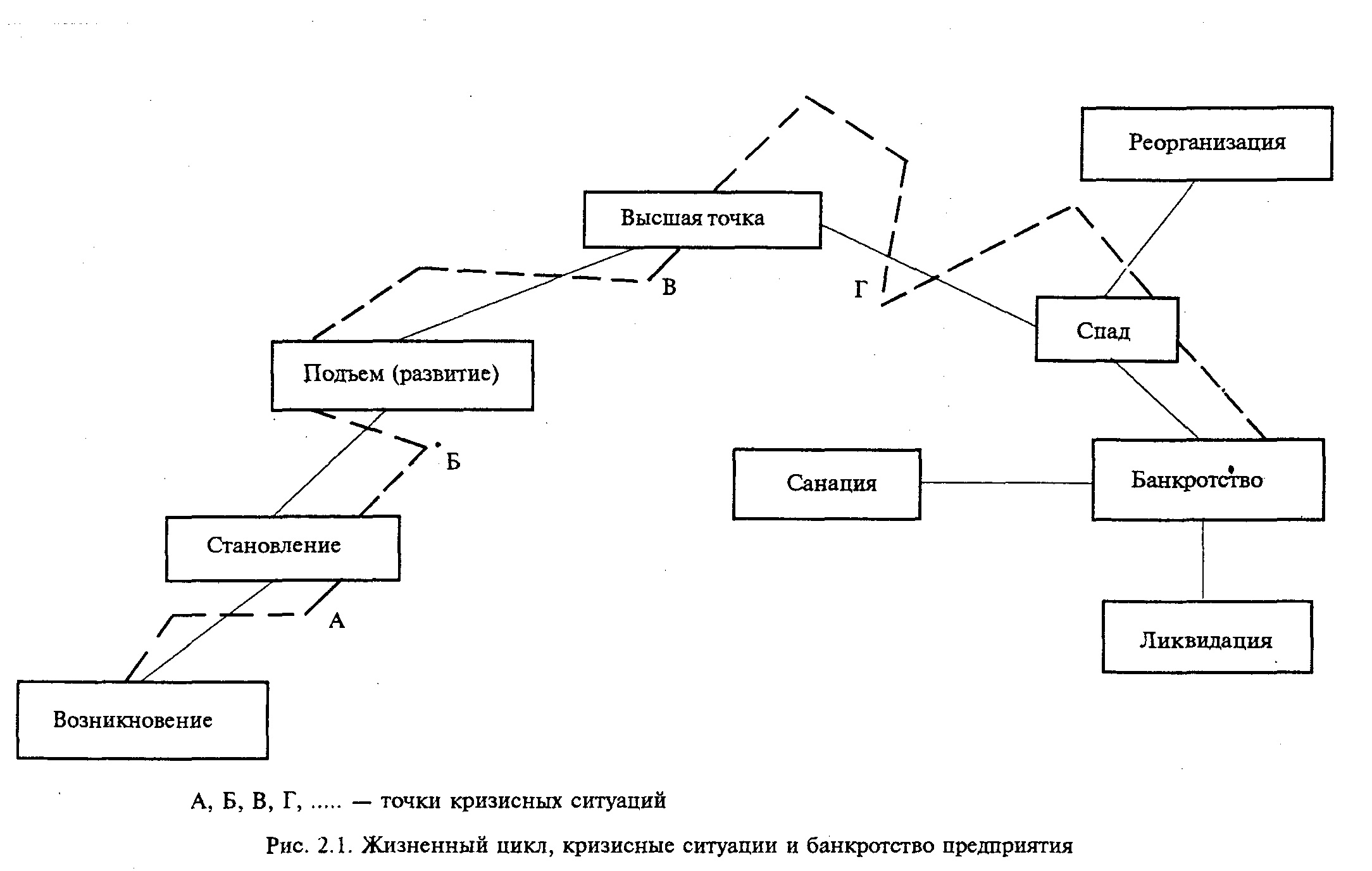

Другим обстоятельством,

также связанным

с закономерностями

рыночной экономики

и характеризующим

процессы

возникновения

кризисных

ситуаций и

банкротств,

является определенный

характер жизненного

цикла предприятия,

тенденции

существования

и развития

которого в

связи с практикой

возникновения

кризисных

ситуаций и

банкротств

иллюстрирует

Рис. 1.1.

Для каждого

предприятия

существует

предел роста

объемов деятельности,

при этом одни

и те же процессы

могут быть и

стимулирующими

развитие, и

тормозящими

его.

Американские

исследователи

зафиксировали

определенную

закономерность

возникновения

спада и подъема,

кризисных

ситуаций и

банкротств.

Она заключается,

во-первых, в

периодическом

возникновении

кризисных

ситуаций на

всех стадиях

жизненного

цикла предприятия,

а, во-вторых, в

математически

определенной

продолжительности

циклов спада

и подъема,

характерных

для фирм малого

и среднего

бизнеса. Так,

фаза подъема

в среднем длится

три года (от

1,1 до 7,7 лет),

а фаза падения

— 2,8 года (от

2 до 12 лет)

исследуемого

массива американских

фирм.

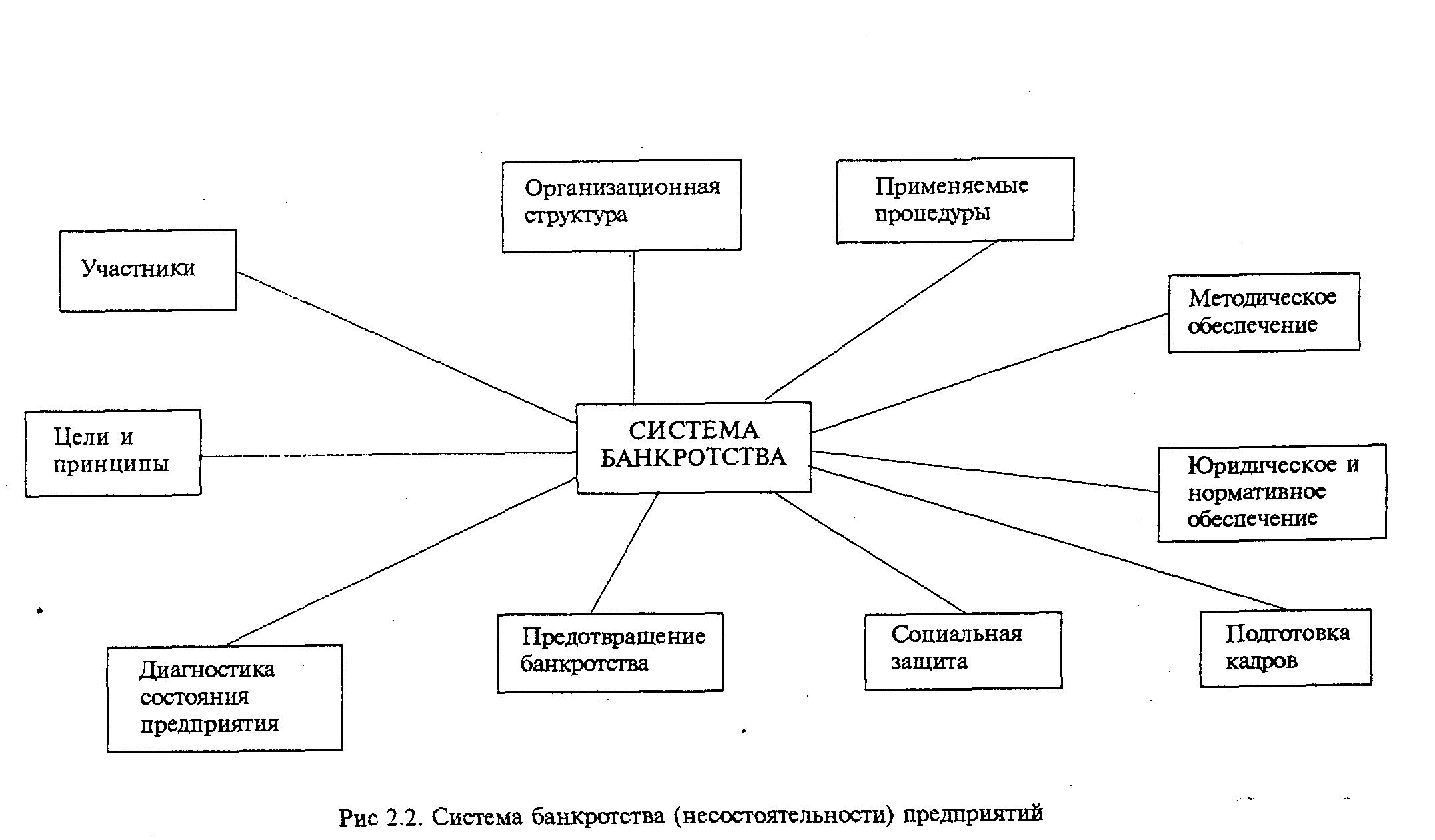

Рыночная экономика

на протяжении

многих десятилетий

и столетий,

являющаяся

основой развития

западных стран,

выработала

определенную

систему контроля,

диагностики

и, по возможности,

защиты предприятий

от полного

краха, или систему

банкротства

(Рис. 1.2). Достаточная

универсальность

этой системы

делает ее приемлемой

для разработки

с учетом особенностей

национальной

экономической

политики, механизма

защиты предприятий

и предотвращения

их от банкротства

в Российской

Федерации (РФ).

Рис. 1.1. Жизненный

цикл, кризисные

ситуации и

банкротство

предприятия

Рис. 1.2. Система

банкротства

(несостоятельности)

предприятий

Формирование

таких механизмов

в РФ было начато

с принятия

Указа Президента

Российской

Федерации «О

мерах по поддержке

и оздоровлению

несостоятельных

государственных

предприятий

(банкротства)

и применение

к ним специальных

процедур» (июль

1992 г.), Закона

Российской

Федерации «О

несостоятельности

(банкротстве)

предприятий»

(ноябрь 1992

г.), введения

ряда нормативных

документов,

регулирующих

финансовые

взаимоотношения

предприятий,

а также организации

государственных

органов, осуществляющих

контроль за

управлением

государственным

имуществом

и юридическим

исполнением

закона о банкротстве.

Система банкротства

(Рис. 1.2) включает

целый ряд логических

причинно-следственных,

организационных

и методических

средств, обеспечиваемых

государственными

органами власти.

Исходный пункт

системы банкротства

— установление

принципов и

целей, которые

должны быть

достигнуты

в результате

функционирования

ее механизмов.

Объективная

потребность

в приведении

структуры

производства

к реальному

платежеспособному

спросу, формируемому

рынком, составляет

основное звено

этой системы.

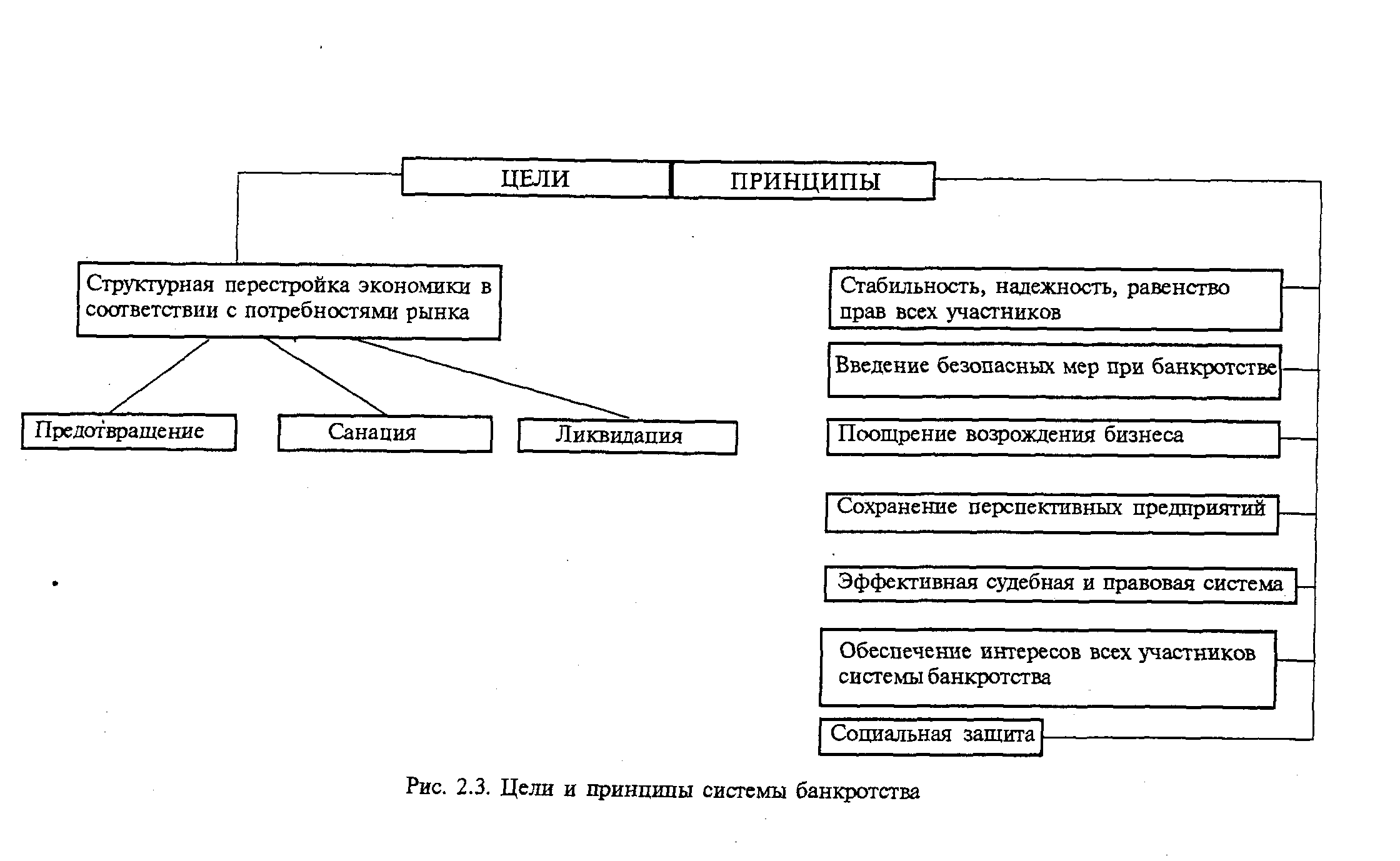

Целью создания

и приведения

в действие

механизмов

системы банкротства

в РФ является

необходимость

проведения

структурной

перестройки

всего народного

хозяйства в

соответствии

с рыночным

спросом населения

при условии

достижения

прибыльной

работы основных

производящих

товары и услуги

структур.

Как показывает

мировая практика,

эта цель достигается

при соблюдении

следующих

основных принципов

(Рис. 1.3):

установлении

единой стабильной

и надежной для

всех субъектов

хозяйствования

коммерческих

взаимоотношений,

прав и обязанностей

в ситуации

несостоятельности

или банкротства

предприятий;

предоставлении

возможности

честным должникам

возобновления

своей деятельности;

введении системы

безопасных

мер при банкротстве

и экономическом

спаде;

создании системы

мер для возрождения

бизнеса;

создании механизма

регулирования

финансовых

дел честно

выполняющих

свои обязательства

должников в

целях возможности

оздоровления

их фирм без

сворачивания

бизнеса;

создании коммерческой

и правовой

систем для

поощрения

работы честных

и надежных

партнеров и

формировании

приемлемой

процедуры

разрешения

финансовых

споров;

ограждении

правовой и

административной

структур от

возможностей

ускорения

процесса развала

предприятия

и насаждения

споров и тяжб;

сохранении

в тех случаях,

где это возможно

и экономически

целесообразно,

перспективных

предприятий,

имеющих финансовые

трудности;

создании таких

механизмов,

которые будут

представлять

и надежно защищать

интересы всех

участников

системы банкротства

(кредиторы,

персонал и

т.д.) в случае

ликвидации

обанкротившегося

предприятия

и позволять

справедливо

распределять

активы (конкурсную

массу) должника.

Этот краткий

перечень принципов

функционирования

системы банкротства

позволяет

говорить об

оберегающем,

не направленном

на развал экономики

и ликвидацию

предприятий,

характере

мероприятий,

если предприятия

имеют какие-то

шансы на выживание

и приспособление

к потребностям

рынка.

Функционирование

системы банкротств

в России сопровождается

разной (негативной

и позитивной)

реакцией различных

общественных

институтов,

партий и движений,

которые дают

соответствующую

оценку, пытаясь

ускорить, или

приостановить

проведение

банкротства

предприятий,

ссылаясь, как

правило, на

моральные и

социальные

последствия

для населения,

экономики,

судьбы России

и т.д. Приведенные

цели и принципы

действия системы

банкротства

позволяют

судить о нем

с более объективных

позиций.

Рис. 1.3. Цели

и принципы

системы банкротства

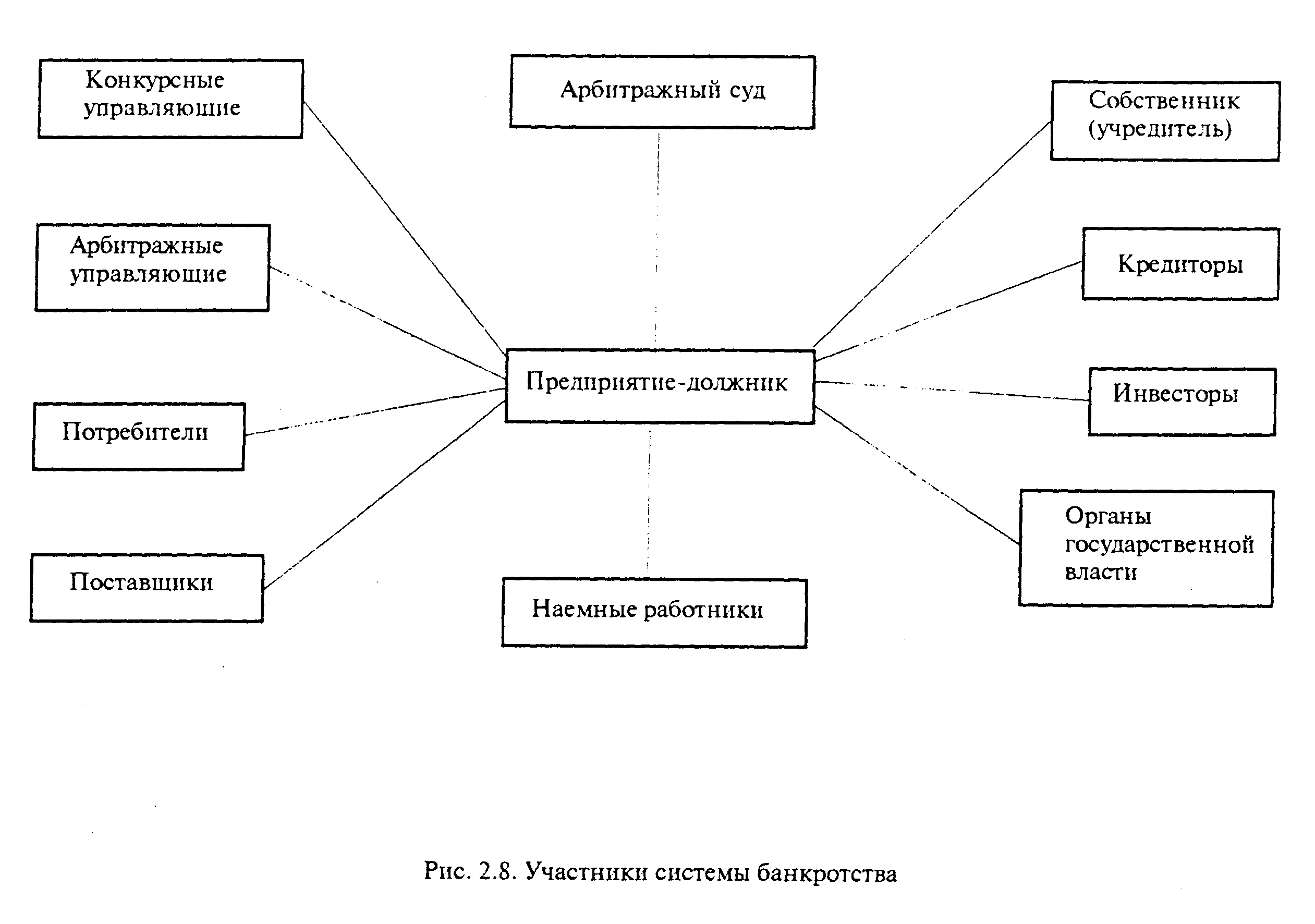

В систему банкротства

цивилизованного

типа входят

не только предприятия

и связанные

с ними всевозможными

обязательствами

партнеры (кредиторы,

поставщики

и т.д.), но и органы

государственной

власти (Рис. 1.4).

Их роль, разумеется,

(если они не

являются

собственниками

предприятий)

отличается

от роли других

участников

системы банкротства.

Органы государственной

власти должны

обеспечить

функционирование

организационного,

судебного

(правового) и

социального

обеспечения

системы банкротства.

Несмотря на

существование

различий в

подходах к

системе банкротства

разных стран,

они так или

иначе призваны

обеспечить

выполнение

целей, стоящих

перед системой

банкротства.

Рис. 1.4. Участники

системы банкротства

Эффективная

реализация

целей и задач

системы банкротства,

предполагает

разработку

целого ряда

методик и

методических

разработок,

стандартизирующих

основные процессы.

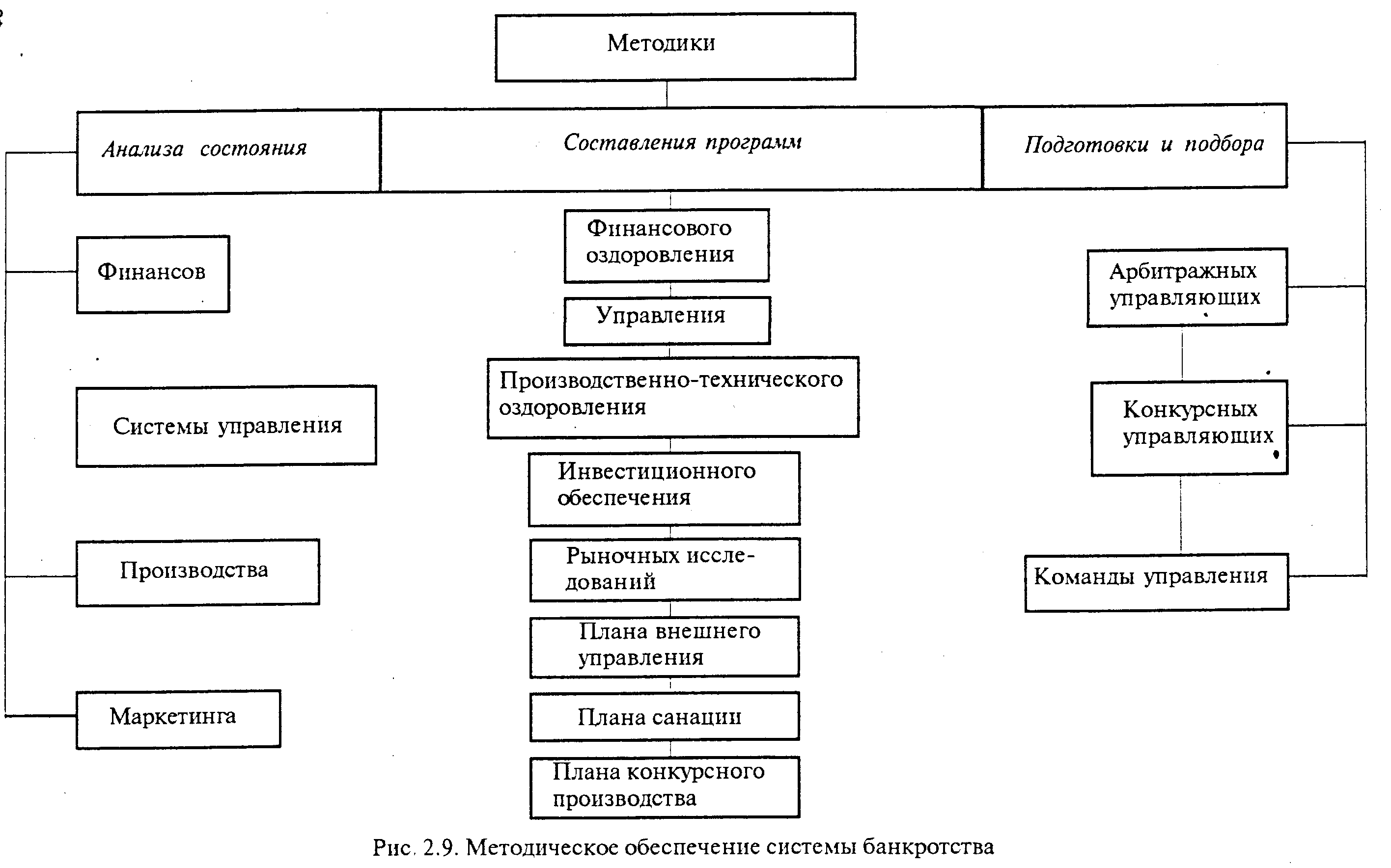

Разработка

их в Российской

Федерации

ведется с 1992 года

(Рис. 1.5).

Рис. 1.5. Методическое

обеспечение

системы банкротства

Следует констатировать,

что большая

часть российских

предприятий

многие годы

находится в

состоянии

глубокого, но

скрытого банкротства,

следствием

чего являются

падение производства,

низкая заработная

плата, сокращенный

рабочий день

или рабочая

неделя. Многие

частные предприятия,

не принимая

статуса банкрота,

по сути таковыми

являются, прекращая

либо не продолжая

своей деятельности.

В этих условиях

приведение

в действие

системы банкротства

не только

неотвратимо,

но и необходимо,

поскольку

банкротство

предприятия

может стать

оздоровительной

процедурой,

от которой

могут выиграть

если не все, то

большинство

ее участников.

В самом деле

— предприниматель

(в том числе и

государство

как собственник

предприятия)

получит перспективы

развития своего

дела, расставшись

с тяжелым багажом

прошлого, сменит

не справляющееся

с управлением

руководство.

А это позволит

провести здоровую

техническую,

маркетинговую

и кадровую

политику, привлечь

необходимые

для развития

производства

инвестиции.

Кредиторы

получают шанс

спасти свои

деньги,

общество —структуру

экономики,

приспособленную

к рынку, население

— нужные товары,

персонал предприятия

— необходимую

работу. Система

социальной

защиты должна

обеспечить

высвобожденный

персонал работой,

переподготовкой,

приличным

пособием по

безработице.

Введение процедур

банкротства

позволяет

отсечь заведомо

больные сегменты

экономики. Но

главное, возникает

юридически

закреплённая

возможность

организовать

спасение и

оздоровление

предприятий,

не вписавшихся

в рынок.

1.2.Государственное

регулирование

отношений

несостоятельности

в РФ

Неизбежное

в условиях

формирования

рыночной экономики

реформирование

предприятий

предполагает

создание в

обществе

законодательных

предпосылок

для развития

эффективных

взаимоотношений

между предприятиями-заемщиками

и заимодавцами,

должниками

и кредиторами.

Одна из таких

предпосылок

- наличие законодательства

о банкротстве,

реализация

которого должна

способствовать

предупреждению

случаев банкротства,

оздоровлению

всей системы

финансовых

взаимоотношений

между предпринимателями,

а в случае признания

должника банкротом

- сведению к

минимуму

отрицательных

последствий

банкротства

для обеих сторон,

осуществлению

всех необходимых

процедур в

цивилизованной

форме.

Закон РФ "О

несостоятельности

(банкротстве)

предприятий"

от 19.11.92 г. сыграл

определенную

положительную

роль, но возлагавшихся

на него надежд

не оправдал.

И не мог оправдать,

так как разрабатывался

в период, когда

рыночные отношения

в стране только

формировались

и практического

опыта регулирования

взаимоотношений

между должниками

и кредиторами

не было.

Пятилетняя

история применения

старого закона,

безусловно,

позволила

ученым и юристам-практикам

сделать выводы

о степени его

эффективности,

оценить положительные

и отрицательные

его качества.

Один из наиболее

ярких отрицательных

моментов старого

закона, отмечавшийся

многими учеными,

- применение

в качестве

критерия

несостоятельности

принципа

неоплатности.

Мировой практике

известно два

противоположных

подхода к проблеме

критерия банкротства.

Первый подход

- объективный:

должник признается

банкротом, если

не имеет средств

расплатиться

с кредиторами,

о чем делается

вывод из неисполнения

под угрозой

банкротства

обязательств

на определенную

сумму в течение

определенного

времени. Если

должник под

страхом ликвидации

в результате

банкротства

не способен

изыскать средства

(например, реализовав

часть дебиторской

задолженности)

для удовлетворения

интересов

кредиторов,

то такой должник

не в состоянии

функционировать

в рыночных

условиях; более

того, его деятельность

может нанести

ущерб интересам

кредиторов

(как реальных,

так и потенциальных).

Описанный

критерий получил

название критерия

неплатежеспособности

либо потока

денежных средств.

Второй подход

к критерию

банкротства

заключается

в том, что банкротом

может быть

признан должник,

стоимость

имущества

которого меньше

общего размера

его обязательств.

При этом не

имеет значения,

насколько

размер задолженности

превышает

установленный

законом минимальный

для признания

банкротства,

насколько

просрочена

эта задолженность

по сравнению

с установленным

минимальным

сроком просрочки.

При использовании

этого критерия

(он получил

название критерия

неоплатности

либо структуры

баланса)

предприятие-должник

имело возможность

годами не исполнять

свои обязательства,

для чего нужно

было делать

только одно

- поддерживать

размер задолженности

на уровне чуть

меньшем, чем

стоимость

активов. Признать

такого должника

банкротом было

невозможно,

даже если он

явно пользовался

в своих интересах

описанной

ситуацией.

Например, практике

известны ситуации,

когда должник

погашал строго

определенную

часть задолженности

- как раз такую,

чтобы оставшаяся

часть становилась

меньше стоимости

имущества. В

случаях, когда

речь шла о крупном

дорогостоящем

предприятии,

соответственно

и размер долгов

был огромным.

В период действия

старого закона

указанная

ситуация была

весьма распространена.

Следует отметить,

что это было

характерно

только для

российского

конкурсного

права, поскольку

в основных

зарубежных

правопорядках

использовался

критерий

неплатежеспособности.

Новый Федеральный

закон "О несостоятельности

(банкротстве)"

от 8.01.98 г. вступил

в силу с 1.03.98 г.

В законе содержится

четкое определение

самого понятия

несостоятельности

(банкротства):

это признанная

арбитражным

судом или объявленная

должником

неспособность

должника в

полном объеме

удовлетворить

требования

кредиторов

по денежным

обязательствам

и (или) исполнить

обязанность

по уплате

обязательных

платежей. Поэтому

то и дело встречающиеся

утверждения

специалистов

типа: "как видно

из баланса,

предприятие

является банкротом"

- ни что иное,

как расхожий

литературный

оборот. У предприятия

может быть

неудовлетворительная

структура

баланса, у него

могут быть

явные признаки

банкротства,

но признать

его банкротом

может только

арбитражный

суд (или сам

должник может

объявить себя

банкротом, но

с согласия

кредиторов).

Признаком

банкротства

юридического

лица по новому

закону считается

неспособность

юридического

лица удовлетворить

требования

кредиторов

по денежным

обязательствам

и (или) исполнить

обязанность

по уплате

обязательных

платежей, если

соответствующие

обязательства

и (или) обязанности

не исполнены

им в течение

трех месяцев

с момента наступления

даты их исполнения.

Следует отметить,

что в законодательстве

некоторых

государств

используется

критерий

неоплатности,

требующий

анализа баланса

должника (например,

по германскому

законодательству

критерием

несостоятельности

должника наряду

с неплатежеспособностью

признается

и "сверхзадолженность",

то есть недостаточность

имущества

должника для

покрытия всех

его обязательств),

однако указанный

критерий, как

правило, применяется

дополнительно

к критерию

неплатежеспособности

(ликвидности)

и служит главным

образом основанием

выбора процедуры,

применяемой

к неплатежеспособному

должнику,

ликвидационной

или реабилитационной.

По этому же

пути пошел и

новый российский

Закон о несостоятельности

(банкротстве):

должник юридическое

лицо или предприниматель

может быть

признан банкротом

в случае его

неплатежеспособности,

но наличие у

него имущества,

превышающего

общую сумму

кредиторской

задолженности,

является

свидетельством

реальной возможности

восстановить

его платежеспособность

и, следовательно,

может служить

основанием

для применения

к должнику

процедуры

внешнего управления.

Для определения

наличия признаков

банкротства

должника принимается

во внимание

размер денежных

обязательств,

в том числе

размер задолженности

за переданные

товары, выполненные

работы и оказанные

услуги, суммы

займа с учетом

процентов,

подлежащих

уплате должником,

за исключением

обязательств

перед гражданами,

перед которыми

должник несет

ответственность

за причинение

вреда жизни

и здоровью,

обязательств

по выплате

авторского

вознаграждения,

а также обязательств

перед учредителями

(участниками)

должника юридического

лица, вытекающих

из такого участия.

Подлежащие

уплате за

неисполнение

или ненадлежащее

исполнение

денежного

обязательства

неустойки

(штрафы, пеня)

не учитываются

при определении

размера денежных

обязательств.

Размер обязательных

платежей принимается

во внимание

без учета

установленных

законодательством

Российской

Федерации

штрафов (пени)

и иных финансовых

(экономических)

санкций.

Дело о банкротстве

может быть

возбуждено

арбитражным

судом, если

требования

к должнику -

юридическому

лицу в совокупности

составляют

не менее пятисот

минимальных

размеров оплаты

труда. Правом

на обращение

в арбитражный

суд с заявлением

о признании

должника банкротом

в связи с неисполнением

денежных обязательств

обладают должник,

кредитор и

прокурор, а в

случае неисполнения

обязанности

по уплате

обязательных

платежей также

налоговые и

иные уполномоченные

в соответствии

с федеральным

законом органы.

Должник имеет

право обратиться

в арбитражный

суд с заявлением

о своей несостоятельности

в предвидении

банкротства

(т.е., при наличии

признаков

ухудшения

экономического

положения,

обстоятельств,

объективно

свидетельствующих

о том, что предприятие

через определенное

время не сможет

выполнять свои

обязательства).

Это открывает

возможность

применения

к нему восстановительных

процедур. Их

эффективность

тем выше, чем

раньше должник

обратится в

суд (результатов

логичнее ждать

в период, когда

экономическое

состояние еще

может быть

стабилизировано).

Однако предприятие-должник,

чье экономическое

положение

достаточно

стабильно (а

значит, финансовые

сложности

являются временными)

имеет возможность

избежать судебного

разбирательства

путем осуществления

мер по предупреждению

банкротства

организаций,

предусмотренных

гл. II Закона.

Таким образом,

в основе понятия

банкротства

лежит презумпция,

согласно которой

участник

имущественного

оборота (юридическое

лицо), не оплачивающий

полученные

им от контрагентов

товары, работы,

услуги, а также

не уплачивающий

налоги и иные

обязательные

платежи в течение

длительного

срока (более

трех месяцев),

не способен

погасить свои

обязательства

перед кредиторами.

Чтобы избежать

банкротства,

должник должен

либо погасить

свои обязательства,

либо представить

суду доказательства

необоснованности

требований

кредиторов,

налоговых или

иных уполномоченных

государственных

органов.

Арбитражный

суд, при наличии

достаточных

оснований,

возбуждает

производство

по данному

делу. При отсутствии

признаков

банкротства

арбитражный

суд отказывает

в удовлетворении

соответствующего

заявления о

банкротстве

должника. Однако

наличие таких

признаков

(неспособность

должника в

данный момент

погасить денежные

обязательства

и уплатить

налоги в бюджет

и внебюджетные

фонды) вовсе

не означает,

что должник

как банкрот

будет подлежать

обязательной

ликвидации.

Помимо процедуры

конкурсного

производства,

применяемой

при ликвидации

должника -

юридического

лица, к нему

могут быть

применены и

иные процедуры.

Закон предусматривает

ряд процедур,

способствующих

восстановлению

платежеспособности

должника, а

именно:

досудебную

санацию (ст.27

Закона) - предоставление

должнику финансовой

помощи, достаточной

для погашения

денежных

обязательств

и восстановления

платежеспособности;

мораторий

на удовлетворение

требований

кредиторов

(ст.70 Закона);

возможность

заключения

мирового соглашения

на любой стадии

процесса (ст.120

Закона);

иные

меры, которые

могут способствовать

достижению

вышеназванных

целей (ст.26 Закона).

Сам процесс

банкротства

состоит из ряда

сменяющих друг

друга процедур:

наблюдения

(ст.56 Закона) -

процедуры

банкротства,

вводимой с

момента принятия

арбитражным

судом заявления

о признании

должника банкротом

(цель - обеспечение

сохранности

имущества и

проведение

анализа финансового

состояния

должника);

внешнего управления

(ст.68 Закона) -

процедуры

банкротства,

которую арбитражный

суд на основании

решения собрания

кредиторов

вводит в целях

восстановления

платежеспособности

должника с

передачей

полномочий

управления

должником

внешнему

управляющему;

конкурсного

производства

(ст.97 Закона) -

процедуры

банкротства,

проводимой

в целях соразмерного

удовлетворения

требований

кредиторов

из средств,

полученных

путем продажи

в установленном

порядке (ст.112

Закона) имущества

должника.

Рассмотрим

основные процедуры

более подробно.

Досудебная

санация - предоставление

должнику финансовой

помощи в размере,

достаточном

для погашения

денежных

обязательств,

обязательных

платежей и

восстановления

платежеспособности

(п.1 ст.27 Закона).

Участвовать

в досудебной

санации могут

учредители

(участники)

должника, собственник

имущества

должника - унитарного

предприятия,

кредиторы, иные

лица (не являющиеся

кредиторами,

но заинтересованные

в судьбе должника).

Предоставление

финансовой

помощи в рамках

досудебной

санации может

сопровождаться

принятием

должником либо

иными лицами

обязательств

в пользу субъектов,

осуществивших

санацию.

Возможно

осуществление

досудебной

санации и за

счет средств

бюджета (как

федерального,

так и субъектов

Российской

Федерации) либо

внебюджетных

фондов, но это

должно быть

предусмотрено

соответствующими

законами.

Логично предположение

о том, что экономически

сильный должник

найдет возможность

убедить кредиторов

либо заинтересованных

третьих лиц

в его потенциальных

возможностях.

Если досудебная

санация не

проводилась,

возбуждается

производство

по делу о банкротстве;

с данного момента

начинается

период наблюдения.

В течение периода

наблюдения

проводятся

мероприятия,

направленные

в том числе на

выявление

экономического

состояния

должника и

способные

определить

его дальнейшую

судьбу. В течение

наблюдения,

наряду с руководством

должника (которое

не отстраняется

от исполнения

своих обязанностей),

действует

временный

управляющий.

Рассмотрим

его функции.

1. В обязанности

временного

управляющего

входит обеспечение

сохранности

имущества

должника (поскольку

на практике

нередки ситуации,

когда руководитель

должника до

первого заседания

арбитражного

суда скрывает

активы вверенного

ему предприятия).

С этой целью

Закон указал,

что некоторые

сделки руководство

должника может

совершать

исключительно

с согласия

временного

управляющего

(в соответствии

с п.2 ст.58 Закона).

Это сделки,

связанные:

а) с распоряжением

недвижимым

имуществом

должника (в том

числе с передачей

его в аренду

или залог, с

внесением его

в качестве

вклада в уставный

(складочный)

капитал хозяйственных

обществ и

товариществ);

б) с распоряжением

иным имуществом

должника, балансовая

стоимость

которого составляет

более 10% балансовой

стоимости

активов должника;

в) с получением

и выдачей займов

(кредитов), выдачей

поручительств

и гарантий,

уступкой прав

требования,

переводом

долга, учреждением

доверительного

управления

имуществом

должника.

Кроме этого,

в силу п. 3 ст. 58

Закона только

с согласия

временного

управляющего

органами управления

должника может

быть принято

решение об

участии

организации-должника

в объединениях

юридических

лиц (ассоциациях

(союзах), холдинговых

компаниях;

финансово-промышленных

группах и других).

Помимо выражения

(либо невыражения)

согласия с

указанными

сделками и

решениями

должника временный

управляющий

должен следить

за тем, чтобы

органы управления

должника не

принимали

указанные в

п.3 ст.58 Закона

решения:

а) о реорганизации

должника (во

всех пяти формах

- слияния, присоединения,

выделения,

разделения,

преобразования);

б) о ликвидации

должника;

в) о создании

юридических

лиц или об участии

в иных юридических

лицах (за исключением

ассоциаций

(союзов));

г) о создании

филиалов и

представительств;

д) о выплате

дивидендов;

е) о размещении

должником

облигаций и

иных эмиссионных

ценных бумаг;

ж) о выходе из

состава участников

должника -

юридического

лица, приобретении

у акционеров

ранее выпущенных

акций.

Все эти меры

служат сохранению

активов должника

и тем самым

направлены

на стабилизацию

его экономического

положения.

2. Вторая основная

обязанность

временного

управляющего

- осуществление

анализа финансового

состояния

должника.

Временный

управляющий

изучает и выявляет

количество

и состояние

активов должника;

наличие и характер

дебиторской

задолженности;

перспективность

деятельности

предприятия-должника;

размер требований

кредиторов;

состав имущества

должника,

находящегося

у третьих лиц,

и т.д.

В результате

изучения финансового

состояния

должника управляющий

может сделать

следующие

выводы:

а) о достаточности

(недостаточности)

имущества

должника для

покрытия судебных

расходов.

б) о возможности

(невозможности)

восстановления

платежеспособности

должника.

На практике

часто временный

управляющий,

составляя

заключение

о возможности

восстановления

финансового

состояния

должника, указывает

способы, которые

могли бы привести

к этой цели,

применимые

и эффективные

для данного

должника.

Следует отметить,

что указанное

заключение

носит не обязательный,

а рекомендательный

характер. Как

положительное,

так и отрицательное

заключение

может быть

проигнорировано

кредиторами.

Временный

управляющий

созывает первое

собрание кредиторов,

которое представляет

интересы всех

кредиторов

при проведении

процедур банкротства.

На собрании

временный

управляющий

знакомит кредиторов

с возможными

перспективами

должника. В

первую очередь

учитываются

состояние

активов и

экономический

потенциал

предприятия.

Временный

управляющий

информирует

кредиторов

о предполагаемых

мероприятиях

внешнего управления,

о необходимых

для этого затратах,

о примерном

периоде времени,

в течение которого

платежеспособность

должника может

быть восстановлена,

о суммах, которые

кредиторы

смогут получить

в случае достижения

целей внешнего

управления

и при недостижении

этих целей.

С момента признания

арбитражным

судом должника

банкротом и

открытия конкурсного

производства,

или введения

внешнего управления,

или утверждения

мирового соглашения

наблюдение

прекращается.

Основную роль

в решении вопроса

о назначении

внешнего управления

играют кредиторы,

которые, по

сути, решают:

получить очень

незначительную

сумму средств

(а возможно, не

получить ничего)

немедленно

либо значительно

большую сумму

(а возможно,

весь долг полностью)

по истечении

определенного

срока.

Анализ практики

позволяет

сделать вывод

о том, что в

большинстве

случаев кредиторы

выбирают путь,

наиболее

перспективный

для должника,

поскольку

кредиторы

больше кого

бы то ни было

заинтересованы

в восстановлении

экономического

положения

должника. Однако,

закон, устанавливая

общее правило

об утверждении

судом решения

собрания кредиторов

о введении

внешнего управления,

устанавливает

и исключение

из правила,

состоящее в

обратном решении

суда, т.е. в возможности

ввести внешнее

управление

по решению суда

вопреки мнению

кредиторов.

С момента введения

внешнего управления:

руководитель

должника

отстраняется

от должности,

управление

делами должника

возлагается

на внешнего

управляющего;

вводится

мораторий на

удовлетворение

требований

кредиторов

по денежным

обязательствам

и обязательным

платежам должника.

На сумму требований

кредитора по

денежным

обязательствам

и (или) обязательным

платежам,

установленным

на момент введения

внешнего управления,

начисляются

проценты в

порядке и размере,

которые предусмотрены

статьей 395 ГК

РФ, (т.е. по учетной

ставке Центробанка).

По окончании

внешнего управления

неустойки

(штрафы, пеня),

а также суммы

причиненных

убытков, которые

должник обязан

уплатить кредиторам

по денежным

обязательствам

и обязательным

платежам, могут

быть предъявлены

к уплате в размерах,

существовавших

на момент введения

внешнего управления.

Мораторий

(приостановление

исполнения)

на удовлетворение

требований

кредиторов

распространяется

на денежные

обязательства

и обязательные

платежи, сроки

исполнения

которых наступили

до введения

внешнего управления.

Рассмотрим

основные права

и обязанности

внешнего

управляющего.

Внешний управляющий

вправе:

самостоятельно

распоряжаться

имуществом

должника с

некоторыми

ограничениями;

заключать

от имени должника

мировое соглашение;

заявлять

отказ от исполнения

договоров

должника.

Внешний управляющий

обязан:

разработать

и представить

на утверждение

собранию кредиторов

план внешнего

управления;

вести

бухгалтерский,

финансовый,

статистический

учет и отчетность;

заявлять

в установленном

порядке возражения

по предъявленным

к должнику

требованиям

кредиторов;

принимать

меры по взысканию

задолженности

перед должником;

рассматривать

требования

кредиторов;

вести

реестр требований

кредиторов;

представить

собранию кредиторов

отчет по итогам

реализации

плана внешнего

управления;

осуществлять

иные полномочия

в соответствии

с законом.

План внешнего

управления

должен предусматривать

меры по восстановлению

платежеспособности

должника.

Платежеспособность

должника признается

восстановленной

при отсутствии

признаков

банкротства,

рассмотренных

выше.

План внешнего

управления

может предусматривать

следующие меры

по восстановлению

платежеспособности

должника:

перепрофилирование

производства;

закрытие

нерентабельных

производств;

ликвидация

дебиторской

задолженности;

продажа

части имущества

должника;

уступка

прав требования

должника;

исполнение

обязательств

должника

собственником

имущества

должника- унитарного

предприятия

или третьим

лицом (третьими

лицами);

продажа

предприятия

(бизнеса) должника.

Продажа части

имущества

должника может

быть осуществлена

после инвентаризации

и оценки посредством

проведения

открытых торгов.

Таким же образом

осуществляется

уступка прав

требования

должника.

Исполнение

обязательств

должника третьим

лицом допускается

при условии,

если такое

исполнение

одновременно

погашает требования

всех конкурсных

кредиторов

в соответствии

с реестром

требований

кредиторов.

При продаже

предприятия

(бизнеса) должника

отчуждаются

все виды имущества,

предназначенного

для осуществления

предпринимательской

деятельности

должника, включая

земельные

участки, здания,

сооружения,

оборудование,

инвентарь,

сырье, продукцию,

права требования,

а также права

на обозначения,

индивидуализирующие

должника, его

продукцию,

работы и услуги

(фирменное

наименование,

товарные знаки,

знаки обслуживания),

другие исключительные

права, принадлежащие

должнику, за

исключением

прав и обязанностей,

которые не

могут быть

переданы другим

лицам.

Важно отметить,

что при продаже

предприятия

денежные

обязательства

и обязательные

платежи должника

на дату принятия

арбитражным

судом заявления

о признании

должника банкротом

не включаются

в состав предприятия.

Все трудовые

договоры (контракты),

действующие

на момент продажи

предприятия,

сохраняют силу,

при этом права

и обязанности

работодателя

переходят к

покупателю

предприятия.

Продажа предприятия

производится

путем проведения

открытых торгов.

Сумма, вырученная

от продажи

предприятия,

включается

в состав имущества

должника и

используется

для погашения

требований

кредиторов.

По результатам

рассмотрения

отчета внешнего

управляющего

собрание кредиторов

вправе принять

одно из следующих

решений:

о прекращении

внешнего управления

в связи с восстановлением

платежеспособности

должника и

переходе к

расчетам с

кредиторами;

об

обращении в

арбитражный

суд с ходатайством

о продлении

установленного

срока внешнего

управления;

об

обращении в

арбитражный

суд с ходатайством

о признании

должника банкротом

и об открытии

конкурсного

производства;

о заключении

мирового соглашения.

Рассмотренный

собранием

кредиторов

отчет внешнего

управляющего

подлежит утверждению

арбитражным

судом.

В случае нецелесообразности

введения внешнего

управления,

а также по иным

основаниям,

предусмотренным

законом «О

несостоятельности

(банкротстве)»,

арбитражный

суд самостоятельно

или по ходатайству

собрания кредиторов

принимает

решение о признании

должника банкротом

и об открытии

конкурсного

производства.

Конкурсное

производство

- процедура

банкротства,

применяемая

к должнику,

признанному

банкротом, в

целях соразмерного

удовлетворения

требований

кредиторов.

С момента признания

должника банкротом:

срок

исполнения

всех денежных

обязательств

должника, а

также отсроченных

обязательных

платежей должника

считается

наступившим;

прекращается

начисление

неустоек (штрафов,

пени), процентов

и иных финансовых

(экономических)

санкций по

всем видам

задолженности

должника;

сведения

о финансовом

состоянии

должника прекращают

относиться

к категории

сведений, носящих

конфиденциальный

характер либо

являющихся

коммерческой

тайной.

Конкурсный

управляющий

с момента своего

назначения

осуществляет

следующие

функции:

принимает

в ведение имущество

должника, проводит

инвентаризацию

и оценку имущества

должника и

принимает меры

по обеспечению

его сохранности;

анализирует

финансовое

состояние

должника;

предъявляет

к третьим лицам,

имеющим задолженность

перед должником,

требования

о ее взыскании

в порядке,

установленном

законодательством

Российской

Федерации;

принимает

меры, направленные

на поиск, выявление

и возврат имущества

должника,

находящегося

у третьих лиц;

осуществляет

иные функции

в соответствии

с законом.

Все имущество

должника, имеющееся

на момент открытия

конкурсного

производства

и выявленное

в ходе конкурсного

производства,

составляет

конкурсную

массу. После

проведения

инвентаризации

и оценки имущества

должника конкурсный

управляющий

приступает

к продаже указанного

имущества на

открытых торгах.

Вырученные

от реализации

имущества

средства используются

для удовлетворения

требований

кредиторов

в соответствии

с установленной

очередностью:

вне

очереди покрываются

судебные расходы;

в первую

очередь удовлетворяются

требования

граждан, перед

которыми должник

несет ответственность

за причинение

вреда жизни

и здоровью;

во вторую

очередь производятся

расчеты по

выплате выходных

пособий и оплате

труда с лицами,

работающими

по трудовому

договору, и по

выплате вознаграждений

по авторским

договорам;

в третью

очередь удовлетворяются

требования

кредиторов

по обязательствам,

обеспеченным

залогом имущества

должника;

в четвертую

очередь удовлетворяются

требования

по обязательным

платежам в

бюджет и во

внебюджетные

фонды;

в пятую

очередь производятся

расчеты с другими

кредиторами.

Требования

каждой очереди

удовлетворяются

после полного

удовлетворения

требований

предыдущей

очереди. При

недостаточности

денежных средств

должника они

распределяются

между кредиторами

соответствующей

очереди пропорционально

суммам требований,

подлежащих

удовлетворению.

Требования

кредиторов,

не удовлетворенные

по причине

недостаточности

имущества

должника, считаются

погашенными.

После завершения

расчетов с

кредиторами

конкурсный

управляющий

обязан представить

в арбитражный

суд отчет о

результатах

проведения

конкурсного

производства.

Определение

арбитражного

суда о завершении

конкурсного

производства

является основанием

для внесения

в единый государственный

реестр юридических

лиц записи о

ликвидации

должника.

На любой стадии

рассмотрения

арбитражным

судом дела о

банкротстве

должник и кредиторы

вправе заключить

мировое соглашение.

Мировое соглашение

должно содержать

положения о

размерах, порядке

и сроках исполнения

обязательств

должника и

(или) о прекращении

обязательств

должника

предоставлением

отступного,

новацией

обязательства,

прощением долга

либо иными

способами,

предусмотренными

гражданским

законодательством

Российской

Федерации.

Мировое соглашение

может содержать

условия:

об

отсрочке или

о рассрочке

исполнения

обязательств

должника;

об уступке

прав требования

должника;

об

исполнении

обязательств

должника третьими

лицами;

о скидке

с долга;

об обмене

требований

на акции;

об

удовлетворении

требований

кредиторов

иными способами.

Мировое соглашение

может быть

заключено после

погашения

задолженности

по требованиям

кредиторов

первой и второй

очереди. Утверждение

мирового соглашения

арбитражным

судом в ходе

наблюдения

или внешнего

управления

является основанием

для прекращения

производства

по делу о банкротстве.

Утверждение

мирового соглашения

арбитражным

судом в ходе

внешнего управления

является также

основанием

для прекращения

моратория на

удовлетворение

требований

кредиторов.

Таким образом,

современное

российское

законодательство

о банкротстве

преследует

две основных

цели (для достижения

каждой из которых

выработаны

особые средства).

Во-первых, необходимо

изъять из

гражданского

оборота субъектов,

не способных

функционировать,

принося прибыль

и добросовестно

исполняя свои

обязательства

перед контрагентами.

Ликвидация

таких субъектов

способна только

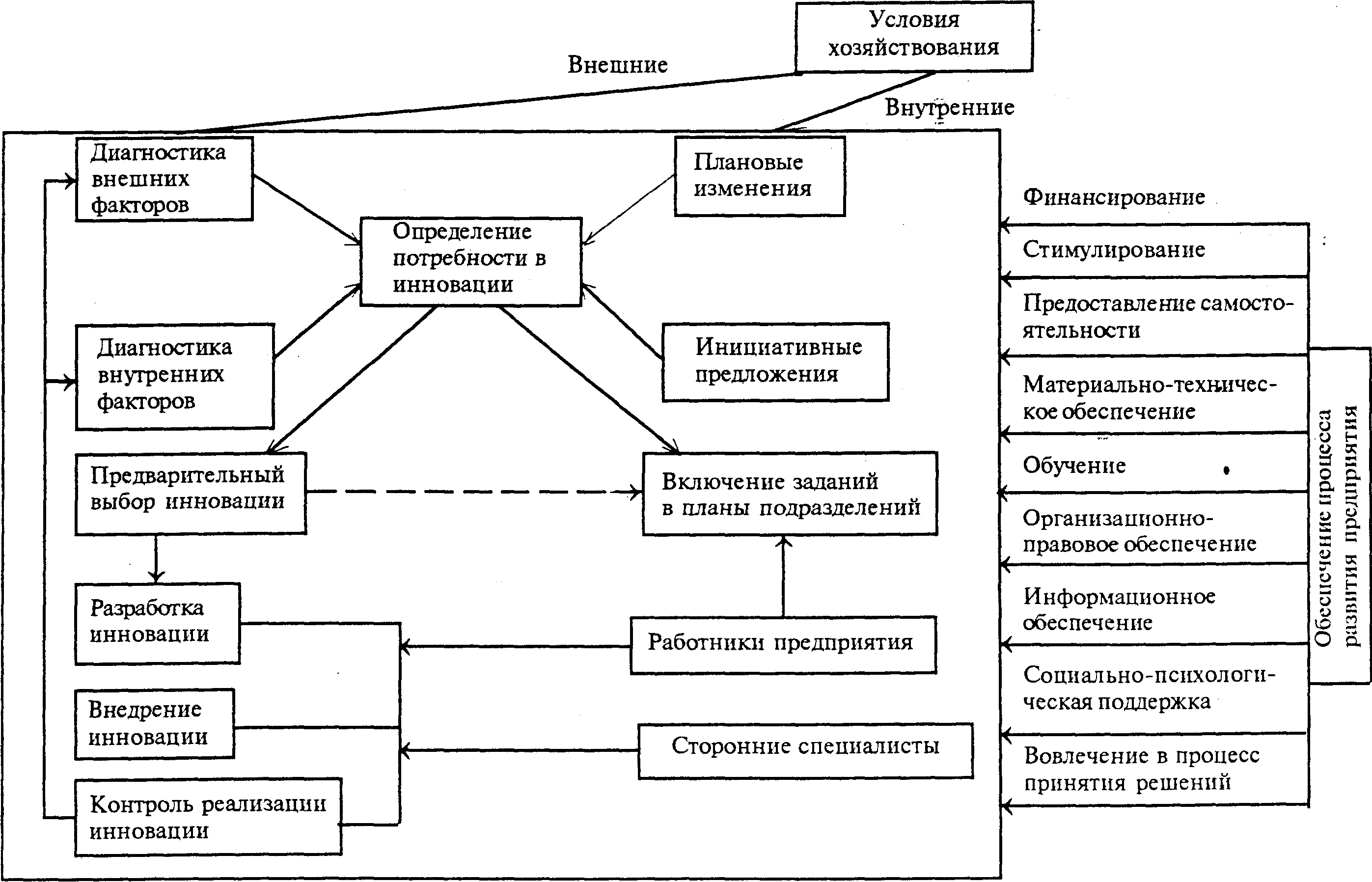

оздоровить

экономику.

Закон призван

осуществить

ликвидацию

таких юридических

лиц, во-первых,

быстро (чтобы

они не успели

причинить более

значительных

убытков кредиторам);

во-вторых, с

соблюдением

баланса интересов

как должника,

так и кредиторов

и государства.

Во-вторых, закон

должен помочь

восстановлению

финансового

положения

должника,

испытывающего

временные

трудности,

обладающего

значительным

финансовым

потенциалом.

1.3.Причины

банкротства

предприятий

1.3.1.Общие

факторы возникновения

кризисных

ситуаций на

предприятии

Как уже отмечалось,

причинная

зависимость

кризисных

ситуаций, скрытая

в самом рыночном

хозяйстве,

вызвана постоянным

изменением

рыночных ориентаций

потребителя.

Однако эта

общая экономическая

предпосылка

вовсе не означает

фатального

исхода для

любого предприятия

и тем более для

экономики в

целом, хотя

история знает

подобные всеобщие

кризисы, которые

стали причиной

банкротства

экономики в

целом (экономические

кризисы).

Не обращаясь

к экономической

теории, которая

дала уже объяснения

этим явлениям,

обратимся к

анализу факторов,

которые служат

непосредственным

катализатором

кризисной

ситуации.

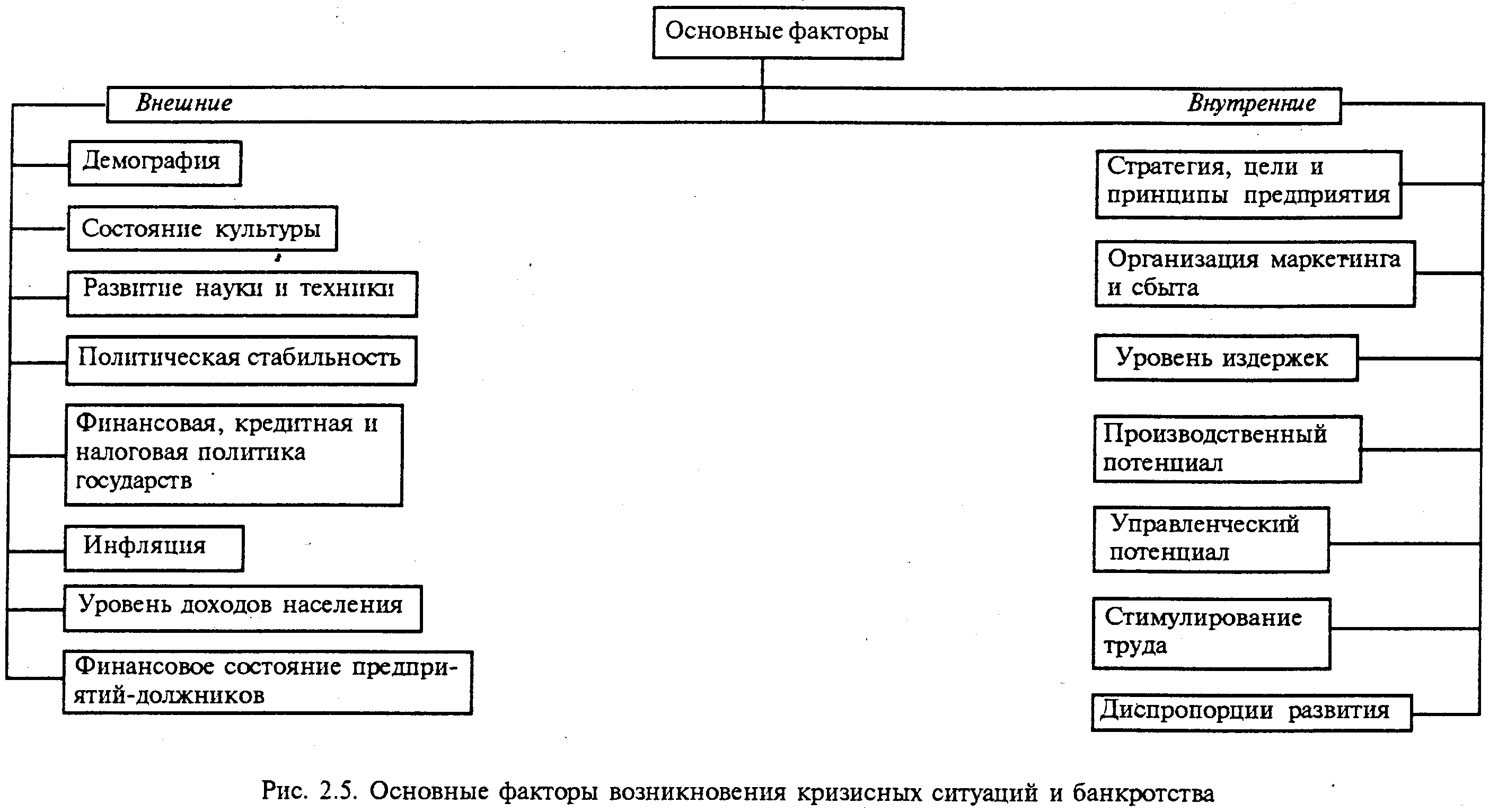

Успехи и неудачи

деятельности

предприятия

следует рассматривать

как взаимодействие

целого ряда

факторов: внешних

(на них предприятие

не может влиять

вообще или

влияние может

быть слабым),

внутренних

(как правило,

они зависят

от организации

работы самого

предприятия)